Aktuelle Events

OHG (Offene Handelsgesellschaft)

Hier erfahren Sie alles über die Gründung einer OHG

Alles, was Sie über die Rechtsform der OHG wissen müssen. Mit folgenden Abschnitten: Startkapital und Vermögen in der OHG, Gewinne und Verluste, Haftung, Kaufmannsstatus, Gesellschaftsvertrag, Buchführungspflichten, Geschäftsleitung, Bezeichnung, Steuern, Gründung, Auflösung, Alternativen.

Was ist eine OHG?

Wenn sich zwei oder mehr Personen oder Unternehmen zusammentun, um ein Handelsgewerbe unter einer gemeinsamen Firma zu betreiben, entsteht eine Offene Handelsgesellschaft. Die Gesellschafter einer OHG haften voll mit ihrem geschäftlichen und privaten Vermögen. Die OHG wird ins Handelsregister eingetragen.

Steckbrief zur OHG

Rechtsformen-Typ: Personengesellschaft.

Geeignet für: Kaufleute, die sich für ein Handelsgewerbe zusammentun und keine erhöhten Haftungsrisiken erwarten.

Anzahl der Gesellschafter: Mindestens zwei natürliche oder juristische Personen.

Gegenstand des Unternehmens: Betrieb eines Handelsgewerbes, nicht für Freiberufler sowie für wissenschaftliche oder künstlerische Zwecke möglich.

Sitz der GmbH: in D.

Haftung: Volle Haftung aller Gesellschafter mit ihrem Geschäfts- und Privatvermögen. Im Außenverhältnis gesamtschuldnerisch, im Innenverhältnis sind Gestaltungen zur Haftung der Gesellschafter möglich.

Stammkapital: Keines erforderlich.

Gesellschaftsvertrag/Satzung: Formfrei, d.h. Schriftform ist nicht erforderlich (außer falls Grundstücke eingebracht werden), aber dringend empfehlenswert.

Gründungskosten: Ab ca. 260 Euro (davon ab ca. 130 Euro Notar, ab 100 Euro Handelsgericht, ca. 30 Euro Gewerbeamt).

Eintrag ins Handelsregister: Ja, Eintrag in Abteilung A.

Wichtigste Anmeldungen bei: Handelsregister, Gewerbeamt, Finanzamt, IHK bzw. HWK.

Publizitätspflicht: Keine Pflicht zur Offenlegung des Jahresabschlusses, (außer bei OHGs mit erheblichem Umfang, z.B. mehr als 130 Mio. Euro Jahresumsatz).

Kaufmannseigenschaft: Ja.

Buchführung: Erforderlich sind doppelte Buchführung, Bilanzierung, Inventur.

Rechtsfähigkeit: Ja, d.h. OHG kann eigenständig Rechte erwerben, klagen und verklagt werden.

Steuern: Bei jedem Gesellschafter fällt Einkommensteuer bzw. Körperschaftssteuer (juristische Person) an – jeweils mit Solidaritätszuschlag. Auf Gesellschaftsebene: Gewerbesteuer, Umsatzsteuer, ggfls. Lohnsteuer.

Geschäftsleitung: Einzelgeschäftsführung aller Gesellschafter. Jeder Geschäftsführer kann allein handeln. Im Innenverhältnis sind flexible Regelungen möglich. Prokura ist möglich.

Bezeichnung: Personenfirma, Sachfirma, Fantasiefirma, Mischfirma sind möglich mit Zusatz OHG oder oHG oder Offene Handelsgesellschaft.

Rechtsgrundlagen: §§105-160 HGB, §§ 705 ff. BGB, GewO.

Hinweis:

Sie interessieren sich für eine OHG? Nutzen Sie jetzt Gründerberater.de. Dort erhalten Sie kostenlos u.a.:

- Rechtsformen-Analyser zur Überprüfung Ihrer Entscheidung

- Step-by-Step Anleitung für Ihre Gründung

- Fördermittel-Sofort-Check passend zu Ihrem Vorhaben

Startkapital und Vermögen in der OHG

Für die Gründung einer OHG gibt es kein vorgeschriebenes Startkapital. Es kommt nur darauf an, dass genügend Geld für den Aufbau des Unternehmens vorhanden ist, bis dieses eigene Erträge erwirtschaftet. Das Kapital ebenso wie die Sachwerte der Gesellschaft steht den Gesellschaftern gemeinschaftlich zu. D.h., sie können auch nur gemeinschaftlich über die Verwendung des Gesellschaftsvermögens entscheiden. Man spricht auch vom „Gesamthandsvermögen“. Falls es im Gesellschaftsvertrag nicht anders geregelt ist, beteiligen sich die Gesellschafter zu gleichen Teilen an der OHG.

Gewinne und Verluste in der OHG

Gesetzlich geregelt ist der jährliche Gewinnanteil für alle Gesellschafter (§ 121 HGB): Dieser beträgt 4 Prozent der Einlage des Gesellschafters. Wird ein höherer Gewinn erzielt, so wird der Restbetrag zu gleichen Teilen aufgeteilt. Fällt der Gewinn niedriger als 4 Prozent aus, reduziert sich der Prozentwert entsprechend. Im Fall von Verlusten werden diese ebenfalls gleichmäßig auf die Gesellschafter verteilt und müssen von diesen ggfls. ausgeglichen werden.

Beispiel: Gesellschafter Müller der Müller-Hansmann OHG hat einen Anteil von 100.000 Euro, Gesellschafter Hansmann einen Anteil von 20.000 Euro in die OHG eingebracht. Die OHG macht einen Jahresgewinn von 40.000 Euro. Müller stehen 4 Prozent seiner Einlage zu, also 4.000 Euro, Hansmann folglich 800 Euro. Es bleibt ein restlicher Gewinn von 35.200 Euro. Dieser wird unabhängig von der Einlage geteilt, Müller und Hansmann erhalten je 17.600 Euro.

Diese Bestimmungen zur Gewinn- und Verlustverteilung können im Gesellschaftsvertrag abweichend von den gesetzlichen Vorgaben geregelt werden. Dazu weiter unten.

Haftung in der OHG

Alle Gesellschafter der OHG haften im Außenverhältnis unmittelbar, direkt, unbeschränkt, persönlich und gesamtschuldnerisch/solidarisch mit dem Geschäftsvermögen der Gesellschaft sowie ihrem Privatvermögen. „Unmittelbar und direkt“ bedeutet: Jeder Gesellschafter kann unmittelbar von einem Gläubiger „zur Kasse gebeten“ werden, auch wenn er selbst das betreffende Geschäft nicht abgeschlossen hat, sondern sein Partner. „Unbeschränkt und persönlich“ bedeutet: Der OHG-Gesellschafter haftet für Verbindlichkeiten des Unternehmens bis zur gesetzlichen Pfändungsgrenze unbeschränkt aus seinem geschäftlichen und privaten Vermögen. „Gesamtschuldnerisch/solidarisch“ bedeutet: Alle Gesellschafter der offenen Handelsgesellschaft haften immer jeweils allein für 100 Prozent der Schulden der OHG. Sollte ein Gesellschafter ausfallen, müssen die verbleibenden Gesellschafter alleine alle Verbindlichkeiten stemmen.

Im Innenverhältnis können allerdings abweichende Gestaltungen zur Haftung der Gesellschafter vereinbart werden. Hierzu mehr im Abschnitt über den Gesellschaftsvertrag. Werden derartige Regelungen nicht getroffen, haften die Gesellschafter immer zu gleichen Teilen bzw. gesamtschuldnerisch.

Beispiel: Eine OHG mit den Gesellschaftern A und B schuldet einem Lieferanten 50.000 Euro. Im Gesellschaftsvertrag ist geregelt, dass Gesellschafter A für dieses Geschäft zu 70 Prozent aufkommt, während Gesellschafter B nur mit 30 Prozent betroffen ist. Da Gesellschafter A zahlungsunfähig wurde, muss Gesellschafter B die Schulden allein begleichen. Der Lieferant muss keine Rücksicht auf die Regelungen im Gesellschaftsvertrag der OHG nehmen.

Das sollte sich jeder OHG-Gründer klarmachen: Zur Tilgung werden im Zweifel nicht nur Bankguthaben herangezogen, sondern auch jede Form von Sachbesitz, Autos, Immobilien sowie sonstige Wertgegenstände.

Besonders wichtig ist daher eine ausreichende Absicherung gegen die häufigsten Haftpflichtrisiken der betreffenden Branche durch eine ausreichend dimensionierte Gewerbe- bzw. Haftpflichtversicherung.

Wer beabsichtigt, eine OHG zu gründen, sollte daher sorgfältig abwägen, wie hoch seine potenziellen Haftungsrisiken sind und ob nicht die Gründung einer Kapitalgesellschaft mehr Sinn macht. Jede Personengesellschaft kann zu einem späteren Zeitpunkt in eine haftungsbeschränkte Kapitalgesellschaft umgewandelt werden. Wenn von Anfang an jedoch erhebliche Risiken bestehen, sollten die Gründer sich auch mit den haftungsbeschränkten Rechtsformen UG haftungsbeschränkt oder GmbH beschäftigen.

Nicht umgehen lässt sich die private Haftung der Gesellschafter durch die Auflösung der Gesellschaft. Die Gesellschafter haften nämlich auch nach Beendigung der OHG für evtl. verbleibende Schulden mit ihrem gesamten Vermögen.

Auch ausgeschiedene Gesellschafter der OHG müssen noch fünf Jahre nach ihrem Austritt für alle Verbindlichkeiten haften, die bis zum Zeitpunkt ihres Austritts entstanden sind. Wer als neuer Gesellschafter Mitunternehmer einer OHG wird, haftet für alle vor seinem Eintritt entstandenen Verpflichtungen.

Übrigens: Der Nachteil der fehlenden Haftungsbeschränkung kann zugleich auch ein Vorteil sein: Bei Banken und anderen Geldgebern ist die OHG wegen der vollen persönlichen Haftung ihrer Gesellschafter recht gut angesehen.

OHG – ein kaufmännisches Gewerbe

Die offene Handelsgesellschaft ist ein kaufmännisches Gewerbe und wird ins Handelsregister eingetragen. Eine GbR, die eine Größenordnung erreicht, ab der eine kaufmännische Betriebsführung erforderlich ist, wandelt sich „automatisch“ zur OHG und muss ins Handelsregister eingetragen werden.

Feste Grenzwerte, ab wann eine OHG vorliegt, existieren nicht. Vielmehr muss im Einzelfall geprüft werden, ob das Unternehmen kaufmännisch geführt werden muss. Wesentliche Kriterien für die Beurteilung dieser Frage sind:

- Größenordnung Umsatz

- Größenordnung Rücklagen

- Menge der Geschäftsvorgänge, Produkte, Leistungen

- Höhe evtl. Kredite

- Anzahl der Mitarbeiter

- Größe der Geschäftsräume bzw. Anzahl von Filialen

Es kommt also auf das gesamte Bild des Unternehmens an, ob dieses kaufmännisch geführt werden muss. Allerdings wird in den meisten Fällen ein kaufmännischer Geschäftsbetrieb unterstellt, sofern der Umsatz 250.000 Euro übersteigt und mehr als 5 Mitarbeiter beschäftigt werden. Die Gesellschaft wird zur eintragungspflichtigen OHG, für die die Bestimmungen des HGB gelten. Im Zweifelsfall sollte die zuständige Industrie- und Handelskammer bzw. Handwerkskammer um eine individuelle Beurteilung dieser Frage gebeten werden.

Gesellschaftsvertrag in der OHG

Die schriftliche Abfassung eines Gesellschaftsvertrages ist nicht verpflichtend, wird aber zur Vermeidung von Streitigkeiten dringend empfohlen. Folgende Punkte sollten hier enthalten sein bzw. geregelt werden:

- Namen und Adressen der Gesellschafter

- Höhe und Art der Einlagen (Geld-, Arbeits- oder Sachleistungen)

- Zweck der OHG

- Sitz der OHG

- Ggfls. Befristung der Gesellschaft

- Das Recht zur Entnahme aus dem Gesellschaftsvermögen

- Die Verteilung von Gewinnen und Verlusten

- Regelungen nach dem Ausscheiden eines Gesellschafters über den Fortbestand der Gesellschaft

- Abfindungsregelung für ausscheidende Gesellschafter

- Regelung zur Geschäftsleitung (allein oder gemeinschaftlich)

- Regelung zur Aufnahme von Krediten

- Regelung zum Abschluss von Verträgen nach Überschreiten einer bestimmten Auftrags-Größenordnung

- Regelungen zum Wettbewerbsverbot der Gesellschafter

Buchführungspflichten in der OHG

Da die OHG dem Handelsrecht unterliegt, ist sie zur ordnungsgemäßen Buchhaltung und Bilanzierung verpflichtet. D.h., sie muss eine doppelte Buchführung sowie einen Jahresabschluss anfertigen und ihre Bücher mindestens 10 Jahre aufbewahren. Ferner muss sie regelmäßig eine Inventur machen.

Achtung: Falls Sie eine GbR betreiben, deren Geschäftsmodell und Größenordnung einen kaufmännischen Betrieb erfordert, müssen Sie in eine OHG umfirmieren und Ihr Unternehmen ins Handelsregister eintragen. Falls Sie das „vergessen“ haben - und Ihren Buchführungs- und Aufbewahrungspflichten nicht im Sinne des HGB nachkommen, können Sie ein strafrechtliches Problem bekommen. Sollte es zu einer Insolvenz kommen, müssen Sie korrekt geführte Handelsbücher vorlegen können, sonst können Sie wegen einer Verletzung der Buchführungspflicht mit Freiheitsstrafe oder Geldstrafe belangt werden.

Die Geschäftsleitung in der OHG

Wenn im Gesellschaftsvertrag keine andere Vereinbarung getroffen wird, ist jeder Gesellschafter der OHG grundsätzlich auch deren Geschäftsführer. Sind hingegen im Gesellschaftsvertrag ein oder mehrere Geschäftsführer bestimmt, so sind die nicht genannten Gesellschafter automatisch von der Geschäftsführung ausgeschlossen. Falls diese dennoch selbständig Geschäfte abschließen, ist die OHG im Außenverhältnis zu diesen Geschäften verpflichtet. Im Innenverhältnis können die anderen Gesellschafter von dem unberechtigt Handelnden Schadenersatz verlangen.

Grundsätzlich besteht Einzelgeschäftsführung in der OHG. D.h., jeder Geschäftsführer ist berechtigt allein handeln und die OHG nach außen allein zu vertreten. Auch dies lässt sich im Gesellschaftsvertrag anderweitig gestalten, so dass die Geschäftsführer nur gemeinsam handeln können (§ 114, 115 HGB).

Diese Befugnis zur Einzelgeschäftsführung bezieht sich auf alle Vorgänge, die zum gewöhnlichen Betrieb eines Handelsgeschäfts gehören. Widerspricht aber ein Gesellschafter einer beabsichtigten Handlung eines anderen Gesellschafter/Geschäftsführers, muss das Geschäft unterbleiben.

Bei außergewöhnlichen Geschäften, wie der Anschaffung von Immobilien, weitreichenden Änderungen des Geschäftsmodells, großen Investitionen und Krediten oder der Aufnahme neuer Gesellschafter ist der Beschluss aller Gesellschafter erforderlich (§ 116 HGB).

Im Fall von grober Pflichtverletzung kann einem Geschäftsführer auf Antrag der anderen Gesellschafter die Geschäftsführung durch Gerichtsbeschluss entzogen werden.

Die Einrichtung einer Prokura, also die Übertragung der Geschäftsleitung an einen bevollmächtigten Nicht-Gesellschafter, ist in der OHG möglich. Die Prokura muss im Handelsregister eingetragen werden. Allerdings muss mindestens noch ein Gesellschafter der OHG in der Geschäftsführung verbleiben. Das hängt mit dem Prinzip der Selbstorganschaft zusammen, das für die OHG gilt.

Die Bezeichnung der OHG

Die OHG ist berechtigt eine Firma zu führen und ist folglich in der Bezeichnung des Firmennamens weitgehend frei. Möglich sind alle Formen wie Personenfirma, Sachfirma, Fantasiefirma, Mischfirma, jeweils zwingend mit Zusatz OHG oder oHG oder Offene Handelsgesellschaft. Bei der Wahl des Firmennamens ist ansonsten lediglich zu beachten, dass keine Rechte Dritter verletzt werden. Mehr dazu im Artikel zum Firmennamen.

Falls sämtliche Gesellschafter der OHG juristische Personen sind, wird der Rechtsformzusatz der Kapitalgesellschaft ergänzt. Das Ergebnis ist dann z.B. eine GmbH & Co. OHG (§ 19 HGB).

Steuern in der OHG

Die OHG ist verpflichtet Gewerbesteuer, ggfls. Lohnsteuer und Umsatzsteuer an das Finanzamt zu entrichten. Die Einkommensteuer wird auf den Gewinn der Gesellschafter berechnet und muss von diesen direkt bezahlt werden, entsteht also nicht auf Gesellschaftsebene. Falls die Gesellschafter juristische Personen sind, wird statt Einkommensteuer die Körperschaftssteuer fällig.

Folglich kann die Vergütung für den oder die Geschäftsführer in der OHG – wie in allen anderen Personengesellschaften – auch nicht steuerlich geltend gemacht werden. Sie mindert aber den zu versteuernden Gewinn der Gesellschafter.

Schuldner für alle Steuerarten sind regelmäßig sämtliche Gesellschafter der OHG.

Bei der Gewerbesteuer gilt außerdem ein Freibetrag bis 24.500 Euro. Bei einem kleineren Gewerbeertrag fällt in der OHG demnach keine Gewerbesteuer an. Der evtl. darüber hinausgehende Gewerbeertrag wird mit der Steuermesszahl von 3,5% sowie dem Hebesatz der jeweiligen Gemeinde versteuert. Die von der OHG entrichtete Gewerbesteuer wird wiederum mit der Einkommensteuer (bzw. Körperschaftssteuer) der Gesellschafter verrechnet (Faktor 3,8 des Gewerbesteuermessbetrags), so dass sich aus der Gewerbesteuer i.d.R. erst ab einem Hebesatz der Gemeinde von 400 % oder mehr eine Mehrbelastung ergibt.

Gründung der OHG

Eine OHG entsteht entweder durch den mündlichen oder schriftlichen Abschluss eines Gesellschaftervertrages oder stillschweigend durch das entsprechende Handeln mehrerer Personen im verabredeten Sinne.

Anschließend muss die OHG ins Handelsregister eingetragen werden und ist damit im handelsrechtlichen Sinn formell gegründet. Die Eintragung ins Handelsregister muss durch einen Notar erfolgen. Dieser beglaubigt den Antrag der Gründer und reicht ihn beim Amtsgericht ein. Der Gesellschaftsvertrag muss normalerweise nicht notariell beurkundet werden, es sei denn, eine Immobile oder ein Grundstück werden in die OHG eingebracht.

Nach der Eintragung ins Handelsregister haben die Gründer einen wichtigen Teil ihrer OHG-Gründung bereits erledigt. Die noch verbleibenden anderen Gründungsschritte sind:

- Gewerbeanmeldung

- Anmeldung Finanzamt

- Anmeldung IHK oder HWK

- Anmeldung Arbeitsagentur (falls Angestellte beschäftigt werden sollen)

Die Gewerbeanmeldung muss je nach Gemeinde persönlich oder per Post erledigt werden, die Kosten liegen bei etwa 30 Euro. Das Finanzamt sendet darauf einen Fragebogen zur steuerlichen Erfassung, den die Gründer ausfüllen müssen.

Falls die Gesellschaft Arbeitnehmer beschäftigt, muss beim Arbeitsamt eine Betriebsnummer beantragt werden. Notwendig sind noch die Anmeldungen bei der Industrie- und Handelskammer bzw. Handwerkskammer sowie bei der Berufsgenossenschaft. Zwar versendet das Gewerbeamt Mitteilungen an diese Institutionen, doch sollten die Gründer ihre OHG hier besser selbst innerhalb einer Woche nach Aufnahme der Tätigkeit anmelden.

Die Auflösung der OHG

Eine OHG kann jederzeit aufgelöst werden, wenn die Gesellschafter die Beendigung beschließen. Weitere Gründe für die Auflösung können die Befristung des Gesellschaftsvertrages sein, die Insolvenz der OHG oder eine gerichtliche Entscheidung. Anders als bei der GbR löst sich die OHG nicht durch den Tod eines Gesellschafters auf (§ 131 HGB). In diesem Fall wächst sein Anteil vielmehr den anderen Gesellschaftern zu. Daher ist in der OHG keine Fortsetzungsklausel erforderlich.

Alternativen zur Gründung der OHG

Als Alternativen kommt evtl. die GmbH & Co KG oder die KG in Frage. In dieser Variante der Personengesellschaft können die Kommanditisten ihre Haftung beschränken, die Komplementäre haften wie die Gesellschafter der OHG. Soll die Haftung insgesamt stärker eingeschränkt werden, kommen haftungsbeschränkte Kapitalgesellschaften in Frage, vor allem die UG haftungsbeschränkt, die GmbH und die Aktiengesellschaft. Für Freiberufler bietet sich die Partnerschaftsgesellschaft an.

Diese Artikel könnten Sie auch interessieren:

Was sich 2026 für Freelancer*innen ändert

2026 wird zum Prüfstein: Zentrale Reformen aus dem Koalitionsvertrag sollen greifen, viele Details bleiben jedoch offen.

Sechs Monate nach dem Start der neuen Bundesregierung rücken die ersten Umsetzungen des Koalitionsvertrags in Sichtweite. Ab dem 1. Januar 2026 sollen zentrale Reformen greifen, die auch Auswirkungen auf Freelancer*innen und Solo-Selbständige haben. Doch während einige Maßnahmen konkrete Entlastungen versprechen, bleiben viele Ankündigungen bislang Absichtserklärungen. Freelancermap hat zusammengetragen, welche Vorhaben tatsächlich relevant werden und wo noch Unsicherheit herrscht. Eine Tabelle gibt hier einen Überblick.

Koalitionsvertrag 2025: Viel vor, aber wenig umgesetzt

Der Koalitionsvertrag 2025 markierte erstmals eine politische Schwerpunktsetzung für Selbständige. Zentrale Punkte, die Freelancer*innen direkt betreffen, sind:

- eine Reform des Statusfeststellungsverfahrens, um mehr Rechtssicherheit bei der Abgrenzung von Beschäftigung und Selbständigkeit zu schaffen,

- der Abbau bürokratischer Hürden durch digitale Verwaltungsprozesse, Genehmigungsfiktionen und ein „Once-Only“-Prinzip,

- eine Altersvorsorgepflicht für neue Selbstständige mit freier Wahl der Vorsorgeform,

- die Einführung des Mutterschutzes auch für Solo-Selbstständige,

- sowie steuerliche Anpassungen und Abschreibungsoptionen zur Entlastung kleiner Unternehmen und Einzelunternehmer*innen.

Laut Freelancer-Kompass 2025 sehen 79 Prozent der Befragten fehlende politische Rahmenbedingungen als Problem, fast die Hälfte empfindet strukturelle Nachteile gegenüber Angestellten. Die Unsicherheit über Scheinselbständigkeit bleibt eines der drängendsten Themen: 60 Prozent der Freelancer*innen nannten sie als größten strukturellen Nachteil ihrer Arbeit.

Viele Pläne, wenig Praxis: Reformen kommen nur schleppend voran

Während steuerliche Anpassungen und Mobilitätsentlastungen bereits 2026 greifen, bleiben die strukturell entscheidenden Fragen wie Scheinselbständigkeit, Sozialversicherungspflicht und Bürokratieabbau weiter offen. Zwar wurde im Oktober mit der sogenannten Modernisierungsagenda für Staat und Verwaltung ein Entlastungsprogramm vorgestellt, das Bürokratie abbauen soll. Doch Freelancer*innen bleiben davon bislang weitgehend unberührt. Zentrale Maßnahmen wie die angekündigte Genehmigungsfiktion wurden nicht umgesetzt oder lassen offen, ob Solo-Selbständige überhaupt profitieren. Auch das Statusfeststellungsverfahren, ein großes strukturelles Problem, ist noch nicht reformiert.

Thomas Maas, CEO von freelancermap: „Die Politik erkennt die Bedeutung von Selbständigen zwar auf dem Papier an, schafft aber in der Praxis keine Verlässlichkeit. Wer die Arbeitswelt modernisieren will, muss endlich Rechtssicherheit schaffen - gerade beim Thema Scheinselbständigkeit. Solange Freelancer nicht wissen, woran sie sind, bleibt Deutschland kein attraktiver Standort für sie.”

Die anhaltende Unsicherheit unter Freien bleibt nicht ohne Konsequenzen: Laut einer Umfrage denken 56 Prozent der Solo-Selbständigen über eine Auswanderung nach, auch wegen Bürokratie, Steuerlast und mangelnder Rechtssicherheit. Besonders kritisch: 93 Prozent dieser Auswanderungswilligen arbeiten im Bereich künstliche Intelligenz. Fachkräfte, die der Standort dringend braucht.

2026 als Prüfstein für die Selbständigkeit in Deutschland

Für Freelancer*innen bleibt 2026 ein Jahr mit Chancen und offenen Fragen. Viele Vorhaben können den Alltag freier Expert*innen langfristig erleichtern, wenn sie rechtzeitig und praxistauglich umgesetzt werden.

Wie teuer ist es, ein Start-up in Deutschland zu gründen?

Erfahren Sie, welche Kosten 2025 bei der Gründung eines Start-ups in Deutschland anfallen, von Stammkapital bis Notar- und Digitalisierungskosten.

Die Gründung eines Start-ups in Deutschland ist wie der Sprung in kaltes Wasser. Erfrischend, aufregend, aber nicht für alle. Zwischen Euphorie, Papierbergen und der ersten Steuer-ID beginnt das echte Abenteuer Unternehmertum. Begeisterung ist der Treibstoff, doch wer den Weg kennt, schwimmt leichter durch den Behördendschungel. Dies wird verlangt, um wirklich etwas Eigenes aufzubauen.

Die Grundlagen: Welche Kosten auf Gründer zukommen

Bevor ein Unternehmen offiziell an den Start gehen kann, fallen einige unvermeidbare Basiskosten an. Bei der Gründung einer GmbH ist das Stammkapital von mindestens 25.000 Euro der entscheidende Grundstein, wovon mindestens 12.500 Euro direkt eingezahlt werden müssen. Hinzu kommen Gebühren für den Notar, die Eintragung ins Handelsregister und die Veröffentlichung im Bundesanzeiger.

Insgesamt sollten Gründer für eine klassische GmbH zwischen 1.000 und 4.500 Euro an Gründungskosten einplanen, abhängig von Komplexität, Anzahl der Gesellschafter und individueller Beratung.

Auch günstigere Alternativen wie die UG (haftungsbeschränkt) bieten sich an. Diese Mini-GmbH kann schon ab 1 Euro Stammkapital gegründet werden, eignet sich aber eher für kleine oder testweise Projekte. Dennoch sollte niemand glauben, dass damit alle bürokratischen Hürden aus dem Weg sind, denn auch hier sind Notar- und Gerichtskosten Pflicht.

Mehr als nur Papierkram: Die digitalen Chancen

Die deutsche Gründerszene hat sich in den letzten Jahren stark verändert. Dank neuer Technologien, staatlicher Förderungen und digitaler Plattformen ist der Einstieg einfacher geworden, zumindest organisatorisch.

Besonders künstliche Intelligenz (KI) hat zahlreiche Branchen revolutioniert und völlig neue Geschäftsfelder geschaffen. Start-ups entstehen nicht mehr nur in klassischen Bereichen wie Handel oder Produktion, sondern zunehmend online.

So erleben wir in der Unterhaltungsbranche einen Boom. Dank der zahlreichen Features und Innovationen gibt es jetzt Zugang zum zum Bonus Meister im Online Casinos, wo Deutsche beispielsweise entdecken können, wo es die besten Vorteile und Erfahrungen gibt.

Dieser aktuelle Trend zeigt, dass Innovation und Unternehmergeist längst nicht mehr nur in Werkhallen oder Büros entstehen, sondern im digitalen Raum. Oft mit nur einem Laptop und einer guten Idee.

Bürokratie und Notarkosten: Das unvermeidliche Fundament

Egal ob GmbH, UG oder GbR, an einem Schritt führt kein Weg vorbei: dem Gang zum Notar. Ohne seine Unterschrift bleibt jede Gründung nur ein guter Plan. Der Gesellschaftsvertrag muss beurkundet, das Unternehmen im Handelsregister eingetragen und eine Gesellschafterliste erstellt werden.

Die Kosten dafür variieren je nach Aufwand und Standort: Für die notarielle Beurkundung sollten Gründer mit 500 bis 1.000 Euro rechnen, die Eintragung im Handelsregister kostet meist zwischen 150 und 350 Euro. Hinzu kommt die Veröffentlichung im elektronischen Bundesanzeiger mit rund 100 Euro.

Die versteckten Kosten: Von der IT bis zur Kaffeemaschine

Viele Gründer konzentrieren sich auf die offiziellen Gebühren, vergessen aber die praktischen Ausgaben im Alltag. Büromöbel, Computer, Softwarelizenzen, Versicherungen und Marketingmaßnahmen gehören ebenso in den Finanzplan wie Gründungskosten. Diese Posten lassen sich zwar steuerlich absetzen, müssen jedoch zunächst bezahlt werden.

Gerade im ersten Jahr ist Liquidität entscheidend. Wer hier zu knapp kalkuliert, gerät schnell ins Straucheln. Experten empfehlen, einen Finanzpuffer von mindestens 20 % der geplanten Startkosten einzuplanen für Unvorhergesehenes, wie technische Probleme oder Nachzahlungen.

Finanzierung und Fördermöglichkeiten

Zum Glück gibt es in Deutschland eine Vielzahl staatlicher Förderungen und Programme, die Start-ups unterstützen. Die KfW-Bank, regionale Wirtschaftsförderungen oder spezielle Gründerstipendien helfen beim Start. Auch Business Angels und Venture Capital werden zunehmend wichtiger, um innovative Ideen auf die Straße zu bringen.

Doch egal ob Fremdkapital oder Eigenmittel: Eine solide Finanzplanung ist der Trick. Ein detaillierter Businessplan zeigt nicht nur Investoren, sondern auch den Gründern selbst, ob ihr Konzept langfristig tragfähig ist.

Digitalisierung als Wachstumsmotor

Die digitale Transformation hat den Gründungsprozess selbst vereinfacht: Online-Anmeldungen, elektronische Signaturen und digitale Buchhaltung sparen Zeit und Papier. Gleichzeitig entstehen unzählige neue Geschäftsmöglichkeiten, von KI-gestützten Tools bis hin zu datenbasierten Plattformen.

Wie stark diese Entwicklung die deutsche Wirtschaft verändert, zeigt sich besonders in Online Branchen, wo KI, Automatisierung und datengetriebene Prozesse Gründungen agiler machen.

Gründungskosten ja, aber unbezahlbare Chancen

Eine Unternehmensgründung in Deutschland kostet Zeit, Geld und Nerven. Doch wer diesen Weg geht, investiert in Freiheit, Kreativität und Selbstbestimmung. Die Hürden sind schon da, aber die Chancen größer denn je. Wer klug plant und flexibel bleibt, findet im deutschen Gründungsdschungel nicht nur den Weg nach oben, sondern auch nachhaltigen Erfolg.

Unternehmensnachfolge per Search Funds

Kaum jemand hat beim Thema Gründen sofort die Übernahme eines etablierten Betriebs vor Augen. Doch gerade das kann eine spannende Alternative sein.

Deutschland hat ein massives Problem. Und nein, gemeint ist nicht die Bahn, sondern der demografische Wandel. 31 Prozent aller Unternehmensinhaber*innen sind über 60 Jahre, und wenn sie in Rente gehen, droht uns eine massive Nachfolgewelle. Schon jetzt suchen laut KfW jährlich rund 125.000 mittelständische Unternehmen in Deutschland eine Nachfolge.

Genau darin liegt auch eine Chance, und zwar für junge Menschen, die den Weg ins Unternehmertum suchen. Statt der Ungewissheit einer Neugründung, bieten diese Betriebe bewährte Geschäftsmodelle, solide Kund*innenbeziehungen und ein erprobtes Team. Die größte Sorge junger Unternehmer*innen, ob das Produkt wirklich am Markt ankommt, ist hier bereits überwunden. Der/die Käufer*in übernimmt eine funktionierende Firma und kann direkt damit beginnen, das Wachstum mit kleinen Verbesserungen anzukurbeln.

Nachfolge – oft günstiger als vermutet

Allerdings herrscht häufig der Irrglaube, dass ein Unternehmenskauf nur für finanzstarke Investor*innen infrage kommt. Ein genauerer Blick auf Marktdaten, etwa von der Deutschen Unternehmerbörse (DUB), widerlegt dies klar. Kleine und mittelgroße Unternehmen wechseln den/die Eigentümer*in typischerweise zu Preisen zwischen dem vier- und achtfachen ihres jährlichen Gewinns (EBIT).

Das lässt sich an einem einfachen Beispiel verdeutlichen: Ein profitables Unternehmen mit einem EBIT von beispielsweise 250.000 Euro könnte bereits für rund eine Millionen Euro erworben werden – viel Geld, aber mithilfe von Banken durchaus finanzierbar. Denn das Risiko ist überschaubar.

Unternehmen mit wiederkehrenden Umsätzen und langfristigen Verträgen, beispielsweise aus den Bereichen IT-Service, Facility Management oder Logistik, sind besonders beliebt. Rund 75 Prozent des Kaufpreises können so häufig über Fremdkapital abgedeckt werden. Der/die Käufer*in benötigt also nur etwa ein Viertel des Kaufpreises an Eigenkapital – in unserem Beispiel etwa 250.000 Euro. Die Zins- und Tilgungszahlungen erfolgen dabei typischerweise direkt aus dem laufenden Betriebsergebnis. Innerhalb weniger Jahre gehört das Unternehmen somit vollständig dem/der Käufer*in.

Search Funds – Einstieg ohne Eigenkapital

Doch nicht jede(r) verfügt über entsprechendes Eigenkapital. Insbesondere junge Absolvent*innen oder Manager*innen, die ins Unternehmertum wechseln wollen, haben selten mehrere Hunderttausend Euro zur Verfügung. Eine spannende Lösung bieten daher sogenannte Search Funds, ein in den USA bereits etabliertes Finanzierungsmodell.

Dabei finanzieren Investor*innen zunächst die Suche nach einem passenden Unternehmen und anschließend auch den Eigenkapitalanteil des Kaufpreises. Der sogenannte Searcher führt das Unternehmen operativ und hält eine Minderheitsbeteiligung von rund 30 Prozent, während die Investor*innen etwa 70 Prozent besitzen.

Beide Seiten profitieren: Der Searcher steigt praktisch ohne eigenes finanzielles Risiko ins Unternehmertum ein und beteiligt sich langfristig am Erfolg. Investor*innen wiederum setzen auf motivierte Unternehmer*innen, die durch ihren Anteil eng an den Erfolg des Unternehmens gekoppelt sind. Laut Studien der Stanford Graduate School of Business erzielen Search Funds eine interne Rendite (IRR) von durchschnittlich 35 Prozent und einen Return on Investment (ROI) von etwa 4,5-mal des eingesetzten Kapitals. Solche Renditen entstehen häufig bei klassischen Mittelständler*innen wie Handwerksbetrieben, Dienstleistenden oder kleineren Produktionsunternehmen. Viele dieser Unternehmen wurden lange von denselben Eigentümer*innen geführt, die eher Stabilität als Wachstum im Blick hatten. Ein(e) neue(r) Eigentümer*in mit frischen Ideen in den Bereichen Digitalisierung, Marketing oder Prozessoptimierung kann erhebliches Potenzial freisetzen.

Soweit die Theorie. Doch worauf kommt es bei der Unternehmensnachfolge in der Praxis an?

- Das richtige Target finden: Wer ein Unternehmen übernehmen möchte, sollte zunächst das richtige finden, das sowohl wirtschaftlich attraktiv als auch zur eigenen Erfahrung und Vision passt. Unerfahrene Käufer*innen sollten beispielsweise kein insolventes Unternehmen ins Auge fassen. Besonders attraktiv sind Firmen, die sich durch digitale Transformation und Prozessoptimierung weiterentwickeln lassen. Wichtig ist es, die Branche, die Marktposition und die Zukunftschancen genau zu analysieren.

- Veränderungen mit Bedacht umsetzen: Käufer*innen sollten nicht der Hybris unterliegen, ab Tag eins an alles verändern zu wollen, indem sie etwa etablierte Prozesse umwerfen oder die Preise radikal erhöhen. Deutlich sinnvoller: Sich das Unternehmen mit seinen Abläufen erstmal gründlich anzuschauen und zu verstehen. Veränderungen sollten gut geplant und transparent kommuniziert werden – sowohl gegenüber den Mitarbeitenden als auch den Kund*innen und Lieferant*innen. Denn wer das Unternehmen zu schnell umkrempelt, gefährdet im schlimmsten Fall bestehende Kund*innenbeziehungen und demotiviert das Team.

- Mitarbeitende eng einzubinden: Das Team eines Unternehmens verfügt über das operative Wissen und prägt die Unternehmenskultur. Ihre Unterstützung ist daher für einen erfolgreichen Übergang unerlässlich. Wer die Nachfolge antritt, sollte daher auf offene Gespräche, klare Perspektiven und echte Wertschätzung setzen. Denn nur so entsteht Vertrauen in die neue Geschäftsführung.

- Übergangsphase mit dem/der Alteigentümer*in: Ebenfalls zentral für den Erfolg einer Nachfolge ist der/die frühere Eigentümer*in. Mit ihm/ihr sollte eine Übergangszeit vereinbart werden. Eine solche kann helfen, bestehende Beziehungen zu Kund*innen und Lieferant*innen sowie das implizite Wissen über das Unternehmen zu bewahren. Der/die Alteigentümer*in kann den/die neue(n) Eigentümer*in noch begleiten und schrittweise einführen, was Unsicherheiten bei allen Beteiligten reduziert. Aus diesem Grund werden Unternehmensverkäufe oft so strukturiert, dass ein Teil des Kaufpreises erst nach einer erfolgreichen Übergabe ausgezahlt wird. Dies schafft eine zusätzliche Sicherheit für Käufer*innen – und einen sanften Übergang.

- Kund*innen persönlich kennenlernen: Um Beziehungen zu festigen, Bedürfnisse besser zu verstehen und Vertrauen aufzubauen, sollte der/die neue Inhabende die wichtigsten Kund*innen persönlich kennenlernen. Der direkte Kontakt schafft eine Basis für künftige Geschäftsentwicklung und signalisiert Kontinuität.

Ein zusätzlicher Hebel zur Renditesteigerung bei der Nachfolge ist das Buy-and-Build-Prinzip. Dabei werden mehrere kleinere Unternehmen einer Branche übernommen und zusammengeschlossen. Skaleneffekte und die Möglichkeit, größere Unternehmen zu höheren Multiples weiterzuverkaufen, erhöhen die Profitabilität erheblich. Neben wirtschaftlichem Erfolg trägt dies dazu bei, die mittelständische Struktur unserer Wirtschaft zu stärken und langfristig zu sichern.

Nachfolge als echte Alternative positionieren

Die Herausforderung bleibt dennoch groß: Weil viele Unternehmen keine Nachfolge finden, müssen noch immer etliche Betriebe schließen. Dadurch gehen Arbeitsplätze und wertvolles Know-how verloren – mit erheblichen Folgen für den Wirtschaftsstandort Deutschland. Wenn wir als Gesellschaft die Unternehmensnachfolge als echte Alternative zur Gründung positionieren, können wir das verhindern. Wirtschaftliche Substanz würde bewahrt und sogar gestärkt werden, weil junge Unternehmer*innen neue Ideen einbringen. Dafür müssen aber mehr Menschen darauf aufmerksam gemacht und das Zusammenfinden von Käufer*- und Verkäufer*innen effizienter gestaltet werden. Denn die Unternehmensnachfolge hat viel zu bieten: Sie ist eine echte Chance, Bewährtes mit neuen Impulsen zu verbinden und Innovation aus der Stabilität heraus zu entwickeln.

Der Autor Florian Adomeit ist Mitgründer von AMBER, dem Online-Marktplatz für Unternehmensnachfolge und Firmenübernahmen, sowie Bestseller-Autor und Host des Podcasts Alles Coin, Nichts Muss.

PropTech-Gründung: Was ist zu beachten?

PropTech-Start-ups sind die Innovationstreiber der Immobilienbranche. Die Chancen für Gründer*innen stehen gut, sofern sie die spezifischen Herausforderungen des im digitalen Aufbruch befindlichen Marktes kennen und beachten. Wir zeigen, worauf es im Gründungsprozess im vielschichtigen PropTech-Sektor ankommt.

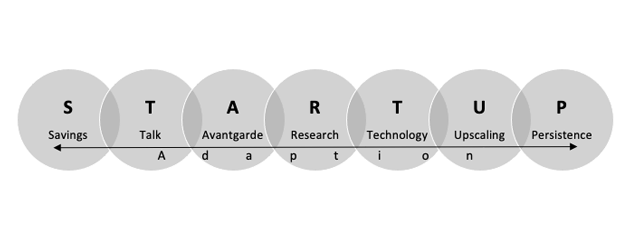

Im Folgenden werden mittels eines STARTUP-Modells die Schlüsselkomponenten und eine Superpower vorgestellt, die entscheidend für PropTech-Gründer*innen sind. Dieses STARTUP-Modell fußt auf Ansätze aus der Entrepreneurship-Literatur sowie eigener Gründungserfahrung. Im Folgenden findet dieses Konzept Anwendung auf PropTech-Gründungen.

Businessplan für Gründende – alle Infos, Hinweise und Tipps zur Erstellung

Erfahre hier, wie du deinen Businessplan als Gründer*in erstellst, warum er so wichtig ist und was du berücksichtigen musst. Jetzt direkt nachlesen!

So bringst du die Geschäftsidee zu Papier

Gerade wenn dein Unternehmen noch in den Kinderschuhen steckt, braucht es einen strukturierten Businessplan. Denn nur so kannst du potenzielle Investor*innen von deiner Geschäftsidee überzeugen. Im Umkehrschluss bedeutet das: Ohne Businessplan kein Gründerkredit – ohne Gründerkredit keine eigene Firma.

Klingt simpel in der Theorie, bedeutet in der Praxis aber eine Menge Arbeit. Wer meint, beim Schreiben des Businessplans schludern zu müssen, um Zeit und Kosten zu sparen, der wird früher oder später auf die Nase fallen. Denn: Dieses Dokument bildet das grundlegende Fundament für die zukünftige Entwicklung Ihres Unternehmens. Warum das so ist und worauf du unbedingt achten solltest, wenn du den Businessplan erstellst, erährst du hier.

Warum brauchst du als Gründer*in einen Businessplan?

Wenn es um die Finanzierung deiner Firma geht, ist ein vollständiger und übersichtlicher Businessplan das A und O. Denn wie der Name schon sagt, dient er dazu, die Gründung deines Unternehmens zu planen und den Kapitalbedarf zu erfassen. Und bildet somit das Fundament für die Realisierung eines erfolgreichen Geschäftskonzepts. Er fungiert sozusagen als Geschäftsplan, den du erstellen musst, um mögliche Geldgeber davon zu überzeugen, in deine Firma zu investieren. Damit umfasst er folgende Funktionen:

- Präzisierung des Geschäftsmodells

- Festlegung strategischer und betriebswirtschaftlicher Ziele

- Überprüfung der Geschäftsidee hinsichtlich Durchführbarkeit und wirtschaftlichen Erfolgsaussichten

- Voraussetzung zur Beantragung öffentlicher Fördermittel

- Basis für zukünftige unternehmerische Strategien und Entscheidungen

Dir sollte klar sein, dass der Businessplan nicht nur dir als Existenzgründer*in einen Überblick über deine Finanzen liefert. Ebenso werden Geschäftspartner und Institutionen ihn sich ansehen, sofern du einen Zuschuss für die Weiterentwicklung Ihres Unternehmens benötigst. Dazu gehören:

- Kreditgeber wie Banken und/oder Investoren wie zum Beispiel Franchisepartner

- Förderinstitute wie das Arbeitsamt oder Förderbanken der Länder

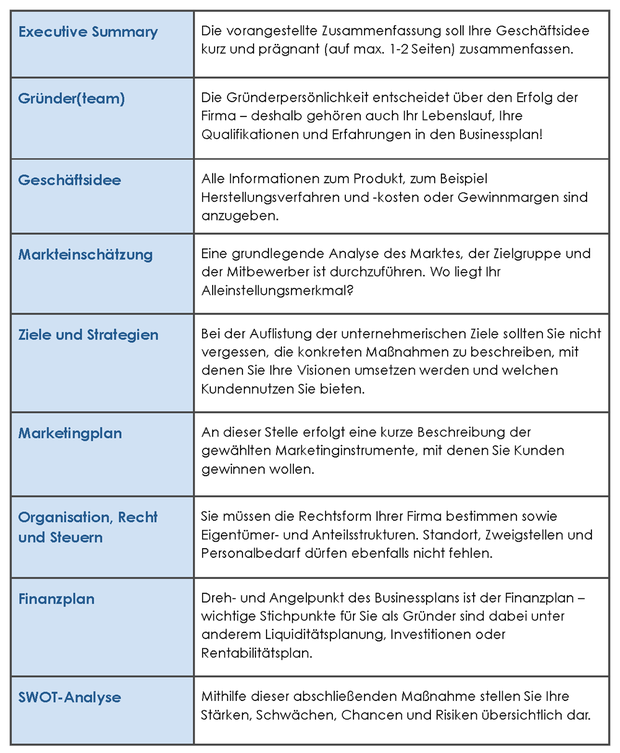

Der Aufbau des Businessplans: Was muss rein?

Länge und Umfang variieren von Firma zu Firma und sind größtenteils abhängig vom Gründungsvorhaben sowie von der Art des Geschäftsmodells. Zwischen 20 und 100 Seiten ist alles möglich. Doch viel entscheidender als die Länge des Businessplans ist für dich als Gründer*in dessen Inhalt. Diesen entnimmst du der nachfolgenden Tabelle:

Selbstständig machen als Design Thinking Coach

Wenn Sie sich als Design Thinking Coach selbstständig machen wollen, erfahren Sie hier, was Sie dafür mitbringen müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Weltweit profitieren immer mehr Unternehmen und Organisationen von Design Thinking. Denn durch diese Kreativmethode wird nicht nur Teamarbeit wieder effektiv und der Product-Market Fit schnell gewährt, sondern auch die Mitarbeiterzufriedenheit steigt deutlich an. Doch um das zu erreichen bedarf es erst einmal jemandem der das Team mit der Methode des Design Thinking begleitet. Hier kommt der Design Thinking Coach ins Spiel. Im Grunde genommen kann sich jeder als Design Thinking Coach selbstständig machen. Wichtig ist nur die richtige Ausbildung, eine solide Positionierung und eine gute Vorbereitung.

Was ist Design Thinking?

Design Thinking ist eine agile Innovationsmethode für multidisziplinäre Teams, die komplexe Probleme lösen möchten. Dabei sind drei Dinge von Bedeutung: Das multidisziplinäre Team, der variable Raum und der iterative Prozess. Dieser besteht aus sechs Schritten, den das Team nach und nach durchläuft. Dabei bleibt das Ergebnis stets offen und die Vorgehensweise flexibel. In jedem der einzelnen Schritte können durch Feedback Anpassungen vorgenommen werden und bei Bedarf ein vorheriger Schritt wiederholt werden. Beim Design Thinking steht der Mensch im Fokus. Ziel ist es, kundenzentrierte Produkte und Dienstleistungen zu entwickeln und schnell auf Marktbedürfnisse zu reagieren.

Design Thinking kann genutzt werden für:

- App-Design

- Sales-Projekte

- Startup-Ideen

- Innovationsprojekte

- Webprojekte

- Change-Projekte

- Hardwareprodukte

- Business Modelling

- Digitale Transformation

- Bildungseinrichtungen

- NGO´s und NPO´s

- Softwareprodukte

Was macht ein Design Thinking Coach?

Als Design Thinking Coach sind Sie Experte für den Prozess und die Methode des Design Thinking. Sie geben Workshops und begleiten Teams durch den sechsstufigen Prozess des Design Thinking. So führen Sie die Teilnehmer zu Kreativität und fördern deren Innovationspotenzial. Ein Design Thinking Coach hat zwei größere Tätigkeitsbereiche in denen er aktiv ist. Zum einen coacht er Unternehmen und bringt die Methode den Mitarbeitern nahe und führt Design Thinking dort Schritt für Schritt ein. Oder er ist ein Ausbilder und bildet neue angehende Design Thinking Coaches aus.

Branchen-Insights für selbstständige Design Thinking Coaches

Ein selbstständiger Design Thinking Coach muss weder Designer sein noch Fachwissen aus einer bestimmten Branche mitbringen. Das kann sogar hinderlich sein, da dadurch Voreingenommenheit entsteht und gewisse Glaubenssätze schon von vornherein innovative Ideen blockieren. Als Design Thinking Coach sind Sie aber kein Berater, der sein Fachwissen weitergibt, sondern viel eher Prozess und Methodenprofi mit einem unvoreingenommenen Blickwinkel.

Ein selbstständiger Design Thinking Coach sollte sowohl Begeisterung für das mitbringen, was er tut, als auch fundiertes Wissen über die Methode und Souveränität beim Leiten des Teams. Um sich all das anzueignen ist eine gute Ausbildung der erste wichtige Schritt. Mittlerweile gibt es dafür Studiengänge an vielen renommierten Universitäten. Außerdem gibt es eine Handvoll Institute, Agenturen und Akademien, die Design Thinking unterrichten und Ausbildungen zum Coach anbieten. Ein führender Anbieter ist zum Beispiel die DesignThinkingCoach Academy.

Was ein selbstständiger Design Thinking Coach unbedingt benötigt, ist ein großes Netzwerk. Dieses kann sich je nach Ausbilder teils schon bei der Ausbildung bilden, oder es besteht die Möglichkeit auf vorberufliche Kontakte zurückzugreifen. Viele selbstständige Design Thinking Coaches starten zunächst als Freelancer und bauen dabei ihr Netzwerk auf. Dabei ist es ratsam, einen anderen Coach als Co-Coach zu begleiten, Kontakt zu verschiedenen Agenturen aufzunehmen und zunächst als Trainer in deren Namen zu coachen, sowie sich auf Plattformen anzubieten, die Design Thinking Coaches vermitteln. So sammelt man Erfahrungen und baut Schritt für Schritt sein Portfolio auf.

Was bringt ein guter Design Thinking Coach mit?

Eine gute Vorbereitung ist für einen selbstständigen Design Thinking Coach die halbe Miete. Neben Wissen über Prozess und Methode sollten dafür eine ganze Reihe an Sachen mitgebracht werden, um dem Workshop die gewünschte Qualität zu verleihen. Zu einer guten Workshop Vorbereitung gehören:

- ein gutes Briefing: Abstimmung der Kosten, gewünschten Ergebnisse etc. mit dem Kunden

- Drehbücher für verschiedene Workshop Formate

- einen Workshopkoffer mit dem benötigtem Material

- detaillierte Checklisten um die Qualität sicherzustellen

- bildstarke Präsentationen

- Workbooks

Gleichzeitig sollte jeder selbstständige Design Thinking Coach bestimmte persönliche Kompetenzen besitzen. Dazu gehört Flexibilität. Ein guter Coach sollte immer wieder flexibel auf eventuelle Wendungen im Workshopverlauf reagieren. Ein zu vorgefertigtes Vorgehen ist dabei sehr einschränkend. Außerdem muss der Coach bereit sein ständig zu Evaluieren, zu Iterieren und schließlich Verbesserungen vorzunehmen. So gewinnt jeder Workshop an Qualität.

Kapitalbedarf eines selbstständigen Design Thinking Coaches

Da sich die Angebote selbstständiger Design Thinking Coaches als Dienstleistungen ohne Produktionskosten verstehen, ist der Kapitalbedarf sehr überschaubar. Kosten, die mit eingerechnet werden sollten sind das Equipment für Workshops sowie das eigene Gehalt. Anfahrtskosten zu Kunden werden vom Coach als Vorleistung erbracht und hinterher in Rechnung gestellt. Auch Kosten für PC, Handy, eine eigene Website und ggf. Marketingmaßnahmen sollten berücksichtigt werden. Weitere Kosten verursachen Steuern, Krankenkasse, Steuerberatung und Buchhaltung. Da zu Anfang jedoch keine größeren Investitionen notwendig sind, kann es schon mit einem schmalen Startkapital losgehen.

Selbstständiger Design Thinking Coach: Gewerbe oder Freiberuf?

Als selbstständiger Design Thinking Coach können sie als Einzelunternehmer agieren.

- keine Gewerbeanmeldung nötig

- keine Gewerbesteuer

- der Eintrag ins Handelsregister fällt weg, sofern sie keine Kapitalgesellschaft gründen

- Sie brauchen keine doppelte Buchführung und müssen keinen Jahresabschluss aufstellen

- Sie müssen Angaben über Gewinne und Verluste nicht publizieren

- zur Gewinnermittlung ist es ausreichend, wenn sie eine EÜR (Einnahmen Überschuss Rechnung) beim Finanzamt einreichen

- Sie sind kein Mitglied der IHK, daher entfallen die Kammergebühren

So viel verdient man als selbstständiger Design Thinking Coach

Selbstständige Design Thinking Coaches verdienen als Tagessatz zwischen 1500 Euro und 2500 Euro. Der Verdienst hängt primär davon ab, wie man sich als Coach positioniert und wie viel Erfahrung man mitbringt. Durchschnittlich kann man sagen, dass ein Design Thinking Coach 1800 Euro pro Tag verdient. Natürlich ist der Verdienst auch davon abhängig, welche Kunden man bedient (Großkonzern vs. Start-up) und wie viele Workshops man sich in der Woche zutraut. Für einen 2-Tagesworkshop mit einem Tag Vorbereitung liegt der Verdienst bei 5400 Euro netto. Hielte man also jede Woche zweitägigen Workshop käme man am Ende des Monats bei einem Gehalt von 21.600 Euro heraus.

Marketing für selbstständige Design Thinking Coaches

Um als selbstständiger Design Thinking Coach an Aufträge zu kommen, muss die Werbetrommel gerührt werden. Dafür stehen viele unterschiedliche Möglichkeiten zur Verfügung. Zum einen ist es natürlich möglich, auf das Netzwerk zurückzugreifen, was man sich als Design Thinking Coach ohnehin anlegen sollte. Ist dieses jedoch noch nicht ganz ausgebaut und es fehlt noch an Kontakten, sind hier einige weitere Optionen:

- Akquise auf Linkedin oder Xing

- Auf Konferenzen Design Thinking Vorträge halten

- Webinare für Einsteiger halten

- Werbung über die eigene Website: Fachartikel publizieren

- Vernetzung bei Events, auf denen die Zielgruppe vertreten ist

- Google- oder Facebook-Werbung

- Begleitung erfahrener Coaches als Co-Coach

Wichtige Kontakte für selbstständige Design Thinking Coaches

Zum Vernetzen

www.xing.com/communities/groups/design-thinking-fuer-berater-und-trainer-6ce5-1080646/posts

webinale.de/ideation-design-thinking/

www.designthinkingconference.com

Die Autorin Pauline Tonhauser ist CEO und Gründerin der DesignThinkingCoach Academy. Zusammen mit ihrem Team vermittelt sie Design Thinking und bildet neue Coaches aus.

Selbstständig machen als Immobilienmakler

Wenn Sie sich als Immobilienmakler selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres Maklerbüros achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Ob Berufsanfänger oder Quereinsteiger – jeder kann sich als Immobilienmakler selbstständig. Seriöse Immobilienmaklerinnen und -makler müssen allerdings gewisse Voraussetzungen erfüllen. Diese Checkliste bietet einen Überblick über die notwendigen Fähigkeiten und Qualifikationen sowie über die gesetzlichen Anforderungen, die es als selbstständiger Immobilienmakler zu erfüllen gilt.

Selbstständiger Immobilienmakler - Voraussetzung 1: Soziale Kompetenz

Der Alltag eines Immobilienmaklers ist durchaus fordernd. Aufgaben wie private Immobilien oder Gewerbeimmobilien besichtigen, Telefonate führen und E-Mails beantworten sind regelmäßig auch abends und am Wochenende zu erledigen. Neben Durchhaltevermögen benötigen erfolgreiche Makler vor allem zwei grundlegende soziale Fähigkeiten:

- Einfühlungsvermögen: Immobilienmakler sind Berater für Menschen in verschiedenen Lebenslagen. Auf jeden Kunden richtig einzugehen, erfordert Empathie und Menschenkenntnis. Hinter jedem Immobilienverkauf steht eine Geschichte – jemand will oder muss sein Leben ändern. Eine Stärke des Immobilienmaklers sollte daher sein, die Ängste, Wünsche und Bedürfnisse anderer Menschen schnell zu erkennen. Dazu gehört es auch, keine Scheu vor dem Gespräch mit einem fremden Gegenüber zu haben.

- Selbstbewusstsein: Gleichzeitig gilt es, als Verkäufer selbstbewusst aufzutreten. Das Ziel ist die erfolgreiche Akquise und Vermarktung der Immobilie. Immobilienmakler sollten kontaktfreudig sein und Menschen für sich einnehmen können. Wichtig ist dabei ein authentisches und vertrauenswürdiges Auftreten.

Selbstständiger Immobilienmakler - Voraussetzung 2: Anerkannte Qualifikation

Die Berufsbezeichnung „Immobilienmakler“ ist in Deutschland nicht geschützt. Das bedeutet, dass jeder sich so nennen darf, auch ohne passende Ausbildung. Doch wer die Tätigkeit seriös ausüben will, muss durch eine angemessene Qualifikation überzeugen. Verschiedene Wege führen zum Maklerberuf:

- Studium: Sowohl private als auch öffentliche Universitäten und Hochschulen bieten verschiedene Studiengänge für die Immobilienbranche an, darunter beispielsweise Bau- und Immobilienmanagement, Betriebswirtschaft und Immobilienmanagement, Immobilienbewertung, Immobilienwirtschaft und Real Estate Management. Einige dieser Fächer werden ausschließlich als Masterstudium angeboten. Eine Auflistung des Studienangebots bietet zum Beispiel Studycheck.de.

- Ausbildung: Neben einem Hochschulstudium bietet sich eine klassische Ausbildung als Immobilienkaufmann/-kauffrau an. Die Ausbildung dauert drei Jahre, lässt sich unter Umständen aber auch verkürzen. Der Vorteil: In der Regel übernimmt das Maklerbüro seine Azubis. Diese profitieren von der Sicherheit einer Anstellung und können auf einen vorhandenen Kundenbestand zurückgreifen.

- Lehrgänge und Fortbildungen: Die Industrie- und Handelskammern (IHK) sowie private Institute veranstalten Lehrgänge in Kooperation mit dem Immobilienverband Deutschland (IVD). Diese vermitteln in rund 120 Unterrichtsstunden das erforderliche Basiswissen. Ob und welche Lehrgänge angeboten werden, erfahren Interessierte auf der Website ihrer örtlichen IHK. Achtung: Mit Vorsicht zu genießen sind Lockangebote für Intensivkurse bei Privatanbietern, die angeblich innerhalb weniger Tage umfassendes Wissen vermitteln. Die Qualität solcher Angebote liegt oft weit unter der der IHK-Lehrgänge.

Selbstständiger Immobilienmakler - Voraussetzung 3: Maklerzulassung nach §34c GewO

Bevor sie durchstarten können, benötigen angehende selbstständige Immobilienmakler eine behördliche Erlaubnis nach §34c der Gewerbeordnung (GewO). Die Ausstellung der Gewerbeerlaubnis unterliegt der jeweiligen Kreisverwaltung. Bei Landkreisen ist dies das Landratsamt, bei kreisfreien Städten ist das Ordnungsamt zuständig. Der Antragsteller muss seine Zuverlässigkeit nachweisen. Trifft einer der folgenden drei Punkte zu, kann die Behörde die Zulassung verweigern:

- Der Antragsteller ist in den letzten fünf Jahren „wegen eines Verbrechens oder wegen Diebstahls, Unterschlagung, Erpressung, Betruges, Untreue, Geldwäsche, Urkundenfälschung, Hehlerei, Wuchers oder einer Insolvenzstraftat rechtskräftig verurteilt worden“.

- Der Antragsteller ist aktuell in ein Insolvenzverfahren verwickelt.

- Der Antragsteller besitzt keine Berufshaftpflichtversicherung (für Wohnimmobilienverwalter).

Folgende Unterlagen sind einzureichen, wenn Sie sich als Immobilienmakler selbstständig machen wollen:

- Der ausgefüllte „Antrag auf Erteilung einer Erlaubnis nach §34c Gewerbeordnung“, erhältlich in der Kreisverwaltungsbehörde oder online

- Kopie des gültigen Personalausweises oder Reisepasses

- Unbedenklichkeitsbescheinigung des Finanzamts

- Unbedenklichkeitsbescheinigung des Steueramts

- Auszug aus der Schuldnerkartei des zuständigen Amtsgerichts

- Bescheinigung des Insolvenzgerichts

- Polizeiliches Führungszeugnis

- Auszug aus dem Gewerbezentralregister

Die Kosten sind abhängig von Anzahl und Umfang der Tätigkeiten, der zuständigen Behörde und der Rechtspersönlichkeit des Antragstellers. In der Regel belaufen sie sich auf einige hundert bis zu 2.000 Euro.

Selbstständiger Immobilienmakler - Voraussetzung 4: Lust auf die Selbstständigkeit

Wer sich als Immobilienmakler selbstständig machen will, sollte davon so viel wie möglich mitbringen: Motivation und das Vermögen, Probleme eigenständig zu lösen. Um typische Fehler zu vermeiden, ist es sinnvoll, sich zum Einstieg von einem Experten beraten zu lassen.

- Welche Unternehmensform ist die richtige?

- Welche Fördermittel gibt es?

- Worauf ist bei der Einrichtung einer eigenen Website zu achten?

- Wie konzipiert man Marketingaktivitäten – online und offline?

- Was ist ein Kapitalbedarfsplan?

Für das Maklergeschäft sind zwei Ressourcen unabdingbar: Immobilien und Kunden. Sobald beide eine gewisse Anzahl übersteigen, wird es ohne Hilfsmittel unübersichtlich. Deshalb ist es empfehlenswert, sich früh eine entsprechende CRM- bzw. Immobiliensoftware zuzulegen. Mit einem solchen Tool behalten Immobilienmakler den Überblick und sparen viel Zeit im turbulenten Arbeitsalltag.

Die ersten Schritte als selbstständiger Immobilienmakler

Sind all diese Voraussetzungen erfüllt, steht einer erfolgreichen Laufbahn als selbstständiger Immobilienmakler nichts mehr im Weg. Neulinge treibt vor allem eine Frage um: Wie akquiriere ich neue Immobilien für mein Portfolio?

- Ein eigenes Netzwerk aufbauen: Immobilienmakler leben vom Kontakt zu ihren Kunden, Geschäftspartnern und zur lokalen Umgebung. Daher ist jetzt aktives Networking angesagt. Ein guter Ort, um neue Kontakte zu knüpfen, sind beispielsweise örtliche Vereine und Gesellschaften. Hinterlässt man bei den Menschen vor Ort einen guten Eindruck, steigt die Chance, dass diese Personen sich später an einen wenden, wenn sie eine Immobilie verkaufen oder erwerben wollen. Ein neuer Immobilienmakler in der Region fällt früher oder später auch den Mitbewerbern auf. Eine gute Idee ist es, sich frühzeitig den Kollegen vorzustellen. Bestenfalls ergibt sich die Gelegenheit, von den etablierten Maklern zu lernen – oder sogar mit ihnen zusammenzuarbeiten.

- Gemeinschaftsgeschäfte tätigen: Wenn sich zwei Immobilienmakler für ein Geschäft zusammentun, profitieren davon alle Beteiligten. Hat ein Anfänger etwa eine tolle Immobilie im Portfolio, verfügt aber noch nicht über genügend qualifizierte Interessenten, kann möglicherweise ein Kollege mit genau dem passenden Käufer aushelfen. Die Kunden sind zufrieden, die beiden Makler teilen sich die Provision und schließen eine gute Geschäftsbeziehung für die Zukunft. Um das Potenzial solcher Kooperationen voll auszuschöpfen, bietet es sich an, einen Multi Listing Service (MLS) zu nutzen: einen Online-Marktplatz, über den angeschlossene Makler einander Einsicht in Objektbestände gewähren und Gemeinschaftsgeschäfte initiieren können.

- Unternehmenspartnerschaften schließen: Neben anderen Immobilienmaklern kommen weitere lokale Unternehmen für eine Partnerschaft in Frage, wie etwa Banken, Versicherer oder Notare. Will beispielsweise ein Bankkunde eine Immobilie verkaufen, kann ihm die Bank ihren Partnermakler empfehlen. Das schafft Vertrauen und stärkt die Reputation des Immobilienmaklers in der Region.

- In einem Berufsverband Mitglied werden: Die Mitgliedschaft in einem Berufsverband hat mehrere Vorteile, allen voran den eindeutigen Qualitätsnachweis. Der IVD und der BVFI (Bundesverband für die Immobilienwirtschaft) stellen hohe Anforderungen an ihre Mitglieder. Dafür erhalten sie wertvolle Förderung, wie etwa unterstützende Marketingaktivitäten, kostengünstige Fortbildungen oder Zugang zum verbandseigenen Immobilienportal.

Auf einen Blick: Selbstständiger Immobilienmakler - was braucht es für eine Maklerkarriere?

- Zulassung durch §34c GewO (Kosten: einige hundert bis zu 2.000 Euro)

- Studium, betriebliche Ausbildung oder Fortbildung, z. B. bei der IHK

- Einfühlungsvermögen kombiniert mit Verkaufstalent

- Elan für die Selbstständigkeit

- Aufbau eines Immobilien- und Interessentenstamms

- Partnerschaften mit Kollegen und Unternehmen

- Mitgliedschaft in einem Berufsverband

- Softwarelösungen für effizientes Makeln

Wichtige Kontakte für Immoblienmakler-Gründer

IVD Immobilienverband

Bundesverband für die Immobilienwirtschaft (BVFI)

BVFI Bundeskongress für die Immobilienwirtschaft

Immobilienmakler IHK

Makler als Franchise-Nehmer

Der Autor Ingo Lorbach ist Department Manager Marketing bei onOffice Software, das eine online CRM Immobilienmakler Software zur Verwaltung der Objekt- & Kontaktdaten bietet.

Modegeschäft eröffnen: Selbstständig machen als Modehändler

Wenn Sie sich als Modehändler selbstständig machen wollen, erfahren Sie hier Schritt für Schritt, auf was Sie bei der Gründung Ihres Modegeschäftes achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige Modehändler

Allgemeine Zahlen in der Textil- und Bekleidungsbranche

Bruttoumsatz mit Textilien und Bekleidung im deutschen Einzelhandel: 63,84 Mrd. (statista 2016)

Bruttoumsatz mit Textilien und Bekleidung im deutschen Versandhandel: 10,65 Mrd. (statista 2016)

Umsatz mit Damenbekleidung in Deutschland: 25,33 Mrd. (statista 2016)

Umsatz mit Herrenbekleidung in Deutschland: 14,99 Mrd. (statista 2016)

Umsatz mit Baby- und Kinderbekleidung in Deutschland: 1,16 Mrd. (statista 2016)

Konsumausgaben für Bekleidung und Schuhe in Deutschland: 75,24 Mrd (statista 2016)

Ausgaben für Bekleidung pro Haushalt: 108 Euro im Monat bzw. 4,4 % der monatlichen privaten Konsumausgaben (destatis 2016)

Nettoumsatz im Bekleidungshandel: 32.724,11 Mio

Nominale Umsatzentwicklung: 2009 -5,6; 2010 +4,3; 2012 u. 2015 +0,5; Jan-Mai 2017 -0,3 (destatis 2017)

Bekleidungsunternehmen im Einzelhandel: 18.101 (destatis 2016, Umsatzsteuerstatistik)

Anzahl der Beschäftigten: 29.674 (destatis 2016)

Marktanteile stationäre Bekleidungsfachgeschäfte: 50,1 % (BTE 2016)

Marktanteile Wettbewerber: Versand- und Onlinehandel (18,3 %), Kauf- und Warenhäuser (7,6 %), Lebensmittelhandel (6,8%), Sonstiges (17,2 %) (BTE 2016)

Sortimentsanteile am Modemarkt: Damenbekleidung (37%), Schuhe (18%), Wäsche (9%), Accessoires (3%) (BTE/ ifH 2015)

Betriebliche Kennziffern für den mittelständischen Bekleidungsfachhandel 2015

Bruttoumsatz je qm Geschäftsfläche: 2.448,35 Euro (BTE Betriebsvergleich 2016)

Bruttoumsatz je beschäftigte Person: 204.241,05 Euro (BTE Betriebsvergleich 2016)

Lagerumschlag: 2,4 (BTE Betriebsvergleich 2016)

Netto-Handelsspanne (ohne MwSt.): 39,5 % (BTE Betriebsvergleich 2016)

Gesamtkosten: 37,0 % (BTE Betriebsvergleich 2016)

Betriebsw. Gewinn in % vom Bruttoumsatz: 2,4 % (BTE Betriebsvergleich 2016)

Als Modehändler selbstständig machen: Branchen-Insights

Der deutsche Fashion-Markt stellt einen der größten Wirtschaftszweige Deutschlands dar. Rund ein Fünftel des gesamten Marktes beansprucht er für sich, Tendenz steigend. Die zunehmende Vertikalisierung, der Online-Handel und nicht zuletzt der demographische Wandel als externer Einflussfaktor tragen einen wesentlichen Anteil zum Wachstum bei. Vor allem die beiden erst genannten Faktoren sorgen überdies für eine wesentliche Umverteilung der gesamten Marktanteile und stellen die Modebranche vor grundlegende strukturelle Veränderungen. Wirft man einen Blick in die deutschen Innenstädte, so spürt man die ersten Anzeichen dieses Wandels unmittelbar. Läuft man einmal durch Deutschlands meist frequentierteste Einkaufsstraße, die Kaufingerstraße in München, so kann man diese nicht passieren, ohne an drei H&M Filialen vorbeizulaufen. Vielfalt? Fehlanzeige! Vertikale Fast-Fashion Ketten übernehmen schleichend den Markt und verdrängen alt eingesessene Platzhirsche (regionale bzw. lokale Fachhändler) sowie unabhängige, kleinständische Fachhändler. Aus der Traum von der eigenen Modeboutique? Nicht ganz. Wir zeigen Ihnen, wie Sie Ihr eigenes Modegeschäft trotz der Dominanz großer Ketten und Online-Händler (Ebay, Amazon, Zalando) auf dem Fashion-Markt platzieren und etablieren können. Los geht’s:

Selbstständig machen mit einem Café

Wenn Sie sich mit einem Café selbstständig machen wollen, erfahren Sie hier Schritt für Schritt, auf was Sie bei der Gründung Ihres Cafés achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für Cafés

Cafés in Deutschland: 12.491 (2014, destatis)

Durchschnittlicher Jahresumsatz pro Gastrobetrieb: ca. 204.000 € (2014, destatis)

Durchschnittlicher Jahresumsatz pro Beschäftigten: ca. 27.000 (2014, destatis)

Durchschnittliche Subventionen pro Cafés: ca. 16.000 € (2014, destatis)

Durchschnittliche Mitarbeiter: 7-8 Arbeitnehmer (davon Teilzeit: 4-5) (2014, destatis)

Haushaltsausgaben / Gaststättendienstleistungen: 1.100 € im Jahr (2014, destatis)

Mögliche Zusatzgeschäfte: Imbiss, Handelswaren, Liefergeschäft

Wettbewerber: Coffee-Shops, McCafés, Ketten im Bereich Kaffee-Spezialitäten

Umsatzstruktur: Heißgetränke: ca. 45 %; Torten, Gebäck: ca. 24 %; Frühstück, Bistro: ca. 15 %; Kaltgetränke: ca. 10 %; Eis: ca. 6 %

Gründen als Familiengesellschaft

Was ist eine Familiengesellschaft und welchen Wert hat sie als strategisches Element der Unternehmensgründung?

Mit welchen Strategien lassen sich gute Wege bei der Unternehmensgründung bahnen? Manchmal liegt die Lösung ganz nah, nämlich in einer Gesellschaft mit der eigenen Familie. Sie kann eine generationenübergreifende Basis für Start-ups liefern.

Für die Gründung einer Familiengesellschaft sprechen grundsätz- liche Vorteile wie Vertrauen, gemeinsame Interessen sowie die Möglichkeit, das Vermögen vor Zersplitterung zu sichern. Der nächsten Generation können Prozentsätze an der Gesellschaft und damit mittelbar Prozentsätze an ihrem Vermögen übergeben werden. Gemeinsam werden auch die Regelungen für den Erbfall und die Unternehmensnachfolge getroffen.

Diese Gewichtung – Beteiligungen als Gegenstand – kennzeichnet eine Familiengesellschaft. Sie ist in der Regel keine operative Gesellschaft, sondern arbeitet rein vermögensverwaltend. Folglich liegt im Gesellschaftsvertrag der Schwerpunkt auf der Nachfolgeregelung, die bei einer Gesellschaft dem Erbrecht vorgeht. In den meisten Fällen ist daher die Familiengesellschaft nicht das Start-up selbst, sondern fungiert als zukunftssichernde Holding. Sie gründet das Start-up als operative Tochtergesellschaft.

Wenn das Geschäftsmodell erfolgreich ist, lassen sich erhebliche Vorteile für Schenkung- und Erbschaftsteuer generieren. Weil die Erben selbst schon mittelbar Gesellschafter des Start-ups sind, werden die Wertzuwächse nicht mehr isoliert auf die Nachfolger verschenkt oder vererbt. Damit unterliegt der Wertzuwachs keiner schenkung- oder erbschaftsteuerlichen Regelung mehr.

Der Familiengesellschafts-Klassiker: Familien-GmbH

Die Gründung einer Familiengesellschaft ist in unterschiedlichen Konstellationen möglich, etwa als Team aus Mann-Frau-Kind oder Großeltern-Eltern-Kinder-Enkel. Minderjährige Familienmitglieder sollten möglichst nicht eingebunden werden, weil dafür spezielle vormundschaftsrechliche Regelungen erforderlich sind.

Die Rechtsformen von Familiengesellschaften entsprechen den klassischen Varianten. Sie reichen von GmbH über GbR und KG bis hin zur GmbH & Co. KG und KGaA. Die KGaA, bei der die Nachfolger Aktionäre werden, ist eine besonders geeignete Rechtsform für vermögende Personen. Der Steuersatz liegt wegen der Abgeltungssteuer bei nur 25 Prozent und der Übergeber behält die uneingeschränkte Entscheidungsbefugnis im Unternehmen. Eine häufig gewählte Form ist die Familien-GmbH. Hier entfällt die Gewerbesteuerpflicht auf Ertrag des eigenen Grundbesitzes. Von Vorteil ist auch die erbrechtliche Regelung von nur einem Vermögensgegenstand.

Wichtig: Damit später weder Gläubiger noch Schwiegerkinder oder auch geschiedene Ehepartner auf das Vermögen zugreifen können, müssen die Gesellschafter der Familien-GmbH spezielle Regelungen in ihren Vertrag aufnehmen. Für die Form einer GmbH spricht auch, dass Gewinnausschüttungen an die Familiengesellschafter möglich sind, bei denen sich die Steuerbelastung minimieren lässt. Als nachteilig werden oft die Veröffentlichungspflicht oder die Kosten für den Jahresabschluss empfunden, die auf Höhe eines klassischen GmbH-Abschlusses liegen.

Bei einer professionellen Vertragsgestaltung werden auch Konflikte antizipiert, die typisch für die Gründungssituation und für die jeweils vorliegende Familienkonstellation sind. Einzelregelungen dazu ergänzen den Kern des Gesellschaftervertrags, der bei einer Familien-GmbH folgende Punkte umfassen sollte: Alle Unterzeichner und ihre Kinder verpflichten sich, einen auf die GmbH bezogenen Ehevertrag abzuschließen. Zudem wird eine Abtretungs- oder Einziehungsregelung für den Fall „X“ getroffen, in dem zum Beispiel ein Gesellschafter in Rente geht oder aus anderen Gründen die Familien-GmbH verlässt. Auch eine Abfindung für diesen Fall ist genau zu regeln – bestenfalls über den Buchwert und nicht über den Unternehmenswert.

Um mögliche Streitfälle innerhalb der GmbH schnell lösen zu können, empfiehlt es sich, schon in einvernehmlicher Situation ein Schiedsverfahren zu bestimmen, das vertraglich fixiert wird. Der Gesellschaftsvertrag sollte zudem mit dem Testament jedes Gesellschafters abgestimmt sein. Mit einer sorgfältigen Ausgestaltung dieser Zukunftsthemen beweisen bereits die Gründer unternehmerische Verantwortung.

Familiengesellschaft: Öffentliche Finanzierungen, Pluspunkte beim Rating

Warum ist eine Familiengesellschaft hilfreich, wenn Start-ups ihre Gründungsphase finanzieren? Hintergrund: Banken geben Start-ups in der Regel keine Kredite in den ersten drei Jahren, was oftmals regulatorische Gründe – KWG Kreditwesengesetz und Basel III – hat. Durch die Familiengesellschaft besteht häufig bereits Kapital oder Vermögen, auf das Finanzierungen aufbauen können. Hinzu kommt, dass die Bonität höher bewertet wird, weil es mehrere Gesellschafter gibt und die Nachfolge geregelt ist.

Als Alternative oder Ergänzung zu Eigenmitteln der Familie bieten sich KfW-Mittel oder andere öffentliche Finanzierungsinstrumente an, etwa Invest-Zuschüsse für Wagniskapital, die das Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) anbietet. Mit der Registrierung im BAFA-Programm bekommt jeder Business Angel oder private Investor 20 Prozent des Ausgabepreises seiner Anteile als Erwerbszuschuss zurückerstattet, was diese Finanzierungsform auch für den Kapitalgeber sehr attraktiv macht.

Sollte das Start-up über eine unique Geschäftsidee verfügen, die beim Patentamt registriert ist, eröffnet sich ein weiterer Finanzierungsbaustein. Der Patenthalter kann diesen selbstgeschaffenen Wertfaktor mit dem beizulegenden Wert aus prognostizierten Erträgen in der Bilanz ausweisen und zahlt keine Steuern darauf.

Familiengesellschaft: Steuern und Reporting mit digitalen Strukturen

Für die Kommunikation mit Investoren und Banken empfiehlt sich ein Reporting, das digital generiert und übermittelt werden kann. Basis ist eine digitale Buchhaltung, idealerweise mit angeschlossenem Tax Compliance Management System (Tax CMS). Mit dem System lassen sich steuerliche Anforderungen abbilden und regelkonform abwickeln. So entsteht hohe Haftungssicherheit, denn per Tax CMS können Unternehmer alle steuerrelevanten Prozesse belegen und sich vor dem Vorwurf einer versuchten Steuerhinterziehung schützen. Viele Finanzentscheider in Start-ups vermuten, automatisierte Verwaltungsprozesse seien zu aufwendig für ihre Firmengröße. Aber gerade in der Aufbauphase eines Unternehmens ist die Installation schnell umzusetzen und spart von Beginn an administrative Kosten.

Das Tax CMS lässt sich in ein internes Kontrollsystem (IKS) einbinden, das betriebswirtschaftliche Strukturen abbildet. Damit haben Unternehmer ein wichtiges Informationstool für die Finanzpartner und Versicherungen, den Steuerberater und die Finanzverwaltung an der Hand. Zudem bewährt sich das interne Controlling, um bereits in der Gründungsphase hocheffiziente Prozesse anzulegen – für alle Familiengesellschafter eine lohnende Investition.

Der Autor Thomas Breit ist Inhaber der Steuerberatung Thomas Breit und Dozent auf den Gebieten Unternehmensumwandlung, Due Diligence, Unternehmensbewertung und zivilrechtliches Erbrecht.

Marktsegmentierung – Pflichtübung für Start-ups

Wie Sie mit Hilfe einer konsequenten Marktsegmentierung Ihren Markt oder Ihre Märkte besser verstehen und darauf basierend gezielter bearbeiten können.

„20 Reasons Why Startups Fail“ – unter diesem Motto analysiert die US-Amerikanische Plattform CB Insights seit mehreren Jahren neugegründete Unternehmen, die sich nicht erfolgreich am Markt platzieren konnten. Die Gründe, warum junge Unternehmen scheitern, sind dabei vielfältig – auf Platz 1 rangiert jedoch mit weitem Abstand die Aussage „No Market – No Need“. 42 % der untersuchten Start-ups scheiterten daran.

Die präzise Kenntnis des Kundenproblems und der Kundenanforderungen ist also eine Kernvoraussetzung für die erfolgreiche Entwicklung eines jungen Unternehmens. „Wer ist Ihre Zielgruppe, wer ist Ihr Markt und welches Problem kann Ihr Unternehmen bei dieser Zielgruppe lösen?“ ist daher auch eine häufig gestellte Frage bei Investoren und Förderinstituten, die Start-ups durchleuchten.

Vor diesem Hintergrund ist es gerade für junge Unternehmen wichtig, den Zielmarkt und dessen Anforderungen präzise zu verstehen. Da der Ansatz „One Size Fits All“ – also eine Lösung für alle Zielgruppen eines Marktes, in anspruchsvollen Marktumfeldern nicht mehr ausreicht, müssen sich Start-ups und junge Unternehmen auf die unterschiedlichen Anforderungen von einzelnen Zielgruppen einstellen. Häufig ist die Marktsegmentierung, also die Einteilung des relevanten Marktumfelds in seine Untergruppen, der erste Schritt für die saubere Definition und Analyse der relevanten Zielgruppen sowie ihrer Anforderungen.

Typische Kriterien zur Marktsegmentierung

Marktsegmentierung kann dabei anhand verschiedener Segmentierungskriterien erfolgen. Welche Kriterien dabei zur Anwendung kommen, ist abhängig von der jeweiligen Branche des jungen Unternehmens. Beispiele für typische Kriterien zur Marktsegmentierung sind:

- Produkt-/ Leistungsbasierte Marktsegmentierung: Der Markt wird zerlegt anhand wichtiger Leistungs-merkmale des Produktes. Dies können z.B. technische Leistungsklassen oder Größenkategorien sein. Bei Fahrzeugen unterscheidet man anhand der Fahrzeuggröße und Ausstattung z.B. typischerweise ein Marktsegment der Kleinwagen, Mitteklasse, oberen Mitteklasse oder Oberklasse.

- Kundeneigenschaften: Der Markt wird zerlegt anhand relevanter Kundengruppen. So werden z.B. sozio-demographische Merkmale (Alter, Geschlecht, Einkommensgruppen etc.) herangezogen, um Marktsegmente zu bilden, die für das Unternehmen besonders relevant sind. Im Modebereich werden z.B. zur Kundensegmentierung Zielgruppen anhand des Alters und der Ausgaben für Kleidung definiert.

- Anwendungen: Im industriellen Bereich bzw. bei Business-to-Business Unternehmen können auch wichtige Anwendungsbereiche des Produktes als Segmentierungsmerkmal genutzt werden. So unterscheidet ein Entwickler von Software für den industriellen Einsatz z.B. nach den Marktsegmenten Automotive, Maschinenbaubranche, Luftfahrt- und Elektroindustrie.

- Regionale Merkmale: Häufig werden auch Marktsegmente nach Wohnort bzw. Ländern oder Zielregionen gebildet. So unterscheiden sich in manchen Märkten die Anforderungen und Marktgegebenheiten deutlich innerhalb verschiedener Regionen Deutschlands oder Europas, so dass diese Marktsegmente separate betrachtet werden müssen.

- Preisgruppen: Märkte werden auch hinsichtlich Preisklassen unterteilt. So können z.B. untere, mittlere und gehobene Preissegmente definiert werden.

Beispiel für eine einfache Marktsegmentierung eines Software-Start-ups

In vielen Fällen bietet sich eine sinnvolle Kombination mehrerer der oben genannten Kriterien der Marktsegmentierung an, um den eigenen Zielmarkt in klar definierte Marktsegmente zu unterteilen und präzise zu umreißen. Gerade für Investoren und Förderinstitute empfiehlt sich aus unserer Erfahrung eine graphische Darstellung der gewählten Marktsegmentierung, aus der auf einen Blick der relevante Zielmarkt des Unternehmens hervorgeht. Ein Beispiel für die kundenseitige Marktsegmentierung eines jungen Software-Unternehmens, das mit einer Lösung zur Kommunikations-Verschlüsselung auf Geschäftskunden abzielt, zeigt die nachfolgende Abbildung:

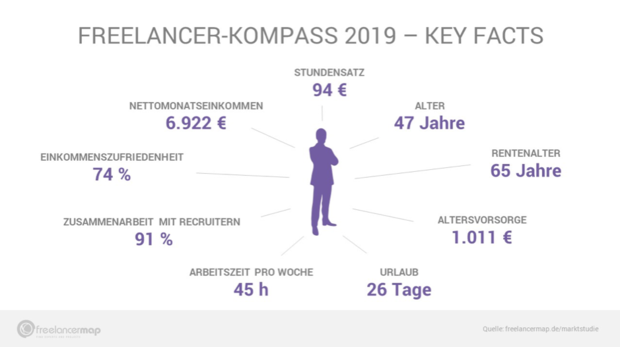

Freelancer-Kompass 2019

Der Freelancer-Kompass 2019 analysiert, wie es um die Freelancing-Branche steht. Über 1.300 Teilnehmer gaben Auskunft über ihr Leben als Freelancer. Wichtige Ergebnisse: Mit fast 94 Euro pro Stunde verdienen Freelancer mehr als jemals zuvor, gleichzeitig steigt das Nettoeinkommen und auch die die Gender Pay Gap verringert sich weiter. Dennoch äußern die Freelancer erstmals deutlich Kritik an die Politik und fordern radikale Änderungen. Hier erfahrt ihr mehr.

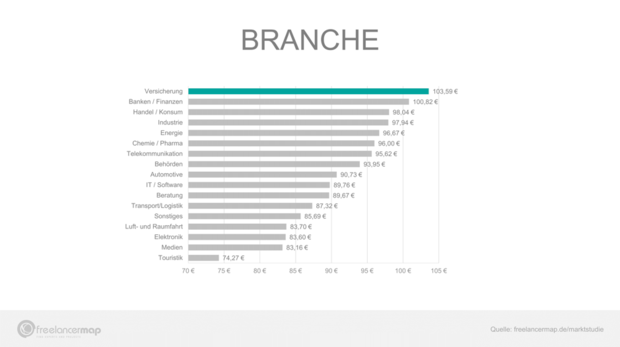

Vier von fünf deutsche Unternehmen sind laut dem Institut der deutschen Wirtschaft vom Fachkräftemangel betroffen. Doch welche zusätzlichen Kosten kommen auf Unternehmen mit der Beschäftigung freier Mitarbeiter zu? Der Freelancer-Kompass 2019, die jährliche Marktstudie der Projektplattform freelancermap, gibt Aufschlüsse über die Bezahlung und Arbeitsweise freier Mitarbeiter und zeigt: Freelancer verdienen im Schnitt 93,89 Euro pro Stunde und sind meistens drei bis zwölf Monate in ein Projekt involviert. Insgesamt befragte das Nürnberger Unternehmen 1.347 Teilnehmer zu über 70 Fragen rund um ihren Arbeitsalltag – dem Freelancing im Bereich IT- und Engineering. Die Ergebnisse sollten Unternehmen aufhorchen lassen.

Stundensätze für Freelancer steigen

Der Stundensatz für Freelancer im DACH-Raum liegt durchschnittlich bei 93,89 Euro und stieg somit, verglichen mit dem Vorjahr, um knapp drei Euro an. Auch bei Betrachtung früherer Einkommen fällt auf, dass Unternehmen im Jahr 2016 deutlich weniger tief in die Tasche greifen mussten und heute im Schnitt fast zwölf Euro mehr pro 60 Minuten bezahlen. Besonders in den Branchen SAP und Beratung/ Management kostet es Unternehmen mehr, auf qualifizierte Freiberufler zu setzen. Hier bekommen freie Experten durchschnittlich 112 Euro bzw. 108 Euro pro Stunde Arbeitszeit. Geographisch betrachtet sind Freelancer aus Schleswig-Holstein mit einem Stundensatz von fast 99 Euro am teuersten, wobei Freiberufler in Thüringen mit 72,06 Euro am wenigsten verdienen. Allerdings kommen auf Unternehmen, abgesehen vom Stundensatz, keine Zusatzkosten in Form von Versicherungs- und Rentenbeiträgen oder der Bezahlung im Krankheitsfall hinzu.

Nebengewerbe anmelden: Darauf müssen Sie achten

Glückwunsch, Sie liegen voll im Trend, wenn Sie mit dem Gedanken spielen, sich nebenberuflich selbstständig zu machen und ein Nebengewerbe anzumelden.

Wer seine Geschäftsidee verwirklicht und ein Nebengewerbe anmeldet, muss trotzdem alle gesetzlichen Auflagen erfüllen, die ein Hauptgewerbetreibender zu erfüllen hat. Um dabei nicht in das bekannte „Fettnäpfchen“ zu treten und womöglich großen Schaden zu erleiden, lesen Sie im Folgenden die wichtigsten Fakten und Informationen zum Thema „Nebengewerbe anmelden“.

Wann müssen Sie ein Gewerbe anmelden?

Unabhängig von der im Businessplan ausgewählten Rechtsform gibt es zwei unterschiedliche Gruppen in Deutschland. Zum einen gibt es die freiberuflich Tätigen, die in § 18 EStG (Einkommenssteuergesetz) geregelt sind und die Gewerbetreibenden.