Aktuelle Events

UG (haftungsbeschränkt)

Hier erfahren Sie alles über die Gründung einer UG haftungsbegrenzt

Alles, was Sie über die Rechtsform der UG haftungsbeschränkt wissen müssen. Mit folgenden Abschnitten: Haftung, Rücklagenbildung, Startkapital, Bezeichnung, Organe, Buchführung, Gründung, Steuern und Alternativen zur UG.

Definition: Was ist eine UG (haftungsbeschränkt)?

Umgangssprachlich wird die Unternehmergesellschaft (haftungsbeschränkt) auch „Mini-GmbH“ oder „1-Euro-GmbH“ genannt. Sie stellt keine eigene Rechtsform dar, sondern ist lediglich eine Variante der GmbH. Geeignet ist die UG (haftungsbeschränkt) für alle Gründer, die ihr Haftungsrisiko beschränken wollen, jedoch mit einem geringeren Stammkapital starten wollen als bei der GmbH. Theoretisch ist die Gründung der UG (haftungsbeschränkt) ab 1 Euro möglich, im Gegensatz zur GmbH mit einem Mindest-Stammkapital von 25.000 Euro.

Weitere Artikel zur UG

Steckbrief zur UG (haftungsbeschränkt)

Rechtsformen-Typ: Kapitalgesellschaft, juristische Person

Alternative Bezeichnungen: Mini-GmbH, 1-Euro-GmbH

Geeignet für: Gründer, die unkompliziert ihr Haftungsrisiko begrenzen und nur ein geringes Startkapital investieren wollen.

Anzahl der Gesellschafter/Partner: Mindestens eine natürliche Person, weitere natürliche oder juristische Personen (also Gesellschaften) möglich.

Gegenstand des Unternehmens: Fast alle gesetzlich zulässigen Zwecke, auch genehmigungspflichtiges Gewerbe aller Branchen. Bedingt auch für Freiberufler, jedoch nicht für Apotheken, Notare, Ärzte.

Sitz der GmbH: in D.

Haftung: In der Höhe der Stammeinlage bzw. in Höhe des Gesellschaftsvermögens. Gesellschafter sind i.d.R. von der privaten Haftung befreit.

Stammkapital: 1 Euro bis 24.999 Euro.

Gesellschaftsvertrag/Satzung: Verpflichtend.

Sachgründung: nicht möglich.

Besonderheiten: Pflicht zur Ansparung bis 25.000 Euro.

Gründungskosten: mit Mustersatzung unter 500 Euro.

Eintrag ins Handelsregister: Ja, Eintrag in Abteilung B.

Wichtigste Anmeldungen bei: Handelsregister, Gewerbeamt, Finanzamt, IHK bzw. HWK.

Publizitätspflicht: Jahresabschlüsse müssen veröffentlicht bzw. hinterlegt werden.

Kaufmannseigenschaft: Ja.

Buchführung: Doppelte Buchführung ist verpflichtend.

Rechtsfähigkeit: Ja, nach erfolgter Eintragung ins Handelsregister ist die Gesellschaft voll rechtsfähig, d.h., sie kann Rechte erwerben, klagen und verklagt werden.

Steuern: Körperschaftssteuer, Solidaritätszuschlag, Gewerbesteuer, Kapitalertragssteuer bei Ausschüttungen, Umsatzsteuer, ggfls. Lohnsteuer.

Organe: Gesellschafterversammlung, Geschäftsführer.

Bezeichnung: Firma (Wunschname) mit Zusatz UG (haftungsbeschränkt) oder Unternehmergesellschaft (haftungsbeschränkt).

Rechtsgrundlage: GmbHG, HGB, GewO.

Sie interessieren sich für eine UG? Nutzen Sie jetzt Gründerberater.de. Dort erhalten Sie kostenlos u.a.:

- Rechtsformen-Analyser zur Überprüfung Ihrer Entscheidung

- Step-by-Step Anleitung für Ihre Gründung

- Fördermittel-Sofort-Check passend zu Ihrem Vorhaben

Haftung in der UG (haftungsbeschränkt)

Wie bei der GmbH ist auch bei der UG (haftungsbeschränkt) das Risiko auf die Höhe des Stammeinlage bzw. des Gesellschaftsvermögens begrenzt. Rechtsgrundlage ist auch hier das GmbH-Gesetz, das eine strikte Trennung von Gesellschaftsvermögen und Privatvermögen der Gesellschafter verlangt. Schulden der Mini-GmbH werden daher in der Regel nur aus dem Vermögen der Gesellschaft bezahlt, das private Vermögen der Gesellschafter bleibt unberührt.

Wichtiger Hinweis: Banken und andere Investoren verlangen grundsätzlich die persönliche Haftung der Gesellschafter, wenn sie Kredite zur Verfügung stellen. Das bedeutet: Sie müssen als Gesellschafter dafür gerade stehen, dass Kredite der UG (haftungsbeschränkt) an ihre Gläubiger zurückgezahlt werden. Die Haftungsbegrenzung wird also in der Praxis gegenüber Kreditgebern fast immer eingeschränkt. Sie bleibt wirksam nur gegenüber weiteren Geschäftspartnern.

Entstanden ist die kleine Variante der GmbH Ende des Jahres 2008 durch das Gesetz zur Modernisierung des GmbH-Rechts und zur Bekämpfung von Missbräuchen (MoMiG). Bis dahin gab es einen regelrechten Boom an Limited-Gründungen. Die britische Limited stellt ebenfalls eine haftungsbeschränkte Kapitalgesellschaft dar, die bereits ab einem Stammkapital in Höhe von 1 britischen Pfund gegründet werden kann. Als Reaktion auf diesen Boom und um ebenfalls eine vereinfachte Variante der Kapitalgesellschaft zu bieten, schuf der Gesetzgeber die UG (haftungsbeschränkt), die seit Ende 2008 in Deutschland gegründet werden kann und von der Wirtschaft gut angenommen wurde.

Wesentliche Unterschiede zur GmbH bestehen außer in der Höhe des Mindest-Stammkapitals in folgenden Punkten:

Rücklagenbildung in der UG (haftungsbeschränkt)

Die UG (haftungsbeschränkt) ist verpflichtet, mindestens 25 Prozent ihres Jahresüberschusses als Rücklage zu bilden. Man spricht auch von der „Ansparpflicht“. Dieses Kapital darf nur zum Ausgleich von Verlusten der Vorjahre oder zur Erhöhung des Stammkapitals verwendet werden. Sobald die Summe der Rücklagen und des ursprünglich eingezahlten Mindestkapitals den Gesamtbetrag von 25.000 Euro erreicht haben, entfällt die Notwendigkeit, ein Viertel des Jahresüberschusses in einer Rücklage anzusammeln. Erst ab diesem Zeitpunkt darf die Gesellschaft über den gesamten Jahresgewinn verfügen und diesen ggfls. an die Gesellschafter ausschütten.

Auch kann die UG (haftungsbeschränkt) nun in eine reguläre GmbH umgewandelt werden. Allerdings geschieht dies nicht automatisch. Nur durch eine Erhöhung des Stammkapitals und eine entsprechende Eintragung in das Handelsregister durch einen Notar ändert sich der Rechtsformenzusatz von „UG (haftungsbeschränkt)“ auf „GmbH“. Es handelt sich also um eine Umfirmierung.

Keine Sacheinlagen bei der UG (haftungsbeschränkt)

Die Sachgründung, also die Gründung mit Wertsachen statt mit Bargeld, die bei der GmbH möglich ist, ist bei der Gründung einer Mini-GmbH nicht erlaubt. Das heißt, das vereinbarte Mindestkapital muss vollständig eingezahlt sein, erst dann darf die UG (haftungsbeschränkt) ins Handelsregister eingetragen werden. Nicht möglich ist auch eine Teil-Bezahlung der Stammeinlagen, wie dies bei der GmbH-Gründung statthaft ist.

Mindest-Stammkapital bei der UG

Bereits ein Euro reicht – zumindest theoretisch. Denn praktisch sieht es so aus, dass bereits die administrativen Kosten der Mini-GmbH-Gründung weit höher liegen. Somit ist das Unternehmen mit einem derart niedrigen Stammkapital von Anfang an unterkapitalisiert und von der Insolvenz bedroht.

Der Geschäftsführer einer UG (haftungsbeschränkt) mit einem zu geringen Stammkapital riskiert von Anfang an zivil- und strafrechtliche Folgen. Daher wird in der Praxis die Stammeinlage immer mindestens die Kosten des Notars und Amtsgerichts abdecken müssen. In jedem Fall sollte sich der Geschäftsführer einer UG über den Inhalt des § 49 Abs. 3 GmbH-Gesetz bewusst sein. Hier heißt es: „Insbesondere muss die Versammlung unverzüglich berufen werden, wenn aus der Jahresbilanz oder aus einer im Laufe des Geschäftsjahres aufgestellten Bilanz sich ergibt, dass die Hälfte des Stammkapitals verloren ist.“ Bei einer Mini-GmbH mit niedrigem Stammkapital kann dies sehr schnell der Fall sein. Daher muss anhand des Businessplans sehr sorgfältig vorab überlegt werden, wie hoch der Kapitalbedarf in der UG tatsächlich sein wird.

Bezeichnung UG (haftungsbeschränkt)

Zwar ist die UG (haftungsbeschränkt) juristisch eine GmbH, doch darf sie sich im Geschäftsverkehr so nicht nennen. Erlaubt ist nur die Bezeichnung „Unternehmergesellschaft (haftungsbeschränkt)“ oder „UG (haftungsbeschränkt)“. Der Zusatz „haftungsbeschränkt“ muss immer in Klammern stehen und darf auch nicht abgekürzt werden.

Geschäftsführung und Organe der UG

Jede UG (haftungsbeschränkt) benötigt mindestens einen Geschäftsführer, der von der Mini-GmbH angestellt ist. Die Details dieses Arbeitsverhältnisses sind im Geschäftsführervertrag geregelt. Der Geschäftsführer muss eine natürliche Person sein, die mindestens 18 Jahre alt ist. Ferner muss der Geschäftsführer unbeschränkt geschäftsfähig sein und darf in den zurückliegenden fünf Jahren nicht wegen Insolvenzverschleppung oder anderer Wirtschaftsdelikte verurteilt worden sein. Ein Wohnsitz des Geschäftsführers im Inland ist nicht erforderlich. Falls mehrere Geschäftsführer bestellt werden, handeln diese im Zweifelsfall als Gesamtvertretung, also nur gemeinsam. Es kann aber auch vereinbart werden, dass sie die Gesellschaft jeweils einzeln vertreten dürfen.

Aufgabe des oder der Geschäftsführer ist es, die Geschäfte der UG als deren Vertreter gewissenhaft zu führen und nach betriebswirtschaftlichen Grundsätzen zu überwachen. Bei der Ein-Personen-UG sind Geschäftsführer und Gesellschafter identisch. Die Sorgfaltspflichten des Geschäftsführers sind im GmbH-Gesetz geregelt. Verstöße gegen diese Bestimmungen können zivil- und strafrechtliche Folgen für den oder die Geschäftsführer haben.

Die Gesellschafterversammlung ist das andere wichtige Organ der Mini-GmbH. Sie bestellt u.a. den UG-Geschäftsführer und beschließt die Verwendung von Gewinnen nach Erstellung des Jahresabschlusses (Bilanz). Eine Gesellschafterversammlung muss daher mindestens einmal pro Jahr einberufen werden.

Publizitätspflicht und Buchführung der UG

Genau wie die GmbH unterliegt auch die UG (haftungsbeschränkt) als Kapitalgesellschaft der Publizitätspflicht. D.h. auch die Mini-GmbH muss ihren Jahresabschluss veröffentlichen. Mit der Verpflichtung zur Veröffentlichung hängen die Buchführungspflichten zusammen. Sie sind im Handelsgesetzbuches (HGB) geregelt. Für Vollkaufleute, also auch die UG, gilt die Pflicht zur gesetzlichen Buchführung. Das bedeutet: es sind eine doppelte Buchführung samt Jahresbilanz anzufertigen.

Das Image der UG (haftungsbeschränkt)

Da muss man sich nichts vormachen: Die Reputation einer UG (haftungsbeschränkt) wird bei Gläubigern und Kunden regelmäßig etwas unter der einer GmbH liegen. Es ist eben offensichtlich, dass der oder die Gesellschafter der UG das notwendige Stammkapital für eine GmbH nicht erbracht haben. In vielen Dienstleistungsbranchen spielt die Frage der Reputation aufgrund der gewählten Rechtsform aber keine Rolle, wenn jedoch Kredite oder Leasingverträge abgeschlossen werden sollen, ist die UG (haftungsbeschränkt) nicht die erste Wahl.

Die Gründung der UG (haftungsbeschränkt)

Wie bei der GmbH-Gründung entsteht auch die UG (haftungsbeschränkt) erst durch die Eintragung in das Handelsregister als eigenständige juristische Person, in der die Gesellschafter in der Regel vor Haftungsansprüchen geschützt sind.

Bevor die Eintragung erfolgt ist, kann man zwei Gründungsphasen unterscheiden, die folgende Auswirkungen auf Haftungsfragen haben:

1. Vorgründungsgesellschaft

In dieser Phase verständigen sich z.B. mehrere Personen über die Eckdaten der neu zu gründenden UG (haftungsbeschränkt) und stimmen z.B. Stammkapital und den Gesellschaftervertrag ab. Dadurch entsteht eine Vorgründungsgesellschaft, die juristisch einer GbR entspricht. D.h. die Beteiligten haften voll mit ihrem Privatvermögen.

2. UG (haftungsbeschränkt) in Gründung

Mit der Beurkundung des Gesellschaftervertrages durch einen Notar entsteht die „UG in Gründung“ oder auch „Vor-UG“. In dieser Phase müssen sich die Gesellschafter verpflichten, ihre zugesagten Einlagen zu leisten. Hierfür haften sie im Innenverhältnis persönlich. Im Rechtsverkehr muss der Zusatz „in Gründung“ stets angegeben werden. Sobald die UG haftungsbeschränkt durch die HR-Eintragung gegründet ist, gehen sämtliche Verbindlichkeiten auf die Unternehmergesellschaft über. Von nun an haftet nur noch die Mini-GmbH, die Gesellschafter sind von der persönlichen Haftung befreit.

UG (haftungsbeschränkt) gründen: 3 Varianten

Grundsätzlich existieren drei Möglichkeiten, eine UG (haftungsbeschränkt) zu gründen:

- Die Ein-Personen-UG mit Mustersatzung

- Die Mehrpersonen-UG mit Mustersatzung bis zu 3 Gesellschaftern

- Die Mehrpersonen-UG mit individueller Satzung und mehr als 3 Gesellschaftern

Bei einfachen Gründungen von UGs (haftungsbeschränkt) ist die Verwendung eines Musterprotokolls und somit die Gründung zu geringen Kosten möglich. Mehr zu den Kosten der UG-Gründung. Vom Gesetzgeber sind Varianten für eine Ein-Personen-Gesellschaft und für eine Mehrpersonen-Gesellschaft mit bis zu drei Gesellschaftern vorgegeben. Die Unterzeichnung des Musterprotokolls durch den oder die Gesellschafter muss von einem Notar lediglich beurkundet werden. Bei einer Gründung auf Grundlage einer Mustersatzung darf diese Mustersatzung allerdings nicht verändert oder angepasst werden. Da bei mehr als einem Gesellschafter oft individuelle Regelungen notwendig sind (z.B. hinsichtlich des späteren Verkaufs der Gesellschaftsanteile), empfiehlt sich die Mustersatzung nur für die Gründung von Ein-Personen-UGs.

In keinem Fall möglich ist die Verwendung der kostengünstigen Mustersatzung bei mehr als drei Gesellschaftern, bei mehr als einem Geschäftsführer oder anderen individuellen Gestaltungen. Eine individuelle Satzung muss in diesem Fall z.B. durch einen Rechtsanwalt erstellt werden.

Nach der Beurkundung veranlasst der Notar die Anmeldung beim Amtsgericht (Handelsregister). Nach Eingang der Unterlagen (notariell beglaubigter Gesellschaftervertrag, Liste der Gesellschafter mit Anteil an den Stammeinlagen) beim Registergericht prüft dieses die Vollständigkeit sowie die Bezeichnung der Firma. Der Notar kann meistens unverbindliche Angaben machen, wie lange das zuständige Registergericht voraussichtlich für die Prüfung benötigt.

Wenn alle Eintragungsvoraussetzungen vorliegen und auch gegen die Firmierung keine Bedenken bestehen, wird die neue Mini-GmbH vom Handelsregister eingetragen.

Bitte beachten: Der Name der Gesellschaft darf noch nicht für ein ähnliches Unternehmen existieren. Der Zusatz „UG (haftungsbeschränkt)“ oder „Unternehmergesellschaft (haftungsbeschränkt“) ist verpflichtend. Möglich sind Personenfirma, Sachfirma oder Fantasiefirma.

Welche Abläufe Schritt für Schritt bei der Gründung der UG (haftungsbeschränkt) erforderlich sind, lesen Sie » hier.

Steuern in der UG haftungsbeschränkt

In der Unternehmergesellschaft fallen Gewerbesteuer, Körperschaftssteuer inkl. Solidaritätszuschlag, ggfls. Lohnsteuer, Umsatzsteuer und Kapitalertragssteuer an.

Steuer-Fakten zur UG: Da die UG eine eigene juristische Person ist, kann der Unternehmerlohn steuerlich geltend gemacht werden. Falls Gewinne in der UG anfallen, die nicht zur Rücklagenbildung herangezogen werden und an die Gesellschafter ausgeschüttet werden sollen, muss hierfür Kapitalertragssteuer an das Finanzamt abgeführt werden.

Verluste in der UG können bei den privaten Steuererklärungen der Gesellschafter nicht geltend gemacht werden. Falls mit hohen Anfangsverlusten in der Anlaufphase zu rechnen ist und die Gesellschafter diese mit anderen, positiven Einkünften verrechnen könnten, sollte geprüft werden, ob zunächst die Gründung einer Personengesellschaft oder eines Einzelunternehmens statt der Gründung einer UG Sinn macht. In diesem Fall können die Gesellschafter ihre Verluste steuerlich geltend machen. Das Unternehmen kann in eine Kapitalgesellschaft umgewandelt werden, sobald es die Verlustzone verlässt. Falls diese Konstellation zutrifft, sollte unbedingt ein Steuerberater in die Gründungsberatung eingebunden werden.

Die Umsatzsteuer kann entfallen, falls die entsprechenden Umsatzgrenzen nicht überschritten werden und die Kleinunternehmerregelung in Anspruch genommen wird.

Wie sich die verschiedenen Steuerarten in der UG im Vergleich zu Personengesellschaften auswirken, lesen Sie » hier.

Alternativen zur UG (haftungsbeschränkt)

Der direkte „Wettbewerber“ der UG (haftungsbeschränkt) ist die britische Limited Ltd. Allerdings sind Kommunikation und Administration bei dieser Rechtsform recht aufwändig. Wenn die Möglichkeit besteht, 12.500 Euro, also die Hälfte des Stammkapitals von 25.000 Euro zu erbringen, sollte auch die Option der GmbH-Gründung erwogen werden.

Weitere Artikel zur UG

NOI Techpark – ein europäischer Playground of Opportunities

2017 an den Start gegangen, ist der in Südtirol beheimatete NOI Techpark ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups und hat sich als eine All-in-one-Anlaufstelle etabliert, die man in dieser Form europaweit kaum ein weiteres Mal findet. Mehr zum Selbstverständnis und den vielschichtigen Aktivitäten des NOI Techpark erfahren wir im Interview mit Pia-Maria Zottl, der Leiterin des Incubators im NOI.

StartingUp: NOI Techpark ist Südtirols Innovationsviertel. Was kann man sich darunter genau vorstellen?

Pia-Maria Zottl: Stellen Sie sich einen Ort vor, an dem Ideen kurze Wege haben. Auf dem Gelände einer ehemaligen Aluminiumfabrik in Bozen wächst seit 2017 Südtirols Wissenschafts- und Technologiepark, der NOI Techpark. Hier arbeiten und forschen aktuell 2.400 Start-upper, Unternehmerinnen, Lehrende und Studierende. Hier wird täglich Wissen geteilt und gemeinsam an Lösungen für eine lebenswerte Zukunft gefeilt. Der Name NOI ist dabei Programm. Er steht für Nature of Innovation und verkörpert die Art, wie wir Innovation verstehen und leben: keine Innovation zum Selbstzweck, sondern eine, die eine positive Wirkung auf Mensch und Umwelt hat.

StartingUp: Was macht Bozen als Innovationsstandort so besonders?Pia-Maria Zottl: Wir liegen in Südtirol an einem strategisch wichtigen Dreh- und Angelpunkt zwischen Italien und dem DACH-Raum und an der Achse zweier starker Start-up-Ökosysteme in Europa: München und Mailand. Bozen war schon immer ein zentraler Knotenpunkt zwischen Nord und Süd. Und genauso ist NOI ein strategischer Knotenpunkt zwischen Forschung und Unternehmen. Hier kommen die richtigen Partner schnell zusammen und arbeiten unkompliziert miteinander. Jungunternehmen aus dem deutschen Raum finden im NOI die nötigen Netzwerke und Rahmenbedingungen für den Sprung in den italienischen Markt und umgekehrt. Und wir sind auch ein Tor zu Europa, wenn es darum geht, passende Forschungs- oder Industriepartner zu finden und EU-Förderungen für die eigene Geschäftsidee zu mobilisieren.

StartingUp: Was bieten Sie Gründerinnen und Gründern, was diese anderswo nicht finden, sprich was unterscheidet NOI von anderen Gründerzentren?

Pia-Maria Zottl: Wir sind mehr als ein reines Gründerzentrum. Der NOI Techpark ist ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups. Eine All-in-one-Anlaufstelle, die enorme Vorteile bringt und ein Unikum ist, das man anderswo in Europa in dieser Form nicht so leicht findet. Zudem haben Gründerinnen und Gründer im NOI Techpark Zugriff auf Know-how und Forschungslabore in Feldern wie grüne Technologien, Lebensmittel und Gesundheit, Digital und Automation in Industrie und Landwirtschaft. Dieser Mischung ist es zu verdanken, dass NOI immer mehr zu einem internationalen Anziehungspunkt für innovationswillige Start-ups, Scale-ups und Spin-offs wird. Teams arbeiten hier Tür an Tür mit Forschungsgruppen und Fachleuten unterschiedlichster Branchen. Pilotprojekte, Prototypen oder Nutzerfeedback lassen sich so viel schneller organisieren. Start-ups können ihre Produkte in einem unserer 70 Labore testen, mit passenden Forschungspartnern verfeinern und zugleich den Marktzugang mit potenziellen Kunden vorbereiten. Kurz gesagt: Wir sind ein wahrer „playground of opportunities“.

StartingUp: Wie viele Start-ups betreuen Sie und welche Themen und Branchen sind vorherrschend?

Pia-Maria Zottl: Aktuell betreuen wir 43 Start-ups, fünf davon haben wir erst vor wenigen Wochen aufgenommen. Im NOI dominieren, wie bereits erwähnt, besonders die Technologiefelder Green, Food & Health, Digital und Automotive & Automation. Der NOI Techpark hat sich in diesen Bereichen eine hohe Glaubwürdigkeit aufgebaut, weshalb viele Start-ups in diesen Sektoren angesiedelt sind. Besonders KI-gestützte Lösungen, etwa im Agrarbereich, stehen im Trend. Nachhaltige Innovationen und der Fokus auf Kreislaufwirtschaft sind ebenfalls stark vertreten, was den regionalen Bezug zur Natur und den Ressourcen Südtirols widerspiegelt. Ein ganz großes Thema ist schließlich die Lebensmittelfermentation. Darin haben wir hier im NOI ein international anerkanntes Know-how, dank des ICOFF – International Centre on Food Fermentations und mehrerer Forschungsgruppen und Unternehmen. Start-ups wie Looops, das eine Zuckeralternative aus fermentierten Lebensmittelnebenprodukten entwickelt, haben sich genau aus diesem Grund im NOI angesiedelt und profitieren vom Wissen und dem vorhandenen Netzwerk.

StartingUp: Was bieten Sie Start-ups, die sich im NOI Techpark ansiedeln?

Pia-Maria Zottl: Wir begleiten Gründerinnen und Gründer ganzheitlich – von der ersten Validierung bis zum Skalierungsschub. Unsere drei aufeinander aufbauenden Programme führen zielgerichtet durch die wichtigsten Phasen der Unternehmensentwicklung: Wir schärfen Problem-/Solution- und Product-/Market-Fit, entwickeln gemeinsam belastbare Geschäftsmodelle und bereiten Teams systematisch auf Wachstum und Markteintritt vor. Ergänzt wird das durch ein starkes Alumni-Format sowie Initiativen wie Female Founders, die spezifisch auf weibliche Start-ups zugeschnitten sind, und Future Founders, die Nachwuchs-Talente früh abholen sollen. Zu unserem Service-Portfolio gehören Performance-Analysen, individuelle Coachings und Mentorings mit erfahrenen Unternehmern und Expertinnen, Workshops und Academies zu Themen von Go-to-Market bis Finanzierung – und vor allem der direkte Zugang zu einem außergewöhnlich dichten Netzwerk aus Forschung, Industrie, Universität und Investoren.

Unternehmensnachfolge per Search Funds

Kaum jemand hat beim Thema Gründen sofort die Übernahme eines etablierten Betriebs vor Augen. Doch gerade das kann eine spannende Alternative sein.

Deutschland hat ein massives Problem. Und nein, gemeint ist nicht die Bahn, sondern der demografische Wandel. 31 Prozent aller Unternehmensinhaber*innen sind über 60 Jahre, und wenn sie in Rente gehen, droht uns eine massive Nachfolgewelle. Schon jetzt suchen laut KfW jährlich rund 125.000 mittelständische Unternehmen in Deutschland eine Nachfolge.

Genau darin liegt auch eine Chance, und zwar für junge Menschen, die den Weg ins Unternehmertum suchen. Statt der Ungewissheit einer Neugründung, bieten diese Betriebe bewährte Geschäftsmodelle, solide Kund*innenbeziehungen und ein erprobtes Team. Die größte Sorge junger Unternehmer*innen, ob das Produkt wirklich am Markt ankommt, ist hier bereits überwunden. Der/die Käufer*in übernimmt eine funktionierende Firma und kann direkt damit beginnen, das Wachstum mit kleinen Verbesserungen anzukurbeln.

Nachfolge – oft günstiger als vermutet

Allerdings herrscht häufig der Irrglaube, dass ein Unternehmenskauf nur für finanzstarke Investor*innen infrage kommt. Ein genauerer Blick auf Marktdaten, etwa von der Deutschen Unternehmerbörse (DUB), widerlegt dies klar. Kleine und mittelgroße Unternehmen wechseln den/die Eigentümer*in typischerweise zu Preisen zwischen dem vier- und achtfachen ihres jährlichen Gewinns (EBIT).

Das lässt sich an einem einfachen Beispiel verdeutlichen: Ein profitables Unternehmen mit einem EBIT von beispielsweise 250.000 Euro könnte bereits für rund eine Millionen Euro erworben werden – viel Geld, aber mithilfe von Banken durchaus finanzierbar. Denn das Risiko ist überschaubar.

Unternehmen mit wiederkehrenden Umsätzen und langfristigen Verträgen, beispielsweise aus den Bereichen IT-Service, Facility Management oder Logistik, sind besonders beliebt. Rund 75 Prozent des Kaufpreises können so häufig über Fremdkapital abgedeckt werden. Der/die Käufer*in benötigt also nur etwa ein Viertel des Kaufpreises an Eigenkapital – in unserem Beispiel etwa 250.000 Euro. Die Zins- und Tilgungszahlungen erfolgen dabei typischerweise direkt aus dem laufenden Betriebsergebnis. Innerhalb weniger Jahre gehört das Unternehmen somit vollständig dem/der Käufer*in.

Search Funds – Einstieg ohne Eigenkapital

Doch nicht jede(r) verfügt über entsprechendes Eigenkapital. Insbesondere junge Absolvent*innen oder Manager*innen, die ins Unternehmertum wechseln wollen, haben selten mehrere Hunderttausend Euro zur Verfügung. Eine spannende Lösung bieten daher sogenannte Search Funds, ein in den USA bereits etabliertes Finanzierungsmodell.

Dabei finanzieren Investor*innen zunächst die Suche nach einem passenden Unternehmen und anschließend auch den Eigenkapitalanteil des Kaufpreises. Der sogenannte Searcher führt das Unternehmen operativ und hält eine Minderheitsbeteiligung von rund 30 Prozent, während die Investor*innen etwa 70 Prozent besitzen.

Beide Seiten profitieren: Der Searcher steigt praktisch ohne eigenes finanzielles Risiko ins Unternehmertum ein und beteiligt sich langfristig am Erfolg. Investor*innen wiederum setzen auf motivierte Unternehmer*innen, die durch ihren Anteil eng an den Erfolg des Unternehmens gekoppelt sind. Laut Studien der Stanford Graduate School of Business erzielen Search Funds eine interne Rendite (IRR) von durchschnittlich 35 Prozent und einen Return on Investment (ROI) von etwa 4,5-mal des eingesetzten Kapitals. Solche Renditen entstehen häufig bei klassischen Mittelständler*innen wie Handwerksbetrieben, Dienstleistenden oder kleineren Produktionsunternehmen. Viele dieser Unternehmen wurden lange von denselben Eigentümer*innen geführt, die eher Stabilität als Wachstum im Blick hatten. Ein(e) neue(r) Eigentümer*in mit frischen Ideen in den Bereichen Digitalisierung, Marketing oder Prozessoptimierung kann erhebliches Potenzial freisetzen.

Soweit die Theorie. Doch worauf kommt es bei der Unternehmensnachfolge in der Praxis an?

- Das richtige Target finden: Wer ein Unternehmen übernehmen möchte, sollte zunächst das richtige finden, das sowohl wirtschaftlich attraktiv als auch zur eigenen Erfahrung und Vision passt. Unerfahrene Käufer*innen sollten beispielsweise kein insolventes Unternehmen ins Auge fassen. Besonders attraktiv sind Firmen, die sich durch digitale Transformation und Prozessoptimierung weiterentwickeln lassen. Wichtig ist es, die Branche, die Marktposition und die Zukunftschancen genau zu analysieren.

- Veränderungen mit Bedacht umsetzen: Käufer*innen sollten nicht der Hybris unterliegen, ab Tag eins an alles verändern zu wollen, indem sie etwa etablierte Prozesse umwerfen oder die Preise radikal erhöhen. Deutlich sinnvoller: Sich das Unternehmen mit seinen Abläufen erstmal gründlich anzuschauen und zu verstehen. Veränderungen sollten gut geplant und transparent kommuniziert werden – sowohl gegenüber den Mitarbeitenden als auch den Kund*innen und Lieferant*innen. Denn wer das Unternehmen zu schnell umkrempelt, gefährdet im schlimmsten Fall bestehende Kund*innenbeziehungen und demotiviert das Team.

- Mitarbeitende eng einzubinden: Das Team eines Unternehmens verfügt über das operative Wissen und prägt die Unternehmenskultur. Ihre Unterstützung ist daher für einen erfolgreichen Übergang unerlässlich. Wer die Nachfolge antritt, sollte daher auf offene Gespräche, klare Perspektiven und echte Wertschätzung setzen. Denn nur so entsteht Vertrauen in die neue Geschäftsführung.

- Übergangsphase mit dem/der Alteigentümer*in: Ebenfalls zentral für den Erfolg einer Nachfolge ist der/die frühere Eigentümer*in. Mit ihm/ihr sollte eine Übergangszeit vereinbart werden. Eine solche kann helfen, bestehende Beziehungen zu Kund*innen und Lieferant*innen sowie das implizite Wissen über das Unternehmen zu bewahren. Der/die Alteigentümer*in kann den/die neue(n) Eigentümer*in noch begleiten und schrittweise einführen, was Unsicherheiten bei allen Beteiligten reduziert. Aus diesem Grund werden Unternehmensverkäufe oft so strukturiert, dass ein Teil des Kaufpreises erst nach einer erfolgreichen Übergabe ausgezahlt wird. Dies schafft eine zusätzliche Sicherheit für Käufer*innen – und einen sanften Übergang.

- Kund*innen persönlich kennenlernen: Um Beziehungen zu festigen, Bedürfnisse besser zu verstehen und Vertrauen aufzubauen, sollte der/die neue Inhabende die wichtigsten Kund*innen persönlich kennenlernen. Der direkte Kontakt schafft eine Basis für künftige Geschäftsentwicklung und signalisiert Kontinuität.

Ein zusätzlicher Hebel zur Renditesteigerung bei der Nachfolge ist das Buy-and-Build-Prinzip. Dabei werden mehrere kleinere Unternehmen einer Branche übernommen und zusammengeschlossen. Skaleneffekte und die Möglichkeit, größere Unternehmen zu höheren Multiples weiterzuverkaufen, erhöhen die Profitabilität erheblich. Neben wirtschaftlichem Erfolg trägt dies dazu bei, die mittelständische Struktur unserer Wirtschaft zu stärken und langfristig zu sichern.

Nachfolge als echte Alternative positionieren

Die Herausforderung bleibt dennoch groß: Weil viele Unternehmen keine Nachfolge finden, müssen noch immer etliche Betriebe schließen. Dadurch gehen Arbeitsplätze und wertvolles Know-how verloren – mit erheblichen Folgen für den Wirtschaftsstandort Deutschland. Wenn wir als Gesellschaft die Unternehmensnachfolge als echte Alternative zur Gründung positionieren, können wir das verhindern. Wirtschaftliche Substanz würde bewahrt und sogar gestärkt werden, weil junge Unternehmer*innen neue Ideen einbringen. Dafür müssen aber mehr Menschen darauf aufmerksam gemacht und das Zusammenfinden von Käufer*- und Verkäufer*innen effizienter gestaltet werden. Denn die Unternehmensnachfolge hat viel zu bieten: Sie ist eine echte Chance, Bewährtes mit neuen Impulsen zu verbinden und Innovation aus der Stabilität heraus zu entwickeln.

Der Autor Florian Adomeit ist Mitgründer von AMBER, dem Online-Marktplatz für Unternehmensnachfolge und Firmenübernahmen, sowie Bestseller-Autor und Host des Podcasts Alles Coin, Nichts Muss.

PropTech-Gründung: Was ist zu beachten?

PropTech-Start-ups sind die Innovationstreiber der Immobilienbranche. Die Chancen für Gründer*innen stehen gut, sofern sie die spezifischen Herausforderungen des im digitalen Aufbruch befindlichen Marktes kennen und beachten. Wir zeigen, worauf es im Gründungsprozess im vielschichtigen PropTech-Sektor ankommt.

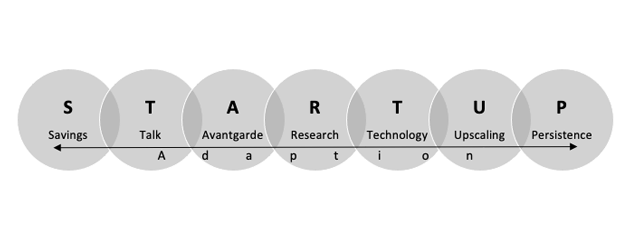

Im Folgenden werden mittels eines STARTUP-Modells die Schlüsselkomponenten und eine Superpower vorgestellt, die entscheidend für PropTech-Gründer*innen sind. Dieses STARTUP-Modell fußt auf Ansätze aus der Entrepreneurship-Literatur sowie eigener Gründungserfahrung. Im Folgenden findet dieses Konzept Anwendung auf PropTech-Gründungen.

Gründen einer Mini-GmbH – dein Weg zum Erfolg

Wer ein Start-up gründet, wird auf dem Weg zum eigenen Unternehmen irgendwann unausweichlich mit der Frage konfrontiert: „Welche Rechtsform soll es sein?“ Zu den bekannten Optionen zählen allen voran die offene Handelsgesellschaft (OHG), die Kommanditgesellschaft (KG) oder die Gesellschaft bürgerlichen Rechts (GbR). Doch auf der großen Bühne der Unternehmensrechtsformen scheint sich ein neuer Star breit zu machen: Die Mini-GmbH. Wir erklären dir hier, was diese Gattung besonders macht und wie du mit ihr zusammen dein Start-up auf die Überholspur bringst.

Mini-GmbH: Die kleine Unbekannte

Okay, wir geben es ja zu. So neu ist diese Rechtsform auch wieder nicht. Schließlich existiert sie bereits seit dem 1. November 2008 und wurde in erster Linie ins Leben gerufen, um dem GmbH-Recht eine kleine Verjüngungskur zu verpassen. Doch erst in den vergangenen Jahren, seitdem die Digitalisierung massiv an Fahrt aufgenommen hat, entscheiden sich auch immer mehr Jungunternehmer für die Mini-GmbH – und zwar aus einem bestimmten Grund: Das extrem niedrige Stammkapital. Müssen zukünftige Geschäftsführer bei der Gründung einer normalen Gesellschaft mit beschränkter Haftung in der Regel über finanzielle Reserven in Höhe von 25.000 Euro verfügen, reicht bei der Mini-Version schon ein Euro aus. Zudem geht der Gründungsprozess schnell vonstatten. Neben der Beglaubigung vom Notar musst du deine Firma nur noch ins Handelsregister eintragen lassen und schon kann es losgehen.

Damit aus deiner Idee eine Erfolgsgeschichte wird

Die Entscheidung für eine Rechtsform allein bringt leider noch kein Geld ein. Damit es aber schon bald in deiner Kasse klingelt, darfst du wichtige Vorbereitungen nicht vernachlässigen. Darum sollten ebenfalls folgende Punkte auf deiner To-do-Liste stehen:

- Büroraum: Effizient arbeiten – von der Couch oder dem Bett aus ist das in den seltensten Fällen möglich. Sei dir also von Beginn an über die wichtigsten Eckpunkte im Klaren. Arbeitest du alleine oder benötigst du Mitarbeiter? Je nachdem reicht dir entweder eine kleine Nische zu Hause als Office aus oder du musst gleich nach mietbaren Büroflächen Ausschau halten. Falls du dir noch unsicher bist, wo genau die Reise hingehen soll, sind vielleicht Coworking Spaces, wo sich mehrere Selbstständige Arbeitsflächen teilen, das richtige für dich.

- Businessplan: Unverzichtbar, wenn du bei deiner Hausbank oder einem Direktanbieter wegen eines Kredits anklopfst. Mit ihm bringst du deine Geschäftsidee überzeugend auf den Punkt und stellst so einen konkreten Fahrplan für die kommenden Jahre auf.

- Software: Es gibt Aufgaben, die Gründer gerne einmal unterschätzen. Bestes Beispiel: die Buchhaltung. Schließlich gibt es vieles, was man über die korrekte Buchführung wissen muss, um nicht gleich direkte Bekanntschaft mit dem Finanzamt zu machen. Mittlerweile gibt es auf dem Markt jedoch zahlreiche Anwendungen, die dir zahlenlastige sowie umfangreiche Aufgaben wie diese erleichtern können. Mache dir deshalb schon im Vorfeld Gedanken darüber, bei welchen deiner unternehmerischen Pflichten dich digitale Tools tagtäglich entlasten können.

Ohne Kunden geht es nicht

Oder warum sonst lautet ein bekanntes Sprichwort: „Der Kunde ist König“? Das Problem ist jedoch, dass zahlende Klienten nicht wie Äpfel an den Bäumen hängen. Viel mehr ist die Gewinnung von Geschäftspartnern ein langwieriger Prozess, der viel Geduld erfordert. Doch mit unseren Tipps ziehst du sicher ganz schnell erste Aufträge für deine Mini-GmbH an Land:

Wer sind deine Kunden?

Was charakterisiert deinen Idealkunden? Was sind seine Wünsche und was ist ihm im Leben wichtig? Auf Fragen wie diese, solltest du die nötigen Antworten haben. Denn nur so kannst du die Kundengewinnung strategisch angehen, um deine letztendlichen Maßnahmen genau auf deine Zielgruppe abzustimmen. Versetze dich daher auch in die Nutzer deiner Produkte oder Leistungen hinein und ziehe daraus Inspiration für die Kundengewinnung.

Werbung machen

Hört sich einfach an, ist es aber nicht. Zum einen ist Geld bei jungen Startups oft knapp gesät. Um dennoch potenzielle Kunden auf dich aufmerksam zu machen, ist das Internet dein Freund und Helfer. Profile in den sozialen Netzwerken sind kostenlos. Zudem kannst du dort deinen Bekanntenkreis zum Teilen deiner Botschaften animieren. Neben Webseite und Social Media solltest du aber auch Printwerbung nicht vernachlässigen. Plakate, Flyer und Co. sprechen in vielen Fällen mehrere Zielgruppen auf einmal an.

Basis für die Corporate Design legen

Farben können Stimmungen erzeugen und in der Geschäftswelt für Professionalität stehen. Das Zaubermittel lautet hier Corporate Design – bedeutet, dass du für Logo sowie Giveaways oder Kundenprospekte ein klares Farbschema festlegst. Dadurch unterscheidest du dich nicht nur optisch von der Konkurrenz, sondern erzeugst gleichzeitig ein harmonisches Gesamtbild, was von Zuverlässigkeit und Kompetenz zeugt. Werte wie diese bringen Kunden im Bestfall mit deinen Produkten und Leistungen in Verbindung.

Es ist noch kein Meister vom Himmel gefallen

Abschließend lässt sich zusammenfassen, dass die Mini-GmbH gerade für Jungunternehmer eine attraktive Unternehmensform ist, schließlich kannst du so im Idealfall bereits mit einem kleinen Budget Großes erreichen. Dennoch haben auch Mini-Gründer mit den gleichen Anfangsschwierigkeiten, wie die alteingesessene Konkurrenz zu kämpfen. Auf dem Weg zum Erfolg wartet auf dich zunächst ein herausfordernder Aufgabenberg, den du erklimmen musst. Investiere deshalb im Vorfeld ausreichend Zeit in Planung und Vorbereitung, um so mit deinem Startup schnell durchzustarten.

Selbstständig machen als Softwareunternehmen

Wenn du dich mit einem Softwareunternehmen in der IT-Branche selbstständig machen willst, erfährst du hier, auf was du auf deinem Weg in die Selbstständigkeit achten musst, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Softwaremarkt: Zahlen und Trends

Nach Prognosen von Bitkom wird das Marktvolumen für Software in Deutschland weiter steigen und im Jahr 2021 etwa 27 Milliarden Euro betragen. Es wird prognostiziert, dass sich der weltweite Umsatz mit Software im Jahr 2021 auf etwa 514 Milliarden Euro belaufen wird, so Statista. Die Software für Unternehmen mit einem prognostizierten Marktvolumen von etwa 204 Milliarden Euro gilt als das größte Segment im weltweiten Softwaremarkt. Laut Statista ist Cloud-Computing einer der aktuellsten Trends auf dem IT-Markt: 82 Prozent der im Jahr 2020 befragten deutschen Unternehmen haben angegeben, dass sie bereits Cloud-Services nutzen. 76 Prozent behaupten, dass sie planen, mehr in die Cloud-Technologie zu investieren. Für 70 Prozent Unternehmen hat die Digitalisierung im Allgemeinen während n der Corona-Pandemie deutlich an Bedeutung gewonnen, so eine Studie von Bitkom Research. Sechs von zehn Unternehmen (59 Prozent) möchten die Corona-Krise nutzen, um Versäumnisse bei der Digitalisierung aufzuholen. Für Softwareunternehmen ergeben sich damit ganz neue Chancen, in den Softwaremarkt mit ihren Produkten einzutreten, die neuen Anforderungen und Erwartungen entsprechen.

Softwareunternehmen gründen: die 7 Hauptschritte im Überblick

Wir haben den Gründungsprozess in 7 Schritte unterteilt. Alle Schritte sind jedoch so eng miteinander verbunden, dass es nicht immer möglich ist, die festgelegte Reihenfolge einzuhalten. Aber eines ist klar: falls du ein Softwareunternehmen gründen möchtest, musst du die folgenden Schritte beachten.

Schritt 1: Markt / Wettbewerber erforschen und eine passende Geschäftsidee finden.

Um den dynamischen Softwaremarkt zu betreten, sollte man erst diesen Markt erforschen und analysieren. Die Marktanalyse ist ein sehr wichtiger Schritt, der leider gern unterschätzt wird, was zum Scheitern bereits in früheren Phasen führt. Nur die sorgfältige Recherche hilft, wertvolle Informationen über den Softwaremarkt zu gewinnen und auf derer Basis marktstrategische Entscheidungen zu treffen. Im Rahmen der Markt- und Wettbewerbsanalyse wird es ermöglicht,

- die Marktgröße zu ermitteln, um davon abgeleitet den Marktanteil für das geplante Softwareprodukt am Gesamtmarkt zu berechnen;

- das Marktpotenzial für die Geschäftsidee richtig einzuschätzen und zu ermitteln;

- die Zielgruppe mit ihren Bedürfnissen zu definieren;

- zu bestimmen, welche Schwächen und Stärken deine wichtigsten direkten Konkurrenten haben, und aus ihren Erfolgen / Fehlern zu lernen;

- eine klare Ausrichtung der Idee und des Projekts zu gewährleisten.

Die Ergebnisse einer Marktanalyse bilden eine zuverlässige Grundlage für die datenbasierte Planung der nächsten Schritte.

Schritt 2: Geeignete Rechtsform auswählen.

Bevor du dich für eine Rechtsform entscheidest, solltest du erst eine Reihe von Fragen beantworten, die einen direkten Einfluss auf die Wahl haben, wie zum Beispiel:

- Wirst du dein Softwareunternehmen zusammen mit anderen Personen oder alleine gründen?

- Wie viel Stammkapital hast du? Und wie groß ist der Kapitalbedarf?

- Wirst du nach Investoren suchen?

- Bist du bereit, mit deinem Privatvermögen für die Verbindlichkeiten des Softwareunternehmens zu haften? Oder möchtest du nur mit dem Gesellschaftsvermögen haften?

- Wirst du Personal einstellen?

- Planst du, dein Softwareprodukt auch auf den internationalen Markt bringen?

- Werden hohe Umsätzen in der Zukunft erwartet?

- Welche Rechtformen sind in der IT-Branche üblich?

Es gibt eine Vielzahl von Rechtsformen, die sich grundsätzlich in Personen- und Kapitalgesellschaften unterteilen lassen. Zu den gängigsten Formen, die bei der Gründung von Softwareunternehmen gewählt werden, gehören:

- Gesellschaft mit beschränkter Haftung (GmbH).

- GmbH & Co. KG.

- Unternehmergesellschaft (UG) (haftungsbeschränkt).

- Gesellschaft bürgerlichen Rechts (GbR).

- Einzelunternehmen.

Personengesellschaften wie GbR oder GmbH & Co. KG sollten mindestens aus zwei Gesellschaftern bestehen, die kein Mindestkapital zur Gründung benötigen, aber dabei persönlich und unbeschränkt mit ihrem Privatunternehmen haften müssen. Bei Kapitalgesellschaften wie GmbH und UG sollten Gesellschafter (das kann auch ein Gesellschafter sein) ein Stammkapital haben. Das ist eine gute Wahl, falls Gesellschafter ihre Haftung auf das Gesellschaftsvermögen beschränken möchten. Bei der Rechtsform des Einzelunternehmens sollte man für alle betrieblichen Verbindlichkeiten auch mit dem Privatvermögen haften. Aber diese Form zählt zu den einfachsten Rechtsformen, die es ermöglicht, mit geringen bürokratischen Hürden und Gründungskosten in die Selbständigkeit einzusteigen.

Jede Rechtsform hat ihre Vor- und Nachteile, die bei der Wahl sorgfältig abgewägt werden müssen. Auf jeden Fall ist es empfehlenswert, bei der Wahl einer optimalen Rechtsform einen externen Unternehmensberater hinzuziehen, um schwerwiegende Fehler zu vermeiden.

Schritt 3: Ein Proof of Concept (PoC) erstellen.

Ein Proof of Concept (PoC) hilft, deine Geschäftsidee auf die Machbarkeit zu überprüfen. Das ist ein sehr wichtiger Meilenstein in der Projektentwicklung, der einerseits eine solide Grundlage für die weiteren Schritte schafft und andererseits zur Überzeugung von Investoren dient. Du musst mit einem Proof of Concept beweisen, dass die Idee überhaupt praktisch umsetzbar ist und mit einer hohen Wahrscheinlichkeit zum wirtschaftlichen Erfolg führt.

Um den Machbarkeitsnachweis zu erbringen, kommen drei Strategien zum Einsatz.

- Die Idee wird direkt umgesetzt. Gelingt es dir, ein Softwareprodukt direkt auf den Markt zu bringen, das bei der Zielgruppe gut ankommt, hast du einen stichfesten Erfolgsnachweis. Aber diese Strategie ist mit einem großen Risiko verbunden.

- Die Idee wird in einem kleinen Projekt ausprobiert. Das ist eine Strategie mit weniger Risikobehaftung, die aber wertvolle Erkenntnisse darüber liefert, was noch an deinem Produkt verbessert werden muss. Damit hilft diese Strategie, deine Geschäftsidee zu optimieren, bevor das fertige Produkt auf den Markt eingeführt wird.

- Die Idee wird im Rahmen der Marktforschung auf Herz und Nieren überprüft. Die Marktforschung kann leider keinen eindeutigen Machbarkeitsnachweis erbringen, sondern helfen, die erste Einschätzung des Marktes zu machen und eine solide Basis für die Umsetzung anderer Strategien vorzubereiten.

Der Begriff Proof of Concept wird oft mit anderen Begriffen aus der IT-Branche vertauscht: Prototyp und MVP (Minimum Viable Product). Alle drei Begriffe sind eng miteinander verbunden. Aber diese Ansätze kommen zu unterschiedlichen Zeitpunkten zum Einsatz und verfolgen verschiedene Ziele:

- Im Rahmen vom PoC wird das Projekt auf die Machbarkeit geprüft. Es ist sinnvoll, die Machbarkeitsstudie am Anfang des Projekts durchzuführen, bevor größere Investitionen in die Entwicklung eines neuen Softwareprodukts getätigt werden.

- Prototypen werden nach einem erfolgreichen PoC erstellt und dienen dazu, die Idee begreifbar zu machen. Diese unvollständige Version des geplanten Produkts muss zeigen, wie es aussehen und laufen wird.

- Ein MVP wird auf der Basis von Erkenntnissen aus PoC und Prototypen erstellt. Aber im Gegensatz dazu ist ein MVP ein minimal brauchbares Softwareprodukt, das einen Mehrwert für potenzielle Kunden anbietet, obwohl es noch keine Marktreife erreicht hat. Mit einem MVP erhältdt du eine Möglichkeit, wertvolles Feedback von Endnutzern einzuholen und darauf basierend dein Produkt an die realen Bedürfnisse Ihrer Zielgruppe anzupassen.

Schritt 4: Geeignetes Geschäftsmodell auswählen.

Bei der Gründung eines Softwareunternehmens kommen verschiedene Software-Geschäftsmodelle zum Einsatz, die sich nach folgenden Kriterien unterscheiden lassen:

Nach Zielgruppe

- B2B-Software. Du benötigst ein engagiertes Vertriebsteam für lange Verkaufszyklen, das persönliche Beziehungen zu B2B-Kunden aufbauen und diese langfristig betreuen wird. B2B-Produkte sollten an individuelle Bedürfnisse von B2B-Kunden einfach angepasst warden können. Du musst auch über umfassende Support-Leistungen wie Integration, Migration oder Weiterentwicklung denken, die dein Softwareunternehmen B2B-Kunden bereitstellen kann.

- B2C-Software. Um dein Produkt sowie deine Dienstleistungen an Endverbraucher zu verkaufen, brauchst du digitales Marketing. Es umfasst vielfältige Marketingaktivitäten und Maßnahmen, die unter Einsatz verschiedener digitaler Instrumente (darunter auch Website, soziale Netzwerke, Live-Chats) durchgeführt werden und für die Markenbekanntheit sorgen müssen.

Nach Preisgestaltung und Umsatzarten

Umsatz mit einem Produkt

Wenn du planst, Geld nur durch dein Softwareprodukt zu verdienen, solltest du festlegen, wie du das machst. Man unterscheidet die folgenden Formen der Monetarisierung:

- Lizenzmodell: Unabhängig davon, ob ein Softwareprodukt privat oder gewerblich genutzt wird, sollten Endnutzer*innen erst eine Softwarelizenz erwerben, die eine Vereinbarung zwischen Softwarehersteller und Endnutzer*in darstellt. Mit dieser Lizenz erhalten diese eine zeitlich unbegrenzte Erlaubnis das Produkt zu installieren und zu verwenden. Je nach Softwarehersteller können auch zusätzliche Gebühren durch Anpassungen und regelmäßige Updates entstehen.

- Abonnementsbasiertes Modell: Das Nutzungsrecht wird für einen bestimmten Zeitraum (z.B. Benutzer/Monat) gemietet. Dabei erhalten Endnutzer*innen einen Zugriff auf die aktuellste Version der Software. Wird der festgelegte Zeitraum abgelaufen, musste das Nutzungsrecht durch die wiederkehrende Zahlung erneut aktiviert werden.

- Das Pay-as-you-go-Modell: Die Endnutzer*innen bezahlen nur Ressourcen, die sie tatsächlich genutzt haben. Die Zahlung basiert auf einer messbaren Einheit wie z. B. pro Transaktion, pro Gigabyte Speicherplatz, pro Verbindung.

- Freemium-Modell: du kombinierst zwei Angebote. Erst stellst du ein Basisprodukt kostenlos zur Verfügung, um potenzielle Kund*innen zu gewinnen und ihr Interesse zu wecken. Dann bietest du die Möglichkeit an, die Vollversion mit zusätzlichen Funktionen und Erweiterungen zu nutzen, für die Endnutzer*innen aber extra bezahlen müssen.

- In-App-Käufe: Dieses Modell ermöglicht es, eine App als Vertriebskanal zu nutzen, um verschiedene Produkte zu verkaufen.

Umsatz mit einem Produkt und produkt-begleitenden Dienstleistungen. Dazu gehören in erster Linie technischer Support und Wartung deines Softwareprodukts.

Nach Bereitstellungsmodell

- Cloud: Ein Softwareprodukt wird über das Internet bereitgestellt, das Kund*innen ohne Installation sofort nutzen können. Dieses Modell ermöglicht es, cloudbasierte SaaS-Produkte auf den Markt zu bringen, die üblicherweise unter Einsatz des Abo-Modells vertrieben werden.

- On-Premises: Ein Softwareprodukt wird lokal beim Kunden bzw. der Kundin installiert und im eigenen Rechenzentrum betrieben. Um das Nutzungsrecht zu bekommen, sollten die Kund*innen die Nutzungslizenz kaufen oder mieten.

- Hybrid: Es geht um die Erstellung eines Softwareprodukts, das die optimale Nutzung von lokalen Ressourcen in Kombination mit der Cloud-Umgebung ermöglicht. Dieses Modell hilft, eine Balance zwischen Sicherheit und Komfort zu halten (wenn z.B. Kund*innen ihre sensiblen Daten nicht in der Cloud speichern möchten).

Schritt 5: Die geeignete Finanzierungsform auswählen und planen.

Für die Umsetzung deiner Geschäftsidee, die du auf die Machbarkeit überprüft hast, benötigst du Geldmittel. Ein gut strukturierter Finanzplan sollte dir aufzeigen, wie viel Kapital du für die Gründung eines Softwareunternehmens und die Erstellung sowie Einführung Ihres geplanten Produkts brauchst. Mit diesen Zahlen beginnst du die Suche nach den Finanzierungsmöglichkeiten. Derzeit gibt es unterschiedliche Möglichkeiten zur Unternehmensfinanzierung und -förderung. Darunter auch:

- Finanzierung via Bootstrapping: Du verlässt dich bei der Gründung eines Softwareunternehmens auf deine persönlichen Ersparnisse und Fähigkeiten. Die Selbstfinanzierung ist eine optimale Möglichkeit für Gründer*innen, die ein Softwareprodukt selbst programmieren können.

- Spezielle Förderprogramme: Es werden unterschiedliche Förderprogramme sowohl auf bundesweiter als auch auf regionaler Ebene angeboten, die es ermöglichen, die finanzielle Unterstützung in Form von Zuschüssen oder Darlehen zu niedrigen Zinsen zu erhalten.

- Darlehen und Kredite bei einem Finanzinstitut: Das können klassische Kredite oder spezielle Kredite für die Existenzgründung sein, mit Bürgschaft von Privatpersonen oder von der Bürgschaftsbank. Die Erstellung eines professionellen Businessplans und/oder der Machbarkeitsnachweis sollte deine Chancen erhöhen, einen Kredit bewilligt zu bekommen.

- Finanzierung über externe Investoren: Es gibt unterschiedliche Wege, Investoren zu finden:

Auf Crowdfunding-Plattformen wie Startnext (das ist die größte Plattform im deutschsprachigen Raum). Gründer*innen haben eine Möglichkeit, Ihre Idee auf solchen Plattformen vorzustellen und finanzielle Unterstützung über eine Vielzahl von Menschen zu erhalten.

Auf spezialisierten Business Angels Netzwerken. Um das Interesse von Business Engels, vermögenden Privatinvestoren, zu wecken, sollten Gründer*innen eine Reihe von Voraussetzungen erfüllen. Diese Investoren sind üblicherweise bereit, die Finanzierungslücke in der Frühphase zu schließen, was mit einem hohen Risiko verbunden ist, und nicht nur das Kapital, sondern auch ihre Kontakte und Know-how ins Projekt einzubringen.

Bei Venture-Capital-Fonds, die durch das Investieren Anteile am Unternehmen erhalten und damit zu einem strategischen Partner werden. Ihr Hauptziel ist, erworbene Geschäftsanteile zu einem späteren Zeitpunkt gewinnbringend zu verkaufen und dadurch einen maximalen Gewinn zu erzielen. Der Einstieg von Investoren solcher Art erfolgt jedoch in den meisten Fällen in den späteren Phasen, die durch ein niedrigeres Risiko gekennzeichnet werden.

Schritt 6: Businessplan erstellen.

Je nachdem, welche Ziele du mit der Erstellung eines Businessplans verfolgst, kann er unterschiedliche Informationen enthalten. Darunter auch:

- Kurze Zusammenfassung, die einen Überblick über dein Vorhaben gibt.

- Detaillierte Beschreibung der Geschäftsidee für das geplante Softwareprodukt und begleitende Dienstleistungen (abhängig vom gewählten Geschäftsmodell), die auch Funktionen und besondere Merkmale der Software umfasst.

- Das geplante Geschäftsmodell, das beschreibt, wie genau du Geld verdienen wirst.

- Markt & Wettbewerb. Ergebnisse der Markt- und Wettbewerbsanalyse wie Akteure des Markts, Marktsegmente, Potenziale und Risiken, Zielgruppe und mehr.

- Business Case, der durch die Beschreibung des Szenarios sowie die Begründung des erwarteten Nutzens die Vorteilhaftigkeit deines Vorhabens aufzeigen muss.

- Informationen über das Gründerteam: Anzahl von Gründer*innen, Kompetenzen und Fähigkeiten.

- Beschreibung und Begründung der gewählten Rechtsform.

- Geplante Kooperation mit externen Dienstleistern oder einzelnen Entwicklern.

- Umsetzungsplanung: kurz- und mittelfristige Ziele, Kennzahlen zur Messung des Fortschritts, konkrete Meilensteine und Zeitpläne und mehr.

- Finanzplanung, die einen umfangreichen Überblick (meist in Zahlen) darüber gibt, mit welchen Arten von Kosten du bei bzw. nach der Gründung deines Softwareunternehmens rechnen musst: Planung des kurz- und langfristigen Kapitalbedarfs, Investitionsplan, Rentabilitätsplanung, Liquiditätsvorschau und mehr. Die Finanzplanung ist ein sehr wichtiger Punkt im Businessplan, der auch erklärt, wann du mit deinem Softwareunternehmen einen Gewinn erwirtschaften wirst. Dieser Teil ist auch für potenzielle Investoren interessant.

- Mögliche Maßnahmen für das Marketing und die Vermarktung des Produktes und des zu gründenden Softwareunternehmens.

- Anhang. Es geht um alle zusätzlichen relevanten Dokumente wie Lebensläufe, Referenzen, Grafiken, Zahlmaterialien und andere Zusatzinformationen.

Der Businessplan ist ein sehr wichtiges Werkzeug in der Gründungsphase, das es ermöglicht:

- Die Geschäftsidee klar zu formulieren und überzeugend zu präsentieren.

- Dich bei der Kapitalbeschaffung zu unterstützen.

- Durch einen detaillierten Plan mögliche Schwachstellen sowie Wissenslücken frühzeitig aufzudecken und dadurch Risiken zu minimieren.

- Dich bei der eigenen Planung sowie bei der Kontrolle deiner Fortschritte zu unterstützen.

Schritt 7: Wettbewerbsvorteile schaffen.

Wettbewerbsvorteile helfen dir, dich von der Konkurrenz abzuheben und einen Schritt weiter zu gehen. Es ist empfehlenswert:

- Wiederverwendbare Bestandteile der Software zu entwickeln, um dein Produkt modular und flexibel aufzubauen. Die Wiederverwendung ermöglicht es, durch die mehrfache Nutzung von bereit erprobten Bestandteilen die Produktqualität zu verbessern, den Entwicklungsprozess zu beschleunigen und damit Zeit- und Kostenersparnisse zu erzielen.

- Künstliche Intelligenz einzusetzen, um einerseits durch die Nutzung von KI-Basierten Tools intelligente Unterstützung bei der Entwicklung und Wartung denes Softwareprodukts zu ermöglichen, und andererseits innovative Softwareprodukte auf den Markt zu liefern. Die Software mit intelligenten Funktionen hilft, Fehler zu reduzieren, zahlreiche Prozesse zu automatisieren, Angebote und Ansprache zu personalisieren und vieles mehr.

- Die Time-to-Market zu verkürzen, um sich schneller als Wettbewerb auf dem Markt zu positionieren und einen schnelleren Return on Investment (ROI) zu erzielen.

Fazit

Obwohl sich die Marktprognosen beeindruckend lesen, ist es letztlich aufwändig, ein Softwareunternehmen erfolgreich zu gründen. Ein Muss ist eine gute Vorbereitung, die den Gründungsprozess deutlich erleichtert und für einen umfassenden Überblick über technische, rechtliche und formale Voraussetzungen sorgt. Zugleich sollten sowohl existierende als auch neu zu gründende Softwareunternehmen ihre Geschäftsstrategien an die sich ändernde Dynamik des Softwaremarkts anpassen, um wettbewerbsfähig zu bleiben. Bei der Gründung deines Softwareunternehmens solltst du auch bereit sein, mehrere Möglichkeiten auszuprobieren, bevor du dein Erfolgsrezept findest. Denn klar ist, dass sich der Softwaremarkt im digitalen Wandel befindet. Die Entscheidung liegt bei dir, ob du daran teilnehmen bzw. teilhaben willst oder nicht.

Der Autor Boris Shiklo begann seine Karriere 1997 bei ScienceSoft als C ++ und Datenbankentwickler. Heute nutzt er als technischer Geschäftsführer seine tiefen Hintergrundkenntnisse in Softwareentwicklung und strategischer Planung bei der Betreuung der komplexesten Projekte und als Experte, Blogger und Fachautor.

Selbstständig machen als Übersetzer/in

Wenn Sie sich als Übersetzer/in selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres Übersetzungsbüros achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

In Zeiten der Globalisierung und der Vernetzung von immer mehr Menschen und Unternehmen weltweit ziehen viele eine Karriere als Übersetzer/in in Betracht. Durchaus berechtigt, denn laut dem Online-Übersetzungsbüros Linguation steigt die Nachfrage nach professionellen Übersetzungen je nach Fachbereich um rund 20 Prozent jährlich. Doch man sollte sich auch des Arbeitsaufwands und des langen Ausbildungswegs zum/zur professionellen Übersetzer/in bewusst sein. Welche Voraussetzungen Sie für den Beruf erfüllen müssen und wie Sie sich erfolgreich als Übersetzer/in selbstständig machen, erfahren Sie hier.

Diese Punkte sollten Sie bedenken, bevor Sie Übersetzer/in werden

Zunächst einmal sollten Sie als Übersetzer/in mindestens zwei Sprachen auf muttersprachlichem Niveau sprechen, über kulturelle Unterschiede Bescheid wissen und dies bei der Übersetzung berücksichtigen können – das klingt zunächst einmal logisch. Zwar stellt „Übersetzer/in“ in Deutschland keine geschützte Berufsbezeichnung dar, was bedeutet, dass jede Person als Übersetzer/in arbeiten darf, aber mit dem reinen Beherrschen mehrerer Sprachen ist es meist nicht getan, wenn Sie als wirklich seriöse/r Übersetzer/in arbeiten wollen. Deswegen sollten Sie die folgenden Punkte unbedingt bedenken:

1. Absolvieren Sie eine ordentliche Ausbildung

Am besten eignet sich dafür ein Studium der Translationswissenschaften. Hier können Sie sich nicht nur auf Ihre Sprachen spezialisieren und sich dabei einen fundierteren Wortschatz als „durchschnittliche“ Muttersprachler/innen aneignen, sondern Sie erlernen auch wissenschaftliche Methoden, die für eine professionelle Übersetzung benötigt werden. Dazu gehört zum Beispiel das Wissen um korrekte Lokalisierung, für welches ein umfassendes Kulturverständnis zur jeweiligen Sprache unabdingbar ist. Auch Methoden zur Unterstützung, etwa Konzentrationsstrategien und das Verwenden von geeigneten Übersetzungsprogrammen gehört hier in aller Regel zum Lehrplan. Ein Hochschulstudium ist immer ratsam, wenn Sie hauptberuflich Übersetzer/in sein möchten, da Sie sehr wahrscheinlich nur so größere Aufträge erhalten werden. Immerhin möchten Ihre Auftraggeber ein gewisses Maß an Sicherheit, dass Sie auch gute Qualität liefern. Zwar dürfen Sie, wie angemerkt, durchaus ohne Ausbildung als Übersetzer/in arbeiten, wahrscheinlich ziehen Sie so allerdings nicht genügend Aufträge an Land, um hauptberuflich und komplett selbstständig als Übersetzer/in zu arbeiten. Außerdem kann es eventuell zu Problemen mit dem Finanzamt kommen.

2. Wählen Sie Ihre Sprachen mit Bedacht

Studieren Sie Translationswissenschaften, so erlernen Sie im Rahmen des Studiums in der Regel mindestens zwei Fremdsprachen auf entsprechendem Niveau. Wählen Sie diese sorgfältig aus, denn die Nachfrage nach Übersetzungen in bestimmte Sprachen ist unterschiedlich hoch und wird zudem unterschiedlich hoch vergütet. So ist zwar Englisch die am häufigsten angefragte Sprache, da es jedoch unzählige professionelle Englischübersetzer/innen gibt, sind die Preise für diese Sprache deutlich niedriger als etwa bei Übersetzungen ins Russische oder Arabische.

3. Spezialisieren Sie sich auf bestimmte Fachgebiete

Sie interessieren sich für IT, haben vielleicht schon ein Studium in einem anderen Fachbereich abgeschlossen oder kennen sich aus welchem Grund auch immer hervorragend auf einem Gebiet aus? Spezialisieren Sie sich auf Übersetzungen aus diesem Bereich. Fachübersetzungen sind nicht nur finanziell lukrativer, sondern können Ihnen auch mehr Aufträge einbringen, da das Angebot an Fachübersetzer/innen für die verschiedenen Sprachen durchaus eingeschränkt sein kann. Auch hier sollten Sie sich im Voraus damit vertraut machen, welche Art von Fachübersetzungen für eine Sprache besonders gefragt sind.

4. Ziehen Sie in Betracht, sich vereidigen/beeidigen zu lassen

Damit sind Sie berechtigt, beglaubigte Übersetzungen auszustellen. Das bedeutet, Sie können Übersetzungen von amtlichen Dokumenten, Zeugnissen, Einbürgerungsunterlagen oder Ausweisdokumenten anfertigen, die von ausländischen Behörden akzeptiert werden. Die Nachfrage nach solchen beglaubigten Übersetzungen ist durchaus hoch, jedoch müssen Sie sich hierfür vom Staat vereidigen oder beeidigen lassen (die Bezeichnung unterscheidet sich hier nach Bundesland) und hierfür wird in jedem Fall eine nachweisbare Hochschulausbildung benötigt.

Diese Voraussetzungen müssen Sie als Übersetzer/in außerdem mitbringen

Haben Sie diese Punkte sorgfältig in Betracht gezogen, sollten Sie sich im Klaren sein, dass das selbstständige Arbeiten als Übersetzer/in nicht aus der reinen Übersetzungstätigkeit besteht, sondern dass sie sich auch um die Organisation und Verwaltung eigenständig kümmern müssen. Das bedeutet, dass Sie sich selbst um Aufträge sorgen, die Buchhaltung verwalten, Rechnungen schreiben und Kommunikation mit den Auftraggebern übernehmen müssen. Dies kann viel zusätzliche Arbeit bedeuten, die in Punkten Gehalt und Arbeitszeit berücksichtigt werden müssen. Sie brauchen also zusätzlich auch Organisations- und Verkaufstalent und gute Kommunikationsfähigkeiten. Hier können Sie die Zusammenarbeit mit einem Übersetzungsbüro in Betracht ziehen. Diese nehmen Ihnen die organisatorischen Tätigkeiten ab und können dafür sorgen, dass Sie regelmäßigere Aufträge erhalten. Außerdem dienen Sie als Mediator bei Fragen und Problemen und sind Profis darin, die richtigen Aufträge an die passenden Übersetzer/innen zu vermitteln. Einziger Nachteil: Sie sind nicht komplett frei in Ihrer Auftragswahl, allerdings werden Sie selbstverständlich nicht gezwungen, angebotene Aufträge anzunehmen.

So viel verdient man als selbstständige/r Übersetzer/in

Dafür können leider keine pauschalen Aussagen getroffen werden, denn das Honorar für Übersetzungen unterscheidet sich je nach Art der Übersetzung, länge des Textes und Sprachkombination stark. Kurze, einfache Texte in gängige Sprachen wie Englisch oder Französisch werden wesentlich schlechter vergütet als etwa medizinische Fachübersetzungen von mehreren Seiten ins Chinesische. Manche berechnen ihre Preise nach Normseiten, andere nach Normzeilen und wieder andere Nach der Wortanzahl (Wortwiederholungen ausgenommen). Arbeiten wie Korrektorate werden oft nach Stunden abgerechnet. Da die Preise aber individuell nach Sprachen auch hier unterschiedlich sind, sollten Sie sich über die Preise schlau machen, die Ihre Kolleg/innen in den jeweiligen Sprachen verlangen. Eins ist jedoch sicher: Wenn Sie es auf einfach verdientes Geld abgesehen haben, ist Übersetzer/in wahrscheinlich nicht der richtige Job für Sie. Zwar haben Sie viele Freiheiten, besonders was die Wahl Ihrer Arbeitszeiten und Arbeitsorte betrifft, dafür müssen Sie jedoch auch mit ständiger Erreichbarkeit und laufenden Verhandlungen mit Kund/innen rechnen.

Erste Schritte: Darauf müssen Sie als selbstständige/r Übersetzer/in achten

Steht Ihr Entschluss fest und Sie möchten sich als Übersetzer/in selbstständig machen, sind die folgenden Punkte wichtig:

1. Melden Sie sich beim Finanzamt an

Dies kann bei Übersetzer/innen mit nachweisbarer Ausbildung meist als Freiberufler/in geschehen, sprich, Sie müssen hierfür kein Gewerbe anmelden. Passen Sie allerdings auf, fall Sie mit Übersetzungsagenturen zusammenarbeiten, nicht in eine Scheinselbstständigkeit zu geraten. Haben Sie hier vertraglich festgelegte Verpflichtungen, beispielsweise zu festen Arbeitszeiten, müssen Sie vorsichtig sein. Letztendlich wird das Finanzamt in diesem Fall individuell beurteilen, ob Sie als Freiberufler gelten.

Hinweis: Sie sollten eine evtl. Ablehnung durch die Finanzbehörden nicht einfach hinnehmen, sondern evtl. mit juristischer Hilfe dagegen vorgehen. Denn die Freiberuflichkeit bietet Ihnen zahlreiche Vorteile, z.B.:

- Sie müssen kein Gewerbe anmelden

- Sie müssen keine Gewerbesteuer zahlen

- Der Eintrag ins Handelsregister fällt weg, sofern Sie keine Kapitalgesellschaft gründen

- Sie brauchen keine doppelte Buchführung führen und müssen keinen Jahresabschluss aufstellen

- Sie müssen Angaben über Ihre Gewinne und Verluste nicht publizieren

- Zur Gewinnermittlung ist es ausreichend, wenn Sie eine EÜR (Einnahmen-Überschuss-Rechnung) beim Finanzamt einreichen

- Sie sind kein Mitglied der IHK oder HWK, daher entfallen die Kammergebühren

2. Lassen Sie einen ansprechenden Internetauftritt erstellen

Dafür müssen Sie zunächst wohl etwas Geld investieren, eine moderne Webseite mit ansprechendem und professionellen Design, welche suchmaschinenoptimiert ist, wird Ihnen jedoch auf lange Sicht deutlich mehr nützen, da Sie damit mehr Kund/innen überzeugen.

3. Gehen Sie mit klarer Struktur an Ihre Aufträge heran und behalten Sie die Übersicht

Effizientes Arbeiten ist Pflicht, denn die Konkurrenz ist groß und viele Arbeitsschritte, die Übersetzer/innen nebenbei erledigen müssen, werden bei der Preiskalkulation gern vernachlässigt.

Wichtige Kontakte für selbstständige Übersetzer/innen

Branchenkontakte:

- Bundesverband der Dolmetscher und Übersetzer e.V. (BDÜ)

- Deutscher Verband der freien Übersetzer und Dolmetscher e.V. (DVÜD)

- Verband deutschsprachiger Übersetzer/innen literarischer und wissenschaftlicher Werke e.V. (VdÜ)

- Fachverband der Berufsübersetzer und Berufsdolmetscher e.V. (ATICOM)

- Liste internationaler Berufsverbände

- Bundesagentur für Arbeit

Tipp

Sie wollen sich mit einem Übersetzungsbüro als Übersetzer/in selbstständig machen? Nutzen Sie jetzt Gründerberater.de. Dort erhalten Sie kostenlos u.a.:

Modegeschäft eröffnen: Selbstständig machen als Modehändler

Wenn Sie sich als Modehändler selbstständig machen wollen, erfahren Sie hier Schritt für Schritt, auf was Sie bei der Gründung Ihres Modegeschäftes achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige Modehändler

Allgemeine Zahlen in der Textil- und Bekleidungsbranche

Bruttoumsatz mit Textilien und Bekleidung im deutschen Einzelhandel: 63,84 Mrd. (statista 2016)

Bruttoumsatz mit Textilien und Bekleidung im deutschen Versandhandel: 10,65 Mrd. (statista 2016)

Umsatz mit Damenbekleidung in Deutschland: 25,33 Mrd. (statista 2016)

Umsatz mit Herrenbekleidung in Deutschland: 14,99 Mrd. (statista 2016)

Umsatz mit Baby- und Kinderbekleidung in Deutschland: 1,16 Mrd. (statista 2016)

Konsumausgaben für Bekleidung und Schuhe in Deutschland: 75,24 Mrd (statista 2016)

Ausgaben für Bekleidung pro Haushalt: 108 Euro im Monat bzw. 4,4 % der monatlichen privaten Konsumausgaben (destatis 2016)

Nettoumsatz im Bekleidungshandel: 32.724,11 Mio

Nominale Umsatzentwicklung: 2009 -5,6; 2010 +4,3; 2012 u. 2015 +0,5; Jan-Mai 2017 -0,3 (destatis 2017)

Bekleidungsunternehmen im Einzelhandel: 18.101 (destatis 2016, Umsatzsteuerstatistik)

Anzahl der Beschäftigten: 29.674 (destatis 2016)

Marktanteile stationäre Bekleidungsfachgeschäfte: 50,1 % (BTE 2016)

Marktanteile Wettbewerber: Versand- und Onlinehandel (18,3 %), Kauf- und Warenhäuser (7,6 %), Lebensmittelhandel (6,8%), Sonstiges (17,2 %) (BTE 2016)

Sortimentsanteile am Modemarkt: Damenbekleidung (37%), Schuhe (18%), Wäsche (9%), Accessoires (3%) (BTE/ ifH 2015)

Betriebliche Kennziffern für den mittelständischen Bekleidungsfachhandel 2015

Bruttoumsatz je qm Geschäftsfläche: 2.448,35 Euro (BTE Betriebsvergleich 2016)

Bruttoumsatz je beschäftigte Person: 204.241,05 Euro (BTE Betriebsvergleich 2016)

Lagerumschlag: 2,4 (BTE Betriebsvergleich 2016)

Netto-Handelsspanne (ohne MwSt.): 39,5 % (BTE Betriebsvergleich 2016)

Gesamtkosten: 37,0 % (BTE Betriebsvergleich 2016)

Betriebsw. Gewinn in % vom Bruttoumsatz: 2,4 % (BTE Betriebsvergleich 2016)

Als Modehändler selbstständig machen: Branchen-Insights

Der deutsche Fashion-Markt stellt einen der größten Wirtschaftszweige Deutschlands dar. Rund ein Fünftel des gesamten Marktes beansprucht er für sich, Tendenz steigend. Die zunehmende Vertikalisierung, der Online-Handel und nicht zuletzt der demographische Wandel als externer Einflussfaktor tragen einen wesentlichen Anteil zum Wachstum bei. Vor allem die beiden erst genannten Faktoren sorgen überdies für eine wesentliche Umverteilung der gesamten Marktanteile und stellen die Modebranche vor grundlegende strukturelle Veränderungen. Wirft man einen Blick in die deutschen Innenstädte, so spürt man die ersten Anzeichen dieses Wandels unmittelbar. Läuft man einmal durch Deutschlands meist frequentierteste Einkaufsstraße, die Kaufingerstraße in München, so kann man diese nicht passieren, ohne an drei H&M Filialen vorbeizulaufen. Vielfalt? Fehlanzeige! Vertikale Fast-Fashion Ketten übernehmen schleichend den Markt und verdrängen alt eingesessene Platzhirsche (regionale bzw. lokale Fachhändler) sowie unabhängige, kleinständische Fachhändler. Aus der Traum von der eigenen Modeboutique? Nicht ganz. Wir zeigen Ihnen, wie Sie Ihr eigenes Modegeschäft trotz der Dominanz großer Ketten und Online-Händler (Ebay, Amazon, Zalando) auf dem Fashion-Markt platzieren und etablieren können. Los geht’s:

Selbstständig machen als SEO-Berater

Wenn Sie sich als SEO-Freelancer selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihrer SEO-Beratung achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige SEO-Berater

Investitionen dt. Unternehmen in IT-Services: 39 Mrd. Euro (2017, Quelle Bitkom, Wachstumsrate: +2,3% gegenüber 2016)

Marktvolumen im IT-Beratungsbereich: ca. 7,8 Mrd. Euro (2015, Quelle: VR-Branchenbriefe, Lünendonk Studie 2015)

Durchschnittlicher Stundensatz IT-Freelancer: 83,48 € (2016, GULP Freelancer Studie 2016)

Durchschnittlicher Jahresumsatz IT-Freelancer: 139.087 € (2016, + 10,8% gegenüber Vorjahr, GULP Freelancer Studie 2016)

Nachfrage nach IT-Beratung: 2016: 21% der befragten Unternehmen, 2015: 14% der befragten Unternehmen (Bitkom 2016)

Prognose weltweite Umsätze mit SEA (Suchmaschinenwerbung): 2017: 92 Mrd. Euro, 2021: 138 Mrd. Euro (statista)

Mehr Investitionen in SEO: 2015 gaben 62% der IKT-Unternehmen an, ihre Ausgaben für SEO steigern zu wollen, nur 3% wollten reduzieren (Bitkom)

Monatliches Budget für SEO (2014): 0 bis 500 Euro: 59%, 500 bis 1000 Euro: 11%, 1000 bis 2000 Euro: 8%, mehr als 2000 Euro: 22% der KMU (SeoExpert)

Was versteht man unter SEO-Beratung?

SEO bedeutet Suchmaschinenoptimierung, englisch "Search Engine Optimization". Es geht darum, Webinhalte in den unbezahlten Suchergebnissen von Google und anderen Suchmaschinen besser zu listen und damit höhere Reichweiten zu erzielen. Ein SEO-Berater, oder einfach auch "SEO" genannt, hilft seinen Kunden, ihre Suchmaschinen-Rankings zu verbessern. Bei der SEO-Beratung handelt es sich in der Regel nicht um eine einmalige Dienstleistung, sondern um meinen kontinuierlichen Prozess.

Tipps zur Businessplan-Erstellung

So überzeugen Gründer Geldgeber mit einem Businessplan.

Eine gute Idee und ein bisschen Mut – das sind die zwei wichtigsten Voraussetzungen für eine erfolgreiche Unternehmensgründung. Hinzu kommen ein motiviertes und vielseitig qualifiziertes Team sowie natürlich Kapital inklusive ausreichender Liquiditätspuffer. Das kann, wenn die eigenen Ersparnisse aufgebraucht sind, über verschiedene Wege beschafft werden: je nach Phase, in der sich das Start-up befindet, über Crowdfunding oder Crowdinvesting, von sogenannten Acceleratoren, Business Angels, Venture Capital oder durch Hausbankkredite und Förderdarlehen.

Viele junge Gründer kommen auf der Suche nach einer Finanzierung auch zur Berliner Sparkasse. Doch um Geld zur Verfügung zu stellen, müssen wir uns zunächst ein genaues Bild vom Gründungsvorhaben machen. Ein gut durchdachter Businessplan oder eine Präsentation mit Canvas oder Pitch Deck sind eine gute Basis, um uns von der Idee zu überzeugen.

Was machen eigentlich die Wettbewerber?

Egal, wie die Gründer ihre Idee präsentieren: Neben betriebswirtschaftlichen Kennzahlen gehört eine gut recherchierte Wettbewerbsanalyse immer dazu. Jeder Gründer sollte sich fragen: Wer sind unsere potenziellen Kunden? Warum entscheiden sich potenzielle Kunden für unser Produkt oder unsere Dienstleistung? Wer sind unsere Wettbewerber? Was bieten sie, welche Stärken und Schwächen haben sie? Wie überzeugen wir potenzielle Kunden von unserem Angebot und machen Wettbewerbern Marktanteile streitig? Was macht unser Angebot im Vergleich zum Wettbewerb einzigartig?

Die Recherche lohnt sich! Denn wer den Markt genau kennt, kann auch seine eigenen Erfolgsaussichten besser einschätzen. Er erkennt Entwicklungsbedarf frühzeitig und ist auf neue Herausforderungen wie etwa Reaktionen der Wettbewerber besser vorbereitet. Wir als Geldgeber sehen zudem, dass die Gründung gut überlegt ist und etwaige Fallstricke ausreichend bedacht sind.

Digitale Gründer haben weltweit Konkurrenz

Eine sorgfältige Wettbewerbsanalyse ist übrigens für alle Gründer wichtig – ob klassische Unternehmensgründung in konventionellen oder digitale Start-ups in innovativen Branchen. Dabei geht der Wettbewerb in konventionellen Branchen allerdings selten über regionale Grenzen hinaus. Ein Friseurgeschäft konkurriert mit den Wettbewerbern im Stadtteil, aber nicht mit einem Haarstudio in New York. Digitale Geschäftsmodelle bekommen es hingegen fast immer mit internationalen Wettbewerbern zu tun.

Somit hat die Wettbewerbsanalyse auch Auswirkungen auf die Strategie und damit letztlich auf die Liquiditätsplanung. Die Markteintrittsbarrieren scheinen für Unternehmensgründungen im digitalen Bereich zwar auf den ersten Blick gering. Tatsächlich ist aber ein erheblicher Marketingaufwand erforderlich, um sich im harten internationalen Wettbewerb des Internets einen Namen zu machen, eine Marke oder ein Produkt aufzubauen und damit anderen Marktanteile streitig zu machen.

Viele unterschätzen Marketing und Vertrieb

Viele Start-up-Gründer aus der Digitalwirtschaft unterschätzen sowohl den zeitlichen als auch den finanziellen Aufwand für Marketing und Vertrieb. Daher ist es so wichtig, bei der Liquiditätsplanung ausreichend Spielraum zu lassen – nicht nur, um einen unerwartet hohen Marketingaufwand abzudecken, sondern auch für zahlreiche weitere Unwägbarkeiten, von der konjunkturellen Entwicklung bis zum Verhalten der Wettbewerber. Ohne ausreichende Puffer werden ansonsten gleich Verhandlungen über Nachfinanzierungen notwendig – oftmals zu ungünstigeren Konditionen.

Wer bei der Präsentation seiner Idee eine gut recherchierte Wettbewerbsanalyse und einen ausreichenden Kapitalpuffer vorgesehen hat, ist gut gewappnet, um sein Kreditinstitut zu überzeugen. Er hat damit aber auch eine gute Basis, um die eigene Unternehmensgründung stabil und wettbewerbsfähig auszurichten.

Der Autor Olaf Schulz ist Direktor für Firmenkunden bei der Berliner Sparkasse

Kaufmannsblut für Freiberufler

Als Freiberufler benötigen Sie vergleichsweise wenige kaufmännische Grundlagen, um Ihr Unternehmen betriebswirtschaftlich zu steuern. Diese müssen Sie aber beherrschen. Hier lesen Sie die wichtigsten Basics.

Geld macht unruhig, vor allem wenn es fehlt. Die Fotodesignerin Sabine schaut deshalb lieber nicht auf Ihre Kontoauszüge. So fällt ihr auch manchmal erst am Ende des Jahres auf, dass eine Kundenrechnung seit Monaten nicht bezahlt wurde. Augen zu und durch: So wie die Fotodesignerin, scheuen viele Freiberufler allzu geschäftsmäßiges Auftreten. Das gilt vor allem für die sogenannten Idealisten (wie Ärzte oder Heilpraktiker) und Kreativen (etwa Texter oder Designer) unter ihnen. Da sie ihre soziale und künstlerische Tätigkeit meist höher bewerten als das damit zu verdienende Geld, liegt ihnen das kaufmännische Denken oft recht fern.

Das ist zwar angenehm für die Kunden, aber schlecht für das eigene Konto. Dabei müssen Freiberufler nur eine Handvoll Dinge verstehen, um den Überblick über das eigene Geschäft zu wahren und damit die Zügel der unternehmerischen Entwicklung in der Hand zu behalten. Hier erfahren Sie, was Sie als Freiberufler an betriebswirtschaftlichem Wissen haben müssen.

Einnahmen-Überschussrechnung planen

Die größte Hürde einmal im Jahr ist die Gewinnermittlung. Mit ihr haben es Freiberufler leicht: Während die gewerblichen Kollegen sich mit Gewinn- und Verlustrechnungen (GuV) sowie Bilanzen quälen, reicht dem Finanzamt bei Freiberuflern, unabhängig von der Höhe des Umsatzes und des Gewinns, eine einfache Einnahmen- und Überschussrechnung (EÜR). Diese hat zwei entscheidende Vorteile. Zunächst beruht die EÜR auf einem simplen System, das Nicht-BWler problemlos nachvollziehen können (während sie über dem Versuch, die doppelte Buchführung als Basis einer Bilanzierung zu verstehen, schon mal verzweifeln können).

Darüber hinaus kostet diese Art der Gewinnermittlung auch beim Steuerberater weniger als GuV und Bilanzierung. Die Unterschiede bei den Kosten am Ende des Jahres lassen sich beispielsweise im Internet unter www.der-onlinesteuerberater.de berechnen. So würde beim „Online-Steuerberater“ der Jahresabschluss bei einem Gewinn von 50.000 Euro den Bilanzierer rund 1800 Euro kosten, den Einnahmen- und Überschussrechner aber nur zirka 1500 Euro. Dies ist der Vergleich zwischen gewerblichen und freiberuflichen Einzelunternehmern. Hat der Gewerbetreibende eine GmbH, zahlt er deutlich mehr.

Die genannten Honorare sind Bespiele: Steuerberater müssen sich seit einiger Zeit nicht mehr zwangsläufig an der Steuerberatervergütungsordnung orientieren. Freiberuflertum macht sich oft auch schon bei der monatlichen Buchhaltung – die in den ersten zwei Jahren der Unternehmung die Regel ist – und der im Vergleich zum Kaufmann und Handwerker geringeren Zahl der Belege kostensparend bemerkbar. Schließlich schreiben die meisten Freiberufler Rechnungen mit höheren Beträgen, während der Gewerbetreibende, bspw. der Gastronom oder die Boutiqenbesitzerin, viele kleine Einzelbuchungen managen muss. Die Verwaltung weniger, großer Rechnungen bereitet aber weniger Aufwand bei der Kontierung, also kostet sie auch weniger (oder sollte im Buchhaltungsbüro oder beim Steuerberater weniger kosten!).

Die Freiheit nehme ich mir

Freiberufler: Wer genießt den begehrten Status? Welche steuerlichen Vorteile gelten für die Freien? Hier erfahren Sie alles über die Voraussetzungen, um Freiberufler zu werden.

Meine Kollegen sagen, es sei doch verrückt im IT-Umfeld angestellt zu arbeiten“, sagt Anna Marakowsky. Als Freiberufler verdiene man viel mehr Geld und bekomme zudem – anders als Angestellte – auch jede Überstunde bezahlt. Nicht zuletzt genieße der Freiberufler mehr Abwechslung und auch sein Kopf würde mehr gefordert. „Deshalb sagen alle, ich solle kündigen.“