Aktuelle Events

Umsatzsteuer-Basics

Steuerwissen für Gründer

Autor: Dr. Bernd Fischl, Thorsten HaßelkusDer sichere Umgang mit der Umsatzsteuer ist gerade für Gründer ein wichtiges Erfolgskriterium. Wir bieten Ihnen einen kompakten Überblick über die wesentlichen umsatzsteuerlichen Vorschriften für Klein- und Kleinstgründer und geben wertvolle Praxis-Tipps.

Die Umsatzsteuer stellt nicht nur eine der wichtigsten Finanzierungsquellen des Staates dar, sie stellt auch für den Unternehmensgründer die wohl wichtigste Steuerart dar. Im Mittelpunkt aller umsatzsteuerlichen Überlegungen steht der umsatzsteuerliche Unternehmer. Eine wichtige Ausnahme für Gründer stellt die sogenannte Kleinunternehmerregelung des §19 UStG dar, die Unternehmen, die bestimmte Größenkriterien nicht überschreiten, eine faktische Befreiung von der Umsatzsteuer ermöglicht.

Unternehmereigenschaft

Die Unternehmereigenschaft beginnt im Prinzip mit der Aufnahme einer unternehmerischen Tätigkeit. Ab diesem Zeitpunkt ist der Gründer umsatzsteuerpflichtig und prinzipiell verpflichtet, auf seinen Rechnungen Umsatzsteuer auszuweisen. Dies schließt jedoch nicht aus, dass der Gründer die Umsatzsteuern die er vor Beginn seiner Tätigkeit im Rahmen seiner Gründungsvorbereitung gezahlt hat, im Wege der Umsatzsteuerveranlagung als Vorsteuer erstattet bekommt.

Vorsteuerabzug

Prinzipiell gehören auch die Vorbereitungshandlungen wie der Wareneinkauf vor der Geschäftseröffnung bereits zu den Leistungsbezügen, die zum Vorsteuerabzug berechtigen. Eine zeitliche Begrenzung gibt es hierbei nicht. In der Praxis wird jedoch die Glaubhaftmachung des Zusammenhangs zwischen Leistungsbezug und unternehmerischer Tätigkeit gegenüber dem Finanzamt die entscheidende Hürde darstellen.

Vor- und Nachteile der Kleinunternehmerregelung

Der wesentliche Vorteil der Kleinunternehmerregelung besteht für den Gründer im Wegfall des Umsatzsteuerverfahrens. Außerdem ergibt sich gegenüber Privatkunden oft die Möglichkeit einer attraktiveren Preisgestaltung, da die Privatkunden nur den Rechnungsbetrag ohne Umsatzsteuer bezahlen müssen. Dem stehen jedoch zwei nicht zu unterschätzende Nachteile gegenüber. So entfällt für den Gründer die Möglichkeit zum Vorsteuerabzug. Hinzu kommt, dass die Umsatzsteuerbefreiung der eigenen Leistungen nur dann für den Kunden einen Vorteil darstellt, wenn es sich bei diesem um eine Privatperson, einen anderen Kleinunternehmer oder eine gemeinnützige Organisation handelt. Ein weiterer Nachteil besteht darin, dass die Inanspruchnahme der Kleinunternehmerregelung gerade von Großunternehmen oft als Hinweis auf mangelnde Professionalität verstanden wird.

Dauerfristverlängerung

Generell gilt, dass jeder Unternehmer innerhalb von zehn Tagen nach Ablauf des Voranmeldungszeitraums eine Umsatzsteuervoranmeldung abzugeben hat. Da dies in der Praxis vor allem bei Unternehmern, die ihre Buchführung außer Haus erledigen lassen, zu erheblichen Schwierigkeiten geführt hat, wurde das Instrument der Dauerfristverlängerung eingeführt. Mit der Dauerfristverlängerung wird die Abgabefrist um einen Monat verlängert.

Bewirtungskosten

Während bei der Einkommensteuer nur 70 Prozent der betrieblich veranlassten und angemessenen Bewirtungsaufwendungen abgezogen werden können, gibt es bei der Umsatzsteuer keine Grenze. Hier können die gesamten Vorsteuern für betrieblich veranlasste und angemessene Bewirtungsaufwendungen abgezogen werden.

Der Leistungsempfänger als Steuerschuldner

Bei bestimmten Leistungen ist ausnahmsweise nicht der Leistungserbringer, sondern der Leistungsempfänger der Schuldner der Umsatzsteuer. Diese Regelung ist im §13b UStG verankert und dient der Bekämpfung der Steuerhinterziehung.

Steuerbefreiungen

In §4 UStG sind die Leistungen aufgeführt, die umsatzsteuerfrei sind. Die wichtigste Steuerbefreiung ist die für Exporte. Hinzu kommt eine große Anzahl weiterer Leistungen wie etwa Umsätze die unter das Grunderwerbsteuergesetz fallen, die Tätigkeit als Arzt, Zahnarzt, Heilpraktiker, Physiotherapeut usw.

Ermäßigter Steuersatz

Der ermäßigte Steuersatz gilt gemäß §12 Abs.2 UStG für eine breit gefächerte Palette von Leistungen. Der ursprüngliche Zweck der Vorschrift bestand darin, Güter des täglichen Bedarfs zu begünstigen, um auf diesem Wege einen sozialen Ausgleich zu schaffen. Mittlerweile ist die Vorschrift jedoch vollkommen aus den Fugen geraten und selbst Steuerexperten sind kaum noch in der Lage, bei den Begünstigungen ein System zu erkennen.

Vorsteuervergütungsverfahren

Wenn ein Unternehmer Leistungen aus dem Ausland bezieht und diese mit ausländischer Umsatzsteuer belastet sind, können diese Steuern nicht vom deutschen Fiskus erstattet werden. Es besteht jedoch oft die Möglichkeit, sich die im Ausland gezahlten Vorsteuern in dem jeweiligen Staat erstatten zu lassen.

Unberechtigter Umsatzsteuerausweis

Diese Thematik ist für Unternehmer in mehrfacher Hinsicht von Bedeutung. Zum einen schuldet der Unternehmer dem Finanzamt die von ihm ausgewiesene Umsatzsteuer auch dann, wenn er nicht zum Umsatzsteuerausweis berechtigt war, und gleichzeitig kann der Rechnungsempfänger die zu Unrecht ausgewiesene Umsatzsteuer nicht als Vorsteuer geltend machen. Daher ist es nicht nur wichtig, auf den korrekten Ausweis der Umsatzsteuer in den eigenen Rechnungen zu achten, sondern auch sich zu vergewissern, dass die in Rechnung gestellte Umsatzsteuer zu Recht ausgewiesen wurde.

Diese Artikel könnten Sie auch interessieren:

Steuern als Start-up-Wachstumsbremse

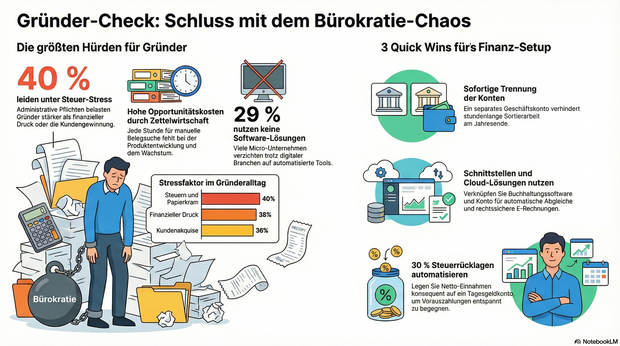

Was tun, wenn Steuerpflichten und Papierkram die Vision vom eigenen Business erstickt? Drei Quick Wins für dein Finanz-Setup.

Der Start in die Selbständigkeit ist ein Balanceakt zwischen der eigenen Vision und administrativen Pflichten. Entgegen der landläufigen Meinung, dass fehlendes Kapital oder die erste Kund*innengewinnung die größten Hürden sind, zeigt eine aktuelle Erhebung von sevdesk: Steuerpflichten und Papierkram belasten junge Gründer*innen am stärksten.

Realitätscheck: Was Gründer*innen wirklich nachts wachhält

Eine repräsentative Umfrage unterstreicht, wie stark administrative Themen den Alltag dominieren:

- 40 Prozent sehen in Steuern und dem damit verbundenen Papierkram den größten Stressfaktor.

- 38 Prozent nennen finanziellen Druck und unregelmäßiges Einkommen als größte Hürde.

- 36 Prozent verorten die stärksten Herausforderungen bei der Kundenakquise.

StartingUp-Insight: Warum stressen Steuern mehr als wackelige Einnahmen? Weil hier die Fehlerkultur der Start-up-Welt aufhört. Bei Fehlern in der Buchhaltung drohen schnell Säumniszuschläge oder rechtliche Konsequenzen – diese „Angst vor dem Finanzamt“ lähmt viele. Hinzu kommen die massiven Opportunitätskosten: Jede Stunde, die ein Young Founder mit manueller Zettelwirtschaft oder dem Suchen von Belegen verbringt, fehlt bei der Produktentwicklung oder der Kund*innenakquise. Die Bürokratie bremst das eigentliche Wachstum also aktiv aus.

Paradox: Digitales Business, aber analoge Buchhaltung

Besonders auffällig: Etwa ein Drittel (32 Prozent) der Befragten befindet sich noch im ersten Jahr der Selbständigkeit (0 bis 12 Monate). Der überwiegende Teil dieser jungen Unternehmer*innen agiert in modernen Branchen wie Handel und E-Commerce (13 Prozent) oder IT und Social Media (11 Prozent). Dennoch zeigt sich bei der administrativen Organisation ein überraschend traditionelles Bild:

- Knapp ein Drittel (29 Prozent) der Microbusiness-Entrepreneurs nutzt für Rechnungserstellung und Buchhaltung keine speziellen Software- oder Cloud-Lösungen.

- Als Gründe wird zu jeweils 29 Prozent angegeben, dass die Prozesse auch ohne Tools funktionieren würden oder das Unternehmen noch zu klein für digitale Lösungen sei.

- Weitere 21 Prozent befürchten, dass externe Tools ihre eigenen speziellen Anforderungen nicht abbilden könnten.

Compliance-Falle: Wenn die „Zettelwirtschaft“ zum Risiko wird

Dieser Verzicht auf digitale Unterstützung birgt handfeste Risiken – auch rechtlicher Natur. Die Studie verweist auf die E-Rechnungspflicht, die bereits seit dem 1. Januar 2025 in Deutschland flächendeckend gilt.

StartingUp-Insight: Zur Erinnerung: Seit Jahresbeginn 2025 müssen B2B-Unternehmen in Deutschland in der Lage sein, elektronische Rechnungen in strukturierten Formaten (wie ZUGFeRD oder XRechnung) zu empfangen und zu verarbeiten. Wer die manuelle Verarbeitung von klassischen PDF- oder Papierrechnungen beibehält, tappt unweigerlich in eine Compliance-Falle. Zudem gilt: „Zu klein“ für eine saubere Software-Infrastruktur gibt es heute kaum noch. Ein sauberes digitales Setup von Tag eins an nimmt nicht nur die Angst vor Fehlern, sondern ist auch deutlich günstiger und nervenschonender als der spätere, schmerzhafte Wechsel im laufenden Betrieb.

Raus aus dem Chaos: 3 Quick Wins für dein Finanz-Setup

- Trennung ab Tag 1: Eröffne sofort ein separates Geschäftskonto. Private und geschäftliche Ausgaben zu vermischen, ist der Garant für stundenlange Sortierarbeit am Jahresende.

- Schnittstellen nutzen: Verknüpfe das Geschäftskonto direkt mit einer gängigen Buchhaltungssoftware. So lassen sich Zahlungseingänge automatisch mit offenen Rechnungen abgleichen.

- Steuerrücklagen automatisieren: Lege konsequent ca. 30 Prozent aller Netto-Einnahmen auf ein Tagesgeldkonto. So verlieren Vorauszahlungen für die Einkommen- oder Gewerbesteuer dauerhaft ihren Schrecken.

Über die Daten

Die Umfrage wurde im Juni 2025 vom Marktforschungsunternehmen Appinio im Auftrag von sevdesk durchgeführt. Befragt wurden deutschlandweit 300 Berufstätige ab 18 Jahren.

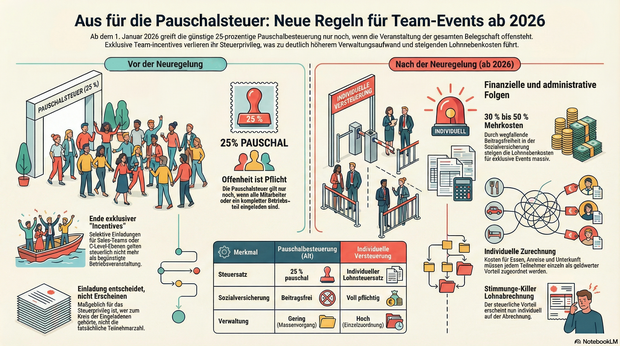

Teures Nachspiel: Pauschalsteuer für exklusive Team-Events fällt weg

Seit dem 1. Januar 2026 gelten verschärfte Regeln für Firmenveranstaltungen. Mit dem Steueränderungsgesetz hat der Gesetzgeber ein beliebtes Schlupfloch geschlossen: Die günstige Pauschalbesteuerung greift nur noch, wenn wirklich alle Mitarbeiter eingeladen sind. Für Start-ups, die auf Team-Incentives und Offsites setzen, bedeutet das nicht nur höhere Kosten, sondern vor allem mehr Bürokratie.

Wer in diesem Jahr ein Offsite für das Sales-Team plant oder ein exklusives „Coder-Retreat“ in den Alpen buchen will, sollte das Budget neu kalkulieren. Der Gesetzgeber hat zum Jahreswechsel auf eine rechtsprechungsfreundliche Auslegung des Bundesfinanzhofs (BFH) reagiert und die Zügel spürbar angezogen. Die bisherige Praxis, auch Events für geschlossene Kreise pauschal mit 25 Prozent zu versteuern, ist damit Geschichte.

Gesetzgeber kassiert BFH-Urteil

Hintergrund der Neuregelung ist ein „Korrektiv“ der Politik. Der BFH hatte in der Vergangenheit entschieden, dass auch Feiern mit begrenztem Teilnehmerkreis als Betriebsveranstaltung gelten können. Dies ermöglichte es Unternehmen bislang, die vereinfachte Pauschalsteuer auch für Department-Events oder Founder-Offsites anzuwenden.

Diese weite Auslegung widerspricht jedoch nach Ansicht des Gesetzgebers dem ursprünglichen Sinn der Pauschalierung nach § 40 Abs. 2 EStG. Das Ziel der Regelung sei die Vereinfachung von Massenvorgängen – und das setze voraus, dass die Veranstaltung der gesamten Belegschaft offensteht.

„Der BFH hat den Begriff der Betriebsveranstaltung sehr weit ausgelegt. Nach dieser Rechtsprechung konnten auch exklusive Feiern pauschal besteuert werden, obwohl nur ein kleiner Kreis eingeladen war“, erklärt Gabriele Busch, Steuerberaterin bei Ecovis in Nürnberg.

Wer nicht alle einlädt, zahlt voll

- Die neue Marschroute ist klar: Die 25-Prozent-Pauschalsteuer ist ab sofort an die Offenheit der Teilnahme gekoppelt.

- Die Regel: Die Veranstaltung muss allen Beschäftigten des Unternehmens oder eines klar abgegrenzten Betriebsteils offenstehen.

- Das Detail: Entscheidend ist nicht, wer tatsächlich kommt, sondern wer kommen durfte.

Sobald eine Einladung von vornherein selektiv ausgesprochen wird – etwa das „Sales-Dinner“ nach einem erfolgreichen Quartal oder das strategische Wochenende nur für die C-Level-Ebene – entfällt das Steuerprivileg. Zwar gelten solche Events lohnsteuerlich weiterhin als Betriebsveranstaltung, doch die finanzielle Begünstigung wird gestrichen.

Bürokratie-Falle für schlanke Strukturen

Für Gründer*innen wiegt der Wegfall der Pauschalierung doppelt schwer. Zum einen erhöht sich die Steuerlast, zum anderen entsteht ein erheblicher Verwaltungsaufwand, der gerade in schlanken Organisationen ohne große HR-Abteilung schmerzt.

Bisher sorgte die Pauschalsteuer dafür, dass die Aufwendungen beitragsfrei in der Sozialversicherung blieben und nicht individuell zugeordnet werden mussten. Dieser „Clean-Cut“ ist bei geschlossenen Team-Events nun vorbei.

Die Konsequenzen für die Administration:

- Individuelle Zurechnung: Die Kosten (Essen, Anreise, Unterkunft) müssen jedem teilnehmenden Mitarbeiter einzeln als geldwerter Vorteil zugerechnet werden.

- Sozialversicherungspflicht: Der Vorteil wird voll sozialversicherungspflichtig.

- Stimmungs-Killer Lohnabrechnung: Die Beträge tauchen auf der individuellen Lohnabrechnung der Mitarbeiter auf – was bei reinen „Belohnungs-Events“ oft zu Irritationen führt, wenn plötzlich Steuern auf das Firmenessen anfallen.

Fazit: Incentives neu denken

Die Neuregelung trifft die Start-up-Kultur, in der Teamevents oft gezielt als Incentive eingesetzt werden, besonders hart. Wer weiterhin exklusive Events für einzelne Teams durchführen möchte, muss sich auf höhere Lohnnebenkosten (ca. 30 bis 50 % Aufschlag durch Sozialabgaben) und komplexere Abrechnungsprozesse mit dem Steuerberater einstellen.

„Arbeitgeber sollten bestehende Konzepte für Betriebsfeiern überprüfen und rechtzeitig anpassen“, rät Expertin Busch. Nur durch eine vorausschauende Planung lassen sich böse Überraschungen bei der nächsten Lohnsteuerprüfung – und schlechte Stimmung im Team – vermeiden.

Deine Checkliste zur rechtssicheren Eventplanung

Nutze diese Liste VOR jeder Buchung, damit du später keinen Stress mit dem Finanzamt oder der Lohnbuchhaltung bekommst.

Phase 1: Der Teilnehmerkreis (dein wichtigster Checkpoint)

Das ist ab sofort der entscheidende Hebel. Hier legst du fest, ob es teuer oder günstig wird.

- Zielgruppe definieren: Wer ist eingeladen?

- Option A: Die gesamte Belegschaft (Alle).

- Option B: Ein klar abgegrenzter Betriebsteil (z. B. „Alle aus der Filiale X“ oder „Das ganze Lager-Team“).

- Option C: Ein selektiver Kreis (z.B. „Nur High-Performer“, „Sales-Team nach Zielerreichung“, „C-Level“).

- Check „Offenheit“: Hatte wirklich jede(r) aus Gruppe A oder B theoretisch die Chance teilzunehmen? (Denk dran: Es geht ums „Dürfen“, nicht ums „Kommen“).

- Entscheidung:

- Bei A oder B: Pauschalsteuer (25 %) möglich. -> Alles entspannt.

- Bei C: Keine Pauschalierung. -> Volle Steuer- und Sozialversicherungspflicht.

Phase 2: Budgetierung (Kostenwahrheit)

Wenn du dich für Exklusivität (Option C) entschieden hast, musst du neu rechnen.

- Kosten pro Kopf ermitteln: Gesamtkosten (Location, Essen, Drinks, Anreise, Hotel) geteilt durch Anzahl der Teilnehmer.

- Bei „Exklusiv-Events“ (Option C):

- Hast du ca. 30–50 % Puffer für Lohnnebenkosten eingeplant? (Arbeitgeberanteile SV + Übernahme der Lohnsteuer).

- Hast du geklärt, ob die Firma die Lohnsteuer übernimmt (Netto-Lohn-Vereinbarung)? Damit das Event für deine Kollegen netto kostenlos bleibt.

- Freibetrag checken: Liegen die Kosten (bei offenen Events, A & B) unter 110 Euro pro Nase? (Falls ja: steuerfrei. Falls nein: Der übersteigende Betrag kann pauschaliert werden – aber nur, wenn das Event „offen“ war).

Phase 3: Dokumentation (Sichere dich ab)

Damit du bei der nächsten Lohnsteuerprüfung entspannt bleibst.

- Einladung speichern: Archiviere die Einladungs-Mail oder den Aushang. Das ist dein Beweis, an wen sich das Event gerichtet hat (Nachweis der „Offenheit“).

- Teilnehmerliste führen: Schreib genau auf, wer wirklich da war.

- Zuordnung für die Payroll:

- Bei offenen Events: Gesamtsumme und Teilnehmerzahl reichen meist.

- Bei exklusiven Events: Erstelle eine Liste, die jedem Kollegen exakt seine Kosten zuordnet (Wer hatte das Einzelzimmer? Wer ist Bahn gefahren?).

Phase 4: Interne Kommunikation & HR

Vermeide Frust im Team und in der Personalabteilung.

- Payroll briefen: Schick die Infos (Liste, Kosten, Art des Events) vor dem Abrechnungslauf an die Lohnbuchhaltung. Nicht erst danach!

- Kollegen informieren (nur bei exklusiven Events): Falls die Versteuerung auf der Gehaltsabrechnung auftaucht (selbst wenn die Firma zahlt, sieht man das oft als „durchlaufenden Posten“), sag den Leuten vorher Bescheid: „Auf eurer Abrechnung steht Posten X – keine Sorge, das kostet euch netto nichts, muss aber steuerlich draufstehen.“

Die Steuer-Ampel für deine Planung

Fundraising-Plattform Tokenize.it startet eigenen Sekundärmarkt für Handel mit Start-up-Beteiligungen

Tokenize.it ermöglicht Start-ups digitale Unternehmensbeteiligung per Blockchain an Investor*innen oder Mitarbeitende, ohne dass diese ins Handelsregister als Gesellschafter eingetragen werden oder Stimmrechte erhalten.

Mit der Eröffnung eines eigenen Sekundärmarkts erreicht Tokenize.it einen weiteren Meilenstein seiner Roadmap. Auf diesem Zweitmarkt können die auf der Plattform an Investor*innen ausgegebenen virtuellen Anteile an Start-ups jederzeit in Form von direkten P2P-Transaktionen zwischen Investor*innen gehandelt werden – die Start-ups können dabei selbst entscheiden, ob ihre virtuellen Anteile auf dem Sekundärmarkt handelbar sind oder nicht.

In Zeiten, in denen Börsengänge und Exits immer seltener werden, bietet sich Investor*innen so die Möglichkeit, unabhängig von einem Exit oder Börsengang der Start-ups ihre Investments zu veräußern. Daraus ergibt sich für die Start-ups keine Nachteile, da es sich um virtuelle Anteile ohne Stimmrechte handelt und Investor*innen nicht Teil der Gesellschafter im Handelsregister sind. Durch die innovative Gestaltung der Genussrechte sind sie jedoch wirtschaftlich mit Gesellschaftern gleichgestellt.

Der Sekundärmarkt richtet sich an Investor*innen aus Deutschland und Österreich, die mit den Risiken von Early-Stage-Investments vertraut sind, und wird mit einer Anlagevermittlungslizenz betrieben. Teilnehmen können alle verifizierten Nutzer*innen, die das Onboarding erfolgreich abgeschlossen haben. Identitätsprüfung und Angaben zur Investmenterfahrung sind dabei Teil des Compliance-Prozesses. Bei jedem Handel fällt eine Transaktionsgebühr von zwei Prozent des Transaktionsvolumens an, die stets von dem/der Verkäufer*in der virtuellen Anteile getragen wird.

„Der Sekundärmarkt sendet ein klares Signal an die deutsche Start-up- und Investoren-Szene: Nach dem Fundraising ist jetzt auch der Handel mit Start-up-Beteiligungen endlich jederzeit und komplett digital möglich“, sagt Tokenize.it-CEO Christoph Jentzsch. „Ausgehend hiervon werden wir 2026 sukzessive neue Features für Investoren launchen, die alle darauf abzielen, dass Start-up-Investments wieder klar und einfach werden.“

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Erprobte Crowdfunding-Tipps für Start-ups

Sebastian Bär, Gründer der Laufschuhmarke Joe Nimble, hat drei erfolgreiche Crowdfunding-Kampagnen aufgesetzt – und dabei nicht nur Kapital, sondern auch unverzichtbares Wissen gesammelt. Jetzt gibt er seine 10 wichtigsten Tipps an Gründerinnen und Gründer weiter, die selbst mit der Crowd durchstarten wollen.

Wie gelingt es, ein innovatives Laufschuhkonzept am Markt zu etablieren – ganz ohne Konzernstrukturen, aber mit viel Überzeugung und einer Vision? Für Sebastian Bär, Gründer der Performance-Laufschuhmarke Joe Nimble, lautete die Antwort von Beginn an: Crowdfunding.

Inzwischen blickt Bär auf drei erfolgreiche Kampagnen zurück, mit denen er nicht nur rund 260.000 Euro an Kapital, sondern auch eine engagierte Community und wertvolle Learnings gewonnen hat. Eine vierte Kampagne läuft aktuell – und hat das Funding-Ziel nach nicht einmal der Hälfte der Laufzeit schon fast um das Fünffache übertroffen.

Weil Sebastian Bär nicht nur beim Kapital, sondern auch beim Wissen an die Crowd glaubt, teilt er seine wichtigsten Learnings der vergangenen Jahre nun in Form von zehn praxisnahen Tipps:

1. Ziel bewusst unter dem Realwert ansetzen – aber glaubwürdig

Der Algorithmus der Plattformen springt schneller an, wenn das Ziel früh erreicht wird. Wer zu hoch ansetzt, bleibt unsichtbar.

2. Leadaufbau Wochen vor Kampagnenstart beginnen

Die ersten 48 Stunden entscheiden. Deshalb: Früh mit Landingpages, E-Mail-Kampagnen und Community-Building starten.

3. Ohne Ads geht nichts

Plattform-Traffic allein reicht nicht. Paid Ads sollten eingeplant, getestet und vorab optimiert werden.

4. Kein Selbstläufer – Kampagnenführung ist Chefsache

Tägliches Monitoring, KPI-Tracking und kommunikative Feinjustierung sind essenziell.

5. Das Video ist dein Door Opener – und muss radikal auf den Punkt kommen

Ein schneller, authentischer Einstieg ist wichtiger als Hochglanz. Menschen investieren in Menschen, nicht in Marken.

6. Leidenschaft sichtbar machen

Wer nicht brennt, wird auch niemanden entzünden. Jede Zeile, jedes Bild sollte zeigen, warum dieses Projekt wichtig ist.

7. Täglich präsent sein – online wie offline

Während der Kampagne muss sich alles um die Kampagne drehen. Analyse, Interaktion und Sichtbarkeit sind Pflicht.

8. Smarte Perks statt Standard-Rabatte

Exklusivität, Storytelling und Nutzen – nicht der zehnte Prozentnachlass – machen Angebote attraktiv.

9. Updates mit Einblicken hinter die Kulissen liefern Nähe

Produktionsstart, Zwischenstände, Rückschläge – alles transparent kommuniziert, stärkt die Bindung.

10. Ehrlichkeit schlägt Perfektion

Gerade in der Krise zeigt sich Vertrauen. Offen kommunizierte Probleme erzeugen Mitgefühl – und Commitment.

“Crowdfunding ist für mich mehr als ein Finanzierungsmodell”, so das Fazit von Sebastian Bär. “Es ist ein ehrlicher Reality-Check mit der Community. Wenn du bereit bist, offen zu kommunizieren, bekommst du nicht nur Geld, sondern Vertrauen – und das ist ebenfalls viel wert.”

Fehler in der Buchhaltung frühzeitig erkennen

Wer die Buchhaltung zu Beginn unterschätzt, gerät schnell in einen Verwaltungsmodus, der auf Zuruf funktioniert – ohne System, ohne feste Abläufe. Genau dadurch entstehen typische Fehler wie fehlende Belege, verpasste Fristen oder falsch gebuchte Ausgaben. Häufig fehlt es nicht an Wissen, sondern an klaren Zuständigkeiten und verlässlichen Abläufen.

Buchhaltungsfehler entstehen nicht, weil Gründer unachtsam sind, sondern weil Prozesse oft unstrukturiert bleiben. Wer direkt Ordnung schafft, reduziert das Fehlerrisiko und stärkt die Zusammenarbeit mit Steuerberatern, Investoren oder dem Finanzamt.

Hier passieren in der Praxis die meisten Fehler

Gerade wenn die Buchhaltung ohne klare Struktur läuft, schleichen sich typische Stolperfallen ein – oft unbemerkt und mit spürbaren Folgen. An diesen Stellen schleichen sich typische Fehler besonders schnell ein:

- Private und geschäftliche Ausgaben werden über dasselbe Konto abgewickelt

- Belege fehlen, sind unvollständig oder werden nicht archiviert

- Umsatzsteuer wird falsch berechnet oder zu spät gemeldet

- Buchhaltung erfolgt ohne klare Struktur oder mit ungeeigneten Mitteln

- Verantwortlichkeiten und Routinen sind nicht definiert

Private und geschäftliche Ausgaben konsequent trennen

Ein häufiger Anfängerfehler ist die fehlende Trennung zwischen privaten und geschäftlichen Ausgaben. Was zunächst praktisch erscheint, führt im Alltag schnell zu unübersichtlichen Buchungen und steuerlichen Problemen.

Wer private Einkäufe über das Firmenkonto abwickelt oder geschäftliche Ausgaben vom Privatkonto bezahlt, erschwert die korrekte Verbuchung und läuft Gefahr, dass Betriebsausgaben bei einer Prüfung aberkannt und nachträglich besteuert werden. Ein typischer Fall ist etwa ein privat gekaufter Laptop, der nachträglich als Betriebsausgabe angesetzt wird – ohne nachvollziehbare Dokumentation lässt sich dieser Aufwand steuerlich nicht geltend machen.

Belege lückenlos und revisionssicher aufbewahren

Jede Buchung braucht einen nachvollziehbaren Beleg – das ist Grundlage für jede steuerliche Anerkennung. In der Praxis fehlen jedoch häufig Kassenzettel, digitale Rechnungen werden nicht systematisch erfasst oder Barbelege landen ungeordnet in Papierstapeln.

Die GoBD (Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form) verlangen eine revisionssichere Ablage. Das gilt auch für digital erfasste Belege. Diese müssen vollständig, nachvollziehbar und dauerhaft unveränderbar aufbewahrt werden. Wer darauf nicht achtet, riskiert bei einer Betriebsprüfung die Streichung betroffener Ausgaben.

Umsatzsteuer korrekt behandeln und Fristen zuverlässig einhalten

Viele Gründer entscheiden sich zunächst für die Kleinunternehmerregelung, ohne die Auswirkungen auf Rechnungsstellung und Steuerpflicht im Detail zu kennen. Ein häufiger Fehler besteht darin, dass Umsatzsteuer ausgewiesen wird, obwohl dafür keine Berechtigung vorliegt. In diesem Fall muss die Steuer dennoch abgeführt werden.

Rechnungen mit ausgewiesener Umsatzsteuer müssen zudem bestimmte Pflichtangaben enthalten, etwa den vollständigen Namen und die Anschrift des Leistungserbringers, eine fortlaufende Rechnungsnummer und den korrekten Steuersatz. Auch die regelmäßige Abgabe der Umsatzsteuer-Voranmeldung wird oft unterschätzt. Wer Termine verpasst, riskiert Mahngebühren oder Schätzungen seitens des Finanzamts – und das bereits im ersten Jahr.

Buchhaltungssoftware gezielt einsetzen

Viele Gründer beginnen mit einfachen Tabellen oder handschriftlichen Notizen. Diese Methoden reichen aber schnell nicht mehr aus. Sie erhöhen die Fehleranfälligkeit und erschweren die Zusammenarbeit mit dem Steuerberater erheblich.

Digitale Buchhaltungstools bieten eine echte Entlastung. Sie ermöglichen automatische Belegzuordnung, eine integrierte Bankanbindung und aussagekräftige Auswertungen. Wer diese Systeme einsetzt, reduziert den zeitlichen Aufwand deutlich und vermeidet doppelte Arbeit sowie unnötige Rückfragen. Besonders effektiv ist es, Belege laufend zu erfassen statt alles gebündelt am Jahresende aufzuarbeiten.

Buchhaltungsprozesse strukturiert und sicher gestalten

Damit sich typische Buchhaltungsfehler gar nicht erst einschleichen, braucht es klare Prozesse und einfache Werkzeuge, die sich gut in den Arbeitsalltag integrieren lassen – etwa für die Erstellung einer Einnahmenüberschussrechnung, wie sie für viele Gründer als Standardverfahren gilt.

Die folgenden Maßnahmen haben sich für Gründer in der Praxis bewährt:

- Ein separates Geschäftskonto einrichten und private Ausgaben konsequent vermeiden

- Belege direkt nach dem Kauf digital erfassen und systematisch ablegen

- Umsatzsteuerpflicht regelmäßig prüfen und relevante Fristen aktiv im Kalender verfolgen

- Digitale Buchhaltungstools einsetzen, um Abläufe zu automatisieren und Zeit zu sparen

- Feste Buchhaltungszeiten definieren und Aufgaben intern oder mit dem Steuerberater verteilen

Firmenkonto nutzen und Zahlungswege klar definieren

Ein separates Geschäftskonto ist die Basis für jede saubere Buchhaltung. Es trennt private und unternehmerische Finanzflüsse und sorgt für nachvollziehbare Buchungen gegenüber dem Finanzamt.

Barzahlungen sollten vermieden werden, stattdessen bieten digitale Transaktionen mit Belegnachweis die nötige Transparenz. Firmenkreditkarten mit automatischer Kategorisierung helfen zusätzlich, die Buchführung zu entlasten.

Digitale Belegerfassung in den Alltag integrieren

Digitale Buchhaltungslösungen ermöglichen eine einfache und systematische Belegerfassung – per App, Scanner oder E-Mail-Upload. Belege werden automatisch erkannt, kategorisiert und archiviert. Das spart wertvolle Zeit beim Monatsabschluss und reduziert Fehlerquellen deutlich.

Zudem entsteht eine lückenlose Dokumentation, die bei Rückfragen durch das Finanzamt jederzeit abrufbar ist. Durch die Integration in bestehende Workflows – etwa direkt nach dem Einkauf oder dem Rechnungseingang – wird die Belegerfassung zur Routine statt zur Nacharbeit.

Umsatzsteuerpflicht regelmäßig prüfen und dokumentieren

Die Entscheidung für die Kleinunternehmerregelung sollte bewusst getroffen und im weiteren Verlauf regelmäßig überprüft werden. Gerade bei wachsendem Umsatz ist es entscheidend, die Umsatzgrenze im Blick zu behalten, um steuerliche Konsequenzen frühzeitig einschätzen zu können.

Hilfreich sind digitale Kalender mit Erinnerungsfunktionen, um relevante Schwellenwerte rechtzeitig zu prüfen. Ergänzend dazu empfiehlt sich eine regelmäßige Abstimmung mit dem Steuerberater – idealerweise einmal pro Quartal –, um frühzeitig Klarheit über mögliche Anpassungen zu erhalten. So lassen sich Nachzahlungen vermeiden und steuerliche Pflichten zuverlässig erfüllen.

Buchhaltung mit festen Abläufen organisieren

Ohne feste Routinen bleibt die Buchhaltung oft liegen – mit steigender Fehleranfälligkeit. Eine klare Zeitstruktur, zum Beispiel wöchentliche Buchhaltungsstunden, schafft Übersicht und verhindert Nachlässigkeiten.

Aufgaben wie Belegprüfung, offene Rechnungen oder Kontenabstimmung sollten intern klar verteilt und mit dem Steuerberater abgestimmt werden. Checklisten für Monats- und Jahresabschluss sichern zusätzlich den Überblick.

Buchhaltung selbst steuern oder gezielt auslagern

Die Buchhaltung muss kein Bremsklotz sein – sie lässt sich mit wenigen Mitteln dauerhaft in den Griff bekommen. Wer sich um Struktur, Tools und Zuständigkeiten kümmert, legt das Fundament für ein stabiles Rechnungswesen und spart langfristig Zeit und Kosten.

Nicht alles muss intern erledigt werden. Viele Aufgaben lassen sich digitalisieren oder gezielt an den Steuerberater übergeben. Entscheidend ist, den Überblick zu behalten und die Verantwortung bewusst zu steuern.

Jetzt ist der richtige Zeitpunkt, erste Prozesse aufzusetzen oder bestehende Abläufe zu verbessern. Schon kleine Veränderungen bringen spürbare Erleichterung – und verhindern, dass Steuerfehler zum unnötigen Risiko werden.

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

Rechnungen richtig schreiben

Wer sich selbstständig macht oder freiberuflich arbeitet, kommt nicht drumherum, eine Rechnung auszustellen. Welche Aspekte dabei besonders wichtig und welche Angaben Pflicht sind, das wird hier kurz und knapp erklärt.

Wer legt die Vorgaben auf einer Rechnung fest?

Alle Angaben, die auf einem solchen Dokument notiert sein müssen, werden vom Umsatzsteuergesetz (§14 UstG) festgelegt. Das sind die sogenannten Formvorschriften für Rechnungen. Wenn dagegen verstoßen wird, kann die Vorsteuer nicht korrekt abgezogen werden. Das betrifft vor allem Kleinunternehmer sowie Selbstständige und kann unter dem Strich teuer werden.

Das muss auf eine Rechnung

Im Grunde sind bei der Rechnungserstellung ein paar einfache Regeln einzuhalten. Um vor dem Finanzamt zu bestehen, müssen diese Punkte auf dem Dokument vermerkt sein:

- Name des Unternehmens und die jeweilige Rechtsform

- Vollständige Anschrift der Firma

- Bei umsatzsteuerpflichtigen Unternehmen die jeweilige Umsatzsteuer-Identifikationsnummer bzw. die persönliche Steuernummer bei umsatzsteuerbefreiten Unternehmen

- Datum der Ausstellung

- Fortlaufende und klar zuzuordnende Rechnungsnummer

- Liefertermin oder Zeitraum der erbrachten Leistung

- Jeweiliger Umsatzsteuersatz oder Grund des Nicht-Erhebens

Die beste und schnellste Lösung ist, für all diese Daten und Angaben direkt eine professionelle Rechnungssoftware zu nutzen. Diese Programme machen es besonders einfach alle gesetzlich vorgeschriebenen Punkte für die Rechnungserstellung einzuhalten. Oftmals bieten diese zusätzlich die Möglichkeit, Kunden zu verwalten oder Artikel zu organisieren.

Rechnungsnummern richtig einsetzen

Der für die Nachvollziehbarkeit der kompletten Buchhaltung wichtigste Punkt ist die jeweilige Rechnungsnummer. Diese muss je Dokument einmalig sein – nur so kann verhindert werden, dass es zu Verwirrungen kommt. Auch lassen sich Rechnungen in der Buchhaltung so klar zuordnen. Es dürfen also keine Nummern doppelt vergeben werden. Der Nummernkreis muss außerdem fortlaufend sein. Unwichtig ist allerdings, ob die Kennung aus Zahlen oder Buchstaben besteht. Auch nicht gesetzlich geregelt ist, ob jedes Jahr ein neuer Turnus angefangen werden muss oder nicht.

Das passende Layout

Rechnungsmuster gibt es im Internet zahlreiche. Wer allerdings nicht auf so eine Vorlage von der Stange zurückgreifen möchte, der hat die Möglichkeit mit beispielsweise dem Rechnungsprogramm von Lexware Office das eigene Rechnungs-Layout vollkommen individuell zu erstellen. Eingefügt werden können das Firmen-Logo und eine digitalisierte Unterschrift. Auch kann das gesamte Dokument passend zum jeweiligen Corporate Design des Unternehmens gestaltet werden. Heutzutage kommen Selbstständige und Gründer kaum mehr um diesen Schritt herum: Dieser Schritt macht eine Marke auch auf den Rechnungsdokumenten klar erkennbar.

Wann verjähren Rechnungen?

Diese Frage ist für Unternehmen oft eine der brennendsten. Die Verjährungsfrist für Rechnungen aller Art liegt in Deutschland bei drei Jahren. Allerdings ist wichtig zu wissen, dass diese Frist nicht ab dem jeweiligen Rechnungsdatum läuft. Sie gilt ab dem Tag der erbrachten Leistung oder Lieferung. Aber Vorsicht: Die Verjährungsfrist beginnt immer am 1. Januar des Folgejahres, in dem der Auftrag erteilt wurde. Ausschlaggebend ist also nicht der Monat, in dem die Leistung erbracht wurde. An diesem Beispiel erklärt, wird das Prozedere klarer:

- Im März 2017 wurde ein Auftrag angenommen.

- Das Erfüllungsdatum für diesen ist der 12. September 2017.

- Die Verjährungsfrist beginnt also per Gesetz am 1. Januar 2018 und endet am 1. Januar 2021.

Aufbewahrungsfristen für Rechnungen

Die Dokumente müssen generell zehn Jahre lang aufbewahrt werden. Das gilt sowohl für Selbstständige als auch für Kleinunternehmer oder große Firmen. Betroffen sind davon allerdings nicht nur die ausgestellten Rechnungen. Auch alle eingehenden Forderungen, die in die Buchhaltung einfließen, müssen so lange verfügbar bleiben.

Eine falsche Rechnung verschickt?

Eine Forderung in der sich ein Tippfehler oder Zahlendreher eingeschlichen hat, ist zunächst kein Beinbruch. Wenn das vorkommen sollte, dann muss die jeweilige Rechnung im System korrigiert werden. Zudem muss eine Storno-Rechnung angelegt werden. Diese Grundregeln sind dabei zu beachten:

- Storno-Rechnungen sind mit einem Minus zu vermerken.

- Der Rechnungsbetrag muss derselbe sein: Wenn die falsche Summe 100 Euro ist, dann muss die Storno-Rechnung -100 Euro betragen.

- Jede dieser Nachbesserungen bekommt eine eigene Rechnungsnummer.

- Die korrigierte Rechnung erhält ebenfalls eine neue Nummer.

Dadurch müssen zu jeder falsch ausgestellten Forderung dann drei Rechnungen vorhanden sein. Diese werden dann an den betreffenden Kunden verschickt. Außerdem sind sie noch in die Buchhaltung einzupflegen, sodass das Finanzamt die Fehlbuchung nachvollziehen kann.

Überleben im VC-Game 2025

Was Gründer*innen im VC-Game ändern müssen, um nicht ins Abseits zu geraten.

Zurückhaltung aufseiten der Investor*innen und sinkende Bewertungen prägen die aktuelle Finanzierungslandschaft für Start-ups – der Boom der Jahre 2021 und 2022 ist längst vorbei. Gerade jetzt brauchst du als Gründer*in Mut, damit dein Vorhaben nicht an fehlendem Kapital scheitert.

Denn Start-ups stoßen zunehmend auf kritische Kapitalgeber*innen und haben Probleme, Venture Capital (VC) einzusammeln. Ein Blick auf die Finanzierungsrunden im ersten Halbjahr 2024 verdeutlicht das: Fast 23 Prozent der europäischen Start-ups verloren an Wert. So hoch war der Anteil an Downrounds zuletzt im Jahr 2014, wie die Datenexpert*innen von PitchBook aufzeigen.

Investor*innen legen ihren Fokus verstärkt auf Profitabilität und ein nachhaltiges Geschäftsmodell. Das Wachstumspotenzial ist nicht länger der alles entscheidende Faktor, Due DiligencePrüfungen werden zunehmend anspruchsvoller. Dadurch rücken Kennzahlen wie Vertriebseffizienz und Kund*innenabwanderungsrate (Churn) verstärkt in den Mittelpunkt.

Das deutsche Finanzierungsklima: zu viel Zögern

In Deutschland herrscht aktuell eine auffallende Vorsicht unter Investor*innen. Risikofreudigere Kapitalgeber*innen aus dem Ausland halten sich zurück, was zu einer deutlichen Verlangsamung des Kapitalflusses führt. Nationale Investor*innen und staatliche Förderprogramme konzentrieren sich vornehmlich auf die Frühphasenfinanzierung von Start-ups.

Dadurch entstehen Finanzierungslücken, besonders in den späteren Wachstumsphasen, wie der aktuelle Deutsche Startup Monitor des Bundesverbands Deutsche Startups belegt.

Diese Zurückhaltung erschwert es vielen Start-ups, große Finanzierungsrunden abzuschließen und den Sprung in die nächste Wachstumsstufe zu schaffen. Die gestiegenen Anforderungen an Due-Diligence-Prüfungen und der verstärkte Fokus auf Profitabilität und Nachhaltigkeit verstärken diese Tendenz.

Vor diesem Hintergrund zögern viele Gründer*innen, große Summen an Wagniskapital aufzunehmen. Die Sorge vor einer möglichen Verwässerung der Unternehmensanteile bei niedrigeren Bewertungen und dem damit potenziell einhergehenden Kontrollverlust ist groß. Einige scheuen auch das Risiko, da umfangreiche Finanzierungsrunden mit einer größeren Fallhöhe einhergehen.

Doch trotz dieser Herausforderungen sollten deutsche Gründer*innen den Mut nicht verlieren. Wer eine wirklich bahnbrechende Geschäftsidee hat, die aktuelle Themen wie die Klimakrise oder die Digitalisierung adressiert, hat weiterhin Chancen, Kapital zu sichern. Start-ups sollten den Anspruch haben, das Unternehmen mutig zu skalieren und sich auf größere Finanzierungsrunden einzulassen.

Ein Blick in die USA zeigt, dass es möglich ist: Dort hat die Gründerkultur 2024 ein Comeback großvolumiger Finanzierungsrunden erlebt. Laut Crunchbase News konnten US-Start-ups zirka 240 Megadeals – Finanzierungen über 100 Millionen US-Dollar – erfolgreich abschließen. Dies beweist, dass Investor*innen bereit sind, hohe Summen zu investieren, wenn die Geschäftsidee überzeugt.

Warum mehr Risikokapital für dein Start-up sinnvoll ist

Doch wann solltest du eigentlich darüber nachdenken, Risikokapital für dein Unternehmen zu beschaffen? Entscheidend ist, dass dein Start-up das Potenzial hat, ein exponentielles Wachstum aufzuweisen. Du brauchst ein vielversprechendes Geschäftsmodell und die Bereitschaft, schnell skalieren zu wollen. Dann ist es sinnvoll, die Aufnahme von Risikokapital anzustreben.

Denn grundsätzlich lässt sich festhalten, dass ein größerer Finanzrahmen eine Reihe von Vorteilen bietet. Zuvorderst ermöglicht Wagniskapital, das Wachstum des eigenen Start-ups signifikant zu beschleunigen und wichtige Marktanteile zu gewinnen. Dadurch kannst du in die Produktentwicklung, das Marketing und den Vertrieb investieren und erhöhst so deine Chancen, in dynamischen Märkten zu bestehen. Wettbewerbsfähigkeit und Handlungsfähigkeit sind hier die entscheidenden Schlagworte.

Durch die gezielte Auswahl von VC-Investor*innen bekommen Start-ups zudem wertvollen Zugang zu Know-how und können die Expertise der Kapitalgeber*innen nutzen. Die neuen Partner*innen bringen nicht nur Kapital, sondern auch wichtige Netzwerke und Erfahrungen aus anderen Investitionen mit.

Ein nicht zu unterschätzender Faktor ist dabei auch, dass Gründer*innen von der Reputation eines VC-Unternehmens profitieren können. Stehen namhafte Investor*innen hinter einem Start-up, erhöht das dessen Glaubwürdigkeit und kann die Basis für neue Partnerschaften und weitere Finanzierungsrunden bilden.

So findest du geeignete Investor*innen

Damit sich diese positiven Aspekte voll entfalten können, solltest du genau darauf achten, mit welchen Kapitalgeber*innen du zusammenarbeitest. Branchenerfahrung ist dabei ein wichtiges Kriterium. Investor*innen sollten sich auf deinem Geschäftsfeld auskennen, um strategische Ratschläge geben und relevante Kontakte vermitteln zu können. Darüber hinaus sollte auch die Investmentstrategie der VC-Unternehmen mit den Zielen und Werten des Start-ups übereinstimmen. Gründer*innen sollten darauf achten, dass die Kapitalgeber*innen ihre langfristige Vision unterstützen und eine nachhaltige Kooperation anstreben.

Auf dieser Basis lässt sich eine vertrauensvolle Zusammenarbeit mit Partner*innen aufbauen, die dein Business verstehen und den Markt kennen. So lassen sich nachhaltige KPIs festlegen, die nicht auf kurzfristige Gewinne, sondern auf langfristige Strategien einzahlen. Dieser Punkt zeigt deutlich: Wer die passenden Investor*innen findet, muss vor großen Finanzierungsrunden nicht zurückschrecken. Richtig eingesetzt bietet Wagniskapital vielmehr die Chance, das eigene Business sinnvoll auszubauen.

Wie du mehr Risikokapital akquirieren kannst

Es lohnt sich also, über VC-Partnerschaften nachzudenken, wenn man überzeugt davon ist und glaubhaft verkaufen kann, dass das eigene Unternehmen exponentiell wachsen kann. Die einleitende Analyse der aktuellen Finanzierungslandschaft in Deutschland zeigt jedoch, dass die Beschaffung von Wagniskapital durchaus knifflig werden kann. Um derzeit erfolgreiche Deals abzuschließen, ist es wichtig, sich mit den veränderten Anforderungen von Investor*innen genauer auseinanderzusetzen. Du solltest vor allem auf folgende Punkte achten, wenn du dich auf eine Finanzierungsrunde vorbereiten willst:

Wertversprechen und Differenzierung

- USP: Kommuniziere klar, was dein Produkt von der Konkurrenz abhebt.

- Marktbedarf: Zeige, warum jetzt der richtige Zeitpunkt ist.

Finanzkennzahlen

- Prognosen: Realistische Modelle für Umsatz, Kosten und Cashflow sind entscheidend.

- Benchmarking: Zahlen sollten sich positiv von der Konkurrenz abheben.

Proof of Concept

- Pilotprojekte: Belege die Machbarkeit durch Tests und erste Erfolge.

- Markteintrittsstrategie: Zeige einen klaren Expansionsplan in einem großen Markt.

Teamstärke

- Erfahrung: Stelle ein kompetentes Team mit relevanter Expertise vor.

- Führung: Beispiele früherer Erfolge stärken das Vertrauen.

Kund*innengewinnung

- Referenzen: Zeige positive Kund*innenfeedbacks.

- Churn-Management: Erläutere deine Strategie zur Kund*innenbindung.

Risikoanalyse

- Risiken erkennen: Identifiziere mögliche Herausforderungen.

- Pläne: Präsentiere Maßnahmen zur Risikominimierung.

Kapitalverwendung

- Plan: Erläutere die genaue Verwendung des Kapitals.

- Meilensteine: Setze erreichbare Ziele für den Einsatz der Mittel.

Zeit für eine neue Mentalität

Trotz des schwierigen Finanzierungsklimas sollten Gründer*innen selbstbewusst auftreten und sich nicht unter Wert verkaufen. Mutige Schritte in Finanzierungsrunden sind wichtig. Der Schlüssel liegt darin, ein klares Wertversprechen zu vermitteln, solide Finanzkennzahlen und ein starkes Team zu präsentieren sowie eine durchdachte Strategie für Wachstum und Kund*innengewinnung aufzuzeigen. So lassen sich auch in einem herausfordernden Marktumfeld Investor*innen überzeugen.

Nutze das Wissen und das Netzwerk erfahrener Kapitalgeber*innen, um dein Unternehmen auf Wachstumskurs zu halten. So hast du die besten Chancen, im Jahr 2025 und darüber hinaus zu bestehen. Dein Ziel sollte es sein, das Unternehmen so groß wie möglich zu machen – auch wenn das bedeutet, Anteile abzugeben.

Der Autor Dr. Jens Schmidt-Sceery ist Partner bei Pava Partners, einer M&A- und Debt Advisory-Beratungen für technologiegetriebene und dynamisch wachsende mittelständische Unternehmen sowie Managing Partner von HPI Seed.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Wichtige Schritte der Gründung unbedingt dokumentieren!

Aktuelles Urteil: Gründer können Beratungsleistungen und Investitionen mit Unternehmensbezug absetzen.

Dass Unternehmensgründer einen guten Businessplan haben sollten, ist keinesfalls ungewöhnlich. Kapital muss akquiriert, Investoren überzeugt und ein Marketing-Konzept etabliert werden. Was viele Jungunternehmer nicht wissen: Sie können Ausgaben, die in unmittelbarem Zusammenhang mit der Gründung des Unternehmens stehen, beim Vorsteuerabzug auch dann steuerlich geltend machen, wenn das Unternehmen noch keine Umsätze generiert hat.

„Das Finanzgericht Berlin-Brandenburg entschied jetzt, dass der Unternehmer dafür allerdings glaubhaft darlegen können muss, dass er beabsichtigt eine wirtschaftliche Tätigkeit auszuüben und alle Investitionen einen klaren Bezug zum Unternehmen haben. Dann ist der Unternehmer zum Vorsteuerabzug berechtigt“, informiert Dipl.-Betriebswirt Paul Heinrich Fallenberg, Steuerberater, Rechtsanwalt und Partner der Münsteraner Wirtschaftsprüfungs- und Steuerberatungsgesellschaft HLB Dr. Schumacher & Partner GmbH.

In dem vor dem Finanzgericht Berlin-Brandenburg verhandelten Fall hatte ein Unternehmer über fast zwei Jahre ausschließlich Investitionsausgaben getätigt, ohne hingegen Einnahmen zu erzielen. Für die getätigten Ausgaben machte der Unternehmer dennoch sein Recht auf Abzug der geschuldeten Mehrwertsteuer geltend. Das zuständige Finanzamt beanstandete bei einer Sonderprüfung dieses Vorgehen und sprach dem Unternehmer ab, unternehmerisch tätig gewesen zu sein. Folglich erkannte es den Vorsteuerabzug nicht an. Das Gericht entschied hingegen nach sorgfältiger Prüfung aller Fakten zu Gunsten des Klägers: Dieser habe seine unternehmerische Tätigkeit objektiv nachvollziehbar nachweisen können und sei somit hinsichtlich sämtlicher entstandenen Kosten zum Vorsteuerabzug berechtigt.

„Bei einem Unternehmen, das über einen so langen Zeitraum keine Umsätze erwirtschaftet hat, würde man wahrscheinlich vermuten, dass beim Vorsteuerabzug nicht alles korrekt ablief“, erklärt Fallenberg. Das Urteil mache daher besonders deutlich, dass Unternehmer entsprechende Sorgfalt bei administrativen und organisatorischen Fragen der Unternehmensgründung walten lassen müssten. Nur so ließe sich gewährleisten, dass alle Investitionen beim Vorsteuerabzug auch geltend gemacht werden könnten, so der Experte.

Grundsätzlich prüfen Finanzämter alle Fälle einzeln, um zu entscheiden, ob ein Vorsteuerabzug vor der Aufnahme der eigentlich unternehmerischen Tätigkeit rechtens war. „Umso wichtiger ist deshalb eine ausführliche Dokumentation aller Handlungsschritte und der damit verbundenen Investitionen bei der Unternehmensgründung um diese Tätigkeit lückenlos nachweisen zu können. Auch müssen die Investitionen klar unternehmensbezogen sein“, so Fallenberg abschließend.

Berater-Honorare kalkulieren

Welches Honorar sollte beziehungsweise muss ich für meine Beratungsleistungen fordern, um meinen Lebensunterhalt zu finanzieren? Das fragen sich viele Unternehmensberater gleich welcher Couleur – insbesondere solche, die erst vor kurzer Zeit den Schritt in die Selbstständigkeit wagten. Wir geben konkrete Hilfestellung.