Aktuelle Events

GoBD für Start-ups & Selbstständige: Alles Wichtige & Wissenswerte

Sie haben Fragen zu den GoBD für Start-ups & Selbstständige? Wir haben alle Informationen zu dem Thema für Sie zusammengetragen. Jetzt weiterlesen!

GoBD konforme Buchhaltung: Rechtssicherheit für Start-ups und Selbstständige

Seit 2014 gelten in Deutschland die Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff – kurz GoBD genannt. Sie wurden eingeführt, um klare Regelungen für die Finanzbuchhaltung im digitalen Zeitalter zu schaffen. Wir versorgen Sie mit allen Informationen und den wichtigsten Punkten aus den GoBD, sodass Sie Fehler mit Folgen wie teuren Rückzahlungen von Anfang an vermeiden können.

GoBD – was steckt genau dahinter?

In den GoBD definiert das Bundesministerium für Finanzen (BMF) genau, wie Sie auch als Start-up oder Selbstständiger Ihre Buchführung zu erledigen haben. Wie eine ordnungsgemäße Aufbewahrung aller Belege und steuerrechtlich relevanter Daten auszusehen hat, wird ebenfalls festgelegt. Damit lösen die Grundsätze alle vorherigen Regelungen wie die GDPdU (Grundsätze zum Datenzugriff und zur Prüfbarkeit digitaler Unterlagen) und die GoBS (Grundsätze ordnungsmäßiger DV-gestützter Buchführungssysteme) ab.

Für Gründer, Start-ups und Selbstständige gilt die GoBD genauso wie für große Unternehmen. Das sind die wichtigsten Punkte, die darin festgehalten sind:

- Datensicherheit: Schutz vor Datenverlusten oder unberechtigten Zugriffen

- Datenunveränderlichkeit: Keine Rechnung darf nachträglich verändert, überschrieben oder ersetzt werden. Änderungen und Korrekturen sind im Zweifelsfall nur mit klarer Kennzeichnung möglich

Das klingt erstmal relativ simpel, wenn man allerdings in Richtung Umsetzung steuert, kann es gerade für Start-Ups und Selbstständige, die GoBD-konform arbeiten möchten, schon etwas komplizierter werden.

Welche Bereiche Ihres Unternehmens sind von den GoBD betroffen?

Die GoBD umfassen alle Unternehmensbereiche, die steuerrelevante Daten produzieren und speichern. Das heißt konkret

- Finanz- und Lohnbuchhaltung

- Warenwirtschaft

- Zahlungsverkehr

Auch alle geschäftlichen E-Mails oder Arbeitsanweisungen fallen im weitesten Sinne unter die Regelungen. Sie als Gründer eines Start-ups oder als Selbstständiger sollten die GoBD also keinesfalls auf die leichte Schulter nehmen. Wenn Sie allerdings gewissenhaft arbeitet und alle Richtlinien einhalten, können Ihnen die GoBD auch dabei helfen, Fehler in Ihrem System zu erkennen und dahingehend zu optimieren.

Kernaussagen der GoBD

Die Regelung greift für die gesamte Buchhaltung, egal, ob sie manuell oder digital erstellt wird. Die GoBD stellen an Sie als Gründer eines Start-ups oder als Selbstständige/r einige Anforderungen. Gerade bezüglich der Nachvollziehbarkeit der Beleg- und Buchführung müssen Sie ein paar Regeln einhalten. Alle Unterlagen, die mit Ihrer elektronischen Buchführung zu tun haben, müssen so beschaffen sein

- nachvollziehbar und prüfbar

- klar, wahrhaftig und fortlaufend aufgezeichnet

- vollständig und richtig

- zeitgerecht

- geordnet

- unveränderlich

Das heißt, wenn Sie Rechnungen schreiben, müssen diese Vorgaben immer erfüllt sein – die sogenannte klare Verfahrensdokumentation. Die GoBD gelten ebenfalls, wenn Sie über Ihre Bargeschäfte ein Kassenbuch führen oder geschäftliche E-Mails digital speichern. Dabei ist es übrigens ebenfalls egal, ob Sie Kleinunternehmer sind und eine simple Einnahmen-Überschussrechnung machen müssen oder ein Unternehmen sind, das klassisch bilanziert. Bei einer Betriebsprüfung müssen sämtliche Vorgaben der GoBD auch für Start-Ups oder Selbstständige eingehalten werden.

Welche Aspekte der GoBD sind für Sie als Start-up oder Selbstständige/r am wichtigsten?

Zwei Bereiche sind für Sie als Gründer und Selbstständige/r besonders relevant:

- Bareinnahmen in einer Kasse

- Rechnungen richtig ausstellen

1. Bare Einnahmen und Ausgaben richtig dokumentieren

Besonders als Freiberufler oder ganz am Anfang eines Unternehmens sind Bargeld-Einnahmen und -Ausgaben gar nicht mal so selten. Um GoBD-konform zu arbeiten und auf Nummer sicher zu gehen, sollten Sie sich als Start-up oder Selbstständige/r nach einem geeigneten Kassensystem umsehen. Sie müssen darin tägliche Aufzeichnungen führen. Auch an dieser Stelle wird Nachvollziehbarkeit bei der Archivierung und Datensicherheit großgeschrieben.

2. Rechnungen richtig ausstellen

Laut den GoBD muss jeder Vorgang, der in Ihrer Buchführung auftaucht, per Beleg nachgewiesen werden. Das klingt an sich simpel, allerdings müssen darauf diese Inhalte zu finden sein:

- Eindeutige Belegnummer wie Rechnungs- oder Eingangsnummer

- Datum der Ausstellung

- Belegaussteller und Empfänger, sprich die Adresse der Firma und des Bearbeiters sowie des Kunden

- Betrag sowie Leistungen bzw. Mengenangaben, aus denen sich dieser zusammensetzt

- Währung, in der die Rechnung ausgestellt ist

- Geschäftsvorfall, also ob es sich um einen Lieferschein, eine Rechnung etc. handelt

Am einfachsten suchen Sie sich als Gründer eines Start-ups oder Selbstständige/r eine moderne Buchhaltungssoftware, die GoBD konform arbeitet. Darin können Sie mit ein paar Klicks eine Rechnungsvorlage generieren und alle wichtigen Belege speichern. Auch die Prüfmöglichkeiten für Ihren Steuerberater und das Finanzamt sind damit im vollen Umfang gegeben.

3. Aufbewahrungspflicht beachten

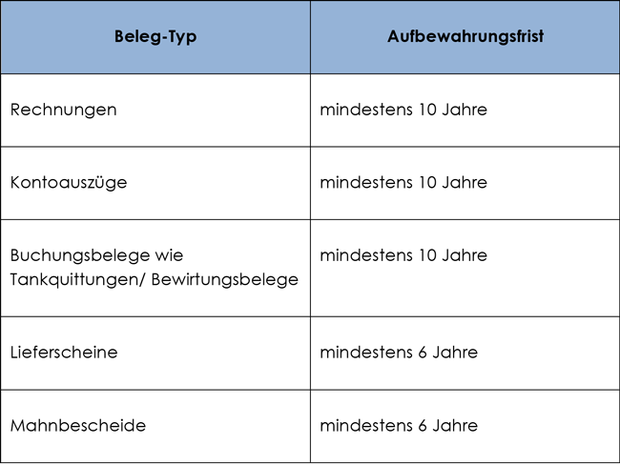

Wenn Sie als Start-up-Gründer oder Selbstständige/r GoBD-konform arbeiten wollen, dann müssen Sie auch bestimmte Aufbewahrungsfristen für Rechnungen und andere steuerrelevante Belege einhalten. Hier ein tabellarischer Überblick für Sie:

Die Fristen starten immer mit dem Ende des jeweiligen Kalenderjahres. Übrigens: Sind Belege auf Thermopapier gedruckt, lohnt es sich eine Kopie zu machen oder sie einzuscannen. Die Schrift auf solch einem Papier verblasst mit der Zeit – das entbindet Sie aber nicht von der Aufbewahrungspflicht!

Diese Artikel könnten Sie auch interessieren:

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Wie junge Start-ups ihre Liquidität mit smarten Kreditkarten-Workflows stabil halten

Wie Selbständige ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Für junge Start-ups ist Liquidität das zentrale Kapital – sie entscheidet darüber, ob ein Unternehmen wachsen, auf Chancen reagieren oder unvorhergesehene Herausforderungen meistern kann. Doch gerade in den frühen Phasen fehlt oft die nötige Transparenz über Ausgaben, Zahlungen und finanzielle Verpflichtungen. Unübersichtliche Prozesse und manuelle Abrechnungen binden nicht nur Zeit, sondern bergen auch Risiken für den Geschäftsbetrieb.

Smarte Kreditkarten-Workflows bieten eine einfache und gleichzeitig effektive Lösung. Sie ermöglichen Start-ups, alle Ausgaben zentral zu erfassen, Limits individuell zu steuern und Auswertungen automatisiert zu generieren. Auf diese Weise behalten Gründer jederzeit die Kontrolle über ihre Finanzen, ohne sich in komplizierten Buchhaltungsprozessen zu verlieren.

In diesem Artikel zeigen wir, wie Start-ups ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Die Herausforderung: Liquiditätsmanagement in jungen Unternehmen

Viele junge Start-ups stehen vor der gleichen Grundproblematik: begrenzte finanzielle Ressourcen treffen auf komplexe Ausgabenstrukturen. Hohe Fixkosten, verzögerte Zahlungen von Kunden oder unerwartete Investitionen können die Liquidität schnell belasten. Ohne klar strukturierte Prozesse fehlt Gründerinnen und Gründern oft die Übersicht, welche Mittel tatsächlich verfügbar sind und welche Verpflichtungen bald fällig werden.

Typische Stolperfallen zeigen sich vor allem in den Bereichen Reisekosten, Büromaterial, Software-Abonnements und Marketingausgaben. Werden diese Ausgaben nicht zentral erfasst oder kontrolliert, entstehen schnell Fehler in der Abrechnung, doppelte Zahlungen oder verspätete Buchungen, die Liquiditätsengpässe verschärfen.

Die Lösung liegt in strukturierten Workflows, die Ausgaben transparent machen, Freigaben vereinfachen und Abrechnungen automatisieren. So behalten Gründerinnen und Gründer jederzeit den Überblick über Cashflow, Zahlungsziele und Kostenstellen – und können Entscheidungen auf fundierter Basis treffen.

Smarte Kreditkarten als zentraler Hebel

Eine zentrale Lösung für die typischen Liquiditätsprobleme junger Start-ups sind smarte Firmenkreditkarten. Sie bieten nicht nur eine einfache Möglichkeit, alle Ausgaben zentral zu erfassen, sondern erleichtern auch die Kontrolle über Budgets und Zahlungsprozesse. Mit individuell einstellbaren Limits für Mitarbeiterinnen und Mitarbeiter, automatisierten Benachrichtigungen bei ungewöhnlichen Ausgaben und Echtzeit-Reporting wird der Finanzalltag deutlich transparenter.

Durch die Nutzung von Firmenkreditkarten können Start-ups Zeit sparen, Fehler vermeiden und die Liquidität aktiv steuern. Alle Transaktionen lassen sich in Echtzeit überwachen, kategorisieren und für die Buchhaltung exportieren. Dies reduziert nicht nur administrative Belastungen, sondern ermöglicht auch eine bessere Planung von Investitionen und operativen Ausgaben.

Zudem bieten moderne Kreditkartenlösungen oft digitale Schnittstellen zu Buchhaltungs- und Controlling-Tools, wodurch der Workflow vollständig automatisiert werden kann. Start-ups gewinnen so mehr strategische Freiheit, um sich auf Wachstum und Innovation zu konzentrieren, statt auf manuelle Finanzprozesse.

Praxisbeispiel: Integration von Kreditkarten-Workflows im Start-up-Alltag

Um die Vorteile smarter Kreditkarten zu veranschaulichen, betrachten wir ein Start-up, das in der Technologiebranche tätig ist. In den ersten Monaten kämpfte das Unternehmen mit unübersichtlichen Ausgaben: Reisekostenabrechnungen verzögerten sich, Marketingausgaben liefen aus dem Ruder und Mitarbeiterinnen und Mitarbeiter nutzten private Karten, was die Buchhaltung erheblich belastete.

Durch die Einführung eines strukturierten Kreditkarten-Workflows konnte das Start-up alle Zahlungen zentral bündeln. Mitarbeiterinnen und Mitarbeiter erhielten individuelle Karten mit festgelegten Limits, wodurch Ausgaben in Echtzeit erfasst und kategorisiert wurden. Genehmigungsprozesse wurden digitalisiert, und die Buchhaltung konnte direkt auf konsolidierte Reports zugreifen. Dies führte zu einer deutlich besseren Übersicht über den Cashflow und erleichterte die Finanzplanung für die kommenden Quartale.

Darüber hinaus nutzte das Unternehmen Informationen und Fördermöglichkeiten des Bundesministeriums für Wirtschaft und Klimaschutz – Finanzierung von Start-ups, um passende Finanzierungsinstrumente zu identifizieren und die Liquidität langfristig zu sichern. Die Kombination aus smarten Kreditkarten und gezielter Nutzung von Förderressourcen verschaffte dem Start-up mehr Handlungsspielraum und reduzierte finanzielle Risiken erheblich.

Tipps für die optimale Nutzung von Firmenkreditkarten

Damit Start-ups die Vorteile smarter Kreditkarten voll ausschöpfen, sollten einige Praxisregeln beachtet werden:

- Individuelle Limits vergeben: Legen Sie für jeden Mitarbeiter und jede Miterabeiterin ein passendes Ausgabelimit fest. Das verhindert Überziehungen und sorgt für Budgetkontrolle.

- Automatisierte Buchhaltung nutzen: Moderne Kartenlösungen bieten Schnittstellen zu Buchhaltungs-Tools. So lassen sich Ausgaben automatisch kategorisieren und Reports generieren.

- Regelmäßige Kontrolle der Ausgaben: Auch mit digitalen Tools sollten die Transaktionen wöchentlich geprüft werden. Das hilft, Fehler oder unübliche Zahlungen frühzeitig zu erkennen.

- Integration in interne Prozesse: Verknüpfen Sie die Kreditkarten mit Freigabeprozessen, Genehmigungen und Controlling-Tools. So werden alle Ausgaben transparenter und nachvollziehbarer.

- Schulung des Teams: Sorgen Sie dafür, dass Mitarbeiterinnen und Mitarbeiter die Karten richtig nutzen und sich der Regeln bewusst sind. Transparenz und klare Richtlinien minimieren Fehlbuchungen und Missverständnisse.

Durch die konsequente Umsetzung dieser Tipps behalten Gründerinnen und Gründer jederzeit die Kontrolle über ihre Finanzen, reduzieren administrative Belastungen und verbessern die Planungssicherheit für Wachstum und Investitionen.

Fazit & Ausblick

Smarte Kreditkarten-Workflows sind für junge Start-ups ein entscheidender Hebel, um die Liquidität zu stabilisieren und interne Abläufe effizient zu gestalten. Sie ermöglichen kontrollierte Ausgaben, transparente Prozesse und automatisierte Reports, wodurch Gründerinnen und Gründer jederzeit den Überblick über den Cashflow behalten.

Die Kombination aus digitalisierten Kreditkartenprozessen und gezielter Nutzung von Förder- und Finanzierungsinformationen verschafft Start-ups strategische Flexibilität. So können Ressourcen gezielt für Wachstum, Innovation und Marktchancen eingesetzt werden, ohne dass die Liquidität unnötig belastet wird.

Mit dem fortschreitenden Ausbau digitaler Finanzlösungen wird es für Start-ups künftig noch einfacher, Zahlungen zu optimieren, Risiken zu minimieren und operative Entscheidungen auf fundierter Basis zu treffen. Wer diese Tools frühzeitig integriert, legt den Grundstein für nachhaltigen Erfolg und finanzielles Wachstum.

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

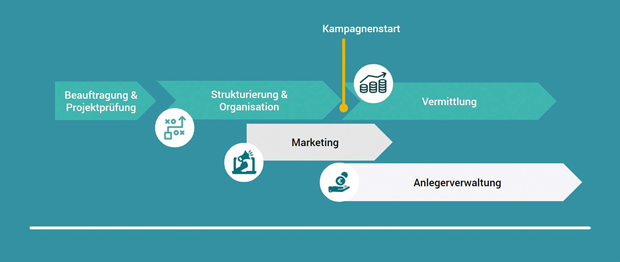

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

Rechnungen richtig schreiben

Wer sich selbstständig macht oder freiberuflich arbeitet, kommt nicht drumherum, eine Rechnung auszustellen. Welche Aspekte dabei besonders wichtig und welche Angaben Pflicht sind, das wird hier kurz und knapp erklärt.

Wer legt die Vorgaben auf einer Rechnung fest?

Alle Angaben, die auf einem solchen Dokument notiert sein müssen, werden vom Umsatzsteuergesetz (§14 UstG) festgelegt. Das sind die sogenannten Formvorschriften für Rechnungen. Wenn dagegen verstoßen wird, kann die Vorsteuer nicht korrekt abgezogen werden. Das betrifft vor allem Kleinunternehmer sowie Selbstständige und kann unter dem Strich teuer werden.

Das muss auf eine Rechnung

Im Grunde sind bei der Rechnungserstellung ein paar einfache Regeln einzuhalten. Um vor dem Finanzamt zu bestehen, müssen diese Punkte auf dem Dokument vermerkt sein:

- Name des Unternehmens und die jeweilige Rechtsform

- Vollständige Anschrift der Firma

- Bei umsatzsteuerpflichtigen Unternehmen die jeweilige Umsatzsteuer-Identifikationsnummer bzw. die persönliche Steuernummer bei umsatzsteuerbefreiten Unternehmen

- Datum der Ausstellung

- Fortlaufende und klar zuzuordnende Rechnungsnummer

- Liefertermin oder Zeitraum der erbrachten Leistung

- Jeweiliger Umsatzsteuersatz oder Grund des Nicht-Erhebens

Die beste und schnellste Lösung ist, für all diese Daten und Angaben direkt eine professionelle Rechnungssoftware zu nutzen. Diese Programme machen es besonders einfach alle gesetzlich vorgeschriebenen Punkte für die Rechnungserstellung einzuhalten. Oftmals bieten diese zusätzlich die Möglichkeit, Kunden zu verwalten oder Artikel zu organisieren.

Rechnungsnummern richtig einsetzen

Der für die Nachvollziehbarkeit der kompletten Buchhaltung wichtigste Punkt ist die jeweilige Rechnungsnummer. Diese muss je Dokument einmalig sein – nur so kann verhindert werden, dass es zu Verwirrungen kommt. Auch lassen sich Rechnungen in der Buchhaltung so klar zuordnen. Es dürfen also keine Nummern doppelt vergeben werden. Der Nummernkreis muss außerdem fortlaufend sein. Unwichtig ist allerdings, ob die Kennung aus Zahlen oder Buchstaben besteht. Auch nicht gesetzlich geregelt ist, ob jedes Jahr ein neuer Turnus angefangen werden muss oder nicht.

Das passende Layout

Rechnungsmuster gibt es im Internet zahlreiche. Wer allerdings nicht auf so eine Vorlage von der Stange zurückgreifen möchte, der hat die Möglichkeit mit beispielsweise dem Rechnungsprogramm von Lexware Office das eigene Rechnungs-Layout vollkommen individuell zu erstellen. Eingefügt werden können das Firmen-Logo und eine digitalisierte Unterschrift. Auch kann das gesamte Dokument passend zum jeweiligen Corporate Design des Unternehmens gestaltet werden. Heutzutage kommen Selbstständige und Gründer kaum mehr um diesen Schritt herum: Dieser Schritt macht eine Marke auch auf den Rechnungsdokumenten klar erkennbar.

Wann verjähren Rechnungen?

Diese Frage ist für Unternehmen oft eine der brennendsten. Die Verjährungsfrist für Rechnungen aller Art liegt in Deutschland bei drei Jahren. Allerdings ist wichtig zu wissen, dass diese Frist nicht ab dem jeweiligen Rechnungsdatum läuft. Sie gilt ab dem Tag der erbrachten Leistung oder Lieferung. Aber Vorsicht: Die Verjährungsfrist beginnt immer am 1. Januar des Folgejahres, in dem der Auftrag erteilt wurde. Ausschlaggebend ist also nicht der Monat, in dem die Leistung erbracht wurde. An diesem Beispiel erklärt, wird das Prozedere klarer:

- Im März 2017 wurde ein Auftrag angenommen.

- Das Erfüllungsdatum für diesen ist der 12. September 2017.

- Die Verjährungsfrist beginnt also per Gesetz am 1. Januar 2018 und endet am 1. Januar 2021.

Aufbewahrungsfristen für Rechnungen

Die Dokumente müssen generell zehn Jahre lang aufbewahrt werden. Das gilt sowohl für Selbstständige als auch für Kleinunternehmer oder große Firmen. Betroffen sind davon allerdings nicht nur die ausgestellten Rechnungen. Auch alle eingehenden Forderungen, die in die Buchhaltung einfließen, müssen so lange verfügbar bleiben.

Eine falsche Rechnung verschickt?

Eine Forderung in der sich ein Tippfehler oder Zahlendreher eingeschlichen hat, ist zunächst kein Beinbruch. Wenn das vorkommen sollte, dann muss die jeweilige Rechnung im System korrigiert werden. Zudem muss eine Storno-Rechnung angelegt werden. Diese Grundregeln sind dabei zu beachten:

- Storno-Rechnungen sind mit einem Minus zu vermerken.

- Der Rechnungsbetrag muss derselbe sein: Wenn die falsche Summe 100 Euro ist, dann muss die Storno-Rechnung -100 Euro betragen.

- Jede dieser Nachbesserungen bekommt eine eigene Rechnungsnummer.

- Die korrigierte Rechnung erhält ebenfalls eine neue Nummer.

Dadurch müssen zu jeder falsch ausgestellten Forderung dann drei Rechnungen vorhanden sein. Diese werden dann an den betreffenden Kunden verschickt. Außerdem sind sie noch in die Buchhaltung einzupflegen, sodass das Finanzamt die Fehlbuchung nachvollziehen kann.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Steuerfreie Gehaltsextras für Mitarbeiter

Incentives in Form von steuerfreien Gehaltsextras für Arbeitnehmer werden immer gefragter. Immerhin entsteht hierdurch ein entscheidender Wettbewerbsvorteil.

Welche Möglichkeiten gibt es dabei aber eigentlich?

Arbeitgeber können ihren eigenen Angestellten Zuwendungen in verschiedenen Lebensbereichen bieten, wobei hier besonders steuerfreie Sachbezüge im Vordergrund stehen. Ein begehrtes Mittel dafür stellen die sogenannten Sachbezugskarten dar. Sie sind für Unternehmer das ideale Mittel, um ihre Mitarbeiter zu belohnen, aber auch zu fördern und in gewisser Weise auch ans Unternehmen zu binden. Eine Sachbezugskarte hat für beide Seiten zahlreiche Vorteile.

Damit können Mitarbeiter motiviert und zugleich für gute Leistungen belohnt werden. Unternehmer genießen den Vorteil, dass mit Sachbezugskarten einzigartige Steuervorteile in Anspruch genommen werden können und somit die Lohnkosten optimiert werden. Als Mitarbeitergeschenk sorgt diese in Form eines steuerfreien Geschenkes für Freude bei den Mitarbeitern, wenn sie sie zu persönlichen Anlässen

eine Aufladung der Sachbezugskarte erhalten. Die Karte kann nämlich gleichzeitig für unterschiedliche Zwecke genutzt werden (z.B. 44€ + Sachgeschenk zum Geburtstag). Besitzt der Mitarbeiter bereits eine Karte, muss zu diesem Zweck keine neue Karte ausgestellt werden. Im Gegensatz zu Tankgutscheinen oder anderen Zuwendungen sind sie flexibler einsetzbar.

Zusammengefasst ergeben sich die nachstehenden Vorteile:

- Arbeitgeber können Sachbezüge optimal und flexibel nutzen.

- Lohn- und Lohnnebenkosten werden verringert.

- Die Mitarbeitermotivation wird gesteigert.

- Die Sachbezugskarten lassen sich individuell gestalten und problemlos per Überweisung aufladen.

- Arbeitnehmer können die Karte deutschlandweit einsetzen und somit verschiedenste Verfügungsmöglichkeiten nutzen.

- Die Handhabung ist sehr einfach.

- Sachbezugskarten können auch von den Arbeitnehmern über eine Smartphone-App verwaltet werden.

- Für den Mitarbeiter erhöht sich der Nettolohn.

- Die Karte eignet sich auch zum kontaktlosen Bezahlen.

Das ist seit Corona neu

Seit Ausbruch der Pandemie sind viele Anforderungen an Mitarbeiter erheblich gestiegen. Daher hat die Regierung im April dieses Jahres beschlossen, dass Arbeitgeber ihren Angestellten Beihilfen oder auch Sachleistungen bis zu einem Wert von maximal 1.500 Euro als Corona-Prämie gewähren können. Als möglicher Zeitraum für diese Sonderleistungen wurde der 1. März bis 31. Dezember 2020 angesetzt.

Eine Besonderheit dieser Bonuszahlungen liegt darin, dass diese nicht steuerpflichtig sind. Sämtliche Gehaltsextras, die aufgrund der derzeitigen Ausnahmesituation gewährt werden, müssen unabhängig vom vertraglich vereinbarten Weihnachts- und Urlaubsgeld geleistet werden. Denn diese Sonderzahlungen müssen nach wie vor versteuert werden. Außerdem dürfen die steuerfreien Extras nicht dafür verwendet werden, um geleistete Überstunden auszubezahlen. Die steuerfreien Bonuszahlungen dienen derzeit insbesondere dazu, all jene Arbeitnehmer zu belohnen, die in der Corona-Krise Außergewöhnliches leisten. Daher muss darauf geachtet werden, dass zum Beispiel nicht der Lohn gekürzt wird, um stattdessen steuerfreie Sachbezüge in Anspruch zu nehmen. Denn dies ist rechtlich gesehen nicht erlaubt. Um eine Überprüfung jederzeit zu ermöglichen, müssen die steuerfreien Leistungen im Lohnkonto angeführt werden.

Fazit

Unternehmer haben die Möglichkeit, mit steuerfreien Sachbezügen die Löhne und Gehälter ihrer Mitarbeiter zu erhöhen. Diesbezügliche Zuwendungen stehen für zahlreiche Lebensbereiche zur Verfügung. Die Sachbezugskarte ist eine Variante, die Vorteile für den Arbeitnehmer ebenso wie für den Arbeitgeber mit sich bringt. Insbesondere die Flexibilität dieser Karte wird von beiden Seiten sehr geschätzt. Mitarbeiter werden damit zusätzlich motiviert, was wiederum dem Arbeitgeber zu Gute kommt. Denn motivierte und positiv eingestellte Mitarbeiter sind ein Mehrwert für jedes Unternehmen. Nicht nur in der Corona-Krise ist es sinnvoll, Mitarbeiter mit steuerfreien Gehaltsextras zu belohnen.

(Ein)sparen mit Strategie

Mit den richtigen Verhandlungstechniken können junge und am Markt noch wenig erprobte Unternehmen ihre Erfolgschancen klar verbessern. Lesen Sie, wie Sie als Einkäufer von Waren oder Dienstleistungen strategisch geschickt agieren.

Nicht nur der richtige Verkaufspreis entscheidet über Ihren Erfolg als Unternehmer. Genauso kommt es auf den Einkauf an, der in vielen Unternehmen ein Schattendasein fristet. Das ist ein grober Fehler, denn wenn es gelingt, strategisch richtig einzukaufen und dabei die Einkaufskosten zu senken, hat das deutliche Auswirkungen auf den Gewinn. Diese Überlegung wird immer wichtiger, denn in den letzten Jahren ist der Anteil zugekaufter Produkte und Dienstleistungen gestiegen. Umso wichtiger ist es auch, die Chancen und Risiken des indirekten Einkaufs zu kennen.

Gerade junge Unternehmen haben auf die Frage „Make or Buy“ häufig den Zukauf von Waren und Dienstleistungen gewählt. Das schafft zwar mehr Flexibilität, Risikostreuung und Kostenvorteile, sorgt aber zugleich für Know-how-Verlust und Abhängigkeit von Lieferanten. Wer seinen Einkauf verbessern möchte, muss sich nicht nur mit dem eigenen Bedarf beschäftigen und den Unterschied zwischen Preis und Kosten verstehen, sondern auch versuchen, Verkäufer zu verstehen.

Wo sich das Sparen lohnt

Der praxiserprobte Einkäufer weiß: Zuverlässige Lieferanten sind rar und somit Gold wert, und die Suche nach passenden Lieferanten stellt eine besondere Herausforderung dar. Und beim Einkauf zu sparen ist ebenfalls für jeden Unternehmer wichtig. Sparpotenzial liegt nicht nur in den klassischen Einsatzfaktoren, sondern auch bei den allgemeinen Verwaltungskosten, bei Telefon- und Stromtarifen und Reisekosten.

Nicht vergessen darf man jedoch, dass die mögliche Ersparnis und der dafür nötige Aufwand im richtigen Verhältnis stehen müssen. Wie oft hat man schon lange Telefonate geführt und Stunden im Internet recherchiert, um am Ende doch nur einen um ein paar Euro günstigeren Anbieter zu finden. Große Unternehmen gehen davon aus, dass sich ein Lieferantenwechsel aufgrund der damit verbundenen Mehrarbeit in der Buchhaltung und bei der Bestellung erst ab einem Preisunterschied von zehn Prozent lohnt.

Soweit wirtschaftlich sinnvoll, sollte man möglichst wenige Lieferanten haben. Die Bestellung aus einer Hand spart Lieferkosten und der Buchhaltung viele Kleinstrechnungen. Optimal ist es, eine überschaubare Zahl von Anbietern zu nutzen, die im Durchschnitt gute Preise und guten Service bieten.

Mission Best-Price: Ihre Lizenz zum Abschluss

Preisverhandlungen beginnen beim ersten Kontakt mit Ihrem potenziellen Kunden - wie Sie Ihre Preisvorstellungen mit der richtigen Strategie zum Abschluss bringen.