Aktuelle Events

Recht für Gründer: Umwandlung der GbR in eine GmbH

Von der GbR zur GmbH: Von der Idee der Zusammenarbeit zur professionellen Unternehmung.

Mit 195.474 Gesellschaften des bürgerlichen Rechts (GbR) (Stand 2022, Quelle: destatis.de) gehört diese Gesellschaftsform mit Abstand zu der beliebtesten Personengesellschaften in Deutschland.

In meiner Beraterpraxis als Rechtsanwalt für Gesellschaftsrecht sehe ich oft GbR-Gesellschaften entweder ohne schriftlichen Vertrag oder unter Verwendung eines Vertragsmusters mit standardisierten Textbausteinen und Alternativen zum Ankreuzen. Wobei die Alternativen oft nicht mehr in den finalen Vertrag eingeflossen sind. “Das hat uns keiner gesagt!” bzw. “Unser Steuerberater hat uns dieses Muster gegeben, aber nicht erklärt.” höre ich in der Beratung oft, wenn etwas schief gelaufen ist.

An dieser Stelle mein Tipp: Dein Steuerberater macht deine Abschlüsse und berät dich zu Unternehmenszahlen und dein Anwalt berät dich in gesellschaftsrechtlichen Anliegen.

Wenn die Unternehmen aus der Startphase der Gründung herauswachsen, stellen Gesellschafter schnell fest, dass eine GbR mittel- und langfristig nicht professionell aussieht, nicht zu den bestehenden Verhältnissen passt oder ihnen klar wird, dass sie immer noch mit ihrem gesamten Privatvermögen haften.

Eine Lösung ist nach kurzer Recherche zügig gefunden: die GmbH

An dieser Stelle ist vorweg zu sagen, dass die formellen Anforderungen an eine GmbH und der Inhalt der Gesellschaftssatzung noch wichtiger sind als bei der GbR. Hier solltet ihr euch unbedingt Gedanken machen über Abstimmungs- und Beschlussfassungsregeln, Eintritt- und Austrittsmöglichkeiten von Gesellschaftern, die Übertragung und Einziehung von Gesellschaftsanteilen sowie Nachfolge- oder Beendigungsvoraussetzungen.

Vorteile der GmbH aus Sicht des Juristen & Unternehmers

1. Beschränkte Haftung

Die GmbH haftet nur mit ihrem Gesellschaftsvermögen, also mit den Werten, die der GmbH gehören. Hierin liegt der größte zivilrechtliche Vorteil: Eine persönliche Haftung der Gesellschafter mit ihrem Privatvermögen besteht nicht! Dies gilt ab dem Zeitpunkt der Eintragung der Gesellschaft in das Handelsregister.

2. Rechtspersönlichkeit der GmbH

Als Kapitalgesellschaft gehört die GmbH zu den juristischen Personen mit eigener Rechtspersönlichkeit, d.h. sie kann Träger von Rechten und Pflichten sein und prozessrechtlich klagen bzw. verklagt werden, Eigentum begründen und übertragen.

3. Hohes Ansehen im Geschäftsverkehr

Eine GmbH führt im Vergleich zur GbR zu einer größeren Gläubigerakzeptanz bei Kreditgebern und zu einem professionelleren Erscheinungsbild. Banken und Kreditinstitute mögen klare Unternehmensstrukturen, einheitliche und vergleichbare Bilanzen und gewähren einer GmbH eher höhere Darlehen ohne Bürgschaften als im Vergleich zu Personengesellschaften, die grundsätzlich erstmal nicht bilanzierungspflichtig sind.

4. Rechtssicherheit aufgrund gefestigter Rechtsprechung

Rechtsnormen finden sich u.a. im GmbH-Gesetz, Handelsgesetzbuch und ergänzend im Aktiengesetz. Die Rechtsprechung zur GmbH ist weitgehend gefestigt. Die bei den Landgerichten eingerichteten Handelskammern kennen sich erfahrungsgemäß sehr gut aus.

5. Flexible Partizipation an Gesellschaftsanteilen

Während GbR-Anteile immer nur im Ganzen pro Kopf von einem Gesellschafter an einen anderen übertragen werden können, sind GmbH-Anteile am Gesellschaftskapital z.B. zu je 1 EUR-Geschäftsanteil teilbar und übertragbar, so dass auch kleinere Anteile veräußert und übertragen werden können.

Die Spielregeln bei einer Umwandlung: Das Umwandlungssteuergesetz (UmwStG)

Das UmwStG beschreibt im Wesentlichen 4 Umwandlungsarten: die Verschmelzung, die Spaltung, die Vermögensübertragung und den Formwechsel.

In allen Fällen geht das Vermögen des Ausgangsunternehmens gegen Gewährung von Gesellschaftsrechten auf das Zielunternehmen über. Das UmwStG enthält dazu Regelungen, Umwandlungsvorgänge steuerneutral zu ermöglichen, wenn bestimmte “Spielregeln” eingehalten werden.

Varianten, eine Personengesellschaft im Rahmen einer Gesamtrechtsnachfolge in eine Kapitalgesellschaft, z.B. eine GmbH umzuwandeln, wären also folgende:

- Verschmelzung durch Aufnahme (der Personengesellschaft) … dabei wird das Vermögen der Personengesellschaft auf eine bestehende, bereits vorhandene GmbH übertragen

- Formwechsel der Ausgangs-Personengesellschaft ... dabei wird die Rechtsform einer Personengesellschaft geändert zur Gründung einer GmbH

- Verschmelzung zur Neugründung ... dabei wird das Vermögen einer Personengesellschaft + eines weiteren Rechtsträgers auf eine neu zu gründende GmbH übertragen

- Aufspaltung ... dabei wird nur ein Teil des Vermögens einer Personengesellschaft auf eine oder 2 bestehende bzw. neu zu gründende GmbH's übertragen

Die Herausforderung in Bezug auf die GbR ist jedoch, dass das UmwStG für alle zuvor genannten Varianten diese nicht als übertragenden Rechtsträger vorsieht. Daraus folgt, dass eine direkte Umwandlung - wie zuvor beschrieben - der GbR in eine GmbH im Rahmen einer Gesamtrechtsnachfolge ausscheidet.

Zwei smarte Möglichkeiten der Umwandlung

Bevor ich die m.M. nach eleganten bzw. smarten Umwandlungsmöglichkeiten skizziere, möchte ich noch auf zwei Punkte hinweisen:

1. Entscheidend für die erfolgreiche Umwandlung einer GbR in eine GmbH ist nach meiner Erfahrung das Zusammenspiel der fachlichen Dienstleistungen bzw. die agierenden Berufsträger: Rechtsanwalt, Steuerberater und Notar.

Im Idealfall erstellt der Rechtsanwalt verständliche, gut durchdachte und vor allem zu den Gesellschaftern passende Verträge - diese hat er vorher mit dem Steuerberater abgestimmt, welcher zudem selbstverständlich ordentliche GbR-Abschlüsse beisteuert – und der mitdenkende Notar beurkundet nicht blind, sondern hinterfragt bei evtl. Ungenauigkeiten und sorgt für die reibungslose Kommunikation mit dem Registergericht.

2. Die zweite Voraussetzung für eine erfolgreiche Umwandlung müssen die Gesellschafter selbst mitbringen: nämlich Weisheit, den zuvor genannten Berufsträgern zu vertrauen, wenn möglich ihr Business bzw. das operative Unternehmenshandeln geduldig zu erklären und sich beraten lassen. Denn das unter 1. beschriebene kann nicht aus einer Mustervorlage, einem Blogbeitrag oder einem Youtube-Video entnommen werden oder eins-zu-eins auf alle Umwandlungsvorhaben standardisiert angewandt werden, sondern das ist das professionelle Gesamtpaket – wofür schließlich Beratungshonorare und Gebühren gezahlt werden.

Buchwertneutrale Einbringung der GbR

Um die o.g. positiven Effekte der Steuerneutralität zu erreichen, ist je nach individueller Ausgangslage ein Zwischenschritt erforderlich, nämlich die Eintragung der Firma (hier GbR) in das Handelsregister als OHG (Offene Handelsgesellschaft). Die Eintragung als OHG dient hier als Korrektur, so dass nach Vorgaben des Umwandlungssteuergesetzes ein übertragender Rechtsträger vorliegt. Nach erfolgter Umwandlung und Registrierung der GmbH wird die OHG sofort wieder aus dem Handelsregister gelöscht.

Ohne Aufdeckung stiller Reserven können nach § 20 UmwStG Umwandlungsfälle, die Betriebsteile oder Unternehmensanteile zum Gegenstand haben, d.h. auch Einbringungsvorgänge außerhalb des UmwG, buchwertneutral gestaltet werden. Als Voraussetzung muss es sich jedoch immer um eine entgeltliche Übertragung handeln, d.h. als Gegenleistung für eingebrachte Unternehmensteile müssen Anteile an der neuen GmbH gewährt werden.

Bargründung einer neuen GmbH und Einbringen als Aufgeld (Agio)

Die GbR kann als Aufgeld (sog. Agio) im Rahmen einer Neugründung (Bargründung) in die GmbH eingebracht werden. Auch hierbei ist wieder Bedingung, dass den künftigen GmbH-Gesellschaftern als Gegenleistung für ihre GbR-Anteile wiederum Gesellschaftsanteile an der gegründeten GmbH gewährt werden. Denn wie oben beschrieben ist eines der Hauptziele ja den steuerneutralen, einheitlichen Umwandlungsvorgang zu erreichen.

Diesen Weg empfehle ich oft umwandlungsfreudigen GbR-Gesellschaftern, die sich eine kostenintensive Unternehmensbewertung ihrer GbR sparen wollen, weil die Vermögenswerte sich hauptsächlich aus ihrer jeweiligen Arbeitskraft ergibt und nicht aus materiellen Gegenständen oder Werten. Ausreichend ist meist eine einfache Unternehmensbewertung anhand des letzten Jahresabschlusses bzw. nach einfacher Ertragswertmethode.

Fazit

Grundsätzlich gehe ich in meiner Beraterpraxis davon aus, dass die Umwandlung eurer Firma als GbR unter Ausnutzung der Steuerneutralität, d.h. unter Anwendung des Umwandlungssteuergesetzes erfolgen soll, folglich im Ergebnis nach der Umwandlung das Unternehmen mit neuer Rechtsform (GmbH) fortgeführt wird.

Um dieses Ziel zu erreichen, gibt es mehrere Wege. Welcher am besten auf eure Unternehmenssituation passt, muss im ersten Beratungsschritt herausgearbeitet werden. Es gibt nach meiner Einschätzung nicht das “beste Umwandlungskonzept und das Rundum- Sorglos-Paket”.

Eine Umwandlung einer GbR in eine GmbH ist für die meisten Gesellschafter keine alltägliche, leichte Sache. Dabei darf nichts schiefgehen, was hinterher nicht mehr wiedergutzumachen ist oder korrigiert werden kann.

Von Anfang an solltet ihr alle oben genannten Berater für den jeweiligen fachlichen Baustein mit einbeziehen bzw. darauf achten, dass euer Beratungsteam auch miteinander gut kommuniziert. D.h. dass euer Steuerberater dem Rechtsanwalt oder dem Notar gut zuarbeitet oder das euer Rechtsanwalt Beratungsinhalte ggf. mit dem Notar VOR Beurkundung abstimmt.

Lasst euch auch hinsichtlich des Kostenaufwandes vorher einen genauen Überblick von allen beteiligten Beratern geben, welche Honorare und Gebühren entstehen. Gebühren beim Registergericht und Beurkundungsgebühren beim Notar sind z.B. bundeseinheitlich gleich, aber Stundensätze von Rechtsanwälten und Steuerberatern können sehr unterschiedlich sein.

Der Autor Marko Setzer berät seit über 10 Jahren als Berliner Rechtsanwalt Unternehmer bei gesellschaftsrechtlichen, sowie arbeitsrechtlichen Fragestellungen.

Diese Artikel könnten Sie auch interessieren:

Unternehmensnachfolge per Search Funds

Kaum jemand hat beim Thema Gründen sofort die Übernahme eines etablierten Betriebs vor Augen. Doch gerade das kann eine spannende Alternative sein.

Deutschland hat ein massives Problem. Und nein, gemeint ist nicht die Bahn, sondern der demografische Wandel. 31 Prozent aller Unternehmensinhaber*innen sind über 60 Jahre, und wenn sie in Rente gehen, droht uns eine massive Nachfolgewelle. Schon jetzt suchen laut KfW jährlich rund 125.000 mittelständische Unternehmen in Deutschland eine Nachfolge.

Genau darin liegt auch eine Chance, und zwar für junge Menschen, die den Weg ins Unternehmertum suchen. Statt der Ungewissheit einer Neugründung, bieten diese Betriebe bewährte Geschäftsmodelle, solide Kund*innenbeziehungen und ein erprobtes Team. Die größte Sorge junger Unternehmer*innen, ob das Produkt wirklich am Markt ankommt, ist hier bereits überwunden. Der/die Käufer*in übernimmt eine funktionierende Firma und kann direkt damit beginnen, das Wachstum mit kleinen Verbesserungen anzukurbeln.

Nachfolge – oft günstiger als vermutet

Allerdings herrscht häufig der Irrglaube, dass ein Unternehmenskauf nur für finanzstarke Investor*innen infrage kommt. Ein genauerer Blick auf Marktdaten, etwa von der Deutschen Unternehmerbörse (DUB), widerlegt dies klar. Kleine und mittelgroße Unternehmen wechseln den/die Eigentümer*in typischerweise zu Preisen zwischen dem vier- und achtfachen ihres jährlichen Gewinns (EBIT).

Das lässt sich an einem einfachen Beispiel verdeutlichen: Ein profitables Unternehmen mit einem EBIT von beispielsweise 250.000 Euro könnte bereits für rund eine Millionen Euro erworben werden – viel Geld, aber mithilfe von Banken durchaus finanzierbar. Denn das Risiko ist überschaubar.

Unternehmen mit wiederkehrenden Umsätzen und langfristigen Verträgen, beispielsweise aus den Bereichen IT-Service, Facility Management oder Logistik, sind besonders beliebt. Rund 75 Prozent des Kaufpreises können so häufig über Fremdkapital abgedeckt werden. Der/die Käufer*in benötigt also nur etwa ein Viertel des Kaufpreises an Eigenkapital – in unserem Beispiel etwa 250.000 Euro. Die Zins- und Tilgungszahlungen erfolgen dabei typischerweise direkt aus dem laufenden Betriebsergebnis. Innerhalb weniger Jahre gehört das Unternehmen somit vollständig dem/der Käufer*in.

Search Funds – Einstieg ohne Eigenkapital

Doch nicht jede(r) verfügt über entsprechendes Eigenkapital. Insbesondere junge Absolvent*innen oder Manager*innen, die ins Unternehmertum wechseln wollen, haben selten mehrere Hunderttausend Euro zur Verfügung. Eine spannende Lösung bieten daher sogenannte Search Funds, ein in den USA bereits etabliertes Finanzierungsmodell.

Dabei finanzieren Investor*innen zunächst die Suche nach einem passenden Unternehmen und anschließend auch den Eigenkapitalanteil des Kaufpreises. Der sogenannte Searcher führt das Unternehmen operativ und hält eine Minderheitsbeteiligung von rund 30 Prozent, während die Investor*innen etwa 70 Prozent besitzen.

Beide Seiten profitieren: Der Searcher steigt praktisch ohne eigenes finanzielles Risiko ins Unternehmertum ein und beteiligt sich langfristig am Erfolg. Investor*innen wiederum setzen auf motivierte Unternehmer*innen, die durch ihren Anteil eng an den Erfolg des Unternehmens gekoppelt sind. Laut Studien der Stanford Graduate School of Business erzielen Search Funds eine interne Rendite (IRR) von durchschnittlich 35 Prozent und einen Return on Investment (ROI) von etwa 4,5-mal des eingesetzten Kapitals. Solche Renditen entstehen häufig bei klassischen Mittelständler*innen wie Handwerksbetrieben, Dienstleistenden oder kleineren Produktionsunternehmen. Viele dieser Unternehmen wurden lange von denselben Eigentümer*innen geführt, die eher Stabilität als Wachstum im Blick hatten. Ein(e) neue(r) Eigentümer*in mit frischen Ideen in den Bereichen Digitalisierung, Marketing oder Prozessoptimierung kann erhebliches Potenzial freisetzen.

Soweit die Theorie. Doch worauf kommt es bei der Unternehmensnachfolge in der Praxis an?

- Das richtige Target finden: Wer ein Unternehmen übernehmen möchte, sollte zunächst das richtige finden, das sowohl wirtschaftlich attraktiv als auch zur eigenen Erfahrung und Vision passt. Unerfahrene Käufer*innen sollten beispielsweise kein insolventes Unternehmen ins Auge fassen. Besonders attraktiv sind Firmen, die sich durch digitale Transformation und Prozessoptimierung weiterentwickeln lassen. Wichtig ist es, die Branche, die Marktposition und die Zukunftschancen genau zu analysieren.

- Veränderungen mit Bedacht umsetzen: Käufer*innen sollten nicht der Hybris unterliegen, ab Tag eins an alles verändern zu wollen, indem sie etwa etablierte Prozesse umwerfen oder die Preise radikal erhöhen. Deutlich sinnvoller: Sich das Unternehmen mit seinen Abläufen erstmal gründlich anzuschauen und zu verstehen. Veränderungen sollten gut geplant und transparent kommuniziert werden – sowohl gegenüber den Mitarbeitenden als auch den Kund*innen und Lieferant*innen. Denn wer das Unternehmen zu schnell umkrempelt, gefährdet im schlimmsten Fall bestehende Kund*innenbeziehungen und demotiviert das Team.

- Mitarbeitende eng einzubinden: Das Team eines Unternehmens verfügt über das operative Wissen und prägt die Unternehmenskultur. Ihre Unterstützung ist daher für einen erfolgreichen Übergang unerlässlich. Wer die Nachfolge antritt, sollte daher auf offene Gespräche, klare Perspektiven und echte Wertschätzung setzen. Denn nur so entsteht Vertrauen in die neue Geschäftsführung.

- Übergangsphase mit dem/der Alteigentümer*in: Ebenfalls zentral für den Erfolg einer Nachfolge ist der/die frühere Eigentümer*in. Mit ihm/ihr sollte eine Übergangszeit vereinbart werden. Eine solche kann helfen, bestehende Beziehungen zu Kund*innen und Lieferant*innen sowie das implizite Wissen über das Unternehmen zu bewahren. Der/die Alteigentümer*in kann den/die neue(n) Eigentümer*in noch begleiten und schrittweise einführen, was Unsicherheiten bei allen Beteiligten reduziert. Aus diesem Grund werden Unternehmensverkäufe oft so strukturiert, dass ein Teil des Kaufpreises erst nach einer erfolgreichen Übergabe ausgezahlt wird. Dies schafft eine zusätzliche Sicherheit für Käufer*innen – und einen sanften Übergang.

- Kund*innen persönlich kennenlernen: Um Beziehungen zu festigen, Bedürfnisse besser zu verstehen und Vertrauen aufzubauen, sollte der/die neue Inhabende die wichtigsten Kund*innen persönlich kennenlernen. Der direkte Kontakt schafft eine Basis für künftige Geschäftsentwicklung und signalisiert Kontinuität.

Ein zusätzlicher Hebel zur Renditesteigerung bei der Nachfolge ist das Buy-and-Build-Prinzip. Dabei werden mehrere kleinere Unternehmen einer Branche übernommen und zusammengeschlossen. Skaleneffekte und die Möglichkeit, größere Unternehmen zu höheren Multiples weiterzuverkaufen, erhöhen die Profitabilität erheblich. Neben wirtschaftlichem Erfolg trägt dies dazu bei, die mittelständische Struktur unserer Wirtschaft zu stärken und langfristig zu sichern.

Nachfolge als echte Alternative positionieren

Die Herausforderung bleibt dennoch groß: Weil viele Unternehmen keine Nachfolge finden, müssen noch immer etliche Betriebe schließen. Dadurch gehen Arbeitsplätze und wertvolles Know-how verloren – mit erheblichen Folgen für den Wirtschaftsstandort Deutschland. Wenn wir als Gesellschaft die Unternehmensnachfolge als echte Alternative zur Gründung positionieren, können wir das verhindern. Wirtschaftliche Substanz würde bewahrt und sogar gestärkt werden, weil junge Unternehmer*innen neue Ideen einbringen. Dafür müssen aber mehr Menschen darauf aufmerksam gemacht und das Zusammenfinden von Käufer*- und Verkäufer*innen effizienter gestaltet werden. Denn die Unternehmensnachfolge hat viel zu bieten: Sie ist eine echte Chance, Bewährtes mit neuen Impulsen zu verbinden und Innovation aus der Stabilität heraus zu entwickeln.

Der Autor Florian Adomeit ist Mitgründer von AMBER, dem Online-Marktplatz für Unternehmensnachfolge und Firmenübernahmen, sowie Bestseller-Autor und Host des Podcasts Alles Coin, Nichts Muss.

Catering-Unternehmen gründen: Schritt für Schritt zum eigenen Caterer

So startest du dein Catering-Unternehmen – Step by Step, von der Idee über die Planung bis hin zur ersten Kundschaft.

Ob Hochzeit, Business-Event oder Streetfood-Festival – gutes Catering ist gefragt wie nie. Wer gern kocht, ein Gespür für Menschen und Organisationstalent mitbringt, kann im Catering ein spannendes und lukratives Business finden. Doch wie startet man ein Catering-Unternehmen? Dieser Artikel beschreibt Schritt für Schritt den Weg von der Idee über die Planung bis zur ersten Kundschaft.

Schritt 1: Die Idee konkretisieren: Was macht ein Catering besonders?

Bevor formale Aspekte wie Behördenwege oder Buchhaltung in den Fokus rücken, sollte klar definiert werden, was das geplante Catering-Angebot einzigartig macht. Dabei kann es sich um regionale Küche, vegane Gerichte, Streetfood oder maßgeschneiderte Angebote für Unternehmen handeln. Eine präzise Nischenwahl schafft ein klares Profil und verbessert die Positionierung am Markt. Auch die Werte, die ein Unternehmen repräsentieren möchte, sollten frühzeitig definiert werden – etwa Nachhaltigkeit, Exklusivität oder Kreativität. Diese Werte bilden später die Grundlage für die Markenbildung sowie die Kommunikationsstrategie und sind 2025 besonders wichtig.

Schritt 2: Marktanalyse: Wer sind die potenziellen Kundinnen und Kunden?

Eine fundierte Zielgruppenanalyse bildet die Basis für ein bedarfsgerechtes Angebot. Je genauer die Bedürfnisse der potenziellen Kundschaft bekannt sind, desto gezielter lassen sich Leistungen, Preise und Marketingmaßnahmen darauf abstimmen.

Hilfreiche Fragen zur Eingrenzung des Zielmarkts:

- Welche Anbietenden sind bereits in der Region aktiv?

- Welche Lücken bestehen im aktuellen Angebot?

- Welche Trends – beispielsweise Nachhaltigkeit, Regionalität oder Gesundheitsbewusstsein – gewinnen an Bedeutung?

Zudem empfiehlt sich die Analyse von Bewertungen auf einschlägigen Plattformen, Einträgen in Eventportalen oder Beiträgen in sozialen Medien, um ein besseres Verständnis für die Nachfrage zu entwickeln.

Schritt 3: Businessplan erstellen: Der Fahrplan zur Gründung

Ein durchdachter Businessplan dient nicht nur als Voraussetzung für Finanzierungen oder Fördermittel, sondern gibt auch intern Struktur und Orientierung. Neben der Beschreibung der Geschäftsidee sollten Zielgruppenanalyse, Angebotsportfolio, Preisgestaltung, Vertriebswege sowie ein detaillierter Finanzplan enthalten sein. Darüber hinaus sollten auch Risiken und alternative Szenarien berücksichtigt werden, etwa bei Umsatzschwankungen oder saisonalen Engpässen. Ein solider Plan schafft nicht nur Sicherheit, sondern unterstützt auch bei der Priorisierung der nächsten Schritte.

Schritt 4: Rechtliches & Anmeldung: Der formale Start

Die rechtliche Gründung eines Catering-Unternehmens in Deutschland beginnt mit der Anmeldung beim zuständigen Gewerbeamt. Zusätzlich sind eine Hygieneschulung gemäß § 43 Infektionsschutzgesetz beim Gesundheitsamt sowie gegebenenfalls eine Erlaubnis nach dem Gaststättengesetz erforderlich, insbesondere bei der Abgabe alkoholischer Getränke. Je nach Unternehmensform und -größe folgen die Registrierung bei der Industrie- und Handelskammer, der Berufsgenossenschaft sowie beim Finanzamt und – bei Einstellung von Personal – die Anmeldung zur Sozialversicherung. Da mit Lebensmitteln gearbeitet wird, gelten strenge gesetzliche Vorgaben zur Lebensmittelsicherheit und Hygiene. Die Einhaltung dieser Standards wird regelmäßig durch die zuständigen Kontrollbehörden überprüft. Eine umfassende Dokumentation der betrieblichen Abläufe sowie regelmäßige interne Hygienekontrollen sind daher unverzichtbar.

Schritt 5: Ausstattung und Küche: Mobil oder stationär?

Die gewählte Produktionsstätte muss den hygienischen und technischen Anforderungen der jeweiligen Landesvorschriften entsprechen. In der Anfangsphase nutzen viele Gründer*innen eine gewerbliche Mietküche oder arbeiten mit Gastronomiebetrieben zusammen. Neben der reinen Küche spielt auch die Logistik eine zentrale Rolle – etwa bei der Auswahl geeigneter Verpackungen, Transportlösungen oder Warmhalteboxen. Wer direkt vor Ort bei Veranstaltungen verkaufen möchte, kann alternativ auf mobile Konzepte wie Foodtrucks oder Verkaufsanhänger setzen.

Schritt 6: Marketing & Vertrieb: Sichtbarkeit schaffen

Ein durchdachtes Marketingkonzept ist entscheidend für den Markteintritt. Digitale Kanäle wie eine professionelle Website sowie Social-Media-Auftritte auf Instagram oder Facebook sind zentrale Bestandteile der Kundengewinnung. Gleichzeitig bleibt auch klassische Werbung über Flyer, Messen oder persönliche Kontakte ein wirksames Mittel. Empfehlungsmarketing hat im Catering-Segment besonderen Stellenwert: Zufriedene Kundinnen und Kunden sind oft bereit, ihre positiven Erfahrungen im Freundeskreis oder online zu teilen. Ein hochwertiges Erlebnis zahlt sich langfristig aus.

Schritt 7: Kalkulation & Preise: Wirtschaftlich arbeiten

Ein häufig unterschätzter Aspekt ist die korrekte Kalkulation. Die Preisgestaltung muss alle Kosten abdecken – vom Wareneinsatz über Personal und Transport bis hin zu Fixkosten wie Miete oder Versicherungen. Als grober Richtwert gilt: Der Verkaufspreis sollte etwa das Drei- bis Vierfache des Wareneinsatzes betragen. Zudem empfiehlt es sich, regelmäßig betriebswirtschaftliche Auswertungen vorzunehmen, um wirtschaftliche Engpässe frühzeitig zu erkennen. Rücklagen für Investitionen oder umsatzschwächere Phasen erhöhen die finanzielle Stabilität.

Schritt 8: Digitale Tools für Planung und Verwaltung

Der Einsatz von branchenspezifischer Software kann im Catering-Alltag erhebliche Vorteile bringen. Solche Tools, wie von CaterSmart, ermöglichen die Erstellung von Angeboten und Rechnungen, koordinieren Aufträge und unterstützen bei der Einsatzplanung von Personal und Ressourcen. Darüber hinaus helfen sie Einkaufsprozesse zu optimieren und rechtliche Dokumentationen wie Hygienenachweise digital abzubilden. Insbesondere bei wachsender Auftragslage sorgt die digitale Verwaltung für mehr Übersicht, reduziert manuelle Fehler und spart wertvolle Zeit im Tagesgeschäft.

Schritt 9: Team aufbauen & wachsen

Mit steigendem Auftragsvolumen steigt auch der Personalbedarf. Neben Servicekräften werden häufig auch Küchenhilfen oder Logistikunterstützung benötigt – oft auf flexibler Basis. Ein motiviertes, geschultes Team trägt wesentlich zum Erfolg eines Caterings bei, da es den Gesamteindruck der Marke mitprägt. Es ist essentiell Wachstumsstrategien rechtzeitig vorzubereiten: Welche Aufgaben lassen sich delegieren? Wo sind Prozesse automatisierbar? Eine klare Rollenverteilung und verlässliche Strukturen helfen, auch größere Aufträge effizient umzusetzen.

Fazit: Schritt für Schritt zum eigenen Catering-Unternehmen

Die Gründung eines Catering-Unternehmens ist eine vielschichtige Herausforderung – von der Konzeption über rechtliche Aspekte bis hin zu praktischer Umsetzung und Kundenakquise. Mit einer klaren Positionierung, strukturiertem Vorgehen und hoher Qualitätsorientierung lassen sich die Hürden jedoch erfolgreich meistern.

PropTech-Gründung: Was ist zu beachten?

PropTech-Start-ups sind die Innovationstreiber der Immobilienbranche. Die Chancen für Gründer*innen stehen gut, sofern sie die spezifischen Herausforderungen des im digitalen Aufbruch befindlichen Marktes kennen und beachten. Wir zeigen, worauf es im Gründungsprozess im vielschichtigen PropTech-Sektor ankommt.

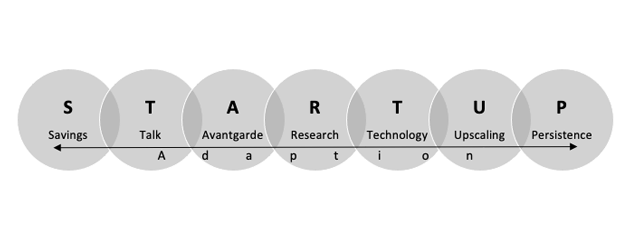

Im Folgenden werden mittels eines STARTUP-Modells die Schlüsselkomponenten und eine Superpower vorgestellt, die entscheidend für PropTech-Gründer*innen sind. Dieses STARTUP-Modell fußt auf Ansätze aus der Entrepreneurship-Literatur sowie eigener Gründungserfahrung. Im Folgenden findet dieses Konzept Anwendung auf PropTech-Gründungen.

Selbstständig machen als Fitnesscoach

So gelingt es, als Fitnesstrainer Karriere zu machen!

Fitness und gesunde Ernährung nehmen im heutigen Gesellschaftsbild einen großen Stellenwert ein. Mehr als 12 Millionen Menschen haben eine Mitgliedschaft in einem Fitnessstudio abgeschlossen oder trainieren regelmäßig Zuhause im heimischen Fitnessstudio. Den Körper gesund und in Form zu halten, ist demnach immer mehr Menschen hierzulande deutlich wichtiger geworden. Durch die gestiegene Nachfrage im Fitness- und Ernährungsbereich sind Fitnesstrainer gefragter denn je. In vielen Großstädten herrscht ein großer Mangel an gut ausgebildeten und lizenzierten Fitnessstrainern. So liegt die Gunst der Stunde auf dem Arbeitsmarkt derzeit auch im Fitnessbereich. Wer selbst schon lange Erfahrung mit Fitness und einer begleitenden Ernährung gesammelt hat, dem stehen als Fitnesstrainer rosige Zeiten bevor.

Doch kann längst nicht jeder Fitness-Profi ein professionelles Training in einem Fitnessstudio abhalten. Um einen Trainingsprogramm zu leiten, ist eine entsprechende Trainerlizenz notwendig. Diese lässt sich heutzutage ganz unkompliziert und zeitlich flexibel bei diversen Online-Kursen erlangen. Demnach lässt sich eine Karriere im Fitnessbereich ohne große Schwierigkeiten einleiten. Allerdings benötigt man neben einer Trainerlizenz noch ein paar weitere Fähigkeiten, um als Fitnesstrainer wirklich erfolgreich durchzustarten.

Aus diesem Grund haben wir Ihnen im Folgenden einen Ratgeber entworfen, der Sie mit einer Reihe von praktischen Tipps und Tricks auf dem Weg zum Fitnesslehrer unterstützt. So bekommen Sie hier einen Einblick in die Voraussetzungen und Qualifikationen, die Anwärter auf den Beruf des Fitnesstrainers mitbringen müssen.

Trainerlizenz Grundvoraussetzung für Selbstständigkeit als Fitnesscoach

Um selbstständiger Fitnesstrainer werden zu können, benötigt man eine entsprechende Trainerlizenz. Dabei handelt es sich bei der Grundausbildung als Fitnesstrainer um die B-Lizenz, die sich heutzutage auch bei freier Zeiteinteilung in einem Online-Seminar wie auf online-trainer-lizenz.de absolvieren lässt. In Online-Kursen werden dem Teilnehmer dabei einige Abläufe von Trainingsmethoden sowie Funktionen des menschlichen Körpers beigebracht, die als Basisqualifikation für die Arbeit als Fitnesscoach dienen. Neben einigen Grundkenntnissen für Trainingsprogramme sind es auch wichtige Anleitungen in der Ernährungslehre zu lernen. Die Trainerlizenz im Online-Bereich für angehende selbstständige Fitnesstrainer, die haupt- oder nebenberuflich in der Fitnessbranche Fuß fassen wollen, lässt sich dabei zeitlich sehr flexibel einplanen.

Fitnesstrainer sind auch Motivationscoaches

Neben Fitness und Ernährung müssen Fitnesstrainer auch ein Talent dafür besitzen, andere Menschen zu motivieren. Denn die Arbeit als Fitnesscoach in einem Fitnessstudio oder während eines Privattrainings erfordert eine Menge Hingebung und Motivation im Umgang und Training mit seinen Klienten. Die richtigen Ansprachen und Motivationsreden verhelfen zu mehr Erfolg während des Fitnesstrainings. Demnach haben vor allem extrovertierte Persönlichkeiten gute Grundvoraussetzungen, um sich ein Standbein in der Fitnessbranche aufzubauen. Klienten in einem Fitnessstudio erwarten von ihrem Fitnesstrainer mit allen Mitteln zum Sportprogamm motiviert zu werden.

Kompetenz und Erfahrung mitbringen

Wer von der Selbstständigkeit und beruflichen Unabhängigkeit als Fitnesstrainer träumt, sollte die nötige Erfahrung und Kompetenz mitbringen. So sollte man selbst schon einige Jahre im Fitnessbereich hinter sich haben, ehe man sich zutrauen sollte, andere Menschen zu trainieren. Denn Hand auf Herz: Würden Sie einen Fitnesstrainer mit Bierbauch und untrainierten Beinen seriös finden? Wahrscheinlich nicht. Demnach ist auch das Erscheinungsbild eines Fitnesstrainers wichtig. Nur wer selbst in Form und auf einem guten Fitness-Level ist, hat die Möglichkeit, langfristig erfolgreich im Business als Fitnesstrainer tätig zu sein. So müssen Fitnesstrainer auch abseits des Jobs den eigenen Körper ständig in Form halten, um als seriöser Fitnesstrainer durchzugehen.

Selbstständig machen als Design Thinking Coach

Wenn Sie sich als Design Thinking Coach selbstständig machen wollen, erfahren Sie hier, was Sie dafür mitbringen müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Weltweit profitieren immer mehr Unternehmen und Organisationen von Design Thinking. Denn durch diese Kreativmethode wird nicht nur Teamarbeit wieder effektiv und der Product-Market Fit schnell gewährt, sondern auch die Mitarbeiterzufriedenheit steigt deutlich an. Doch um das zu erreichen bedarf es erst einmal jemandem der das Team mit der Methode des Design Thinking begleitet. Hier kommt der Design Thinking Coach ins Spiel. Im Grunde genommen kann sich jeder als Design Thinking Coach selbstständig machen. Wichtig ist nur die richtige Ausbildung, eine solide Positionierung und eine gute Vorbereitung.

Was ist Design Thinking?

Design Thinking ist eine agile Innovationsmethode für multidisziplinäre Teams, die komplexe Probleme lösen möchten. Dabei sind drei Dinge von Bedeutung: Das multidisziplinäre Team, der variable Raum und der iterative Prozess. Dieser besteht aus sechs Schritten, den das Team nach und nach durchläuft. Dabei bleibt das Ergebnis stets offen und die Vorgehensweise flexibel. In jedem der einzelnen Schritte können durch Feedback Anpassungen vorgenommen werden und bei Bedarf ein vorheriger Schritt wiederholt werden. Beim Design Thinking steht der Mensch im Fokus. Ziel ist es, kundenzentrierte Produkte und Dienstleistungen zu entwickeln und schnell auf Marktbedürfnisse zu reagieren.

Design Thinking kann genutzt werden für:

- App-Design

- Sales-Projekte

- Startup-Ideen

- Innovationsprojekte

- Webprojekte

- Change-Projekte

- Hardwareprodukte

- Business Modelling

- Digitale Transformation

- Bildungseinrichtungen

- NGO´s und NPO´s

- Softwareprodukte

Was macht ein Design Thinking Coach?

Als Design Thinking Coach sind Sie Experte für den Prozess und die Methode des Design Thinking. Sie geben Workshops und begleiten Teams durch den sechsstufigen Prozess des Design Thinking. So führen Sie die Teilnehmer zu Kreativität und fördern deren Innovationspotenzial. Ein Design Thinking Coach hat zwei größere Tätigkeitsbereiche in denen er aktiv ist. Zum einen coacht er Unternehmen und bringt die Methode den Mitarbeitern nahe und führt Design Thinking dort Schritt für Schritt ein. Oder er ist ein Ausbilder und bildet neue angehende Design Thinking Coaches aus.

Branchen-Insights für selbstständige Design Thinking Coaches

Ein selbstständiger Design Thinking Coach muss weder Designer sein noch Fachwissen aus einer bestimmten Branche mitbringen. Das kann sogar hinderlich sein, da dadurch Voreingenommenheit entsteht und gewisse Glaubenssätze schon von vornherein innovative Ideen blockieren. Als Design Thinking Coach sind Sie aber kein Berater, der sein Fachwissen weitergibt, sondern viel eher Prozess und Methodenprofi mit einem unvoreingenommenen Blickwinkel.

Ein selbstständiger Design Thinking Coach sollte sowohl Begeisterung für das mitbringen, was er tut, als auch fundiertes Wissen über die Methode und Souveränität beim Leiten des Teams. Um sich all das anzueignen ist eine gute Ausbildung der erste wichtige Schritt. Mittlerweile gibt es dafür Studiengänge an vielen renommierten Universitäten. Außerdem gibt es eine Handvoll Institute, Agenturen und Akademien, die Design Thinking unterrichten und Ausbildungen zum Coach anbieten. Ein führender Anbieter ist zum Beispiel die DesignThinkingCoach Academy.

Was ein selbstständiger Design Thinking Coach unbedingt benötigt, ist ein großes Netzwerk. Dieses kann sich je nach Ausbilder teils schon bei der Ausbildung bilden, oder es besteht die Möglichkeit auf vorberufliche Kontakte zurückzugreifen. Viele selbstständige Design Thinking Coaches starten zunächst als Freelancer und bauen dabei ihr Netzwerk auf. Dabei ist es ratsam, einen anderen Coach als Co-Coach zu begleiten, Kontakt zu verschiedenen Agenturen aufzunehmen und zunächst als Trainer in deren Namen zu coachen, sowie sich auf Plattformen anzubieten, die Design Thinking Coaches vermitteln. So sammelt man Erfahrungen und baut Schritt für Schritt sein Portfolio auf.

Was bringt ein guter Design Thinking Coach mit?

Eine gute Vorbereitung ist für einen selbstständigen Design Thinking Coach die halbe Miete. Neben Wissen über Prozess und Methode sollten dafür eine ganze Reihe an Sachen mitgebracht werden, um dem Workshop die gewünschte Qualität zu verleihen. Zu einer guten Workshop Vorbereitung gehören:

- ein gutes Briefing: Abstimmung der Kosten, gewünschten Ergebnisse etc. mit dem Kunden

- Drehbücher für verschiedene Workshop Formate

- einen Workshopkoffer mit dem benötigtem Material

- detaillierte Checklisten um die Qualität sicherzustellen

- bildstarke Präsentationen

- Workbooks

Gleichzeitig sollte jeder selbstständige Design Thinking Coach bestimmte persönliche Kompetenzen besitzen. Dazu gehört Flexibilität. Ein guter Coach sollte immer wieder flexibel auf eventuelle Wendungen im Workshopverlauf reagieren. Ein zu vorgefertigtes Vorgehen ist dabei sehr einschränkend. Außerdem muss der Coach bereit sein ständig zu Evaluieren, zu Iterieren und schließlich Verbesserungen vorzunehmen. So gewinnt jeder Workshop an Qualität.

Kapitalbedarf eines selbstständigen Design Thinking Coaches

Da sich die Angebote selbstständiger Design Thinking Coaches als Dienstleistungen ohne Produktionskosten verstehen, ist der Kapitalbedarf sehr überschaubar. Kosten, die mit eingerechnet werden sollten sind das Equipment für Workshops sowie das eigene Gehalt. Anfahrtskosten zu Kunden werden vom Coach als Vorleistung erbracht und hinterher in Rechnung gestellt. Auch Kosten für PC, Handy, eine eigene Website und ggf. Marketingmaßnahmen sollten berücksichtigt werden. Weitere Kosten verursachen Steuern, Krankenkasse, Steuerberatung und Buchhaltung. Da zu Anfang jedoch keine größeren Investitionen notwendig sind, kann es schon mit einem schmalen Startkapital losgehen.

Selbstständiger Design Thinking Coach: Gewerbe oder Freiberuf?

Als selbstständiger Design Thinking Coach können sie als Einzelunternehmer agieren.

- keine Gewerbeanmeldung nötig

- keine Gewerbesteuer

- der Eintrag ins Handelsregister fällt weg, sofern sie keine Kapitalgesellschaft gründen

- Sie brauchen keine doppelte Buchführung und müssen keinen Jahresabschluss aufstellen

- Sie müssen Angaben über Gewinne und Verluste nicht publizieren

- zur Gewinnermittlung ist es ausreichend, wenn sie eine EÜR (Einnahmen Überschuss Rechnung) beim Finanzamt einreichen

- Sie sind kein Mitglied der IHK, daher entfallen die Kammergebühren

So viel verdient man als selbstständiger Design Thinking Coach

Selbstständige Design Thinking Coaches verdienen als Tagessatz zwischen 1500 Euro und 2500 Euro. Der Verdienst hängt primär davon ab, wie man sich als Coach positioniert und wie viel Erfahrung man mitbringt. Durchschnittlich kann man sagen, dass ein Design Thinking Coach 1800 Euro pro Tag verdient. Natürlich ist der Verdienst auch davon abhängig, welche Kunden man bedient (Großkonzern vs. Start-up) und wie viele Workshops man sich in der Woche zutraut. Für einen 2-Tagesworkshop mit einem Tag Vorbereitung liegt der Verdienst bei 5400 Euro netto. Hielte man also jede Woche zweitägigen Workshop käme man am Ende des Monats bei einem Gehalt von 21.600 Euro heraus.

Marketing für selbstständige Design Thinking Coaches

Um als selbstständiger Design Thinking Coach an Aufträge zu kommen, muss die Werbetrommel gerührt werden. Dafür stehen viele unterschiedliche Möglichkeiten zur Verfügung. Zum einen ist es natürlich möglich, auf das Netzwerk zurückzugreifen, was man sich als Design Thinking Coach ohnehin anlegen sollte. Ist dieses jedoch noch nicht ganz ausgebaut und es fehlt noch an Kontakten, sind hier einige weitere Optionen:

- Akquise auf Linkedin oder Xing

- Auf Konferenzen Design Thinking Vorträge halten

- Webinare für Einsteiger halten

- Werbung über die eigene Website: Fachartikel publizieren

- Vernetzung bei Events, auf denen die Zielgruppe vertreten ist

- Google- oder Facebook-Werbung

- Begleitung erfahrener Coaches als Co-Coach

Wichtige Kontakte für selbstständige Design Thinking Coaches

Zum Vernetzen

www.xing.com/communities/groups/design-thinking-fuer-berater-und-trainer-6ce5-1080646/posts

webinale.de/ideation-design-thinking/

www.designthinkingconference.com

Die Autorin Pauline Tonhauser ist CEO und Gründerin der DesignThinkingCoach Academy. Zusammen mit ihrem Team vermittelt sie Design Thinking und bildet neue Coaches aus.

Selbstständig machen als Modedesigner

Wenn Sie sich als Modedesigner selbstständig machen wollen, erfahren Sie hier, auf was Sie auf Ihrem Weg in die Selbstständigkeit achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige Modedesigner

Umsatz Bekleidungsgewerbe Deutschland 2016 in Tsd. (Destatis)

Umsatz Bekleidungsgewerbe: 7.247.601

Lederbekleidung: 43.654 495.365

Sonstige Oberbekleidung: 4.321.778

Wäsche: 1.012.146

Sonst. Bekleidung und Bekleidungszubehör: 556.453

Strumpfwaren: 736.806

Umsatz mit Damenbekleidung in Deutschland: 25,33 Mrd. (statista 2016)

Umsatz mit Herrenbekleidung in Deutschland: 14,99 Mrd. (statista 2016)

Umsatz mit Baby- und Kinderbekleidung in Deutschland: 1,16 Mrd. (statista 2016)

Design- und Markenanmeldungen

Designanmeldungen für Bekleidung und Kurzwaren: 10.372 (DPMA 2017)

Markenanmeldungen für Bekleidung und Schuhwaren: 3473 (DPMA 2017)

Zum Beruf des angestellten Modedesigners

Work-Life-Balance: Bis 55 Stunden (vielbeschäftigt) (karista)

Durchschnittliches Einstiegsgehalt: 1800-2500 Euro (karista)

Männer/Frauen-Relation: 3/7 (karista)

Bewerber pro Stelle: 100 Bewerber (karista)

Spitzenverdiener: durchschnittlich 5000 Euro (karista)

Alternativen als Freelancer in der Modebranche:

Trendscout, Modeberater, Illustrator, Modejournalist, Schneider, Nähkursleiter

Als Modedesigner selbstständig machen: Branchen-Insights

Als ausgebildeter Modedesigner auf Jobsuche mutieren Sie zur berüchtigten Stecknadel im Heuhaufen. Es gibt neben Ihnen hunderte andere Stecknadeln, die nur darauf warten endlich gezogen zu werden. So ganz willkürlich läuft die Bewerberauswahl natürlich auch nicht ab. Es ist dennoch nicht von der Hand zu weisen, dass der Weg vom Assistant Designer zum Design Chef – sofern man die Karriereleiter überhaupt aufsteigen möchte, denn mit der Erstellung und Umsetzung kreativer Entwürfe hat die Chefposition nichts mehr zu tun – wahrlich kein Zuckerschlecken ist. Wenn Sie nicht mit hunderten anderen Modedesignern um einen Job kämpfen möchten, bei dem man am Ende zwar Visionen umsetzt, zumeist allerdings nicht die eigenen, dann sollten Sie sich Gedanken machen, ob nicht die Selbstständigkeit der richtige Weg für Sie ist. Denn als selbstständiger Modedesigner können Sie die Fäden selbst ziehen und IHREN – oftmals lang gehegten – Traum wahr werden lassen. Doch zunächst einmal, zeigen wir Ihnen, welche Fäden Sie ziehen müssen auf Ihrem Weg in die Selbstständigkeit. Notizblock raus und aufgepasst!

Selbstständig machen als SEO-Berater

Wenn Sie sich als SEO-Freelancer selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihrer SEO-Beratung achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige SEO-Berater

Investitionen dt. Unternehmen in IT-Services: 39 Mrd. Euro (2017, Quelle Bitkom, Wachstumsrate: +2,3% gegenüber 2016)

Marktvolumen im IT-Beratungsbereich: ca. 7,8 Mrd. Euro (2015, Quelle: VR-Branchenbriefe, Lünendonk Studie 2015)

Durchschnittlicher Stundensatz IT-Freelancer: 83,48 € (2016, GULP Freelancer Studie 2016)

Durchschnittlicher Jahresumsatz IT-Freelancer: 139.087 € (2016, + 10,8% gegenüber Vorjahr, GULP Freelancer Studie 2016)

Nachfrage nach IT-Beratung: 2016: 21% der befragten Unternehmen, 2015: 14% der befragten Unternehmen (Bitkom 2016)

Prognose weltweite Umsätze mit SEA (Suchmaschinenwerbung): 2017: 92 Mrd. Euro, 2021: 138 Mrd. Euro (statista)

Mehr Investitionen in SEO: 2015 gaben 62% der IKT-Unternehmen an, ihre Ausgaben für SEO steigern zu wollen, nur 3% wollten reduzieren (Bitkom)

Monatliches Budget für SEO (2014): 0 bis 500 Euro: 59%, 500 bis 1000 Euro: 11%, 1000 bis 2000 Euro: 8%, mehr als 2000 Euro: 22% der KMU (SeoExpert)

Was versteht man unter SEO-Beratung?

SEO bedeutet Suchmaschinenoptimierung, englisch "Search Engine Optimization". Es geht darum, Webinhalte in den unbezahlten Suchergebnissen von Google und anderen Suchmaschinen besser zu listen und damit höhere Reichweiten zu erzielen. Ein SEO-Berater, oder einfach auch "SEO" genannt, hilft seinen Kunden, ihre Suchmaschinen-Rankings zu verbessern. Bei der SEO-Beratung handelt es sich in der Regel nicht um eine einmalige Dienstleistung, sondern um meinen kontinuierlichen Prozess.

Selbstständig machen als Bäcker

Wenn Sie sich als Bäcker selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihrer Bäckerei achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige Bäcker

Backbetriebe in Deutschland: 12.200

Durchschnittlicher Jahresumsatz pro Betrieb: 1,15 Mio. €

Durchschnittlicher Jahresumsatz pro Beschäftigter: 51.000 €

Bäckerei-Dichte: 1 Betrieb pro 1.750 Einwohner

Nahrungsmittelbudget pro Haushalt: 3.550 € im Jahr

Mögliche Zusatzgeschäfte: Imbiss, Café, Handelswaren, Liefergeschäft

Wettbewerber: Großbäckereien, Backindustrie, Lebensmittelhandel

Quelle: Deutscher Bäckerbund 2015

Branchen-Insights für selbstständige Bäcker

Kleine Bäcker wurden deutschlandweit in den vergangenen Jahren immer mehr von Großunternehmen verdrängt. Einer der Hauptgründe, warum kleinere Bäcker-Betriebe dem Druck der Großen nicht mehr standhalten können, sind fehlende geeignete Nachfolger.

Für Gründer die sich als Bäcker selbstständig machen wollen, kann es deswegen von Vorteil sein, einen bereits eingeführten Betrieb zu übernehmen, insbesondere angesichts des hohen Investitionsbedarfs. Informieren Sie sich dazu in der lokalen Tagespresse sowie in den Fachzeitschriften der Branche. Bei der Auswahl des richtigen Objektes, sollten Sie auf den Rat eines Experten hören. Hilfe bekommen Sie zum Beispiel bei der Handwerkskammer oder der örtlichen Bäcker-Innung.

Tipp zur Übernahme: Der Unternehmenswert muss vor Übernahme genau berechnet werden. Dieser setzt sich zusammen aus:

- Zeitwert für Maschinen, Ausrüstung, Ladeneinrichtung

- Geschäftswert, der sich aus den Umsatzzahlen, der Geschäftslage und dem Kundenstamm ergibt.

Die Finanzierung des Kaufpreises sowie der erforderlichen Zusatzinvestitionen kann - wie jede Existenzgründung - vom Staat mit zinsgünstigen Mitteln erleichtert werden. Nutzen Sie dazu den kostenlosen Fördermittel-Check von Gründerberater.de, um herauszufinden, welche Fördermittel in Ihrer Region auf Sie warten.

Marktsegmentierung – Pflichtübung für Start-ups

Wie Sie mit Hilfe einer konsequenten Marktsegmentierung Ihren Markt oder Ihre Märkte besser verstehen und darauf basierend gezielter bearbeiten können.

„20 Reasons Why Startups Fail“ – unter diesem Motto analysiert die US-Amerikanische Plattform CB Insights seit mehreren Jahren neugegründete Unternehmen, die sich nicht erfolgreich am Markt platzieren konnten. Die Gründe, warum junge Unternehmen scheitern, sind dabei vielfältig – auf Platz 1 rangiert jedoch mit weitem Abstand die Aussage „No Market – No Need“. 42 % der untersuchten Start-ups scheiterten daran.

Die präzise Kenntnis des Kundenproblems und der Kundenanforderungen ist also eine Kernvoraussetzung für die erfolgreiche Entwicklung eines jungen Unternehmens. „Wer ist Ihre Zielgruppe, wer ist Ihr Markt und welches Problem kann Ihr Unternehmen bei dieser Zielgruppe lösen?“ ist daher auch eine häufig gestellte Frage bei Investoren und Förderinstituten, die Start-ups durchleuchten.

Vor diesem Hintergrund ist es gerade für junge Unternehmen wichtig, den Zielmarkt und dessen Anforderungen präzise zu verstehen. Da der Ansatz „One Size Fits All“ – also eine Lösung für alle Zielgruppen eines Marktes, in anspruchsvollen Marktumfeldern nicht mehr ausreicht, müssen sich Start-ups und junge Unternehmen auf die unterschiedlichen Anforderungen von einzelnen Zielgruppen einstellen. Häufig ist die Marktsegmentierung, also die Einteilung des relevanten Marktumfelds in seine Untergruppen, der erste Schritt für die saubere Definition und Analyse der relevanten Zielgruppen sowie ihrer Anforderungen.

Typische Kriterien zur Marktsegmentierung

Marktsegmentierung kann dabei anhand verschiedener Segmentierungskriterien erfolgen. Welche Kriterien dabei zur Anwendung kommen, ist abhängig von der jeweiligen Branche des jungen Unternehmens. Beispiele für typische Kriterien zur Marktsegmentierung sind:

- Produkt-/ Leistungsbasierte Marktsegmentierung: Der Markt wird zerlegt anhand wichtiger Leistungs-merkmale des Produktes. Dies können z.B. technische Leistungsklassen oder Größenkategorien sein. Bei Fahrzeugen unterscheidet man anhand der Fahrzeuggröße und Ausstattung z.B. typischerweise ein Marktsegment der Kleinwagen, Mitteklasse, oberen Mitteklasse oder Oberklasse.

- Kundeneigenschaften: Der Markt wird zerlegt anhand relevanter Kundengruppen. So werden z.B. sozio-demographische Merkmale (Alter, Geschlecht, Einkommensgruppen etc.) herangezogen, um Marktsegmente zu bilden, die für das Unternehmen besonders relevant sind. Im Modebereich werden z.B. zur Kundensegmentierung Zielgruppen anhand des Alters und der Ausgaben für Kleidung definiert.

- Anwendungen: Im industriellen Bereich bzw. bei Business-to-Business Unternehmen können auch wichtige Anwendungsbereiche des Produktes als Segmentierungsmerkmal genutzt werden. So unterscheidet ein Entwickler von Software für den industriellen Einsatz z.B. nach den Marktsegmenten Automotive, Maschinenbaubranche, Luftfahrt- und Elektroindustrie.

- Regionale Merkmale: Häufig werden auch Marktsegmente nach Wohnort bzw. Ländern oder Zielregionen gebildet. So unterscheiden sich in manchen Märkten die Anforderungen und Marktgegebenheiten deutlich innerhalb verschiedener Regionen Deutschlands oder Europas, so dass diese Marktsegmente separate betrachtet werden müssen.

- Preisgruppen: Märkte werden auch hinsichtlich Preisklassen unterteilt. So können z.B. untere, mittlere und gehobene Preissegmente definiert werden.

Beispiel für eine einfache Marktsegmentierung eines Software-Start-ups

In vielen Fällen bietet sich eine sinnvolle Kombination mehrerer der oben genannten Kriterien der Marktsegmentierung an, um den eigenen Zielmarkt in klar definierte Marktsegmente zu unterteilen und präzise zu umreißen. Gerade für Investoren und Förderinstitute empfiehlt sich aus unserer Erfahrung eine graphische Darstellung der gewählten Marktsegmentierung, aus der auf einen Blick der relevante Zielmarkt des Unternehmens hervorgeht. Ein Beispiel für die kundenseitige Marktsegmentierung eines jungen Software-Unternehmens, das mit einer Lösung zur Kommunikations-Verschlüsselung auf Geschäftskunden abzielt, zeigt die nachfolgende Abbildung:

Die Freiheit nehme ich mir

Freiberufler: Wer genießt den begehrten Status? Welche steuerlichen Vorteile gelten für die Freien? Hier erfahren Sie alles über die Voraussetzungen, um Freiberufler zu werden.

Meine Kollegen sagen, es sei doch verrückt im IT-Umfeld angestellt zu arbeiten“, sagt Anna Marakowsky. Als Freiberufler verdiene man viel mehr Geld und bekomme zudem – anders als Angestellte – auch jede Überstunde bezahlt. Nicht zuletzt genieße der Freiberufler mehr Abwechslung und auch sein Kopf würde mehr gefordert. „Deshalb sagen alle, ich solle kündigen.“

Ende des nächsten Monats will die Wirtschaftsinformatikerin den Schritt in die Freiberuflichkeit dann auch wirklich wagen und sodann als Entwicklerin auf eigene Rechnung arbeiten. Mit rund 80 Euro in der Stunde netto rechnet sie. Das sind 12.800 Euro in einem Monat – ein schöner Batzen Geld. Von dem bei einem Freiberufler viel übrig bleibt: Da Freelancer im IT-Bereich in der Regel vor Ort beim Kunden oder im Home Office arbeiten, haben sie kaum Kosten – und bezahlen anders als ihre gewerblichen Kollegen auch keine Gewerbesteuer. Zudem müssen sie nur eine einfache Einnahmen- und Überschussrechnung anstatt einer Bilanz einreichen. Das spart Zeit und Steuerberatungskosten.

Im Trend – der Freiberufler

Marakowsky ist keine Ausnahme. „Etwas Besseres als die Festanstellung finden wir allemal“, konstatieren auch Sascha Lobo und Holm Friebe in ihrem Bestseller „Wir nennen es Arbeit“. Sie beschreiben darin die Arbeits- und Lebenslust einer neuen Freelancer-Generation. Freelancer, die mit ihrem Kopf Geld verdienen und meist allein oder in kleinen Teams arbeiten.

Davon gibt es immer mehr. Etwa zehn Prozent des Bruttoinlandsprodukts werden von Freiberuflern erwirtschaftet. Der Bundesverband der Freien Berufe (BFB) zählt jedes Jahr rund fünf Prozent mehr Freiberufler und ist derzeit etwa bei einer Million angelangt. Das mit Abstand höchste Wachstum verzeichnet seit vielen Jahren der Bereich der Kulturberufe. Dazu gehören die Medien und dazu zählt auch die Informationstechnologie, die die klassischen Freiberufler mit Kammerberufen wie Anwalt, Steuerberater und Arzt mit knapp 260.000 zahlenmäßig weit überrundet haben. Drei Mitarbeiter beschäftigt ein Freiberufler im Durchschnitt, wobei gerade die neuen, nichtverkammerten Freiberufler oft allein arbeiten oder bestenfalls mit einer Aushilfe.

Weil dieser Bereich sich so rasant ändert und ständig neue Berufe und Tätigkeiten schafft, ist hier allerdings die Abgrenzung als Freiberufler am schwierigsten. Freiberufler ist ein angesagter und viel verwendeter Begriff. Oft wird er fälschlicherweise gleichgesetzt mit Solo- oder Kleinunternehmer oder auch Freelancer – der Anfang der häufigen Begriffsverwirrung. Denn viele Freiberufler, die sich so fühlen, sind eigentlich gar keine Freiberufler nach §18 des Einkommensteuergesetzes. Der Autor Martin Massow („Freiberufleratlas“) nennt sie „gewerbliche Freiberufler“, also Menschen, die wie Freiberufler arbeiten und denken, vom Steuerstatus her aber Gewerbetreibende sind, weil Sie beispielsweise etwas vermitteln oder verkaufen.

„Echte“ Freiberufler dagegen haben einen bevorzugten Steuerstatus, weil Gewerbesteuer für sie nicht anfällt. Gewerbetreibende müssen ab 30.000 Euro Gewinn oder 500.000 Euro Umsatz bilanzieren. Sie sind auch Pflichtmitglied in der Industrie- und Handelskammer, was je nach Gewinn schon mal 150 Euro oder mehr im Jahr kostet. Freiberuflichkeit ist deshalb gerade für Einzelkämpfer von Vorteil, erst recht, wenn der persönliche Steuersatz im niedrigen oder mittleren Bereich liegt. Und umso mehr, je weniger Lust man hat, sich mit Formalien auseinanderzusetzen.

Nebengewerbe anmelden: Darauf müssen Sie achten

Glückwunsch, Sie liegen voll im Trend, wenn Sie mit dem Gedanken spielen, sich nebenberuflich selbstständig zu machen und ein Nebengewerbe anzumelden.

Wer seine Geschäftsidee verwirklicht und ein Nebengewerbe anmeldet, muss trotzdem alle gesetzlichen Auflagen erfüllen, die ein Hauptgewerbetreibender zu erfüllen hat. Um dabei nicht in das bekannte „Fettnäpfchen“ zu treten und womöglich großen Schaden zu erleiden, lesen Sie im Folgenden die wichtigsten Fakten und Informationen zum Thema „Nebengewerbe anmelden“.

Wann müssen Sie ein Gewerbe anmelden?

Unabhängig von der im Businessplan ausgewählten Rechtsform gibt es zwei unterschiedliche Gruppen in Deutschland. Zum einen gibt es die freiberuflich Tätigen, die in § 18 EStG (Einkommenssteuergesetz) geregelt sind und die Gewerbetreibenden.

Nebenberuflich selbständig: Das kleine ABC

Im Folgenden werden einige wichtige Aspekte beleuchtet, auf die geachtet werden sollten, wenn Sie sich nebenberuflich selbstständig machen wollen.

Anmeldung

Erst einmal müssen Sie wissen, ob Sie freiberuflich oder gewerbetreibend sind. Freiberuflich sind künstlerische und therapeutische Berufe. Auch Rechtsanwälte, Steuerberater, Ingenieure und beratende Volks- oder Betriebswirte sind „frei“. Gewerbliche Tätigkeiten sind im Prinzip alle anderen wie etwa handwerkliche Arbeiten, Ladengeschäfte oder auch der Verkauf bei Ebay.

Wenn Sie ein Nebengewerbe anmelden, tun Sie das über das Ordnungsamt. Das kostet zwischen 18 und 40 Euro und führt automatisch dazu, dass das Finanzamt Ihnen Formulare für die Anmeldung einer selbständigen Tätigkeit schickt.

Freiberufler melden sich selbst direkt beim Finanzamt an und füllen dann das Anmeldeformular aus. Sie können es auch aus dem Internet laden, etwa über www.bundesfinanzministerium.de. Sie erhalten dann eine zweite Steuernummer für die Umsatzsteuer.

Arbeiten im Home Office: Vor- und Nachteile für Gründer

Ob man als Gründer im Home Office produktiv arbeiten kann, ist eine Typfrage und hängt von der Art des Unternehmens ab. Wir zeigen die wichtigsten Vor- und Nachteile des Home Office auf.

Einer der wohl bekanntesten Heimarbeitsplätze unserer Zeit steht bis heute noch in Los Altos, Kalifornien. 1976 bauten Steve Jobs und seine Geschäftspartner den ersten Apple Computer in der elterlichen Garage. Was sich von da aus schnell zu einem der erfolgreichsten Technologieunternehmen weltweit entwickelte, folgte einem Modell, das sich nicht nur im Silicon Valley als erfolgversprechend durchgesetzt hat. In den USA, so schätzt die US Small Business Administration, sind mehr als die Hälfte aller Unternehmen home based, werden also von Privathaushalten aus betrieben. Doch auch von deutschen Gründern wird die Option, das eigene Unternehmen von zu Hause aus zu starten und zu leiten, immer noch gern genutzt.

Die Nachteile des Home Office für Gründer

Die Arbeit von zu Hause aus bringt allerdings auch eine Reihe von Nachteilen und Problemquellen mit sich.

- Vor allem macht es ein Home Office schwieriger, eine klare Grenze zwischen Arbeits- und Berufsleben zu ziehen. Für Existenzgründer ist es ohnehin oft nicht einfach, in all dem Stress, den ein Unternehmensaufbau mit sich bringt, auch noch Raum für Freizeit und Entspannung zu lassen. Ist dann der Arbeitsplatz räumlich so nah und somit ständig verfügbar, ist die Gefahr zur Selbstausbeutung groß.

- Auch muss man bei der Heimarbeit vorsichtig sein, nicht den vielen Ablenkungen zu erliegen, die das private Umfeld mit sich bringt. Hier ist ein großes Maß an Selbstdisziplin nötig, um sich voll und ganz der Arbeit zu widmen.

- Heimarbeit bedeutet auch oft, sich als Einzelkämpfer behaupten zu müssen, da Kollegen oder Mitarbeiter oft fehlen. Die Zeit als Existenzgründer ist aber auch eine Phase, in der man mit vielen unbekannten Problemen und Herausforderungen konfrontiert wird. Der Austausch mit anderen kann hier wertvolle Anregungen liefern, eine Option die im Home Office so leider oftmals nicht besteht.

Die Vorteile des Home Office für Gründer

- Zunächst einmal ist das Home Office vor allem eines: kostengünstig. Richtet man sich sein Büro in den eigenen vier Wänden ein, fallen zusätzliche Mieten und teure Maklerprovisionen gar nicht erst an.

- Auch muss nicht jeden Tag geld- und zeitaufwändig zum Büro gependelt werden. Gerade in der Startphase einer Unternehmensgründung, sind diese Kosten- und Zeitersparnisse nicht zu unterschätzen.

- Für Nebenerwerbsgründer bietet ein Home Office so auch die Möglichkeit, die Unternehmensentwicklung bequem von zu Hause aus, neben dem Hauptberuf, voranzutreiben.

- Ein weiterer Vorteil, den das Arbeiten von zu Hause aus bietet, ist die flexible Zeiteinteilung. Heimarbeit macht es möglich, selbst zu entscheiden, wann man welche Aufgaben angeht. Dadurch wird es für Gründer möglich, ihre Arbeitszeiten besser um den Alltag herum zu planen. Das macht beispielsweise auch die Vereinbarkeit von Familie und stressigem Gründeralltag leichter.

Was gilt es im Home Office zu beachten?

- Zunächst einmal ist nicht jedes Zuhause gleichermaßen für ein Home Office geeignet, und - je nach Art des Unternehmens – können völlig unterschiedliche Vorrausetzungen für den zukünftigen Arbeitsplatz nötig sein. Für bestimmte Tätigkeiten, können ein Schreibtisch und ein Computer völlig ausreichen, während andere Projekte beispielsweise eine gewisse Größe der Wohnung oder das Vorhandensein von Lagerräumen vorrausetzen.

- Wenn Publikumsverkehr in den eigenen vier Wänden geplant ist, sollte man sich auch fragen, ob das eigene Zuhause die nötig professionelle Umgebung dafür bietet. Deshalb ist es wichtig, sich klar zu machen, welche Ansprüche das eigene Unternehmen an einen Arbeitsplatz stellt und, ob diese in den eigenen vier Wänden umsetzbar sind.

- Darüber hinaus sollte man sich Gedanken machen, welche weiteren Anschaffungen nötig sind, um auch zu Hause professionell zu arbeiten. Werden beispielsweise zusätzliche Telefon- oder Internetanschlüsse benötigt? Bedarf es weiterer Bürogeräte oder -möbel? All das sind Fragen, mit denen sich Gründer am besten schon im Vorfeld auseinander setzten sollten.

- Sollte man mit einem Team zusammenarbeiten, ist außerdem die Frage relevant, wie man sich auch bei der Heimarbeit mit diesem koordiniert. Hier ist es wichtig effiziente Kommunikationsstrukturen zu etablieren, die auch ohne die tägliche Zusammenarbeit im gemeinsamen Büro funktionieren. So kann es beispielsweise hilfreich sein, feste Zeiten für Treffen oder Telefonkonferenzen anzuberaumen, um sich gegenseitig auf den neuesten Stand zu bringen und die nächsten Schritte zu diskutieren.

- Handelt es sich bei der Immobilie, in der man das Home Office plant, nicht um Eigentum, so sollte auch die mietrechtliche Situation geklärt werden. Grundsätzlich gilt, dass solange der Charakter der Wohnungsnutzung weiterhin im Vordergrund steht, ein solcher Heimarbeitslatz auch ohne Zustimmung des Vermieters eingerichtet werden darf. Nötig wird die Zustimmung zur Ausübung eines Berufes oder Gewerbes in den eigenen vier Wänden, laut Entscheidung des Bundesgerichtshofes, sobald die geschäftlichen Aktivitäten des Mieters deutlich nach außen treten. Allerdings ist selbst in solchen Fällen der Vermieter zur Zustimmung verpflichtet, wenn es sich um eine Tätigkeit ohne Mitarbeiter oder nennenswerten Kundenverkehr handelt.

- Doch nicht nur der Vermieter sollte mit der Verlegung des Arbeitsplatzes nach Hause einverstanden sein. Auch mit Familienmitgliedern oder anderen Mitbewohnern sollte vorher abgeklärt werden, ob sie bereit sind, den Heimarbeitsplatz zu akzeptieren. Nur wenn der Arbeitsplatz von allen mitgetragen wird, ist effizientes und produktives Arbeiten auch zu Hause wirklich möglich.

- Steuerlich absetzbar ist das Home Office für Selbständige in voller Höhe dann, wenn es den Tätigkeitsmittelpunkt der betrieblichen und beruflichen steuerlich relevanten Betätigung darstellt. Ist das nicht der Fall, können die Aufwendungen für den Heimarbeitsplatz trotzdem noch bis zu einer Höhe von 1.250 Euro als Betriebsausgaben oder Werbungskosten geltend gemacht werden, falls für die betriebliche oder berufliche Tätigkeit kein anderer Arbeitsplatz zur Verfügung steht. Letztlich sind hier die Umstände im konkreten Einzelfall entscheidend, informieren Sie sich daher über den aktuellen Rechtsstand.

Fazit und Alternative zum Home Office

Ob man im Home Office produktiv arbeiten kann, ist eine Typfrage und kommt auch auf die Art und den momentanen Entwicklungsstand des Unternehmens an. Wer sich mit der Idee des Home Office so gar nicht anfreunden kann, für den gibt es in allen größeren Städten Coworking Spaces. Hier kann man sich für einen oder mehrere Tage flexibel einmieten und hat so nicht nur die Chance, dem Home Office zu entkommen, sondern auch Kontakte zu anderen Freiberuflern und Selbständigen zu knüpfen.

Einen guten Überblick über Coworking-Angebote finden Sie hier