Aktuelle Events

Versicherungen für Selbstständige

Wie Sie als Selbstständiger Ihre privaten und betrieblichen Risiken bestmöglich absichern.

Autor: Stephan Busch, Tom WonnebergerDas Wichtigste beim Thema Versicherungen für Selbstständige ist die Trennung der beruflichen und privaten Welt. Wir zeigen, mit welchen privaten und betrieblichen Versicherungen sich jeder Selbstständige intensiv auseinandersetzen muss.

TEIL I: Private Versicherungen für Selbstständige

Krankenversicherung für Selbstständige

Als Selbstständiger sind Sie grundsätzlich freiwillig gesetzlich krankenversichert. Das bedeutet: Sie können sich aussuchen, ob Sie in der gesetzlichen Krankenversicherung (GKV) bleiben oder in die private Krankenversicherung (PKV) wechseln. Davon gibt es nur wenige Ausnahmen. Wer freiwillig versichert ist, kann grundsätzlich jederzeit in die Private wechseln. Wer jedoch einmal in der Privaten ist, kommt nicht so ohne Weiteres wieder zurück ins gesetzliche System.

Der Beitrag in der GKV bemisst sich nach Ihrem Einkommen. Die Kassen haben unterschiedliche Sätze. Im Schnitt liegt der Beitrag bei 14,9 Prozent des Bruttoeinkommens. Als Selbstständiger ist Ihr Bruttoeinkommen das Betriebsergebnis vor Steuern, also Einnahmen abzüglich Ausgaben. Als freiwillig krankenversicherter Selbstständiger zahlen Sie diesen Beitrag allein. Bei Angestellten trägt der Arbeitgeber etwa die Hälfte. Wer in der Künstlersozialkasse ist, bezahlt ebenfalls nur die Hälfte. Der Mindestbeitrag liegt derzeit bei etwa 370 Euro im Monat. In diesem Beitrag ist auch der Teil für die Pflegeversicherung enthalten. Wenn Sie den Gründungszuschuss erhalten, liegt der Beitrag bei ca. 250 Euro.

Da Sie Existenzgründer sind, empfehlen wir Ihnen einen Krankengeldanspruch zu vereinbaren. Der ist nicht automatisch bei einer freiwilligen Versicherung enthalten. Das Krankengeld erhöht den Beitrag um 0,6 Prozent-Punkte. Sie bezahlen also etwa 382 Euro bzw. 255 Euro. Dafür erhalten Sie ab dem 43. Tag ein Krankengeld von 70 Prozent des Einkommens der letzten zwölf Monate. Gerade für Selbstständige tun sich bei längerer Krankheit große finanzielle Lücken auf, die ein Krankengeld schließt.

In der PKV richten sich die Beiträge nach Alter, Vorerkrankungen und gewünschtem Leistungsumfang. Langfristig gesehen ist die PKV teurer als die GKV. Allerdings kann auch der Leistungsumfang sehr individuell bestimmt werden. Für junge Selbstständige ist die PKV anfangs meist günstiger. Allerdings müssen beispielsweise der Ehepartner und Kinder mit einem eigenen Vertrag versichert werden. Spätestens dann ist der Vorteil meist weg. Besondere Vorsicht ist bei Billig-Tarifen angebracht. Für zum Teil aberwitzige Beiträge von 59 Euro im Monat soll man sich da versichern können. Hände weg von so was! Die Leistungen liegen meistens weit unter den gesetzlichen und vielfach sind hohe Selbstbeteiligungen vereinbart.

Grundsätzlich raten wir in den ersten Jahren Ihrer Selbstständigkeit zur gesetzlichen Krankenversicherung. Wenn Ihre Firma gut läuft und viel hängen bleibt, können Sie immer noch wechseln. Wenn Sie Wert auf mehr Leistung legen, können Sie private Zusatzversicherungen für alle möglichen Bereiche, wie Krankenhausaufenthalte, Zahn oder ambulante Behandlungen abschließen.

Haftpflichtversicherung für Selbstständige

Die Privathaftpflicht gehört zur wichtigsten Police für Selbstständige. In Deutschland haften Sie unbeschränkt für Schäden, die Sie anderen zufügen. Zum Glück sind Millionenschäden, die ein existenzielles Risiko sind, äußerst selten. Deshalb sind die Privathaftpflichtversicherungen auch sehr günstig. Sie kosten zwischen 40 und 100 Euro im Jahr. Wir empfehlen eine möglichst hohe Versicherungssumme von min. 10 Millionen Euro. Es ist nicht sinnvoll bei der Versicherungssumme zu sparen. So kosten 50 Millionen statt 10 Millionen Euro Deckung bei einem Anbieter zum Beispiel nur 6 Euro mehr im Jahr. Das geht mit einer Selbstbeteiligung im Schadenfall besser.

Wichtige Punkte sind aus unserer Sicht außerdem: Verlust beruflicher und privater Schlüssel, Gefälligkeitsschäden (z.B. Umzug) und Forderungsausfall.

Quick-Check für jede Gründer-Branche

Berufsunfähigkeits- und Erwerbsunfähigkeitsversicherung für Selbstständige

Als Selbständiger sind Sie grundsätzlich nicht in der Rentenversicherung. Wenn Sie aufgrund von Krankheit oder Unfall nicht mehr arbeiten können, sieht es düster aus. Hierfür benötigen Sie eine private Absicherung. Sie gehört also zur Basis-Ausstattung. Dort haben Sie mittlerweile die Qual der Wahl aus unterschiedlichsten Produkten. Am umfassendsten ist sicherlich die Berufsunfähigkeit. Allerdings ist gerade bei Selbstständigen die Definition des Berufs schwer. Ab wann sind Sie zu 50 Prozent nicht mehr berufsfähig? Außerdem ist die BU häufig zu teuer für Gründer. Vielfach die bessere Wahl ist die Erwerbsunfähigkeitsversicherung. Die prüft, ob Sie überhaupt noch arbeiten können. Sind Sie nicht mehr in der Lage, drei Stunden am Tag zu arbeiten, gibt’s die vereinbarte Rente. 1000 Euro sollten es da mindestens sein, damit Sie deutlich über dem Grundsicherungsniveau (Hartz-IV) sind.

Manche Selbstständige kommen auf die Idee, die Versicherung über die Firma laufen zu lassen. Denn dann kann man die Beiträge ja als Betriebsausgabe absetzen. Das kann man machen. Allerdings gelten die Leistungen auch als Betriebseinnahme und sind entsprechend zu versteuern.

Wichtig: Trennen Sie als Selbstständiger immer Risikoabsicherung von der Altersvorsorge! Sie haben kaum Vorteile aus einer Vermischung, allerdings viele Nachteile. So sind Sie viel weniger flexibel, wenn es finanziell mal nicht so läuft. Versicherungsschutz bei einer Risikoversicherung haben Sie immer nur dann, wenn Sie Ihren Beitrag bezahlen. Bei einem Altersvorsorgevertrag können Sie dagegen die Beiträge ohne Probleme zeitweise aussetzen oder stunden lassen.

Besonders problematisch wird es, wenn Sie als Selbstständiger die BU über eine Basis-Rente („Rürup-Rente“) abschließen. Denn da müssen Sie mindestens 50 Prozent für den Altersvorsorgeteil aufwenden. Dadurch haben Sie eine hohe monatliche Belastung.

Die Kosten für BU und EU sind sehr unterschiedlich. Der Beitrag hängt davon ab, wie hoch die versicherte Rente und die Dauer der Absicherung gewählt werden, wie alt Sie sind, ob Sie Vorerkrankungen mitbringen, welchen Beruf Sie ausüben usw. 40 Euro bis 100 Euro im Monat sind für eine angemessene Absicherung einzuplanen.

Unfallversicherung für Selbstständige

Eine Unfallversicherung ist dann wichtig, wenn Sie als Selbstständiger nicht über Ihre Berufsgenossenschaft versichert sind. In manchen Branchen ist das jedoch vorgeschrieben. Ansonsten kann eine Unfallversicherung noch wichtig sein, wenn Sie sportlich aktiv oder ein Heimwerkerkönig sind. Achten Sie auf eine hohe sogenannte Grundinvaliditätssumme. Die gibt an, wie hoch die Leistung bei einem Unfall ist.

Wichtig ist eine möglichst umfangreiche Definition des Begriffs "Unfall". Eine lange Frist zur Meldung der Invalidität ist ebenfalls von Vorteil. Schauen Sie sich den Mitwirkungsanteil bei bestehenden Erkrankungen an. Dieser gibt an, inwieweit der Versicherer eine bestehende Erkrankung als Ursache des Unfalls berücksichtigen darf. Je höher der Anteil, desto besser für Sie als Selbstständiger. Bei 100 Prozent darf der Versicherer erst dann die Leistung verweigern, wenn der Unfall ausschließlich auf die Erkrankung zurückzuführen ist. Eine gute Unfallversicherung gibt es für ca. 15 Euro im Monat.

Altersvorsorge für Selbstständige

Hier lautet unser Rat: Finger weg! Als Existenzgründer haben Sie andere Baustellen als Ihre Rente. Zwar hören wir überall, dass man so früh wie möglich anfangen soll, aber das ist Marketing. Ein privater Altersvorsorgevertrag ist dann wirklich sinnvoll, wenn Sie dauerhaft, ohne größere Unterbrechungen einzahlen. Allerdings zeigen die Statistiken und unserer Erfahrungen, dass das die Wenigsten schaffen.

Mittlerweile wird eine Form der Vorsorge wieder en vogue: Die gesetzliche Rentenversicherung. Sie haben als Selbstständiger die Möglichkeit, sich dort freiwillig zu versichern.

TEIL II: Betriebliche Versicherungen für Selbstständige

Zu Beginn der Existenzgründung sollte es darum gehen, die wichtigsten Risiken zu identifizieren. Jeder Betrieb hat unterschiedliche Gefahren und Bedarfe. Dann sollten Sie als Selbstständiger überlegen, welche Risiken Sie vermeiden oder zumindest minimieren können. Dazu gehören folgende Versicherungen für Selbstständige.

Betriebshaftpflichtversicherung für Selbstständige

Wenn Sie während Ihrer selbstständigen Tätigkeit jemand einen Schaden zufügen, müssen Sie diesen ersetzen. Grundsätzlich haften Sie als Selbstständiger ebenso wie im Privatbereich unbegrenzt. Allerdings können Sie diese mit Ihren Verträgen bzw. AGB zum Teil begrenzen. Hier ist juristischer Rat nötig. Gänzlich ausschließen kann man die Haftung jedoch nie. Aus diesem Grund ist eine Betriebshaftpflicht für Selbstständige notwendig, denn solche Schäden sind in der Privathaftpflicht ausgeschlossen.

Besonders wichtig ist Betriebshaftpflicht für Selbstständige, die persönlichen Kundenumgang oder ein Geschäft haben, in dem Kunden verkehren. Denn hier kann es schnell mal passieren, dass sich jemand verletzt oder etwas kaputt geht.

Produkt-, Berufs- und Vermögensschadenhaftpflichtversicherung für Selbstständige

Je nachdem, in welcher Branche Sie als Selbstständiger unterwegs sind, ist es notwendig, spezielle Deckungen abzuschließen.

Sie produzieren Waren und bringen sie in Umlauf? Dann haften Sie dafür. Verletzt sich also jemand an Ihrem gezimmerten Tisch, müssen Sie diesen Schaden ersetzen. Dafür gibt es eine Produkthaftpflicht. Besondere Aufmerksamkeit ist gefordert, wenn Sie Sachen aus dem außereuropäischen Ausland importieren und hier verkaufen.

In einigen Berufen ist eine Berufshaftpflichtversicherung notwendig oder gar vorgeschrieben. Vor allem in beratenden Berufen und in den Heilberufen gehört diese zur Grundausstattung als Selbstständiger. Wer sich also als Anwalt, Steuerberater, Architekt, Ingenieur oder Arzt niederlässt, sollte sich hierzu beraten lassen.

Eine Vermögensschadenhaftpflicht deckt ausschließlich sog. echte Vermögensschäden ab. Wer beispielsweise als selbstständiger Finanzberater eine falsche Empfehlung abgibt und der Kunde deswegen einen Verlust erleidet, haftet dafür. Dabei handelt es sich um einen echten Vermögensschaden. Also sollten sich wieder beratende bzw. treuhänderische Selbstständige darüber Gedanken machen.

Inhalts- und Betriebsunterbrechungsversicherung für Selbstständige

Am Anfang hat man als Selbstständiger vielleicht noch nicht die großen Firmenwerte. Aber spätestens, wenn es bei Ihnen läuft und Sie wachsen, ändert sich die Aktivseite Ihrer Bilanz. Zum Geschäftsinhalt gehören Dinge wie Maschinen, Technik, Ausstattung, Waren, Rohstoffe und kaufmännische Einrichtung. Ohne diese Sachen steht Ihr Betrieb still und Sie können nichts produzieren oder verkaufen. Sie sind also neben Ihrer Arbeitskraft Grundlage Ihres Erfolgs. Deshalb sollte man sich als Selbstständiger über deren Absicherung Gedanken machen.

Eine Inhaltsversicherung ist gewissermaßen die Hausratversicherung für den Betrieb des Selbstständigen. Eine Inhaltsversicherung deckt folgende Risiken: Feuer, Explosion, Leitungswasserschäden, Sturm und Einbruchdiebstahl. Zu dieser Basis können Sie weitere Risiken individuell absichern. Um den korrekten Bedarf und Versicherungssumme zu ermitteln, sollte man einen Profi hinzuziehen.

Eine Betriebsunterbrechungsversicherung (BU) ergänzt diesen Schutz. Wenn Ihr Betrieb aufgrund eines Brands für einige Monate nicht produzieren kann, bleiben Ihre Kosten wie Miete und Gehälter dennoch bestehen. Die Wenigsten haben so viel Liquidität, um diese fixen Kosten zu decken. Die Betriebsunterbrechung leistet genau in diesen Fällen. Davon gibt es natürlich wieder verschiedene Formen. Für kleine Unternehmen ist in der Regel eine kleine Betriebsunterbrechung (KBU) ausreichend. Die Versicherungssumme ist der Einfachheit halber mit der der Inhaltsversicherung identisch.

Elektronik- und Maschinenversicherung für Selbstständige

Elektronik- und Maschinenversicherungen sind Spezialthemen für Selbstständige. Eine Maschinenversicherung deckt z.B. im Gegensatz zur normalen Inhaltsversicherung auch Bedienungsfehler oder den unerwarteten Ausfall des Geräts.

Die Elektronikversicherung ist dann sinnvoll, wenn kaum sonstige Werte wie Waren, Vorräte oder andere Betriebseinrichtung vorhanden ist. Eine Elektronikversicherung bietet darüber hinaus Schutz außerhalb des Betriebs. Das wiederum ist für viele Selbstständige wie Freelancer, Fotografen oder kleine Dienstleister wichtig.

Rechtsschutzversicherung für Selbstständige

Eine Rechtsschutzversicherung hilft Ihnen als Selbstständiger, Ihre Ansprüche durchzusetzen. Dabei prüft sie zunächst, ob Aussicht auf Erfolg besteht. Nur dann wird sie die Kosten wie z.B. für Anwälte, Gericht oder Gutachter tragen. Grundsätzlich sind wir nicht die größten Freunde von Rechtsschutzversicherungen. Bei Selbstständigen kommt es jedoch drauf an. Wir glauben, dass viele Probleme gar nicht erst entstehen müssen. Oft ist es als Selbstständiger besser, sich im Vorfeld rechtlich beraten oder Verträge prüfen zu lassen. Dafür brauchen Sie keinen Rechtsschutz, sondern einen vernünftigen Anwalt. Bevor Sie hier etwas abschließen, sollten Sie ganz genau wissen, für was der Schutz gebraucht wird und ob es nicht Alternativen gibt.

Warenkreditversicherung und Bürgschaft für Selbstständige

Bei Unternehmen, die viel vorfinanzieren, sind Warenkreditversicherungen und Bürgschaften wichtig. Eine Warenkreditversicherung springt dann ein, wenn Ihr Auftraggeber Ihre Leistung nicht mehr bezahlen kann. Sie schützt also vor Forderungsausfall. Wenn Sie wenige, große Aufträge haben, ist dieser Ausfall oftmals existenzbedrohend.

Viele Selbstständige müssen für Kredite große Sicherheiten liefern. Oftmals werden diese wie eine Kaution bar hinterlegt. Das reduziert die Liquidität des Unternehmens ganz dramatisch. Daher ist es oft zielführender, eine Bürgschaft abzuschließen. Dabei kommt es aber sehr stark auf die Bonität Ihres Unternehmens an. Deshalb sollte man diese als Selbstständiger im Vorfeld überprüfen und verbessern. So sparen Sie Beiträge und erhalten Ihre dringend notwendige Liquidität.

Zu den Autoren:

Stephan Busch und Tom Wonneberger aus Dresden sind Experten im Bereich Finanzen und Versicherungen für Gründer.

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Erprobte Crowdfunding-Tipps für Start-ups

Sebastian Bär, Gründer der Laufschuhmarke Joe Nimble, hat drei erfolgreiche Crowdfunding-Kampagnen aufgesetzt – und dabei nicht nur Kapital, sondern auch unverzichtbares Wissen gesammelt. Jetzt gibt er seine 10 wichtigsten Tipps an Gründerinnen und Gründer weiter, die selbst mit der Crowd durchstarten wollen.

Wie gelingt es, ein innovatives Laufschuhkonzept am Markt zu etablieren – ganz ohne Konzernstrukturen, aber mit viel Überzeugung und einer Vision? Für Sebastian Bär, Gründer der Performance-Laufschuhmarke Joe Nimble, lautete die Antwort von Beginn an: Crowdfunding.

Inzwischen blickt Bär auf drei erfolgreiche Kampagnen zurück, mit denen er nicht nur rund 260.000 Euro an Kapital, sondern auch eine engagierte Community und wertvolle Learnings gewonnen hat. Eine vierte Kampagne läuft aktuell – und hat das Funding-Ziel nach nicht einmal der Hälfte der Laufzeit schon fast um das Fünffache übertroffen.

Weil Sebastian Bär nicht nur beim Kapital, sondern auch beim Wissen an die Crowd glaubt, teilt er seine wichtigsten Learnings der vergangenen Jahre nun in Form von zehn praxisnahen Tipps:

1. Ziel bewusst unter dem Realwert ansetzen – aber glaubwürdig

Der Algorithmus der Plattformen springt schneller an, wenn das Ziel früh erreicht wird. Wer zu hoch ansetzt, bleibt unsichtbar.

2. Leadaufbau Wochen vor Kampagnenstart beginnen

Die ersten 48 Stunden entscheiden. Deshalb: Früh mit Landingpages, E-Mail-Kampagnen und Community-Building starten.

3. Ohne Ads geht nichts

Plattform-Traffic allein reicht nicht. Paid Ads sollten eingeplant, getestet und vorab optimiert werden.

4. Kein Selbstläufer – Kampagnenführung ist Chefsache

Tägliches Monitoring, KPI-Tracking und kommunikative Feinjustierung sind essenziell.

5. Das Video ist dein Door Opener – und muss radikal auf den Punkt kommen

Ein schneller, authentischer Einstieg ist wichtiger als Hochglanz. Menschen investieren in Menschen, nicht in Marken.

6. Leidenschaft sichtbar machen

Wer nicht brennt, wird auch niemanden entzünden. Jede Zeile, jedes Bild sollte zeigen, warum dieses Projekt wichtig ist.

7. Täglich präsent sein – online wie offline

Während der Kampagne muss sich alles um die Kampagne drehen. Analyse, Interaktion und Sichtbarkeit sind Pflicht.

8. Smarte Perks statt Standard-Rabatte

Exklusivität, Storytelling und Nutzen – nicht der zehnte Prozentnachlass – machen Angebote attraktiv.

9. Updates mit Einblicken hinter die Kulissen liefern Nähe

Produktionsstart, Zwischenstände, Rückschläge – alles transparent kommuniziert, stärkt die Bindung.

10. Ehrlichkeit schlägt Perfektion

Gerade in der Krise zeigt sich Vertrauen. Offen kommunizierte Probleme erzeugen Mitgefühl – und Commitment.

“Crowdfunding ist für mich mehr als ein Finanzierungsmodell”, so das Fazit von Sebastian Bär. “Es ist ein ehrlicher Reality-Check mit der Community. Wenn du bereit bist, offen zu kommunizieren, bekommst du nicht nur Geld, sondern Vertrauen – und das ist ebenfalls viel wert.”

Die Mischung schafft ein stabiles Finanzierungsumfeld für Start-ups

Wie Start-ups ihre Risikokapital-Finanzierungen mit öffentlichen Fördermitteln strategisch ergänzen können, erfahren wir im Doppel-Interview mit Dr. Philipp Nägelein, Mitgründer von Zebra Embassy, und Dr. Sophie Ahrens-Gruber, Investorin und Principal bei ACTON Capital.

Laut dem aktuellen Deutschen Startup Monitor nutzten zuletzt 48,8 Prozent der Start-ups staatliche Fördermittel, während nur 18,9 Prozent auf Venture Capital zurückgriffen. Welche Bedeutung haben öffentliche Fördermittel damit für Innovation und Wachstum in der Start-up-Szene?

Philipp Nägelein: Isoliert betrachtet ergeben diese Datenpunkte noch keinen klaren Trend. Was wir aber verstärkt beobachten, ist, dass immer mehr Tech-Start-ups und Scale-ups einen Finanzierungsmix nutzen. Neben Venture Capital, Venture Debt und operativem Cashflow werden öffentliche Fördermittel zunehmend als weiterer Finanzierungsbaustein nachgefragt. Diese Mittel ermöglichen Innovationen, die sonst möglicherweise nicht umgesetzt würden. Dennoch sollten ergänzend private Investitionen gestärkt werden, um nachhaltiges Wachstum und Skalierung zu fördern.

Warum tut sich Deutschland mit der Finanzierung durch Risikokapital so schwer?

Sophie Ahrens-Gruber: 2023 gab es einen Rückgang von etwa 30 Prozent bei Wagniskapitalfinanzierungen in Deutschland. Das kann man kritisch sehen – oder als natürliche Korrektur nach dem Bewertungsboom der Niedrigzinsperiode. Seit 2020 ist der Sektor dennoch um 20 Prozent gewachsen. Die Fundamentaldaten zeigen folglich, dass mehr Kapital zur Verfügung steht. Der Hauptpunkt ist, dass die großen nationalen Kapitalsammelstellen, wie zum Beispiel Pensionskassen, im Gegensatz zu anderen Ländern nicht in diese Assetklasse investieren können. Daher ist die Abhängigkeit bei großen Finanzierungsrunden von internationalem Wachstumskapital höher. In den letzten Jahren sind diese Investitionen rückläufig. Das erschwert die Finanzierung großer Kapitalbedarfe mit Risikokapital.

Welchen Stellenwert hat vor diesem Hintergrund die Kombination aus öffentlichen Fördermitteln und privatem Kapital?

Philipp Nägelein: Die Mischung aus öffentlichen Fördermitteln und privatem Kapital schafft ein stabiles Finanzierungsumfeld für Start-ups. Fördergelder senken das Innovationsrisiko, erleichtern den Start und ziehen private Investitionen an, die wiederum schnelleres Wachstum und Internationalisierung ermöglichen. Eine enge Verzahnung beider Finanzierungsformen stärkt die Wettbewerbsfähigkeit des Start-up-Ökosystems nachhaltig.

Sophie Ahrens-Gruber: Wie erfolgreich die Mischung aus privaten und öffentlichen Fördermitteln ist, zeigt das Beispiel der DARPA (Defense Advanced Research Projects Agency). Diese Behörde hat zahlreiche bahnbrechende Technologien gefördert, darunter Internetprotokolle, GPS und selbstfahrende Autos. In den USA investiert die Regierung durch Fördermaßnahmen etwa 0,5 Prozent des BIP, während die Venture-Capital-Industrie 0,7 Prozent ausmacht. Diese Partnerschaft hat eine riesige Industrie hervorgebracht – Apple, NVIDIA, Microsoft, Alphabet und Amazon sind heute die fünf wertvollsten Unternehmen der Welt.

Welche Fehler machen Start-ups bei der Fördermittelbeschaffung – und wie können sie diese vermeiden?

Philipp Nägelein: Der gravierendste Fehler ist, öffentliche Fördermittel isoliert und nachrangig zu behandeln. Das kostet bares Geld. Darum: Jedes Start-up braucht eine Public-Funding-Strategie. Alle Finanzierungsbausteine sollten strategisch kombiniert werden, um nachhaltiges Wachstum zu ermöglichen. Weiterhin darf die Compliance nicht unterschätzt werden. Wer mit Steuergeldern gefördert wird, muss Rechenschaft ablegen. Hier stößt das agile 80/20-Prinzip vieler Start-ups an seine Grenzen. Gerade bei komplexen Förderstrukturen kann professionelle Unterstützung entscheidend sein.

Was muss sich ändern, damit Start-ups bessere Finanzierungsmöglichkeiten erhalten?

Philipp Nägelein: Mehr „Financial Literacy“ außerhalb der bekannten Start-up-Zentren ist dringend notwendig. Viele Gründerteams wählen die falsche Finanzierungsform oder verpassen Chancen, weil ihnen das Wissen über öffentliche und private Kapitalquellen fehlt. Hier braucht es mehr Aufklärung und gezielte Beratung.

Sophie Ahrens-Gruber: Deutschland muss mehr Anreize für institutionelle Investoren schaffen, in Venture Capital zu investieren. Der VC-Anteil am BIP liegt in Deutschland nur bei 0,047 Prozent – etwa 31 Prozent unter dem französischen Niveau und sogar über 50 Prozent unter dem britischen Anteil. In den USA ist der Anteil fünfzehn Mal höher (0,72 Prozent im Jahr 2019). Hier gibt es erheblichen Nachholbedarf.

Frau Dr. Ahrens-Gruber, Herr Dr. Nägelein – danke für die Insights

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

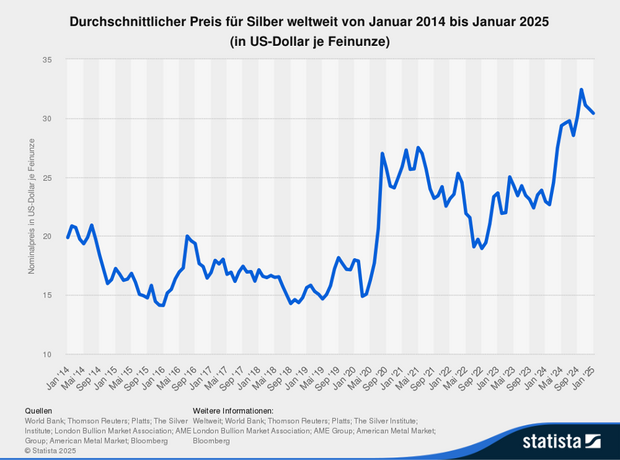

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2025 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2025 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Steuern sparen leicht gemacht: Die besten Tipps für Gründer

Das Buchhaltungs-ABC für Unternehmer: Alles, was Sie beachten müssen, wenn Sie eine Firma gründen und Steuern sparen möchten. Jetzt lesen und starten!

Steuern sparen als Gründer: Von Altersvorsorge bis Zehn-Tage-Regel

Wer sich selbstständig gemacht hat, weiß, dass jede gewonnene Freiheit mit einer neuen Pflicht einhergeht. Zwar muss man sich nicht mehr mit einem anstrengenden Chef oder nervigen Urlaubssperren herumschlagen, dafür wartet aber ein Berg an Rechnungen und Steuerrechtsparagraphen. Für Gründer eines Unternehmens birgt der erste Jahresabschluss einige unwillkommene Überraschungen – meist sind die steuerlichen Abzüge doch höher als gedacht. Aber Selbstständigkeit muss nicht zwingend teuer sein. Vielmehr kommt es vor allem auf die richtige Buchführung an. Je nachdem, wie Sie Ihre Finanzen verwalten, können Sie auch als Gründer eine beachtliche Menge an Steuern sparen.

Dieser Ratgeber verrät, mit welchen einfachen (und völlig legalen) Tricks Sie den größten Gewinn aus Ihrem Unternehmen ziehen – von „A“ wie Altersvorsorge bis „Z“ wie Zehn-Tage-Regel.

Altersvorsorge versteuern

Gerade in der Anfangsphase machen sich Selbstständige oft wenig Gedanken um den Ruhestand und ihre Altersvorsorge. Aber ein frühzeitiger Weitblick lohnt sich – und zwar nicht nur für die Zukunft, sondern auch für die Gegenwart. Denn: Investitionen in die Altersvorsorge verhelfen Firmengründern zu steuerlichen Ersparnissen. Zu solchen Investitionen gehören Zahlungen an folgende Institutionen:

- private Rentenversicherung für Freiberufler (auch „Rürup“-Rente genannt)

- gesetzliche Rentenversicherung

- berufsständische Versorgungswerke

- landwirtschaftliche Alterskassen

All diese Beiträge können Sie als „Sonderausgaben“ in der Einkommenssteuererklärung bis zu einer gewissen Summe geltend machen. Für das Kalenderjahr 2017 lag die Höchstsumme für Alleinstehende bei circa 23.000 Euro. Nachdem Sie sich eine eigene Existenz aufgebaut haben, macht es also Sinn, jährlich einen entsprechenden Betrag einzuzahlen und sich entsprechende Vergünstigungen zu sichern.

Betriebsausgaben erhöhen

Dieser Steuerspartipp scheint so simpel und offensichtlich, dass ihm viele Unternehmer zu wenig Beachtung schenken. Generell zieht das Finanzamt nicht den gesamten Umsatz, sondern den tatsächlichen Gewinn in Betracht. Den Gewinn ermitteln Selbstständige in der Steuerklärung über die sogenannte Einnahmen-Überschuss-Rechnung, kurz EÜR. Dabei gilt die Formel:

Betriebseinnahmen – Betriebsausgaben = Gewinn

Ergo: Je höher die Betriebsausgaben, desto niedriger der Betrag, den das Finanzamt als Maßstab für Ihre Steuerabgaben verwendet. Deshalb sollten Sie genau prüfen, welche Aufwendungen Sie unter dieser Kategorie verbuchen können. Zu Betriebsausgaben zählen unter anderem:

- Miete für geschäftliche Räumlichkeiten

- Einrichtung und Arbeitsmaterialien

- Kosten für Fortbildungsmaßnahmen

- Löhne und Gehälter für Personal

- Fahrtkosten (30 Cent pro Kilometer für jede einfache Fahrt zwischen Arbeits- und Wohnort)

Achten Sie jedoch auf die jeweiligen Höchstbeträge pro Kalenderjahr. Sog. geringfügige Wirtschaftsgüter (GWG), d.h. Kleininvestitionen in einzelne Gegenstände wie Telefone, Drucker oder Kaffeemaschinen, können Sie bis zu einem Bruttobetrag von 952 Euro komplett ansetzen. Teurere Anschaffungen müssen Sie dagegen über mehrere Jahre hinweg abschreiben.

Übrigens gibt es sogar die Möglichkeit, Geschenke als Betriebsausgaben abzusetzen. Dazu gehören firmeninterne Aufmerksamkeiten zu Weihnachten genau wie Benzingutscheine. Auch mit Präsenten für Personen außerhalb des Betriebes können Sie als Gründer Steuern sparen. Dabei schreibt das Finanzamt normalerweise eine jährliche Höchstgrenze von 35 Euro pro Person vor. Jedoch gilt diese Regel bei einigen teuren Geschenken nicht, beispielsweise:

- Preise im Rahmen von Gewinnspielen

- Kondolenzgeschenke

- Spargutscheine von Kreditunternehmen

In solchen Fällen dürfen Sie die entstandenen Kosten in vollem Umfang ansetzen.

Betriebsvorrichtungen gesondert abschreiben

Wenn Sie in Ihrem Büro Umbauarbeiten durchführen lassen, geben Sie auch diese Kosten in Ihrer Steuererklärung an. Dabei unterscheidet das Finanzamt jedoch zwischen zwei Kategorien:

- Kosten für Baumaßnahmen am Gebäude selbst:

- Diese müssen Unternehmer über einen Zeitraum von 33 Jahren abschreiben.

- Kosten für Betriebsvorrichtungen: Dazu gehören Anlagen, die nicht Teil des Gebäudes an sich sind und separat eingebaut werden, beispielsweise Maschinen, Ladeneinbauten oder Raumklimatisierung. Kosten für diese Vorrichtungen müssen Sie maximal 15 Jahre lang abschreiben.

Auch hier gilt: Je länger die Abschreibung insgesamt dauert, desto weniger sparen Gründer Steuern ein. Daher sollten Sie bei der Baufirma immer mindestens zwei getrennte Rechnungen anfordern: Eine für Arbeiten am Gebäude und eine für Betriebsvorrichtungen.

Investitionsabzugsbetrag nutzen

Bei der Steuererklärung kommt es nicht nur darauf an, welche Ausgaben Sie angeben, sondern vor allem, wann Sie dies tun. Generell müssen Unternehmer größere Anschaffungen linear abschreiben. Das bedeutet, dass Sie über einen längeren Zeitraum jedes Jahr einen gleichbleibenden Betrag absetzen, bis die Gesamtsumme versteuert ist. Diese Regelung bringt aus Unternehmersicht oftmals Nachteile: Während Sie die hohen Rechnungen sofort bezahlen, erhalten Sie die steuerlichen Vergünstigungen unter Umständen erst drei Jahrzehnte später.

In dieser Hinsicht bietet der sog. Investitionsabzugsbetrag (IAB) einen Vorteil für kleinere und mittlere Betriebe. Dank dieser Regelung können Sie nämlich für das laufende Geschäftsjahr Anschaffungen absetzen, die in der aktuellen Inventur noch gar nicht verzeichnet sind. Das funktioniert folgendermaßen:

1. Sie haben im Vorjahr nicht mehr als 100.000 Gewinn erwirtschaftet.

2. Sie planen für die nächsten drei Jahre Investitionen.

3. Sie setzen 40 Prozent der voraussichtlichen Ausgaben für diese Investitionen bereits in diesem Kalenderjahr ab.

Der Investitionsabzugsbetrag erweist sich vor allem in den ersten Jahren nach der Gründung als eine wirksame Methode, um Höchstbeträge für Abschreibungen gezielt auszunutzen und dadurch Steuern zu sparen.

Kleinunternehmerregelung wahrnehmen

Generell sind alle Unternehmen verpflichtet, eine Umsatzsteuer (umgangssprachlich „Mehrwertsteuer“) zu erheben. Dabei müssen sie für alle Leistungen einen gewissen Prozentsatz zusätzlich in Rechnung stellen und direkt ans Finanzamt überweisen. Das heißt, selbst wenn das Geld noch nicht auf Ihrem Konto eingegangen ist, müssen Sie bereits die Umsatzsteuer abführen. Solche Vorauszahlungen lassen sich allerdings unter bestimmten Umständen vermeiden. Kleinere Unternehmen, die im Jahr einen Umsatz unter 600.000 Euro bzw. Gewinn unter 60.000 Euro erzielen, dürfen die Ist-Versteuerung anwenden. Dabei zahlen sie die Umsatzsteuer erst dann ans Finanzamt, wenn der Kunde die jeweilige Rechnung tatsächlich beglichen hat.

Darüber hinaus können Sie dank der Kleinunternehmerregelung umsatzsteuerliche Abgaben vollständig umgehen, wenn die folgenden Kriterien zutreffen:

1. Ihr Umsatz lag im vergangenen Jahr unter 17.500 Euro

2. Ihr Umsatz wird im laufenden Jahr nicht über 50.000 Euro liegen.

Laut Paragraph §19 des Umsatzsteuergesetzes (UStG) sind alle Betriebe, die diese Voraussetzungen erfüllen, von der Umsatzsteuerpflicht befreit. In diesem Fall bleibt ihnen ein erhebliches Maß an bürokratischem Aufwand erspart. Daher sollten Sie zu Beginn genau planen, zu welchem Zeitpunkt Sie die Gründung Ihrer Firma anmelden. Je später im Jahr Sie dies tun, desto leichter wird es, beim ersten Jahresabschluss die Obergrenze von 17.500 Euro nicht zu überschreiten.

Rückstellungen bilden

Dieses Verfahren funktioniert ähnlich wie der Investitionsabzugsbetrag: Indem Unternehmensgründer vorausschauend kalkulieren, sparen sie Steuern für das laufende Geschäftsjahr. Unter „Rückstellungen“ versteht man Ausgaben, die zwar schon abzusehen sind, aber bei denen noch unklar ist, wie hoch sie ausfallen bzw. wann sie vollständig gezahlt werden. Dies ist beispielsweise der Fall, wenn zum Jahresende Reparaturen im Büro anstehen, aber die Handwerker ihre Arbeiten nicht bis Dezember abschließen können. Solche ungewissen finanziellen Verpflichtungen können Sie frühzeitig beim Finanzamt geltend machen. Dafür müssen Sie lediglich eine Begründung für die ungewisse Verbindlichkeit vorlegen und die Höhe der Rückstellung „nach bestem Gewissen“ schätzen.

Sonderabschreibungen erstellen

Kleine und mittelständische Unternehmen (KMU) können laut §7 des Einkommenssteuergesetzes außerdem von der Sonderabschreibung Gebrauch machen. Normalerweise müssen Sie Investitionen über 1000 Euro gemäß der linearen Abschreibung über mehrere Jahre verteilt von der Steuer absetzen. Allerdings existiert auch hier eine Ausnahme: Solange Ihr Gewinn im vergangenen Geschäftsjahr eine Grenze von 100.000 Euro nicht überschreitet, steht Ihnen eine Sonderabschreibung von 20 Prozent zu. Das bezieht sich auf alle beweglichen Wirtschaftsgüter, die Sie bis zu 90 Prozent für geschäftliche Zwecke nutzen. Wenn Sie beispielsweise einen Laptop für 1500 Euro kaufen, können Sie davon 300 Euro sofort abschreiben. Das Gleiche gilt für größere Anschaffungen wie Firmenwägen oder Maschinen.

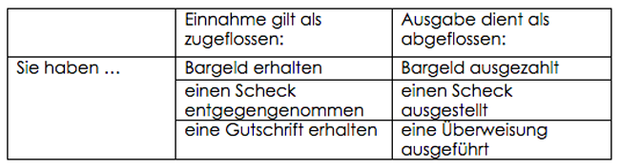

Zehn-Tage-Regel beachten

Laut dem Zu- und Abflussprinzip gelten Zahlungen steuerrechtlich nur für das Geschäftsjahr, in dem Sie tatsächlich vollzogen wurden. Demnach zählt eine Einnahme als „zugeflossen“, sobald Sie der Empfänger entgegengenommen hat. Ebenso ist eine Ausgabe „abgeflossen“, wenn der Sender eine Transaktion abgeschlossen hat. Woran Sie das konkret festmachen können, zeigt die folgende Tabelle:

Dabei spielt es keine Rolle, ob die Gegenleistung für eine Zahlung noch aussteht. Auch Vorauszahlungen müssen Sie für das Kalenderjahr ansetzen, in dem Sie abgeschlossen wurden. Allerdings ermöglicht die 10-Tage-Regel ein gewisses Maß an Flexibilität. Bei regelmäßig wiederkehrenden Ausgaben, die kurz vor Jahresende oder kurz nach Jahresbeginn stattfinden, macht das Finanzamt eine Ausnahme. „Kurz“ steht hierbei für einen Zeitraum von maximal 10 Tagen. Dadurch haben Gründer etwas mehr Spielraum, um die Jahresbilanz gezielt zu regulieren und somit Steuern zu sparen.

Berater-Honorare kalkulieren

Welches Honorar sollte beziehungsweise muss ich für meine Beratungsleistungen fordern, um meinen Lebensunterhalt zu finanzieren? Das fragen sich viele Unternehmensberater gleich welcher Couleur – insbesondere solche, die erst vor kurzer Zeit den Schritt in die Selbstständigkeit wagten. Wir geben konkrete Hilfestellung.

Generell gilt: Sie können für Ihre Beratungsleistungen jeden Preis fordern. Also zum Beispiel einen Stunden- oder Tagessatz von 5, 50, 500, 5.000 oder gar 50.000 Euro. Niemand macht Ihnen diesbezüglich irgendwelche Vorschriften. Doch angenommen, Sie würden für eine einstündige Beratung zum Beispiel nur 5 Euro verlangen? Dann könnten Sie hiermit vermutlich nicht Ihren Lebensunterhalt finanzieren – außer Sie leben wie Diogenes in einer Tonne. Und wenn Sie hierfür 50.000 Euro verlangen würden? Dann hätten Sie vermutlich keine Kunden – außer Sie hießen zum Beispiel Mark Zuckerberg und Ihren potenziellen Klienten würde sozusagen das Geld aus den Ohren quellen.

Folgende Fragen sollten Sie sich stellen, um realistische Honorare kalkulieren zu können:

Frage 1: Welchen Umsatz will, muss ich erzielen?

Doch Sie sind nicht Mark Zuckerberg. Also stehen Sie vor der Herausforderung, einen Preis für Ihre Beratungsleistungen zu fixieren, der es Ihnen ermöglicht, den Umsatz zu erzielen, den Sie zum Finanzieren Ihres Lebensunterhalts brauchen, und bei dem Sie noch ausreichend Kunden finden, trotz Ihrer vielen Mitbewerber.

Hier einige Tipps, wie Ihnen dies als (relativer) Newcomer im Markt mittelfristig gelingt. Angenommen Sie möchten pro Monat einen Brutto-Erlös, also ein zu versteuerndes Einkommen von 5.000 Euro erzielen. Dann sollten Sie hierzu zunächst den Betrag addieren, den Sie als Selbstständiger Monat für Monat für Ihre Krankenversicherung bezahlen müssen und den Sie in Ihre Altersvorsorge investieren möchten. Also sagen wir beispielsweise 1.500 Euro/Monat. Hierzu sollten Sie dann noch Ihre monatlichen Büro- und Administrationskosten (Miete, IT, Telefon, Steuerberater usw.) addieren – also zum Beispiel 1.500 Euro, womit wir bei einer Zwischensumme von 8.000 Euro wären.

Doch damit sind wir noch nicht am Ende. Denn gerade in der Phase des Auf- und Ausbaus Ihrer Unternehmung müssen Sie auch Geld in Ihr Marketing und in Ihre Werbung investieren. Außerdem wollen Sie sich als echter Profi vermutlich in einem gewissen Umfang weiterbilden. Also addieren wir zu der Zwischensumme nochmals 1.000 Euro, so dass wir auf einen Endbetrag von ca. 9.000 Euro gelangen, den Sie Monat für Monat erwirtschaften müssen, um ein zu versteuerndes Einkommen von 4.500 Euro zu erzielen.

Frage 2: Wie viele Beratungstage kann ich pro Monat maximal fakturieren?

Wie viel muss, um dieses Ziel zu erreichen, ein Beratungstag beziehungsweise eine Beratungsstunde bei Ihnen kosten? Das können Sie, wie folgt ausrechnen. Ausgangspunkt ist, dass ein Monat im Schnitt nur 18 Arbeitstage hat. Auf diese Zahl kommt man, wenn man von der Zahl von 30 Tagen/Monat, die Wochenenden, die Feiertage, die Urlaubstage und eventuell noch einen Weiterbildungs- oder Krankheitstag/Monat abzieht.

Und wie viele Tagessätze können Sie als Berater, der seine Leistungen beispielsweise in Tagessätzen abrechnet, maximal pro Monat fakturieren? Mehr als neun Beratertage sind dies bei Beratern, die ohne ein größeres Backoffice arbeiten, im Monatsschnitt meist nicht. Denn neben Ihrer eigentlichen Beraterarbeit müssen Sie gerade in der Aufbauphase Ihrer Unternehmung auch noch Zeit für administrative Tätigkeiten, für die Konzeptentwicklung fürs Marketing, für die Akquise von Kunden usw. aufwenden. Und auch die Reisezeiten sollten Sie nicht unterschätzen.

Unterm Strich bedeutet dies: Sie müssen pro Beratungstag ein Honorar von 1.000 Euro erzielen, um einen monatlichen Umsatz von 9.000 Euro zu erwirtschaften.

Keine Dumping-Preise – auch nicht bei schlechter Auslastung

Neun Beratertags pro Monat fakturieren – das ist für die meisten Berater in der Start- und Aufbauphase ihrer Unternehmung, wenn ihre Bekanntheit in ihrer Zielgruppe noch recht niedrig ist und sie noch wenig Kunden haben, eher unrealistisch – außer sie arbeiten sozusagen als „Sub-Unternehmer“ für andere Beratungsunternehmen.

Daraus folgt für fast alle Newcomer im Beratungsunternehmen: Sie sollten entweder ein gewisses finanzielles Polster haben oder bereit sein, einen Kredit aufzunehmen, um ihre Existenzgründung und den Aufbau ihrer Unternehmung zu finanzieren (wie dies auch fast alle Existenzgründer tun, die eine Imbissbude oder ein Café eröffnen). Und: Sie sollten bereit sein, für einen Zeitraum von zwei, drei Jahren überdurchschnittlich viel und lange zu arbeiten, selbst wenn sie in dieser Zeit nur ein recht „mickriges“ Einkommen erzielen (ebenso wie fast alle anderen Existenzgründer) – bis ihr Unternehmen im Markt einigermaßen etabliert ist.

Auf keinen Fall sollten Sie als (relativer) Newcomer Ihre Leistung jedoch unter dem Preis anbieten, den Sie erzielen müssen, um den angestrebten monatlichen Umsatz zu erzielen (außer Sie möchten oder müssen als „Berufseinsteiger“ noch Felderfahrung im Beraten sammeln) – selbst wenn Sie dann nur ein, zwei Kunden haben. Investieren Sie Ihre freie Zeit lieber in den Aufbau Ihrer Bekanntheit und Ihres Beziehungsnetzwerks zu den Milieus, in denen sich Ihre Zielkunden bewegen. Denn Ihre Leistung hat ihren Wert. Und wenn Sie mit Dumping-Preisen im Markt agieren, dann erreichen Sie Ihr Ziel mindestens 9.000 Euro Umsatz/Monat nie. Denn dann haben Sie irgendwann zwar eigentlich ausreichend viele Kunden. Doch leider sind diese daran gewöhnt, dass Sie sozusagen der „billige Jakob“ unter den Beratern sind.

Das heißt: Sie akzeptieren zähneknirschend zwar kleine Preisanpassungen – sagen wir zum Beispiel von 500 auf 600 Euro, wenn sie mit Ihrer Leistung zufrieden sind. Doch keinesfalls sind sie bereit, für ein- und dieselbe Leistung statt 500 Euro plötzlich 1.000 oder gar 1.500 Euro pro Tag zu bezahlen. Das heißt: Sie werden ein Billiganbieter sein und bleiben.

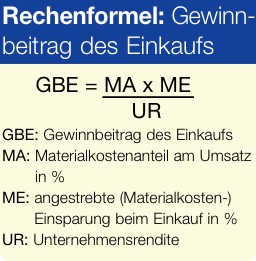

(Ein)sparen mit Strategie

Mit den richtigen Verhandlungstechniken können junge und am Markt noch wenig erprobte Unternehmen ihre Erfolgschancen klar verbessern. Lesen Sie, wie Sie als Einkäufer von Waren oder Dienstleistungen strategisch geschickt agieren.

Nicht nur der richtige Verkaufspreis entscheidet über Ihren Erfolg als Unternehmer. Genauso kommt es auf den Einkauf an, der in vielen Unternehmen ein Schattendasein fristet. Das ist ein grober Fehler, denn wenn es gelingt, strategisch richtig einzukaufen und dabei die Einkaufskosten zu senken, hat das deutliche Auswirkungen auf den Gewinn. Diese Überlegung wird immer wichtiger, denn in den letzten Jahren ist der Anteil zugekaufter Produkte und Dienstleistungen gestiegen. Umso wichtiger ist es auch, die Chancen und Risiken des indirekten Einkaufs zu kennen.

Gerade junge Unternehmen haben auf die Frage „Make or Buy“ häufig den Zukauf von Waren und Dienstleistungen gewählt. Das schafft zwar mehr Flexibilität, Risikostreuung und Kostenvorteile, sorgt aber zugleich für Know-how-Verlust und Abhängigkeit von Lieferanten. Wer seinen Einkauf verbessern möchte, muss sich nicht nur mit dem eigenen Bedarf beschäftigen und den Unterschied zwischen Preis und Kosten verstehen, sondern auch versuchen, Verkäufer zu verstehen.

Wo sich das Sparen lohnt

Der praxiserprobte Einkäufer weiß: Zuverlässige Lieferanten sind rar und somit Gold wert, und die Suche nach passenden Lieferanten stellt eine besondere Herausforderung dar. Und beim Einkauf zu sparen ist ebenfalls für jeden Unternehmer wichtig. Sparpotenzial liegt nicht nur in den klassischen Einsatzfaktoren, sondern auch bei den allgemeinen Verwaltungskosten, bei Telefon- und Stromtarifen und Reisekosten.

Nicht vergessen darf man jedoch, dass die mögliche Ersparnis und der dafür nötige Aufwand im richtigen Verhältnis stehen müssen. Wie oft hat man schon lange Telefonate geführt und Stunden im Internet recherchiert, um am Ende doch nur einen um ein paar Euro günstigeren Anbieter zu finden. Große Unternehmen gehen davon aus, dass sich ein Lieferantenwechsel aufgrund der damit verbundenen Mehrarbeit in der Buchhaltung und bei der Bestellung erst ab einem Preisunterschied von zehn Prozent lohnt.

Soweit wirtschaftlich sinnvoll, sollte man möglichst wenige Lieferanten haben. Die Bestellung aus einer Hand spart Lieferkosten und der Buchhaltung viele Kleinstrechnungen. Optimal ist es, eine überschaubare Zahl von Anbietern zu nutzen, die im Durchschnitt gute Preise und guten Service bieten.

Umsatzsteuer auf Rechnungen: So geht’s

Steuer-Know-how für Gründer*innen: Diese Anforderungen hast du zu erfüllen, um Rechnungen mit ausgewiesener Umsatzsteuer korrekt und effizient zu verwalten.

Die Anforderungen an Rechnungen mit ausgewiesener Umsatzsteuer sind hoch. Unternehmen, die innerhalb der Europäischen Union und über sie hinaus agieren, müssen diese Regularien unbedingt verstehen. Da es in den EU-Ländern unterschiedliche Vorschriften gibt und die elektronische Rechnungsstellung immer mehr an Bedeutung gewinnt, zählt es zum Pflichtprogramm, sich über die neuesten Vorgaben auf dem Laufenden zu halten. Nur so können sich Unternehmen vor Strafen schützen und einen reibungslosen Zahlungsverkehr gewährleisten.

Umsatzsteuer auf Rechnungen: Definition

Bei der Umsatzsteuer (USt.) handelt es sich um eine Verbrauchssteuer. Sie wird auf den Mehrwert erhoben, der bei der Lieferung von Waren und Dienstleistungen entsteht. Im Wesentlichen handelt es sich um eine Steuer auf den Wertzuwachs eines Produkts oder einer Dienstleistung, der sich innerhalb der Lieferkette von dem/der Hersteller*in bis zum/zur Endverbraucher*in bildet. Das System der Umsatzsteuer ist als selbstregulierender Mechanismus konzipiert: Jede(r) Teilnehmer*in der Lieferkette erhebt Umsatzsteuer auf seine/ihre Verkäufe und zahlt wiederum Umsatzsteuer auf eigene Einkäufe. Die Differenzen erhalten die Steuerbehörden.

Umsatzsteuer entsteht auf jeder Stufe der Lieferkette, einschließlich Produktion, Vertrieb und Endverkauf. Das stellt sicher, dass die Steuer schrittweise auf der Grundlage des Mehrwerts auf jeder Stufe erhoben wird. Unternehmen erheben die Umsatzsteuer im Auftrag der Regierung (Ausgangsumsatzsteuer), wenn sie Waren oder Dienstleistungen verkaufen. Sie zahlen auch Umsatzsteuer (Vorsteuer), wenn sie Waren oder Dienstleistungen von anderen Firmen erwerben.

Unternehmen können in der Regel die auf ihre Einkäufe erhobene Umsatzsteuer zurückfordern. Das gleicht die Umsatzsteuer, die sie auf Verkäufe erheben, zumindest teilweise aus. Letztlich trägt der/die Endverbraucher*in die Kosten für die Umsatzsteuer, da sie im Endverkaufspreis der Waren und Dienstleistungen enthalten ist.

Welche Rechnungen sind umsatzsteuerpflichtig?

Ob Rechnungen umsatzsteuerpflichtig sind, hängt von verschiedenen Faktoren ab. Folgende Punkte sollten die Verantwortlichen berücksichtigen:

- Gewerbeanmeldung: Falls ein Unternehmen für die Umsatzsteuer registriert ist, muss es in der Regel Umsatzsteuer auf alle Verkäufe verlangen. Diese Pflicht besteht häufig ab einem bestimmten Umsatz.

- Art der Waren oder Dienstleistungen: Nicht alle Waren und Dienstleistungen unterliegen der Umsatzsteuer. Einige Artikel können steuerbefreit sein, mit dem Nullsatz belegt werden oder einem ermäßigten Satz haben, zum Beispiel Grundnahrungsmittel, Gesundheits- und Bildungsdienstleistungen.

- Geografische Lage: Die Umsatzsteuerregelungen unterscheiden sich von Land zu Land. In der Europäischen Union ist die Umsatzsteuer beispielsweise bis zu einem gewissen Grad harmonisiert, doch die Mitgliedstaaten wenden unterschiedliche Steuersätze und Steuerbefreiungen an. Außerhalb der EU verfügen Länder wie Kanada und Australien über eigene Systeme, die USA treiben zum Beispiel keine Umsatzsteuer auf Bundesebene ein, sondern eine Verkaufssteuer.

- Internationale Transaktionen: Grenzüberschreitende Transaktionen können die Anforderungen an die Umsatzsteuer verkomplizieren. Exportierte Waren sind oft steuerfrei, sodass keine Umsatzsteuer anfällt – Importe hingegen können der Umsatzsteuer unterliegen.

Anforderungen an Rechnungen laut UStG.

Das Ausstellen von Rechnungen mit ausgewiesener Umsatzsteuer spielt für Unternehmen eine extrem wichtige Rolle, um die Einhaltung der Steuergesetze zu gewährleisten. Damit Rechnungen mit ausgewiesener Umsatzsteuer in Europa Gültigkeit besitzen, müssen sie bestimmte Angaben enthalten. Die Anforderungen können von Land zu Land leicht variieren, aber im Allgemeinen muss eine Rechnung mit ausgewiesener Umsatzsteuer folgende Informationen enthalten:

- Rechnungsdatum: Datum der Ausstellung.

- Rechnungsnummer: Eine fortlaufende Nummer, die die Rechnung identifiziert.

- Angaben zum/zur Verkäufer*in: Name, Adresse und Umsatzsteuer-Identifikationsnummer des Lieferanten.

- Angaben zum/zur Käufer*in: Name, Adresse und ggf. Umsatzsteuer- Identifikationsnummer der/des Kund*in.

- Eine detaillierte Beschreibung der gelieferten Waren oder Dienstleistungen.

- Die Menge der gelieferten Waren oder der Umfang der erbrachten Dienstleistungen und der Stückpreis ohne USt.

- Der für Waren oder Dienstleistungen zu zahlende Gesamtbetrag ohne USt.

- Der für Waren oder Dienstleistungen geltende Umsatzsteuersatz (z. B. Normalsatz, ermäßigter Satz).

- Gesamtbetrag der zu zahlenden Umsatzsteuer.

- Der zu zahlende Gesamtbetrag einschließlich Umsatzsteuer.

- Zahlungsbedingungen: Die Zahlungsbedingungen, einschließlich des Fälligkeitsdatums.

- Bankverbindung der/des Lieferant*in für die Zahlung, falls zutreffend.

- Alle anwendbaren Rabatte oder Nachlässe.

Zusätzlich zu den Standardangaben müssen Rechnungen in Deutschland das Datum des Steuerzeitpunkts enthalten, also das Datum, an dem die Waren oder Dienstleistungen geliefert wurden.

Rechnungen in Frankreich müssen in französischer Sprache ausgestellt werden und spezifische Formulierungen für steuerbefreite Transaktionen enthalten, etwa „Exonération TVA du CGI“ für steuerbefreite Lieferungen.

Rechnungen in Italien müssen den „Codice Fiscale“ (italienische Steuernummer) sowohl des Lieferanten als auch der/des Kund*in beinhalten, wenn es sich bei diesem/dieser um ein italienisches Unternehmen handelt.

Vereinigtes Königreich: Die Vorschriften werden von der britischen Steuerbehörde (HMRC) verwaltet und durch die Änderungen nach dem Brexit beeinflusst.

EU: Geregelt durch die Umsatzsteuerrichtlinie der EU, wobei jeder Mitgliedstaat die Richtlinie durch nationale Gesetze umsetzt.

Schweiz: Reguliert durch die Eidgenössische Steuerverwaltung (ESTV) mit spezifischen Mehrwertsteuervorschriften und -sätzen.

Verschiedene Arten von Rechnungen mit Umsatzsteuer

Um die Vorschriften einzuhalten und die Umsatzsteuer zurückfordern zu können, müssen Unternehmen sicherstellen, dass ihre Rechnungen alle erforderlichen Informationen enthalten. Es existieren unterschiedliche Arten von Umsatzsteuerrechnungen für verschiedene Geschäftswerte und Szenarien, deshalb müssen Firmen unbedingt wissen, welche Rechnungsart zu welcher Geschäftstransaktion passt.

Vollständige Umsatzsteuerrechnung

Eine vollständige Umsatzsteuerrechnung (oft als „Standardrechnung” bezeichnet) enthält alle oben genannten Angaben. Sie ist in der Regel für B2B-Transaktionen und alle Verkäufe erforderlich, bei denen der/die Kund*in die Umsatzsteuer zurückfordern muss.

Vereinfachte Umsatzsteuerrechnung

Eine vereinfachte Rechnung kann für kleinere Transaktionen zum Einsatz kommen. Sie enthält weniger Details als eine vollständige Rechnung und wird in der Regel für Verkäufe im Einzelhandel und andere kleine Transaktionen unter einem bestimmten Wert verwendet. Sie muss lediglich den Namen und die Adresse des Unternehmens, das Datum, eine Beschreibung der Waren oder Dienstleistungen, den zu zahlenden Gesamtbetrag einschließlich Umsatzsteuer und den Umsatzsteuerbetrag enthalten.

Modifizierte Umsatzsteuerrechnung

Die modifizierte Rechnung enthält zusätzliche Details oder Anpassungen, die auf spezifischen Gegebenheiten oder Anforderungen der Branche basieren. Dabei kann es sich um eine Variante der vollständigen Rechnung mit ausgewiesener Umsatzsteuer handeln, die zur Erfüllung spezifischer Compliance- oder Branchenstandards dient. Sie kann zusätzliche Daten wie Kund*innenreferenznummern, Projektcodes oder Vertragsdetails enthalten. Sie kommt in einzelnen Branchen oder für spezielle Geschäftsvorgänge zum Einsatz, die zusätzliche Informationen erfordern.

Bestimmungen zur Umsatzsteuer in Europa

Die Regelungen zur Umsatzsteuer in Europa sollen Einheitlichkeit gewährleisten, aber auch nationale Abweichungen zulassen. Der Brexit hat für britische Unternehmen, die mit der EU Handel treiben, eine neue Komplexität mit sich gebracht – und erfordert erhebliche Anpassungen bei der Umsatzsteuerabrechnung und -berichterstattung.

Reverse Charge: Umsatzsteuer in EU-Mitgliedstaaten