Aktuelle Events

Business Angel Investitionen in Start-ups

Das Investmentsteuerreformgesetz aus Angel-Sicht

Autor: Matthias WischnewskyBAND-Appell zur Start-up-Finanzierung: Private Business Angels und Angel GmbHs sollten gleichgestellt werden.

„Die steuerliche Förderung von Wagniskapital, das von Angel Investoren für die Finanzierung von Start-ups bereits gestellt wird, muss endlich signifikante Anreize für alle Angels bringen, gleich in welcher Rechtsform sie investieren“, fordert Business Angels Netzwerk Deutschland e.V. (BAND). Dafür sei jetzt der richtige Zeitpunkt, weil die Frage nach steuerlichen Anreizen für die volkswirtschaftlich wichtige Finanzierung von innovativen Gründungen ohnehin auf der Tagesordnung stehe.

BAND fordert in einer Stellungnahme daher, Veräußerungsgewinne aus Investitionen in Start-ups sowohl von der Einkommensteuer als auch von der Körperschaftsteuer und der Gewerbesteuer freizustellen, Verluste geltend machen zu können und das Ganze soweit wie möglich mit dem bereits existierenden 20-prozentigen INVEST – Zuschuss für Wagniskapital zu verknüpfen. „Es kommt darauf an, das riesige Potential privaten Vermögens stärker in die Finanzierung von Start-ups zu lenken“, sagt BAND Vorstand Roland Kirchhof. Wegen des hohen Risikos solcher Investitionen seien steuerliche Anreize erforderlich. Deutschland stehe bei der Zahl der Neugründungen unter den 29 Industriestaaten auf dem drittletzten Platz.

Auslöser der Diskussion ist der Gesetzentwurf des Bundesfinanzministers für ein „Investmentsteuerreformgesetz“, das für Angel Investoren, die mittels einer GmbH investieren, sogar eine massive steuerliche Verschlechterung vorsieht. Veräußerungsgewinne aus sog. Streubesitz sollen danach künftig voll körperschaftsteuerpflichtig werden, bei Investitionen in junge Unternehmen können unter bestimmten Voraussetzungen 30 % des früher investierten Betrages beim Gewinn steuerfrei bleiben. Als Streubesitz versteht man die Beteiligung einer Kapitalgesellschaft, z.B. einer GmbH, an einer anderen Kapitalgesellschaft mit einem geringeren Anteil als 10 %. Das trifft für viele Angel Finanzierungen zu. Bislang haben Angel Investoren oft die Rechtsform der GmbH gewählt, weil sie dann Veräußerungsgewinne aus einem Start-up wieder nahezu - bis auf Steuern von 5 % - in ein neues Start-up investieren konnten.

Der Entwurf des Bundesfinanzministers traf deswegen nicht nur auf entschiedenen Protest von Angels und Start-ups, sondern widerspricht auch der Versicherung der Bundesregierung, Wagniskapital zu fördern. Nach Pressemeldungen rudert der Bundesfinanzminister inzwischen zurück und hält auch eine vollständige Freistellung der Veräußerungsgewinne für möglich. Bislang hat er die 30-Prozent Grenze mit dem EU Beihilferecht begründet, was aber unzutreffend ist. Denn diese Grenze gilt nur, wenn bereits die Investition als solche steuerlich abzugsfähig gemacht wird, nicht aber für Veräußerungsgewinne, wo das EU Beihilferecht keine Kappung vorschreibt.

Nach Auffassung von BAND muss der Blick jetzt zugleich auf alle Angel Investoren gelenkt werden. Viele finanzieren nur deswegen mittels einer eigenen GmbH, um die bisherigen Steuervorteil nutzen zu können und den Veräußerungsgewinn wieder voll für neue Investments zu nutzen. Das können Angels als Privatpersonen nicht. Bei (selten vorkommenden) Beteiligungen unter 1 % zahlen sie 25 % Abgeltungsteuer + Soli, bei Beteiligungen ab 1% versteuern sie die Veräußerungsgewinne nach dem Teileinkünfteverfahren mit 60 % ihres persönlichen Steuersatzes + Soli.

Business Angels Netzwerk Deutschland e.V. (BAND) hat das Ziel, das Business Angels Ecosystem in Deutschland zu fördern und den informellen Beteiligungskapitalmarkt auszubauen. BAND wird getragen von Business Angels Netzwerken sowie öffentlichen und privaten Mitgliedern und Sponsoren. Business Angels sind private Investoren, die mit Kapital und Know-how zum Erfolg von jungen, wachstumsstarken Unternehmen beitragen.

Diese Artikel könnten Sie auch interessieren:

Die E-Rechnung kommt - worauf Unternehmen jetzt schon achten sollten

Was bislang eine freiwillige Lösung war, um betriebliche Abläufe effizienter zu gestalten und Kosten zu senken, wird künftig für einige Unternehmen Pflicht: Die elektronische Rechnung wird für den B2B-Sektor 2025 flächendeckend eingeführt und zieht einige Änderungen nach sich. Dieser Artikel zeigt, welche Vorarbeiten für die Umstellung schon heute umgesetzt werden können, um den Übergang im kommenden Jahr stressfrei zu meistern.

Elektronische Rechnung als Grundlage für „Zusammenfassende Meldung“

Beim Schaffen von ERP-Lösungen, wie sie beispielsweise von Dontenwill geboten werden, stehen vor allem die Best Practices für Effizienz, Compliance, Qualitätssicherung und Dokumentenmanagement auf der Agenda. Letzteres hat insbesondere steuerliche Relevanz. So mussten bisher mit der sogenannten Zusammenfassenden Meldung alle Umsätze von Unternehmen, die Dreiecksgeschäfte und innergemeinschaftliche Lieferungen durchführen, an das Bundeszentralamt für Steuern übermittelt werden. Dies soll in Zukunft auf digitalem Wege erfolgen, wie es die von der EU-Kommission ins Leben gerufene ViDA-Initiative vorsieht. Um mit den Syntaxen der EU zu korrespondieren, soll dafür auf ein elektronisches Rechnungsformat zurückgegriffen werden. Während die E-Rechnung für Unternehmen des B2C-Bereichs ein freiwilliges Instrument bleibt, das zur Imagepflege gegenüber dem Kunden genutzt werden kann, müssen sich B2B-Unternehmen, bei denen Leistungsempfänger und Unternehmer im Inland ansässig sind, früher oder später mit Details der E-Rechnung wie den möglichen Ausnahmen befassen.

Erfüllung spezifischer Formatanforderungen

Um die verpflichtende E-Rechnung spätestens 2025 in die Praxis umsetzen zu können, müssen die digitalen Rechnungen für die technische Integration ein spezifisches Format aufweisen.

Folgende Formate sind schon heute nutzbar und eignen sich für die in Aussicht gestellte Umstellung:

- XRechnung (genutzt bei öffentlichen Auftraggebern)

- ZUGFeRD (Hybrid-Format aus PDF- und XML-Datei)

- Factur-X (französisches Rechnungsformat)

- FatturaPA (italienisches Rechnungsformat)

Für Unternehmen, die unter die künftige Regelung fallen, ist es deshalb schon jetzt sinnvoll, Rechnungen elektronisch zu erstellen und sich dabei mit den genannten Formatvarianten auseinanderzusetzen.

Vorsicht bei hybriden Rechnungsformaten

Rechnungen, die sich einer hybriden Formatgrundlage bedienen, können zum Teil von Maschinen und zum Teil von Menschen gelesen werden. Stimmen beide Rechnungsangaben nicht miteinander überein, kann sich ein fehlerhafter Ausweis der Umsatzsteuer ergeben. Deshalb sind Unternehmen gut beraten, im Falle von Hybridlösungen vor 2025 auf ein anderes, integrierbares Format umzustellen.

Schaffen einer Zustellmöglichkeit für E-Rechnungen

Zwar regelt das Gesetz, wer zur Ausstellung einer elektronischen Rechnung verpflichtet ist, nicht aber den Weg der digitalen Übermittlung. Unternehmen, die bislang ausschließlich auf die analoge Faktura setzten, benötigen deshalb einen E-Mail-Account. Während ein solcher in größeren Unternehmen längst existiert, kann es sein, dass sich Vermieter, die per Option nach § 9 UStG an Unternehmer Objekte vermieten, zunächst einen E-Mail-Zugang einrichten müssen. Auch dies kann zwischenzeitlich umgesetzt werden.

Zweifelsfreie Identität des Absenders - Sicherheit für den Rechnungsempfänger

Die Person, die zum Empfang der E-Rechnung berechtigt ist, muss den Rechnungsaussteller einhundertprozentig identifizieren können. Um digitale Rechnungen vor Manipulation zu bewahren, ist es hilfreich, die Integrität des E-Billings mithilfe von Signatur-Tools zu sichern.

Fazit

Ein erster Schritt der vorbereitenden Maßnahmen ist es, zu überprüfen, inwiefern das eigene Unternehmen von der gesetzlichen Regelung betroffen ist. Die Wahl eines passenden Rechnungsformats und die Implementierung von Sicherheitsmaßnahmen wie E-Signaturen kosten Zeit und können in der Übergangsphase bis 2025 umgesetzt werden.

Working Capital Management

Wie Unternehmen die Balance zwischen Umlaufvermögen und kurzfristigem Kapital halten können.

Hoher Margendruck, fehlende Kapitalgebende, steigender Finanzierungsbedarf – Es gibt viele Gründe, weshalb Unternehmer*innen in jüngster Zeit vermehrt auf eine Optimierung des Working Capitals setzen. Beim sogenannten Working Capital Management geht es darum, die Liquidität des Unternehmens zu verbessern und den eigenen Kapitalbedarf zu verringern. Wir zeigen, wie diese Art des Umlaufvermögens optimiert und als „Bonitätshebel“ genutzt werden kann.

Working Capital – Was ist das überhaupt?

Der Begriff "Working Capital" wird oft mit Betriebskapital oder Umlaufvermögen übersetzt. Es handelt sich dabei um die Differenz aus Umlaufvermögen und kurzfristigen Verbindlichkeiten des Unternehmens, auch als Netto-Umlaufvermögen bezeichnet. Es setzt sich zusammen aus liquiden Mitteln, Forderungen, Vorräten, geleisteten Anzahlungen abzüglich (kurzfristiger) Verbindlichkeiten und erhaltener Anzahlungen.

Welche Bedeutung hat ein positives oder negatives Working Capital?

Das Umlaufvermögen kann im Gegensatz zu anderen Vermögensgegenständen eines Unternehmens schnell in liquide Mittel umgewandelt werden. Ist das Umlaufvermögen höher als die kurzfristigen Verbindlichkeiten, ergibt sich daraus ein positives Nettoumlaufvermögen (Net Working Capital). Das bedeutet, das Nettoumlaufvermögen des Unternehmens reicht aus, um die kurzfristigen Verbindlichkeiten zu bedienen, sodass Lieferantenrechnungen sowie Löhne und Gehälter bezahlt werden können.

Damit ist das Working Capital ein direktes Maß für die Zahlungsfähigkeit eines Unternehmens. Ein negatives Ergebnis der Berechnung wiederum bedeutet, dass die kurzfristigen Verbindlichkeiten den Wert des Umlaufvermögens übersteigen. Das Unternehmen gerät dann im schlimmsten Fall in Zahlungsschwierigkeiten.

„Totes" Betriebskapital zum Leben erwecken:

Beim Working Capital Management wird das im Umlaufvermögen gebundene Kapital genauer unter die Lupe genommen, um es effektiv freizusetzen. Dieses sogenannte tote Betriebskapital wird zum Leben erweckt, indem der Fokus auf drei Schlüsselaspekte gelegt wird:

- Lagerbestände: Ein hoher Lagerbestand und die damit verbundene Lagerfläche binden Kapital, das anderweitig für Investitionen und Einkäufe genutzt werden könnte.

- Forderungen: Offene Posten, die zum Working Capital gehören, binden Kapital und generieren keine zusätzlichen Erträge.

- Verbindlichkeiten: Durch Minimierung von Verbindlichkeiten gegenüber Lieferanten kann das Working Capital effizient optimiert werden.

Unabhängig von der Wirtschaftslage stellt eine aktive Working Capital Optimierung einen essenziellen Baustein für effizientes Controlling dar. Die Vorteile reichen von der Freisetzung gebundenen Kapitals über verbesserte Liquidität bis hin zu positiven Auswirkungen auf Bilanzrelationen und Bonitätsbewertungen.

Wie lässt sich das Working Capital optimieren?

Working Capital erwirtschaftet keine Erträge und verursacht Kosten. Daher ist eine Begrenzung dieses "toten" Kapitals entscheidend. Beim Working Capital Management gibt es drei relevante Prozesse, die optimiert werden können:

- Order-to-Cash: Der Order-to-Cash-Prozess umfasst alle Schritte, von der Kundenbestellung bis zum Zahlungseingang. Darunter fallen Preisbildung, Zahlungsbedingungen, Risikomanagement, Vertragsverwaltung sowie Fakturierung und Reklamation. Ziel aller Optimierungen ist es hier, gebundenes Kapital freizusetzen. Beispielsweise können offene Posten durch konsequentes Inkasso eingefordert werden. Auch der Einsatz von Factoring (Rechnungsvorfinanzierung) sorgt dafür, dass lange Zahlungsziele nicht mehr in gebundenem Kapital resultieren.

- Purchase-to-Pay: Dieser Prozess umfasst alle Schritte von der Bestellung bis hin zur Bezahlung der Ware beim Lieferanten. Dazu zählen der Moment der Bestellung, die Wareneingangskontrolle, das Kreditorenmanagement, die Rechnungsprüfung sowie der finale Zahlungslauf. Auch hier lässt sich durch eine Einkaufsfinanzierung das Umlaufvermögen optimieren. Denn zum einen kann die für den Wareneinkauf benötigte Summe in Raten zurückgeführt werden, sodass immer nur ein Bruchteil des Einkaufspreises fällig wird und auf die Liquidität drückt. Zum anderen kann die Ausnutzung von Skonto-Optionen zu einer deutlichen Kosteneinsparung führen.

- Total-Supply-Chain: Die Total-Supply-Chain umfasst alle Prozesse von der Entwicklung bis zum Versand der Ware. Hierbei stellt die Bilanzposition „Vorräte“ die entscheidende Kennzahl bei der Optimierung des Working Capitals dar. Alle Verbesserungen in diesem Bereich zielen darauf ab, die technischen, logistischen und organisatorischen Abläufe im Unternehmen so zu organisieren, dass möglichst wenig Lagerung von Material, Zwischenerzeugnissen und Endprodukten nötig ist. Durchlaufzeiten im Produktionsprozess sollen minimiert werden.

Unternehmen können durch verschiedene Maßnahmen das Betriebskapital erhöhen, um so die Liquidität sicherzustellen. Eine aktive und strategische Herangehensweise an das Working Capital Management ermöglicht es dann, die eigene Liquidität zu stärken, Kosten zu reduzieren und langfristig erfolgreich zu agieren.

Der Autor Stefan Kempf ist Gründer der aifinyo AG und strategischer Kopf des Berliner FinTechs. Zuvor stellte der ambitionierte Unternehmer seine knapp zehnjährige Investmentbanking-Expertise in leitenden Positionen bei verschiedenen Leasing- und Factoring-Spezialisten unter Beweis.

Risikokapital 2024: So investieren VCs in Start-ups

Diese externen Faktoren und Entscheidungsprozesse spielen 2024 aus Sicht des VC-Gebers eine große Rolle – gut zu wissen für Start-ups auf der Suche nach Venture Capital.

Lenins Worte: "Es gibt Jahrzehnte, in denen nichts passiert, und es gibt Wochen, in denen Jahrzehnte passieren", lassen sich gut auf das heutige Investitionsklima übertragen.

Dennoch geben VCs wie jedes Jahr ihre Vorhersagen unabhängig davon ab, was in der Welt außerhalb der Technologieblase passiert. Für VCs sind die traditionellen Standards: Team, Technologie, Traktion und TAM (Total Adressable Market) und Marktwachstum, die einzigen Kriterien, die zählen, richtig? Die Geschwindigkeit, mit der sich der Markt verändert, spricht jedoch dagegen. Deshalb empfiehlt sich die sorgfältigeren Bewertung anderer Faktoren, die dabei helfen können, zusammen mit den Unternehmern die nächste große Welle zu erwischen.

Wie viel Gewicht sollten wir externen Faktoren bei der Entscheidungsfindung eines VCs geben?

Während technologische Neuerungen wie Risc-V und LLM sowie Investmentteams im Mittelpunkt jeder neuen Investition stehen, müssen wir neuen Marktbedingungen mehr Aufmerksamkeit schenken. Diese Faktoren reichen von sich entwickelnden regulatorischen Landschaften bis hin zu makroökonomischen Veränderungen, die alle ihr Gewicht in der komplexen Balance der Investitionsstrategie haben.

Investieren im Jahr 2024 - drei wichtige Einflussfaktoren:

Faktor 1: Vorschriften

Hier haben wir es mit einem zweischneidigen Schwert zu tun. Auf der einen Seite bedeutet die Regulierung ein Nullrisiko für den Markt und eine hohe Zahlungsbereitschaft für die Einhaltung der Vorschriften, was ein sicheres Investitionsumfeld bietet. Dies hat jedoch den Nachteil eines potenziell engen Wertangebots, das sich auf die Einhaltung von Vorschriften beschränkt und damit die Chancen verringert, ein innovatives Unternehmen zu werden, das eine neue Kategorie definiert.

Faktor 2: Politischer Fokus - Verteidigung

Dass die Verteidigungsindustrie den KI-Hype ersetzen wird, mag eine steile These sein. Tatsache ist jedoch, dass Verteidigungstechnologien derzeit gefragt sind und es wahrscheinlich auch in Zukunft sein werden. Das Thema ist ebenso wichtig, wie umstritten. Sogenannte Dual-Use-Technologien sind daher besonders gefragt. Dabei handelt es sich um Produkte, die auf vielfältige Weise genutzt werden können, wobei die Verteidigung nur eine davon ist.

Die Vorteile liegen auf der Hand: In der Rüstungsindustrie gibt es Budgets, die ein großes Umsatzpotenzial garantieren. Vor allem, wenn man bedenkt, dass zum einen eine Krise auf die andere folgt und zum anderen der aktuelle Bestand der europäischen Länder einer Aktualisierung bedarf. Im Jahr 2023 verfügte Deutschland über 50 Milliarden Euro im Verteidigungshaushalt. Dieser wird dieses Jahr um 1,7 Milliarden Euro aufgestockt. Im aktuellen Finanzrahmen der EU sind 14,9 Milliarden Euro für Sicherheit und Verteidigung vorgesehen.

Andererseits sind die Ausstiegsmöglichkeiten für Unternehmen der Verteidigungsindustrie stark eingeschränkt, da sie oft nur einen einzigen Käufer haben und kaum über die Grenzen ihrer nationalen oder regionalen geopolitischen Interessen hinaus verkauft werden können. Der European Chips Act ist beispielsweise ein Beleg für diese Exit-Doktrin.

Faktor 3: Makroökonomische Faktoren

Das große Interesse an Verteidigungstechnologien ist das Ergebnis von weltbewegenden Ereignissen. Diese sind kaum vorhersehbar oder veränderbar und wirken sich oft auf fast jede Branche aus. Die Pandemie 2020 und der Krieg in der Ukraine sind mit einer höheren Inflation verbunden. Um diesen Anstieg zu bewältigen und das Ende des billigen Geldes einzuläuten, wurden mehrere Zinserhöhungen inszeniert.

Durch die jüngsten Zinsschwankungen werden die Karten für viele VC-finanzierte Unternehmen neu gemischt. Das könnte VCs sogar dazu veranlassen, nach azyklischen Investitionsmöglichkeiten Ausschau zu halten oder zumindest nach solchen, die potenziell von den neuen Marktbedingungen profitieren könnten, zum Beispiel im Immobilienbereich. (Siehe Ventech 2024s' First Investment: einwert - Real Estate Valuations).

Auch wenn unterschiedliche Finanzierungsumgebungen unterschiedliche Equity Stories und Finanzierungstaktiken erfordern, sollten sich sowohl Investoren als auch Unternehmer der Paradigmenwechsel auf den Finanzmärkten bewusst sein.

To-do’s für Gründer inmitten der sich verändernder Marktbedingungen

Wie können Gründer also die optimale Unternehmensstrategie finden, um sich an künftige Veränderungen anzupassen? Es ist verlockend, zurückzublicken und zu versuchen, aus den Erfahrungen zu lernen. Einerseits ist es natürlich wichtig, zurückzublicken und aus den Erfahrungen zu lernen. Andererseits müssen externe Faktoren jetzt erkannt, abgewogen und optimal bewertet werden.

1. Mach dir ein Bild davon, ob bestimmte Veränderungen vorübergehend oder dauerhaft sind und wie sie sich auf deine Equity Story auswirken

Ein Beispiel hierfür ist die Politik der Telearbeit nach Covid. In den USA ist ein großer Trend zu beobachten, dass Technologieunternehmen ihre Mitarbeiter*innen für die gesamte Arbeitswoche ins Büro zurückrufen. Dies mag für einige Mitarbeitende, die sich ans Home-Office gewöhnt haben, hart erscheinen. Für Start-ups ist es jedoch unerlässlich, Teammitglieder wirklich einzubinden, schnelle Entscheidungen zu treffen und einen reibungslosen Austausch zu gewährleisten. Nun, die Entscheidung liegt bei dir.

2. Führe dein eigenes Risikomanagement durch

Investoren analysieren die Risiken von Unternehmen, in die sie investieren wollen, aber das sollten auch Unternehmer tun! Da die Qualität der Einnahmen heute Wachstum um jeden Preis übertrumpft, ist das Verständnis der Gegenparteirisiken in der Anfangsphase eines Start-ups für seine Kunden, Banken, Vertriebspartner und natürlich die Investoren von entscheidender Bedeutung.

3. Das Beste aus den staatlichen Vorschriften machen und den rechtlichen Rahmen verstehen

Was sich wie ein restriktives Korsett anhört, muss nicht zwangsläufig einengend sein. Neue Geschäftsmöglichkeiten können auch aus Vorschriften erwachsen und den Weg für neue Marktkategorien ebnen.

Nehmen wir das Beispiel von Prewave, das vollständige Transparenz in der Lieferkette bietet und damit die Verpflichtungen aus dem Supply Chain Act Germany und der CS3D auf EU-Ebene erfüllt. Mit anderen Worten, sie nehmen ihren Kunden eine enorme Last von den Schultern: Hast du schon einmal versucht, die Arbeitsschutzstandards von Tausenden von Lieferanten gleichzeitig zu überprüfen?

Vorschriften können vielleicht sogar eine inspirierende Wirkung haben, da sie einen Nährboden für Innovationen bieten. Auch das neu verabschiedete europäische Gesetz - DMA (Digital Marketing Acts) - kann ein Chancenmotor für Start-ups und KMU sein.

Neben den Regelungen, die bereits in Kraft sind und Auswirkungen auf das eigene Unternehmen haben, sollten Unternehmer auch einen Blick in die Zukunft werfen. Welche Machtwechsel und Wahlen stehen an? Welches Land hat derzeit die Präsidentschaft auf europäischer Ebene inne?

4. Pflege Beziehungen zum öffentlichen Sektor

Nicht jedes junge Unternehmen kann es sich leisten, Lobbyarbeit zu betreiben. Abgesehen von den Arbeitszeiten ist Lobbying kein Sprint, sondern ein Marathon. Der Aufbau von Beziehungen zu öffentlichen Entscheidungsträgern ist immer wichtig, um nah an den aktuellen Diskursen zu sein.

5. Frühzeitiger Aufbau von Beziehungen zu Investoren - noch vor der Finanzierungsrunde!

Unternehmer sollten ihre Investoren gut kennenlernen wollen. Das Ziel sollte immer sein, einen langfristigen Partner für das eigene Unternehmen zu finden und nicht nur einen kurzfristigen Lückenfüller.

Kristallkugel vs. Vertrauensvorschuss

Es ist verständlich, dass sich Gründer nur auf das konzentrieren wollen, was sie kontrollieren können. Doch gut erforschte Vermutungen von Gründern über "neue" Dimensionen wie Geopolitik, Vorschriften oder makroökonomische Ereignisse werden von Investoren mehr als begrüßt. Oft ist es die einzigartige Interpretation eines Unternehmers über Marktveränderungen und die Art und Weise, wie man davon profitieren kann, die uns letztendlich davon überzeugt, zu investieren (und die Grundlage für öffentlich geteilte Vorhersagen bildet ...).

Der Autor Nicholas Barthalon ist seit 2016 bei Ventech und arbeitet als Principal im Münchner Büro. Bevor er in die VC-Branche einstieg, arbeitete Nicolas u.a. zwei Jahre lang im Investmentbanking bei Bryan, Garnier & Co. und führte Fundraising- und M&A-Mandate für Start-ups aus verschiedenen Branchen aus. Bei Ventech konzentriert sich Nicolas auf Investitionen in B2B SaaS, produktorientiertes Wachstum, Robotik und Industrie 4.0.

Forderungsmanagement: Schneller zum Geld

Eine ausgestellte Rechnung bedeutet noch lange kein Geld. Daher: Tipps und To-do’s für ein effektives Forderungsmanagement – von Anfang an.

Zwei Hürden, die viele im Geschäftsbereich kennen: Man hat hart gearbeitet, ein Produkt oder eine Dienstleistung auf den Markt gebracht und Kund*innen gewonnen. Doch dann zeigt sich ein Problem: mangelnde Zahlungsbereitschaft. Dies kann besonders in den Anfangstagen, aber auch bei einer Expansion zu existenzbedrohenden Schwierigkeiten führen. Gerade wenn man mit begrenztem Anfangskapital arbeitet, im digitalen Raum Dienstleistungen anbietet oder in neue Märkte expandiert, kann eine ausbleibende Zahlung den gesamten Geschäftsverlauf beeinträchtigen.

Daher gilt: Je früher man sich mit dem Thema mangelnde Zahlungsbereitschaft auseinandersetzt, desto einfacher wird es, ein effektives Forderungsmanagement zu etablieren.

Die Zahlungsmoral sinkt

Um das Ganze in einen konkreteren Kontext zu setzen, hilft ein Blick auf die Zahlen: In der ersten Hälfte des Jahres 2023 ist das Zahlungsverhalten deutscher Unternehmen auf ein neues Tief gesunken, wie die aktuellsten Daten von der Wirtschaftsauskunftei CRIF Deutschland zeigen. Der durchschnittliche Verzug bei Zahlungen beträgt 19,2 Tage, und es gibt einen erhöhten Anteil von Unternehmen, die ihre Rechnungen zu spät oder überhaupt nicht begleichen. Mit einer Prognose von 17.000 Firmeninsolvenzen im Jahr 2023 zeichnet sich eine düstere Perspektive ab.

Zudem ergab die Studie „Europäische Zahlungsgewohnheiten“ von EOS, einem Unternehmen, das weltweit Forderungsmanagement-Services anbietet, vom Frühjahr 2020, dass 42 Prozent dieser Unternehmen Liquiditätsprobleme haben und 51 Prozent Verluste beim Gewinn verzeichnen.

Angesichts dieser Trends ist es für Unternehmen jeder Größe essenziell, sich mit dem Thema Forderungsmanagement auseinanderzusetzen. Eine ausgestellte Rechnung bedeutet noch lange kein Geld. Es sollte jeder Schritt überdacht werden, um die eigene Liquidität zu sichern. Trotzdem lässt allein schon das Wort Forderungsmanagement viele zurückschrecken, klingt es doch nach Problemen mit Kund*innen oder ausbleibenden Zahlungen. Umso wichtiger ist eine frühzeitige Beschäftigung mit dem Aufbau eines eigenen Forderungsmanagements.

Die Vorteile eines Mahnsystems

Ein effizientes Forderungsmanagement kann erhebliche Vorteile bieten: Unternehmer*innen profitieren in erster Linie von einer Verbesserung des Cashflows, indem Rechnungen unverzüglich beglichen werden, was die Liquidität sicherstellt, und es ermöglicht, finanzielle Verpflichtungen zu erfüllen. Dies führt wiederum zu einem weiteren bedeutenden Pluspunkt – der Steigerung der Profitabilität: Mit zügigem Geldzufluss kannst du strategischer agieren, in Wachstumsinitiativen investieren, deine Lieferketten verfeinern und somit deine Ertragskraft erhöhen.

Darüber hinaus kann, wenn das Forderungsmanagement nicht nur auf Mahnverfahren, sondern auch auf Freundlichkeit und Verständnis ausgerichtet ist, die Kund*innenloyalität gefördert werden. Ein kund*innenorientiertes Mahnsystem signalisiert, dass du als das Unternehmer*in oder Gründer*in Wert sowohl auf deine finanzielle Stabilität als auch auf deine Kund*innenbeziehungen legst. Zuletzt kannst du durch gut organisierte Prozesse im Forderungsmanagement Verwaltungsaufgaben reduzieren und somit Kosten sparen. Schließlich willst du kaum mehr als nötig dafür ausgeben wollen, offenen Rechnungen hinterher zu sein, mal ganz abgesehen vom hohen zeitlichen Aufwand, der sich ergibt.

Die oben genannten Vorzüge betonen die Relevanz eines wirkungsvollen Forderungsmanagements vor allem in der aktuellen, wirtschaftlich anspruchsvollen Lage. Obwohl das Bewusstsein für seine Notwendigkeit vorhanden ist, fragen sich viele Unternehmen, wie dies konkret realisiert werden kann.

In der Tat: Der Aufbau und die Pflege eines effektiven Forderungsmanagements bedürfen spezifischer Schritte. Es ist jedoch an der Zeit, Forderungsmanagement als strategisches Anliegen zu sehen, statt nur als notwendige Last.

Im Folgenden sind alle wichtigen Schritte zur systematischen Verbesserung des Forderungsmanagements aufgeführt, um so die finanzielle Stabilität des Unternehmens zu gewährleisten.

1. Überprüfung des gegenwärtigen Zustands

Starte zunächst mit einer Analyse des gegenwärtigen Zustands. Erfasse dabei den aktuellen Umfang deiner Außenstände. Nutze dafür eine Liste aller unbezahlten Rechnungen und sortiere diese nach dem Fälligkeitsdatum. Möglicherweise stellst du bereits Muster fest oder identifizierst spezifische Kund*innen, die regelmäßig ihre Zahlungen nach Ablauf der auf den Rechnungen angegebenen Fristen verzögern.

2. Formulierung eindeutiger Zahlungsbedingungen

Es ist essenziell, dass deine Zahlungsbedingungen eindeutig formuliert sind. Sorge dafür, dass diese Bedingungen verständlich und für jeden deiner Kund*innen klar sind. Diese sollten auf jeder Rechnung und in jedem Vertrag aufgeführt sein. Frage am besten bereits zu Beginn einer Geschäftsbeziehung mit neuen Kund*innen, ob sie bestimmte Rechnungsmodalitäten bevorzugen, wie etwa eine quartalsweise Abrechnung deiner Leistungen.

3. Überwachung der Rechnungsausstellung

Achte darauf, dass deine Rechnungen rechtzeitig verschickt werden.

4. Überprüfung der Kreditwürdigkeit

Um Zahlungsverzögerungen zu vermeiden, könnte es ratsam sein, die Kreditwürdigkeit von neuen Kund*innen im Voraus zu überprüfen. Dies solltest du vor allem bei umfangreicheren Projekten tun, die dir zwar viel Umsatz einbringen können, aber auch sehr zeitintensiv sind. Sollte es hier zu einem Zahlungsverzug kommt, bleiben dir wenig Alternativen zur Liquiditätssicherung.

5. Ausarbeitung eines strukturierten Mahnwesens

Bestimme die grundlegenden Bedingungen deines Mahnwesens. Zu welchem Zeitpunkt sollen Mahnungen versendet werden? Soll die erste Mahnung bereits nach zehn Tagen erfolgen oder erst später? Wann sollte die zweite Mahnung, wann die dritte folgen? Es ist wichtig, abhängig von der Eskalationsstufe, die passenden Kommunikationsmittel zu wählen. Wenn du dich für schriftliche Mitteilungen per E-Mail oder Brief entscheidest, achte besonders auf die Wortwahl.

Die Formulierung in der Mahnung kann oft entscheidend sein. Zum Beispiel wird „Sie haben noch nicht bezahlt, bitte begleichen Sie den Betrag bis zum Tag xy“ anders aufgenommen als: „Wir alle wissen, dass Rechnungen im täglichen Stress untergehen können. Uns ist aufgefallen, dass die Rechnung xy noch aussteht. Wir möchten Sie daher freundlich darum bitten, den ausstehenden Betrag bis zum Tag xy zu überweisen.“ In herausfordernden Zeiten könnte es zudem sinnvoll sein, Zahlungspläne oder Frühzahlungsrabatte anzubieten.

6. Prozessautomatisierung

Setze auf eine Automatisierung deiner Forderungsprozesse durch die Einführung von Softwarelösungen, die den gesamten Prozess von der Rechnungserstellung bis hin zur Mahnung abdecken. Diese können dazu beitragen, Forderungen kontinuierlich zu überwachen und Mahnungen zu festgelegten Zeiten zu verschicken. Viele Softwarelösungen bieten zudem die Option, Dashboards oder Reporting-Tools zu nutzen, damit du immer den Überblick über deine Forderungen behältst und Entwicklungen frühzeitig wahrnehmen kannst.

7. Keine Pflicht zur Mahnung

Übrigens. Es besteht keine Pflicht, eine Mahnung zu erstellen. Dennoch solltest du bei ausbleibender Zahlung deine Kund*innen daran erinnern. Dadurch bleibt dir zumindest die Möglichkeit, dein Geld zu erhalten und du hast einen Nachweis über den korrekten Ablauf deiner Rechnungslegung.

Der Autor Stefan Lais ist seit fast 30 Jahren im Vertrieb tätig. Nach Stationen bei verschiedenen Softwareherstellern ist er bei der CSS AG Experte und Produktberater für eGECKO Rechnungswesen.

Die Tricks der Investor*innen und wie du nicht darauf reinfällst

Thomas Masek, Gründer und Co-CEO des auf Media-Lösungen spezialisierten Unternehmens crossvertise, teilt seine persönlichen Erfahrungen, die er während seiner Gründungshistorie im Zusammenspiel mit Investor*innen gesammelt hat, zeigt die größten Fallstricke und erklärt, wie du dich nicht über den Tisch ziehen lässt.

Investor*innen sind begehrter denn je – rund 79 Prozent der deutschen Start-ups sind laut einer Umfrage durch Bitkom Research aktuell auf der Suche nach einer Starthilfe. Kommt endlich der heiß ersehnte Deal zustande, wiegen sich Gründer*innen erst einmal in unternehmerischer Sicherheit. Doch die Beziehung zu den Geldgeber*innen verläuft leider nicht immer harmonisch und auf Augenhöhe.

Letztendlich muss man sich klarmachen: Alle Investor*innen haben die gleiche Agenda. Sie wollen mit ihrem Invest Geld verdienen. In einigen Fällen greifen sie hierfür in die Trickkiste, um ihren ROI zu erhöhen. Doch wer aufpasst, erkennt die Alarmzeichen und verhindert, ausgespielt zu werden.

Thomas Masek, Gründer und Co-CEO des auf Media-Lösungen spezialisierten Unternehmens crossvertise, teilt seine persönlichen Erfahrungen und die Fallstricke, die ihm während seiner Gründungshistorie begegnet sind – und er erklärt, wie du dich nicht über den Tisch ziehen lässt.

Trick: Leere Versprechen für eine gute Bewertung

Die erste große Hürde ist genommen, ein(e) Investor*in so gut wie gewonnen – doch die potenziellen Geldgeber*innen möchten ihr Finanzinvest durch Sacheinlagen oder operative Unterstützung kompensieren. Jetzt ist Vorsicht geboten! Denn was erst einmal nach einem fairen Ausgleich klingen mag, entpuppt sich oft als leeres Versprechen oder gar dreiste Abzocke.

Das wildeste Angebot, das uns gemacht wurde: Investor*innen wollten vollständig auf Geldeinlagen verzichten und boten stattdessen wenige Domains für Unternehmensanteile. Ein paar Netzadressen für eine substanzielle Beteiligung? Kein guter Deal.

Mein Rat: Lass die Finger davon! Ich kenne keine Beispiele, die den Abschlag in der Bewertung wert waren – ganz im Gegenteil.

Trick: Kurzfristige Anpassung der Konditionen

Beide Seiten haben ihre wichtigsten Konditionen skizziert, die Absichtserklärung steht. Doch auch wenn das schriftliche Dokument verbindlich scheint und deinem Start-up eine gewisse Sicherheit schenkt – in Stein gemeißelt ist hier noch nichts. Die Inhalte können weiterhin angepasst werden. Und das passiert öfter, als man erwarten würde.

Gern wird dann geschickt ein Zeitpunkt knapp vor dem Notartermin gewählt: Du als Gründer*in wiegst dich in Sicherheit, hast andere Optionen entweder abgesagt oder bist diesen gar nicht erst nachgegangen und stehst nun unter Druck. Für Investor*innen die perfekte Ausgangslage, um Konditionen nochmal zu verändern oder Klauseln einzufügen, die nun plötzlich zur Bedingung für die vereinbarte Partnerschaft werden.

Bei einer unserer Finanzierungsrunden wurde kurz vor knapp eine zusätzliche Klausel ins Dokument eingefügt – ein „überproportionaler Verwässerungsschutz“ –, diese ungewöhnliche Klausel hätte dem Investor in bestimmten Szenarien mehr Firmenanteile zu einem deutlich niedrigeren Preis sichern können und zu Interessenkonflikten bei zukünftigen Bewertungen geführt.

Mein Rat: Lass dich hier auf keinen Fall unter Druck setzen! Am besten behältst du dir schon im Vorfeld einen Puffer zu deinem tatsächlichen Liquiditätsende. So kannst du Termine verschieben oder den Deal ganz ausschlagen. Von diesem „Joker“ solltest du aber nur im absoluten Notfall Gebrauch machen. Zwar wollen die Geldgeber*innen durchaus investieren, andernfalls verlieren sie ihren finanziellen und zeitlichen Einsatz – sollte es aber zum Äußersten kommen, droht dir die Insolvenz.

Bleib daher von Anfang an wachsam und verfolge auch Alternativen bis zuletzt. Oft lohnt es sich, mehrere Parteien für eine Finanzierungsrunde zusammenzubringen, um die Abhängigkeit von Investor*innen zu verringern.

Trick: Persönliche Haftung einfordern

Commitment zieht. Und das besonders bei Investor*innen. Um sicherzugehen, dass Milestones erfüllt werden, greifen diese in manchen Fällen zu drastischen Mitteln wie beispielsweise zur Forderung der persönlichen Haftung, die über die üblichen Garantien hinausgeht. Stimmst du als Gründer*in diesem Postulat zu, begibst du dich automatisch in eine ausweglose Lage, sollten die vereinbarten Ziele nicht in vollem Umfang oder rechtzeitig erreicht werden.

Und: Die Persönliche Haftung wird dich auch für kommende Verhandlungen mit deinen Investor*innen immer in eine Ecke drängen. Denn die Folgen bei einer Verletzung der zuvor getätigten Vereinbarungen – dabei spielt es keine Rolle, ob selbstverschuldet oder nicht – können weitreichend sein. So kenne ich Gründer*innen, die durch den hohen Druck, den Geldgeber*innen zustimmen zu müssen, ihre gesamten Anteile verloren haben.

Also, lieber keinen Deal als einen mit persönlicher Haftung? Ja, doch Commitment und Garantien sind sowohl aufseiten der Geldgeber*innen als auch der Gründer*innen wichtig.

Mein Rat: Wenn es um das Thema persönliche Haftung geht, ist es in jedem Fall ratsam, einen Rechtsanwalt zu Rate zu ziehen. Solltest du aus guten Gründen nicht bereit sein, „all in“ zu gehen, kann das bei Investor*innen zur Annahme führen, dass eine gewisse Unsicherheit aufseiten des Start-ups vorhanden ist. Hier können Gründer*innen ihr Engagement jedoch auch anders beweisen – und zwar, indem sie selbst nochmal in das Unternehmen investieren.

Trick: Liquidität klein halten und bei Engpass günstig Anteile abgreifen

Liquidität – das liegt beiden Parteien am Herzen. Denn ein Unternehmen, welches die eigenen Rechnungen nicht bezahlen kann, kann auch die Forderungen von Gläubiger*innen und Geldgeber*innen nicht einhalten. Doch, dass Investor*innen alles tun, um die Liquidität groß zu halten, ist meist eine Illusion. Bei Engpässen stehen Gründer*innen im Handlungszwang, und ehe man sich versieht, fordern diese Anteile zu niedrigen Bewertungen ein.

Mein Rat: Debattieren Investor*innen schon im Vorfeld über mehrere Meilenstein-Auszahlungen, sollten deine Alarmglocken läuten! Mehr als zwei sollten es in keinem Fall sein. Überprüfe lieber regelmäßig deine Liquidität, plane vorausschauend und suche parallel das Gespräch mit anderen, potenziellen Förder*innen.

Trick: Neue Geschäftsführung – ohne die Gründer*in

Als Gründer*in und alleinige(r) Geschäftsführer*in deines Start-ups vertrittst du natürlich auch deine Interessen. Das kann einigen Investor*innen ein Dorn im Auge sein, da für sie die Gefahr besteht, dass du als letztes Mittel bei zu großen Diskrepanzen aus der Zusammenarbeit aussteigst. Deshalb versuchen einige Geldgeber*innen, frühzeitig eine von ihnen ausgewählte Geschäftsführung mit ins Unternehmen zu holen oder sogar dich als Geschäftsführer*in ganz zu ersetzen, um sich abzusichern.

Ein Extrembeispiel: Investor*innen haben bei einem mir bekannten Gründer eine neue Geschäftsführung eingesetzt – nicht nur mit einem deutlich höheren Gehalt, sondern auch mit weniger Wissen und geringerer Leistungsbereitschaft. So musste das Start-up nicht nur das exorbitante zusätzliche Gehalt stemmen, sondern auch den geringen Einsatz der neuen Führung verkraften – letztlich haben die Geldgeber*innen versucht, den Gründer vollständig abzusägen.

Natürlich kann eine Ergänzung der Führungsebene unter Umständen auch eine große Chance sein. Nämlich dann, wenn sich die Fähigkeiten gut komplementieren und eine enge Zusammenarbeit möglich ist.

Mein Rat: Du musst hier unbedingt am Auswahlprozess beteiligt sein! Personen, die den Investor*innen nahestehen, beispielsweise auch ehemalige Investmentmanager, sind aus meiner Sicht ein absolutes No-Go.

Nicht zurückschrecken

Auch wenn sich Gründer*innen dieser Risiken bewusst sein sollten, braucht man auf keinen Fall vor Beziehungen mit Geldgeber*innen zurückzuschrecken. Denn neben den vielen schwierigen Situationen in der Vergangenheit, sammle ich mittlerweile durchweg positive Erfahrungen und schätze die Zusammenarbeit sehr. Ist das Vertrauen erstmal vorhanden, können Investor*innen auf mehreren Ebenen gewinnbringend sein.

Start-ups in der Inflationsphase: Kredit aufnehmen oder lieber ansparen?

Das sind die wichtigsten Vor- und Nachteile von Krediten gegenüber dem Ansparen unter Berücksichtigung der Inflation – wertvolle Tipps für Gründende und Start-ups.

Bei Start-ups ist die Finanzierung eine Schlüsselkomponente für Erfolg und Wachstum. Besonders in Zeiten der Inflation stehen Gründer vor der Entscheidung: Ist es sinnvoller, einen Kredit aufzunehmen oder das erforderliche Kapital doch lieber traditionell anzusparen? Diese Frage ist besonders relevant, da die Inflation die Kaufkraft von gespartem Kapital beeinflusst. Dieser Artikel beleuchtet die Vor- und Nachteile von Krediten gegenüber dem Ansparen unter Berücksichtigung der Inflation, um Start-ups bei dieser wichtigen Entscheidung zu unterstützen.

Die grundsätzlichen Tücken der Start-up-Finanzierung

Start-ups stehen oft vor großen Herausforderungen, wenn es um die Finanzierung ihrer Geschäftsideen geht. Sie benötigen Kapital für diverse Bereiche wie Produktentwicklung, Marketing, Personalbeschaffung und Betriebskosten. Die entscheidende Frage für die Unternehmer lautet in den meisten Fällen: Kreditfinanzierung oder Eigenkapitalfinanzierung?

Kreditfinanzierung bedeutet, dass das Start-up Geld von einer Bank oder einem anderen Finanzinstitut leiht. Der Hauptvorteil liegt in der schnellen Verfügbarkeit des Kapitals. Ein wesentlicher Nachteil ist jedoch, dass diese Gelder mit Zinsen zurückgezahlt werden müssen.

Im Gegensatz dazu steht die Eigenkapitalfinanzierung, die typischerweise durch das Ansparen von Geldmitteln oder durch Investitionen von Business Angels oder anderen Investoren erfolgt. Der größte Vorteil dieser Finanzierungsform ist die Schuldunabhängigkeit. Allerdings dauert es oft länger, ausreichend Kapital auf diese Weise zu beschaffen. Zudem bedeutet die Aufnahme von Investoren oft, dass die Gründer einen Teil ihrer Kontrolle und möglicherweise Anteile am Unternehmen abgeben müssen.

In den letzten Jahren hat die Inflation einen zunehmend wichtigen Einfluss auf die Unternehmensentwicklung und insbesondere auf die Finanzierungsentscheidungen von Start-ups genommen. Die steigenden Inflationsraten müssen bei der Wahl der Finanzierungsart sorgfältig berücksichtigt werden.

Die Rolle der Inflation in der Finanzplanung bei Start-ups

Inflation spielt eine entscheidende Rolle in der Finanzplanung von Start-ups. Doch was genau ist eigentlich Inflation? Einfach erklärt ist damit gemeint, dass der Wert des Geldes über die Zeit abnimmt und sich somit die Kaufkraft verringert. Für Unternehmen, speziell für Start-ups, hat dies weitreichende Konsequenzen sowohl für gespartes Kapital als auch für Kredite.

Beim Ansparen führt Inflation dazu, dass die Kaufkraft des ersparten Geldes mit der Zeit sinkt. Ein Betrag, der heute für eine bestimmte Investition ausreicht, könnte in einigen Jahren aufgrund der Inflation nicht mehr ausreichend sein. Das birgt ein großes Risiko für Start-ups, die darauf angewiesen sind, ihr Kapital effektiv zu nutzen.

Andererseits kann Inflation bei der Aufnahme von Krediten paradoxerweise vorteilhaft sein. Wenn ein Start-up einen fest verzinsten Kredit aufnimmt, bleibt die Rückzahlungssumme nominal gleich, während der reale Wert dieser Summe aufgrund der Inflation sinkt. Dies bedeutet, dass das Unternehmen in zukünftigen, weniger wertvollen Geldeinheiten zurückzahlt, was real gesehen weniger kostet als zum Zeitpunkt der Kreditaufnahme.

In diesem Kontext spielt das Zinsniveau der Kredite eine entscheidende Rolle. Start-ups können die Zinsbelastung mit einem Online-Kreditrechner kalkulieren und diese dann mit den aktuellen Inflationsraten vergleichen.

Vorteile der Kreditaufnahme für Start-ups

Die Entscheidung für die Aufnahme eines Kredits kann für Start-ups eine Vielzahl von Vorteilen mit sich bringen, insbesondere in einem wirtschaftlichen Umfeld, das derzeit von Inflation geprägt ist.

Einer der Hauptvorteile ist die Möglichkeit, schnell auf Kapital zugreifen zu können. Das ist besonders für Start-ups wichtig, die oft schnelle Entscheidungen treffen und zügig handeln müssen, um am Markt bestehen zu können. Ein Kredit ermöglicht es, wichtige Investitionen in Bereichen wie Produktentwicklung, Marketing und Personal vorzunehmen, ohne auf das langsame Anwachsen von Eigenkapital warten zu müssen.

In Zeiten hoher Inflation kann die Kreditaufnahme noch attraktiver werden. Da der Wert des Geldes abnimmt, sinkt auch der reale Wert der zurückzuzahlenden Kreditsumme. Dies bedeutet, dass das Start-up in der Zukunft Schulden mit entwertetem Geld zurückzahlt, was real betrachtet günstiger ist als zum Zeitpunkt der Kreditaufnahme. Dieser Effekt relativiert die finanzielle Belastung durch den Kredit und macht ihn zu einer kosteneffizienten Option für die Kapitalbeschaffung.

Allerdings ist es wichtig, die Kreditaufnahme sorgfältig zu planen. Unternehmer müssen die Rückzahlungsbedingungen und Zinsen genau prüfen und sicherstellen, dass sie die finanzielle Belastung in der Praxis auch tragen können.

Risiken und Nachteile von Krediten bei der Unternehmensgründung

Kredite bieten Start-ups zwar schnellen Zugang zu Kapital, doch die damit verbundenen Risiken und Nachteile müssen vor allem im Zusammenhang mit der Inflation sorgfältig betrachtet werden.

Abgesehen davon, dass es für Selbstständige ohnehin schwer ist, überhaupt einen Kredit zu bekommen, ist das größte Risiko die Überschuldung. In einer Phase der Inflation können sich zwar die realen Kosten eines Kredits verringern, die nominalen Rückzahlungsbeträge und Zinsen bleiben aber dennoch bestehen. Diese fixen Zahlungsverpflichtungen können für Start-ups, deren Einkünfte oft unvorhersehbar sind, eine große Belastung darstellen.

Hohe Zinsen können in Zeiten der Inflation das Thema zusätzlich verschärfen, da die Kreditgeber oft höhere Zinsen verlangen, um das Risiko der Geldentwertung auszugleichen.

Zudem kann die Kreditaufnahme die Kreditwürdigkeit eines Start-ups beeinträchtigen. Eine hohe Verschuldung kann in einem inflationären Umfeld als noch riskanter wahrgenommen werden. Dadurch wird die Fähigkeit des Unternehmens, zukünftige Finanzierungen zu sichern, zusätzlich eingeschränkt.

Der Weg zum Erfolg für Start-ups: Ein ausgewogenes Finanzierungsmodell

Die Praxis zeigt: Es gibt keine Einheitslösung für die Finanzierung bei Start-ups. Jedes Unternehmen geht mit einer anderen Strategie und mit anderen Voraussetzungen an den Start. Eine Mischung aus Eigen- und Fremdfinanzierung erweist sich jedoch oftmals als die beste Strategie.

Diese Herangehensweise ermöglicht es Start-ups, die Vorteile beider Finanzierungsarten zu nutzen, während gleichzeitig die Risiken durch Inflation gemindert werden.

Das Eigenkapital bietet eine solide Basis und schützt vor den Schwankungen der Inflation, da keine festen Rückzahlungsverpflichtungen bestehen. Gleichzeitig ermöglicht das Fremdkapital durch Kredite einen schnelleren Zugang zu Kapital, wobei die Inflation die reale Schuldenlast reduziert.

Mit einer ausgewogenen Strategie können Start-ups schnell auf Chancen reagieren und gleichzeitig ein stabiles, wachsendes Unternehmen langfristig aufbauen.

Mehr Sichtbarkeit, höhere Chancen: So klappt’s mit Investor Relations

Start-ups, die auf Kapitalsuche sind, fokussieren sich meistens auf ein Thema: Investor*innen finden. Doch stell dir vor, es wäre umgekehrt und Investor*innen würden sich bei dir melden, um zu investieren. Unvorstellbar? Mit der richtigen Strategie klappt es.

Investor*innen möchten sich sicher sein, mit ihrem Investment auf das richtige Unternehmen zu setzen. Dazu gehören auf der einen Seite das Gründerteam und auf der anderen Seite der nötige Bedarf am Markt. Je bekannter dein Start-up ist und je mehr Belege zu finden sind, dass du bereits Kund*innen von deinem Produkt überzeugen konntest, desto höher sind deine Chancen, ein Investment zu sichern. Erfolgreiche Start-ups haben den Dreh raus und setzen insbesondere bei höheren Finanzierungsrunden auf eine ausgeklügelte Kommunikationsstrategie. Das Ziel: Durch hohe Sichtbarkeit Investor*innen auf sich aufmerksam zu machen.

Sichtbar in der Presse, sichtbar auf LinkedIn

Nur weil ein(e) Investor*in einen Artikel über dein Start-up liest, wird er oder sie nicht direkt Kontakt zu dir aufnehmen. Doch er oder sie wird das tun, was wir alle tun, um an Informationen zu kommen: googeln. Eine halbfertige Webseite, wenig Suchergebnisse und kein aussagekräftiges Profil der Gründer*innen vermitteln einen unprofessionellen und auch unerfahrenen Eindruck. Finden Investor*innen aktuelle aussagekräftige Artikel in Wirtschafts- und Start-up-Medien, sieht das Gründerteam auf der Bühne und in Podcasts, gibt das schon vorab einen guten Überblick über das Geschäftsmodell, das Team und die Vision. Das Start-up ist also sehr aktiv und kann sich verkaufen. Um letzteres geht’s schließlich auch beim Investment: Geldgeber*innen werden ausschließlich in Start-ups investieren, bei denen sie den Eindruck haben, dass sie verkaufen können.

Sichtbarkeit ist wichtig. Soweit so gut. Jetzt geht es darum, die richtige Strategie für sich zu finden. Zum einen muss klar sein, was kommuniziert werden darf und was nicht. Je transparenter ein Start-up ist und je klarer Zahlen, Pläne und Co. veröffentlicht werden, desto vertrauenswürdiger erscheint es. Zum anderen sollte definiert werden, wer das Gesicht des Start-ups nach außen ist. Idealerweise repräsentiert eine einzelne Person die Marke. Diese sollte sich damit wohlfühlen und auf jeden Fall Teil des Gründerteams sein. In den meisten Fällen entscheiden sich die Start-ups hier für die oder den CEO.

Kante zeigen: In Interviews und auch auf LinkedIn

Wer in die Presse möchte, muss auch auf LinkedIn präsent sein. Je höher die geplante Finanzierung, desto wichtiger ist das LinkedIn-Profil. Hier geht es insbesondere auch um die persönlichen Kanäle der Gründer*innen. Mindestens die oder der CEO sollten aktiv ihr Netzwerk ausbauen: Kontakte zu relevanten Investor*innen knüpfen, sich in Diskussionen zu ihren Themen involvieren und Kante zeigen. Mittlerweile zählt nicht nur das Wissen über das eigene Produkt. Leader müssen in der Lage sein, Entscheidungen zu reflektieren, eine politische Meinung zu haben und sich zu trauen, diese zu äußern. Journalist*innen sind sehr aktiv auf LinkedIn und recherchieren darüber ihre Gesprächspartner*innen. Und sind wir mal ehrlich: Jede(r) spricht lieber mit einer Person, die eine starke Meinung vertritt als mit jemandem, die oder der nur glatt gebügelte Antworten gibt oder im Worst Case gar keine Meinung hat.

Sobald Artikel, Interviews oder Podcasts erscheinen, kannst du die Wirkung über LinkedIn nochmal verstärken und weitere Insights zum Artikel teilen. Auch für Investor*innen, die dein Profil besuchen – und das werden sie auf jeden Fall – ist es spannend zu sehen, in welchen Medien du zuletzt vertreten warst, in welche Diskussionen du dich involvierst und welche Meinung du vertrittst.

Checkliste Investor Relations

- Zielgruppe: Überlege dir genau, wen du als Investor*in möchtest. Für klassische VCs sind Wirtschafts- und Start-up-Medien interessant, für Business Angels und Investoren aus der Branche können Fachmedien relevanter sein.

- Talking Head: Definiere, wer das Start-up nach außen präsentieren soll. Die oder derjenige ist für Interviews, Podcasts und Zitate verantwortlich.

- Themen: Definiere die wichtigsten Punkte, über die du in der Presse und auf LinkedIn sprechen möchtest. Denke auch an dein persönliches Profil!

- Themen-Monitoring: Sieh dir an, über welche Themen die Presse schreibt und welche Diskussionen auf LinkedIn stattfinden. Passe deine Kommunikation daran an und involviere dich in aktuelle Themen.

- Hohe Transparenz: Offene Kommunikation, auch über Fehler, macht dich authentisch und steigert das Vertrauen. Sollte mal etwas schieflaufen, solltest du proaktiv kommunizieren und zeigen, dass du in der Lage bist, mit schwierigen Situationen souverän umzugehen.

- Zahlen: Wenn es um Investor Relations geht, solltest du auch Zahlen kommunizieren – über deine aktuelle Geschäftsentwicklung, geplante Meilensteine und potenzielle Marktgröße.

- Zeige Persönlichkeit: Es geht nicht nur um die Business-Seite, sondern auch darum, was dich als Person ausmacht. Wofür stehst du? Was bewegt dich? Warum möchtest du die Welt zu einem besseren Ort machen?

Die Autorin Carina Goldschmid ist Geschäftsführerin von Startup Communication, einer Kommunikationsagentur für Start-ups und Scale-ups. Zu den Kernkompetenzen gehören Awareness-Kampagnen, CEO Positionierung und Investor Relations. Zu den Kunden zählen Unternehmen aus den Bereichen DeepTech, KI, SaaS und Energy/New Mobility.

Angel Invest: Super Angel Investing erobert Europa

Wie namhafte Start-up-Pioniere aus Deutschland und den USA mit Angel Invest die Frühphasenfinanzierung von Start-ups revolutionieren und ein europäisches Super-Angels-Netzwerk aufbauen wollen.

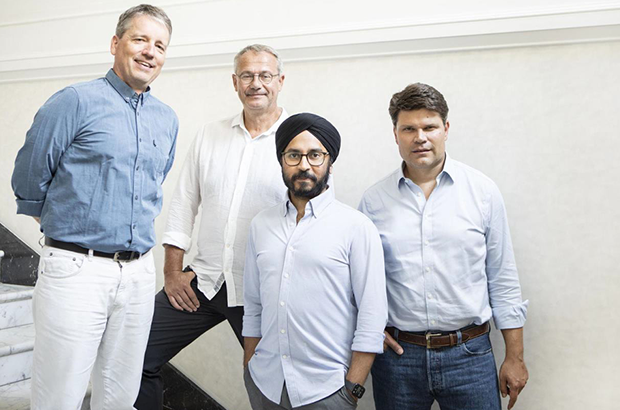

Der europäische Kapitalmarkt wird um eine neue, innovative Investment-Möglichkeit bereichert. Eine Gruppe um die Angel-Investoren Jens Lapinski und Jag Singh hat nach vielen erfolgreichen Start-up-Deals ehrgeizige Pläne: Mit Angel Invest wollen sie ein riesiges europäisches Netzwerk aus Super Angels schaffen und Frühphasen-Investments in Tech-Gründungen als neue Assetklasse etablieren.

Lapinski war zuvor unter anderem Managing Director beim globalen Start-up-Accelerator Techstars, für den er das Deutschland-Büro aufgebaut und in 40 Gründungen investiert hat, in die insgesamt mehr als 200 Millionen Dollar geflossen sind. Singh war zunächst als Politikberater, unter anderem für Hillary Clinton, tätig und hat mittlerweile in mehr als 150 Start-ups (davon 40 für Techstars) investiert.

Angel Invest: den „1-von-10“-Mythos der Startup-Investments umdrehen

Das Erfolgsrezept, das Lapinski, Singh und die Partner von Angel Invest verfolgen: Aus einer immensen Zahl an Investments – geplant sind mehr als 600 Start-up-Beteiligungen in den kommenden sechs Jahren – sollen durch intensives Coaching ausgewählte Unicorn- Kandidat*innen in einen Fonds eingebracht werden, an dem sich vermögende Privatanleger*innen und institutionelle Investor*innen beteiligen können.

Der Schwerpunkt von Angel Invest liegt – neben der extrem hohen Zahl an Frühphasen- Investments – vor allem auf einem intensiven Coaching. Im ersten Schritt finanziert Angel Invest die Gründer*innen mit Summen von bis zu 100.000 Euro und erhält dafür ein bis drei Prozent der Unternehmensanteile. Ein Angel-Investor coacht die Gründer*innen intensiv, um das Unternehmen fit für die folgenden Wachstumsphasen zu machen und um das tatsächliche Potenzial der Idee noch genauer beurteilen zu können.

Bislang konnte Angel Invest nach eigenen Angaben 60 Prozent der Start-ups, die sie in der Frühphase beim Proof of Concept unterstützte, innerhalb von zwei Jahren zu einer Series-A-Finanzierung verhelfen und damit in die Wachstumsphase bringen. Gleichzeitig liegen die typischerweise hohen Ausfallquoten im Frühphasen-Bereich aufgrund des aktiven Coachings bei Angel Invest deutlich niedriger: Von den Unternehmen, die seit mehr als einem Jahr im Portfolio sind, haben es weniger als zehn Prozent nicht geschafft.

Value-add-Partner für andere Kapitalgeber*innen

Als Konkurrent zu Venture-Capital-Investoren sieht sich Angel Invest nicht, sondern eher als zusätzlicher Value-add-Partner für andere Kapitalgeber*innen, der mit intensivem Coaching junge Start-ups besser durch die ersten Schritte ihrer Unternehmensentwicklung führt. Angel Invest kooperiert intensiv mit VCs, die als Co-Investor*innen die Dynamik der Start-ups beschleunigen.

„Wir kennen die Investment-Community in Europa sehr, sehr gut. Von den ersten 39 Start- ups, in die wir investiert haben, haben 35 signifikante Folgeinvestitionen in Höhe von mindestens zehn Millionen Euro aufgenommen“, sagt Jens Lapinski. „Investoren des Fonds I haben bereits 30% ihres Investments zurückbekommen und der Wert des Fonds ist durch erfolgreiche Exits 4.5x höher als die Investments“.

Erfolgreiche Start-ups des 2018 gegründeten Angel-Fonds sind zum Beispiel Coachhub, Rasa, Everphone, Impala, Usercentrics und Lemon Markets. „Der erste, der sich zu uns bekannt hat, war Jens Lapinski von Angel Invest“, sagt Max Linden, Mitgründer von Lemon Markets. „Das hat uns geholfen. Nach dem ersten ‚Ja‘ haben wir zusammen die weitere Finanzierung gestemmt.“ Lemon Markets konnte mittlerweile 16 Millionen Euro einsammeln.

In die bisherigen Fonds von Angel Invest haben zu 75 Prozent vermögende Privatanleger*innen mit Vermögenswerten von mehr als fünf Million Euro (High-Net-Worth-Individuals) sowie Family Offices investiert. Von institutionellen Investor*innen kamen 25 Prozent. Bei den künftigen Fonds-Generationen wird sich das Verhältnis aufgrund der zunehmenden Größe der Fonds deutlich verschieben. Erwartet wird, dass auf institutionelle Investoren etwa 60 Prozent des Fondsvolumen entfallen werden.

Warum ist Super Angel Investing eine eigene Anlageklasse?

Super Angel Investing setzt darauf, in eine besonders große Anzahl von jungen Start-ups schon in der Frühphase zu investieren. Rund um das Super Angel Investing entsteht ein extrem großes Netzwerk aus Gründer*innen und Investor*innen sowie eine extrem intensive Vernetzung mit der Start-up-Szene. Dadurch erfahren die Angel-Investor*innen sehr früh und umfangreich von neuen Gründungsideen und Gründungen.

Die große Anzahl der Investments sichert Skalen- und Lerneffekte innerhalb des Angel- Netzwerks. Die Start-ups werden vornehmlich nach dem Potenzial ihrer Idee und dem Ehrgeiz der Gründer*innen ausgewählt. Idealerweise ist eine Wachstumsstory bis zum Unicorn vorstellbar. Schwachstellen im Gründungsteam oder im Konzept werden durch die enge Betreuung von Angel Investor*innen frühzeitig erkannt und behoben.

In den USA gibt es bereits aktive Angel-Fonds. Y-Combinator und Techstars sind die bekanntesten. Y-Combinator hat bereits in 4.000 Start-ups investiert, darunter zum Beispiel Airbnb, Stripe, Dropbox und Twitch. In Europa war diese Investment-Form bislang in institutionalisierter Form kaum angekommen.

Kredite für Selbständige: Das sollte beachtet werden

Selbständige stehen oft vor einer besonderen Herausforderung, wenn es darum geht, einen Kredit aufzunehmen. Der Grund? Banken und Kreditinstitute sehen die finanzielle Situation von Selbständigen häufig als volatil oder unvorhersehbar an. Dieses oft zutreffende Bild von unregelmäßigen Einnahmen, fehlenden Arbeitsverträgen oder gar der Abhängigkeit von wenigen Großkunden kann die Kreditvergabe erschweren. Sie als Unternehmer oder Freiberufler müssen deshalb Ihre Kreditwürdigkeit besonders unterstreichen und das Vertrauen der Bank gewinnen. Im folgenden Artikel erfahren Sie, worauf Sie dabei achten sollten und wie Sie Ihre Chancen auf einen Kredit für Selbständige erhöhen können.

Die Eigenheiten von Selbständigen

Selbständige und Freiberufler schätzen ihre berufliche Autonomie. Diese Unabhängigkeit ermöglicht ihnen eine flexible Arbeitsgestaltung und die Wahl ihrer Geschäftspartner. Doch genau diese Ungebundenheit kann bei der Beantragung eines Kredits zu Hürden führen. Laut der Finanzexperten von Finanzradar sind das die wesentlichen Ursachen:

1. Schwankendes Einkommen: Wer eigenverantwortlich arbeitet, erlebt oft monatliche Einkommensunterschiede. Dieses variable Einkommen ist Banken wohlbekannt, und aus ihrer Sicht kann es die Wahrscheinlichkeit von Zahlungsausfällen oder -verzögerungen erhöhen.

2. Mangelnde Einkommensgarantie: Im Gegensatz zu festangestellten Arbeitnehmern betrachten Kreditinstitute das Einkommen von Selbstständigen und Freiberuflern weniger als feste Sicherheit. Daher müssen diese oft zusätzliche Garantien oder Sicherheiten bieten.

3. Branchenabhängige Bedenken: Die Branche, in der Sie tätig sind, kann Ihre Kreditaussichten beeinflussen. So könnten beispielsweise Baugewerbetreibende aufgrund branchenspezifischer Risiken auf größere Hürden stoßen als freiberufliche Softwareentwickler.

4. Geschäftserfahrung zählt: Insbesondere für diejenigen, die erst kürzlich den Sprung in die Selbständigkeit gewagt haben, kann es herausfordernd sein, Kreditgeber zu überzeugen. Ohne umfangreiche Geschäftsdokumentation fällt es Finanzinstituten schwer, den langfristigen Erfolg und die finanzielle Stabilität einzuschätzen.

Trotz dieser spezifischen Hindernisse sollten Sie sich nicht entmutigen lassen. Mit strategischer Vorbereitung und der richtigen Herangehensweise können Sie Ihre finanziellen Ambitionen als Selbstständiger oder Freiberufler verwirklichen.

Diese Faktoren gilt es bei der Kreditsuche für Selbständige zu berücksichtigen

Wenn Sie als Selbständiger auf der Suche nach einem Kredit sind, gibt es einige Aspekte, die Sie berücksichtigen sollten:

- Bonitätsprüfung

- Zinsen und Gebühren

- Laufzeit und Flexibilität

- Vollständigkeit und Aktualität der Unterlagen

- Sicherheiten bereitstellen

Banken und Kreditinstitute bewerten Ihre Bonität, um das Risiko eines Kreditausfalls zu beurteilen. Daher sollten Sie sich mit den Kriterien vertraut machen, nach denen diese Bewertung erfolgt. Eine positive Bonität erhöht Ihre Chancen auf einen Kredit zu günstigen Konditionen. Falls Ihre Bonität nicht optimal ist, können Sie Maßnahmen ergreifen, um diese zu verbessern. Dies kann beispielsweise durch die Vorlage aktueller Geschäftszahlen oder positiver Kundenbewertungen geschehen.

Bei der Suche nach einem Kredit für Selbständige werden Sie auf unterschiedliche Zinssätze und Gebührenmodelle stoßen. Nehmen Sie sich die Zeit, diese genau zu vergleichen. Ein vermeintlich günstiger Kredit kann durch hohe Bearbeitungsgebühren oder versteckte Kosten schnell teurer werden als erwartet. Überlegen Sie außerdem, wie lange Sie den Kredit benötigen und wie flexibel Sie bei der Rückzahlung sein möchten. Einige Kredite bieten die Möglichkeit für vorzeitige Rückzahlungen ohne zusätzliche Kosten oder flexible Zahlungspausen im Falle von Liquiditätsengpässen.

Für eine transparente Darstellung Ihrer wirtschaftlichen Lage gegenüber der Bank sollten Sie umfassende und aktuelle Geschäftsunterlagen bereithalten. Zum Gespräch in der Bankfiliale empfiehlt es sich, die Einkommenssteuerbescheide der letzten drei Jahre, eine ausführliche Gewinn- und Verlustrechnung, einen Überblick über Ihre aktuellen Schulden sowie die jüngste betriebswirtschaftliche Auswertung (BWA) mitzubringen.

Da bei einem Kredit für Selbstständige Ihr Einkommen nicht als Garantie dient, wäre es ratsam, der Bank alternative Sicherheiten zu präsentieren. Hierzu könnten Immobilien oder eine Risikolebensversicherung gehören. Mit diesen zusätzlichen Absicherungen sind Banken in der Regel eher geneigt, Ihren Wünschen entgegenzukommen und günstigere Zinssätze zu bieten. Sie sorgen dafür, dass die Bank bei unvorhergesehenen Zahlungsschwierigkeiten, sei es durch Krankheit, Tod oder Geschäftsaufgabe, ihre Forderungen dennoch beglichen bekommt.

Welche Kreditarten stehen Selbständigen zur Verfügung?

Selbständige und Freiberufler können sowohl Kredite für private Anliegen als auch für geschäftliche Belange in Anspruch nehmen. Der Hauptunterschied zwischen diesen Kreditarten liegt in ihrem Verwendungszweck.

Darlehen für persönliche Anliegen

Selbständige und Freiberufler sind mehr als nur ihre berufliche Tätigkeit. Wie jeder Mensch verfolgen sie individuelle Träume und Ambitionen, ob es nun das moderne Auto, eine topaktuelle Musikanlage oder stilsichere Einrichtung für das Eigenheim ist. Für solche Vorhaben kann ein privater Ratenkredit die ideale Lösung sein.

Wenn Sie als Selbständiger oder Freiberufler über einen privaten Kredit nachdenken, stehen Ihnen grundsätzlich zwei Optionen zur Verfügung. Sie können entweder einen flexiblen Kredit wählen, der Ihnen volle Verfügungsfreiheit bietet, oder sich für einen zweckgebundenen Kredit entscheiden, beispielsweise für den Autokauf. Zweckgebundene Kredite bieten häufig vorteilhaftere Zinsen, da sie durch den Wert des erworbenen Gegenstands - in diesem Beispiel das Auto - gesichert sind. Bei Zahlungsschwierigkeiten könnte die Bank den finanzierten Artikel veräußern, um den Kredit zu kompensieren.

Auf der anderen Seite sind Kredite zur freien Verwendung in der Regel zinstechnisch etwas kostspieliger, da sie nicht durch einen konkreten Wert gesichert sind. Es ist zu beachten, dass die Zinsen für Selbständige und Freiberufler tendenziell etwas höher ausfallen können, unabhängig von der Kreditart. Falls der Erwerb eines Eigenheims auf Ihrer Wunschliste steht: Selbständige haben durchaus die Option einer Baufinanzierung. Aufgrund des unregelmäßigen Einkommens kann dies jedoch komplexer sein als für regulär Angestellte, wobei spezielle Kriterien erfüllt werden müssen.

Darlehen für geschäftliche Anliegen

Im Geschäftskreditbereich gibt es zwei dominante Typen:

- den Betriebsmittelkredit

- den Investitionskredit

Der Betriebsmittelkredit dient hauptsächlich zur Finanzierung von alltäglichen Geschäftsausgaben wie dem Kauf von Waren oder der Überbrückung finanzieller Kurzzeitschwankungen. Er bietet Freiberuflern und Selbständigen auch die Flexibilität, ihren Kunden Zahlungsaufschübe zu gewähren. Mit dem von der Bank bereitgestellten Geld können Sie so Ihre laufenden Kosten decken, auch wenn Ihre Kunden noch nicht gezahlt haben. Ein möglicher Nachteil dieses Kredits sind jedoch die Zinssätze, die bei größeren Summen mitunter recht hoch sein können, da keine konkrete Sachwertabsicherung hinterlegt ist.

Der Investitionskredit hingegen wird genutzt, um längerfristige Anschaffungen wie Maschinen, Firmenfahrzeuge oder Produktionsanlagen zu finanzieren. Er unterstützt Unternehmen dabei, zu wachsen und sich weiterzuentwickeln. Da solche Kredite in der Regel durch den materiellen Wert der erworbenen Güter abgesichert sind, sind die Zinssätze in der Regel günstiger als bei Betriebsmittelkrediten.

Alternativen zu traditionellen Bankkrediten für Selbständige

In der heutigen Zeit haben Selbständige eine Vielzahl von Finanzierungsoptionen zur Verfügung, die über die klassischen Bankkredite hinausgehen. Diese Alternativen bieten oft mehr Flexibilität und können besser auf die spezifischen Bedürfnisse von Selbständigen zugeschnitten sein.

1. Peer-to-Peer-Kredite (P2P-Kredite): Online-Plattformen verbinden Kreditnehmer direkt mit privaten Investoren. Als Selbständiger legen Sie Ihren Kreditbedarf und den Verwendungszweck dar. Interessierte Investoren bieten dann Geld zu festgelegten Konditionen an. Dabei profitieren Sie von oft günstigeren Zinsen und schnelleren Entscheidungsprozessen.

2. Crowdinvesting: Hier investiert eine Menge von Menschen kleine Beträge in Ihr Geschäft im Austausch für eine Beteiligung oder einen festen Zinssatz. Dies eignet sich besonders für innovative Geschäftsideen oder Projekte, die auf eine breite Unterstützung aus der Community abzielen.

3. Mikrokredite: Diese kleineren Kredite werden oft von spezialisierten Instituten oder gemeinnützigen Organisationen vergeben. Sie richten sich speziell an Gründer und Selbständige, die Schwierigkeiten haben, einen traditionellen Bankkredit zu erhalten.

4. Kredit von Online-Direktbanken: Einige Direktbanken bieten spezielle Kredite für Selbständige an. Ohne Filialnetz können diese Banken oft bessere Konditionen bieten und den Prozess dank Digitalisierung beschleunigen.

Fazit

Die Entscheidung, als Selbständiger einen Kredit aufzunehmen, bringt viele Überlegungen und Herausforderungen mit sich. Dabei steht im Vordergrund, wie Banken Ihre Bonität bewerten und welche Kreditform am besten zu Ihren individuellen Bedürfnissen passt. Eine gut durchdachte Finanzierungsentscheidung unterstützt Sie effektiv in Ihrer Selbständigkeit und ermöglicht es Ihnen, Ihre unternehmerischen Ziele zu erreichen.

Finanzmanagement per Unternehmer-Kreditkarte

Wie die Wahl der richtigen Unternehmer-Kreditkarte den Geschäftserfolg eines Start-ups maßgeblich unterstützen kann.

In der dynamischen Welt des Unternehmertums ist ein effizientes Finanzmanagement unerlässlich. Es bildet das Rückgrat eines jeden erfolgreichen Unternehmens und ermöglicht es Gründerinnen und Gründern, ihre Visionen in die Realität umzusetzen. Dabei geht es nicht nur darum, die Finanzen im Auge zu behalten, sondern auch darum, strategische Entscheidungen zu treffen, die das Wachstum fördern. In diesem Kontext kann die richtige Kreditkarte zu einem wertvollen Werkzeug werden. Sie bietet nicht nur die Flexibilität, Geschäftsausgaben zu tätigen, sondern kann auch dabei helfen, den Cashflow zu optimieren und wertvolle Belohnungen zu sammeln. In den folgenden Abschnitten werden wir tiefer in die Vorteile eintauchen, die eine Unternehmer-Kreditkarte bieten kann.

Liquiditätsmanagement und Cashflow

In der Geschäftswelt sind Liquidität und Cashflow zwei zentrale Faktoren, die über den Erfolg oder Misserfolg eines Unternehmens entscheiden können. Eine Unternehmer-Kreditkarte kann hierbei als wertvolles Instrument dienen, um beide Aspekte effizient zu managen.

Erstens ermöglicht sie eine flexible Zahlungsweise. Anstatt sofortige Ausgaben zu tätigen, können Unternehmer Zahlungen aufschieben, was wertvolle Zeit verschafft, um Einnahmen zu generieren. Dies kann besonders nützlich sein, wenn es darum geht, saisonale Schwankungen oder unerwartete Ausgaben zu bewältigen.

Zweitens bieten viele Kreditkarten, insbesondere solche, die speziell für Geschäftskunden konzipiert sind, Bonusprogramme und Cashback-Angebote. Diese können dazu beitragen, die Betriebskosten zu senken und gleichzeitig wertvolle Vorteile für das Unternehmen zu schaffen.

Ein herausragendes Beispiel in diesem Bereich ist die American Express Gold Card. Sie bietet nicht nur großzügige Belohnungen und Vorteile, sondern auch Tools und Ressourcen, die speziell darauf ausgerichtet sind, Unternehmern bei der Verwaltung ihrer Finanzen zu helfen.

Insgesamt kann die richtige Unternehmer-Kreditkarte einen erheblichen Unterschied im täglichen Geschäftsbetrieb machen, indem sie Liquidität erhöht und den Cashflow optimiert.

Schutz vor Betrug und unautorisierten Transaktionen

In der digitalen Ära, in der Online-Transaktionen und elektronische Zahlungen zur Norm geworden sind, ist Sicherheit ein zentrales Anliegen für jeden Unternehmer. Glücklicherweise sind moderne Unternehmer-Kreditkarten mit fortschrittlichen Sicherheitsfeatures ausgestattet, die sowohl den Karteninhaber als auch das Unternehmen schützen.

Ein Hauptmerkmal vieler Kreditkarten ist die EMV-Chip-Technologie, die einen zusätzlichen Schutz gegen Kartenbetrug bietet. Im Gegensatz zum herkömmlichen Magnetstreifen generiert der Chip bei jeder Transaktion einen einzigartigen Code, der nur einmal verwendet werden kann, wodurch das Risiko von Datenlecks minimiert wird.

Zusätzlich bieten viele Kreditkartenanbieter Echtzeit-Benachrichtigungen bei verdächtigen Aktivitäten, sodass Unternehmer sofort reagieren können. Auch die Möglichkeit, die Karte bei Verlust oder Diebstahl sofort zu sperren, ist ein unverzichtbares Sicherheitsfeature.

Abschließend ist es wichtig zu betonen, dass, während diese Sicherheitsmaßnahmen einen robusten Schutz bieten, Unternehmer stets wachsam bleiben und ihre Karteninformationen sicher aufbewahren sollten, um maximale Sicherheit zu gewährleisten.

Zugang zu exklusiven Events und Netzwerkmöglichkeiten

In der Geschäftswelt sind Netzwerke und Beziehungen oft genauso wertvoll wie finanzielle Ressourcen. Hier können spezielle Unternehmer-Kreditkarten einen entscheidenden Vorteil bieten. Abseits der üblichen Vorteile wie Cashback und Bonuspunkten bieten viele dieser Karten exklusive Dienstleistungen, die speziell auf die Bedürfnisse von Geschäftsleuten zugeschnitten sind.

Ein solches Angebot sind exklusive Einladungen zu Business-Events, Konferenzen oder Workshops. Diese Veranstaltungen bieten nicht nur wertvolle Lernmöglichkeiten, sondern auch die Chance, sich mit Branchenkollegen, potenziellen Kunden oder Partnern zu vernetzen. In einer Zeit, in der persönliche Beziehungen immer wichtiger werden, kann der Zugang zu solchen Events ein entscheidender Wettbewerbsvorteil sein.

Zudem bieten einige Kreditkarten auch Zugang zu exklusiven Lounges an Flughäfen, was besonders für Unternehmer, die häufig reisen, von Vorteil ist. Diese Lounges sind nicht nur Orte der Entspannung, sondern auch perfekte Orte für spontane Meetings oder um in Ruhe zu arbeiten.

Ein weiteres Highlight sind oft personalisierte Beratungsdienste, sei es in Finanzfragen, Reiseplanung oder sogar bei der Eventorganisation. Mit solchen Dienstleistungen wird die Kreditkarte zu einem echten Business-Partner, der Unternehmern hilft, ihr Geschäft auf das nächste Level zu heben.

Die Wahl der richtigen Kreditkarte als Schlüssel zum Geschäftserfolg

In der heutigen Geschäftswelt, in der Flexibilität, Effizienz und Netzwerken von zentraler Bedeutung sind, kann die Wahl der richtigen Kreditkarte den Unterschied zwischen einem florierenden und einem stagnierenden Unternehmen ausmachen. Eine Unternehmer-Kreditkarte ist nicht nur ein Mittel zur Zahlung, sondern ein strategisches Werkzeug, das Liquidität sichert, den Cashflow optimiert und exklusive Vorteile bietet.

Von Sicherheitsfeatures, die vor Betrug schützen, über Bonusprogramme bis hin zu exklusiven Netzwerkmöglichkeiten – die Vorteile sind vielfältig. Doch der wahre Wert liegt in der maßgeschneiderten Unterstützung, die sie Unternehmern in ihrem täglichen Geschäftsbetrieb bietet.

Abschließend lässt sich sagen, dass in der dynamischen und oft herausfordernden Welt des Unternehmertums die richtige Kreditkarte ein verlässlicher Partner sein kann. Sie unterstützt, schützt und ermöglicht Wachstum, und ist somit ein unverzichtbares Instrument auf dem Weg zum Geschäftserfolg.

Kauf von lukrativen Webseiten als alternative Investmentmöglichkeit

Warum der Kauf von lukrativen Webseiten die beste alternative Investmentmöglichkeit sein kann. Ein Interview mit Andreas Malkow.

Im heutigen Interview sprechen wir mit Andreas Malkow, Geschäftsführer von MLK Digital und Gründer von zahlreichen Online-Projekten. Andreas hat sich auf Investitionen in Webseiten spezialisiert und gibt uns Einblicke in die Vorteile dieses alternativen Investments. Erfahre, warum der Kauf von lukrativen Webseiten eine attraktive Anlagemöglichkeit darstellt und wie du damit erfolgreich sein kannst.

Starting-up.de: Andreas, vielen Dank, dass du dir die Zeit genommen hast, um mit uns zu sprechen. Könntest du uns einen Überblick über deine Erfahrungen im Bereich der Webseiten-Investitionen geben?

Andreas Malkow: Gerne. Ich habe vor einigen Jahren angefangen, klassische Nischenseiten aufzubauen und schließlich in Webseiten zu investieren. Seitdem habe ich zahlreiche Online-Projekte ins Leben gerufen und entwickelt. In dieser Zeit habe ich gesehen, wie Webseiten-Investitionen hervorragende Renditen und passive Einkommensströme bieten können. Ich habe mich darauf spezialisiert, lukrative Webseiten zu identifizieren, zu optimieren und zu vermarkten, um das volle Potenzial dieser Anlageklasse auszuschöpfen.

Starting-up.de: Warum hältst du den Kauf von profitablen Webseiten für die beste alternative Investmentmöglichkeit?

Andreas Malkow: Neben den gängigen Anlagemöglichkeiten und den verbreiteten alternativen Investmentmöglichkeiten (auf die wir ausführlich auf unserer Webseite Seltenundteuer.de eingehen) wird das Investment in profitable Webseiten selten thematisiert, da es für viele ein Buch mit sieben Siegeln darstellt. Doch es gibt mehrere Gründe, warum ich Webseiten-Investitionen als eine der besten alternativen Anlagemöglichkeiten betrachte:

- Passive Einkommensströme: Im Gegensatz zu traditionellen Investitionen bieten Webseiten die Möglichkeit, ein passives Einkommen durch Werbeeinnahmen, Partnerprogramme oder den Verkauf von Produkten und Dienstleistungen zu generieren. Dies ist besonders attraktiv für Anleger, die nach einer zusätzlichen Einkommensquelle suchen.

- Hohe Renditen: Webseiten können im Vergleich zu anderen Anlageformen hohe Renditen bieten. Erfolgreiche Webseiten können innerhalb kurzer Zeit einen hohen ROI (Return on Investment) erzielen, wenn sie gut optimiert und vermarktet werden.

- Skalierbarkeit: Im Gegensatz zu physischen Geschäften sind Webseiten leicht skalierbar. Mit der richtigen Strategie und den richtigen Ressourcen können Sie Ihre Webpräsenz schnell ausbauen und Ihre Einnahmen steigern.

- Flexibilität: Webseiten-Investitionen bieten ein hohes Maß an Flexibilität. Anleger können verschiedene Nischen und Geschäftsmodelle erkunden, um diejenigen zu finden, die am besten zu ihren Zielen und Interessen passen.

- Geringe Einstiegskosten: Im Vergleich zu anderen Investitionsmöglichkeiten sind die Einstiegskosten für den Kauf einer Webseite oft relativ niedrig. Sie können entweder eine bestehende Webseite erwerben oder eine neue Webseite erstellen und von Grund auf aufbauen.

- Langfristige Wertsteigerung: Gut optimierte und geführte Webseiten können im Laufe der Zeit an Wert gewinnen, ähnlich wie Immobilien. Durch kontinuierliche Verbesserungen und Anpassungen an die sich ändernde Online-Landschaft können Sie Ihre Webseite zukunftssicher machen und ihren Wert steigern.

Starting-up.de: Was sind die wichtigsten Faktoren, die Anleger beachten sollten, wenn sie in Webseiten investieren möchten?

Andreas Malkow: Hier sind einige Schlüsselfaktoren, die Anleger berücksichtigen sollten:

- Nischenwahl: Die Auswahl der richtigen Nische ist entscheidend für den Erfolg Ihrer Webseite. Es ist wichtig, eine Nische zu finden, die profitabel ist, aber auch zu Ihren Interessen und Fachkenntnissen passt.

- SEO und Content-Marketing: Um den Traffic und die Sichtbarkeit Ihrer Webseite zu erhöhen, sollten Sie sich auf effektive SEO-Strategien und qualitativ hochwertige Inhalte konzentrieren. Zusammenarbeit mit SEO-Experten und Content-Produzenten kann hier sehr hilfreich sein.

- Monetarisierung: Überlegen Sie sich verschiedene Monetarisierungsstrategien, wie z.B. Werbung, Affiliate-Partnerschaften oder den Verkauf von Produkten und Dienstleistungen, um die bestmöglichen Einnahmequellen für Ihre Webseite zu finden.

- Langfristige Perspektive: Webseiten-Investitionen sind keine schnellen Gewinne. Es ist wichtig, langfristig zu planen und in die kontinuierliche Verbesserung und Wartung Ihrer Webseite zu investieren, um ihren Wert im Laufe der Zeit zu steigern.

Starting-up.de: Welche Ressourcen und Tools empfiehlst du Anlegern, die in Webseiten investieren möchten?

Andreas Malkow: Ich kann gar nicht genug betonen, wie wichtig es ist, die richtigen Ressourcen und Tools zu nutzen, um den Erfolg Ihrer Webseiten-Investitionen zu maximieren. In der heutigen datengetriebenen Welt ist es unerlässlich, fundierte Entscheidungen auf der Grundlage von soliden Daten und Analysen zu treffen, anstatt sich auf Intuition oder Emotionen zu verlassen. Hier sind einige der wichtigsten Tools und Ressourcen, die ich jedem empfehlen würde, der in Webseiten investieren möchte:

- Ahrefs und SEMrush: Diese Tools bieten umfangreiche SEO- und Keyword-Analysen, die Ihnen helfen können, Ihre Webseite zu optimieren und den Wettbewerb in Ihrer Nische zu überwachen.

- Google Analytics: Dieses kostenlose Tool bietet wertvolle Einblicke in den Traffic Ihrer Webseite und hilft Ihnen, die Leistung Ihrer Webseite im Laufe der Zeit zu verfolgen und zu verbessern.

- Flippa und Empire Flippers: Diese Plattformen sind spezialisiert auf den Kauf und Verkauf von Webseiten und können Ihnen helfen, lukrative Investitionsmöglichkeiten zu finden.

- WordPress: Dieses Content-Management-System ist benutzerfreundlich und bietet eine große Auswahl an Plugins und Themes, um Ihre Webseite individuell zu gestalten und zu optimieren.

Starting-up.de: Vielen Dank, Andreas, für deine Zeit und die wertvollen Einblicke. Wir wünschen dir weiterhin viel Erfolg bei deinen Webseiten-Investitionen.

Wir hoffen, dass euch dieses Interview mit Andreas Malkow einen Einblick in die spannende Welt der Webseiten-Investitionen gegeben und euch dazu inspiriert hat, diese alternative Anlageklasse selbst zu erkunden.

Die Vorteile dezentraler Börsen auf Polygon entdecken