Aktuelle Events

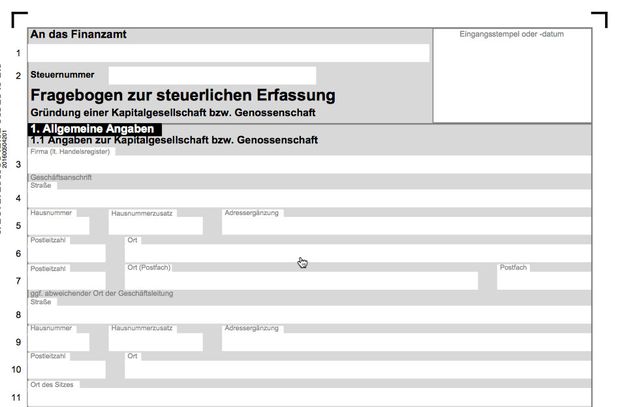

Anleitung: Den Fragebogen zur steuerlichen Erfassung korrekt ausfüllen

Der Fragebogen zur steuerlichen Erfassung muss für jedes neu gegründete Unternehmen ausgefüllt werden. Mit dem Fragebogen zur steuerlichen Erfassung melden Sie Ihr Unternehmen beim Finanzamt an. Sie erfahren hier Punkt für Punkt, wie Sie die steuerliche Erfassung je nach Rechtsform korrekt ausfüllen, und welche Stolpersteine Sie vermeiden sollten.

Darum sollten Sie sich mit dem Ausfüllen und Absenden des Fragebogens zur steuerlichen Erfassung beeilen, wenn Sie Ihre Geschäftsidee schnellstmöglich umsetzten wollen: Um Ihren Kunden die ersten Rechnungen zu schreiben, benötigen Sie die Steuernummer Ihres Unternehmens. Diese erhalten erst nachdem Sie den Fragebogen zur steuerlichen Erfassung ausgefüllt und abgesendet haben.

Wichtige Frist: Nach § 138 Abgabenordnung (AO) müssen Sie Ihr Unternehmen innerhalb von 4 Wochen nach Gründung beim Finanzamt anmelden.

Wählen Sie die Version des Fragebogens zur steuerlichen Erfassung

Hierzu laden Sie den je nach Ihrer gewählten Rechtsform passenden Fragebogen zur steuerlichen Erfassung herunter, den Sie am PC ausfüllen und an das Finanzamt zurücksenden müssen.

Version Kapitalgesellschaft

Wenn Sie eine GmbH, UG haftungsbeschränkt, AG oder Genossenschaft gründen wollen, öffnen Sie diesen Fragebogen:

>> Fragebogen zur steuerlichen Erfassung.

Version Personengesellschaft

Wenn Sie eine Personengesellschaft (GbR, OHG, KG, GmbH & Co. KG) gründen wollen, verwenden Sie diesen Fragebogen zur Steuerlichen Erfassung:

>> Fragebogen zur steuerlichen Erfassung.

Version Unternehmen nach ausländischem Recht

Wenn Sie eine Ltd. gründen wollen, verwenden Sie diesen Fragebogen zur Steuerlichen Erfassung:

Ausführliche Ausfüllanleitung für den Fragebogen zur steuerlichen Erfassung

Vorbemerkung: Die nachfolgende Anleitung für das Ausfüllen des Fragebogen zur Steuerlichen Erfassung orientiert sich an der Version für Kapitalgesellschaften. Wenn Sie eine Personengesellschaft gründen wollen, können Sie sich trotzdem an dieser Anleitung orientieren, da die Logik der meisten Fragen überwiegend gleich ist.

Abschnitt 1 des Fragebogens zur steuerlichen Erfassung: Allgemeine Angaben

- In der Zeile 1 das zuständige Finanzamt eingeben.

- Steuernummer: Diese Angabe lässt man regelmäßig frei, denn die Steuernummer wird ja erst nach Einreichung der Erfassung zugeteilt.

- Im Abschnitt 1.1. des Fragebogens zur steuerlichen Erfassung werden der Name der Firma sowie der Sitz und die Anschrift des Unternehmens eingetragen. Bei abweichendem Ort der Geschäftsleitung in den Zeilen 8 bis 11 die entsprechenden Adressdaten eintragen. In den Zeilen 12 bis 14 die Kommunikationsadressen – soweit bereits vorhanden – eintragen.

- In der Zeile 15 und 16 des Fragebogens zur steuerlichen Erfassung sollte der Geschäftsgegenstand eingetragen werden. Bitte möglichst konkret formulieren, also nicht z.B. „Handel mit Waren aller Art“, sondern z.B. „Onlinehandel mit gebrauchten Möbeln“.

- Den Block im Punkt 1.2 nur dann ausfüllen, falls Sie in mehreren Gemeinden Betriebsstätten unterhalten, sonst bitte Nein ankreuzen.

- Nun Abschnitt 1.3 im Fragebogen zur steuerlichen Erfassung ausfüllen: Hier also die Daten des Geschäftsführers eintragen. In Zeile 34 „Identifikationsnummer“ die persönliche ID-Nr. des Geschäftsführers eintragen (z.B. auf Steuerbescheid, Lohnsteuerbescheinigung zu finden). Ferner werden hier auch das Wohnsitz-Finanzamt sowie die Steuernummer des Geschäftsführers eingetragen. Bei Kommunikationsverbindungen müssen keine weiteren Angaben gemacht werden, da diese ja bereits zuvor genannt wurden.

- Falls Sie bereits einen Steuerberater ausgewählt haben, machen Sie unter 1.4 des Fragebogens zur steuerlichen Erfassung die gewünschten Angaben. Unter 1.5 können Sie dem Finanzamt mitteilen, dass Ihr steuerlicher Berater eine Empfangsvollmacht besitzt. Das kann aber auch später immer nachgeholt werden.

- Im Abschnitt 1.6 des Fragebogens zur steuerlichen Erfassung müssen Sie die vollständige Bankverbindung des Firmenkontos eintragen. Außerdem sollten Sie die Zustimmung für das SEPA-Lastschriftverfahren erteilen, um regelmäßig pünktlich alle Zahlungen an das Finanzamt zu leisten und keine Fristen zu verpassen.

- Nur für Kapitalgesellschaften: Unter 1.7 im Fragebogen zur steuerlichen Erfassung machen Sie Angaben zum Gesellschaftsvertrag und nennen das Beurkundungsdatum, das zuständige Amtsgericht und den Notar mit Anschrift. Alle Angaben finden Sie in Ihrem Gesellschaftsvertrag. Falls Sie die HR-Nummer noch nicht kennen, lassen Sie dieses Feld frei.

- Unter Abschnitt 1.8 des Fragebogens zur steuerlichen Erfassung machen Sie Angaben zur Rechtsform, also entweder GmbH, UG haftungsbeschränkt, AG oder Genossenschaft. Für die Version der Personengesellschaft ist dies der Punkt 1.4.

- Unter 1.9 das Datum des Beginns der Tätigkeit eintragen, dieses sollte identisch mit dem in der Gewerbeanmeldung sein.

- Zu Abschnitt 1.10: Hier sind Sie i.d.R. auf die Unterstützung Ihres Steuerberaters angewiesen: Dieser übermittelt Ihre Eröffnungsbilanz in einem bestimmten Dateiformat an das Finanzamt. Sie können abweichend die Eröffnungsbilanz selbst erstellen und in Papierform einsenden. Je nach Finanzamt kann das anerkannt oder abgelehnt werden.

- Die Frage, ob ein abweichendes Wirtschaftsjahr vorliegt, können Sie in der Regel mit „nein“ beantworten, auch wenn Sie unterjährig gründen.

- Nur für Kapitalgesellschaften: Unter 1.11 tragen Sie das Stammkapital und den davon eingezahlten Betrag ein.

Abschnitt 2 des Fragebogens zur steuerlichen Erfassung: Angaben zu den Gesellschaftern

- Im Abschnitt 2. des Fragebogens zur steuerlichen Erfassung machen Sie nun Angaben zu den Gesellschaftern. Falls eine Firma Anteilseigner ist, wird diese in der Zeile „Firma“ eingetragen, ansonsten machen Sie Angaben zu der oder den natürlichen Personen. Sollten Sie alleiniger Gesellschafter sein, füllen Sie nur den ersten Block aus, sollten mehr als 3 Gesellschafter vorhanden sein, können Sie das Formular noch einmal aufrufen und nur die Seite 4 noch einmal mit den weiteren Gesellschaftern ausfüllen. Sie drucken dann von dem 2. Formularsatz nur die Seite 4 aus und fügen diese in den übrigen Erfassungsbogen mit ein.

Abschnitte 3, 4, 5 des Fragebogens zur steuerlichen Erfassung

- Im Abschnitt 3. erklären Sie, ob Sie eine Bar- oder Sachgründung vornehmen. Wir gehen hier von einer Bargründung aus, d.h. normalerweise setzen Sie Ihr Kreuzchen bei „Bargründung“. Damit müssen Sie i.d.R. keine weiteren Angaben auf Seite 5 machen.

- Auch zu den Fragen unter Pt. 3.2.3, 3.2.4, 3.2.5 und 3.2.6 sowie Abschnitt 4. müssen Sie i.d.R. keine Angaben machen, Sie können also zur Seite 7 des Fragebogens zur steuerlichen Erfassung wechseln.

- Den Abschnitt 5. des Fragebogens zur steuerlichen Erfassung müssen Sie nur ausfüllen, falls Ihre GmbH Komplementärin einer GmbH & Co KG sein sollte. Bei einer normalen GmbH oder UG haftungsbeschränkt können Sie diesen Punkt also auch überspringen.

- Auch die Punkte 5.2, 5.3. und 5.4 können Sie normalerweise ignorieren.

Abschnitt 6 Fragebogen zur steuerlichen Erfassung: Ihr voraussichtlicher Gewinn

- Unter Abschnitt 6. Im Fragebogen zur steuerlichen Erfassung müssen Sie Angaben zum voraussichtlichen Gewinn machen. Auf dieser Basis wird das Finanzamt Vorauszahlungen für die Körperschaftssteuer und die Gewerbesteuer festsetzen. Sie sollten hier Ihre Gewinnerwartung vorsichtig und nicht zu optimistisch ansetzen., Sollten Sie z.B. von einem Jahresgewinn i.H.v. 50.000 Euro ausgehen, tragen Sie in Zeile 182 z.B. 15.000 Euro ein. Der identische Wert wird auch in die Zeilen 183 und 185 eingetragen. Die Zeile 184 (Steueranrechnungsbeträge) bleibt leer. Für das Folgejahr können Sie geringfügig höhere Erwartungen eintragen. Falls Sie allerdings im Laufe des ersten Geschäftsjahres merken sollten, dass Ihre optimistischen Gewinnerwartungen zutreffen oder gar übertroffen werden, sollten Sie Rücklagen für die zu tilgende Steuerschuld anlegen bzw. die tatsächliche Situation dem Finanzamt zur Anpassung der Vorauszahlungen mitteilen. Dies kann jederzeit durch Ihren Steuerberater erledigt werden.

Abschnitt 7 Fragebogen zur steuerlichen Erfassung: Lohnsteuer

- Im Abschnitt 7. geht es um die Lohnsteuer. In Zeile 186 des Fragebogens zur steuerlichen Erfassung wird die Zahl der Mitarbeiter eingetragen, wobei der Gesellschafter/Geschäftsführer ebenfalls zählt und unter a) eingetragen werden muss. Minijobber werden unter b) eingetragen. In Zeile 187 wird das Datum des Beginns der Lohnzahlungen eingetragen. Je nach Höhe der erwarteten Lohnsteuer wählt man in Zeile 188 einen Anmeldungszeitraum. Die Zeilen 189 bis 192 entfallen, außer man unterhält mehrere Firmensitze.

Abschnitt 8 Fragebogen zur steuerlichen Erfassung: Kleinunternehmerregelung

- In Abschnitt 8.1 des Fragebogens zur steuerlichen Erfassung trägt man die erwarteten Umsätze im Jahr der Betriebseröffnung und im Folgejahr ein. Abschnitt 8.2 können Sie i.d.R. ignorieren.

- Sollte der auf das erste Kalenderjahr hochgerechnete Umsatz weniger als 17.500 Euro betragen, können Sie die Kleinunternehmerregelung anwenden und müssen keine Umsatzsteuer-Voranmeldungen abgeben. Dies ist in Zeile 195 anzugeben. Allerdings können Sie selbst dann keine durch Sie bezahlte Umsatzsteuer geltend machen. Wenn Sie z.B. höhere Anfangsinvestitionen tätigen, bei denen Umsatzsteuer enthalten ist, sollten Sie auf die Kleinunternehmer-Regelung verzichten, selbst in dem Fall, dass Ihr Umsatz tatsächlich unter den 17.500 Euro liegt. Den Verzicht geben Sie in Zeile 196 an.

- Unter 8.4 im Fragebogen zur steuerlichen Erfassung können Sie eine teilweise Steuerbefreiung beantragen, wenn Sie Lieferungen ins europäische oder außereuropäische Ausland planen. In das Textfeld schreiben Sie die entsprechende Begründung, z.B. Lieferungen ins europäische Ausland. Wenn derartige Tätigkeiten erst zu einem späteren Zeitpunkt vorgesehen sind, können Sie nun auch zunächst „Nein“ ankreuzen. Den Absatz des Umsatzsteuergesetzes müssen Sie nicht angeben.

- Unter 8.5 im Fragebogen zur steuerlichen Erfassung geben Sie an, ob Sie (teilweise) Dienstleistungen oder Produkte verkaufen werden, die dem ermäßigten Steuersatz von derzeit 7% unterliegen. Wenn Sie hier unsicher sind, sollten Sie diese Frage vorab mit Ihrem Steuerberater klären. Den passenden Absatz zum Umsatzsteuergesetz müssen Sie nicht angeben. Wenn Sie nur Umsätze zum Regelsteuersatz (derzeit 19%) erbringen werden, kreuzen Sie hier „nein“ an.

- Im Abschnitt 8.6 kann man die Durchschnittssatzbesteuerung wählen. Das ist i.d.R. nur für Land- und Forstwirte relevant und dient diesen Berufsgruppen zur Festsetzung der Umsatzsteuer nach Durchschnittssätzen und zur Vereinfachung des Besteuerungsverfahrens.

- Im Abschnitt 8.7 des Fragebogens zur steuerlichen Erfassung wählen Sie die Ist- oder Sollversteuerung, falls der erwartete Jahresumsatz im Gründungsjahr unter 500.000 Euro bleiben sollte. Die Istversteuerung ermöglicht es dem Unternehmer, die Umsatzsteuer immer erst nach tatsächlichem Eingang der Zahlungen durch den Kunden vorzunehmen. Sollte Ihr Unternehmen voraussichtlich die Grenze von 500.000 Euro nicht überschreiten, empfiehlt es sich die Istversteuerung zu wählen, um Liquiditätsengpässe durch Abführung der Umsatzsteuer, die man noch nicht erhalten hat, zu vermeiden. Bei Unternehmen mit mehr als 500.000 Euro Jahresumsatz kann diese Variante nicht gewählt werden, es muss die Sollversteuerung gewählt werden.

- Unter 8.8 im Fragebogen zur steuerlichen Erfassung können Sie eine Umsatzsteuer-Identifikationsnummer beantragen. Mit Hilfe dieser Nummer kann man innereuropäische Lieferungen und Leistungen umsatzsteuerfrei für sein Unternehmen einkaufen. In den Zeilen 205 bis 207 sollte man noch eine Begründung für den Antrag auf die Umsatzsteuer-Identifikationsnummer angeben. In den meisten Fällen trifft hier zu: Kreuzchen bei Zeile 205, sowie Kreuzchen in Zeile 207. Die UID-Nr. erhält man etwas später als die normale Steuernummer vom Bundeszentralamt für Steuern.

- Der Abschnitt 8.9 im Fragebogen zur steuerlichen Erfassung ist nur für Unternehmen im Bereich der Bauwirtschaft und Gebäudereinigung relevant. Dies ist eine Spezialregelung im Umsatzsteuerrecht, nach der nicht der leistende Unternehmer, sondern der Leistungsempfänger die Umsatzsteuer zu entrichten hat. Falls Sie in den genannten Branchen gründen, sollten Sie diesen Punkt vorab mit Ihrem Steuerberater klären.

- Unter 8.10 kann man die Teilnahme am sog. „Mini-One-Stop-Shop“-Verfahren erklären. Dies ist dann relevant, wenn man als Unternehmen in den Bereichen Telekommunikationsleistungen, Rundfunk, TV und Internet Leistungen an Endverbraucher im europäischen Ausland erbringt. Da der Leistungsort in diesem Fall in dem Staat liegt, in dem der Leistungsempfänger ansässig ist, muss auch in diesen Staaten die Umsatzsteuer geleistet werden. Die Sonderregelung "Mini-One-Stop-Shop" vereinfacht die Melde- und Erklärungspflichten in den einzelnen Verbrauchsstaaten. Falls Sie in einer der genannten Branchen gründen, sollten Sie die Details hierzu mit Ihrem Steuerberater klären.

Abschnitt 9 Fragebogen zur steuerlichen Erfassung und Anlagen

- Im Abschnitt 9. sollten Unternehmen, die im Bereich der Bauwirtschaft tätig sind, eine Freistellungsbescheinigung nach §48 b EStG beantragen. Details hierzu sollten Sie ggfls. mit Ihrem Steuerberater klären.

- In den Zeilen 217 bis 223 des Fragebogens zur steuerlichen Erfassung führen Sie die Anlagen auf, die Sie mit dem Steuerlichen Erfassungsbogen an das Finanzamt senden. Dies sollten sein:

- Kopie des Gesellschaftsvertrages

- ggfls. Eröffnungsbilanz

- Teilnahmeerklärung am SEPA-Lastschriftverfahren

Klicken Sie nun auf das Drucker-Symbol neben dem Home-Symbol in der oberen Leiste und erzeugen Sie eine PDF-Datei. Diese drucken Sie aus, unterschreiben sie und senden den fertig ausgefüllten Fragebogen zur steuerlichen Erfassung gemeinsam mit den zuvor erwähnten Anlagen an das zuständige Finanzamt.

Geschafft!

Freelancer-Kompass 2026: 43 % der Freelancer*innen ohne gesicherte Projekt-Auslastung

Die erste Erhebung des Freelancer-Kompass 2026 unterstreicht die wachsende Unsicherheit in der Projektlandschaft und zeigt deutliche Rückgänge der Auftragslage in mehreren Branchen.

Die wirtschaftliche Unsicherheit unter Freelancer*innen spitzt sich weiter zu: 43 Prozent haben derzeit keine gesicherte Auslastung für die kommenden Monate. Die Hälfte gibt zudem an, dass sich die Auftragslage im Vergleich zum Vorjahr verschlechtert hat. Das zeigen die Ergebnisse der ersten und aktuellen Erhebungswelle für den Freelancer-Kompass 2026 von freelancermap. Seit mehr als zehn Jahren liefert Deutschlands größte Freelancer-Plattform umfangreiche Daten zur Selbständigkeit im deutschsprachigen Raum. Für die kommende Ausgabe des Freelancer-Kompass ermöglichen erstmals mehrere kurze Umfragen ein detaillierteres Bild des Ist-Zustandes.

Die Auslastungsangaben der Selbständigen verdeutlichen, wie angespannt die aktuelle Projektsituation ist. Zwölf Prozent der Befragten haben eine gesicherte Auftragslage bis zu einem Monat, jeder Fünfte hat Projekte für die nächsten zwei bis drei Monate sicher, 13 Prozent für vier bis sechs Monate. Für einen Großteil der Freelancer*innen bleibt eine langfristige Planung daher unmöglich.

Weniger Aufträge in mehreren Branchen

Die angespannte Situation zeigt sich auch beim Blick auf die Branchen. In mehreren Sektoren melden Freelancer*innen einen spürbaren Rückgang der Nachfrage. Insbesondere betroffen ist die gegenwärtig krisenbehaftete Automobilbranche. 32 Prozent der Befragten geben an, das sie hier einen Rückgang der Aufträge verzeichnen. Im Sektor IT/Software sind es 23 Prozent und in der Industrie, dem Maschinenbau sowie im Bereich Banken/Finanzwesen jeweils zwölf Prozent.

„Wenn in so vielen Branchen Aufträge zurückgehen und fast die Hälfte der Freelancer keinerlei Planungssicherheit hat, ist das längst kein individuelles Risiko mehr, sondern ein strukturelles“, sagt Thomas Maas, CEO von freelancermap. „Freelancer stehen für Flexibilität und Expertise. Doch genau diese Menschen geraten zunehmend unter Druck, weil wirtschaftliche und politische Rahmenbedingungen ihnen ihre Arbeit erschweren. Branchenrückgänge, kurze Auslastungshorizonte und operative Hürden in Projekten wirken zudem zusammen. Das trifft nicht nur einzelne, sondern prägt den Markt insgesamt.“

Herausfordernde Zusammenarbeit

Zu den häufigsten Auftraggebern zählen überwiegend größere Unternehmen. So arbeiten 60 Prozent der Befragten mit dem Mittelstand zusammen und 58 Prozent mit Konzernen. Dahinter folgen Agenturen und Beratungen (27 Prozent) sowie Start-ups (21 Prozent). In der täglichen Projektarbeit und Zusammenarbeit begegnen Freelancer*innen mehreren Schwierigkeiten, die ihre Arbeitsweise erschweren. Besonders häufig genannt werden unklare Anforderungen (55 Prozent), verzögerte Rückmeldungen (47 Prozent) sowie fehlende Entscheidungen (42 Prozent).

Beim Blick auf den Arbeitsort zeigt sich, dass ein überwiegender Teil der Selbständigen (71 Prozent) aus dem Homeoffice arbeitet. 22 Prozent arbeiten hybrid. Nur jeder Zwanzigste (5 Prozent) arbeitet bei dem Kunden / der Kundin vor Ort. Die Möglichkeit einer Workation nutzen zwei Prozent der Befragten.

Rahmenbedingungen ausschlaggebend

Freelancer*innen lehnen Projekte vor allem dann ab, wenn grundlegende Rahmenbedingungen nicht stimmen. Am häufigsten wird ein zu niedriger Stundensatz genannt (70 Prozent). Ebenfalls stark vertreten ist die Aussage, dass das Projekt nicht zu den eigenen Fähigkeiten passt (62 Prozent). Besteht nicht die Möglichkeit, remote zu arbeiten, ist dies für knapp die Hälfte (49 Prozent) ein Ausschlusskriterium.

„Freelancer bringen viel Erfahrung, Tempo und Spezialisierung in Projekte ein. Doch das gelingt nur, wenn die Rahmenbedingungen stimmen“, sagt Thomas Maas. „Unklare Anforderungen oder fehlende Entscheidungen kosten alle Beteiligten Zeit. Gute Zusammenarbeit entsteht dort, wo Unternehmen klare Ansprechpartner, klare Ziele und klare Prozesse schaffen.“

Zum Freelancer-Kompass und der Methodik

Seit über zehn Jahren liefert der Freelancer-Kompass die umfassendste Datengrundlage zur Selbständigkeit im deutschsprachigen Raum. Die Studie beleuchtet Arbeitsbedingungen, Preis- und Einkommensentwicklungen, Akquise-Strategien, Zufriedenheit sowie fachliche und strukturelle Herausforderungen – und berücksichtigt dabei stets auch die Perspektive der Unternehmen.

Für die kommende Ausgabe 2026 wurde die Methodik erstmals weiterentwickelt: Statt einer einmal jährlich erhobenen Großumfrage mit über achtzig Fragen setzt freelancermap nun auf mehrere thematische Erhebungswellen, die ein noch präziseres Bild der aktuellen Situation von Freelancer ermöglichen. Die hier genannten Ergebnisse stammen aus der ersten Befragung, die vom 17. November bis 3. Dezember 2025 unter mehr als 1.300 Teilnehmenden durchgeführt wurde.

Der vollständige Freelancer-Kompass 2026 erscheint Anfang März und fasst alle Befragungswellen zusammen.

NOI Techpark – ein europäischer Playground of Opportunities

2017 an den Start gegangen, ist der in Südtirol beheimatete NOI Techpark ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups und hat sich als eine All-in-one-Anlaufstelle etabliert, die man in dieser Form europaweit kaum ein weiteres Mal findet. Mehr zum Selbstverständnis und den vielschichtigen Aktivitäten des NOI Techpark erfahren wir im Interview mit Pia-Maria Zottl, der Leiterin des Incubators im NOI.

StartingUp: NOI Techpark ist Südtirols Innovationsviertel. Was kann man sich darunter genau vorstellen?

Pia-Maria Zottl: Stellen Sie sich einen Ort vor, an dem Ideen kurze Wege haben. Auf dem Gelände einer ehemaligen Aluminiumfabrik in Bozen wächst seit 2017 Südtirols Wissenschafts- und Technologiepark, der NOI Techpark. Hier arbeiten und forschen aktuell 2.400 Start-upper, Unternehmerinnen, Lehrende und Studierende. Hier wird täglich Wissen geteilt und gemeinsam an Lösungen für eine lebenswerte Zukunft gefeilt. Der Name NOI ist dabei Programm. Er steht für Nature of Innovation und verkörpert die Art, wie wir Innovation verstehen und leben: keine Innovation zum Selbstzweck, sondern eine, die eine positive Wirkung auf Mensch und Umwelt hat.

StartingUp: Was macht Bozen als Innovationsstandort so besonders?Pia-Maria Zottl: Wir liegen in Südtirol an einem strategisch wichtigen Dreh- und Angelpunkt zwischen Italien und dem DACH-Raum und an der Achse zweier starker Start-up-Ökosysteme in Europa: München und Mailand. Bozen war schon immer ein zentraler Knotenpunkt zwischen Nord und Süd. Und genauso ist NOI ein strategischer Knotenpunkt zwischen Forschung und Unternehmen. Hier kommen die richtigen Partner schnell zusammen und arbeiten unkompliziert miteinander. Jungunternehmen aus dem deutschen Raum finden im NOI die nötigen Netzwerke und Rahmenbedingungen für den Sprung in den italienischen Markt und umgekehrt. Und wir sind auch ein Tor zu Europa, wenn es darum geht, passende Forschungs- oder Industriepartner zu finden und EU-Förderungen für die eigene Geschäftsidee zu mobilisieren.

StartingUp: Was bieten Sie Gründerinnen und Gründern, was diese anderswo nicht finden, sprich was unterscheidet NOI von anderen Gründerzentren?

Pia-Maria Zottl: Wir sind mehr als ein reines Gründerzentrum. Der NOI Techpark ist ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups. Eine All-in-one-Anlaufstelle, die enorme Vorteile bringt und ein Unikum ist, das man anderswo in Europa in dieser Form nicht so leicht findet. Zudem haben Gründerinnen und Gründer im NOI Techpark Zugriff auf Know-how und Forschungslabore in Feldern wie grüne Technologien, Lebensmittel und Gesundheit, Digital und Automation in Industrie und Landwirtschaft. Dieser Mischung ist es zu verdanken, dass NOI immer mehr zu einem internationalen Anziehungspunkt für innovationswillige Start-ups, Scale-ups und Spin-offs wird. Teams arbeiten hier Tür an Tür mit Forschungsgruppen und Fachleuten unterschiedlichster Branchen. Pilotprojekte, Prototypen oder Nutzerfeedback lassen sich so viel schneller organisieren. Start-ups können ihre Produkte in einem unserer 70 Labore testen, mit passenden Forschungspartnern verfeinern und zugleich den Marktzugang mit potenziellen Kunden vorbereiten. Kurz gesagt: Wir sind ein wahrer „playground of opportunities“.

StartingUp: Wie viele Start-ups betreuen Sie und welche Themen und Branchen sind vorherrschend?

Pia-Maria Zottl: Aktuell betreuen wir 43 Start-ups, fünf davon haben wir erst vor wenigen Wochen aufgenommen. Im NOI dominieren, wie bereits erwähnt, besonders die Technologiefelder Green, Food & Health, Digital und Automotive & Automation. Der NOI Techpark hat sich in diesen Bereichen eine hohe Glaubwürdigkeit aufgebaut, weshalb viele Start-ups in diesen Sektoren angesiedelt sind. Besonders KI-gestützte Lösungen, etwa im Agrarbereich, stehen im Trend. Nachhaltige Innovationen und der Fokus auf Kreislaufwirtschaft sind ebenfalls stark vertreten, was den regionalen Bezug zur Natur und den Ressourcen Südtirols widerspiegelt. Ein ganz großes Thema ist schließlich die Lebensmittelfermentation. Darin haben wir hier im NOI ein international anerkanntes Know-how, dank des ICOFF – International Centre on Food Fermentations und mehrerer Forschungsgruppen und Unternehmen. Start-ups wie Looops, das eine Zuckeralternative aus fermentierten Lebensmittelnebenprodukten entwickelt, haben sich genau aus diesem Grund im NOI angesiedelt und profitieren vom Wissen und dem vorhandenen Netzwerk.

StartingUp: Was bieten Sie Start-ups, die sich im NOI Techpark ansiedeln?

Pia-Maria Zottl: Wir begleiten Gründerinnen und Gründer ganzheitlich – von der ersten Validierung bis zum Skalierungsschub. Unsere drei aufeinander aufbauenden Programme führen zielgerichtet durch die wichtigsten Phasen der Unternehmensentwicklung: Wir schärfen Problem-/Solution- und Product-/Market-Fit, entwickeln gemeinsam belastbare Geschäftsmodelle und bereiten Teams systematisch auf Wachstum und Markteintritt vor. Ergänzt wird das durch ein starkes Alumni-Format sowie Initiativen wie Female Founders, die spezifisch auf weibliche Start-ups zugeschnitten sind, und Future Founders, die Nachwuchs-Talente früh abholen sollen. Zu unserem Service-Portfolio gehören Performance-Analysen, individuelle Coachings und Mentorings mit erfahrenen Unternehmern und Expertinnen, Workshops und Academies zu Themen von Go-to-Market bis Finanzierung – und vor allem der direkte Zugang zu einem außergewöhnlich dichten Netzwerk aus Forschung, Industrie, Universität und Investoren.

Unternehmensübergabe an leitende Mitarbeitende erleichtert

Recht für Gründer*innen: Wer überlegt, seinen Betrieb an leitende Mitarbeitende zu übergeben, erhöht dadurch nicht in jedem Fall den Arbeitslohn, wie der Bundesfinanzhof (BFH) entschieden hat. Welche großen Vorteile das für Unternehmer*innen hat, liest du hier.

Die Nachfolge in (mittelständischen) Unternehmen ist meist schwierig. Um den Fortbestand des Unternehmens zu sichern, greifen Unternehmer*innen daher vermehrt auf erfahrene leitende Mitarbeitende zurück. Diese erhalten Unternehmensanteile häufig unentgeltlich oder zu einem reduzierten Kaufpreis. Finanzbehörden bewerten dies oftmals als geldwerten Vorteil und unterwerfen die begünstigten Mitarbeitenden der Lohnsteuerpflicht.

Sachverhalt: Gesellschaftsanteile auf leitende Mitarbeiter übertragen

Die Inhaber eines mittelständischen Unternehmens übertrugen ihre Gesellschaftsanteile teilweise auf leitende Mitarbeitende, um die Unternehmensnachfolge zu sichern. Die Übertragung erfolgte unentgeltlich und war weder an Bedingungen noch an den Fortbestand der Arbeitsverhältnisse geknüpft. Beide Parteien vereinbarten eine Rückfallklausel, falls erbschaftsteuerliche Verschonungsregelungen nicht greifen sollten.

Das Finanzamt wertete die Anteilsübertragung als Arbeitslohn, da die Nachfolger zum einen der Sohn des Gesellschafterpaares und zum anderen Angestellte des Unternehmens waren. Dementsprechend erhöhte die Übertragung die Einkünfte der Mitarbeiter aus nichtselbstständiger Arbeit. Das Finanzgericht Sachsen-Anhalt gab der Klage eines begünstigten Mitarbeiters statt. Das unterlegene Finanzamt legte daraufhin Revision ein, die der BFH jedoch als unbegründet zurückwies.

Entscheidung des BFH

Der BFH bestätigte, dass der verbilligte Erwerb von Unternehmensanteilen grundsätzlich als Arbeitslohn gelten kann. Allerdings muss der Vorteil für eine Beschäftigung gewährt worden sein, das heißt, er muss durch das individuelle Dienstverhältnis veranlasst sein. Die Richter kamen zu dem Schluss, dass im vorliegenden Fall nicht das Arbeitsverhältnis, sondern die Unternehmensnachfolge im Vordergrund stand (Urteil vom 20. November 2024, VI R 21/22).

Wesentliche Entscheidungsfaktoren waren:

- Die Unternehmensfortführung war das Motiv für die Übertragung, dokumentiert durch eine Gesellschafterversammlung.

- Die Anteile wurden nicht verbilligt, sondern unentgeltlich übertragen.

- Die Übertragung war nicht an bestehende oder zukünftige Arbeitsverhältnisse gekoppelt.

- Die Anteile hatten einen erheblichen wirtschaftlichen Wert, der über eine übliche Vergütung für geleistete Arbeit hinausging.

Warum das Urteil für Unternehmensnachfolgen so wichtig ist

Das Urteil schafft eine wichtige Grundlage für steuerliche Rechtssicherheit bei Unternehmensnachfolgen an leitende Mitarbeitende. Unternehmer*innen können ihr Unternehmen so strategisch übergeben, ohne dass die Begünstigten regelmäßig einer hohen steuerlichen Belastung durch die Einstufung als Arbeitslohn unterliegen.

Für die Praxis bedeutet dies:

- Unternehmensnachfolgen sollten frühzeitig geplant und sorgfältig dokumentiert werden.

- Die steuerliche Gestaltung muss eng an den Vorgaben des BFH ausgerichtet sein.

- Die Übertragung an Arbeitnehmer*innen sollte unabhängig vom Arbeitsverhältnis erfolgen, um eine Einstufung als Arbeitslohn zu vermeiden.

Fazit

Unternehmen können auf interne Nachfolger*innen setzen, ohne steuerliche Nachteile befürchten zu müssen. Steuerliche Beratung bleibt dennoch entscheidend, um die Vorgaben optimal und rechtssicher umzusetzen.

Der Autor Dominik Hertreiter ist Steuerberater bei Ecovis in München.

Professionelle Kreditberatung: Tipps für angehende Finanzexperten und Gründer

Was es zu beachten gilt, wenn Sie erfolgreich als Finanzexperte in der Kreditberatung durchstarten wollen.

In der heutigen Geschäftswelt ist eine professionelle Kreditberatung für Unternehmer und Gründer unerlässlich. Egal, ob es um die Finanzierung eines Startups oder die Expansion eines etablierten Unternehmens geht, eine fundierte Beratung kann den Unterschied zwischen Erfolg und Misserfolg ausmachen. Immer mehr Menschen nutzen die Vorteile der online Kreditberatung, um schnell und bequem an die benötigten Informationen zu gelangen. In diesem Artikel werden wir die wichtigsten Punkte einer professionellen Kreditberatung näher beleuchten. Wir geben Ihnen Tipps, wie Sie als Finanzexperte in diesem Bereich erfolgreich sein können und welche Weiterbildungsmöglichkeiten und digitalen Werkzeuge Ihnen dabei helfen. Zudem erfahren Sie, wie Sie online in der Kreditberatung tätig sein können und welche Aspekte dabei zu beachten sind.

Grundlagen einer erfolgreichen Kreditberatung

Eine effektive Kreditberatung erfordert ein solides Fundament aus Fachwissen und sorgfältiger Vorgehensweise. Zu den Schlüsselelementen gehören die Bewertung der Kreditwürdigkeit, die Durchführung von Finanzanalysen und die Einschätzung von Risiken.

Die Kreditwürdigkeit eines Kunden ist ein entscheidender Faktor bei der Beurteilung seiner Fähigkeit, einen Kredit zurückzuzahlen. Hierbei spielen Aspekte wie Einkommenssituation, Vermögenswerte und Zahlungshistorie eine wichtige Rolle. Eine gründliche Finanzanalyse ermöglicht es dem Berater, ein umfassendes Bild der finanziellen Situation des Kunden zu gewinnen und maßgeschneiderte Lösungen zu entwickeln.

Die Risikobewertung ist ein weiterer essentieller Bestandteil der Kreditberatung. Hierbei werden potenzielle Risiken identifiziert und evaluiert, die sich auf die Rückzahlungsfähigkeit des Kunden auswirken könnten. Dazu gehören beispielsweise:

- Branchenspezifische Risiken

- Marktveränderungen

- Persönliche Umstände des Kunden

Ein erfahrener Kreditberater verfügt über das nötige Fachwissen, um diese Risiken sorgfältig abzuwägen und geeignete Strategien zur Risikominimierung zu entwickeln.

Aufbau von Vertrauen und Glaubwürdigkeit

Der Aufbau von Vertrauen und Glaubwürdigkeit ist ein entscheidender Faktor für Ihren Erfolg in der Kreditberatung. Starke Kundenbeziehungen bilden das Fundament einer erfolgreichen Zusammenarbeit zwischen Berater und Klient. Hierzu gehört es, dass Sie Ihren Kunden aufmerksam zuhören, ihre Bedürfnisse verstehen und maßgeschneiderte Lösungen anbieten.

Ausgeprägte Kommunikationsfähigkeiten sind unerlässlich, um komplexe Finanzthemen verständlich zu erklären und auf die individuellen Fragen und Anliegen der Kunden einzugehen. Eine klare und einfühlsame Kommunikation schafft Transparenz und stärkt das Vertrauen in Ihre Expertise als Berater.

Empathie spielt ebenfalls eine zentrale Rolle beim Aufbau von Vertrauen. Als Kreditberater sollten Sie sich in die Lage Ihrer Kunden versetzen können und Verständnis für deren finanzielle Situation und Ziele zeigen. Durch einen respektvollen und wertschätzenden Umgang fühlen sich Ihre Kunden ernst genommen und gut aufgehoben.

Um Glaubwürdigkeit zu etablieren, ist es wichtig, dass Sie als Kreditberater:

- Fachlich kompetent und stets auf dem neuesten Stand sind

- Ehrlich und transparent über Risiken und Chancen aufklären

- Verbindlichkeit zeigen und Zusagen einhalten

- Proaktiv kommunizieren und regelmäßig Feedback einholen

Kreditberatung für Unternehmer

Unternehmer und Gründer stehen oft vor besonderen Herausforderungen, wenn es um die Finanzierung ihrer Geschäftsideen geht. Eine professionelle Kreditberatung kann hier entscheidend sein, um die passenden Finanzierungsoptionen zu finden und umzusetzen.

Ein wichtiger Aspekt ist die Entwicklung eines soliden Businessplans. Dieser sollte nicht nur die Geschäftsidee und das Marktpotenzial beschreiben, sondern auch einen realistischen Finanzplan enthalten. Als Berater können Sie dabei helfen, den Businessplan zu optimieren und auf die Anforderungen potenzieller Geldgeber zuzuschneiden.

Darüber hinaus gilt es, die verschiedenen Möglichkeiten der Finanzierung zu prüfen und gegeneinander abzuwägen. Dazu gehören beispielsweise:

- Bankdarlehen

- Fördermittel von Bund und Ländern

- Beteiligungskapital von Investoren

- Crowdfunding-Kampagnen

Als Kreditberater können Sie aufzeigen, welche Vor- und Nachteile die einzelnen Optionen bieten und welche am besten zur jeweiligen Unternehmenssituation passen. Auch bei der konkreten Beantragung von Krediten oder Fördermitteln können Sie wertvolle Unterstützung leisten.

Nicht zuletzt geht es darum, Wachstumsstrategien zu entwickeln und umzusetzen. Sie können als Berater dabei helfen, Chancen und Risiken zu identifizieren und die Finanzierung auf die langfristigen Ziele des Unternehmens auszurichten. Eine gründliche finanzielle Situationsanalyse durchzuführen ist dabei ein wichtiger Schritt, um individuelle Finanzierungslösungen zu entwickeln.

Weiterbildung und Netzwerken

Um in der Kreditberatung erfolgreich zu sein, ist es wichtig, dass Sie sich kontinuierlich weiterbilden und ein starkes Netzwerk aufbauen. Die Finanzbranche entwickelt sich ständig weiter, und es ist entscheidend, über aktuelle Branchentrends auf dem Laufenden zu bleiben. Eine hervorragende Möglichkeit dazu bietet die Teilnahme an Fachkonferenzen, bei denen Experten ihr Wissen teilen und wertvolle Einblicke in die neuesten Entwicklungen geben.

Neben Fachkonferenzen gibt es noch weitere Wege, sich weiterzubilden und zu vernetzen. Dazu gehören:

- Seminare und Workshops

- Online-Kurse und Webinare

- Branchenverbände und Netzwerkveranstaltungen

- Fachzeitschriften und Blogs

Ein weiterer wichtiger Aspekt für Ihre berufliche Entwicklung ist Mentoring. Ein erfahrener Mentor kann Ihnen als angehender Kreditberater wertvolle Ratschläge geben, Sie bei Ihrer Karriereplanung unterstützen und Ihnen helfen, wichtige Kontakte zu knüpfen. Viele Unternehmen und Organisationen bieten Mentoring-Programme an, die es Nachwuchskräften ermöglichen, von den Erfahrungen und dem Wissen etablierter Experten zu profitieren.

Digitale Werkzeuge und Technologien

In der modernen Kreditberatung spielen digitale Werkzeuge und Technologien eine immer größere Rolle. Fintech-Lösungen, CRM-Systeme und Online-Beratung ermöglichen es Ihnen als Finanzexperte, effizienter und kundenorientierter zu arbeiten. Durch den Einsatz dieser Tools können Sie schneller auf Kundenbedürfnisse reagieren und maßgeschneiderte Lösungen anbieten.

Fintech-Anwendungen unterstützen Sie als Kreditberater bei der Analyse von Kundendaten und der Erstellung individueller Finanzierungskonzepte. Mithilfe von CRM-Systemen lassen sich Kundenkontakte effektiv verwalten und die Kommunikation optimieren. Durch die Integration von Online-Beratung können Ihre Kunden bequem von zu Hause aus mit Ihnen in Kontakt treten und Fragen klären.

Um das volle Potenzial digitaler Werkzeuge auszuschöpfen, sollten Sie als Finanzexperte:

- Sich regelmäßig über neue Fintech-Lösungen informieren

- CRM-Systeme effektiv nutzen, um Kundendaten zu verwalten

- Online-Beratungsangebote in Ihr Leistungsspektrum integrieren

- Datenschutz und Sicherheit bei der Nutzung digitaler Tools gewährleisten

Durch den gezielten Einsatz digitaler Technologien können Sie als Kreditberater Ihre Effizienz steigern, die Kundenzufriedenheit erhöhen und sich im Wettbewerb behaupten.

Fazit

Eine professionelle Kreditberatung erfordert eine Kombination aus fachlichem Wissen, zwischenmenschlichen Fähigkeiten und dem Einsatz moderner Technologien. Die wichtigsten Erfolgsfaktoren sind der Aufbau von Vertrauen und Glaubwürdigkeit, eine individuelle Beratung für Unternehmer sowie kontinuierliche Weiterbildung und Netzwerkarbeit. Kreditberater, die diese Aspekte berücksichtigen und in ihre tägliche Arbeit integrieren, haben gute Chancen, in diesem anspruchsvollen Tätigkeitsfeld erfolgreich zu sein. Sie können ihren Kunden einen echten Mehrwert bieten und langfristige Beziehungen aufbauen. Durch eine vorausschauende und kundenorientierte Beratung tragen sie maßgeblich zur finanziellen Stabilität und zum Wachstum ihrer Klienten bei.

Selbstständig machen als Softwareunternehmen

Wenn du dich mit einem Softwareunternehmen in der IT-Branche selbstständig machen willst, erfährst du hier, auf was du auf deinem Weg in die Selbstständigkeit achten musst, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Softwaremarkt: Zahlen und Trends

Nach Prognosen von Bitkom wird das Marktvolumen für Software in Deutschland weiter steigen und im Jahr 2021 etwa 27 Milliarden Euro betragen. Es wird prognostiziert, dass sich der weltweite Umsatz mit Software im Jahr 2021 auf etwa 514 Milliarden Euro belaufen wird, so Statista. Die Software für Unternehmen mit einem prognostizierten Marktvolumen von etwa 204 Milliarden Euro gilt als das größte Segment im weltweiten Softwaremarkt. Laut Statista ist Cloud-Computing einer der aktuellsten Trends auf dem IT-Markt: 82 Prozent der im Jahr 2020 befragten deutschen Unternehmen haben angegeben, dass sie bereits Cloud-Services nutzen. 76 Prozent behaupten, dass sie planen, mehr in die Cloud-Technologie zu investieren. Für 70 Prozent Unternehmen hat die Digitalisierung im Allgemeinen während n der Corona-Pandemie deutlich an Bedeutung gewonnen, so eine Studie von Bitkom Research. Sechs von zehn Unternehmen (59 Prozent) möchten die Corona-Krise nutzen, um Versäumnisse bei der Digitalisierung aufzuholen. Für Softwareunternehmen ergeben sich damit ganz neue Chancen, in den Softwaremarkt mit ihren Produkten einzutreten, die neuen Anforderungen und Erwartungen entsprechen.

Softwareunternehmen gründen: die 7 Hauptschritte im Überblick

Wir haben den Gründungsprozess in 7 Schritte unterteilt. Alle Schritte sind jedoch so eng miteinander verbunden, dass es nicht immer möglich ist, die festgelegte Reihenfolge einzuhalten. Aber eines ist klar: falls du ein Softwareunternehmen gründen möchtest, musst du die folgenden Schritte beachten.

Schritt 1: Markt / Wettbewerber erforschen und eine passende Geschäftsidee finden.

Um den dynamischen Softwaremarkt zu betreten, sollte man erst diesen Markt erforschen und analysieren. Die Marktanalyse ist ein sehr wichtiger Schritt, der leider gern unterschätzt wird, was zum Scheitern bereits in früheren Phasen führt. Nur die sorgfältige Recherche hilft, wertvolle Informationen über den Softwaremarkt zu gewinnen und auf derer Basis marktstrategische Entscheidungen zu treffen. Im Rahmen der Markt- und Wettbewerbsanalyse wird es ermöglicht,

- die Marktgröße zu ermitteln, um davon abgeleitet den Marktanteil für das geplante Softwareprodukt am Gesamtmarkt zu berechnen;

- das Marktpotenzial für die Geschäftsidee richtig einzuschätzen und zu ermitteln;

- die Zielgruppe mit ihren Bedürfnissen zu definieren;

- zu bestimmen, welche Schwächen und Stärken deine wichtigsten direkten Konkurrenten haben, und aus ihren Erfolgen / Fehlern zu lernen;

- eine klare Ausrichtung der Idee und des Projekts zu gewährleisten.

Die Ergebnisse einer Marktanalyse bilden eine zuverlässige Grundlage für die datenbasierte Planung der nächsten Schritte.

Schritt 2: Geeignete Rechtsform auswählen.

Bevor du dich für eine Rechtsform entscheidest, solltest du erst eine Reihe von Fragen beantworten, die einen direkten Einfluss auf die Wahl haben, wie zum Beispiel:

- Wirst du dein Softwareunternehmen zusammen mit anderen Personen oder alleine gründen?

- Wie viel Stammkapital hast du? Und wie groß ist der Kapitalbedarf?

- Wirst du nach Investoren suchen?

- Bist du bereit, mit deinem Privatvermögen für die Verbindlichkeiten des Softwareunternehmens zu haften? Oder möchtest du nur mit dem Gesellschaftsvermögen haften?

- Wirst du Personal einstellen?

- Planst du, dein Softwareprodukt auch auf den internationalen Markt bringen?

- Werden hohe Umsätzen in der Zukunft erwartet?

- Welche Rechtformen sind in der IT-Branche üblich?

Es gibt eine Vielzahl von Rechtsformen, die sich grundsätzlich in Personen- und Kapitalgesellschaften unterteilen lassen. Zu den gängigsten Formen, die bei der Gründung von Softwareunternehmen gewählt werden, gehören:

- Gesellschaft mit beschränkter Haftung (GmbH).

- GmbH & Co. KG.

- Unternehmergesellschaft (UG) (haftungsbeschränkt).

- Gesellschaft bürgerlichen Rechts (GbR).

- Einzelunternehmen.

Personengesellschaften wie GbR oder GmbH & Co. KG sollten mindestens aus zwei Gesellschaftern bestehen, die kein Mindestkapital zur Gründung benötigen, aber dabei persönlich und unbeschränkt mit ihrem Privatunternehmen haften müssen. Bei Kapitalgesellschaften wie GmbH und UG sollten Gesellschafter (das kann auch ein Gesellschafter sein) ein Stammkapital haben. Das ist eine gute Wahl, falls Gesellschafter ihre Haftung auf das Gesellschaftsvermögen beschränken möchten. Bei der Rechtsform des Einzelunternehmens sollte man für alle betrieblichen Verbindlichkeiten auch mit dem Privatvermögen haften. Aber diese Form zählt zu den einfachsten Rechtsformen, die es ermöglicht, mit geringen bürokratischen Hürden und Gründungskosten in die Selbständigkeit einzusteigen.

Jede Rechtsform hat ihre Vor- und Nachteile, die bei der Wahl sorgfältig abgewägt werden müssen. Auf jeden Fall ist es empfehlenswert, bei der Wahl einer optimalen Rechtsform einen externen Unternehmensberater hinzuziehen, um schwerwiegende Fehler zu vermeiden.

Schritt 3: Ein Proof of Concept (PoC) erstellen.

Ein Proof of Concept (PoC) hilft, deine Geschäftsidee auf die Machbarkeit zu überprüfen. Das ist ein sehr wichtiger Meilenstein in der Projektentwicklung, der einerseits eine solide Grundlage für die weiteren Schritte schafft und andererseits zur Überzeugung von Investoren dient. Du musst mit einem Proof of Concept beweisen, dass die Idee überhaupt praktisch umsetzbar ist und mit einer hohen Wahrscheinlichkeit zum wirtschaftlichen Erfolg führt.

Um den Machbarkeitsnachweis zu erbringen, kommen drei Strategien zum Einsatz.

- Die Idee wird direkt umgesetzt. Gelingt es dir, ein Softwareprodukt direkt auf den Markt zu bringen, das bei der Zielgruppe gut ankommt, hast du einen stichfesten Erfolgsnachweis. Aber diese Strategie ist mit einem großen Risiko verbunden.

- Die Idee wird in einem kleinen Projekt ausprobiert. Das ist eine Strategie mit weniger Risikobehaftung, die aber wertvolle Erkenntnisse darüber liefert, was noch an deinem Produkt verbessert werden muss. Damit hilft diese Strategie, deine Geschäftsidee zu optimieren, bevor das fertige Produkt auf den Markt eingeführt wird.

- Die Idee wird im Rahmen der Marktforschung auf Herz und Nieren überprüft. Die Marktforschung kann leider keinen eindeutigen Machbarkeitsnachweis erbringen, sondern helfen, die erste Einschätzung des Marktes zu machen und eine solide Basis für die Umsetzung anderer Strategien vorzubereiten.

Der Begriff Proof of Concept wird oft mit anderen Begriffen aus der IT-Branche vertauscht: Prototyp und MVP (Minimum Viable Product). Alle drei Begriffe sind eng miteinander verbunden. Aber diese Ansätze kommen zu unterschiedlichen Zeitpunkten zum Einsatz und verfolgen verschiedene Ziele:

- Im Rahmen vom PoC wird das Projekt auf die Machbarkeit geprüft. Es ist sinnvoll, die Machbarkeitsstudie am Anfang des Projekts durchzuführen, bevor größere Investitionen in die Entwicklung eines neuen Softwareprodukts getätigt werden.

- Prototypen werden nach einem erfolgreichen PoC erstellt und dienen dazu, die Idee begreifbar zu machen. Diese unvollständige Version des geplanten Produkts muss zeigen, wie es aussehen und laufen wird.

- Ein MVP wird auf der Basis von Erkenntnissen aus PoC und Prototypen erstellt. Aber im Gegensatz dazu ist ein MVP ein minimal brauchbares Softwareprodukt, das einen Mehrwert für potenzielle Kunden anbietet, obwohl es noch keine Marktreife erreicht hat. Mit einem MVP erhältdt du eine Möglichkeit, wertvolles Feedback von Endnutzern einzuholen und darauf basierend dein Produkt an die realen Bedürfnisse Ihrer Zielgruppe anzupassen.

Schritt 4: Geeignetes Geschäftsmodell auswählen.

Bei der Gründung eines Softwareunternehmens kommen verschiedene Software-Geschäftsmodelle zum Einsatz, die sich nach folgenden Kriterien unterscheiden lassen:

Nach Zielgruppe

- B2B-Software. Du benötigst ein engagiertes Vertriebsteam für lange Verkaufszyklen, das persönliche Beziehungen zu B2B-Kunden aufbauen und diese langfristig betreuen wird. B2B-Produkte sollten an individuelle Bedürfnisse von B2B-Kunden einfach angepasst warden können. Du musst auch über umfassende Support-Leistungen wie Integration, Migration oder Weiterentwicklung denken, die dein Softwareunternehmen B2B-Kunden bereitstellen kann.

- B2C-Software. Um dein Produkt sowie deine Dienstleistungen an Endverbraucher zu verkaufen, brauchst du digitales Marketing. Es umfasst vielfältige Marketingaktivitäten und Maßnahmen, die unter Einsatz verschiedener digitaler Instrumente (darunter auch Website, soziale Netzwerke, Live-Chats) durchgeführt werden und für die Markenbekanntheit sorgen müssen.

Nach Preisgestaltung und Umsatzarten

Umsatz mit einem Produkt

Wenn du planst, Geld nur durch dein Softwareprodukt zu verdienen, solltest du festlegen, wie du das machst. Man unterscheidet die folgenden Formen der Monetarisierung:

- Lizenzmodell: Unabhängig davon, ob ein Softwareprodukt privat oder gewerblich genutzt wird, sollten Endnutzer*innen erst eine Softwarelizenz erwerben, die eine Vereinbarung zwischen Softwarehersteller und Endnutzer*in darstellt. Mit dieser Lizenz erhalten diese eine zeitlich unbegrenzte Erlaubnis das Produkt zu installieren und zu verwenden. Je nach Softwarehersteller können auch zusätzliche Gebühren durch Anpassungen und regelmäßige Updates entstehen.

- Abonnementsbasiertes Modell: Das Nutzungsrecht wird für einen bestimmten Zeitraum (z.B. Benutzer/Monat) gemietet. Dabei erhalten Endnutzer*innen einen Zugriff auf die aktuellste Version der Software. Wird der festgelegte Zeitraum abgelaufen, musste das Nutzungsrecht durch die wiederkehrende Zahlung erneut aktiviert werden.

- Das Pay-as-you-go-Modell: Die Endnutzer*innen bezahlen nur Ressourcen, die sie tatsächlich genutzt haben. Die Zahlung basiert auf einer messbaren Einheit wie z. B. pro Transaktion, pro Gigabyte Speicherplatz, pro Verbindung.

- Freemium-Modell: du kombinierst zwei Angebote. Erst stellst du ein Basisprodukt kostenlos zur Verfügung, um potenzielle Kund*innen zu gewinnen und ihr Interesse zu wecken. Dann bietest du die Möglichkeit an, die Vollversion mit zusätzlichen Funktionen und Erweiterungen zu nutzen, für die Endnutzer*innen aber extra bezahlen müssen.

- In-App-Käufe: Dieses Modell ermöglicht es, eine App als Vertriebskanal zu nutzen, um verschiedene Produkte zu verkaufen.

Umsatz mit einem Produkt und produkt-begleitenden Dienstleistungen. Dazu gehören in erster Linie technischer Support und Wartung deines Softwareprodukts.

Nach Bereitstellungsmodell

- Cloud: Ein Softwareprodukt wird über das Internet bereitgestellt, das Kund*innen ohne Installation sofort nutzen können. Dieses Modell ermöglicht es, cloudbasierte SaaS-Produkte auf den Markt zu bringen, die üblicherweise unter Einsatz des Abo-Modells vertrieben werden.

- On-Premises: Ein Softwareprodukt wird lokal beim Kunden bzw. der Kundin installiert und im eigenen Rechenzentrum betrieben. Um das Nutzungsrecht zu bekommen, sollten die Kund*innen die Nutzungslizenz kaufen oder mieten.

- Hybrid: Es geht um die Erstellung eines Softwareprodukts, das die optimale Nutzung von lokalen Ressourcen in Kombination mit der Cloud-Umgebung ermöglicht. Dieses Modell hilft, eine Balance zwischen Sicherheit und Komfort zu halten (wenn z.B. Kund*innen ihre sensiblen Daten nicht in der Cloud speichern möchten).

Schritt 5: Die geeignete Finanzierungsform auswählen und planen.

Für die Umsetzung deiner Geschäftsidee, die du auf die Machbarkeit überprüft hast, benötigst du Geldmittel. Ein gut strukturierter Finanzplan sollte dir aufzeigen, wie viel Kapital du für die Gründung eines Softwareunternehmens und die Erstellung sowie Einführung Ihres geplanten Produkts brauchst. Mit diesen Zahlen beginnst du die Suche nach den Finanzierungsmöglichkeiten. Derzeit gibt es unterschiedliche Möglichkeiten zur Unternehmensfinanzierung und -förderung. Darunter auch:

- Finanzierung via Bootstrapping: Du verlässt dich bei der Gründung eines Softwareunternehmens auf deine persönlichen Ersparnisse und Fähigkeiten. Die Selbstfinanzierung ist eine optimale Möglichkeit für Gründer*innen, die ein Softwareprodukt selbst programmieren können.

- Spezielle Förderprogramme: Es werden unterschiedliche Förderprogramme sowohl auf bundesweiter als auch auf regionaler Ebene angeboten, die es ermöglichen, die finanzielle Unterstützung in Form von Zuschüssen oder Darlehen zu niedrigen Zinsen zu erhalten.

- Darlehen und Kredite bei einem Finanzinstitut: Das können klassische Kredite oder spezielle Kredite für die Existenzgründung sein, mit Bürgschaft von Privatpersonen oder von der Bürgschaftsbank. Die Erstellung eines professionellen Businessplans und/oder der Machbarkeitsnachweis sollte deine Chancen erhöhen, einen Kredit bewilligt zu bekommen.

- Finanzierung über externe Investoren: Es gibt unterschiedliche Wege, Investoren zu finden:

Auf Crowdfunding-Plattformen wie Startnext (das ist die größte Plattform im deutschsprachigen Raum). Gründer*innen haben eine Möglichkeit, Ihre Idee auf solchen Plattformen vorzustellen und finanzielle Unterstützung über eine Vielzahl von Menschen zu erhalten.

Auf spezialisierten Business Angels Netzwerken. Um das Interesse von Business Engels, vermögenden Privatinvestoren, zu wecken, sollten Gründer*innen eine Reihe von Voraussetzungen erfüllen. Diese Investoren sind üblicherweise bereit, die Finanzierungslücke in der Frühphase zu schließen, was mit einem hohen Risiko verbunden ist, und nicht nur das Kapital, sondern auch ihre Kontakte und Know-how ins Projekt einzubringen.

Bei Venture-Capital-Fonds, die durch das Investieren Anteile am Unternehmen erhalten und damit zu einem strategischen Partner werden. Ihr Hauptziel ist, erworbene Geschäftsanteile zu einem späteren Zeitpunkt gewinnbringend zu verkaufen und dadurch einen maximalen Gewinn zu erzielen. Der Einstieg von Investoren solcher Art erfolgt jedoch in den meisten Fällen in den späteren Phasen, die durch ein niedrigeres Risiko gekennzeichnet werden.

Schritt 6: Businessplan erstellen.

Je nachdem, welche Ziele du mit der Erstellung eines Businessplans verfolgst, kann er unterschiedliche Informationen enthalten. Darunter auch:

- Kurze Zusammenfassung, die einen Überblick über dein Vorhaben gibt.

- Detaillierte Beschreibung der Geschäftsidee für das geplante Softwareprodukt und begleitende Dienstleistungen (abhängig vom gewählten Geschäftsmodell), die auch Funktionen und besondere Merkmale der Software umfasst.

- Das geplante Geschäftsmodell, das beschreibt, wie genau du Geld verdienen wirst.

- Markt & Wettbewerb. Ergebnisse der Markt- und Wettbewerbsanalyse wie Akteure des Markts, Marktsegmente, Potenziale und Risiken, Zielgruppe und mehr.

- Business Case, der durch die Beschreibung des Szenarios sowie die Begründung des erwarteten Nutzens die Vorteilhaftigkeit deines Vorhabens aufzeigen muss.

- Informationen über das Gründerteam: Anzahl von Gründer*innen, Kompetenzen und Fähigkeiten.

- Beschreibung und Begründung der gewählten Rechtsform.

- Geplante Kooperation mit externen Dienstleistern oder einzelnen Entwicklern.

- Umsetzungsplanung: kurz- und mittelfristige Ziele, Kennzahlen zur Messung des Fortschritts, konkrete Meilensteine und Zeitpläne und mehr.

- Finanzplanung, die einen umfangreichen Überblick (meist in Zahlen) darüber gibt, mit welchen Arten von Kosten du bei bzw. nach der Gründung deines Softwareunternehmens rechnen musst: Planung des kurz- und langfristigen Kapitalbedarfs, Investitionsplan, Rentabilitätsplanung, Liquiditätsvorschau und mehr. Die Finanzplanung ist ein sehr wichtiger Punkt im Businessplan, der auch erklärt, wann du mit deinem Softwareunternehmen einen Gewinn erwirtschaften wirst. Dieser Teil ist auch für potenzielle Investoren interessant.

- Mögliche Maßnahmen für das Marketing und die Vermarktung des Produktes und des zu gründenden Softwareunternehmens.

- Anhang. Es geht um alle zusätzlichen relevanten Dokumente wie Lebensläufe, Referenzen, Grafiken, Zahlmaterialien und andere Zusatzinformationen.

Der Businessplan ist ein sehr wichtiges Werkzeug in der Gründungsphase, das es ermöglicht:

- Die Geschäftsidee klar zu formulieren und überzeugend zu präsentieren.

- Dich bei der Kapitalbeschaffung zu unterstützen.

- Durch einen detaillierten Plan mögliche Schwachstellen sowie Wissenslücken frühzeitig aufzudecken und dadurch Risiken zu minimieren.

- Dich bei der eigenen Planung sowie bei der Kontrolle deiner Fortschritte zu unterstützen.

Schritt 7: Wettbewerbsvorteile schaffen.

Wettbewerbsvorteile helfen dir, dich von der Konkurrenz abzuheben und einen Schritt weiter zu gehen. Es ist empfehlenswert:

- Wiederverwendbare Bestandteile der Software zu entwickeln, um dein Produkt modular und flexibel aufzubauen. Die Wiederverwendung ermöglicht es, durch die mehrfache Nutzung von bereit erprobten Bestandteilen die Produktqualität zu verbessern, den Entwicklungsprozess zu beschleunigen und damit Zeit- und Kostenersparnisse zu erzielen.

- Künstliche Intelligenz einzusetzen, um einerseits durch die Nutzung von KI-Basierten Tools intelligente Unterstützung bei der Entwicklung und Wartung denes Softwareprodukts zu ermöglichen, und andererseits innovative Softwareprodukte auf den Markt zu liefern. Die Software mit intelligenten Funktionen hilft, Fehler zu reduzieren, zahlreiche Prozesse zu automatisieren, Angebote und Ansprache zu personalisieren und vieles mehr.

- Die Time-to-Market zu verkürzen, um sich schneller als Wettbewerb auf dem Markt zu positionieren und einen schnelleren Return on Investment (ROI) zu erzielen.

Fazit

Obwohl sich die Marktprognosen beeindruckend lesen, ist es letztlich aufwändig, ein Softwareunternehmen erfolgreich zu gründen. Ein Muss ist eine gute Vorbereitung, die den Gründungsprozess deutlich erleichtert und für einen umfassenden Überblick über technische, rechtliche und formale Voraussetzungen sorgt. Zugleich sollten sowohl existierende als auch neu zu gründende Softwareunternehmen ihre Geschäftsstrategien an die sich ändernde Dynamik des Softwaremarkts anpassen, um wettbewerbsfähig zu bleiben. Bei der Gründung deines Softwareunternehmens solltst du auch bereit sein, mehrere Möglichkeiten auszuprobieren, bevor du dein Erfolgsrezept findest. Denn klar ist, dass sich der Softwaremarkt im digitalen Wandel befindet. Die Entscheidung liegt bei dir, ob du daran teilnehmen bzw. teilhaben willst oder nicht.

Der Autor Boris Shiklo begann seine Karriere 1997 bei ScienceSoft als C ++ und Datenbankentwickler. Heute nutzt er als technischer Geschäftsführer seine tiefen Hintergrundkenntnisse in Softwareentwicklung und strategischer Planung bei der Betreuung der komplexesten Projekte und als Experte, Blogger und Fachautor.

Selbstständig machen als Übersetzer/in

Wenn Sie sich als Übersetzer/in selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres Übersetzungsbüros achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

In Zeiten der Globalisierung und der Vernetzung von immer mehr Menschen und Unternehmen weltweit ziehen viele eine Karriere als Übersetzer/in in Betracht. Durchaus berechtigt, denn laut dem Online-Übersetzungsbüros Linguation steigt die Nachfrage nach professionellen Übersetzungen je nach Fachbereich um rund 20 Prozent jährlich. Doch man sollte sich auch des Arbeitsaufwands und des langen Ausbildungswegs zum/zur professionellen Übersetzer/in bewusst sein. Welche Voraussetzungen Sie für den Beruf erfüllen müssen und wie Sie sich erfolgreich als Übersetzer/in selbstständig machen, erfahren Sie hier.

Diese Punkte sollten Sie bedenken, bevor Sie Übersetzer/in werden

Zunächst einmal sollten Sie als Übersetzer/in mindestens zwei Sprachen auf muttersprachlichem Niveau sprechen, über kulturelle Unterschiede Bescheid wissen und dies bei der Übersetzung berücksichtigen können – das klingt zunächst einmal logisch. Zwar stellt „Übersetzer/in“ in Deutschland keine geschützte Berufsbezeichnung dar, was bedeutet, dass jede Person als Übersetzer/in arbeiten darf, aber mit dem reinen Beherrschen mehrerer Sprachen ist es meist nicht getan, wenn Sie als wirklich seriöse/r Übersetzer/in arbeiten wollen. Deswegen sollten Sie die folgenden Punkte unbedingt bedenken:

1. Absolvieren Sie eine ordentliche Ausbildung

Am besten eignet sich dafür ein Studium der Translationswissenschaften. Hier können Sie sich nicht nur auf Ihre Sprachen spezialisieren und sich dabei einen fundierteren Wortschatz als „durchschnittliche“ Muttersprachler/innen aneignen, sondern Sie erlernen auch wissenschaftliche Methoden, die für eine professionelle Übersetzung benötigt werden. Dazu gehört zum Beispiel das Wissen um korrekte Lokalisierung, für welches ein umfassendes Kulturverständnis zur jeweiligen Sprache unabdingbar ist. Auch Methoden zur Unterstützung, etwa Konzentrationsstrategien und das Verwenden von geeigneten Übersetzungsprogrammen gehört hier in aller Regel zum Lehrplan. Ein Hochschulstudium ist immer ratsam, wenn Sie hauptberuflich Übersetzer/in sein möchten, da Sie sehr wahrscheinlich nur so größere Aufträge erhalten werden. Immerhin möchten Ihre Auftraggeber ein gewisses Maß an Sicherheit, dass Sie auch gute Qualität liefern. Zwar dürfen Sie, wie angemerkt, durchaus ohne Ausbildung als Übersetzer/in arbeiten, wahrscheinlich ziehen Sie so allerdings nicht genügend Aufträge an Land, um hauptberuflich und komplett selbstständig als Übersetzer/in zu arbeiten. Außerdem kann es eventuell zu Problemen mit dem Finanzamt kommen.

2. Wählen Sie Ihre Sprachen mit Bedacht

Studieren Sie Translationswissenschaften, so erlernen Sie im Rahmen des Studiums in der Regel mindestens zwei Fremdsprachen auf entsprechendem Niveau. Wählen Sie diese sorgfältig aus, denn die Nachfrage nach Übersetzungen in bestimmte Sprachen ist unterschiedlich hoch und wird zudem unterschiedlich hoch vergütet. So ist zwar Englisch die am häufigsten angefragte Sprache, da es jedoch unzählige professionelle Englischübersetzer/innen gibt, sind die Preise für diese Sprache deutlich niedriger als etwa bei Übersetzungen ins Russische oder Arabische.

3. Spezialisieren Sie sich auf bestimmte Fachgebiete

Sie interessieren sich für IT, haben vielleicht schon ein Studium in einem anderen Fachbereich abgeschlossen oder kennen sich aus welchem Grund auch immer hervorragend auf einem Gebiet aus? Spezialisieren Sie sich auf Übersetzungen aus diesem Bereich. Fachübersetzungen sind nicht nur finanziell lukrativer, sondern können Ihnen auch mehr Aufträge einbringen, da das Angebot an Fachübersetzer/innen für die verschiedenen Sprachen durchaus eingeschränkt sein kann. Auch hier sollten Sie sich im Voraus damit vertraut machen, welche Art von Fachübersetzungen für eine Sprache besonders gefragt sind.

4. Ziehen Sie in Betracht, sich vereidigen/beeidigen zu lassen

Damit sind Sie berechtigt, beglaubigte Übersetzungen auszustellen. Das bedeutet, Sie können Übersetzungen von amtlichen Dokumenten, Zeugnissen, Einbürgerungsunterlagen oder Ausweisdokumenten anfertigen, die von ausländischen Behörden akzeptiert werden. Die Nachfrage nach solchen beglaubigten Übersetzungen ist durchaus hoch, jedoch müssen Sie sich hierfür vom Staat vereidigen oder beeidigen lassen (die Bezeichnung unterscheidet sich hier nach Bundesland) und hierfür wird in jedem Fall eine nachweisbare Hochschulausbildung benötigt.

Diese Voraussetzungen müssen Sie als Übersetzer/in außerdem mitbringen

Haben Sie diese Punkte sorgfältig in Betracht gezogen, sollten Sie sich im Klaren sein, dass das selbstständige Arbeiten als Übersetzer/in nicht aus der reinen Übersetzungstätigkeit besteht, sondern dass sie sich auch um die Organisation und Verwaltung eigenständig kümmern müssen. Das bedeutet, dass Sie sich selbst um Aufträge sorgen, die Buchhaltung verwalten, Rechnungen schreiben und Kommunikation mit den Auftraggebern übernehmen müssen. Dies kann viel zusätzliche Arbeit bedeuten, die in Punkten Gehalt und Arbeitszeit berücksichtigt werden müssen. Sie brauchen also zusätzlich auch Organisations- und Verkaufstalent und gute Kommunikationsfähigkeiten. Hier können Sie die Zusammenarbeit mit einem Übersetzungsbüro in Betracht ziehen. Diese nehmen Ihnen die organisatorischen Tätigkeiten ab und können dafür sorgen, dass Sie regelmäßigere Aufträge erhalten. Außerdem dienen Sie als Mediator bei Fragen und Problemen und sind Profis darin, die richtigen Aufträge an die passenden Übersetzer/innen zu vermitteln. Einziger Nachteil: Sie sind nicht komplett frei in Ihrer Auftragswahl, allerdings werden Sie selbstverständlich nicht gezwungen, angebotene Aufträge anzunehmen.

So viel verdient man als selbstständige/r Übersetzer/in

Dafür können leider keine pauschalen Aussagen getroffen werden, denn das Honorar für Übersetzungen unterscheidet sich je nach Art der Übersetzung, länge des Textes und Sprachkombination stark. Kurze, einfache Texte in gängige Sprachen wie Englisch oder Französisch werden wesentlich schlechter vergütet als etwa medizinische Fachübersetzungen von mehreren Seiten ins Chinesische. Manche berechnen ihre Preise nach Normseiten, andere nach Normzeilen und wieder andere Nach der Wortanzahl (Wortwiederholungen ausgenommen). Arbeiten wie Korrektorate werden oft nach Stunden abgerechnet. Da die Preise aber individuell nach Sprachen auch hier unterschiedlich sind, sollten Sie sich über die Preise schlau machen, die Ihre Kolleg/innen in den jeweiligen Sprachen verlangen. Eins ist jedoch sicher: Wenn Sie es auf einfach verdientes Geld abgesehen haben, ist Übersetzer/in wahrscheinlich nicht der richtige Job für Sie. Zwar haben Sie viele Freiheiten, besonders was die Wahl Ihrer Arbeitszeiten und Arbeitsorte betrifft, dafür müssen Sie jedoch auch mit ständiger Erreichbarkeit und laufenden Verhandlungen mit Kund/innen rechnen.

Erste Schritte: Darauf müssen Sie als selbstständige/r Übersetzer/in achten

Steht Ihr Entschluss fest und Sie möchten sich als Übersetzer/in selbstständig machen, sind die folgenden Punkte wichtig:

1. Melden Sie sich beim Finanzamt an

Dies kann bei Übersetzer/innen mit nachweisbarer Ausbildung meist als Freiberufler/in geschehen, sprich, Sie müssen hierfür kein Gewerbe anmelden. Passen Sie allerdings auf, fall Sie mit Übersetzungsagenturen zusammenarbeiten, nicht in eine Scheinselbstständigkeit zu geraten. Haben Sie hier vertraglich festgelegte Verpflichtungen, beispielsweise zu festen Arbeitszeiten, müssen Sie vorsichtig sein. Letztendlich wird das Finanzamt in diesem Fall individuell beurteilen, ob Sie als Freiberufler gelten.

Hinweis: Sie sollten eine evtl. Ablehnung durch die Finanzbehörden nicht einfach hinnehmen, sondern evtl. mit juristischer Hilfe dagegen vorgehen. Denn die Freiberuflichkeit bietet Ihnen zahlreiche Vorteile, z.B.:

- Sie müssen kein Gewerbe anmelden

- Sie müssen keine Gewerbesteuer zahlen

- Der Eintrag ins Handelsregister fällt weg, sofern Sie keine Kapitalgesellschaft gründen

- Sie brauchen keine doppelte Buchführung führen und müssen keinen Jahresabschluss aufstellen

- Sie müssen Angaben über Ihre Gewinne und Verluste nicht publizieren

- Zur Gewinnermittlung ist es ausreichend, wenn Sie eine EÜR (Einnahmen-Überschuss-Rechnung) beim Finanzamt einreichen

- Sie sind kein Mitglied der IHK oder HWK, daher entfallen die Kammergebühren

2. Lassen Sie einen ansprechenden Internetauftritt erstellen

Dafür müssen Sie zunächst wohl etwas Geld investieren, eine moderne Webseite mit ansprechendem und professionellen Design, welche suchmaschinenoptimiert ist, wird Ihnen jedoch auf lange Sicht deutlich mehr nützen, da Sie damit mehr Kund/innen überzeugen.

3. Gehen Sie mit klarer Struktur an Ihre Aufträge heran und behalten Sie die Übersicht

Effizientes Arbeiten ist Pflicht, denn die Konkurrenz ist groß und viele Arbeitsschritte, die Übersetzer/innen nebenbei erledigen müssen, werden bei der Preiskalkulation gern vernachlässigt.

Wichtige Kontakte für selbstständige Übersetzer/innen

Branchenkontakte:

- Bundesverband der Dolmetscher und Übersetzer e.V. (BDÜ)

- Deutscher Verband der freien Übersetzer und Dolmetscher e.V. (DVÜD)

- Verband deutschsprachiger Übersetzer/innen literarischer und wissenschaftlicher Werke e.V. (VdÜ)

- Fachverband der Berufsübersetzer und Berufsdolmetscher e.V. (ATICOM)

- Liste internationaler Berufsverbände

- Bundesagentur für Arbeit

Tipp

Sie wollen sich mit einem Übersetzungsbüro als Übersetzer/in selbstständig machen? Nutzen Sie jetzt Gründerberater.de. Dort erhalten Sie kostenlos u.a.:

Selbstständig machen als Modedesigner

Wenn Sie sich als Modedesigner selbstständig machen wollen, erfahren Sie hier, auf was Sie auf Ihrem Weg in die Selbstständigkeit achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige Modedesigner

Umsatz Bekleidungsgewerbe Deutschland 2016 in Tsd. (Destatis)

Umsatz Bekleidungsgewerbe: 7.247.601

Lederbekleidung: 43.654 495.365

Sonstige Oberbekleidung: 4.321.778

Wäsche: 1.012.146

Sonst. Bekleidung und Bekleidungszubehör: 556.453

Strumpfwaren: 736.806

Umsatz mit Damenbekleidung in Deutschland: 25,33 Mrd. (statista 2016)

Umsatz mit Herrenbekleidung in Deutschland: 14,99 Mrd. (statista 2016)

Umsatz mit Baby- und Kinderbekleidung in Deutschland: 1,16 Mrd. (statista 2016)

Design- und Markenanmeldungen

Designanmeldungen für Bekleidung und Kurzwaren: 10.372 (DPMA 2017)

Markenanmeldungen für Bekleidung und Schuhwaren: 3473 (DPMA 2017)

Zum Beruf des angestellten Modedesigners

Work-Life-Balance: Bis 55 Stunden (vielbeschäftigt) (karista)

Durchschnittliches Einstiegsgehalt: 1800-2500 Euro (karista)

Männer/Frauen-Relation: 3/7 (karista)

Bewerber pro Stelle: 100 Bewerber (karista)

Spitzenverdiener: durchschnittlich 5000 Euro (karista)

Alternativen als Freelancer in der Modebranche:

Trendscout, Modeberater, Illustrator, Modejournalist, Schneider, Nähkursleiter

Als Modedesigner selbstständig machen: Branchen-Insights

Als ausgebildeter Modedesigner auf Jobsuche mutieren Sie zur berüchtigten Stecknadel im Heuhaufen. Es gibt neben Ihnen hunderte andere Stecknadeln, die nur darauf warten endlich gezogen zu werden. So ganz willkürlich läuft die Bewerberauswahl natürlich auch nicht ab. Es ist dennoch nicht von der Hand zu weisen, dass der Weg vom Assistant Designer zum Design Chef – sofern man die Karriereleiter überhaupt aufsteigen möchte, denn mit der Erstellung und Umsetzung kreativer Entwürfe hat die Chefposition nichts mehr zu tun – wahrlich kein Zuckerschlecken ist. Wenn Sie nicht mit hunderten anderen Modedesignern um einen Job kämpfen möchten, bei dem man am Ende zwar Visionen umsetzt, zumeist allerdings nicht die eigenen, dann sollten Sie sich Gedanken machen, ob nicht die Selbstständigkeit der richtige Weg für Sie ist. Denn als selbstständiger Modedesigner können Sie die Fäden selbst ziehen und IHREN – oftmals lang gehegten – Traum wahr werden lassen. Doch zunächst einmal, zeigen wir Ihnen, welche Fäden Sie ziehen müssen auf Ihrem Weg in die Selbstständigkeit. Notizblock raus und aufgepasst!

Gründen im E-Commerce - so klappt der Onlinehandel

Im E-Commerce selbstständig machen: Erfahren Sie Schritt für Schritt, was Sie beachten müssen, um möglichst rechtssicher, effektiv und nachhaltig einen Online-Shop zu eröffnen.

Zahlen, Daten, Fakten für E-Commerce-Gründer

Wachstum: Der Online-Handel legt rasant zu (2016: + 6,7 Prozent im Vergleich zum Vorjahr), (Quelle: Studie shopanbieter.de)

Perspektive: 2017 werden im deutschen Online-Handel 58,5 Mrd. Euro Umsatz erwartet, das ist ein Plus von 11 Prozent gegenüber 2016 (Quelle: Bundesverband E-Commerce und Versandhandel, bevh)

Starkes Segment: Der Sektor „Möbel, Leuchten, Deko“ ist am stärksten gewachsen (2016: + 25 Prozent im Vergleich zum Vorjahr), (Quelle: Studie shopanbieter.de)

Starker Marketingkanal: E-Mail ist der verkaufsstärkste Marketingkanal: über 58 Prozent der durchschnittlichen Konversionsraten, (Quelle: Studie shopanbieter.de)

Schwacher Marketingkanal: Displaywerbung ist der schwächste Marketingkanal: 69 Prozent unter der durchschnittlichen Konversionsraten, (Quelle: Studie shopanbieter.de)

Konversionen mobil: Mobile Plattformen haben die schlechtesten Konversionsraten: Desktop-User konvertieren 53 Prozent besser als der Durchschnitt, mobile Nutzer 41 Prozent schlechter, (Quelle: Studie shopanbieter.de)

Webshop-Installationen: Jedes dritte Unternehmen in Deutschland betreibt einen Webshop (Bitkom 2016)

Bedeutung Marktplätze: Jedes vierte Unternehmen in Deutschland verkauft über Online-Marktplätze wie Amazon, Ebay (Bitkom 2016)

Shops in Apps: Smartphone-Apps werden von 6 Prozent aller Unternehmen für den Vertrieb genutzt (Bitkom 2016)

Digitalisierung: Große Unternehmen haben gegenüber mittleren und kleinen Unternehmen einen Vorsprung bei der Nutzung von Online-Vertriebswegen (Bitkom 2016)

Was versteht man unter E-Commerce bzw. Onlinehandel?

E-Commerce bezeichnet den Verkauf von Waren und Dienstleistungen über das Internet über einen Online-Shop. Die rasante Entwicklung des World Wide Web hat ein enormes Wachstum des E-Commerce ausgelöst. In praktisch allen Lebensbereichen kann man heute Waren und Leistungen über den Vertriebskanal Internet erwerben.

Selbstständig machen als IT-Berater

Wenn Sie sich als IT-Berater selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres IT-Beratungs-Unternehmens achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

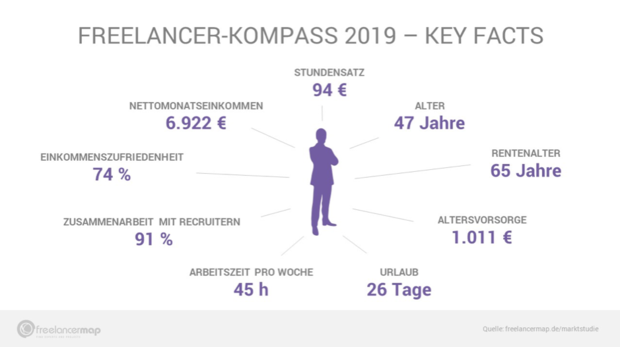

Zahlen, Daten, Fakten für selbstständige IT-Berater

Investitionen dt. Unternehmen in IT-Services: 39 Mrd. Euro (2017, Quelle Bitkom, Wachstumsrate: +2,3% gegenüber 2016)

Marktvolumen im IT-Beratungsbereich: ca. 7,8 Mrd. Euro (2015, Quelle: VR-Branchenbriefe, Lünendonk Studie 2015)

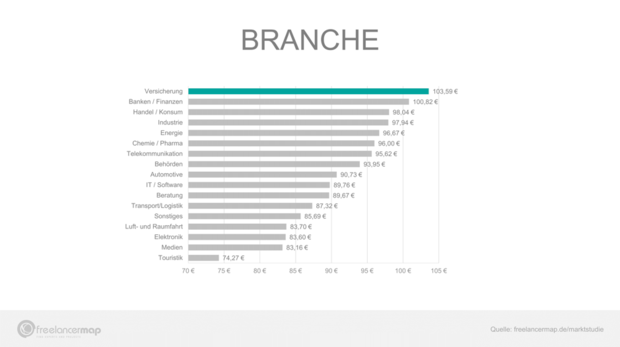

Durchschnittlicher Stundensatz IT-Freelancer: 83,48 € (2016, GULP Freelancer Studie 2016)

Durchschnittlicher Jahresumsatz IT-Freelancer: 139.087 € (2016, + 10,8% gegenüber Vorjahr, GULP Freelancer Studie 2016)

Nachfrage nach IT-Beratung: 2016: 21% der befragten Unternehmen, 2015: 14% der befragten Unternehmen (Bitkom 2016)

Digitalisierungsdienstleistung: 67% der Unternehmen vertrauen den IT-Beratern als Partner für die digitale Transformation (Lünendonk Studie 2015)

Wichtigster Geschäftsbereich: die Modernisierung von Altsoftware und Standardisierung der IT-Landschaft werden aus Kundensicht am häufigsten nachgefragt (Lünendonk Studie 2015)

Wichtigste Kundengruppen: Banken, Automobilwirtschaft, Telekommunikation, öffentlicher Dienst (Lünendonk Studie 2015)

Was versteht man unter IT-Beratung?

Im Wesentlichen geht es um die Erbringung von Dienstleistungen der Informationstechnologie, worunter Programmiertätigkeiten, Planung und Entwurf von IT-Systemen, der Betrieb von Datenverarbeitungsanlagen für Dritte und sonstige IT-Dienstleistungen, z. B. Tätigkeiten wie Software-Installation oder Datenwiederherstellung, fallen.

Folgende Geschäftsfelder gehören in den Sektor der IT-Beratung:

- Problemanalyse und Planung für vorhandene und neue IT-Infrastrukturen

- Kundenspezifische Software-Entwicklung

- Planung und Durchführung von IT-Projekten

Gründen als Familiengesellschaft

Was ist eine Familiengesellschaft und welchen Wert hat sie als strategisches Element der Unternehmensgründung?

Mit welchen Strategien lassen sich gute Wege bei der Unternehmensgründung bahnen? Manchmal liegt die Lösung ganz nah, nämlich in einer Gesellschaft mit der eigenen Familie. Sie kann eine generationenübergreifende Basis für Start-ups liefern.

Für die Gründung einer Familiengesellschaft sprechen grundsätz- liche Vorteile wie Vertrauen, gemeinsame Interessen sowie die Möglichkeit, das Vermögen vor Zersplitterung zu sichern. Der nächsten Generation können Prozentsätze an der Gesellschaft und damit mittelbar Prozentsätze an ihrem Vermögen übergeben werden. Gemeinsam werden auch die Regelungen für den Erbfall und die Unternehmensnachfolge getroffen.

Diese Gewichtung – Beteiligungen als Gegenstand – kennzeichnet eine Familiengesellschaft. Sie ist in der Regel keine operative Gesellschaft, sondern arbeitet rein vermögensverwaltend. Folglich liegt im Gesellschaftsvertrag der Schwerpunkt auf der Nachfolgeregelung, die bei einer Gesellschaft dem Erbrecht vorgeht. In den meisten Fällen ist daher die Familiengesellschaft nicht das Start-up selbst, sondern fungiert als zukunftssichernde Holding. Sie gründet das Start-up als operative Tochtergesellschaft.

Wenn das Geschäftsmodell erfolgreich ist, lassen sich erhebliche Vorteile für Schenkung- und Erbschaftsteuer generieren. Weil die Erben selbst schon mittelbar Gesellschafter des Start-ups sind, werden die Wertzuwächse nicht mehr isoliert auf die Nachfolger verschenkt oder vererbt. Damit unterliegt der Wertzuwachs keiner schenkung- oder erbschaftsteuerlichen Regelung mehr.

Der Familiengesellschafts-Klassiker: Familien-GmbH

Die Gründung einer Familiengesellschaft ist in unterschiedlichen Konstellationen möglich, etwa als Team aus Mann-Frau-Kind oder Großeltern-Eltern-Kinder-Enkel. Minderjährige Familienmitglieder sollten möglichst nicht eingebunden werden, weil dafür spezielle vormundschaftsrechliche Regelungen erforderlich sind.

Die Rechtsformen von Familiengesellschaften entsprechen den klassischen Varianten. Sie reichen von GmbH über GbR und KG bis hin zur GmbH & Co. KG und KGaA. Die KGaA, bei der die Nachfolger Aktionäre werden, ist eine besonders geeignete Rechtsform für vermögende Personen. Der Steuersatz liegt wegen der Abgeltungssteuer bei nur 25 Prozent und der Übergeber behält die uneingeschränkte Entscheidungsbefugnis im Unternehmen. Eine häufig gewählte Form ist die Familien-GmbH. Hier entfällt die Gewerbesteuerpflicht auf Ertrag des eigenen Grundbesitzes. Von Vorteil ist auch die erbrechtliche Regelung von nur einem Vermögensgegenstand.

Wichtig: Damit später weder Gläubiger noch Schwiegerkinder oder auch geschiedene Ehepartner auf das Vermögen zugreifen können, müssen die Gesellschafter der Familien-GmbH spezielle Regelungen in ihren Vertrag aufnehmen. Für die Form einer GmbH spricht auch, dass Gewinnausschüttungen an die Familiengesellschafter möglich sind, bei denen sich die Steuerbelastung minimieren lässt. Als nachteilig werden oft die Veröffentlichungspflicht oder die Kosten für den Jahresabschluss empfunden, die auf Höhe eines klassischen GmbH-Abschlusses liegen.

Bei einer professionellen Vertragsgestaltung werden auch Konflikte antizipiert, die typisch für die Gründungssituation und für die jeweils vorliegende Familienkonstellation sind. Einzelregelungen dazu ergänzen den Kern des Gesellschaftervertrags, der bei einer Familien-GmbH folgende Punkte umfassen sollte: Alle Unterzeichner und ihre Kinder verpflichten sich, einen auf die GmbH bezogenen Ehevertrag abzuschließen. Zudem wird eine Abtretungs- oder Einziehungsregelung für den Fall „X“ getroffen, in dem zum Beispiel ein Gesellschafter in Rente geht oder aus anderen Gründen die Familien-GmbH verlässt. Auch eine Abfindung für diesen Fall ist genau zu regeln – bestenfalls über den Buchwert und nicht über den Unternehmenswert.

Um mögliche Streitfälle innerhalb der GmbH schnell lösen zu können, empfiehlt es sich, schon in einvernehmlicher Situation ein Schiedsverfahren zu bestimmen, das vertraglich fixiert wird. Der Gesellschaftsvertrag sollte zudem mit dem Testament jedes Gesellschafters abgestimmt sein. Mit einer sorgfältigen Ausgestaltung dieser Zukunftsthemen beweisen bereits die Gründer unternehmerische Verantwortung.

Familiengesellschaft: Öffentliche Finanzierungen, Pluspunkte beim Rating

Warum ist eine Familiengesellschaft hilfreich, wenn Start-ups ihre Gründungsphase finanzieren? Hintergrund: Banken geben Start-ups in der Regel keine Kredite in den ersten drei Jahren, was oftmals regulatorische Gründe – KWG Kreditwesengesetz und Basel III – hat. Durch die Familiengesellschaft besteht häufig bereits Kapital oder Vermögen, auf das Finanzierungen aufbauen können. Hinzu kommt, dass die Bonität höher bewertet wird, weil es mehrere Gesellschafter gibt und die Nachfolge geregelt ist.

Als Alternative oder Ergänzung zu Eigenmitteln der Familie bieten sich KfW-Mittel oder andere öffentliche Finanzierungsinstrumente an, etwa Invest-Zuschüsse für Wagniskapital, die das Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) anbietet. Mit der Registrierung im BAFA-Programm bekommt jeder Business Angel oder private Investor 20 Prozent des Ausgabepreises seiner Anteile als Erwerbszuschuss zurückerstattet, was diese Finanzierungsform auch für den Kapitalgeber sehr attraktiv macht.

Sollte das Start-up über eine unique Geschäftsidee verfügen, die beim Patentamt registriert ist, eröffnet sich ein weiterer Finanzierungsbaustein. Der Patenthalter kann diesen selbstgeschaffenen Wertfaktor mit dem beizulegenden Wert aus prognostizierten Erträgen in der Bilanz ausweisen und zahlt keine Steuern darauf.

Familiengesellschaft: Steuern und Reporting mit digitalen Strukturen