Aktuelle Events

Als Freelancer*in starten

Organisation, Spezialisierung, Finanzen, Netzwerke: Wir zeigen, worauf es bei der Gründung als Freelancer*in ankommt.

Das routinierte Abarbeiten immer gleicher Aufgaben untergräbt die eigenen Fähigkeiten? Das Gefühl, nie endende Runden im Karussell der Monotonie zu drehen? Daneben der aufkeimende Wunsch, selbstbestimmt zu arbeiten und die eigene Vision zu verwirklichen? Dann wird es endlich Zeit, der Festanstellung den Rücken zu kehren und den Schritt in die Selbständigkeit zu wagen!

Doch dieses Vorhaben will gut geplant sein – das strategische und finanzielle Konzept sollte durchgerechnet, rechtliche Rahmenbedingungen beachtet sowie die mediale Präsenz durchdacht werden. Wir helfen dir dabei, einen sauberen Start im Freelancer*in-Business hinzulegen.

Das Freelancer*in-Dasein birgt klare Vorteile – sofern die Planung stimmt

Freelancer*innen profitieren besonders von der Flexibilität und dem Management als Ein-Personen-Unternehmen: Sie teilen sich ihre Arbeitszeiten eigenständig ein, entscheiden im Alleingang über Projektarbeiten oder -partner und sind ungebunden in der Wahl ihrer Arbeitsorte. Weiterhin haben freie Expert*innen meist bessere Verdienstmöglichkeiten als ihre festangestellten Kolleg*innen, der Fachkräftemangel in manchen Branchen begünstigt oftmals die Projektakquise und das Teilnehmen an Weiterbildungen steigern die Konkurrenzfähigkeit auf dem Markt. Natürlich beansprucht letztgenannter Punkt einiges an Zeit, hilft aber dabei, die eigene Expertise auszubauen. Um diese Vorteile unter einen Hut zu bekommen, muss der Weg in die Selbständigkeit jedoch gewissenhaft geplant werden.

Ohne Recherche keine DANN

Das Freelancer*in-Geschäft ist nicht allein abhängig von akademischen Abschlüssen. Ebenso wertvoll sind die gesammelten Erfahrungen, erlernte fachliche Fähigkeiten, aber auch die Leidenschaft, die für die neue Tätigkeit aufgebracht wird. Neulinge sollten sich daher eingehend mit den daran anknüpfenden Fragen beschäftigen, um ihr Angebot zu definieren:

Welche Zielgruppe soll angesprochen werden?

Hier gilt es die Bedürfnisse des Klientels zu identifizieren. Dabei kann beispielsweise das Erstellen einer Persona, also eines fiktiven Kunden bzw. Kundin, mit allerhand demografischen Daten, helfen, um die Zielgruppe besser zu visualisieren.

Was hebt einen von der Konkurrenz ab? Was bieten die anderen?

Durch die Beobachtung der ebenfalls im Markt aktiven Freiberufler*innen, ihrer Profile und Angebote, werden Unterschiede ersichtlich. Die genaue Analyse hilft dabei, eigene USPs zu identifizieren und damit die persönliche Nische zu finden.

In welchem Markt besteht Bedarf, Potenzial oder ein sich entwickelnder Trend?

Die Marktanalyse fordert einiges an Recherche-Arbeit, doch am Ende ist die Branche bekannt und das eigene Angebot spezifiziert. Zur Strukturierung gehört unbedingt ein vollumfänglicher Businessplan, der vielerorts zur Verfügung gestellt wird. Für den Anfang hilft auch ein “Mini-Businessplan” zur besseren Orientierung.

Die Beobachtung der Branche, Kund*innen, Bedürfnisse, Wünsche und die Präzisierung der eigenen Kenntnisse und Talente zahlen auf das Alleinstellungsmerkmal als Freiberufliche(r) ein. Diese einzigartige Freelancer*in-DNA kann der ausschlaggebende Grund sein, weshalb Kund*innen die Arbeit eines bestimmten Selbständigen letztlich buchen.

Startkapital von rund 15.000 Euro

Ertrag minus Aufwand ergibt Gewinn. Das ist der wirtschaftliche Grundsatz, den Freelancer*innen beherzigen sollten. Der Frage folgend, wie hoch der Gewinn für die beanspruchte Lebensqualität sein soll, werden Stundensatz, die Anzahl der Arbeitstage und zu zahlende Kosten in der genannten Formel kumuliert. Zwar ist eine jährliche Planung auf lange Sicht sicher sinnvoll, doch als Starter*in kann auch eine monatliche Budgetierung vorgenommen werden, um ein Gefühl für die Berechnung zu bekommen. Laut Freelancer-Kompass 2021 empfehlen Freiberufliche zudem ein Startkapital von rund 15.000 Euro.

Zudem müssen sich Freiberufliche über die verschiedenen Rechtsformen informieren, die ein Ein-Personen-Unternehmen annehmen kann. Abhängig von Faktoren wie Geschäftsidee, Tätigkeitsumfang und Startkapital wird das eigene Business dann als Gewerbe oder auch nicht-gewerbliches Kleinunternehmen angemeldet. Über die Bedingungen informieren das örtliche Gewerbe- beziehungsweise Finanzamt, welche zudem Auskunft über Kranken- und Zusatzversicherungen geben können. Zuletzt fallen auch Steuern an: Neben der Umsatzsteuer muss die Einkommens- beziehungsweise Gewerbesteuer entrichtet sowie eine Steuererklärung jährlich bis zum 31. Juli eingereicht werden. Hier kann es sich, vor allem zu Beginn der Selbständigkeit lohnen, eine(n) Steuerberater*in zu Rate zu ziehen.

Qualität auf branchenspezifischen Plattformen verhilft zum Kund*innenerfolg

Klar, die klassische Visitenkarte lässt sich auch im Freelancer*in-Geschäft nicht wegdenken. Darüber hinaus sollte aber auch die Online-Präsenz qualitativ hochwertig gestaltet sein. Das bedeutet im Einzelnen, das eigene Profil auf Projekt-Plattformen ausführlich aufzubereiten und aktuell zu halten. Kund*innen sollten sofort die DNA des Angebots und die Verfügbarkeit erkennen, das erleichtert ihnen die Entscheidung. Soziale Business-Netzwerke können genauso wie eine eigene Website als hilfreiche Akquise-Plattform dienen. Grundsatz ist vor allem: Qualität geht vor Quantität! Es ist unbedingt notwendig, Kontaktdaten wie eine E-Mail-Adresse und Telefonnummer gut sichtbar zu platzieren. Eine Orientierung bieten bei der Erstellung sicherlich auch die Profile der Mitbewerber*innen.

Sobald alles eingerichtet ist, sollten thematisch passende Blogs oder auch Gruppen in sozialen Netzwerken unbedingt genutzt werden, um die eigene Sichtbarkeit beispielsweise in Form von selbstgeschriebenen Gastbeiträgen zu steigern. Dort bietet sich auch die Gelegenheit, mit Gleichgesinnten in Kontakt zu treten, denn das Netzwerken mit Anderen eröffnet jedem bzw jeder Freelancer*in neue Chancen für die Projektakquise.

Fazit: Gut Ding will Weile haben

Auf den ersten Blick klingt der Start in die Selbständigkeit nach einem großen Aufwand. Doch Neueinsteiger*in sollten sich – gemäß dem Motto „Gut Ding will Weile haben“ – Zeit lassen mit dem Aufsetzen eines Businessplans, der Kalkulation der Finanzen und dem Aufbauen der medialen Präsenz. Denn wer sich vorab intensiv mit dem eigenen Profil und Angebot auseinandersetzt, hat später weniger zusätzlichen Aufwand und kann sich direkt in die Projektarbeit stürzen. Sobald der erste Auftrag reinflattert, wird schnell klar: Mit dem Freelancer*in-Business geht es runter vom Karussell der Monotonie und rauf auf die Achterbahn der Flexibilität!

Der Autor Thomas Maas ist Geschäftsführer der offenen Projektplattform freelancermap und Herausgeber der repräsentativen Marktstudie Freelancer-Kompass.

Diese Artikel könnten Sie auch interessieren:

Verkaufen ohne Shop: Zahlungen erhalten mit PayPal Open

Sie verkaufen digitale Kunst, Online-Kurse oder Handgemachtes? Dafür ist ein Shop nicht zwingend nötig. Mit Zahlungslinks und Kaufen-Buttons von PayPal erhalten Sie Ihre Zahlungen, wo die Verkäufe entstehen – schnell, sicher und unkompliziert.

Zahlungen empfangen, wo Ihre Community ist

Viele Soloselbständige nutzen Social Media, E-Mails oder Messenger nicht nur zur Kommunikation, sondern auch zur Vermarktung ihrer Produkte. Mit den passenden Tools können sie dort zusätzlich direkt Zahlungen empfangen – ganz ohne Onlineshop oder technisches Setup.

PayPal Open bietet drei flexible Möglichkeiten, Zahlungen zu erhalten:

- Zahlungslinks, die schnell geteilt werden können, etwa per E-Mail, DM, Post oder QR-Code.

- Kaufen-Buttons, die sich in eine bestehende Seite integrieren lassen, zum Beispiel in ein Link-in-Bio-Tool oder eine Landingpage.

- Tap to Pay macht Ihr Smartphone zum Zahlungsterminal (kompatibles Smartphone vorausgesetzt).

Alle Varianten funktionieren schnell, mobiloptimiert und bieten eine vertraute Nutzererfahrung. Damit wird der Ort, an dem Interesse entsteht, direkt zum Verkaufsort.

Zahlungslinks: Vom Post zur Bezahlung in Sekunden

Ein Kauf beginnt nicht im Warenkorb, sondern dort, wo Interesse entsteht: in einem Post, einer Story oder einer E-Mail. Genau hier setzen Zahlungslinks von PayPal an: Sie führen direkt von der Produktinfo zur Zahlung, ohne Umwege über externe Plattformen.

Das ist besonders hilfreich bei:

- digitalen Produkten

- E-Book-, Kurs- oder Software-Verkäufen

- (Online-)Vorbestellungen oder Trinkgeld-Modellen

Ein Zahlungslink erzeugt eine eigene Bezahlseite mit Titel, Preis, Beschreibung und Produktbild. Varianten wie Größen oder Farben sind ebenso integrierbar wie frei wählbare Preise. Versandkosten und Steuern können automatisch berechnet werden.

Der fertige Zahlunglink lässt sich flexibel teilen: per Messenger, E-Mail, Social Media oder als QR-Code auf einem Produktetikett oder Tischaufsteller. Die Zahlungsseite unterstützt gängige Zahlarten wie Kreditkarte, Wallets sowie ausgewählte regionale Methoden wie SEPA-Lastschrift, iDEAL oder Swish – je nach Land und Verfügbarkeit für die jeweiligen Käufer:innen.

Besonders praktisch: Ihre Kund:innen brauchen dafür kein eigenes PayPal-Konto. So können Zahlungen sicher und bequem online abgewickelt werden.

Für Selbständige, die regelmäßig digitale Inhalte verkaufen, ist das eine einfache Möglichkeit, Zahlungen mit PayPal zu empfangen, ohne ein klassisches Shopsystem aufsetzen zu müssen.

Kaufen-Buttons: Ihre Seite wird zur Verkaufsfläche

Wer bereits eine Website oder ein Link-in-Bio-Tool nutzt, kann PayPals Warenkorb- oder Kaufen-Buttons mit wenigen Zeilen Code integrieren. Damit verwandeln Sie eine einfache Landingpage in eine funktionale Verkaufsfläche. Sie erstellen den Button in Ihrem PayPal-Konto und erhalten automatisch den passenden HTML-Code, der nur noch kopiert und in die Website eingefügt wird. Kund:innen klicken, zahlen mit ihrer bevorzugten Methode und der Betrag wird direkt gutgeschrieben.

Sie behalten die volle Kontrolle über Ihre Gestaltung, Storytelling und Nutzerführung und profitieren gleichzeitig von einem verlässlichen Check-out, der hilft Vertrauen zu schaffen. Eine schlanke Lösung für alle, die ihr Angebot online präsentieren und Zahlungen direkt abwickeln möchten.

Mit Tap to Pay ganz einfach vor Ort verkaufen

Neben den digitalen Optionen können Sie auch vor Ort Zahlungen annehmen: direkt über Ihr Smartphone. Mit der PayPal-Funktion „Tap to Pay“ akzeptieren Sie kontaktlose Zahlungen per Karte oder Wallet ohne separates Kartenlesegerät. Alles, was Sie benötigen, ist ein kompatibles iPhone oder Android-Gerät mit NFC-Funktion (Tap to Pay funktioniert auf Geräten mit Android 8.0, NFC-Funktionen und Google Play Services. iOS ab iPhone XS und höher).

Besonders praktisch ist das beispielsweise für:

- Märkte, Pop-up-Stores

- Workshops und Live-Events

- Verkäufe im kleinen Rahmen, bei denen Flexibilität zählt

Wie teuer ist es, ein Start-up in Deutschland zu gründen?

Erfahren Sie, welche Kosten 2025 bei der Gründung eines Start-ups in Deutschland anfallen, von Stammkapital bis Notar- und Digitalisierungskosten.

Die Gründung eines Start-ups in Deutschland ist wie der Sprung in kaltes Wasser. Erfrischend, aufregend, aber nicht für alle. Zwischen Euphorie, Papierbergen und der ersten Steuer-ID beginnt das echte Abenteuer Unternehmertum. Begeisterung ist der Treibstoff, doch wer den Weg kennt, schwimmt leichter durch den Behördendschungel. Dies wird verlangt, um wirklich etwas Eigenes aufzubauen.

Die Grundlagen: Welche Kosten auf Gründer zukommen

Bevor ein Unternehmen offiziell an den Start gehen kann, fallen einige unvermeidbare Basiskosten an. Bei der Gründung einer GmbH ist das Stammkapital von mindestens 25.000 Euro der entscheidende Grundstein, wovon mindestens 12.500 Euro direkt eingezahlt werden müssen. Hinzu kommen Gebühren für den Notar, die Eintragung ins Handelsregister und die Veröffentlichung im Bundesanzeiger.

Insgesamt sollten Gründer für eine klassische GmbH zwischen 1.000 und 4.500 Euro an Gründungskosten einplanen, abhängig von Komplexität, Anzahl der Gesellschafter und individueller Beratung.

Auch günstigere Alternativen wie die UG (haftungsbeschränkt) bieten sich an. Diese Mini-GmbH kann schon ab 1 Euro Stammkapital gegründet werden, eignet sich aber eher für kleine oder testweise Projekte. Dennoch sollte niemand glauben, dass damit alle bürokratischen Hürden aus dem Weg sind, denn auch hier sind Notar- und Gerichtskosten Pflicht.

Mehr als nur Papierkram: Die digitalen Chancen

Die deutsche Gründerszene hat sich in den letzten Jahren stark verändert. Dank neuer Technologien, staatlicher Förderungen und digitaler Plattformen ist der Einstieg einfacher geworden, zumindest organisatorisch.

Besonders künstliche Intelligenz (KI) hat zahlreiche Branchen revolutioniert und völlig neue Geschäftsfelder geschaffen. Start-ups entstehen nicht mehr nur in klassischen Bereichen wie Handel oder Produktion, sondern zunehmend online.

So erleben wir in der Unterhaltungsbranche einen Boom. Dank der zahlreichen Features und Innovationen gibt es jetzt Zugang zum zum Bonus Meister im Online Casinos, wo Deutsche beispielsweise entdecken können, wo es die besten Vorteile und Erfahrungen gibt.

Dieser aktuelle Trend zeigt, dass Innovation und Unternehmergeist längst nicht mehr nur in Werkhallen oder Büros entstehen, sondern im digitalen Raum. Oft mit nur einem Laptop und einer guten Idee.

Bürokratie und Notarkosten: Das unvermeidliche Fundament

Egal ob GmbH, UG oder GbR, an einem Schritt führt kein Weg vorbei: dem Gang zum Notar. Ohne seine Unterschrift bleibt jede Gründung nur ein guter Plan. Der Gesellschaftsvertrag muss beurkundet, das Unternehmen im Handelsregister eingetragen und eine Gesellschafterliste erstellt werden.

Die Kosten dafür variieren je nach Aufwand und Standort: Für die notarielle Beurkundung sollten Gründer mit 500 bis 1.000 Euro rechnen, die Eintragung im Handelsregister kostet meist zwischen 150 und 350 Euro. Hinzu kommt die Veröffentlichung im elektronischen Bundesanzeiger mit rund 100 Euro.

Die versteckten Kosten: Von der IT bis zur Kaffeemaschine

Viele Gründer konzentrieren sich auf die offiziellen Gebühren, vergessen aber die praktischen Ausgaben im Alltag. Büromöbel, Computer, Softwarelizenzen, Versicherungen und Marketingmaßnahmen gehören ebenso in den Finanzplan wie Gründungskosten. Diese Posten lassen sich zwar steuerlich absetzen, müssen jedoch zunächst bezahlt werden.

Gerade im ersten Jahr ist Liquidität entscheidend. Wer hier zu knapp kalkuliert, gerät schnell ins Straucheln. Experten empfehlen, einen Finanzpuffer von mindestens 20 % der geplanten Startkosten einzuplanen für Unvorhergesehenes, wie technische Probleme oder Nachzahlungen.

Finanzierung und Fördermöglichkeiten

Zum Glück gibt es in Deutschland eine Vielzahl staatlicher Förderungen und Programme, die Start-ups unterstützen. Die KfW-Bank, regionale Wirtschaftsförderungen oder spezielle Gründerstipendien helfen beim Start. Auch Business Angels und Venture Capital werden zunehmend wichtiger, um innovative Ideen auf die Straße zu bringen.

Doch egal ob Fremdkapital oder Eigenmittel: Eine solide Finanzplanung ist der Trick. Ein detaillierter Businessplan zeigt nicht nur Investoren, sondern auch den Gründern selbst, ob ihr Konzept langfristig tragfähig ist.

Digitalisierung als Wachstumsmotor

Die digitale Transformation hat den Gründungsprozess selbst vereinfacht: Online-Anmeldungen, elektronische Signaturen und digitale Buchhaltung sparen Zeit und Papier. Gleichzeitig entstehen unzählige neue Geschäftsmöglichkeiten, von KI-gestützten Tools bis hin zu datenbasierten Plattformen.

Wie stark diese Entwicklung die deutsche Wirtschaft verändert, zeigt sich besonders in Online Branchen, wo KI, Automatisierung und datengetriebene Prozesse Gründungen agiler machen.

Gründungskosten ja, aber unbezahlbare Chancen

Eine Unternehmensgründung in Deutschland kostet Zeit, Geld und Nerven. Doch wer diesen Weg geht, investiert in Freiheit, Kreativität und Selbstbestimmung. Die Hürden sind schon da, aber die Chancen größer denn je. Wer klug plant und flexibel bleibt, findet im deutschen Gründungsdschungel nicht nur den Weg nach oben, sondern auch nachhaltigen Erfolg.

Catering-Unternehmen gründen: Schritt für Schritt zum eigenen Caterer

So startest du dein Catering-Unternehmen – Step by Step, von der Idee über die Planung bis hin zur ersten Kundschaft.

Ob Hochzeit, Business-Event oder Streetfood-Festival – gutes Catering ist gefragt wie nie. Wer gern kocht, ein Gespür für Menschen und Organisationstalent mitbringt, kann im Catering ein spannendes und lukratives Business finden. Doch wie startet man ein Catering-Unternehmen? Dieser Artikel beschreibt Schritt für Schritt den Weg von der Idee über die Planung bis zur ersten Kundschaft.

Schritt 1: Die Idee konkretisieren: Was macht ein Catering besonders?

Bevor formale Aspekte wie Behördenwege oder Buchhaltung in den Fokus rücken, sollte klar definiert werden, was das geplante Catering-Angebot einzigartig macht. Dabei kann es sich um regionale Küche, vegane Gerichte, Streetfood oder maßgeschneiderte Angebote für Unternehmen handeln. Eine präzise Nischenwahl schafft ein klares Profil und verbessert die Positionierung am Markt. Auch die Werte, die ein Unternehmen repräsentieren möchte, sollten frühzeitig definiert werden – etwa Nachhaltigkeit, Exklusivität oder Kreativität. Diese Werte bilden später die Grundlage für die Markenbildung sowie die Kommunikationsstrategie und sind 2025 besonders wichtig.

Schritt 2: Marktanalyse: Wer sind die potenziellen Kundinnen und Kunden?

Eine fundierte Zielgruppenanalyse bildet die Basis für ein bedarfsgerechtes Angebot. Je genauer die Bedürfnisse der potenziellen Kundschaft bekannt sind, desto gezielter lassen sich Leistungen, Preise und Marketingmaßnahmen darauf abstimmen.

Hilfreiche Fragen zur Eingrenzung des Zielmarkts:

- Welche Anbietenden sind bereits in der Region aktiv?

- Welche Lücken bestehen im aktuellen Angebot?

- Welche Trends – beispielsweise Nachhaltigkeit, Regionalität oder Gesundheitsbewusstsein – gewinnen an Bedeutung?

Zudem empfiehlt sich die Analyse von Bewertungen auf einschlägigen Plattformen, Einträgen in Eventportalen oder Beiträgen in sozialen Medien, um ein besseres Verständnis für die Nachfrage zu entwickeln.

Schritt 3: Businessplan erstellen: Der Fahrplan zur Gründung

Ein durchdachter Businessplan dient nicht nur als Voraussetzung für Finanzierungen oder Fördermittel, sondern gibt auch intern Struktur und Orientierung. Neben der Beschreibung der Geschäftsidee sollten Zielgruppenanalyse, Angebotsportfolio, Preisgestaltung, Vertriebswege sowie ein detaillierter Finanzplan enthalten sein. Darüber hinaus sollten auch Risiken und alternative Szenarien berücksichtigt werden, etwa bei Umsatzschwankungen oder saisonalen Engpässen. Ein solider Plan schafft nicht nur Sicherheit, sondern unterstützt auch bei der Priorisierung der nächsten Schritte.

Schritt 4: Rechtliches & Anmeldung: Der formale Start

Die rechtliche Gründung eines Catering-Unternehmens in Deutschland beginnt mit der Anmeldung beim zuständigen Gewerbeamt. Zusätzlich sind eine Hygieneschulung gemäß § 43 Infektionsschutzgesetz beim Gesundheitsamt sowie gegebenenfalls eine Erlaubnis nach dem Gaststättengesetz erforderlich, insbesondere bei der Abgabe alkoholischer Getränke. Je nach Unternehmensform und -größe folgen die Registrierung bei der Industrie- und Handelskammer, der Berufsgenossenschaft sowie beim Finanzamt und – bei Einstellung von Personal – die Anmeldung zur Sozialversicherung. Da mit Lebensmitteln gearbeitet wird, gelten strenge gesetzliche Vorgaben zur Lebensmittelsicherheit und Hygiene. Die Einhaltung dieser Standards wird regelmäßig durch die zuständigen Kontrollbehörden überprüft. Eine umfassende Dokumentation der betrieblichen Abläufe sowie regelmäßige interne Hygienekontrollen sind daher unverzichtbar.

Schritt 5: Ausstattung und Küche: Mobil oder stationär?

Die gewählte Produktionsstätte muss den hygienischen und technischen Anforderungen der jeweiligen Landesvorschriften entsprechen. In der Anfangsphase nutzen viele Gründer*innen eine gewerbliche Mietküche oder arbeiten mit Gastronomiebetrieben zusammen. Neben der reinen Küche spielt auch die Logistik eine zentrale Rolle – etwa bei der Auswahl geeigneter Verpackungen, Transportlösungen oder Warmhalteboxen. Wer direkt vor Ort bei Veranstaltungen verkaufen möchte, kann alternativ auf mobile Konzepte wie Foodtrucks oder Verkaufsanhänger setzen.

Schritt 6: Marketing & Vertrieb: Sichtbarkeit schaffen

Ein durchdachtes Marketingkonzept ist entscheidend für den Markteintritt. Digitale Kanäle wie eine professionelle Website sowie Social-Media-Auftritte auf Instagram oder Facebook sind zentrale Bestandteile der Kundengewinnung. Gleichzeitig bleibt auch klassische Werbung über Flyer, Messen oder persönliche Kontakte ein wirksames Mittel. Empfehlungsmarketing hat im Catering-Segment besonderen Stellenwert: Zufriedene Kundinnen und Kunden sind oft bereit, ihre positiven Erfahrungen im Freundeskreis oder online zu teilen. Ein hochwertiges Erlebnis zahlt sich langfristig aus.

Schritt 7: Kalkulation & Preise: Wirtschaftlich arbeiten

Ein häufig unterschätzter Aspekt ist die korrekte Kalkulation. Die Preisgestaltung muss alle Kosten abdecken – vom Wareneinsatz über Personal und Transport bis hin zu Fixkosten wie Miete oder Versicherungen. Als grober Richtwert gilt: Der Verkaufspreis sollte etwa das Drei- bis Vierfache des Wareneinsatzes betragen. Zudem empfiehlt es sich, regelmäßig betriebswirtschaftliche Auswertungen vorzunehmen, um wirtschaftliche Engpässe frühzeitig zu erkennen. Rücklagen für Investitionen oder umsatzschwächere Phasen erhöhen die finanzielle Stabilität.

Schritt 8: Digitale Tools für Planung und Verwaltung

Der Einsatz von branchenspezifischer Software kann im Catering-Alltag erhebliche Vorteile bringen. Solche Tools, wie von CaterSmart, ermöglichen die Erstellung von Angeboten und Rechnungen, koordinieren Aufträge und unterstützen bei der Einsatzplanung von Personal und Ressourcen. Darüber hinaus helfen sie Einkaufsprozesse zu optimieren und rechtliche Dokumentationen wie Hygienenachweise digital abzubilden. Insbesondere bei wachsender Auftragslage sorgt die digitale Verwaltung für mehr Übersicht, reduziert manuelle Fehler und spart wertvolle Zeit im Tagesgeschäft.

Schritt 9: Team aufbauen & wachsen

Mit steigendem Auftragsvolumen steigt auch der Personalbedarf. Neben Servicekräften werden häufig auch Küchenhilfen oder Logistikunterstützung benötigt – oft auf flexibler Basis. Ein motiviertes, geschultes Team trägt wesentlich zum Erfolg eines Caterings bei, da es den Gesamteindruck der Marke mitprägt. Es ist essentiell Wachstumsstrategien rechtzeitig vorzubereiten: Welche Aufgaben lassen sich delegieren? Wo sind Prozesse automatisierbar? Eine klare Rollenverteilung und verlässliche Strukturen helfen, auch größere Aufträge effizient umzusetzen.

Fazit: Schritt für Schritt zum eigenen Catering-Unternehmen

Die Gründung eines Catering-Unternehmens ist eine vielschichtige Herausforderung – von der Konzeption über rechtliche Aspekte bis hin zu praktischer Umsetzung und Kundenakquise. Mit einer klaren Positionierung, strukturiertem Vorgehen und hoher Qualitätsorientierung lassen sich die Hürden jedoch erfolgreich meistern.

Unternehmensübergabe an leitende Mitarbeitende erleichtert

Recht für Gründer*innen: Wer überlegt, seinen Betrieb an leitende Mitarbeitende zu übergeben, erhöht dadurch nicht in jedem Fall den Arbeitslohn, wie der Bundesfinanzhof (BFH) entschieden hat. Welche großen Vorteile das für Unternehmer*innen hat, liest du hier.

Die Nachfolge in (mittelständischen) Unternehmen ist meist schwierig. Um den Fortbestand des Unternehmens zu sichern, greifen Unternehmer*innen daher vermehrt auf erfahrene leitende Mitarbeitende zurück. Diese erhalten Unternehmensanteile häufig unentgeltlich oder zu einem reduzierten Kaufpreis. Finanzbehörden bewerten dies oftmals als geldwerten Vorteil und unterwerfen die begünstigten Mitarbeitenden der Lohnsteuerpflicht.

Sachverhalt: Gesellschaftsanteile auf leitende Mitarbeiter übertragen

Die Inhaber eines mittelständischen Unternehmens übertrugen ihre Gesellschaftsanteile teilweise auf leitende Mitarbeitende, um die Unternehmensnachfolge zu sichern. Die Übertragung erfolgte unentgeltlich und war weder an Bedingungen noch an den Fortbestand der Arbeitsverhältnisse geknüpft. Beide Parteien vereinbarten eine Rückfallklausel, falls erbschaftsteuerliche Verschonungsregelungen nicht greifen sollten.

Das Finanzamt wertete die Anteilsübertragung als Arbeitslohn, da die Nachfolger zum einen der Sohn des Gesellschafterpaares und zum anderen Angestellte des Unternehmens waren. Dementsprechend erhöhte die Übertragung die Einkünfte der Mitarbeiter aus nichtselbstständiger Arbeit. Das Finanzgericht Sachsen-Anhalt gab der Klage eines begünstigten Mitarbeiters statt. Das unterlegene Finanzamt legte daraufhin Revision ein, die der BFH jedoch als unbegründet zurückwies.

Entscheidung des BFH

Der BFH bestätigte, dass der verbilligte Erwerb von Unternehmensanteilen grundsätzlich als Arbeitslohn gelten kann. Allerdings muss der Vorteil für eine Beschäftigung gewährt worden sein, das heißt, er muss durch das individuelle Dienstverhältnis veranlasst sein. Die Richter kamen zu dem Schluss, dass im vorliegenden Fall nicht das Arbeitsverhältnis, sondern die Unternehmensnachfolge im Vordergrund stand (Urteil vom 20. November 2024, VI R 21/22).

Wesentliche Entscheidungsfaktoren waren:

- Die Unternehmensfortführung war das Motiv für die Übertragung, dokumentiert durch eine Gesellschafterversammlung.

- Die Anteile wurden nicht verbilligt, sondern unentgeltlich übertragen.

- Die Übertragung war nicht an bestehende oder zukünftige Arbeitsverhältnisse gekoppelt.

- Die Anteile hatten einen erheblichen wirtschaftlichen Wert, der über eine übliche Vergütung für geleistete Arbeit hinausging.

Warum das Urteil für Unternehmensnachfolgen so wichtig ist

Das Urteil schafft eine wichtige Grundlage für steuerliche Rechtssicherheit bei Unternehmensnachfolgen an leitende Mitarbeitende. Unternehmer*innen können ihr Unternehmen so strategisch übergeben, ohne dass die Begünstigten regelmäßig einer hohen steuerlichen Belastung durch die Einstufung als Arbeitslohn unterliegen.

Für die Praxis bedeutet dies:

- Unternehmensnachfolgen sollten frühzeitig geplant und sorgfältig dokumentiert werden.

- Die steuerliche Gestaltung muss eng an den Vorgaben des BFH ausgerichtet sein.

- Die Übertragung an Arbeitnehmer*innen sollte unabhängig vom Arbeitsverhältnis erfolgen, um eine Einstufung als Arbeitslohn zu vermeiden.

Fazit

Unternehmen können auf interne Nachfolger*innen setzen, ohne steuerliche Nachteile befürchten zu müssen. Steuerliche Beratung bleibt dennoch entscheidend, um die Vorgaben optimal und rechtssicher umzusetzen.

Der Autor Dominik Hertreiter ist Steuerberater bei Ecovis in München.

Gründen einer Mini-GmbH – dein Weg zum Erfolg

Wer ein Start-up gründet, wird auf dem Weg zum eigenen Unternehmen irgendwann unausweichlich mit der Frage konfrontiert: „Welche Rechtsform soll es sein?“ Zu den bekannten Optionen zählen allen voran die offene Handelsgesellschaft (OHG), die Kommanditgesellschaft (KG) oder die Gesellschaft bürgerlichen Rechts (GbR). Doch auf der großen Bühne der Unternehmensrechtsformen scheint sich ein neuer Star breit zu machen: Die Mini-GmbH. Wir erklären dir hier, was diese Gattung besonders macht und wie du mit ihr zusammen dein Start-up auf die Überholspur bringst.

Mini-GmbH: Die kleine Unbekannte

Okay, wir geben es ja zu. So neu ist diese Rechtsform auch wieder nicht. Schließlich existiert sie bereits seit dem 1. November 2008 und wurde in erster Linie ins Leben gerufen, um dem GmbH-Recht eine kleine Verjüngungskur zu verpassen. Doch erst in den vergangenen Jahren, seitdem die Digitalisierung massiv an Fahrt aufgenommen hat, entscheiden sich auch immer mehr Jungunternehmer für die Mini-GmbH – und zwar aus einem bestimmten Grund: Das extrem niedrige Stammkapital. Müssen zukünftige Geschäftsführer bei der Gründung einer normalen Gesellschaft mit beschränkter Haftung in der Regel über finanzielle Reserven in Höhe von 25.000 Euro verfügen, reicht bei der Mini-Version schon ein Euro aus. Zudem geht der Gründungsprozess schnell vonstatten. Neben der Beglaubigung vom Notar musst du deine Firma nur noch ins Handelsregister eintragen lassen und schon kann es losgehen.

Damit aus deiner Idee eine Erfolgsgeschichte wird

Die Entscheidung für eine Rechtsform allein bringt leider noch kein Geld ein. Damit es aber schon bald in deiner Kasse klingelt, darfst du wichtige Vorbereitungen nicht vernachlässigen. Darum sollten ebenfalls folgende Punkte auf deiner To-do-Liste stehen:

- Büroraum: Effizient arbeiten – von der Couch oder dem Bett aus ist das in den seltensten Fällen möglich. Sei dir also von Beginn an über die wichtigsten Eckpunkte im Klaren. Arbeitest du alleine oder benötigst du Mitarbeiter? Je nachdem reicht dir entweder eine kleine Nische zu Hause als Office aus oder du musst gleich nach mietbaren Büroflächen Ausschau halten. Falls du dir noch unsicher bist, wo genau die Reise hingehen soll, sind vielleicht Coworking Spaces, wo sich mehrere Selbstständige Arbeitsflächen teilen, das richtige für dich.

- Businessplan: Unverzichtbar, wenn du bei deiner Hausbank oder einem Direktanbieter wegen eines Kredits anklopfst. Mit ihm bringst du deine Geschäftsidee überzeugend auf den Punkt und stellst so einen konkreten Fahrplan für die kommenden Jahre auf.

- Software: Es gibt Aufgaben, die Gründer gerne einmal unterschätzen. Bestes Beispiel: die Buchhaltung. Schließlich gibt es vieles, was man über die korrekte Buchführung wissen muss, um nicht gleich direkte Bekanntschaft mit dem Finanzamt zu machen. Mittlerweile gibt es auf dem Markt jedoch zahlreiche Anwendungen, die dir zahlenlastige sowie umfangreiche Aufgaben wie diese erleichtern können. Mache dir deshalb schon im Vorfeld Gedanken darüber, bei welchen deiner unternehmerischen Pflichten dich digitale Tools tagtäglich entlasten können.

Ohne Kunden geht es nicht

Oder warum sonst lautet ein bekanntes Sprichwort: „Der Kunde ist König“? Das Problem ist jedoch, dass zahlende Klienten nicht wie Äpfel an den Bäumen hängen. Viel mehr ist die Gewinnung von Geschäftspartnern ein langwieriger Prozess, der viel Geduld erfordert. Doch mit unseren Tipps ziehst du sicher ganz schnell erste Aufträge für deine Mini-GmbH an Land:

Wer sind deine Kunden?

Was charakterisiert deinen Idealkunden? Was sind seine Wünsche und was ist ihm im Leben wichtig? Auf Fragen wie diese, solltest du die nötigen Antworten haben. Denn nur so kannst du die Kundengewinnung strategisch angehen, um deine letztendlichen Maßnahmen genau auf deine Zielgruppe abzustimmen. Versetze dich daher auch in die Nutzer deiner Produkte oder Leistungen hinein und ziehe daraus Inspiration für die Kundengewinnung.

Werbung machen

Hört sich einfach an, ist es aber nicht. Zum einen ist Geld bei jungen Startups oft knapp gesät. Um dennoch potenzielle Kunden auf dich aufmerksam zu machen, ist das Internet dein Freund und Helfer. Profile in den sozialen Netzwerken sind kostenlos. Zudem kannst du dort deinen Bekanntenkreis zum Teilen deiner Botschaften animieren. Neben Webseite und Social Media solltest du aber auch Printwerbung nicht vernachlässigen. Plakate, Flyer und Co. sprechen in vielen Fällen mehrere Zielgruppen auf einmal an.

Basis für die Corporate Design legen

Farben können Stimmungen erzeugen und in der Geschäftswelt für Professionalität stehen. Das Zaubermittel lautet hier Corporate Design – bedeutet, dass du für Logo sowie Giveaways oder Kundenprospekte ein klares Farbschema festlegst. Dadurch unterscheidest du dich nicht nur optisch von der Konkurrenz, sondern erzeugst gleichzeitig ein harmonisches Gesamtbild, was von Zuverlässigkeit und Kompetenz zeugt. Werte wie diese bringen Kunden im Bestfall mit deinen Produkten und Leistungen in Verbindung.

Es ist noch kein Meister vom Himmel gefallen

Abschließend lässt sich zusammenfassen, dass die Mini-GmbH gerade für Jungunternehmer eine attraktive Unternehmensform ist, schließlich kannst du so im Idealfall bereits mit einem kleinen Budget Großes erreichen. Dennoch haben auch Mini-Gründer mit den gleichen Anfangsschwierigkeiten, wie die alteingesessene Konkurrenz zu kämpfen. Auf dem Weg zum Erfolg wartet auf dich zunächst ein herausfordernder Aufgabenberg, den du erklimmen musst. Investiere deshalb im Vorfeld ausreichend Zeit in Planung und Vorbereitung, um so mit deinem Startup schnell durchzustarten.

Selbstständig machen als Softwareunternehmen

Wenn du dich mit einem Softwareunternehmen in der IT-Branche selbstständig machen willst, erfährst du hier, auf was du auf deinem Weg in die Selbstständigkeit achten musst, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Softwaremarkt: Zahlen und Trends

Nach Prognosen von Bitkom wird das Marktvolumen für Software in Deutschland weiter steigen und im Jahr 2021 etwa 27 Milliarden Euro betragen. Es wird prognostiziert, dass sich der weltweite Umsatz mit Software im Jahr 2021 auf etwa 514 Milliarden Euro belaufen wird, so Statista. Die Software für Unternehmen mit einem prognostizierten Marktvolumen von etwa 204 Milliarden Euro gilt als das größte Segment im weltweiten Softwaremarkt. Laut Statista ist Cloud-Computing einer der aktuellsten Trends auf dem IT-Markt: 82 Prozent der im Jahr 2020 befragten deutschen Unternehmen haben angegeben, dass sie bereits Cloud-Services nutzen. 76 Prozent behaupten, dass sie planen, mehr in die Cloud-Technologie zu investieren. Für 70 Prozent Unternehmen hat die Digitalisierung im Allgemeinen während n der Corona-Pandemie deutlich an Bedeutung gewonnen, so eine Studie von Bitkom Research. Sechs von zehn Unternehmen (59 Prozent) möchten die Corona-Krise nutzen, um Versäumnisse bei der Digitalisierung aufzuholen. Für Softwareunternehmen ergeben sich damit ganz neue Chancen, in den Softwaremarkt mit ihren Produkten einzutreten, die neuen Anforderungen und Erwartungen entsprechen.

Softwareunternehmen gründen: die 7 Hauptschritte im Überblick

Wir haben den Gründungsprozess in 7 Schritte unterteilt. Alle Schritte sind jedoch so eng miteinander verbunden, dass es nicht immer möglich ist, die festgelegte Reihenfolge einzuhalten. Aber eines ist klar: falls du ein Softwareunternehmen gründen möchtest, musst du die folgenden Schritte beachten.

Schritt 1: Markt / Wettbewerber erforschen und eine passende Geschäftsidee finden.

Um den dynamischen Softwaremarkt zu betreten, sollte man erst diesen Markt erforschen und analysieren. Die Marktanalyse ist ein sehr wichtiger Schritt, der leider gern unterschätzt wird, was zum Scheitern bereits in früheren Phasen führt. Nur die sorgfältige Recherche hilft, wertvolle Informationen über den Softwaremarkt zu gewinnen und auf derer Basis marktstrategische Entscheidungen zu treffen. Im Rahmen der Markt- und Wettbewerbsanalyse wird es ermöglicht,

- die Marktgröße zu ermitteln, um davon abgeleitet den Marktanteil für das geplante Softwareprodukt am Gesamtmarkt zu berechnen;

- das Marktpotenzial für die Geschäftsidee richtig einzuschätzen und zu ermitteln;

- die Zielgruppe mit ihren Bedürfnissen zu definieren;

- zu bestimmen, welche Schwächen und Stärken deine wichtigsten direkten Konkurrenten haben, und aus ihren Erfolgen / Fehlern zu lernen;

- eine klare Ausrichtung der Idee und des Projekts zu gewährleisten.

Die Ergebnisse einer Marktanalyse bilden eine zuverlässige Grundlage für die datenbasierte Planung der nächsten Schritte.

Schritt 2: Geeignete Rechtsform auswählen.

Bevor du dich für eine Rechtsform entscheidest, solltest du erst eine Reihe von Fragen beantworten, die einen direkten Einfluss auf die Wahl haben, wie zum Beispiel:

- Wirst du dein Softwareunternehmen zusammen mit anderen Personen oder alleine gründen?

- Wie viel Stammkapital hast du? Und wie groß ist der Kapitalbedarf?

- Wirst du nach Investoren suchen?

- Bist du bereit, mit deinem Privatvermögen für die Verbindlichkeiten des Softwareunternehmens zu haften? Oder möchtest du nur mit dem Gesellschaftsvermögen haften?

- Wirst du Personal einstellen?

- Planst du, dein Softwareprodukt auch auf den internationalen Markt bringen?

- Werden hohe Umsätzen in der Zukunft erwartet?

- Welche Rechtformen sind in der IT-Branche üblich?

Es gibt eine Vielzahl von Rechtsformen, die sich grundsätzlich in Personen- und Kapitalgesellschaften unterteilen lassen. Zu den gängigsten Formen, die bei der Gründung von Softwareunternehmen gewählt werden, gehören:

- Gesellschaft mit beschränkter Haftung (GmbH).

- GmbH & Co. KG.

- Unternehmergesellschaft (UG) (haftungsbeschränkt).

- Gesellschaft bürgerlichen Rechts (GbR).

- Einzelunternehmen.

Personengesellschaften wie GbR oder GmbH & Co. KG sollten mindestens aus zwei Gesellschaftern bestehen, die kein Mindestkapital zur Gründung benötigen, aber dabei persönlich und unbeschränkt mit ihrem Privatunternehmen haften müssen. Bei Kapitalgesellschaften wie GmbH und UG sollten Gesellschafter (das kann auch ein Gesellschafter sein) ein Stammkapital haben. Das ist eine gute Wahl, falls Gesellschafter ihre Haftung auf das Gesellschaftsvermögen beschränken möchten. Bei der Rechtsform des Einzelunternehmens sollte man für alle betrieblichen Verbindlichkeiten auch mit dem Privatvermögen haften. Aber diese Form zählt zu den einfachsten Rechtsformen, die es ermöglicht, mit geringen bürokratischen Hürden und Gründungskosten in die Selbständigkeit einzusteigen.

Jede Rechtsform hat ihre Vor- und Nachteile, die bei der Wahl sorgfältig abgewägt werden müssen. Auf jeden Fall ist es empfehlenswert, bei der Wahl einer optimalen Rechtsform einen externen Unternehmensberater hinzuziehen, um schwerwiegende Fehler zu vermeiden.

Schritt 3: Ein Proof of Concept (PoC) erstellen.

Ein Proof of Concept (PoC) hilft, deine Geschäftsidee auf die Machbarkeit zu überprüfen. Das ist ein sehr wichtiger Meilenstein in der Projektentwicklung, der einerseits eine solide Grundlage für die weiteren Schritte schafft und andererseits zur Überzeugung von Investoren dient. Du musst mit einem Proof of Concept beweisen, dass die Idee überhaupt praktisch umsetzbar ist und mit einer hohen Wahrscheinlichkeit zum wirtschaftlichen Erfolg führt.

Um den Machbarkeitsnachweis zu erbringen, kommen drei Strategien zum Einsatz.

- Die Idee wird direkt umgesetzt. Gelingt es dir, ein Softwareprodukt direkt auf den Markt zu bringen, das bei der Zielgruppe gut ankommt, hast du einen stichfesten Erfolgsnachweis. Aber diese Strategie ist mit einem großen Risiko verbunden.

- Die Idee wird in einem kleinen Projekt ausprobiert. Das ist eine Strategie mit weniger Risikobehaftung, die aber wertvolle Erkenntnisse darüber liefert, was noch an deinem Produkt verbessert werden muss. Damit hilft diese Strategie, deine Geschäftsidee zu optimieren, bevor das fertige Produkt auf den Markt eingeführt wird.

- Die Idee wird im Rahmen der Marktforschung auf Herz und Nieren überprüft. Die Marktforschung kann leider keinen eindeutigen Machbarkeitsnachweis erbringen, sondern helfen, die erste Einschätzung des Marktes zu machen und eine solide Basis für die Umsetzung anderer Strategien vorzubereiten.

Der Begriff Proof of Concept wird oft mit anderen Begriffen aus der IT-Branche vertauscht: Prototyp und MVP (Minimum Viable Product). Alle drei Begriffe sind eng miteinander verbunden. Aber diese Ansätze kommen zu unterschiedlichen Zeitpunkten zum Einsatz und verfolgen verschiedene Ziele:

- Im Rahmen vom PoC wird das Projekt auf die Machbarkeit geprüft. Es ist sinnvoll, die Machbarkeitsstudie am Anfang des Projekts durchzuführen, bevor größere Investitionen in die Entwicklung eines neuen Softwareprodukts getätigt werden.

- Prototypen werden nach einem erfolgreichen PoC erstellt und dienen dazu, die Idee begreifbar zu machen. Diese unvollständige Version des geplanten Produkts muss zeigen, wie es aussehen und laufen wird.

- Ein MVP wird auf der Basis von Erkenntnissen aus PoC und Prototypen erstellt. Aber im Gegensatz dazu ist ein MVP ein minimal brauchbares Softwareprodukt, das einen Mehrwert für potenzielle Kunden anbietet, obwohl es noch keine Marktreife erreicht hat. Mit einem MVP erhältdt du eine Möglichkeit, wertvolles Feedback von Endnutzern einzuholen und darauf basierend dein Produkt an die realen Bedürfnisse Ihrer Zielgruppe anzupassen.

Schritt 4: Geeignetes Geschäftsmodell auswählen.

Bei der Gründung eines Softwareunternehmens kommen verschiedene Software-Geschäftsmodelle zum Einsatz, die sich nach folgenden Kriterien unterscheiden lassen:

Nach Zielgruppe

- B2B-Software. Du benötigst ein engagiertes Vertriebsteam für lange Verkaufszyklen, das persönliche Beziehungen zu B2B-Kunden aufbauen und diese langfristig betreuen wird. B2B-Produkte sollten an individuelle Bedürfnisse von B2B-Kunden einfach angepasst warden können. Du musst auch über umfassende Support-Leistungen wie Integration, Migration oder Weiterentwicklung denken, die dein Softwareunternehmen B2B-Kunden bereitstellen kann.

- B2C-Software. Um dein Produkt sowie deine Dienstleistungen an Endverbraucher zu verkaufen, brauchst du digitales Marketing. Es umfasst vielfältige Marketingaktivitäten und Maßnahmen, die unter Einsatz verschiedener digitaler Instrumente (darunter auch Website, soziale Netzwerke, Live-Chats) durchgeführt werden und für die Markenbekanntheit sorgen müssen.

Nach Preisgestaltung und Umsatzarten

Umsatz mit einem Produkt

Wenn du planst, Geld nur durch dein Softwareprodukt zu verdienen, solltest du festlegen, wie du das machst. Man unterscheidet die folgenden Formen der Monetarisierung:

- Lizenzmodell: Unabhängig davon, ob ein Softwareprodukt privat oder gewerblich genutzt wird, sollten Endnutzer*innen erst eine Softwarelizenz erwerben, die eine Vereinbarung zwischen Softwarehersteller und Endnutzer*in darstellt. Mit dieser Lizenz erhalten diese eine zeitlich unbegrenzte Erlaubnis das Produkt zu installieren und zu verwenden. Je nach Softwarehersteller können auch zusätzliche Gebühren durch Anpassungen und regelmäßige Updates entstehen.

- Abonnementsbasiertes Modell: Das Nutzungsrecht wird für einen bestimmten Zeitraum (z.B. Benutzer/Monat) gemietet. Dabei erhalten Endnutzer*innen einen Zugriff auf die aktuellste Version der Software. Wird der festgelegte Zeitraum abgelaufen, musste das Nutzungsrecht durch die wiederkehrende Zahlung erneut aktiviert werden.

- Das Pay-as-you-go-Modell: Die Endnutzer*innen bezahlen nur Ressourcen, die sie tatsächlich genutzt haben. Die Zahlung basiert auf einer messbaren Einheit wie z. B. pro Transaktion, pro Gigabyte Speicherplatz, pro Verbindung.

- Freemium-Modell: du kombinierst zwei Angebote. Erst stellst du ein Basisprodukt kostenlos zur Verfügung, um potenzielle Kund*innen zu gewinnen und ihr Interesse zu wecken. Dann bietest du die Möglichkeit an, die Vollversion mit zusätzlichen Funktionen und Erweiterungen zu nutzen, für die Endnutzer*innen aber extra bezahlen müssen.

- In-App-Käufe: Dieses Modell ermöglicht es, eine App als Vertriebskanal zu nutzen, um verschiedene Produkte zu verkaufen.

Umsatz mit einem Produkt und produkt-begleitenden Dienstleistungen. Dazu gehören in erster Linie technischer Support und Wartung deines Softwareprodukts.

Nach Bereitstellungsmodell

- Cloud: Ein Softwareprodukt wird über das Internet bereitgestellt, das Kund*innen ohne Installation sofort nutzen können. Dieses Modell ermöglicht es, cloudbasierte SaaS-Produkte auf den Markt zu bringen, die üblicherweise unter Einsatz des Abo-Modells vertrieben werden.

- On-Premises: Ein Softwareprodukt wird lokal beim Kunden bzw. der Kundin installiert und im eigenen Rechenzentrum betrieben. Um das Nutzungsrecht zu bekommen, sollten die Kund*innen die Nutzungslizenz kaufen oder mieten.

- Hybrid: Es geht um die Erstellung eines Softwareprodukts, das die optimale Nutzung von lokalen Ressourcen in Kombination mit der Cloud-Umgebung ermöglicht. Dieses Modell hilft, eine Balance zwischen Sicherheit und Komfort zu halten (wenn z.B. Kund*innen ihre sensiblen Daten nicht in der Cloud speichern möchten).

Schritt 5: Die geeignete Finanzierungsform auswählen und planen.

Für die Umsetzung deiner Geschäftsidee, die du auf die Machbarkeit überprüft hast, benötigst du Geldmittel. Ein gut strukturierter Finanzplan sollte dir aufzeigen, wie viel Kapital du für die Gründung eines Softwareunternehmens und die Erstellung sowie Einführung Ihres geplanten Produkts brauchst. Mit diesen Zahlen beginnst du die Suche nach den Finanzierungsmöglichkeiten. Derzeit gibt es unterschiedliche Möglichkeiten zur Unternehmensfinanzierung und -förderung. Darunter auch:

- Finanzierung via Bootstrapping: Du verlässt dich bei der Gründung eines Softwareunternehmens auf deine persönlichen Ersparnisse und Fähigkeiten. Die Selbstfinanzierung ist eine optimale Möglichkeit für Gründer*innen, die ein Softwareprodukt selbst programmieren können.

- Spezielle Förderprogramme: Es werden unterschiedliche Förderprogramme sowohl auf bundesweiter als auch auf regionaler Ebene angeboten, die es ermöglichen, die finanzielle Unterstützung in Form von Zuschüssen oder Darlehen zu niedrigen Zinsen zu erhalten.

- Darlehen und Kredite bei einem Finanzinstitut: Das können klassische Kredite oder spezielle Kredite für die Existenzgründung sein, mit Bürgschaft von Privatpersonen oder von der Bürgschaftsbank. Die Erstellung eines professionellen Businessplans und/oder der Machbarkeitsnachweis sollte deine Chancen erhöhen, einen Kredit bewilligt zu bekommen.

- Finanzierung über externe Investoren: Es gibt unterschiedliche Wege, Investoren zu finden:

Auf Crowdfunding-Plattformen wie Startnext (das ist die größte Plattform im deutschsprachigen Raum). Gründer*innen haben eine Möglichkeit, Ihre Idee auf solchen Plattformen vorzustellen und finanzielle Unterstützung über eine Vielzahl von Menschen zu erhalten.

Auf spezialisierten Business Angels Netzwerken. Um das Interesse von Business Engels, vermögenden Privatinvestoren, zu wecken, sollten Gründer*innen eine Reihe von Voraussetzungen erfüllen. Diese Investoren sind üblicherweise bereit, die Finanzierungslücke in der Frühphase zu schließen, was mit einem hohen Risiko verbunden ist, und nicht nur das Kapital, sondern auch ihre Kontakte und Know-how ins Projekt einzubringen.

Bei Venture-Capital-Fonds, die durch das Investieren Anteile am Unternehmen erhalten und damit zu einem strategischen Partner werden. Ihr Hauptziel ist, erworbene Geschäftsanteile zu einem späteren Zeitpunkt gewinnbringend zu verkaufen und dadurch einen maximalen Gewinn zu erzielen. Der Einstieg von Investoren solcher Art erfolgt jedoch in den meisten Fällen in den späteren Phasen, die durch ein niedrigeres Risiko gekennzeichnet werden.

Schritt 6: Businessplan erstellen.

Je nachdem, welche Ziele du mit der Erstellung eines Businessplans verfolgst, kann er unterschiedliche Informationen enthalten. Darunter auch:

- Kurze Zusammenfassung, die einen Überblick über dein Vorhaben gibt.

- Detaillierte Beschreibung der Geschäftsidee für das geplante Softwareprodukt und begleitende Dienstleistungen (abhängig vom gewählten Geschäftsmodell), die auch Funktionen und besondere Merkmale der Software umfasst.

- Das geplante Geschäftsmodell, das beschreibt, wie genau du Geld verdienen wirst.

- Markt & Wettbewerb. Ergebnisse der Markt- und Wettbewerbsanalyse wie Akteure des Markts, Marktsegmente, Potenziale und Risiken, Zielgruppe und mehr.

- Business Case, der durch die Beschreibung des Szenarios sowie die Begründung des erwarteten Nutzens die Vorteilhaftigkeit deines Vorhabens aufzeigen muss.

- Informationen über das Gründerteam: Anzahl von Gründer*innen, Kompetenzen und Fähigkeiten.

- Beschreibung und Begründung der gewählten Rechtsform.

- Geplante Kooperation mit externen Dienstleistern oder einzelnen Entwicklern.

- Umsetzungsplanung: kurz- und mittelfristige Ziele, Kennzahlen zur Messung des Fortschritts, konkrete Meilensteine und Zeitpläne und mehr.

- Finanzplanung, die einen umfangreichen Überblick (meist in Zahlen) darüber gibt, mit welchen Arten von Kosten du bei bzw. nach der Gründung deines Softwareunternehmens rechnen musst: Planung des kurz- und langfristigen Kapitalbedarfs, Investitionsplan, Rentabilitätsplanung, Liquiditätsvorschau und mehr. Die Finanzplanung ist ein sehr wichtiger Punkt im Businessplan, der auch erklärt, wann du mit deinem Softwareunternehmen einen Gewinn erwirtschaften wirst. Dieser Teil ist auch für potenzielle Investoren interessant.

- Mögliche Maßnahmen für das Marketing und die Vermarktung des Produktes und des zu gründenden Softwareunternehmens.

- Anhang. Es geht um alle zusätzlichen relevanten Dokumente wie Lebensläufe, Referenzen, Grafiken, Zahlmaterialien und andere Zusatzinformationen.

Der Businessplan ist ein sehr wichtiges Werkzeug in der Gründungsphase, das es ermöglicht:

- Die Geschäftsidee klar zu formulieren und überzeugend zu präsentieren.

- Dich bei der Kapitalbeschaffung zu unterstützen.

- Durch einen detaillierten Plan mögliche Schwachstellen sowie Wissenslücken frühzeitig aufzudecken und dadurch Risiken zu minimieren.

- Dich bei der eigenen Planung sowie bei der Kontrolle deiner Fortschritte zu unterstützen.

Schritt 7: Wettbewerbsvorteile schaffen.

Wettbewerbsvorteile helfen dir, dich von der Konkurrenz abzuheben und einen Schritt weiter zu gehen. Es ist empfehlenswert:

- Wiederverwendbare Bestandteile der Software zu entwickeln, um dein Produkt modular und flexibel aufzubauen. Die Wiederverwendung ermöglicht es, durch die mehrfache Nutzung von bereit erprobten Bestandteilen die Produktqualität zu verbessern, den Entwicklungsprozess zu beschleunigen und damit Zeit- und Kostenersparnisse zu erzielen.

- Künstliche Intelligenz einzusetzen, um einerseits durch die Nutzung von KI-Basierten Tools intelligente Unterstützung bei der Entwicklung und Wartung denes Softwareprodukts zu ermöglichen, und andererseits innovative Softwareprodukte auf den Markt zu liefern. Die Software mit intelligenten Funktionen hilft, Fehler zu reduzieren, zahlreiche Prozesse zu automatisieren, Angebote und Ansprache zu personalisieren und vieles mehr.

- Die Time-to-Market zu verkürzen, um sich schneller als Wettbewerb auf dem Markt zu positionieren und einen schnelleren Return on Investment (ROI) zu erzielen.

Fazit

Obwohl sich die Marktprognosen beeindruckend lesen, ist es letztlich aufwändig, ein Softwareunternehmen erfolgreich zu gründen. Ein Muss ist eine gute Vorbereitung, die den Gründungsprozess deutlich erleichtert und für einen umfassenden Überblick über technische, rechtliche und formale Voraussetzungen sorgt. Zugleich sollten sowohl existierende als auch neu zu gründende Softwareunternehmen ihre Geschäftsstrategien an die sich ändernde Dynamik des Softwaremarkts anpassen, um wettbewerbsfähig zu bleiben. Bei der Gründung deines Softwareunternehmens solltst du auch bereit sein, mehrere Möglichkeiten auszuprobieren, bevor du dein Erfolgsrezept findest. Denn klar ist, dass sich der Softwaremarkt im digitalen Wandel befindet. Die Entscheidung liegt bei dir, ob du daran teilnehmen bzw. teilhaben willst oder nicht.

Der Autor Boris Shiklo begann seine Karriere 1997 bei ScienceSoft als C ++ und Datenbankentwickler. Heute nutzt er als technischer Geschäftsführer seine tiefen Hintergrundkenntnisse in Softwareentwicklung und strategischer Planung bei der Betreuung der komplexesten Projekte und als Experte, Blogger und Fachautor.

Selbstständig machen als Übersetzer/in

Wenn Sie sich als Übersetzer/in selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres Übersetzungsbüros achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

In Zeiten der Globalisierung und der Vernetzung von immer mehr Menschen und Unternehmen weltweit ziehen viele eine Karriere als Übersetzer/in in Betracht. Durchaus berechtigt, denn laut dem Online-Übersetzungsbüros Linguation steigt die Nachfrage nach professionellen Übersetzungen je nach Fachbereich um rund 20 Prozent jährlich. Doch man sollte sich auch des Arbeitsaufwands und des langen Ausbildungswegs zum/zur professionellen Übersetzer/in bewusst sein. Welche Voraussetzungen Sie für den Beruf erfüllen müssen und wie Sie sich erfolgreich als Übersetzer/in selbstständig machen, erfahren Sie hier.

Diese Punkte sollten Sie bedenken, bevor Sie Übersetzer/in werden

Zunächst einmal sollten Sie als Übersetzer/in mindestens zwei Sprachen auf muttersprachlichem Niveau sprechen, über kulturelle Unterschiede Bescheid wissen und dies bei der Übersetzung berücksichtigen können – das klingt zunächst einmal logisch. Zwar stellt „Übersetzer/in“ in Deutschland keine geschützte Berufsbezeichnung dar, was bedeutet, dass jede Person als Übersetzer/in arbeiten darf, aber mit dem reinen Beherrschen mehrerer Sprachen ist es meist nicht getan, wenn Sie als wirklich seriöse/r Übersetzer/in arbeiten wollen. Deswegen sollten Sie die folgenden Punkte unbedingt bedenken:

1. Absolvieren Sie eine ordentliche Ausbildung

Am besten eignet sich dafür ein Studium der Translationswissenschaften. Hier können Sie sich nicht nur auf Ihre Sprachen spezialisieren und sich dabei einen fundierteren Wortschatz als „durchschnittliche“ Muttersprachler/innen aneignen, sondern Sie erlernen auch wissenschaftliche Methoden, die für eine professionelle Übersetzung benötigt werden. Dazu gehört zum Beispiel das Wissen um korrekte Lokalisierung, für welches ein umfassendes Kulturverständnis zur jeweiligen Sprache unabdingbar ist. Auch Methoden zur Unterstützung, etwa Konzentrationsstrategien und das Verwenden von geeigneten Übersetzungsprogrammen gehört hier in aller Regel zum Lehrplan. Ein Hochschulstudium ist immer ratsam, wenn Sie hauptberuflich Übersetzer/in sein möchten, da Sie sehr wahrscheinlich nur so größere Aufträge erhalten werden. Immerhin möchten Ihre Auftraggeber ein gewisses Maß an Sicherheit, dass Sie auch gute Qualität liefern. Zwar dürfen Sie, wie angemerkt, durchaus ohne Ausbildung als Übersetzer/in arbeiten, wahrscheinlich ziehen Sie so allerdings nicht genügend Aufträge an Land, um hauptberuflich und komplett selbstständig als Übersetzer/in zu arbeiten. Außerdem kann es eventuell zu Problemen mit dem Finanzamt kommen.

2. Wählen Sie Ihre Sprachen mit Bedacht

Studieren Sie Translationswissenschaften, so erlernen Sie im Rahmen des Studiums in der Regel mindestens zwei Fremdsprachen auf entsprechendem Niveau. Wählen Sie diese sorgfältig aus, denn die Nachfrage nach Übersetzungen in bestimmte Sprachen ist unterschiedlich hoch und wird zudem unterschiedlich hoch vergütet. So ist zwar Englisch die am häufigsten angefragte Sprache, da es jedoch unzählige professionelle Englischübersetzer/innen gibt, sind die Preise für diese Sprache deutlich niedriger als etwa bei Übersetzungen ins Russische oder Arabische.

3. Spezialisieren Sie sich auf bestimmte Fachgebiete

Sie interessieren sich für IT, haben vielleicht schon ein Studium in einem anderen Fachbereich abgeschlossen oder kennen sich aus welchem Grund auch immer hervorragend auf einem Gebiet aus? Spezialisieren Sie sich auf Übersetzungen aus diesem Bereich. Fachübersetzungen sind nicht nur finanziell lukrativer, sondern können Ihnen auch mehr Aufträge einbringen, da das Angebot an Fachübersetzer/innen für die verschiedenen Sprachen durchaus eingeschränkt sein kann. Auch hier sollten Sie sich im Voraus damit vertraut machen, welche Art von Fachübersetzungen für eine Sprache besonders gefragt sind.

4. Ziehen Sie in Betracht, sich vereidigen/beeidigen zu lassen

Damit sind Sie berechtigt, beglaubigte Übersetzungen auszustellen. Das bedeutet, Sie können Übersetzungen von amtlichen Dokumenten, Zeugnissen, Einbürgerungsunterlagen oder Ausweisdokumenten anfertigen, die von ausländischen Behörden akzeptiert werden. Die Nachfrage nach solchen beglaubigten Übersetzungen ist durchaus hoch, jedoch müssen Sie sich hierfür vom Staat vereidigen oder beeidigen lassen (die Bezeichnung unterscheidet sich hier nach Bundesland) und hierfür wird in jedem Fall eine nachweisbare Hochschulausbildung benötigt.

Diese Voraussetzungen müssen Sie als Übersetzer/in außerdem mitbringen

Haben Sie diese Punkte sorgfältig in Betracht gezogen, sollten Sie sich im Klaren sein, dass das selbstständige Arbeiten als Übersetzer/in nicht aus der reinen Übersetzungstätigkeit besteht, sondern dass sie sich auch um die Organisation und Verwaltung eigenständig kümmern müssen. Das bedeutet, dass Sie sich selbst um Aufträge sorgen, die Buchhaltung verwalten, Rechnungen schreiben und Kommunikation mit den Auftraggebern übernehmen müssen. Dies kann viel zusätzliche Arbeit bedeuten, die in Punkten Gehalt und Arbeitszeit berücksichtigt werden müssen. Sie brauchen also zusätzlich auch Organisations- und Verkaufstalent und gute Kommunikationsfähigkeiten. Hier können Sie die Zusammenarbeit mit einem Übersetzungsbüro in Betracht ziehen. Diese nehmen Ihnen die organisatorischen Tätigkeiten ab und können dafür sorgen, dass Sie regelmäßigere Aufträge erhalten. Außerdem dienen Sie als Mediator bei Fragen und Problemen und sind Profis darin, die richtigen Aufträge an die passenden Übersetzer/innen zu vermitteln. Einziger Nachteil: Sie sind nicht komplett frei in Ihrer Auftragswahl, allerdings werden Sie selbstverständlich nicht gezwungen, angebotene Aufträge anzunehmen.

So viel verdient man als selbstständige/r Übersetzer/in

Dafür können leider keine pauschalen Aussagen getroffen werden, denn das Honorar für Übersetzungen unterscheidet sich je nach Art der Übersetzung, länge des Textes und Sprachkombination stark. Kurze, einfache Texte in gängige Sprachen wie Englisch oder Französisch werden wesentlich schlechter vergütet als etwa medizinische Fachübersetzungen von mehreren Seiten ins Chinesische. Manche berechnen ihre Preise nach Normseiten, andere nach Normzeilen und wieder andere Nach der Wortanzahl (Wortwiederholungen ausgenommen). Arbeiten wie Korrektorate werden oft nach Stunden abgerechnet. Da die Preise aber individuell nach Sprachen auch hier unterschiedlich sind, sollten Sie sich über die Preise schlau machen, die Ihre Kolleg/innen in den jeweiligen Sprachen verlangen. Eins ist jedoch sicher: Wenn Sie es auf einfach verdientes Geld abgesehen haben, ist Übersetzer/in wahrscheinlich nicht der richtige Job für Sie. Zwar haben Sie viele Freiheiten, besonders was die Wahl Ihrer Arbeitszeiten und Arbeitsorte betrifft, dafür müssen Sie jedoch auch mit ständiger Erreichbarkeit und laufenden Verhandlungen mit Kund/innen rechnen.

Erste Schritte: Darauf müssen Sie als selbstständige/r Übersetzer/in achten

Steht Ihr Entschluss fest und Sie möchten sich als Übersetzer/in selbstständig machen, sind die folgenden Punkte wichtig:

1. Melden Sie sich beim Finanzamt an

Dies kann bei Übersetzer/innen mit nachweisbarer Ausbildung meist als Freiberufler/in geschehen, sprich, Sie müssen hierfür kein Gewerbe anmelden. Passen Sie allerdings auf, fall Sie mit Übersetzungsagenturen zusammenarbeiten, nicht in eine Scheinselbstständigkeit zu geraten. Haben Sie hier vertraglich festgelegte Verpflichtungen, beispielsweise zu festen Arbeitszeiten, müssen Sie vorsichtig sein. Letztendlich wird das Finanzamt in diesem Fall individuell beurteilen, ob Sie als Freiberufler gelten.

Hinweis: Sie sollten eine evtl. Ablehnung durch die Finanzbehörden nicht einfach hinnehmen, sondern evtl. mit juristischer Hilfe dagegen vorgehen. Denn die Freiberuflichkeit bietet Ihnen zahlreiche Vorteile, z.B.:

- Sie müssen kein Gewerbe anmelden

- Sie müssen keine Gewerbesteuer zahlen

- Der Eintrag ins Handelsregister fällt weg, sofern Sie keine Kapitalgesellschaft gründen

- Sie brauchen keine doppelte Buchführung führen und müssen keinen Jahresabschluss aufstellen

- Sie müssen Angaben über Ihre Gewinne und Verluste nicht publizieren

- Zur Gewinnermittlung ist es ausreichend, wenn Sie eine EÜR (Einnahmen-Überschuss-Rechnung) beim Finanzamt einreichen

- Sie sind kein Mitglied der IHK oder HWK, daher entfallen die Kammergebühren

2. Lassen Sie einen ansprechenden Internetauftritt erstellen

Dafür müssen Sie zunächst wohl etwas Geld investieren, eine moderne Webseite mit ansprechendem und professionellen Design, welche suchmaschinenoptimiert ist, wird Ihnen jedoch auf lange Sicht deutlich mehr nützen, da Sie damit mehr Kund/innen überzeugen.

3. Gehen Sie mit klarer Struktur an Ihre Aufträge heran und behalten Sie die Übersicht

Effizientes Arbeiten ist Pflicht, denn die Konkurrenz ist groß und viele Arbeitsschritte, die Übersetzer/innen nebenbei erledigen müssen, werden bei der Preiskalkulation gern vernachlässigt.

Wichtige Kontakte für selbstständige Übersetzer/innen

Branchenkontakte:

- Bundesverband der Dolmetscher und Übersetzer e.V. (BDÜ)

- Deutscher Verband der freien Übersetzer und Dolmetscher e.V. (DVÜD)

- Verband deutschsprachiger Übersetzer/innen literarischer und wissenschaftlicher Werke e.V. (VdÜ)

- Fachverband der Berufsübersetzer und Berufsdolmetscher e.V. (ATICOM)

- Liste internationaler Berufsverbände

- Bundesagentur für Arbeit

Tipp

Sie wollen sich mit einem Übersetzungsbüro als Übersetzer/in selbstständig machen? Nutzen Sie jetzt Gründerberater.de. Dort erhalten Sie kostenlos u.a.:

Gründen im E-Commerce - so klappt der Onlinehandel

Im E-Commerce selbstständig machen: Erfahren Sie Schritt für Schritt, was Sie beachten müssen, um möglichst rechtssicher, effektiv und nachhaltig einen Online-Shop zu eröffnen.

Zahlen, Daten, Fakten für E-Commerce-Gründer

Wachstum: Der Online-Handel legt rasant zu (2016: + 6,7 Prozent im Vergleich zum Vorjahr), (Quelle: Studie shopanbieter.de)

Perspektive: 2017 werden im deutschen Online-Handel 58,5 Mrd. Euro Umsatz erwartet, das ist ein Plus von 11 Prozent gegenüber 2016 (Quelle: Bundesverband E-Commerce und Versandhandel, bevh)

Starkes Segment: Der Sektor „Möbel, Leuchten, Deko“ ist am stärksten gewachsen (2016: + 25 Prozent im Vergleich zum Vorjahr), (Quelle: Studie shopanbieter.de)

Starker Marketingkanal: E-Mail ist der verkaufsstärkste Marketingkanal: über 58 Prozent der durchschnittlichen Konversionsraten, (Quelle: Studie shopanbieter.de)

Schwacher Marketingkanal: Displaywerbung ist der schwächste Marketingkanal: 69 Prozent unter der durchschnittlichen Konversionsraten, (Quelle: Studie shopanbieter.de)

Konversionen mobil: Mobile Plattformen haben die schlechtesten Konversionsraten: Desktop-User konvertieren 53 Prozent besser als der Durchschnitt, mobile Nutzer 41 Prozent schlechter, (Quelle: Studie shopanbieter.de)

Webshop-Installationen: Jedes dritte Unternehmen in Deutschland betreibt einen Webshop (Bitkom 2016)

Bedeutung Marktplätze: Jedes vierte Unternehmen in Deutschland verkauft über Online-Marktplätze wie Amazon, Ebay (Bitkom 2016)

Shops in Apps: Smartphone-Apps werden von 6 Prozent aller Unternehmen für den Vertrieb genutzt (Bitkom 2016)

Digitalisierung: Große Unternehmen haben gegenüber mittleren und kleinen Unternehmen einen Vorsprung bei der Nutzung von Online-Vertriebswegen (Bitkom 2016)

Was versteht man unter E-Commerce bzw. Onlinehandel?

E-Commerce bezeichnet den Verkauf von Waren und Dienstleistungen über das Internet über einen Online-Shop. Die rasante Entwicklung des World Wide Web hat ein enormes Wachstum des E-Commerce ausgelöst. In praktisch allen Lebensbereichen kann man heute Waren und Leistungen über den Vertriebskanal Internet erwerben.

Selbstständig machen als IT-Berater

Wenn Sie sich als IT-Berater selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres IT-Beratungs-Unternehmens achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige IT-Berater

Investitionen dt. Unternehmen in IT-Services: 39 Mrd. Euro (2017, Quelle Bitkom, Wachstumsrate: +2,3% gegenüber 2016)

Marktvolumen im IT-Beratungsbereich: ca. 7,8 Mrd. Euro (2015, Quelle: VR-Branchenbriefe, Lünendonk Studie 2015)

Durchschnittlicher Stundensatz IT-Freelancer: 83,48 € (2016, GULP Freelancer Studie 2016)

Durchschnittlicher Jahresumsatz IT-Freelancer: 139.087 € (2016, + 10,8% gegenüber Vorjahr, GULP Freelancer Studie 2016)

Nachfrage nach IT-Beratung: 2016: 21% der befragten Unternehmen, 2015: 14% der befragten Unternehmen (Bitkom 2016)

Digitalisierungsdienstleistung: 67% der Unternehmen vertrauen den IT-Beratern als Partner für die digitale Transformation (Lünendonk Studie 2015)

Wichtigster Geschäftsbereich: die Modernisierung von Altsoftware und Standardisierung der IT-Landschaft werden aus Kundensicht am häufigsten nachgefragt (Lünendonk Studie 2015)

Wichtigste Kundengruppen: Banken, Automobilwirtschaft, Telekommunikation, öffentlicher Dienst (Lünendonk Studie 2015)

Was versteht man unter IT-Beratung?

Im Wesentlichen geht es um die Erbringung von Dienstleistungen der Informationstechnologie, worunter Programmiertätigkeiten, Planung und Entwurf von IT-Systemen, der Betrieb von Datenverarbeitungsanlagen für Dritte und sonstige IT-Dienstleistungen, z. B. Tätigkeiten wie Software-Installation oder Datenwiederherstellung, fallen.

Folgende Geschäftsfelder gehören in den Sektor der IT-Beratung:

- Problemanalyse und Planung für vorhandene und neue IT-Infrastrukturen

- Kundenspezifische Software-Entwicklung

- Planung und Durchführung von IT-Projekten

Tipps zur Businessplan-Erstellung

So überzeugen Gründer Geldgeber mit einem Businessplan.

Eine gute Idee und ein bisschen Mut – das sind die zwei wichtigsten Voraussetzungen für eine erfolgreiche Unternehmensgründung. Hinzu kommen ein motiviertes und vielseitig qualifiziertes Team sowie natürlich Kapital inklusive ausreichender Liquiditätspuffer. Das kann, wenn die eigenen Ersparnisse aufgebraucht sind, über verschiedene Wege beschafft werden: je nach Phase, in der sich das Start-up befindet, über Crowdfunding oder Crowdinvesting, von sogenannten Acceleratoren, Business Angels, Venture Capital oder durch Hausbankkredite und Förderdarlehen.

Viele junge Gründer kommen auf der Suche nach einer Finanzierung auch zur Berliner Sparkasse. Doch um Geld zur Verfügung zu stellen, müssen wir uns zunächst ein genaues Bild vom Gründungsvorhaben machen. Ein gut durchdachter Businessplan oder eine Präsentation mit Canvas oder Pitch Deck sind eine gute Basis, um uns von der Idee zu überzeugen.

Was machen eigentlich die Wettbewerber?

Egal, wie die Gründer ihre Idee präsentieren: Neben betriebswirtschaftlichen Kennzahlen gehört eine gut recherchierte Wettbewerbsanalyse immer dazu. Jeder Gründer sollte sich fragen: Wer sind unsere potenziellen Kunden? Warum entscheiden sich potenzielle Kunden für unser Produkt oder unsere Dienstleistung? Wer sind unsere Wettbewerber? Was bieten sie, welche Stärken und Schwächen haben sie? Wie überzeugen wir potenzielle Kunden von unserem Angebot und machen Wettbewerbern Marktanteile streitig? Was macht unser Angebot im Vergleich zum Wettbewerb einzigartig?

Die Recherche lohnt sich! Denn wer den Markt genau kennt, kann auch seine eigenen Erfolgsaussichten besser einschätzen. Er erkennt Entwicklungsbedarf frühzeitig und ist auf neue Herausforderungen wie etwa Reaktionen der Wettbewerber besser vorbereitet. Wir als Geldgeber sehen zudem, dass die Gründung gut überlegt ist und etwaige Fallstricke ausreichend bedacht sind.

Digitale Gründer haben weltweit Konkurrenz

Eine sorgfältige Wettbewerbsanalyse ist übrigens für alle Gründer wichtig – ob klassische Unternehmensgründung in konventionellen oder digitale Start-ups in innovativen Branchen. Dabei geht der Wettbewerb in konventionellen Branchen allerdings selten über regionale Grenzen hinaus. Ein Friseurgeschäft konkurriert mit den Wettbewerbern im Stadtteil, aber nicht mit einem Haarstudio in New York. Digitale Geschäftsmodelle bekommen es hingegen fast immer mit internationalen Wettbewerbern zu tun.

Somit hat die Wettbewerbsanalyse auch Auswirkungen auf die Strategie und damit letztlich auf die Liquiditätsplanung. Die Markteintrittsbarrieren scheinen für Unternehmensgründungen im digitalen Bereich zwar auf den ersten Blick gering. Tatsächlich ist aber ein erheblicher Marketingaufwand erforderlich, um sich im harten internationalen Wettbewerb des Internets einen Namen zu machen, eine Marke oder ein Produkt aufzubauen und damit anderen Marktanteile streitig zu machen.

Viele unterschätzen Marketing und Vertrieb

Viele Start-up-Gründer aus der Digitalwirtschaft unterschätzen sowohl den zeitlichen als auch den finanziellen Aufwand für Marketing und Vertrieb. Daher ist es so wichtig, bei der Liquiditätsplanung ausreichend Spielraum zu lassen – nicht nur, um einen unerwartet hohen Marketingaufwand abzudecken, sondern auch für zahlreiche weitere Unwägbarkeiten, von der konjunkturellen Entwicklung bis zum Verhalten der Wettbewerber. Ohne ausreichende Puffer werden ansonsten gleich Verhandlungen über Nachfinanzierungen notwendig – oftmals zu ungünstigeren Konditionen.

Wer bei der Präsentation seiner Idee eine gut recherchierte Wettbewerbsanalyse und einen ausreichenden Kapitalpuffer vorgesehen hat, ist gut gewappnet, um sein Kreditinstitut zu überzeugen. Er hat damit aber auch eine gute Basis, um die eigene Unternehmensgründung stabil und wettbewerbsfähig auszurichten.

Der Autor Olaf Schulz ist Direktor für Firmenkunden bei der Berliner Sparkasse

Kaufmannsblut für Freiberufler

Als Freiberufler benötigen Sie vergleichsweise wenige kaufmännische Grundlagen, um Ihr Unternehmen betriebswirtschaftlich zu steuern. Diese müssen Sie aber beherrschen. Hier lesen Sie die wichtigsten Basics.

Geld macht unruhig, vor allem wenn es fehlt. Die Fotodesignerin Sabine schaut deshalb lieber nicht auf Ihre Kontoauszüge. So fällt ihr auch manchmal erst am Ende des Jahres auf, dass eine Kundenrechnung seit Monaten nicht bezahlt wurde. Augen zu und durch: So wie die Fotodesignerin, scheuen viele Freiberufler allzu geschäftsmäßiges Auftreten. Das gilt vor allem für die sogenannten Idealisten (wie Ärzte oder Heilpraktiker) und Kreativen (etwa Texter oder Designer) unter ihnen. Da sie ihre soziale und künstlerische Tätigkeit meist höher bewerten als das damit zu verdienende Geld, liegt ihnen das kaufmännische Denken oft recht fern.

Das ist zwar angenehm für die Kunden, aber schlecht für das eigene Konto. Dabei müssen Freiberufler nur eine Handvoll Dinge verstehen, um den Überblick über das eigene Geschäft zu wahren und damit die Zügel der unternehmerischen Entwicklung in der Hand zu behalten. Hier erfahren Sie, was Sie als Freiberufler an betriebswirtschaftlichem Wissen haben müssen.

Einnahmen-Überschussrechnung planen

Die größte Hürde einmal im Jahr ist die Gewinnermittlung. Mit ihr haben es Freiberufler leicht: Während die gewerblichen Kollegen sich mit Gewinn- und Verlustrechnungen (GuV) sowie Bilanzen quälen, reicht dem Finanzamt bei Freiberuflern, unabhängig von der Höhe des Umsatzes und des Gewinns, eine einfache Einnahmen- und Überschussrechnung (EÜR). Diese hat zwei entscheidende Vorteile. Zunächst beruht die EÜR auf einem simplen System, das Nicht-BWler problemlos nachvollziehen können (während sie über dem Versuch, die doppelte Buchführung als Basis einer Bilanzierung zu verstehen, schon mal verzweifeln können).

Darüber hinaus kostet diese Art der Gewinnermittlung auch beim Steuerberater weniger als GuV und Bilanzierung. Die Unterschiede bei den Kosten am Ende des Jahres lassen sich beispielsweise im Internet unter www.der-onlinesteuerberater.de berechnen. So würde beim „Online-Steuerberater“ der Jahresabschluss bei einem Gewinn von 50.000 Euro den Bilanzierer rund 1800 Euro kosten, den Einnahmen- und Überschussrechner aber nur zirka 1500 Euro. Dies ist der Vergleich zwischen gewerblichen und freiberuflichen Einzelunternehmern. Hat der Gewerbetreibende eine GmbH, zahlt er deutlich mehr.

Die genannten Honorare sind Bespiele: Steuerberater müssen sich seit einiger Zeit nicht mehr zwangsläufig an der Steuerberatervergütungsordnung orientieren. Freiberuflertum macht sich oft auch schon bei der monatlichen Buchhaltung – die in den ersten zwei Jahren der Unternehmung die Regel ist – und der im Vergleich zum Kaufmann und Handwerker geringeren Zahl der Belege kostensparend bemerkbar. Schließlich schreiben die meisten Freiberufler Rechnungen mit höheren Beträgen, während der Gewerbetreibende, bspw. der Gastronom oder die Boutiqenbesitzerin, viele kleine Einzelbuchungen managen muss. Die Verwaltung weniger, großer Rechnungen bereitet aber weniger Aufwand bei der Kontierung, also kostet sie auch weniger (oder sollte im Buchhaltungsbüro oder beim Steuerberater weniger kosten!).

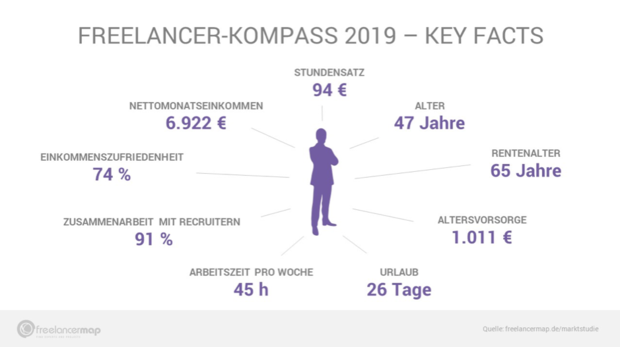

Freelancer-Kompass 2019

Der Freelancer-Kompass 2019 analysiert, wie es um die Freelancing-Branche steht. Über 1.300 Teilnehmer gaben Auskunft über ihr Leben als Freelancer. Wichtige Ergebnisse: Mit fast 94 Euro pro Stunde verdienen Freelancer mehr als jemals zuvor, gleichzeitig steigt das Nettoeinkommen und auch die die Gender Pay Gap verringert sich weiter. Dennoch äußern die Freelancer erstmals deutlich Kritik an die Politik und fordern radikale Änderungen. Hier erfahrt ihr mehr.

Vier von fünf deutsche Unternehmen sind laut dem Institut der deutschen Wirtschaft vom Fachkräftemangel betroffen. Doch welche zusätzlichen Kosten kommen auf Unternehmen mit der Beschäftigung freier Mitarbeiter zu? Der Freelancer-Kompass 2019, die jährliche Marktstudie der Projektplattform freelancermap, gibt Aufschlüsse über die Bezahlung und Arbeitsweise freier Mitarbeiter und zeigt: Freelancer verdienen im Schnitt 93,89 Euro pro Stunde und sind meistens drei bis zwölf Monate in ein Projekt involviert. Insgesamt befragte das Nürnberger Unternehmen 1.347 Teilnehmer zu über 70 Fragen rund um ihren Arbeitsalltag – dem Freelancing im Bereich IT- und Engineering. Die Ergebnisse sollten Unternehmen aufhorchen lassen.

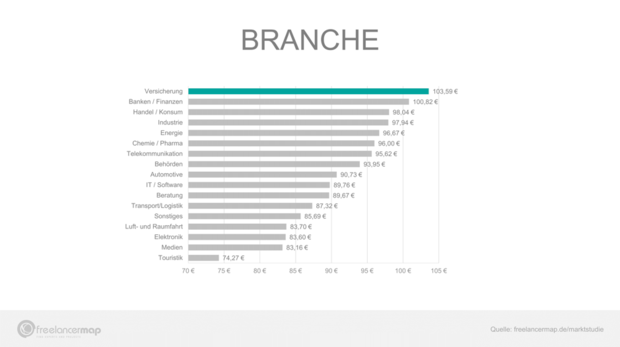

Stundensätze für Freelancer steigen

Der Stundensatz für Freelancer im DACH-Raum liegt durchschnittlich bei 93,89 Euro und stieg somit, verglichen mit dem Vorjahr, um knapp drei Euro an. Auch bei Betrachtung früherer Einkommen fällt auf, dass Unternehmen im Jahr 2016 deutlich weniger tief in die Tasche greifen mussten und heute im Schnitt fast zwölf Euro mehr pro 60 Minuten bezahlen. Besonders in den Branchen SAP und Beratung/ Management kostet es Unternehmen mehr, auf qualifizierte Freiberufler zu setzen. Hier bekommen freie Experten durchschnittlich 112 Euro bzw. 108 Euro pro Stunde Arbeitszeit. Geographisch betrachtet sind Freelancer aus Schleswig-Holstein mit einem Stundensatz von fast 99 Euro am teuersten, wobei Freiberufler in Thüringen mit 72,06 Euro am wenigsten verdienen. Allerdings kommen auf Unternehmen, abgesehen vom Stundensatz, keine Zusatzkosten in Form von Versicherungs- und Rentenbeiträgen oder der Bezahlung im Krankheitsfall hinzu.

Nebengewerbe anmelden: Darauf müssen Sie achten

Glückwunsch, Sie liegen voll im Trend, wenn Sie mit dem Gedanken spielen, sich nebenberuflich selbstständig zu machen und ein Nebengewerbe anzumelden.

Wer seine Geschäftsidee verwirklicht und ein Nebengewerbe anmeldet, muss trotzdem alle gesetzlichen Auflagen erfüllen, die ein Hauptgewerbetreibender zu erfüllen hat. Um dabei nicht in das bekannte „Fettnäpfchen“ zu treten und womöglich großen Schaden zu erleiden, lesen Sie im Folgenden die wichtigsten Fakten und Informationen zum Thema „Nebengewerbe anmelden“.

Wann müssen Sie ein Gewerbe anmelden?

Unabhängig von der im Businessplan ausgewählten Rechtsform gibt es zwei unterschiedliche Gruppen in Deutschland. Zum einen gibt es die freiberuflich Tätigen, die in § 18 EStG (Einkommenssteuergesetz) geregelt sind und die Gewerbetreibenden.

Nebenberuflich selbständig: Das kleine ABC

Im Folgenden werden einige wichtige Aspekte beleuchtet, auf die geachtet werden sollten, wenn Sie sich nebenberuflich selbstständig machen wollen.

Anmeldung

Erst einmal müssen Sie wissen, ob Sie freiberuflich oder gewerbetreibend sind. Freiberuflich sind künstlerische und therapeutische Berufe. Auch Rechtsanwälte, Steuerberater, Ingenieure und beratende Volks- oder Betriebswirte sind „frei“. Gewerbliche Tätigkeiten sind im Prinzip alle anderen wie etwa handwerkliche Arbeiten, Ladengeschäfte oder auch der Verkauf bei Ebay.

Wenn Sie ein Nebengewerbe anmelden, tun Sie das über das Ordnungsamt. Das kostet zwischen 18 und 40 Euro und führt automatisch dazu, dass das Finanzamt Ihnen Formulare für die Anmeldung einer selbständigen Tätigkeit schickt.

Freiberufler melden sich selbst direkt beim Finanzamt an und füllen dann das Anmeldeformular aus. Sie können es auch aus dem Internet laden, etwa über www.bundesfinanzministerium.de. Sie erhalten dann eine zweite Steuernummer für die Umsatzsteuer.