Aktuelle Events

SWOT Analyse

Die SWOT Analyse hilft Ihnen, Stärken und Schwächen sowie Chancen und Risiken zu erkennen.

Autor: Niclas HagenMit einer SWOT Analyse setzt man sich auseinander, wenn der Businessplan ausgearbeitet wird. Doch auch im laufenden Betrieb kann die SWOT Analyse helfen, die richtigen Maßnahmen zu treffen, um Chancen zu nutzen und Risiken zu minimieren. Lesen Sie hier wie eine SWOT-Analyse funktioniert und lernen Sie mit Hilfe unseres Beispiels, wie Sie diese umsetzen.

Die SWOT Analyse Definition:

- Stärken (Strengths)

- Schwächen (Weaknesses)

- Chancen (Opportunities)

- Risiken (Threats)

Um sich einen Überblick über bevorstehende strategische Planungen oder Strategieentwicklungen zu verschaffen, ist die SWOT Analyse hervorragend geeignet. Wichtig: Bevor man mit der SWOT Analyse starten, sollten man ein Ziel definieren, das mit Hilfe der Analyse erreicht werden soll.

So funktioniert eine SWOT-Analyse:

1. Teil der SWOT Analyse: Stärken und Schwächen definieren

Im ersten Schritt einer SWOT-Analyse ermittelt man sein eigenes Stärken- und Schwächen-Profil. Wichtig hierbei ist: Man muss objektiv vorgehen und ehrlich bezüglich der eigenen Schwächen sein. Wir empfehlen, diesen Teil der SWOT Analyse im Team auszuarbeiten.

Um eine möglichst genaue Gegenüberstellung der Stärken und Schwächen zu bekommen, muss man sein Unternehmen mit dem des Wettbewerbs vergleichen. Dafür definiert man die wichtigsten Merkmale der Branche. Das können z.B. sein: Erfahrung, Standort, Preispolitik, Anzahl der Kunden usw. Danach bewertet man diese Merkmale nach einem gewählten Schlüssel. Am besten verwenden man das StartingUp-SWOT-Analyse-Tool, das man » hier kostenlos herunterladen kann.

2. Teil der SWOT Analyse: Chancen und Risiken erkennen

Beim zweiten Schritt der SWOT-Analyse betrachtet man die Trends der Branche. Diese beeinflussen die zukünftige Ausrichtung eines Unternehmens. Um Trends festzustellen, sollte man beobachten, welche Faktoren sich im Umfeld des Unternehmens verändern. Trends werden beeinflusst von:

- der Gesellschaft (z.B. technologische Trends wie Smartphones)

- dem Markt (z.B. Kunden legen mehr Wert auf Qualität)

- der Konkurrenz Konkurrenz (Marktanteilveränderungen)

Grundsätzlich lässt sich zwischen „einschränkenden Trends“ und „fördernden Trends“ unterscheiden. Nachdem man die wichtigsten 8 bis 12 Trends jeder Art erfasst hat, muss man jeden einzelnen Trend den eigenen Stärken und Schwächen gegenüberstellen. Nun kann man ganz einfach feststellen, ob ein Trend als Chance genutzt werden kann oder, ob er ein Risiko für das Unternehmen darstellt.

3. Teil der SWOT Analyse: richtig reagieren

Die schönste SWOT-Analyse hilft nicht weiter, solange keine Maßnahmen daraus gezogen werden. Nun gilt es das Unternehmen so auszurichten, dass möglichst viele Chancen genutzt und Risiken vermieden werden, um sich von Wettbewerb abzusetzen.

So legen Sie Ihre SWOT Analyse an (inkl. Beispiel und Tool):

Damit Sie Ihre SWOT Analyse ohne viel Aufwand durchführen können, stellen wir Ihnen unser kostenloses SWOT Analyse Tool zur Verfügung. Mit Hilfe des Tools bekommen Sie in nur vier Schritten ein anschauliches Bild Ihres Unternehmens im Vergleich zu Ihren Wettbewerbern. Wie Sie mit dem Tool arbeiten, zeigt Ihnen die folgende Anleitung anhand eines konkreten SWOT Analyse Beispiels. Ersetzen Sie die Beispielwerte einfach durch Ihre eigenen.

Swot Analyse Tool:

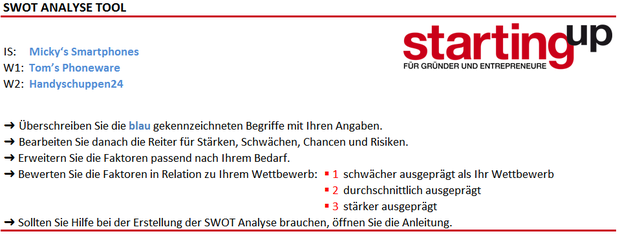

Ausgangssituation des SWOT Analyse Beispiels:

Wir sind ein Startup in der Elektroindustrie mit dem Namen Micky‘s Smartphones. Unsere beiden stärksten Wettbewerber sind Tom’s Phoneware und Handyschuppen24. Diese Daten tragen wir nun in unser Angabenblatt ein:

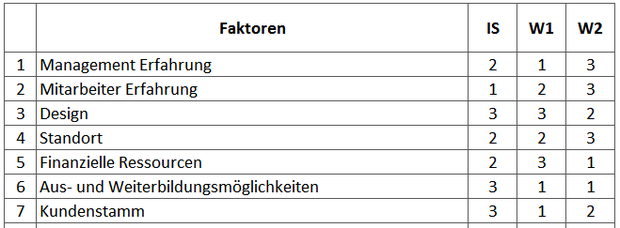

1. Schritt des SWOT-Analyse Tools: Stärken analysieren und vergleichen

Jetzt können wir mit der eigentlichen SWOT Analyse beginnen. Als ersten widmen wir uns ausschließlich unseren Stärken. Nach einem ausführlichen Brainstorming im Team, konnten wir 7 wesentliche Stärken unseres Startups finden. Diese Tragen wir in die Tabelle ein und vergleichen sie mit der Konkurrenz. Nun bewerten wir diese Faktoren auf einer Skala von:

- 1 (schwach ausgeprägt in Relation zum Wettbewerb)

- 2 (durchschnittlich ausgeprägt)

- 3 (stark ausgeprägt)

Im Spinnennetzdiagramm können wir sehen, bei welchen Faktoren unsere Konkurrenten stärker oder schwächer sind als wir. Beispielsweise erkennen wir in diesem SWOT Analyse Beispiel, dass bei den Faktoren „Management- und Mitarbeiter Erfahrung“ noch Entwicklungspotential für unser Startup besteht, denn Handyschuppen24 verfügt über ein noch erfahreneres Team als wir.

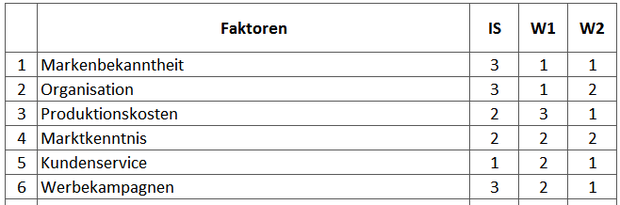

2. Schritt des SWOT-Anaylse Tools: Schwächen offenbaren und vergleichen

Im zweiten Schritt des SWOT Analyse Beispiels werfen wir einen genauen Blick auf unsere Schwächen. Wichtig hierbei ist, dass wir ehrlich und realistisch bleiben. Eine zu gute Form der Darstellung des eigenen Startups würde uns hier im Wege stehen. Wir müssen uns eingestehen, dass wir erhebliche Schwächen in Sachen Markenbekanntheit, Organisation und Werbekampagnen haben.

Ein Blick auf das Spinnennetz und wir erkennen die ganze Problematik noch einmal auf einen Blick.

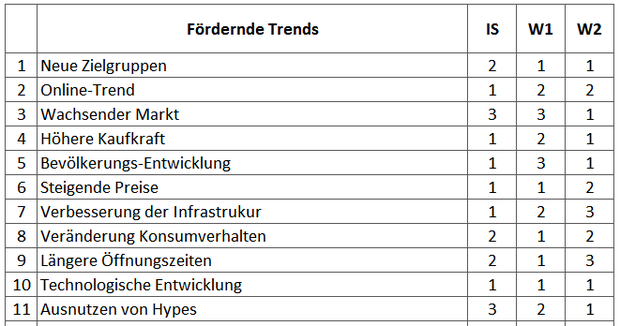

3. Schritt des SWOT-Analyse Tools: Fördernde Trends analysieren, um Chancen zu nutzen

Bis jetzt haben wir uns nur mit unseren Stärken und Schwächen beschäftigt. Wir verfügen nun über ein ziemlich genaues Bild unseres Unternehmens. Wir wissen allerdings noch nicht, welche äußeren Faktoren unseren Markt beeinflussen. In der Elektroindustrie können das ziemlich viele Trends sein, wie wir feststellen konnten. Grundsätzlich unterteilen wir die Trends in „Fördernde Trends“ (das sind Trends, die uns Chancen bereiten) und „Einschränkende Trends“ (das sind Trends, die ein potentielles Risiko darstellen).

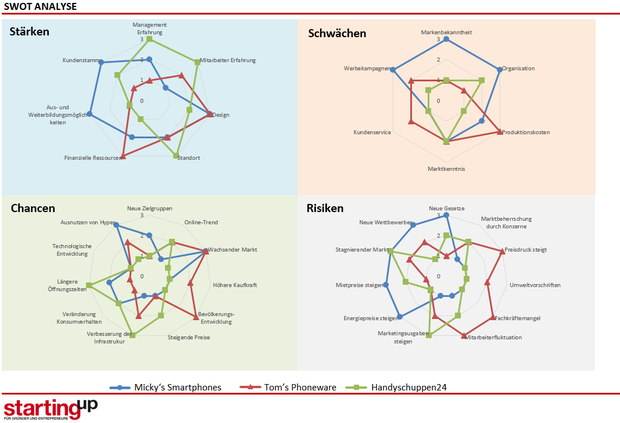

Wir erkennen, dass wir die meisten Trends viel besser nutzen müssten. Auch die Verteilung im Diagramm zeigt, dass unsere Wettbewerber auf mögliche Marktveränderung besser vorbereitet sind als wir.

4. Schritt des SWOT-Analyse Tools: Einschränkende Trends analysieren, um Risiken zu vermeiden

Im letzten Schritt unseres SWOT Analyse Beispiels bewerten wir die einschränkenden Trends. Diese stellen Risiken in unterschiedlicher Größe für unser Startup dar. Nachdem wir alle einschränkenden Trends ausführlich analysiert haben, stellen wir fest, dass 5 Trends ein enormes Risiko für uns darstellen könnten. Jetzt sind wir gewarnt und bereit auf diese Marktveränderungen zu reagieren.

Das Spinnennetz zeigt, dass auch Tom’s Phoneware mit ganz anderen Trends zu kämpfen hat. Einzig Handyschuppen24 kann das Risiko durch einschränkende Trends gering halten.

Im Dashboard des SWOT Analyse Tools können wir alle gesammelten Daten noch einmal auf einen Blick analysieren und interpretieren. Damit ist das SWOT Analyse Beispiel abgeschlossen.

Diese Artikel könnten Sie auch interessieren:

Was sich 2026 für Freelancer*innen ändert

2026 wird zum Prüfstein: Zentrale Reformen aus dem Koalitionsvertrag sollen greifen, viele Details bleiben jedoch offen.

Sechs Monate nach dem Start der neuen Bundesregierung rücken die ersten Umsetzungen des Koalitionsvertrags in Sichtweite. Ab dem 1. Januar 2026 sollen zentrale Reformen greifen, die auch Auswirkungen auf Freelancer*innen und Solo-Selbständige haben. Doch während einige Maßnahmen konkrete Entlastungen versprechen, bleiben viele Ankündigungen bislang Absichtserklärungen. Freelancermap hat zusammengetragen, welche Vorhaben tatsächlich relevant werden und wo noch Unsicherheit herrscht. Eine Tabelle gibt hier einen Überblick.

Koalitionsvertrag 2025: Viel vor, aber wenig umgesetzt

Der Koalitionsvertrag 2025 markierte erstmals eine politische Schwerpunktsetzung für Selbständige. Zentrale Punkte, die Freelancer*innen direkt betreffen, sind:

- eine Reform des Statusfeststellungsverfahrens, um mehr Rechtssicherheit bei der Abgrenzung von Beschäftigung und Selbständigkeit zu schaffen,

- der Abbau bürokratischer Hürden durch digitale Verwaltungsprozesse, Genehmigungsfiktionen und ein „Once-Only“-Prinzip,

- eine Altersvorsorgepflicht für neue Selbstständige mit freier Wahl der Vorsorgeform,

- die Einführung des Mutterschutzes auch für Solo-Selbstständige,

- sowie steuerliche Anpassungen und Abschreibungsoptionen zur Entlastung kleiner Unternehmen und Einzelunternehmer*innen.

Laut Freelancer-Kompass 2025 sehen 79 Prozent der Befragten fehlende politische Rahmenbedingungen als Problem, fast die Hälfte empfindet strukturelle Nachteile gegenüber Angestellten. Die Unsicherheit über Scheinselbständigkeit bleibt eines der drängendsten Themen: 60 Prozent der Freelancer*innen nannten sie als größten strukturellen Nachteil ihrer Arbeit.

Viele Pläne, wenig Praxis: Reformen kommen nur schleppend voran

Während steuerliche Anpassungen und Mobilitätsentlastungen bereits 2026 greifen, bleiben die strukturell entscheidenden Fragen wie Scheinselbständigkeit, Sozialversicherungspflicht und Bürokratieabbau weiter offen. Zwar wurde im Oktober mit der sogenannten Modernisierungsagenda für Staat und Verwaltung ein Entlastungsprogramm vorgestellt, das Bürokratie abbauen soll. Doch Freelancer*innen bleiben davon bislang weitgehend unberührt. Zentrale Maßnahmen wie die angekündigte Genehmigungsfiktion wurden nicht umgesetzt oder lassen offen, ob Solo-Selbständige überhaupt profitieren. Auch das Statusfeststellungsverfahren, ein großes strukturelles Problem, ist noch nicht reformiert.

Thomas Maas, CEO von freelancermap: „Die Politik erkennt die Bedeutung von Selbständigen zwar auf dem Papier an, schafft aber in der Praxis keine Verlässlichkeit. Wer die Arbeitswelt modernisieren will, muss endlich Rechtssicherheit schaffen - gerade beim Thema Scheinselbständigkeit. Solange Freelancer nicht wissen, woran sie sind, bleibt Deutschland kein attraktiver Standort für sie.”

Die anhaltende Unsicherheit unter Freien bleibt nicht ohne Konsequenzen: Laut einer Umfrage denken 56 Prozent der Solo-Selbständigen über eine Auswanderung nach, auch wegen Bürokratie, Steuerlast und mangelnder Rechtssicherheit. Besonders kritisch: 93 Prozent dieser Auswanderungswilligen arbeiten im Bereich künstliche Intelligenz. Fachkräfte, die der Standort dringend braucht.

2026 als Prüfstein für die Selbständigkeit in Deutschland

Für Freelancer*innen bleibt 2026 ein Jahr mit Chancen und offenen Fragen. Viele Vorhaben können den Alltag freier Expert*innen langfristig erleichtern, wenn sie rechtzeitig und praxistauglich umgesetzt werden.

NOI Techpark – ein europäischer Playground of Opportunities

2017 an den Start gegangen, ist der in Südtirol beheimatete NOI Techpark ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups und hat sich als eine All-in-one-Anlaufstelle etabliert, die man in dieser Form europaweit kaum ein weiteres Mal findet. Mehr zum Selbstverständnis und den vielschichtigen Aktivitäten des NOI Techpark erfahren wir im Interview mit Pia-Maria Zottl, der Leiterin des Incubators im NOI.

StartingUp: NOI Techpark ist Südtirols Innovationsviertel. Was kann man sich darunter genau vorstellen?

Pia-Maria Zottl: Stellen Sie sich einen Ort vor, an dem Ideen kurze Wege haben. Auf dem Gelände einer ehemaligen Aluminiumfabrik in Bozen wächst seit 2017 Südtirols Wissenschafts- und Technologiepark, der NOI Techpark. Hier arbeiten und forschen aktuell 2.400 Start-upper, Unternehmerinnen, Lehrende und Studierende. Hier wird täglich Wissen geteilt und gemeinsam an Lösungen für eine lebenswerte Zukunft gefeilt. Der Name NOI ist dabei Programm. Er steht für Nature of Innovation und verkörpert die Art, wie wir Innovation verstehen und leben: keine Innovation zum Selbstzweck, sondern eine, die eine positive Wirkung auf Mensch und Umwelt hat.

StartingUp: Was macht Bozen als Innovationsstandort so besonders?Pia-Maria Zottl: Wir liegen in Südtirol an einem strategisch wichtigen Dreh- und Angelpunkt zwischen Italien und dem DACH-Raum und an der Achse zweier starker Start-up-Ökosysteme in Europa: München und Mailand. Bozen war schon immer ein zentraler Knotenpunkt zwischen Nord und Süd. Und genauso ist NOI ein strategischer Knotenpunkt zwischen Forschung und Unternehmen. Hier kommen die richtigen Partner schnell zusammen und arbeiten unkompliziert miteinander. Jungunternehmen aus dem deutschen Raum finden im NOI die nötigen Netzwerke und Rahmenbedingungen für den Sprung in den italienischen Markt und umgekehrt. Und wir sind auch ein Tor zu Europa, wenn es darum geht, passende Forschungs- oder Industriepartner zu finden und EU-Förderungen für die eigene Geschäftsidee zu mobilisieren.

StartingUp: Was bieten Sie Gründerinnen und Gründern, was diese anderswo nicht finden, sprich was unterscheidet NOI von anderen Gründerzentren?

Pia-Maria Zottl: Wir sind mehr als ein reines Gründerzentrum. Der NOI Techpark ist ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups. Eine All-in-one-Anlaufstelle, die enorme Vorteile bringt und ein Unikum ist, das man anderswo in Europa in dieser Form nicht so leicht findet. Zudem haben Gründerinnen und Gründer im NOI Techpark Zugriff auf Know-how und Forschungslabore in Feldern wie grüne Technologien, Lebensmittel und Gesundheit, Digital und Automation in Industrie und Landwirtschaft. Dieser Mischung ist es zu verdanken, dass NOI immer mehr zu einem internationalen Anziehungspunkt für innovationswillige Start-ups, Scale-ups und Spin-offs wird. Teams arbeiten hier Tür an Tür mit Forschungsgruppen und Fachleuten unterschiedlichster Branchen. Pilotprojekte, Prototypen oder Nutzerfeedback lassen sich so viel schneller organisieren. Start-ups können ihre Produkte in einem unserer 70 Labore testen, mit passenden Forschungspartnern verfeinern und zugleich den Marktzugang mit potenziellen Kunden vorbereiten. Kurz gesagt: Wir sind ein wahrer „playground of opportunities“.

StartingUp: Wie viele Start-ups betreuen Sie und welche Themen und Branchen sind vorherrschend?

Pia-Maria Zottl: Aktuell betreuen wir 43 Start-ups, fünf davon haben wir erst vor wenigen Wochen aufgenommen. Im NOI dominieren, wie bereits erwähnt, besonders die Technologiefelder Green, Food & Health, Digital und Automotive & Automation. Der NOI Techpark hat sich in diesen Bereichen eine hohe Glaubwürdigkeit aufgebaut, weshalb viele Start-ups in diesen Sektoren angesiedelt sind. Besonders KI-gestützte Lösungen, etwa im Agrarbereich, stehen im Trend. Nachhaltige Innovationen und der Fokus auf Kreislaufwirtschaft sind ebenfalls stark vertreten, was den regionalen Bezug zur Natur und den Ressourcen Südtirols widerspiegelt. Ein ganz großes Thema ist schließlich die Lebensmittelfermentation. Darin haben wir hier im NOI ein international anerkanntes Know-how, dank des ICOFF – International Centre on Food Fermentations und mehrerer Forschungsgruppen und Unternehmen. Start-ups wie Looops, das eine Zuckeralternative aus fermentierten Lebensmittelnebenprodukten entwickelt, haben sich genau aus diesem Grund im NOI angesiedelt und profitieren vom Wissen und dem vorhandenen Netzwerk.

StartingUp: Was bieten Sie Start-ups, die sich im NOI Techpark ansiedeln?

Pia-Maria Zottl: Wir begleiten Gründerinnen und Gründer ganzheitlich – von der ersten Validierung bis zum Skalierungsschub. Unsere drei aufeinander aufbauenden Programme führen zielgerichtet durch die wichtigsten Phasen der Unternehmensentwicklung: Wir schärfen Problem-/Solution- und Product-/Market-Fit, entwickeln gemeinsam belastbare Geschäftsmodelle und bereiten Teams systematisch auf Wachstum und Markteintritt vor. Ergänzt wird das durch ein starkes Alumni-Format sowie Initiativen wie Female Founders, die spezifisch auf weibliche Start-ups zugeschnitten sind, und Future Founders, die Nachwuchs-Talente früh abholen sollen. Zu unserem Service-Portfolio gehören Performance-Analysen, individuelle Coachings und Mentorings mit erfahrenen Unternehmern und Expertinnen, Workshops und Academies zu Themen von Go-to-Market bis Finanzierung – und vor allem der direkte Zugang zu einem außergewöhnlich dichten Netzwerk aus Forschung, Industrie, Universität und Investoren.

Catering-Unternehmen gründen: Schritt für Schritt zum eigenen Caterer

So startest du dein Catering-Unternehmen – Step by Step, von der Idee über die Planung bis hin zur ersten Kundschaft.

Ob Hochzeit, Business-Event oder Streetfood-Festival – gutes Catering ist gefragt wie nie. Wer gern kocht, ein Gespür für Menschen und Organisationstalent mitbringt, kann im Catering ein spannendes und lukratives Business finden. Doch wie startet man ein Catering-Unternehmen? Dieser Artikel beschreibt Schritt für Schritt den Weg von der Idee über die Planung bis zur ersten Kundschaft.

Schritt 1: Die Idee konkretisieren: Was macht ein Catering besonders?

Bevor formale Aspekte wie Behördenwege oder Buchhaltung in den Fokus rücken, sollte klar definiert werden, was das geplante Catering-Angebot einzigartig macht. Dabei kann es sich um regionale Küche, vegane Gerichte, Streetfood oder maßgeschneiderte Angebote für Unternehmen handeln. Eine präzise Nischenwahl schafft ein klares Profil und verbessert die Positionierung am Markt. Auch die Werte, die ein Unternehmen repräsentieren möchte, sollten frühzeitig definiert werden – etwa Nachhaltigkeit, Exklusivität oder Kreativität. Diese Werte bilden später die Grundlage für die Markenbildung sowie die Kommunikationsstrategie und sind 2025 besonders wichtig.

Schritt 2: Marktanalyse: Wer sind die potenziellen Kundinnen und Kunden?

Eine fundierte Zielgruppenanalyse bildet die Basis für ein bedarfsgerechtes Angebot. Je genauer die Bedürfnisse der potenziellen Kundschaft bekannt sind, desto gezielter lassen sich Leistungen, Preise und Marketingmaßnahmen darauf abstimmen.

Hilfreiche Fragen zur Eingrenzung des Zielmarkts:

- Welche Anbietenden sind bereits in der Region aktiv?

- Welche Lücken bestehen im aktuellen Angebot?

- Welche Trends – beispielsweise Nachhaltigkeit, Regionalität oder Gesundheitsbewusstsein – gewinnen an Bedeutung?

Zudem empfiehlt sich die Analyse von Bewertungen auf einschlägigen Plattformen, Einträgen in Eventportalen oder Beiträgen in sozialen Medien, um ein besseres Verständnis für die Nachfrage zu entwickeln.

Schritt 3: Businessplan erstellen: Der Fahrplan zur Gründung

Ein durchdachter Businessplan dient nicht nur als Voraussetzung für Finanzierungen oder Fördermittel, sondern gibt auch intern Struktur und Orientierung. Neben der Beschreibung der Geschäftsidee sollten Zielgruppenanalyse, Angebotsportfolio, Preisgestaltung, Vertriebswege sowie ein detaillierter Finanzplan enthalten sein. Darüber hinaus sollten auch Risiken und alternative Szenarien berücksichtigt werden, etwa bei Umsatzschwankungen oder saisonalen Engpässen. Ein solider Plan schafft nicht nur Sicherheit, sondern unterstützt auch bei der Priorisierung der nächsten Schritte.

Schritt 4: Rechtliches & Anmeldung: Der formale Start

Die rechtliche Gründung eines Catering-Unternehmens in Deutschland beginnt mit der Anmeldung beim zuständigen Gewerbeamt. Zusätzlich sind eine Hygieneschulung gemäß § 43 Infektionsschutzgesetz beim Gesundheitsamt sowie gegebenenfalls eine Erlaubnis nach dem Gaststättengesetz erforderlich, insbesondere bei der Abgabe alkoholischer Getränke. Je nach Unternehmensform und -größe folgen die Registrierung bei der Industrie- und Handelskammer, der Berufsgenossenschaft sowie beim Finanzamt und – bei Einstellung von Personal – die Anmeldung zur Sozialversicherung. Da mit Lebensmitteln gearbeitet wird, gelten strenge gesetzliche Vorgaben zur Lebensmittelsicherheit und Hygiene. Die Einhaltung dieser Standards wird regelmäßig durch die zuständigen Kontrollbehörden überprüft. Eine umfassende Dokumentation der betrieblichen Abläufe sowie regelmäßige interne Hygienekontrollen sind daher unverzichtbar.

Schritt 5: Ausstattung und Küche: Mobil oder stationär?

Die gewählte Produktionsstätte muss den hygienischen und technischen Anforderungen der jeweiligen Landesvorschriften entsprechen. In der Anfangsphase nutzen viele Gründer*innen eine gewerbliche Mietküche oder arbeiten mit Gastronomiebetrieben zusammen. Neben der reinen Küche spielt auch die Logistik eine zentrale Rolle – etwa bei der Auswahl geeigneter Verpackungen, Transportlösungen oder Warmhalteboxen. Wer direkt vor Ort bei Veranstaltungen verkaufen möchte, kann alternativ auf mobile Konzepte wie Foodtrucks oder Verkaufsanhänger setzen.

Schritt 6: Marketing & Vertrieb: Sichtbarkeit schaffen

Ein durchdachtes Marketingkonzept ist entscheidend für den Markteintritt. Digitale Kanäle wie eine professionelle Website sowie Social-Media-Auftritte auf Instagram oder Facebook sind zentrale Bestandteile der Kundengewinnung. Gleichzeitig bleibt auch klassische Werbung über Flyer, Messen oder persönliche Kontakte ein wirksames Mittel. Empfehlungsmarketing hat im Catering-Segment besonderen Stellenwert: Zufriedene Kundinnen und Kunden sind oft bereit, ihre positiven Erfahrungen im Freundeskreis oder online zu teilen. Ein hochwertiges Erlebnis zahlt sich langfristig aus.

Schritt 7: Kalkulation & Preise: Wirtschaftlich arbeiten

Ein häufig unterschätzter Aspekt ist die korrekte Kalkulation. Die Preisgestaltung muss alle Kosten abdecken – vom Wareneinsatz über Personal und Transport bis hin zu Fixkosten wie Miete oder Versicherungen. Als grober Richtwert gilt: Der Verkaufspreis sollte etwa das Drei- bis Vierfache des Wareneinsatzes betragen. Zudem empfiehlt es sich, regelmäßig betriebswirtschaftliche Auswertungen vorzunehmen, um wirtschaftliche Engpässe frühzeitig zu erkennen. Rücklagen für Investitionen oder umsatzschwächere Phasen erhöhen die finanzielle Stabilität.

Schritt 8: Digitale Tools für Planung und Verwaltung

Der Einsatz von branchenspezifischer Software kann im Catering-Alltag erhebliche Vorteile bringen. Solche Tools, wie von CaterSmart, ermöglichen die Erstellung von Angeboten und Rechnungen, koordinieren Aufträge und unterstützen bei der Einsatzplanung von Personal und Ressourcen. Darüber hinaus helfen sie Einkaufsprozesse zu optimieren und rechtliche Dokumentationen wie Hygienenachweise digital abzubilden. Insbesondere bei wachsender Auftragslage sorgt die digitale Verwaltung für mehr Übersicht, reduziert manuelle Fehler und spart wertvolle Zeit im Tagesgeschäft.

Schritt 9: Team aufbauen & wachsen

Mit steigendem Auftragsvolumen steigt auch der Personalbedarf. Neben Servicekräften werden häufig auch Küchenhilfen oder Logistikunterstützung benötigt – oft auf flexibler Basis. Ein motiviertes, geschultes Team trägt wesentlich zum Erfolg eines Caterings bei, da es den Gesamteindruck der Marke mitprägt. Es ist essentiell Wachstumsstrategien rechtzeitig vorzubereiten: Welche Aufgaben lassen sich delegieren? Wo sind Prozesse automatisierbar? Eine klare Rollenverteilung und verlässliche Strukturen helfen, auch größere Aufträge effizient umzusetzen.

Fazit: Schritt für Schritt zum eigenen Catering-Unternehmen

Die Gründung eines Catering-Unternehmens ist eine vielschichtige Herausforderung – von der Konzeption über rechtliche Aspekte bis hin zu praktischer Umsetzung und Kundenakquise. Mit einer klaren Positionierung, strukturiertem Vorgehen und hoher Qualitätsorientierung lassen sich die Hürden jedoch erfolgreich meistern.

GmbH-Gründung per Video

Online zum Notariat – notarielle Videobeurkundungen sparen Gründer*innen und Start-ups Zeit und Aufwand. So geht’s.

Die fortschreitende Digitalisierung des Notariats bietet Verbraucher*innen große Vorteile. Notarielle Angelegenheiten wie Beurkundungen und Beglaubigungen können auch online am Bildschirm gemeinsam mit dem Notar bzw. der Notarin des Vertrauens erledigt werden.

GmbH-Gründung und weitere Rechtsgeschäfte per Video - auch im Ausland

Die Bundesnotarkammer stellt eine zentrale Plattform für notarielle Videokonferenzen zur Verfügung. Auf dieser können beispielsweise die Gründung einer GmbH, satzungsändernde Gesellschafterbeschlüsse sowie Anmeldungen zum Handelsregister, Partnerschaftsregister, Genossenschaftsregister, Vereinsregister und Gesellschaftsregister schnell und einfach durchgeführt werden.

Die sichere Identifizierung der Beteiligten erfolgt über die Onlinefunktionen der Personalausweise. Hierbei kann es sich um inländische oder ausländische Dokumente handeln. In der Videokonferenz wird die Urkunde verlesen beziehungsweise bei Unterschriftsbeglaubigungen besprochen. Dann unterschreiben die Beteiligten und der Notar bzw. die Notarin mithilfe einer qualifizierten elektronischen Signatur. Diese wird mit der kostenfreien Notar-App der Bundesnotarkammer auf dem Handy erzeugt. So können Verbraucher*innen von überall und auch aus dem Ausland an notariellen Beurkundungs- oder Beglaubigungsverfahren teilnehmen.

Weitere Infos zur Beurkundung im Onlineverfahren unter https://online.notar.de

Businessplan für Gründende – alle Infos, Hinweise und Tipps zur Erstellung

Erfahre hier, wie du deinen Businessplan als Gründer*in erstellst, warum er so wichtig ist und was du berücksichtigen musst. Jetzt direkt nachlesen!

So bringst du die Geschäftsidee zu Papier

Gerade wenn dein Unternehmen noch in den Kinderschuhen steckt, braucht es einen strukturierten Businessplan. Denn nur so kannst du potenzielle Investor*innen von deiner Geschäftsidee überzeugen. Im Umkehrschluss bedeutet das: Ohne Businessplan kein Gründerkredit – ohne Gründerkredit keine eigene Firma.

Klingt simpel in der Theorie, bedeutet in der Praxis aber eine Menge Arbeit. Wer meint, beim Schreiben des Businessplans schludern zu müssen, um Zeit und Kosten zu sparen, der wird früher oder später auf die Nase fallen. Denn: Dieses Dokument bildet das grundlegende Fundament für die zukünftige Entwicklung Ihres Unternehmens. Warum das so ist und worauf du unbedingt achten solltest, wenn du den Businessplan erstellst, erährst du hier.

Warum brauchst du als Gründer*in einen Businessplan?

Wenn es um die Finanzierung deiner Firma geht, ist ein vollständiger und übersichtlicher Businessplan das A und O. Denn wie der Name schon sagt, dient er dazu, die Gründung deines Unternehmens zu planen und den Kapitalbedarf zu erfassen. Und bildet somit das Fundament für die Realisierung eines erfolgreichen Geschäftskonzepts. Er fungiert sozusagen als Geschäftsplan, den du erstellen musst, um mögliche Geldgeber davon zu überzeugen, in deine Firma zu investieren. Damit umfasst er folgende Funktionen:

- Präzisierung des Geschäftsmodells

- Festlegung strategischer und betriebswirtschaftlicher Ziele

- Überprüfung der Geschäftsidee hinsichtlich Durchführbarkeit und wirtschaftlichen Erfolgsaussichten

- Voraussetzung zur Beantragung öffentlicher Fördermittel

- Basis für zukünftige unternehmerische Strategien und Entscheidungen

Dir sollte klar sein, dass der Businessplan nicht nur dir als Existenzgründer*in einen Überblick über deine Finanzen liefert. Ebenso werden Geschäftspartner und Institutionen ihn sich ansehen, sofern du einen Zuschuss für die Weiterentwicklung Ihres Unternehmens benötigst. Dazu gehören:

- Kreditgeber wie Banken und/oder Investoren wie zum Beispiel Franchisepartner

- Förderinstitute wie das Arbeitsamt oder Förderbanken der Länder

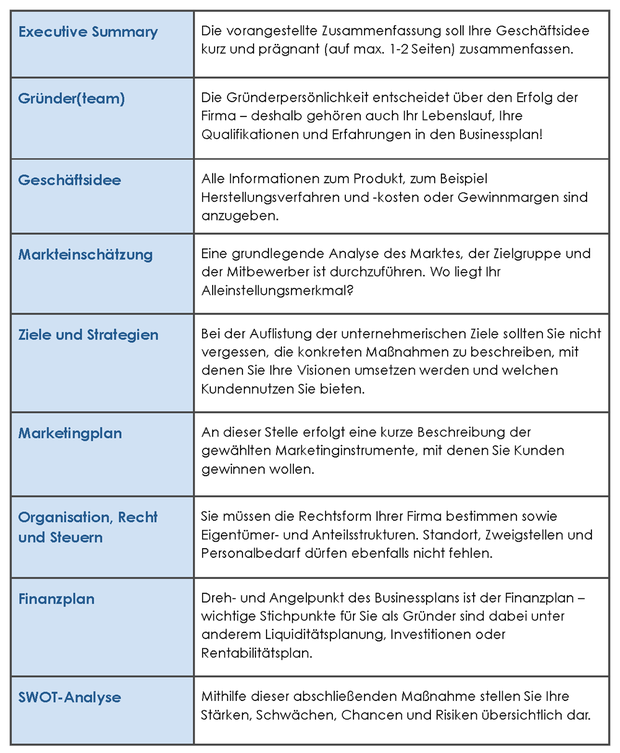

Der Aufbau des Businessplans: Was muss rein?

Länge und Umfang variieren von Firma zu Firma und sind größtenteils abhängig vom Gründungsvorhaben sowie von der Art des Geschäftsmodells. Zwischen 20 und 100 Seiten ist alles möglich. Doch viel entscheidender als die Länge des Businessplans ist für dich als Gründer*in dessen Inhalt. Diesen entnimmst du der nachfolgenden Tabelle:

Selbstständig machen als Design Thinking Coach

Wenn Sie sich als Design Thinking Coach selbstständig machen wollen, erfahren Sie hier, was Sie dafür mitbringen müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Weltweit profitieren immer mehr Unternehmen und Organisationen von Design Thinking. Denn durch diese Kreativmethode wird nicht nur Teamarbeit wieder effektiv und der Product-Market Fit schnell gewährt, sondern auch die Mitarbeiterzufriedenheit steigt deutlich an. Doch um das zu erreichen bedarf es erst einmal jemandem der das Team mit der Methode des Design Thinking begleitet. Hier kommt der Design Thinking Coach ins Spiel. Im Grunde genommen kann sich jeder als Design Thinking Coach selbstständig machen. Wichtig ist nur die richtige Ausbildung, eine solide Positionierung und eine gute Vorbereitung.

Was ist Design Thinking?

Design Thinking ist eine agile Innovationsmethode für multidisziplinäre Teams, die komplexe Probleme lösen möchten. Dabei sind drei Dinge von Bedeutung: Das multidisziplinäre Team, der variable Raum und der iterative Prozess. Dieser besteht aus sechs Schritten, den das Team nach und nach durchläuft. Dabei bleibt das Ergebnis stets offen und die Vorgehensweise flexibel. In jedem der einzelnen Schritte können durch Feedback Anpassungen vorgenommen werden und bei Bedarf ein vorheriger Schritt wiederholt werden. Beim Design Thinking steht der Mensch im Fokus. Ziel ist es, kundenzentrierte Produkte und Dienstleistungen zu entwickeln und schnell auf Marktbedürfnisse zu reagieren.

Design Thinking kann genutzt werden für:

- App-Design

- Sales-Projekte

- Startup-Ideen

- Innovationsprojekte

- Webprojekte

- Change-Projekte

- Hardwareprodukte

- Business Modelling

- Digitale Transformation

- Bildungseinrichtungen

- NGO´s und NPO´s

- Softwareprodukte

Was macht ein Design Thinking Coach?

Als Design Thinking Coach sind Sie Experte für den Prozess und die Methode des Design Thinking. Sie geben Workshops und begleiten Teams durch den sechsstufigen Prozess des Design Thinking. So führen Sie die Teilnehmer zu Kreativität und fördern deren Innovationspotenzial. Ein Design Thinking Coach hat zwei größere Tätigkeitsbereiche in denen er aktiv ist. Zum einen coacht er Unternehmen und bringt die Methode den Mitarbeitern nahe und führt Design Thinking dort Schritt für Schritt ein. Oder er ist ein Ausbilder und bildet neue angehende Design Thinking Coaches aus.

Branchen-Insights für selbstständige Design Thinking Coaches

Ein selbstständiger Design Thinking Coach muss weder Designer sein noch Fachwissen aus einer bestimmten Branche mitbringen. Das kann sogar hinderlich sein, da dadurch Voreingenommenheit entsteht und gewisse Glaubenssätze schon von vornherein innovative Ideen blockieren. Als Design Thinking Coach sind Sie aber kein Berater, der sein Fachwissen weitergibt, sondern viel eher Prozess und Methodenprofi mit einem unvoreingenommenen Blickwinkel.

Ein selbstständiger Design Thinking Coach sollte sowohl Begeisterung für das mitbringen, was er tut, als auch fundiertes Wissen über die Methode und Souveränität beim Leiten des Teams. Um sich all das anzueignen ist eine gute Ausbildung der erste wichtige Schritt. Mittlerweile gibt es dafür Studiengänge an vielen renommierten Universitäten. Außerdem gibt es eine Handvoll Institute, Agenturen und Akademien, die Design Thinking unterrichten und Ausbildungen zum Coach anbieten. Ein führender Anbieter ist zum Beispiel die DesignThinkingCoach Academy.

Was ein selbstständiger Design Thinking Coach unbedingt benötigt, ist ein großes Netzwerk. Dieses kann sich je nach Ausbilder teils schon bei der Ausbildung bilden, oder es besteht die Möglichkeit auf vorberufliche Kontakte zurückzugreifen. Viele selbstständige Design Thinking Coaches starten zunächst als Freelancer und bauen dabei ihr Netzwerk auf. Dabei ist es ratsam, einen anderen Coach als Co-Coach zu begleiten, Kontakt zu verschiedenen Agenturen aufzunehmen und zunächst als Trainer in deren Namen zu coachen, sowie sich auf Plattformen anzubieten, die Design Thinking Coaches vermitteln. So sammelt man Erfahrungen und baut Schritt für Schritt sein Portfolio auf.

Was bringt ein guter Design Thinking Coach mit?

Eine gute Vorbereitung ist für einen selbstständigen Design Thinking Coach die halbe Miete. Neben Wissen über Prozess und Methode sollten dafür eine ganze Reihe an Sachen mitgebracht werden, um dem Workshop die gewünschte Qualität zu verleihen. Zu einer guten Workshop Vorbereitung gehören:

- ein gutes Briefing: Abstimmung der Kosten, gewünschten Ergebnisse etc. mit dem Kunden

- Drehbücher für verschiedene Workshop Formate

- einen Workshopkoffer mit dem benötigtem Material

- detaillierte Checklisten um die Qualität sicherzustellen

- bildstarke Präsentationen

- Workbooks

Gleichzeitig sollte jeder selbstständige Design Thinking Coach bestimmte persönliche Kompetenzen besitzen. Dazu gehört Flexibilität. Ein guter Coach sollte immer wieder flexibel auf eventuelle Wendungen im Workshopverlauf reagieren. Ein zu vorgefertigtes Vorgehen ist dabei sehr einschränkend. Außerdem muss der Coach bereit sein ständig zu Evaluieren, zu Iterieren und schließlich Verbesserungen vorzunehmen. So gewinnt jeder Workshop an Qualität.

Kapitalbedarf eines selbstständigen Design Thinking Coaches

Da sich die Angebote selbstständiger Design Thinking Coaches als Dienstleistungen ohne Produktionskosten verstehen, ist der Kapitalbedarf sehr überschaubar. Kosten, die mit eingerechnet werden sollten sind das Equipment für Workshops sowie das eigene Gehalt. Anfahrtskosten zu Kunden werden vom Coach als Vorleistung erbracht und hinterher in Rechnung gestellt. Auch Kosten für PC, Handy, eine eigene Website und ggf. Marketingmaßnahmen sollten berücksichtigt werden. Weitere Kosten verursachen Steuern, Krankenkasse, Steuerberatung und Buchhaltung. Da zu Anfang jedoch keine größeren Investitionen notwendig sind, kann es schon mit einem schmalen Startkapital losgehen.

Selbstständiger Design Thinking Coach: Gewerbe oder Freiberuf?

Als selbstständiger Design Thinking Coach können sie als Einzelunternehmer agieren.

- keine Gewerbeanmeldung nötig

- keine Gewerbesteuer

- der Eintrag ins Handelsregister fällt weg, sofern sie keine Kapitalgesellschaft gründen

- Sie brauchen keine doppelte Buchführung und müssen keinen Jahresabschluss aufstellen

- Sie müssen Angaben über Gewinne und Verluste nicht publizieren

- zur Gewinnermittlung ist es ausreichend, wenn sie eine EÜR (Einnahmen Überschuss Rechnung) beim Finanzamt einreichen

- Sie sind kein Mitglied der IHK, daher entfallen die Kammergebühren

So viel verdient man als selbstständiger Design Thinking Coach

Selbstständige Design Thinking Coaches verdienen als Tagessatz zwischen 1500 Euro und 2500 Euro. Der Verdienst hängt primär davon ab, wie man sich als Coach positioniert und wie viel Erfahrung man mitbringt. Durchschnittlich kann man sagen, dass ein Design Thinking Coach 1800 Euro pro Tag verdient. Natürlich ist der Verdienst auch davon abhängig, welche Kunden man bedient (Großkonzern vs. Start-up) und wie viele Workshops man sich in der Woche zutraut. Für einen 2-Tagesworkshop mit einem Tag Vorbereitung liegt der Verdienst bei 5400 Euro netto. Hielte man also jede Woche zweitägigen Workshop käme man am Ende des Monats bei einem Gehalt von 21.600 Euro heraus.

Marketing für selbstständige Design Thinking Coaches

Um als selbstständiger Design Thinking Coach an Aufträge zu kommen, muss die Werbetrommel gerührt werden. Dafür stehen viele unterschiedliche Möglichkeiten zur Verfügung. Zum einen ist es natürlich möglich, auf das Netzwerk zurückzugreifen, was man sich als Design Thinking Coach ohnehin anlegen sollte. Ist dieses jedoch noch nicht ganz ausgebaut und es fehlt noch an Kontakten, sind hier einige weitere Optionen:

- Akquise auf Linkedin oder Xing

- Auf Konferenzen Design Thinking Vorträge halten

- Webinare für Einsteiger halten

- Werbung über die eigene Website: Fachartikel publizieren

- Vernetzung bei Events, auf denen die Zielgruppe vertreten ist

- Google- oder Facebook-Werbung

- Begleitung erfahrener Coaches als Co-Coach

Wichtige Kontakte für selbstständige Design Thinking Coaches

Zum Vernetzen

www.xing.com/communities/groups/design-thinking-fuer-berater-und-trainer-6ce5-1080646/posts

webinale.de/ideation-design-thinking/

www.designthinkingconference.com

Die Autorin Pauline Tonhauser ist CEO und Gründerin der DesignThinkingCoach Academy. Zusammen mit ihrem Team vermittelt sie Design Thinking und bildet neue Coaches aus.

Selbstständig machen als Immobilienmakler

Wenn Sie sich als Immobilienmakler selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres Maklerbüros achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Ob Berufsanfänger oder Quereinsteiger – jeder kann sich als Immobilienmakler selbstständig. Seriöse Immobilienmaklerinnen und -makler müssen allerdings gewisse Voraussetzungen erfüllen. Diese Checkliste bietet einen Überblick über die notwendigen Fähigkeiten und Qualifikationen sowie über die gesetzlichen Anforderungen, die es als selbstständiger Immobilienmakler zu erfüllen gilt.

Selbstständiger Immobilienmakler - Voraussetzung 1: Soziale Kompetenz

Der Alltag eines Immobilienmaklers ist durchaus fordernd. Aufgaben wie private Immobilien oder Gewerbeimmobilien besichtigen, Telefonate führen und E-Mails beantworten sind regelmäßig auch abends und am Wochenende zu erledigen. Neben Durchhaltevermögen benötigen erfolgreiche Makler vor allem zwei grundlegende soziale Fähigkeiten:

- Einfühlungsvermögen: Immobilienmakler sind Berater für Menschen in verschiedenen Lebenslagen. Auf jeden Kunden richtig einzugehen, erfordert Empathie und Menschenkenntnis. Hinter jedem Immobilienverkauf steht eine Geschichte – jemand will oder muss sein Leben ändern. Eine Stärke des Immobilienmaklers sollte daher sein, die Ängste, Wünsche und Bedürfnisse anderer Menschen schnell zu erkennen. Dazu gehört es auch, keine Scheu vor dem Gespräch mit einem fremden Gegenüber zu haben.

- Selbstbewusstsein: Gleichzeitig gilt es, als Verkäufer selbstbewusst aufzutreten. Das Ziel ist die erfolgreiche Akquise und Vermarktung der Immobilie. Immobilienmakler sollten kontaktfreudig sein und Menschen für sich einnehmen können. Wichtig ist dabei ein authentisches und vertrauenswürdiges Auftreten.

Selbstständiger Immobilienmakler - Voraussetzung 2: Anerkannte Qualifikation

Die Berufsbezeichnung „Immobilienmakler“ ist in Deutschland nicht geschützt. Das bedeutet, dass jeder sich so nennen darf, auch ohne passende Ausbildung. Doch wer die Tätigkeit seriös ausüben will, muss durch eine angemessene Qualifikation überzeugen. Verschiedene Wege führen zum Maklerberuf:

- Studium: Sowohl private als auch öffentliche Universitäten und Hochschulen bieten verschiedene Studiengänge für die Immobilienbranche an, darunter beispielsweise Bau- und Immobilienmanagement, Betriebswirtschaft und Immobilienmanagement, Immobilienbewertung, Immobilienwirtschaft und Real Estate Management. Einige dieser Fächer werden ausschließlich als Masterstudium angeboten. Eine Auflistung des Studienangebots bietet zum Beispiel Studycheck.de.

- Ausbildung: Neben einem Hochschulstudium bietet sich eine klassische Ausbildung als Immobilienkaufmann/-kauffrau an. Die Ausbildung dauert drei Jahre, lässt sich unter Umständen aber auch verkürzen. Der Vorteil: In der Regel übernimmt das Maklerbüro seine Azubis. Diese profitieren von der Sicherheit einer Anstellung und können auf einen vorhandenen Kundenbestand zurückgreifen.

- Lehrgänge und Fortbildungen: Die Industrie- und Handelskammern (IHK) sowie private Institute veranstalten Lehrgänge in Kooperation mit dem Immobilienverband Deutschland (IVD). Diese vermitteln in rund 120 Unterrichtsstunden das erforderliche Basiswissen. Ob und welche Lehrgänge angeboten werden, erfahren Interessierte auf der Website ihrer örtlichen IHK. Achtung: Mit Vorsicht zu genießen sind Lockangebote für Intensivkurse bei Privatanbietern, die angeblich innerhalb weniger Tage umfassendes Wissen vermitteln. Die Qualität solcher Angebote liegt oft weit unter der der IHK-Lehrgänge.

Selbstständiger Immobilienmakler - Voraussetzung 3: Maklerzulassung nach §34c GewO

Bevor sie durchstarten können, benötigen angehende selbstständige Immobilienmakler eine behördliche Erlaubnis nach §34c der Gewerbeordnung (GewO). Die Ausstellung der Gewerbeerlaubnis unterliegt der jeweiligen Kreisverwaltung. Bei Landkreisen ist dies das Landratsamt, bei kreisfreien Städten ist das Ordnungsamt zuständig. Der Antragsteller muss seine Zuverlässigkeit nachweisen. Trifft einer der folgenden drei Punkte zu, kann die Behörde die Zulassung verweigern:

- Der Antragsteller ist in den letzten fünf Jahren „wegen eines Verbrechens oder wegen Diebstahls, Unterschlagung, Erpressung, Betruges, Untreue, Geldwäsche, Urkundenfälschung, Hehlerei, Wuchers oder einer Insolvenzstraftat rechtskräftig verurteilt worden“.

- Der Antragsteller ist aktuell in ein Insolvenzverfahren verwickelt.

- Der Antragsteller besitzt keine Berufshaftpflichtversicherung (für Wohnimmobilienverwalter).

Folgende Unterlagen sind einzureichen, wenn Sie sich als Immobilienmakler selbstständig machen wollen:

- Der ausgefüllte „Antrag auf Erteilung einer Erlaubnis nach §34c Gewerbeordnung“, erhältlich in der Kreisverwaltungsbehörde oder online

- Kopie des gültigen Personalausweises oder Reisepasses

- Unbedenklichkeitsbescheinigung des Finanzamts

- Unbedenklichkeitsbescheinigung des Steueramts

- Auszug aus der Schuldnerkartei des zuständigen Amtsgerichts

- Bescheinigung des Insolvenzgerichts

- Polizeiliches Führungszeugnis

- Auszug aus dem Gewerbezentralregister

Die Kosten sind abhängig von Anzahl und Umfang der Tätigkeiten, der zuständigen Behörde und der Rechtspersönlichkeit des Antragstellers. In der Regel belaufen sie sich auf einige hundert bis zu 2.000 Euro.

Selbstständiger Immobilienmakler - Voraussetzung 4: Lust auf die Selbstständigkeit

Wer sich als Immobilienmakler selbstständig machen will, sollte davon so viel wie möglich mitbringen: Motivation und das Vermögen, Probleme eigenständig zu lösen. Um typische Fehler zu vermeiden, ist es sinnvoll, sich zum Einstieg von einem Experten beraten zu lassen.

- Welche Unternehmensform ist die richtige?

- Welche Fördermittel gibt es?

- Worauf ist bei der Einrichtung einer eigenen Website zu achten?

- Wie konzipiert man Marketingaktivitäten – online und offline?

- Was ist ein Kapitalbedarfsplan?

Für das Maklergeschäft sind zwei Ressourcen unabdingbar: Immobilien und Kunden. Sobald beide eine gewisse Anzahl übersteigen, wird es ohne Hilfsmittel unübersichtlich. Deshalb ist es empfehlenswert, sich früh eine entsprechende CRM- bzw. Immobiliensoftware zuzulegen. Mit einem solchen Tool behalten Immobilienmakler den Überblick und sparen viel Zeit im turbulenten Arbeitsalltag.

Die ersten Schritte als selbstständiger Immobilienmakler

Sind all diese Voraussetzungen erfüllt, steht einer erfolgreichen Laufbahn als selbstständiger Immobilienmakler nichts mehr im Weg. Neulinge treibt vor allem eine Frage um: Wie akquiriere ich neue Immobilien für mein Portfolio?

- Ein eigenes Netzwerk aufbauen: Immobilienmakler leben vom Kontakt zu ihren Kunden, Geschäftspartnern und zur lokalen Umgebung. Daher ist jetzt aktives Networking angesagt. Ein guter Ort, um neue Kontakte zu knüpfen, sind beispielsweise örtliche Vereine und Gesellschaften. Hinterlässt man bei den Menschen vor Ort einen guten Eindruck, steigt die Chance, dass diese Personen sich später an einen wenden, wenn sie eine Immobilie verkaufen oder erwerben wollen. Ein neuer Immobilienmakler in der Region fällt früher oder später auch den Mitbewerbern auf. Eine gute Idee ist es, sich frühzeitig den Kollegen vorzustellen. Bestenfalls ergibt sich die Gelegenheit, von den etablierten Maklern zu lernen – oder sogar mit ihnen zusammenzuarbeiten.

- Gemeinschaftsgeschäfte tätigen: Wenn sich zwei Immobilienmakler für ein Geschäft zusammentun, profitieren davon alle Beteiligten. Hat ein Anfänger etwa eine tolle Immobilie im Portfolio, verfügt aber noch nicht über genügend qualifizierte Interessenten, kann möglicherweise ein Kollege mit genau dem passenden Käufer aushelfen. Die Kunden sind zufrieden, die beiden Makler teilen sich die Provision und schließen eine gute Geschäftsbeziehung für die Zukunft. Um das Potenzial solcher Kooperationen voll auszuschöpfen, bietet es sich an, einen Multi Listing Service (MLS) zu nutzen: einen Online-Marktplatz, über den angeschlossene Makler einander Einsicht in Objektbestände gewähren und Gemeinschaftsgeschäfte initiieren können.

- Unternehmenspartnerschaften schließen: Neben anderen Immobilienmaklern kommen weitere lokale Unternehmen für eine Partnerschaft in Frage, wie etwa Banken, Versicherer oder Notare. Will beispielsweise ein Bankkunde eine Immobilie verkaufen, kann ihm die Bank ihren Partnermakler empfehlen. Das schafft Vertrauen und stärkt die Reputation des Immobilienmaklers in der Region.

- In einem Berufsverband Mitglied werden: Die Mitgliedschaft in einem Berufsverband hat mehrere Vorteile, allen voran den eindeutigen Qualitätsnachweis. Der IVD und der BVFI (Bundesverband für die Immobilienwirtschaft) stellen hohe Anforderungen an ihre Mitglieder. Dafür erhalten sie wertvolle Förderung, wie etwa unterstützende Marketingaktivitäten, kostengünstige Fortbildungen oder Zugang zum verbandseigenen Immobilienportal.

Auf einen Blick: Selbstständiger Immobilienmakler - was braucht es für eine Maklerkarriere?

- Zulassung durch §34c GewO (Kosten: einige hundert bis zu 2.000 Euro)

- Studium, betriebliche Ausbildung oder Fortbildung, z. B. bei der IHK

- Einfühlungsvermögen kombiniert mit Verkaufstalent

- Elan für die Selbstständigkeit

- Aufbau eines Immobilien- und Interessentenstamms

- Partnerschaften mit Kollegen und Unternehmen

- Mitgliedschaft in einem Berufsverband

- Softwarelösungen für effizientes Makeln

Wichtige Kontakte für Immoblienmakler-Gründer

IVD Immobilienverband

Bundesverband für die Immobilienwirtschaft (BVFI)

BVFI Bundeskongress für die Immobilienwirtschaft

Immobilienmakler IHK

Makler als Franchise-Nehmer

Der Autor Ingo Lorbach ist Department Manager Marketing bei onOffice Software, das eine online CRM Immobilienmakler Software zur Verwaltung der Objekt- & Kontaktdaten bietet.

Gründen im E-Commerce - so klappt der Onlinehandel

Im E-Commerce selbstständig machen: Erfahren Sie Schritt für Schritt, was Sie beachten müssen, um möglichst rechtssicher, effektiv und nachhaltig einen Online-Shop zu eröffnen.

Zahlen, Daten, Fakten für E-Commerce-Gründer

Wachstum: Der Online-Handel legt rasant zu (2016: + 6,7 Prozent im Vergleich zum Vorjahr), (Quelle: Studie shopanbieter.de)

Perspektive: 2017 werden im deutschen Online-Handel 58,5 Mrd. Euro Umsatz erwartet, das ist ein Plus von 11 Prozent gegenüber 2016 (Quelle: Bundesverband E-Commerce und Versandhandel, bevh)

Starkes Segment: Der Sektor „Möbel, Leuchten, Deko“ ist am stärksten gewachsen (2016: + 25 Prozent im Vergleich zum Vorjahr), (Quelle: Studie shopanbieter.de)

Starker Marketingkanal: E-Mail ist der verkaufsstärkste Marketingkanal: über 58 Prozent der durchschnittlichen Konversionsraten, (Quelle: Studie shopanbieter.de)

Schwacher Marketingkanal: Displaywerbung ist der schwächste Marketingkanal: 69 Prozent unter der durchschnittlichen Konversionsraten, (Quelle: Studie shopanbieter.de)

Konversionen mobil: Mobile Plattformen haben die schlechtesten Konversionsraten: Desktop-User konvertieren 53 Prozent besser als der Durchschnitt, mobile Nutzer 41 Prozent schlechter, (Quelle: Studie shopanbieter.de)

Webshop-Installationen: Jedes dritte Unternehmen in Deutschland betreibt einen Webshop (Bitkom 2016)

Bedeutung Marktplätze: Jedes vierte Unternehmen in Deutschland verkauft über Online-Marktplätze wie Amazon, Ebay (Bitkom 2016)

Shops in Apps: Smartphone-Apps werden von 6 Prozent aller Unternehmen für den Vertrieb genutzt (Bitkom 2016)

Digitalisierung: Große Unternehmen haben gegenüber mittleren und kleinen Unternehmen einen Vorsprung bei der Nutzung von Online-Vertriebswegen (Bitkom 2016)

Was versteht man unter E-Commerce bzw. Onlinehandel?

E-Commerce bezeichnet den Verkauf von Waren und Dienstleistungen über das Internet über einen Online-Shop. Die rasante Entwicklung des World Wide Web hat ein enormes Wachstum des E-Commerce ausgelöst. In praktisch allen Lebensbereichen kann man heute Waren und Leistungen über den Vertriebskanal Internet erwerben.

Selbstständig machen als IT-Berater

Wenn Sie sich als IT-Berater selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihres IT-Beratungs-Unternehmens achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige IT-Berater

Investitionen dt. Unternehmen in IT-Services: 39 Mrd. Euro (2017, Quelle Bitkom, Wachstumsrate: +2,3% gegenüber 2016)

Marktvolumen im IT-Beratungsbereich: ca. 7,8 Mrd. Euro (2015, Quelle: VR-Branchenbriefe, Lünendonk Studie 2015)

Durchschnittlicher Stundensatz IT-Freelancer: 83,48 € (2016, GULP Freelancer Studie 2016)

Durchschnittlicher Jahresumsatz IT-Freelancer: 139.087 € (2016, + 10,8% gegenüber Vorjahr, GULP Freelancer Studie 2016)

Nachfrage nach IT-Beratung: 2016: 21% der befragten Unternehmen, 2015: 14% der befragten Unternehmen (Bitkom 2016)

Digitalisierungsdienstleistung: 67% der Unternehmen vertrauen den IT-Beratern als Partner für die digitale Transformation (Lünendonk Studie 2015)

Wichtigster Geschäftsbereich: die Modernisierung von Altsoftware und Standardisierung der IT-Landschaft werden aus Kundensicht am häufigsten nachgefragt (Lünendonk Studie 2015)

Wichtigste Kundengruppen: Banken, Automobilwirtschaft, Telekommunikation, öffentlicher Dienst (Lünendonk Studie 2015)

Was versteht man unter IT-Beratung?

Im Wesentlichen geht es um die Erbringung von Dienstleistungen der Informationstechnologie, worunter Programmiertätigkeiten, Planung und Entwurf von IT-Systemen, der Betrieb von Datenverarbeitungsanlagen für Dritte und sonstige IT-Dienstleistungen, z. B. Tätigkeiten wie Software-Installation oder Datenwiederherstellung, fallen.

Folgende Geschäftsfelder gehören in den Sektor der IT-Beratung:

- Problemanalyse und Planung für vorhandene und neue IT-Infrastrukturen

- Kundenspezifische Software-Entwicklung

- Planung und Durchführung von IT-Projekten

Marktanalyse und Wettbewerbsanalyse für Start-ups

Wie Sie Marktanalyse und Wettbewerbsanalyse für Ihre Gründung bzw. für Ihr Unternehmen effektiv nutzen können und wie Sie eine systematische, belastbare Marktanalyse selbst erstellen.

Warum sind manche Start-ups erfolgreich und andere nicht? Warum scheitern viele junge Unternehmen schon nach kurzer Zeit, während einige wenige eine beeindruckende Entwicklung verzeichnen? Eine Untersuchung der Deutschen Industrie- und Handelskammer (DIHK), die zahlreiche Neugründungen analysierte, findet sieben Hauptgründe für das Scheitern von jungen Unternehmen: An den ersten Stellen stehen unzureichende Branchenkenntnisse, fehlendes Detailwissen zu Markt und Branche sowie die nicht präzise umrissene Zielgruppe.

Vor diesem Hintergrund wird deutlich, wie wichtig die systematische Marktanalyse und Wettbewerbsanalyse für Start-ups, aber auch die laufende Marktbeobachtung für junge Unternehmen ist: Nur wer Markt, Kunden und Wettbewerb genau kennt und einschätzen kann, wird auf die Marktanforderungen richtig reagieren können und so sein Unternehmen erfolgreich im Markt positionieren können.

Die Erfahrung zeigt außerdem, dass die systematische Auseinandersetzung mit dem Markt- und Wettbewerbsumfeld häufig Schwächen und Verbesserungsmöglichkeiten für den Gründer oder Jungunternehmer aufzeigt und so eine wichtige Quelle der ständigen Optimierung des Geschäftsmodelles sein kann. Dabei können die Marktanalysen von externen spezialisierten Beratern erarbeitet werden, mit etwas Zeit und Sachverstand kann aber auch das Gründerteam eine belastbare Marktanalyse selbst erstellen. Was hierbei zu beachten ist, lesen Sie im Folgenden.

Wichtig: strukturierter Aufbau der Marktanalyse

Auch wer Banken, Fördereinrichtungen oder andere Projektbeteiligte von seiner Idee überzeugen will, benötigt – meist im Rahmen eines Businessplans – eine präzise Darstellung von Marktpotenzial, Ansätzen zur Differenzierung im Wettbewerb und seinen Zielkunden. Um sich von der Vielzahl an anderen Gründungsvorhaben abzusetzen und den Zuschlag für Finanzierung oder Förderung zu erhalten, lohnt es sich, Energie und Zeit in eine systematische Marktforschung bzw. Marktanalyse zu investieren. Dies gilt im Übrigen sowohl für Gründungsvorhaben im B2C-Sektor (Business- to-Consumer) als auch für Unternehmen im B2B-Bereich (Business-to-Business).

Ein entscheidender Erfolgsfaktor ist dabei der strukturierte Aufbau der Marktanalyse. So sollte eine systematische Marktanalyse und Wettbewerbsanalyse z.B. Informationen zu Marktvolumen/ Marktpotenzial des Produkts oder der Dienstleistung beinhalten. Auch Aussagen zur erwarteten Entwicklung des Marktes/ dem Marktwachstum sind relevant für die Bewertung eines Marktes.

Daneben gilt es, einen Überblick über die Wettbewerbsstruktur, also die Anzahl und Typen von Wettbewerbern im Marktumfeld im Rahmen der Marktanalyse zu erstellen sowie die Haupt-Wettbewerber im Rahmen eines Detail-Benchmarkings zu beleuchten. Für Kapitalgeber und Förderstellen ist es an dieser Stelle vor allem interessant zu erfahren, wie sich die Neugründung von den bestehenden Angeboten im Markt abheben will.

Zentraler Bestandteil einer erfolgreichen Marktanalyse und Wettbewerbsanalyse ist zudem die genaue Definition der Zielgruppen des jungen Unternehmens. So definiert die Marktanalyse zum Beispiel, welche Kundengruppen bedient werden sollen, wie groß diese Zielgruppen im Markt sind und welche Hauptbedürfnisse und Anforderungen der potenziellen Kunden mit dem neuen Unternehmen adressiert werden sollen.

Letztendlich umfasst eine strukturierte Marktanalyse und Wettbewerbsanalyse die Beleuchtung von Branchentrends und Branchenentwicklungen der Zukunft, anhand derer aufgezeigt wird, welche Themen im Markt in den nächsten Jahren an Bedeutung gewinnen werden und wie das junge Unternehmen auf diese Trends reagieren will.

Elementarer Bestandteil: die Wettbewerbsanalyse

Vor allem die belastbare Einschätzung der Wettbewerbssituation stellt Gründer und junge Unternehmen häufig vor Herausforderungen. Typische Fragestellungen einer Wettbewerbsanalyse sind zum Beispiel: Von wie vielen Wettbewerbern wird der Markt derzeit bedient? Welche Hauptwettbewerber befinden sich im Markt? Gibt es Substitute, also andere Lösungen oder Technologien, die das Bedürfnis unseres Zielkunden alternativ befriedigen? Wie groß sind die derzeit am Markt tätigen Unternehmen und wie erfolgreich wirtschaften sie? In welche Richtung entwickeln sich die Wettbewerber, also welchen Trends und Entwicklungen folgen sie?

Bewährt hat sich in diesem Kontext eine zweistufe Betrachtung der Wettbewerbsthematik:

- Im Schritt 1 gibt die Analyse einen Überblick über die Wettbewerbslandschaft, also die Anzahl der am Markt tätigen Anbieter und die Einteilung derselben in Anbietertypen.

- Im Schritt 2 werden einige exemplarische Hauptwettbewerber ausgewählt und im Rahmen von Detail-Wettbewerbsanalysen beleuchtet. In diesen Detail-Analysen gibt man einen Überblick zu wichtigen Kennzahlen, dem Produkt- und Leistungsportfolio oder den Technologien des Wettbewerbers, der strategischen Ausrichtung des Unternehmens und den Stärken und Schwächen der Firma. Im direkten Vergleich mit den Wettbewerbsangeboten können dann Stärken und Chanchen des eigenen Angebotes herausgearbeitet werden.

Wettbewerbsanalyse: Tipps zu Datenquellen und Recherchemethoden

Entscheidend für die Belastbarkeit der Marktanalyse bzw. Wettbewerbsanalyse sind natürlich der Umfang und die Qualität der herangezogenen Datenquellen. Gerade Banken und Förderinstitute achten darauf, dass externe und neutrale Quellen ausgewählt wurden und nicht lediglich die persönliche Meinung und das Bauchgefühl der Gründer zusammengefasst wurden.

Wichtige Methoden der Marktanalyse sind dabei sowohl die Sekundärrecherche als auch die Erhebung eigener Daten, auch Primärrecherche genannt. Zu den wesentlichen Quellen im Bereich der sekundären Marktforschung gehören:

- Die systematische Auswertung von Suchmaschinen wie Google: Typischerweise erfolgt der Einstieg in eine Untersuchung zum Marktpotenzial und den Wettbewerbern über eine strukturierte Suchmaschinenrecherche. Dazu werden wichtige Keywords und Themen definiert, die dann planmäßig abgefragt werden. Abzuraten ist im Rahmen einer Marktanalyse vom zufälligen Suchen in Suchmaschinen ohne klares Rechercheziel, da hier viel Zeit benötigt wird und die Ergebnisse häufig unvollständig sind. Fortgeschrittene Analysten erstellen sich vorab eine Keyword-Liste oder einen Rechercheplan mit den wesentlichen Suchbegriffen, die sie in der Suchmaschine abfragen wollen.

- Unternehmensdatenbanken: Ermöglichen den effizienten Zugriff auf Wettbewerbs- und Kundeninformationen. Beispiele sind Datenbanken von Bisnode, Dun & Bradstreet oder Orbis/ Amadeus. Häufig sind diese Datenbanken kostenpflichtig und erfordern einen professionellen Researcher für die Bedienung.

- Statistische Veröffentlichungen: Das statistische Bundesamt erhebt eine große Menge von Daten zu Märkten, Unternehmen und Branchen. Portale wie Statista stellen ebenfalls Informationen zur Verfügung, die für die Marktforschung von Start-ups und jungen Unternehmen genutzt werden kann.

- Fachzeitschriften der Zielbranche: Bieten häufig relevante Artikel zu Branchentrends, wichtigen Anbietern in Markt oder statistischen Informationen. Zugriffsmöglichkeiten bieten viele Fachzeitschriften online (teilweise eingeschränkt), umfangreichere Zugänge bieten Fachpressedatenbanken wie z.B. Genios.

- Branchenmessen: Der Besuch relevanter Branchenmessen ermöglicht es Ihnen, eine Marktanalyse durchzuführen. Hier finden Sie den direkten Austausch mit anderen Marktteilnehmern. Ausstellerverzeichnisse, die online von den Messeveranstaltern zur Verfügung gestellt werden, können bezüglich möglichen Wettbewerbern, Kunden oder Partnern durchsucht werden.

- Geschäftsberichts-Datenbanken: Spezialisierte Tools wie der Bundesanzeiger ermöglichen es, auf Geschäftsberichte von Wettbewerbern komfortabel zuzugreifen. So kann bei größeren Wettbewerbern z.B. Einblick in die Umsatzentwicklung, die Profitabilität der Firma, die Anzahl der Mitarbeiter sowie strategische Planungen für die nächsten Jahre gewonnen werden.

- Foren, Blogs und soziale Netzwerke: Immer mehr Unternehmen sind auch in Portalen wie Facebook, Twitter, Xing, LinkedIn vertreten und veröffentlichen dort Informationen zu Produkten, Services und Innovationen. Auch auf Youtube findet sich eine immer größer werdende Zahl von Videos zu Unternehmen, Trends und neuen Produkten von möglichen Wettbewerbern.

Erst die kombinierte Auswertung dieser Methoden zur Marktanalyse bzw. Wettbewerbsanalyse ermöglicht es, ein breites und neutrales Bild zum Marktpotenzial, zur Wettbewerbssituation und zu den Erfordernissen der Zielgruppe zu erhalten. Ergänzend können Interviews mit potenziellen Kunden im Rahmen einer Marktanalyse tiefere Einblicke zur Beurteilung der Erfolgsaussichten des Geschäftsmodelles bieten.

Während im B2C (Business to Consumer) Bereich eine größere Anzahl von Gesprächen erforderlich ist, um zu einer belastbaren Einschätzung zu kommen, reichen in industriellen Märkten (B2B) häufig schon wenige ausgewählte Interviews, um einen Eindruck zu Marktchancen, Stärken und Schwächen des jungen Unternehmens zu erhalten.

Wichtige Faktoren bei der Erstellung der Marktanalyse und Wettbewerbsanalyse

- Präzise Marktsegmentierung: Eine zentrale Rolle bei der erfolgreichen Marktanalyse stellt die systematische Strukturierung und Segmentierung des Marktes dar. Häufig zerfallen Märkte bei der genauen Betrachtung nochmals in Teilmärkte oder Marktsegmente, die unterschiedliche Kundengruppen, Kundenanforderungen und Erfolgsfaktoren haben. Daher ist es zu Beginn der Untersuchung wichtig, einen Überblick über vorhandene Marktsegmente und die Struktur des Zielmarktes zu ermitteln. Typische Kriterien zur Segmentierung von Märkten sind z.B. demographische Merkmale von Kundengruppen, regionale Unterscheidungen, Differenzierung nach Preis- oder Qualitätsklassen, Anwendungen oder anderen geeigneten Strukturmerkmalen. Die gezielte Segmentierung des Marktes trägt dazu bei, den eigenen Zielmarkt, der vielleicht nur einen Teil des Gesamtmarktes betrifft, genauer zu umreißen und präziser zu analysieren.

- Breite Quellenbasis: Um zu belastbaren Aussagen in Sachen Marktpotenzial und Anbietersituation zu kommen, ist die Auswertung verschiedenartiger Quellen erforderlich. Nur so können die unterschiedlichen Perspektiven auf den Markt berücksichtigt werden und so ein verlässliches Gesamtbild ermittelt werden, das Grundlage für die unternehmerischen Schritte sein kann.

- Angabe von Quellen und Berechnungsgrundlagen: Gerade in der Zusammenarbeit mit Banken und Förderinstituten ist es unbedingt erforderlich, die Datenquellen der Marktanalyse offenzulegen. Nur dann kann der Leser gut nachvollziehen, woher die Informationen stammen und wie vertrauenswürdig die dahinterstehenden Quellen sind.

- Kontinuierliche Betrachtung: Gerade für junge Unternehmen empfiehlt sich die laufende Marktbeobachtung und Wettbewerbsbeobachtung, um regelmäßig über wichtige Marktveränderungen und Trends im Markt informiert zu sein. So kann z.B. ein jährliches Update der wichtigsten Infos zu Markt und Wettbewerb dazu beitragen, rechtzeitig auf Marktverschiebungen, Aktionen von Wettbewerbern oder neuen Trends und Rahmenbedingungen im Markt zu reagieren.

Ausblick: Marktanalyse und Marktsegmentierung

Innerhalb einer Marktanalyse dient die Marktsegmentierung bzw. die ihr innewohnende Logik als Basis für die Quantifizierung des Marktpotenzials. Für jedes Marktsegment ist abzuschätzen, wie groß der entsprechende Zielmarkt ist und wie er sich voraussichtlich in den nächsten Jahren entwickelt. Für Investoren und Banken wird somit klar, wie sich das Gesamtmarktpotenzial auf die unterschiedlichen Marktbereiche verteilt und welche Potenziale für das junge Unternehmen in welchen Zielgruppen zu erwarten ist. Hier lesen Sie alles über die Marktsegmentierung.

Die Freiheit nehme ich mir

Freiberufler: Wer genießt den begehrten Status? Welche steuerlichen Vorteile gelten für die Freien? Hier erfahren Sie alles über die Voraussetzungen, um Freiberufler zu werden.

Meine Kollegen sagen, es sei doch verrückt im IT-Umfeld angestellt zu arbeiten“, sagt Anna Marakowsky. Als Freiberufler verdiene man viel mehr Geld und bekomme zudem – anders als Angestellte – auch jede Überstunde bezahlt. Nicht zuletzt genieße der Freiberufler mehr Abwechslung und auch sein Kopf würde mehr gefordert. „Deshalb sagen alle, ich solle kündigen.“

Ende des nächsten Monats will die Wirtschaftsinformatikerin den Schritt in die Freiberuflichkeit dann auch wirklich wagen und sodann als Entwicklerin auf eigene Rechnung arbeiten. Mit rund 80 Euro in der Stunde netto rechnet sie. Das sind 12.800 Euro in einem Monat – ein schöner Batzen Geld. Von dem bei einem Freiberufler viel übrig bleibt: Da Freelancer im IT-Bereich in der Regel vor Ort beim Kunden oder im Home Office arbeiten, haben sie kaum Kosten – und bezahlen anders als ihre gewerblichen Kollegen auch keine Gewerbesteuer. Zudem müssen sie nur eine einfache Einnahmen- und Überschussrechnung anstatt einer Bilanz einreichen. Das spart Zeit und Steuerberatungskosten.

Im Trend – der Freiberufler

Marakowsky ist keine Ausnahme. „Etwas Besseres als die Festanstellung finden wir allemal“, konstatieren auch Sascha Lobo und Holm Friebe in ihrem Bestseller „Wir nennen es Arbeit“. Sie beschreiben darin die Arbeits- und Lebenslust einer neuen Freelancer-Generation. Freelancer, die mit ihrem Kopf Geld verdienen und meist allein oder in kleinen Teams arbeiten.

Davon gibt es immer mehr. Etwa zehn Prozent des Bruttoinlandsprodukts werden von Freiberuflern erwirtschaftet. Der Bundesverband der Freien Berufe (BFB) zählt jedes Jahr rund fünf Prozent mehr Freiberufler und ist derzeit etwa bei einer Million angelangt. Das mit Abstand höchste Wachstum verzeichnet seit vielen Jahren der Bereich der Kulturberufe. Dazu gehören die Medien und dazu zählt auch die Informationstechnologie, die die klassischen Freiberufler mit Kammerberufen wie Anwalt, Steuerberater und Arzt mit knapp 260.000 zahlenmäßig weit überrundet haben. Drei Mitarbeiter beschäftigt ein Freiberufler im Durchschnitt, wobei gerade die neuen, nichtverkammerten Freiberufler oft allein arbeiten oder bestenfalls mit einer Aushilfe.

Weil dieser Bereich sich so rasant ändert und ständig neue Berufe und Tätigkeiten schafft, ist hier allerdings die Abgrenzung als Freiberufler am schwierigsten. Freiberufler ist ein angesagter und viel verwendeter Begriff. Oft wird er fälschlicherweise gleichgesetzt mit Solo- oder Kleinunternehmer oder auch Freelancer – der Anfang der häufigen Begriffsverwirrung. Denn viele Freiberufler, die sich so fühlen, sind eigentlich gar keine Freiberufler nach §18 des Einkommensteuergesetzes. Der Autor Martin Massow („Freiberufleratlas“) nennt sie „gewerbliche Freiberufler“, also Menschen, die wie Freiberufler arbeiten und denken, vom Steuerstatus her aber Gewerbetreibende sind, weil Sie beispielsweise etwas vermitteln oder verkaufen.

„Echte“ Freiberufler dagegen haben einen bevorzugten Steuerstatus, weil Gewerbesteuer für sie nicht anfällt. Gewerbetreibende müssen ab 30.000 Euro Gewinn oder 500.000 Euro Umsatz bilanzieren. Sie sind auch Pflichtmitglied in der Industrie- und Handelskammer, was je nach Gewinn schon mal 150 Euro oder mehr im Jahr kostet. Freiberuflichkeit ist deshalb gerade für Einzelkämpfer von Vorteil, erst recht, wenn der persönliche Steuersatz im niedrigen oder mittleren Bereich liegt. Und umso mehr, je weniger Lust man hat, sich mit Formalien auseinanderzusetzen.

Ratgeber: studentische Gründer

Auf einen Blick: Was studentische Gründerinnen und Gründer - ob als Freiberufler oder Gewerbetreibende – wissen sollten und formal beachten müssen, bevor sie starten.

Welche Möglichkeiten haben Studenten heute noch, sich neben ihrem Studium etwas zu verdienen? – Es bleibt schließlich nicht viel Zeit, und die Doppelbelastung von Studium und Gründen will gemeistert sein. Wer abends kellnern muss, verbaut sich die Chance, mit Freunden etwas zu machen, ist je nach Lage im Lokal ständig auf Abruf. Als morgendliche Kraft fürs Regalpacken in der Drogerie können Studenten wiederum nur an vorlesungsfreien Tagen arbeiten. Am besten wäre doch eine Arbeit, die sich immer zwischendurch dynamisch neben dem Studium ausführen ließe.

Eine freiberufliche oder selbstständige Arbeit an einem Herzensprojekt oder sogar einem Start-up, in der Studenten ihre digitalen Talente nutzen und sich gleichzeitig ein Lebenswerk aufbauen können. Denn wenn diese freiberufliche, selbstständige Arbeit oder das junge Start-up schon einmal da ist und gut läuft, liegt es nahe, auch nach dem Studium damit weiterzumachen. Es zur Lebensgrundlage zu machen.

Doch fangen wir einmal ganz vorne an. Damit studentische Gründer überhaupt in dieses Metier einsteigen können, ist es erst einmal notwendig, etliche Formalien zu durchlaufen. Da wäre das Finanzamt, mit dem man sich auseinandersetzen muss. Und wie sieht es überhaupt mit Versicherungspflichten und Einkommensgrenzen aus? Gerade wenn studentische Gründer fürs eigentliche Studium BAföG beziehen, dürfen sie über eine bestimmte Summe im Jahr nichts hinzuverdienen. Überschüsse zu dieser Summe sind abzugeben.

Dieser Artikel wird sich spielerisch den harten Fakten annehmen und ein komplettes Bild erschaffen, das studentische Gründer beim Eintritt in ihre unternehmerische Selbstständigkeit unterstützt.

Das Gründen als Student klingt einfach, ist aber mit vielen Formalitäten verbunden

Kurz zusammengefasst, was brauchen studentische Gründer eigentlich, um durchstarten zu können? – Die Liste ist je nach Vorhaben verschieden. Während sich junge Freiberufler bis auf eine Steuernummer vom Finanzamt und ein paar wenige Punkte ganz auf den Einstieg in ihre Tätigkeit konzentrieren können, durchlaufen studentische Gründer eines Start-ups schon ein deutlich erhöhtes Volumen an Aufgaben und Sachen, die sie beachten müssen. Das ist wirklich so: Studenten, die neben dem Studium freiberuflich als Texter oder Webdesigner arbeiten wollen, müssen rundherum nur wenig beachten, während sich „echte Gründer“ vor Formalien kaum retten können. Der Unterschied wird deutlich, wenn man eine Aufzählung vornimmt.

To Do’s für studentische Freiberufler

- Prüfen, ob man tatsächlich freiberuflich arbeitet, oder ein Gewerbe anmelden muss (mehr Infos dazu hier)

- Steuernummer beim Finanzamt besorgen (Umsatzsteuernummer höchstwahrscheinlich nicht vakant, wenn man die Kleinunternehmerregelung mit einem jährlichen Einkommen unter 17.500 Euro für sich beansprucht)

- Private Absicherung hinsichtlich des Berufs vornehmen (Vermögensschadenhaftpflichtversicherung, Rechtschutzversicherung)

- Einkommensgrenzen beachten (maximal 385 Euro im Monat mit Blick auf den Versicherungsstatus, maximal rund 400 Euro mit Blick auf BAföG)

- Höchstens 20 Wochenstunden für die freiberufliche Arbeit (ebenfalls mit Blick auf Versicherungsstatus und BAföG, da es nebenberuflich sein muss)

- Akquise betreiben, um Aufträge zu generieren

Das meiste davon ist tatsächlich ein Selbstläufer. Denn wer eine Steuernummer hat und seine einkommenstechnischen Grenzen kennt, ist mit den Formalien auch schon durch. Nur dann, wenn studentische Freiberufler ihre Grenzen überschreiten, kann es recht haarig werden. Bis hin zur Streichung von BAföG und weiterem. Dass da noch Auftragsakquise und Selbstmarketing zukommt, dürfte klar sein.

To Do’s für studentische Gründer

- Businessplan schreiben

- Gewerbeschein beim Gewerbeamt besorgen

- Umsatzsteuernummer beim Finanzamt besorgen

- Rechtsform für das neue Unternehmen finden und notariell festlegen

- Ideenpiraterie vorbeugen und Marke eintragen oder Konzept patentieren lassen (mehr dazu hier)

- Fördermittel und Start-up-Finanzierung prüfen (mehr dazu hier)

- Absicherung wie beim studentischen Freiberufler

- Einkommensgrenzen wie beim studentischen Freiberufler

- Begrenzung der Wochenarbeitsstunden wie beim studentischen Freiberufler

- Längere Zeit ohne sicheres Einkommen in der Produktentwicklungsphase, eventuell hohe Kosten innerhalb dieser Phase für Materialien und weiteres

- Erhöhte Kosten für Marketingmaßnahmen, Mitarbeiter und mehr

Genau wie schon vorab angedeutet, ist auf den ersten Blick zu erkennen, dass studentische Gründer deutlich mehr auf der Agenda stehen haben, als studentische Freiberufler. Zwar sind auch diese Punkte einigermaßen schnell abgearbeitet, wenn beim Gründen als Student strukturiert vorgeht und sich die Zeit nimmt. Doch im ersten Moment wirkt diese Aufzählung unsagbar umfangreich.

Was genau umfassen die einzelnen To Do’s?

Beginnen wir, die beiden Listen näher auseinander zu nehmen, um einen ganzheitlichen Blick auf das zu schaffen, was studentische Gründer und studentische Freiberufler beim Gründen grundsätzlich erwartet. Manches wurde oben bereits genauer beschrieben, manches nicht. Das ist unterhalb zu finden.

Einkommensgrenze & Begrenzung der Wochenarbeitszeit

In beiden Listen treten recht markant Grenzen für das erzielbare Einkommen und für die aufzubringende Arbeitszeit in den Fokus. Es heißt, dass ein monatliches Privateinkommen nicht mehr als 385 Euro betragen darf, um den Versicherungsstatus und das BAföG nicht zu gefährden. Mit dem Versicherungsstatus ist die Krankenversicherung gemeint. Studenten sind bis zu ihrem 25. Lebensjahr über die Familienversicherung ihrer Eltern mitversichert. Sobald sie jedoch als Student gründen und monatlich mehr als die 385 Euro verdienen, kann dieser Versicherungsstatus erlöschen. Das würde bedeuten, dass man sich freiwillig bei einer gesetzlichen Krankenversicherung oder privat versichern muss. Mit Blick auf das BAföG sieht es sehr ähnlich aus. Ab einem jährlichen Gesamteinkommen von 4.880 Euro (entspricht etwa 406 Euro im Monat) müssen alle Überschüsse abgetreten werden und kann das BAföG sogar zukünftig verweigert werden. Beides ist sowohl an das Einkommen, als auch an die Wochenarbeitszeit gebunden, die keinesfalls mehr als 20 Stunden betragen darf.

Private Absicherung

Auch die private Absicherung kam in beiden Listen vor und umfasst die Aussage, dass sich sowohl studentische Gründer, als auch studentische Freiberufler einen Blick für bestimmte Versicherungen haben sollten. Eine normale Privatabsicherung mit sinnvollen Versicherungen, beispielsweise einer Haftpflichtversicherung und Berufsunfähigkeitsversicherung, ist ohnehin obligatorisch. Doch in beruflicher Hinsicht braucht es weitere Versicherungen. Denn was passiert, wenn ein Freiberufler oder Startup versehentlich einen folgenschweren Fehler macht und schlimmstenfalls Schadenersatz zahlen muss oder überhaupt mit Anwälten zutun bekommt? Dann kann es sehr schnell an die Existenz gehen, was es zu vermeiden gilt. Näheres dazu ist in unserer Rubrik Unternehmerhaftung zu finden.

Förderung & Finanzierung

Während Freiberufler quasi sofort mit ihrer Tätigkeit starten können, braucht es in einem Startup zunächst eine längere Phase der Produktentwicklung und Ausrichtung. Möchte man als Student gründen, dann kommt es sehr auf die individuelle eigene Finanzlage an, ob und inwiefern man Sprünge machen kann. Ist man einkommenstechnisch durch BAföG, Kindergeld, Privatvermögen und vielleicht auch die Eltern ausreichend abgesichert, ist es nicht schlimm, sich einkommensfrei mit dem Gründen zu beschäftigen. Ist man aber auf ein gewisses Einkommen angewiesen, dann wird es umso schwerer. In diesem Fall sollte man sich mit den umfangreichen Fördermöglichkeiten seitens des Staates befassen (Gründerzuschuss), sowie mit externen Geldquellen. Dazu zählen etwa Investoren, Business Angels, Crowdfunding-Kampagnen oder ganz klassisch auch Gründerkredite. Spätestens, sobald es an ausgeprägte Marketingmaßnahmen geht, braucht es dieses Geld ohnehin.

Finanzamt, Gewerbeamt & weitere Parteien

Für studentische Gründer und studentische Freiberufler ist noch wichtig zu erwähnen, dass alle beim Gründen involvierten Parteien Freund und Helfer sind. Das Finanzamt ist keinesfalls nur die Behörde, die das Geld einheimsen möchte. Es steht auch für Fragen offen und ist hilfsbereit. Genauso sieht es beim Gewerbeamt, bei den Krankenkassen und bei sonstigen Parteien aus. Sich verrückt zu machen, lohnt sich nicht. Lieber sollte man mit Geduld an die Sachen rangehen und sich beraten lassen. Falls nicht von den Parteien direkt, dann von Steuerberatern, Gründungsberatern und weiteren Dritten. So geht man sicher, dass alles richtig verläuft und dass man als Student reibungslos gründen kann.

Viele Formalitäten - aber es lohnt sich!

Ob nun als Freiberufler oder als studentische Gründer – setzt man sich genau damit auseinander, was einem zum Start ins neue Berufsleben erwartet, dann ist das alles fast so einfach wie das spontane Vorstellungsgespräch im Café oder Supermarkt um die Ecke. Natürlich ist das Gründen als Student mit vielen Formalitäten verbunden, die es zu beachten gilt. Die im ersten Moment auch wie eine Hürde aussehen. Doch eigentlich sind sie keine Hürde. Sondern ein Wohl, wenn man daran denkt, was man durch das Gründen später noch erreichen kann.

10 Basics für Nebenerwerbsgründer

Mehr Spaß an der eigenen Arbeit sowie mehr Geld oder auch Sicherheit durch ein zweites Standbein. Viele Angestellte machen sich auch deshalb nebenberuflich selbständig. Wir zeigen wichtige Vorab-Überlegungen für alle, die als Nebenerwerbsgründer starten wollen.

1. Wer darf, wer nicht?

Es gibt nur zwei Gründe, die Ihrer nebenberuflichen Selbstständigkeit im Weg stehen könnten. Erstens: Wenn Sie Ihrem Chef Konkurrenz machen, darf er das untersagen. Zweitens: Beeinträchtigt der Nebenjob Sie so sehr, dass Ihnen im Büro die Augen zufallen, kann Ihr Chef ebenfalls intervenieren. Auch wichtig zu klären ist: Kann die Nebentätigkeit räumlich und organisatorisch getrennt von Ihrem Angestellten-Job ausgeführt werden?

Test: Wie viel Unternehmergeist besitzen Sie?

2. Professionalität

Gehen Sie Ihre Nebenerwerbsgründung genauso professionell an, als würden Sie voll davon leben wollen.

3. Beraten und Informieren

Nutzen Sie so früh wie möglich Beratungsangebote vor Ort. Viele sind kostenlos. Weiterhin gibt es gute Fachliteratur zum Thema. Tipp: Lutz/Luck, Selbstständig in Teilzeit, Linde Verlag, 19,90 EUR.

4. Ziele und Strategie festlegen

Machen Sie sich über Ihre Ziele und die Strategien in den nächsten drei bis fünf Jahren Gedanken und halten das schriftlich fest. Dazu zählt auch die Frage, ob sich Ihre Nebenerwerbs-Geschäftsidee zu einer Vollerwerbs-Selbständigkeit ausbauen lässt bzw. diese sich dafür eignet.

5. Offenheit von Anfang an

Arbeiten Sie von Anfang an mit offenen Karten. Es gilt: Nur ein legaler Start ist ein guter Start. Mehr als drei Formulare braucht es fürs Erste selten. Beratungsstellen helfen dabei. Sobald Geld fließt, muss das Finanzamt informiert werden. Wer mit Lebensmitteln arbeitet, braucht einen Gesundheitspass.

6. Unterstützer ins Boot holen

Planen Sie Ihre Zeit genau, die Ihnen neben Arbeit und Familie für die Gründung bleibt. Sprechen Sie mit Ihrer Familie und sichern Sie sich deren Unterstützung.

7. Netzwerken

Schaffen Sie sich Netzwerke! Sie werden bald Partner brauchen, auf die Sie sich verlassen können müssen. Wer gleich im Team gründet, ist oft erfolgreicher. In vielen Orten gibt es Vereine und Gründer-Netzwerke.

Mehr dazu: 5 unschlagbare Networking-Tipps

8. Angebote kalkulieren

Kalkulieren Sie die Preise für Ihr Angebot nicht zu niedrig. Das wirkt unprofessionell und führt zur Selbstausbeutung. Finden Sie heraus: Was kostet es bei den Wettbewerbern und warum? Was würde Ihre Arbeitsstunde kosten, wenn Sie angestellt wären?

9. Kosten kalkulieren

Klären Sie vorab, ob Sie die Anfangsinvestitionen und die anfallenden Fixkosten überschaubar, also niedrig halten können.

10. Praxis-Know-how sammeln

Es ist schwierig in einer Branche, die man nicht gut kennt, nebenerwerblich zu gründen. Machen Sie erst ein Praktikum oder bewerben Sie sich als Aushilfe in einer Firma in dem Bereich – so bekommen Sie auch gleich wertvolle Kontakte.