Aktuelle Events

Aufbau des Businessplans

Im Wirtschaftsleben hat sich folgender Aufbau eines Businessplans etabliert (siehe auch Checkliste "Der Businessplan: die wichtigsten Bausteine"):

Zur Checkliste Der Businessplan: die wichtigsten Bausteine

- Bei dem ersten Abschnitt, der Executive Summary (ES), handelt es sich um eine rund zweiseitige Zusammenfassung aller wesentlichen Punkte Ihres Businessplans. Bedenken Sie beim Verfassen, dass oft die ES bereits darüber entscheidet, ob ein potenzieller Kapitalgeber Ihren Businessplan bereits (vor dem Lesen des Hauptteils) aussortiert oder mit gesteigertem Interesse weiterliest.

- Im Abschnitt Produktbeschreibung und Geschäftsmodell stellen Sie Ihr Produkt bzw. Ihren Service ausführlich dar. Dabei sollten Sie insbesondere den Kundennutzen der Idee hervorheben. Nur wenn sich Ihr Produkt bzw. Service von vergleichbaren Angeboten abhebt oder sogar neuartig ist, werden Sie sich erfolgreich am Markt etablieren können.

- Nachdem Sie nun dem Leser Ihre Idee präsentiert haben, müssen Sie im Abschnitt Markt und Wettbewerb auf die aktuelle Marktsituation eingehen. Hierbei ist es vor allem wichtig, dass Sie sich über die Marktgröße und über die Wettbewerber im Klaren sind.

- Auch die Art und Weise, wie Sie Ihr Produkt Ihrer Zielgruppe schmackhaft machen wollen, sowie die Ihnen zur Verfügung stehenden Vertriebskanäle sind für die Investitionsentscheidung von Bedeutung. All dies sollten Sie im vierten Punkt – Marketing und Vertrieb – erläutern.

- Im Abschnitt Produkt und Personal stellen Sie dar, wie und wie viele Mitarbeiter am Produktionsprozess bzw. am Verkauf Ihrer Idee beteiligt sind. Entscheidend für Ihren Unternehmenserfolg ist hierbei zum einen, dass Sie bei einem Nachfragerückgang flexibel reagieren können, jedoch bei einer Steigerung der Nachfrage ebenso in der Lage sind, diese zu bedienen. Neben den Betriebsmitteln sind Ihre Mitarbeiter und deren Qualifikation mit der wichtigste Erfolgsfaktor für Ihr Unternehmen.

- Der Abschnitt Finanzplanung stellt das Kernstück Ihrer Unternehmensplanung dar. Diese Inhalte sollten deshalb mit größter Sorgfalt dargestellt werden. Eine mangelhafte Finanzplanung und die daraus resultierende Zahlungsunfähigkeit ist immer noch die häufigste Ursache für das Scheitern von Unternehmen. Die Checkliste „Die größten Fallstricke bei der Unternehmensplanung“ zeigt, welche Defizite sich bei der Unternehmensplanung auch anhand des Businessplans ausmachen lassen. Im Idealfall dient diese Aufstellung dazu, das Augenmerk deutlicher auf die genannten Punkte zu richten.

- Abschließend interessiert den möglichen Geldgeber natürlich auch, wem er seine Mittel anvertraut. Insider vertreten mehrheitlich die Anschauung, dass ein gutes Gründerteam aus einer zweitklassigen Idee ein erfolgreiches Unternehmen aufbauen kann, dies umgekehrt allerdings nicht funktioniert. Im Abschnitt Organisation und Gründer sollten Sie deshalb den potenziellen Kapitalgebern aufzeigen, was Sie qualifiziert und warum gerade Sie in der Lage sind, diese Geschäftsidee erfolgreich und somit renditeträchtig am Markt durchzusetzen.

- Letztlich haben Sie noch die Möglichkeit, im Anhang weiterführende Informationen beizufügen. Beispielsweise bietet es sich an, soweit Sie bereits für Ihr Produkt ein Patent angemeldet haben, die betreffende Patentschrift beizufügen.

Zur Übersicht Die größten Fallstricke bei der Unternehmensplanung

Keine Fragen offen lassen

Generell sollten Sie bei der Ausgestaltung Ihres Businessplans darauf achten, dass beim Leser keine Fragen offen bleiben. So sollte Folgendes geklärt sein: „Was ist der Kern Ihres Unternehmens?“, „Wie ist das Unternehmen positioniert?“ und „Wie wird die Realisierung umgesetzt?“. Erst wenn der Kapitalgeber das Gefühl hat, dass sowohl die Idee als auch die Umsetzung nicht nur qualitativ, sondern auch quantitativ gut durchdacht ist, wird er sich bereit erklären, sein Kapital für Ihre Vision aufs Spiel zu setzen.

Der bundesweite start2grow Gründungswettbewerb geht in eine neue Runde

Bei start2grow profitieren alle Teilnehmer*innen von kostenlosen Coachings, Workshops sowie Netzwerk-Events. Am Ende gibt es Preisgelder im Gesamtwert von 94.000€ zu gewinnen.

DU. DEINE IDEE. DEIN BUSINESS. ist das Motto von Deutschlands traditionsreichstem Businessplan-Wettbewerb, den die Wirtschaftsförderung Dortmund seit über 20 Jahren organisiert. Als fester Bestandteil der bundesweiten Gründungsförderung dreht sich bei start2grow alles um Gründer*innen und Start-ups mit technologischen oder digitalen Geschäftsmodellen. Los geht’s mit einer öffentlichen Auftaktveranstaltung am 24. September 2024. Die Anmeldung zur neuen Wettbewerbsrunde erfolgt kostenlos auf www.start2grow.de.

start2grow bietet attraktive Preisgelder

Bei start2grow werden Businesspläne für innovative und technologische Geschäftsmodelle prämiert, die beispielsweise den Prozess der Digitalisierung oder Dekarbonisierung vorantreiben. Nachdem alle eingereichten Businesspläne begutachtet wurden, erhält jedes Gründungsteam ein individuelles Feedback in Form eines schriftlichen Gutachtens. Die besten zwanzig Teams werden dann zum großen Finale nach Dortmund eingeladen, um vor Vertreter*innen aus Wissenschaft, Wirtschaft und Kapital zu pitchen. Der TOP 10 winken Preise im Gesamtwert von 94.000€:

1. Preis: 40.000€

2. Preis: 20.000€

3. Preis: 10.000€

Die Plätze 4 bis 10 erhalten einen Sachpreis im Wert von je 2.000€. Darüber hinaus vergibt der start2grow-Partner TechnologieZentrumDortmund einen Sonderpreis in Höhe von 10.000€, der zur Finanzierung von Mieten und Dienstleistungen am Standort Dortmund eingelöst werden kann. Weitere Infos zu den Preisgeldern und Teilnahmebedingungen finden Gründungsinteressierte, Gründer*innen und Start-ups auf www.start2grow.de.

Freelancing in Europe 2024 Report

Die Ergebnisse des aktuellen Reports verdeutlichen die Bedeutung des Freelancings in wirtschaftlich unsicheren Zeiten als unverzichtbarer Teil in Unternehmen aller Größen.

Der Freelancer Marktplatz Malt veröffentlicht in seiner Auflage des "Freelancing in Europe"-Reports eine umfassende Analyse des europäischen Freelancing-Markts. Dank der Antworten von 5.029 Malt-Freelancer*innen zeichnet der Report ein übereinstimmendes Bild: Freelancer*innen verfügen über alle europäischen Länder hinweg über strategische Fähigkeiten, die von großen Unternehmen zunehmend nachgefragt werden, da diese verstärkt Fachwissen von Freelancer*innen und lnhouse-Expertise in hybriden Teams kombinieren. So ist die Zusammenarbeit zwischen Freelancer*innen und Unternehmen in den vergangenen zwei Jahren in Deutschland um 55 %, in Frankreich um 73 % und in Spanien sogar um 220 % gestiegen.

Qualifizierte Fachkräfte entscheiden sich aktiv für die Selbstständigkeit

#1Freelancing ist die bevorzugte Berufswahl von hochqualifizierten Arbeitskräften

Trotz der unsicheren Wirtschaftslage in den letzten zwei Jahren entscheiden sich erfahrene und gut ausgebildete Fachkräfte langfristig für die Freiberuflichkeit. Alleine im Jahr 2023 registrierten sich 210.000 Freelancer*innen auf Malt, was zeigt, dass der Freelancing-Trend zunimmt.

- 90 % der Freelancer*innen suchen nicht aktiv nach einer Festanstellung, was deutlich macht, dass Freelancing eine frei gewählte Karriere-Option darstellt.

- 69 % der Freelancer*innen sind zuversichtlich, was ihre langfristige Zukunft angeht.

- 68 % der Befragten gaben an, dass sie aus persönlichen Gründen Freelancer geworden sind und nicht aufgrund externer Faktoren, was langfristig eine Bestätigung für ihre Berufswahl ist.

- 72 % der Befragten geben an, dass sie als Freelancer*in genauso viel oder sogar mehr verdienen als zu ihrer Zeit in Festanstellung, da sie durch ihre Erfahrung als Freelancer eine höhere Vergütung möglich ist.

#2 Freelancer*innen streben genau wie Festangestellte nach Erfüllung in ihrer Arbeit

- 70 % der Freelancer*innen legen Wert darauf, mit ihren Klienten eine starke, langfristige Beziehung aufzubauen - ganz unabhängig von Umfang oder Dauer eines Projekts.

- 74 % nehmen bevorzugt Projekte mit Kund*innen an, die mit ihren eigenen Werten übereinstimmen.

- 54 % der Freelancer*innen haben in den letzten zwei Jahren mehr als ein Projekt mit demselben/derselben Kund*in abgeschlossen.

#3 Freelancer*innen bilden sich kontinuierlich fort und qualifizieren sich stetig weiter

- Die Mehrheit der Freelancer*innen (93 %) hat zu Beginn ihrer Freelancer*innen-Tätigkeit bereits Erfahrung als Festangestellte gesammelt - 53 % von ihnen sogar mehr als sieben Jahre.

- Freelancer*innen eignen sich rasch neue und strategische Fähigkeiten an und verbringen vier bis sechs Stunden pro Woche mit Weiterbildungsmaßnahmen.

Einsatz hybrider Teams aus Freelancer*innen und fest Angestellten

#1Unternehmen setzen auf Freelancer*innen, um strategische Kompetenzlücken zu schließen

Unternehmen haben ihre Strategien für die Einstellung von Freelancer*innen radikal geändert. Während früher ein Mangel an Ressourcen abgefedert werden sollte, wird nun vorrangig der Mangel an strategischen Fähigkeiten ausgeglichen. Vor dem Hintergrund sich wandelnder Berufe und des Arbeitskräftemangels - insbesondere im Technologiesektor - sind Freelancer*innen wegen ihrer branchen- und kundenübergreifenden Fähigkeiten und Erfahrungen gefragt, die es ihnen ermöglichen, ihr Wissen mit internen Teams zu teilen.

Freelancer*innen arbeiten an einer Bandbreite von Aufträgen und teilen ihre Zeit zwischen Unternehmen aller Größenordnungen auf. Während Vollzeit- Freelancer*innen in ganz Europa 51 % ihrer Zeit mit kleinen Unternehmen (250 Mitarbeiter und weniger) verbringen, hat ihre Zeit mit Großunternehmen in den letzten Jahren stark zugenommen.

Seit der Veröffentlichung des letzten Malt-Reports "Freelancing in Europe" im Jahr 2022 ist die jährliche Arbeitszeit von Freelancer*innen bei großen Unternehmen in Deutschland um 55 %, in Frankreich um 73 % und in Spanien um 220 % gestiegen.

Ambroise de Boisriou, HR SVP, Power Systems & Services, Schneider Electric: "Freelancer sollten als mögliche Spitzenkräfte angesehen werden und nicht als Mitarbeiter zweiter Klasse. Unsere Entscheidung, heute verstärkt mit Freelancern zusammenzuarbeiten, resultiert mehr aus der Notwendigkeit, zu überdenken, wie wir uns essentielle und Nischen-Kompetenzen 'ausleihen' können, die wir derzeit intern nicht vorweisen können, als aus der aktuellen wirtschaftlichen Situation."

#2 Beziehungen zwischen Freelancer*innen und Kund*innen basieren zunehmend auf langfristigen Kooperationen

Unternehmen ziehen es vor, mit denselben Freelancer*innen an mehreren Projekten zu arbeiten, um die Einarbeitungszeit zu verkürzen und die Effizienz von gemischten Teams zu erhöhen. Dies wirkt sich auch auf die Einstellung von Freelancer*innen aus, denn für 7 von 10 Freelancer*innen hat der Aufbau langfristiger Beziehungen zu ihren Kund*innen inzwischen oberste Priorität.

Alexandre Fretti, Co-CEO von Malt: Unsere europaweite Umfrage bestätigt, dass berufliche Kenntnisse heute wichtiger sind als der Status. In diesem Zusammenhang verschwimmen die Grenzen zwischen Freelancern und Festangestellten mit dem Aufkommen von hybriden Superteams immer mehr. Freelancer sind dank ihrer eigenen Ausbildung Spitzenkräfte und engagieren sich für ihre Kunden in gleicher Weise wie Festangestellte für ihr Unternehmen. Bei Malt sind wir davon überzeugt, dass diese beiden Welten zum Vorteil für alle uneingeschränkt nebeneinander bestehen werden."

Perrine Ferrault, Malls Chief Community Officer, fasst zusammen: "Freelancer sind nicht nur auf dem Vormarsch, sondern auch der Weg in die Zukunft. Die Frage, die sich Unternehmen jetzt stellen sollten, lautet nicht: 'Sollte ich mit Freelancern arbeiten?', sondern vielmehr: 'Wie kann ich mit Freelancern arbeiten und sie effizienter in mein Unternehmen integrieren?' Das ist die Zukunft der Arbeit:

Endlich einen Traum erfüllen: Als Friseur*in selbstständig machen

Worauf zu achten ist, wenn du dich mit einem Friseurgeschäft selbstständig machen möchtest.

Wer Friseur*in ist, macht den Job selten wegen des Geldes. Es ist vielmehr eine Passion und das Ausleben einer kreativen Ader. Zudem gehört eine hohe soziale Kompetenz zu diesem Beruf. Viele Frauen und Männer träumen davon, sich in diesem Handwerk selbstständig zu machen. Für den Erfolg gibt es einiges zu beachten.

Gefragte Dienstleistung

Zum Friseur müssen fast alle Menschen. Eine adrette Frisur ist Bestandteil eines gepflegten Äußeren. Im Job, während einer Party oder bei anderen wichtigen Anlässen gehört die Haarpracht zur persönlichen Visitenkarte. Dies gilt besonders für Bewerber*innen um eine gut dotierte Stelle. Jedes Unternehmen wünscht sich zwar in erster Linie eine gute Fachkompetenz, aber für die Außenwirkung ist in vielen Branchen auch ein ansprechendes Auftreten von Vorteil.

Im Vergleich zu anderen Handwerken ist es für Friseur*innen ziemlich schwierig, sich selbstständig zu machen. Der Grund liegt im mageren Gehalt, das die Wichtigkeit dieser Zunft nicht ausreichend abbildet. Gründer*innen können deshalb kaum das Startkapital aufbringen. Eine weitere Grundlage für die Eröffnung eines eigenen Salons ist ein Meisterbrief. Nur Frauen und Männer mit einer langjährigen Erfahrung können auf die sogenannte Altgesellen-Regelung zurückgreifen. Alternativ wäre die Einstellung einer Fachkraft mit Meisterbrief denkbar, was jedoch die Personalkosten deutlich erhöht.

Ohne Bürokratie kein Start

Das Handwerk in Deutschland hat viel Tradition. Dazu gehört auch eine überbordende Bürokratie. Es reicht nicht, zum Gewerbeamt zu gehen, um das Unternehmen oder die Selbstständigkeit einzutragen. Zusätzlich muss auch noch eine Registrierung in der Handwerksrolle erfolgen. Die Anmeldung beim Finanzamt geschieht über das Gewerbeamt. Gründer erhalten dann einen Fragebogen für die steuerliche Erfassung, welchen sie ausgefüllt an die Finanzbehörde zurücksenden.

Neben der eigentlichen Ausstattung muss ein Friseur Kassensystem existieren, das die Umsätze registriert. Dabei ist die immer größere Zahl der Kund*innen, welche bargeldlos zahlen möchten, zu berücksichtigen. Generell ist die Kartenzahlung auch für Geschäftsinhaber*innen wünschenswert. Je kleiner der Bargeldbetrag ist, den Friseurmeister*innen nach dem Geschäftsschluss zur Bank bringen müssen, desto weniger mulmig wird ihnen beim Weg zum Finanzinstitut.

Moderne Kassensysteme sorgen auch für die Terminverwaltung, die Verwaltung des Warenbestands, die Buchhaltung und weitere kaufmännische Vorgänge. Solche All-in-one-Systeme nehmen den Gründer*innen viel Verwaltungsarbeit ab und sorgen zugleich, dass alle rechtlichen Rahmenbedingungen eingehalten werden.

Geschäft oder mobil?

Diese Frage beantwortet das Budget. Friseurstuhl, Umhänge, Handtücher, Waschbecken, Scheren, Rasierer, Föhn, Trockenhaube, Kleiderstände, Wartebereich und viele andere Ausrüstungsgegenstände kosten eine stattliche Summe. Hinzukommen die Ladenmiete und meistens eine Kaution. Für den Start könnte es interessant sein, auf eine gebrauchte Ausstattung zurückzugreifen. Versteigerungen aus Insolvenzen sind hier eine interessante Anlaufstelle.

Kosten für die Möbel im Salon können gespart werden, indem der Start als mobiles Geschäft erfolgt. Dies ist besonders dann eine gute Alternative, wenn ein Auto vorhanden ist. Wenn nach einiger Zeit Ersparnisse gebildet wurden, kann dann die Eröffnung eines Salons ins Auge gefasst werden.

Der Staat hilft

Das gesamte Gründungskapital muss nicht aus dem eigenen Vermögen kommen. So gewährt die KfW Darlehen für Start-ups. Um an diese finanziellen Mittel zu gelangen, ist ein schlüssiger Businessplan erforderlich. Zur Finanzplanung gehört auch ein Marketingplan.

Fazit

Neben dem fachlichen Können sind für die Gründung eines Unternehmens weitere Voraussetzungen unabdingbar. Eine ist die kaufmännische Kompetenz, die durch moderne technische Lösungen unterstützt werden kann. Die Ausgestaltung des Businessplans hängt nicht zuletzt von den wirtschaftlichen Voraussetzungen ab.

Recht für Gründende: Die Start-up Gründung

Im Rahmen des Gründungsprozesses eines Start-ups stellt sich für die Gründenden regelmäßig die Frage nach der passenden Rechtsform und nach den damit verbunden sinnvollen Gestaltungsmöglichkeiten. Wir klären auf.

Aus rechtlicher Sicht stellt sich im Rahmen des Gründungsprozesses eines Start-ups für die Gründenden regelmäßig die Frage nach der passenden Rechtsform und diesbezüglich sinnvollen Gestaltungsmöglichkeiten. Ziel ist es, die Rechtsverhältnisse der Gründenden untereinander zu regeln, Haftungs- und Steuerrisiken zu minimieren und den Bestand des Unternehmens für die Zukunft rechtssicher zu gestalten. Auch für spätere Investor*innen sollten bestimmte Themen bereits ab der Gründungsphase ordentlich dokumentiert werden.

Im allgemeinen Verständnis beginnt die Gründung erst mit dem Entstehen der juristischen Person, mithin einer UG (Unternehmergesellschaft haftungsbeschränkt) bzw. GmbH (Gesellschaft mit beschränkter Haftung).

Rechtlich gesehen ist jedoch auch die Phase vor dieser Gründung im engeren Sinn bereits erheblich. Denn regelmäßig werden sich die Gründenden schon zuvor in einer Gesellschaft, in der Rechtsform der Gesellschaft bürgerlichen Rechts (kurz GbR) befinden. Dies wird häufig bereits dadurch verwirklicht sein, dass sich Gründende gefunden haben und zur Umsetzung ihrer Ideen eine Gründung anstreben.

Mangels gesellschaftsvertraglicher Regelungen finden die gesetzlichen Vorschriften der §§705ff BGB Anwendung. Als wesentlich wird von Gründenden regelmäßig die bei der GbR zwingende persönliche und gesamtschuldnerische Haftung empfunden, bei der jeder Gesellschafter / jede Gesellschafterin mit seinem/ihrem privaten Vermögen vollumfänglich für die Verbindlichkeiten der GbR als Gesamtschuldner haftet (mithin nicht nur anteilig, sondern jeweils für die gesamten Forderungen). Dieses weitreichende Haftungsregime ist auch wesentlich für die Entscheidung zu der Wahl der richtigen Rechtsform für die Gründung im engeren Sinn. Denn bei Kapitalgesellschaften (hier UG/GmbH) ist die Haftung unter Ausnahme von Sonderszenarien einer sog. Durchgriffshaftung auf das Vermögen der Gesellschaft begrenzt. Als Gläubigerschutz tritt an die Stelle der unbegrenzten Haftung das (strafbewehrte und ebenfalls durch mögliche persönliche Haftung der Geschäftsführer*innen bei Zuwiderhandlung sanktionierte) Erfordernis der Stellung des Insolvenzantrages.

GmbH – die Rechtsform der Wahl für viele Start-ups

Rechtsform der Wahl für Start-ups ist in der Regel die GmbH mit einem Stammkapital von mindestens EUR 25.000,00, wobei zumindest die Hälfte direkt mit Gründung einzuzahlen ist. Unproblematisch ist auch die Wahl einer UG, bei der das Stammkapital mindestens EUR 1,00 betragen kann, die im Übrigen aber weitgehend der GmbH gleichgestellt ist.

Bei beiden Gesellschaften ist es grundsätzlich denkbar, dass alle Gründenden als Geschäftsführer*innen bestellt werden und Entscheidungen der Geschäftsführung nur gemeinsam getroffen werden können (sog. Gesamtvertretung), jedoch wird dies häufig nicht praktikabel sein. Sinnvoll kann es sein, diesen „Gründer*innen-Geschäftsführer*innen“ im Außenverhältnis vollumfänglich Handlungsbefugnis einzuräumen, sodass jede(r) Geschäftsführer*in die Gesellschaft gegenüber Dritten grundsätzlich vollumfänglich einzeln vertreten kann. Soweit eine so weitgehende Befugnis ohne weitere Kontrolle im Innenverhältnis unter den Gründenden nicht gewollt ist, empfiehlt es sich, einen Katalog von operativen Geschäften und/oder bestimmte Schwellenwerten festzulegen, bei deren Vorliegen der jeweilige Geschäftsführer bzw. die Geschäftsführerin die Zustimmung der Gesellschafterversammlung und/oder zumindest eines weiteren Geschäftsführers bzw. einer weiteren Geschäftsführerin einholen muss. Ein solcher Katalog kann in einer Geschäftsordnung für die Geschäftsführung implementiert werden oder je nach Inhalt auch in der Satzung.

Die Governance von UG / GmbH sollte weiterhin Regelungen beinhalten, durch die die einzelnen Gründenden als Minderheitsgesellschafter*innen (und/oder Gruppen von Gründenden) in den Entscheidungsprozessen auf Gesellschafterebene berücksichtigt werden. Hierzu empfiehlt es sich, durch einen Katalog mit erforderlichen Mehrheiten in der Gesellschafterversammlung bei wesentlichen Themen etwa Einstimmigkeit, bzw. eine individuell passende Mehrheit, vorzusehen. Auch eine Verfügung über Geschäftsanteile sollte nur mit Zustimmung (aller oder einer individuell passenden Zahl) der Gesellschafter*innen möglich sein.

Vesting Regelungen in modifizierter Form

Daneben sollten auch Regelungen für den Fall des Ausscheidens eines Gründenden getroffen werden. Soweit diese(r) nicht mehr zur Verfügung steht, ist regelmäßig beabsichtigt, dass diese(r) seine/ihre Anteile abgeben soll. Andere Rechtsfolgen wären künftigen Investor*innen kaum vermittelbar. In Finanzierungsrunden standardmäßig vorgesehene Vesting Regelungen bieten sich in modifizierter Form damit auch für die Gründung an. Klassischerweise würde dann nach Zugehörigkeitsdauer und Leaver-Konstellationen unterschieden werden und, entsprechend, die Höhe des Kaufpreises für die Übertragung der abzugebenden Anteile geregelt werden.

Übergang von der GbR zu einer Kapitalgesellschaft

Bei dem Übergang des Start-ups von der GbR zu einer Kapitalgesellschaft gilt zumindest aus steuerrechtlicher Sicht der Grundsatz „je früher desto besser“. Erfolgt der Übergang zu einem Zeitpunkt, in welchem bei dem Start-up (genauer der GbR) bereits erhebliche Werte geschaffen wurden, dann besteht das Risiko, dass bei dem Übertragungsvorgang auf die spätere UG/GmbH sogenannte stille Reserven aufgedeckt werden. Dies wäre von den Gründenden als übertragende Parteien zu versteuern. Zu beachten ist in diesem Zusammenhang auch, dass die Finanzverwaltung bei Investitionen unmittelbar nach einem Übertragungsvorgang ggf. Rückschlüsse auf den eigentlichen Wert der übertragenen Assets zieht. Problematisch ist dies regelmäßig, wenn zeitnah (etwa 6 Monate) zu der Gründung von UG/GmbH bereits eine Finanzierungsrunde geplant ist.

Um die Übertragung möglichst steuerneutral zu gestalten, ist es erforderlich, dass eine Übertragung zu Buchwerten im Sinne des § 20 UmwStG anerkannt wird. Voraussetzung ist, dass es sich um einen „Mitunternehmeranteil“ im Sinne des Steuerrechts handelt. Dies ist möglich, indem die GbR zunächst in eine Offene Handelsgesellschaft (OHG) umgewandelt wird und die OHG-Anteile anschließend in die Kapitalgesellschaft eingebracht werden. Häufig praktikabler ist der Weg der Einbringung der GbR-Anteile durch die Gründenden im Wege einer gemischten Sach- und Barkapitalerhöhung, bei welcher die GbR-Anteile (als sog. Sach-Agio) in die Rücklage der Kapitalgesellschaft eingebracht werden. Auch hier ist die Anerkennung eines „Mitunternehmeranteils“ entscheidend. Die Umsetzung setzt in beiden Fällen eine eingehende Steuer- und Rechtsberatung voraus.

Die doppelstöckige Gesellschaftsstruktur

Häufig beschäftigen sich die Gründenden im Rahmen der Gründung auch mit der Frage einer sogenannten doppelstöckigen Gesellschaftsstruktur. Hierbei werden die Anteile der Gründenden an dem Start-up von diesen wiederum durch eine weitere UG oder GmbH gehalten. Hierdurch können die aus der Beteiligung am Start-up erzielten Erlöse steuervergünstigt vereinnahmt werden, da insbesondere Veräußerungsgewinne auf Ebene der UG grundsätzlich zu 95% körperschafts- und gewerbesteuerfrei gestellt sind. Auch hier gilt, dass die Implementierung der Struktur aus steuerlichen Gründen je früher desto besser erfolgen sollte. Denn überträgt der/die Gründende die von ihm bzw. ihr gehaltenen Anteile am Start-up an die Holding-UG erst zu einem späteren Zeitpunkt, können wiederum stille Reserven aufgedeckt werden und damit ein steuerbarer Vorgang bestehen.

Bei der Gestaltung der vorgenannten Regelungen ist schließlich zu beachten, dass Satzungsregelungen auf Grund der Registerpublizität öffentlich einsehbar sind. Möchte man vermeiden, dass die Öffentlichkeit die internen Regelungen (etwa Vesting, interne Mehrheiten) kennen, bietet es sich gegebenenfalls an, Regelungen die nicht gesetzlich zwingend in der Satzung zu verorten sind in einer Gesellschaftervereinbarung außerhalb der Satzung zu verorten. Je nach Regelungsgehalt (z.B. im Rahmen eines als Call Option ausgestalteten Vestings) ist diese allerdings unter Umständen zu beurkunden und würde die Gründungskosten damit erhöhen. In der Praxis sehen die meisten Gründenden in der initialen Gründungsphase von solchen Co-Founder-Agreements ab und regeln soweit es geht die Themen in der Satzung. Dies ist sehr weitgehend möglich und erhöht die ohnehin anfallenden Beurkundungskosten der Satzung nicht.

Über die Autoren: Alexander Weber, LL.M. (Victoria University of Wellington) ist Partner und Roman Ettl-Steger, LL.M. (King’s College London) Salaried Partner, beide am Münchner Standort der Kanzlei Heuking Kühn Lüer Wojtek im Bereich Venture Capital.

Welche Behördenwege und Anmeldeschritte bei der Gründung eines Start-ups erforderlich sind

Die Gründung eines Start-ups ist ein bedeutender Schritt für angehende Unternehmer und kann sich langfristig auszahlen. Hierbei gilt es allerdings gewisse bürokratische Hindernisse zu überwinden, um keine Fehler bei den Behördengängen und der Anmeldung zu machen.

Die Rechtsform als wichtige Grundlage jedes Unternehmens

Der wohl wichtigste Schritt, den Unternehmer bei Gründung eines Start-ups gehen müssen, ist die Wahl einer geeigneten Rechtsform. Grundsätzlich stehen in Deutschland verschiedene Rechtsformen zur Verfügung, die jeweils gewisse Vor- und Nachteile mit sich bringen. Welche Rechtsform am besten für das eigene Unternehmen geeignet ist, hängt hauptsächlich von den eigenen Anforderungen ab. Da die Entscheidung für eine bestimmte Rechtsform große Auswirkungen auf den Erfolg des Unternehmens haben kann, sollten Gründer über die Inanspruchnahme einer Beratung von einem kompetenten Unternehmensberater oder Rechtsanwalt nachdenken.

Die Anmeldung eines Gewerbes

Nach der Wahl einer passenden Rechtsform für das zu gründende Unternehmen erfolgt die Gewerbeanmeldung beim zuständigen Gewerbeamt. In Deutschland ist die Anmeldung eines Gewerbes vom Gesetzgeber vorgeschrieben, sodass Gründer diesen Schritt nicht überspringen können. Die Gebühren fallen je nach Gemeinde und Art des Gewerbes unterschiedlich hoch aus, sind in der Regel aber vernachlässigbar. Gründer können mit zu zahlenden Gebühren in Höhe von etwa 20 bis 60 Euro rechnen. Im Rahmen der Gewerbeanmeldung werden bestimmte Informationen über das Unternehmen, die Gründer sowie den geplanten Tätigkeitsbereich erfasst.

Die Steuernummer

Auch Start-ups und kleine Unternehmen sind dazu verpflichtet, Steuern an das zuständige Finanzamt abzuführen. Hierfür wird eine Steuernummer benötigt. Gründer können sie beim Finanzamt zu Beginn der unternehmerischen Tätigkeit beantragen. Dafür müssen sie den sogenannten „Fragebogen zur steuerlichen Erfassung“ ausfüllen, welcher dem Finanzamt umfangreiche Informationen über das Gewerbe vermittelt. Mithilfe dieser Nummer können Start-ups alle steuerlichen Angelegenheiten richten. Sie ist erforderlich, um Gewerbesteuer und Umsatzsteuer für den Betrieb abzuführen. Dabei können sich besonders kleine Unternehmen unter Umständen von der Umsatzsteuer befreien lassen, indem sie die Kleinunternehmerreglung in Anspruch nehmen. Hierfür darf der Umsatz bestimmte Grenzen aber nicht überschreiten, sodass die meisten Start-ups nicht von dieser Regelung profitieren können und somit die Umsatzsteuer berechnen und ans zuständige Finanzamt abführen müssen.

Mitgliedschaft in der IHK

Bei der Industrie- und Handelskammer (IHK) handelt es sich um eine zentrale Anlaufstelle für viele Existenzgründer. In Deutschland ist eine Mitgliedschaft bei der IHK für Unternehmen gesetzlich vorgeschrieben, wenn diese in einer bestimmten Branche operieren. Zu den Bereichen, die eine Zwangsmitgliedschaft verursachen, zählen:

- Handel

- Industrie

- Dienstleistungen

Wenn sich Start-ups beim zuständigen Gewerbeamt anmelden, werden sie bei Erfüllung der Voraussetzungen automatisch Mitglied bei der IHK. Die Mitgliedschaft führt zu gewissen Pflichten, wie der Zahlung eines Beitrags, die Einreichung von statistischen Meldungen sowie der Teilnahme an Prüfungen der IHK. Die IHK-Mitgliedschaft bringt neben den Pflichten allerdings auch Vorteile mit sich. Ein Vorteil besteht darin, dass Start-ups eine Plattform für den Austausch von Know-how und Erfahrungen geboten wird. Gründer können wertvolle Kontakte sammeln, indem sie an Workshops, Netzwerktreffen und anderen Veranstaltungen teilnehmen. Auf diese Weise können sie nicht nur von den Erfahrungen anderer Gründer profitieren, sondern auch potenzielle Investoren und Kooperationspartner kennenlernen. Dies kann sich positiv auf den Erfolg von noch jungen Unternehmen auswirken und weiteres Wachstum verursachen. Da sich Start-ups oft mit rechtlichen Fragestellungen und der Beantragung von Fördermitteln auseinandersetzen müssen, bietet die IHK Berater und Fachexperten in den jeweiligen Bereichen, die hier unterstützen können. Das ist vor allem dann von großem Vorteil, wenn das Geschäftsmodell komplex ausfällt, sodass entsprechende rechtliche Herausforderungen entstehen, die ohne Experten nur schwer zu bewältigen wären.

Die Handelsregisternummer als Visitenkarte des Betriebs

Die Handelsregisternummer kann man sich als eine Art Visitenkarte für Unternehmen vorstellen, da sie unter anderem als Identifikationsmerkmal fungiert. Diese Nummer wird Unternehmen im Handelsregister zugewiesen. Dabei erfüllt die Vergabe der Handelsregisternummer nicht nur interne Verwaltungszwecke, sondern gibt im Rahmen des Handelsregistereintrags öffentlich Auskunft über Unternehmensinformationen. Zu diesen zählen:

- Rechtsform

- Sitz des Unternehmens

- Gegenstand der Firma

Dementsprechend bietet die Nummer Zugang zu einer zentralen Informationsquelle über das jeweilige Unternehmen, die Kunden, Behörden und Geschäftspartner nutzen können, um sich einen Überblick zu verschaffen. Um die Handelsregisternummer zu erhalten, müssen die Gründer ihr Unternehmen im Handelsregister anmelden. Bei gewissen Rechtsformen ist dieser Schritt gesetzlich vorgeschrieben, wie bei einer AG oder einer GmbH. Im Rahmen der Anmeldung müssen die erforderlichen Unterlagen samt notariell beglaubigten Gesellschaftsvertrag beim zuständigen Amtsgericht eingereicht werden.

Start-up-Know-how, Teil 3: Dunkle Wolken am Himmel – die Geschäftsidee kommt in die Krise

In drei Artikeln stellen wir die Entwicklung einer Gesellschaft von ihrer Gründung, den „fetten Jahren“ bis hin zu einer möglichen Unternehmenskrise vor. Für Gesellschafter und Geschäftsführer sollen Anforderungen und Risiken beleuchtet werden. Der abschließende dritte Teil widmet sich den Herausforderungen und (Haftungs-)Risiken in der Unternehmenskrise und im Insolvenzverfahren.

Bitte beachten: Aus Gründen der besseren Lesbarkeit bzw. Verständlichkeit wird auf die gleichzeitige Verwendung der Sprachformen männlich, weiblich und divers (m/w/d) verzichtet. Sämtliche Personenbezeichnungen gelten gleichermaßen für alle Geschlechter.

Es hätte alles so schön weiter gehen können: von einer wegweisenden Start-up-Idee konnten Investoren überzeugt werden, die Produktentwicklung schritt voran – doch dann das: Corona, der Ukraine-Krieg, Lieferkettenprobleme, Fachkräftemangel und schließlich noch die Zinswende. Meilensteine für die Auszahlung der nächsten Tranche werden nicht erreicht. Das Geld der Investoren sitzt nicht mehr so locker – die weitere Finanzierung der Entwicklung ist nicht mehr gesichert. Oder betrachten wir ein bereits etabliertes Unternehmen, das durch die vorgenannten Aspekte in die Schieflage gerät. Was ist zu tun? Welche Risiken bestehen für die Unternehmensleiter?

Krisenfrüherkennung

In der Regel fällt eine Unternehmenskrise nicht vom Himmel und wird auch nur selten durch ein singuläres Ereignis, einen sogenannten exogenen Schock, ausgelöst. Regelmäßig zeichnet sich die Krise bereits im Vorfeld ab. Und je früher der Geschäftsleiter diese erkennt, umso größer sind die Handlungsspielräume und die Chancen einer Sanierung.

Das hat auch der Gesetzgeber erkannt und mit dem am 01.01.2021 in Kraft getretenen Unternehmensstabilisierungs- und -restrukturierungsgesetz (StaRUG) die Mitglieder der Geschäftsführung haftungsbeschränkter Unternehmen wie etwa der GmbH verpflichtet, fortlaufend die Entwicklung, welche den Fortbestand des Unternehmens gefährden könnte, zu überwachen und nötigenfalls geeignete Gegenmaßnahmen zu ergreifen. Verstöße, die zu einem Schaden führen, können den Geschäftsleiter schadensersatzpflichtig machen. Der Unternehmer muss also künftige Risiken erkennen, deren Eintrittswahrscheinlichkeit abschätzen und den notwendigen Präventionsaufwand in ein angemessenes bzw. angepasstes Verhältnis setzen, ohne dabei die Höhe eines möglichen Schadens aus den Augen zu verlieren. Hilfestellungen – gerade für kleine und mittelständische Unternehmen – bieten die auf der Seite des Bundesministeriums der Justiz (BMJ) veröffentlichten Checklisten zur Etablierung eines Krisenfrüherkennungssystems.

Eintritt von Zahlungsunfähigkeit oder Überschuldung

Wenden wir uns nun dem Zeitpunkt des Eintritts der Krise zu. Sobald ein haftungsbeschränktes Unternehmen wie etwa die GmbH, die UG oder die GmbH & Co KG und die AG zahlungsunfähig oder überschuldet sind, ist die Geschäftsleitung verpflichtet, unverzüglich, d.h. ohne schuldhaftes Zögern, einen Insolvenzantrag zu stellen. Zahlungsunfähigkeit bedeutet, dass das Unternehmen nicht in der Lage ist, seine wesentlichen fälligen Verbindlichkeiten im Zeitpunkt der Fälligkeit zu berichtigen. Ist dies der Fall, muss spätestens nach drei Wochen ein Insolvenzantrag gestellt werden. Die Frist darf aber nur dann ausgeschöpft werden, wenn die Aussicht der Beseitigung der Zahlungsunfähigkeit innerhalb der Dreiwochen-Frist besteht.

Die Überschuldung hingegen, bei der das Aktivvermögen der Gesellschaft die Passiva nicht unterschreiten darf, löst eine Antragspflicht nach spätestens sechs Wochen aus. Eine Antragspflicht besteht in diesem Fall allerdings nicht, wenn es eine sogenannte positive Fortbestehensprognose gibt. Diese ist dann gegeben, wenn die Fortführung des Unternehmens in den nächsten zwölf Monaten überwiegend wahrscheinlich ist. Und damit schließt sich der Kreis: Die Unternehmensfortführung kann nur dann überwiegend wahrscheinlich sein, wenn für diese Phase ausreichend Liquidität vorhanden ist. Wichtig zu wissen: Die Fristen beginnen mit dem objektiven Eintritt der Insolvenzreife unabhängig davon, ob der Geschäftsführer Kenntnis davon hat.

Versäumt der Geschäftsleiter einer haftungsbeschränkten Gesellschaft es, rechtzeitig einen Antrag zu stellen, droht die persönliche Haftung. Durch das StaRuG ist mit § 15 b Insolvenzordnung (InsO) die persönliche Haftung des Geschäftsleiters nun für alle haftungsgeschränkten Gesellschaften einheitlich normiert. Sind die Antragsfristen verstrichen, gelten die Zahlungen in der Regel nicht mehr als mit der Sorgfalt eines ordentlichen Geschäftsleiters vereinbar und lösen für jeden einzelnen Betrag eine persönliche Haftung aus. Begrenzt ist die Haftung auf den tatsächlichen Schaden, der durch die Zahlungen entstanden ist. Schwierig ist allerdings, dass der Geschäftsleiter einen etwaig geringeren Gesamtschaden beweisen muss.

Für steuerrechtliche Zahlungsverpflichtungen gibt ein eine Spezialregelung. Bleiben geschuldete Zahlungen an die Finanzverwaltung bei Fälligkeit aus, entsteht eine persönliche Haftung des Geschäftsführers nach § 64 Abgabenordnung (AO). Wird der Insolvenzantrag vom Geschäftsleiter rechtzeitig gestellt, so ist im Zeitraum zwischen dem Eintritt der Insolvenzreife und der Entscheidung des Insolvenzgerichts über die Verfahrenseröffnung die Pflicht zur Abführung von Steuern temporär ausgesetzt. Umgekehrt bedeutet dies aber auch, dass der Geschäftsleiter, nachdem er einen Insolvenzantragstellung gestellt hat, aus dem Gesellschaftsvermögen keine Steuerzahlungen mehr leisten darf, ansonsten macht er sich gegenüber der Gläubigergemeinschaft im Insolvenzverfahren schadensersatzpflichtig. Hat der Geschäftsleiter jedoch den Zeitpunkt der Antragsstellung versäumt, haftet er in jedem Fall für die Steuerverbindlichkeiten: Zahlt er diese aus dem Gesellschaftsvermögen, ist er unter dem Aspekt der Masseschmälerung zur Erstattung an die Masse verpflichtet. Zahlt er sie nicht, haftet er gemäß §§ 69, 34 AO gegenüber der Finanzverwaltung.

Beschäftigt das Unternehmen Mitarbeiter, kommt ein weiteres Haftungsrisiko hinzu. Bekanntlich ist es strafbewehrt, wenn Arbeitnehmeranteile zur Sozialversicherung nicht abgeführt werden (§ 266 a Strafgesetzbuch (StGB)). Eine den Steuerverbindlichkeiten vergleichbare Regelung wurde mit der Änderung der InsO nicht geschaffen. Es gelten also die allgemeinen Regeln: Solange die Frist zur Insolvenzantragstellung nicht abgelaufen ist, dürfen und müssen die Sozialversicherungsbeiträge geleistet werden, um eine persönliche Haftung zu vermeiden. Ist die Frist versäumt, droht die persönliche Haftung.

Sonderform der Insolvenz: die Eigenverwaltung

Als Sonderform der Verfahrensabwicklung kennt die Insolvenzordnung die Eigenverwaltung, ein von größeren Unternehmen häufig genutztes Instrument, bei dem die Restrukturierung in der Regel durch einen Insolvenzplan erfolgt. In der Eigenverwaltung hat die Geschäftsführung die wesentlichen Unternehmensentscheidungen sowie die Verwaltung der Insolvenzmasse weiterhin in der Hand, unterstützt durch insolvenzrechtliche Berater. Lediglich zur Prüfung, ob die Eigenverwaltung Nachteile für die Gläubigergesamtheit bringt, wird ein vom Gericht bestellter (vorläufiger) Sachwalter zur Seite gestellt. Während der Eigenverwaltung ist der Geschäftsleiter allen Beteiligten zum Schadensersatz verpflichtet, wenn er schuldhaft seine insolvenzspezifischen Pflichten verletzt. Auch verbotswidrige Zahlungen in der Eigenverwaltung fallen unter diese Regelung.

Vorgehen bei knapper Liquidität

Bei finanziellen Engpässen empfiehlt es sich immer, zeitnah Kontakt mit den Gläubigern aufzunehmen und eine Ratenzahlung zu vereinbaren. Der Geschäftspartner wird bei einer offenen Kommunikation hierzu häufig bereit sein. Durch die Ratenzahlungsvereinbarung, die zu Beweiszwecken immer schriftlich dokumentiert werden sollte, werden die Fälligkeiten geändert. Dies kann für die Feststellung der Frage der Zahlungsunfähigkeit entscheiden sein. So gewinnt das Unternehmen Zeit, Restrukturierungsmaßnahmen zu ergreifen und die Krise hoffentlich zu überwinden.

Neues Instrument: der Restrukturierungsplan

Ein Instrument kann dabei der durch das StaRuG neu geschaffene Restrukturierungsplan sein, ein Instrument zur finanzwirtschaftlichen Restrukturierung. Anwendung findet er bei lediglich drohender Zahlungsunfähigkeit, d.h. wenn ein Unternehmen die fälligen Zahlungsverpflichtungen rechtzeitig erfüllen kann, sich eine Verschlechterung in den kommenden 24 Monaten allerdings bereits abzeichnet. Mit einem Restrukturierungsplan kann dann ein Vergleich mit ausgewählten Gläubigern, ähnlich einem Insolvenzplan, verhandelt werden.

Allerdings sind damit auch neue, sanktionsbewehrte Pflichten des Geschäftsleiters verbunden. So ist dieser verpflichtet, die Restrukturierungssache mit der Sorgfalt eines ordentlichen und gewissenhaften Geschäftsleiters im Interesse der Gläubigergemeinschaft zu betreiben. Verstöße lösen eine Haftung aus.

Da der Eintritt ins Restrukturierungsverfahren nur bei drohender Zahlungsunfähigkeit möglich ist, muss der Geschäftsführer den Eintritt eines Insolvenzgrundes dem Restrukturierungsgericht unverzüglich anzeigen. Verstöße können mit Freiheitsstrafen bis zu drei Jahren oder mit Geldstrafen geahndet werden. Im worst case kann ein Verstoß auch eine Außenhaftung des Geschäftsleiters gegenüber den Gläubigern auslösen.

Rechtzeitig fachkundige Hilfe in Anspruch nehmen

Die Haftungsrisiken für die Unternehmensverantwortlichen in der Krise sind vielfältig. Es empfiehlt sich daher, frühzeitig Experten zu Rate zu ziehen.

Beratungsangebote für alle wirtschaftlichen, finanziellen, personellen und organisatorische Fragen können auch durch Zuschüsse etwa des Bundesamtes für Wirtschaft und Ausfuhrkontrolle (BAFA) gefördert werden, solange es sich nicht um überwiegend steuer- oder rechtsberatende Themen handelt. Informationen dazu finden sich hier.

Um es mit Max Frisch zu sagen: „Krise kann ein produktiver Zustand sein. Man muss ihr nur den Beigeschmack der Katastrophe nehmen.“

Die Autorin Marion Gutheil ist Rechtsanwältin, Fachanwältin für Insolvenz- und Sanierungsrecht sowie Mediatorin bei der Mönig Wirtschaftskanzlei, Düsseldorf

Start-up-Know-how, Teil 1: eine Geschäftsidee in die richtigen rechtlichen Bahnen lenken

In drei Artikeln stellen wir die Entwicklung einer Gesellschaft von ihrer Gründung, über die „fetten Jahren“ bis hin zu einer möglichen Unternehmenskrise vor. Für Gesellschafter und Geschäftsführer sollen Anforderungen und Risiken beleuchtet werden. Im ersten Teil unserer Mini-Serie informieren wir über die Wahl der Rechtsform und die Haftungsrisiken in der Phase der Entstehung einer Gesellschaft.

Bitte beachten: Aus Gründen der besseren Lesbarkeit bzw. Verständlichkeit wird auf die gleichzeitige Verwendung der Sprachformen männlich, weiblich und divers (m/w/d) verzichtet. Sämtliche Personenbezeichnungen gelten gleichermaßen für alle Geschlechter.

Sie ist da – die zündende neue Geschäftsidee. Doch nun gilt es zu entscheiden, in welcher Rechtsform man als Gründer die neuen geschäftlichen Aktivitäten ausüben möchte. Die erste Entscheidung ist, ob man eine Kapitalgesellschaft oder eine Personengesellschaft gründet oder einzelkaufmännisch tätig ist. Häufig ist hier der Rat eines Steuerberaters und Rechtsanwalts hilfreich, um alle Vor- und Nachteile abzuwägen

Kapitalgesellschaften als haftungsbeschränkte Rechtsform

Die Kapitalgesellschaften, neben der Gesellschaft mit beschränkter Haftung (GmbH) und der Unternehmergesellschaft (UG) haftungsbeschränkt ist dies auch die Aktiengesellschaft (AG), unterscheiden sich von den Personengesellschaften – Gesellschaft bürgerlichen Rechts (GbR), offene Handelsgesellschaft (oHG) und Kommanditgesellschaft (KG) – und von Einzelunternehmen darin, dass nur bei ihnen die Haftung grundsätzlich auf das Firmenvermögen beschränkt ist. Dies gilt wenigstens, solange die Unternehmensverantwortlichen keine persönliche Haftung übernommen haben (etwa über eine Bürgschaft) oder wegen Fehlern in der Geschäftsführung persönlich haften. Denn üben Unternehmer eine gewerbliche Tätigkeit als Personengesellschaft oder Einzelunternehmen aus, haften sie mit ihrem gesamten persönlichen Vermögen stets für alle Verbindlichkeiten des Unternehmens. Gibt es mehrere Gesellschafter, haften diese dem Gläubiger gesamtschuldnerisch, was bedeutet, dass der Gläubiger die geforderte Summe von jedem einzelnen fordern kann – in Teilen oder ganz. Wichtig ist daher, dass im Innenverhältnis durch einen Gesellschaftsvertrag geregelt ist, welcher Gesellschafter wie haften soll.

Eine Sonderform bildet die GmbH & Co KG. Dies ist eine Kommanditgesellschaft, bei der allerdings der persönlich haftende Gesellschafter wiederum eine GmbH ist. Diese haftet unbeschränkt, aber eben mit dem nur beschränkten Gesellschaftsvermögen. Die weiteren Gesellschafter, die sogenannten Kommanditisten, haften nur mit ihrer Einlage, der sogenannten Kommanditeinlage.

Die GbR unterscheidet sich von der oHG darin, dass erstere bei einem Zusammenschluss von mindestens zwei Gesellschaftern zu jedem denkbaren Zweck errichtet werden kann. Bei der oHG muss der Gesellschaftszweck im Betrieb eines vollkäufmännischen Handelsgewerbes unter eigener Firma liegen.

Gründung einer Kapitalgesellschaft erfordert haftendes Kapital

Die GmbH und die UG haftungsbeschränkt können grundsätzlich von mehreren Gesellschaftern gegründet werden, aber auch die Gründung als Ein-Personen-Gesellschaft ist möglich, um eine Haftungsbeschränkung auf das Gesellschaftsvermögen zu erlangen.

Bei der GmbH muss die Gesellschaft mit einem Mindestkapital als Haftkapital ausgestattet werden. Dies sind aktuell EUR 25.000, wovon die Hälfte bei der Gründung einbezahlt werden muss. Auch eine Sachgründung ist möglich. In diesem Fall muss der Wert der eingebrachten Sachgüter, die grundsätzlich einlagefähig sein müssen, von einem Sachverständigen festgestellt werden. Die Sacheinlage muss einen fassbaren Vermögenswert darstellen. Bei der AG beträgt das Grundkapital, das immer bar zu erbringen ist, sogar EUR 50.000.

Das Stammkapital der GmbH, gleich ob als Bar- oder Sacheinlage erbracht, muss der Gesellschaft uneingeschränkt zur eigenen freien Verfügung stehen. Die Gesellschafter dürfen daran keine eigenen Rechte mehr geltend machen. Aufrechnung mit eigenen Ansprüchen der Gesellschafter, Stundung oder Erlass sind unzulässig. Die Gesellschafter haften für nicht ordnungsgemäß aufgebrachte Bareinlagen oder überbewertete Sacheinlagen weiter.

Diese finanziellen Belastungen und weitere Kosten der Gründung, die unbedingt durch einen Notar beurkundet werden muss, bringt einige Gründer zu der Überlegung, eine UG haftungsbeschränkt zu gründen. Dies ist sozusagen die Vorstufe der GmbH, die ebenfalls nur mit dem Gesellschaftsvermögen haftet und darüber hinaus den Vorteil hat, dass zur Gründung theoretisch ein Kapital von EUR 1 ausreicht. Eine Gründung mit nur diesem Betrag ist jedoch nicht ratsam, da dann die Gesellschaft eigentlich sofort insolvenzantragspflichtig ist, weil die Gründungskosten, die durch die Beauftragung eines Notars und die Kosten des Registergerichts entstehen, davon nicht getragen werden können. Es empfiehlt sich hier also immer, mindestens mit einem Kapital von EUR 1.500 zu gründen. Eine Sachgründung ist bei der UG haftungsbeschränkt allerdings ausgeschlossen.

Und man darf nicht vergessen, dass alle denkbaren Vertragspartner die geringe Haftkapitalausstattung dieser Unternehmensform genau kennen und daher das Vertrauen in die finanzielle Zuverlässigkeit eines so dünn mit Kapital ausgestatteten Unternehmens gering ist. Benötigt man also Fremdkapital oder möchte Verträge mit nennenswerten Kostenbelastungen eingehen, werden die Vertragspartner die persönliche Haftung der Gesellschafter zur Bedingung für den Vertragsschluss machen. Faktisch ergibt sich damit wieder keine Haftungsbegrenzung.

Eine weitere Besonderheit gilt bei der UG haftungsbeschränkt bezüglich der Gewinnverwendung. Solange ein Stammkapital von EUR 25.000 nicht erreicht ist, müssen jährlich 25 Prozent des erwirtschafteten Überschusses als Rücklage im Unternehmen verbleiben, um dieses quasi anzusparen.

Aber auch die eigentlich haftungsbeschränkte GmbH hat häufig einen Haken. Benötigt ein Unternehmer Fremdkapital über Banken oder möchte einen Leasingvertrag abschließen, verlangen die Vertragspartner häufig eine persönliche Bürgschaft der Gesellschafter. Mindestens für Verbindlichkeiten diesen Vertragspartnern gegenüber ist die Haftung damit faktisch zu einer persönlichen Haftung geworden.

Rechtsform: spätere Änderung möglich

Verfügt man als Start-up-Gründer allerdings zunächst nicht über entsprechendes Kapital, ist auch die Gründung als Einzelunternehmen, GbR oder UG eine Alternative – denn nichts ist in Stein gemeißelt. Es ist möglich, die Rechtsform später zu ändern. Dann müssen die entsprechenden Vorschriften der neu gewählten Rechtsform beachtet werden, das erforderliche Mindestkapital muss gegebenenfalls nachgeschossen werden. Dabei darf man jedoch nicht eine mögliche Nachhaftung aus den Augen lassen, denn den Schutz der Haftungsbeschränkung kann man nicht ohne weiteres in Anspruch nehmen, wenn etwa die Einzelfirma erhebliche Verbindlichkeiten hat. Diese sind nicht ohne weiteres auf eine GmbH zu übertragen.

Einzelkaufmann oder eingetragener Kaufmann

Entscheidet sich ein Gründer, die unternehmerische Tätigkeit zunächst alleine zu verantworten und als Einzelfirma tätig zu sein, kann auch eine Eintragung ins Handelsregister als sogenannter Eingetragener Kaufmann (e.K.) notwendig sein. Immer, wenn das Unternehmen einen in kaufmännischer Weise eingerichteten Gewerbetrieb erforderlich macht, ist die Eintragung ins Handelsregister Pflicht. Entscheidend ist dabei eine Gesamtschau. Kriterien sind dabei etwa Umsatzvolumen je nach Geschäftstätigkeit zwischen 120 TEUR und 300 TEUR, mehr als fünf Mitarbeiter, ein Betriebsvermögen von mehr als 100 TEUR oder mehrere Standorte.

Rechtsformwahl: weitere Überlegungen

Neben der Haftungsbeschränkung gibt es eine Reihe weiterer Kriterien, die bei der Überlegung der Rechtsformwahl von Bedeutung sein können. So etwa die Wahl des Firmennamens. Nur bei Gesellschaften, die im Handelsregister eingetragen werden, ist ein Unternehmer völlig frei darin, für diese einen Phantasienamen zu wählen, da weitere Informationen aus dem Handelsregister ersichtlich sind. Entscheidet sich ein Gründer aber für eine GbR oder eine Einzelfirma, muss diese immer die Vor- und Zunamen der Gesellschafter mit im Namen tragen, gegebenenfalls mit einem Inhaberzusatz: Die flotte Nadel Inhaber Hans Schneider, Food Express Anna Bohne und Berta Flink GbR.

Wählt ein Start-up-Unternehmer die Rechtsform einer Kapitalgesellschaft, sind neben den Kosten für die notarielle Beurkundung der Gründung und deren Handelsregistereintrag auch die fiskalischen Anforderungen höher. So muss regelmäßig ein Jahresabschluss aufgestellt und veröffentlicht werden, während etwa für die Einzelunternehmung eine Einnahmen-Überschussrechnung ausreicht.

Haftung im Gründungsstadium von Kapitalgesellschaften

Einzelunternehmen und Personengesellschaften kommen nicht in den Genuss einer Haftungsbeschränkung. Aber auch bei den Kapitalgesellschaften tritt diese nicht sofort ein.

Sowohl die GmbH als auch die UG entstehen erst mit der Eintragung ins Handelsregister. Zuvor befinden sich die Gesellschaften in den Phasen der Vorgründungsgesellschaft und der Vorgesellschaft. Die Vorgründungsgesellschaft entsteht mit der noch formlosen Vereinbarung der Gesellschafter, die besagte Gesellschaft zu errichten. Es handelt sich in dieser Phase faktisch um eine GbR mit einer persönlichen Haftung der Gesellschafter für Verbindlichkeiten. Mit der immer erforderlichen notariellen Beurkundung des Gesellschaftsvertrages entsteht die Vorgesellschaft. Diese kann mit dem Zusatz i.G. (in Gründung) bereits auftreten, allerdings gilt die persönliche Gesellschafterhaftung weiterhin. Erst mit der Eintragung ins Handelsregister entfällt diese und die volle Haftungsbeschränkung greift. Je nach Auslastung von Notar und Handelsregister kann der Handelsregistereintrag einige Zeit beanspruchen. Möchten Gründer bereits vorher mit den geschäftlichen Aktivitäten starten, ohne die dann beachtlichen persönlichen Risiken einzugehen, können sie auch darüber nachdenken, eine sogenannte Vorratsgesellschaft zu erwerben. Es handelt sich um den Erwerb von Geschäftsanteilen an einer Gesellschaft, die zuvor nichtwerbend tätig war. Hilfestellung geben auch hier die Steuer- und Rechtsberater sowie Notare.

Bis zur Eintragung ins Handelsregister ist auch bei Ausgaben aus dem aufgebrachten Stammkapital Vorsicht angeraten. Zum Zeitpunkt der Eintragung ins Handelsregister muss das gezeichnete Stammkapital wertmäßig in voller Höhe noch vorhanden sein. Ausnahmen gelten nur für die direkten Gründungskosten. Sonst haftet die Gesellschaft für die ausgegebene Differenz. Der Anspruch wird regelmäßig erst im Falle einer Insolvenz vom späteren Insolvenzverwalter geltend gemacht. Es empfiehlt sich daher immer, die Gründungsunterlagen mit den Kontobelegen zum Nachweis der Einzahlung des Stammkapitals und den die Bestände zum Tag der Eintragung ins Handelsregister dokumentierenden Beleg zu verwahren.

Fazit

Festzuhalten bleibt: es gibt sie nicht – die allein richtige Rechtsform für eine neue Geschäftsidee. Und glücklicherweise ist eine Änderung auch noch möglich, nachdem Gründer bereits gestartet sind.

Einen wichtigen Rat gibt es aber immer: Auch wenn bei den Gesellschaften, deren Gründung nicht der notariellen Beurkundung bedarf, ein Gesellschaftsvertrag auch ohne detaillierte schriftliche Vereinbarungen durch schlüssiges Handeln geschlossen werden kann, sollten Gründer die wichtigsten Punkte immer in Form eines Gesellschaftsvertrages schriftlich vereinbaren. Nur so können Neu-Unternehmer spätere Unstimmigkeiten zwischen mehreren Gesellschaftern und damit kosten- und zeitintensive Auseinandersetzungen vermeiden.

Und bei der GmbH gilt: Finger weg vom Stammkapital, bis die Gesellschaft im Handelsregister eingetragen ist.

Die Autorin Marion Gutheil ist Rechtsanwältin, Fachanwältin für Insolvenz- und Sanierungsrecht sowie Mediatorin bei der Mönig Wirtschaftskanzlei, Düsseldorf

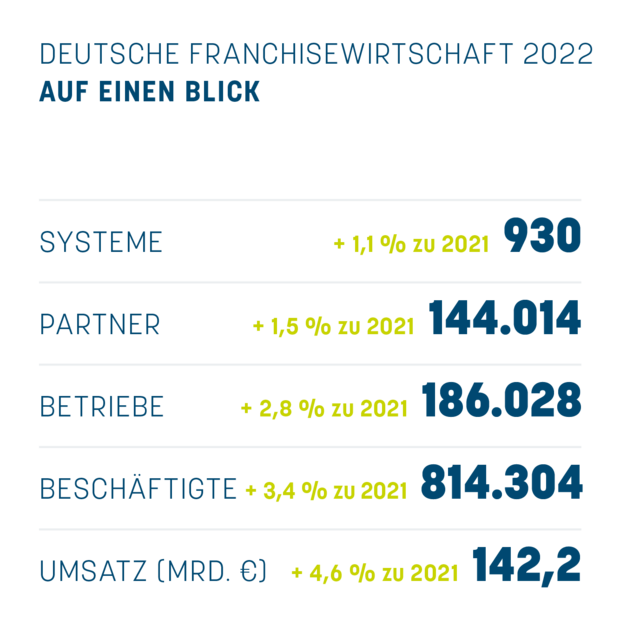

Franchisestatistik 2022

Die aktuelle Franchisestatistik zeigt: Selbst im Jahr multipler Krisen hat sich die Franchisewirtschaft in Deutschland auf positivem Niveau weiterentwickelt.

Die Franchisestatistik 2022 und der Franchise Klima Index (FKI) wurden vom 21. November bis 12. Dezember 2022 gemeinsam online erhoben. Per E-Mail aufgerufen waren 359 Mitglieder des Deutschen Franchiseverbandes sowie 570 Nichtmitglieder. Die Möglichkeit am Franchise Klima Index teilzunehmen, erhielten ausschließlich Mitgliedssysteme. Die Rücklaufquote betrug 9%. Zur Durchführung und Auswertung beauftragt wurde Prof. Dr. Achim Hecker (Digital Business University of Applied Sciences).

Die wichtigsten Ergebnisse der Franchisestatistik 2022 im Überblick

Die rund 930 Franchisesysteme hatten im vergangenen Jahr 144.014 Franchisepartner, das sind 1,5% mehr als noch im Vorjahr. Insgesamt sind rund 814.304 Mitarbeitende bei den 186.028 (+ 2,8%) Franchisebetrieben beschäftigt. Zahlen, die für eine anhaltend stabile Wirtschaftskraft sprechen. Einmal mehr gestärkt durch ein deutliches Plus bei den Umsatzzahlen der gesamten Franchisewirtschaft. Diese sind um 4,6% auf 142,2 Milliarden Euro angewachsen.

Start-Tipps für Food-Start-ups

Diese fünf Punkte solltest du kennen und beherzigen, bevor du dich mit einem Food-Start-up selbständig machst.

Das Thema Food ist bei Gründenden sehr beliebt; die Eintrittsbarrieren sind vermeintlich gering, schließlich kann jede(r) sein/ihr Lieblingsessen zubereiten. Umso wichtiger ist es, die größten Herausforderungen im Foodmarkt aufzuzeigen und zu verdeutlichen, was bei einer Food-Start-up-Gründung bzw. dem Markteintritt zu beachten ist.

Doch zunächst soll geklärt werden: Was ist ein Food-Start-up? Im Wesentlichen sind es sechs Merkmale, die ein Food-Start-up vom Café nebenan unterscheiden: Ein Food-Start-up

- vertreibt ein Lebensmittel oder Getränk,

- hat den Anspruch, ein hohes Wachstum zu generieren,

- ist innovativ – was bedeutet, dass es neue Märkte erschließt oder Nischen besetzt,

- bedient einen oder mehrere Food-Trends,

- macht frühzeitig schnell Fehler, lernt daraus und passt sich schnell an,

- verbessert die Lebensmittelbranche.

Wenn diese Merkmale auf deine Idee, deine Gründung oder dein bereits bestehendes Unternehmen zutreffen, solltest du unbedingt weiterlesen.

Wer ist dazu berufen, ein Food-Start-up zu gründen?

Grundsätzlich kann jede(r) gründen. Nicht selten gründen Personen, die durch eigene Erfahrungen oder Bedürfnisse vermeintliche Marktlücken entdecken. So gibt es zahlreiche Gründer*innen, die selbst Unverträglichkeiten haben und vor diesem Hintergrund gezielt Produkte entwickeln, die trotz Unverträglichkeit verzehrt werden können. Nach über hundert Interviews weiß ich: Die meisten Gründer*innen haben weder eine Ausbildung noch ein Studium im Bereich Food. Einige davon werden trotzdem erfolgreich. Mein Rat: Wenn du nicht aus der Branche kommst, dann suche dir Mitgründer*innen, die ich als „hungry food nerds“ bezeichne. Mit „hungry“ meine ich hungrig auf Erfolg. Wenn du oder potenzielle Mitgründer*innen diesen Hunger nicht mitbringen, werdet ihr lange Durststrecken nicht überstehen. Mit „food nerd“ meine ich, dass eine Person im Team exzellent im Bereich Produkt sein sollte. Ob du alleine oder ihr im Team gründet, bleibt dir überlassen. Ich empfehle dir, Mitreisende für deinen Weg zu suchen. Ihr könnt durch Sparring schneller vorankommen, unterschiedliche Kompetenzen einbringen und es macht einfach mehr Spaß im Team.

Tolle Produktidee – aber wie geht’s weiter?

Eine gute Idee hast du bereits, ebenso den Willen, deine Idee in die Welt zu bringen. Vor deinem inneren Auge siehst du dein fertiges Produkt in jedem REWE- und EDEKA-Regal in Deutschland stehen. Wobei stehen das falsche Wort ist: Es funkelt und glänzt im Regal; und alle wollen dein Produkt haben. Doch bis dahin ist es noch ein weiter Weg. Schritt für Schritt und mit viel Geduld wirst du diesen Weg gehen müssen. Wichtiger als ein hervorragendes Produkt ist die Auseinandersetzung mit dem Foodmarkt und deiner potenziellen Zielgruppe.

Gesättigte Märkte und volle Mägen

Wir haben alles, was wir brauchen, und müssen uns, bis auf wenige Ausnahmen, keine Sorgen um Versorgungsengpässe machen. Mit wir meine ich unsere Wohlstandsgesellschaft in Deutschland. Dennoch gibt es Herausforderungen, die gelöst und Bedürfnisse, die befriedigt werden können. Um dir einen ersten Überblick zu verschaffen, empfehle ich dir, ein Business Model Canvas (BMC) aufzusetzen. Innerhalb des BMC gilt es zu eruieren, wo ihr eure Nische findet und gesättigte Mägen wieder hungrig machen könnt. Das herauszufinden, erfordert etwas Marktforschung. Der Vorteil am Foodmarkt ist: Du kannst sehr gut Marktforschung betreiben, da wir nun mal alle Essen müssen und wollen. Mit einer B2B-Software wäre das schwieriger.

Als kostengünstigen Einstieg empfehle ich dir mit deiner ersten Produktversion etwa 20 potenzielle Kund*innen zu befragen. Auf Social Media beispielsweise kannst du Kontakte suchen und anschreiben. Bitte nicht auf Family & Friends zurückgreifen – dort erwarten dich verfälschte Ergebnisse aufgrund persönlicher Betroffenheit. Diesen 20 Personen schickst du dann deine Proben und lässt sie einen Fragebogen ausfüllen. Mit diesem Feedback kannst du dein Produkt stetig weiterentwickeln, angepasst an die Bedürfnisse deiner Zielgruppe. Denk dabei immer daran: Du entwickelst ein Produkt für deine Kund*innen und nicht für dein Ego.

Wenn du diesen Weg gehst, kannst du einen der folgenden zwei Sätze ausfüllen, den ich mir von Robin Söder abgeschaut habe, und hast damit dein Geschäftsmodell auf den Punkt gebracht:

„Wir helfen Avatar (A) zum Ergebnis (E) im Zeitraum (Z) ohne Probleme (P) und Schmerz (S).“

„Wir befriedigen Bedürfnis (B) von Avatar (A) im Zeitraum (Z) ohne Problem (P) oder Schmerz (S).“

Die Buchstaben sind Variablen, die du individuell ersetzen kannst. Bei meinem eigenen Start-up vemami definieren wir diesen Satz beispielsweise wie folgt: „Wir helfen Flexitarier*innen und Vegetarier*innen, ihren Fleischkonsum zu reduzieren, ohne Verlust an Geschmack und ohne Dogmatismus.“

Regelbruch

Die Wahrscheinlichkeit, dass jemand deine Idee bereits hatte, ist extrem hoch. Daraus resultiert, dass es nicht reicht, ein gutes Produkt zu einem guten Preis anzubieten. Du musst aus der Masse der Produkte herausstechen. Du musst dich bemerkbar machen. Du musst der schwarze Schwan auf dem See sein. Wie du das schaffst? Eine Möglichkeit ist gezielter Regelbruch.

Dazu nachfolgend zwei Beispiele von Food-Marken, die durch Regelbruch Aufmerksamkeit generieren konnten.

Lemonaid: Es gibt viele Limonaden auf dem Markt, einige mehr, andere weniger bekannt. Eine unter diesen ist Lemonaid. Anfangs nur im Biohandel verfügbar, ist die Marke mittlerweile recht bekannt. Das Start-up hat sich auf die Fahne geschrieben, Limonade mit reduziertem Zuckergehalt zu verkaufen. Im deutschen Lebensmittelgesetz gibt es eine Mindestzuckergrenze für Limonaden.

Diese Grenze unterschritt Lemonaid und erhielt damit eine Abmahnung mit der Anforderung, seine Produkte nicht als Limonade zu bezeichnen. Lemonaid hat diesen Regelbruch genutzt und auf seine Flaschen einen Aufkleber im Style von Zigarettenwarnhinweisen mit dem Titel „Achtung, wenig Zucker“ geklebt. Dadurch haben sie unglaublich viel Presseartikel und Aufmerksamkeit generiert.

Djoon: Bist du ein Dattelfan? Es gibt sie getrocknet und entsteint zu kaufen. Diese kleinen, süßen und natürlichen Früchte gibt es nicht regional, sie werden aus dem Nahen Osten importiert. Dennoch erfreuen sie sich großer Beliebtheit. Martin, der Gründer von Djoon, kam durch seine Tätigkeiten im Ausland auf den Geschmack der Dattel. Eine Idee wuchs in ihm: Wieso keine Pralinenalternative aus Datteln entwickeln, die keinen zugesetzten Zucker benötigt, weil die natürliche süße der Dattel ausreicht?

Heute entwickelt und vertreibt Djoon einzigartige Dattelpralinen mit einem Überzug aus dunkler Schokolade. Wobei Djoon dazu eigentlich nicht Schokolade sagen darf: Denn laut Gesetz muss Schokolade einen gewissen Anteil an zugesetztem Zucker enthalten. Djoon definiert damit eine Praline neu: ohne Zuckerzusatz, auf natürlicher Basis, mit kurzer Zutatenliste. Damit bricht das Start-up gleich zwei Regeln: Was eine Praline ausmacht und wie Schokolade definiert ist.

Mit dieser klugen Idee aus strategischem Regelbruch erzeugen sowohl Lemonaid als auch Djoon Aufmerksamkeit und daraus Erfolg. Fazit: Erschaffe einen gezielten Regelbruch und deine Marke wird MERK-würdig.

Finanzierung: Ohne Moos nix los

Wenn alles passt, also eine gute Produktidee, ein starkes Team, eine vorhandene Problemlösung oder Bedürfnisbefriedigung vorhanden ist, muss das Vorhaben auch finanziert werden. Eingangs wurden die sechs Merkmale eines Food-Start-ups aufgelistet. Eins davon ist das Potenzial zu hohen Wachstumsraten. Wachstum muss finanziert werden. Es muss dir klar sein: Wenn du im Foodmarkt wachsen willst, kommst du früher oder später nicht am dominierenden Einzelhandel vorbei. Neben mehr als 30 Prozent Marge hat dieser meistens auch noch Zahlungsziele von über sechs Wochen. Das bedeutet, du musst nicht nur deine Rohstoffkosten, Personalaufwände und Vertriebskosten vorfinanzieren, sondern auch noch zwei Monate auf Zahlungseingänge warten. Dazu kommen die Kosten für Lohnproduzenten*innen und/oder Lohnabfüller*innen mit entsprechenden Mindestmengen pro Charge. Da kommt schnell eine Summe zusammen, mit der du dir alternativ einen Kleinwagen kaufen könntest.

Da die wenigsten auf eine fette Abfindung, ein gut bestücktes Erbschaftskonto oder reiche Verwandtschaft zurückgreifen können, wird Kapital benötigt. Deine Hausbank wird von deiner risikoreichen Idee sehr wahrscheinlich wenig begeistert sein. Zum Glück gibt es sogenannte Wagniskapitalgeber*innen, die Start-ups finanzieren. Kapital ist ausreichend im Markt verfügbar. Sei dir jedoch bewusst: Wenn du dir Wagniskapital suchst, gibt es nur eine Geschwindigkeit und nur ein Ziel. Die Geschwindigkeit ist Vollgas und das Ziel ist (meistens) ein Exit. Wagniskapitalgeber*innen leben davon, dass ein oder zwei von zehn Investments durch die Decke gehen. Im besten Fall ist das deine Idee. Für das Investment möchten sie natürlich eine Gegenleistung und das sind Anteile an deinem Start-up. Diese Anteile gewinnen durch steigende Markenbekanntheit an Wert und generieren durch den Exit einen deutlichen Gewinn.

Drei typische Kapitalgeber*innen für Food-Start-ups

Business Angel: Erfolgreiche Unternehmer*innen kennen die Herausforderungen und Probleme, denen sich Gründer*innen stellen. Einige von ihnen sind so erfolgreich, dass sie als Wagniskapitalgeber*innen (Business Angels) fungieren. Business Angels sind bereits in sehr frühen Phasen, beispielsweise wenn du noch in der Produktentwicklung bist, potenzielle Geldgeber*innen für dich. Optimalerweise suchst du dir einen Business Angel, der bereits in Food-Start-ups investiert sind oder selbst aus der Branche kommt. Dadurch bekommst du „smart money“ – also Kapital und Know-how. Die Investitionssummen von Business Angels liegen zumeist zwischen 50.000 und 200.000 Euro. Die höhe der Anteile, die du dafür abgeben musst, ist Verhandlungssache.

Venture Capital: Venture Capital sind professionell gemanagte Geldtöpfe, die unter anderem in Start-ups investieren. In frühen Phasen steigen diese meistens noch nicht ein. Für Folgefinanzierungen wirst du sie jedoch brauchen.

Corporate Venture Capital: Der Lebensmittelmarkt ist hart umkämpft und Innovationen entstehen gefühlt am Fließband. Wer den Markt jedoch genauer beobachtet, stellt fest: Etablierte Unternehmen schaffen es oft nicht, mit hoher Geschwindigkeit neue Produkte oder sogar neue Absatzmärkte zu erschließen. Dazu suchen sie nicht selten Zugang zu Start-ups. Diese haben einen weiteren Vorteil: ein motiviertes Gründungsteam, das viele Überstunden auf sich nimmt und keinen Urlaubsanspruch hat. Doch auch du als Gründer*in kannst von Corporate Venture Capital profitieren. Neben Kapital kannst du dir Zugang zu deiner Zielgruppe, Produktionspartner*innen, Lohnabfüller*innen und Expert*innen schaffen. Einen Haken hat das Ganze jedoch: Es kann passieren, dass ein Exit erschwert wird, da andere Geldgeber*innen möglicherweise abgeschreckt sind.

Der Foodmarkt – kein leichtes, aber lohnendes Terrain

Jeder Markt hat seine Besonderheiten – so auch der Foodmarkt. Wenn du nicht aus dem Bereich kommst, wirst du es schwer haben. Dennoch solltest du dich nicht davon abschrecken lassen. Lass dich von niemandem entmutigen. Der Moment, dein eigenes Produkt im Supermarktregal zu sehen, ist unbeschreiblich. Der Weg dorthin ist zwar lang und steinig, aber mindestens genauso aufregend, ereignisreich, spannend, lehrreich und voller wertvoller Begegnungen. Wenn der schlimmste Fall eintritt und dein Produkt floppt, hast du so viele wertvolle Erfahrungen gesammelt und dich weiterentwickelt, sodass du am Ende nur gewinnen kannst.

Tipp zum Weiterlesen und -arbeiten

Tobias Gross, Erfolgskonzepte für Food-Start-ups. Best Practices und Handlungsempfehlungen für Gründer, ISBN: 9783658380458, Springer 2022, 24,99 Euro (eBook 19,99 Euro).

Das Buch begleitet Gründer*innen in der Food-Branche von der Idee bis hin zum Geschäftsmodell, von der Lebensvision des Gründungsteams bis hin zum erfolgreichen Vertrieb. Es vereint die betriebswirtschaftliche Seite mit der praktischen Umsetzung, um (potenzielle) Gründer*innen Schritt für Schritt ins Handeln zu bringen.

Der Autor Tobias Gross hat über zehn Jahre Erfahrung in der Food-Branche - von Gastronomie, über Bio-Bäckerei bis hin zu eigenen Gründungen. Seit 2020 ist er Host des Podcastfür Akteure in der Lebensmittelbranche, inbesondere für Gründer*innen mit über 100 Experten-Interviews.

Gründen in der Transportlogistik: Lohnt sich das heute noch?

Pro- und Kontra-Argumente des Startens in einer hart umkämpften Branche. Wenn du dich mit einem Unternehmen in der Transportlogistik-Branche selbstständig machen willst, erfährst du hier, auf was du auf deinem Weg in die Selbstständigkeit achten musst, um möglichst effizient und nachhaltig zu starten.

Kaum eine Branche konnte die Pandemie so gut überstehen wie diejenige, die die Online-Bestellungen zu den zuhause wartenden Kund*innen brachte. Derzeit allerdings, unter dem Eindruck des Ukraine-Krieges mit seinen unter anderem dramatisch gestiegenen Kraftstoffpreisen, darbt aber auch kaum eine andere Branche so sehr.

Tatsache ist: Die Transportlogistik bietet zahlreiche Verlockungen. Doch lohnt es sich wirklich noch der Versuch, in diesem umkämpften Markt einen Fuß zu fassen? In den folgenden Zeilen werfen wir einen Blick auf beide Seiten der Medaille.

1. Die Gründung lohnt sich weiterhin, weil …

… gerade auf der letzten Meile noch viele Nischen bestehen

Wer an Transportlogistik denkt, der hat dabei häufig den typischen Langstrecken-LKW-Transport im Sinn: Zugmaschine, Auflieger, grenzüberschreitender Verkehr und Aufträge, die tausende Kilometer Distanz überbrücken.

Zugegeben, die Langstrecke auf der Straße ist ein wichtiger Teil der Transportlogistik. Gerade heute, wo so viele Branchen globalisiert sind und die Einzelteile eines einzigen Produkts problemlos aus mehreren Ländern stammen können.

Allerdings ist die Langstrecke nur ein Baustein innerhalb der Transportlogistik. Ein häufig übersehener, jedoch elementar wichtiger Baustein ist die „letzte Meile“, der Nahverkehr in einem Radius von nur wenigen Kilometern. Eben dort bietet sich bei uns derzeit eine interessante Situation:

- Die Landflucht der präpandemischen Jahre ist mittlerweile deutlich abgeklungen. Dennoch fehlt es hier weiterhin an allen Ecken und Enden an Kerninhalten einer attraktiven Lage. Vor allem nahegelegene Einkaufsmöglichkeiten.

- Hingegen in den (Groß-)Städten sich Verkehrskonzepte derzeit sehr rasch ändern. In der Folge können viele längst nicht mehr so komfortabel mit dem Auto einkaufen, wie sie es möchten.

Hier bestehen also weiterhin Nischen, respektive tun sich solche gerade auf. Sie mit kreativen Konzepten für Kurzstreckenlogistik zu füllen, ist eine Aufgabe für echte Macher*innen. Gerade weil solche Personen dazu tendieren, die Situation ohne die „Logistiker-Brille“ zu betrachten und deshalb Konzepte kreieren können, die nicht den althergebrachten Herangehensweisen entsprechen. Äußerst passend, wie das nächste Kapitel zeigen wird.

… die Branche kreativen Konzepten gegenüber sehr offen ist

Wir haben in den vergangenen Jahren erlebt, wie sich mit Just Eat Takeaway (in Deutschland als Lieferando bekannt) eine völlig neue Art von Transportdienstleister etablierte.

Und Uber Eats zeigt derzeit, wie sehr das sowieso schon kreative Konzept der privatwirtschaftlichen (Personen-)Beförderung auf Lebensmittel anpassbar ist.

Es gibt in der Logistikwelt viele solcher Beispiele. Sie alle haben an der Basis „nur“ damit zu tun, Dinge von A nach B zu bringen. Dennoch sind sie im höchsten Maße kreativ, gehen andere Wege, erbringen eine völlig neue oder maßgeblich optimierte Form von Dienstleistung.

Solche Erfolgsgeschichten existieren nur, weil die gesamte Transportlogistik solchen unkonventionellen Konzepten und optimierten Herangehensweisen gegenüber sehr aufgeschlossen ist. Wer dementsprechend solche Ideen entwickeln und zur Marktreife führen kann, findet eine Branche, die, so konventionell sie manchmal anmuten mag, tatsächlich geradezu revolutionär sein kann, wenn es darum geht, neue Herangehensweisen zu akzeptieren oder bestehende zu verbessern.

… der Transport von Waren systemrelevant ist

Nur wenige würden in einer Branche gründen, deren Ende bereits vorhersehbar ist oder die ausschließlich in einem optimalen gesellschaftlichen und politischen Klima erblühen würde.

Aktuell eine Manufaktur für Zweitakt-Mopeds zu gründen wäre deshalb ebenso fragwürdig wie der Aufbau eines Unternehmens, das Dienstleistungen offeriert, die bei schlechter Wirtschaftslage als erstes von der Zielgruppe eingespart werden.

Transportlogistik ist hingegen – in vielen ihrer Teile – eine Branche, die wirklich „systemrelevant“ ist. Sie mag zwar bei schlechter Konjunktur leiden, doch ähnlich wie etwa

- Landwirtschaft,

- Lebensmittelhandel,

- Hygieneprodukte,

- Telekommunikation oder

- Bestattungsdienstleistungen

handelt es sich um eine Branche, die unabhängig von sämtlichen externen Umständen immer benötigt wird; die sogar essenziell für das Funktionieren der gesamten Welt ist. Ohne der Transportlogistik würde nicht nur sprichwörtlich alles zusammenbrechen.

Insbesondere, wer selbst lange nach der Gründung wandlungsfähig bleiben kann, findet deshalb eine Branche vor, die eine hohe systemische Sicherheit bietet, weil sie für die Basisfunktionen sämtlicher Gesellschaften so relevant ist. Selbst in wahrhaft dystopischen Krisen wird es Bedarf für Unternehmen geben, die Güter transportieren.

Tipps zur Beratersuche

Im Gründungsprozess spielt Beratung eine wesentliche Rolle. Wie Sie den für Ihre Bedürfnisse und Ihre Geschäftsidee am besten geeigneten Coach aus dem großen Angebot herausfiltern, lernen Sie in diesem Workshop.

Ob falsche Beratung, überhöhte Honorarforderungen oder dubiose Produktangebote – das gehört zum Alltag im Gründungsgeschehen Deutschlands mit seinem eher unübersichtlichen Beratermarkt. Neben hervorragend ausgebildeten und erfahrenen Beratern tummeln sich eben auch viele „Trittbrettfahrer“. Das ist nachvollziehbar, wenn man sich vor Augen führt, dass noch vor ein paar Jahren der eher kleine Bereich der Gründungsberatung von Unternehmensberatern mit abgedeckt wurde.

Mit der Zunahme von Gründungen aus der Arbeitslosigkeit heraus und den entsprechenden Förderinstrumenten gibt es mittlerweile jedoch viele Berater, die ihr Tätigkeitsgebiet mit dem Thema Gründung abrunden. Häufig macht diese Arbeit jedoch nur einen sehr geringen Anteil ihrer Tätigkeit und ihres Umsatzes aus. Oftmals wird sie nur zur Neukundengewinnung eingesetzt oder sogar lediglich „nebenher“ betrieben.

Kein Wunder also, wenn es unter diesen Voraussetzungen häufig zu Kommunikationsproblemen zwischen Berater und Gründer kommt. Denn in der Vorgründungs- und Gründungsphase sind andere Themen relevant als bei einem etablierten Unternehmen. Hinzu kommt, dass sich viele Anbieter schwerpunktmäßig nur der Fachberatung oder nur dem Coaching widmen, wie eine Studie des Gründungslehrstuhls Lüneburg aufzeigt. „Integrative Kompetenzprofile, die beide Seiten abdecken können, sind die Ausnahme“, heißt es in der Studie. Thorsten Visbal, Dozent der Beraterqualifizierung Enigma Q-plus, bringt seine Erfahrung zum Thema Kompetenzprofil so auf den Punkt: „Die hohe Kompetenz des Gründungsberaters liegt darin, sein eigenes Beratungs-Fundament zu stärken und sich tagtäglich bei der Arbeit souverän auf dem Kontinuum von Fachberatung und Coaching bewegen zu können.“

Der Prozess der Gründungsberatung darf also nicht unterschätzt werden, und es ist demnach wichtig für Gründerinnen und Gründer, die richtige Person für die Umsetzung ihrer Geschäftsidee zu finden. Der Schritt in die Selbständigkeit ist naturgemäß mit vielen Chancen und Risiken behaftet. Gerade wenn eine hohe Investitionssumme im Spiel ist, sollte man nicht leichtfertig den Berater wählen. Doch welche Strategie hilft bei der Suche und welche Möglichkeiten gibt es zur Orientierung? Ein guter Weg ist es, sich Schritt für Schritt dem Thema zu nähern. Die nachfolgenden Regeln und Tipps können dabei helfen, die Auswahl zu erleichtern:

Nützliche Tipps für die geplante Unternehmensgründung

Von der Idee bis zur Markteinführung umfasst die Unternehmensgründung unzählige Schritte. Wir fassen zusammen, worauf bei der Gründung eines erfolgreichen Unternehmens zu achten ist.

Mit umfangreicher Recherche starten

Die Branche, in der man arbeiten möchte, sollte man kennen und verstehen. Auch wenn eine Geschäftsidee noch so einzigartig erscheint, ist sie das vielleicht gar nicht – und die Konkurrenz schläft nicht. Nur, weil man eine gute Idee hat, heißt das keinesfalls, dass andere sie nicht haben. Das sagte schon Ian Wright, der Gründer von British Business Energy. Die Konkurrenz sollte man deshalb im Blick haben und herausfinden, wie man Alleinstellungsmerkmale findet. Das eigene Produkt muss besser oder vielleicht auch einfach nur billiger sein, um zu funktionieren.

Bevor man also in den Markt eintritt, sollte man die Zielgruppe sowie die Konkurrenz analysieren. Eine umfangreiche Marktanalyse mit allem, was dazugehört, ist unerlässlich für den Erfolg. Ein Schnellschuss ist also weniger empfehlenswert – vielmehr sollte ausreichend Zeit in die Recherche fließen, ehe man ein Produkt oder eine Dienstleistung auf den Markt bringt.

Finanzplanung

Wer ein Unternehmen gründen möchte, braucht meist Geld – und hat dieses in vielen Fällen nicht einfach so zur Verfügung. Kapital muss aber nicht nur „herangeschafft“ werden. Unternehmer*innen müssen zudem lernen, mit Geld gut zu haushalten. Egal, ob man einen Bankkredit aufnehmen möchte, großes Glück hatte und mit einem kostenlosen Bonus ohne Einzahlung gewonnen hat oder gar einen großen Jackpot geknackt hat: Richtiges Wirtschaften will gelernt sein, sowohl privat als auch beruflich. Das Startkapital ist zudem für Gründer*innen oft eine große Hürde. Die erste und häufigste Anlaufstelle sind Familie und Freund*innen. Investor*innen und Risikokapitalgeber*innen oder Crowdfunding-Projekte können ebenfalls dabei helfen, den nötigen Betrag aufzubringen. Doch wer plant, mit viel Geld zu hantieren, sollte auch wissen, wie man damit umgeht. Unternehmer*innen sollten einen Plan machen, wie sie die Gründungskosten aufbringen wollen und wie sie ihr Geld dann möglichst sinnvoll nutzen. Das schließt auch Steuern mit ein. Denn gerade, wer neu im Business ist, hat oft noch keine Vorstellungen davon, was eigentlich an Steuerzahlungen anfällt. Deshalb gilt: Ausgeben, was nötig ist, aber ausreichend Rücklagen bilden.

Auf die Expertise anderer setzen

Gern möchte man alles selbst kontrollieren und gibt nur ungern Verantwortung ab. Denn es geht doch um die eigene Vision und Idee. Doch auch als findige(r) Unternehmer*in kann man nicht jedes Problem allein lösen. Stattdessen sollte man lieber frühzeitig auf Fachleute zurückgreifen, die einen Mehrwert ins Unternehmen bringen und gleich zu Beginn dafür sorgen, dass man den richtigen Weg einschlägt. Sowohl juristischer Beistand als auch ein guter Marketer sind wichtig – und auch die Buchführung will gleich zu Beginn gelernt sein. Je nachdem, wo die eigenen Stärken liegen, ist es sinnvoll, andere Bereiche auszulagern. So kann man sich auf sein eigenes Steckenpferd konzentrieren und die Kontrolle in anderen Bereichen abgeben und Aufgaben denen überlassen, die wirklich Ahnung davon haben. Das kostet zwar, lohnt sich aber und spart am Ende Kräfte, Nerven und eigene Ressourcen, die in anderen Bereichen besser eingesetzt werden können.

Businessplan erstellen

In einem Businessplan werden alle Schritte festgelegt, die für einen erfolgreichen Start und kontinuierliches Wachstum von Bedeutung sind. Mit einem guten Plan lassen sich Investor*innen und Expert*innen überzeugen, und das Unternehmen wird ins rechte Licht gerückt. Entsprechend sollte der Businessplan ganz am Anfang stehen und immer griffbereit sein. Auch eine Software für die Erstellung eines Plans kann hier hilfreich sein, um einen professionellen Auftritt zu gewährleisten. Enthalten sollte der Plan zudem Infos zum Unternehmen, eine Analyse des aktuellen Marktes, Details zu Entscheidungsträger*innen sowie einen Finanzplan.

Risiken kennen und bewerten