Aktuelle Events

Nützliche Tipps für die geplante Unternehmensgründung

Von der Idee bis zur Markteinführung umfasst die Unternehmensgründung unzählige Schritte. Wir fassen zusammen, worauf bei der Gründung eines erfolgreichen Unternehmens zu achten ist.

Mit umfangreicher Recherche starten

Die Branche, in der man arbeiten möchte, sollte man kennen und verstehen. Auch wenn eine Geschäftsidee noch so einzigartig erscheint, ist sie das vielleicht gar nicht – und die Konkurrenz schläft nicht. Nur, weil man eine gute Idee hat, heißt das keinesfalls, dass andere sie nicht haben. Das sagte schon Ian Wright, der Gründer von British Business Energy. Die Konkurrenz sollte man deshalb im Blick haben und herausfinden, wie man Alleinstellungsmerkmale findet. Das eigene Produkt muss besser oder vielleicht auch einfach nur billiger sein, um zu funktionieren.

Bevor man also in den Markt eintritt, sollte man die Zielgruppe sowie die Konkurrenz analysieren. Eine umfangreiche Marktanalyse mit allem, was dazugehört, ist unerlässlich für den Erfolg. Ein Schnellschuss ist also weniger empfehlenswert – vielmehr sollte ausreichend Zeit in die Recherche fließen, ehe man ein Produkt oder eine Dienstleistung auf den Markt bringt.

Finanzplanung

Wer ein Unternehmen gründen möchte, braucht meist Geld – und hat dieses in vielen Fällen nicht einfach so zur Verfügung. Kapital muss aber nicht nur „herangeschafft“ werden. Unternehmer*innen müssen zudem lernen, mit Geld gut zu haushalten. Egal, ob man einen Bankkredit aufnehmen möchte, großes Glück hatte und mit einem kostenlosen Bonus ohne Einzahlung gewonnen hat oder gar einen großen Jackpot geknackt hat: Richtiges Wirtschaften will gelernt sein, sowohl privat als auch beruflich. Das Startkapital ist zudem für Gründer*innen oft eine große Hürde. Die erste und häufigste Anlaufstelle sind Familie und Freund*innen. Investor*innen und Risikokapitalgeber*innen oder Crowdfunding-Projekte können ebenfalls dabei helfen, den nötigen Betrag aufzubringen. Doch wer plant, mit viel Geld zu hantieren, sollte auch wissen, wie man damit umgeht. Unternehmer*innen sollten einen Plan machen, wie sie die Gründungskosten aufbringen wollen und wie sie ihr Geld dann möglichst sinnvoll nutzen. Das schließt auch Steuern mit ein. Denn gerade, wer neu im Business ist, hat oft noch keine Vorstellungen davon, was eigentlich an Steuerzahlungen anfällt. Deshalb gilt: Ausgeben, was nötig ist, aber ausreichend Rücklagen bilden.

Auf die Expertise anderer setzen

Gern möchte man alles selbst kontrollieren und gibt nur ungern Verantwortung ab. Denn es geht doch um die eigene Vision und Idee. Doch auch als findige(r) Unternehmer*in kann man nicht jedes Problem allein lösen. Stattdessen sollte man lieber frühzeitig auf Fachleute zurückgreifen, die einen Mehrwert ins Unternehmen bringen und gleich zu Beginn dafür sorgen, dass man den richtigen Weg einschlägt. Sowohl juristischer Beistand als auch ein guter Marketer sind wichtig – und auch die Buchführung will gleich zu Beginn gelernt sein. Je nachdem, wo die eigenen Stärken liegen, ist es sinnvoll, andere Bereiche auszulagern. So kann man sich auf sein eigenes Steckenpferd konzentrieren und die Kontrolle in anderen Bereichen abgeben und Aufgaben denen überlassen, die wirklich Ahnung davon haben. Das kostet zwar, lohnt sich aber und spart am Ende Kräfte, Nerven und eigene Ressourcen, die in anderen Bereichen besser eingesetzt werden können.

Businessplan erstellen

In einem Businessplan werden alle Schritte festgelegt, die für einen erfolgreichen Start und kontinuierliches Wachstum von Bedeutung sind. Mit einem guten Plan lassen sich Investor*innen und Expert*innen überzeugen, und das Unternehmen wird ins rechte Licht gerückt. Entsprechend sollte der Businessplan ganz am Anfang stehen und immer griffbereit sein. Auch eine Software für die Erstellung eines Plans kann hier hilfreich sein, um einen professionellen Auftritt zu gewährleisten. Enthalten sollte der Plan zudem Infos zum Unternehmen, eine Analyse des aktuellen Marktes, Details zu Entscheidungsträger*innen sowie einen Finanzplan.

Risiken kennen und bewerten

Natürlich erhofft man sich, mit seinem Unternehmen schnelle Erfolge zu sehen. Große oder kleine Risiken gehören aber dazu. Deshalb sollten diese in die Planung einbezogen werden: Gründer*innen müssen bewerten, welche Risiken es gibt, bevor sie einen Geschäftsplan auf die Beine stellen. Auch bei der besten Planung können zudem Fehler passieren. Auch hier gilt es, darauf vorbereitet zu sein und lösungsorientiert zu bleiben. Kaum ein(e) Gründer*in wird im Laufe der Zeit nicht auf ungeahnte Probleme stoßen. Diese müssen aber wahrlich nicht das Ende bedeuten, sondern können vielmehr eine neue Richtung vorgeben. Da Fehler aber auch teuer werden können, sollte man sich lieber früher als später mit dem Krisenmanagement befassen: Je nach Unternehmen können verschiedene Versicherungen die nötige Absicherung im Ernstfall gewährleisten.

Zielstrebigkeit und die Mission im Blick

Und zu guter Letzt: Es ist wirklich keine leichte Aufgabe, sich von der Masse abzuheben. Erfolg kann niemand garantieren. Doch wer sein Ziel im Blick behält und seine Mission klar vor Augen hat, kann erfolgreich werden. Gründer*innen sollten wissen, warum sie gründen – und die eigene Mission immer im Blick haben, um Entscheidungen zu treffen, die dem Ziel dienen, das am Ende erreicht werden soll. Das klingt nach einem banalen Tipp, der aber von unschätzbarem Wert ist. Denn entlang des Weges sind Störfaktoren und Ablenkungen vorprogrammiert. Wer aber den Fokus behält und an seinen Erfolg glaubt, wird rational entscheiden und hoffentlich immer wieder den richtigen Weg einschlagen.

Diese Artikel könnten Sie auch interessieren:

Freelancer-Kompass 2026: 43 % der Freelancer*innen ohne gesicherte Projekt-Auslastung

Die erste Erhebung des Freelancer-Kompass 2026 unterstreicht die wachsende Unsicherheit in der Projektlandschaft und zeigt deutliche Rückgänge der Auftragslage in mehreren Branchen.

Die wirtschaftliche Unsicherheit unter Freelancer*innen spitzt sich weiter zu: 43 Prozent haben derzeit keine gesicherte Auslastung für die kommenden Monate. Die Hälfte gibt zudem an, dass sich die Auftragslage im Vergleich zum Vorjahr verschlechtert hat. Das zeigen die Ergebnisse der ersten und aktuellen Erhebungswelle für den Freelancer-Kompass 2026 von freelancermap. Seit mehr als zehn Jahren liefert Deutschlands größte Freelancer-Plattform umfangreiche Daten zur Selbständigkeit im deutschsprachigen Raum. Für die kommende Ausgabe des Freelancer-Kompass ermöglichen erstmals mehrere kurze Umfragen ein detaillierteres Bild des Ist-Zustandes.

Die Auslastungsangaben der Selbständigen verdeutlichen, wie angespannt die aktuelle Projektsituation ist. Zwölf Prozent der Befragten haben eine gesicherte Auftragslage bis zu einem Monat, jeder Fünfte hat Projekte für die nächsten zwei bis drei Monate sicher, 13 Prozent für vier bis sechs Monate. Für einen Großteil der Freelancer*innen bleibt eine langfristige Planung daher unmöglich.

Weniger Aufträge in mehreren Branchen

Die angespannte Situation zeigt sich auch beim Blick auf die Branchen. In mehreren Sektoren melden Freelancer*innen einen spürbaren Rückgang der Nachfrage. Insbesondere betroffen ist die gegenwärtig krisenbehaftete Automobilbranche. 32 Prozent der Befragten geben an, das sie hier einen Rückgang der Aufträge verzeichnen. Im Sektor IT/Software sind es 23 Prozent und in der Industrie, dem Maschinenbau sowie im Bereich Banken/Finanzwesen jeweils zwölf Prozent.

„Wenn in so vielen Branchen Aufträge zurückgehen und fast die Hälfte der Freelancer keinerlei Planungssicherheit hat, ist das längst kein individuelles Risiko mehr, sondern ein strukturelles“, sagt Thomas Maas, CEO von freelancermap. „Freelancer stehen für Flexibilität und Expertise. Doch genau diese Menschen geraten zunehmend unter Druck, weil wirtschaftliche und politische Rahmenbedingungen ihnen ihre Arbeit erschweren. Branchenrückgänge, kurze Auslastungshorizonte und operative Hürden in Projekten wirken zudem zusammen. Das trifft nicht nur einzelne, sondern prägt den Markt insgesamt.“

Herausfordernde Zusammenarbeit

Zu den häufigsten Auftraggebern zählen überwiegend größere Unternehmen. So arbeiten 60 Prozent der Befragten mit dem Mittelstand zusammen und 58 Prozent mit Konzernen. Dahinter folgen Agenturen und Beratungen (27 Prozent) sowie Start-ups (21 Prozent). In der täglichen Projektarbeit und Zusammenarbeit begegnen Freelancer*innen mehreren Schwierigkeiten, die ihre Arbeitsweise erschweren. Besonders häufig genannt werden unklare Anforderungen (55 Prozent), verzögerte Rückmeldungen (47 Prozent) sowie fehlende Entscheidungen (42 Prozent).

Beim Blick auf den Arbeitsort zeigt sich, dass ein überwiegender Teil der Selbständigen (71 Prozent) aus dem Homeoffice arbeitet. 22 Prozent arbeiten hybrid. Nur jeder Zwanzigste (5 Prozent) arbeitet bei dem Kunden / der Kundin vor Ort. Die Möglichkeit einer Workation nutzen zwei Prozent der Befragten.

Rahmenbedingungen ausschlaggebend

Freelancer*innen lehnen Projekte vor allem dann ab, wenn grundlegende Rahmenbedingungen nicht stimmen. Am häufigsten wird ein zu niedriger Stundensatz genannt (70 Prozent). Ebenfalls stark vertreten ist die Aussage, dass das Projekt nicht zu den eigenen Fähigkeiten passt (62 Prozent). Besteht nicht die Möglichkeit, remote zu arbeiten, ist dies für knapp die Hälfte (49 Prozent) ein Ausschlusskriterium.

„Freelancer bringen viel Erfahrung, Tempo und Spezialisierung in Projekte ein. Doch das gelingt nur, wenn die Rahmenbedingungen stimmen“, sagt Thomas Maas. „Unklare Anforderungen oder fehlende Entscheidungen kosten alle Beteiligten Zeit. Gute Zusammenarbeit entsteht dort, wo Unternehmen klare Ansprechpartner, klare Ziele und klare Prozesse schaffen.“

Zum Freelancer-Kompass und der Methodik

Seit über zehn Jahren liefert der Freelancer-Kompass die umfassendste Datengrundlage zur Selbständigkeit im deutschsprachigen Raum. Die Studie beleuchtet Arbeitsbedingungen, Preis- und Einkommensentwicklungen, Akquise-Strategien, Zufriedenheit sowie fachliche und strukturelle Herausforderungen – und berücksichtigt dabei stets auch die Perspektive der Unternehmen.

Für die kommende Ausgabe 2026 wurde die Methodik erstmals weiterentwickelt: Statt einer einmal jährlich erhobenen Großumfrage mit über achtzig Fragen setzt freelancermap nun auf mehrere thematische Erhebungswellen, die ein noch präziseres Bild der aktuellen Situation von Freelancer ermöglichen. Die hier genannten Ergebnisse stammen aus der ersten Befragung, die vom 17. November bis 3. Dezember 2025 unter mehr als 1.300 Teilnehmenden durchgeführt wurde.

Der vollständige Freelancer-Kompass 2026 erscheint Anfang März und fasst alle Befragungswellen zusammen.

NOI Techpark – ein europäischer Playground of Opportunities

2017 an den Start gegangen, ist der in Südtirol beheimatete NOI Techpark ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups und hat sich als eine All-in-one-Anlaufstelle etabliert, die man in dieser Form europaweit kaum ein weiteres Mal findet. Mehr zum Selbstverständnis und den vielschichtigen Aktivitäten des NOI Techpark erfahren wir im Interview mit Pia-Maria Zottl, der Leiterin des Incubators im NOI.

StartingUp: NOI Techpark ist Südtirols Innovationsviertel. Was kann man sich darunter genau vorstellen?

Pia-Maria Zottl: Stellen Sie sich einen Ort vor, an dem Ideen kurze Wege haben. Auf dem Gelände einer ehemaligen Aluminiumfabrik in Bozen wächst seit 2017 Südtirols Wissenschafts- und Technologiepark, der NOI Techpark. Hier arbeiten und forschen aktuell 2.400 Start-upper, Unternehmerinnen, Lehrende und Studierende. Hier wird täglich Wissen geteilt und gemeinsam an Lösungen für eine lebenswerte Zukunft gefeilt. Der Name NOI ist dabei Programm. Er steht für Nature of Innovation und verkörpert die Art, wie wir Innovation verstehen und leben: keine Innovation zum Selbstzweck, sondern eine, die eine positive Wirkung auf Mensch und Umwelt hat.

StartingUp: Was macht Bozen als Innovationsstandort so besonders?Pia-Maria Zottl: Wir liegen in Südtirol an einem strategisch wichtigen Dreh- und Angelpunkt zwischen Italien und dem DACH-Raum und an der Achse zweier starker Start-up-Ökosysteme in Europa: München und Mailand. Bozen war schon immer ein zentraler Knotenpunkt zwischen Nord und Süd. Und genauso ist NOI ein strategischer Knotenpunkt zwischen Forschung und Unternehmen. Hier kommen die richtigen Partner schnell zusammen und arbeiten unkompliziert miteinander. Jungunternehmen aus dem deutschen Raum finden im NOI die nötigen Netzwerke und Rahmenbedingungen für den Sprung in den italienischen Markt und umgekehrt. Und wir sind auch ein Tor zu Europa, wenn es darum geht, passende Forschungs- oder Industriepartner zu finden und EU-Förderungen für die eigene Geschäftsidee zu mobilisieren.

StartingUp: Was bieten Sie Gründerinnen und Gründern, was diese anderswo nicht finden, sprich was unterscheidet NOI von anderen Gründerzentren?

Pia-Maria Zottl: Wir sind mehr als ein reines Gründerzentrum. Der NOI Techpark ist ein synergiereicher Mikrokosmos aus Universität, Forschung, Unternehmen und Start-ups. Eine All-in-one-Anlaufstelle, die enorme Vorteile bringt und ein Unikum ist, das man anderswo in Europa in dieser Form nicht so leicht findet. Zudem haben Gründerinnen und Gründer im NOI Techpark Zugriff auf Know-how und Forschungslabore in Feldern wie grüne Technologien, Lebensmittel und Gesundheit, Digital und Automation in Industrie und Landwirtschaft. Dieser Mischung ist es zu verdanken, dass NOI immer mehr zu einem internationalen Anziehungspunkt für innovationswillige Start-ups, Scale-ups und Spin-offs wird. Teams arbeiten hier Tür an Tür mit Forschungsgruppen und Fachleuten unterschiedlichster Branchen. Pilotprojekte, Prototypen oder Nutzerfeedback lassen sich so viel schneller organisieren. Start-ups können ihre Produkte in einem unserer 70 Labore testen, mit passenden Forschungspartnern verfeinern und zugleich den Marktzugang mit potenziellen Kunden vorbereiten. Kurz gesagt: Wir sind ein wahrer „playground of opportunities“.

StartingUp: Wie viele Start-ups betreuen Sie und welche Themen und Branchen sind vorherrschend?

Pia-Maria Zottl: Aktuell betreuen wir 43 Start-ups, fünf davon haben wir erst vor wenigen Wochen aufgenommen. Im NOI dominieren, wie bereits erwähnt, besonders die Technologiefelder Green, Food & Health, Digital und Automotive & Automation. Der NOI Techpark hat sich in diesen Bereichen eine hohe Glaubwürdigkeit aufgebaut, weshalb viele Start-ups in diesen Sektoren angesiedelt sind. Besonders KI-gestützte Lösungen, etwa im Agrarbereich, stehen im Trend. Nachhaltige Innovationen und der Fokus auf Kreislaufwirtschaft sind ebenfalls stark vertreten, was den regionalen Bezug zur Natur und den Ressourcen Südtirols widerspiegelt. Ein ganz großes Thema ist schließlich die Lebensmittelfermentation. Darin haben wir hier im NOI ein international anerkanntes Know-how, dank des ICOFF – International Centre on Food Fermentations und mehrerer Forschungsgruppen und Unternehmen. Start-ups wie Looops, das eine Zuckeralternative aus fermentierten Lebensmittelnebenprodukten entwickelt, haben sich genau aus diesem Grund im NOI angesiedelt und profitieren vom Wissen und dem vorhandenen Netzwerk.

StartingUp: Was bieten Sie Start-ups, die sich im NOI Techpark ansiedeln?

Pia-Maria Zottl: Wir begleiten Gründerinnen und Gründer ganzheitlich – von der ersten Validierung bis zum Skalierungsschub. Unsere drei aufeinander aufbauenden Programme führen zielgerichtet durch die wichtigsten Phasen der Unternehmensentwicklung: Wir schärfen Problem-/Solution- und Product-/Market-Fit, entwickeln gemeinsam belastbare Geschäftsmodelle und bereiten Teams systematisch auf Wachstum und Markteintritt vor. Ergänzt wird das durch ein starkes Alumni-Format sowie Initiativen wie Female Founders, die spezifisch auf weibliche Start-ups zugeschnitten sind, und Future Founders, die Nachwuchs-Talente früh abholen sollen. Zu unserem Service-Portfolio gehören Performance-Analysen, individuelle Coachings und Mentorings mit erfahrenen Unternehmern und Expertinnen, Workshops und Academies zu Themen von Go-to-Market bis Finanzierung – und vor allem der direkte Zugang zu einem außergewöhnlich dichten Netzwerk aus Forschung, Industrie, Universität und Investoren.

Unternehmensübergabe an leitende Mitarbeitende erleichtert

Recht für Gründer*innen: Wer überlegt, seinen Betrieb an leitende Mitarbeitende zu übergeben, erhöht dadurch nicht in jedem Fall den Arbeitslohn, wie der Bundesfinanzhof (BFH) entschieden hat. Welche großen Vorteile das für Unternehmer*innen hat, liest du hier.

Die Nachfolge in (mittelständischen) Unternehmen ist meist schwierig. Um den Fortbestand des Unternehmens zu sichern, greifen Unternehmer*innen daher vermehrt auf erfahrene leitende Mitarbeitende zurück. Diese erhalten Unternehmensanteile häufig unentgeltlich oder zu einem reduzierten Kaufpreis. Finanzbehörden bewerten dies oftmals als geldwerten Vorteil und unterwerfen die begünstigten Mitarbeitenden der Lohnsteuerpflicht.

Sachverhalt: Gesellschaftsanteile auf leitende Mitarbeiter übertragen

Die Inhaber eines mittelständischen Unternehmens übertrugen ihre Gesellschaftsanteile teilweise auf leitende Mitarbeitende, um die Unternehmensnachfolge zu sichern. Die Übertragung erfolgte unentgeltlich und war weder an Bedingungen noch an den Fortbestand der Arbeitsverhältnisse geknüpft. Beide Parteien vereinbarten eine Rückfallklausel, falls erbschaftsteuerliche Verschonungsregelungen nicht greifen sollten.

Das Finanzamt wertete die Anteilsübertragung als Arbeitslohn, da die Nachfolger zum einen der Sohn des Gesellschafterpaares und zum anderen Angestellte des Unternehmens waren. Dementsprechend erhöhte die Übertragung die Einkünfte der Mitarbeiter aus nichtselbstständiger Arbeit. Das Finanzgericht Sachsen-Anhalt gab der Klage eines begünstigten Mitarbeiters statt. Das unterlegene Finanzamt legte daraufhin Revision ein, die der BFH jedoch als unbegründet zurückwies.

Entscheidung des BFH

Der BFH bestätigte, dass der verbilligte Erwerb von Unternehmensanteilen grundsätzlich als Arbeitslohn gelten kann. Allerdings muss der Vorteil für eine Beschäftigung gewährt worden sein, das heißt, er muss durch das individuelle Dienstverhältnis veranlasst sein. Die Richter kamen zu dem Schluss, dass im vorliegenden Fall nicht das Arbeitsverhältnis, sondern die Unternehmensnachfolge im Vordergrund stand (Urteil vom 20. November 2024, VI R 21/22).

Wesentliche Entscheidungsfaktoren waren:

- Die Unternehmensfortführung war das Motiv für die Übertragung, dokumentiert durch eine Gesellschafterversammlung.

- Die Anteile wurden nicht verbilligt, sondern unentgeltlich übertragen.

- Die Übertragung war nicht an bestehende oder zukünftige Arbeitsverhältnisse gekoppelt.

- Die Anteile hatten einen erheblichen wirtschaftlichen Wert, der über eine übliche Vergütung für geleistete Arbeit hinausging.

Warum das Urteil für Unternehmensnachfolgen so wichtig ist

Das Urteil schafft eine wichtige Grundlage für steuerliche Rechtssicherheit bei Unternehmensnachfolgen an leitende Mitarbeitende. Unternehmer*innen können ihr Unternehmen so strategisch übergeben, ohne dass die Begünstigten regelmäßig einer hohen steuerlichen Belastung durch die Einstufung als Arbeitslohn unterliegen.

Für die Praxis bedeutet dies:

- Unternehmensnachfolgen sollten frühzeitig geplant und sorgfältig dokumentiert werden.

- Die steuerliche Gestaltung muss eng an den Vorgaben des BFH ausgerichtet sein.

- Die Übertragung an Arbeitnehmer*innen sollte unabhängig vom Arbeitsverhältnis erfolgen, um eine Einstufung als Arbeitslohn zu vermeiden.

Fazit

Unternehmen können auf interne Nachfolger*innen setzen, ohne steuerliche Nachteile befürchten zu müssen. Steuerliche Beratung bleibt dennoch entscheidend, um die Vorgaben optimal und rechtssicher umzusetzen.

Der Autor Dominik Hertreiter ist Steuerberater bei Ecovis in München.

PropTech-Gründung: Was ist zu beachten?

PropTech-Start-ups sind die Innovationstreiber der Immobilienbranche. Die Chancen für Gründer*innen stehen gut, sofern sie die spezifischen Herausforderungen des im digitalen Aufbruch befindlichen Marktes kennen und beachten. Wir zeigen, worauf es im Gründungsprozess im vielschichtigen PropTech-Sektor ankommt.

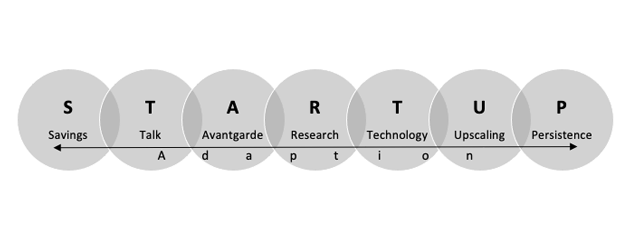

Im Folgenden werden mittels eines STARTUP-Modells die Schlüsselkomponenten und eine Superpower vorgestellt, die entscheidend für PropTech-Gründer*innen sind. Dieses STARTUP-Modell fußt auf Ansätze aus der Entrepreneurship-Literatur sowie eigener Gründungserfahrung. Im Folgenden findet dieses Konzept Anwendung auf PropTech-Gründungen.

Gründen einer Mini-GmbH – dein Weg zum Erfolg

Wer ein Start-up gründet, wird auf dem Weg zum eigenen Unternehmen irgendwann unausweichlich mit der Frage konfrontiert: „Welche Rechtsform soll es sein?“ Zu den bekannten Optionen zählen allen voran die offene Handelsgesellschaft (OHG), die Kommanditgesellschaft (KG) oder die Gesellschaft bürgerlichen Rechts (GbR). Doch auf der großen Bühne der Unternehmensrechtsformen scheint sich ein neuer Star breit zu machen: Die Mini-GmbH. Wir erklären dir hier, was diese Gattung besonders macht und wie du mit ihr zusammen dein Start-up auf die Überholspur bringst.

Mini-GmbH: Die kleine Unbekannte

Okay, wir geben es ja zu. So neu ist diese Rechtsform auch wieder nicht. Schließlich existiert sie bereits seit dem 1. November 2008 und wurde in erster Linie ins Leben gerufen, um dem GmbH-Recht eine kleine Verjüngungskur zu verpassen. Doch erst in den vergangenen Jahren, seitdem die Digitalisierung massiv an Fahrt aufgenommen hat, entscheiden sich auch immer mehr Jungunternehmer für die Mini-GmbH – und zwar aus einem bestimmten Grund: Das extrem niedrige Stammkapital. Müssen zukünftige Geschäftsführer bei der Gründung einer normalen Gesellschaft mit beschränkter Haftung in der Regel über finanzielle Reserven in Höhe von 25.000 Euro verfügen, reicht bei der Mini-Version schon ein Euro aus. Zudem geht der Gründungsprozess schnell vonstatten. Neben der Beglaubigung vom Notar musst du deine Firma nur noch ins Handelsregister eintragen lassen und schon kann es losgehen.

Damit aus deiner Idee eine Erfolgsgeschichte wird

Die Entscheidung für eine Rechtsform allein bringt leider noch kein Geld ein. Damit es aber schon bald in deiner Kasse klingelt, darfst du wichtige Vorbereitungen nicht vernachlässigen. Darum sollten ebenfalls folgende Punkte auf deiner To-do-Liste stehen:

- Büroraum: Effizient arbeiten – von der Couch oder dem Bett aus ist das in den seltensten Fällen möglich. Sei dir also von Beginn an über die wichtigsten Eckpunkte im Klaren. Arbeitest du alleine oder benötigst du Mitarbeiter? Je nachdem reicht dir entweder eine kleine Nische zu Hause als Office aus oder du musst gleich nach mietbaren Büroflächen Ausschau halten. Falls du dir noch unsicher bist, wo genau die Reise hingehen soll, sind vielleicht Coworking Spaces, wo sich mehrere Selbstständige Arbeitsflächen teilen, das richtige für dich.

- Businessplan: Unverzichtbar, wenn du bei deiner Hausbank oder einem Direktanbieter wegen eines Kredits anklopfst. Mit ihm bringst du deine Geschäftsidee überzeugend auf den Punkt und stellst so einen konkreten Fahrplan für die kommenden Jahre auf.

- Software: Es gibt Aufgaben, die Gründer gerne einmal unterschätzen. Bestes Beispiel: die Buchhaltung. Schließlich gibt es vieles, was man über die korrekte Buchführung wissen muss, um nicht gleich direkte Bekanntschaft mit dem Finanzamt zu machen. Mittlerweile gibt es auf dem Markt jedoch zahlreiche Anwendungen, die dir zahlenlastige sowie umfangreiche Aufgaben wie diese erleichtern können. Mache dir deshalb schon im Vorfeld Gedanken darüber, bei welchen deiner unternehmerischen Pflichten dich digitale Tools tagtäglich entlasten können.

Ohne Kunden geht es nicht

Oder warum sonst lautet ein bekanntes Sprichwort: „Der Kunde ist König“? Das Problem ist jedoch, dass zahlende Klienten nicht wie Äpfel an den Bäumen hängen. Viel mehr ist die Gewinnung von Geschäftspartnern ein langwieriger Prozess, der viel Geduld erfordert. Doch mit unseren Tipps ziehst du sicher ganz schnell erste Aufträge für deine Mini-GmbH an Land:

Wer sind deine Kunden?

Was charakterisiert deinen Idealkunden? Was sind seine Wünsche und was ist ihm im Leben wichtig? Auf Fragen wie diese, solltest du die nötigen Antworten haben. Denn nur so kannst du die Kundengewinnung strategisch angehen, um deine letztendlichen Maßnahmen genau auf deine Zielgruppe abzustimmen. Versetze dich daher auch in die Nutzer deiner Produkte oder Leistungen hinein und ziehe daraus Inspiration für die Kundengewinnung.

Werbung machen

Hört sich einfach an, ist es aber nicht. Zum einen ist Geld bei jungen Startups oft knapp gesät. Um dennoch potenzielle Kunden auf dich aufmerksam zu machen, ist das Internet dein Freund und Helfer. Profile in den sozialen Netzwerken sind kostenlos. Zudem kannst du dort deinen Bekanntenkreis zum Teilen deiner Botschaften animieren. Neben Webseite und Social Media solltest du aber auch Printwerbung nicht vernachlässigen. Plakate, Flyer und Co. sprechen in vielen Fällen mehrere Zielgruppen auf einmal an.

Basis für die Corporate Design legen

Farben können Stimmungen erzeugen und in der Geschäftswelt für Professionalität stehen. Das Zaubermittel lautet hier Corporate Design – bedeutet, dass du für Logo sowie Giveaways oder Kundenprospekte ein klares Farbschema festlegst. Dadurch unterscheidest du dich nicht nur optisch von der Konkurrenz, sondern erzeugst gleichzeitig ein harmonisches Gesamtbild, was von Zuverlässigkeit und Kompetenz zeugt. Werte wie diese bringen Kunden im Bestfall mit deinen Produkten und Leistungen in Verbindung.

Es ist noch kein Meister vom Himmel gefallen

Abschließend lässt sich zusammenfassen, dass die Mini-GmbH gerade für Jungunternehmer eine attraktive Unternehmensform ist, schließlich kannst du so im Idealfall bereits mit einem kleinen Budget Großes erreichen. Dennoch haben auch Mini-Gründer mit den gleichen Anfangsschwierigkeiten, wie die alteingesessene Konkurrenz zu kämpfen. Auf dem Weg zum Erfolg wartet auf dich zunächst ein herausfordernder Aufgabenberg, den du erklimmen musst. Investiere deshalb im Vorfeld ausreichend Zeit in Planung und Vorbereitung, um so mit deinem Startup schnell durchzustarten.

Selbstständig machen als Design Thinking Coach

Wenn Sie sich als Design Thinking Coach selbstständig machen wollen, erfahren Sie hier, was Sie dafür mitbringen müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Weltweit profitieren immer mehr Unternehmen und Organisationen von Design Thinking. Denn durch diese Kreativmethode wird nicht nur Teamarbeit wieder effektiv und der Product-Market Fit schnell gewährt, sondern auch die Mitarbeiterzufriedenheit steigt deutlich an. Doch um das zu erreichen bedarf es erst einmal jemandem der das Team mit der Methode des Design Thinking begleitet. Hier kommt der Design Thinking Coach ins Spiel. Im Grunde genommen kann sich jeder als Design Thinking Coach selbstständig machen. Wichtig ist nur die richtige Ausbildung, eine solide Positionierung und eine gute Vorbereitung.

Was ist Design Thinking?

Design Thinking ist eine agile Innovationsmethode für multidisziplinäre Teams, die komplexe Probleme lösen möchten. Dabei sind drei Dinge von Bedeutung: Das multidisziplinäre Team, der variable Raum und der iterative Prozess. Dieser besteht aus sechs Schritten, den das Team nach und nach durchläuft. Dabei bleibt das Ergebnis stets offen und die Vorgehensweise flexibel. In jedem der einzelnen Schritte können durch Feedback Anpassungen vorgenommen werden und bei Bedarf ein vorheriger Schritt wiederholt werden. Beim Design Thinking steht der Mensch im Fokus. Ziel ist es, kundenzentrierte Produkte und Dienstleistungen zu entwickeln und schnell auf Marktbedürfnisse zu reagieren.

Design Thinking kann genutzt werden für:

- App-Design

- Sales-Projekte

- Startup-Ideen

- Innovationsprojekte

- Webprojekte

- Change-Projekte

- Hardwareprodukte

- Business Modelling

- Digitale Transformation

- Bildungseinrichtungen

- NGO´s und NPO´s

- Softwareprodukte

Was macht ein Design Thinking Coach?

Als Design Thinking Coach sind Sie Experte für den Prozess und die Methode des Design Thinking. Sie geben Workshops und begleiten Teams durch den sechsstufigen Prozess des Design Thinking. So führen Sie die Teilnehmer zu Kreativität und fördern deren Innovationspotenzial. Ein Design Thinking Coach hat zwei größere Tätigkeitsbereiche in denen er aktiv ist. Zum einen coacht er Unternehmen und bringt die Methode den Mitarbeitern nahe und führt Design Thinking dort Schritt für Schritt ein. Oder er ist ein Ausbilder und bildet neue angehende Design Thinking Coaches aus.

Branchen-Insights für selbstständige Design Thinking Coaches

Ein selbstständiger Design Thinking Coach muss weder Designer sein noch Fachwissen aus einer bestimmten Branche mitbringen. Das kann sogar hinderlich sein, da dadurch Voreingenommenheit entsteht und gewisse Glaubenssätze schon von vornherein innovative Ideen blockieren. Als Design Thinking Coach sind Sie aber kein Berater, der sein Fachwissen weitergibt, sondern viel eher Prozess und Methodenprofi mit einem unvoreingenommenen Blickwinkel.

Ein selbstständiger Design Thinking Coach sollte sowohl Begeisterung für das mitbringen, was er tut, als auch fundiertes Wissen über die Methode und Souveränität beim Leiten des Teams. Um sich all das anzueignen ist eine gute Ausbildung der erste wichtige Schritt. Mittlerweile gibt es dafür Studiengänge an vielen renommierten Universitäten. Außerdem gibt es eine Handvoll Institute, Agenturen und Akademien, die Design Thinking unterrichten und Ausbildungen zum Coach anbieten. Ein führender Anbieter ist zum Beispiel die DesignThinkingCoach Academy.

Was ein selbstständiger Design Thinking Coach unbedingt benötigt, ist ein großes Netzwerk. Dieses kann sich je nach Ausbilder teils schon bei der Ausbildung bilden, oder es besteht die Möglichkeit auf vorberufliche Kontakte zurückzugreifen. Viele selbstständige Design Thinking Coaches starten zunächst als Freelancer und bauen dabei ihr Netzwerk auf. Dabei ist es ratsam, einen anderen Coach als Co-Coach zu begleiten, Kontakt zu verschiedenen Agenturen aufzunehmen und zunächst als Trainer in deren Namen zu coachen, sowie sich auf Plattformen anzubieten, die Design Thinking Coaches vermitteln. So sammelt man Erfahrungen und baut Schritt für Schritt sein Portfolio auf.

Was bringt ein guter Design Thinking Coach mit?

Eine gute Vorbereitung ist für einen selbstständigen Design Thinking Coach die halbe Miete. Neben Wissen über Prozess und Methode sollten dafür eine ganze Reihe an Sachen mitgebracht werden, um dem Workshop die gewünschte Qualität zu verleihen. Zu einer guten Workshop Vorbereitung gehören:

- ein gutes Briefing: Abstimmung der Kosten, gewünschten Ergebnisse etc. mit dem Kunden

- Drehbücher für verschiedene Workshop Formate

- einen Workshopkoffer mit dem benötigtem Material

- detaillierte Checklisten um die Qualität sicherzustellen

- bildstarke Präsentationen

- Workbooks

Gleichzeitig sollte jeder selbstständige Design Thinking Coach bestimmte persönliche Kompetenzen besitzen. Dazu gehört Flexibilität. Ein guter Coach sollte immer wieder flexibel auf eventuelle Wendungen im Workshopverlauf reagieren. Ein zu vorgefertigtes Vorgehen ist dabei sehr einschränkend. Außerdem muss der Coach bereit sein ständig zu Evaluieren, zu Iterieren und schließlich Verbesserungen vorzunehmen. So gewinnt jeder Workshop an Qualität.

Kapitalbedarf eines selbstständigen Design Thinking Coaches

Da sich die Angebote selbstständiger Design Thinking Coaches als Dienstleistungen ohne Produktionskosten verstehen, ist der Kapitalbedarf sehr überschaubar. Kosten, die mit eingerechnet werden sollten sind das Equipment für Workshops sowie das eigene Gehalt. Anfahrtskosten zu Kunden werden vom Coach als Vorleistung erbracht und hinterher in Rechnung gestellt. Auch Kosten für PC, Handy, eine eigene Website und ggf. Marketingmaßnahmen sollten berücksichtigt werden. Weitere Kosten verursachen Steuern, Krankenkasse, Steuerberatung und Buchhaltung. Da zu Anfang jedoch keine größeren Investitionen notwendig sind, kann es schon mit einem schmalen Startkapital losgehen.

Selbstständiger Design Thinking Coach: Gewerbe oder Freiberuf?

Als selbstständiger Design Thinking Coach können sie als Einzelunternehmer agieren.

- keine Gewerbeanmeldung nötig

- keine Gewerbesteuer

- der Eintrag ins Handelsregister fällt weg, sofern sie keine Kapitalgesellschaft gründen

- Sie brauchen keine doppelte Buchführung und müssen keinen Jahresabschluss aufstellen

- Sie müssen Angaben über Gewinne und Verluste nicht publizieren

- zur Gewinnermittlung ist es ausreichend, wenn sie eine EÜR (Einnahmen Überschuss Rechnung) beim Finanzamt einreichen

- Sie sind kein Mitglied der IHK, daher entfallen die Kammergebühren

So viel verdient man als selbstständiger Design Thinking Coach

Selbstständige Design Thinking Coaches verdienen als Tagessatz zwischen 1500 Euro und 2500 Euro. Der Verdienst hängt primär davon ab, wie man sich als Coach positioniert und wie viel Erfahrung man mitbringt. Durchschnittlich kann man sagen, dass ein Design Thinking Coach 1800 Euro pro Tag verdient. Natürlich ist der Verdienst auch davon abhängig, welche Kunden man bedient (Großkonzern vs. Start-up) und wie viele Workshops man sich in der Woche zutraut. Für einen 2-Tagesworkshop mit einem Tag Vorbereitung liegt der Verdienst bei 5400 Euro netto. Hielte man also jede Woche zweitägigen Workshop käme man am Ende des Monats bei einem Gehalt von 21.600 Euro heraus.

Marketing für selbstständige Design Thinking Coaches

Um als selbstständiger Design Thinking Coach an Aufträge zu kommen, muss die Werbetrommel gerührt werden. Dafür stehen viele unterschiedliche Möglichkeiten zur Verfügung. Zum einen ist es natürlich möglich, auf das Netzwerk zurückzugreifen, was man sich als Design Thinking Coach ohnehin anlegen sollte. Ist dieses jedoch noch nicht ganz ausgebaut und es fehlt noch an Kontakten, sind hier einige weitere Optionen:

- Akquise auf Linkedin oder Xing

- Auf Konferenzen Design Thinking Vorträge halten

- Webinare für Einsteiger halten

- Werbung über die eigene Website: Fachartikel publizieren

- Vernetzung bei Events, auf denen die Zielgruppe vertreten ist

- Google- oder Facebook-Werbung

- Begleitung erfahrener Coaches als Co-Coach

Wichtige Kontakte für selbstständige Design Thinking Coaches

Zum Vernetzen

www.xing.com/communities/groups/design-thinking-fuer-berater-und-trainer-6ce5-1080646/posts

webinale.de/ideation-design-thinking/

www.designthinkingconference.com

Die Autorin Pauline Tonhauser ist CEO und Gründerin der DesignThinkingCoach Academy. Zusammen mit ihrem Team vermittelt sie Design Thinking und bildet neue Coaches aus.

Restaurant eröffnen: Selbstständig mit dem eigenen Restaurant

Wenn Sie sich mit einem Restaurant selbstständig machen wollen, erfahren Sie hier Schritt für Schritt, auf was Sie bei der Gründung Ihres Restaurants achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für zukünftige Restaurantinhaber:

- Anzahl Restaurants in Deutschland: 72.481 (DEHOGA 2016)

- Jahresumsatz Restaurants gesamt: 26,9 Mrd. € (Statista 2016)

- Durchschnittsumsatz pro Betrieb: 315.000 € netto, 450.000 € in kleineren Betrieben (destatis 2016)

- Anzahl der Beschäftigten in der speisengeprägten Gastronomie: 1.158.824

- Durchschnittlicher Jahresumsatz pro Beschäftigten: 33.000 € (2015), nur 19.000 € in kleineren Betrieben (2011) (destatis 2011/2016)

- Mögliche Zusatzgeschäfte: Lieferservice, Catering, Foodtruck

- Wettbewerber: Fast-Food-Ketten, Caterer, Lieferdienste

- Kostenstruktur in Restaurants (mit herkömmlicher Bedienung): Personalkosten (Küchenprodukte, die verarbeitet werden, zählen hier auch rein): 30,4 %; Materialeinsatz, Energiekosten: 30,9 %; Miete/Pacht: 9,2 %; Handelswareneinsatz (z.B. Wein): 0,8 %; Sonstiger Aufwand: 14,3 % (destatis 2015)

Branchen-Insights für selbstständige Restaurantbesitzer

Den Ergebnissen der DEHOGA-Konjunkturumfrage zufolge blicken Gastronomen insgesamt positiv auf das zurückliegende Winterhalbjahr. Die Konsumfreude der Deutschen und die stabile Konjunktur sind weiterhin Stütze der Branche. So berichten 42,7 Prozent der befragten Betriebe von guten und 40,1 Prozent von befriedigenden Geschäften in den Monaten Oktober 2017 bis März 2018. 17,2 Prozent beurteilen ihre geschäftliche Situation dagegen negativ. Der Saldo aus Negativ- und Positivmeldungen sank leicht um 1,5 Prozentpunkte im Vergleich zum Vorjahr auf plus 25,5 Prozentpunkte.

Ferner berichten 34,9 Prozent der Gastronomen von steigenden Umsätzen im Winterhalbjahr (Vorjahr 31,00 Prozent). 31,9 Prozent der Befragten mussten Umsatzeinbußen hinnehmen (Vorjahr 31,8 Prozent). Das Gästeaufkommen stieg bei 28,1 Prozent der Befragten (Vorjahr 28,6 Prozent). 29,9 Prozent der Betriebe hatten Gästerückgänge zu verzeichnen (Vorjahr 27,8 Prozent).

Die Ertragssituation in der Gastronomie bleibt jedoch kritisch: 46,8 Prozent hatten einen Ertragsrückgang zu beklagen (Vorjahr 45,6 Prozent). Hauptursache hierfür sind die hohen Betriebskosten und der starke Preisdruck. Nicht zuletzt auch vor dem Hintergrund der Einführung des Mindestlohnes sahen sich viele Betriebe gezwungen, ihre Preise anzupassen: 36,0 Prozent der Befragten erhöhten ihre Preise (Vorjahr 38,8 Prozent).

Faustregel: 1/3 des Umsatzes müssen für feste Kosten, 1/3 für Einkauf geplant werden. Bleibt 1/3 als Roherlös, von dem u.a. noch Personalkosten bezahlt werden müssen.

Selbstständig machen als SEO-Berater

Wenn Sie sich als SEO-Freelancer selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihrer SEO-Beratung achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige SEO-Berater

Investitionen dt. Unternehmen in IT-Services: 39 Mrd. Euro (2017, Quelle Bitkom, Wachstumsrate: +2,3% gegenüber 2016)

Marktvolumen im IT-Beratungsbereich: ca. 7,8 Mrd. Euro (2015, Quelle: VR-Branchenbriefe, Lünendonk Studie 2015)

Durchschnittlicher Stundensatz IT-Freelancer: 83,48 € (2016, GULP Freelancer Studie 2016)

Durchschnittlicher Jahresumsatz IT-Freelancer: 139.087 € (2016, + 10,8% gegenüber Vorjahr, GULP Freelancer Studie 2016)

Nachfrage nach IT-Beratung: 2016: 21% der befragten Unternehmen, 2015: 14% der befragten Unternehmen (Bitkom 2016)

Prognose weltweite Umsätze mit SEA (Suchmaschinenwerbung): 2017: 92 Mrd. Euro, 2021: 138 Mrd. Euro (statista)

Mehr Investitionen in SEO: 2015 gaben 62% der IKT-Unternehmen an, ihre Ausgaben für SEO steigern zu wollen, nur 3% wollten reduzieren (Bitkom)

Monatliches Budget für SEO (2014): 0 bis 500 Euro: 59%, 500 bis 1000 Euro: 11%, 1000 bis 2000 Euro: 8%, mehr als 2000 Euro: 22% der KMU (SeoExpert)

Was versteht man unter SEO-Beratung?

SEO bedeutet Suchmaschinenoptimierung, englisch "Search Engine Optimization". Es geht darum, Webinhalte in den unbezahlten Suchergebnissen von Google und anderen Suchmaschinen besser zu listen und damit höhere Reichweiten zu erzielen. Ein SEO-Berater, oder einfach auch "SEO" genannt, hilft seinen Kunden, ihre Suchmaschinen-Rankings zu verbessern. Bei der SEO-Beratung handelt es sich in der Regel nicht um eine einmalige Dienstleistung, sondern um meinen kontinuierlichen Prozess.

Selbstständig machen als Bäcker

Wenn Sie sich als Bäcker selbstständig machen wollen, erfahren Sie hier, auf was Sie bei der Gründung Ihrer Bäckerei achten müssen, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Zahlen, Daten, Fakten für selbstständige Bäcker

Backbetriebe in Deutschland: 12.200

Durchschnittlicher Jahresumsatz pro Betrieb: 1,15 Mio. €

Durchschnittlicher Jahresumsatz pro Beschäftigter: 51.000 €

Bäckerei-Dichte: 1 Betrieb pro 1.750 Einwohner

Nahrungsmittelbudget pro Haushalt: 3.550 € im Jahr

Mögliche Zusatzgeschäfte: Imbiss, Café, Handelswaren, Liefergeschäft

Wettbewerber: Großbäckereien, Backindustrie, Lebensmittelhandel

Quelle: Deutscher Bäckerbund 2015

Branchen-Insights für selbstständige Bäcker

Kleine Bäcker wurden deutschlandweit in den vergangenen Jahren immer mehr von Großunternehmen verdrängt. Einer der Hauptgründe, warum kleinere Bäcker-Betriebe dem Druck der Großen nicht mehr standhalten können, sind fehlende geeignete Nachfolger.

Für Gründer die sich als Bäcker selbstständig machen wollen, kann es deswegen von Vorteil sein, einen bereits eingeführten Betrieb zu übernehmen, insbesondere angesichts des hohen Investitionsbedarfs. Informieren Sie sich dazu in der lokalen Tagespresse sowie in den Fachzeitschriften der Branche. Bei der Auswahl des richtigen Objektes, sollten Sie auf den Rat eines Experten hören. Hilfe bekommen Sie zum Beispiel bei der Handwerkskammer oder der örtlichen Bäcker-Innung.

Tipp zur Übernahme: Der Unternehmenswert muss vor Übernahme genau berechnet werden. Dieser setzt sich zusammen aus:

- Zeitwert für Maschinen, Ausrüstung, Ladeneinrichtung

- Geschäftswert, der sich aus den Umsatzzahlen, der Geschäftslage und dem Kundenstamm ergibt.

Gründen als Familiengesellschaft

Was ist eine Familiengesellschaft und welchen Wert hat sie als strategisches Element der Unternehmensgründung?

Mit welchen Strategien lassen sich gute Wege bei der Unternehmensgründung bahnen? Manchmal liegt die Lösung ganz nah, nämlich in einer Gesellschaft mit der eigenen Familie. Sie kann eine generationenübergreifende Basis für Start-ups liefern.

Für die Gründung einer Familiengesellschaft sprechen grundsätz- liche Vorteile wie Vertrauen, gemeinsame Interessen sowie die Möglichkeit, das Vermögen vor Zersplitterung zu sichern. Der nächsten Generation können Prozentsätze an der Gesellschaft und damit mittelbar Prozentsätze an ihrem Vermögen übergeben werden. Gemeinsam werden auch die Regelungen für den Erbfall und die Unternehmensnachfolge getroffen.

Diese Gewichtung – Beteiligungen als Gegenstand – kennzeichnet eine Familiengesellschaft. Sie ist in der Regel keine operative Gesellschaft, sondern arbeitet rein vermögensverwaltend. Folglich liegt im Gesellschaftsvertrag der Schwerpunkt auf der Nachfolgeregelung, die bei einer Gesellschaft dem Erbrecht vorgeht. In den meisten Fällen ist daher die Familiengesellschaft nicht das Start-up selbst, sondern fungiert als zukunftssichernde Holding. Sie gründet das Start-up als operative Tochtergesellschaft.

Wenn das Geschäftsmodell erfolgreich ist, lassen sich erhebliche Vorteile für Schenkung- und Erbschaftsteuer generieren. Weil die Erben selbst schon mittelbar Gesellschafter des Start-ups sind, werden die Wertzuwächse nicht mehr isoliert auf die Nachfolger verschenkt oder vererbt. Damit unterliegt der Wertzuwachs keiner schenkung- oder erbschaftsteuerlichen Regelung mehr.

Der Familiengesellschafts-Klassiker: Familien-GmbH

Die Gründung einer Familiengesellschaft ist in unterschiedlichen Konstellationen möglich, etwa als Team aus Mann-Frau-Kind oder Großeltern-Eltern-Kinder-Enkel. Minderjährige Familienmitglieder sollten möglichst nicht eingebunden werden, weil dafür spezielle vormundschaftsrechliche Regelungen erforderlich sind.

Die Rechtsformen von Familiengesellschaften entsprechen den klassischen Varianten. Sie reichen von GmbH über GbR und KG bis hin zur GmbH & Co. KG und KGaA. Die KGaA, bei der die Nachfolger Aktionäre werden, ist eine besonders geeignete Rechtsform für vermögende Personen. Der Steuersatz liegt wegen der Abgeltungssteuer bei nur 25 Prozent und der Übergeber behält die uneingeschränkte Entscheidungsbefugnis im Unternehmen. Eine häufig gewählte Form ist die Familien-GmbH. Hier entfällt die Gewerbesteuerpflicht auf Ertrag des eigenen Grundbesitzes. Von Vorteil ist auch die erbrechtliche Regelung von nur einem Vermögensgegenstand.

Wichtig: Damit später weder Gläubiger noch Schwiegerkinder oder auch geschiedene Ehepartner auf das Vermögen zugreifen können, müssen die Gesellschafter der Familien-GmbH spezielle Regelungen in ihren Vertrag aufnehmen. Für die Form einer GmbH spricht auch, dass Gewinnausschüttungen an die Familiengesellschafter möglich sind, bei denen sich die Steuerbelastung minimieren lässt. Als nachteilig werden oft die Veröffentlichungspflicht oder die Kosten für den Jahresabschluss empfunden, die auf Höhe eines klassischen GmbH-Abschlusses liegen.

Bei einer professionellen Vertragsgestaltung werden auch Konflikte antizipiert, die typisch für die Gründungssituation und für die jeweils vorliegende Familienkonstellation sind. Einzelregelungen dazu ergänzen den Kern des Gesellschaftervertrags, der bei einer Familien-GmbH folgende Punkte umfassen sollte: Alle Unterzeichner und ihre Kinder verpflichten sich, einen auf die GmbH bezogenen Ehevertrag abzuschließen. Zudem wird eine Abtretungs- oder Einziehungsregelung für den Fall „X“ getroffen, in dem zum Beispiel ein Gesellschafter in Rente geht oder aus anderen Gründen die Familien-GmbH verlässt. Auch eine Abfindung für diesen Fall ist genau zu regeln – bestenfalls über den Buchwert und nicht über den Unternehmenswert.

Um mögliche Streitfälle innerhalb der GmbH schnell lösen zu können, empfiehlt es sich, schon in einvernehmlicher Situation ein Schiedsverfahren zu bestimmen, das vertraglich fixiert wird. Der Gesellschaftsvertrag sollte zudem mit dem Testament jedes Gesellschafters abgestimmt sein. Mit einer sorgfältigen Ausgestaltung dieser Zukunftsthemen beweisen bereits die Gründer unternehmerische Verantwortung.

Familiengesellschaft: Öffentliche Finanzierungen, Pluspunkte beim Rating

Warum ist eine Familiengesellschaft hilfreich, wenn Start-ups ihre Gründungsphase finanzieren? Hintergrund: Banken geben Start-ups in der Regel keine Kredite in den ersten drei Jahren, was oftmals regulatorische Gründe – KWG Kreditwesengesetz und Basel III – hat. Durch die Familiengesellschaft besteht häufig bereits Kapital oder Vermögen, auf das Finanzierungen aufbauen können. Hinzu kommt, dass die Bonität höher bewertet wird, weil es mehrere Gesellschafter gibt und die Nachfolge geregelt ist.

Als Alternative oder Ergänzung zu Eigenmitteln der Familie bieten sich KfW-Mittel oder andere öffentliche Finanzierungsinstrumente an, etwa Invest-Zuschüsse für Wagniskapital, die das Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) anbietet. Mit der Registrierung im BAFA-Programm bekommt jeder Business Angel oder private Investor 20 Prozent des Ausgabepreises seiner Anteile als Erwerbszuschuss zurückerstattet, was diese Finanzierungsform auch für den Kapitalgeber sehr attraktiv macht.

Sollte das Start-up über eine unique Geschäftsidee verfügen, die beim Patentamt registriert ist, eröffnet sich ein weiterer Finanzierungsbaustein. Der Patenthalter kann diesen selbstgeschaffenen Wertfaktor mit dem beizulegenden Wert aus prognostizierten Erträgen in der Bilanz ausweisen und zahlt keine Steuern darauf.

Familiengesellschaft: Steuern und Reporting mit digitalen Strukturen

Für die Kommunikation mit Investoren und Banken empfiehlt sich ein Reporting, das digital generiert und übermittelt werden kann. Basis ist eine digitale Buchhaltung, idealerweise mit angeschlossenem Tax Compliance Management System (Tax CMS). Mit dem System lassen sich steuerliche Anforderungen abbilden und regelkonform abwickeln. So entsteht hohe Haftungssicherheit, denn per Tax CMS können Unternehmer alle steuerrelevanten Prozesse belegen und sich vor dem Vorwurf einer versuchten Steuerhinterziehung schützen. Viele Finanzentscheider in Start-ups vermuten, automatisierte Verwaltungsprozesse seien zu aufwendig für ihre Firmengröße. Aber gerade in der Aufbauphase eines Unternehmens ist die Installation schnell umzusetzen und spart von Beginn an administrative Kosten.

Das Tax CMS lässt sich in ein internes Kontrollsystem (IKS) einbinden, das betriebswirtschaftliche Strukturen abbildet. Damit haben Unternehmer ein wichtiges Informationstool für die Finanzpartner und Versicherungen, den Steuerberater und die Finanzverwaltung an der Hand. Zudem bewährt sich das interne Controlling, um bereits in der Gründungsphase hocheffiziente Prozesse anzulegen – für alle Familiengesellschafter eine lohnende Investition.

Der Autor Thomas Breit ist Inhaber der Steuerberatung Thomas Breit und Dozent auf den Gebieten Unternehmensumwandlung, Due Diligence, Unternehmensbewertung und zivilrechtliches Erbrecht.

Kaufmannsblut für Freiberufler

Als Freiberufler benötigen Sie vergleichsweise wenige kaufmännische Grundlagen, um Ihr Unternehmen betriebswirtschaftlich zu steuern. Diese müssen Sie aber beherrschen. Hier lesen Sie die wichtigsten Basics.

Geld macht unruhig, vor allem wenn es fehlt. Die Fotodesignerin Sabine schaut deshalb lieber nicht auf Ihre Kontoauszüge. So fällt ihr auch manchmal erst am Ende des Jahres auf, dass eine Kundenrechnung seit Monaten nicht bezahlt wurde. Augen zu und durch: So wie die Fotodesignerin, scheuen viele Freiberufler allzu geschäftsmäßiges Auftreten. Das gilt vor allem für die sogenannten Idealisten (wie Ärzte oder Heilpraktiker) und Kreativen (etwa Texter oder Designer) unter ihnen. Da sie ihre soziale und künstlerische Tätigkeit meist höher bewerten als das damit zu verdienende Geld, liegt ihnen das kaufmännische Denken oft recht fern.

Das ist zwar angenehm für die Kunden, aber schlecht für das eigene Konto. Dabei müssen Freiberufler nur eine Handvoll Dinge verstehen, um den Überblick über das eigene Geschäft zu wahren und damit die Zügel der unternehmerischen Entwicklung in der Hand zu behalten. Hier erfahren Sie, was Sie als Freiberufler an betriebswirtschaftlichem Wissen haben müssen.

Einnahmen-Überschussrechnung planen

Die größte Hürde einmal im Jahr ist die Gewinnermittlung. Mit ihr haben es Freiberufler leicht: Während die gewerblichen Kollegen sich mit Gewinn- und Verlustrechnungen (GuV) sowie Bilanzen quälen, reicht dem Finanzamt bei Freiberuflern, unabhängig von der Höhe des Umsatzes und des Gewinns, eine einfache Einnahmen- und Überschussrechnung (EÜR). Diese hat zwei entscheidende Vorteile. Zunächst beruht die EÜR auf einem simplen System, das Nicht-BWler problemlos nachvollziehen können (während sie über dem Versuch, die doppelte Buchführung als Basis einer Bilanzierung zu verstehen, schon mal verzweifeln können).

Darüber hinaus kostet diese Art der Gewinnermittlung auch beim Steuerberater weniger als GuV und Bilanzierung. Die Unterschiede bei den Kosten am Ende des Jahres lassen sich beispielsweise im Internet unter www.der-onlinesteuerberater.de berechnen. So würde beim „Online-Steuerberater“ der Jahresabschluss bei einem Gewinn von 50.000 Euro den Bilanzierer rund 1800 Euro kosten, den Einnahmen- und Überschussrechner aber nur zirka 1500 Euro. Dies ist der Vergleich zwischen gewerblichen und freiberuflichen Einzelunternehmern. Hat der Gewerbetreibende eine GmbH, zahlt er deutlich mehr.

Die genannten Honorare sind Bespiele: Steuerberater müssen sich seit einiger Zeit nicht mehr zwangsläufig an der Steuerberatervergütungsordnung orientieren. Freiberuflertum macht sich oft auch schon bei der monatlichen Buchhaltung – die in den ersten zwei Jahren der Unternehmung die Regel ist – und der im Vergleich zum Kaufmann und Handwerker geringeren Zahl der Belege kostensparend bemerkbar. Schließlich schreiben die meisten Freiberufler Rechnungen mit höheren Beträgen, während der Gewerbetreibende, bspw. der Gastronom oder die Boutiqenbesitzerin, viele kleine Einzelbuchungen managen muss. Die Verwaltung weniger, großer Rechnungen bereitet aber weniger Aufwand bei der Kontierung, also kostet sie auch weniger (oder sollte im Buchhaltungsbüro oder beim Steuerberater weniger kosten!).

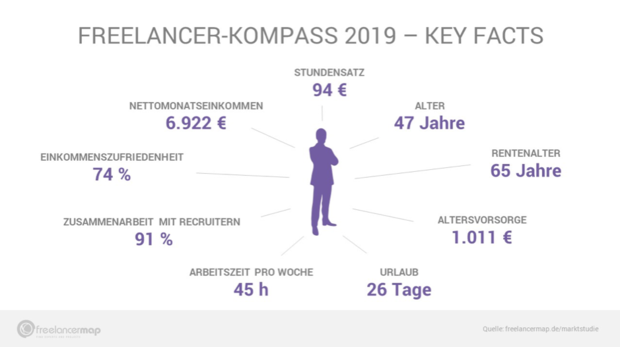

Freelancer-Kompass 2019

Der Freelancer-Kompass 2019 analysiert, wie es um die Freelancing-Branche steht. Über 1.300 Teilnehmer gaben Auskunft über ihr Leben als Freelancer. Wichtige Ergebnisse: Mit fast 94 Euro pro Stunde verdienen Freelancer mehr als jemals zuvor, gleichzeitig steigt das Nettoeinkommen und auch die die Gender Pay Gap verringert sich weiter. Dennoch äußern die Freelancer erstmals deutlich Kritik an die Politik und fordern radikale Änderungen. Hier erfahrt ihr mehr.

Vier von fünf deutsche Unternehmen sind laut dem Institut der deutschen Wirtschaft vom Fachkräftemangel betroffen. Doch welche zusätzlichen Kosten kommen auf Unternehmen mit der Beschäftigung freier Mitarbeiter zu? Der Freelancer-Kompass 2019, die jährliche Marktstudie der Projektplattform freelancermap, gibt Aufschlüsse über die Bezahlung und Arbeitsweise freier Mitarbeiter und zeigt: Freelancer verdienen im Schnitt 93,89 Euro pro Stunde und sind meistens drei bis zwölf Monate in ein Projekt involviert. Insgesamt befragte das Nürnberger Unternehmen 1.347 Teilnehmer zu über 70 Fragen rund um ihren Arbeitsalltag – dem Freelancing im Bereich IT- und Engineering. Die Ergebnisse sollten Unternehmen aufhorchen lassen.

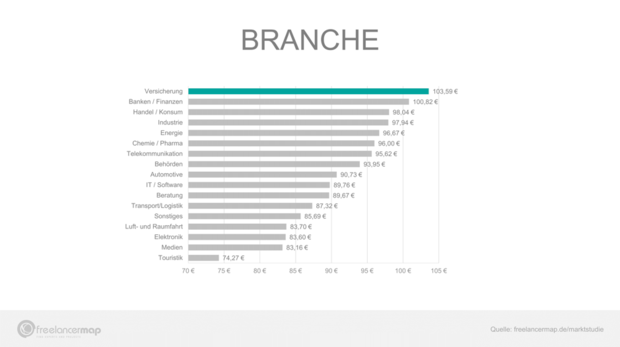

Stundensätze für Freelancer steigen

Der Stundensatz für Freelancer im DACH-Raum liegt durchschnittlich bei 93,89 Euro und stieg somit, verglichen mit dem Vorjahr, um knapp drei Euro an. Auch bei Betrachtung früherer Einkommen fällt auf, dass Unternehmen im Jahr 2016 deutlich weniger tief in die Tasche greifen mussten und heute im Schnitt fast zwölf Euro mehr pro 60 Minuten bezahlen. Besonders in den Branchen SAP und Beratung/ Management kostet es Unternehmen mehr, auf qualifizierte Freiberufler zu setzen. Hier bekommen freie Experten durchschnittlich 112 Euro bzw. 108 Euro pro Stunde Arbeitszeit. Geographisch betrachtet sind Freelancer aus Schleswig-Holstein mit einem Stundensatz von fast 99 Euro am teuersten, wobei Freiberufler in Thüringen mit 72,06 Euro am wenigsten verdienen. Allerdings kommen auf Unternehmen, abgesehen vom Stundensatz, keine Zusatzkosten in Form von Versicherungs- und Rentenbeiträgen oder der Bezahlung im Krankheitsfall hinzu.

10 Basics für Nebenerwerbsgründer

Mehr Spaß an der eigenen Arbeit sowie mehr Geld oder auch Sicherheit durch ein zweites Standbein. Viele Angestellte machen sich auch deshalb nebenberuflich selbständig. Wir zeigen wichtige Vorab-Überlegungen für alle, die als Nebenerwerbsgründer starten wollen.

1. Wer darf, wer nicht?

Es gibt nur zwei Gründe, die Ihrer nebenberuflichen Selbstständigkeit im Weg stehen könnten. Erstens: Wenn Sie Ihrem Chef Konkurrenz machen, darf er das untersagen. Zweitens: Beeinträchtigt der Nebenjob Sie so sehr, dass Ihnen im Büro die Augen zufallen, kann Ihr Chef ebenfalls intervenieren. Auch wichtig zu klären ist: Kann die Nebentätigkeit räumlich und organisatorisch getrennt von Ihrem Angestellten-Job ausgeführt werden?

Test: Wie viel Unternehmergeist besitzen Sie?

2. Professionalität

Gehen Sie Ihre Nebenerwerbsgründung genauso professionell an, als würden Sie voll davon leben wollen.

3. Beraten und Informieren

Nutzen Sie so früh wie möglich Beratungsangebote vor Ort. Viele sind kostenlos. Weiterhin gibt es gute Fachliteratur zum Thema. Tipp: Lutz/Luck, Selbstständig in Teilzeit, Linde Verlag, 19,90 EUR.

4. Ziele und Strategie festlegen

Machen Sie sich über Ihre Ziele und die Strategien in den nächsten drei bis fünf Jahren Gedanken und halten das schriftlich fest. Dazu zählt auch die Frage, ob sich Ihre Nebenerwerbs-Geschäftsidee zu einer Vollerwerbs-Selbständigkeit ausbauen lässt bzw. diese sich dafür eignet.

5. Offenheit von Anfang an

Arbeiten Sie von Anfang an mit offenen Karten. Es gilt: Nur ein legaler Start ist ein guter Start. Mehr als drei Formulare braucht es fürs Erste selten. Beratungsstellen helfen dabei. Sobald Geld fließt, muss das Finanzamt informiert werden. Wer mit Lebensmitteln arbeitet, braucht einen Gesundheitspass.

6. Unterstützer ins Boot holen

Planen Sie Ihre Zeit genau, die Ihnen neben Arbeit und Familie für die Gründung bleibt. Sprechen Sie mit Ihrer Familie und sichern Sie sich deren Unterstützung.

7. Netzwerken

Schaffen Sie sich Netzwerke! Sie werden bald Partner brauchen, auf die Sie sich verlassen können müssen. Wer gleich im Team gründet, ist oft erfolgreicher. In vielen Orten gibt es Vereine und Gründer-Netzwerke.

Mehr dazu: 5 unschlagbare Networking-Tipps

8. Angebote kalkulieren

Kalkulieren Sie die Preise für Ihr Angebot nicht zu niedrig. Das wirkt unprofessionell und führt zur Selbstausbeutung. Finden Sie heraus: Was kostet es bei den Wettbewerbern und warum? Was würde Ihre Arbeitsstunde kosten, wenn Sie angestellt wären?

9. Kosten kalkulieren

Klären Sie vorab, ob Sie die Anfangsinvestitionen und die anfallenden Fixkosten überschaubar, also niedrig halten können.

10. Praxis-Know-how sammeln

Es ist schwierig in einer Branche, die man nicht gut kennt, nebenerwerblich zu gründen. Machen Sie erst ein Praktikum oder bewerben Sie sich als Aushilfe in einer Firma in dem Bereich – so bekommen Sie auch gleich wertvolle Kontakte.