Aktuelle Events

Agentur als Start-up-Investor

Start-ups brauchen nicht nur Geld, sie brauchen ebenso fachliche Expertise, häufig bei der Entwicklung des Designs. Warum nicht beides kombinieren? Die Lösung: Agenturen, die sich an den Start-ups beteiligen, für die sie arbeiten.

27,7 Milliarden Dollar. Eine hübsche Stange Geld, mit der sich Stewart Butterfield ein paar bescheidene Wünsche erfüllen könnte. Der Gründer von Slack hatte sein Unternehmen im vergangenen Jahr an Salesforce verkauft – für eben jene astronomische Summe. Wirtschaftsexperten waren begeistert über den Deal, und auch Butterfield wird sich gefreut haben. Weniger angetan, nein, ziemlich sauer, war dagegen Andrew Wilkinson. Der Gründer von Metalab, einer kanadischen Designagentur, hatte einst die Nutzeroberfläche für Slack designt und damit den raketenhaften Aufstieg des Instant-Messaging-Dienstes erst möglich gemacht. Für seine Arbeit hatte Metalab damals schlappe 60.000 Dollar bekommen.

Cash is (not always) king

Hätte er mal lieber auf Stewart Butterfield gehört. Der hatte ihm nämlich Aktienanteile statt einer Bezahlung angeboten. Doch die Anteile waren damals wenig wert, niemand konnte vorhersehen, dass Slack einmal so durch die Decke gehen würde. Wilkinson bestand darum auf einem regulären Honorar. „Cash is king“, schrieb Wilkinson in seinem Tweet. Neun von zehn Kapitalbeteiligungen an Start-ups entpuppten sich später als Toilettenpapier und damit könne man nicht die Gehälter der Mitarbeiter bezahlen. Rückblickend war die Entscheidung von Wilkinson zwar ärgerlich, aber dennoch alternativlos, oder?

Nein, es hätte eine Alternative gegeben. Doch dazu muss man neu denken, wie Agenturen und Kunden zusammenarbeiten. Beim klassischen Modell schätzt die Agentur ihren voraussichtlichen Aufwand und der Kunde bezahlt diesen Aufwand nach Tagessätzen, die je nach Expertise des Mitarbeiters zwischen 1000 und 2000 Euro betragen. Bei großen Projekten sind mehrere Leute beschäftigt, die man gut auslasten aber auch nicht überlasten darf. Für den Kunden kommt da eine erhebliche Summe zusammen, weshalb viele Kunden versuchen, den Preis zu drücken, vor allem Start-ups, die nicht in Geld schwimmen. Aber wird das Honorar weniger, muss man an den Arbeitsstunden knapsen und weniger Leistung liefern.

Agentur gibt Venture-Capital

Ich behaupte: Dieses klassische Agenturmodell ist kaputt. Und das ist mein Vorschlag: Die Agentur beteiligt sich an dem Unternehmen des Kunden, die Agentur wird vom Dienstleister zum Partner. Frog Design, das wie Metalab negative Erfahrungen gemacht hat, geht diesen Weg bereits. Die Kalifornier haben für ein überschaubares Honorar das Design für das VR-Headset von Oculus entworfen, nur um mit ansehen zu müssen, wie Oculus neun Monate später für zwei Milliarden Dollar verkauft wurde. Heute investiert das Unternehmen mit seinem Inkubator FrogVentures in vielversprechende Start-ups und kooperiert mit einer Venture-Capital-Firma.

Goodpatch geht nun einen ähnlichen Weg. Mit Mitteln aus unserem Börsengang von 2020 haben wir den Goodpatch Design Fund aufgelegt. Damit beteiligen wir uns in einer frühen Seed-Phase mit 100.000 bis 300.000 Euro an einem Start-up, was typischerweise drei bis fünf Prozent der Anteile ausmacht. Dabei fließt tatsächlich Geld, aber es ist „schlaues Geld“, wie wir es nennen. Das Start-up beauftragt uns damit zu marktüblichen Konditionen mit dem Erstellen des Designs. So genanntes „Sweat Capital“ lehnen wir ab, also das Abarbeiten von Unternehmensanteilen. Denn auch Goodpatch muss seine Rechnungen bezahlen. Idealerweise ist unser Auftragsvolumen etwa doppelt so hoch wie das Kapital, das wir ins Unternehmen stecken. Selbst wenn das Start-up Pleite geht, wäre nur die Hälfte unserer Arbeitsleistung verloren, immerhin können wir so die Unkosten größtenteils decken.

Davon profitiert auch das Start-up. Entscheidend ist nicht nur das Geld, sondern auch dass die Gründer einen Partner bekommen, der sich langfristig engagiert. Die Zusammenarbeit als Partner ist viel enger als mit einem Dienstleister. Das funktioniert allerdings nur mit Gründern, denen bewusst ist, dass Design geschäftskritisch ist. Das trifft auf immer mehr Start-ups zu. Die Gründer hoffen außerdem darauf, dass sie gemeinsam mit uns in späteren Finanzierungsrunden leichter Kapitalgeber finden.

Kleine Agenturen als Verlierer?

Über den Goodpatch Design Fund spricht man bereits in der Start-up-Szene, es gibt schon Gründer, die sich bei uns bewerben. Wir schauen uns genau an, wie sie ticken und ob das vom Menschlichen zu uns passt, auch das Exit-Szenario besprechen wir vorher. Seit einigen Monaten stehen wir in Europa in Verhandlungen mit den ersten Kandidaten. Global sind wir schon weiter. In Japan hat der Goodpatch Design Fund gerade in 400F investiert, das Investmentberatung für Privatinvestoren mittels Chatbot und KI anbietet. In den letzten drei Jahren hat sich der Fund außerdem beteiligt am Gesundheits-Start-up FiNC, an der Performance Marketing Company WED des 19-jährigen Shootingstars Soto Yamauchi sowie an Bitkey, das elektronische Türschlösser verkauft.

Nun müssen wir abwarten, ob sich dieses neue Agenturmodell so bewährt, wie wir es uns wünschen. Allerdings ist schon deutlich, dass sich unsere Branche zunehmend mit neuen Venture-Modellen befasst, und ich gehe davon aus, dass das die Zukunft ist. Für kleinere Designagenturen, die sich mangels Geldes nicht an Start-ups beteiligen können, dürfte es immer schwieriger werden, sich im Wettbewerb zu behaupten und von den Honoraren auskömmlich zu leben. Sie werden sich also weiter spezialisieren müssen, um neben den großen Designagenturen zu bestehen, die gleichzeitig Software entwickeln und Venture Capital vergeben. Vermutlich werden etliche Kleine in den nächsten Jahren von den Großen übernommen.

Der Autor Boris Jitsukata ist Vorstand des börsennotierten Designunternehmens Goodpatch und Geschäftsführer der deutschen Tochtergesellschaft mit Büros in Berlin und München.

Diese Artikel könnten Sie auch interessieren:

Verkaufen ohne Shop: Zahlungen erhalten mit PayPal Open

Sie verkaufen digitale Kunst, Online-Kurse oder Handgemachtes? Dafür ist ein Shop nicht zwingend nötig. Mit Zahlungslinks und Kaufen-Buttons von PayPal erhalten Sie Ihre Zahlungen, wo die Verkäufe entstehen – schnell, sicher und unkompliziert.

Zahlungen empfangen, wo Ihre Community ist

Viele Soloselbständige nutzen Social Media, E-Mails oder Messenger nicht nur zur Kommunikation, sondern auch zur Vermarktung ihrer Produkte. Mit den passenden Tools können sie dort zusätzlich direkt Zahlungen empfangen – ganz ohne Onlineshop oder technisches Setup.

PayPal Open bietet drei flexible Möglichkeiten, Zahlungen zu erhalten:

- Zahlungslinks, die schnell geteilt werden können, etwa per E-Mail, DM, Post oder QR-Code.

- Kaufen-Buttons, die sich in eine bestehende Seite integrieren lassen, zum Beispiel in ein Link-in-Bio-Tool oder eine Landingpage.

- Tap to Pay macht Ihr Smartphone zum Zahlungsterminal (kompatibles Smartphone vorausgesetzt).

Alle Varianten funktionieren schnell, mobiloptimiert und bieten eine vertraute Nutzererfahrung. Damit wird der Ort, an dem Interesse entsteht, direkt zum Verkaufsort.

Zahlungslinks: Vom Post zur Bezahlung in Sekunden

Ein Kauf beginnt nicht im Warenkorb, sondern dort, wo Interesse entsteht: in einem Post, einer Story oder einer E-Mail. Genau hier setzen Zahlungslinks von PayPal an: Sie führen direkt von der Produktinfo zur Zahlung, ohne Umwege über externe Plattformen.

Das ist besonders hilfreich bei:

- digitalen Produkten

- E-Book-, Kurs- oder Software-Verkäufen

- (Online-)Vorbestellungen oder Trinkgeld-Modellen

Ein Zahlungslink erzeugt eine eigene Bezahlseite mit Titel, Preis, Beschreibung und Produktbild. Varianten wie Größen oder Farben sind ebenso integrierbar wie frei wählbare Preise. Versandkosten und Steuern können automatisch berechnet werden.

Der fertige Zahlunglink lässt sich flexibel teilen: per Messenger, E-Mail, Social Media oder als QR-Code auf einem Produktetikett oder Tischaufsteller. Die Zahlungsseite unterstützt gängige Zahlarten wie Kreditkarte, Wallets sowie ausgewählte regionale Methoden wie SEPA-Lastschrift, iDEAL oder Swish – je nach Land und Verfügbarkeit für die jeweiligen Käufer:innen.

Besonders praktisch: Ihre Kund:innen brauchen dafür kein eigenes PayPal-Konto. So können Zahlungen sicher und bequem online abgewickelt werden.

Für Selbständige, die regelmäßig digitale Inhalte verkaufen, ist das eine einfache Möglichkeit, Zahlungen mit PayPal zu empfangen, ohne ein klassisches Shopsystem aufsetzen zu müssen.

Kaufen-Buttons: Ihre Seite wird zur Verkaufsfläche

Wer bereits eine Website oder ein Link-in-Bio-Tool nutzt, kann PayPals Warenkorb- oder Kaufen-Buttons mit wenigen Zeilen Code integrieren. Damit verwandeln Sie eine einfache Landingpage in eine funktionale Verkaufsfläche. Sie erstellen den Button in Ihrem PayPal-Konto und erhalten automatisch den passenden HTML-Code, der nur noch kopiert und in die Website eingefügt wird. Kund:innen klicken, zahlen mit ihrer bevorzugten Methode und der Betrag wird direkt gutgeschrieben.

Sie behalten die volle Kontrolle über Ihre Gestaltung, Storytelling und Nutzerführung und profitieren gleichzeitig von einem verlässlichen Check-out, der hilft Vertrauen zu schaffen. Eine schlanke Lösung für alle, die ihr Angebot online präsentieren und Zahlungen direkt abwickeln möchten.

Mit Tap to Pay ganz einfach vor Ort verkaufen

Neben den digitalen Optionen können Sie auch vor Ort Zahlungen annehmen: direkt über Ihr Smartphone. Mit der PayPal-Funktion „Tap to Pay“ akzeptieren Sie kontaktlose Zahlungen per Karte oder Wallet ohne separates Kartenlesegerät. Alles, was Sie benötigen, ist ein kompatibles iPhone oder Android-Gerät mit NFC-Funktion (Tap to Pay funktioniert auf Geräten mit Android 8.0, NFC-Funktionen und Google Play Services. iOS ab iPhone XS und höher).

Besonders praktisch ist das beispielsweise für:

- Märkte, Pop-up-Stores

- Workshops und Live-Events

- Verkäufe im kleinen Rahmen, bei denen Flexibilität zählt

Companisto investiert 2025 über 45,8 Mio. Euro in Start-ups und Scale-ups

Das von David Rhotert und Tamo Zwinge gegründete Companisto ist mit über 5950 Business Angels das größte Business Angel Netzwerk in der DACH-Region und zählt seit über einem Jahrzehnt zu den aktivsten Wagniskapitalgebern im deutschsprachigen Raum.

Im Geschäftsjahr 2025 investierte das Companisto Business Angel Netzwerk nach eigenen Angaben in Start-ups aus 15 unterschiedlichen Branchen. Die Top-Branchen, in die investiert wurden, waren MedTech, Automotive und GreenTech. Der Fokus lag dabei auf strukturierten Co-Investments und der Anschlussfähigkeit der Finanzierungen, um tragfähige Investor*innenstrukturen für weiteres Wachstum zu schaffen.

Insgesamt wurden 2025 durch Companisto über 45,8 Mio. Euro in 35 Finanzierungsrunden investiert. Damit konnte das Netzwerk eine Steigerung um 15,8 Mio. Euro verzeichnen von 30 Mio. Euro in 2024. Zusätzlich zu dem Kapital durch das digitale Business Angel Netzwerk beteiligten sich 58 Co-Investor*innen, darunter Bayern Kapital, Samsung Next, HoneyStone Ventures (USA) und die Investitionsbank des Landes Brandenburg (ILB) in unterschiedlichen Runden.

Zu den prägenden Finanzierungen des Jahres zählten unter anderem AMERIA mit einem kumulierten Gesamtvolumen von mehr als 42 Mio. Euro sowie die Runden von Cellbox, DiaMonTech, Virtonomy und Jedsy.

Jedsy, die Delivery Glider AG, schloss 2025 innerhalb von 14 Tagen eine Finanzierungsrunde über insgesamt 3,15 Mio. Euro gemeinsam mit internationalen Co-Investor*innen ab. Das Unternehmen entwickelt eine Drohne, die vertikal startet und direkt an Fenstern andocken kann.

Virtonomy setzte ebenfalls auf eine internationale Investor*innenstruktur. Das MedTech-Unternehmen entwickelt virtuelle Patient*innenmodelle zur Digitalisierung klinischer Studien. Über Companisto wurden knapp 3 Mio. Euro im Lead der Finanzierungsrunde investiert, parallel zu Partnern wie Bayern Kapital und Accenture. „Companisto hat uns den Zugang zu einer breit aufgestellten Co-Investorenbasis ermöglicht. Die Kombination aus Business Angels und institutionellen Partnern hat nicht nur Kapital, sondern auch Governance- und Wachstumskompetenz eingebracht. Das schafft eine tragfähige Grundlage für die weitere Entwicklung und Skalierung von Virtonomy,“ sagt Dr. Simon Sonntag, Founder und CEO von Virtonomy.

Zum Jahresende 2025 zählte das Companisto Netzwerk mehr als 5.700 Business Angels. Begleitend investierte Companisto in den Ausbau des Netzwerks sowie den Austausch zwischen Investor*innen und Gründungsteams und organisierte im Laufe des Jahres rund 100 Events.

„Das vergangene Jahr hat einmal mehr gezeigt, welches Potenzial in einem aktiven Business-Angel-Netzwerk steckt. Durch die konsequente Digitalisierung des Startup-Investings bei Companisto ermöglichen wir eine enge und transparente Zusammenarbeit zwischen Business Angels und Co-Investoren, schaffen Vertrauen und eröffnen Gründerinnen und Gründern neue Perspektiven sowie nachhaltiges Wachstum“, sagt David Rhotert, Co-Founder und Managing Director von Companisto.

Für 2026 plant Companisto das Business Angel Netzwerk weiter auszubauen und die gemeinsame Investitionstätigkeit in Form wiederkehrender Co-Investments und skalierbarer Geschäftsmodelle zu stärken.

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

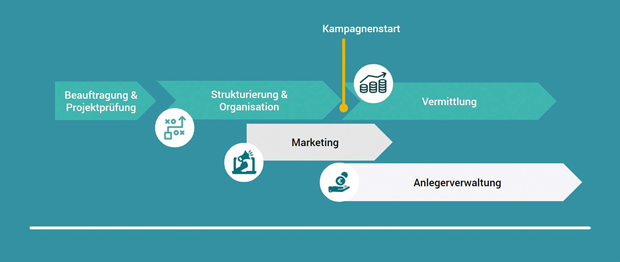

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Fehler in der Buchhaltung frühzeitig erkennen

Wer die Buchhaltung zu Beginn unterschätzt, gerät schnell in einen Verwaltungsmodus, der auf Zuruf funktioniert – ohne System, ohne feste Abläufe. Genau dadurch entstehen typische Fehler wie fehlende Belege, verpasste Fristen oder falsch gebuchte Ausgaben. Häufig fehlt es nicht an Wissen, sondern an klaren Zuständigkeiten und verlässlichen Abläufen.

Buchhaltungsfehler entstehen nicht, weil Gründer unachtsam sind, sondern weil Prozesse oft unstrukturiert bleiben. Wer direkt Ordnung schafft, reduziert das Fehlerrisiko und stärkt die Zusammenarbeit mit Steuerberatern, Investoren oder dem Finanzamt.

Hier passieren in der Praxis die meisten Fehler

Gerade wenn die Buchhaltung ohne klare Struktur läuft, schleichen sich typische Stolperfallen ein – oft unbemerkt und mit spürbaren Folgen. An diesen Stellen schleichen sich typische Fehler besonders schnell ein:

- Private und geschäftliche Ausgaben werden über dasselbe Konto abgewickelt

- Belege fehlen, sind unvollständig oder werden nicht archiviert

- Umsatzsteuer wird falsch berechnet oder zu spät gemeldet

- Buchhaltung erfolgt ohne klare Struktur oder mit ungeeigneten Mitteln

- Verantwortlichkeiten und Routinen sind nicht definiert

Private und geschäftliche Ausgaben konsequent trennen

Ein häufiger Anfängerfehler ist die fehlende Trennung zwischen privaten und geschäftlichen Ausgaben. Was zunächst praktisch erscheint, führt im Alltag schnell zu unübersichtlichen Buchungen und steuerlichen Problemen.

Wer private Einkäufe über das Firmenkonto abwickelt oder geschäftliche Ausgaben vom Privatkonto bezahlt, erschwert die korrekte Verbuchung und läuft Gefahr, dass Betriebsausgaben bei einer Prüfung aberkannt und nachträglich besteuert werden. Ein typischer Fall ist etwa ein privat gekaufter Laptop, der nachträglich als Betriebsausgabe angesetzt wird – ohne nachvollziehbare Dokumentation lässt sich dieser Aufwand steuerlich nicht geltend machen.

Belege lückenlos und revisionssicher aufbewahren

Jede Buchung braucht einen nachvollziehbaren Beleg – das ist Grundlage für jede steuerliche Anerkennung. In der Praxis fehlen jedoch häufig Kassenzettel, digitale Rechnungen werden nicht systematisch erfasst oder Barbelege landen ungeordnet in Papierstapeln.

Die GoBD (Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form) verlangen eine revisionssichere Ablage. Das gilt auch für digital erfasste Belege. Diese müssen vollständig, nachvollziehbar und dauerhaft unveränderbar aufbewahrt werden. Wer darauf nicht achtet, riskiert bei einer Betriebsprüfung die Streichung betroffener Ausgaben.

Umsatzsteuer korrekt behandeln und Fristen zuverlässig einhalten

Viele Gründer entscheiden sich zunächst für die Kleinunternehmerregelung, ohne die Auswirkungen auf Rechnungsstellung und Steuerpflicht im Detail zu kennen. Ein häufiger Fehler besteht darin, dass Umsatzsteuer ausgewiesen wird, obwohl dafür keine Berechtigung vorliegt. In diesem Fall muss die Steuer dennoch abgeführt werden.

Rechnungen mit ausgewiesener Umsatzsteuer müssen zudem bestimmte Pflichtangaben enthalten, etwa den vollständigen Namen und die Anschrift des Leistungserbringers, eine fortlaufende Rechnungsnummer und den korrekten Steuersatz. Auch die regelmäßige Abgabe der Umsatzsteuer-Voranmeldung wird oft unterschätzt. Wer Termine verpasst, riskiert Mahngebühren oder Schätzungen seitens des Finanzamts – und das bereits im ersten Jahr.

Buchhaltungssoftware gezielt einsetzen

Viele Gründer beginnen mit einfachen Tabellen oder handschriftlichen Notizen. Diese Methoden reichen aber schnell nicht mehr aus. Sie erhöhen die Fehleranfälligkeit und erschweren die Zusammenarbeit mit dem Steuerberater erheblich.

Digitale Buchhaltungstools bieten eine echte Entlastung. Sie ermöglichen automatische Belegzuordnung, eine integrierte Bankanbindung und aussagekräftige Auswertungen. Wer diese Systeme einsetzt, reduziert den zeitlichen Aufwand deutlich und vermeidet doppelte Arbeit sowie unnötige Rückfragen. Besonders effektiv ist es, Belege laufend zu erfassen statt alles gebündelt am Jahresende aufzuarbeiten.

Buchhaltungsprozesse strukturiert und sicher gestalten

Damit sich typische Buchhaltungsfehler gar nicht erst einschleichen, braucht es klare Prozesse und einfache Werkzeuge, die sich gut in den Arbeitsalltag integrieren lassen – etwa für die Erstellung einer Einnahmenüberschussrechnung, wie sie für viele Gründer als Standardverfahren gilt.

Die folgenden Maßnahmen haben sich für Gründer in der Praxis bewährt:

- Ein separates Geschäftskonto einrichten und private Ausgaben konsequent vermeiden

- Belege direkt nach dem Kauf digital erfassen und systematisch ablegen

- Umsatzsteuerpflicht regelmäßig prüfen und relevante Fristen aktiv im Kalender verfolgen

- Digitale Buchhaltungstools einsetzen, um Abläufe zu automatisieren und Zeit zu sparen

- Feste Buchhaltungszeiten definieren und Aufgaben intern oder mit dem Steuerberater verteilen

Firmenkonto nutzen und Zahlungswege klar definieren

Ein separates Geschäftskonto ist die Basis für jede saubere Buchhaltung. Es trennt private und unternehmerische Finanzflüsse und sorgt für nachvollziehbare Buchungen gegenüber dem Finanzamt.

Barzahlungen sollten vermieden werden, stattdessen bieten digitale Transaktionen mit Belegnachweis die nötige Transparenz. Firmenkreditkarten mit automatischer Kategorisierung helfen zusätzlich, die Buchführung zu entlasten.

Digitale Belegerfassung in den Alltag integrieren

Digitale Buchhaltungslösungen ermöglichen eine einfache und systematische Belegerfassung – per App, Scanner oder E-Mail-Upload. Belege werden automatisch erkannt, kategorisiert und archiviert. Das spart wertvolle Zeit beim Monatsabschluss und reduziert Fehlerquellen deutlich.

Zudem entsteht eine lückenlose Dokumentation, die bei Rückfragen durch das Finanzamt jederzeit abrufbar ist. Durch die Integration in bestehende Workflows – etwa direkt nach dem Einkauf oder dem Rechnungseingang – wird die Belegerfassung zur Routine statt zur Nacharbeit.

Umsatzsteuerpflicht regelmäßig prüfen und dokumentieren

Die Entscheidung für die Kleinunternehmerregelung sollte bewusst getroffen und im weiteren Verlauf regelmäßig überprüft werden. Gerade bei wachsendem Umsatz ist es entscheidend, die Umsatzgrenze im Blick zu behalten, um steuerliche Konsequenzen frühzeitig einschätzen zu können.

Hilfreich sind digitale Kalender mit Erinnerungsfunktionen, um relevante Schwellenwerte rechtzeitig zu prüfen. Ergänzend dazu empfiehlt sich eine regelmäßige Abstimmung mit dem Steuerberater – idealerweise einmal pro Quartal –, um frühzeitig Klarheit über mögliche Anpassungen zu erhalten. So lassen sich Nachzahlungen vermeiden und steuerliche Pflichten zuverlässig erfüllen.

Buchhaltung mit festen Abläufen organisieren

Ohne feste Routinen bleibt die Buchhaltung oft liegen – mit steigender Fehleranfälligkeit. Eine klare Zeitstruktur, zum Beispiel wöchentliche Buchhaltungsstunden, schafft Übersicht und verhindert Nachlässigkeiten.

Aufgaben wie Belegprüfung, offene Rechnungen oder Kontenabstimmung sollten intern klar verteilt und mit dem Steuerberater abgestimmt werden. Checklisten für Monats- und Jahresabschluss sichern zusätzlich den Überblick.

Buchhaltung selbst steuern oder gezielt auslagern

Die Buchhaltung muss kein Bremsklotz sein – sie lässt sich mit wenigen Mitteln dauerhaft in den Griff bekommen. Wer sich um Struktur, Tools und Zuständigkeiten kümmert, legt das Fundament für ein stabiles Rechnungswesen und spart langfristig Zeit und Kosten.

Nicht alles muss intern erledigt werden. Viele Aufgaben lassen sich digitalisieren oder gezielt an den Steuerberater übergeben. Entscheidend ist, den Überblick zu behalten und die Verantwortung bewusst zu steuern.

Jetzt ist der richtige Zeitpunkt, erste Prozesse aufzusetzen oder bestehende Abläufe zu verbessern. Schon kleine Veränderungen bringen spürbare Erleichterung – und verhindern, dass Steuerfehler zum unnötigen Risiko werden.

10 Wege, wie sich Start-ups Kapital sichern

Von Bootstrapping bis Bankkredit und Business Angel – welche Finanzierungsstrategie passt zu deinem Unternehmen?

Jedes erfolgreiche Start-up beginnt mit einer Idee. Doch zwischen der ersten Skizze auf einer Serviette und einem tragfähigen Geschäftsmodell liegt eine oft unterschätzte Hürde: die Finanzierung. Viele Gründerinnen und Gründer stehen früher oder später vor der gleichen Frage: Wie kann ich mein Start-up solide finanzieren, ohne dabei die Kontrolle zu verlieren oder Monate auf eine Bankentscheidung zu warten?

Das Fundament der Finanzierung: ein überzeugendes Geschäftsmodell

Ob Bankkredit oder Beteiligungskapital – Kapitalgeber*innen wollen Risiken minimieren. Banken orientieren sich an Vergangenheitswerten, Investor*innen an Zukunftsperspektiven. In beiden Fällen gilt: Ohne belastbares Geschäftsmodell mit klarem Marktansatz, durchdachter Finanzplanung und realistischem Wachstumsszenario bleibt das Nein nicht aus. Stehen diese Voraussetzungen, sind dieses Optionen bei der Start-up-Finanzierung grundlegend zu erwägen:

10 Finanzierungswege für Start-ups

Bootstrapping & Family & Friends

Hierbei nutzen Gründerinnen und Gründer eigene Mittel oder finanzielle Unterstützung aus dem persönlichen Umfeld. Diese Variante bietet maximale Kontrolle und Stärkung des Eigenkapitals. Gleichzeitig birgt sie das Risiko persönlicher Konflikte, wenn klare vertragliche Regelungen fehlen oder Erwartungen auseinandergehen.

Gründungszuschüsse & öffentliche Fördermittel

Förderprogramme wie der Gründungszuschuss der Agentur für Arbeit oder Innovationszuschüsse von Bund und Ländern bieten Startkapital ohne Rückzahlungspflicht. Sie sind besonders attraktiv für die Vorbereitungs- und Markteintrittsphase, erfordern aber umfassende Anträge, Nachweise und Geduld bei der Bewilligung.

Crowdfunding

Ideal für Geschäftsmodelle mit Konsumentennähe und einer klaren, emotionalen Botschaft. Erfolgreiches Crowdfunding bietet nicht nur Kapital, sondern auch Sichtbarkeit und Community-Aufbau. Der Nachteil: Hoher Aufwand für Kampagnengestaltung, Marketing und Gegenleistungen sowie das Risiko des öffentlichen Scheiterns.

Mikrokredite

Diese Kredite zwischen 10.000 und 25.000 EUR sind eine gute Lösung für erste Investitionen in Ausstattung oder Warenlager. Sie haben niedrigere Anforderungen an Sicherheiten als Bankkredite, aber auch höhere Zinsen. Für den Aufbau einer Bonität und als Übergangslösung können sie sinnvoll sein.

Bankkredit

Ein klassischer Weg zur Finanzierung von Betriebsmitteln, Maschinen oder Marketingmaßnahmen. Voraussetzung ist meist eine gute Bonität und Sicherheiten – beides fehlt vielen Start-ups. Lösung: Es gibt Anbieter wie smartaxxess, die Start-ups mit einer 100 Prozent Ausfallbürgschaft für Bankkredite bis 250.000 EUR unterstützen, was den Zugang zu Bankfinanzierungen deutlich erleichtert.

Förderkredite (z.B. KfW)

Förderdarlehen bieten besonders günstige Konditionen und lange Laufzeiten, sind aber meist nur über die Hausbank erhältlich. Die Antragswege sind komplex, dafür gibt es oft Tilgungszuschüsse. Wichtig ist eine solide Vorbereitung mit Finanzplan, Marktanalyse und klarer Investitionsplanung.

Bürgschaftsbanken

Bürgschaftsbanken der Bundesländer bieten Bürgschaften für Unternehmen, die keinen ausreichenden Sicherheiten für Bankkredite vorweisen können. Die Zusage der Bank bleibt aber Voraussetzung, und der Prozess ist formal und zeitlich aufwendig. Kombinierbar mit Förderkrediten.

Kreditplattformen

Digitale Anbieter wie Fincompare, YouLend oder Iwoca haben schnelle Prozesse und oft geringere Einstiegshürden. Sie sind für Start-ups attraktiv, die kurzfristig Kapital benötigen, müssen aber mit höheren Zinsen und intensiver Datenfreigabe rechnen.

Business Angels & Private Equity

Business Angels bringen Kapital, Know-how und wertvolle Kontakte ein. Besonders in der Frühphase sind sie wertvolle Partner*innen. Allerdings bedeutet das auch: Mitspracherechte, strategische Einflussnahme und der Verlust von Anteilen. Ein starker Pitch und ein stimmiges Teamprofil sind Pflicht.

Venture Capital (VC)

VC eignet sich für skalierbare, wachstumsstarke Modelle mit großem Marktpotenzial. Der Zugang ist kompetitiv, der Druck hoch. VCs denken in Renditen, nicht in Missionen. Wer diesen Weg geht, sollte professionell vorbereitet sein – und seine Unternehmensziele klar definieren.

Die richtige Finanzierungsstrategie finden

Vor der Entscheidung für eine Finanzierungsform sollten Gründerinnen und Gründer folgende Fragen beantworten:

- Wie hoch ist der Kapitalbedarf?

- Welche Sicherheiten können gestellt werden?

- Wie schnell wird das Kapital benötigt?

- Wie hoch ist der Aufwand für die Antragstellung oder Investorensuche?

Fazit

Eine durchdachte Finanzierung ist der entscheidende Schritt von der Idee zum skalierbaren Unternehmen. Wer strategisch plant und sich professionell aufstellt, verschafft sich nicht nur Zugang zu Kapital, sondern legt den Grundstein für nachhaltigen Erfolg.

Die Autorin Ruth Schöllhammer ist Co-Founderin und CMO von smartaxxess. Zudem unterstützt sie als Vorständin des Deutschen Gründerverbands Start-ups und junge Unternehmen auf dem Weg zu fundierter Finanzierung und nachhaltigem Wachstum.

Rechnungen richtig schreiben

Wer sich selbstständig macht oder freiberuflich arbeitet, kommt nicht drumherum, eine Rechnung auszustellen. Welche Aspekte dabei besonders wichtig und welche Angaben Pflicht sind, das wird hier kurz und knapp erklärt.

Wer legt die Vorgaben auf einer Rechnung fest?

Alle Angaben, die auf einem solchen Dokument notiert sein müssen, werden vom Umsatzsteuergesetz (§14 UstG) festgelegt. Das sind die sogenannten Formvorschriften für Rechnungen. Wenn dagegen verstoßen wird, kann die Vorsteuer nicht korrekt abgezogen werden. Das betrifft vor allem Kleinunternehmer sowie Selbstständige und kann unter dem Strich teuer werden.

Das muss auf eine Rechnung

Im Grunde sind bei der Rechnungserstellung ein paar einfache Regeln einzuhalten. Um vor dem Finanzamt zu bestehen, müssen diese Punkte auf dem Dokument vermerkt sein:

- Name des Unternehmens und die jeweilige Rechtsform

- Vollständige Anschrift der Firma

- Bei umsatzsteuerpflichtigen Unternehmen die jeweilige Umsatzsteuer-Identifikationsnummer bzw. die persönliche Steuernummer bei umsatzsteuerbefreiten Unternehmen

- Datum der Ausstellung

- Fortlaufende und klar zuzuordnende Rechnungsnummer

- Liefertermin oder Zeitraum der erbrachten Leistung

- Jeweiliger Umsatzsteuersatz oder Grund des Nicht-Erhebens

Die beste und schnellste Lösung ist, für all diese Daten und Angaben direkt eine professionelle Rechnungssoftware zu nutzen. Diese Programme machen es besonders einfach alle gesetzlich vorgeschriebenen Punkte für die Rechnungserstellung einzuhalten. Oftmals bieten diese zusätzlich die Möglichkeit, Kunden zu verwalten oder Artikel zu organisieren.

Rechnungsnummern richtig einsetzen

Der für die Nachvollziehbarkeit der kompletten Buchhaltung wichtigste Punkt ist die jeweilige Rechnungsnummer. Diese muss je Dokument einmalig sein – nur so kann verhindert werden, dass es zu Verwirrungen kommt. Auch lassen sich Rechnungen in der Buchhaltung so klar zuordnen. Es dürfen also keine Nummern doppelt vergeben werden. Der Nummernkreis muss außerdem fortlaufend sein. Unwichtig ist allerdings, ob die Kennung aus Zahlen oder Buchstaben besteht. Auch nicht gesetzlich geregelt ist, ob jedes Jahr ein neuer Turnus angefangen werden muss oder nicht.

Das passende Layout

Rechnungsmuster gibt es im Internet zahlreiche. Wer allerdings nicht auf so eine Vorlage von der Stange zurückgreifen möchte, der hat die Möglichkeit mit beispielsweise dem Rechnungsprogramm von Lexware Office das eigene Rechnungs-Layout vollkommen individuell zu erstellen. Eingefügt werden können das Firmen-Logo und eine digitalisierte Unterschrift. Auch kann das gesamte Dokument passend zum jeweiligen Corporate Design des Unternehmens gestaltet werden. Heutzutage kommen Selbstständige und Gründer kaum mehr um diesen Schritt herum: Dieser Schritt macht eine Marke auch auf den Rechnungsdokumenten klar erkennbar.

Wann verjähren Rechnungen?

Diese Frage ist für Unternehmen oft eine der brennendsten. Die Verjährungsfrist für Rechnungen aller Art liegt in Deutschland bei drei Jahren. Allerdings ist wichtig zu wissen, dass diese Frist nicht ab dem jeweiligen Rechnungsdatum läuft. Sie gilt ab dem Tag der erbrachten Leistung oder Lieferung. Aber Vorsicht: Die Verjährungsfrist beginnt immer am 1. Januar des Folgejahres, in dem der Auftrag erteilt wurde. Ausschlaggebend ist also nicht der Monat, in dem die Leistung erbracht wurde. An diesem Beispiel erklärt, wird das Prozedere klarer:

- Im März 2017 wurde ein Auftrag angenommen.

- Das Erfüllungsdatum für diesen ist der 12. September 2017.

- Die Verjährungsfrist beginnt also per Gesetz am 1. Januar 2018 und endet am 1. Januar 2021.

Aufbewahrungsfristen für Rechnungen

Die Dokumente müssen generell zehn Jahre lang aufbewahrt werden. Das gilt sowohl für Selbstständige als auch für Kleinunternehmer oder große Firmen. Betroffen sind davon allerdings nicht nur die ausgestellten Rechnungen. Auch alle eingehenden Forderungen, die in die Buchhaltung einfließen, müssen so lange verfügbar bleiben.

Eine falsche Rechnung verschickt?

Eine Forderung in der sich ein Tippfehler oder Zahlendreher eingeschlichen hat, ist zunächst kein Beinbruch. Wenn das vorkommen sollte, dann muss die jeweilige Rechnung im System korrigiert werden. Zudem muss eine Storno-Rechnung angelegt werden. Diese Grundregeln sind dabei zu beachten:

- Storno-Rechnungen sind mit einem Minus zu vermerken.

- Der Rechnungsbetrag muss derselbe sein: Wenn die falsche Summe 100 Euro ist, dann muss die Storno-Rechnung -100 Euro betragen.

- Jede dieser Nachbesserungen bekommt eine eigene Rechnungsnummer.

- Die korrigierte Rechnung erhält ebenfalls eine neue Nummer.

Dadurch müssen zu jeder falsch ausgestellten Forderung dann drei Rechnungen vorhanden sein. Diese werden dann an den betreffenden Kunden verschickt. Außerdem sind sie noch in die Buchhaltung einzupflegen, sodass das Finanzamt die Fehlbuchung nachvollziehen kann.

Cardano kaufen: Diese Möglichkeiten und Handelsplätze gibt es

Cardano ist die Plattform der Kryptowährung ADA und ein blockchainbasiertes Kryptoprojekt, das zugleich ein Konkurrent von Ethereum ist. Wir zeigen die Möglichkeiten von Cardano, einer der jüngsteren Digitalwährungen, auf.

Cardano ist eines von mehreren digitalen Vermögenswerten, die entwickelt wurden, um eine Reihe komplexer Transaktionen ohne die Hilfe eines Vermittlers, wie einer Bank oder eines Brokers, durchführen zu können. Eine Investition in Cardano beinhaltet in der Regel den Tausch von Euro in die Kryptowährung, auch bekannt als ADA. Cardano-Token haben verschiedene Verwendungsmöglichkeiten für ihre Besitzer, die in diesem Überblick über Kryptowährungen näher erläutert werden sollen.

Lohnt sich eine Investition in Cardano

Kryptowährungen sind ein neuer, volatiler Bereich, in dem das Schicksal eines bestimmten Vermögenswerts schwer vorherzusagen ist. Kryptowährungen sind historisch gesehen anfällig für schnelle Wertveränderungen, und Cardano ist da keine Ausnahme. Wenn Sie in Kryptowährungen investieren, ist es im Allgemeinen am besten, sie in einer kleinen Gruppe von risikoreichen Anlagen in Ihrem Portfolio zu halten.

Generell wird Anlegern empfohlen, erst dann zu investieren, wenn sie dringende finanzielle Maßnahmen ergriffen haben, wie z.B. die Stärkung des Ruhestands und die Rückzahlung kurzfristiger Schulden. Wenn Sie die Möglichkeit haben, Cardano zu kaufen, sollten Sie auch über die langfristigen Wachstumsaussichten des Unternehmens nachdenken. Wenn Cardano in der Lage ist, einen bedeutenden Marktanteil zu erobern, könnte die Nachfrage nach der ADA Kryptowährung steigen, was ihren Wert erhöhen könnte.

Cardano befindet sich jedoch noch in der Entwicklung, und wichtige Funktionen wie „intelligente Verträge“, die automatisch ausgeführt werden, wenn bestimmte Bedingungen erfüllt sind, werden gerade erst implementiert. Konkurrierende Netzwerke wie Ethereum, Solana und andere könnten den Markt dominieren und Cardano wenig Raum für Wachstum lassen.

Zwecke für den Kauf von ADA-Tokens

Einige Menschen nutzen sie, um für Dienstleistungen zu bezahlen und Gebühren im Hauptnetzwerk der Cardano Blockchain zu decken, die für komplexe Transaktionen in Bereichen wie dem Finanzwesen konzipiert ist. Einige Leute kaufen Cardano-Token in der Hoffnung, dass ihr Wert steigen wird, entweder im kurzfristigen Handel oder aufgrund der langfristigen Nachfrage, die mit der Nutzung des Netzwerks verbunden ist. Allerdings birgt das Cardano kaufen auch ein erhebliches Risiko.

Wo und wie kann man Cardano kaufen?

Cardano ist weit verbreitet beim Kryptowährung Kaufen. Sie wird in der Regel an zentralisierten Börsen gekauft, während die Kryptowährung an Peer-to-Peer-Börsen gehandelt wird. Eine solche Option ist mit geringeren Kosten verbunden. Allerdings erfordert es in der Regel mehr technisches Know-how und kann für neue Benutzer schwierig sein. Die Plattformen, die Cardano unterstützen:

- Binance;

- Coinbase;

- Münzmama;

- Krypto.de;

- Kraken;

- SoFi;

- Webull.

Bargeld

Es gibt zwei Hauptwege, um für Kryptowährungen zu bezahlen: in bar und in Kryptowährungen. Wenn Sie ein Anfänger in Deutschland sind oder Ihre allgemeine Vertrautheit mit Kryptowährungen durch den Kauf von Cardano erweitern wollen, müssen Sie Ihr Bargeld in ADA umwandeln. Die meisten Kryptowährungsbörsen akzeptieren Fiat-Währung wie US-Dollar und Euro. Umtauschaktionen werden in der Regel akzeptiert:

- ACH-Transaktionen (Automated Clearing House) von Banken;

- Banküberweisungen;

- Debit- und Kreditkarten.

Es ist jedoch besonders riskant, hochverzinsliche Schulden, wie z.B. ein Kreditkartenguthaben, für den Kauf von Kryptowährungen zu verwenden. Wenn Ihre Anlage Geld verliert, könnten Sie mit erheblichen Zinskosten konfrontiert werden und nicht in der Lage sein, das Kapital zurückzuzahlen.

Kryptowährungen

Eine andere Möglichkeit ist, einige Ihrer bestehenden digitalen Vermögenswerte auf Cardano Kryptowährung tauschen zu lassen. Nicht alle Börsen bieten diese Möglichkeit an. Informieren Sie sich also unbedingt über die Einzelheiten der Plattform, die Sie nutzen möchten.

Auch der Handel mit bestehenden Kryptowährungen kann eine geeignete Option sein, wenn Sie Ihre Kryptowährung Anlagen diversifizieren möchten, ohne mehr von Ihrem Geld in diesem Bereich zu binden. Sie kann auch die Kosten für die Umwandlung von Bargeld in Kryptowährungen in einigen Märkten reduzieren. Ein weiterer Punkt, der beim Kauf mit Kryptos zu beachten ist, ist die Tatsache, dass der relative Wert von Kryptowährungen tendenziell noch stärker schwankt als ihr Barwert.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Wichtige Schritte der Gründung unbedingt dokumentieren!

Aktuelles Urteil: Gründer können Beratungsleistungen und Investitionen mit Unternehmensbezug absetzen.

Dass Unternehmensgründer einen guten Businessplan haben sollten, ist keinesfalls ungewöhnlich. Kapital muss akquiriert, Investoren überzeugt und ein Marketing-Konzept etabliert werden. Was viele Jungunternehmer nicht wissen: Sie können Ausgaben, die in unmittelbarem Zusammenhang mit der Gründung des Unternehmens stehen, beim Vorsteuerabzug auch dann steuerlich geltend machen, wenn das Unternehmen noch keine Umsätze generiert hat.

„Das Finanzgericht Berlin-Brandenburg entschied jetzt, dass der Unternehmer dafür allerdings glaubhaft darlegen können muss, dass er beabsichtigt eine wirtschaftliche Tätigkeit auszuüben und alle Investitionen einen klaren Bezug zum Unternehmen haben. Dann ist der Unternehmer zum Vorsteuerabzug berechtigt“, informiert Dipl.-Betriebswirt Paul Heinrich Fallenberg, Steuerberater, Rechtsanwalt und Partner der Münsteraner Wirtschaftsprüfungs- und Steuerberatungsgesellschaft HLB Dr. Schumacher & Partner GmbH.

In dem vor dem Finanzgericht Berlin-Brandenburg verhandelten Fall hatte ein Unternehmer über fast zwei Jahre ausschließlich Investitionsausgaben getätigt, ohne hingegen Einnahmen zu erzielen. Für die getätigten Ausgaben machte der Unternehmer dennoch sein Recht auf Abzug der geschuldeten Mehrwertsteuer geltend. Das zuständige Finanzamt beanstandete bei einer Sonderprüfung dieses Vorgehen und sprach dem Unternehmer ab, unternehmerisch tätig gewesen zu sein. Folglich erkannte es den Vorsteuerabzug nicht an. Das Gericht entschied hingegen nach sorgfältiger Prüfung aller Fakten zu Gunsten des Klägers: Dieser habe seine unternehmerische Tätigkeit objektiv nachvollziehbar nachweisen können und sei somit hinsichtlich sämtlicher entstandenen Kosten zum Vorsteuerabzug berechtigt.

„Bei einem Unternehmen, das über einen so langen Zeitraum keine Umsätze erwirtschaftet hat, würde man wahrscheinlich vermuten, dass beim Vorsteuerabzug nicht alles korrekt ablief“, erklärt Fallenberg. Das Urteil mache daher besonders deutlich, dass Unternehmer entsprechende Sorgfalt bei administrativen und organisatorischen Fragen der Unternehmensgründung walten lassen müssten. Nur so ließe sich gewährleisten, dass alle Investitionen beim Vorsteuerabzug auch geltend gemacht werden könnten, so der Experte.

Grundsätzlich prüfen Finanzämter alle Fälle einzeln, um zu entscheiden, ob ein Vorsteuerabzug vor der Aufnahme der eigentlich unternehmerischen Tätigkeit rechtens war. „Umso wichtiger ist deshalb eine ausführliche Dokumentation aller Handlungsschritte und der damit verbundenen Investitionen bei der Unternehmensgründung um diese Tätigkeit lückenlos nachweisen zu können. Auch müssen die Investitionen klar unternehmensbezogen sein“, so Fallenberg abschließend.

3 teure Steuerfallen und die Auswege