Aktuelle Events

Venture Clienting: Die Bank als Start-up-Kundin

Wie Start-ups mithilfe von Venture Clienting schnelleres Wachstum und weniger riskante Innovationen generieren können.

Die Finanzwelt dreht sich schneller denn je. Bedürfnisse von Kund*innen verändern sich, regulatorische Anforderungen nehmen zu und neue Technologien stellen bewährte Prozesse infrage. In diesem Umfeld müssen Banken innovativer werden, um wettbewerbsfähig zu bleiben. Start-ups wiederum benötigen Kund*innen, die nicht nur finanzielle Mittel, sondern auch Zugang zu wichtigen Netzwerken und Marktkenntnissen bieten, um ihre Lösung erfolgreich zu skalieren und am Markt zu etablieren.

Großes Containerschiff trifft auf wendiges Speedboat? In Deutschland haben bereits einige Banken sog. Venture-Clienting-Units aufgestellt, die skalierbare Lösungen von ausgewählten Start-ups in die jeweilige Bank integrieren, um so strategisch relevante Herausforderungen zu bewältigen. Doch wie können Gründer*innen und eine Bank auf diesem Corporate- Venture-Modell basierend erfolgreich zusammenarbeiten?

Kund*in statt Investor*in: das Venture-Client-Modell

Venture Clienting ist ein strategisches Corporate-Venture-Vehikel. Im Gegensatz zum Venture Capital bedingt es jedoch keine Beteiligung, sondern das Start-up gewinnt das Unternehmen bzw. die Bank als Kund*in. Aus Sicht des Venture Clients ist das ein effizienter Ansatz für schnelles Wachstum und risikoarme Innovation: Er vermeidet langwierige Investitionsprozesse und ressourcenintensive Eigenentwicklungen.

Auch Gründer*innen profitieren in mehrfacher Hinsicht von Venture Clienting: nicht nur von neuen Kund*innen, sondern auch von einer schnellen Markteinführung und dem Zugang zum Kund*innenstamm. Die Zusammenarbeit mit erfahrenen Partner*innen bringt zudem wertvolle Einblicke und direktes Feedback zum Product-Market-Fit.

Eine echte Win-win-Situation, wenn man es richtig angeht. In der Industrie ist Venture Clienting als Innovationsvehikel gängige Praxis. In Banken ist es bisher noch weniger verbreitet. Was sind die Hürden?

Innovation im Dschungel aus Regulierung, Datenschutz und Compliance

Traditionelle Banken müssen umfangreiche regulatorische Anforderungen erfüllen und haben einen Fokus auf Stabilität und Sicherheit. Dieses Umfeld birgt zahlreiche Herausforderungen für die Integration von neuen Technologien.

Externe Technologielieferanten trifft man hier deshalb seltener an als in Industrieunternehmen. Denn auch diese müssen besonderen Anforderungen an Datenschutz, Sicherheitsstandards und Compliance gerecht werden. Einkaufsprozesse weisen hohe Hürden auf, um Risiken zu minimieren. Und wenn weitreichende Veränderungen eingeführt werden sollen, muss eine Vielzahl von Stakeholdern überzeugt werden. Damit Venture Clienting erfolgreich sein kann, ist aus Sicht der Bank eine bewusste Auswahl von Use Cases und Problemstellungen notwendig, mit denen Risiken sehr gezielt eingegangen werden und Business Impact generiert wird. Entscheidend ist zudem die Etablierung eines strategischen Prozesses in enger Zusammenarbeit mit der IT, dem Einkauf und den Fachabteilungen.

Beispiel: Venture Clienting in Deutschlands größter Landesbank

Genau diesen Herausforderungen begegnet beispielsweise die Landesbank Baden-Württemberg (LBBW) mit ihrem strategischen Venture-Client-Prozess. Das Ziel ist es, innovative Lösungen von Start-ups zu nutzen, die sowohl die Wettbewerbsfähigkeit der Bank stärken als auch den Erfolg und das Wachstum des jüngeren Unternehmens fördern. Dabei setzt die Venture-Clienting-Einheit vorrangig auf einen Pull-Ansatz: Erst wird das Problem in der Bank identifiziert, dann nach der besten Lösung dafür gesucht. Bei manchen Themen ist es sinnvoll, Lösungen direkt selbst an den Bedürfnissen der Bank zu entwickeln. Das geschieht im LBBW Incubator. An anderer Stelle ist es effizienter, auf externe Lösungen von Start-ups zu setzen.

Ist das Problem klar definiert und eignet sich für eine externe Lösung, geht es an die Start-up-Recherche. Die beste Lösung wird in einem Pilotprojekt unter realen Bedingungen getestet und im Erfolgsfall eingekauft. Da die Venture-Clienting-Einheit die Herausforderungen und die Stakeholder*innen kennt, kann sie intern überzeugen und den Prozess strategisch und mit „drive to market“ umsetzen.

Venture Clienting: Erfolgsfaktoren

Jetzt mal ganz konkret: Wie stichst du als Start-up als besonders attraktiver Partner heraus? Und was hilft, um auf die Zusammenarbeit mit einer Bank von der Produktdemo bis hin zur Umsetzung vorbereitet zu sein? Auf diese vier Kriterien achten Banken bei der Auswahl eines Start-ups besonders:

- Erhebliches strategisches Nutzenpotenzial: Du löst ein dringliches, strategisches Problem, das eine unmittelbare Bedeutung für die langfristige Richtung und den Erfolg der Bank hat. Das kann von der Reaktion auf Marktbedingungen, Effizienzsteigerung bis hin zur Umsetzung von Regulatorik reichen.

- (Hohe) Risikokapitalfinanzierung: Du hast einen guten Zugang zu Kapitalressourcen für die Entwicklung und Industrialisierung deiner Technologie. Das zahlt stark auf deine Vertrauenswürdigkeit und das Potenzial deines Produkts ein.

- Spezifische Technologieexpertise und geschütztes geistiges Eigentum: Du verfügst über hoch spezialisiertes Fachwissen und klare USPs. Idealerweise hast du dir diese Wettbewerbsvorteile durch Patente sichern lassen.

- Schnelle Realisierung skalierbarer Lösungen: Deine Lösung ist reif genug, um pilotiert und anschließend skaliert zu werden.

Tipps und To-do’s

Wenn du diese Punkte an den Verhandlungstisch bringst, hast du mit deinem Start-up von Beginn an gute Karten. Und dann? Diese sechs Tipps helfen entscheidend, den Venture-Clienting-Prozess für alle erfolgreich zu gestalten:

- Auf die Finanzbranche einstellen: Setze dich mit den spezifischen Arbeitsweisen und Herausforderungen der Bank auseinander. Ein gutes Verständnis der Regulierungen, Sicherheitsstandards und internen Abläufe unterstützt dabei, passgenaue Lösungen zu entwickeln. Wer das Problem am besten versteht, kann die überzeugendste Lösung dafür anbieten.

- Produktdemos sorgfältig vorbereiten: Dementsprechend erfordert eine gute Vorbereitung auf die Produktdemo in der Bank neben einer tiefgreifenden Kenntnis des eigenen Produkts auch die Fähigkeit, präzise und kompetent auf spezifische Fragen antworten zu können. Dies zeigt nicht nur Expertise, sondern auch die Bereitschaft, maßgeschneiderte Lösungen anzubieten.

- Anpassungsfähig bleiben: Sei bereit, deine Produkte und Dienstleistungen anzupassen, um den besten Problem-Solution-Fit unter Berücksichtigung der spezifischen Bedürfnisse und Anforderungen der Bank anbieten zu können.

- Vertrauen aufbauen: Banken legen großen Wert auf Sicherheit und Zuverlässigkeit. Start-ups sollten daher von Anfang an auf Transparenz setzen, Referenzen und Erfolgsbeispiele präsentieren und nach Möglichkeit Sicherheiten bieten.

- Durchhaltevermögen beweisen: Entscheidungsprozesse oder ein aufwendigeres Lieferanten-Onboarding können unter Umständen länger dauern als gewohnt. Durchhaltevermögen und ausreichend Woman- und Man-Power sind wichtige Eigenschaften, um die Zusammenarbeit erfolgreich zu gestalten.

- Transparent kommunizieren: Ein offener Austausch ist entscheidend für eine zielgerichtete Zusammenarbeit. Setze klare Ziele und formuliere von Anfang an offen die Erwartungen, um Missverständnisse zu vermeiden und Erfolg zu messen.

Venture Clienting bietet eine effiziente Möglichkeit für Banken und Start-ups, von den Stärken des jeweils anderen zu profitieren. Während die kulturellen Unterschiede nicht zu unterschätzen sind, bieten die Chancen eine starke Motivation für beide Seiten. Mit offener Kommunikation, Anpassungsfähigkeit und klarem Verständnis der jeweiligen Bedürfnisse kann die Zusammenarbeit zu wegweisenden Innovationen und nachhaltigem Erfolg auf beiden Seiten führen. Die Zukunft gehört denjenigen, die mutige Schritte in neue Partnerschaften wagen!

Der Autor Dominik Schütz leitet das Innovation Lab der Landesbank Baden-Württemberg (LBBW) und ist unter anderem für die Venture-Clienting-Einheit der Bank

zuständig, www.lbbw.de

Diese Artikel könnten Sie auch interessieren:

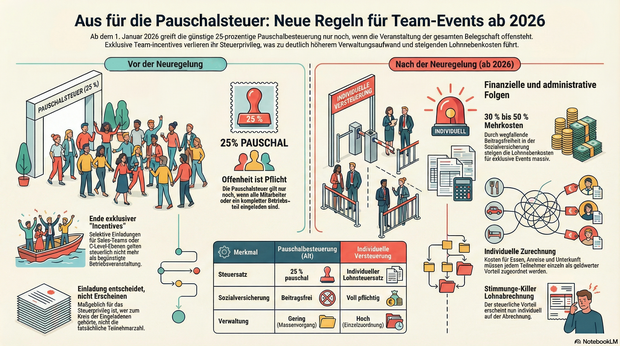

Teures Nachspiel: Pauschalsteuer für exklusive Team-Events fällt weg

Seit dem 1. Januar 2026 gelten verschärfte Regeln für Firmenveranstaltungen. Mit dem Steueränderungsgesetz hat der Gesetzgeber ein beliebtes Schlupfloch geschlossen: Die günstige Pauschalbesteuerung greift nur noch, wenn wirklich alle Mitarbeiter eingeladen sind. Für Start-ups, die auf Team-Incentives und Offsites setzen, bedeutet das nicht nur höhere Kosten, sondern vor allem mehr Bürokratie.

Wer in diesem Jahr ein Offsite für das Sales-Team plant oder ein exklusives „Coder-Retreat“ in den Alpen buchen will, sollte das Budget neu kalkulieren. Der Gesetzgeber hat zum Jahreswechsel auf eine rechtsprechungsfreundliche Auslegung des Bundesfinanzhofs (BFH) reagiert und die Zügel spürbar angezogen. Die bisherige Praxis, auch Events für geschlossene Kreise pauschal mit 25 Prozent zu versteuern, ist damit Geschichte.

Gesetzgeber kassiert BFH-Urteil

Hintergrund der Neuregelung ist ein „Korrektiv“ der Politik. Der BFH hatte in der Vergangenheit entschieden, dass auch Feiern mit begrenztem Teilnehmerkreis als Betriebsveranstaltung gelten können. Dies ermöglichte es Unternehmen bislang, die vereinfachte Pauschalsteuer auch für Department-Events oder Founder-Offsites anzuwenden.

Diese weite Auslegung widerspricht jedoch nach Ansicht des Gesetzgebers dem ursprünglichen Sinn der Pauschalierung nach § 40 Abs. 2 EStG. Das Ziel der Regelung sei die Vereinfachung von Massenvorgängen – und das setze voraus, dass die Veranstaltung der gesamten Belegschaft offensteht.

„Der BFH hat den Begriff der Betriebsveranstaltung sehr weit ausgelegt. Nach dieser Rechtsprechung konnten auch exklusive Feiern pauschal besteuert werden, obwohl nur ein kleiner Kreis eingeladen war“, erklärt Gabriele Busch, Steuerberaterin bei Ecovis in Nürnberg.

Wer nicht alle einlädt, zahlt voll

- Die neue Marschroute ist klar: Die 25-Prozent-Pauschalsteuer ist ab sofort an die Offenheit der Teilnahme gekoppelt.

- Die Regel: Die Veranstaltung muss allen Beschäftigten des Unternehmens oder eines klar abgegrenzten Betriebsteils offenstehen.

- Das Detail: Entscheidend ist nicht, wer tatsächlich kommt, sondern wer kommen durfte.

Sobald eine Einladung von vornherein selektiv ausgesprochen wird – etwa das „Sales-Dinner“ nach einem erfolgreichen Quartal oder das strategische Wochenende nur für die C-Level-Ebene – entfällt das Steuerprivileg. Zwar gelten solche Events lohnsteuerlich weiterhin als Betriebsveranstaltung, doch die finanzielle Begünstigung wird gestrichen.

Bürokratie-Falle für schlanke Strukturen

Für Gründer*innen wiegt der Wegfall der Pauschalierung doppelt schwer. Zum einen erhöht sich die Steuerlast, zum anderen entsteht ein erheblicher Verwaltungsaufwand, der gerade in schlanken Organisationen ohne große HR-Abteilung schmerzt.

Bisher sorgte die Pauschalsteuer dafür, dass die Aufwendungen beitragsfrei in der Sozialversicherung blieben und nicht individuell zugeordnet werden mussten. Dieser „Clean-Cut“ ist bei geschlossenen Team-Events nun vorbei.

Die Konsequenzen für die Administration:

- Individuelle Zurechnung: Die Kosten (Essen, Anreise, Unterkunft) müssen jedem teilnehmenden Mitarbeiter einzeln als geldwerter Vorteil zugerechnet werden.

- Sozialversicherungspflicht: Der Vorteil wird voll sozialversicherungspflichtig.

- Stimmungs-Killer Lohnabrechnung: Die Beträge tauchen auf der individuellen Lohnabrechnung der Mitarbeiter auf – was bei reinen „Belohnungs-Events“ oft zu Irritationen führt, wenn plötzlich Steuern auf das Firmenessen anfallen.

Fazit: Incentives neu denken

Die Neuregelung trifft die Start-up-Kultur, in der Teamevents oft gezielt als Incentive eingesetzt werden, besonders hart. Wer weiterhin exklusive Events für einzelne Teams durchführen möchte, muss sich auf höhere Lohnnebenkosten (ca. 30 bis 50 % Aufschlag durch Sozialabgaben) und komplexere Abrechnungsprozesse mit dem Steuerberater einstellen.

„Arbeitgeber sollten bestehende Konzepte für Betriebsfeiern überprüfen und rechtzeitig anpassen“, rät Expertin Busch. Nur durch eine vorausschauende Planung lassen sich böse Überraschungen bei der nächsten Lohnsteuerprüfung – und schlechte Stimmung im Team – vermeiden.

Deine Checkliste zur rechtssicheren Eventplanung

Nutze diese Liste VOR jeder Buchung, damit du später keinen Stress mit dem Finanzamt oder der Lohnbuchhaltung bekommst.

Phase 1: Der Teilnehmerkreis (dein wichtigster Checkpoint)

Das ist ab sofort der entscheidende Hebel. Hier legst du fest, ob es teuer oder günstig wird.

- Zielgruppe definieren: Wer ist eingeladen?

- Option A: Die gesamte Belegschaft (Alle).

- Option B: Ein klar abgegrenzter Betriebsteil (z. B. „Alle aus der Filiale X“ oder „Das ganze Lager-Team“).

- Option C: Ein selektiver Kreis (z.B. „Nur High-Performer“, „Sales-Team nach Zielerreichung“, „C-Level“).

- Check „Offenheit“: Hatte wirklich jede(r) aus Gruppe A oder B theoretisch die Chance teilzunehmen? (Denk dran: Es geht ums „Dürfen“, nicht ums „Kommen“).

- Entscheidung:

- Bei A oder B: Pauschalsteuer (25 %) möglich. -> Alles entspannt.

- Bei C: Keine Pauschalierung. -> Volle Steuer- und Sozialversicherungspflicht.

Phase 2: Budgetierung (Kostenwahrheit)

Wenn du dich für Exklusivität (Option C) entschieden hast, musst du neu rechnen.

- Kosten pro Kopf ermitteln: Gesamtkosten (Location, Essen, Drinks, Anreise, Hotel) geteilt durch Anzahl der Teilnehmer.

- Bei „Exklusiv-Events“ (Option C):

- Hast du ca. 30–50 % Puffer für Lohnnebenkosten eingeplant? (Arbeitgeberanteile SV + Übernahme der Lohnsteuer).

- Hast du geklärt, ob die Firma die Lohnsteuer übernimmt (Netto-Lohn-Vereinbarung)? Damit das Event für deine Kollegen netto kostenlos bleibt.

- Freibetrag checken: Liegen die Kosten (bei offenen Events, A & B) unter 110 Euro pro Nase? (Falls ja: steuerfrei. Falls nein: Der übersteigende Betrag kann pauschaliert werden – aber nur, wenn das Event „offen“ war).

Phase 3: Dokumentation (Sichere dich ab)

Damit du bei der nächsten Lohnsteuerprüfung entspannt bleibst.

- Einladung speichern: Archiviere die Einladungs-Mail oder den Aushang. Das ist dein Beweis, an wen sich das Event gerichtet hat (Nachweis der „Offenheit“).

- Teilnehmerliste führen: Schreib genau auf, wer wirklich da war.

- Zuordnung für die Payroll:

- Bei offenen Events: Gesamtsumme und Teilnehmerzahl reichen meist.

- Bei exklusiven Events: Erstelle eine Liste, die jedem Kollegen exakt seine Kosten zuordnet (Wer hatte das Einzelzimmer? Wer ist Bahn gefahren?).

Phase 4: Interne Kommunikation & HR

Vermeide Frust im Team und in der Personalabteilung.

- Payroll briefen: Schick die Infos (Liste, Kosten, Art des Events) vor dem Abrechnungslauf an die Lohnbuchhaltung. Nicht erst danach!

- Kollegen informieren (nur bei exklusiven Events): Falls die Versteuerung auf der Gehaltsabrechnung auftaucht (selbst wenn die Firma zahlt, sieht man das oft als „durchlaufenden Posten“), sag den Leuten vorher Bescheid: „Auf eurer Abrechnung steht Posten X – keine Sorge, das kostet euch netto nichts, muss aber steuerlich draufstehen.“

Die Steuer-Ampel für deine Planung

Toxic Funding – Geld ist nie nur Geld

Wenn Investor*innen Kultur zerstören. Oder: Warum Unternehmenskultur das wahre Anlagegut ist.

In der Start-up-Szene gilt Kapital oft als Heilsbringer. Wer es schafft, ein Investment zu sichern, hat es geschafft – so die gängige Logik. Doch kaum jemand spricht darüber, welchen Preis dieses Kapital fordert. Denn Geld ist nie nur Geld. Es trägt Energie, Interessen und Absichten in sich. Wenn diese nicht zu den Werten des Unternehmens passen, wird aus Wachstum Druck, aus Motivation Kontrolle, aus Vision Zersetzung.

Die toxische Dynamik beginnt selten offensichtlich. Am Anfang ist da meist Begeisterung: ein(e) Investor*in, der/die an dich glaubt, Türen öffnet, Potenziale sieht. Doch mit jedem Reporting, jeder zusätzlichen KPI, jeder strategischen Forderung verschiebt sich etwas im System. Der Fokus wandert von der Idee auf die Rendite, vom Menschen auf die Zahl, von der Kultur auf das Kapital – und genau hier kippt die Energie.

Manchmal ist es nicht einmal böse Absicht, sondern das System selbst, das falsche Anreize setzt. Der Kapitalmarkt liebt Beschleunigung, nicht Beständigkeit. Er honoriert Wachstum, nicht Werte. Wer auf diesem Spielfeld spielt, braucht mehr als Mut – er/sie braucht Bewusstsein. Denn jedes Investment ist auch ein Eingriff in das Nervensystem eines Unternehmens. Doch echte Stärke zeigt sich nicht im Tempo, sondern in der Fähigkeit, Stabilität zu halten, wenn alles um einen herum beschleunigt.

Wenn Macht das Spielfeld betritt

Investor*innen bringen nicht nur Geld, sie bringen auch Einfluss. Wer Anteile hält, hält auch Macht – und Macht folgt eigenen Regeln. Wird sie weise genutzt, kann sie ein Unternehmen stabilisieren. Wird sie jedoch als Druckmittel eingesetzt, um Kontrolle zu sichern oder Wachstum zu erzwingen, wird sie toxisch.

Dann entstehen Strukturen, in denen sich Gründer*innen sich selbst verlieren. Entscheidungen werden nicht mehr aus Überzeugung getroffen, sondern aus Angst, Erwartungen nicht zu erfüllen. Menschen, die anfangs für eine Idee gebrannt haben, brennen plötzlich aus. Kultur wird zur leeren Worthülse im Pitchdeck.

Manchmal geht es noch weiter. Investor*innengruppen tauschen das Management aus, ziehen Budgets ab, blockieren Entwicklungen oder zwingen Unternehmen in Märkte, die nicht zu ihrer DNA passen. Das Ergebnis: ein Start-up, das äußerlich wächst, aber innerlich zerfällt. Und mit jedem Kompromiss an die eigenen Werte verschiebt sich der Mittelpunkt weg vom Warum hin zum Wie viel.

Man könnte sagen: Es ist die moderne Form des Kolonialismus, nur dass es diesmal nicht um Länder geht, sondern um Unternehmenskulturen. Und das Perfide daran: Der Schaden zeigt sich nicht sofort. Er wächst langsam, unsichtbar, wie eine leise Entzündung im System. Erst wenn Menschen gehen, Energie versiegt und Sinn verloren geht, wird klar, was zerstört wurde. Doch dann hilft kein Kapital mehr, denn Vertrauen lässt sich nicht kaufen.

Der unsichtbare Preis der Abhängigkeit

Viele Start-ups merken zu spät, dass sie längst abhängig sind. Term Sheets sind unterschrieben, Mitspracherechte eingeräumt, Kontrollmechanismen installiert. Was als Partnerschaft begann, fühlt sich plötzlich wie eine stille Übernahme an.

Manch eine(r) sagt sich dann: „Ich treffe keine Entscheidungen mehr, ich erfülle nur noch Erwartungen.“ Und das ist der Moment, in dem toxisches Funding seine volle Wirkung entfaltet. Nicht, weil jemand böse Absichten hat, sondern weil das System selbst dysfunktional geworden ist. Wenn Druck, Angst und Kontrolle das Nervensystem eines Unternehmens bestimmen, erstickt es an sich selbst – nicht an fehlender Innovation, sondern an fehlender Integrität.

Abhängigkeit entsteht dort, wo Visionen zu Kennzahlen werden und Entscheidungen nur noch auf Papier Sinn ergeben. Kein Geld der Welt kann ersetzen, was du an Glaubwürdigkeit verlierst, wenn du gegen deine eigenen Werte handelst.

Kultur ist kein Soft Skill – sie ist Kapital

Was viele vergessen: Kultur ist der eigentliche Kapitalwert eines Unternehmens. Sie ist die Energie, aus der alles entsteht – Kreativität, Vertrauen, Loyalität, Wachstum. Wenn sie zerstört wird, bleibt eine leere Hülle.

Die Frage ist also nicht, ob du Geld annimmst, sondern von wem und unter welchen Bedingungen. Wer sich Kapital holt, sollte nicht nur auf Bewertung oder Anteile schauen, sondern auf Haltung. Wie denken die Investor*innen über Verantwortung? Was passiert, wenn Dinge nicht nach Plan laufen? Denn in Krisenzeiten zeigt sich, ob Geld eine Partnerschaft nährt oder Machtverhältnisse offenlegt.

Gesunde Strukturen trotz externer Interessen

Es gibt Wege, sich zu schützen – nicht durch Abwehr, sondern durch Bewusstsein. Start-ups mit klaren Werten lassen sich seltener manipulieren. Wer weiß, wofür er/sie steht, erkennt schneller, wann etwas nicht mehr stimmt.

Kultur zeigt sich nicht im Leitbild, sondern im Verhalten. Vor allem dann, wenn Geld ins Spiel kommt. Je klarer du deine Grenzen kennst, desto stabiler bleibt dein System. Setze Strukturen, die Transparenz schaffen. Schaffe Räume, in denen auch Kritik an Investor*innenerwartungen ausgesprochen werden darf. Und halte dir Menschen im Umfeld, die dich erden: Mentor*innen, Coaches, Partner*innen ohne finanzielles Interesse.

Wer sich ständig nur vor Zahlen rechtfertigen muss, verliert irgendwann den inneren Kompass. Und wenn du dich selbst verlierst, verliert dein Unternehmen seine Seele.

Bewusste Partnerschaft statt Machtgefälle

Kapital kann wertvoll sein, sofern es mit Bewusstsein geführt wird. Es gibt viele Investor*innen, die langfristig denken, Werte respektieren und verstehen, dass Kultur die Grundlage von Performance ist. Sie fördern Verantwortung, nicht Abhängigkeit.

Doch diese Personen findest du nur, wenn du selbst weißt, was du willst. Frage dich vor jeder Finanzierungsrunde: Was ist der Preis, den ich zu zahlen bereit bin? Kontrolle? Geschwindigkeit? Autonomie? Und was ist dir auch dann heilig, wenn Geld knapp ist? Wer diese Fragen ehrlich beantwortet, trifft Entscheidungen nicht mehr aus Angst, sondern aus Klarheit.

Der stille Wandel

Vielleicht braucht es in dieser Zeit ein neues Bewusstsein für Geld. Nicht als Treibstoff des Wachstums, sondern als Resonanzverstärker für das, was bereits da ist. Kapital ist Energie und wirkt immer in beide Richtungen.

Bringen Investor*innen Angst, Misstrauen oder Machtstreben mit, prägt diese Energie das Unternehmen. Bringen sie hingegen Vertrauen, Weitsicht und Menschlichkeit mit, entsteht Wachstum, das Substanz hat.

Die neue Generation von Gründer*innen spürt das zunehmend. Sie will nicht mehr nur skalieren, sondern gestalten. Und sie weiß: Kultur ist das wahre Anlagegut. Denn was nützt der erfolgreichste Exit, wenn man sich selbst verliert?

Fazit

Toxic Funding ist kein Finanzthema, sondern ein Bewusstseinsthema. Kapital kann heilen oder zerstören. Das liegt nicht am Geld selbst, sondern an der Haltung derer, die es geben und die es annehmen.

Beginnen Gründer*innen, sich selbst und ihre Kultur zu schützen, entsteht eine neue Form von Wirtschaft. Eine, in der Geld wieder Mittel zum Zweck ist und nicht der Zweck selbst. Vielleicht ist das der eigentliche Wandel, den unsere Zeit braucht: weniger Investment in Kontrolle, mehr Vertrauen in Haltung. Denn Unternehmen, die auf Integrität bauen, müssen sich nicht verkaufen, um zu wachsen. Sie ziehen das richtige Kapital an, weil sie selbst wertvoll sind.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach.

Mut zur Preiserhöhung

Warum Verkäufer*innen öfter über ihren Schatten springen sollten.

Viele Verkäufer*innen wissen, dass eine Preiserhöhung längst überfällig ist. Trotzdem schieben sie das Thema vor sich her. Mal scheint der/die Kund*in nicht in Stimmung, mal steht ein wichtiges Projekt an, mal ist der Zeitpunkt angeblich ungünstig. So vergeht Monat um Monat. Mit jedem Aufschub wächst der innere Druck, denn insgeheim wissen viele: Dieses Preiserhöhungsgespräch wird immer überfälliger.

Doch statt zu handeln, weichen sie aus. Warum? Weil sie Angst haben und das Notwendige lieber aufschieben. Schließlich ist es leichter, alles beim Alten zu lassen, als mutig für den eigenen Wert einzustehen. Aber wer Preise nicht anpasst, entscheidet sich nicht nur unbewusst gegen Wirtschaftlichkeit, sondern auch gegen seinen eigenen Selbstwert.

Haltung zuerst – Argumente später

Bevor jemand über höhere Preise spricht, sollte er/sie selbst von diesen überzeugt sein. Denn Kund*innen spüren sofort, ob da jemand ist, der überzeugt ist oder sich rechtfertigt. Deshalb: Vor dem Preiserhöhungsgespräch erst nachdenken, dann handeln und reden.

- Was hat sich wirklich für den/die Kund*in verändert?

- Was ist heute besser als vor einem Jahr?

- Anhand welcher Faktoren kann der/die Kund*in die Preiskorrektur nachvollziehen?

Wer darauf im Vorfeld klare Antworten hat, braucht keine Angst mehr vor dem Gespräch zu haben.

Fakten helfen gegen Nervosität

Wenn Verkäufer*innen sich in langen Erklärungen verlieren, wirkt das wie Unsicherheit. Besser: kurz, konkret, sachlich. Beispiel: „Unsere Energiekosten sind um sieben Prozent gestiegen. Trotzdem haben wir Qualität und Lieferfähigkeit stabil gehalten. Darum brauchen wir eine Anpassung.“ Das klingt ruhig, ehrlich, erwachsen. Kein Trick, kein Druck. Einfach Klartext.

Keine Rechtfertigung, sondern Information

Viele Preisgespräche scheitern schon beim Einstieg. Wer mit „Ich muss Ihnen leider mitteilen …“ anfängt, nimmt sich selbst die Autorität. Besser: „Ich möchte Sie über unsere neuen Konditionen informieren.“ Das ist geradlinig, respektvoll – und zeigt Haltung. Danach gilt: Schweigen. Einfach mal kurz warten. Auch wenn’s schwerfällt. Der/die Kund*in braucht diesen Moment, um das Gesagte zu verarbeiten. Wer sofort weiterredet, nimmt sich die Wirkung.

Wenn Widerstand kommt

Natürlich kommt der Widerstand. „Das ist zu teuer.“ „Dann gehe ich eben zur Konkurrenz.“ Das ist normal. Wirklich. Der/die Kund*in prüft, wie stabil der/die Verkäufer*in bleibt. Denn er/sie braucht das Gefühl der Sicherheit, dass die Preiserhöhung wirklich gerechtfertigt ist – und nicht nur der Gewinnoptimierung des/der Anbietenden dient.

In solchen Momenten helfen ruhige Antworten: „Ich verstehe, dass das für Sie eine Veränderung ist.“ Oder: „Ja. Auch ich hätte gern auf die Preiserhöhung verzichtet, doch unsere Kosten sind entsprechend gestiegen – und ausschließlich diese Kostensteigerung müssen wir nun weitergeben.“ Wichtig ist, dass der/die Verkäufer*in ruhig bleibt. Keine Diskussion. Kein Überzeugen um jeden Preis. Kund*innen respektieren Klarheit mehr als Nachgeben.

Angst vor Kund*innenverlust – normal, aber übertrieben

Jede(r) Verkäufer*in kennt sie. Diese innere Stimme, die sagt: Wenn ich den Preis erhöhe, bin ich raus. Aber die Realität sieht meist anders aus. Die überwiegenden Kund*innen bleiben. Nicht wegen des Preises, sondern wegen Vertrauen und Zuverlässigkeit. Ein paar Gedanken helfen:

- Wer nur wegen des Preises bleibt, bleibt nie lange.

- Wer Qualität will, bleibt bei Qualität.

- Und wer sich fair behandelt fühlt, bleibt sowieso.

Kurz gesagt: Preisgespräche verlieren nur die, die sich selbst zu klein machen.

Nach der Erhöhung – dranbleiben

Viele verschwinden nach dem Gespräch – und das möglichst schnell. Aus Scham, aus Unsicherheit oder weil sie froh sind, dass es vorbei ist. Aber genau jetzt sollte der/die Verkäufer*in präsent bleiben. Und beispielsweise von sich aus regelmäßig Kontakt mit seinem/seiner Kund*in aufnehmen. Um weiterhin Nutzen zu stiften und damit dem/der Kund*in die Bestärkung zu geben, mit dem/der richtigen Lieferant*in zusammenzuarbeiten. Es gilt: Engagement, Verlässlichkeit und Beziehungspflege verkaufen langfristig immer besser als jeder Rabatt.

Mut zur Preiserhöhung ist kein Draufgängertum. Es ist Haltung. Wer an seinen/ihren Wert glaubt, wirkt automatisch überzeugender. Kund*innen akzeptieren Preissteigerungen, wenn sie spüren: Da steht jemand, der weiß, wofür er/sie steht. Und das ist am Ende genau das, was gute Verkäufer*innen von angepassten unterscheidet.

Der Autor und Verkaufstrainer Oliver Schumacher setzt unter dem Motto „Ehrlichkeit verkauft“ auf sympathische und fundierte Art neue Akzente in der Verkäufer*innenausbildung.

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Die Mischung schafft ein stabiles Finanzierungsumfeld für Start-ups

Wie Start-ups ihre Risikokapital-Finanzierungen mit öffentlichen Fördermitteln strategisch ergänzen können, erfahren wir im Doppel-Interview mit Dr. Philipp Nägelein, Mitgründer von Zebra Embassy, und Dr. Sophie Ahrens-Gruber, Investorin und Principal bei ACTON Capital.

Laut dem aktuellen Deutschen Startup Monitor nutzten zuletzt 48,8 Prozent der Start-ups staatliche Fördermittel, während nur 18,9 Prozent auf Venture Capital zurückgriffen. Welche Bedeutung haben öffentliche Fördermittel damit für Innovation und Wachstum in der Start-up-Szene?

Philipp Nägelein: Isoliert betrachtet ergeben diese Datenpunkte noch keinen klaren Trend. Was wir aber verstärkt beobachten, ist, dass immer mehr Tech-Start-ups und Scale-ups einen Finanzierungsmix nutzen. Neben Venture Capital, Venture Debt und operativem Cashflow werden öffentliche Fördermittel zunehmend als weiterer Finanzierungsbaustein nachgefragt. Diese Mittel ermöglichen Innovationen, die sonst möglicherweise nicht umgesetzt würden. Dennoch sollten ergänzend private Investitionen gestärkt werden, um nachhaltiges Wachstum und Skalierung zu fördern.

Warum tut sich Deutschland mit der Finanzierung durch Risikokapital so schwer?

Sophie Ahrens-Gruber: 2023 gab es einen Rückgang von etwa 30 Prozent bei Wagniskapitalfinanzierungen in Deutschland. Das kann man kritisch sehen – oder als natürliche Korrektur nach dem Bewertungsboom der Niedrigzinsperiode. Seit 2020 ist der Sektor dennoch um 20 Prozent gewachsen. Die Fundamentaldaten zeigen folglich, dass mehr Kapital zur Verfügung steht. Der Hauptpunkt ist, dass die großen nationalen Kapitalsammelstellen, wie zum Beispiel Pensionskassen, im Gegensatz zu anderen Ländern nicht in diese Assetklasse investieren können. Daher ist die Abhängigkeit bei großen Finanzierungsrunden von internationalem Wachstumskapital höher. In den letzten Jahren sind diese Investitionen rückläufig. Das erschwert die Finanzierung großer Kapitalbedarfe mit Risikokapital.

Welchen Stellenwert hat vor diesem Hintergrund die Kombination aus öffentlichen Fördermitteln und privatem Kapital?

Philipp Nägelein: Die Mischung aus öffentlichen Fördermitteln und privatem Kapital schafft ein stabiles Finanzierungsumfeld für Start-ups. Fördergelder senken das Innovationsrisiko, erleichtern den Start und ziehen private Investitionen an, die wiederum schnelleres Wachstum und Internationalisierung ermöglichen. Eine enge Verzahnung beider Finanzierungsformen stärkt die Wettbewerbsfähigkeit des Start-up-Ökosystems nachhaltig.

Sophie Ahrens-Gruber: Wie erfolgreich die Mischung aus privaten und öffentlichen Fördermitteln ist, zeigt das Beispiel der DARPA (Defense Advanced Research Projects Agency). Diese Behörde hat zahlreiche bahnbrechende Technologien gefördert, darunter Internetprotokolle, GPS und selbstfahrende Autos. In den USA investiert die Regierung durch Fördermaßnahmen etwa 0,5 Prozent des BIP, während die Venture-Capital-Industrie 0,7 Prozent ausmacht. Diese Partnerschaft hat eine riesige Industrie hervorgebracht – Apple, NVIDIA, Microsoft, Alphabet und Amazon sind heute die fünf wertvollsten Unternehmen der Welt.

Welche Fehler machen Start-ups bei der Fördermittelbeschaffung – und wie können sie diese vermeiden?

Philipp Nägelein: Der gravierendste Fehler ist, öffentliche Fördermittel isoliert und nachrangig zu behandeln. Das kostet bares Geld. Darum: Jedes Start-up braucht eine Public-Funding-Strategie. Alle Finanzierungsbausteine sollten strategisch kombiniert werden, um nachhaltiges Wachstum zu ermöglichen. Weiterhin darf die Compliance nicht unterschätzt werden. Wer mit Steuergeldern gefördert wird, muss Rechenschaft ablegen. Hier stößt das agile 80/20-Prinzip vieler Start-ups an seine Grenzen. Gerade bei komplexen Förderstrukturen kann professionelle Unterstützung entscheidend sein.

Was muss sich ändern, damit Start-ups bessere Finanzierungsmöglichkeiten erhalten?

Philipp Nägelein: Mehr „Financial Literacy“ außerhalb der bekannten Start-up-Zentren ist dringend notwendig. Viele Gründerteams wählen die falsche Finanzierungsform oder verpassen Chancen, weil ihnen das Wissen über öffentliche und private Kapitalquellen fehlt. Hier braucht es mehr Aufklärung und gezielte Beratung.

Sophie Ahrens-Gruber: Deutschland muss mehr Anreize für institutionelle Investoren schaffen, in Venture Capital zu investieren. Der VC-Anteil am BIP liegt in Deutschland nur bei 0,047 Prozent – etwa 31 Prozent unter dem französischen Niveau und sogar über 50 Prozent unter dem britischen Anteil. In den USA ist der Anteil fünfzehn Mal höher (0,72 Prozent im Jahr 2019). Hier gibt es erheblichen Nachholbedarf.

Frau Dr. Ahrens-Gruber, Herr Dr. Nägelein – danke für die Insights

Herausforderung Start-up-Finanzierung

Ein Thema – mehrere Perspektiven: Die Finanzierung einer Gründung bzw. die Förderung eines jungen Unternehmens ist ein herausforderndes Unterfangen sowohl für Selbständige als auch für die sie unterstützenden Player*innen aus dem Start-up-Ökosystem. Von Gründenden über Investor*innen bis hin zu Fördermittel-Profis: Wir lassen vier Experten zu Wort kommen.

Dr. Bernd Fischl, BFMT Group

Die Gründungsförderung und -finanzierung hat sich im aktuell schwierigen konjunkturellen Umfeld vielen Herausforderungen zu stellen. Gleichzeitig bieten sich aber auch viele Chancen, da Unternehmen, die in der Krise gegründet wurden, oft auch langfristig erfolgreicher bleiben. Eine der größten Herausforderungen bei einer Gründung ist der Zugang zu Kapital, denn viele Banken lehnen die Vergabe von Mikro- und Kleinkrediten an (junge) Selbständige aufgrund des hohen Prüfaufwands (und höheren Ausfallrisikos) ab.

Aus diesem Grund sollten Gründer*innen im Rahmen ihrer Finanzierungsstrukturierung Folgendes beachten:

- Als ersten Schritt sind mögliche Zuschüsse (z.B. Gründungszuschuss, Digitalbonus etc.) zu prüfen. Gelder, die nicht zurückzuzahlen sind, stärken die Eigenkapitalbasis und erleichtern später die Fremdkapitalaufnahme.

- Im zweiten Schritt sollte möglichst viel Eigenkapital eingebracht werden. Dies kann neben dem Kapital der Gründer*innen auch aus deren Umfeld (Friends, Family and Fools) stammen. Dadurch reduziert sich der sogenannte Kapitaldienst insbesondere in der ersten Zeit, wenn neu gegründete Unternehmen noch keine operativ positive Liquiditätsbilanz haben. Das verschafft den Gründenden ausreichend Zeit, den Proof of Concept zu erbringen und den Break Even zu erreichen, bevor die verfügbaren Mittel verbraucht sind. Damit wird auch die Basis für die Fremdkapitalfinanzierung gelegt.

- Im dritten Schritt kann dann zur Finalisierung der Finanzierung auf Förderdarlehen (z.B. ERP-Gründerkredit – StartGeld oder den ERP-Digitalisierungs- und Innovationskredit) zurückgegriffen werden. Diese Förderdarlehen haben den Vorteil, dass neben den meist sehr günstigen Zinskonditionen oft auch eine Haftungsbefreiung für die antragstellende Hausbank möglich ist.

- Als letzter Schritt kann die bisherige Finanzierung – soweit darstellbar – um Bankdarlehen oder kurzfristige Kontokorrentlinien ergänzt werden. Hier muss allerdings zumeist eine Sicherheit für die Hausbank zur Verfügung gestellt werden.

Um die genannten Finanzmittel entsprechend strukturieren und einwerben zu können, ist es ratsam, externe Beratung in Anspruch zu nehmen. Auch hierzu gibt es Fördermittel, welche die beanspruchte Beratung in erheblichem Maße bezuschussen können.

Grundsätzlich ist für eine erfolgreiche Gründung eine gründliche Vorbereitung unerlässlich. Gründer*innen sollten hierbei insbesondere umfassende Marktforschung betreiben, um sowohl ihre Zielgruppe als auch den aktuellen und potenziellen Wettbewerb im Detail zu verstehen sowie ein detailliertes Geschäftskonzept (Businessplan inklusive Finanzierungsplan) entwickeln, das auch zukünftige Eventualitäten berücksichtigt.

Von öffentlicher bzw. staatlicher Seite sind allerdings auch wesentliche Beiträge zu leisten, um Gründungsförderung effektiv und effizient zu machen:

- Fokus auf Zukunftsbranchen: Förderprogramme sollten sich auf innovative Bereiche wie Digitalisierung, Nachhaltigkeit und neue Technologien konzentrieren und nur dann einsetzen, wenn keine Finanzierung über den Markt möglich scheint.

- Vereinfachung der Antragsprozesse: Bürokratische Hürden bei der Beantragung von Fördermitteln sollten abgebaut werden, um den Zugang zu erleichtern (Kosten der Antragstellenden) und auch die volkswirtschaftlichen Kosten auf der Verwaltungsseite zu verringern.

- Flexibilisierung der Förderkriterien: Die Förderkriterien sollten an die sich schnell ändernden Marktbedingungen angepasst werden. Dies scheint insbesondere bei der zunehmenden Geschwindigkeit der Entwicklung notwendig zu werden.

- Verstärkte Beratung und Coaching: Neben finanzieller Unterstützung sollten Gründende auch Zugang zu Expert*innenwissen und Netzwerken erhalten. Dies hilft gerade in der Anfangszeit, viele Fehler zu vermeiden und reduziert damit zugleich auch das notwendige Finanzierungsvolumen einer Gründung.

- Förderung von marktorientiertem Risikokapital: Um eine Kannibalisierung von marktorientierten Kapitalgeber*innen möglichst zu vermeiden oder zumindest zu verringern, sollten die gegebenenfalls noch zu geringen Volumina an Risikokapital durch eine Dopplung/Spiegelung von privaten VC-Geber*innen oder Business Angels erhöht werden.

Tim Weinel, espero

Die Finanzierung ist für viele Gründer*innen nach wie vor eines der zentralen Themen und gleichzeitig eine der größten Herausforderungen, schaffen es doch nur die wenigsten von ihnen, mit vorhandenen Mitteln ein langfristig tragfähiges Konzept aufzustellen und das auch noch zu skalieren. Doch egal, ob es um die erste Anschubfinanzierung, die Skalierung des Unternehmens oder langfristige Investitionen geht: Ohne ausreichend Kapital bleibt das größte Potenzial in der Regel ungenutzt oder bereits vorhandenes Potenzial kann gar nicht erst umgesetzt werden. Doch welche Hürden sind es, die Gründer*innen dabei häufig im Weg stehen?

Und wie gelingt es 2025, das volle Potenzial der Gründungsförderung auszuschöpfen?

Fördermittel sowie Zuschüsse bieten vielen Gründer*innen gute Möglichkeiten, ihre Unternehmen und Ideen zu finanzieren, erfordern aber oft aufwendige Antragsprozesse und eine Vielzahl an Dokumenten, an denen viele Gründer*innen scheitern – sei es aus Frust, aus fehlendem Wissen oder aus Unverständnis. In der Regel wird der administrative Aufwand unterschätzt und wertvolle Zeit geht verloren. Dabei kann auch die Wahl der richtigen Finanzierungsquelle entscheidend sein. Doch dazu muss man sich zunächst im Dschungel der Möglichkeiten zurechtfinden. Ob Förderprogramm, Eigenkapital, Bankdarlehen, Business Angels, Venture Capital oder eine andere Finanzierungsform – Möglichkeiten, die vorhanden sind, sollten gegeneinander abgewogen und genau eruiert werden – mit all ihren jeweiligen Konsequenzen.

Eine weitere Herausforderung vieler Gründer*innen ist schlichtweg mangelnde Finanzkompetenz. Viele junge Unternehmer*innen sind zwar Expert*innen in ihrem Fachgebiet, aber nicht zwingend bei den Finanzen. Themen wie Cashflow-Management, Kostenplanung und steuerliche Optimierung werden oft vernachlässigt, was zu Liquiditätsengpässen führen kann. Hinzu kommt, dass eine gute Idee allein nicht ausreicht – Investor*innen erwarten durchdachte Businesspläne, realistische Finanzprognosen und klare Exit-Strategien. Hier fehlt es häufig an professioneller Aufbereitung und klarer Kommunikation.

Was können Gründer*innen also tun, um ihre Finanzierungsstrategie zu optimieren?

Ein fundiertes Wissen über Förderprogramme, Finanzierungsarten und steuerliche Anreize ist essenziell. Wer das nicht hat, sollte darüber nachdenken, professionelle Beratung in Anspruch zu nehmen – ob nun über eine qualifizierte Gründungsberatung oder im Austausch mit anderen Gründer*innen, beispielsweise im Rahmen von Gründer*innentreffs oder -stammtischen. Vor allem frühzeitige Information hilft, keine Chance ungenutzt zu lassen. Das heißt, Finanzierung sollte von Anfang an ein Thema sein und an Relevanz nicht verlieren. Ein durchdachtes Finanzkonzept mit einer realistischen Einschätzung des Kapitalbedarfs, klaren Zielsetzungen und einem nachvollziehbaren Budget ist ebenso unerlässlich. Ein starkes Netzwerk zu potenziellen Investor*innen, Mentor*innen und anderen Gründer*innen kann wertvolle Kontakte sowie Wissen vermitteln. Neben klassischen Finanzierungswegen bieten sich je nach Unternehmen zudem auch alternative Lösungen wie Crowdfunding, Revenue-Based Financing oder strategische Partnerschaften an, die es zu prüfen gilt.

Gründungsförderungen sind nicht nur finanzielle Hilfsmittel, sondern ein essenzieller Treiber für Innovation und Wirtschaftswachstum. Damit diese Relevanz erhalten bleibt, braucht es in der Zukunft ein noch besseres Zusammenspiel bzw. einen besseren Austausch zwischen Politik, Wirtschaft und Start-ups. Die Politik sollte die Förderstrukturen weiter an die Bedürfnisse der Gründer*innen anpassen, insbesondere in Bezug auf Digitalisierung, Nachhaltigkeit und Flexibilität. Unternehmen können verstärkt als Investor*innen oder strategische Partner*innen auftreten, um Innovationen zu fördern und den Weg für Start-ups zu ebnen. Gründer*innen selbst müssen aktiver auf die Notwendigkeiten hinweisen und gemeinsam daran arbeiten, die Sichtbarkeit und Attraktivität von Förderprogrammen zu erhöhen.

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

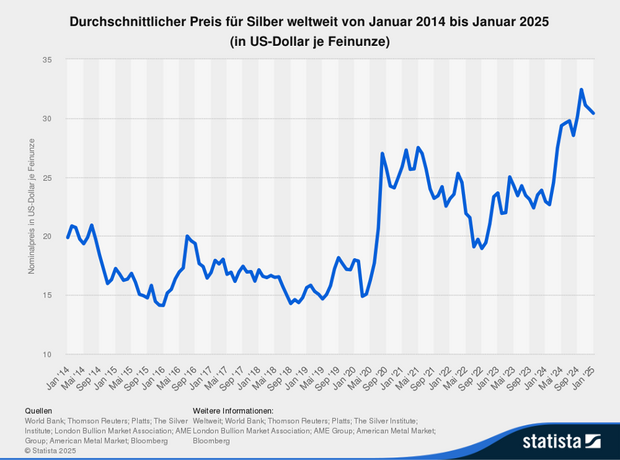

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Überleben im VC-Game 2025

Was Gründer*innen im VC-Game ändern müssen, um nicht ins Abseits zu geraten.

Zurückhaltung aufseiten der Investor*innen und sinkende Bewertungen prägen die aktuelle Finanzierungslandschaft für Start-ups – der Boom der Jahre 2021 und 2022 ist längst vorbei. Gerade jetzt brauchst du als Gründer*in Mut, damit dein Vorhaben nicht an fehlendem Kapital scheitert.

Denn Start-ups stoßen zunehmend auf kritische Kapitalgeber*innen und haben Probleme, Venture Capital (VC) einzusammeln. Ein Blick auf die Finanzierungsrunden im ersten Halbjahr 2024 verdeutlicht das: Fast 23 Prozent der europäischen Start-ups verloren an Wert. So hoch war der Anteil an Downrounds zuletzt im Jahr 2014, wie die Datenexpert*innen von PitchBook aufzeigen.

Investor*innen legen ihren Fokus verstärkt auf Profitabilität und ein nachhaltiges Geschäftsmodell. Das Wachstumspotenzial ist nicht länger der alles entscheidende Faktor, Due DiligencePrüfungen werden zunehmend anspruchsvoller. Dadurch rücken Kennzahlen wie Vertriebseffizienz und Kund*innenabwanderungsrate (Churn) verstärkt in den Mittelpunkt.

Das deutsche Finanzierungsklima: zu viel Zögern

In Deutschland herrscht aktuell eine auffallende Vorsicht unter Investor*innen. Risikofreudigere Kapitalgeber*innen aus dem Ausland halten sich zurück, was zu einer deutlichen Verlangsamung des Kapitalflusses führt. Nationale Investor*innen und staatliche Förderprogramme konzentrieren sich vornehmlich auf die Frühphasenfinanzierung von Start-ups.

Dadurch entstehen Finanzierungslücken, besonders in den späteren Wachstumsphasen, wie der aktuelle Deutsche Startup Monitor des Bundesverbands Deutsche Startups belegt.

Diese Zurückhaltung erschwert es vielen Start-ups, große Finanzierungsrunden abzuschließen und den Sprung in die nächste Wachstumsstufe zu schaffen. Die gestiegenen Anforderungen an Due-Diligence-Prüfungen und der verstärkte Fokus auf Profitabilität und Nachhaltigkeit verstärken diese Tendenz.

Vor diesem Hintergrund zögern viele Gründer*innen, große Summen an Wagniskapital aufzunehmen. Die Sorge vor einer möglichen Verwässerung der Unternehmensanteile bei niedrigeren Bewertungen und dem damit potenziell einhergehenden Kontrollverlust ist groß. Einige scheuen auch das Risiko, da umfangreiche Finanzierungsrunden mit einer größeren Fallhöhe einhergehen.

Doch trotz dieser Herausforderungen sollten deutsche Gründer*innen den Mut nicht verlieren. Wer eine wirklich bahnbrechende Geschäftsidee hat, die aktuelle Themen wie die Klimakrise oder die Digitalisierung adressiert, hat weiterhin Chancen, Kapital zu sichern. Start-ups sollten den Anspruch haben, das Unternehmen mutig zu skalieren und sich auf größere Finanzierungsrunden einzulassen.

Ein Blick in die USA zeigt, dass es möglich ist: Dort hat die Gründerkultur 2024 ein Comeback großvolumiger Finanzierungsrunden erlebt. Laut Crunchbase News konnten US-Start-ups zirka 240 Megadeals – Finanzierungen über 100 Millionen US-Dollar – erfolgreich abschließen. Dies beweist, dass Investor*innen bereit sind, hohe Summen zu investieren, wenn die Geschäftsidee überzeugt.

Warum mehr Risikokapital für dein Start-up sinnvoll ist

Doch wann solltest du eigentlich darüber nachdenken, Risikokapital für dein Unternehmen zu beschaffen? Entscheidend ist, dass dein Start-up das Potenzial hat, ein exponentielles Wachstum aufzuweisen. Du brauchst ein vielversprechendes Geschäftsmodell und die Bereitschaft, schnell skalieren zu wollen. Dann ist es sinnvoll, die Aufnahme von Risikokapital anzustreben.

Denn grundsätzlich lässt sich festhalten, dass ein größerer Finanzrahmen eine Reihe von Vorteilen bietet. Zuvorderst ermöglicht Wagniskapital, das Wachstum des eigenen Start-ups signifikant zu beschleunigen und wichtige Marktanteile zu gewinnen. Dadurch kannst du in die Produktentwicklung, das Marketing und den Vertrieb investieren und erhöhst so deine Chancen, in dynamischen Märkten zu bestehen. Wettbewerbsfähigkeit und Handlungsfähigkeit sind hier die entscheidenden Schlagworte.

Durch die gezielte Auswahl von VC-Investor*innen bekommen Start-ups zudem wertvollen Zugang zu Know-how und können die Expertise der Kapitalgeber*innen nutzen. Die neuen Partner*innen bringen nicht nur Kapital, sondern auch wichtige Netzwerke und Erfahrungen aus anderen Investitionen mit.

Ein nicht zu unterschätzender Faktor ist dabei auch, dass Gründer*innen von der Reputation eines VC-Unternehmens profitieren können. Stehen namhafte Investor*innen hinter einem Start-up, erhöht das dessen Glaubwürdigkeit und kann die Basis für neue Partnerschaften und weitere Finanzierungsrunden bilden.

So findest du geeignete Investor*innen

Damit sich diese positiven Aspekte voll entfalten können, solltest du genau darauf achten, mit welchen Kapitalgeber*innen du zusammenarbeitest. Branchenerfahrung ist dabei ein wichtiges Kriterium. Investor*innen sollten sich auf deinem Geschäftsfeld auskennen, um strategische Ratschläge geben und relevante Kontakte vermitteln zu können. Darüber hinaus sollte auch die Investmentstrategie der VC-Unternehmen mit den Zielen und Werten des Start-ups übereinstimmen. Gründer*innen sollten darauf achten, dass die Kapitalgeber*innen ihre langfristige Vision unterstützen und eine nachhaltige Kooperation anstreben.

Auf dieser Basis lässt sich eine vertrauensvolle Zusammenarbeit mit Partner*innen aufbauen, die dein Business verstehen und den Markt kennen. So lassen sich nachhaltige KPIs festlegen, die nicht auf kurzfristige Gewinne, sondern auf langfristige Strategien einzahlen. Dieser Punkt zeigt deutlich: Wer die passenden Investor*innen findet, muss vor großen Finanzierungsrunden nicht zurückschrecken. Richtig eingesetzt bietet Wagniskapital vielmehr die Chance, das eigene Business sinnvoll auszubauen.

Wie du mehr Risikokapital akquirieren kannst

Es lohnt sich also, über VC-Partnerschaften nachzudenken, wenn man überzeugt davon ist und glaubhaft verkaufen kann, dass das eigene Unternehmen exponentiell wachsen kann. Die einleitende Analyse der aktuellen Finanzierungslandschaft in Deutschland zeigt jedoch, dass die Beschaffung von Wagniskapital durchaus knifflig werden kann. Um derzeit erfolgreiche Deals abzuschließen, ist es wichtig, sich mit den veränderten Anforderungen von Investor*innen genauer auseinanderzusetzen. Du solltest vor allem auf folgende Punkte achten, wenn du dich auf eine Finanzierungsrunde vorbereiten willst:

Wertversprechen und Differenzierung

- USP: Kommuniziere klar, was dein Produkt von der Konkurrenz abhebt.

- Marktbedarf: Zeige, warum jetzt der richtige Zeitpunkt ist.

Finanzkennzahlen

- Prognosen: Realistische Modelle für Umsatz, Kosten und Cashflow sind entscheidend.

- Benchmarking: Zahlen sollten sich positiv von der Konkurrenz abheben.

Proof of Concept

- Pilotprojekte: Belege die Machbarkeit durch Tests und erste Erfolge.

- Markteintrittsstrategie: Zeige einen klaren Expansionsplan in einem großen Markt.

Teamstärke

- Erfahrung: Stelle ein kompetentes Team mit relevanter Expertise vor.

- Führung: Beispiele früherer Erfolge stärken das Vertrauen.

Kund*innengewinnung

- Referenzen: Zeige positive Kund*innenfeedbacks.

- Churn-Management: Erläutere deine Strategie zur Kund*innenbindung.

Risikoanalyse

- Risiken erkennen: Identifiziere mögliche Herausforderungen.

- Pläne: Präsentiere Maßnahmen zur Risikominimierung.

Kapitalverwendung

- Plan: Erläutere die genaue Verwendung des Kapitals.

- Meilensteine: Setze erreichbare Ziele für den Einsatz der Mittel.

Zeit für eine neue Mentalität

Trotz des schwierigen Finanzierungsklimas sollten Gründer*innen selbstbewusst auftreten und sich nicht unter Wert verkaufen. Mutige Schritte in Finanzierungsrunden sind wichtig. Der Schlüssel liegt darin, ein klares Wertversprechen zu vermitteln, solide Finanzkennzahlen und ein starkes Team zu präsentieren sowie eine durchdachte Strategie für Wachstum und Kund*innengewinnung aufzuzeigen. So lassen sich auch in einem herausfordernden Marktumfeld Investor*innen überzeugen.

Nutze das Wissen und das Netzwerk erfahrener Kapitalgeber*innen, um dein Unternehmen auf Wachstumskurs zu halten. So hast du die besten Chancen, im Jahr 2025 und darüber hinaus zu bestehen. Dein Ziel sollte es sein, das Unternehmen so groß wie möglich zu machen – auch wenn das bedeutet, Anteile abzugeben.

Der Autor Dr. Jens Schmidt-Sceery ist Partner bei Pava Partners, einer M&A- und Debt Advisory-Beratungen für technologiegetriebene und dynamisch wachsende mittelständische Unternehmen sowie Managing Partner von HPI Seed.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Steuerfreie Gehaltsextras für Mitarbeiter