Aktuelle Events

Steuerfreie Gehaltsextras für Mitarbeiter

Incentives in Form von steuerfreien Gehaltsextras für Arbeitnehmer werden immer gefragter. Immerhin entsteht hierdurch ein entscheidender Wettbewerbsvorteil.

Welche Möglichkeiten gibt es dabei aber eigentlich?

Arbeitgeber können ihren eigenen Angestellten Zuwendungen in verschiedenen Lebensbereichen bieten, wobei hier besonders steuerfreie Sachbezüge im Vordergrund stehen. Ein begehrtes Mittel dafür stellen die sogenannten Sachbezugskarten dar. Sie sind für Unternehmer das ideale Mittel, um ihre Mitarbeiter zu belohnen, aber auch zu fördern und in gewisser Weise auch ans Unternehmen zu binden. Eine Sachbezugskarte hat für beide Seiten zahlreiche Vorteile.

Damit können Mitarbeiter motiviert und zugleich für gute Leistungen belohnt werden. Unternehmer genießen den Vorteil, dass mit Sachbezugskarten einzigartige Steuervorteile in Anspruch genommen werden können und somit die Lohnkosten optimiert werden. Als Mitarbeitergeschenk sorgt diese in Form eines steuerfreien Geschenkes für Freude bei den Mitarbeitern, wenn sie sie zu persönlichen Anlässen

eine Aufladung der Sachbezugskarte erhalten. Die Karte kann nämlich gleichzeitig für unterschiedliche Zwecke genutzt werden (z.B. 44€ + Sachgeschenk zum Geburtstag). Besitzt der Mitarbeiter bereits eine Karte, muss zu diesem Zweck keine neue Karte ausgestellt werden. Im Gegensatz zu Tankgutscheinen oder anderen Zuwendungen sind sie flexibler einsetzbar.

Zusammengefasst ergeben sich die nachstehenden Vorteile:

- Arbeitgeber können Sachbezüge optimal und flexibel nutzen.

- Lohn- und Lohnnebenkosten werden verringert.

- Die Mitarbeitermotivation wird gesteigert.

- Die Sachbezugskarten lassen sich individuell gestalten und problemlos per Überweisung aufladen.

- Arbeitnehmer können die Karte deutschlandweit einsetzen und somit verschiedenste Verfügungsmöglichkeiten nutzen.

- Die Handhabung ist sehr einfach.

- Sachbezugskarten können auch von den Arbeitnehmern über eine Smartphone-App verwaltet werden.

- Für den Mitarbeiter erhöht sich der Nettolohn.

- Die Karte eignet sich auch zum kontaktlosen Bezahlen.

Das ist seit Corona neu

Seit Ausbruch der Pandemie sind viele Anforderungen an Mitarbeiter erheblich gestiegen. Daher hat die Regierung im April dieses Jahres beschlossen, dass Arbeitgeber ihren Angestellten Beihilfen oder auch Sachleistungen bis zu einem Wert von maximal 1.500 Euro als Corona-Prämie gewähren können. Als möglicher Zeitraum für diese Sonderleistungen wurde der 1. März bis 31. Dezember 2020 angesetzt.

Eine Besonderheit dieser Bonuszahlungen liegt darin, dass diese nicht steuerpflichtig sind. Sämtliche Gehaltsextras, die aufgrund der derzeitigen Ausnahmesituation gewährt werden, müssen unabhängig vom vertraglich vereinbarten Weihnachts- und Urlaubsgeld geleistet werden. Denn diese Sonderzahlungen müssen nach wie vor versteuert werden. Außerdem dürfen die steuerfreien Extras nicht dafür verwendet werden, um geleistete Überstunden auszubezahlen. Die steuerfreien Bonuszahlungen dienen derzeit insbesondere dazu, all jene Arbeitnehmer zu belohnen, die in der Corona-Krise Außergewöhnliches leisten. Daher muss darauf geachtet werden, dass zum Beispiel nicht der Lohn gekürzt wird, um stattdessen steuerfreie Sachbezüge in Anspruch zu nehmen. Denn dies ist rechtlich gesehen nicht erlaubt. Um eine Überprüfung jederzeit zu ermöglichen, müssen die steuerfreien Leistungen im Lohnkonto angeführt werden.

Fazit

Unternehmer haben die Möglichkeit, mit steuerfreien Sachbezügen die Löhne und Gehälter ihrer Mitarbeiter zu erhöhen. Diesbezügliche Zuwendungen stehen für zahlreiche Lebensbereiche zur Verfügung. Die Sachbezugskarte ist eine Variante, die Vorteile für den Arbeitnehmer ebenso wie für den Arbeitgeber mit sich bringt. Insbesondere die Flexibilität dieser Karte wird von beiden Seiten sehr geschätzt. Mitarbeiter werden damit zusätzlich motiviert, was wiederum dem Arbeitgeber zu Gute kommt. Denn motivierte und positiv eingestellte Mitarbeiter sind ein Mehrwert für jedes Unternehmen. Nicht nur in der Corona-Krise ist es sinnvoll, Mitarbeiter mit steuerfreien Gehaltsextras zu belohnen.

Diese Artikel könnten Sie auch interessieren:

From Lab to Launch

Wie Start-ups Forschung in Wirkung und Wachstum übersetzen: So gelingt Life-Sciences-Start-ups die Series A.

Life Sciences gehören zu den spannendsten, aber auch anspruchsvollsten Bereichen für Wachstumskapital. Kaum ein Sektor verbindet wissenschaftliche Exzellenz so direkt mit gesellschaftlichem Nutzen und gleichzeitig mit langen Entwicklungszyklen, hohen Kosten und komplexen regulatorischen Anforderungen. Genau diese Mischung macht den Weg vom Forschungslabor bis zum Series A-Deal so herausfordernd – und sie erklärt, warum Impact-Investoren hier besonders genau hinschauen.

Hervorragende Technologien werden nicht automatisch zu einer überzeugenden Investmentstory. Entscheidend ist, ob ein Start-up den Sprung von der wissenschaftlichen Idee zur skalierbaren Wertschöpfung schafft. Wer Series A-Kapital aufnehmen will, muss zeigen, dass aus Forschung ein Produkt werden kann, aus einem Produkt ein Markt und aus einem Markt ein nachhaltiges Geschäftsmodell.

Wissenschaft allein reicht nicht: Der Forschungsansatz muss investierbar werden

Viele Life Sciences-Start-ups starten mit einem starken technologischen Fundament. Die wissenschaftliche Tiefe ist oft beeindruckend, ebenso wie die Expertise im Team. Für Investoren ist das jedoch nur der Ausgangspunkt. Series A-Investoren erwarten einen realistischen Anwendungskontext und ein skalierbares Businessmodell mit klarer Exitstrategie. Damit verändern sich die entscheidenden Fragen im Unternehmen und auch die Teamanforderungen. Wie stabil ist die Datenlage? Wie groß ist der adressierbare Markt? Wie robust ist das Verfahren außerhalb idealer Laborbedingungen? Ist die Patentlage verteidigbar? Wie ist das Wettbewerbsumfeld strukturiert – und welche Schritte (inkl. Regulatorik und Kapitalbedarf) sind nötig, um ein marktfähiges Produkt zu schaffen? Je klarer ein Start-up diesen Übergang strukturieren und belegen kann, desto eher entsteht Vertrauen beim Investor: Denn die Series A ist oft der Zeitpunkt, an dem Investoren das hohe Risiko eines Life Sciences-Start-ups anhand seines Kommerzialisierungspotenzials genauer beurteilen. Detaillierte Informationen zu Entwicklungszeit, Kapitalbedarf, Regulatorik sowie Marktzugang, Exitoptionen und die richtige Equity Story werden zu entscheidenden Faktoren für ein Series A-Start-up.

Impact ist kein Buzzword: Wirkung muss messbar und plausibel sein

Impact-Investoren investieren nicht nur in Rendite, sondern auch in Wirkung. Gerade in den Life Sciences kann Impact sehr konkret sein, etwa durch bessere Diagnostik, effizientere Therapien, schnellere Entwicklungspfade oder niedrigere Kosten im Gesundheitssystem – oder auch eine erste neue Therapieoption für bestimmte Indikationen. Impact muss verständlich, messbar und realistisch hergeleitet werden. Viele Start-ups formulieren ihren Impact zu allgemein. Am meisten Erfolg verspricht eine klare, fokussierte Wirkungskette. Welches Problem wird gelöst? Für welche Patientengruppe oder welches Versorgungssystem? Welche Outcomes verbessern sich tatsächlich? Und welche Evidenz spricht dafür, dass diese Wirkung erreichbar ist? Gibt es kompetitive Therapien oder Diagnostika, wie strukturiert sich der Preis, und vor allem: Gibt es eine (teilweise) Erstattung der Versicherungen? Wer Impact so darstellt, dass er nicht nur emotional, sondern auch ökonomisch und klinisch nachvollziehbar wird, schafft einen echten Vorteil im Fundraising.

Der Weg zur Series A: Strategie schlägt Hoffnung

Series A-Kapital ist nicht einfach „mehr Geld“. Es markiert einen Strategiewechsel. In dieser Phase wollen Investoren sehen, dass ein Start-up seinen Entwicklungsplan realistisch strukturiert, die Risiken kennt und einen klaren Pfad zur Kommerzialisierung aufzeigen kann. Dazu gehören belastbare Meilensteine, ein sauberer Finanzierungsplan und eine klare Priorisierung. Welche Daten müssen bis wann vorliegen? Welche regulatorischen Schritte sind kritisch? Welche Partnerschaften sind erforderlich, um Zeit und Kosten zu reduzieren und sich strategisch zu platzieren? Und wie sieht der Plan aus, wenn einzelne Annahmen nicht eintreten? Ein überzeugender Series A-Case zeigt nicht nur das Best Case-Szenario, sondern auch professionelles Risikomanagement – denn Investoren wissen, dass im Life Sciences-Umfeld nicht alles planbar ist. Umso wichtiger ist ein strukturierter, realistischer Ansatz.

Team, Governance und Umsetzungskraft: Investoren investieren in Führung

Im Life Sciences-Bereich ist die Teamfrage oft entscheidend. Nicht, weil wissenschaftliche Kompetenz unwichtig wäre, sondern weil Series A eine operative Phase ist. Investoren suchen Teams, die nicht nur Forschung können, sondern auch kommerzielle Produktentwicklung, klinische Strategie, Marktlogik und Partnerschaften. Start-ups wirken besonders überzeugend, wenn sie früh ein starkes Set-up schaffen. Dazu gehören erfahrene Advisors, ein realistisches Verständnis für klinische und regulatorische Prozesse sowie eine Governance-Struktur, die Wachstum ermöglicht. Ein starkes Board, klare Rollen und ein transparenter Kommunikationsstil sind nicht nur „nice to have“, sondern Signale von Reife. Gerade Impact-Investoren achten darauf, ob die Mission eines Unternehmens auch organisatorisch getragen wird. Wer Wirkung verspricht, muss zeigen, dass Verantwortung strukturell verankert ist.

Skalierung in Life Sciences: Partnerschaften oft der schnellste Hebel

Während in klassischen Tech-Modellen Skalierung oft über Vertrieb und Marketing läuft, ist der Hebel in den Life Sciences häufig ein anderer. Strategische Partnerschaften können der Schlüssel sein, um schneller Richtung Markt zu kommen und früh einen Exitpfad zu skizzieren. Das kann über Pharmakooperationen, Diagnostikpartner, Forschungseinrichtungen oder Industriepartner geschehen.

Für Investoren ist dabei entscheidend, dass Partnerschaften nicht nur als Option erwähnt werden, sondern als strategischer Bestandteil des Geschäftsmodells. Wer zeigen kann, dass der Zugang zu Infrastruktur, klinischen Studien, Produktionskapazitäten oder Vertriebskanälen realistisch gesichert ist, reduziert das Risiko (oft auch die Kosten) und erhöht die Attraktivität der Series A-Runde.

Gleichzeitig sollten Start-ups vermeiden, sich zu früh abhängig zu machen. Gute Deals entstehen, wenn die eigene Position stark genug ist, um Partnerschaften auf Augenhöhe zu verhandeln.

Fazit: Series A gewinnt, wer Impact in ein skalierbares Geschäftsmodell übersetzt

Der Weg vom Labor zum Launch ist in den Life Sciences kein Sprint, sondern ein anspruchsvoller, kapitalintensiver Prozess. Impact-Investoren sind bereit, diesen Weg zu begleiten, erwarten jedoch Klarheit, Struktur und Evidenz. Wissenschaftliche Exzellenz ist die Basis, doch Series A-Kapital gibt es nur, wenn daraus ein investierbares Produkt, ein plausibler Markt und ein professionell geführtes Unternehmen entsteht. Start-ups, die ihren Impact messbar machen, ihre Meilensteine realistisch planen und ihr Team auf Umsetzung ausrichten, haben die besten Chancen, Wirkung und Rendite zusammenzubringen: Denn am Ende überzeugt nicht die Vision allein, sondern vor allem die Fähigkeit, sie in messbare Ergebnisse zu übersetzen.

Dies ist ein Beitrag aus der StartingUp 01/26 – hier geht's zum E-Shop.

Toxic Funding – Geld ist nie nur Geld

Wenn Investor*innen Kultur zerstören. Oder: Warum Unternehmenskultur das wahre Anlagegut ist.

In der Start-up-Szene gilt Kapital oft als Heilsbringer. Wer es schafft, ein Investment zu sichern, hat es geschafft – so die gängige Logik. Doch kaum jemand spricht darüber, welchen Preis dieses Kapital fordert. Denn Geld ist nie nur Geld. Es trägt Energie, Interessen und Absichten in sich. Wenn diese nicht zu den Werten des Unternehmens passen, wird aus Wachstum Druck, aus Motivation Kontrolle, aus Vision Zersetzung.

Die toxische Dynamik beginnt selten offensichtlich. Am Anfang ist da meist Begeisterung: ein(e) Investor*in, der/die an dich glaubt, Türen öffnet, Potenziale sieht. Doch mit jedem Reporting, jeder zusätzlichen KPI, jeder strategischen Forderung verschiebt sich etwas im System. Der Fokus wandert von der Idee auf die Rendite, vom Menschen auf die Zahl, von der Kultur auf das Kapital – und genau hier kippt die Energie.

Manchmal ist es nicht einmal böse Absicht, sondern das System selbst, das falsche Anreize setzt. Der Kapitalmarkt liebt Beschleunigung, nicht Beständigkeit. Er honoriert Wachstum, nicht Werte. Wer auf diesem Spielfeld spielt, braucht mehr als Mut – er/sie braucht Bewusstsein. Denn jedes Investment ist auch ein Eingriff in das Nervensystem eines Unternehmens. Doch echte Stärke zeigt sich nicht im Tempo, sondern in der Fähigkeit, Stabilität zu halten, wenn alles um einen herum beschleunigt.

Wenn Macht das Spielfeld betritt

Investor*innen bringen nicht nur Geld, sie bringen auch Einfluss. Wer Anteile hält, hält auch Macht – und Macht folgt eigenen Regeln. Wird sie weise genutzt, kann sie ein Unternehmen stabilisieren. Wird sie jedoch als Druckmittel eingesetzt, um Kontrolle zu sichern oder Wachstum zu erzwingen, wird sie toxisch.

Dann entstehen Strukturen, in denen sich Gründer*innen sich selbst verlieren. Entscheidungen werden nicht mehr aus Überzeugung getroffen, sondern aus Angst, Erwartungen nicht zu erfüllen. Menschen, die anfangs für eine Idee gebrannt haben, brennen plötzlich aus. Kultur wird zur leeren Worthülse im Pitchdeck.

Manchmal geht es noch weiter. Investor*innengruppen tauschen das Management aus, ziehen Budgets ab, blockieren Entwicklungen oder zwingen Unternehmen in Märkte, die nicht zu ihrer DNA passen. Das Ergebnis: ein Start-up, das äußerlich wächst, aber innerlich zerfällt. Und mit jedem Kompromiss an die eigenen Werte verschiebt sich der Mittelpunkt weg vom Warum hin zum Wie viel.

Man könnte sagen: Es ist die moderne Form des Kolonialismus, nur dass es diesmal nicht um Länder geht, sondern um Unternehmenskulturen. Und das Perfide daran: Der Schaden zeigt sich nicht sofort. Er wächst langsam, unsichtbar, wie eine leise Entzündung im System. Erst wenn Menschen gehen, Energie versiegt und Sinn verloren geht, wird klar, was zerstört wurde. Doch dann hilft kein Kapital mehr, denn Vertrauen lässt sich nicht kaufen.

Der unsichtbare Preis der Abhängigkeit

Viele Start-ups merken zu spät, dass sie längst abhängig sind. Term Sheets sind unterschrieben, Mitspracherechte eingeräumt, Kontrollmechanismen installiert. Was als Partnerschaft begann, fühlt sich plötzlich wie eine stille Übernahme an.

Manch eine(r) sagt sich dann: „Ich treffe keine Entscheidungen mehr, ich erfülle nur noch Erwartungen.“ Und das ist der Moment, in dem toxisches Funding seine volle Wirkung entfaltet. Nicht, weil jemand böse Absichten hat, sondern weil das System selbst dysfunktional geworden ist. Wenn Druck, Angst und Kontrolle das Nervensystem eines Unternehmens bestimmen, erstickt es an sich selbst – nicht an fehlender Innovation, sondern an fehlender Integrität.

Abhängigkeit entsteht dort, wo Visionen zu Kennzahlen werden und Entscheidungen nur noch auf Papier Sinn ergeben. Kein Geld der Welt kann ersetzen, was du an Glaubwürdigkeit verlierst, wenn du gegen deine eigenen Werte handelst.

Kultur ist kein Soft Skill – sie ist Kapital

Was viele vergessen: Kultur ist der eigentliche Kapitalwert eines Unternehmens. Sie ist die Energie, aus der alles entsteht – Kreativität, Vertrauen, Loyalität, Wachstum. Wenn sie zerstört wird, bleibt eine leere Hülle.

Die Frage ist also nicht, ob du Geld annimmst, sondern von wem und unter welchen Bedingungen. Wer sich Kapital holt, sollte nicht nur auf Bewertung oder Anteile schauen, sondern auf Haltung. Wie denken die Investor*innen über Verantwortung? Was passiert, wenn Dinge nicht nach Plan laufen? Denn in Krisenzeiten zeigt sich, ob Geld eine Partnerschaft nährt oder Machtverhältnisse offenlegt.

Gesunde Strukturen trotz externer Interessen

Es gibt Wege, sich zu schützen – nicht durch Abwehr, sondern durch Bewusstsein. Start-ups mit klaren Werten lassen sich seltener manipulieren. Wer weiß, wofür er/sie steht, erkennt schneller, wann etwas nicht mehr stimmt.

Kultur zeigt sich nicht im Leitbild, sondern im Verhalten. Vor allem dann, wenn Geld ins Spiel kommt. Je klarer du deine Grenzen kennst, desto stabiler bleibt dein System. Setze Strukturen, die Transparenz schaffen. Schaffe Räume, in denen auch Kritik an Investor*innenerwartungen ausgesprochen werden darf. Und halte dir Menschen im Umfeld, die dich erden: Mentor*innen, Coaches, Partner*innen ohne finanzielles Interesse.

Wer sich ständig nur vor Zahlen rechtfertigen muss, verliert irgendwann den inneren Kompass. Und wenn du dich selbst verlierst, verliert dein Unternehmen seine Seele.

Bewusste Partnerschaft statt Machtgefälle

Kapital kann wertvoll sein, sofern es mit Bewusstsein geführt wird. Es gibt viele Investor*innen, die langfristig denken, Werte respektieren und verstehen, dass Kultur die Grundlage von Performance ist. Sie fördern Verantwortung, nicht Abhängigkeit.

Doch diese Personen findest du nur, wenn du selbst weißt, was du willst. Frage dich vor jeder Finanzierungsrunde: Was ist der Preis, den ich zu zahlen bereit bin? Kontrolle? Geschwindigkeit? Autonomie? Und was ist dir auch dann heilig, wenn Geld knapp ist? Wer diese Fragen ehrlich beantwortet, trifft Entscheidungen nicht mehr aus Angst, sondern aus Klarheit.

Der stille Wandel

Vielleicht braucht es in dieser Zeit ein neues Bewusstsein für Geld. Nicht als Treibstoff des Wachstums, sondern als Resonanzverstärker für das, was bereits da ist. Kapital ist Energie und wirkt immer in beide Richtungen.

Bringen Investor*innen Angst, Misstrauen oder Machtstreben mit, prägt diese Energie das Unternehmen. Bringen sie hingegen Vertrauen, Weitsicht und Menschlichkeit mit, entsteht Wachstum, das Substanz hat.

Die neue Generation von Gründer*innen spürt das zunehmend. Sie will nicht mehr nur skalieren, sondern gestalten. Und sie weiß: Kultur ist das wahre Anlagegut. Denn was nützt der erfolgreichste Exit, wenn man sich selbst verliert?

Fazit

Toxic Funding ist kein Finanzthema, sondern ein Bewusstseinsthema. Kapital kann heilen oder zerstören. Das liegt nicht am Geld selbst, sondern an der Haltung derer, die es geben und die es annehmen.

Beginnen Gründer*innen, sich selbst und ihre Kultur zu schützen, entsteht eine neue Form von Wirtschaft. Eine, in der Geld wieder Mittel zum Zweck ist und nicht der Zweck selbst. Vielleicht ist das der eigentliche Wandel, den unsere Zeit braucht: weniger Investment in Kontrolle, mehr Vertrauen in Haltung. Denn Unternehmen, die auf Integrität bauen, müssen sich nicht verkaufen, um zu wachsen. Sie ziehen das richtige Kapital an, weil sie selbst wertvoll sind.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach.

Fundraising-Plattform Tokenize.it startet eigenen Sekundärmarkt für Handel mit Start-up-Beteiligungen

Tokenize.it ermöglicht Start-ups digitale Unternehmensbeteiligung per Blockchain an Investor*innen oder Mitarbeitende, ohne dass diese ins Handelsregister als Gesellschafter eingetragen werden oder Stimmrechte erhalten.

Mit der Eröffnung eines eigenen Sekundärmarkts erreicht Tokenize.it einen weiteren Meilenstein seiner Roadmap. Auf diesem Zweitmarkt können die auf der Plattform an Investor*innen ausgegebenen virtuellen Anteile an Start-ups jederzeit in Form von direkten P2P-Transaktionen zwischen Investor*innen gehandelt werden – die Start-ups können dabei selbst entscheiden, ob ihre virtuellen Anteile auf dem Sekundärmarkt handelbar sind oder nicht.

In Zeiten, in denen Börsengänge und Exits immer seltener werden, bietet sich Investor*innen so die Möglichkeit, unabhängig von einem Exit oder Börsengang der Start-ups ihre Investments zu veräußern. Daraus ergibt sich für die Start-ups keine Nachteile, da es sich um virtuelle Anteile ohne Stimmrechte handelt und Investor*innen nicht Teil der Gesellschafter im Handelsregister sind. Durch die innovative Gestaltung der Genussrechte sind sie jedoch wirtschaftlich mit Gesellschaftern gleichgestellt.

Der Sekundärmarkt richtet sich an Investor*innen aus Deutschland und Österreich, die mit den Risiken von Early-Stage-Investments vertraut sind, und wird mit einer Anlagevermittlungslizenz betrieben. Teilnehmen können alle verifizierten Nutzer*innen, die das Onboarding erfolgreich abgeschlossen haben. Identitätsprüfung und Angaben zur Investmenterfahrung sind dabei Teil des Compliance-Prozesses. Bei jedem Handel fällt eine Transaktionsgebühr von zwei Prozent des Transaktionsvolumens an, die stets von dem/der Verkäufer*in der virtuellen Anteile getragen wird.

„Der Sekundärmarkt sendet ein klares Signal an die deutsche Start-up- und Investoren-Szene: Nach dem Fundraising ist jetzt auch der Handel mit Start-up-Beteiligungen endlich jederzeit und komplett digital möglich“, sagt Tokenize.it-CEO Christoph Jentzsch. „Ausgehend hiervon werden wir 2026 sukzessive neue Features für Investoren launchen, die alle darauf abzielen, dass Start-up-Investments wieder klar und einfach werden.“

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Erprobte Crowdfunding-Tipps für Start-ups

Sebastian Bär, Gründer der Laufschuhmarke Joe Nimble, hat drei erfolgreiche Crowdfunding-Kampagnen aufgesetzt – und dabei nicht nur Kapital, sondern auch unverzichtbares Wissen gesammelt. Jetzt gibt er seine 10 wichtigsten Tipps an Gründerinnen und Gründer weiter, die selbst mit der Crowd durchstarten wollen.

Wie gelingt es, ein innovatives Laufschuhkonzept am Markt zu etablieren – ganz ohne Konzernstrukturen, aber mit viel Überzeugung und einer Vision? Für Sebastian Bär, Gründer der Performance-Laufschuhmarke Joe Nimble, lautete die Antwort von Beginn an: Crowdfunding.

Inzwischen blickt Bär auf drei erfolgreiche Kampagnen zurück, mit denen er nicht nur rund 260.000 Euro an Kapital, sondern auch eine engagierte Community und wertvolle Learnings gewonnen hat. Eine vierte Kampagne läuft aktuell – und hat das Funding-Ziel nach nicht einmal der Hälfte der Laufzeit schon fast um das Fünffache übertroffen.

Weil Sebastian Bär nicht nur beim Kapital, sondern auch beim Wissen an die Crowd glaubt, teilt er seine wichtigsten Learnings der vergangenen Jahre nun in Form von zehn praxisnahen Tipps:

1. Ziel bewusst unter dem Realwert ansetzen – aber glaubwürdig

Der Algorithmus der Plattformen springt schneller an, wenn das Ziel früh erreicht wird. Wer zu hoch ansetzt, bleibt unsichtbar.

2. Leadaufbau Wochen vor Kampagnenstart beginnen

Die ersten 48 Stunden entscheiden. Deshalb: Früh mit Landingpages, E-Mail-Kampagnen und Community-Building starten.

3. Ohne Ads geht nichts

Plattform-Traffic allein reicht nicht. Paid Ads sollten eingeplant, getestet und vorab optimiert werden.

4. Kein Selbstläufer – Kampagnenführung ist Chefsache

Tägliches Monitoring, KPI-Tracking und kommunikative Feinjustierung sind essenziell.

5. Das Video ist dein Door Opener – und muss radikal auf den Punkt kommen

Ein schneller, authentischer Einstieg ist wichtiger als Hochglanz. Menschen investieren in Menschen, nicht in Marken.

6. Leidenschaft sichtbar machen

Wer nicht brennt, wird auch niemanden entzünden. Jede Zeile, jedes Bild sollte zeigen, warum dieses Projekt wichtig ist.

7. Täglich präsent sein – online wie offline

Während der Kampagne muss sich alles um die Kampagne drehen. Analyse, Interaktion und Sichtbarkeit sind Pflicht.

8. Smarte Perks statt Standard-Rabatte

Exklusivität, Storytelling und Nutzen – nicht der zehnte Prozentnachlass – machen Angebote attraktiv.

9. Updates mit Einblicken hinter die Kulissen liefern Nähe

Produktionsstart, Zwischenstände, Rückschläge – alles transparent kommuniziert, stärkt die Bindung.

10. Ehrlichkeit schlägt Perfektion

Gerade in der Krise zeigt sich Vertrauen. Offen kommunizierte Probleme erzeugen Mitgefühl – und Commitment.

“Crowdfunding ist für mich mehr als ein Finanzierungsmodell”, so das Fazit von Sebastian Bär. “Es ist ein ehrlicher Reality-Check mit der Community. Wenn du bereit bist, offen zu kommunizieren, bekommst du nicht nur Geld, sondern Vertrauen – und das ist ebenfalls viel wert.”

10 Wege, wie sich Start-ups Kapital sichern

Von Bootstrapping bis Bankkredit und Business Angel – welche Finanzierungsstrategie passt zu deinem Unternehmen?

Jedes erfolgreiche Start-up beginnt mit einer Idee. Doch zwischen der ersten Skizze auf einer Serviette und einem tragfähigen Geschäftsmodell liegt eine oft unterschätzte Hürde: die Finanzierung. Viele Gründerinnen und Gründer stehen früher oder später vor der gleichen Frage: Wie kann ich mein Start-up solide finanzieren, ohne dabei die Kontrolle zu verlieren oder Monate auf eine Bankentscheidung zu warten?

Das Fundament der Finanzierung: ein überzeugendes Geschäftsmodell

Ob Bankkredit oder Beteiligungskapital – Kapitalgeber*innen wollen Risiken minimieren. Banken orientieren sich an Vergangenheitswerten, Investor*innen an Zukunftsperspektiven. In beiden Fällen gilt: Ohne belastbares Geschäftsmodell mit klarem Marktansatz, durchdachter Finanzplanung und realistischem Wachstumsszenario bleibt das Nein nicht aus. Stehen diese Voraussetzungen, sind dieses Optionen bei der Start-up-Finanzierung grundlegend zu erwägen:

10 Finanzierungswege für Start-ups

Bootstrapping & Family & Friends

Hierbei nutzen Gründerinnen und Gründer eigene Mittel oder finanzielle Unterstützung aus dem persönlichen Umfeld. Diese Variante bietet maximale Kontrolle und Stärkung des Eigenkapitals. Gleichzeitig birgt sie das Risiko persönlicher Konflikte, wenn klare vertragliche Regelungen fehlen oder Erwartungen auseinandergehen.

Gründungszuschüsse & öffentliche Fördermittel

Förderprogramme wie der Gründungszuschuss der Agentur für Arbeit oder Innovationszuschüsse von Bund und Ländern bieten Startkapital ohne Rückzahlungspflicht. Sie sind besonders attraktiv für die Vorbereitungs- und Markteintrittsphase, erfordern aber umfassende Anträge, Nachweise und Geduld bei der Bewilligung.

Crowdfunding

Ideal für Geschäftsmodelle mit Konsumentennähe und einer klaren, emotionalen Botschaft. Erfolgreiches Crowdfunding bietet nicht nur Kapital, sondern auch Sichtbarkeit und Community-Aufbau. Der Nachteil: Hoher Aufwand für Kampagnengestaltung, Marketing und Gegenleistungen sowie das Risiko des öffentlichen Scheiterns.

Mikrokredite

Diese Kredite zwischen 10.000 und 25.000 EUR sind eine gute Lösung für erste Investitionen in Ausstattung oder Warenlager. Sie haben niedrigere Anforderungen an Sicherheiten als Bankkredite, aber auch höhere Zinsen. Für den Aufbau einer Bonität und als Übergangslösung können sie sinnvoll sein.

Bankkredit

Ein klassischer Weg zur Finanzierung von Betriebsmitteln, Maschinen oder Marketingmaßnahmen. Voraussetzung ist meist eine gute Bonität und Sicherheiten – beides fehlt vielen Start-ups. Lösung: Es gibt Anbieter wie smartaxxess, die Start-ups mit einer 100 Prozent Ausfallbürgschaft für Bankkredite bis 250.000 EUR unterstützen, was den Zugang zu Bankfinanzierungen deutlich erleichtert.

Förderkredite (z.B. KfW)

Förderdarlehen bieten besonders günstige Konditionen und lange Laufzeiten, sind aber meist nur über die Hausbank erhältlich. Die Antragswege sind komplex, dafür gibt es oft Tilgungszuschüsse. Wichtig ist eine solide Vorbereitung mit Finanzplan, Marktanalyse und klarer Investitionsplanung.

Bürgschaftsbanken

Bürgschaftsbanken der Bundesländer bieten Bürgschaften für Unternehmen, die keinen ausreichenden Sicherheiten für Bankkredite vorweisen können. Die Zusage der Bank bleibt aber Voraussetzung, und der Prozess ist formal und zeitlich aufwendig. Kombinierbar mit Förderkrediten.

Kreditplattformen

Digitale Anbieter wie Fincompare, YouLend oder Iwoca haben schnelle Prozesse und oft geringere Einstiegshürden. Sie sind für Start-ups attraktiv, die kurzfristig Kapital benötigen, müssen aber mit höheren Zinsen und intensiver Datenfreigabe rechnen.

Business Angels & Private Equity

Business Angels bringen Kapital, Know-how und wertvolle Kontakte ein. Besonders in der Frühphase sind sie wertvolle Partner*innen. Allerdings bedeutet das auch: Mitspracherechte, strategische Einflussnahme und der Verlust von Anteilen. Ein starker Pitch und ein stimmiges Teamprofil sind Pflicht.

Venture Capital (VC)

VC eignet sich für skalierbare, wachstumsstarke Modelle mit großem Marktpotenzial. Der Zugang ist kompetitiv, der Druck hoch. VCs denken in Renditen, nicht in Missionen. Wer diesen Weg geht, sollte professionell vorbereitet sein – und seine Unternehmensziele klar definieren.

Die richtige Finanzierungsstrategie finden

Vor der Entscheidung für eine Finanzierungsform sollten Gründerinnen und Gründer folgende Fragen beantworten:

- Wie hoch ist der Kapitalbedarf?

- Welche Sicherheiten können gestellt werden?

- Wie schnell wird das Kapital benötigt?

- Wie hoch ist der Aufwand für die Antragstellung oder Investorensuche?

Fazit

Eine durchdachte Finanzierung ist der entscheidende Schritt von der Idee zum skalierbaren Unternehmen. Wer strategisch plant und sich professionell aufstellt, verschafft sich nicht nur Zugang zu Kapital, sondern legt den Grundstein für nachhaltigen Erfolg.

Die Autorin Ruth Schöllhammer ist Co-Founderin und CMO von smartaxxess. Zudem unterstützt sie als Vorständin des Deutschen Gründerverbands Start-ups und junge Unternehmen auf dem Weg zu fundierter Finanzierung und nachhaltigem Wachstum.

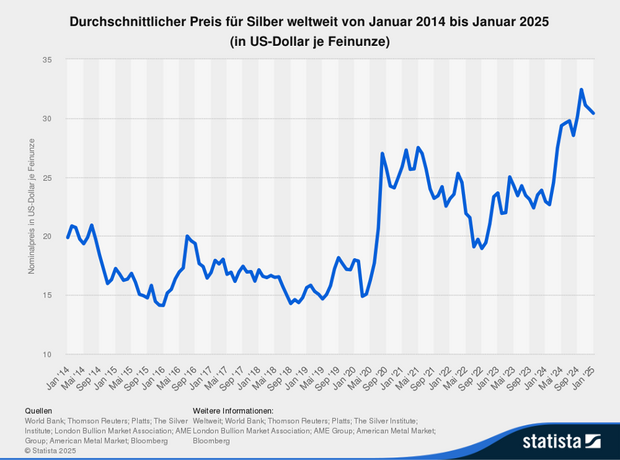

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

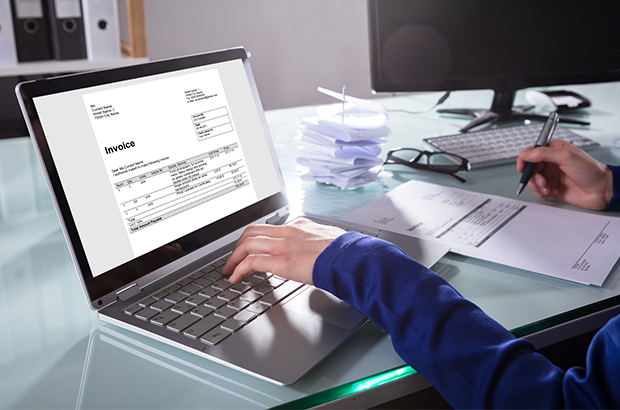

Rechnungen richtig schreiben

Wer sich selbstständig macht oder freiberuflich arbeitet, kommt nicht drumherum, eine Rechnung auszustellen. Welche Aspekte dabei besonders wichtig und welche Angaben Pflicht sind, das wird hier kurz und knapp erklärt.

Wer legt die Vorgaben auf einer Rechnung fest?

Alle Angaben, die auf einem solchen Dokument notiert sein müssen, werden vom Umsatzsteuergesetz (§14 UstG) festgelegt. Das sind die sogenannten Formvorschriften für Rechnungen. Wenn dagegen verstoßen wird, kann die Vorsteuer nicht korrekt abgezogen werden. Das betrifft vor allem Kleinunternehmer sowie Selbstständige und kann unter dem Strich teuer werden.

Das muss auf eine Rechnung

Im Grunde sind bei der Rechnungserstellung ein paar einfache Regeln einzuhalten. Um vor dem Finanzamt zu bestehen, müssen diese Punkte auf dem Dokument vermerkt sein:

- Name des Unternehmens und die jeweilige Rechtsform

- Vollständige Anschrift der Firma

- Bei umsatzsteuerpflichtigen Unternehmen die jeweilige Umsatzsteuer-Identifikationsnummer bzw. die persönliche Steuernummer bei umsatzsteuerbefreiten Unternehmen

- Datum der Ausstellung

- Fortlaufende und klar zuzuordnende Rechnungsnummer

- Liefertermin oder Zeitraum der erbrachten Leistung

- Jeweiliger Umsatzsteuersatz oder Grund des Nicht-Erhebens

Die beste und schnellste Lösung ist, für all diese Daten und Angaben direkt eine professionelle Rechnungssoftware zu nutzen. Diese Programme machen es besonders einfach alle gesetzlich vorgeschriebenen Punkte für die Rechnungserstellung einzuhalten. Oftmals bieten diese zusätzlich die Möglichkeit, Kunden zu verwalten oder Artikel zu organisieren.

Rechnungsnummern richtig einsetzen

Der für die Nachvollziehbarkeit der kompletten Buchhaltung wichtigste Punkt ist die jeweilige Rechnungsnummer. Diese muss je Dokument einmalig sein – nur so kann verhindert werden, dass es zu Verwirrungen kommt. Auch lassen sich Rechnungen in der Buchhaltung so klar zuordnen. Es dürfen also keine Nummern doppelt vergeben werden. Der Nummernkreis muss außerdem fortlaufend sein. Unwichtig ist allerdings, ob die Kennung aus Zahlen oder Buchstaben besteht. Auch nicht gesetzlich geregelt ist, ob jedes Jahr ein neuer Turnus angefangen werden muss oder nicht.

Das passende Layout

Rechnungsmuster gibt es im Internet zahlreiche. Wer allerdings nicht auf so eine Vorlage von der Stange zurückgreifen möchte, der hat die Möglichkeit mit beispielsweise dem Rechnungsprogramm von Lexware Office das eigene Rechnungs-Layout vollkommen individuell zu erstellen. Eingefügt werden können das Firmen-Logo und eine digitalisierte Unterschrift. Auch kann das gesamte Dokument passend zum jeweiligen Corporate Design des Unternehmens gestaltet werden. Heutzutage kommen Selbstständige und Gründer kaum mehr um diesen Schritt herum: Dieser Schritt macht eine Marke auch auf den Rechnungsdokumenten klar erkennbar.

Wann verjähren Rechnungen?

Diese Frage ist für Unternehmen oft eine der brennendsten. Die Verjährungsfrist für Rechnungen aller Art liegt in Deutschland bei drei Jahren. Allerdings ist wichtig zu wissen, dass diese Frist nicht ab dem jeweiligen Rechnungsdatum läuft. Sie gilt ab dem Tag der erbrachten Leistung oder Lieferung. Aber Vorsicht: Die Verjährungsfrist beginnt immer am 1. Januar des Folgejahres, in dem der Auftrag erteilt wurde. Ausschlaggebend ist also nicht der Monat, in dem die Leistung erbracht wurde. An diesem Beispiel erklärt, wird das Prozedere klarer:

- Im März 2017 wurde ein Auftrag angenommen.

- Das Erfüllungsdatum für diesen ist der 12. September 2017.

- Die Verjährungsfrist beginnt also per Gesetz am 1. Januar 2018 und endet am 1. Januar 2021.

Aufbewahrungsfristen für Rechnungen

Die Dokumente müssen generell zehn Jahre lang aufbewahrt werden. Das gilt sowohl für Selbstständige als auch für Kleinunternehmer oder große Firmen. Betroffen sind davon allerdings nicht nur die ausgestellten Rechnungen. Auch alle eingehenden Forderungen, die in die Buchhaltung einfließen, müssen so lange verfügbar bleiben.

Eine falsche Rechnung verschickt?

Eine Forderung in der sich ein Tippfehler oder Zahlendreher eingeschlichen hat, ist zunächst kein Beinbruch. Wenn das vorkommen sollte, dann muss die jeweilige Rechnung im System korrigiert werden. Zudem muss eine Storno-Rechnung angelegt werden. Diese Grundregeln sind dabei zu beachten:

- Storno-Rechnungen sind mit einem Minus zu vermerken.

- Der Rechnungsbetrag muss derselbe sein: Wenn die falsche Summe 100 Euro ist, dann muss die Storno-Rechnung -100 Euro betragen.

- Jede dieser Nachbesserungen bekommt eine eigene Rechnungsnummer.

- Die korrigierte Rechnung erhält ebenfalls eine neue Nummer.

Dadurch müssen zu jeder falsch ausgestellten Forderung dann drei Rechnungen vorhanden sein. Diese werden dann an den betreffenden Kunden verschickt. Außerdem sind sie noch in die Buchhaltung einzupflegen, sodass das Finanzamt die Fehlbuchung nachvollziehen kann.

Die Hürden sind hoch

Leasing-Gesellschaften machen oft einen Bogen um Gründer. Dennoch kann Leasing in Einzelfällen interessant sein. Für wen die Finanzierungsform in Frage kommt.

Es gibt kaum ein Wirtschaftsmagazin, das nicht regelmäßig über Leasing berichtet. In den Artikeln werden meist die Vorteile dieser Finanzierungsform gepriesen: Als einer der großen Vorteile gilt, dass Leasing Steuern spart, weil die Raten als Betriebsausgaben voll absetzbar sind. Außerdem erscheinen die Leasing-Gegenstände nicht in der Bilanz des Unternehmers, was wiederum der Eigenkapitalquote und dem Verschuldungsgrad zugutekommt.

Als Pluspunkt gilt ferner, dass Leasing die Abhängigkeit von Kreditinstituten verringert und dem Leasing-Nehmer ein breiterer finanzieller Handlungsspielraum zur Verfügung steht. Auch das Argument, mit Leasing sei man immer auf dem neuesten Stand der Technik, weil man alle paar Jahre ein neues Produkt erhält, wird meist als Vorteil aufgeführt. Vor allem aber spricht der „Pay-as-you-earn-Gedanke“ fürs Leasing, also die Tatsache, dass die Leasing-Raten parallel zur Nutzung des Gegenstands anfallen, sodass sich das Objekt quasi selbst finanziert.

Franchise-Nehmer relevant

Das ist alles richtig. Und doch ist es nur die halbe Wahrheit. Denn Leasing ist nicht per se das beste Finanzierungsinstrument. Den Vorteilen stehen auch Nachteile wie beispielsweise relativ hohe Kosten entgegen. Und es ist schon gar nicht für jeden das Instrument der Wahl. Denn eine Gruppe von Unternehmern wird fast gänzlich vom Leasing ausgeschlossen: Gründer. „Für Existenzgründer ist Leasing eine eingeschränkte Option“, sagt Frank Hagmann, Geschäftsführer der UVW-Leasing GmbH im badischen Ettlingen. „Wir finanzieren Gründer selten und wenn, dann nur unter bestimmten Voraussetzungen.“ Die größten Chancen auf eine Leasing-Finanzierung hätten Franchise-Nehmer. „Franchise-Nehmer lehnen wir selten ab“, sagt Hagmann. „Allerdings müssen wir vom Franchise-Konzept überzeugt sein.“ Das ist zum Beispiel der Fall, wenn der Franchise-Geber bereits mehrere Standorte erfolgreich betreibt bzw. von einem Franchise-Nehmer betreiben lässt.

So wie etwa die Enchilada Franchise GmbH mit Sitz in Gräfelfing bei München. Mit rund 100 Betrieben zählt die Gruppe nach eigenen Angaben zu den erfolgreichsten Unternehmen im Bereich der Erlebnis- und Freizeitgastronomie in Deutschland. Eines der neuesten Häuser ist das „Enchilada“ in Bruchsal. Im Oktober 2012 wurde es von Geschäftsführer Frederik Nagel eröffnet. Franchise-Nehmer Nagel gehört zu den Gründern, für die Leasing eine Option ist – und der sich für die Zusammenarbeit mit der UVW-Leasing entschieden hat. „Ich brauchte Kapital in Höhe eines sechsstelligen Betrags“, sagt der 24-Jährige. Ein Großteil sei in Form von Gesellschafterdarlehen bereitgestellt worden. Den Rest, einen fünfstelligen Betrag, habe er per Leasing finanziert.

Dies ist ein Auszug aus einem aktuellen Artikel unseres Print-Objekts StartingUp:

Den vollständigen Artikel lesen Sie in der aktuellen StartingUp - Heft 04/13 - ab dem 07. November 2013 im Handel oder jederzeit online bestellbar in unserem Bestellservice-Bereich

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Wichtige Schritte der Gründung unbedingt dokumentieren!

Aktuelles Urteil: Gründer können Beratungsleistungen und Investitionen mit Unternehmensbezug absetzen.

Dass Unternehmensgründer einen guten Businessplan haben sollten, ist keinesfalls ungewöhnlich. Kapital muss akquiriert, Investoren überzeugt und ein Marketing-Konzept etabliert werden. Was viele Jungunternehmer nicht wissen: Sie können Ausgaben, die in unmittelbarem Zusammenhang mit der Gründung des Unternehmens stehen, beim Vorsteuerabzug auch dann steuerlich geltend machen, wenn das Unternehmen noch keine Umsätze generiert hat.

„Das Finanzgericht Berlin-Brandenburg entschied jetzt, dass der Unternehmer dafür allerdings glaubhaft darlegen können muss, dass er beabsichtigt eine wirtschaftliche Tätigkeit auszuüben und alle Investitionen einen klaren Bezug zum Unternehmen haben. Dann ist der Unternehmer zum Vorsteuerabzug berechtigt“, informiert Dipl.-Betriebswirt Paul Heinrich Fallenberg, Steuerberater, Rechtsanwalt und Partner der Münsteraner Wirtschaftsprüfungs- und Steuerberatungsgesellschaft HLB Dr. Schumacher & Partner GmbH.

In dem vor dem Finanzgericht Berlin-Brandenburg verhandelten Fall hatte ein Unternehmer über fast zwei Jahre ausschließlich Investitionsausgaben getätigt, ohne hingegen Einnahmen zu erzielen. Für die getätigten Ausgaben machte der Unternehmer dennoch sein Recht auf Abzug der geschuldeten Mehrwertsteuer geltend. Das zuständige Finanzamt beanstandete bei einer Sonderprüfung dieses Vorgehen und sprach dem Unternehmer ab, unternehmerisch tätig gewesen zu sein. Folglich erkannte es den Vorsteuerabzug nicht an. Das Gericht entschied hingegen nach sorgfältiger Prüfung aller Fakten zu Gunsten des Klägers: Dieser habe seine unternehmerische Tätigkeit objektiv nachvollziehbar nachweisen können und sei somit hinsichtlich sämtlicher entstandenen Kosten zum Vorsteuerabzug berechtigt.

„Bei einem Unternehmen, das über einen so langen Zeitraum keine Umsätze erwirtschaftet hat, würde man wahrscheinlich vermuten, dass beim Vorsteuerabzug nicht alles korrekt ablief“, erklärt Fallenberg. Das Urteil mache daher besonders deutlich, dass Unternehmer entsprechende Sorgfalt bei administrativen und organisatorischen Fragen der Unternehmensgründung walten lassen müssten. Nur so ließe sich gewährleisten, dass alle Investitionen beim Vorsteuerabzug auch geltend gemacht werden könnten, so der Experte.

Grundsätzlich prüfen Finanzämter alle Fälle einzeln, um zu entscheiden, ob ein Vorsteuerabzug vor der Aufnahme der eigentlich unternehmerischen Tätigkeit rechtens war. „Umso wichtiger ist deshalb eine ausführliche Dokumentation aller Handlungsschritte und der damit verbundenen Investitionen bei der Unternehmensgründung um diese Tätigkeit lückenlos nachweisen zu können. Auch müssen die Investitionen klar unternehmensbezogen sein“, so Fallenberg abschließend.

(Ein)sparen mit Strategie

Mit den richtigen Verhandlungstechniken können junge und am Markt noch wenig erprobte Unternehmen ihre Erfolgschancen klar verbessern. Lesen Sie, wie Sie als Einkäufer von Waren oder Dienstleistungen strategisch geschickt agieren.

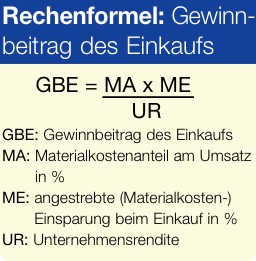

Nicht nur der richtige Verkaufspreis entscheidet über Ihren Erfolg als Unternehmer. Genauso kommt es auf den Einkauf an, der in vielen Unternehmen ein Schattendasein fristet. Das ist ein grober Fehler, denn wenn es gelingt, strategisch richtig einzukaufen und dabei die Einkaufskosten zu senken, hat das deutliche Auswirkungen auf den Gewinn. Diese Überlegung wird immer wichtiger, denn in den letzten Jahren ist der Anteil zugekaufter Produkte und Dienstleistungen gestiegen. Umso wichtiger ist es auch, die Chancen und Risiken des indirekten Einkaufs zu kennen.

Gerade junge Unternehmen haben auf die Frage „Make or Buy“ häufig den Zukauf von Waren und Dienstleistungen gewählt. Das schafft zwar mehr Flexibilität, Risikostreuung und Kostenvorteile, sorgt aber zugleich für Know-how-Verlust und Abhängigkeit von Lieferanten. Wer seinen Einkauf verbessern möchte, muss sich nicht nur mit dem eigenen Bedarf beschäftigen und den Unterschied zwischen Preis und Kosten verstehen, sondern auch versuchen, Verkäufer zu verstehen.

Wo sich das Sparen lohnt

Der praxiserprobte Einkäufer weiß: Zuverlässige Lieferanten sind rar und somit Gold wert, und die Suche nach passenden Lieferanten stellt eine besondere Herausforderung dar. Und beim Einkauf zu sparen ist ebenfalls für jeden Unternehmer wichtig. Sparpotenzial liegt nicht nur in den klassischen Einsatzfaktoren, sondern auch bei den allgemeinen Verwaltungskosten, bei Telefon- und Stromtarifen und Reisekosten.

Nicht vergessen darf man jedoch, dass die mögliche Ersparnis und der dafür nötige Aufwand im richtigen Verhältnis stehen müssen. Wie oft hat man schon lange Telefonate geführt und Stunden im Internet recherchiert, um am Ende doch nur einen um ein paar Euro günstigeren Anbieter zu finden. Große Unternehmen gehen davon aus, dass sich ein Lieferantenwechsel aufgrund der damit verbundenen Mehrarbeit in der Buchhaltung und bei der Bestellung erst ab einem Preisunterschied von zehn Prozent lohnt.

Soweit wirtschaftlich sinnvoll, sollte man möglichst wenige Lieferanten haben. Die Bestellung aus einer Hand spart Lieferkosten und der Buchhaltung viele Kleinstrechnungen. Optimal ist es, eine überschaubare Zahl von Anbietern zu nutzen, die im Durchschnitt gute Preise und guten Service bieten.