Aktuelle Events

MwSt.-Senkung - das musst du jetzt beachten

Bis zum 10. August 2020 haben Freelancer noch Zeit - auf ihren Rechnungen müssen Selbständige ab dann die gesenkten Mehrwertsteuersätze berücksichtigen. Wie werden Sonderfällen wie Teilleistungen abgerechnet? Ab wann gelten wieder die regulären MwSt.-Sätze? Gibt es Unternehmen, die nicht von der Regelung betroffen sind? Hier gibt’s die Antworten.

Die Unterschiede: Standard- und ermäßigter Steuersatz

Die Standard-Mehrwertsteuer, die alle Freelancer für ihre Produkte und Dienstleistungen angeben bzw. verrechnen müssen, sinkt von 19 auf 16 Prozent. Gleichzeitig sinkt auch der ermäßigte Steuersatz auf 5 Prozent (sonst 7 Prozent). Die Regelung gilt bis zum 31.12.2020. Unter den ermäßigten Steuersatz fallen, laut § 12 Abs. 2 im Umsatzsteuergesetz (UStG), Erzeugnisse aus der Land- und Forstwirtschaft, Futtermittel, Lebensmittel (ausgenommen sind Luxuslebensmittel), Bücher, Zeitungen, ausgewählte Getränke und unselbstständige Nebenleistungen, wie Hotelübernachtungen, Warenverpackungen sowie Versandkosten.

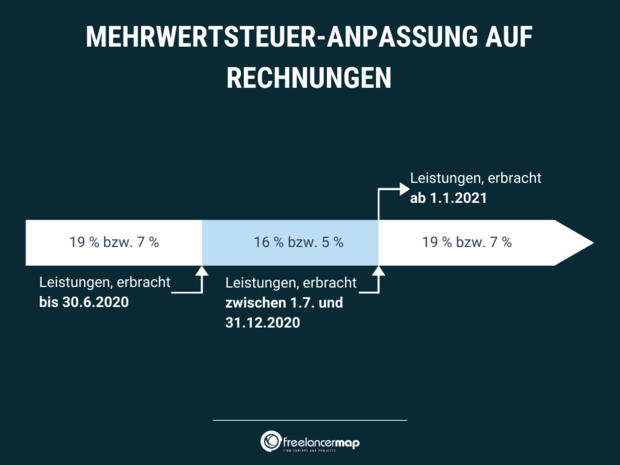

MwSt.-Senkung betrifft Juli bis einschließlich Dezember

Der Zeitpunkt ist entscheidend – bei Dienst- oder Werkverträgen ist das Datum, an dem die Leistung erbracht bzw. abgenommen wurde, das Kriterium, ob die MwSt.-Senkung gültig ist. Ist dieses Datum vor dem 1. Juli 2020, kommt der „alte“ Steuersatz zur Anwendung, ansonsten gelten in diesem Jahr die verminderten Sätze. Folglich fallen für alle erbrachten oder abgenommenen Leistungen im Jahr 2021 wieder die bisherigen Standard-Mehrwertsteuersätze an.

Kleinunternehmer sind nicht betroffen

All diejenigen, die als Kleinunternehmer Rechnungen ausstellen, gemäß §19 des UStG Rechnungen schreiben und keine Mehr- bzw. Umsatzsteuer ausweisen, sind von der Mehrwertsteuer-Senkung ausgenommen.

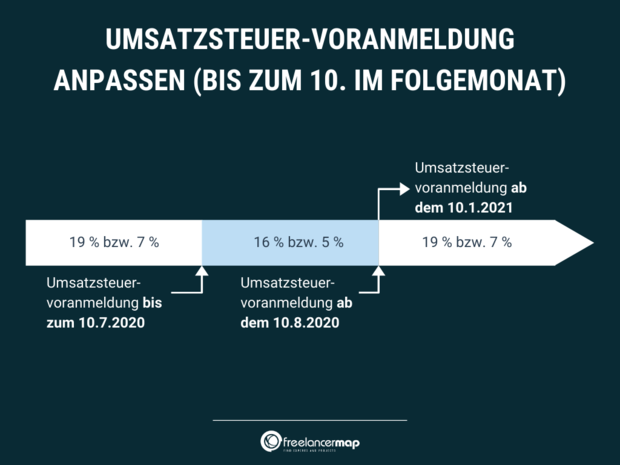

Stichtage 10.08. 2020 und 10.01.2021: Umsatzsteuer jetzt voranmelden

Dass Freelancer die Umsatzsteuer voranmelden müssen, ist bekannt, über das ELSTER Online-Formular des Finanzamtes müssen monatliche Mehrwertsteuer-Einkünfte und die Vorsteuer der Ausgaben ausgewiesen werden. Da diese Angabe jeweils bis zum 10. des Folgemonats vom Finanzamt verlangt wird, sollten Freelancer nun aufpassen und sich zwei Stichtage rot im Kalender markieren:

- 10. August 2020: Hier sollte die für Juli geltende Umsatzsteuervoranmeldung auf 16 bzw. 5 ausgewiesen werden.

- 10. Januar 2021: Nach diesem Stichtag gelten wieder die alten Steuersätze von 19 und 7 Prozent, was bedeutet, dass sie die Umsatzsteuervoranmeldung für Februar 2021 betreffen.

Gleich bleibt natürlich die Zahlungsweise – ob monatlich, quartalsweise oder jährlich – diese Regelung bleibt von den befristeten Regularien unangetastet.

Sonderfälle wie Anzahlungen und fortlaufende Aufträge

Anzahlungen werden von der Mehrwertsteuer-Senkung nicht gesondert betrachtet, auch hier gilt das Datum der Leistungserbringung bzw. der Abnahme der Leistung. Fortlaufende Aufträge hingegen sind etwas komplexer. Denn z.B. bei einem dauerhaften Coaching oder einer längerfristigen beraterischen Tätigkeit, die vor Juli begann und erst im Laufe des Jahres endet, fallen beide Steuersätze an. Hier empfiehlt es sich, mit Teilleistungen zu arbeiten, um dann die jeweilige Mehrwertsteuer z.B. monatlich korrekt auszuweisen und abzurechnen. Beide Vertragsparteien müssen der Aufteilung der Leistung zustimmen und kann bei bestehenden Vereinbarungen nachträglich angepasst werden.

Der Autor Thomas Maas ist Geschäftsführer der offenen Projektplattform freelancermap und Herausgeber der repräsentativen Marktstudie Freelancer-Kompass, die jährlich relevante Entwicklungen des freien Projektgeschäfts der IT- und Engineering-Branche abbildet.

Diese Artikel könnten Sie auch interessieren:

Verkaufen ohne Shop: Zahlungen erhalten mit PayPal Open

Sie verkaufen digitale Kunst, Online-Kurse oder Handgemachtes? Dafür ist ein Shop nicht zwingend nötig. Mit Zahlungslinks und Kaufen-Buttons von PayPal erhalten Sie Ihre Zahlungen, wo die Verkäufe entstehen – schnell, sicher und unkompliziert.

Zahlungen empfangen, wo Ihre Community ist

Viele Soloselbständige nutzen Social Media, E-Mails oder Messenger nicht nur zur Kommunikation, sondern auch zur Vermarktung ihrer Produkte. Mit den passenden Tools können sie dort zusätzlich direkt Zahlungen empfangen – ganz ohne Onlineshop oder technisches Setup.

PayPal Open bietet drei flexible Möglichkeiten, Zahlungen zu erhalten:

- Zahlungslinks, die schnell geteilt werden können, etwa per E-Mail, DM, Post oder QR-Code.

- Kaufen-Buttons, die sich in eine bestehende Seite integrieren lassen, zum Beispiel in ein Link-in-Bio-Tool oder eine Landingpage.

- Tap to Pay macht Ihr Smartphone zum Zahlungsterminal (kompatibles Smartphone vorausgesetzt).

Alle Varianten funktionieren schnell, mobiloptimiert und bieten eine vertraute Nutzererfahrung. Damit wird der Ort, an dem Interesse entsteht, direkt zum Verkaufsort.

Zahlungslinks: Vom Post zur Bezahlung in Sekunden

Ein Kauf beginnt nicht im Warenkorb, sondern dort, wo Interesse entsteht: in einem Post, einer Story oder einer E-Mail. Genau hier setzen Zahlungslinks von PayPal an: Sie führen direkt von der Produktinfo zur Zahlung, ohne Umwege über externe Plattformen.

Das ist besonders hilfreich bei:

- digitalen Produkten

- E-Book-, Kurs- oder Software-Verkäufen

- (Online-)Vorbestellungen oder Trinkgeld-Modellen

Ein Zahlungslink erzeugt eine eigene Bezahlseite mit Titel, Preis, Beschreibung und Produktbild. Varianten wie Größen oder Farben sind ebenso integrierbar wie frei wählbare Preise. Versandkosten und Steuern können automatisch berechnet werden.

Der fertige Zahlunglink lässt sich flexibel teilen: per Messenger, E-Mail, Social Media oder als QR-Code auf einem Produktetikett oder Tischaufsteller. Die Zahlungsseite unterstützt gängige Zahlarten wie Kreditkarte, Wallets sowie ausgewählte regionale Methoden wie SEPA-Lastschrift, iDEAL oder Swish – je nach Land und Verfügbarkeit für die jeweiligen Käufer:innen.

Besonders praktisch: Ihre Kund:innen brauchen dafür kein eigenes PayPal-Konto. So können Zahlungen sicher und bequem online abgewickelt werden.

Für Selbständige, die regelmäßig digitale Inhalte verkaufen, ist das eine einfache Möglichkeit, Zahlungen mit PayPal zu empfangen, ohne ein klassisches Shopsystem aufsetzen zu müssen.

Kaufen-Buttons: Ihre Seite wird zur Verkaufsfläche

Wer bereits eine Website oder ein Link-in-Bio-Tool nutzt, kann PayPals Warenkorb- oder Kaufen-Buttons mit wenigen Zeilen Code integrieren. Damit verwandeln Sie eine einfache Landingpage in eine funktionale Verkaufsfläche. Sie erstellen den Button in Ihrem PayPal-Konto und erhalten automatisch den passenden HTML-Code, der nur noch kopiert und in die Website eingefügt wird. Kund:innen klicken, zahlen mit ihrer bevorzugten Methode und der Betrag wird direkt gutgeschrieben.

Sie behalten die volle Kontrolle über Ihre Gestaltung, Storytelling und Nutzerführung und profitieren gleichzeitig von einem verlässlichen Check-out, der hilft Vertrauen zu schaffen. Eine schlanke Lösung für alle, die ihr Angebot online präsentieren und Zahlungen direkt abwickeln möchten.

Mit Tap to Pay ganz einfach vor Ort verkaufen

Neben den digitalen Optionen können Sie auch vor Ort Zahlungen annehmen: direkt über Ihr Smartphone. Mit der PayPal-Funktion „Tap to Pay“ akzeptieren Sie kontaktlose Zahlungen per Karte oder Wallet ohne separates Kartenlesegerät. Alles, was Sie benötigen, ist ein kompatibles iPhone oder Android-Gerät mit NFC-Funktion (Tap to Pay funktioniert auf Geräten mit Android 8.0, NFC-Funktionen und Google Play Services. iOS ab iPhone XS und höher).

Besonders praktisch ist das beispielsweise für:

- Märkte, Pop-up-Stores

- Workshops und Live-Events

- Verkäufe im kleinen Rahmen, bei denen Flexibilität zählt

Toxic Funding – Geld ist nie nur Geld

Wenn Investor*innen Kultur zerstören. Oder: Warum Unternehmenskultur das wahre Anlagegut ist.

In der Start-up-Szene gilt Kapital oft als Heilsbringer. Wer es schafft, ein Investment zu sichern, hat es geschafft – so die gängige Logik. Doch kaum jemand spricht darüber, welchen Preis dieses Kapital fordert. Denn Geld ist nie nur Geld. Es trägt Energie, Interessen und Absichten in sich. Wenn diese nicht zu den Werten des Unternehmens passen, wird aus Wachstum Druck, aus Motivation Kontrolle, aus Vision Zersetzung.

Die toxische Dynamik beginnt selten offensichtlich. Am Anfang ist da meist Begeisterung: ein(e) Investor*in, der/die an dich glaubt, Türen öffnet, Potenziale sieht. Doch mit jedem Reporting, jeder zusätzlichen KPI, jeder strategischen Forderung verschiebt sich etwas im System. Der Fokus wandert von der Idee auf die Rendite, vom Menschen auf die Zahl, von der Kultur auf das Kapital – und genau hier kippt die Energie.

Manchmal ist es nicht einmal böse Absicht, sondern das System selbst, das falsche Anreize setzt. Der Kapitalmarkt liebt Beschleunigung, nicht Beständigkeit. Er honoriert Wachstum, nicht Werte. Wer auf diesem Spielfeld spielt, braucht mehr als Mut – er/sie braucht Bewusstsein. Denn jedes Investment ist auch ein Eingriff in das Nervensystem eines Unternehmens. Doch echte Stärke zeigt sich nicht im Tempo, sondern in der Fähigkeit, Stabilität zu halten, wenn alles um einen herum beschleunigt.

Wenn Macht das Spielfeld betritt

Investor*innen bringen nicht nur Geld, sie bringen auch Einfluss. Wer Anteile hält, hält auch Macht – und Macht folgt eigenen Regeln. Wird sie weise genutzt, kann sie ein Unternehmen stabilisieren. Wird sie jedoch als Druckmittel eingesetzt, um Kontrolle zu sichern oder Wachstum zu erzwingen, wird sie toxisch.

Dann entstehen Strukturen, in denen sich Gründer*innen sich selbst verlieren. Entscheidungen werden nicht mehr aus Überzeugung getroffen, sondern aus Angst, Erwartungen nicht zu erfüllen. Menschen, die anfangs für eine Idee gebrannt haben, brennen plötzlich aus. Kultur wird zur leeren Worthülse im Pitchdeck.

Manchmal geht es noch weiter. Investor*innengruppen tauschen das Management aus, ziehen Budgets ab, blockieren Entwicklungen oder zwingen Unternehmen in Märkte, die nicht zu ihrer DNA passen. Das Ergebnis: ein Start-up, das äußerlich wächst, aber innerlich zerfällt. Und mit jedem Kompromiss an die eigenen Werte verschiebt sich der Mittelpunkt weg vom Warum hin zum Wie viel.

Man könnte sagen: Es ist die moderne Form des Kolonialismus, nur dass es diesmal nicht um Länder geht, sondern um Unternehmenskulturen. Und das Perfide daran: Der Schaden zeigt sich nicht sofort. Er wächst langsam, unsichtbar, wie eine leise Entzündung im System. Erst wenn Menschen gehen, Energie versiegt und Sinn verloren geht, wird klar, was zerstört wurde. Doch dann hilft kein Kapital mehr, denn Vertrauen lässt sich nicht kaufen.

Der unsichtbare Preis der Abhängigkeit

Viele Start-ups merken zu spät, dass sie längst abhängig sind. Term Sheets sind unterschrieben, Mitspracherechte eingeräumt, Kontrollmechanismen installiert. Was als Partnerschaft begann, fühlt sich plötzlich wie eine stille Übernahme an.

Manch eine(r) sagt sich dann: „Ich treffe keine Entscheidungen mehr, ich erfülle nur noch Erwartungen.“ Und das ist der Moment, in dem toxisches Funding seine volle Wirkung entfaltet. Nicht, weil jemand böse Absichten hat, sondern weil das System selbst dysfunktional geworden ist. Wenn Druck, Angst und Kontrolle das Nervensystem eines Unternehmens bestimmen, erstickt es an sich selbst – nicht an fehlender Innovation, sondern an fehlender Integrität.

Abhängigkeit entsteht dort, wo Visionen zu Kennzahlen werden und Entscheidungen nur noch auf Papier Sinn ergeben. Kein Geld der Welt kann ersetzen, was du an Glaubwürdigkeit verlierst, wenn du gegen deine eigenen Werte handelst.

Kultur ist kein Soft Skill – sie ist Kapital

Was viele vergessen: Kultur ist der eigentliche Kapitalwert eines Unternehmens. Sie ist die Energie, aus der alles entsteht – Kreativität, Vertrauen, Loyalität, Wachstum. Wenn sie zerstört wird, bleibt eine leere Hülle.

Die Frage ist also nicht, ob du Geld annimmst, sondern von wem und unter welchen Bedingungen. Wer sich Kapital holt, sollte nicht nur auf Bewertung oder Anteile schauen, sondern auf Haltung. Wie denken die Investor*innen über Verantwortung? Was passiert, wenn Dinge nicht nach Plan laufen? Denn in Krisenzeiten zeigt sich, ob Geld eine Partnerschaft nährt oder Machtverhältnisse offenlegt.

Gesunde Strukturen trotz externer Interessen

Es gibt Wege, sich zu schützen – nicht durch Abwehr, sondern durch Bewusstsein. Start-ups mit klaren Werten lassen sich seltener manipulieren. Wer weiß, wofür er/sie steht, erkennt schneller, wann etwas nicht mehr stimmt.

Kultur zeigt sich nicht im Leitbild, sondern im Verhalten. Vor allem dann, wenn Geld ins Spiel kommt. Je klarer du deine Grenzen kennst, desto stabiler bleibt dein System. Setze Strukturen, die Transparenz schaffen. Schaffe Räume, in denen auch Kritik an Investor*innenerwartungen ausgesprochen werden darf. Und halte dir Menschen im Umfeld, die dich erden: Mentor*innen, Coaches, Partner*innen ohne finanzielles Interesse.

Wer sich ständig nur vor Zahlen rechtfertigen muss, verliert irgendwann den inneren Kompass. Und wenn du dich selbst verlierst, verliert dein Unternehmen seine Seele.

Bewusste Partnerschaft statt Machtgefälle

Kapital kann wertvoll sein, sofern es mit Bewusstsein geführt wird. Es gibt viele Investor*innen, die langfristig denken, Werte respektieren und verstehen, dass Kultur die Grundlage von Performance ist. Sie fördern Verantwortung, nicht Abhängigkeit.

Doch diese Personen findest du nur, wenn du selbst weißt, was du willst. Frage dich vor jeder Finanzierungsrunde: Was ist der Preis, den ich zu zahlen bereit bin? Kontrolle? Geschwindigkeit? Autonomie? Und was ist dir auch dann heilig, wenn Geld knapp ist? Wer diese Fragen ehrlich beantwortet, trifft Entscheidungen nicht mehr aus Angst, sondern aus Klarheit.

Der stille Wandel

Vielleicht braucht es in dieser Zeit ein neues Bewusstsein für Geld. Nicht als Treibstoff des Wachstums, sondern als Resonanzverstärker für das, was bereits da ist. Kapital ist Energie und wirkt immer in beide Richtungen.

Bringen Investor*innen Angst, Misstrauen oder Machtstreben mit, prägt diese Energie das Unternehmen. Bringen sie hingegen Vertrauen, Weitsicht und Menschlichkeit mit, entsteht Wachstum, das Substanz hat.

Die neue Generation von Gründer*innen spürt das zunehmend. Sie will nicht mehr nur skalieren, sondern gestalten. Und sie weiß: Kultur ist das wahre Anlagegut. Denn was nützt der erfolgreichste Exit, wenn man sich selbst verliert?

Fazit

Toxic Funding ist kein Finanzthema, sondern ein Bewusstseinsthema. Kapital kann heilen oder zerstören. Das liegt nicht am Geld selbst, sondern an der Haltung derer, die es geben und die es annehmen.

Beginnen Gründer*innen, sich selbst und ihre Kultur zu schützen, entsteht eine neue Form von Wirtschaft. Eine, in der Geld wieder Mittel zum Zweck ist und nicht der Zweck selbst. Vielleicht ist das der eigentliche Wandel, den unsere Zeit braucht: weniger Investment in Kontrolle, mehr Vertrauen in Haltung. Denn Unternehmen, die auf Integrität bauen, müssen sich nicht verkaufen, um zu wachsen. Sie ziehen das richtige Kapital an, weil sie selbst wertvoll sind.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach.

Mut zur Preiserhöhung

Warum Verkäufer*innen öfter über ihren Schatten springen sollten.

Viele Verkäufer*innen wissen, dass eine Preiserhöhung längst überfällig ist. Trotzdem schieben sie das Thema vor sich her. Mal scheint der/die Kund*in nicht in Stimmung, mal steht ein wichtiges Projekt an, mal ist der Zeitpunkt angeblich ungünstig. So vergeht Monat um Monat. Mit jedem Aufschub wächst der innere Druck, denn insgeheim wissen viele: Dieses Preiserhöhungsgespräch wird immer überfälliger.

Doch statt zu handeln, weichen sie aus. Warum? Weil sie Angst haben und das Notwendige lieber aufschieben. Schließlich ist es leichter, alles beim Alten zu lassen, als mutig für den eigenen Wert einzustehen. Aber wer Preise nicht anpasst, entscheidet sich nicht nur unbewusst gegen Wirtschaftlichkeit, sondern auch gegen seinen eigenen Selbstwert.

Haltung zuerst – Argumente später

Bevor jemand über höhere Preise spricht, sollte er/sie selbst von diesen überzeugt sein. Denn Kund*innen spüren sofort, ob da jemand ist, der überzeugt ist oder sich rechtfertigt. Deshalb: Vor dem Preiserhöhungsgespräch erst nachdenken, dann handeln und reden.

- Was hat sich wirklich für den/die Kund*in verändert?

- Was ist heute besser als vor einem Jahr?

- Anhand welcher Faktoren kann der/die Kund*in die Preiskorrektur nachvollziehen?

Wer darauf im Vorfeld klare Antworten hat, braucht keine Angst mehr vor dem Gespräch zu haben.

Fakten helfen gegen Nervosität

Wenn Verkäufer*innen sich in langen Erklärungen verlieren, wirkt das wie Unsicherheit. Besser: kurz, konkret, sachlich. Beispiel: „Unsere Energiekosten sind um sieben Prozent gestiegen. Trotzdem haben wir Qualität und Lieferfähigkeit stabil gehalten. Darum brauchen wir eine Anpassung.“ Das klingt ruhig, ehrlich, erwachsen. Kein Trick, kein Druck. Einfach Klartext.

Keine Rechtfertigung, sondern Information

Viele Preisgespräche scheitern schon beim Einstieg. Wer mit „Ich muss Ihnen leider mitteilen …“ anfängt, nimmt sich selbst die Autorität. Besser: „Ich möchte Sie über unsere neuen Konditionen informieren.“ Das ist geradlinig, respektvoll – und zeigt Haltung. Danach gilt: Schweigen. Einfach mal kurz warten. Auch wenn’s schwerfällt. Der/die Kund*in braucht diesen Moment, um das Gesagte zu verarbeiten. Wer sofort weiterredet, nimmt sich die Wirkung.

Wenn Widerstand kommt

Natürlich kommt der Widerstand. „Das ist zu teuer.“ „Dann gehe ich eben zur Konkurrenz.“ Das ist normal. Wirklich. Der/die Kund*in prüft, wie stabil der/die Verkäufer*in bleibt. Denn er/sie braucht das Gefühl der Sicherheit, dass die Preiserhöhung wirklich gerechtfertigt ist – und nicht nur der Gewinnoptimierung des/der Anbietenden dient.

In solchen Momenten helfen ruhige Antworten: „Ich verstehe, dass das für Sie eine Veränderung ist.“ Oder: „Ja. Auch ich hätte gern auf die Preiserhöhung verzichtet, doch unsere Kosten sind entsprechend gestiegen – und ausschließlich diese Kostensteigerung müssen wir nun weitergeben.“ Wichtig ist, dass der/die Verkäufer*in ruhig bleibt. Keine Diskussion. Kein Überzeugen um jeden Preis. Kund*innen respektieren Klarheit mehr als Nachgeben.

Angst vor Kund*innenverlust – normal, aber übertrieben

Jede(r) Verkäufer*in kennt sie. Diese innere Stimme, die sagt: Wenn ich den Preis erhöhe, bin ich raus. Aber die Realität sieht meist anders aus. Die überwiegenden Kund*innen bleiben. Nicht wegen des Preises, sondern wegen Vertrauen und Zuverlässigkeit. Ein paar Gedanken helfen:

- Wer nur wegen des Preises bleibt, bleibt nie lange.

- Wer Qualität will, bleibt bei Qualität.

- Und wer sich fair behandelt fühlt, bleibt sowieso.

Kurz gesagt: Preisgespräche verlieren nur die, die sich selbst zu klein machen.

Nach der Erhöhung – dranbleiben

Viele verschwinden nach dem Gespräch – und das möglichst schnell. Aus Scham, aus Unsicherheit oder weil sie froh sind, dass es vorbei ist. Aber genau jetzt sollte der/die Verkäufer*in präsent bleiben. Und beispielsweise von sich aus regelmäßig Kontakt mit seinem/seiner Kund*in aufnehmen. Um weiterhin Nutzen zu stiften und damit dem/der Kund*in die Bestärkung zu geben, mit dem/der richtigen Lieferant*in zusammenzuarbeiten. Es gilt: Engagement, Verlässlichkeit und Beziehungspflege verkaufen langfristig immer besser als jeder Rabatt.

Mut zur Preiserhöhung ist kein Draufgängertum. Es ist Haltung. Wer an seinen/ihren Wert glaubt, wirkt automatisch überzeugender. Kund*innen akzeptieren Preissteigerungen, wenn sie spüren: Da steht jemand, der weiß, wofür er/sie steht. Und das ist am Ende genau das, was gute Verkäufer*innen von angepassten unterscheidet.

Der Autor und Verkaufstrainer Oliver Schumacher setzt unter dem Motto „Ehrlichkeit verkauft“ auf sympathische und fundierte Art neue Akzente in der Verkäufer*innenausbildung.

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

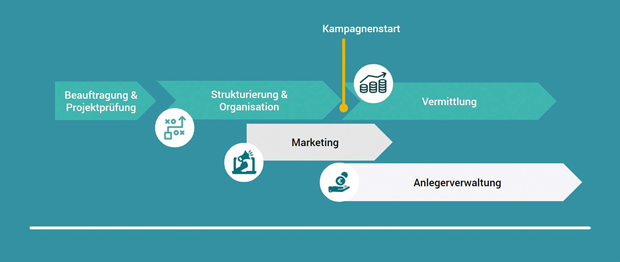

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Die Mischung schafft ein stabiles Finanzierungsumfeld für Start-ups

Wie Start-ups ihre Risikokapital-Finanzierungen mit öffentlichen Fördermitteln strategisch ergänzen können, erfahren wir im Doppel-Interview mit Dr. Philipp Nägelein, Mitgründer von Zebra Embassy, und Dr. Sophie Ahrens-Gruber, Investorin und Principal bei ACTON Capital.

Laut dem aktuellen Deutschen Startup Monitor nutzten zuletzt 48,8 Prozent der Start-ups staatliche Fördermittel, während nur 18,9 Prozent auf Venture Capital zurückgriffen. Welche Bedeutung haben öffentliche Fördermittel damit für Innovation und Wachstum in der Start-up-Szene?

Philipp Nägelein: Isoliert betrachtet ergeben diese Datenpunkte noch keinen klaren Trend. Was wir aber verstärkt beobachten, ist, dass immer mehr Tech-Start-ups und Scale-ups einen Finanzierungsmix nutzen. Neben Venture Capital, Venture Debt und operativem Cashflow werden öffentliche Fördermittel zunehmend als weiterer Finanzierungsbaustein nachgefragt. Diese Mittel ermöglichen Innovationen, die sonst möglicherweise nicht umgesetzt würden. Dennoch sollten ergänzend private Investitionen gestärkt werden, um nachhaltiges Wachstum und Skalierung zu fördern.

Warum tut sich Deutschland mit der Finanzierung durch Risikokapital so schwer?

Sophie Ahrens-Gruber: 2023 gab es einen Rückgang von etwa 30 Prozent bei Wagniskapitalfinanzierungen in Deutschland. Das kann man kritisch sehen – oder als natürliche Korrektur nach dem Bewertungsboom der Niedrigzinsperiode. Seit 2020 ist der Sektor dennoch um 20 Prozent gewachsen. Die Fundamentaldaten zeigen folglich, dass mehr Kapital zur Verfügung steht. Der Hauptpunkt ist, dass die großen nationalen Kapitalsammelstellen, wie zum Beispiel Pensionskassen, im Gegensatz zu anderen Ländern nicht in diese Assetklasse investieren können. Daher ist die Abhängigkeit bei großen Finanzierungsrunden von internationalem Wachstumskapital höher. In den letzten Jahren sind diese Investitionen rückläufig. Das erschwert die Finanzierung großer Kapitalbedarfe mit Risikokapital.

Welchen Stellenwert hat vor diesem Hintergrund die Kombination aus öffentlichen Fördermitteln und privatem Kapital?

Philipp Nägelein: Die Mischung aus öffentlichen Fördermitteln und privatem Kapital schafft ein stabiles Finanzierungsumfeld für Start-ups. Fördergelder senken das Innovationsrisiko, erleichtern den Start und ziehen private Investitionen an, die wiederum schnelleres Wachstum und Internationalisierung ermöglichen. Eine enge Verzahnung beider Finanzierungsformen stärkt die Wettbewerbsfähigkeit des Start-up-Ökosystems nachhaltig.

Sophie Ahrens-Gruber: Wie erfolgreich die Mischung aus privaten und öffentlichen Fördermitteln ist, zeigt das Beispiel der DARPA (Defense Advanced Research Projects Agency). Diese Behörde hat zahlreiche bahnbrechende Technologien gefördert, darunter Internetprotokolle, GPS und selbstfahrende Autos. In den USA investiert die Regierung durch Fördermaßnahmen etwa 0,5 Prozent des BIP, während die Venture-Capital-Industrie 0,7 Prozent ausmacht. Diese Partnerschaft hat eine riesige Industrie hervorgebracht – Apple, NVIDIA, Microsoft, Alphabet und Amazon sind heute die fünf wertvollsten Unternehmen der Welt.

Welche Fehler machen Start-ups bei der Fördermittelbeschaffung – und wie können sie diese vermeiden?

Philipp Nägelein: Der gravierendste Fehler ist, öffentliche Fördermittel isoliert und nachrangig zu behandeln. Das kostet bares Geld. Darum: Jedes Start-up braucht eine Public-Funding-Strategie. Alle Finanzierungsbausteine sollten strategisch kombiniert werden, um nachhaltiges Wachstum zu ermöglichen. Weiterhin darf die Compliance nicht unterschätzt werden. Wer mit Steuergeldern gefördert wird, muss Rechenschaft ablegen. Hier stößt das agile 80/20-Prinzip vieler Start-ups an seine Grenzen. Gerade bei komplexen Förderstrukturen kann professionelle Unterstützung entscheidend sein.

Was muss sich ändern, damit Start-ups bessere Finanzierungsmöglichkeiten erhalten?

Philipp Nägelein: Mehr „Financial Literacy“ außerhalb der bekannten Start-up-Zentren ist dringend notwendig. Viele Gründerteams wählen die falsche Finanzierungsform oder verpassen Chancen, weil ihnen das Wissen über öffentliche und private Kapitalquellen fehlt. Hier braucht es mehr Aufklärung und gezielte Beratung.

Sophie Ahrens-Gruber: Deutschland muss mehr Anreize für institutionelle Investoren schaffen, in Venture Capital zu investieren. Der VC-Anteil am BIP liegt in Deutschland nur bei 0,047 Prozent – etwa 31 Prozent unter dem französischen Niveau und sogar über 50 Prozent unter dem britischen Anteil. In den USA ist der Anteil fünfzehn Mal höher (0,72 Prozent im Jahr 2019). Hier gibt es erheblichen Nachholbedarf.

Frau Dr. Ahrens-Gruber, Herr Dr. Nägelein – danke für die Insights

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

10 Wege, wie sich Start-ups Kapital sichern

Von Bootstrapping bis Bankkredit und Business Angel – welche Finanzierungsstrategie passt zu deinem Unternehmen?

Jedes erfolgreiche Start-up beginnt mit einer Idee. Doch zwischen der ersten Skizze auf einer Serviette und einem tragfähigen Geschäftsmodell liegt eine oft unterschätzte Hürde: die Finanzierung. Viele Gründerinnen und Gründer stehen früher oder später vor der gleichen Frage: Wie kann ich mein Start-up solide finanzieren, ohne dabei die Kontrolle zu verlieren oder Monate auf eine Bankentscheidung zu warten?

Das Fundament der Finanzierung: ein überzeugendes Geschäftsmodell

Ob Bankkredit oder Beteiligungskapital – Kapitalgeber*innen wollen Risiken minimieren. Banken orientieren sich an Vergangenheitswerten, Investor*innen an Zukunftsperspektiven. In beiden Fällen gilt: Ohne belastbares Geschäftsmodell mit klarem Marktansatz, durchdachter Finanzplanung und realistischem Wachstumsszenario bleibt das Nein nicht aus. Stehen diese Voraussetzungen, sind dieses Optionen bei der Start-up-Finanzierung grundlegend zu erwägen:

10 Finanzierungswege für Start-ups

Bootstrapping & Family & Friends

Hierbei nutzen Gründerinnen und Gründer eigene Mittel oder finanzielle Unterstützung aus dem persönlichen Umfeld. Diese Variante bietet maximale Kontrolle und Stärkung des Eigenkapitals. Gleichzeitig birgt sie das Risiko persönlicher Konflikte, wenn klare vertragliche Regelungen fehlen oder Erwartungen auseinandergehen.

Gründungszuschüsse & öffentliche Fördermittel

Förderprogramme wie der Gründungszuschuss der Agentur für Arbeit oder Innovationszuschüsse von Bund und Ländern bieten Startkapital ohne Rückzahlungspflicht. Sie sind besonders attraktiv für die Vorbereitungs- und Markteintrittsphase, erfordern aber umfassende Anträge, Nachweise und Geduld bei der Bewilligung.

Crowdfunding

Ideal für Geschäftsmodelle mit Konsumentennähe und einer klaren, emotionalen Botschaft. Erfolgreiches Crowdfunding bietet nicht nur Kapital, sondern auch Sichtbarkeit und Community-Aufbau. Der Nachteil: Hoher Aufwand für Kampagnengestaltung, Marketing und Gegenleistungen sowie das Risiko des öffentlichen Scheiterns.

Mikrokredite

Diese Kredite zwischen 10.000 und 25.000 EUR sind eine gute Lösung für erste Investitionen in Ausstattung oder Warenlager. Sie haben niedrigere Anforderungen an Sicherheiten als Bankkredite, aber auch höhere Zinsen. Für den Aufbau einer Bonität und als Übergangslösung können sie sinnvoll sein.

Bankkredit

Ein klassischer Weg zur Finanzierung von Betriebsmitteln, Maschinen oder Marketingmaßnahmen. Voraussetzung ist meist eine gute Bonität und Sicherheiten – beides fehlt vielen Start-ups. Lösung: Es gibt Anbieter wie smartaxxess, die Start-ups mit einer 100 Prozent Ausfallbürgschaft für Bankkredite bis 250.000 EUR unterstützen, was den Zugang zu Bankfinanzierungen deutlich erleichtert.

Förderkredite (z.B. KfW)

Förderdarlehen bieten besonders günstige Konditionen und lange Laufzeiten, sind aber meist nur über die Hausbank erhältlich. Die Antragswege sind komplex, dafür gibt es oft Tilgungszuschüsse. Wichtig ist eine solide Vorbereitung mit Finanzplan, Marktanalyse und klarer Investitionsplanung.

Bürgschaftsbanken

Bürgschaftsbanken der Bundesländer bieten Bürgschaften für Unternehmen, die keinen ausreichenden Sicherheiten für Bankkredite vorweisen können. Die Zusage der Bank bleibt aber Voraussetzung, und der Prozess ist formal und zeitlich aufwendig. Kombinierbar mit Förderkrediten.

Kreditplattformen

Digitale Anbieter wie Fincompare, YouLend oder Iwoca haben schnelle Prozesse und oft geringere Einstiegshürden. Sie sind für Start-ups attraktiv, die kurzfristig Kapital benötigen, müssen aber mit höheren Zinsen und intensiver Datenfreigabe rechnen.

Business Angels & Private Equity

Business Angels bringen Kapital, Know-how und wertvolle Kontakte ein. Besonders in der Frühphase sind sie wertvolle Partner*innen. Allerdings bedeutet das auch: Mitspracherechte, strategische Einflussnahme und der Verlust von Anteilen. Ein starker Pitch und ein stimmiges Teamprofil sind Pflicht.

Venture Capital (VC)

VC eignet sich für skalierbare, wachstumsstarke Modelle mit großem Marktpotenzial. Der Zugang ist kompetitiv, der Druck hoch. VCs denken in Renditen, nicht in Missionen. Wer diesen Weg geht, sollte professionell vorbereitet sein – und seine Unternehmensziele klar definieren.

Die richtige Finanzierungsstrategie finden

Vor der Entscheidung für eine Finanzierungsform sollten Gründerinnen und Gründer folgende Fragen beantworten:

- Wie hoch ist der Kapitalbedarf?

- Welche Sicherheiten können gestellt werden?

- Wie schnell wird das Kapital benötigt?

- Wie hoch ist der Aufwand für die Antragstellung oder Investorensuche?

Fazit

Eine durchdachte Finanzierung ist der entscheidende Schritt von der Idee zum skalierbaren Unternehmen. Wer strategisch plant und sich professionell aufstellt, verschafft sich nicht nur Zugang zu Kapital, sondern legt den Grundstein für nachhaltigen Erfolg.

Die Autorin Ruth Schöllhammer ist Co-Founderin und CMO von smartaxxess. Zudem unterstützt sie als Vorständin des Deutschen Gründerverbands Start-ups und junge Unternehmen auf dem Weg zu fundierter Finanzierung und nachhaltigem Wachstum.

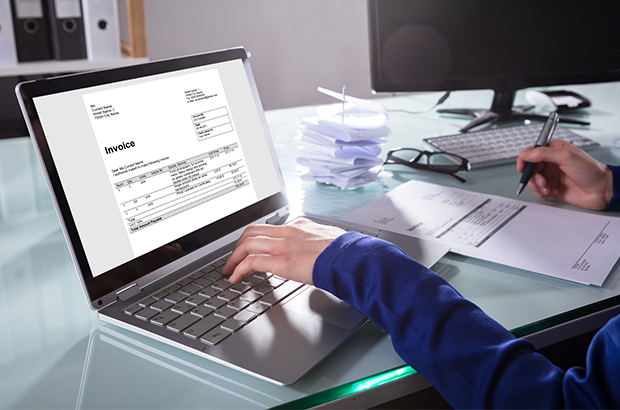

Rechnungen richtig schreiben

Wer sich selbstständig macht oder freiberuflich arbeitet, kommt nicht drumherum, eine Rechnung auszustellen. Welche Aspekte dabei besonders wichtig und welche Angaben Pflicht sind, das wird hier kurz und knapp erklärt.

Wer legt die Vorgaben auf einer Rechnung fest?

Alle Angaben, die auf einem solchen Dokument notiert sein müssen, werden vom Umsatzsteuergesetz (§14 UstG) festgelegt. Das sind die sogenannten Formvorschriften für Rechnungen. Wenn dagegen verstoßen wird, kann die Vorsteuer nicht korrekt abgezogen werden. Das betrifft vor allem Kleinunternehmer sowie Selbstständige und kann unter dem Strich teuer werden.

Das muss auf eine Rechnung

Im Grunde sind bei der Rechnungserstellung ein paar einfache Regeln einzuhalten. Um vor dem Finanzamt zu bestehen, müssen diese Punkte auf dem Dokument vermerkt sein:

- Name des Unternehmens und die jeweilige Rechtsform

- Vollständige Anschrift der Firma

- Bei umsatzsteuerpflichtigen Unternehmen die jeweilige Umsatzsteuer-Identifikationsnummer bzw. die persönliche Steuernummer bei umsatzsteuerbefreiten Unternehmen

- Datum der Ausstellung

- Fortlaufende und klar zuzuordnende Rechnungsnummer

- Liefertermin oder Zeitraum der erbrachten Leistung

- Jeweiliger Umsatzsteuersatz oder Grund des Nicht-Erhebens

Die beste und schnellste Lösung ist, für all diese Daten und Angaben direkt eine professionelle Rechnungssoftware zu nutzen. Diese Programme machen es besonders einfach alle gesetzlich vorgeschriebenen Punkte für die Rechnungserstellung einzuhalten. Oftmals bieten diese zusätzlich die Möglichkeit, Kunden zu verwalten oder Artikel zu organisieren.

Rechnungsnummern richtig einsetzen

Der für die Nachvollziehbarkeit der kompletten Buchhaltung wichtigste Punkt ist die jeweilige Rechnungsnummer. Diese muss je Dokument einmalig sein – nur so kann verhindert werden, dass es zu Verwirrungen kommt. Auch lassen sich Rechnungen in der Buchhaltung so klar zuordnen. Es dürfen also keine Nummern doppelt vergeben werden. Der Nummernkreis muss außerdem fortlaufend sein. Unwichtig ist allerdings, ob die Kennung aus Zahlen oder Buchstaben besteht. Auch nicht gesetzlich geregelt ist, ob jedes Jahr ein neuer Turnus angefangen werden muss oder nicht.

Das passende Layout

Rechnungsmuster gibt es im Internet zahlreiche. Wer allerdings nicht auf so eine Vorlage von der Stange zurückgreifen möchte, der hat die Möglichkeit mit beispielsweise dem Rechnungsprogramm von Lexware Office das eigene Rechnungs-Layout vollkommen individuell zu erstellen. Eingefügt werden können das Firmen-Logo und eine digitalisierte Unterschrift. Auch kann das gesamte Dokument passend zum jeweiligen Corporate Design des Unternehmens gestaltet werden. Heutzutage kommen Selbstständige und Gründer kaum mehr um diesen Schritt herum: Dieser Schritt macht eine Marke auch auf den Rechnungsdokumenten klar erkennbar.

Wann verjähren Rechnungen?

Diese Frage ist für Unternehmen oft eine der brennendsten. Die Verjährungsfrist für Rechnungen aller Art liegt in Deutschland bei drei Jahren. Allerdings ist wichtig zu wissen, dass diese Frist nicht ab dem jeweiligen Rechnungsdatum läuft. Sie gilt ab dem Tag der erbrachten Leistung oder Lieferung. Aber Vorsicht: Die Verjährungsfrist beginnt immer am 1. Januar des Folgejahres, in dem der Auftrag erteilt wurde. Ausschlaggebend ist also nicht der Monat, in dem die Leistung erbracht wurde. An diesem Beispiel erklärt, wird das Prozedere klarer:

- Im März 2017 wurde ein Auftrag angenommen.

- Das Erfüllungsdatum für diesen ist der 12. September 2017.

- Die Verjährungsfrist beginnt also per Gesetz am 1. Januar 2018 und endet am 1. Januar 2021.

Aufbewahrungsfristen für Rechnungen

Die Dokumente müssen generell zehn Jahre lang aufbewahrt werden. Das gilt sowohl für Selbstständige als auch für Kleinunternehmer oder große Firmen. Betroffen sind davon allerdings nicht nur die ausgestellten Rechnungen. Auch alle eingehenden Forderungen, die in die Buchhaltung einfließen, müssen so lange verfügbar bleiben.

Eine falsche Rechnung verschickt?

Eine Forderung in der sich ein Tippfehler oder Zahlendreher eingeschlichen hat, ist zunächst kein Beinbruch. Wenn das vorkommen sollte, dann muss die jeweilige Rechnung im System korrigiert werden. Zudem muss eine Storno-Rechnung angelegt werden. Diese Grundregeln sind dabei zu beachten:

- Storno-Rechnungen sind mit einem Minus zu vermerken.

- Der Rechnungsbetrag muss derselbe sein: Wenn die falsche Summe 100 Euro ist, dann muss die Storno-Rechnung -100 Euro betragen.

- Jede dieser Nachbesserungen bekommt eine eigene Rechnungsnummer.

- Die korrigierte Rechnung erhält ebenfalls eine neue Nummer.

Dadurch müssen zu jeder falsch ausgestellten Forderung dann drei Rechnungen vorhanden sein. Diese werden dann an den betreffenden Kunden verschickt. Außerdem sind sie noch in die Buchhaltung einzupflegen, sodass das Finanzamt die Fehlbuchung nachvollziehen kann.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Was sind NFTs und wie werden sie in Zukunft gehandelt werden?

Von NFTs ist derzeit vielfach die Rede. Immer wieder begegnet man Berichten von Menschen, die angeblich in kurzer Zeit eine Menge Geld durch den NFT-Handel erworben haben. Wir wollen uns an dieser Stelle einmal anschauen, was NFTs eigentlich sind und wie sie gehandelt werden können.

Was ist eigentlich ein NFT?

Die Abkürzung NFT steht für „Non-Fungible Token“. Die Bezeichnung non-fungible weist darauf hin, dass es sich um einen einzigartigen Token handelt, welcher nicht austauschbar ist. Somit stehen NFTs beispielsweise im Gegensatz zur bekannten Kryptowährung Bitcoin. Ein Bitcoin ist „fungible“, das heißt, er ist austauschbar und kann ganz einfach gegen einen anderen Bitcoin ausgetauscht werden, ohne dass deswegen eine Wertänderung eintritt. Auch unsere „normalen“ Währungen sind austauschbar. Wenn wir einen Euro haben, bleibt der Wert gleich, auch wenn wir ihn durch einen anderen Euro austauschen.

NFTs sind dagegen mit digitalen Inhalten verknüpft und deswegen Unikate. Sie können beispielsweise mit Erstausgaben von Büchern oder seltenen Sammelkarten verknüpft werden. Wenn ein NFT also ausgetauscht wird, ist er mit einem anderen Inhalt verknüpft und dementsprechend kann sich dann auch der Wert verändern.

Auf brokerdeal.de kannst du dich über verschiedene NFTs informieren und auch Antworten finden, wenn du dir die Frage stellst „welche NFTs kaufen?“

Die Funktionsweise von NFTs

Die Grundlage für NFTs bildet die Blockchain. Dadurch können Besitzer sicher und eindeutig identifiziert werden. In den meisten Fällen bildet die Ethereum-Blockchain die Basis für NFTs.

Die Besonderheit der Ethereum-Blockchain ist, dass auf ihr nicht nur Tokens gespeichert werden können, sondern auch noch weitere Funktionalitäten dafür. Dies ist über die sogenannten Smart Contracts möglich, ohne die man nicht mit NFTs handeln kann. Die Ethereum-Blockchain ist also besonders geeignet für NFTs, da auch die dazugehörigen individuellen Informationen auf ihr gespeichert werden. Es entsteht ein digitales Original. So kann man mit NFTs Musik, Sammlerstücke, Bilder und viele weitere Dinge sammeln oder auch damit handeln.

Wie sieht die Zukunft von NFTs aus?

Eigentlich gibt es NFTs bereits seit 2014. Der Durchbruch ließ allerding etwas auf sich warten, denn erst seit 2021 sind die Tokens plötzlich in aller Munde.

Seit letztem Jahr stellen NFTs den größten Krypto-Trend dar und es gibt einen richtigen Hype darum. Laut Experten-Prognosen sollen die Non-fungible Tokens in diesem Jahr schließlich in den Mainstream kommen.

Allerdings gibt es auch hier ein paar Punkte, die man als Käufer von NFTs beachten sollte. So stellt der Kauf auch immer ein gewisses Risiko dar, denn sobald die Nachfrage an einem Objekt zurückgeht, kann der Wert des entsprechenden NFT ganz schnell in den Keller rutschen. Außerdem solltest du wissen, dass du durch den Kauf eines NFTs allein noch nicht unbedingt ein Eigentumsrecht am jeweiligen Wert-Objekt hast. Es ist nämlich so, dass im Grunde jeder NFTs herstellen und damit handeln kann. Deshalb ist es immer wichtig, dass du dich als Käufer genau über das Objekt und dessen Wert informierst, bevor du NFTs kaufst.

Eine weitere Schwierigkeit könnte auf dich zukommen, wenn du NFTs wieder verkaufen willst. Die Marktliquidität dafür ist derzeit noch nicht wirklich hoch und es kann dementsprechend schwierig sein, einen Käufer zu finden. Womit wir wieder beim Thema risikobehaftete Investition wären.

Wo kann man NFTs handeln?

Für den Handel mit NFTs musst du dich auf einer Plattform anmelden, auf der das möglich ist. Derzeit gibt es schon einige Handelsplätze, auf denen das möglich ist und es werden sicher noch einige dazukommen.

Auch die Geschäftsfelder von NFT-Handelsplätzen haben sich bereits vergrößert. So gibt es bereits Kryptobörsen mit NFT-Marktplatz, an denen die non-fungible Tokens als Kreditsicherheit geboten werden.

Wie bereits erwähnt basieren die meisten NFTs auf der Ethereum-Blockchain. Das bedeutet, dass auch die Kryptowährung Ether als bevorzugtes Zahlungsmittel dafür gilt. Oft ist also das Vorhandensein eines Ethereum-Wallet eine Voraussetzung für den NFT-Handel. Du musst also vorher Ether erwerben. Dies machst du wiederum über einen Onlinebroker, der diese im Angebot hat.

Einsatzbereiche von NFTs

Die Einsatzbereiche von NFTs sind vielfältig und es gibt quasi keine Grenzen dafür. Mittlerweile werden schon viele Ereignisse, Items und auch Gegenstände als non-fungible Tokens gehandelt.

Auch virtuelle Dinge können damit gehandelt werden. So kommen sie beispielsweise schon vielfach in Videospielen zum Einsatz, um damit virtuelle Währungen, Avatare, Waffen und Skins damit zu kaufen oder zu verkaufen. Auch für Videos, Musik, legendäre Momente aus dem Sport oder anderen Bereichen oder wertvolle Sammelkarten kommen die Tokens zum Einsatz.

Falls du dich jetzt fragst, ob mit NFTs auch reale Güter gehandelt werden können: ja, das ist möglich. Es werden auch gefragte Güter wie Autos, Designerschuhe, Immobilien und so weiter tokenisiert.

Steuerfreie Gehaltsextras für Mitarbeiter

Incentives in Form von steuerfreien Gehaltsextras für Arbeitnehmer werden immer gefragter. Immerhin entsteht hierdurch ein entscheidender Wettbewerbsvorteil.

Welche Möglichkeiten gibt es dabei aber eigentlich?

Arbeitgeber können ihren eigenen Angestellten Zuwendungen in verschiedenen Lebensbereichen bieten, wobei hier besonders steuerfreie Sachbezüge im Vordergrund stehen. Ein begehrtes Mittel dafür stellen die sogenannten Sachbezugskarten dar. Sie sind für Unternehmer das ideale Mittel, um ihre Mitarbeiter zu belohnen, aber auch zu fördern und in gewisser Weise auch ans Unternehmen zu binden. Eine Sachbezugskarte hat für beide Seiten zahlreiche Vorteile.

Damit können Mitarbeiter motiviert und zugleich für gute Leistungen belohnt werden. Unternehmer genießen den Vorteil, dass mit Sachbezugskarten einzigartige Steuervorteile in Anspruch genommen werden können und somit die Lohnkosten optimiert werden. Als Mitarbeitergeschenk sorgt diese in Form eines steuerfreien Geschenkes für Freude bei den Mitarbeitern, wenn sie sie zu persönlichen Anlässen

eine Aufladung der Sachbezugskarte erhalten. Die Karte kann nämlich gleichzeitig für unterschiedliche Zwecke genutzt werden (z.B. 44€ + Sachgeschenk zum Geburtstag). Besitzt der Mitarbeiter bereits eine Karte, muss zu diesem Zweck keine neue Karte ausgestellt werden. Im Gegensatz zu Tankgutscheinen oder anderen Zuwendungen sind sie flexibler einsetzbar.

Zusammengefasst ergeben sich die nachstehenden Vorteile:

- Arbeitgeber können Sachbezüge optimal und flexibel nutzen.

- Lohn- und Lohnnebenkosten werden verringert.

- Die Mitarbeitermotivation wird gesteigert.

- Die Sachbezugskarten lassen sich individuell gestalten und problemlos per Überweisung aufladen.

- Arbeitnehmer können die Karte deutschlandweit einsetzen und somit verschiedenste Verfügungsmöglichkeiten nutzen.

- Die Handhabung ist sehr einfach.

- Sachbezugskarten können auch von den Arbeitnehmern über eine Smartphone-App verwaltet werden.

- Für den Mitarbeiter erhöht sich der Nettolohn.

- Die Karte eignet sich auch zum kontaktlosen Bezahlen.

Das ist seit Corona neu

Seit Ausbruch der Pandemie sind viele Anforderungen an Mitarbeiter erheblich gestiegen. Daher hat die Regierung im April dieses Jahres beschlossen, dass Arbeitgeber ihren Angestellten Beihilfen oder auch Sachleistungen bis zu einem Wert von maximal 1.500 Euro als Corona-Prämie gewähren können. Als möglicher Zeitraum für diese Sonderleistungen wurde der 1. März bis 31. Dezember 2020 angesetzt.

Eine Besonderheit dieser Bonuszahlungen liegt darin, dass diese nicht steuerpflichtig sind. Sämtliche Gehaltsextras, die aufgrund der derzeitigen Ausnahmesituation gewährt werden, müssen unabhängig vom vertraglich vereinbarten Weihnachts- und Urlaubsgeld geleistet werden. Denn diese Sonderzahlungen müssen nach wie vor versteuert werden. Außerdem dürfen die steuerfreien Extras nicht dafür verwendet werden, um geleistete Überstunden auszubezahlen. Die steuerfreien Bonuszahlungen dienen derzeit insbesondere dazu, all jene Arbeitnehmer zu belohnen, die in der Corona-Krise Außergewöhnliches leisten. Daher muss darauf geachtet werden, dass zum Beispiel nicht der Lohn gekürzt wird, um stattdessen steuerfreie Sachbezüge in Anspruch zu nehmen. Denn dies ist rechtlich gesehen nicht erlaubt. Um eine Überprüfung jederzeit zu ermöglichen, müssen die steuerfreien Leistungen im Lohnkonto angeführt werden.

Fazit