Aktuelle Events

Die 9 besten Wege, Ihr Start-up zu finanzieren

Ranking: Die 9 besten Möglichkeiten zur Unternehmensfinanzierung

Die Finanzierung des eigenen Start-Ups ist eines der Hauptprobleme für Existenzgründer. Wir zeigen Ihnen im Ranking die 9 besten Möglichkeiten, wie Sie an Geld kommen und Ihr Start-up sicher finanzieren.

Das Ranking von Platz 9 bis 1:

9. Bankkredit

Einfach so einen Bankkredit für Ihre Start-up-Idee zu bekommen, ist äußerst schwierig und unwahrscheinlich, es sei denn Sie verfügen bereits über entsprechend hohe Mittel oder Sicherheiten. Kleinkredite können hier zur Finanzierung sehr hilfreich sein. Oft bieten sich auch interessante Alternativen wie der Kredit ohne Vorkosten.

8. Einen Kunden oder Business-Partner gewinnen

Wenn Sie eine gute Idee haben und diese auch mit Leidenschaft verkörpern oder präsentieren können, kontaktieren Sie bereits bestehende Kunden oder Geschäftspartner. Evtl. können Sie diese begeistern, so dass diese in Ihr Unternehmen investieren. Natürlich nicht ohne Beteiligung. Sie sollten daher genauestens abwägen, ob diese Form der Geldbeschaffung für Sie passt.

7. Inkubatoren

Die Bezeichnung Inkubator kommt ursprünglich aus der Medizin. Im Start-up-Bereich stellt der Brutkasten eine Einrichtung oder Institution dar, die sich darauf spezialisiert hat, perfekte Bedingungen für heranwachende Unternehmen zu schaffen. Inkubatoren bieten Gründern viele Möglichkeiten, vor allem Beratungsleistungen und Finanzierung. Unternehmen, die in Inkubatoren „aufwachsen“, haben eine deutlich höhere Überlebensrate. Ein Beispiel ist Telefónica’s Start-Up Programm Wayra in Deutschland, das Unternehmensgründer im Bereich Internet und Telekommunikation fördert.

6. Venture Capital

Es gibt verschiedene Beteiligungsgesellschaften, die sich darauf spezialisiert haben, Risikokapital in Frühphasen-Start-ups zu investieren. Das Ziel der Beteiligungsgesellschaften ist, die erkauften Anteile später gewinnbringend zu verkaufen, also am Exit des Startups zu verdienen. Neben Kapital stellen Beteiligungsgesellschaften auch ihr betriebswirtschaftliches Know-how zur Verfügung. Dadurch verstärkt sich aber auch das Mitspracherecht des Geldgebers. Zu den führenden Frühphasen-Venture-Capital-Investoren in Europa zählen z.B. die Unternehmen Target-Partners und Earlybird.

5. Business Angels

Dies sind meist erfolgreiche Unternehmensgründer, welche durch den Verkauf oder Börsengang ihres eigenen Start-ups über ein hohes Eigenkapital verfügen. Durch jahrelange Erfahrung besitzen sie exzellentes Know-how und weit verbreitete Netzwerke, die sie den Gründern zur Verfügung stellen. Business Angels werden oft bereits in der ersten Phase der Unternehmensgründung aktiv und sind voll in den Gründungsprozess involviert. In Deutschland gibt es ca. 40 Business-Angel-Netzwerke, z.B. www.venturate.com. Als Voraussetzung für einen Erstkontakt sollte man sich und seine Idee einwandfrei präsentieren können und über einen Businessplan verfügen.

4. Crowdfunding

Die neuste Variante der Geldbeschaffung ist das Crowdfunding. Der große Unterschied zu den traditionellen Finanzierungsmöglichkeiten ist, dass sich die Anzahl der Geldgeber erheblich erhöht. Denn hier investiert nun kein einzelnes Unternehmen oder ein einzelner Business Angel, sondern eine Vielzahl von Personen, die Masse. Beim Crowdfunding wird eine Mindestkapitalmenge festgelegt, bevor eine Aktion startet. Jeder Kapitalgeber oder in diesem Fall Crowdfunder erhält als Dankeschön eine kleine Gegenleistung. Eines der bekanntesten deutschen Crowdfunding-Projekte startete die Firma Brainpool mit der Idee, die TV-Serie Stromberg in die Kinos zu bringen. Als Ziel wollte die Firma eine Million Euro sammeln, was nach nur einer Woche gelang.

3. Staatliche Förderungen

Hier sind vor allem die Förderprogramme der KfW zu nennen, die es für verschiedene Finanzierungssituationen gibt. Generell werden diese Kredite von den Hausbanken ausgereicht. Da die Banken oft wenig Interesse an der Vermittlung von staatlichen Förderprogrammen haben, sollte man sich als Gründer hierzu selbst vorab informieren und gezielt bei der Bank nachfragen. Einen Überblick über die Förderprogramme der KfW geben die Gründerseiten der Bank und die entsprechenden Abschnitte innerhalb der StartingUp-Gründer-Navi.

2. Freunde und Familie

Wenn Sie in Ihrem Familien- oder Freundeskreis Personen kennen, die über ein hohes Eigenkapital verfügen, dann scheuen Sie sich nicht, diesen Ihre Idee vorzustellen. Allerdings sollten Sie – wie gegenüber Fremdinvestoren – alles ganz klar und ehrlich regeln, weil sie sonst riskieren, diese Beziehungen zu beschädigen.

1. Selbstfinanzierung

Heutzutage ist diese Variante so günstig wie nie. 90 Prozent aller Start-ups sind selbst finanziert. Es mag vielleicht etwas mehr Zeit beanspruchen, bis Sie Ihr Startkapital erspart haben, bzw. mit wenig Geld an den Start gehen. Die Vorteile sind aber immens. Sie behalten die volle Kontrolle über Ihr Unternehmen und sind gleichzeitig zu 100 Prozent am Gewinn beteiligt.

Diese Artikel könnten Sie auch interessieren:

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

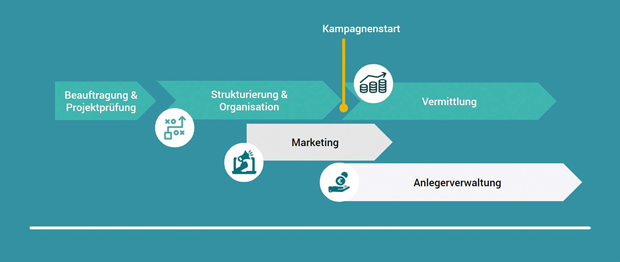

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Erprobte Crowdfunding-Tipps für Start-ups

Sebastian Bär, Gründer der Laufschuhmarke Joe Nimble, hat drei erfolgreiche Crowdfunding-Kampagnen aufgesetzt – und dabei nicht nur Kapital, sondern auch unverzichtbares Wissen gesammelt. Jetzt gibt er seine 10 wichtigsten Tipps an Gründerinnen und Gründer weiter, die selbst mit der Crowd durchstarten wollen.

Wie gelingt es, ein innovatives Laufschuhkonzept am Markt zu etablieren – ganz ohne Konzernstrukturen, aber mit viel Überzeugung und einer Vision? Für Sebastian Bär, Gründer der Performance-Laufschuhmarke Joe Nimble, lautete die Antwort von Beginn an: Crowdfunding.

Inzwischen blickt Bär auf drei erfolgreiche Kampagnen zurück, mit denen er nicht nur rund 260.000 Euro an Kapital, sondern auch eine engagierte Community und wertvolle Learnings gewonnen hat. Eine vierte Kampagne läuft aktuell – und hat das Funding-Ziel nach nicht einmal der Hälfte der Laufzeit schon fast um das Fünffache übertroffen.

Weil Sebastian Bär nicht nur beim Kapital, sondern auch beim Wissen an die Crowd glaubt, teilt er seine wichtigsten Learnings der vergangenen Jahre nun in Form von zehn praxisnahen Tipps:

1. Ziel bewusst unter dem Realwert ansetzen – aber glaubwürdig

Der Algorithmus der Plattformen springt schneller an, wenn das Ziel früh erreicht wird. Wer zu hoch ansetzt, bleibt unsichtbar.

2. Leadaufbau Wochen vor Kampagnenstart beginnen

Die ersten 48 Stunden entscheiden. Deshalb: Früh mit Landingpages, E-Mail-Kampagnen und Community-Building starten.

3. Ohne Ads geht nichts

Plattform-Traffic allein reicht nicht. Paid Ads sollten eingeplant, getestet und vorab optimiert werden.

4. Kein Selbstläufer – Kampagnenführung ist Chefsache

Tägliches Monitoring, KPI-Tracking und kommunikative Feinjustierung sind essenziell.

5. Das Video ist dein Door Opener – und muss radikal auf den Punkt kommen

Ein schneller, authentischer Einstieg ist wichtiger als Hochglanz. Menschen investieren in Menschen, nicht in Marken.

6. Leidenschaft sichtbar machen

Wer nicht brennt, wird auch niemanden entzünden. Jede Zeile, jedes Bild sollte zeigen, warum dieses Projekt wichtig ist.

7. Täglich präsent sein – online wie offline

Während der Kampagne muss sich alles um die Kampagne drehen. Analyse, Interaktion und Sichtbarkeit sind Pflicht.

8. Smarte Perks statt Standard-Rabatte

Exklusivität, Storytelling und Nutzen – nicht der zehnte Prozentnachlass – machen Angebote attraktiv.

9. Updates mit Einblicken hinter die Kulissen liefern Nähe

Produktionsstart, Zwischenstände, Rückschläge – alles transparent kommuniziert, stärkt die Bindung.

10. Ehrlichkeit schlägt Perfektion

Gerade in der Krise zeigt sich Vertrauen. Offen kommunizierte Probleme erzeugen Mitgefühl – und Commitment.

“Crowdfunding ist für mich mehr als ein Finanzierungsmodell”, so das Fazit von Sebastian Bär. “Es ist ein ehrlicher Reality-Check mit der Community. Wenn du bereit bist, offen zu kommunizieren, bekommst du nicht nur Geld, sondern Vertrauen – und das ist ebenfalls viel wert.”

Herausforderung Start-up-Finanzierung

Ein Thema – mehrere Perspektiven: Die Finanzierung einer Gründung bzw. die Förderung eines jungen Unternehmens ist ein herausforderndes Unterfangen sowohl für Selbständige als auch für die sie unterstützenden Player*innen aus dem Start-up-Ökosystem. Von Gründenden über Investor*innen bis hin zu Fördermittel-Profis: Wir lassen vier Experten zu Wort kommen.

Dr. Bernd Fischl, BFMT Group

Die Gründungsförderung und -finanzierung hat sich im aktuell schwierigen konjunkturellen Umfeld vielen Herausforderungen zu stellen. Gleichzeitig bieten sich aber auch viele Chancen, da Unternehmen, die in der Krise gegründet wurden, oft auch langfristig erfolgreicher bleiben. Eine der größten Herausforderungen bei einer Gründung ist der Zugang zu Kapital, denn viele Banken lehnen die Vergabe von Mikro- und Kleinkrediten an (junge) Selbständige aufgrund des hohen Prüfaufwands (und höheren Ausfallrisikos) ab.

Aus diesem Grund sollten Gründer*innen im Rahmen ihrer Finanzierungsstrukturierung Folgendes beachten:

- Als ersten Schritt sind mögliche Zuschüsse (z.B. Gründungszuschuss, Digitalbonus etc.) zu prüfen. Gelder, die nicht zurückzuzahlen sind, stärken die Eigenkapitalbasis und erleichtern später die Fremdkapitalaufnahme.

- Im zweiten Schritt sollte möglichst viel Eigenkapital eingebracht werden. Dies kann neben dem Kapital der Gründer*innen auch aus deren Umfeld (Friends, Family and Fools) stammen. Dadurch reduziert sich der sogenannte Kapitaldienst insbesondere in der ersten Zeit, wenn neu gegründete Unternehmen noch keine operativ positive Liquiditätsbilanz haben. Das verschafft den Gründenden ausreichend Zeit, den Proof of Concept zu erbringen und den Break Even zu erreichen, bevor die verfügbaren Mittel verbraucht sind. Damit wird auch die Basis für die Fremdkapitalfinanzierung gelegt.

- Im dritten Schritt kann dann zur Finalisierung der Finanzierung auf Förderdarlehen (z.B. ERP-Gründerkredit – StartGeld oder den ERP-Digitalisierungs- und Innovationskredit) zurückgegriffen werden. Diese Förderdarlehen haben den Vorteil, dass neben den meist sehr günstigen Zinskonditionen oft auch eine Haftungsbefreiung für die antragstellende Hausbank möglich ist.

- Als letzter Schritt kann die bisherige Finanzierung – soweit darstellbar – um Bankdarlehen oder kurzfristige Kontokorrentlinien ergänzt werden. Hier muss allerdings zumeist eine Sicherheit für die Hausbank zur Verfügung gestellt werden.

Um die genannten Finanzmittel entsprechend strukturieren und einwerben zu können, ist es ratsam, externe Beratung in Anspruch zu nehmen. Auch hierzu gibt es Fördermittel, welche die beanspruchte Beratung in erheblichem Maße bezuschussen können.

Grundsätzlich ist für eine erfolgreiche Gründung eine gründliche Vorbereitung unerlässlich. Gründer*innen sollten hierbei insbesondere umfassende Marktforschung betreiben, um sowohl ihre Zielgruppe als auch den aktuellen und potenziellen Wettbewerb im Detail zu verstehen sowie ein detailliertes Geschäftskonzept (Businessplan inklusive Finanzierungsplan) entwickeln, das auch zukünftige Eventualitäten berücksichtigt.

Von öffentlicher bzw. staatlicher Seite sind allerdings auch wesentliche Beiträge zu leisten, um Gründungsförderung effektiv und effizient zu machen:

- Fokus auf Zukunftsbranchen: Förderprogramme sollten sich auf innovative Bereiche wie Digitalisierung, Nachhaltigkeit und neue Technologien konzentrieren und nur dann einsetzen, wenn keine Finanzierung über den Markt möglich scheint.

- Vereinfachung der Antragsprozesse: Bürokratische Hürden bei der Beantragung von Fördermitteln sollten abgebaut werden, um den Zugang zu erleichtern (Kosten der Antragstellenden) und auch die volkswirtschaftlichen Kosten auf der Verwaltungsseite zu verringern.

- Flexibilisierung der Förderkriterien: Die Förderkriterien sollten an die sich schnell ändernden Marktbedingungen angepasst werden. Dies scheint insbesondere bei der zunehmenden Geschwindigkeit der Entwicklung notwendig zu werden.

- Verstärkte Beratung und Coaching: Neben finanzieller Unterstützung sollten Gründende auch Zugang zu Expert*innenwissen und Netzwerken erhalten. Dies hilft gerade in der Anfangszeit, viele Fehler zu vermeiden und reduziert damit zugleich auch das notwendige Finanzierungsvolumen einer Gründung.

- Förderung von marktorientiertem Risikokapital: Um eine Kannibalisierung von marktorientierten Kapitalgeber*innen möglichst zu vermeiden oder zumindest zu verringern, sollten die gegebenenfalls noch zu geringen Volumina an Risikokapital durch eine Dopplung/Spiegelung von privaten VC-Geber*innen oder Business Angels erhöht werden.

Tim Weinel, espero

Die Finanzierung ist für viele Gründer*innen nach wie vor eines der zentralen Themen und gleichzeitig eine der größten Herausforderungen, schaffen es doch nur die wenigsten von ihnen, mit vorhandenen Mitteln ein langfristig tragfähiges Konzept aufzustellen und das auch noch zu skalieren. Doch egal, ob es um die erste Anschubfinanzierung, die Skalierung des Unternehmens oder langfristige Investitionen geht: Ohne ausreichend Kapital bleibt das größte Potenzial in der Regel ungenutzt oder bereits vorhandenes Potenzial kann gar nicht erst umgesetzt werden. Doch welche Hürden sind es, die Gründer*innen dabei häufig im Weg stehen?

Und wie gelingt es 2025, das volle Potenzial der Gründungsförderung auszuschöpfen?

Fördermittel sowie Zuschüsse bieten vielen Gründer*innen gute Möglichkeiten, ihre Unternehmen und Ideen zu finanzieren, erfordern aber oft aufwendige Antragsprozesse und eine Vielzahl an Dokumenten, an denen viele Gründer*innen scheitern – sei es aus Frust, aus fehlendem Wissen oder aus Unverständnis. In der Regel wird der administrative Aufwand unterschätzt und wertvolle Zeit geht verloren. Dabei kann auch die Wahl der richtigen Finanzierungsquelle entscheidend sein. Doch dazu muss man sich zunächst im Dschungel der Möglichkeiten zurechtfinden. Ob Förderprogramm, Eigenkapital, Bankdarlehen, Business Angels, Venture Capital oder eine andere Finanzierungsform – Möglichkeiten, die vorhanden sind, sollten gegeneinander abgewogen und genau eruiert werden – mit all ihren jeweiligen Konsequenzen.

Eine weitere Herausforderung vieler Gründer*innen ist schlichtweg mangelnde Finanzkompetenz. Viele junge Unternehmer*innen sind zwar Expert*innen in ihrem Fachgebiet, aber nicht zwingend bei den Finanzen. Themen wie Cashflow-Management, Kostenplanung und steuerliche Optimierung werden oft vernachlässigt, was zu Liquiditätsengpässen führen kann. Hinzu kommt, dass eine gute Idee allein nicht ausreicht – Investor*innen erwarten durchdachte Businesspläne, realistische Finanzprognosen und klare Exit-Strategien. Hier fehlt es häufig an professioneller Aufbereitung und klarer Kommunikation.

Was können Gründer*innen also tun, um ihre Finanzierungsstrategie zu optimieren?

Ein fundiertes Wissen über Förderprogramme, Finanzierungsarten und steuerliche Anreize ist essenziell. Wer das nicht hat, sollte darüber nachdenken, professionelle Beratung in Anspruch zu nehmen – ob nun über eine qualifizierte Gründungsberatung oder im Austausch mit anderen Gründer*innen, beispielsweise im Rahmen von Gründer*innentreffs oder -stammtischen. Vor allem frühzeitige Information hilft, keine Chance ungenutzt zu lassen. Das heißt, Finanzierung sollte von Anfang an ein Thema sein und an Relevanz nicht verlieren. Ein durchdachtes Finanzkonzept mit einer realistischen Einschätzung des Kapitalbedarfs, klaren Zielsetzungen und einem nachvollziehbaren Budget ist ebenso unerlässlich. Ein starkes Netzwerk zu potenziellen Investor*innen, Mentor*innen und anderen Gründer*innen kann wertvolle Kontakte sowie Wissen vermitteln. Neben klassischen Finanzierungswegen bieten sich je nach Unternehmen zudem auch alternative Lösungen wie Crowdfunding, Revenue-Based Financing oder strategische Partnerschaften an, die es zu prüfen gilt.

Gründungsförderungen sind nicht nur finanzielle Hilfsmittel, sondern ein essenzieller Treiber für Innovation und Wirtschaftswachstum. Damit diese Relevanz erhalten bleibt, braucht es in der Zukunft ein noch besseres Zusammenspiel bzw. einen besseren Austausch zwischen Politik, Wirtschaft und Start-ups. Die Politik sollte die Förderstrukturen weiter an die Bedürfnisse der Gründer*innen anpassen, insbesondere in Bezug auf Digitalisierung, Nachhaltigkeit und Flexibilität. Unternehmen können verstärkt als Investor*innen oder strategische Partner*innen auftreten, um Innovationen zu fördern und den Weg für Start-ups zu ebnen. Gründer*innen selbst müssen aktiver auf die Notwendigkeiten hinweisen und gemeinsam daran arbeiten, die Sichtbarkeit und Attraktivität von Förderprogrammen zu erhöhen.

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

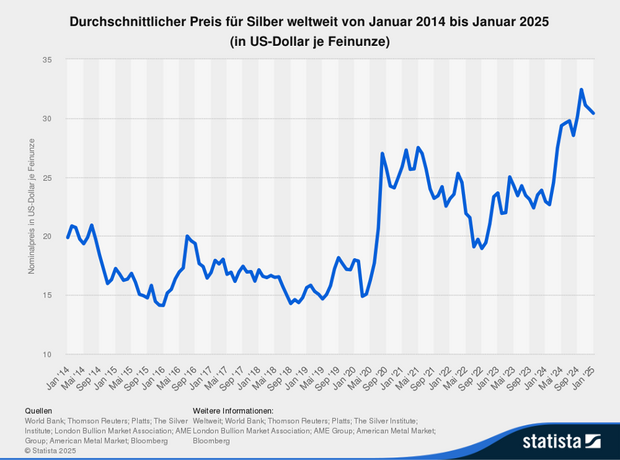

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Die Hürden sind hoch

Leasing-Gesellschaften machen oft einen Bogen um Gründer. Dennoch kann Leasing in Einzelfällen interessant sein. Für wen die Finanzierungsform in Frage kommt.

Es gibt kaum ein Wirtschaftsmagazin, das nicht regelmäßig über Leasing berichtet. In den Artikeln werden meist die Vorteile dieser Finanzierungsform gepriesen: Als einer der großen Vorteile gilt, dass Leasing Steuern spart, weil die Raten als Betriebsausgaben voll absetzbar sind. Außerdem erscheinen die Leasing-Gegenstände nicht in der Bilanz des Unternehmers, was wiederum der Eigenkapitalquote und dem Verschuldungsgrad zugutekommt.

Als Pluspunkt gilt ferner, dass Leasing die Abhängigkeit von Kreditinstituten verringert und dem Leasing-Nehmer ein breiterer finanzieller Handlungsspielraum zur Verfügung steht. Auch das Argument, mit Leasing sei man immer auf dem neuesten Stand der Technik, weil man alle paar Jahre ein neues Produkt erhält, wird meist als Vorteil aufgeführt. Vor allem aber spricht der „Pay-as-you-earn-Gedanke“ fürs Leasing, also die Tatsache, dass die Leasing-Raten parallel zur Nutzung des Gegenstands anfallen, sodass sich das Objekt quasi selbst finanziert.

Franchise-Nehmer relevant

Das ist alles richtig. Und doch ist es nur die halbe Wahrheit. Denn Leasing ist nicht per se das beste Finanzierungsinstrument. Den Vorteilen stehen auch Nachteile wie beispielsweise relativ hohe Kosten entgegen. Und es ist schon gar nicht für jeden das Instrument der Wahl. Denn eine Gruppe von Unternehmern wird fast gänzlich vom Leasing ausgeschlossen: Gründer. „Für Existenzgründer ist Leasing eine eingeschränkte Option“, sagt Frank Hagmann, Geschäftsführer der UVW-Leasing GmbH im badischen Ettlingen. „Wir finanzieren Gründer selten und wenn, dann nur unter bestimmten Voraussetzungen.“ Die größten Chancen auf eine Leasing-Finanzierung hätten Franchise-Nehmer. „Franchise-Nehmer lehnen wir selten ab“, sagt Hagmann. „Allerdings müssen wir vom Franchise-Konzept überzeugt sein.“ Das ist zum Beispiel der Fall, wenn der Franchise-Geber bereits mehrere Standorte erfolgreich betreibt bzw. von einem Franchise-Nehmer betreiben lässt.

So wie etwa die Enchilada Franchise GmbH mit Sitz in Gräfelfing bei München. Mit rund 100 Betrieben zählt die Gruppe nach eigenen Angaben zu den erfolgreichsten Unternehmen im Bereich der Erlebnis- und Freizeitgastronomie in Deutschland. Eines der neuesten Häuser ist das „Enchilada“ in Bruchsal. Im Oktober 2012 wurde es von Geschäftsführer Frederik Nagel eröffnet. Franchise-Nehmer Nagel gehört zu den Gründern, für die Leasing eine Option ist – und der sich für die Zusammenarbeit mit der UVW-Leasing entschieden hat. „Ich brauchte Kapital in Höhe eines sechsstelligen Betrags“, sagt der 24-Jährige. Ein Großteil sei in Form von Gesellschafterdarlehen bereitgestellt worden. Den Rest, einen fünfstelligen Betrag, habe er per Leasing finanziert.

Dies ist ein Auszug aus einem aktuellen Artikel unseres Print-Objekts StartingUp:

Den vollständigen Artikel lesen Sie in der aktuellen StartingUp - Heft 04/13 - ab dem 07. November 2013 im Handel oder jederzeit online bestellbar in unserem Bestellservice-Bereich

Wichtige Schritte der Gründung unbedingt dokumentieren!

Aktuelles Urteil: Gründer können Beratungsleistungen und Investitionen mit Unternehmensbezug absetzen.

Dass Unternehmensgründer einen guten Businessplan haben sollten, ist keinesfalls ungewöhnlich. Kapital muss akquiriert, Investoren überzeugt und ein Marketing-Konzept etabliert werden. Was viele Jungunternehmer nicht wissen: Sie können Ausgaben, die in unmittelbarem Zusammenhang mit der Gründung des Unternehmens stehen, beim Vorsteuerabzug auch dann steuerlich geltend machen, wenn das Unternehmen noch keine Umsätze generiert hat.

„Das Finanzgericht Berlin-Brandenburg entschied jetzt, dass der Unternehmer dafür allerdings glaubhaft darlegen können muss, dass er beabsichtigt eine wirtschaftliche Tätigkeit auszuüben und alle Investitionen einen klaren Bezug zum Unternehmen haben. Dann ist der Unternehmer zum Vorsteuerabzug berechtigt“, informiert Dipl.-Betriebswirt Paul Heinrich Fallenberg, Steuerberater, Rechtsanwalt und Partner der Münsteraner Wirtschaftsprüfungs- und Steuerberatungsgesellschaft HLB Dr. Schumacher & Partner GmbH.

In dem vor dem Finanzgericht Berlin-Brandenburg verhandelten Fall hatte ein Unternehmer über fast zwei Jahre ausschließlich Investitionsausgaben getätigt, ohne hingegen Einnahmen zu erzielen. Für die getätigten Ausgaben machte der Unternehmer dennoch sein Recht auf Abzug der geschuldeten Mehrwertsteuer geltend. Das zuständige Finanzamt beanstandete bei einer Sonderprüfung dieses Vorgehen und sprach dem Unternehmer ab, unternehmerisch tätig gewesen zu sein. Folglich erkannte es den Vorsteuerabzug nicht an. Das Gericht entschied hingegen nach sorgfältiger Prüfung aller Fakten zu Gunsten des Klägers: Dieser habe seine unternehmerische Tätigkeit objektiv nachvollziehbar nachweisen können und sei somit hinsichtlich sämtlicher entstandenen Kosten zum Vorsteuerabzug berechtigt.

„Bei einem Unternehmen, das über einen so langen Zeitraum keine Umsätze erwirtschaftet hat, würde man wahrscheinlich vermuten, dass beim Vorsteuerabzug nicht alles korrekt ablief“, erklärt Fallenberg. Das Urteil mache daher besonders deutlich, dass Unternehmer entsprechende Sorgfalt bei administrativen und organisatorischen Fragen der Unternehmensgründung walten lassen müssten. Nur so ließe sich gewährleisten, dass alle Investitionen beim Vorsteuerabzug auch geltend gemacht werden könnten, so der Experte.

Grundsätzlich prüfen Finanzämter alle Fälle einzeln, um zu entscheiden, ob ein Vorsteuerabzug vor der Aufnahme der eigentlich unternehmerischen Tätigkeit rechtens war. „Umso wichtiger ist deshalb eine ausführliche Dokumentation aller Handlungsschritte und der damit verbundenen Investitionen bei der Unternehmensgründung um diese Tätigkeit lückenlos nachweisen zu können. Auch müssen die Investitionen klar unternehmensbezogen sein“, so Fallenberg abschließend.

Berater-Honorare kalkulieren

Welches Honorar sollte beziehungsweise muss ich für meine Beratungsleistungen fordern, um meinen Lebensunterhalt zu finanzieren? Das fragen sich viele Unternehmensberater gleich welcher Couleur – insbesondere solche, die erst vor kurzer Zeit den Schritt in die Selbstständigkeit wagten. Wir geben konkrete Hilfestellung.

Generell gilt: Sie können für Ihre Beratungsleistungen jeden Preis fordern. Also zum Beispiel einen Stunden- oder Tagessatz von 5, 50, 500, 5.000 oder gar 50.000 Euro. Niemand macht Ihnen diesbezüglich irgendwelche Vorschriften. Doch angenommen, Sie würden für eine einstündige Beratung zum Beispiel nur 5 Euro verlangen? Dann könnten Sie hiermit vermutlich nicht Ihren Lebensunterhalt finanzieren – außer Sie leben wie Diogenes in einer Tonne. Und wenn Sie hierfür 50.000 Euro verlangen würden? Dann hätten Sie vermutlich keine Kunden – außer Sie hießen zum Beispiel Mark Zuckerberg und Ihren potenziellen Klienten würde sozusagen das Geld aus den Ohren quellen.

Folgende Fragen sollten Sie sich stellen, um realistische Honorare kalkulieren zu können:

Frage 1: Welchen Umsatz will, muss ich erzielen?

Doch Sie sind nicht Mark Zuckerberg. Also stehen Sie vor der Herausforderung, einen Preis für Ihre Beratungsleistungen zu fixieren, der es Ihnen ermöglicht, den Umsatz zu erzielen, den Sie zum Finanzieren Ihres Lebensunterhalts brauchen, und bei dem Sie noch ausreichend Kunden finden, trotz Ihrer vielen Mitbewerber.

Hier einige Tipps, wie Ihnen dies als (relativer) Newcomer im Markt mittelfristig gelingt. Angenommen Sie möchten pro Monat einen Brutto-Erlös, also ein zu versteuerndes Einkommen von 5.000 Euro erzielen. Dann sollten Sie hierzu zunächst den Betrag addieren, den Sie als Selbstständiger Monat für Monat für Ihre Krankenversicherung bezahlen müssen und den Sie in Ihre Altersvorsorge investieren möchten. Also sagen wir beispielsweise 1.500 Euro/Monat. Hierzu sollten Sie dann noch Ihre monatlichen Büro- und Administrationskosten (Miete, IT, Telefon, Steuerberater usw.) addieren – also zum Beispiel 1.500 Euro, womit wir bei einer Zwischensumme von 8.000 Euro wären.

Doch damit sind wir noch nicht am Ende. Denn gerade in der Phase des Auf- und Ausbaus Ihrer Unternehmung müssen Sie auch Geld in Ihr Marketing und in Ihre Werbung investieren. Außerdem wollen Sie sich als echter Profi vermutlich in einem gewissen Umfang weiterbilden. Also addieren wir zu der Zwischensumme nochmals 1.000 Euro, so dass wir auf einen Endbetrag von ca. 9.000 Euro gelangen, den Sie Monat für Monat erwirtschaften müssen, um ein zu versteuerndes Einkommen von 4.500 Euro zu erzielen.

Frage 2: Wie viele Beratungstage kann ich pro Monat maximal fakturieren?

Wie viel muss, um dieses Ziel zu erreichen, ein Beratungstag beziehungsweise eine Beratungsstunde bei Ihnen kosten? Das können Sie, wie folgt ausrechnen. Ausgangspunkt ist, dass ein Monat im Schnitt nur 18 Arbeitstage hat. Auf diese Zahl kommt man, wenn man von der Zahl von 30 Tagen/Monat, die Wochenenden, die Feiertage, die Urlaubstage und eventuell noch einen Weiterbildungs- oder Krankheitstag/Monat abzieht.

Und wie viele Tagessätze können Sie als Berater, der seine Leistungen beispielsweise in Tagessätzen abrechnet, maximal pro Monat fakturieren? Mehr als neun Beratertage sind dies bei Beratern, die ohne ein größeres Backoffice arbeiten, im Monatsschnitt meist nicht. Denn neben Ihrer eigentlichen Beraterarbeit müssen Sie gerade in der Aufbauphase Ihrer Unternehmung auch noch Zeit für administrative Tätigkeiten, für die Konzeptentwicklung fürs Marketing, für die Akquise von Kunden usw. aufwenden. Und auch die Reisezeiten sollten Sie nicht unterschätzen.

Unterm Strich bedeutet dies: Sie müssen pro Beratungstag ein Honorar von 1.000 Euro erzielen, um einen monatlichen Umsatz von 9.000 Euro zu erwirtschaften.

Keine Dumping-Preise – auch nicht bei schlechter Auslastung

Neun Beratertags pro Monat fakturieren – das ist für die meisten Berater in der Start- und Aufbauphase ihrer Unternehmung, wenn ihre Bekanntheit in ihrer Zielgruppe noch recht niedrig ist und sie noch wenig Kunden haben, eher unrealistisch – außer sie arbeiten sozusagen als „Sub-Unternehmer“ für andere Beratungsunternehmen.

Daraus folgt für fast alle Newcomer im Beratungsunternehmen: Sie sollten entweder ein gewisses finanzielles Polster haben oder bereit sein, einen Kredit aufzunehmen, um ihre Existenzgründung und den Aufbau ihrer Unternehmung zu finanzieren (wie dies auch fast alle Existenzgründer tun, die eine Imbissbude oder ein Café eröffnen). Und: Sie sollten bereit sein, für einen Zeitraum von zwei, drei Jahren überdurchschnittlich viel und lange zu arbeiten, selbst wenn sie in dieser Zeit nur ein recht „mickriges“ Einkommen erzielen (ebenso wie fast alle anderen Existenzgründer) – bis ihr Unternehmen im Markt einigermaßen etabliert ist.

Auf keinen Fall sollten Sie als (relativer) Newcomer Ihre Leistung jedoch unter dem Preis anbieten, den Sie erzielen müssen, um den angestrebten monatlichen Umsatz zu erzielen (außer Sie möchten oder müssen als „Berufseinsteiger“ noch Felderfahrung im Beraten sammeln) – selbst wenn Sie dann nur ein, zwei Kunden haben. Investieren Sie Ihre freie Zeit lieber in den Aufbau Ihrer Bekanntheit und Ihres Beziehungsnetzwerks zu den Milieus, in denen sich Ihre Zielkunden bewegen. Denn Ihre Leistung hat ihren Wert. Und wenn Sie mit Dumping-Preisen im Markt agieren, dann erreichen Sie Ihr Ziel mindestens 9.000 Euro Umsatz/Monat nie. Denn dann haben Sie irgendwann zwar eigentlich ausreichend viele Kunden. Doch leider sind diese daran gewöhnt, dass Sie sozusagen der „billige Jakob“ unter den Beratern sind.

Das heißt: Sie akzeptieren zähneknirschend zwar kleine Preisanpassungen – sagen wir zum Beispiel von 500 auf 600 Euro, wenn sie mit Ihrer Leistung zufrieden sind. Doch keinesfalls sind sie bereit, für ein- und dieselbe Leistung statt 500 Euro plötzlich 1.000 oder gar 1.500 Euro pro Tag zu bezahlen. Das heißt: Sie werden ein Billiganbieter sein und bleiben.

Preisfindung mit Strategie

Den richtigen Preis zu finden ist ein Balanceakt zwischen zu billig und zu teuer. Hier lesen Sie fünf strategische Tipps, um den passenden Gegenwert für Ihre Produkte oder Leistungen zu ermitteln.

Den richtigen Preis für die eigenen Produkte zu finden, ist gar nicht so einfach. Diese Erfahrung machte auch Kunsthandwerker Stephan Siegel. Der Unternehmer stellt Skulpturen her, die er an Hotels, Pensionen und Privatleute verkauft. Bei einem Preis von 100 Euro pro Skulptur und Herstellungskosten von 80 Euro bleiben ihm pro verkauften Produkt 20 Euro Gewinn. Um seine Absatzmenge von derzeit rund 100 Skulpturen pro Jahr zu steigern, hatte Siegel beschlossen, den Verkaufspreis um zehn Prozent zu senken. Zwar brachte ihm diese Entscheidung einige neue Kunden, doch zugleich sank der Gewinn des Unternehmers deutlich.

Denn um den vor der Preissenkung erreichten Gewinn von 2000 Euro zu halten, hätte er seine Absatzmenge verdoppeln müssen. Dieses Ziel wurde weit verfehlt. Auch viele andere Unternehmen legen ihre Preise nach der subjektiven Meinung des Inhabers oder nach einfachen Faustregeln fest und liegen damit oft weit entfernt vom Optimum. Der bedeutende Einfluss des Preises auf den Gewinn des Unternehmens wird unterschätzt. "Ich habe mir anfangs kaum Gedanken über Preisfindung gemacht. Zwar habe ich durch niedrigere Preise mehr Kunden gewonnen, allerdings hatte ich nicht bedacht, dass die verhältnismäßig kleine Preissenkung so einen immensen Einfluss auf den Gewinn haben würde", blickt Siegel zurück.

Preisfindung Tipp 1: Strategisch planen

Da das Internet bei vielen Produkten für eine hohe Preistransparenz und Vergleichbarkeit sorgt, sehen sich gerade die Anbieter homogener Produkte (also Güter, die vom Verbraucher als identisch angesehen werden) bei der Preisfindung unter Druck und sind in Gefahr, an einem bedrohlichen Race-to-the-bottom teilzunehmen. Grund für den Preisdruck ist auch, dass neue Anbieter aus dem In- und Ausland versuchen, über den Preis in den Markt zu kommen.