Aktuelle Events

Buchhaltung für Selbstständige & Kleinunternehmer: Das sollten Sie wissen

Das Thema Buchhaltung ist für viele Gründer ein Buch mit sieben Siegeln. Dabei ist vieles gar nicht so schwer wie man denkt, wenn man die Grundlagen verstanden hat. Dieser Artikel soll Abhilfe schaffen.

Vorweg: das Gesetz gibt vor, dass alle Unternehmen in Deutschland zur Buchführung verpflichtet sind. Was am Ende eines Geschäftsjahres dem Finanzamt als Gewinnermittlung vorgelegt wird, richtet sich nach der Rechtsform eines Unternehmens. So müssen beispielsweise Kapitalgesellschaften per doppelter Buchführung eine Bilanz ausweisen. Das längst nicht so aufwändige Pendant dazu ist die einfache Buchführung.

Buchhaltung per einfacher oder doppelter Buchführung?

Der größte Vorteil der einfachen Buchführung ist wie gesagt, dass sie deutlich weniger aufwändig ist. Es müssen nämlich ausschließlich die Einnahmen und Ausgaben gegenübergestellt werden. Das Verfahren nenn sich dann Einnahmen-Überschuss-Rechnung (EÜR). Hier dazu mehr.

Die doppelte Buchführung hingegen muss die Gewinnermittlung für den Jahresabschluss via Gewinn- und Verlustrechnung (GuV) erfolgen. Dabei werden alle Geschäftsvorfälle auf die dafür vorgesehenen Konten bzw. Gegenkonten doppelt erfasst. Aufgrund des größeren Aufwands für die diese Art der Buchführung, ist sie auch nur für größere Unternehmen vorgesehen. Das liegt unter anderem daran, dass dem Finanzamt ein deutlich detaillierter Einblick in die Geschäfte des Unternehmens gegeben wird.

Wann bin ich nun zur doppelten Buchführung verpflichtet?

Wie gesagt – die Pflicht zur doppelten Buchführung ist mit der gewählten Rechtsform verknüpft. Doch auch der Jahresumsatz bzw. der Jahresgewinn haben einen entscheidenden Einfluss auf die Buchführung. Alle Freiberufler hingegen müssen sich keinen Gedanken machen – Sie können einfach Buch führen.

Grundsätzlich sind aber mal alle Unternehmen, welche im Handelsregister eingetragen sind verpflichtet die doppelte Buchführung durchzuführen. Das sind rechtsformabhängig schon mal die OHG, GmbH und die AG. Aber auch Unternehmen, die nicht im Handelsregister eingetragen sind, können bei Überschreiten der die Umsatz- bzw. Gewinngrenze von 600.000 € bzw. 60.000 € zur doppelten Buchführung verpflichtet werden.

Freiberufler und Buchhaltung

Die Gruppe der Freiberufler besitzt neben steuerlichen Vorteilen eben auch den Vorteil, dass sie per EÜR ihre Gewinne an das Finanzamt übermitteln darf. Doch wer ist jetzt überhaupt Freiberufler? Um diese Frage zu beantworten lohnt sich ein Blick in das Einkommenssteuergesetz. Denn hier steht im § 18 folgendes:

„Zu der freiberuflichen Tätigkeit gehören die selbständig ausgeübte wissenschaftliche, künstlerische, schriftstellerische, unterrichtende oder erzieherische Tätigkeit, die selbständige Berufstätigkeit der Ärzte, Zahnärzte, Tierärzte, Rechtsanwälte, Notare, Patentanwälte, Vermessungsingenieure, Ingenieure, Architekten, Handelschemiker, Wirtschaftsprüfer, Steuerberater, beratenden Volks- und Betriebswirte, vereidigten Buchprüfer, Steuerbevollmächtigten, Heilpraktiker, Dentisten, Krankengymnasten, Journalisten, Bildberichterstatter, Dolmetscher, Übersetzer, Lotsen und ähnlicher Berufe.“

Was will das Finanzamt sehen?

Grundsätzlich immer die Umsatzsteuervoranmeldung und die Umsatzsteuererklärung. Zusätzlich muss das Finanzamt aber auch über Gewinne und Umsatze informiert werden. Bei der einfachen Buchführung passiert das per Einnahmen-Überschuss-Rechnung (EÜR). Diese Art der Gewinnermittlung wird im weiteren Verlauf des Artikels detaillierter unter die Lupe genommen.

Unternehmen, welche zur doppelten Buchführung verpflichtet sind, müssen den Jahresabschluss an das Finanzamt übermitteln. Dieser besteht auf der einen Seite aus der Bilanz und auf der anderen Seite aus der Gewinn- und Verlustrechnung (GuV). Hinzugefügt wird der Anhang und bei größeren Unternehmen sogar ein Lagebericht. Alle Kapitalgesellschaften unterliegen ebenfalls der sog. Publizitätspflicht, die gesetzliche Pflicht insbesondere rechnungslegungsbezogene Informationen im Bundesanzeiger zu veröffentlichen. Kleine Kapitalgesellschaften und damit auch die meisten Existenzgründer müssen nur die Bilanz veröffentlichen und ersparen sich so eine zeitintensive Prüfung durch einen Abschlussprüfer.

Die Einnahmen-Überschuss-Rechnung (EÜR)

Das Schöne an der EÜR ist, dass sie auf einfachstem Wegen beispielsweise in Excel durchgeführt werden kann. Diese Variante der Gewinnermittlung soll vor allem Selbstständigen Zeit ersparen.

In der EÜR werden zuerst die Einnahmen erfasst und summiert und dann die Ausgaben. Die Differenz stellt den Gewinn bzw. Verlust dar. So kann eine EÜR aussehen:

Eine Einnahmen-Überschuss-Rechnung darf von Steuerpflichtigen erstellt werden, um folgende Einkünfte zu ermitteln:

- Einkünfte aus selbstständiger Arbeit (Freiberufler)

- Einkünfte aus einem Gewerbebetrieb, wenn

- der Jahresumsatz maximal 600.000,00 Euro beträgt*

- und der Jahresgewinn maximal 60.000,00 Euro beträgt*

- und sie nicht nach anderen Gesetzen, als nach den Steuergesetzen verpflichtet sind, Bücher zuführen (beispielsweise wegen der Eintragung in das Handelsregister).

*Ist ein Schwellenwert überschritten, muss zwingend eine Bilanz erstellt werden (kaufmännische Buchführung). Das Finanzamt muss allerdings mitteilen, dass Sie infolge des Überschreitens einer der beiden Grenzen buchführungspflichtig sind. Die steuerliche Buchführungspflicht beginnt dann in dem Jahr, das auf diese Mitteilung des Finanzamts folgt.

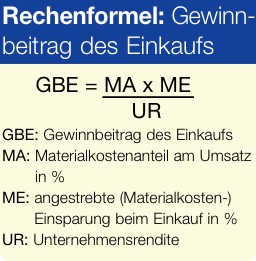

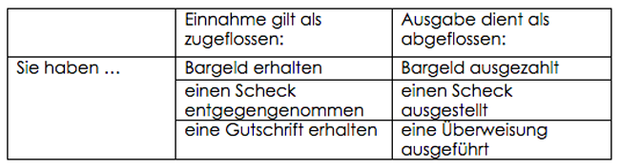

Als Grundlage für die Einnahmen-Überschuss-Rechnung dienen Aufzeichnungen, in denen alle im Laufe eines Jahres zugeflossenen Einnahmen bzw. abgeflossenen Ausgaben erfasst und aufgegliedert werden.

Die Umsatzsteuer

Wie bereits erwähnt möchte das Finanzamt neben der EÜR oder des Jahresabschlusses ebenfalls wissen, wie viel Umsatzsteuer durch Ausgangsrechnungen eingenommen bzw. wie viel Vorsteuer durch Eingangsrechnungen bezahlt wurde. Gegebenenfalls muss man als Unternehmer nämlich die Differenz ausgleichen sofern die Umsatzsteuer überwiegt. Damit diese Zahlung einen nicht komplett aus der Bahn wirft, gibt es die sog. Umsatzsteuer-Voranmeldung.

Die UST-Voranmeldung

Die Buchhaltung für Selbständige und Kleinunternehmer erscheint um einiges komplexer als die von Arbeitnehmern. Auch muss man sich regelmäßig über Steueränderungen informieren. Meistens ändert sich zum Jahresanfang etwas am Steuergesetz. Zum Beispiel können sich die Einkommensgrenzen verschieben. Es ist also wichtig, in Sachen Steuererklärung immer auf dem aktuellsten Stand zu bleiben. Momentan bedeutet dies, dass Unternehmer regelmäßig eine Umsatzsteuervoranmeldung abgeben müssen.

Die Erstellung einer Umsatzsteuervoranmeldung erfordert einiges an zeitlichem Aufwand. Deswegen sollten sich Existenzgründer überlegen, ob sie zu Beginn auf die Auszeichnung der Umsatzsteuer auf den eigenen Rechnungen verzichten möchten. Ist dies der Fall, erklärt man sich zum Kleinunternehmer. Dies geht jedoch nur dann, wenn die Umsatzgrenze von 17.500 € im Jahr nicht überschritten wird. Neben Kleinunternehmen gibt es noch bestimmte Berufsgruppen, die ebenfalls von der Regelung der Umsatzsteuervoranmeldung ausgenommen werden. Darunter fallen zum Beispiel Ärzte, Physiotherapeuten und Heilpraktiker.

Relevant wird die Umsatzsteuervoranmeldung ab Beginn der Selbstständigkeit. Wird das Unternehmen im Januar gegründet, wird bereits im Februar die erste Voranmeldung fällig. Um alle Unterlagen zu sammeln und die Voranmeldung einzureichen, bekommt man bis zum 10. des Monats Zeit. In bestimmten Fällen kann auch eine Dauerfristverlängerung beantragt werden.

Die Kleinunternehmerregelung

Neben der Umsatzsteuer sollte man allerdings auch beachten, ob man nicht sogar unter die Kleinunternehmerregelung fällt. Bestätigt das Finanzamt einem nach Beantragung den Status des Kleinunternehmers, muss keine Umsatzsteuer mehr ausgewiesen werden. Die Umsatzsteuervoranmeldung ist dann erstmal Geschichte.

Unter die Kleinunternehmerregelung fallen alle, die im Vorjahr nicht mehr als 17.500 € umsatzsteuerpflichtige Umsätze gemacht haben und im laufenden Jahr voraussichtlich nicht mehr als 50.000 € einnehmen werden.

Was dann natürlich im Gegenzug wegfällt, ist die Möglichkeit die Vorsteuer vom Finanzamt einzufordern. Das kann gerade bei größeren Investitionen unangenehm werden. Deshalb sollte sich jeder Unternehmer gut überlegen von der Kleinunternehmerregelung gebraucht zu machen. Sie ist nämlich für fünf Jahre bindend.

Diese Artikel könnten Sie auch interessieren:

Fundraising-Plattform Tokenize.it startet eigenen Sekundärmarkt für Handel mit Start-up-Beteiligungen

Tokenize.it ermöglicht Start-ups digitale Unternehmensbeteiligung per Blockchain an Investor*innen oder Mitarbeitende, ohne dass diese ins Handelsregister als Gesellschafter eingetragen werden oder Stimmrechte erhalten.

Mit der Eröffnung eines eigenen Sekundärmarkts erreicht Tokenize.it einen weiteren Meilenstein seiner Roadmap. Auf diesem Zweitmarkt können die auf der Plattform an Investor*innen ausgegebenen virtuellen Anteile an Start-ups jederzeit in Form von direkten P2P-Transaktionen zwischen Investor*innen gehandelt werden – die Start-ups können dabei selbst entscheiden, ob ihre virtuellen Anteile auf dem Sekundärmarkt handelbar sind oder nicht.

In Zeiten, in denen Börsengänge und Exits immer seltener werden, bietet sich Investor*innen so die Möglichkeit, unabhängig von einem Exit oder Börsengang der Start-ups ihre Investments zu veräußern. Daraus ergibt sich für die Start-ups keine Nachteile, da es sich um virtuelle Anteile ohne Stimmrechte handelt und Investor*innen nicht Teil der Gesellschafter im Handelsregister sind. Durch die innovative Gestaltung der Genussrechte sind sie jedoch wirtschaftlich mit Gesellschaftern gleichgestellt.

Der Sekundärmarkt richtet sich an Investor*innen aus Deutschland und Österreich, die mit den Risiken von Early-Stage-Investments vertraut sind, und wird mit einer Anlagevermittlungslizenz betrieben. Teilnehmen können alle verifizierten Nutzer*innen, die das Onboarding erfolgreich abgeschlossen haben. Identitätsprüfung und Angaben zur Investmenterfahrung sind dabei Teil des Compliance-Prozesses. Bei jedem Handel fällt eine Transaktionsgebühr von zwei Prozent des Transaktionsvolumens an, die stets von dem/der Verkäufer*in der virtuellen Anteile getragen wird.

„Der Sekundärmarkt sendet ein klares Signal an die deutsche Start-up- und Investoren-Szene: Nach dem Fundraising ist jetzt auch der Handel mit Start-up-Beteiligungen endlich jederzeit und komplett digital möglich“, sagt Tokenize.it-CEO Christoph Jentzsch. „Ausgehend hiervon werden wir 2026 sukzessive neue Features für Investoren launchen, die alle darauf abzielen, dass Start-up-Investments wieder klar und einfach werden.“

Wie junge Start-ups ihre Liquidität mit smarten Kreditkarten-Workflows stabil halten

Wie Selbständige ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Für junge Start-ups ist Liquidität das zentrale Kapital – sie entscheidet darüber, ob ein Unternehmen wachsen, auf Chancen reagieren oder unvorhergesehene Herausforderungen meistern kann. Doch gerade in den frühen Phasen fehlt oft die nötige Transparenz über Ausgaben, Zahlungen und finanzielle Verpflichtungen. Unübersichtliche Prozesse und manuelle Abrechnungen binden nicht nur Zeit, sondern bergen auch Risiken für den Geschäftsbetrieb.

Smarte Kreditkarten-Workflows bieten eine einfache und gleichzeitig effektive Lösung. Sie ermöglichen Start-ups, alle Ausgaben zentral zu erfassen, Limits individuell zu steuern und Auswertungen automatisiert zu generieren. Auf diese Weise behalten Gründer jederzeit die Kontrolle über ihre Finanzen, ohne sich in komplizierten Buchhaltungsprozessen zu verlieren.

In diesem Artikel zeigen wir, wie Start-ups ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Die Herausforderung: Liquiditätsmanagement in jungen Unternehmen

Viele junge Start-ups stehen vor der gleichen Grundproblematik: begrenzte finanzielle Ressourcen treffen auf komplexe Ausgabenstrukturen. Hohe Fixkosten, verzögerte Zahlungen von Kunden oder unerwartete Investitionen können die Liquidität schnell belasten. Ohne klar strukturierte Prozesse fehlt Gründerinnen und Gründern oft die Übersicht, welche Mittel tatsächlich verfügbar sind und welche Verpflichtungen bald fällig werden.

Typische Stolperfallen zeigen sich vor allem in den Bereichen Reisekosten, Büromaterial, Software-Abonnements und Marketingausgaben. Werden diese Ausgaben nicht zentral erfasst oder kontrolliert, entstehen schnell Fehler in der Abrechnung, doppelte Zahlungen oder verspätete Buchungen, die Liquiditätsengpässe verschärfen.

Die Lösung liegt in strukturierten Workflows, die Ausgaben transparent machen, Freigaben vereinfachen und Abrechnungen automatisieren. So behalten Gründerinnen und Gründer jederzeit den Überblick über Cashflow, Zahlungsziele und Kostenstellen – und können Entscheidungen auf fundierter Basis treffen.

Smarte Kreditkarten als zentraler Hebel

Eine zentrale Lösung für die typischen Liquiditätsprobleme junger Start-ups sind smarte Firmenkreditkarten. Sie bieten nicht nur eine einfache Möglichkeit, alle Ausgaben zentral zu erfassen, sondern erleichtern auch die Kontrolle über Budgets und Zahlungsprozesse. Mit individuell einstellbaren Limits für Mitarbeiterinnen und Mitarbeiter, automatisierten Benachrichtigungen bei ungewöhnlichen Ausgaben und Echtzeit-Reporting wird der Finanzalltag deutlich transparenter.

Durch die Nutzung von Firmenkreditkarten können Start-ups Zeit sparen, Fehler vermeiden und die Liquidität aktiv steuern. Alle Transaktionen lassen sich in Echtzeit überwachen, kategorisieren und für die Buchhaltung exportieren. Dies reduziert nicht nur administrative Belastungen, sondern ermöglicht auch eine bessere Planung von Investitionen und operativen Ausgaben.

Zudem bieten moderne Kreditkartenlösungen oft digitale Schnittstellen zu Buchhaltungs- und Controlling-Tools, wodurch der Workflow vollständig automatisiert werden kann. Start-ups gewinnen so mehr strategische Freiheit, um sich auf Wachstum und Innovation zu konzentrieren, statt auf manuelle Finanzprozesse.

Praxisbeispiel: Integration von Kreditkarten-Workflows im Start-up-Alltag

Um die Vorteile smarter Kreditkarten zu veranschaulichen, betrachten wir ein Start-up, das in der Technologiebranche tätig ist. In den ersten Monaten kämpfte das Unternehmen mit unübersichtlichen Ausgaben: Reisekostenabrechnungen verzögerten sich, Marketingausgaben liefen aus dem Ruder und Mitarbeiterinnen und Mitarbeiter nutzten private Karten, was die Buchhaltung erheblich belastete.

Durch die Einführung eines strukturierten Kreditkarten-Workflows konnte das Start-up alle Zahlungen zentral bündeln. Mitarbeiterinnen und Mitarbeiter erhielten individuelle Karten mit festgelegten Limits, wodurch Ausgaben in Echtzeit erfasst und kategorisiert wurden. Genehmigungsprozesse wurden digitalisiert, und die Buchhaltung konnte direkt auf konsolidierte Reports zugreifen. Dies führte zu einer deutlich besseren Übersicht über den Cashflow und erleichterte die Finanzplanung für die kommenden Quartale.

Darüber hinaus nutzte das Unternehmen Informationen und Fördermöglichkeiten des Bundesministeriums für Wirtschaft und Klimaschutz – Finanzierung von Start-ups, um passende Finanzierungsinstrumente zu identifizieren und die Liquidität langfristig zu sichern. Die Kombination aus smarten Kreditkarten und gezielter Nutzung von Förderressourcen verschaffte dem Start-up mehr Handlungsspielraum und reduzierte finanzielle Risiken erheblich.

Tipps für die optimale Nutzung von Firmenkreditkarten

Damit Start-ups die Vorteile smarter Kreditkarten voll ausschöpfen, sollten einige Praxisregeln beachtet werden:

- Individuelle Limits vergeben: Legen Sie für jeden Mitarbeiter und jede Miterabeiterin ein passendes Ausgabelimit fest. Das verhindert Überziehungen und sorgt für Budgetkontrolle.

- Automatisierte Buchhaltung nutzen: Moderne Kartenlösungen bieten Schnittstellen zu Buchhaltungs-Tools. So lassen sich Ausgaben automatisch kategorisieren und Reports generieren.

- Regelmäßige Kontrolle der Ausgaben: Auch mit digitalen Tools sollten die Transaktionen wöchentlich geprüft werden. Das hilft, Fehler oder unübliche Zahlungen frühzeitig zu erkennen.

- Integration in interne Prozesse: Verknüpfen Sie die Kreditkarten mit Freigabeprozessen, Genehmigungen und Controlling-Tools. So werden alle Ausgaben transparenter und nachvollziehbarer.

- Schulung des Teams: Sorgen Sie dafür, dass Mitarbeiterinnen und Mitarbeiter die Karten richtig nutzen und sich der Regeln bewusst sind. Transparenz und klare Richtlinien minimieren Fehlbuchungen und Missverständnisse.

Durch die konsequente Umsetzung dieser Tipps behalten Gründerinnen und Gründer jederzeit die Kontrolle über ihre Finanzen, reduzieren administrative Belastungen und verbessern die Planungssicherheit für Wachstum und Investitionen.

Fazit & Ausblick

Smarte Kreditkarten-Workflows sind für junge Start-ups ein entscheidender Hebel, um die Liquidität zu stabilisieren und interne Abläufe effizient zu gestalten. Sie ermöglichen kontrollierte Ausgaben, transparente Prozesse und automatisierte Reports, wodurch Gründerinnen und Gründer jederzeit den Überblick über den Cashflow behalten.

Die Kombination aus digitalisierten Kreditkartenprozessen und gezielter Nutzung von Förder- und Finanzierungsinformationen verschafft Start-ups strategische Flexibilität. So können Ressourcen gezielt für Wachstum, Innovation und Marktchancen eingesetzt werden, ohne dass die Liquidität unnötig belastet wird.

Mit dem fortschreitenden Ausbau digitaler Finanzlösungen wird es für Start-ups künftig noch einfacher, Zahlungen zu optimieren, Risiken zu minimieren und operative Entscheidungen auf fundierter Basis zu treffen. Wer diese Tools frühzeitig integriert, legt den Grundstein für nachhaltigen Erfolg und finanzielles Wachstum.

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Herausforderung Start-up-Finanzierung

Ein Thema – mehrere Perspektiven: Die Finanzierung einer Gründung bzw. die Förderung eines jungen Unternehmens ist ein herausforderndes Unterfangen sowohl für Selbständige als auch für die sie unterstützenden Player*innen aus dem Start-up-Ökosystem. Von Gründenden über Investor*innen bis hin zu Fördermittel-Profis: Wir lassen vier Experten zu Wort kommen.

Dr. Bernd Fischl, BFMT Group

Die Gründungsförderung und -finanzierung hat sich im aktuell schwierigen konjunkturellen Umfeld vielen Herausforderungen zu stellen. Gleichzeitig bieten sich aber auch viele Chancen, da Unternehmen, die in der Krise gegründet wurden, oft auch langfristig erfolgreicher bleiben. Eine der größten Herausforderungen bei einer Gründung ist der Zugang zu Kapital, denn viele Banken lehnen die Vergabe von Mikro- und Kleinkrediten an (junge) Selbständige aufgrund des hohen Prüfaufwands (und höheren Ausfallrisikos) ab.

Aus diesem Grund sollten Gründer*innen im Rahmen ihrer Finanzierungsstrukturierung Folgendes beachten:

- Als ersten Schritt sind mögliche Zuschüsse (z.B. Gründungszuschuss, Digitalbonus etc.) zu prüfen. Gelder, die nicht zurückzuzahlen sind, stärken die Eigenkapitalbasis und erleichtern später die Fremdkapitalaufnahme.

- Im zweiten Schritt sollte möglichst viel Eigenkapital eingebracht werden. Dies kann neben dem Kapital der Gründer*innen auch aus deren Umfeld (Friends, Family and Fools) stammen. Dadurch reduziert sich der sogenannte Kapitaldienst insbesondere in der ersten Zeit, wenn neu gegründete Unternehmen noch keine operativ positive Liquiditätsbilanz haben. Das verschafft den Gründenden ausreichend Zeit, den Proof of Concept zu erbringen und den Break Even zu erreichen, bevor die verfügbaren Mittel verbraucht sind. Damit wird auch die Basis für die Fremdkapitalfinanzierung gelegt.

- Im dritten Schritt kann dann zur Finalisierung der Finanzierung auf Förderdarlehen (z.B. ERP-Gründerkredit – StartGeld oder den ERP-Digitalisierungs- und Innovationskredit) zurückgegriffen werden. Diese Förderdarlehen haben den Vorteil, dass neben den meist sehr günstigen Zinskonditionen oft auch eine Haftungsbefreiung für die antragstellende Hausbank möglich ist.

- Als letzter Schritt kann die bisherige Finanzierung – soweit darstellbar – um Bankdarlehen oder kurzfristige Kontokorrentlinien ergänzt werden. Hier muss allerdings zumeist eine Sicherheit für die Hausbank zur Verfügung gestellt werden.

Um die genannten Finanzmittel entsprechend strukturieren und einwerben zu können, ist es ratsam, externe Beratung in Anspruch zu nehmen. Auch hierzu gibt es Fördermittel, welche die beanspruchte Beratung in erheblichem Maße bezuschussen können.

Grundsätzlich ist für eine erfolgreiche Gründung eine gründliche Vorbereitung unerlässlich. Gründer*innen sollten hierbei insbesondere umfassende Marktforschung betreiben, um sowohl ihre Zielgruppe als auch den aktuellen und potenziellen Wettbewerb im Detail zu verstehen sowie ein detailliertes Geschäftskonzept (Businessplan inklusive Finanzierungsplan) entwickeln, das auch zukünftige Eventualitäten berücksichtigt.

Von öffentlicher bzw. staatlicher Seite sind allerdings auch wesentliche Beiträge zu leisten, um Gründungsförderung effektiv und effizient zu machen:

- Fokus auf Zukunftsbranchen: Förderprogramme sollten sich auf innovative Bereiche wie Digitalisierung, Nachhaltigkeit und neue Technologien konzentrieren und nur dann einsetzen, wenn keine Finanzierung über den Markt möglich scheint.

- Vereinfachung der Antragsprozesse: Bürokratische Hürden bei der Beantragung von Fördermitteln sollten abgebaut werden, um den Zugang zu erleichtern (Kosten der Antragstellenden) und auch die volkswirtschaftlichen Kosten auf der Verwaltungsseite zu verringern.

- Flexibilisierung der Förderkriterien: Die Förderkriterien sollten an die sich schnell ändernden Marktbedingungen angepasst werden. Dies scheint insbesondere bei der zunehmenden Geschwindigkeit der Entwicklung notwendig zu werden.

- Verstärkte Beratung und Coaching: Neben finanzieller Unterstützung sollten Gründende auch Zugang zu Expert*innenwissen und Netzwerken erhalten. Dies hilft gerade in der Anfangszeit, viele Fehler zu vermeiden und reduziert damit zugleich auch das notwendige Finanzierungsvolumen einer Gründung.

- Förderung von marktorientiertem Risikokapital: Um eine Kannibalisierung von marktorientierten Kapitalgeber*innen möglichst zu vermeiden oder zumindest zu verringern, sollten die gegebenenfalls noch zu geringen Volumina an Risikokapital durch eine Dopplung/Spiegelung von privaten VC-Geber*innen oder Business Angels erhöht werden.

Tim Weinel, espero

Die Finanzierung ist für viele Gründer*innen nach wie vor eines der zentralen Themen und gleichzeitig eine der größten Herausforderungen, schaffen es doch nur die wenigsten von ihnen, mit vorhandenen Mitteln ein langfristig tragfähiges Konzept aufzustellen und das auch noch zu skalieren. Doch egal, ob es um die erste Anschubfinanzierung, die Skalierung des Unternehmens oder langfristige Investitionen geht: Ohne ausreichend Kapital bleibt das größte Potenzial in der Regel ungenutzt oder bereits vorhandenes Potenzial kann gar nicht erst umgesetzt werden. Doch welche Hürden sind es, die Gründer*innen dabei häufig im Weg stehen?

Und wie gelingt es 2025, das volle Potenzial der Gründungsförderung auszuschöpfen?

Fördermittel sowie Zuschüsse bieten vielen Gründer*innen gute Möglichkeiten, ihre Unternehmen und Ideen zu finanzieren, erfordern aber oft aufwendige Antragsprozesse und eine Vielzahl an Dokumenten, an denen viele Gründer*innen scheitern – sei es aus Frust, aus fehlendem Wissen oder aus Unverständnis. In der Regel wird der administrative Aufwand unterschätzt und wertvolle Zeit geht verloren. Dabei kann auch die Wahl der richtigen Finanzierungsquelle entscheidend sein. Doch dazu muss man sich zunächst im Dschungel der Möglichkeiten zurechtfinden. Ob Förderprogramm, Eigenkapital, Bankdarlehen, Business Angels, Venture Capital oder eine andere Finanzierungsform – Möglichkeiten, die vorhanden sind, sollten gegeneinander abgewogen und genau eruiert werden – mit all ihren jeweiligen Konsequenzen.

Eine weitere Herausforderung vieler Gründer*innen ist schlichtweg mangelnde Finanzkompetenz. Viele junge Unternehmer*innen sind zwar Expert*innen in ihrem Fachgebiet, aber nicht zwingend bei den Finanzen. Themen wie Cashflow-Management, Kostenplanung und steuerliche Optimierung werden oft vernachlässigt, was zu Liquiditätsengpässen führen kann. Hinzu kommt, dass eine gute Idee allein nicht ausreicht – Investor*innen erwarten durchdachte Businesspläne, realistische Finanzprognosen und klare Exit-Strategien. Hier fehlt es häufig an professioneller Aufbereitung und klarer Kommunikation.

Was können Gründer*innen also tun, um ihre Finanzierungsstrategie zu optimieren?

Ein fundiertes Wissen über Förderprogramme, Finanzierungsarten und steuerliche Anreize ist essenziell. Wer das nicht hat, sollte darüber nachdenken, professionelle Beratung in Anspruch zu nehmen – ob nun über eine qualifizierte Gründungsberatung oder im Austausch mit anderen Gründer*innen, beispielsweise im Rahmen von Gründer*innentreffs oder -stammtischen. Vor allem frühzeitige Information hilft, keine Chance ungenutzt zu lassen. Das heißt, Finanzierung sollte von Anfang an ein Thema sein und an Relevanz nicht verlieren. Ein durchdachtes Finanzkonzept mit einer realistischen Einschätzung des Kapitalbedarfs, klaren Zielsetzungen und einem nachvollziehbaren Budget ist ebenso unerlässlich. Ein starkes Netzwerk zu potenziellen Investor*innen, Mentor*innen und anderen Gründer*innen kann wertvolle Kontakte sowie Wissen vermitteln. Neben klassischen Finanzierungswegen bieten sich je nach Unternehmen zudem auch alternative Lösungen wie Crowdfunding, Revenue-Based Financing oder strategische Partnerschaften an, die es zu prüfen gilt.

Gründungsförderungen sind nicht nur finanzielle Hilfsmittel, sondern ein essenzieller Treiber für Innovation und Wirtschaftswachstum. Damit diese Relevanz erhalten bleibt, braucht es in der Zukunft ein noch besseres Zusammenspiel bzw. einen besseren Austausch zwischen Politik, Wirtschaft und Start-ups. Die Politik sollte die Förderstrukturen weiter an die Bedürfnisse der Gründer*innen anpassen, insbesondere in Bezug auf Digitalisierung, Nachhaltigkeit und Flexibilität. Unternehmen können verstärkt als Investor*innen oder strategische Partner*innen auftreten, um Innovationen zu fördern und den Weg für Start-ups zu ebnen. Gründer*innen selbst müssen aktiver auf die Notwendigkeiten hinweisen und gemeinsam daran arbeiten, die Sichtbarkeit und Attraktivität von Förderprogrammen zu erhöhen.

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Die Hürden sind hoch

Leasing-Gesellschaften machen oft einen Bogen um Gründer. Dennoch kann Leasing in Einzelfällen interessant sein. Für wen die Finanzierungsform in Frage kommt.

Es gibt kaum ein Wirtschaftsmagazin, das nicht regelmäßig über Leasing berichtet. In den Artikeln werden meist die Vorteile dieser Finanzierungsform gepriesen: Als einer der großen Vorteile gilt, dass Leasing Steuern spart, weil die Raten als Betriebsausgaben voll absetzbar sind. Außerdem erscheinen die Leasing-Gegenstände nicht in der Bilanz des Unternehmers, was wiederum der Eigenkapitalquote und dem Verschuldungsgrad zugutekommt.

Als Pluspunkt gilt ferner, dass Leasing die Abhängigkeit von Kreditinstituten verringert und dem Leasing-Nehmer ein breiterer finanzieller Handlungsspielraum zur Verfügung steht. Auch das Argument, mit Leasing sei man immer auf dem neuesten Stand der Technik, weil man alle paar Jahre ein neues Produkt erhält, wird meist als Vorteil aufgeführt. Vor allem aber spricht der „Pay-as-you-earn-Gedanke“ fürs Leasing, also die Tatsache, dass die Leasing-Raten parallel zur Nutzung des Gegenstands anfallen, sodass sich das Objekt quasi selbst finanziert.

Franchise-Nehmer relevant

Das ist alles richtig. Und doch ist es nur die halbe Wahrheit. Denn Leasing ist nicht per se das beste Finanzierungsinstrument. Den Vorteilen stehen auch Nachteile wie beispielsweise relativ hohe Kosten entgegen. Und es ist schon gar nicht für jeden das Instrument der Wahl. Denn eine Gruppe von Unternehmern wird fast gänzlich vom Leasing ausgeschlossen: Gründer. „Für Existenzgründer ist Leasing eine eingeschränkte Option“, sagt Frank Hagmann, Geschäftsführer der UVW-Leasing GmbH im badischen Ettlingen. „Wir finanzieren Gründer selten und wenn, dann nur unter bestimmten Voraussetzungen.“ Die größten Chancen auf eine Leasing-Finanzierung hätten Franchise-Nehmer. „Franchise-Nehmer lehnen wir selten ab“, sagt Hagmann. „Allerdings müssen wir vom Franchise-Konzept überzeugt sein.“ Das ist zum Beispiel der Fall, wenn der Franchise-Geber bereits mehrere Standorte erfolgreich betreibt bzw. von einem Franchise-Nehmer betreiben lässt.

So wie etwa die Enchilada Franchise GmbH mit Sitz in Gräfelfing bei München. Mit rund 100 Betrieben zählt die Gruppe nach eigenen Angaben zu den erfolgreichsten Unternehmen im Bereich der Erlebnis- und Freizeitgastronomie in Deutschland. Eines der neuesten Häuser ist das „Enchilada“ in Bruchsal. Im Oktober 2012 wurde es von Geschäftsführer Frederik Nagel eröffnet. Franchise-Nehmer Nagel gehört zu den Gründern, für die Leasing eine Option ist – und der sich für die Zusammenarbeit mit der UVW-Leasing entschieden hat. „Ich brauchte Kapital in Höhe eines sechsstelligen Betrags“, sagt der 24-Jährige. Ein Großteil sei in Form von Gesellschafterdarlehen bereitgestellt worden. Den Rest, einen fünfstelligen Betrag, habe er per Leasing finanziert.

Dies ist ein Auszug aus einem aktuellen Artikel unseres Print-Objekts StartingUp:

Den vollständigen Artikel lesen Sie in der aktuellen StartingUp - Heft 04/13 - ab dem 07. November 2013 im Handel oder jederzeit online bestellbar in unserem Bestellservice-Bereich

Was sind NFTs und wie werden sie in Zukunft gehandelt werden?

Von NFTs ist derzeit vielfach die Rede. Immer wieder begegnet man Berichten von Menschen, die angeblich in kurzer Zeit eine Menge Geld durch den NFT-Handel erworben haben. Wir wollen uns an dieser Stelle einmal anschauen, was NFTs eigentlich sind und wie sie gehandelt werden können.

Was ist eigentlich ein NFT?

Die Abkürzung NFT steht für „Non-Fungible Token“. Die Bezeichnung non-fungible weist darauf hin, dass es sich um einen einzigartigen Token handelt, welcher nicht austauschbar ist. Somit stehen NFTs beispielsweise im Gegensatz zur bekannten Kryptowährung Bitcoin. Ein Bitcoin ist „fungible“, das heißt, er ist austauschbar und kann ganz einfach gegen einen anderen Bitcoin ausgetauscht werden, ohne dass deswegen eine Wertänderung eintritt. Auch unsere „normalen“ Währungen sind austauschbar. Wenn wir einen Euro haben, bleibt der Wert gleich, auch wenn wir ihn durch einen anderen Euro austauschen.

NFTs sind dagegen mit digitalen Inhalten verknüpft und deswegen Unikate. Sie können beispielsweise mit Erstausgaben von Büchern oder seltenen Sammelkarten verknüpft werden. Wenn ein NFT also ausgetauscht wird, ist er mit einem anderen Inhalt verknüpft und dementsprechend kann sich dann auch der Wert verändern.

Auf brokerdeal.de kannst du dich über verschiedene NFTs informieren und auch Antworten finden, wenn du dir die Frage stellst „welche NFTs kaufen?“

Die Funktionsweise von NFTs

Die Grundlage für NFTs bildet die Blockchain. Dadurch können Besitzer sicher und eindeutig identifiziert werden. In den meisten Fällen bildet die Ethereum-Blockchain die Basis für NFTs.

Die Besonderheit der Ethereum-Blockchain ist, dass auf ihr nicht nur Tokens gespeichert werden können, sondern auch noch weitere Funktionalitäten dafür. Dies ist über die sogenannten Smart Contracts möglich, ohne die man nicht mit NFTs handeln kann. Die Ethereum-Blockchain ist also besonders geeignet für NFTs, da auch die dazugehörigen individuellen Informationen auf ihr gespeichert werden. Es entsteht ein digitales Original. So kann man mit NFTs Musik, Sammlerstücke, Bilder und viele weitere Dinge sammeln oder auch damit handeln.

Wie sieht die Zukunft von NFTs aus?

Eigentlich gibt es NFTs bereits seit 2014. Der Durchbruch ließ allerding etwas auf sich warten, denn erst seit 2021 sind die Tokens plötzlich in aller Munde.

Seit letztem Jahr stellen NFTs den größten Krypto-Trend dar und es gibt einen richtigen Hype darum. Laut Experten-Prognosen sollen die Non-fungible Tokens in diesem Jahr schließlich in den Mainstream kommen.

Allerdings gibt es auch hier ein paar Punkte, die man als Käufer von NFTs beachten sollte. So stellt der Kauf auch immer ein gewisses Risiko dar, denn sobald die Nachfrage an einem Objekt zurückgeht, kann der Wert des entsprechenden NFT ganz schnell in den Keller rutschen. Außerdem solltest du wissen, dass du durch den Kauf eines NFTs allein noch nicht unbedingt ein Eigentumsrecht am jeweiligen Wert-Objekt hast. Es ist nämlich so, dass im Grunde jeder NFTs herstellen und damit handeln kann. Deshalb ist es immer wichtig, dass du dich als Käufer genau über das Objekt und dessen Wert informierst, bevor du NFTs kaufst.

Eine weitere Schwierigkeit könnte auf dich zukommen, wenn du NFTs wieder verkaufen willst. Die Marktliquidität dafür ist derzeit noch nicht wirklich hoch und es kann dementsprechend schwierig sein, einen Käufer zu finden. Womit wir wieder beim Thema risikobehaftete Investition wären.

Wo kann man NFTs handeln?

Für den Handel mit NFTs musst du dich auf einer Plattform anmelden, auf der das möglich ist. Derzeit gibt es schon einige Handelsplätze, auf denen das möglich ist und es werden sicher noch einige dazukommen.

Auch die Geschäftsfelder von NFT-Handelsplätzen haben sich bereits vergrößert. So gibt es bereits Kryptobörsen mit NFT-Marktplatz, an denen die non-fungible Tokens als Kreditsicherheit geboten werden.

Wie bereits erwähnt basieren die meisten NFTs auf der Ethereum-Blockchain. Das bedeutet, dass auch die Kryptowährung Ether als bevorzugtes Zahlungsmittel dafür gilt. Oft ist also das Vorhandensein eines Ethereum-Wallet eine Voraussetzung für den NFT-Handel. Du musst also vorher Ether erwerben. Dies machst du wiederum über einen Onlinebroker, der diese im Angebot hat.

Einsatzbereiche von NFTs

Die Einsatzbereiche von NFTs sind vielfältig und es gibt quasi keine Grenzen dafür. Mittlerweile werden schon viele Ereignisse, Items und auch Gegenstände als non-fungible Tokens gehandelt.

Auch virtuelle Dinge können damit gehandelt werden. So kommen sie beispielsweise schon vielfach in Videospielen zum Einsatz, um damit virtuelle Währungen, Avatare, Waffen und Skins damit zu kaufen oder zu verkaufen. Auch für Videos, Musik, legendäre Momente aus dem Sport oder anderen Bereichen oder wertvolle Sammelkarten kommen die Tokens zum Einsatz.

Falls du dich jetzt fragst, ob mit NFTs auch reale Güter gehandelt werden können: ja, das ist möglich. Es werden auch gefragte Güter wie Autos, Designerschuhe, Immobilien und so weiter tokenisiert.

Steuern sparen leicht gemacht: Die besten Tipps für Gründer

Das Buchhaltungs-ABC für Unternehmer: Alles, was Sie beachten müssen, wenn Sie eine Firma gründen und Steuern sparen möchten. Jetzt lesen und starten!

Steuern sparen als Gründer: Von Altersvorsorge bis Zehn-Tage-Regel

Wer sich selbstständig gemacht hat, weiß, dass jede gewonnene Freiheit mit einer neuen Pflicht einhergeht. Zwar muss man sich nicht mehr mit einem anstrengenden Chef oder nervigen Urlaubssperren herumschlagen, dafür wartet aber ein Berg an Rechnungen und Steuerrechtsparagraphen. Für Gründer eines Unternehmens birgt der erste Jahresabschluss einige unwillkommene Überraschungen – meist sind die steuerlichen Abzüge doch höher als gedacht. Aber Selbstständigkeit muss nicht zwingend teuer sein. Vielmehr kommt es vor allem auf die richtige Buchführung an. Je nachdem, wie Sie Ihre Finanzen verwalten, können Sie auch als Gründer eine beachtliche Menge an Steuern sparen.

Dieser Ratgeber verrät, mit welchen einfachen (und völlig legalen) Tricks Sie den größten Gewinn aus Ihrem Unternehmen ziehen – von „A“ wie Altersvorsorge bis „Z“ wie Zehn-Tage-Regel.

Altersvorsorge versteuern

Gerade in der Anfangsphase machen sich Selbstständige oft wenig Gedanken um den Ruhestand und ihre Altersvorsorge. Aber ein frühzeitiger Weitblick lohnt sich – und zwar nicht nur für die Zukunft, sondern auch für die Gegenwart. Denn: Investitionen in die Altersvorsorge verhelfen Firmengründern zu steuerlichen Ersparnissen. Zu solchen Investitionen gehören Zahlungen an folgende Institutionen:

- private Rentenversicherung für Freiberufler (auch „Rürup“-Rente genannt)

- gesetzliche Rentenversicherung

- berufsständische Versorgungswerke

- landwirtschaftliche Alterskassen

All diese Beiträge können Sie als „Sonderausgaben“ in der Einkommenssteuererklärung bis zu einer gewissen Summe geltend machen. Für das Kalenderjahr 2017 lag die Höchstsumme für Alleinstehende bei circa 23.000 Euro. Nachdem Sie sich eine eigene Existenz aufgebaut haben, macht es also Sinn, jährlich einen entsprechenden Betrag einzuzahlen und sich entsprechende Vergünstigungen zu sichern.

Betriebsausgaben erhöhen

Dieser Steuerspartipp scheint so simpel und offensichtlich, dass ihm viele Unternehmer zu wenig Beachtung schenken. Generell zieht das Finanzamt nicht den gesamten Umsatz, sondern den tatsächlichen Gewinn in Betracht. Den Gewinn ermitteln Selbstständige in der Steuerklärung über die sogenannte Einnahmen-Überschuss-Rechnung, kurz EÜR. Dabei gilt die Formel:

Betriebseinnahmen – Betriebsausgaben = Gewinn

Ergo: Je höher die Betriebsausgaben, desto niedriger der Betrag, den das Finanzamt als Maßstab für Ihre Steuerabgaben verwendet. Deshalb sollten Sie genau prüfen, welche Aufwendungen Sie unter dieser Kategorie verbuchen können. Zu Betriebsausgaben zählen unter anderem:

- Miete für geschäftliche Räumlichkeiten

- Einrichtung und Arbeitsmaterialien

- Kosten für Fortbildungsmaßnahmen

- Löhne und Gehälter für Personal

- Fahrtkosten (30 Cent pro Kilometer für jede einfache Fahrt zwischen Arbeits- und Wohnort)

Achten Sie jedoch auf die jeweiligen Höchstbeträge pro Kalenderjahr. Sog. geringfügige Wirtschaftsgüter (GWG), d.h. Kleininvestitionen in einzelne Gegenstände wie Telefone, Drucker oder Kaffeemaschinen, können Sie bis zu einem Bruttobetrag von 952 Euro komplett ansetzen. Teurere Anschaffungen müssen Sie dagegen über mehrere Jahre hinweg abschreiben.

Übrigens gibt es sogar die Möglichkeit, Geschenke als Betriebsausgaben abzusetzen. Dazu gehören firmeninterne Aufmerksamkeiten zu Weihnachten genau wie Benzingutscheine. Auch mit Präsenten für Personen außerhalb des Betriebes können Sie als Gründer Steuern sparen. Dabei schreibt das Finanzamt normalerweise eine jährliche Höchstgrenze von 35 Euro pro Person vor. Jedoch gilt diese Regel bei einigen teuren Geschenken nicht, beispielsweise:

- Preise im Rahmen von Gewinnspielen

- Kondolenzgeschenke

- Spargutscheine von Kreditunternehmen

In solchen Fällen dürfen Sie die entstandenen Kosten in vollem Umfang ansetzen.

Betriebsvorrichtungen gesondert abschreiben

Wenn Sie in Ihrem Büro Umbauarbeiten durchführen lassen, geben Sie auch diese Kosten in Ihrer Steuererklärung an. Dabei unterscheidet das Finanzamt jedoch zwischen zwei Kategorien:

- Kosten für Baumaßnahmen am Gebäude selbst:

- Diese müssen Unternehmer über einen Zeitraum von 33 Jahren abschreiben.

- Kosten für Betriebsvorrichtungen: Dazu gehören Anlagen, die nicht Teil des Gebäudes an sich sind und separat eingebaut werden, beispielsweise Maschinen, Ladeneinbauten oder Raumklimatisierung. Kosten für diese Vorrichtungen müssen Sie maximal 15 Jahre lang abschreiben.

Auch hier gilt: Je länger die Abschreibung insgesamt dauert, desto weniger sparen Gründer Steuern ein. Daher sollten Sie bei der Baufirma immer mindestens zwei getrennte Rechnungen anfordern: Eine für Arbeiten am Gebäude und eine für Betriebsvorrichtungen.

Investitionsabzugsbetrag nutzen

Bei der Steuererklärung kommt es nicht nur darauf an, welche Ausgaben Sie angeben, sondern vor allem, wann Sie dies tun. Generell müssen Unternehmer größere Anschaffungen linear abschreiben. Das bedeutet, dass Sie über einen längeren Zeitraum jedes Jahr einen gleichbleibenden Betrag absetzen, bis die Gesamtsumme versteuert ist. Diese Regelung bringt aus Unternehmersicht oftmals Nachteile: Während Sie die hohen Rechnungen sofort bezahlen, erhalten Sie die steuerlichen Vergünstigungen unter Umständen erst drei Jahrzehnte später.

In dieser Hinsicht bietet der sog. Investitionsabzugsbetrag (IAB) einen Vorteil für kleinere und mittlere Betriebe. Dank dieser Regelung können Sie nämlich für das laufende Geschäftsjahr Anschaffungen absetzen, die in der aktuellen Inventur noch gar nicht verzeichnet sind. Das funktioniert folgendermaßen:

1. Sie haben im Vorjahr nicht mehr als 100.000 Gewinn erwirtschaftet.

2. Sie planen für die nächsten drei Jahre Investitionen.

3. Sie setzen 40 Prozent der voraussichtlichen Ausgaben für diese Investitionen bereits in diesem Kalenderjahr ab.

Der Investitionsabzugsbetrag erweist sich vor allem in den ersten Jahren nach der Gründung als eine wirksame Methode, um Höchstbeträge für Abschreibungen gezielt auszunutzen und dadurch Steuern zu sparen.

Kleinunternehmerregelung wahrnehmen

Generell sind alle Unternehmen verpflichtet, eine Umsatzsteuer (umgangssprachlich „Mehrwertsteuer“) zu erheben. Dabei müssen sie für alle Leistungen einen gewissen Prozentsatz zusätzlich in Rechnung stellen und direkt ans Finanzamt überweisen. Das heißt, selbst wenn das Geld noch nicht auf Ihrem Konto eingegangen ist, müssen Sie bereits die Umsatzsteuer abführen. Solche Vorauszahlungen lassen sich allerdings unter bestimmten Umständen vermeiden. Kleinere Unternehmen, die im Jahr einen Umsatz unter 600.000 Euro bzw. Gewinn unter 60.000 Euro erzielen, dürfen die Ist-Versteuerung anwenden. Dabei zahlen sie die Umsatzsteuer erst dann ans Finanzamt, wenn der Kunde die jeweilige Rechnung tatsächlich beglichen hat.

Darüber hinaus können Sie dank der Kleinunternehmerregelung umsatzsteuerliche Abgaben vollständig umgehen, wenn die folgenden Kriterien zutreffen:

1. Ihr Umsatz lag im vergangenen Jahr unter 17.500 Euro

2. Ihr Umsatz wird im laufenden Jahr nicht über 50.000 Euro liegen.

Laut Paragraph §19 des Umsatzsteuergesetzes (UStG) sind alle Betriebe, die diese Voraussetzungen erfüllen, von der Umsatzsteuerpflicht befreit. In diesem Fall bleibt ihnen ein erhebliches Maß an bürokratischem Aufwand erspart. Daher sollten Sie zu Beginn genau planen, zu welchem Zeitpunkt Sie die Gründung Ihrer Firma anmelden. Je später im Jahr Sie dies tun, desto leichter wird es, beim ersten Jahresabschluss die Obergrenze von 17.500 Euro nicht zu überschreiten.

Rückstellungen bilden

Dieses Verfahren funktioniert ähnlich wie der Investitionsabzugsbetrag: Indem Unternehmensgründer vorausschauend kalkulieren, sparen sie Steuern für das laufende Geschäftsjahr. Unter „Rückstellungen“ versteht man Ausgaben, die zwar schon abzusehen sind, aber bei denen noch unklar ist, wie hoch sie ausfallen bzw. wann sie vollständig gezahlt werden. Dies ist beispielsweise der Fall, wenn zum Jahresende Reparaturen im Büro anstehen, aber die Handwerker ihre Arbeiten nicht bis Dezember abschließen können. Solche ungewissen finanziellen Verpflichtungen können Sie frühzeitig beim Finanzamt geltend machen. Dafür müssen Sie lediglich eine Begründung für die ungewisse Verbindlichkeit vorlegen und die Höhe der Rückstellung „nach bestem Gewissen“ schätzen.

Sonderabschreibungen erstellen