Aktuelle Events

Ab in die Gewinn-Zone

Die wichtigsten Unternehmens-Kennzahlen

Autor: Jan-Marc KöpWie Sie Ihre fixen und variablen Kosten ermitteln und darauf basierend die Gewinnschwelle berechnen, erläutert Gründungscoach Jan-Marc Köp am Beispiel der Gründerin Elise Higgins.

In den ersten beiden Folgen unserer kurzen Einführung in die BWL konnten Sie mitverfolgen, wie Elise Higgins von ersten zögerlichen Schritten in die Kosten-Leistungs-Rechnung (KLR) zu einer überzeugten Anwenderin ebendieser geworden ist. Da sie nunmehr erkannt hat, dass die KLR ihr helfen kann, ein zahlenbasiertes Unternehmenssteuerungssystem einzuführen, möchte sie nun damit beginnen. Und da Elise zu den Menschen gehört, die, wenn sie sich einmal für etwas entschieden haben, dies auch ganz und gar machen, entscheidet sie sich, ihr Controlling auf Basis der Teilkostenkalkulation durchzuführen.

Variable und fixe Kosten ermitteln

Um dieses einführen zu können, unterteilen wir ihre Kosten erst einmal in fixe Kosten und variable Kosten. Zur Unterscheidung der beiden Kostenarten lautet die entscheidende Frage: Sind die Kosten abhängig von der „ausgebrachten Ausbringungsmenge“ oder nicht? Die Kosten, deren Höhe sich nach der erbrachten Leistung richtet, nennt man variable Kosten; die, die sich hiernach nicht richten, nennt man fixe Kosten.

Entscheidend ist hierbei nicht die Frage, wie regelmäßig die Kosten anfallen oder ob sie immer in der gleichen Höhe anfallen. Die entscheidende Frage ist, ob sie sich alleine durch eine Veränderung der Ausbringungsmenge ändern. Die BWL bietet verschiedene mathematische Ansätze, fixe von variablen Kosten zu unterscheiden. Sie kennt aber auch die buchhalterische Methode, die besagt, dass ich als Unternehmer (gemeinsam mit einem Buchhalter) festlege, welche Kosten fix und welche variabel sind. Diese Methode ist zwar durchaus willkürlich, führt aber bei guter Festlegung auch zu entsprechend guten Ergebnissen. Elise und ich wenden diese Methode an und legen gemeinsam die folgenden Fixkosten fest:

Personalkosten 5000 Euro, Miete 2000 Euro, Bürobedarf 50 Euro, Telefon 100 Euro, Werbung 200 Euro, Steuerberatung 100 Euro, Versicherungen und Sonstiges 550 Euro, kalkulatorischer Unternehmerlohn 2500 Euro, Abschlag für Übernahme 2000 Euro. Das ergibt eine fixe Summe von 12.500 Euro.

Variable Kosten fallen bei Elise nur für das von ihr verbrauchte Material wie Blumen, Dekoartikel etc. an. Elise, die ja die Zahlen ihrer Vorgängerin kennt, ermittelt nun einen durchschnittlichen Verkaufspreis und die dazu gehörigen durchschnittlichen variablen Kosten. Unter der Berücksichtigung des neu aufzunehmenden Bereiches Ikebana ermittelt Elise einen durchschnittlichen Verkaufspreis von 30 Euro. Dem stehen im Durchschnitt variable Kosten in Höhe von 10 Euro gegenüber. Das Rechnen mit Durchschnittswerten führt natürlich zu Unschärfen, wie Elise sofort feststellt. Diese wollen und werden wir in der nächsten Folge der Kolumne mit der mehrstufigen Deckungsbeitragskalkulation auf Teilkostenbasis ausgleichen.

Die jetzt ermittelten Zahlen nutzen wir erst einmal, um den Deckungsbeitrag I pro verkauftem Strauß zu ermitteln: Verkaufspreis 30 Euro – variable Kosten 10 Euro = Deckungsbeitrag I 20 Euro.

Wie viele Blumensträuße muss Elise verkaufen?

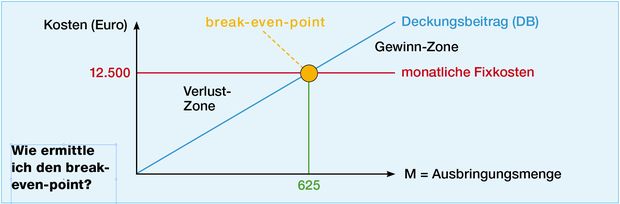

Die spannende Frage lautet nun: Wie viele Sträuße muss Elise monatlich verkaufen, um ihre gesamten Kosten decken zu können? Diese Frage wollen wir grafisch beantworten, wozu wir zunächst ein Koordinatensystem aufzeichnen (Vgl. die Grafik auf dieser Seite). In dieses tragen wir nun die monatlichen Fixkosten (12.500 Euro) ein. Sie erinnern sich: Fixkosten sind unabhängig von der „erbrachten Ausbringung“.

Selbst wenn Sie einen Monat nicht arbeiten, somit nichts produzieren, fallen Ihre Fixkosten in voller Höhe an. Und egal, wann Sie die einzelnen Rechnungen bezahlen: Wenn Sie am Monatsersten aufstehen, sind die Kosten in voller Höhe da. Da sie sich aber durch Ihre Ausbringungsmenge M nicht ändern, können wir sie wie folgt eintragen. Wenn Elise am Monatsersten aufsteht, hat sie noch nichts verkauft, ihr Deckungsbeitrag kann daher nur 0 Euro sein. Mit jedem verkauften Blumenstrauß erhöht dieser sich nun um 20 Euro, sodass wir als weitere Gerade die Gerade DB eintragen können.

Ziehen wir nun eine Hilfslinie vom Schnittpunkt der beiden Geraden nach unten zur Achse Ausbringungsmenge, so sehen wir, dass wir diese bei der Menge M=625 schneiden.

Seite 1 von 2

Diese Artikel könnten Sie auch interessieren:

Verkaufen ohne Shop: Zahlungen erhalten mit PayPal Open

Sie verkaufen digitale Kunst, Online-Kurse oder Handgemachtes? Dafür ist ein Shop nicht zwingend nötig. Mit Zahlungslinks und Kaufen-Buttons von PayPal erhalten Sie Ihre Zahlungen, wo die Verkäufe entstehen – schnell, sicher und unkompliziert.

Zahlungen empfangen, wo Ihre Community ist

Viele Soloselbständige nutzen Social Media, E-Mails oder Messenger nicht nur zur Kommunikation, sondern auch zur Vermarktung ihrer Produkte. Mit den passenden Tools können sie dort zusätzlich direkt Zahlungen empfangen – ganz ohne Onlineshop oder technisches Setup.

PayPal Open bietet drei flexible Möglichkeiten, Zahlungen zu erhalten:

- Zahlungslinks, die schnell geteilt werden können, etwa per E-Mail, DM, Post oder QR-Code.

- Kaufen-Buttons, die sich in eine bestehende Seite integrieren lassen, zum Beispiel in ein Link-in-Bio-Tool oder eine Landingpage.

- Tap to Pay macht Ihr Smartphone zum Zahlungsterminal (kompatibles Smartphone vorausgesetzt).

Alle Varianten funktionieren schnell, mobiloptimiert und bieten eine vertraute Nutzererfahrung. Damit wird der Ort, an dem Interesse entsteht, direkt zum Verkaufsort.

Zahlungslinks: Vom Post zur Bezahlung in Sekunden

Ein Kauf beginnt nicht im Warenkorb, sondern dort, wo Interesse entsteht: in einem Post, einer Story oder einer E-Mail. Genau hier setzen Zahlungslinks von PayPal an: Sie führen direkt von der Produktinfo zur Zahlung, ohne Umwege über externe Plattformen.

Das ist besonders hilfreich bei:

- digitalen Produkten

- E-Book-, Kurs- oder Software-Verkäufen

- (Online-)Vorbestellungen oder Trinkgeld-Modellen

Ein Zahlungslink erzeugt eine eigene Bezahlseite mit Titel, Preis, Beschreibung und Produktbild. Varianten wie Größen oder Farben sind ebenso integrierbar wie frei wählbare Preise. Versandkosten und Steuern können automatisch berechnet werden.

Der fertige Zahlunglink lässt sich flexibel teilen: per Messenger, E-Mail, Social Media oder als QR-Code auf einem Produktetikett oder Tischaufsteller. Die Zahlungsseite unterstützt gängige Zahlarten wie Kreditkarte, Wallets sowie ausgewählte regionale Methoden wie SEPA-Lastschrift, iDEAL oder Swish – je nach Land und Verfügbarkeit für die jeweiligen Käufer:innen.

Besonders praktisch: Ihre Kund:innen brauchen dafür kein eigenes PayPal-Konto. So können Zahlungen sicher und bequem online abgewickelt werden.

Für Selbständige, die regelmäßig digitale Inhalte verkaufen, ist das eine einfache Möglichkeit, Zahlungen mit PayPal zu empfangen, ohne ein klassisches Shopsystem aufsetzen zu müssen.

Kaufen-Buttons: Ihre Seite wird zur Verkaufsfläche

Wer bereits eine Website oder ein Link-in-Bio-Tool nutzt, kann PayPals Warenkorb- oder Kaufen-Buttons mit wenigen Zeilen Code integrieren. Damit verwandeln Sie eine einfache Landingpage in eine funktionale Verkaufsfläche. Sie erstellen den Button in Ihrem PayPal-Konto und erhalten automatisch den passenden HTML-Code, der nur noch kopiert und in die Website eingefügt wird. Kund:innen klicken, zahlen mit ihrer bevorzugten Methode und der Betrag wird direkt gutgeschrieben.

Sie behalten die volle Kontrolle über Ihre Gestaltung, Storytelling und Nutzerführung und profitieren gleichzeitig von einem verlässlichen Check-out, der hilft Vertrauen zu schaffen. Eine schlanke Lösung für alle, die ihr Angebot online präsentieren und Zahlungen direkt abwickeln möchten.

Mit Tap to Pay ganz einfach vor Ort verkaufen

Neben den digitalen Optionen können Sie auch vor Ort Zahlungen annehmen: direkt über Ihr Smartphone. Mit der PayPal-Funktion „Tap to Pay“ akzeptieren Sie kontaktlose Zahlungen per Karte oder Wallet ohne separates Kartenlesegerät. Alles, was Sie benötigen, ist ein kompatibles iPhone oder Android-Gerät mit NFC-Funktion (Tap to Pay funktioniert auf Geräten mit Android 8.0, NFC-Funktionen und Google Play Services. iOS ab iPhone XS und höher).

Besonders praktisch ist das beispielsweise für:

- Märkte, Pop-up-Stores

- Workshops und Live-Events

- Verkäufe im kleinen Rahmen, bei denen Flexibilität zählt

Toxic Funding – Geld ist nie nur Geld

Wenn Investor*innen Kultur zerstören. Oder: Warum Unternehmenskultur das wahre Anlagegut ist.

In der Start-up-Szene gilt Kapital oft als Heilsbringer. Wer es schafft, ein Investment zu sichern, hat es geschafft – so die gängige Logik. Doch kaum jemand spricht darüber, welchen Preis dieses Kapital fordert. Denn Geld ist nie nur Geld. Es trägt Energie, Interessen und Absichten in sich. Wenn diese nicht zu den Werten des Unternehmens passen, wird aus Wachstum Druck, aus Motivation Kontrolle, aus Vision Zersetzung.

Die toxische Dynamik beginnt selten offensichtlich. Am Anfang ist da meist Begeisterung: ein(e) Investor*in, der/die an dich glaubt, Türen öffnet, Potenziale sieht. Doch mit jedem Reporting, jeder zusätzlichen KPI, jeder strategischen Forderung verschiebt sich etwas im System. Der Fokus wandert von der Idee auf die Rendite, vom Menschen auf die Zahl, von der Kultur auf das Kapital – und genau hier kippt die Energie.

Manchmal ist es nicht einmal böse Absicht, sondern das System selbst, das falsche Anreize setzt. Der Kapitalmarkt liebt Beschleunigung, nicht Beständigkeit. Er honoriert Wachstum, nicht Werte. Wer auf diesem Spielfeld spielt, braucht mehr als Mut – er/sie braucht Bewusstsein. Denn jedes Investment ist auch ein Eingriff in das Nervensystem eines Unternehmens. Doch echte Stärke zeigt sich nicht im Tempo, sondern in der Fähigkeit, Stabilität zu halten, wenn alles um einen herum beschleunigt.

Wenn Macht das Spielfeld betritt

Investor*innen bringen nicht nur Geld, sie bringen auch Einfluss. Wer Anteile hält, hält auch Macht – und Macht folgt eigenen Regeln. Wird sie weise genutzt, kann sie ein Unternehmen stabilisieren. Wird sie jedoch als Druckmittel eingesetzt, um Kontrolle zu sichern oder Wachstum zu erzwingen, wird sie toxisch.

Dann entstehen Strukturen, in denen sich Gründer*innen sich selbst verlieren. Entscheidungen werden nicht mehr aus Überzeugung getroffen, sondern aus Angst, Erwartungen nicht zu erfüllen. Menschen, die anfangs für eine Idee gebrannt haben, brennen plötzlich aus. Kultur wird zur leeren Worthülse im Pitchdeck.

Manchmal geht es noch weiter. Investor*innengruppen tauschen das Management aus, ziehen Budgets ab, blockieren Entwicklungen oder zwingen Unternehmen in Märkte, die nicht zu ihrer DNA passen. Das Ergebnis: ein Start-up, das äußerlich wächst, aber innerlich zerfällt. Und mit jedem Kompromiss an die eigenen Werte verschiebt sich der Mittelpunkt weg vom Warum hin zum Wie viel.

Man könnte sagen: Es ist die moderne Form des Kolonialismus, nur dass es diesmal nicht um Länder geht, sondern um Unternehmenskulturen. Und das Perfide daran: Der Schaden zeigt sich nicht sofort. Er wächst langsam, unsichtbar, wie eine leise Entzündung im System. Erst wenn Menschen gehen, Energie versiegt und Sinn verloren geht, wird klar, was zerstört wurde. Doch dann hilft kein Kapital mehr, denn Vertrauen lässt sich nicht kaufen.

Der unsichtbare Preis der Abhängigkeit

Viele Start-ups merken zu spät, dass sie längst abhängig sind. Term Sheets sind unterschrieben, Mitspracherechte eingeräumt, Kontrollmechanismen installiert. Was als Partnerschaft begann, fühlt sich plötzlich wie eine stille Übernahme an.

Manch eine(r) sagt sich dann: „Ich treffe keine Entscheidungen mehr, ich erfülle nur noch Erwartungen.“ Und das ist der Moment, in dem toxisches Funding seine volle Wirkung entfaltet. Nicht, weil jemand böse Absichten hat, sondern weil das System selbst dysfunktional geworden ist. Wenn Druck, Angst und Kontrolle das Nervensystem eines Unternehmens bestimmen, erstickt es an sich selbst – nicht an fehlender Innovation, sondern an fehlender Integrität.

Abhängigkeit entsteht dort, wo Visionen zu Kennzahlen werden und Entscheidungen nur noch auf Papier Sinn ergeben. Kein Geld der Welt kann ersetzen, was du an Glaubwürdigkeit verlierst, wenn du gegen deine eigenen Werte handelst.

Kultur ist kein Soft Skill – sie ist Kapital

Was viele vergessen: Kultur ist der eigentliche Kapitalwert eines Unternehmens. Sie ist die Energie, aus der alles entsteht – Kreativität, Vertrauen, Loyalität, Wachstum. Wenn sie zerstört wird, bleibt eine leere Hülle.

Die Frage ist also nicht, ob du Geld annimmst, sondern von wem und unter welchen Bedingungen. Wer sich Kapital holt, sollte nicht nur auf Bewertung oder Anteile schauen, sondern auf Haltung. Wie denken die Investor*innen über Verantwortung? Was passiert, wenn Dinge nicht nach Plan laufen? Denn in Krisenzeiten zeigt sich, ob Geld eine Partnerschaft nährt oder Machtverhältnisse offenlegt.

Gesunde Strukturen trotz externer Interessen

Es gibt Wege, sich zu schützen – nicht durch Abwehr, sondern durch Bewusstsein. Start-ups mit klaren Werten lassen sich seltener manipulieren. Wer weiß, wofür er/sie steht, erkennt schneller, wann etwas nicht mehr stimmt.

Kultur zeigt sich nicht im Leitbild, sondern im Verhalten. Vor allem dann, wenn Geld ins Spiel kommt. Je klarer du deine Grenzen kennst, desto stabiler bleibt dein System. Setze Strukturen, die Transparenz schaffen. Schaffe Räume, in denen auch Kritik an Investor*innenerwartungen ausgesprochen werden darf. Und halte dir Menschen im Umfeld, die dich erden: Mentor*innen, Coaches, Partner*innen ohne finanzielles Interesse.

Wer sich ständig nur vor Zahlen rechtfertigen muss, verliert irgendwann den inneren Kompass. Und wenn du dich selbst verlierst, verliert dein Unternehmen seine Seele.

Bewusste Partnerschaft statt Machtgefälle

Kapital kann wertvoll sein, sofern es mit Bewusstsein geführt wird. Es gibt viele Investor*innen, die langfristig denken, Werte respektieren und verstehen, dass Kultur die Grundlage von Performance ist. Sie fördern Verantwortung, nicht Abhängigkeit.

Doch diese Personen findest du nur, wenn du selbst weißt, was du willst. Frage dich vor jeder Finanzierungsrunde: Was ist der Preis, den ich zu zahlen bereit bin? Kontrolle? Geschwindigkeit? Autonomie? Und was ist dir auch dann heilig, wenn Geld knapp ist? Wer diese Fragen ehrlich beantwortet, trifft Entscheidungen nicht mehr aus Angst, sondern aus Klarheit.

Der stille Wandel

Vielleicht braucht es in dieser Zeit ein neues Bewusstsein für Geld. Nicht als Treibstoff des Wachstums, sondern als Resonanzverstärker für das, was bereits da ist. Kapital ist Energie und wirkt immer in beide Richtungen.

Bringen Investor*innen Angst, Misstrauen oder Machtstreben mit, prägt diese Energie das Unternehmen. Bringen sie hingegen Vertrauen, Weitsicht und Menschlichkeit mit, entsteht Wachstum, das Substanz hat.

Die neue Generation von Gründer*innen spürt das zunehmend. Sie will nicht mehr nur skalieren, sondern gestalten. Und sie weiß: Kultur ist das wahre Anlagegut. Denn was nützt der erfolgreichste Exit, wenn man sich selbst verliert?

Fazit

Toxic Funding ist kein Finanzthema, sondern ein Bewusstseinsthema. Kapital kann heilen oder zerstören. Das liegt nicht am Geld selbst, sondern an der Haltung derer, die es geben und die es annehmen.

Beginnen Gründer*innen, sich selbst und ihre Kultur zu schützen, entsteht eine neue Form von Wirtschaft. Eine, in der Geld wieder Mittel zum Zweck ist und nicht der Zweck selbst. Vielleicht ist das der eigentliche Wandel, den unsere Zeit braucht: weniger Investment in Kontrolle, mehr Vertrauen in Haltung. Denn Unternehmen, die auf Integrität bauen, müssen sich nicht verkaufen, um zu wachsen. Sie ziehen das richtige Kapital an, weil sie selbst wertvoll sind.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach.

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

Kredit ohne Vorkosten

Ein Kredit ohne Vorkosten kann eine interessante Option für Sie als Kreditnehmer sein, wenn Sie faire Kreditkonditionen suchen. Bei einem solchen Darlehen fallen keine zusätzlichen Gebühren für die Beantragung oder Bearbeitung an. Eine kostenlose Kreditanfrage ermöglicht es Ihnen, verschiedene Angebote zu vergleichen und das beste Darlehen ohne Gebühren zu finden. In diesem Artikel erfahren Sie, worauf Sie bei einem Kredit ohne Vorkosten achten sollten und wie Sie das beste Angebot finden können.

Was bedeutet ein Kredit ohne Vorkosten?

Ein Kredit ohne Vorkosten ist eine vorteilhafte Finanzierungsoption, bei der keine zusätzlichen Gebühren für die Kreditaufnahme anfallen. Dies bedeutet, dass Sie als Kreditnehmer keine versteckten Kosten oder Überraschungen befürchten müssen. Stattdessen profitieren Sie von transparenten Kreditkonditionen, die Ihnen einen klaren Überblick über die tatsächlichen Kosten des Darlehens geben.

Bei einem Kredit ohne Vorkosten entfallen typischerweise folgende Gebühren:

- Bearbeitungsgebühren

- Kontoführungsgebühren

- Bereitstellungszinsen

- Sondertilgungsgebühren

Durch den Wegfall dieser Kosten können Sie als Kreditnehmer erheblich sparen und Ihre finanzielle Belastung reduzieren. Die Gesamtkosten des Kredits werden somit überschaubarer und planbarer. Allerdings ist es wichtig, dass Sie die Kreditkonditionen sorgfältig prüfen und Angebote verschiedener Anbieter vergleichen, um wirklich von einem Kredit ohne Vorkosten zu profitieren.

Transparenz ist bei der Aufnahme eines Kredits ohne Vorkosten besonders wichtig. Seriöse Kreditgeber legen alle anfallenden Kosten und Konditionen offen dar, sodass Sie als potenzieller Kreditnehmer eine fundierte Entscheidung treffen können.

Vorteile eines Kredits ohne Vorkosten

Die Entscheidung für einen Kredit ohne Vorkosten bringt mehrere Vorteile mit sich:

- Kosteneinsparung: Durch den Wegfall zusätzlicher Gebühren sparen Sie bares Geld.

- Transparenz: Alle Kosten sind von Anfang an ersichtlich, was die Planung erleichtert.

- Flexibilität: Oft bieten solche Kredite mehr Spielraum bei Rückzahlungen oder Sondertilgungen.

- Vergleichbarkeit: Es fällt leichter, verschiedene Angebote direkt miteinander zu vergleichen.

Darlehen ohne Gebühren finden

Es ist möglich, ein Darlehen ohne zusätzliche Gebühren zu finden. Dafür ist es wichtig, dass Sie seriöse Kreditanbieter suchen und verschiedene Finanzierungsoptionen vergleichen. So können Sie die beste Option für Ihre persönliche Situation finden.

Ein guter Ausgangspunkt für die Suche nach einem Darlehen ohne Gebühren sind Vergleichsportale im Internet. Hier können Sie schnell und einfach verschiedene Angebote von Banken und Kreditvermittlern vergleichen. Achten Sie dabei auf folgende Punkte:

- Transparente Darstellung aller Kosten und Gebühren

- Keine versteckten Kosten oder Überraschungen im Kleingedruckten

- Seriöse und bekannte Anbieter mit guten Bewertungen

Eine weitere Möglichkeit ist es, direkt bei Ihrer Hausbank oder anderen Banken in Ihrer Nähe nach einem Darlehen ohne Gebühren zu fragen. Oft bieten Banken spezielle Konditionen für langjährige Kunden oder für bestimmte Verwendungszwecke an. Ein persönliches Gespräch kann Ihnen helfen, die individuell beste Lösung zu finden.

Online-Kreditvergleich: Vor- und Nachteile

Der Online-Kreditvergleich bietet einige Vorteile, aber auch potenzielle Nachteile:

Voraussetzungen für einen Kredit ohne Vorkosten

Wenn Sie einen Kredit ohne Vorkosten aufnehmen möchten, müssen Sie in der Regel bestimmte Voraussetzungen erfüllen. Eine der wichtigsten Anforderungen ist eine gute Bonität. Diese wird durch eine Bonitätsprüfung ermittelt, bei der Ihre Kreditwürdigkeit überprüft wird.

Die Bonitätsprüfung berücksichtigt verschiedene Faktoren, wie zum Beispiel:

- Einkommenssituation

- Beschäftigungsstatus

- Kredithistorie

- Ausgaben und Verbindlichkeiten

Neben einer guten Bonität können Kreditgeber auch Sicherheiten verlangen. Diese dienen dazu, das Risiko für den Kreditgeber zu minimieren. Häufig akzeptierte Sicherheiten sind Immobilien, Sparguthaben oder Wertpapiere. Allerdings gibt es auch Kredite ohne Vorkosten, die keine Sicherheiten erfordern.

Schufa-Auskunft und ihre Bedeutung

Die Schufa-Auskunft spielt eine zentrale Rolle bei der Kreditvergabe:

- Sie gibt Aufschluss über Ihr bisheriges Zahlungsverhalten

- Ein guter Schufa-Score erhöht Ihre Chancen auf günstige Konditionen

- Negative Einträge können die Kreditvergabe erschweren oder verhindern

- Sie haben das Recht auf eine kostenlose Selbstauskunft pro Jahr

Kreditkonditionen vergleichen

Beim Vergleich von Kreditangeboten ist es wichtig, dass Sie die Kreditkonditionen genau unter die Lupe nehmen. Zwei zentrale Faktoren sind dabei der effektive Jahreszins und die Laufzeit des Darlehens. Der effektive Jahreszins gibt die tatsächlichen Kosten des Kredits auf Jahresbasis an, einschließlich aller Gebühren und Nebenkosten. Je niedriger der effektive Jahreszins, desto günstiger ist der Kredit.

Die Laufzeit bestimmt, über welchen Zeitraum der Kredit zurückgezahlt werden muss. Eine längere Laufzeit bedeutet in der Regel niedrigere monatliche Raten, aber auch höhere Gesamtkosten aufgrund der länger anfallenden Zinsen.

Beim Kreditkonditionen vergleichen sollten Sie auf folgende Punkte achten:

- Effektiver Jahreszins: Je niedriger, desto besser

- Laufzeit: Wählen Sie eine Laufzeit, die zu Ihren finanziellen Möglichkeiten passt

- Zusatzkosten: Achten Sie auf versteckte Gebühren oder Zusatzkosten

- Flexibilität: Prüfen Sie, ob Sondertilgungen oder vorzeitige Rückzahlung möglich sind

Kreditrechner: Ein nützliches Tool

Kreditrechner können Ihnen bei der Entscheidungsfindung helfen:

- Sie ermöglichen eine schnelle Berechnung verschiedener Szenarien

- Visualisierung der Auswirkungen von Laufzeit und Zinssatz

- Hilfe bei der Ermittlung der optimalen Kredithöhe und Laufzeit

- Oft kostenlos auf Vergleichsportalen oder Bankwebseiten verfügbar

Alternative Finanzierungsoptionen

Neben einem klassischen Kredit ohne Vorkosten gibt es weitere Möglichkeiten, um eine Finanzierung zu erhalten. Eine beliebte Alternative ist die Ratenzahlung, bei der der Gesamtbetrag in kleinere, regelmäßige Zahlungen aufgeteilt wird. Diese Option bietet oft mehr Flexibilität und ermöglicht es Ihnen, größere Anschaffungen über einen längeren Zeitraum zu finanzieren.

Eine weitere Alternative ist der Konsumentenkredit, der speziell für private Ausgaben wie Haushaltsgeräte oder Urlaube gedacht ist. Diese Kredite haben oft niedrigere Zinssätze als herkömmliche Darlehen und können eine attraktive Option für kleinere Finanzierungen sein. Finanzielle Absicherung sollte bei jeder Kreditentscheidung eine wichtige Rolle spielen.

Bei der Wahl der passenden Finanzierung spielen individuelle Faktoren eine wichtige Rolle:

- Höhe des benötigten Betrags

- Gewünschte Laufzeit

- Ihre eigene finanzielle Situation und Bonität

Peer-to-Peer-Kredite als moderne Alternative

Peer-to-Peer-Kredite gewinnen zunehmend an Popularität:

- Direkte Vermittlung zwischen Kreditnehmern und privaten Geldgebern

- Oft günstigere Konditionen als bei traditionellen Banken

- Schnellere und flexiblere Kreditvergabe

- Risiko: Weniger reguliert als klassische Bankenkredite

Fazit

Ein Darlehen ohne Gebühren kann eine praktische Option für Sie sein, wenn Sie eine günstige Finanzierung suchen. Durch den Wegfall von Bearbeitungs-, Bereitstellungs- oder Kontoführungsgebühren lassen sich die Gesamtkosten des Kredits deutlich reduzieren. Allerdings ist es wichtig, dass Sie die Konditionen verschiedener Anbieter sorgfältig vergleichen, um das beste Angebot zu finden. Bei der Suche nach einem Darlehen ohne Gebühren sollten Sie nicht nur auf die Kosten, sondern auch auf die Zinssätze und die Laufzeit achten. Insgesamt bietet ein Darlehen ohne Gebühren eine gute Möglichkeit, Geld zu günstigen Konditionen aufzunehmen. Sie sollten jedoch immer Ihre individuelle Situation berücksichtigen und verantwortungsvoll mit dem Kredit umgehen.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Die Hürden sind hoch

Leasing-Gesellschaften machen oft einen Bogen um Gründer. Dennoch kann Leasing in Einzelfällen interessant sein. Für wen die Finanzierungsform in Frage kommt.

Es gibt kaum ein Wirtschaftsmagazin, das nicht regelmäßig über Leasing berichtet. In den Artikeln werden meist die Vorteile dieser Finanzierungsform gepriesen: Als einer der großen Vorteile gilt, dass Leasing Steuern spart, weil die Raten als Betriebsausgaben voll absetzbar sind. Außerdem erscheinen die Leasing-Gegenstände nicht in der Bilanz des Unternehmers, was wiederum der Eigenkapitalquote und dem Verschuldungsgrad zugutekommt.

Als Pluspunkt gilt ferner, dass Leasing die Abhängigkeit von Kreditinstituten verringert und dem Leasing-Nehmer ein breiterer finanzieller Handlungsspielraum zur Verfügung steht. Auch das Argument, mit Leasing sei man immer auf dem neuesten Stand der Technik, weil man alle paar Jahre ein neues Produkt erhält, wird meist als Vorteil aufgeführt. Vor allem aber spricht der „Pay-as-you-earn-Gedanke“ fürs Leasing, also die Tatsache, dass die Leasing-Raten parallel zur Nutzung des Gegenstands anfallen, sodass sich das Objekt quasi selbst finanziert.

Franchise-Nehmer relevant

Das ist alles richtig. Und doch ist es nur die halbe Wahrheit. Denn Leasing ist nicht per se das beste Finanzierungsinstrument. Den Vorteilen stehen auch Nachteile wie beispielsweise relativ hohe Kosten entgegen. Und es ist schon gar nicht für jeden das Instrument der Wahl. Denn eine Gruppe von Unternehmern wird fast gänzlich vom Leasing ausgeschlossen: Gründer. „Für Existenzgründer ist Leasing eine eingeschränkte Option“, sagt Frank Hagmann, Geschäftsführer der UVW-Leasing GmbH im badischen Ettlingen. „Wir finanzieren Gründer selten und wenn, dann nur unter bestimmten Voraussetzungen.“ Die größten Chancen auf eine Leasing-Finanzierung hätten Franchise-Nehmer. „Franchise-Nehmer lehnen wir selten ab“, sagt Hagmann. „Allerdings müssen wir vom Franchise-Konzept überzeugt sein.“ Das ist zum Beispiel der Fall, wenn der Franchise-Geber bereits mehrere Standorte erfolgreich betreibt bzw. von einem Franchise-Nehmer betreiben lässt.

So wie etwa die Enchilada Franchise GmbH mit Sitz in Gräfelfing bei München. Mit rund 100 Betrieben zählt die Gruppe nach eigenen Angaben zu den erfolgreichsten Unternehmen im Bereich der Erlebnis- und Freizeitgastronomie in Deutschland. Eines der neuesten Häuser ist das „Enchilada“ in Bruchsal. Im Oktober 2012 wurde es von Geschäftsführer Frederik Nagel eröffnet. Franchise-Nehmer Nagel gehört zu den Gründern, für die Leasing eine Option ist – und der sich für die Zusammenarbeit mit der UVW-Leasing entschieden hat. „Ich brauchte Kapital in Höhe eines sechsstelligen Betrags“, sagt der 24-Jährige. Ein Großteil sei in Form von Gesellschafterdarlehen bereitgestellt worden. Den Rest, einen fünfstelligen Betrag, habe er per Leasing finanziert.

Dies ist ein Auszug aus einem aktuellen Artikel unseres Print-Objekts StartingUp:

Den vollständigen Artikel lesen Sie in der aktuellen StartingUp - Heft 04/13 - ab dem 07. November 2013 im Handel oder jederzeit online bestellbar in unserem Bestellservice-Bereich

Steuerfreie Gehaltsextras für Mitarbeiter