Aktuelle Events

Per Accelerator zum Erfolg

Welchen Stellenwert Accelerator-Programme für Life-Science-Start-ups haben.

Gerade biowissenschaftliche Start-ups haben es am Anfang schwer: Ihre forschungsintensive Arbeit ist oftmals mit hohen Ausgaben verbunden und durch die langen Studien und Produktentwicklungsphasen werden Gewinne erst mittel- oder langfristig eingefahren. Gründer im Life-Science-Bereich brauchen daher nicht nur einen langen Atem, sondern auch geschäftliches Know-how und Kapitalgeber. Die Teilnahme an dem richtigen Accelerator-Programm kann jungen Unternehmern sowohl Zugang zu Kapital als auch zu Mentoring geben und somit erfolgsentscheidend sein.

Enormer Wachstumsfaktor

Bis 2020 wird der Life-Science-Sektor,laut EP Vantage Daten, weltweit auf einen Wert von 447,5 Milliarden USD anwachsen, aber gerade junge Unternehmen haben oft Schwierigkeiten, Zugang zu den notwendigen finanziellen Mitteln zu erhalten. Es wird somit schwieriger, die langen Durststrecken am Anfang zu überwinden. Gewöhnlich erhalten Start-ups erst eine Finanzierung, wenn sie eine bestimmte Reife erreicht haben, aber ohne Kapital schaffen sie es erst gar nicht bis dahin. Aus diesem Grund wagen viele Jungunternehmer den verfrühten Börsengang und riskieren eine Unterbewertung.

Businessplan und Kontakte

Dieses Dilemma der mangelnden Finanzierung in der Anfangsphase wird darüber hinaus durch die fehlende Geschäftserfahrung der Gründer verstärkt: In Großbritannien machen, laut einer Erhebung von Life Science Network aus dem Dezember 2016, Ausgründungen von Universitäten 34 Prozent der neuen Life-Science-Start-ups aus. Solche Start-ups werden oft von begabten Wissenschaftlern erdacht und aufgebaut, die sich selbst aber als unerfahrene Geschäftsleute beschreiben würden. Sie wissen nicht, wie man ein Unternehmenskonzept verfasst oder eine Idee erfolgreich kommerzialisiert. Kenntnisse über den Aufbau einer Wertschöpfungskette oder den Umgang mit Gesellschaftern oder Steuer- und Personalfragen fehlen oftmals auch. Ein aktueller Bericht von MindMetre Research bestätigt, dass ein Mangel an Schlüsselkompetenzen oftmals zum Scheitern führt.

Um Investoren zu beeindrucken und die Finanzierung zu sichern, müssen alle Bereiche des Geschäfts genausestens geplant werden. Der Kampf um Finanzierung akademischer Start-ups ist für Forscher mit mangelnder Geschäftserfahrung besonders schwierig. Wenn sie scheitern, können auch ihre Konzepte nicht umgesetzt werden. Somit gehen wertvolle Ideen zur Verbesserung der Patientengesundheit verloren.

Der passende Accelerator

Das richtige Accelerator-Programm kann erfolgsentscheidend sein. Bereits in der ersten Gründungsphase sollten Life-Science-Start-ups daher darüber nachdenken, welche Art von Förderung sie weiterbringt. Die Kapitalbeschaffung und die Liquidität gehören – auch laut der Ergebnisse des Startup Monitors 2016 – zu den Hauptherausforderungen, denen Gründer gegenüberstehen. Aber nicht nur die finanzielle Förderung ist von herausragender Bedeutung, sondern der Zugang zu den richtigen Beratern und Mentoren kann über Erfolg und Misserfolg entscheiden. Daher sollte das ideale Programm beides anbieten.

Außerdem sollte der gesamte regulatorische und unternehmerische Umgebung des Landes berücksichtigt werden, in dem das Accelerator-Programm stattfindet:

- Werden Start-ups steuerliche Anreize oder Kredite für F&E angeboten?

- Wie zugänglich sind Bankkredite?

- Ist der Gründungsprozess nahtlos und einfach?

Italien hat zum Beispiel vor Kurzem ein bahnbrechendes "italienisches Start-Up-Gesetz" verabschiedet und erreichte daher im Jahr 2016 Platz 2 des europäischen "Start-Up Nation Scoreboard". Solche Kriterien sind bei der Wahl des richtigen Accelerator Programms von großer Bedeutung.

Fazit

Die Daten zeigen es deutlich: Der Erfolg eines Projektes hängt nicht nur von der Mittelbeschaffung, sondern auch von der Fähigkeit ab, eine Vision mit dem richtigen Netzwerk zu verknüpfen. Die richtigen Kontakte aufzubauen, ist keine leichte Aufgabe und viele junge Unternehmen scheitern daran. Somit kommt es bei der Wahl des Accelerator-Programms darauf an, dass Start-ups sowohl die passenden Kapitalgeber treffen als auch Beratung und Coaching für die weitere Entwicklung des Unternehmens in Anspruch nehmen. Dann kann aus einer guten Idee auch ein erfolgreiches Geschäft werden.

Der Autor Giovanni Rizzo, PhD MBA, ist Chief of Innovation Division beim Life Science Accelerator Z-Cube Srl

Diese Artikel könnten Sie auch interessieren:

5 Situationen, in denen eine Firmenkreditkarte Gründerzeit massiv erleichtert

Die ersten Monate einer Gründung sind geprägt von Tempo, Entscheidungen und vielen kleinen Ausgaben, die sich schnell summieren. Sie bauen Strukturen auf, testen Ideen am Markt und investieren oft gleichzeitig in Tools, Dienstleistungen und erste Kundenkontakte. Genau in dieser Phase zählt vor allem eins: finanzielle Beweglichkeit, ohne Chaos in der Buchhaltung zu erzeugen.

Viele Gründer starten zunächst mit privaten Zahlungsmitteln, weil es unkompliziert wirkt. Doch sobald mehrere geschäftliche Ausgaben parallel laufen, entstehen unnötige Reibungsverluste – fehlende Übersicht, gemischte Belege und zusätzlicher Aufwand beim Monatsabschluss.

Eine Firmenkreditkarte ist in dieser Situation weit mehr als ein Zahlungsmittel. Sie wird zu einem praktischen Werkzeug, um Ausgaben sauber zu steuern, Liquidität flexibel zu halten und den Geschäftsalltag deutlich einfacher zu organisieren. Vor allem in typischen Startup-Momenten zeigt sich, wie stark sie den Gründeralltag entlasten kann.

Im Folgenden sehen Sie fünf konkrete Situationen, in denen eine Firmenkreditkarte Ihre Gründerzeit spürbar erleichtert – klar, praxisnah und direkt an den Herausforderungen orientiert, die junge Unternehmen wirklich erleben.

Situation 1: Wenn spontane Ausgaben plötzlich notwendig werden

In der Gründungsphase läuft selten alles nach Plan – dafür aber oft schneller als erwartet. Neue Anforderungen entstehen spontan: ein wichtiges Software-Upgrade, kurzfristig benötigte Hardware oder eine bezahlte Branchenplattform, die Ihnen Sichtbarkeit bringt.

Gerade in solchen Momenten ist es hilfreich, wenn Sie sofort handlungsfähig bleiben. Eine Firmenkreditkarte sorgt dafür, dass Sie notwendige Investitionen direkt tätigen können, ohne erst private Konten zu nutzen oder Geld zwischen verschiedenen Zahlungswegen zu verschieben.

Besonders typisch sind Ausgaben wie:

● Business-Software und digitale Tools

● Werbebudget für erste Kampagnen

● Geschäftsreisen oder kurzfristige Termine

● laufende Abo-Kosten für Plattformen und Services

Mit einer Firmenkreditkarte entsteht hier ein klarer Vorteil: Sie behalten Tempo, ohne den Überblick zu verlieren. Gleichzeitig können Sie viele Zahlungen bündeln und später strukturiert abrechnen.

Auch psychologisch bringt das Entlastung – Sie trennen gedanklich früher zwischen „privat“ und „unternehmerisch“. Das hilft, Entscheidungen sachlicher zu treffen und die Firma von Beginn an professionell aufzubauen.

Diese Flexibilität ist besonders wertvoll, wenn mehrere Aufgaben gleichzeitig laufen und Sie nicht jedes Mal über Zahlungsprozesse nachdenken möchten.

Im nächsten Schritt wird es noch entscheidender: Denn sobald sich geschäftliche und private Ausgaben vermischen, wird die Buchhaltung schnell unnötig kompliziert.

Situation 2: Wenn klare Trennung von Business- und Privatkosten zählt

Am Anfang wirkt es oft praktisch, geschäftliche Ausgaben einfach mit dem privaten Konto oder der eigenen Kreditkarte zu bezahlen. Doch bereits nach wenigen Wochen entsteht daraus ein typisches Gründerproblem: Belege, Abbuchungen und Kosten lassen sich nur noch schwer sauber zuordnen.

Spätestens beim ersten Austausch mit dem Steuerberater oder bei der Vorbereitung auf die Umsatzsteuervoranmeldung wird klar: Struktur ist kein Nice-to-have, sondern eine echte Entlastung im Alltag.

Mit einer Firmenkreditkarte schaffen Sie von Beginn an eine klare Linie:

● alle Business-Ausgaben laufen über ein separates Zahlungsmittel

● private Käufe bleiben vollständig außen vor

● Transaktionen sind nachvollziehbar dokumentiert

● Abrechnungen werden deutlich einfacher

Gerade für junge Unternehmen lohnt sich dieser Schritt früh, weil Sie damit eine professionelle Basis schaffen – auch gegenüber Investoren, Partnern oder Banken.

Ein zusätzlicher Vorteil: Viele Anbieter ermöglichen den Export von Zahlungsdaten, was die Buchhaltung und spätere Auswertung vereinfacht. Mit der richtigen Trennung sparen Sie nicht nur Zeit, sondern vermeiden auch typische Fehler, die später teuer werden können.

Sobald Sie nicht mehr allein arbeiten, sondern mit Freelancern oder kleinen Teams wachsen, spielt die Firmenkreditkarte eine weitere wichtige Rolle – besonders bei gemeinsamen Ausgaben und kontrollierter Zahlungsfreigabe.

Situation 3: Wenn Teams, Mitarbeiter oder Freelancer bezahlt werden müssen

Sobald ein Startup wächst, verändern sich nicht nur die Aufgaben, sondern auch die Zahlungsprozesse. Vielleicht arbeiten Sie mit Freelancern, beauftragen Agenturen oder stellen die ersten Mitarbeitenden ein. Damit steigen auch die Anforderungen an klare Zuständigkeiten und saubere Ausgabenkontrolle.

Eine Firmenkreditkarte erleichtert genau diesen Schritt, weil Sie Ausgaben besser delegieren können, ohne die Kontrolle zu verlieren. Viele Gründer stehen irgendwann vor der Herausforderung, dass nicht mehr jede Rechnung über den eigenen Laptop laufen kann.

Typische Beispiele aus dem Alltag:

● ein Freelancer bucht ein benötigtes Tool

● ein Teammitglied organisiert Reisekosten

● Marketing-Ausgaben sollen flexibel erfolgen

● kleinere Anschaffungen müssen schnell erledigt werden

Mit Firmenkreditkarten lassen sich dafür oft individuelle Karten oder virtuelle Zahlungsoptionen einrichten. Sie können Ausgabenlimits setzen, Kategorien definieren und behalten jederzeit Transparenz darüber, was im Unternehmen passiert. Weitere Informationen und Vorteile zu Firmenkreditkarten finden Sie auf Finalarm.

Das bringt zwei klare Vorteile:

● Ihre Prozesse werden skalierbar, ohne unnötige Bürokratie

● Ihr Team kann effizient arbeiten, ohne ständig Rückfragen zu Zahlungen stellen zu müssen

Gleichzeitig signalisiert diese Struktur Professionalität – intern wie extern. Denn ein Unternehmen, das Zahlungsströme sauber organisiert, wirkt stabiler und besser vorbereitet auf Wachstum.

Gerade in der frühen Phase hilft das, Vertrauen aufzubauen und den Alltag zu entlasten.

Situation 4: Wenn Sicherheit bei Zahlungen wichtiger wird

Mit zunehmender Geschäftstätigkeit steigt auch die Zahl digitaler Transaktionen. Sie bezahlen Software-Abos, buchen Dienstleistungen online oder wickeln internationale Zahlungen ab. Genau hier wird ein Thema schnell zentral: Sicherheit.

Gerade Startups sind in der Anfangsphase oft stark auf digitale Prozesse angewiesen, haben aber noch keine ausgereiften Schutzsysteme. Gleichzeitig entstehen Risiken durch Betrugsversuche, unautorisierte Abbuchungen oder unsichere Zahlungsumgebungen.

Eine Firmenkreditkarte bietet in vielen Fällen zusätzliche Sicherheitsmechanismen, die über klassische Kontozahlungen hinausgehen:

● Echtzeit-Benachrichtigungen bei Transaktionen

● Sperrfunktionen bei verdächtigen Aktivitäten

● bessere Nachverfolgbarkeit bei Fehlbuchungen

● teilweise integrierte Versicherungsleistungen

Damit schützen Sie nicht nur Ihr Budget, sondern auch Ihre operative Stabilität. Denn finanzielle Zwischenfälle kosten in der frühen Phase vor allem eins: Zeit, Fokus und Vertrauen.

So entsteht ein ganzheitlicher Ansatz: Digitale Zahlungsprozesse sind geschützt, und auch die Infrastruktur des Unternehmens bleibt sicher.

Situation 5: Wenn Gründer von Zusatzleistungen profitieren möchten

In der Startup-Welt geht es nicht nur um das Bezahlen von Ausgaben, sondern auch um sinnvolle Vorteile, die Prozesse erleichtern und Wachstum unterstützen. Genau hier bieten viele Firmenkreditkarten zusätzliche Leistungen, die gerade in der Gründerzeit spürbar helfen können.

Je nach Anbieter profitieren Sie zum Beispiel von:

● Reiseversicherungen bei geschäftlichen Terminen

● Cashback- oder Bonusprogrammen für regelmäßige Ausgaben

● verlängerten Zahlungszielen zur Liquiditätssteuerung

● besseren Konditionen bei internationalen Transaktionen

Vor allem wenn Sie viel unterwegs sind – etwa für Pitch-Events, Messen oder Kundentermine – entsteht schnell ein echter Mehrwert. Diese Extras wirken oft im Hintergrund, entlasten aber den Alltag und sorgen für zusätzliche Stabilität.

Wichtig ist dabei, dass Sie Angebote nicht nur nach Prestige auswählen, sondern nach echtem Nutzen: Welche Leistungen passen zu Ihrer Phase und zu Ihren typischen Ausgaben?

So treffen Sie Entscheidungen nicht nur schnell, sondern auch fundiert – ein wichtiger Faktor in einer Phase, in der jede finanzielle Struktur langfristige Wirkung hat.

Firmenkreditkarten als Wachstumshelfer statt Luxus

Eine Firmenkreditkarte ist in der Gründerzeit kein Statussymbol, sondern ein praktisches Werkzeug. Sie hilft Ihnen, spontan handlungsfähig zu bleiben, Ausgaben sauber zu trennen, Teams effizient zu organisieren, Zahlungen sicher abzuwickeln und von sinnvollen Zusatzleistungen zu profitieren.

Gerade in den ersten Monaten gilt: Je klarer die finanzielle Struktur, desto mehr Raum bleibt für das Wesentliche – Wachstum, Kunden und Strategie.

Companisto investiert 2025 über 45,8 Mio. Euro in Start-ups und Scale-ups

Das von David Rhotert und Tamo Zwinge gegründete Companisto ist mit über 5950 Business Angels das größte Business Angel Netzwerk in der DACH-Region und zählt seit über einem Jahrzehnt zu den aktivsten Wagniskapitalgebern im deutschsprachigen Raum.

Im Geschäftsjahr 2025 investierte das Companisto Business Angel Netzwerk nach eigenen Angaben in Start-ups aus 15 unterschiedlichen Branchen. Die Top-Branchen, in die investiert wurden, waren MedTech, Automotive und GreenTech. Der Fokus lag dabei auf strukturierten Co-Investments und der Anschlussfähigkeit der Finanzierungen, um tragfähige Investor*innenstrukturen für weiteres Wachstum zu schaffen.

Insgesamt wurden 2025 durch Companisto über 45,8 Mio. Euro in 35 Finanzierungsrunden investiert. Damit konnte das Netzwerk eine Steigerung um 15,8 Mio. Euro verzeichnen von 30 Mio. Euro in 2024. Zusätzlich zu dem Kapital durch das digitale Business Angel Netzwerk beteiligten sich 58 Co-Investor*innen, darunter Bayern Kapital, Samsung Next, HoneyStone Ventures (USA) und die Investitionsbank des Landes Brandenburg (ILB) in unterschiedlichen Runden.

Zu den prägenden Finanzierungen des Jahres zählten unter anderem AMERIA mit einem kumulierten Gesamtvolumen von mehr als 42 Mio. Euro sowie die Runden von Cellbox, DiaMonTech, Virtonomy und Jedsy.

Jedsy, die Delivery Glider AG, schloss 2025 innerhalb von 14 Tagen eine Finanzierungsrunde über insgesamt 3,15 Mio. Euro gemeinsam mit internationalen Co-Investor*innen ab. Das Unternehmen entwickelt eine Drohne, die vertikal startet und direkt an Fenstern andocken kann.

Virtonomy setzte ebenfalls auf eine internationale Investor*innenstruktur. Das MedTech-Unternehmen entwickelt virtuelle Patient*innenmodelle zur Digitalisierung klinischer Studien. Über Companisto wurden knapp 3 Mio. Euro im Lead der Finanzierungsrunde investiert, parallel zu Partnern wie Bayern Kapital und Accenture. „Companisto hat uns den Zugang zu einer breit aufgestellten Co-Investorenbasis ermöglicht. Die Kombination aus Business Angels und institutionellen Partnern hat nicht nur Kapital, sondern auch Governance- und Wachstumskompetenz eingebracht. Das schafft eine tragfähige Grundlage für die weitere Entwicklung und Skalierung von Virtonomy,“ sagt Dr. Simon Sonntag, Founder und CEO von Virtonomy.

Zum Jahresende 2025 zählte das Companisto Netzwerk mehr als 5.700 Business Angels. Begleitend investierte Companisto in den Ausbau des Netzwerks sowie den Austausch zwischen Investor*innen und Gründungsteams und organisierte im Laufe des Jahres rund 100 Events.

„Das vergangene Jahr hat einmal mehr gezeigt, welches Potenzial in einem aktiven Business-Angel-Netzwerk steckt. Durch die konsequente Digitalisierung des Startup-Investings bei Companisto ermöglichen wir eine enge und transparente Zusammenarbeit zwischen Business Angels und Co-Investoren, schaffen Vertrauen und eröffnen Gründerinnen und Gründern neue Perspektiven sowie nachhaltiges Wachstum“, sagt David Rhotert, Co-Founder und Managing Director von Companisto.

Für 2026 plant Companisto das Business Angel Netzwerk weiter auszubauen und die gemeinsame Investitionstätigkeit in Form wiederkehrender Co-Investments und skalierbarer Geschäftsmodelle zu stärken.

Mut zur Preiserhöhung

Warum Verkäufer*innen öfter über ihren Schatten springen sollten.

Viele Verkäufer*innen wissen, dass eine Preiserhöhung längst überfällig ist. Trotzdem schieben sie das Thema vor sich her. Mal scheint der/die Kund*in nicht in Stimmung, mal steht ein wichtiges Projekt an, mal ist der Zeitpunkt angeblich ungünstig. So vergeht Monat um Monat. Mit jedem Aufschub wächst der innere Druck, denn insgeheim wissen viele: Dieses Preiserhöhungsgespräch wird immer überfälliger.

Doch statt zu handeln, weichen sie aus. Warum? Weil sie Angst haben und das Notwendige lieber aufschieben. Schließlich ist es leichter, alles beim Alten zu lassen, als mutig für den eigenen Wert einzustehen. Aber wer Preise nicht anpasst, entscheidet sich nicht nur unbewusst gegen Wirtschaftlichkeit, sondern auch gegen seinen eigenen Selbstwert.

Haltung zuerst – Argumente später

Bevor jemand über höhere Preise spricht, sollte er/sie selbst von diesen überzeugt sein. Denn Kund*innen spüren sofort, ob da jemand ist, der überzeugt ist oder sich rechtfertigt. Deshalb: Vor dem Preiserhöhungsgespräch erst nachdenken, dann handeln und reden.

- Was hat sich wirklich für den/die Kund*in verändert?

- Was ist heute besser als vor einem Jahr?

- Anhand welcher Faktoren kann der/die Kund*in die Preiskorrektur nachvollziehen?

Wer darauf im Vorfeld klare Antworten hat, braucht keine Angst mehr vor dem Gespräch zu haben.

Fakten helfen gegen Nervosität

Wenn Verkäufer*innen sich in langen Erklärungen verlieren, wirkt das wie Unsicherheit. Besser: kurz, konkret, sachlich. Beispiel: „Unsere Energiekosten sind um sieben Prozent gestiegen. Trotzdem haben wir Qualität und Lieferfähigkeit stabil gehalten. Darum brauchen wir eine Anpassung.“ Das klingt ruhig, ehrlich, erwachsen. Kein Trick, kein Druck. Einfach Klartext.

Keine Rechtfertigung, sondern Information

Viele Preisgespräche scheitern schon beim Einstieg. Wer mit „Ich muss Ihnen leider mitteilen …“ anfängt, nimmt sich selbst die Autorität. Besser: „Ich möchte Sie über unsere neuen Konditionen informieren.“ Das ist geradlinig, respektvoll – und zeigt Haltung. Danach gilt: Schweigen. Einfach mal kurz warten. Auch wenn’s schwerfällt. Der/die Kund*in braucht diesen Moment, um das Gesagte zu verarbeiten. Wer sofort weiterredet, nimmt sich die Wirkung.

Wenn Widerstand kommt

Natürlich kommt der Widerstand. „Das ist zu teuer.“ „Dann gehe ich eben zur Konkurrenz.“ Das ist normal. Wirklich. Der/die Kund*in prüft, wie stabil der/die Verkäufer*in bleibt. Denn er/sie braucht das Gefühl der Sicherheit, dass die Preiserhöhung wirklich gerechtfertigt ist – und nicht nur der Gewinnoptimierung des/der Anbietenden dient.

In solchen Momenten helfen ruhige Antworten: „Ich verstehe, dass das für Sie eine Veränderung ist.“ Oder: „Ja. Auch ich hätte gern auf die Preiserhöhung verzichtet, doch unsere Kosten sind entsprechend gestiegen – und ausschließlich diese Kostensteigerung müssen wir nun weitergeben.“ Wichtig ist, dass der/die Verkäufer*in ruhig bleibt. Keine Diskussion. Kein Überzeugen um jeden Preis. Kund*innen respektieren Klarheit mehr als Nachgeben.

Angst vor Kund*innenverlust – normal, aber übertrieben

Jede(r) Verkäufer*in kennt sie. Diese innere Stimme, die sagt: Wenn ich den Preis erhöhe, bin ich raus. Aber die Realität sieht meist anders aus. Die überwiegenden Kund*innen bleiben. Nicht wegen des Preises, sondern wegen Vertrauen und Zuverlässigkeit. Ein paar Gedanken helfen:

- Wer nur wegen des Preises bleibt, bleibt nie lange.

- Wer Qualität will, bleibt bei Qualität.

- Und wer sich fair behandelt fühlt, bleibt sowieso.

Kurz gesagt: Preisgespräche verlieren nur die, die sich selbst zu klein machen.

Nach der Erhöhung – dranbleiben

Viele verschwinden nach dem Gespräch – und das möglichst schnell. Aus Scham, aus Unsicherheit oder weil sie froh sind, dass es vorbei ist. Aber genau jetzt sollte der/die Verkäufer*in präsent bleiben. Und beispielsweise von sich aus regelmäßig Kontakt mit seinem/seiner Kund*in aufnehmen. Um weiterhin Nutzen zu stiften und damit dem/der Kund*in die Bestärkung zu geben, mit dem/der richtigen Lieferant*in zusammenzuarbeiten. Es gilt: Engagement, Verlässlichkeit und Beziehungspflege verkaufen langfristig immer besser als jeder Rabatt.

Mut zur Preiserhöhung ist kein Draufgängertum. Es ist Haltung. Wer an seinen/ihren Wert glaubt, wirkt automatisch überzeugender. Kund*innen akzeptieren Preissteigerungen, wenn sie spüren: Da steht jemand, der weiß, wofür er/sie steht. Und das ist am Ende genau das, was gute Verkäufer*innen von angepassten unterscheidet.

Der Autor und Verkaufstrainer Oliver Schumacher setzt unter dem Motto „Ehrlichkeit verkauft“ auf sympathische und fundierte Art neue Akzente in der Verkäufer*innenausbildung.

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Erprobte Crowdfunding-Tipps für Start-ups

Sebastian Bär, Gründer der Laufschuhmarke Joe Nimble, hat drei erfolgreiche Crowdfunding-Kampagnen aufgesetzt – und dabei nicht nur Kapital, sondern auch unverzichtbares Wissen gesammelt. Jetzt gibt er seine 10 wichtigsten Tipps an Gründerinnen und Gründer weiter, die selbst mit der Crowd durchstarten wollen.

Wie gelingt es, ein innovatives Laufschuhkonzept am Markt zu etablieren – ganz ohne Konzernstrukturen, aber mit viel Überzeugung und einer Vision? Für Sebastian Bär, Gründer der Performance-Laufschuhmarke Joe Nimble, lautete die Antwort von Beginn an: Crowdfunding.

Inzwischen blickt Bär auf drei erfolgreiche Kampagnen zurück, mit denen er nicht nur rund 260.000 Euro an Kapital, sondern auch eine engagierte Community und wertvolle Learnings gewonnen hat. Eine vierte Kampagne läuft aktuell – und hat das Funding-Ziel nach nicht einmal der Hälfte der Laufzeit schon fast um das Fünffache übertroffen.

Weil Sebastian Bär nicht nur beim Kapital, sondern auch beim Wissen an die Crowd glaubt, teilt er seine wichtigsten Learnings der vergangenen Jahre nun in Form von zehn praxisnahen Tipps:

1. Ziel bewusst unter dem Realwert ansetzen – aber glaubwürdig

Der Algorithmus der Plattformen springt schneller an, wenn das Ziel früh erreicht wird. Wer zu hoch ansetzt, bleibt unsichtbar.

2. Leadaufbau Wochen vor Kampagnenstart beginnen

Die ersten 48 Stunden entscheiden. Deshalb: Früh mit Landingpages, E-Mail-Kampagnen und Community-Building starten.

3. Ohne Ads geht nichts

Plattform-Traffic allein reicht nicht. Paid Ads sollten eingeplant, getestet und vorab optimiert werden.

4. Kein Selbstläufer – Kampagnenführung ist Chefsache

Tägliches Monitoring, KPI-Tracking und kommunikative Feinjustierung sind essenziell.

5. Das Video ist dein Door Opener – und muss radikal auf den Punkt kommen

Ein schneller, authentischer Einstieg ist wichtiger als Hochglanz. Menschen investieren in Menschen, nicht in Marken.

6. Leidenschaft sichtbar machen

Wer nicht brennt, wird auch niemanden entzünden. Jede Zeile, jedes Bild sollte zeigen, warum dieses Projekt wichtig ist.

7. Täglich präsent sein – online wie offline

Während der Kampagne muss sich alles um die Kampagne drehen. Analyse, Interaktion und Sichtbarkeit sind Pflicht.

8. Smarte Perks statt Standard-Rabatte

Exklusivität, Storytelling und Nutzen – nicht der zehnte Prozentnachlass – machen Angebote attraktiv.

9. Updates mit Einblicken hinter die Kulissen liefern Nähe

Produktionsstart, Zwischenstände, Rückschläge – alles transparent kommuniziert, stärkt die Bindung.

10. Ehrlichkeit schlägt Perfektion

Gerade in der Krise zeigt sich Vertrauen. Offen kommunizierte Probleme erzeugen Mitgefühl – und Commitment.

“Crowdfunding ist für mich mehr als ein Finanzierungsmodell”, so das Fazit von Sebastian Bär. “Es ist ein ehrlicher Reality-Check mit der Community. Wenn du bereit bist, offen zu kommunizieren, bekommst du nicht nur Geld, sondern Vertrauen – und das ist ebenfalls viel wert.”

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

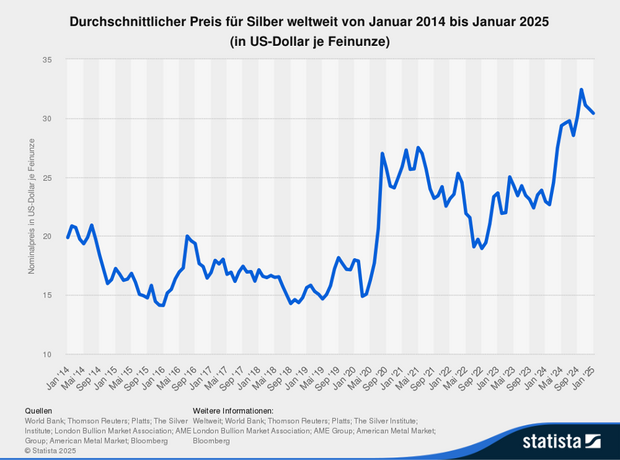

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Wichtige Schritte der Gründung unbedingt dokumentieren!

Aktuelles Urteil: Gründer können Beratungsleistungen und Investitionen mit Unternehmensbezug absetzen.

Dass Unternehmensgründer einen guten Businessplan haben sollten, ist keinesfalls ungewöhnlich. Kapital muss akquiriert, Investoren überzeugt und ein Marketing-Konzept etabliert werden. Was viele Jungunternehmer nicht wissen: Sie können Ausgaben, die in unmittelbarem Zusammenhang mit der Gründung des Unternehmens stehen, beim Vorsteuerabzug auch dann steuerlich geltend machen, wenn das Unternehmen noch keine Umsätze generiert hat.

„Das Finanzgericht Berlin-Brandenburg entschied jetzt, dass der Unternehmer dafür allerdings glaubhaft darlegen können muss, dass er beabsichtigt eine wirtschaftliche Tätigkeit auszuüben und alle Investitionen einen klaren Bezug zum Unternehmen haben. Dann ist der Unternehmer zum Vorsteuerabzug berechtigt“, informiert Dipl.-Betriebswirt Paul Heinrich Fallenberg, Steuerberater, Rechtsanwalt und Partner der Münsteraner Wirtschaftsprüfungs- und Steuerberatungsgesellschaft HLB Dr. Schumacher & Partner GmbH.

In dem vor dem Finanzgericht Berlin-Brandenburg verhandelten Fall hatte ein Unternehmer über fast zwei Jahre ausschließlich Investitionsausgaben getätigt, ohne hingegen Einnahmen zu erzielen. Für die getätigten Ausgaben machte der Unternehmer dennoch sein Recht auf Abzug der geschuldeten Mehrwertsteuer geltend. Das zuständige Finanzamt beanstandete bei einer Sonderprüfung dieses Vorgehen und sprach dem Unternehmer ab, unternehmerisch tätig gewesen zu sein. Folglich erkannte es den Vorsteuerabzug nicht an. Das Gericht entschied hingegen nach sorgfältiger Prüfung aller Fakten zu Gunsten des Klägers: Dieser habe seine unternehmerische Tätigkeit objektiv nachvollziehbar nachweisen können und sei somit hinsichtlich sämtlicher entstandenen Kosten zum Vorsteuerabzug berechtigt.

„Bei einem Unternehmen, das über einen so langen Zeitraum keine Umsätze erwirtschaftet hat, würde man wahrscheinlich vermuten, dass beim Vorsteuerabzug nicht alles korrekt ablief“, erklärt Fallenberg. Das Urteil mache daher besonders deutlich, dass Unternehmer entsprechende Sorgfalt bei administrativen und organisatorischen Fragen der Unternehmensgründung walten lassen müssten. Nur so ließe sich gewährleisten, dass alle Investitionen beim Vorsteuerabzug auch geltend gemacht werden könnten, so der Experte.

Grundsätzlich prüfen Finanzämter alle Fälle einzeln, um zu entscheiden, ob ein Vorsteuerabzug vor der Aufnahme der eigentlich unternehmerischen Tätigkeit rechtens war. „Umso wichtiger ist deshalb eine ausführliche Dokumentation aller Handlungsschritte und der damit verbundenen Investitionen bei der Unternehmensgründung um diese Tätigkeit lückenlos nachweisen zu können. Auch müssen die Investitionen klar unternehmensbezogen sein“, so Fallenberg abschließend.

3 teure Steuerfallen und die Auswege

Der Kopf ist voll mit neuen Ideen, große Herausforderungen stehen an und ein motiviertes Team wächst zusammen - Start-ups haben bei ihrer Gründung vieles im Kopf, das Thema Steuern steht nur selten an erster Stelle. Wer so denkt, sammelt nicht nur einen großen Berg Bürokratie an, sondern läuft unter Umständen auch Gefahr, einiges an Geld zu verlieren. Wir zeigen die drei häufigsten Stolpersteine und die Auswege.

1. Stolperfalle: Steuervorauszahlung

Zunächst erscheint es unproblematisch: Vor der ersten Steuererklärung schätzen Start-ups ihre Einnahmen, woraus sich dann die Steuervorauszahlung ergibt. Dabei gilt, je niedriger diese ist, desto mehr Liquidität hat ein Unternehmen. Trotzdem geraten Jungunternehmer oftmals schon zu Beginn der Gründungsphase ins Straucheln. Stellt das Finanzamt nämlich fest, dass die anfängliche Einkommensschätzung, und in Folge auch die Steuervorauszahlung, zu niedrig war, fordert die Behörde eine entsprechende sofortige Nachzahlung. Nicht jedes Start-up kann das finanziell stemmen.

Steuertipp: Eine realistische Einkommensschätzung erspart Gründern viel Ärger. Wer feststellt, dass sich das Geschäftsjahr besser entwickelt als anfangs vermutet, wendet sich einfach an das Finanzamt und erhöht die Vorauszahlung. Das Prinzip funktioniert natürlich auch in die andere Richtung: Mit einem Anruf oder einem formlosen Schreiben ans Finanzamt kann die Vorauszahlung nach unten korrigiert werden, falls in der Startphase noch nicht alles rundläuft.

2. Stolperfalle: Kleinunternehmerregelung

Die Entscheidung für oder gegen ein Kleinunternehmen als Rechtsform richtet sich zunächst nach der Art der Kunden, denn die Umsatzsteuer wird dem Endverbraucher angerechnet – sprich, der Preis steigt. Während Unternehmen die Steuer absetzen können, ist dies für Privatpersonen nicht möglich. Start-ups, die sich in erster Linie an Privatkunden richten, sollten daher die Kleinunternehmerregelung zumindest in Betracht ziehen. Der Kleinunternehmerstatus erscheint aber noch aus einem anderen Grund lohnenswert: Wer innerhalb eines Jahres weniger als 17.500 Euro Umsatz macht, kann sich dank der Kleinunternehmerregelung von der Umsatzsteuer befreien lassen. Unter Umständen ist es für das Unternehmen aber durchaus von Vorteil, diese dennoch zu zahlen. Denn nur wer die Umsatzsteuer ableistet, kann sie vom Finanzamt zurückerstattet bekommen, hat dadurch mehr Geld zur Verfügung und somit eine höhere Liquidität.

Steuertipp: Gründer sollten sich zunächst überlegen, ob zu Beginn der Unternehmertätigkeit große Anschaffungen und damit verbunden hohe Kosten auf sie zukommen. In solchen Fällen kann es sinnvoll sein, sich gegen die Kleinunternehmerregelung zu entscheiden. Auch die Art der Kunden sollte hier mitbedacht werden.

3. Stolperfalle: Die Firma zahlt’s ja!

Ob man den Firmenwagen zum Familienausflug nutzt oder damit zum nächsten Geschäftstermin fährt, häufig fällt der Satz „Lass mal, ich übernehme das. Kann ich später von der Steuer absetzen!“

Aber Vorsicht: Nur weil etwas mit der Geschäftskreditkarte bezahlt wurde, werden die Ausgaben nicht automatisch vom Finanzamt zurückerstattet. Wer beim Businesslunch über die künftig Zusammenarbeit mit seinen Vertragspartner beraten möchte, sollte hingegen keine steuerlichen Probleme haben.

Steuertipp: Obwohl die Liste mit steuerlich absetzbaren Möglichkeiten lang ist, sollten sich Gründer einen Überblick verschaffen, was genau alles aus der Unternehmenskasse bezahlt werden kann mit Aussicht auf Rückerstattung.

Der Autor Paul-Alexander Thies ist Geschäftsführer von Billomat, einem webbasierten Rechnungsprogramm, mit dem man Buchhaltung von überall schnell, sicher und effektiv erledigen kann.