Aktuelle Events

Buchhaltung: Was Selbstständige & Kleinunternehmer wissen müssen

So verwalten Sie Ihre Finanzen als Selbstständiger & Kleinunternehmer: Tipps, Tricks und wichtige Tools für die Buchhaltung. Jetzt hier informieren!

Buchhaltung für Selbstständige & Kleinunternehmer leichtgemacht: Das müssen Sie beachten

Für viele Angestellte klingt „Selbstständigkeit“ nach Freiheit und Flexibilität. Keine festen Arbeitszeiten, keine Urlaubssperre und kein übel gelaunter Chef. Aber wer diesen Traum in die Realität umsetzt, weiß, dass der Alltag oftmals weniger idyllisch aussieht. Letztendlich bedeutet „selbst-ständig“ sein, dass man für sämtliche Aufgaben ständig selbst verantwortlich ist. Dementsprechend müssen Sie sich als Selbstständiger bzw. Kleinunternehmer auch um die Buchhaltung kümmern. Was zunächst wie ein undurchdringlicher Dschungel an Zahlen und Formularen scheinen mag, ist auf den zweiten Blick halb so schlimm. Die Grundlagen der Buchführung sind keine mysteriöse Wissenschaft, sondern ein Handwerk, das Selbstständige schnell und einfach lernen können. Dafür benötigen Sie lediglich die richtige Anleitung und das richtige Werkzeug. Wie Rechnungswesen in der Selbstständigkeit zur Selbstverständlichkeit wird, verrät dieser Ratgeber.

Grundlagen der Buchhaltung: Doppelt oder einfach?

Alle deutschen Unternehmen sind gesetzlich verpflichtet, über ihre Finanzen Buch zu führen. Dabei gibt es jedoch einen wichtigen Unterschied zwischen der einfachen und der doppelten Buchführung. Doppelt heißt in diesem Zusammenhang, dass Unternehmer die Jahresbilanz über die Gewinn- und Verlustrechnung (GuV) ermitteln. Hierfür müssen sie alle Geschäftsabwicklungen sowohl auf den eigenen Konten als auch den Gegenkonten dokumentieren.

An dieser Stelle können jedoch alle Selbstständige bis zum Kleinunternehmer aufatmen. Der doppelte Aufwand ist nämlich nur für größere Gewerbe vorgeschrieben, die im Handelsregister eingetragen sind und jährlich einen Umsatz von mindestens 600.000 Euro bzw. einen Gewinn von über 60.000 Euro verzeichnen.

Im Gegensatz dazu reicht die einfache Buchhaltung für Selbstständige aus, die weniger verdienen und nicht ins Handelsregister gehören. Dazu zählen auch sämtliche Freiberufler. Laut §18 des Einkommenssteuergesetzes schließt diese Berufsgruppe fünf Bereiche ein

- Wissenschaft

- Kunst

- Literatur

- Unterricht

- Erziehung

Weiterhin gelten auch folgende Fachkräfte als Freiberufler, solange sie selbstständig tätig sind:

- Ärzte, Zahnärzte, Tierärzte

- Rechtsanwälte, Notare

- Ingenieure, Architekten

- Steuerberater

- Heilpraktiker, Physiotherapeuten

- Journalisten

- Dolmetscher, Übersetzer

Wenn Sie sich in einer dieser Kategorien wiederfinden, sind Sie als Kleinunternehmer zur einfachen Buchführung verpflichtet. Dafür müssen Sie nicht unbedingt einen kostspieligen Steuerberater einstellen. Mit der richtigen Software können Sie Ihre Buchhaltung auch in Eigenregie bequem von zu Hause aus erstellen. Abgesehen von Computerkenntnissen brauchen Sie natürlich Basiswissen über rechtliche Vorgaben und Formalitäten der Buchhaltung für Kleinunternehmer. Zu diesem Zweck finden Sie im nächsten Abschnitt eine Übersicht zu den wichtigsten Grundlagen, die Selbstständige und auch Freiberufler beherrschen sollten.

Steuererklärung: So geht’s!

Wie auch Arbeitnehmer, geben Selbstständige jährlich eine Einkommenssteuererklärung ab. Dabei sind drei Formulare Pflicht:

- Mantelbogen

- Anlage S

- EÜR

Den Mantelbogen müssen alle Steuerpflichtigen unabhängig von der jeweiligen Tätigkeit ausfüllen. Im zweiten Schritt kommt es allerdings auf die richtige Anlage an. Während Arbeitnehmer in einem Anstellungsverhältnis auf die Anlage N zurückgreifen, ist für Unternehmer die Anlage S entscheidend. Dieses Dokument können Sie inzwischen nur noch elektronisch erstellen, beispielsweise über das Elster-Portal. In der Anlage S geben Sie an, wie viel Gewinn Sie mit Ihrer selbstständigen Tätigkeit bzw. Ihrem Kleinunternehmen im vergangenen Jahr erwirtschaftet haben. Wie Sie zu diesem Endergebnis gelangen, zeigen Sie in der Anlage EÜR auf, die sogenannte Einkommens-Überschuss-Rechnung. Dieses Dokument ermittelt, wie viel Sie im Laufe eines Jahres mit Ihrer Tätigkeit eingenommen bzw. ausgegeben haben. Dazu benutzen Sie die simple Formel:

Betriebseinnahmen – Betriebsausgaben = Gewinn

Diese Methode ist deutlich einfacher als die GuV, bei der große Unternehmen sämtliche Geschäftsvorfälle genauestens offenlegen und überprüfen müssen. Aber auch die Buchhaltung für Kleinunternehmer will mit Sorgfalt geführt sein. Um eine fehlerfreie und nachweisbare Bilanz zu erstellen, müssen Sie alle Rechnungen und Belege, die sich über ein Kalenderjahr hinweg angesammelt haben, berücksichtigen. Das gelingt besonders einfach mit einer passenden Software. Für den Jahresabschluss ermitteln Sie zunächst die Summe der Brutto-Einnahmen. Von diesem Betrag ziehen Sie dann Ihre Betriebsausgaben oder „Werbekosten“ ab. Dazu gehört sämtliches Eigenkapital, das Sie investiert haben, um Ihre selbstständige Tätigkeit auszuüben bzw. Ihr Kleinunternehmen zu führen. Für solche Investitionen können Sie zahlreiche Dienstleistungen und Vermögensgegenstände ansetzen, unter anderem:

- Miete für Büro, Atelier, oder sonstige Räumlichkeiten, in denen Sie arbeiten

- Gebühren für Telefon & Internet

- Kosten für Fortbildungsmaßnahmen

- Ausgaben für Arbeitsmaterial wie Computer, Schreibwaren, Bücher, etc.

- Fahrtkosten: Pro Kilometer Entfernung zwischen Ihrem Wohnort und Ihrer Arbeitsstätte können Sie für jede einfache Fahrt (also nur den Hinweg) 30 Cent berechnen

Haben Sie alle diese Aufwendungen von Ihrem Brutto-Umsatz abgezogen, tragen Sie das Ergebnis in der Anlage S als erzielten Gewinn ein.

Umsatzsteuer: Ja oder Nein?

Sobald Anlage S inklusive EÜR vollständig und ohne Fehler vorliegt, haben Sie die grundlegenden Aufgaben der Buchhaltung für Selbstständige bereits erfüllt. Dank der „Kleinunternehmer-Regelung“ sind Sie von der Umsatzsteuer befreit. Diese ist im Alltag als Mehrwertsteuer bekannt und bezeichnet den Prozentsatz, den Unternehmen zusätzlich für ihre Leistungen in Rechnung stellen und direkt ans Finanzamt abführen. Aus § 19 des Umsatzsteuergesetzes (UStG) geht hervor, dass Selbstständige unter den folgenden Voraussetzungen keine Umsatzsteuer geltend machen müssen:

1. Ihr Umsatz war im vergangenen Kalenderjahr nicht höher als 17.500 Euro.

2. Ihr Umsatz wird im aktuellen Kalenderjahr nicht höher als 50.000 Euro sein.

Um von der Kleinunternehmer-Regelung zu profitieren, müssen Sie also gut überlegen, wann Sie Ihr Gewerbe bzw. Ihre Freiberuflichkeit anmelden. Je später die Anmeldung innerhalb eines Kalenderjahres stattfindet, desto leichter ist es, den Umsatz von 17.500 Euro beim erstmaligen Jahresabschluss nicht zu überschreiten. Wer sich auf diese Weise von der Umsatzsteuerpflicht befreit, spart ein beachtliches Maß an zeitlichem Aufwand bei der Buchhaltung für sein Kleinunternehmen. In diesem Fall müssen Sie lediglich in Ihrer Steuererklärung bestätigen, dass Sie keine Mehrwertsteuer erhoben haben. Allerdings dürfen Sie nicht vergessen, dies auf jeder Rechnung kenntlich zu machen. Hierfür genügt eine einfache Formulierung wie:

„Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“

So lohnt sich Buchhaltung für Kleinunternehmer

Abgesehen von den Werbekosten in der EÜR-Anlage fordert das Finanzamt keine weiteren Informationen zu Ihren Ausgaben ein. Sie können allerdings zusätzlich die Anlage „Vorsorgeaufwand“ beifügen. Dieses Formular listet alle Sozialversicherungsabgaben auf, die Sie innerhalb eines Geschäftsjahres gezahlt haben, also Beiträge für:

- Altersvorsorge

- gesetzliche Kranken- und Pflegeversicherung

- private Kranken- und Pflegeversicherung

Solche Aufwendungen berücksichtigt das Finanzamt zugunsten des Steuerpflichtigen. Dementsprechend sollten Selbstständige und Kleinunternehmer diese in ihrer Buchführung genau protokollieren, um finanzielle Belastungen so gering wie möglich zu halten.

Diese Artikel könnten Sie auch interessieren:

5 Situationen, in denen eine Firmenkreditkarte Gründerzeit massiv erleichtert

Die ersten Monate einer Gründung sind geprägt von Tempo, Entscheidungen und vielen kleinen Ausgaben, die sich schnell summieren. Sie bauen Strukturen auf, testen Ideen am Markt und investieren oft gleichzeitig in Tools, Dienstleistungen und erste Kundenkontakte. Genau in dieser Phase zählt vor allem eins: finanzielle Beweglichkeit, ohne Chaos in der Buchhaltung zu erzeugen.

Viele Gründer starten zunächst mit privaten Zahlungsmitteln, weil es unkompliziert wirkt. Doch sobald mehrere geschäftliche Ausgaben parallel laufen, entstehen unnötige Reibungsverluste – fehlende Übersicht, gemischte Belege und zusätzlicher Aufwand beim Monatsabschluss.

Eine Firmenkreditkarte ist in dieser Situation weit mehr als ein Zahlungsmittel. Sie wird zu einem praktischen Werkzeug, um Ausgaben sauber zu steuern, Liquidität flexibel zu halten und den Geschäftsalltag deutlich einfacher zu organisieren. Vor allem in typischen Startup-Momenten zeigt sich, wie stark sie den Gründeralltag entlasten kann.

Im Folgenden sehen Sie fünf konkrete Situationen, in denen eine Firmenkreditkarte Ihre Gründerzeit spürbar erleichtert – klar, praxisnah und direkt an den Herausforderungen orientiert, die junge Unternehmen wirklich erleben.

Situation 1: Wenn spontane Ausgaben plötzlich notwendig werden

In der Gründungsphase läuft selten alles nach Plan – dafür aber oft schneller als erwartet. Neue Anforderungen entstehen spontan: ein wichtiges Software-Upgrade, kurzfristig benötigte Hardware oder eine bezahlte Branchenplattform, die Ihnen Sichtbarkeit bringt.

Gerade in solchen Momenten ist es hilfreich, wenn Sie sofort handlungsfähig bleiben. Eine Firmenkreditkarte sorgt dafür, dass Sie notwendige Investitionen direkt tätigen können, ohne erst private Konten zu nutzen oder Geld zwischen verschiedenen Zahlungswegen zu verschieben.

Besonders typisch sind Ausgaben wie:

● Business-Software und digitale Tools

● Werbebudget für erste Kampagnen

● Geschäftsreisen oder kurzfristige Termine

● laufende Abo-Kosten für Plattformen und Services

Mit einer Firmenkreditkarte entsteht hier ein klarer Vorteil: Sie behalten Tempo, ohne den Überblick zu verlieren. Gleichzeitig können Sie viele Zahlungen bündeln und später strukturiert abrechnen.

Auch psychologisch bringt das Entlastung – Sie trennen gedanklich früher zwischen „privat“ und „unternehmerisch“. Das hilft, Entscheidungen sachlicher zu treffen und die Firma von Beginn an professionell aufzubauen.

Diese Flexibilität ist besonders wertvoll, wenn mehrere Aufgaben gleichzeitig laufen und Sie nicht jedes Mal über Zahlungsprozesse nachdenken möchten.

Im nächsten Schritt wird es noch entscheidender: Denn sobald sich geschäftliche und private Ausgaben vermischen, wird die Buchhaltung schnell unnötig kompliziert.

Situation 2: Wenn klare Trennung von Business- und Privatkosten zählt

Am Anfang wirkt es oft praktisch, geschäftliche Ausgaben einfach mit dem privaten Konto oder der eigenen Kreditkarte zu bezahlen. Doch bereits nach wenigen Wochen entsteht daraus ein typisches Gründerproblem: Belege, Abbuchungen und Kosten lassen sich nur noch schwer sauber zuordnen.

Spätestens beim ersten Austausch mit dem Steuerberater oder bei der Vorbereitung auf die Umsatzsteuervoranmeldung wird klar: Struktur ist kein Nice-to-have, sondern eine echte Entlastung im Alltag.

Mit einer Firmenkreditkarte schaffen Sie von Beginn an eine klare Linie:

● alle Business-Ausgaben laufen über ein separates Zahlungsmittel

● private Käufe bleiben vollständig außen vor

● Transaktionen sind nachvollziehbar dokumentiert

● Abrechnungen werden deutlich einfacher

Gerade für junge Unternehmen lohnt sich dieser Schritt früh, weil Sie damit eine professionelle Basis schaffen – auch gegenüber Investoren, Partnern oder Banken.

Ein zusätzlicher Vorteil: Viele Anbieter ermöglichen den Export von Zahlungsdaten, was die Buchhaltung und spätere Auswertung vereinfacht. Mit der richtigen Trennung sparen Sie nicht nur Zeit, sondern vermeiden auch typische Fehler, die später teuer werden können.

Sobald Sie nicht mehr allein arbeiten, sondern mit Freelancern oder kleinen Teams wachsen, spielt die Firmenkreditkarte eine weitere wichtige Rolle – besonders bei gemeinsamen Ausgaben und kontrollierter Zahlungsfreigabe.

Situation 3: Wenn Teams, Mitarbeiter oder Freelancer bezahlt werden müssen

Sobald ein Startup wächst, verändern sich nicht nur die Aufgaben, sondern auch die Zahlungsprozesse. Vielleicht arbeiten Sie mit Freelancern, beauftragen Agenturen oder stellen die ersten Mitarbeitenden ein. Damit steigen auch die Anforderungen an klare Zuständigkeiten und saubere Ausgabenkontrolle.

Eine Firmenkreditkarte erleichtert genau diesen Schritt, weil Sie Ausgaben besser delegieren können, ohne die Kontrolle zu verlieren. Viele Gründer stehen irgendwann vor der Herausforderung, dass nicht mehr jede Rechnung über den eigenen Laptop laufen kann.

Typische Beispiele aus dem Alltag:

● ein Freelancer bucht ein benötigtes Tool

● ein Teammitglied organisiert Reisekosten

● Marketing-Ausgaben sollen flexibel erfolgen

● kleinere Anschaffungen müssen schnell erledigt werden

Mit Firmenkreditkarten lassen sich dafür oft individuelle Karten oder virtuelle Zahlungsoptionen einrichten. Sie können Ausgabenlimits setzen, Kategorien definieren und behalten jederzeit Transparenz darüber, was im Unternehmen passiert. Weitere Informationen und Vorteile zu Firmenkreditkarten finden Sie auf Finalarm.

Das bringt zwei klare Vorteile:

● Ihre Prozesse werden skalierbar, ohne unnötige Bürokratie

● Ihr Team kann effizient arbeiten, ohne ständig Rückfragen zu Zahlungen stellen zu müssen

Gleichzeitig signalisiert diese Struktur Professionalität – intern wie extern. Denn ein Unternehmen, das Zahlungsströme sauber organisiert, wirkt stabiler und besser vorbereitet auf Wachstum.

Gerade in der frühen Phase hilft das, Vertrauen aufzubauen und den Alltag zu entlasten.

Situation 4: Wenn Sicherheit bei Zahlungen wichtiger wird

Mit zunehmender Geschäftstätigkeit steigt auch die Zahl digitaler Transaktionen. Sie bezahlen Software-Abos, buchen Dienstleistungen online oder wickeln internationale Zahlungen ab. Genau hier wird ein Thema schnell zentral: Sicherheit.

Gerade Startups sind in der Anfangsphase oft stark auf digitale Prozesse angewiesen, haben aber noch keine ausgereiften Schutzsysteme. Gleichzeitig entstehen Risiken durch Betrugsversuche, unautorisierte Abbuchungen oder unsichere Zahlungsumgebungen.

Eine Firmenkreditkarte bietet in vielen Fällen zusätzliche Sicherheitsmechanismen, die über klassische Kontozahlungen hinausgehen:

● Echtzeit-Benachrichtigungen bei Transaktionen

● Sperrfunktionen bei verdächtigen Aktivitäten

● bessere Nachverfolgbarkeit bei Fehlbuchungen

● teilweise integrierte Versicherungsleistungen

Damit schützen Sie nicht nur Ihr Budget, sondern auch Ihre operative Stabilität. Denn finanzielle Zwischenfälle kosten in der frühen Phase vor allem eins: Zeit, Fokus und Vertrauen.

So entsteht ein ganzheitlicher Ansatz: Digitale Zahlungsprozesse sind geschützt, und auch die Infrastruktur des Unternehmens bleibt sicher.

Situation 5: Wenn Gründer von Zusatzleistungen profitieren möchten

In der Startup-Welt geht es nicht nur um das Bezahlen von Ausgaben, sondern auch um sinnvolle Vorteile, die Prozesse erleichtern und Wachstum unterstützen. Genau hier bieten viele Firmenkreditkarten zusätzliche Leistungen, die gerade in der Gründerzeit spürbar helfen können.

Je nach Anbieter profitieren Sie zum Beispiel von:

● Reiseversicherungen bei geschäftlichen Terminen

● Cashback- oder Bonusprogrammen für regelmäßige Ausgaben

● verlängerten Zahlungszielen zur Liquiditätssteuerung

● besseren Konditionen bei internationalen Transaktionen

Vor allem wenn Sie viel unterwegs sind – etwa für Pitch-Events, Messen oder Kundentermine – entsteht schnell ein echter Mehrwert. Diese Extras wirken oft im Hintergrund, entlasten aber den Alltag und sorgen für zusätzliche Stabilität.

Wichtig ist dabei, dass Sie Angebote nicht nur nach Prestige auswählen, sondern nach echtem Nutzen: Welche Leistungen passen zu Ihrer Phase und zu Ihren typischen Ausgaben?

So treffen Sie Entscheidungen nicht nur schnell, sondern auch fundiert – ein wichtiger Faktor in einer Phase, in der jede finanzielle Struktur langfristige Wirkung hat.

Firmenkreditkarten als Wachstumshelfer statt Luxus

Eine Firmenkreditkarte ist in der Gründerzeit kein Statussymbol, sondern ein praktisches Werkzeug. Sie hilft Ihnen, spontan handlungsfähig zu bleiben, Ausgaben sauber zu trennen, Teams effizient zu organisieren, Zahlungen sicher abzuwickeln und von sinnvollen Zusatzleistungen zu profitieren.

Gerade in den ersten Monaten gilt: Je klarer die finanzielle Struktur, desto mehr Raum bleibt für das Wesentliche – Wachstum, Kunden und Strategie.

Companisto investiert 2025 über 45,8 Mio. Euro in Start-ups und Scale-ups

Das von David Rhotert und Tamo Zwinge gegründete Companisto ist mit über 5950 Business Angels das größte Business Angel Netzwerk in der DACH-Region und zählt seit über einem Jahrzehnt zu den aktivsten Wagniskapitalgebern im deutschsprachigen Raum.

Im Geschäftsjahr 2025 investierte das Companisto Business Angel Netzwerk nach eigenen Angaben in Start-ups aus 15 unterschiedlichen Branchen. Die Top-Branchen, in die investiert wurden, waren MedTech, Automotive und GreenTech. Der Fokus lag dabei auf strukturierten Co-Investments und der Anschlussfähigkeit der Finanzierungen, um tragfähige Investor*innenstrukturen für weiteres Wachstum zu schaffen.

Insgesamt wurden 2025 durch Companisto über 45,8 Mio. Euro in 35 Finanzierungsrunden investiert. Damit konnte das Netzwerk eine Steigerung um 15,8 Mio. Euro verzeichnen von 30 Mio. Euro in 2024. Zusätzlich zu dem Kapital durch das digitale Business Angel Netzwerk beteiligten sich 58 Co-Investor*innen, darunter Bayern Kapital, Samsung Next, HoneyStone Ventures (USA) und die Investitionsbank des Landes Brandenburg (ILB) in unterschiedlichen Runden.

Zu den prägenden Finanzierungen des Jahres zählten unter anderem AMERIA mit einem kumulierten Gesamtvolumen von mehr als 42 Mio. Euro sowie die Runden von Cellbox, DiaMonTech, Virtonomy und Jedsy.

Jedsy, die Delivery Glider AG, schloss 2025 innerhalb von 14 Tagen eine Finanzierungsrunde über insgesamt 3,15 Mio. Euro gemeinsam mit internationalen Co-Investor*innen ab. Das Unternehmen entwickelt eine Drohne, die vertikal startet und direkt an Fenstern andocken kann.

Virtonomy setzte ebenfalls auf eine internationale Investor*innenstruktur. Das MedTech-Unternehmen entwickelt virtuelle Patient*innenmodelle zur Digitalisierung klinischer Studien. Über Companisto wurden knapp 3 Mio. Euro im Lead der Finanzierungsrunde investiert, parallel zu Partnern wie Bayern Kapital und Accenture. „Companisto hat uns den Zugang zu einer breit aufgestellten Co-Investorenbasis ermöglicht. Die Kombination aus Business Angels und institutionellen Partnern hat nicht nur Kapital, sondern auch Governance- und Wachstumskompetenz eingebracht. Das schafft eine tragfähige Grundlage für die weitere Entwicklung und Skalierung von Virtonomy,“ sagt Dr. Simon Sonntag, Founder und CEO von Virtonomy.

Zum Jahresende 2025 zählte das Companisto Netzwerk mehr als 5.700 Business Angels. Begleitend investierte Companisto in den Ausbau des Netzwerks sowie den Austausch zwischen Investor*innen und Gründungsteams und organisierte im Laufe des Jahres rund 100 Events.

„Das vergangene Jahr hat einmal mehr gezeigt, welches Potenzial in einem aktiven Business-Angel-Netzwerk steckt. Durch die konsequente Digitalisierung des Startup-Investings bei Companisto ermöglichen wir eine enge und transparente Zusammenarbeit zwischen Business Angels und Co-Investoren, schaffen Vertrauen und eröffnen Gründerinnen und Gründern neue Perspektiven sowie nachhaltiges Wachstum“, sagt David Rhotert, Co-Founder und Managing Director von Companisto.

Für 2026 plant Companisto das Business Angel Netzwerk weiter auszubauen und die gemeinsame Investitionstätigkeit in Form wiederkehrender Co-Investments und skalierbarer Geschäftsmodelle zu stärken.

Mut zur Preiserhöhung

Warum Verkäufer*innen öfter über ihren Schatten springen sollten.

Viele Verkäufer*innen wissen, dass eine Preiserhöhung längst überfällig ist. Trotzdem schieben sie das Thema vor sich her. Mal scheint der/die Kund*in nicht in Stimmung, mal steht ein wichtiges Projekt an, mal ist der Zeitpunkt angeblich ungünstig. So vergeht Monat um Monat. Mit jedem Aufschub wächst der innere Druck, denn insgeheim wissen viele: Dieses Preiserhöhungsgespräch wird immer überfälliger.

Doch statt zu handeln, weichen sie aus. Warum? Weil sie Angst haben und das Notwendige lieber aufschieben. Schließlich ist es leichter, alles beim Alten zu lassen, als mutig für den eigenen Wert einzustehen. Aber wer Preise nicht anpasst, entscheidet sich nicht nur unbewusst gegen Wirtschaftlichkeit, sondern auch gegen seinen eigenen Selbstwert.

Haltung zuerst – Argumente später

Bevor jemand über höhere Preise spricht, sollte er/sie selbst von diesen überzeugt sein. Denn Kund*innen spüren sofort, ob da jemand ist, der überzeugt ist oder sich rechtfertigt. Deshalb: Vor dem Preiserhöhungsgespräch erst nachdenken, dann handeln und reden.

- Was hat sich wirklich für den/die Kund*in verändert?

- Was ist heute besser als vor einem Jahr?

- Anhand welcher Faktoren kann der/die Kund*in die Preiskorrektur nachvollziehen?

Wer darauf im Vorfeld klare Antworten hat, braucht keine Angst mehr vor dem Gespräch zu haben.

Fakten helfen gegen Nervosität

Wenn Verkäufer*innen sich in langen Erklärungen verlieren, wirkt das wie Unsicherheit. Besser: kurz, konkret, sachlich. Beispiel: „Unsere Energiekosten sind um sieben Prozent gestiegen. Trotzdem haben wir Qualität und Lieferfähigkeit stabil gehalten. Darum brauchen wir eine Anpassung.“ Das klingt ruhig, ehrlich, erwachsen. Kein Trick, kein Druck. Einfach Klartext.

Keine Rechtfertigung, sondern Information

Viele Preisgespräche scheitern schon beim Einstieg. Wer mit „Ich muss Ihnen leider mitteilen …“ anfängt, nimmt sich selbst die Autorität. Besser: „Ich möchte Sie über unsere neuen Konditionen informieren.“ Das ist geradlinig, respektvoll – und zeigt Haltung. Danach gilt: Schweigen. Einfach mal kurz warten. Auch wenn’s schwerfällt. Der/die Kund*in braucht diesen Moment, um das Gesagte zu verarbeiten. Wer sofort weiterredet, nimmt sich die Wirkung.

Wenn Widerstand kommt

Natürlich kommt der Widerstand. „Das ist zu teuer.“ „Dann gehe ich eben zur Konkurrenz.“ Das ist normal. Wirklich. Der/die Kund*in prüft, wie stabil der/die Verkäufer*in bleibt. Denn er/sie braucht das Gefühl der Sicherheit, dass die Preiserhöhung wirklich gerechtfertigt ist – und nicht nur der Gewinnoptimierung des/der Anbietenden dient.

In solchen Momenten helfen ruhige Antworten: „Ich verstehe, dass das für Sie eine Veränderung ist.“ Oder: „Ja. Auch ich hätte gern auf die Preiserhöhung verzichtet, doch unsere Kosten sind entsprechend gestiegen – und ausschließlich diese Kostensteigerung müssen wir nun weitergeben.“ Wichtig ist, dass der/die Verkäufer*in ruhig bleibt. Keine Diskussion. Kein Überzeugen um jeden Preis. Kund*innen respektieren Klarheit mehr als Nachgeben.

Angst vor Kund*innenverlust – normal, aber übertrieben

Jede(r) Verkäufer*in kennt sie. Diese innere Stimme, die sagt: Wenn ich den Preis erhöhe, bin ich raus. Aber die Realität sieht meist anders aus. Die überwiegenden Kund*innen bleiben. Nicht wegen des Preises, sondern wegen Vertrauen und Zuverlässigkeit. Ein paar Gedanken helfen:

- Wer nur wegen des Preises bleibt, bleibt nie lange.

- Wer Qualität will, bleibt bei Qualität.

- Und wer sich fair behandelt fühlt, bleibt sowieso.

Kurz gesagt: Preisgespräche verlieren nur die, die sich selbst zu klein machen.

Nach der Erhöhung – dranbleiben

Viele verschwinden nach dem Gespräch – und das möglichst schnell. Aus Scham, aus Unsicherheit oder weil sie froh sind, dass es vorbei ist. Aber genau jetzt sollte der/die Verkäufer*in präsent bleiben. Und beispielsweise von sich aus regelmäßig Kontakt mit seinem/seiner Kund*in aufnehmen. Um weiterhin Nutzen zu stiften und damit dem/der Kund*in die Bestärkung zu geben, mit dem/der richtigen Lieferant*in zusammenzuarbeiten. Es gilt: Engagement, Verlässlichkeit und Beziehungspflege verkaufen langfristig immer besser als jeder Rabatt.

Mut zur Preiserhöhung ist kein Draufgängertum. Es ist Haltung. Wer an seinen/ihren Wert glaubt, wirkt automatisch überzeugender. Kund*innen akzeptieren Preissteigerungen, wenn sie spüren: Da steht jemand, der weiß, wofür er/sie steht. Und das ist am Ende genau das, was gute Verkäufer*innen von angepassten unterscheidet.

Der Autor und Verkaufstrainer Oliver Schumacher setzt unter dem Motto „Ehrlichkeit verkauft“ auf sympathische und fundierte Art neue Akzente in der Verkäufer*innenausbildung.

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

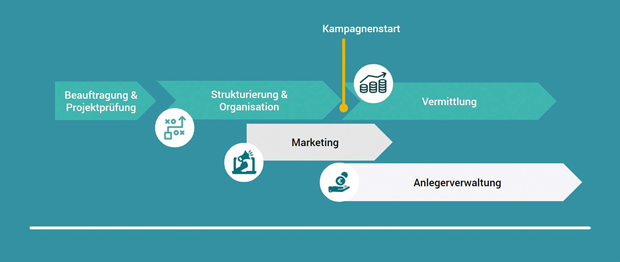

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Herausforderung Start-up-Finanzierung

Ein Thema – mehrere Perspektiven: Die Finanzierung einer Gründung bzw. die Förderung eines jungen Unternehmens ist ein herausforderndes Unterfangen sowohl für Selbständige als auch für die sie unterstützenden Player*innen aus dem Start-up-Ökosystem. Von Gründenden über Investor*innen bis hin zu Fördermittel-Profis: Wir lassen vier Experten zu Wort kommen.

Dr. Bernd Fischl, BFMT Group

Die Gründungsförderung und -finanzierung hat sich im aktuell schwierigen konjunkturellen Umfeld vielen Herausforderungen zu stellen. Gleichzeitig bieten sich aber auch viele Chancen, da Unternehmen, die in der Krise gegründet wurden, oft auch langfristig erfolgreicher bleiben. Eine der größten Herausforderungen bei einer Gründung ist der Zugang zu Kapital, denn viele Banken lehnen die Vergabe von Mikro- und Kleinkrediten an (junge) Selbständige aufgrund des hohen Prüfaufwands (und höheren Ausfallrisikos) ab.

Aus diesem Grund sollten Gründer*innen im Rahmen ihrer Finanzierungsstrukturierung Folgendes beachten:

- Als ersten Schritt sind mögliche Zuschüsse (z.B. Gründungszuschuss, Digitalbonus etc.) zu prüfen. Gelder, die nicht zurückzuzahlen sind, stärken die Eigenkapitalbasis und erleichtern später die Fremdkapitalaufnahme.

- Im zweiten Schritt sollte möglichst viel Eigenkapital eingebracht werden. Dies kann neben dem Kapital der Gründer*innen auch aus deren Umfeld (Friends, Family and Fools) stammen. Dadurch reduziert sich der sogenannte Kapitaldienst insbesondere in der ersten Zeit, wenn neu gegründete Unternehmen noch keine operativ positive Liquiditätsbilanz haben. Das verschafft den Gründenden ausreichend Zeit, den Proof of Concept zu erbringen und den Break Even zu erreichen, bevor die verfügbaren Mittel verbraucht sind. Damit wird auch die Basis für die Fremdkapitalfinanzierung gelegt.

- Im dritten Schritt kann dann zur Finalisierung der Finanzierung auf Förderdarlehen (z.B. ERP-Gründerkredit – StartGeld oder den ERP-Digitalisierungs- und Innovationskredit) zurückgegriffen werden. Diese Förderdarlehen haben den Vorteil, dass neben den meist sehr günstigen Zinskonditionen oft auch eine Haftungsbefreiung für die antragstellende Hausbank möglich ist.

- Als letzter Schritt kann die bisherige Finanzierung – soweit darstellbar – um Bankdarlehen oder kurzfristige Kontokorrentlinien ergänzt werden. Hier muss allerdings zumeist eine Sicherheit für die Hausbank zur Verfügung gestellt werden.

Um die genannten Finanzmittel entsprechend strukturieren und einwerben zu können, ist es ratsam, externe Beratung in Anspruch zu nehmen. Auch hierzu gibt es Fördermittel, welche die beanspruchte Beratung in erheblichem Maße bezuschussen können.

Grundsätzlich ist für eine erfolgreiche Gründung eine gründliche Vorbereitung unerlässlich. Gründer*innen sollten hierbei insbesondere umfassende Marktforschung betreiben, um sowohl ihre Zielgruppe als auch den aktuellen und potenziellen Wettbewerb im Detail zu verstehen sowie ein detailliertes Geschäftskonzept (Businessplan inklusive Finanzierungsplan) entwickeln, das auch zukünftige Eventualitäten berücksichtigt.

Von öffentlicher bzw. staatlicher Seite sind allerdings auch wesentliche Beiträge zu leisten, um Gründungsförderung effektiv und effizient zu machen:

- Fokus auf Zukunftsbranchen: Förderprogramme sollten sich auf innovative Bereiche wie Digitalisierung, Nachhaltigkeit und neue Technologien konzentrieren und nur dann einsetzen, wenn keine Finanzierung über den Markt möglich scheint.

- Vereinfachung der Antragsprozesse: Bürokratische Hürden bei der Beantragung von Fördermitteln sollten abgebaut werden, um den Zugang zu erleichtern (Kosten der Antragstellenden) und auch die volkswirtschaftlichen Kosten auf der Verwaltungsseite zu verringern.

- Flexibilisierung der Förderkriterien: Die Förderkriterien sollten an die sich schnell ändernden Marktbedingungen angepasst werden. Dies scheint insbesondere bei der zunehmenden Geschwindigkeit der Entwicklung notwendig zu werden.

- Verstärkte Beratung und Coaching: Neben finanzieller Unterstützung sollten Gründende auch Zugang zu Expert*innenwissen und Netzwerken erhalten. Dies hilft gerade in der Anfangszeit, viele Fehler zu vermeiden und reduziert damit zugleich auch das notwendige Finanzierungsvolumen einer Gründung.

- Förderung von marktorientiertem Risikokapital: Um eine Kannibalisierung von marktorientierten Kapitalgeber*innen möglichst zu vermeiden oder zumindest zu verringern, sollten die gegebenenfalls noch zu geringen Volumina an Risikokapital durch eine Dopplung/Spiegelung von privaten VC-Geber*innen oder Business Angels erhöht werden.

Tim Weinel, espero

Die Finanzierung ist für viele Gründer*innen nach wie vor eines der zentralen Themen und gleichzeitig eine der größten Herausforderungen, schaffen es doch nur die wenigsten von ihnen, mit vorhandenen Mitteln ein langfristig tragfähiges Konzept aufzustellen und das auch noch zu skalieren. Doch egal, ob es um die erste Anschubfinanzierung, die Skalierung des Unternehmens oder langfristige Investitionen geht: Ohne ausreichend Kapital bleibt das größte Potenzial in der Regel ungenutzt oder bereits vorhandenes Potenzial kann gar nicht erst umgesetzt werden. Doch welche Hürden sind es, die Gründer*innen dabei häufig im Weg stehen?

Und wie gelingt es 2025, das volle Potenzial der Gründungsförderung auszuschöpfen?

Fördermittel sowie Zuschüsse bieten vielen Gründer*innen gute Möglichkeiten, ihre Unternehmen und Ideen zu finanzieren, erfordern aber oft aufwendige Antragsprozesse und eine Vielzahl an Dokumenten, an denen viele Gründer*innen scheitern – sei es aus Frust, aus fehlendem Wissen oder aus Unverständnis. In der Regel wird der administrative Aufwand unterschätzt und wertvolle Zeit geht verloren. Dabei kann auch die Wahl der richtigen Finanzierungsquelle entscheidend sein. Doch dazu muss man sich zunächst im Dschungel der Möglichkeiten zurechtfinden. Ob Förderprogramm, Eigenkapital, Bankdarlehen, Business Angels, Venture Capital oder eine andere Finanzierungsform – Möglichkeiten, die vorhanden sind, sollten gegeneinander abgewogen und genau eruiert werden – mit all ihren jeweiligen Konsequenzen.

Eine weitere Herausforderung vieler Gründer*innen ist schlichtweg mangelnde Finanzkompetenz. Viele junge Unternehmer*innen sind zwar Expert*innen in ihrem Fachgebiet, aber nicht zwingend bei den Finanzen. Themen wie Cashflow-Management, Kostenplanung und steuerliche Optimierung werden oft vernachlässigt, was zu Liquiditätsengpässen führen kann. Hinzu kommt, dass eine gute Idee allein nicht ausreicht – Investor*innen erwarten durchdachte Businesspläne, realistische Finanzprognosen und klare Exit-Strategien. Hier fehlt es häufig an professioneller Aufbereitung und klarer Kommunikation.

Was können Gründer*innen also tun, um ihre Finanzierungsstrategie zu optimieren?

Ein fundiertes Wissen über Förderprogramme, Finanzierungsarten und steuerliche Anreize ist essenziell. Wer das nicht hat, sollte darüber nachdenken, professionelle Beratung in Anspruch zu nehmen – ob nun über eine qualifizierte Gründungsberatung oder im Austausch mit anderen Gründer*innen, beispielsweise im Rahmen von Gründer*innentreffs oder -stammtischen. Vor allem frühzeitige Information hilft, keine Chance ungenutzt zu lassen. Das heißt, Finanzierung sollte von Anfang an ein Thema sein und an Relevanz nicht verlieren. Ein durchdachtes Finanzkonzept mit einer realistischen Einschätzung des Kapitalbedarfs, klaren Zielsetzungen und einem nachvollziehbaren Budget ist ebenso unerlässlich. Ein starkes Netzwerk zu potenziellen Investor*innen, Mentor*innen und anderen Gründer*innen kann wertvolle Kontakte sowie Wissen vermitteln. Neben klassischen Finanzierungswegen bieten sich je nach Unternehmen zudem auch alternative Lösungen wie Crowdfunding, Revenue-Based Financing oder strategische Partnerschaften an, die es zu prüfen gilt.

Gründungsförderungen sind nicht nur finanzielle Hilfsmittel, sondern ein essenzieller Treiber für Innovation und Wirtschaftswachstum. Damit diese Relevanz erhalten bleibt, braucht es in der Zukunft ein noch besseres Zusammenspiel bzw. einen besseren Austausch zwischen Politik, Wirtschaft und Start-ups. Die Politik sollte die Förderstrukturen weiter an die Bedürfnisse der Gründer*innen anpassen, insbesondere in Bezug auf Digitalisierung, Nachhaltigkeit und Flexibilität. Unternehmen können verstärkt als Investor*innen oder strategische Partner*innen auftreten, um Innovationen zu fördern und den Weg für Start-ups zu ebnen. Gründer*innen selbst müssen aktiver auf die Notwendigkeiten hinweisen und gemeinsam daran arbeiten, die Sichtbarkeit und Attraktivität von Förderprogrammen zu erhöhen.

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

Kredit ohne Vorkosten

Ein Kredit ohne Vorkosten kann eine interessante Option für Sie als Kreditnehmer sein, wenn Sie faire Kreditkonditionen suchen. Bei einem solchen Darlehen fallen keine zusätzlichen Gebühren für die Beantragung oder Bearbeitung an. Eine kostenlose Kreditanfrage ermöglicht es Ihnen, verschiedene Angebote zu vergleichen und das beste Darlehen ohne Gebühren zu finden. In diesem Artikel erfahren Sie, worauf Sie bei einem Kredit ohne Vorkosten achten sollten und wie Sie das beste Angebot finden können.

Was bedeutet ein Kredit ohne Vorkosten?

Ein Kredit ohne Vorkosten ist eine vorteilhafte Finanzierungsoption, bei der keine zusätzlichen Gebühren für die Kreditaufnahme anfallen. Dies bedeutet, dass Sie als Kreditnehmer keine versteckten Kosten oder Überraschungen befürchten müssen. Stattdessen profitieren Sie von transparenten Kreditkonditionen, die Ihnen einen klaren Überblick über die tatsächlichen Kosten des Darlehens geben.

Bei einem Kredit ohne Vorkosten entfallen typischerweise folgende Gebühren:

- Bearbeitungsgebühren

- Kontoführungsgebühren

- Bereitstellungszinsen

- Sondertilgungsgebühren

Durch den Wegfall dieser Kosten können Sie als Kreditnehmer erheblich sparen und Ihre finanzielle Belastung reduzieren. Die Gesamtkosten des Kredits werden somit überschaubarer und planbarer. Allerdings ist es wichtig, dass Sie die Kreditkonditionen sorgfältig prüfen und Angebote verschiedener Anbieter vergleichen, um wirklich von einem Kredit ohne Vorkosten zu profitieren.

Transparenz ist bei der Aufnahme eines Kredits ohne Vorkosten besonders wichtig. Seriöse Kreditgeber legen alle anfallenden Kosten und Konditionen offen dar, sodass Sie als potenzieller Kreditnehmer eine fundierte Entscheidung treffen können.

Vorteile eines Kredits ohne Vorkosten

Die Entscheidung für einen Kredit ohne Vorkosten bringt mehrere Vorteile mit sich:

- Kosteneinsparung: Durch den Wegfall zusätzlicher Gebühren sparen Sie bares Geld.

- Transparenz: Alle Kosten sind von Anfang an ersichtlich, was die Planung erleichtert.

- Flexibilität: Oft bieten solche Kredite mehr Spielraum bei Rückzahlungen oder Sondertilgungen.

- Vergleichbarkeit: Es fällt leichter, verschiedene Angebote direkt miteinander zu vergleichen.

Darlehen ohne Gebühren finden

Es ist möglich, ein Darlehen ohne zusätzliche Gebühren zu finden. Dafür ist es wichtig, dass Sie seriöse Kreditanbieter suchen und verschiedene Finanzierungsoptionen vergleichen. So können Sie die beste Option für Ihre persönliche Situation finden.

Ein guter Ausgangspunkt für die Suche nach einem Darlehen ohne Gebühren sind Vergleichsportale im Internet. Hier können Sie schnell und einfach verschiedene Angebote von Banken und Kreditvermittlern vergleichen. Achten Sie dabei auf folgende Punkte:

- Transparente Darstellung aller Kosten und Gebühren

- Keine versteckten Kosten oder Überraschungen im Kleingedruckten

- Seriöse und bekannte Anbieter mit guten Bewertungen

Eine weitere Möglichkeit ist es, direkt bei Ihrer Hausbank oder anderen Banken in Ihrer Nähe nach einem Darlehen ohne Gebühren zu fragen. Oft bieten Banken spezielle Konditionen für langjährige Kunden oder für bestimmte Verwendungszwecke an. Ein persönliches Gespräch kann Ihnen helfen, die individuell beste Lösung zu finden.

Online-Kreditvergleich: Vor- und Nachteile

Der Online-Kreditvergleich bietet einige Vorteile, aber auch potenzielle Nachteile:

Voraussetzungen für einen Kredit ohne Vorkosten

Wenn Sie einen Kredit ohne Vorkosten aufnehmen möchten, müssen Sie in der Regel bestimmte Voraussetzungen erfüllen. Eine der wichtigsten Anforderungen ist eine gute Bonität. Diese wird durch eine Bonitätsprüfung ermittelt, bei der Ihre Kreditwürdigkeit überprüft wird.

Die Bonitätsprüfung berücksichtigt verschiedene Faktoren, wie zum Beispiel:

- Einkommenssituation

- Beschäftigungsstatus

- Kredithistorie

- Ausgaben und Verbindlichkeiten

Neben einer guten Bonität können Kreditgeber auch Sicherheiten verlangen. Diese dienen dazu, das Risiko für den Kreditgeber zu minimieren. Häufig akzeptierte Sicherheiten sind Immobilien, Sparguthaben oder Wertpapiere. Allerdings gibt es auch Kredite ohne Vorkosten, die keine Sicherheiten erfordern.

Schufa-Auskunft und ihre Bedeutung

Die Schufa-Auskunft spielt eine zentrale Rolle bei der Kreditvergabe:

- Sie gibt Aufschluss über Ihr bisheriges Zahlungsverhalten

- Ein guter Schufa-Score erhöht Ihre Chancen auf günstige Konditionen

- Negative Einträge können die Kreditvergabe erschweren oder verhindern

- Sie haben das Recht auf eine kostenlose Selbstauskunft pro Jahr

Kreditkonditionen vergleichen

Beim Vergleich von Kreditangeboten ist es wichtig, dass Sie die Kreditkonditionen genau unter die Lupe nehmen. Zwei zentrale Faktoren sind dabei der effektive Jahreszins und die Laufzeit des Darlehens. Der effektive Jahreszins gibt die tatsächlichen Kosten des Kredits auf Jahresbasis an, einschließlich aller Gebühren und Nebenkosten. Je niedriger der effektive Jahreszins, desto günstiger ist der Kredit.

Die Laufzeit bestimmt, über welchen Zeitraum der Kredit zurückgezahlt werden muss. Eine längere Laufzeit bedeutet in der Regel niedrigere monatliche Raten, aber auch höhere Gesamtkosten aufgrund der länger anfallenden Zinsen.

Beim Kreditkonditionen vergleichen sollten Sie auf folgende Punkte achten:

- Effektiver Jahreszins: Je niedriger, desto besser

- Laufzeit: Wählen Sie eine Laufzeit, die zu Ihren finanziellen Möglichkeiten passt

- Zusatzkosten: Achten Sie auf versteckte Gebühren oder Zusatzkosten

- Flexibilität: Prüfen Sie, ob Sondertilgungen oder vorzeitige Rückzahlung möglich sind

Kreditrechner: Ein nützliches Tool

Kreditrechner können Ihnen bei der Entscheidungsfindung helfen:

- Sie ermöglichen eine schnelle Berechnung verschiedener Szenarien

- Visualisierung der Auswirkungen von Laufzeit und Zinssatz

- Hilfe bei der Ermittlung der optimalen Kredithöhe und Laufzeit

- Oft kostenlos auf Vergleichsportalen oder Bankwebseiten verfügbar

Alternative Finanzierungsoptionen

Neben einem klassischen Kredit ohne Vorkosten gibt es weitere Möglichkeiten, um eine Finanzierung zu erhalten. Eine beliebte Alternative ist die Ratenzahlung, bei der der Gesamtbetrag in kleinere, regelmäßige Zahlungen aufgeteilt wird. Diese Option bietet oft mehr Flexibilität und ermöglicht es Ihnen, größere Anschaffungen über einen längeren Zeitraum zu finanzieren.

Eine weitere Alternative ist der Konsumentenkredit, der speziell für private Ausgaben wie Haushaltsgeräte oder Urlaube gedacht ist. Diese Kredite haben oft niedrigere Zinssätze als herkömmliche Darlehen und können eine attraktive Option für kleinere Finanzierungen sein. Finanzielle Absicherung sollte bei jeder Kreditentscheidung eine wichtige Rolle spielen.

Bei der Wahl der passenden Finanzierung spielen individuelle Faktoren eine wichtige Rolle:

- Höhe des benötigten Betrags

- Gewünschte Laufzeit

- Ihre eigene finanzielle Situation und Bonität

Peer-to-Peer-Kredite als moderne Alternative

Peer-to-Peer-Kredite gewinnen zunehmend an Popularität:

- Direkte Vermittlung zwischen Kreditnehmern und privaten Geldgebern

- Oft günstigere Konditionen als bei traditionellen Banken

- Schnellere und flexiblere Kreditvergabe

- Risiko: Weniger reguliert als klassische Bankenkredite

Fazit

Ein Darlehen ohne Gebühren kann eine praktische Option für Sie sein, wenn Sie eine günstige Finanzierung suchen. Durch den Wegfall von Bearbeitungs-, Bereitstellungs- oder Kontoführungsgebühren lassen sich die Gesamtkosten des Kredits deutlich reduzieren. Allerdings ist es wichtig, dass Sie die Konditionen verschiedener Anbieter sorgfältig vergleichen, um das beste Angebot zu finden. Bei der Suche nach einem Darlehen ohne Gebühren sollten Sie nicht nur auf die Kosten, sondern auch auf die Zinssätze und die Laufzeit achten. Insgesamt bietet ein Darlehen ohne Gebühren eine gute Möglichkeit, Geld zu günstigen Konditionen aufzunehmen. Sie sollten jedoch immer Ihre individuelle Situation berücksichtigen und verantwortungsvoll mit dem Kredit umgehen.

Überleben im VC-Game 2025

Was Gründer*innen im VC-Game ändern müssen, um nicht ins Abseits zu geraten.

Zurückhaltung aufseiten der Investor*innen und sinkende Bewertungen prägen die aktuelle Finanzierungslandschaft für Start-ups – der Boom der Jahre 2021 und 2022 ist längst vorbei. Gerade jetzt brauchst du als Gründer*in Mut, damit dein Vorhaben nicht an fehlendem Kapital scheitert.

Denn Start-ups stoßen zunehmend auf kritische Kapitalgeber*innen und haben Probleme, Venture Capital (VC) einzusammeln. Ein Blick auf die Finanzierungsrunden im ersten Halbjahr 2024 verdeutlicht das: Fast 23 Prozent der europäischen Start-ups verloren an Wert. So hoch war der Anteil an Downrounds zuletzt im Jahr 2014, wie die Datenexpert*innen von PitchBook aufzeigen.

Investor*innen legen ihren Fokus verstärkt auf Profitabilität und ein nachhaltiges Geschäftsmodell. Das Wachstumspotenzial ist nicht länger der alles entscheidende Faktor, Due DiligencePrüfungen werden zunehmend anspruchsvoller. Dadurch rücken Kennzahlen wie Vertriebseffizienz und Kund*innenabwanderungsrate (Churn) verstärkt in den Mittelpunkt.

Das deutsche Finanzierungsklima: zu viel Zögern

In Deutschland herrscht aktuell eine auffallende Vorsicht unter Investor*innen. Risikofreudigere Kapitalgeber*innen aus dem Ausland halten sich zurück, was zu einer deutlichen Verlangsamung des Kapitalflusses führt. Nationale Investor*innen und staatliche Förderprogramme konzentrieren sich vornehmlich auf die Frühphasenfinanzierung von Start-ups.

Dadurch entstehen Finanzierungslücken, besonders in den späteren Wachstumsphasen, wie der aktuelle Deutsche Startup Monitor des Bundesverbands Deutsche Startups belegt.

Diese Zurückhaltung erschwert es vielen Start-ups, große Finanzierungsrunden abzuschließen und den Sprung in die nächste Wachstumsstufe zu schaffen. Die gestiegenen Anforderungen an Due-Diligence-Prüfungen und der verstärkte Fokus auf Profitabilität und Nachhaltigkeit verstärken diese Tendenz.

Vor diesem Hintergrund zögern viele Gründer*innen, große Summen an Wagniskapital aufzunehmen. Die Sorge vor einer möglichen Verwässerung der Unternehmensanteile bei niedrigeren Bewertungen und dem damit potenziell einhergehenden Kontrollverlust ist groß. Einige scheuen auch das Risiko, da umfangreiche Finanzierungsrunden mit einer größeren Fallhöhe einhergehen.

Doch trotz dieser Herausforderungen sollten deutsche Gründer*innen den Mut nicht verlieren. Wer eine wirklich bahnbrechende Geschäftsidee hat, die aktuelle Themen wie die Klimakrise oder die Digitalisierung adressiert, hat weiterhin Chancen, Kapital zu sichern. Start-ups sollten den Anspruch haben, das Unternehmen mutig zu skalieren und sich auf größere Finanzierungsrunden einzulassen.