Aktuelle Events

Gute Preise? Gut gerechnet!

Wie Sie den passenden Verkaufspreis ermitteln

Autor: Jan-Marc KöpWie Sie für Ihre Produkte den passenden Verkaufspreis ermitteln, erläutert Gründungscoach Jan-Marc Köp am Beispiel der Gründerin Elise Higgins.

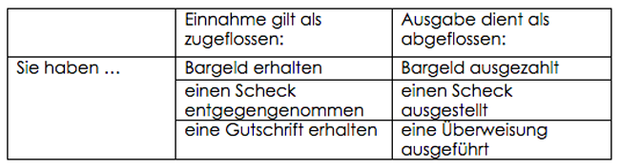

Erinnern Sie sich noch an die Frage, die wir Ihnen in der letzten Teil unserer Serie gestellt haben? Sie lautete: Was ist das wichtigste Ziel auch Ihres Unternehmens? Wenn Sie sich ein wenig mit dem Thema beschäftigt haben, sind Ihnen sicher zahlreiche wichtige Ziele eingefallen. Haben Sie auch an das Ziel "ständige Sicherstellung der Zahlungsfähigkeit", sprich: an die Liquidität gedacht?

Die Sicherstellung der Liquidität ist das wichtigste Ziel jedes Unternehmens und sollte daher auch von Ihnen ständig im Auge behalten werden. Sie merken schon: Wir möchten schon wieder, dass Sie sich mit dem Thema Zahlen beschäftigen. Das tut auch Elise Higgins - Sie erinnern sich an die Gründerin, die ein Blumengeschäft übernehmen will.

Nachdem Elise bei ihrem ersten Blick in die Einnahmen-Überschuss-Rechnung festgestellt hat, dass Zahlen nicht nur nicht weh tun, sondern auch eine sichere Planungsgrundlage bescheren können, möchte sie sich jetzt mit der Planung eines neuen Geschäftsbereiches ihres Blumengeschäftes befassen.

Kalkulation statt nur Bauchgefühl

Elise ist schon seit Jahren von Ikebana, der japanischen Blumenkunst, begeistert und will diese exklusiv in ihrem Geschäft anbieten. Dabei möchte sie von vornherein wissen, ob sich dieser Zweig lohnen kann, weshalb sie den Bereich als eigenen "profit center" betrachten will. Leider hat sie keine Idee, welche Preise sie für ein einzelnes Gesteck nehmen kann.

Damit geht es Elise wie vielen anderen Gründern auch. Die meisten haben zu Beginn des Preisfindungsprozesses ein vages Bauchgefühl, welchen Preis sie nehmen können und wollen. Allerdings reicht dieses Bauchgefühl nicht; schließlich wollen wir am Ende unseres Coachingprozesses in die Königsdisziplin einsteigen, die mehrstufige Deckungsbeitragskalkulation auf Teilkostenbasis (mehr dazu im vierten Teil unserer Kolumne). Wie aber kommt Elise zu dem richtigen Preis? Schauen wir uns dazu einmal das "goldene Dreieck" an.

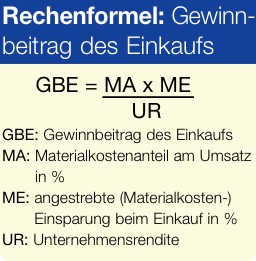

Der erste Eckpunkt unseres goldenen Dreiecks ist die Kalkulation. Der Mindestpreis, den wir zugrunde legen, muss zumindest alle Kosten, die mit dem Produkt oder der Dienstleistung verbunden sind, decken. Da wir zu Beginn noch nicht exakt alle Kosten wissen, können wir für die erste Kalkulation auf die Vollkostenkalkulation zurückgreifen. Hier halte ich jedoch direkt eine Warnung für angebracht: Viele Unternehmen, gerade auch internationale Großunternehmen, verwenden eine enorme Mühe auf die Erstkalkulation ihrer Angebote, unterlassen es dann aber, eine Zwischen- oder zumindest Nachkalkulation durchzuführen. Ohne diese jedoch kann ich nur schwer den Erfolg überprüfen.

Nachkalkulation der Einzel- und Gesamtkosten

Elise will daher nach drei Monaten eine Nachkalkulation anhand der bis dahin ermittelten Zahlen mittels der Teilkostenkalkulation durchführen. Das funktioniert wie folgt: Für ein Ikebana-Gesteck rechnet Elise mit folgenden Kosten: Blumen 7 Euro, Zierrat 2 Euro, Papier 1 Euro. Diese Kosten - 10 Euro - fallen für einen einzelnen Auftrag an, wir bezeichnen sie somit als Einzelkosten. Neben der Ermittlung der Einzelkosten müssen wir auch die Gemeinkosten ermittel. Dies sind die Kosten, die durch den allgemeinen Geschäftsbetrieb anfallen, die ich jedoch nicht oder nur mit sehr hohem, ungerechtfertigten Aufwand einem einzelnen Auftrag zuordnen kann.

Elise möchte ihre Ikebana-Arbeiten in einem separaten kleinen Raum von sieben Quadratmetern erledigen. Ihre gesamte Ladenfläche inklusive Lager beläuft sich auf 140 Quadratmeter. Für Miete und Nebenkosten zahlt sie 2000 Euro. Die sonstigen monatlichen Gemeinkosten ohne Personal belaufen sich auf rund 1000 Euro. Der Ikebana-Raum nimmt 5 Prozent der Gesamtfläche ein, verursacht also 100 Euro monatliche Mietkosten. Da Elise hofft, dass Ikebana 20 Prozent zum Umsatz beitragen kann, rechnet sie 20 Prozent der sonstigen Gemeinkosten ein, also 200 Euro. Sie schätzt weiterhin, dass rund 20 Prozent ihrer eigenen Arbeitsleistung in den Bereich einfließen, somit muss sie ein Fünftel ihres kalkulatorischen Unternehmerlohns von 2500 Euro berücksichtigen, das sind 500 Euro.

Die gesamten aus dem Bereich Ikebana zu deckenden Gemeinkosten belaufen sich also auf 800 Euro. Elise kalkuliert damit, monatlich im Schnitt 40 Ikebana-Gestecke verkaufen zu können, das heißt, sie rechnet mit 40 mal 10 Euro Einzelkosten, pro Monat ergeben sich so 400 Euro. Das Verhältnis von Einzel- zu Gemeinkosten lautet somit 400 zu 800 Euro, also 1 zu 2. Um ihre monatlichen Gesamtkosten von 1200 Euro im Bereich Ikebana decken zu können, muss Elise pro Gesteck 30 Euro nehmen. Zudem weiß Elise nun, dass sie ihre Kosten für ein Gesteck ermitteln kann, indem sie zu ihren Einzelkosten noch einmal 200 Prozent (entstanden durch das Verhältnis 2:1) für die Deckung ihrer Gemeinkosten nimmt.

Steuern als Start-up-Wachstumsbremse

Was tun, wenn Steuerpflichten und Papierkram die Vision vom eigenen Business erstickt? Drei Quick Wins für dein Finanz-Setup.

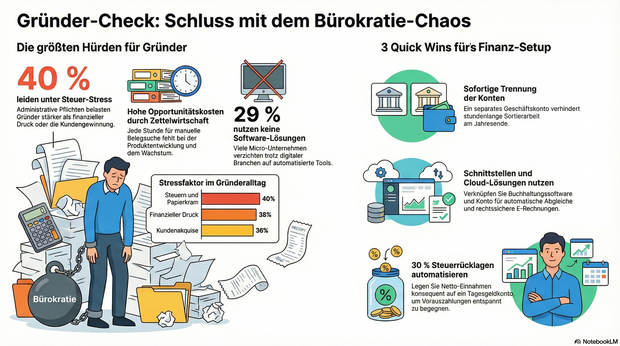

Der Start in die Selbständigkeit ist ein Balanceakt zwischen der eigenen Vision und administrativen Pflichten. Entgegen der landläufigen Meinung, dass fehlendes Kapital oder die erste Kund*innengewinnung die größten Hürden sind, zeigt eine aktuelle Erhebung von sevdesk: Steuerpflichten und Papierkram belasten junge Gründer*innen am stärksten.

Realitätscheck: Was Gründer*innen wirklich nachts wachhält

Eine repräsentative Umfrage unterstreicht, wie stark administrative Themen den Alltag dominieren:

- 40 Prozent sehen in Steuern und dem damit verbundenen Papierkram den größten Stressfaktor.

- 38 Prozent nennen finanziellen Druck und unregelmäßiges Einkommen als größte Hürde.

- 36 Prozent verorten die stärksten Herausforderungen bei der Kundenakquise.

StartingUp-Insight: Warum stressen Steuern mehr als wackelige Einnahmen? Weil hier die Fehlerkultur der Start-up-Welt aufhört. Bei Fehlern in der Buchhaltung drohen schnell Säumniszuschläge oder rechtliche Konsequenzen – diese „Angst vor dem Finanzamt“ lähmt viele. Hinzu kommen die massiven Opportunitätskosten: Jede Stunde, die ein Young Founder mit manueller Zettelwirtschaft oder dem Suchen von Belegen verbringt, fehlt bei der Produktentwicklung oder der Kund*innenakquise. Die Bürokratie bremst das eigentliche Wachstum also aktiv aus.

Paradox: Digitales Business, aber analoge Buchhaltung

Besonders auffällig: Etwa ein Drittel (32 Prozent) der Befragten befindet sich noch im ersten Jahr der Selbständigkeit (0 bis 12 Monate). Der überwiegende Teil dieser jungen Unternehmer*innen agiert in modernen Branchen wie Handel und E-Commerce (13 Prozent) oder IT und Social Media (11 Prozent). Dennoch zeigt sich bei der administrativen Organisation ein überraschend traditionelles Bild:

- Knapp ein Drittel (29 Prozent) der Microbusiness-Entrepreneurs nutzt für Rechnungserstellung und Buchhaltung keine speziellen Software- oder Cloud-Lösungen.

- Als Gründe wird zu jeweils 29 Prozent angegeben, dass die Prozesse auch ohne Tools funktionieren würden oder das Unternehmen noch zu klein für digitale Lösungen sei.

- Weitere 21 Prozent befürchten, dass externe Tools ihre eigenen speziellen Anforderungen nicht abbilden könnten.

Compliance-Falle: Wenn die „Zettelwirtschaft“ zum Risiko wird

Dieser Verzicht auf digitale Unterstützung birgt handfeste Risiken – auch rechtlicher Natur. Die Studie verweist auf die E-Rechnungspflicht, die bereits seit dem 1. Januar 2025 in Deutschland flächendeckend gilt.

StartingUp-Insight: Zur Erinnerung: Seit Jahresbeginn 2025 müssen B2B-Unternehmen in Deutschland in der Lage sein, elektronische Rechnungen in strukturierten Formaten (wie ZUGFeRD oder XRechnung) zu empfangen und zu verarbeiten. Wer die manuelle Verarbeitung von klassischen PDF- oder Papierrechnungen beibehält, tappt unweigerlich in eine Compliance-Falle. Zudem gilt: „Zu klein“ für eine saubere Software-Infrastruktur gibt es heute kaum noch. Ein sauberes digitales Setup von Tag eins an nimmt nicht nur die Angst vor Fehlern, sondern ist auch deutlich günstiger und nervenschonender als der spätere, schmerzhafte Wechsel im laufenden Betrieb.

Raus aus dem Chaos: 3 Quick Wins für dein Finanz-Setup

- Trennung ab Tag 1: Eröffne sofort ein separates Geschäftskonto. Private und geschäftliche Ausgaben zu vermischen, ist der Garant für stundenlange Sortierarbeit am Jahresende.

- Schnittstellen nutzen: Verknüpfe das Geschäftskonto direkt mit einer gängigen Buchhaltungssoftware. So lassen sich Zahlungseingänge automatisch mit offenen Rechnungen abgleichen.

- Steuerrücklagen automatisieren: Lege konsequent ca. 30 Prozent aller Netto-Einnahmen auf ein Tagesgeldkonto. So verlieren Vorauszahlungen für die Einkommen- oder Gewerbesteuer dauerhaft ihren Schrecken.

Über die Daten

Die Umfrage wurde im Juni 2025 vom Marktforschungsunternehmen Appinio im Auftrag von sevdesk durchgeführt. Befragt wurden deutschlandweit 300 Berufstätige ab 18 Jahren.

5 Situationen, in denen eine Firmenkreditkarte Gründerzeit massiv erleichtert

Die ersten Monate einer Gründung sind geprägt von Tempo, Entscheidungen und vielen kleinen Ausgaben, die sich schnell summieren. Sie bauen Strukturen auf, testen Ideen am Markt und investieren oft gleichzeitig in Tools, Dienstleistungen und erste Kundenkontakte. Genau in dieser Phase zählt vor allem eins: finanzielle Beweglichkeit, ohne Chaos in der Buchhaltung zu erzeugen.

Viele Gründer starten zunächst mit privaten Zahlungsmitteln, weil es unkompliziert wirkt. Doch sobald mehrere geschäftliche Ausgaben parallel laufen, entstehen unnötige Reibungsverluste – fehlende Übersicht, gemischte Belege und zusätzlicher Aufwand beim Monatsabschluss.

Eine Firmenkreditkarte ist in dieser Situation weit mehr als ein Zahlungsmittel. Sie wird zu einem praktischen Werkzeug, um Ausgaben sauber zu steuern, Liquidität flexibel zu halten und den Geschäftsalltag deutlich einfacher zu organisieren. Vor allem in typischen Startup-Momenten zeigt sich, wie stark sie den Gründeralltag entlasten kann.

Im Folgenden sehen Sie fünf konkrete Situationen, in denen eine Firmenkreditkarte Ihre Gründerzeit spürbar erleichtert – klar, praxisnah und direkt an den Herausforderungen orientiert, die junge Unternehmen wirklich erleben.

Situation 1: Wenn spontane Ausgaben plötzlich notwendig werden

In der Gründungsphase läuft selten alles nach Plan – dafür aber oft schneller als erwartet. Neue Anforderungen entstehen spontan: ein wichtiges Software-Upgrade, kurzfristig benötigte Hardware oder eine bezahlte Branchenplattform, die Ihnen Sichtbarkeit bringt.

Gerade in solchen Momenten ist es hilfreich, wenn Sie sofort handlungsfähig bleiben. Eine Firmenkreditkarte sorgt dafür, dass Sie notwendige Investitionen direkt tätigen können, ohne erst private Konten zu nutzen oder Geld zwischen verschiedenen Zahlungswegen zu verschieben.

Besonders typisch sind Ausgaben wie:

● Business-Software und digitale Tools

● Werbebudget für erste Kampagnen

● Geschäftsreisen oder kurzfristige Termine

● laufende Abo-Kosten für Plattformen und Services

Mit einer Firmenkreditkarte entsteht hier ein klarer Vorteil: Sie behalten Tempo, ohne den Überblick zu verlieren. Gleichzeitig können Sie viele Zahlungen bündeln und später strukturiert abrechnen.

Auch psychologisch bringt das Entlastung – Sie trennen gedanklich früher zwischen „privat“ und „unternehmerisch“. Das hilft, Entscheidungen sachlicher zu treffen und die Firma von Beginn an professionell aufzubauen.

Diese Flexibilität ist besonders wertvoll, wenn mehrere Aufgaben gleichzeitig laufen und Sie nicht jedes Mal über Zahlungsprozesse nachdenken möchten.

Im nächsten Schritt wird es noch entscheidender: Denn sobald sich geschäftliche und private Ausgaben vermischen, wird die Buchhaltung schnell unnötig kompliziert.

Situation 2: Wenn klare Trennung von Business- und Privatkosten zählt

Am Anfang wirkt es oft praktisch, geschäftliche Ausgaben einfach mit dem privaten Konto oder der eigenen Kreditkarte zu bezahlen. Doch bereits nach wenigen Wochen entsteht daraus ein typisches Gründerproblem: Belege, Abbuchungen und Kosten lassen sich nur noch schwer sauber zuordnen.

Spätestens beim ersten Austausch mit dem Steuerberater oder bei der Vorbereitung auf die Umsatzsteuervoranmeldung wird klar: Struktur ist kein Nice-to-have, sondern eine echte Entlastung im Alltag.

Mit einer Firmenkreditkarte schaffen Sie von Beginn an eine klare Linie:

● alle Business-Ausgaben laufen über ein separates Zahlungsmittel

● private Käufe bleiben vollständig außen vor

● Transaktionen sind nachvollziehbar dokumentiert

● Abrechnungen werden deutlich einfacher

Gerade für junge Unternehmen lohnt sich dieser Schritt früh, weil Sie damit eine professionelle Basis schaffen – auch gegenüber Investoren, Partnern oder Banken.

Ein zusätzlicher Vorteil: Viele Anbieter ermöglichen den Export von Zahlungsdaten, was die Buchhaltung und spätere Auswertung vereinfacht. Mit der richtigen Trennung sparen Sie nicht nur Zeit, sondern vermeiden auch typische Fehler, die später teuer werden können.

Sobald Sie nicht mehr allein arbeiten, sondern mit Freelancern oder kleinen Teams wachsen, spielt die Firmenkreditkarte eine weitere wichtige Rolle – besonders bei gemeinsamen Ausgaben und kontrollierter Zahlungsfreigabe.

Situation 3: Wenn Teams, Mitarbeiter oder Freelancer bezahlt werden müssen

Sobald ein Startup wächst, verändern sich nicht nur die Aufgaben, sondern auch die Zahlungsprozesse. Vielleicht arbeiten Sie mit Freelancern, beauftragen Agenturen oder stellen die ersten Mitarbeitenden ein. Damit steigen auch die Anforderungen an klare Zuständigkeiten und saubere Ausgabenkontrolle.

Eine Firmenkreditkarte erleichtert genau diesen Schritt, weil Sie Ausgaben besser delegieren können, ohne die Kontrolle zu verlieren. Viele Gründer stehen irgendwann vor der Herausforderung, dass nicht mehr jede Rechnung über den eigenen Laptop laufen kann.

Typische Beispiele aus dem Alltag:

● ein Freelancer bucht ein benötigtes Tool

● ein Teammitglied organisiert Reisekosten

● Marketing-Ausgaben sollen flexibel erfolgen

● kleinere Anschaffungen müssen schnell erledigt werden

Mit Firmenkreditkarten lassen sich dafür oft individuelle Karten oder virtuelle Zahlungsoptionen einrichten. Sie können Ausgabenlimits setzen, Kategorien definieren und behalten jederzeit Transparenz darüber, was im Unternehmen passiert. Weitere Informationen und Vorteile zu Firmenkreditkarten finden Sie auf Finalarm.

Das bringt zwei klare Vorteile:

● Ihre Prozesse werden skalierbar, ohne unnötige Bürokratie

● Ihr Team kann effizient arbeiten, ohne ständig Rückfragen zu Zahlungen stellen zu müssen

Gleichzeitig signalisiert diese Struktur Professionalität – intern wie extern. Denn ein Unternehmen, das Zahlungsströme sauber organisiert, wirkt stabiler und besser vorbereitet auf Wachstum.

Gerade in der frühen Phase hilft das, Vertrauen aufzubauen und den Alltag zu entlasten.

Situation 4: Wenn Sicherheit bei Zahlungen wichtiger wird

Mit zunehmender Geschäftstätigkeit steigt auch die Zahl digitaler Transaktionen. Sie bezahlen Software-Abos, buchen Dienstleistungen online oder wickeln internationale Zahlungen ab. Genau hier wird ein Thema schnell zentral: Sicherheit.

Gerade Startups sind in der Anfangsphase oft stark auf digitale Prozesse angewiesen, haben aber noch keine ausgereiften Schutzsysteme. Gleichzeitig entstehen Risiken durch Betrugsversuche, unautorisierte Abbuchungen oder unsichere Zahlungsumgebungen.

Eine Firmenkreditkarte bietet in vielen Fällen zusätzliche Sicherheitsmechanismen, die über klassische Kontozahlungen hinausgehen:

● Echtzeit-Benachrichtigungen bei Transaktionen

● Sperrfunktionen bei verdächtigen Aktivitäten

● bessere Nachverfolgbarkeit bei Fehlbuchungen

● teilweise integrierte Versicherungsleistungen

Damit schützen Sie nicht nur Ihr Budget, sondern auch Ihre operative Stabilität. Denn finanzielle Zwischenfälle kosten in der frühen Phase vor allem eins: Zeit, Fokus und Vertrauen.

So entsteht ein ganzheitlicher Ansatz: Digitale Zahlungsprozesse sind geschützt, und auch die Infrastruktur des Unternehmens bleibt sicher.

Situation 5: Wenn Gründer von Zusatzleistungen profitieren möchten

In der Startup-Welt geht es nicht nur um das Bezahlen von Ausgaben, sondern auch um sinnvolle Vorteile, die Prozesse erleichtern und Wachstum unterstützen. Genau hier bieten viele Firmenkreditkarten zusätzliche Leistungen, die gerade in der Gründerzeit spürbar helfen können.

Je nach Anbieter profitieren Sie zum Beispiel von:

● Reiseversicherungen bei geschäftlichen Terminen

● Cashback- oder Bonusprogrammen für regelmäßige Ausgaben

● verlängerten Zahlungszielen zur Liquiditätssteuerung

● besseren Konditionen bei internationalen Transaktionen

Vor allem wenn Sie viel unterwegs sind – etwa für Pitch-Events, Messen oder Kundentermine – entsteht schnell ein echter Mehrwert. Diese Extras wirken oft im Hintergrund, entlasten aber den Alltag und sorgen für zusätzliche Stabilität.

Wichtig ist dabei, dass Sie Angebote nicht nur nach Prestige auswählen, sondern nach echtem Nutzen: Welche Leistungen passen zu Ihrer Phase und zu Ihren typischen Ausgaben?

So treffen Sie Entscheidungen nicht nur schnell, sondern auch fundiert – ein wichtiger Faktor in einer Phase, in der jede finanzielle Struktur langfristige Wirkung hat.

Firmenkreditkarten als Wachstumshelfer statt Luxus

Eine Firmenkreditkarte ist in der Gründerzeit kein Statussymbol, sondern ein praktisches Werkzeug. Sie hilft Ihnen, spontan handlungsfähig zu bleiben, Ausgaben sauber zu trennen, Teams effizient zu organisieren, Zahlungen sicher abzuwickeln und von sinnvollen Zusatzleistungen zu profitieren.

Gerade in den ersten Monaten gilt: Je klarer die finanzielle Struktur, desto mehr Raum bleibt für das Wesentliche – Wachstum, Kunden und Strategie.

Companisto investiert 2025 über 45,8 Mio. Euro in Start-ups und Scale-ups

Das von David Rhotert und Tamo Zwinge gegründete Companisto ist mit über 5950 Business Angels das größte Business Angel Netzwerk in der DACH-Region und zählt seit über einem Jahrzehnt zu den aktivsten Wagniskapitalgebern im deutschsprachigen Raum.

Im Geschäftsjahr 2025 investierte das Companisto Business Angel Netzwerk nach eigenen Angaben in Start-ups aus 15 unterschiedlichen Branchen. Die Top-Branchen, in die investiert wurden, waren MedTech, Automotive und GreenTech. Der Fokus lag dabei auf strukturierten Co-Investments und der Anschlussfähigkeit der Finanzierungen, um tragfähige Investor*innenstrukturen für weiteres Wachstum zu schaffen.

Insgesamt wurden 2025 durch Companisto über 45,8 Mio. Euro in 35 Finanzierungsrunden investiert. Damit konnte das Netzwerk eine Steigerung um 15,8 Mio. Euro verzeichnen von 30 Mio. Euro in 2024. Zusätzlich zu dem Kapital durch das digitale Business Angel Netzwerk beteiligten sich 58 Co-Investor*innen, darunter Bayern Kapital, Samsung Next, HoneyStone Ventures (USA) und die Investitionsbank des Landes Brandenburg (ILB) in unterschiedlichen Runden.

Zu den prägenden Finanzierungen des Jahres zählten unter anderem AMERIA mit einem kumulierten Gesamtvolumen von mehr als 42 Mio. Euro sowie die Runden von Cellbox, DiaMonTech, Virtonomy und Jedsy.

Jedsy, die Delivery Glider AG, schloss 2025 innerhalb von 14 Tagen eine Finanzierungsrunde über insgesamt 3,15 Mio. Euro gemeinsam mit internationalen Co-Investor*innen ab. Das Unternehmen entwickelt eine Drohne, die vertikal startet und direkt an Fenstern andocken kann.

Virtonomy setzte ebenfalls auf eine internationale Investor*innenstruktur. Das MedTech-Unternehmen entwickelt virtuelle Patient*innenmodelle zur Digitalisierung klinischer Studien. Über Companisto wurden knapp 3 Mio. Euro im Lead der Finanzierungsrunde investiert, parallel zu Partnern wie Bayern Kapital und Accenture. „Companisto hat uns den Zugang zu einer breit aufgestellten Co-Investorenbasis ermöglicht. Die Kombination aus Business Angels und institutionellen Partnern hat nicht nur Kapital, sondern auch Governance- und Wachstumskompetenz eingebracht. Das schafft eine tragfähige Grundlage für die weitere Entwicklung und Skalierung von Virtonomy,“ sagt Dr. Simon Sonntag, Founder und CEO von Virtonomy.

Zum Jahresende 2025 zählte das Companisto Netzwerk mehr als 5.700 Business Angels. Begleitend investierte Companisto in den Ausbau des Netzwerks sowie den Austausch zwischen Investor*innen und Gründungsteams und organisierte im Laufe des Jahres rund 100 Events.

„Das vergangene Jahr hat einmal mehr gezeigt, welches Potenzial in einem aktiven Business-Angel-Netzwerk steckt. Durch die konsequente Digitalisierung des Startup-Investings bei Companisto ermöglichen wir eine enge und transparente Zusammenarbeit zwischen Business Angels und Co-Investoren, schaffen Vertrauen und eröffnen Gründerinnen und Gründern neue Perspektiven sowie nachhaltiges Wachstum“, sagt David Rhotert, Co-Founder und Managing Director von Companisto.

Für 2026 plant Companisto das Business Angel Netzwerk weiter auszubauen und die gemeinsame Investitionstätigkeit in Form wiederkehrender Co-Investments und skalierbarer Geschäftsmodelle zu stärken.

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Erprobte Crowdfunding-Tipps für Start-ups

Sebastian Bär, Gründer der Laufschuhmarke Joe Nimble, hat drei erfolgreiche Crowdfunding-Kampagnen aufgesetzt – und dabei nicht nur Kapital, sondern auch unverzichtbares Wissen gesammelt. Jetzt gibt er seine 10 wichtigsten Tipps an Gründerinnen und Gründer weiter, die selbst mit der Crowd durchstarten wollen.

Wie gelingt es, ein innovatives Laufschuhkonzept am Markt zu etablieren – ganz ohne Konzernstrukturen, aber mit viel Überzeugung und einer Vision? Für Sebastian Bär, Gründer der Performance-Laufschuhmarke Joe Nimble, lautete die Antwort von Beginn an: Crowdfunding.

Inzwischen blickt Bär auf drei erfolgreiche Kampagnen zurück, mit denen er nicht nur rund 260.000 Euro an Kapital, sondern auch eine engagierte Community und wertvolle Learnings gewonnen hat. Eine vierte Kampagne läuft aktuell – und hat das Funding-Ziel nach nicht einmal der Hälfte der Laufzeit schon fast um das Fünffache übertroffen.

Weil Sebastian Bär nicht nur beim Kapital, sondern auch beim Wissen an die Crowd glaubt, teilt er seine wichtigsten Learnings der vergangenen Jahre nun in Form von zehn praxisnahen Tipps:

1. Ziel bewusst unter dem Realwert ansetzen – aber glaubwürdig

Der Algorithmus der Plattformen springt schneller an, wenn das Ziel früh erreicht wird. Wer zu hoch ansetzt, bleibt unsichtbar.

2. Leadaufbau Wochen vor Kampagnenstart beginnen

Die ersten 48 Stunden entscheiden. Deshalb: Früh mit Landingpages, E-Mail-Kampagnen und Community-Building starten.

3. Ohne Ads geht nichts

Plattform-Traffic allein reicht nicht. Paid Ads sollten eingeplant, getestet und vorab optimiert werden.

4. Kein Selbstläufer – Kampagnenführung ist Chefsache

Tägliches Monitoring, KPI-Tracking und kommunikative Feinjustierung sind essenziell.

5. Das Video ist dein Door Opener – und muss radikal auf den Punkt kommen

Ein schneller, authentischer Einstieg ist wichtiger als Hochglanz. Menschen investieren in Menschen, nicht in Marken.

6. Leidenschaft sichtbar machen

Wer nicht brennt, wird auch niemanden entzünden. Jede Zeile, jedes Bild sollte zeigen, warum dieses Projekt wichtig ist.

7. Täglich präsent sein – online wie offline

Während der Kampagne muss sich alles um die Kampagne drehen. Analyse, Interaktion und Sichtbarkeit sind Pflicht.

8. Smarte Perks statt Standard-Rabatte

Exklusivität, Storytelling und Nutzen – nicht der zehnte Prozentnachlass – machen Angebote attraktiv.

9. Updates mit Einblicken hinter die Kulissen liefern Nähe

Produktionsstart, Zwischenstände, Rückschläge – alles transparent kommuniziert, stärkt die Bindung.

10. Ehrlichkeit schlägt Perfektion

Gerade in der Krise zeigt sich Vertrauen. Offen kommunizierte Probleme erzeugen Mitgefühl – und Commitment.

“Crowdfunding ist für mich mehr als ein Finanzierungsmodell”, so das Fazit von Sebastian Bär. “Es ist ein ehrlicher Reality-Check mit der Community. Wenn du bereit bist, offen zu kommunizieren, bekommst du nicht nur Geld, sondern Vertrauen – und das ist ebenfalls viel wert.”

Herausforderung Start-up-Finanzierung

Ein Thema – mehrere Perspektiven: Die Finanzierung einer Gründung bzw. die Förderung eines jungen Unternehmens ist ein herausforderndes Unterfangen sowohl für Selbständige als auch für die sie unterstützenden Player*innen aus dem Start-up-Ökosystem. Von Gründenden über Investor*innen bis hin zu Fördermittel-Profis: Wir lassen vier Experten zu Wort kommen.

Dr. Bernd Fischl, BFMT Group

Die Gründungsförderung und -finanzierung hat sich im aktuell schwierigen konjunkturellen Umfeld vielen Herausforderungen zu stellen. Gleichzeitig bieten sich aber auch viele Chancen, da Unternehmen, die in der Krise gegründet wurden, oft auch langfristig erfolgreicher bleiben. Eine der größten Herausforderungen bei einer Gründung ist der Zugang zu Kapital, denn viele Banken lehnen die Vergabe von Mikro- und Kleinkrediten an (junge) Selbständige aufgrund des hohen Prüfaufwands (und höheren Ausfallrisikos) ab.

Aus diesem Grund sollten Gründer*innen im Rahmen ihrer Finanzierungsstrukturierung Folgendes beachten:

- Als ersten Schritt sind mögliche Zuschüsse (z.B. Gründungszuschuss, Digitalbonus etc.) zu prüfen. Gelder, die nicht zurückzuzahlen sind, stärken die Eigenkapitalbasis und erleichtern später die Fremdkapitalaufnahme.

- Im zweiten Schritt sollte möglichst viel Eigenkapital eingebracht werden. Dies kann neben dem Kapital der Gründer*innen auch aus deren Umfeld (Friends, Family and Fools) stammen. Dadurch reduziert sich der sogenannte Kapitaldienst insbesondere in der ersten Zeit, wenn neu gegründete Unternehmen noch keine operativ positive Liquiditätsbilanz haben. Das verschafft den Gründenden ausreichend Zeit, den Proof of Concept zu erbringen und den Break Even zu erreichen, bevor die verfügbaren Mittel verbraucht sind. Damit wird auch die Basis für die Fremdkapitalfinanzierung gelegt.

- Im dritten Schritt kann dann zur Finalisierung der Finanzierung auf Förderdarlehen (z.B. ERP-Gründerkredit – StartGeld oder den ERP-Digitalisierungs- und Innovationskredit) zurückgegriffen werden. Diese Förderdarlehen haben den Vorteil, dass neben den meist sehr günstigen Zinskonditionen oft auch eine Haftungsbefreiung für die antragstellende Hausbank möglich ist.

- Als letzter Schritt kann die bisherige Finanzierung – soweit darstellbar – um Bankdarlehen oder kurzfristige Kontokorrentlinien ergänzt werden. Hier muss allerdings zumeist eine Sicherheit für die Hausbank zur Verfügung gestellt werden.

Um die genannten Finanzmittel entsprechend strukturieren und einwerben zu können, ist es ratsam, externe Beratung in Anspruch zu nehmen. Auch hierzu gibt es Fördermittel, welche die beanspruchte Beratung in erheblichem Maße bezuschussen können.

Grundsätzlich ist für eine erfolgreiche Gründung eine gründliche Vorbereitung unerlässlich. Gründer*innen sollten hierbei insbesondere umfassende Marktforschung betreiben, um sowohl ihre Zielgruppe als auch den aktuellen und potenziellen Wettbewerb im Detail zu verstehen sowie ein detailliertes Geschäftskonzept (Businessplan inklusive Finanzierungsplan) entwickeln, das auch zukünftige Eventualitäten berücksichtigt.

Von öffentlicher bzw. staatlicher Seite sind allerdings auch wesentliche Beiträge zu leisten, um Gründungsförderung effektiv und effizient zu machen:

- Fokus auf Zukunftsbranchen: Förderprogramme sollten sich auf innovative Bereiche wie Digitalisierung, Nachhaltigkeit und neue Technologien konzentrieren und nur dann einsetzen, wenn keine Finanzierung über den Markt möglich scheint.

- Vereinfachung der Antragsprozesse: Bürokratische Hürden bei der Beantragung von Fördermitteln sollten abgebaut werden, um den Zugang zu erleichtern (Kosten der Antragstellenden) und auch die volkswirtschaftlichen Kosten auf der Verwaltungsseite zu verringern.

- Flexibilisierung der Förderkriterien: Die Förderkriterien sollten an die sich schnell ändernden Marktbedingungen angepasst werden. Dies scheint insbesondere bei der zunehmenden Geschwindigkeit der Entwicklung notwendig zu werden.

- Verstärkte Beratung und Coaching: Neben finanzieller Unterstützung sollten Gründende auch Zugang zu Expert*innenwissen und Netzwerken erhalten. Dies hilft gerade in der Anfangszeit, viele Fehler zu vermeiden und reduziert damit zugleich auch das notwendige Finanzierungsvolumen einer Gründung.

- Förderung von marktorientiertem Risikokapital: Um eine Kannibalisierung von marktorientierten Kapitalgeber*innen möglichst zu vermeiden oder zumindest zu verringern, sollten die gegebenenfalls noch zu geringen Volumina an Risikokapital durch eine Dopplung/Spiegelung von privaten VC-Geber*innen oder Business Angels erhöht werden.

Tim Weinel, espero

Die Finanzierung ist für viele Gründer*innen nach wie vor eines der zentralen Themen und gleichzeitig eine der größten Herausforderungen, schaffen es doch nur die wenigsten von ihnen, mit vorhandenen Mitteln ein langfristig tragfähiges Konzept aufzustellen und das auch noch zu skalieren. Doch egal, ob es um die erste Anschubfinanzierung, die Skalierung des Unternehmens oder langfristige Investitionen geht: Ohne ausreichend Kapital bleibt das größte Potenzial in der Regel ungenutzt oder bereits vorhandenes Potenzial kann gar nicht erst umgesetzt werden. Doch welche Hürden sind es, die Gründer*innen dabei häufig im Weg stehen?

Und wie gelingt es 2025, das volle Potenzial der Gründungsförderung auszuschöpfen?

Fördermittel sowie Zuschüsse bieten vielen Gründer*innen gute Möglichkeiten, ihre Unternehmen und Ideen zu finanzieren, erfordern aber oft aufwendige Antragsprozesse und eine Vielzahl an Dokumenten, an denen viele Gründer*innen scheitern – sei es aus Frust, aus fehlendem Wissen oder aus Unverständnis. In der Regel wird der administrative Aufwand unterschätzt und wertvolle Zeit geht verloren. Dabei kann auch die Wahl der richtigen Finanzierungsquelle entscheidend sein. Doch dazu muss man sich zunächst im Dschungel der Möglichkeiten zurechtfinden. Ob Förderprogramm, Eigenkapital, Bankdarlehen, Business Angels, Venture Capital oder eine andere Finanzierungsform – Möglichkeiten, die vorhanden sind, sollten gegeneinander abgewogen und genau eruiert werden – mit all ihren jeweiligen Konsequenzen.

Eine weitere Herausforderung vieler Gründer*innen ist schlichtweg mangelnde Finanzkompetenz. Viele junge Unternehmer*innen sind zwar Expert*innen in ihrem Fachgebiet, aber nicht zwingend bei den Finanzen. Themen wie Cashflow-Management, Kostenplanung und steuerliche Optimierung werden oft vernachlässigt, was zu Liquiditätsengpässen führen kann. Hinzu kommt, dass eine gute Idee allein nicht ausreicht – Investor*innen erwarten durchdachte Businesspläne, realistische Finanzprognosen und klare Exit-Strategien. Hier fehlt es häufig an professioneller Aufbereitung und klarer Kommunikation.

Was können Gründer*innen also tun, um ihre Finanzierungsstrategie zu optimieren?

Ein fundiertes Wissen über Förderprogramme, Finanzierungsarten und steuerliche Anreize ist essenziell. Wer das nicht hat, sollte darüber nachdenken, professionelle Beratung in Anspruch zu nehmen – ob nun über eine qualifizierte Gründungsberatung oder im Austausch mit anderen Gründer*innen, beispielsweise im Rahmen von Gründer*innentreffs oder -stammtischen. Vor allem frühzeitige Information hilft, keine Chance ungenutzt zu lassen. Das heißt, Finanzierung sollte von Anfang an ein Thema sein und an Relevanz nicht verlieren. Ein durchdachtes Finanzkonzept mit einer realistischen Einschätzung des Kapitalbedarfs, klaren Zielsetzungen und einem nachvollziehbaren Budget ist ebenso unerlässlich. Ein starkes Netzwerk zu potenziellen Investor*innen, Mentor*innen und anderen Gründer*innen kann wertvolle Kontakte sowie Wissen vermitteln. Neben klassischen Finanzierungswegen bieten sich je nach Unternehmen zudem auch alternative Lösungen wie Crowdfunding, Revenue-Based Financing oder strategische Partnerschaften an, die es zu prüfen gilt.

Gründungsförderungen sind nicht nur finanzielle Hilfsmittel, sondern ein essenzieller Treiber für Innovation und Wirtschaftswachstum. Damit diese Relevanz erhalten bleibt, braucht es in der Zukunft ein noch besseres Zusammenspiel bzw. einen besseren Austausch zwischen Politik, Wirtschaft und Start-ups. Die Politik sollte die Förderstrukturen weiter an die Bedürfnisse der Gründer*innen anpassen, insbesondere in Bezug auf Digitalisierung, Nachhaltigkeit und Flexibilität. Unternehmen können verstärkt als Investor*innen oder strategische Partner*innen auftreten, um Innovationen zu fördern und den Weg für Start-ups zu ebnen. Gründer*innen selbst müssen aktiver auf die Notwendigkeiten hinweisen und gemeinsam daran arbeiten, die Sichtbarkeit und Attraktivität von Förderprogrammen zu erhöhen.

10 Wege, wie sich Start-ups Kapital sichern

Von Bootstrapping bis Bankkredit und Business Angel – welche Finanzierungsstrategie passt zu deinem Unternehmen?

Jedes erfolgreiche Start-up beginnt mit einer Idee. Doch zwischen der ersten Skizze auf einer Serviette und einem tragfähigen Geschäftsmodell liegt eine oft unterschätzte Hürde: die Finanzierung. Viele Gründerinnen und Gründer stehen früher oder später vor der gleichen Frage: Wie kann ich mein Start-up solide finanzieren, ohne dabei die Kontrolle zu verlieren oder Monate auf eine Bankentscheidung zu warten?

Das Fundament der Finanzierung: ein überzeugendes Geschäftsmodell

Ob Bankkredit oder Beteiligungskapital – Kapitalgeber*innen wollen Risiken minimieren. Banken orientieren sich an Vergangenheitswerten, Investor*innen an Zukunftsperspektiven. In beiden Fällen gilt: Ohne belastbares Geschäftsmodell mit klarem Marktansatz, durchdachter Finanzplanung und realistischem Wachstumsszenario bleibt das Nein nicht aus. Stehen diese Voraussetzungen, sind dieses Optionen bei der Start-up-Finanzierung grundlegend zu erwägen:

10 Finanzierungswege für Start-ups

Bootstrapping & Family & Friends

Hierbei nutzen Gründerinnen und Gründer eigene Mittel oder finanzielle Unterstützung aus dem persönlichen Umfeld. Diese Variante bietet maximale Kontrolle und Stärkung des Eigenkapitals. Gleichzeitig birgt sie das Risiko persönlicher Konflikte, wenn klare vertragliche Regelungen fehlen oder Erwartungen auseinandergehen.

Gründungszuschüsse & öffentliche Fördermittel

Förderprogramme wie der Gründungszuschuss der Agentur für Arbeit oder Innovationszuschüsse von Bund und Ländern bieten Startkapital ohne Rückzahlungspflicht. Sie sind besonders attraktiv für die Vorbereitungs- und Markteintrittsphase, erfordern aber umfassende Anträge, Nachweise und Geduld bei der Bewilligung.

Crowdfunding

Ideal für Geschäftsmodelle mit Konsumentennähe und einer klaren, emotionalen Botschaft. Erfolgreiches Crowdfunding bietet nicht nur Kapital, sondern auch Sichtbarkeit und Community-Aufbau. Der Nachteil: Hoher Aufwand für Kampagnengestaltung, Marketing und Gegenleistungen sowie das Risiko des öffentlichen Scheiterns.

Mikrokredite

Diese Kredite zwischen 10.000 und 25.000 EUR sind eine gute Lösung für erste Investitionen in Ausstattung oder Warenlager. Sie haben niedrigere Anforderungen an Sicherheiten als Bankkredite, aber auch höhere Zinsen. Für den Aufbau einer Bonität und als Übergangslösung können sie sinnvoll sein.

Bankkredit

Ein klassischer Weg zur Finanzierung von Betriebsmitteln, Maschinen oder Marketingmaßnahmen. Voraussetzung ist meist eine gute Bonität und Sicherheiten – beides fehlt vielen Start-ups. Lösung: Es gibt Anbieter wie smartaxxess, die Start-ups mit einer 100 Prozent Ausfallbürgschaft für Bankkredite bis 250.000 EUR unterstützen, was den Zugang zu Bankfinanzierungen deutlich erleichtert.

Förderkredite (z.B. KfW)

Förderdarlehen bieten besonders günstige Konditionen und lange Laufzeiten, sind aber meist nur über die Hausbank erhältlich. Die Antragswege sind komplex, dafür gibt es oft Tilgungszuschüsse. Wichtig ist eine solide Vorbereitung mit Finanzplan, Marktanalyse und klarer Investitionsplanung.

Bürgschaftsbanken

Bürgschaftsbanken der Bundesländer bieten Bürgschaften für Unternehmen, die keinen ausreichenden Sicherheiten für Bankkredite vorweisen können. Die Zusage der Bank bleibt aber Voraussetzung, und der Prozess ist formal und zeitlich aufwendig. Kombinierbar mit Förderkrediten.

Kreditplattformen

Digitale Anbieter wie Fincompare, YouLend oder Iwoca haben schnelle Prozesse und oft geringere Einstiegshürden. Sie sind für Start-ups attraktiv, die kurzfristig Kapital benötigen, müssen aber mit höheren Zinsen und intensiver Datenfreigabe rechnen.

Business Angels & Private Equity

Business Angels bringen Kapital, Know-how und wertvolle Kontakte ein. Besonders in der Frühphase sind sie wertvolle Partner*innen. Allerdings bedeutet das auch: Mitspracherechte, strategische Einflussnahme und der Verlust von Anteilen. Ein starker Pitch und ein stimmiges Teamprofil sind Pflicht.

Venture Capital (VC)

VC eignet sich für skalierbare, wachstumsstarke Modelle mit großem Marktpotenzial. Der Zugang ist kompetitiv, der Druck hoch. VCs denken in Renditen, nicht in Missionen. Wer diesen Weg geht, sollte professionell vorbereitet sein – und seine Unternehmensziele klar definieren.

Die richtige Finanzierungsstrategie finden

Vor der Entscheidung für eine Finanzierungsform sollten Gründerinnen und Gründer folgende Fragen beantworten:

- Wie hoch ist der Kapitalbedarf?

- Welche Sicherheiten können gestellt werden?

- Wie schnell wird das Kapital benötigt?

- Wie hoch ist der Aufwand für die Antragstellung oder Investorensuche?

Fazit

Eine durchdachte Finanzierung ist der entscheidende Schritt von der Idee zum skalierbaren Unternehmen. Wer strategisch plant und sich professionell aufstellt, verschafft sich nicht nur Zugang zu Kapital, sondern legt den Grundstein für nachhaltigen Erfolg.

Die Autorin Ruth Schöllhammer ist Co-Founderin und CMO von smartaxxess. Zudem unterstützt sie als Vorständin des Deutschen Gründerverbands Start-ups und junge Unternehmen auf dem Weg zu fundierter Finanzierung und nachhaltigem Wachstum.

Kredit ohne Vorkosten

Ein Kredit ohne Vorkosten kann eine interessante Option für Sie als Kreditnehmer sein, wenn Sie faire Kreditkonditionen suchen. Bei einem solchen Darlehen fallen keine zusätzlichen Gebühren für die Beantragung oder Bearbeitung an. Eine kostenlose Kreditanfrage ermöglicht es Ihnen, verschiedene Angebote zu vergleichen und das beste Darlehen ohne Gebühren zu finden. In diesem Artikel erfahren Sie, worauf Sie bei einem Kredit ohne Vorkosten achten sollten und wie Sie das beste Angebot finden können.

Was bedeutet ein Kredit ohne Vorkosten?

Ein Kredit ohne Vorkosten ist eine vorteilhafte Finanzierungsoption, bei der keine zusätzlichen Gebühren für die Kreditaufnahme anfallen. Dies bedeutet, dass Sie als Kreditnehmer keine versteckten Kosten oder Überraschungen befürchten müssen. Stattdessen profitieren Sie von transparenten Kreditkonditionen, die Ihnen einen klaren Überblick über die tatsächlichen Kosten des Darlehens geben.

Bei einem Kredit ohne Vorkosten entfallen typischerweise folgende Gebühren:

- Bearbeitungsgebühren

- Kontoführungsgebühren

- Bereitstellungszinsen

- Sondertilgungsgebühren

Durch den Wegfall dieser Kosten können Sie als Kreditnehmer erheblich sparen und Ihre finanzielle Belastung reduzieren. Die Gesamtkosten des Kredits werden somit überschaubarer und planbarer. Allerdings ist es wichtig, dass Sie die Kreditkonditionen sorgfältig prüfen und Angebote verschiedener Anbieter vergleichen, um wirklich von einem Kredit ohne Vorkosten zu profitieren.

Transparenz ist bei der Aufnahme eines Kredits ohne Vorkosten besonders wichtig. Seriöse Kreditgeber legen alle anfallenden Kosten und Konditionen offen dar, sodass Sie als potenzieller Kreditnehmer eine fundierte Entscheidung treffen können.

Vorteile eines Kredits ohne Vorkosten

Die Entscheidung für einen Kredit ohne Vorkosten bringt mehrere Vorteile mit sich:

- Kosteneinsparung: Durch den Wegfall zusätzlicher Gebühren sparen Sie bares Geld.

- Transparenz: Alle Kosten sind von Anfang an ersichtlich, was die Planung erleichtert.

- Flexibilität: Oft bieten solche Kredite mehr Spielraum bei Rückzahlungen oder Sondertilgungen.

- Vergleichbarkeit: Es fällt leichter, verschiedene Angebote direkt miteinander zu vergleichen.

Darlehen ohne Gebühren finden

Es ist möglich, ein Darlehen ohne zusätzliche Gebühren zu finden. Dafür ist es wichtig, dass Sie seriöse Kreditanbieter suchen und verschiedene Finanzierungsoptionen vergleichen. So können Sie die beste Option für Ihre persönliche Situation finden.

Ein guter Ausgangspunkt für die Suche nach einem Darlehen ohne Gebühren sind Vergleichsportale im Internet. Hier können Sie schnell und einfach verschiedene Angebote von Banken und Kreditvermittlern vergleichen. Achten Sie dabei auf folgende Punkte:

- Transparente Darstellung aller Kosten und Gebühren

- Keine versteckten Kosten oder Überraschungen im Kleingedruckten

- Seriöse und bekannte Anbieter mit guten Bewertungen

Eine weitere Möglichkeit ist es, direkt bei Ihrer Hausbank oder anderen Banken in Ihrer Nähe nach einem Darlehen ohne Gebühren zu fragen. Oft bieten Banken spezielle Konditionen für langjährige Kunden oder für bestimmte Verwendungszwecke an. Ein persönliches Gespräch kann Ihnen helfen, die individuell beste Lösung zu finden.

Online-Kreditvergleich: Vor- und Nachteile

Der Online-Kreditvergleich bietet einige Vorteile, aber auch potenzielle Nachteile:

Voraussetzungen für einen Kredit ohne Vorkosten

Wenn Sie einen Kredit ohne Vorkosten aufnehmen möchten, müssen Sie in der Regel bestimmte Voraussetzungen erfüllen. Eine der wichtigsten Anforderungen ist eine gute Bonität. Diese wird durch eine Bonitätsprüfung ermittelt, bei der Ihre Kreditwürdigkeit überprüft wird.

Die Bonitätsprüfung berücksichtigt verschiedene Faktoren, wie zum Beispiel:

- Einkommenssituation

- Beschäftigungsstatus

- Kredithistorie

- Ausgaben und Verbindlichkeiten

Neben einer guten Bonität können Kreditgeber auch Sicherheiten verlangen. Diese dienen dazu, das Risiko für den Kreditgeber zu minimieren. Häufig akzeptierte Sicherheiten sind Immobilien, Sparguthaben oder Wertpapiere. Allerdings gibt es auch Kredite ohne Vorkosten, die keine Sicherheiten erfordern.

Schufa-Auskunft und ihre Bedeutung

Die Schufa-Auskunft spielt eine zentrale Rolle bei der Kreditvergabe:

- Sie gibt Aufschluss über Ihr bisheriges Zahlungsverhalten

- Ein guter Schufa-Score erhöht Ihre Chancen auf günstige Konditionen

- Negative Einträge können die Kreditvergabe erschweren oder verhindern

- Sie haben das Recht auf eine kostenlose Selbstauskunft pro Jahr

Kreditkonditionen vergleichen

Beim Vergleich von Kreditangeboten ist es wichtig, dass Sie die Kreditkonditionen genau unter die Lupe nehmen. Zwei zentrale Faktoren sind dabei der effektive Jahreszins und die Laufzeit des Darlehens. Der effektive Jahreszins gibt die tatsächlichen Kosten des Kredits auf Jahresbasis an, einschließlich aller Gebühren und Nebenkosten. Je niedriger der effektive Jahreszins, desto günstiger ist der Kredit.

Die Laufzeit bestimmt, über welchen Zeitraum der Kredit zurückgezahlt werden muss. Eine längere Laufzeit bedeutet in der Regel niedrigere monatliche Raten, aber auch höhere Gesamtkosten aufgrund der länger anfallenden Zinsen.

Beim Kreditkonditionen vergleichen sollten Sie auf folgende Punkte achten:

- Effektiver Jahreszins: Je niedriger, desto besser

- Laufzeit: Wählen Sie eine Laufzeit, die zu Ihren finanziellen Möglichkeiten passt

- Zusatzkosten: Achten Sie auf versteckte Gebühren oder Zusatzkosten

- Flexibilität: Prüfen Sie, ob Sondertilgungen oder vorzeitige Rückzahlung möglich sind

Kreditrechner: Ein nützliches Tool

Kreditrechner können Ihnen bei der Entscheidungsfindung helfen:

- Sie ermöglichen eine schnelle Berechnung verschiedener Szenarien

- Visualisierung der Auswirkungen von Laufzeit und Zinssatz

- Hilfe bei der Ermittlung der optimalen Kredithöhe und Laufzeit

- Oft kostenlos auf Vergleichsportalen oder Bankwebseiten verfügbar

Alternative Finanzierungsoptionen

Neben einem klassischen Kredit ohne Vorkosten gibt es weitere Möglichkeiten, um eine Finanzierung zu erhalten. Eine beliebte Alternative ist die Ratenzahlung, bei der der Gesamtbetrag in kleinere, regelmäßige Zahlungen aufgeteilt wird. Diese Option bietet oft mehr Flexibilität und ermöglicht es Ihnen, größere Anschaffungen über einen längeren Zeitraum zu finanzieren.

Eine weitere Alternative ist der Konsumentenkredit, der speziell für private Ausgaben wie Haushaltsgeräte oder Urlaube gedacht ist. Diese Kredite haben oft niedrigere Zinssätze als herkömmliche Darlehen und können eine attraktive Option für kleinere Finanzierungen sein. Finanzielle Absicherung sollte bei jeder Kreditentscheidung eine wichtige Rolle spielen.

Bei der Wahl der passenden Finanzierung spielen individuelle Faktoren eine wichtige Rolle:

- Höhe des benötigten Betrags

- Gewünschte Laufzeit

- Ihre eigene finanzielle Situation und Bonität

Peer-to-Peer-Kredite als moderne Alternative

Peer-to-Peer-Kredite gewinnen zunehmend an Popularität:

- Direkte Vermittlung zwischen Kreditnehmern und privaten Geldgebern

- Oft günstigere Konditionen als bei traditionellen Banken

- Schnellere und flexiblere Kreditvergabe

- Risiko: Weniger reguliert als klassische Bankenkredite

Fazit

Ein Darlehen ohne Gebühren kann eine praktische Option für Sie sein, wenn Sie eine günstige Finanzierung suchen. Durch den Wegfall von Bearbeitungs-, Bereitstellungs- oder Kontoführungsgebühren lassen sich die Gesamtkosten des Kredits deutlich reduzieren. Allerdings ist es wichtig, dass Sie die Konditionen verschiedener Anbieter sorgfältig vergleichen, um das beste Angebot zu finden. Bei der Suche nach einem Darlehen ohne Gebühren sollten Sie nicht nur auf die Kosten, sondern auch auf die Zinssätze und die Laufzeit achten. Insgesamt bietet ein Darlehen ohne Gebühren eine gute Möglichkeit, Geld zu günstigen Konditionen aufzunehmen. Sie sollten jedoch immer Ihre individuelle Situation berücksichtigen und verantwortungsvoll mit dem Kredit umgehen.

Überleben im VC-Game 2025

Was Gründer*innen im VC-Game ändern müssen, um nicht ins Abseits zu geraten.

Zurückhaltung aufseiten der Investor*innen und sinkende Bewertungen prägen die aktuelle Finanzierungslandschaft für Start-ups – der Boom der Jahre 2021 und 2022 ist längst vorbei. Gerade jetzt brauchst du als Gründer*in Mut, damit dein Vorhaben nicht an fehlendem Kapital scheitert.

Denn Start-ups stoßen zunehmend auf kritische Kapitalgeber*innen und haben Probleme, Venture Capital (VC) einzusammeln. Ein Blick auf die Finanzierungsrunden im ersten Halbjahr 2024 verdeutlicht das: Fast 23 Prozent der europäischen Start-ups verloren an Wert. So hoch war der Anteil an Downrounds zuletzt im Jahr 2014, wie die Datenexpert*innen von PitchBook aufzeigen.

Investor*innen legen ihren Fokus verstärkt auf Profitabilität und ein nachhaltiges Geschäftsmodell. Das Wachstumspotenzial ist nicht länger der alles entscheidende Faktor, Due DiligencePrüfungen werden zunehmend anspruchsvoller. Dadurch rücken Kennzahlen wie Vertriebseffizienz und Kund*innenabwanderungsrate (Churn) verstärkt in den Mittelpunkt.

Das deutsche Finanzierungsklima: zu viel Zögern

In Deutschland herrscht aktuell eine auffallende Vorsicht unter Investor*innen. Risikofreudigere Kapitalgeber*innen aus dem Ausland halten sich zurück, was zu einer deutlichen Verlangsamung des Kapitalflusses führt. Nationale Investor*innen und staatliche Förderprogramme konzentrieren sich vornehmlich auf die Frühphasenfinanzierung von Start-ups.

Dadurch entstehen Finanzierungslücken, besonders in den späteren Wachstumsphasen, wie der aktuelle Deutsche Startup Monitor des Bundesverbands Deutsche Startups belegt.

Diese Zurückhaltung erschwert es vielen Start-ups, große Finanzierungsrunden abzuschließen und den Sprung in die nächste Wachstumsstufe zu schaffen. Die gestiegenen Anforderungen an Due-Diligence-Prüfungen und der verstärkte Fokus auf Profitabilität und Nachhaltigkeit verstärken diese Tendenz.

Vor diesem Hintergrund zögern viele Gründer*innen, große Summen an Wagniskapital aufzunehmen. Die Sorge vor einer möglichen Verwässerung der Unternehmensanteile bei niedrigeren Bewertungen und dem damit potenziell einhergehenden Kontrollverlust ist groß. Einige scheuen auch das Risiko, da umfangreiche Finanzierungsrunden mit einer größeren Fallhöhe einhergehen.

Doch trotz dieser Herausforderungen sollten deutsche Gründer*innen den Mut nicht verlieren. Wer eine wirklich bahnbrechende Geschäftsidee hat, die aktuelle Themen wie die Klimakrise oder die Digitalisierung adressiert, hat weiterhin Chancen, Kapital zu sichern. Start-ups sollten den Anspruch haben, das Unternehmen mutig zu skalieren und sich auf größere Finanzierungsrunden einzulassen.

Ein Blick in die USA zeigt, dass es möglich ist: Dort hat die Gründerkultur 2024 ein Comeback großvolumiger Finanzierungsrunden erlebt. Laut Crunchbase News konnten US-Start-ups zirka 240 Megadeals – Finanzierungen über 100 Millionen US-Dollar – erfolgreich abschließen. Dies beweist, dass Investor*innen bereit sind, hohe Summen zu investieren, wenn die Geschäftsidee überzeugt.

Warum mehr Risikokapital für dein Start-up sinnvoll ist

Doch wann solltest du eigentlich darüber nachdenken, Risikokapital für dein Unternehmen zu beschaffen? Entscheidend ist, dass dein Start-up das Potenzial hat, ein exponentielles Wachstum aufzuweisen. Du brauchst ein vielversprechendes Geschäftsmodell und die Bereitschaft, schnell skalieren zu wollen. Dann ist es sinnvoll, die Aufnahme von Risikokapital anzustreben.

Denn grundsätzlich lässt sich festhalten, dass ein größerer Finanzrahmen eine Reihe von Vorteilen bietet. Zuvorderst ermöglicht Wagniskapital, das Wachstum des eigenen Start-ups signifikant zu beschleunigen und wichtige Marktanteile zu gewinnen. Dadurch kannst du in die Produktentwicklung, das Marketing und den Vertrieb investieren und erhöhst so deine Chancen, in dynamischen Märkten zu bestehen. Wettbewerbsfähigkeit und Handlungsfähigkeit sind hier die entscheidenden Schlagworte.

Durch die gezielte Auswahl von VC-Investor*innen bekommen Start-ups zudem wertvollen Zugang zu Know-how und können die Expertise der Kapitalgeber*innen nutzen. Die neuen Partner*innen bringen nicht nur Kapital, sondern auch wichtige Netzwerke und Erfahrungen aus anderen Investitionen mit.

Ein nicht zu unterschätzender Faktor ist dabei auch, dass Gründer*innen von der Reputation eines VC-Unternehmens profitieren können. Stehen namhafte Investor*innen hinter einem Start-up, erhöht das dessen Glaubwürdigkeit und kann die Basis für neue Partnerschaften und weitere Finanzierungsrunden bilden.

So findest du geeignete Investor*innen

Damit sich diese positiven Aspekte voll entfalten können, solltest du genau darauf achten, mit welchen Kapitalgeber*innen du zusammenarbeitest. Branchenerfahrung ist dabei ein wichtiges Kriterium. Investor*innen sollten sich auf deinem Geschäftsfeld auskennen, um strategische Ratschläge geben und relevante Kontakte vermitteln zu können. Darüber hinaus sollte auch die Investmentstrategie der VC-Unternehmen mit den Zielen und Werten des Start-ups übereinstimmen. Gründer*innen sollten darauf achten, dass die Kapitalgeber*innen ihre langfristige Vision unterstützen und eine nachhaltige Kooperation anstreben.

Auf dieser Basis lässt sich eine vertrauensvolle Zusammenarbeit mit Partner*innen aufbauen, die dein Business verstehen und den Markt kennen. So lassen sich nachhaltige KPIs festlegen, die nicht auf kurzfristige Gewinne, sondern auf langfristige Strategien einzahlen. Dieser Punkt zeigt deutlich: Wer die passenden Investor*innen findet, muss vor großen Finanzierungsrunden nicht zurückschrecken. Richtig eingesetzt bietet Wagniskapital vielmehr die Chance, das eigene Business sinnvoll auszubauen.

Wie du mehr Risikokapital akquirieren kannst

Es lohnt sich also, über VC-Partnerschaften nachzudenken, wenn man überzeugt davon ist und glaubhaft verkaufen kann, dass das eigene Unternehmen exponentiell wachsen kann. Die einleitende Analyse der aktuellen Finanzierungslandschaft in Deutschland zeigt jedoch, dass die Beschaffung von Wagniskapital durchaus knifflig werden kann. Um derzeit erfolgreiche Deals abzuschließen, ist es wichtig, sich mit den veränderten Anforderungen von Investor*innen genauer auseinanderzusetzen. Du solltest vor allem auf folgende Punkte achten, wenn du dich auf eine Finanzierungsrunde vorbereiten willst:

Wertversprechen und Differenzierung

- USP: Kommuniziere klar, was dein Produkt von der Konkurrenz abhebt.

- Marktbedarf: Zeige, warum jetzt der richtige Zeitpunkt ist.

Finanzkennzahlen

- Prognosen: Realistische Modelle für Umsatz, Kosten und Cashflow sind entscheidend.

- Benchmarking: Zahlen sollten sich positiv von der Konkurrenz abheben.

Proof of Concept

- Pilotprojekte: Belege die Machbarkeit durch Tests und erste Erfolge.

- Markteintrittsstrategie: Zeige einen klaren Expansionsplan in einem großen Markt.

Teamstärke

- Erfahrung: Stelle ein kompetentes Team mit relevanter Expertise vor.

- Führung: Beispiele früherer Erfolge stärken das Vertrauen.

Kund*innengewinnung

- Referenzen: Zeige positive Kund*innenfeedbacks.

- Churn-Management: Erläutere deine Strategie zur Kund*innenbindung.

Risikoanalyse

- Risiken erkennen: Identifiziere mögliche Herausforderungen.

- Pläne: Präsentiere Maßnahmen zur Risikominimierung.

Kapitalverwendung

- Plan: Erläutere die genaue Verwendung des Kapitals.

- Meilensteine: Setze erreichbare Ziele für den Einsatz der Mittel.

Zeit für eine neue Mentalität

Trotz des schwierigen Finanzierungsklimas sollten Gründer*innen selbstbewusst auftreten und sich nicht unter Wert verkaufen. Mutige Schritte in Finanzierungsrunden sind wichtig. Der Schlüssel liegt darin, ein klares Wertversprechen zu vermitteln, solide Finanzkennzahlen und ein starkes Team zu präsentieren sowie eine durchdachte Strategie für Wachstum und Kund*innengewinnung aufzuzeigen. So lassen sich auch in einem herausfordernden Marktumfeld Investor*innen überzeugen.

Nutze das Wissen und das Netzwerk erfahrener Kapitalgeber*innen, um dein Unternehmen auf Wachstumskurs zu halten. So hast du die besten Chancen, im Jahr 2025 und darüber hinaus zu bestehen. Dein Ziel sollte es sein, das Unternehmen so groß wie möglich zu machen – auch wenn das bedeutet, Anteile abzugeben.

Der Autor Dr. Jens Schmidt-Sceery ist Partner bei Pava Partners, einer M&A- und Debt Advisory-Beratungen für technologiegetriebene und dynamisch wachsende mittelständische Unternehmen sowie Managing Partner von HPI Seed.

Was sind NFTs und wie werden sie in Zukunft gehandelt werden?

Von NFTs ist derzeit vielfach die Rede. Immer wieder begegnet man Berichten von Menschen, die angeblich in kurzer Zeit eine Menge Geld durch den NFT-Handel erworben haben. Wir wollen uns an dieser Stelle einmal anschauen, was NFTs eigentlich sind und wie sie gehandelt werden können.

Was ist eigentlich ein NFT?