Aktuelle Events

Auch harte Nüsse sind knackbar

Startschwierigkeiten gekonnt meistern

Autor: Berthold von FreybergNicht immer läuft nach der Gründung eines Unternehmens alles rund. In schwierigen Zeiten heißt es daher, einen kühlen Kopf bewahren und nicht aufgeben.

Mit Hartknäckigkeit ans Ziel

Da vorne ist sie, die Nuss! Scrat, das „Säbelzahneichhörnchen“ aus Ice Age, hat sie immer fest vor Augen. Und selbst beim stärksten Schneesturm gibt es nicht auf. Egal was kommt, es tut alles für diese Nuss. Deshalb sitzt sein Plüschpendant auch bei mir im Büro, derzeit gleich links neben dem Monitor. Scrat erinnert mich daran, dass man als Unternehmer stets sein Ziel kennen und beharrlich verfolgen sollte.

Wenn ich mir Scrat vorstelle, wie er da hartnäckig und mutig seiner Nuss hinterherjagt, dann denke ich unweigerlich an zwei Geschäftspartner: Andreas Büchelhofer und Henning Schnepper vom Homeshopping- und E-Commerce-Unternehmen 1-2-3.tv, in die Target Partners seit 2004 investiert. Beide sind ein bisschen wie Scrat: zielstrebig, kämpferisch und kreativ, wenn es darum geht, ihr Ziel zu erreichen. Ihre Zielstrebigkeit zeigte sich schon beim Businessplan, den sie Anfang 2004 für 1-2-3.tv aufstellten. Der versprach eine Punktlandung.

Und tatsächlich: Zum festgesetzten Startermin am 1. Oktober 2004 ging 1-2-3.tv pünktlich um acht Uhr live. Es gab nicht eine einzige Stunde Verzögerung. Kein Wunder: Die Beiden waren schließlich Experten auf ihrem Gebiet: Sie hatten zuvor schon erfolgreich den Homeshopping-Sender H.O.T. (heute HSE24) aufgebaut. Und auch ihr neues Unternehmen entwickelte sich zwei Jahre lang gut.

Auch in schwierigen Zeiten nicht aufgeben

Die Durststrecke kam im Frühjahr 2006. Die Situation war vergleichbar mit jenen Momenten, in denen Scrat vermeintlich glaubt, er habe die Nuss endlich erobert, um sie alsbald wieder zu verlieren. Der Grund für die Durststrecke lag darin, dass das Unternehmen nicht so schnell wuchs wie zunächst angenommen. Außerdem war es noch nicht profitabel und verbrannte Geld. Doch Büchelhofer und Schnepper gaben nicht auf. Wie Scrat versuchten sie, das Beste aus der Situation zu machen und die Nuss nie aus den Augen zu verlieren. Sie wussten, wenn sie jetzt aufgeben, dann wäre die Nuss, also ihr Ziel, für immer unerreichbar.

Ein Gründer muss mit Kreativität und Mut an die Sache gehen und herausfinden, was er verbessern kann

Daher gingen sie zunächst voller Kreativität an die Umgestaltung des Kerngeschäfts. Sie drehten jeden Stein um. Immer mit der Frage im Hinterkopf: Wo kann etwas verbessert werden? Wie Scrat beim Sprung über den Abgrund gingen sie auch gezielte Risiken ein und bewiesen dabei einen guten Riecher – natürlich nicht für Nüsse, sondern bei richtungweisenden Entscheidungen. So investierten sie zum Beispiel massiv in den E-Commerce-Bereich, der heute über 25 Prozent des Umsatzes ausmacht.

Die zweite wichtige Frage für einen jungen Unternehmer in der Krise lautet: Woher bekomme ich frisches Kapital? Der Gründer steht dabei unter starkem Druck. Schließlich weiß er nicht, ob er nicht schon morgen für sein Unternehmen Insolvenz anmelden muss. Büchelhofer und Schnepper hielten diesem Druck stand und schafften es, eine Finanzierungsrunde mit dem strategischen Investor Premiere, dem heutigen Sky, und den vier bisherigen Venture Capital-Investoren abzuschließen. Auch hier war Kreativität gefragt, denn fünf Investoren unter einen Hut zu bringen ist nicht einfach. Noch dazu: Ein strategischer Investor verfolgt nicht unbedingt dieselben Interessen wie ein Kapitalgeber, der schlussendlich nur am finanziellen Erfolg des Investments gemessen wird. Büchelhofer und Schnepper arbeiteten sehr kreativ an Kompromissen und fanden am Ende für jedes Problem eine Lösung, die alle Seiten zufrieden stellte.

Cool bleiben ist wichtig

Target Partners setzte sich für die Beiden ein und glaubte an den Erfolg von 1-2-3.tv. Und so war es am Ende auch: Büchelhofer und Schnepper stellten ihr Unternehmen wieder erfolgreich auf die Beine. Heute ist 1-2-3.tv profitabel und wächst stark. Dieses Beispiel zeigt, wie wichtig es für einen Gründer ist, unter Druck einen kühlen Kopf zu bewahren und nicht die Nerven und schon gar nicht den Glauben zu verlieren. Er muss mit Kreativität und Mut an die Sache gehen und herausfinden, was er an seinem Unternehmen verändern und verbessern kann. So meistert er auch schwierige Zeiten.

Der bundesweite start2grow Gründungswettbewerb geht in eine neue Runde

Bei start2grow profitieren alle Teilnehmer*innen von kostenlosen Coachings, Workshops sowie Netzwerk-Events. Am Ende gibt es Preisgelder im Gesamtwert von 94.000€ zu gewinnen.

DU. DEINE IDEE. DEIN BUSINESS. ist das Motto von Deutschlands traditionsreichstem Businessplan-Wettbewerb, den die Wirtschaftsförderung Dortmund seit über 20 Jahren organisiert. Als fester Bestandteil der bundesweiten Gründungsförderung dreht sich bei start2grow alles um Gründer*innen und Start-ups mit technologischen oder digitalen Geschäftsmodellen. Los geht’s mit einer öffentlichen Auftaktveranstaltung am 24. September 2024. Die Anmeldung zur neuen Wettbewerbsrunde erfolgt kostenlos auf www.start2grow.de.

start2grow bietet attraktive Preisgelder

Bei start2grow werden Businesspläne für innovative und technologische Geschäftsmodelle prämiert, die beispielsweise den Prozess der Digitalisierung oder Dekarbonisierung vorantreiben. Nachdem alle eingereichten Businesspläne begutachtet wurden, erhält jedes Gründungsteam ein individuelles Feedback in Form eines schriftlichen Gutachtens. Die besten zwanzig Teams werden dann zum großen Finale nach Dortmund eingeladen, um vor Vertreter*innen aus Wissenschaft, Wirtschaft und Kapital zu pitchen. Der TOP 10 winken Preise im Gesamtwert von 94.000€:

1. Preis: 40.000€

2. Preis: 20.000€

3. Preis: 10.000€

Die Plätze 4 bis 10 erhalten einen Sachpreis im Wert von je 2.000€. Darüber hinaus vergibt der start2grow-Partner TechnologieZentrumDortmund einen Sonderpreis in Höhe von 10.000€, der zur Finanzierung von Mieten und Dienstleistungen am Standort Dortmund eingelöst werden kann. Weitere Infos zu den Preisgeldern und Teilnahmebedingungen finden Gründungsinteressierte, Gründer*innen und Start-ups auf www.start2grow.de.

Die E-Rechnung kommt - worauf Unternehmen jetzt schon achten sollten

Was bislang eine freiwillige Lösung war, um betriebliche Abläufe effizienter zu gestalten und Kosten zu senken, wird künftig für einige Unternehmen Pflicht: Die elektronische Rechnung wird für den B2B-Sektor 2025 flächendeckend eingeführt und zieht einige Änderungen nach sich. Dieser Artikel zeigt, welche Vorarbeiten für die Umstellung schon heute umgesetzt werden können, um den Übergang im kommenden Jahr stressfrei zu meistern.

Elektronische Rechnung als Grundlage für „Zusammenfassende Meldung“

Beim Schaffen von ERP-Lösungen, wie sie beispielsweise von Dontenwill geboten werden, stehen vor allem die Best Practices für Effizienz, Compliance, Qualitätssicherung und Dokumentenmanagement auf der Agenda. Letzteres hat insbesondere steuerliche Relevanz. So mussten bisher mit der sogenannten Zusammenfassenden Meldung alle Umsätze von Unternehmen, die Dreiecksgeschäfte und innergemeinschaftliche Lieferungen durchführen, an das Bundeszentralamt für Steuern übermittelt werden. Dies soll in Zukunft auf digitalem Wege erfolgen, wie es die von der EU-Kommission ins Leben gerufene ViDA-Initiative vorsieht. Um mit den Syntaxen der EU zu korrespondieren, soll dafür auf ein elektronisches Rechnungsformat zurückgegriffen werden. Während die E-Rechnung für Unternehmen des B2C-Bereichs ein freiwilliges Instrument bleibt, das zur Imagepflege gegenüber dem Kunden genutzt werden kann, müssen sich B2B-Unternehmen, bei denen Leistungsempfänger und Unternehmer im Inland ansässig sind, früher oder später mit Details der E-Rechnung wie den möglichen Ausnahmen befassen.

Erfüllung spezifischer Formatanforderungen

Um die verpflichtende E-Rechnung spätestens 2025 in die Praxis umsetzen zu können, müssen die digitalen Rechnungen für die technische Integration ein spezifisches Format aufweisen.

Folgende Formate sind schon heute nutzbar und eignen sich für die in Aussicht gestellte Umstellung:

- XRechnung (genutzt bei öffentlichen Auftraggebern)

- ZUGFeRD (Hybrid-Format aus PDF- und XML-Datei)

- Factur-X (französisches Rechnungsformat)

- FatturaPA (italienisches Rechnungsformat)

Für Unternehmen, die unter die künftige Regelung fallen, ist es deshalb schon jetzt sinnvoll, Rechnungen elektronisch zu erstellen und sich dabei mit den genannten Formatvarianten auseinanderzusetzen.

Vorsicht bei hybriden Rechnungsformaten

Rechnungen, die sich einer hybriden Formatgrundlage bedienen, können zum Teil von Maschinen und zum Teil von Menschen gelesen werden. Stimmen beide Rechnungsangaben nicht miteinander überein, kann sich ein fehlerhafter Ausweis der Umsatzsteuer ergeben. Deshalb sind Unternehmen gut beraten, im Falle von Hybridlösungen vor 2025 auf ein anderes, integrierbares Format umzustellen.

Schaffen einer Zustellmöglichkeit für E-Rechnungen

Zwar regelt das Gesetz, wer zur Ausstellung einer elektronischen Rechnung verpflichtet ist, nicht aber den Weg der digitalen Übermittlung. Unternehmen, die bislang ausschließlich auf die analoge Faktura setzten, benötigen deshalb einen E-Mail-Account. Während ein solcher in größeren Unternehmen längst existiert, kann es sein, dass sich Vermieter, die per Option nach § 9 UStG an Unternehmer Objekte vermieten, zunächst einen E-Mail-Zugang einrichten müssen. Auch dies kann zwischenzeitlich umgesetzt werden.

Zweifelsfreie Identität des Absenders - Sicherheit für den Rechnungsempfänger

Die Person, die zum Empfang der E-Rechnung berechtigt ist, muss den Rechnungsaussteller einhundertprozentig identifizieren können. Um digitale Rechnungen vor Manipulation zu bewahren, ist es hilfreich, die Integrität des E-Billings mithilfe von Signatur-Tools zu sichern.

Fazit

Ein erster Schritt der vorbereitenden Maßnahmen ist es, zu überprüfen, inwiefern das eigene Unternehmen von der gesetzlichen Regelung betroffen ist. Die Wahl eines passenden Rechnungsformats und die Implementierung von Sicherheitsmaßnahmen wie E-Signaturen kosten Zeit und können in der Übergangsphase bis 2025 umgesetzt werden.

So bleiben Start-ups liquide

Diese drei Kardinal-Fehler solltest du als Gründer*in tunlichst vermeiden, um die langfristige Stabilität deines jungen Unternehmens nicht zu gefährden.

Finanzen spielen eine entscheidende Rolle für den Erfolg von Unternehmen. Das ist klar. Dennoch fehlt es vielen Unternehmer*innen an grundlegendem Finanzwissen, da sie in der Regel keine Ausbildung oder Berufserfahrung in diesem Bereich haben. Sie konzentrieren sich stark auf die Produktentwicklung und vernachlässigen dabei den wichtigen Aspekt der Finanzen. Das ist insbesondere kurz nach der Gründung, wenn Zeit und Ressourcen begrenzt sind, der Fall. So kommt es schnell zu finanziellen Fehlentscheidungen, die die langfristige Stabilität des Unternehmens gefährden und im schlimmsten Fall zur Insolvenz führen. Welche drei gängigen Fehlentscheidungen Gründer*innen regelmäßig treffen und wie du sie vermeiden kannst, erfährst du in diesem Beitrag.

Übermäßiges Wachstum ohne Rentabilität

Übermäßiges Wachstum ohne Rentabilität kann zu finanziellen Problemen führen. Viele Gründer*innen unterschätzen wie viel Geld ihr Unternehmen pro Monat braucht und somit, wie lange ihre Geldreserve reichen wird. Zudem ist vielen nicht klar, wie groß die Margen ihrer einzelnen Produkte oder Dienstleistungen sind. Diese Kennzahlen sind jedoch entscheidend: Nur wenn Gründer*innen genau wissen, wie viel Geld sie pro Monat ausgeben, können sie berechnen, wie viel Umsatz erwirtschaftet werden muss, um Profit zu erwirtschaften. Der erste Schritt ist es daher, sich als Gründer*in detailliert den eigenen Dienstleistungen oder Produkten auseinanderzusetzen und auszurechnen, wie die Kosten des Angebots sich zusammensetzen. Daraus ergibt sich die Marge, die zeigt, ob das Angebot einen positiven Beitrag zur langfristigen Entwicklung der Firma leistet oder nicht. Merke: Als Gründer*in musst du sowohl deine finanzielle Reichweite als auch die Profitabilität deiner Produkte bzw. Dienstleistungen kennen, um bei Bedarf rechtzeitig handeln zu können.

Fehlende regelmäßige Risikobewertung

Risiken zu vernachlässigen, sei es im Markt, bei der Technologie, in der Finanzierung oder in der eigenen Firma, kann zu unvorhergesehenen Problemen führen. Anfälliger für finanzielle Risiken sind beispielsweise Unternehmen, die sich nur auf eine einzige Einnahmequelle verlassen – bezogen auf Produkt Dienstleistung, Mitarbeiter*in oder Kund*in. Lässt die Nachfrage nach, verändern sich die Marktbedingungen oder verlierst du eine(n) Kund*in oder Mitarbeiter*in, kann dies schnell zu Umsatzeinbußen führen und die Zukunft deines Unternehmens gefährden.

Auch Investitionen in unrentable Projekte oder Investitionen, die keinen Beitrag zur Entwicklung der Firma leisten führen schnell zu finanziellen Schwierigkeiten und beeinträchtigen die Rentabilität des Unternehmens. Als Gründer*in ist es daher wichtig, regelmäßig den Return on Investment, kurz ROI, von Projekten zu kontrollieren. Dieser zeigt, ob eine Investition rentabel ist und einen positiven Beitrag zum Unternehmen leistet.

Beispielsweise bot ein Unternehmer, mit dem wir zusammenarbeiteten, eine einzigartige Dienstleistung, die sich entsprechend gut verkaufte. Die Umsetzung erforderte jedoch einen erheblichen Zeitaufwand, insbesondere für den Inhaber selbst. Wir analysierten seine Arbeitsstunden und stellten fest, dass der Inhaber praktisch ohne Gehalt arbeitete. Trotz des erfolgreichen Absatzes der Dienstleistung blieb sie durch den hohen Zeitaufwand unrentabel. Um einen positiven ROI zu erzielen, musste er die Struktur seiner Dienstleistung verbessern und den Preis anheben.

Mangelnde Kontrolle über die Ausgaben

Ungeplante Ausgaben sowie ineffiziente Kostenstrukturen beeinträchtigen die Rentabilität von Unternehmen und führen zu finanziellen Problemen. Um diese Ausgaben zu vermeiden, sollten Gründer*innen ein klares Budget für ihre Unternehmen erstellen und jeden Monat den SOLL- und IST-Wert der Budgetierung abgleichen. So hast du deine Unternehmensergebnisse immer unter Kontrolle und kannst die finanzielle Gesundheit deines Unternehmens gewährleisten. Kommt es zu Abweichungen zwischen dem SOLL- und IST-Wert im Budget, kannst du reagieren und sowohl deine Kosten als auch den Umsatz für die kommenden Monate im Budget anpassen. So erkennst du potenzielle finanzielle Engpässe frühzeitig und kannst deine finanziellen Ziele anpassen.

Eine Kundin hatte beispielsweise die Angewohnheit, jeden eingehenden Geldbetrag sofort auszugeben: Sie kaufte sich Weiterbildungen, neues Equipment oder reiste zu Networking-Veranstaltungen. Waren Rechnungen fällig, fehlte stets das nötige Geld. Gemeinsam erarbeiteten wir ein Budget für sie: Nun erfasst sie jede Sonderausgabe in ihrem Budget und überprüft, ob sie wirklich den Unternehmenszielen entspricht und zum Umsatzwachstum beiträgt.

Haben Unternehmer*innen keine Kontrolle über ihre Ausgaben, können sie schnell in die Zahlungsunfähigkeit geraten. Wird dazu ein Kredit abgeschlossen, kann das wiederum zu Problemen bei der Rückzahlung führen. Ein gutes Beispiel hierfür ist ein Unternehmer, der einen geförderten Kredit aufnahm, um seine laufenden Betriebsausgaben zu bewältigen. Bei genauerer Betrachtung seiner Einnahmen und Ausgaben war jedoch klar, dass er diesen Kredit unter den bestehenden Umständen niemals zurückzahlen könnte. Daraufhin nahmen wir grundlegende Veränderungen an den Prozessen vor und vereinfachten die Strukturen, um die Kosten zu reduzieren. Zudem beschränkten wir die Verwendung des Kredits strikt auf seinen eigentlichen Zweck: Forschung und Entwicklung. Nach und nach zahlte er den Kredit ab, während er gleichzeitig von der Finanzspritze profitierte. Eine klare Verschuldungsstrategie und ein festgelegter Zeitplan für die gesamte Kreditlaufzeit sind entscheidend, wenn du Kapital aufnehmen musst.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft Unternehmer*innen und Gründer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Finanzstrategien für wachsende Unternehmen: Ein Leitfaden

Wir beleuchten verschiedene Finanzierungsmöglichkeiten, erörtern die Bedeutung von Risikomanagement und liefern dir Praxis-Tipps, damit du dein Business erfolgreich voranbringen kannst.

Für Start-ups und aufstrebende Unternehmen ist eine durchdachte Finanzstrategie der Schlüssel zum Erfolg. Der Weg von Gründer*innen und Unternehmer*innen ist geprägt von Innovation, Kreativität und Visionen. Doch um ihre Träume Wirklichkeit werden zu lassen, benötigen sie eine solide finanzielle Basis. In diesem Leitfaden geht es darum, wie wachsende Unternehmen ihre finanziellen Ressourcen optimal nutzen, um das Optimum auszuschöpfen. Der Beitrag beleuchtet verschiedene Finanzierungsmöglichkeiten, erörtert die Bedeutung von Risikomanagement und liefert praktische Tipps. Das Ziel ist, Start-ups mit Wissen und Werkzeugen auszustatten, damit sie fundierte Entscheidungen treffen und ihr Business erfolgreich voranbringen können.

Grundlagen effektiver Finanzstrategien

Die Entwicklung einer effektiven Finanzstrategie ist für wachsende Unternehmen ein entscheidender Faktor. Im Kern einer solchen Strategie stehen Elemente wie Cashflow-Management, Budgetierung und die Fähigkeit zur langfristigen Planung. Diese Komponenten sind nicht isoliert zu betrachten, sondern in einem synergetischen Zusammenhang, der das wirtschaftliche Überleben und Wachstum des Unternehmens sichert.

Cashflow-Management ist das Herzstück der Finanzstrategie. Dabei geht es darum, den Geldfluss so zu steuern, dass Einnahmen und Ausgaben in einem gesunden Gleichgewicht stehen. Für Start-ups ist es besonders wichtig, den Cashflow genau zu überwachen, um Liquiditätsengpässe zu vermeiden. Dies erfordert ein sorgfältiges Monitoring von Kundenforderungen, Lieferantenverbindlichkeiten und Betriebskosten.

Budgets sorgen für Überblick

Die Budgetierung hingegen ist der Prozess der Erstellung eines finanziellen Fahrplans. Ein gut durchdachtes Budget ermöglicht es Unternehmen, ihre Ressourcen effizient zu nutzen und Investitionen strategisch zu planen. Ein realistisches Budget berücksichtigt sowohl erwartete Einnahmen als auch potenzielle Ausgaben und hilft dabei, Prioritäten zu setzen und finanzielle Entscheidungen zu treffen.

Vorausschauend planen

Ein weiterer wesentlicher Aspekt ist die langfristige Planung. Während kurzfristige Finanzstrategien auf die unmittelbare Zukunft ausgerichtet sind, geht es bei der langfristigen Planung darum, Visionen und Ziele des Unternehmens in einem Zeithorizont von mehreren Jahren zu realisieren. Hierbei spielen sowohl Marktanalysen als auch Prognosen eine wichtige Rolle, um gesicherte Finanzen und das Wachstum des Unternehmens zu gewährleisten.

Anpassungsfähigkeit ist in diesem Zusammenhang ein Schlüsselwort. Die Finanzwelt ist dynamisch und unterliegt ständigen Veränderungen. Deshalb müssen Start-ups in der Lage sein, ihre Finanzstrategien flexibel anzupassen – sei es durch die Anpassung an Marktveränderungen, durch die Nutzung neuer Finanzierungsmöglichkeiten oder durch die Reaktion auf unerwartete Herausforderungen.

Eine solide Finanzstrategie ist ein lebendiger Prozess, der kontinuierliche Aufmerksamkeit, Bewertung und Anpassung erfordert. Für Start-ups und wachsende Unternehmen ist es wichtig, diese Grundlagen zu verstehen und anzuwenden, um eine nachhaltige finanzielle Gesundheit und ein erfolgreiches Wachstum zu sichern.

Bedeutung von Finanzberatung und Kooperationen

Die Inanspruchnahme einer professionellen Finanzberatung und das Eingehen von Kooperationen sind für wachsende Unternehmen von unschätzbarem Wert. In einer Phase, in der jedes finanzielle Detail zählt, bieten Finanzberater*innen und spezialisierte Partner*innen essentielle Unterstützung. Sie helfen bei der Entwicklung und Optimierung von Finanzstrategien und bieten auch Zugang zu wichtigen Ressourcen und Netzwerken.

Ein gutes Beispiel für die Bedeutung solcher Partnerschaften ist die Kooperation zwischen Finanzberater*innen und Kreditgebern. Wenn wachsende Unternehmen einen passenden Finanzierungspartner finden möchten, kann diese Art von Zusammenarbeit Unternehmen den Zugang zu maßgeschneiderten Firmenkrediten eröffnen. Solche Kooperationen ermöglichen eine effiziente und flexible Finanzierung, die an die spezifischen Bedürfnisse und Umstände von Unternehmen angepasst wird.

Ferner bieten erfahrene Finanzberater*innen wertvolle Einblicke und Beratungen, die über die reine Kreditvermittlung hinausgehen. Sie unterstützen bei der Analyse von Cashflows, beraten bei Investitionsentscheidungen und helfen bei der Entwicklung langfristiger Finanzstrategien. Ihre Expertise kann entscheidend sein, um finanzielle Fallen zu vermeiden und Wachstumspotenziale zu maximieren.

Kooperationen im Finanzbereich erweitern also nicht nur die Möglichkeiten der Kapitalbeschaffung, sondern tragen auch dazu bei, die finanzielle Intelligenz und das strategische Denken im Unternehmen zu stärken. Partnerschaften wie diese können ein wesentlicher Schlüssel zum Erfolg werden, weil sie individuell zugeschnittene Lösungen und tiefgreifendes Fachwissen bieten. Für Start-ups und wachsende Unternehmen können sie somit als bedeutender Bestandteil einer erfolgreichen Finanzstrategie fungieren.

Finanzierungsquellen für Wachstum

Für wachsende Unternehmen ist die Wahl der richtigen Finanzierungsquelle entscheidend. Die gängigsten Optionen umfassen Eigenkapital, Fremdkapital und Fördermittel, jede mit ihren spezifischen Merkmalen und Anwendungsgebieten.

Eigenkapitalfinanzierung, oft durch Gesellschafter*innen, Investor*innen oder Venture-Capital-Gesellschaften bereitgestellt, bedeutet Kapitalzufuhr ohne Rückzahlungsverpflichtung. Diese Form der Finanzierung ist besonders in den frühen Phasen eines Unternehmens attraktiv, da sie kein sofortiges Cashflow-Risiko birgt. Der Nachteil liegt jedoch darin, dass die Inhaber*innen in der Regel Anteile am Unternehmen abgeben müssen, was zu einer Verdünnung ihrer Eigentumsrechte führt.

Fremdkapital hingegen umfasst Darlehen und Kredite, die zurückgezahlt werden müssen, oft mit Zinsen. Diese Option ist für Unternehmen geeignet, die stabile Cashflows aufweisen und in der Lage sind, regelmäßige Zahlungen zu leisten. Fremdkapital kann von Banken, Finanzinstituten oder - wie bereits erwähnt - über Finanzierungs-Plattformen beschafft werden. Der Vorteil liegt in der Erhaltung der Eigentumsanteile, wohingegen das Risiko in der Rückzahlungsverpflichtung und möglichen Zinsbelastungen besteht.

Fördermittel sind eine weitere nützliche Finanzierungsquelle, insbesondere für Start-ups und Unternehmen, die in innovativen oder sozial wichtigen Bereichen tätig sind. Diese Mittel können von staatlichen, regionalen oder privaten Organisationen bereitgestellt werden und oft Zuschüsse oder subventionierte Darlehen umfassen. Der Hauptvorteil von Fördermitteln liegt darin, dass sie manchmal nicht zurückgezahlt werden müssen oder vergleichsweise günstige Rückzahlungsbedingungen aufweisen. Allerdings ist der Prozess der Beantragung und Qualifizierung oft komplex und zeitaufwendig.

Die Eignung jeder Finanzierungsquelle variiert je nach Wachstumsphase des Unternehmens. In der Startphase sind Eigenkapital und Fördermittel oft bevorzugt, da sie weniger finanziellen Druck auf junge Unternehmen ausüben. Während der Expansionsphase können Fremdkapital und weitere Eigenkapitalfinanzierungen geeigneter sein, um größere Investitionen und Markterweiterungen zu unterstützen.

Letztendlich hängt die Auswahl der passenden Finanzierungsquelle von verschiedenen Faktoren ab, darunter die Art des Unternehmens, die Wachstumsphase, die finanzielle Stabilität und die langfristigen Ziele. Ein ausgewogener Mix aus verschiedenen Finanzierungsquellen kann dabei helfen, Risiken zu minimieren und das Wachstumspotenzial maximal auszuschöpfen.

Die Rolle des Risikomanagements

Das Risikomanagement ist im Finanzbereich eines jeden wachsenden Unternehmens von zentraler Bedeutung. Im Rahmen des Risikomanagements liegt der Fokus darauf, frühzeitig monetäre Gefahren zu identifizieren und ihnen wirksam zu begegnen, sodass sie keine und drastischen Auswirkungen nach sich ziehen können. Es ist wichtig, dass die Analysen sorgfältig durchgeführt werden, um die finanzielle Stabilität zu gewährleisten. Ein umsichtiges Risikomanagement ist ein wichtiges Signal für Investoren, Kreditgeber und Geschäftspartner, was zur Vertrauensbildung beiträgt.

Eine grundlegende Strategie des Risikomanagements ist die gründliche Analyse von Finanzdaten und Markttrends. Durch das Verständnis der eigenen finanziellen Lage und der externen Einflüsse können Unternehmen Risiken besser einschätzen und proaktiv handeln. Sie können etwa durch die Analyse von Markttrends und Kundenverhalten potenzielle Umsatzeinbrüche frühzeitig erkennen und Gegenstrategien entwickeln.

Eine weitere wichtige Komponente ist die Diversifizierung. Sie hilft, das Risiko zu streuen und nicht von einer einzigen Einnahmequelle oder einem einzelnen Markt abhängig zu sein. Diversifizierung kann sich auf verschiedene Aspekte beziehen, wie die Erweiterung des Produktportfolios, die Erschließung neuer Märkte oder die Diversifizierung der Investitionen.

Des Weiteren ist die Etablierung von Risikomanagement-Prozessen innerhalb des Unternehmens von Bedeutung. Dazu gehört die regelmäßige Überprüfung der Risikostrategie, die Schulung der Mitarbeiter*innen im Umgang mit Risiken und die Einrichtung von Frühwarnsystemen, die auf finanzielle Abweichungen oder potenzielle Risiken hinweisen.

Die Implementierung einer effektiven Risikomanagementstrategie erfordert auch eine enge Zusammenarbeit mit Finanzberater*innen und anderen Fachleuten. Sie können wertvolle Einblicke und spezialisiertes Wissen bieten, um die finanziellen Herausforderungen zu bewältigen.

Innovation und Trends in der Finanzierung

Innovative Entwicklungen im Bereich der Finanzierung bieten wachsenden Unternehmen neue Möglichkeiten, Kapital zu beschaffen und ihre Finanzstrategien anzupassen.

Ein prominentes Beispiel ist das Crowdfunding, bei dem Gelder über Online-Plattformen von einer Vielzahl von Personen gesammelt werden. Diese Methode hat sich als effektiv erwiesen, um Startkapital für innovative Projekte und Produkte zu generieren. Crowdfunding bietet finanzielle Ressourcen und schafft eine Community um ein Produkt oder um eine Idee, was zusätzliche Marketing- und Netzwerkvorteile mit sich bringt.

Digitale Plattformen revolutionieren ebenfalls die Art und Weise, wie Unternehmen an Finanzierungen gelangen. Plattformen wie Peer-to-Peer-Kreditportale oder Online-Kreditmarktplätze ermöglichen einen schnellen und unkomplizierten Zugang zu Kapital im Vergleich zu traditionellen Finanzierungswegen. Sie bieten eine flexible und oft kostengünstige Alternative, insbesondere für kleinere Unternehmen, die möglicherweise keine umfangreichen Sicherheiten bieten können.

Diese Trends beeinflussen die Wachstumsstrategien von Unternehmen erheblich. Durch die Nutzung dieser neuen Finanzierungsmöglichkeiten können Unternehmen Risiken diversifizieren, ihre Kapitalbeschaffung beschleunigen und sich neue Märkte erschließen. Besonders für Start-ups bieten diese innovativen Finanzierungsmethoden eine Chance, sich von traditionellen Finanzierungsmodellen zu lösen und einen individuellen, an ihre Bedürfnisse angepassten Finanzierungsweg zu beschreiten.

Die innovativen Finanzierungsmethoden und Trends tragen dazu bei, das Spektrum der verfügbaren Finanzierungsoptionen zu erweitern. Sie ermöglichen es Unternehmen, flexibler auf Marktveränderungen zu reagieren und ihre Finanzierungsstrategien dynamisch und kreativ zu gestalten.

Abschluss: Umsetzung einer erfolgreichen Finanzstrategie

Der Aufbau einer erfolgreichen Finanzstrategie erfordert eine Mischung aus sorgfältiger Planung, Anpassungsfähigkeit und Innovationsbereitschaft. Wichtige Elemente sind effektives Cashflow-Management, eine durchdachte Budgetierung und die Integration von Risikomanagement. Die Wahl der richtigen Finanzierungsquellen, sei es Eigenkapital, Fremdkapital oder Fördermittel, spielt eine entscheidende Rolle in verschiedenen Wachstumsphasen.

Es ist essenziell für Gründer*innen und Unternehmer*innen, offen für innovative Finanzierungsmethoden und aktuelle Trends, wie Crowdfunding und digitale Finanzplattformen, zu bleiben. Diese können neue Finanzierungsmöglichkeiten eröffnen und damit die Art und Weise beeinflussen, wie Unternehmen wachsen und sich entwickeln.

Kapitalspritze für Innovationen: Wie Start-ups erfolgreich Investoren gewinnen können

In der rasanten Welt der Technologie und des Unternehmertums ist Kapital der Lebensnerv, der es Start-ups ermöglicht, ihre Visionen in die Tat umzusetzen. Die Fähigkeit, Investoren anzuziehen, steht im Zentrum zahlreicher Erfolgsgeschichten. Doch wie können Start-ups in einem Meer von Wettbewerbern auffallen und Kapitalgeber für sich gewinnen?

Die Vision überzeugend präsentieren

Der erste Schritt, um Investoren zu gewinnen, ist die Präsentation einer klaren und überzeugenden Vision. Investoren suchen nach Start-ups, die nicht nur ein Produkt, sondern eine Veränderung im Markt bewirken wollen. Die Vision sollte ambitioniert, aber erreichbar sein und das Potenzial haben, die Branche zu revolutionieren oder zumindest zu verbessern. Start-ups müssen in der Lage sein, ihre langfristigen Ziele zu kommunizieren und zu zeigen, wie ihre Lösung oder ihr Produkt das Kundenleben verbessern oder ein bestehendes Problem effektiver lösen kann als die aktuell verfügbaren Optionen.

Marktkenntnis und Wachstumspotenzial

Eine tiefgehende Kenntnis des Zielmarktes ist unerlässlich, um Investoren zu überzeugen. Start-ups müssen nicht nur das aktuelle Marktumfeld verstehen, sondern auch zukünftige Trends und das potenzielle Wachstum ihres Marktes prognostizieren können. Dies zeigt Investoren, dass das Unternehmen gut positioniert ist, um von zukünftigen Marktentwicklungen zu profitieren. Ein klarer Einblick in die Zielkunden, ihre Bedürfnisse und Verhaltensweisen ist ebenso wichtig, um zu demonstrieren, dass das Start-up eine Produkt-Markt-Fit erreichen kann.

Ein ausgearbeiteter Geschäfts- und Finanzplan

Investoren möchten sehen, dass ein Start-up einen soliden Geschäfts- und Finanzplan hat. Dieser Plan sollte eine klare Roadmap für die Produktentwicklung, Markteinführung, Kundengewinnung und Skalierung enthalten. Start-ups müssen in der Lage sein, ihre Umsatzmodelle, Kostenstrukturen und Finanzierungsstrategien darzulegen. Dabei ist es wichtig, dass sie auch ihre finanzielle Vorausschau präsentieren, die auf realistischen Annahmen basiert.

Ein überzeugender Finanzplan zeigt nicht nur, wie das Unternehmen Gewinne erzielen wird, sondern auch, wie es mit den Investitionen effizient umgeht, um Wachstum zu generieren. Dies beinhaltet auch den klugen Umgang mit Ressourcen, wie etwa das Anlegen von Rücklagen auf Festgeldkonten, um von Zinsen zu profitieren, wobei ein Zinsen Festgeld Vergleich dazu beitragen kann, die besten Konditionen zu sichern und somit das Vertrauen der Investoren in die finanzielle Umsichtigkeit des Start-ups zu stärken.

Das Team als Fundament des Erfolgs

Investoren wissen, dass hinter jedem erfolgreichen Startup ein starkes Team steht. Es ist entscheidend, dass das Team nicht nur über die erforderlichen technischen Fähigkeiten verfügt, sondern auch über Geschäftssinn, Anpassungsfähigkeit und eine gemeinsame Vision.

Ein diversifiziertes Team mit ergänzenden Fähigkeiten und Erfahrungen kann ein überzeugendes Argument für Investoren sein, da es die Wahrscheinlichkeit erhöht, dass das Start-up auf Herausforderungen effektiv reagieren und Chancen nutzen kann. Start-ups sollten hervorheben, wie jede Person im Team zum Gesamterfolg beiträgt und wie ihre individuellen Hintergründe und Kompetenzen eine solide Grundlage für Innovation und Wachstum bilden.

Der Weg zur Investition: Pitching und Netzwerken

Die Fähigkeit, die Geschäftsidee klar und überzeugend zu präsentieren, ist für Start-ups unerlässlich. Ein gut vorbereiteter Pitch kann den Unterschied ausmachen, ob ein Investor an Bord kommt oder nicht. Neben einem überzeugenden Pitch ist das Netzwerken ein entscheidender Aspekt beim Gewinnen von Investoren. Start-ups sollten jede Gelegenheit nutzen, um Kontakte zu knüpfen und ihre Präsenz in der Start-up-Community zu stärken. Networking-Events, Branchenkonferenzen und sogar informelle Treffen bieten Gelegenheiten, Beziehungen zu potenziellen Investoren aufzubauen. Es ist wichtig, dass diese Bemühungen authentisch sind und auf gegenseitigem Interesse und Respekt basieren, da Investoren oft in die Menschen hinter einem Startup investieren und nicht nur in die Geschäftsidee selbst.

Die Bedeutung von Transparenz und Offenheit

Investoren schätzen Start-ups, die offen und transparent agieren. Das bedeutet, dass sie bereit sind, sowohl die positiven Aspekte ihres Unternehmens als auch die Herausforderungen, denen sie gegenüberstehen, zu teilen. Transparenz in Bezug auf die Geschäftsstrategie, Finanzen und betriebliche Prozesse schafft Vertrauen und zeigt, dass das Managementteam reif und verantwortungsbewusst ist. Darüber hinaus sollten Startups bereit sein, Feedback und Anregungen von Investoren anzunehmen und zu zeigen, dass sie in der Lage sind, ihre Strategie entsprechend anzupassen, um das Unternehmen voranzubringen.

Abschließende Überlegungen

Um Investoren erfolgreich zu gewinnen, müssen Start-ups nicht nur eine beeindruckende Vision und ein starkes Team haben, sondern auch das Geschäfts-Know-how, um ihre Ideen in profitable Unternehmen zu verwandeln. Sie müssen verstehen, wie sie ihre Finanzen verwalten, einschließlich der Optimierung ihrer Zinsstrategien durch einen Festgeld Vergleich, und wie sie das Wachstum ihres Unternehmens skalieren können.

Die Business Strategin

Im Interview: Carol Cueva Camacho ist in Equador geboren, in Spanien aufgewachsen und lebt in München. Sie berät internationale Gründungsteams bei Wachstum und Internationalisierung. Zuletzt verantwortete Sie bei der BayWa r.e. Global die digitale Transformation.

Du lebst in München, bist aber oft in Barcelona, London, Lissabon und in Lateinamerika. Wo würdest du heute ein Start-up gründen?

Ich würde einen Standort in Abhängigkeit von der Branche und folgenden drei grundlegenden Aspekten auswählen: günstiges Geschäftsumfeld, Zugang zu Finanz- und Humankapital sowie kosteneffizientes und einigermaßen bürokratisches System. Ich persönlich würde ein Start-up in München gründen, weil es die ersten beiden Aspekte sehr gut abdeckt und ich irgendwie gelernt habe, mich in der deutschen Bürokratie zurechtzufinden. Gleichwohl stehen Barcelona und London innerhalb Europas ganz oben auf meiner Liste und innerhalb Lateinamerikas Mexiko, Kolumbien und Sao Paulo.

Was sind die Vorzüge und Nachteile der unterschiedlichen Hotspots?

Vorteile wie Unterstützung in der Gründungsphase, Zugang zu einem starken Markt und Zugang zu zahlreichen Private-Equity- und Venture-Capital-Investoren findet man in London, Berlin und München. Städte wie Barcelona und Lissabon bieten Zugang zu einem großen Pool hochqualifizierter internationaler Talente und eine sehr mobilitätsfreundliche Internet-Infrastruktur. Zu den Nachteilen: Die hohen Lebenshaltungskosten in Städten wie München oder London erschweren die Einstellung und Bindung von Talenten vor Ort. Außerdem schafft ein stark reguliertes und komplexes bürokratisches System wie in Deutschland und Spanien kostspielige Hindernisse für das Unternehmertum.

Wie unterscheiden sich die Gründungskulturen in Deutschland, Spanien und Lateinamerika?

Kultur ist ein komplexes Thema. Ich habe in Deutschland eine Gründungskultur erlebt, die durch das Vertrauen in einen starken Binnenmarkt charakterisiert und stark vom Managementstil des industriellen Mittelstands und der Unternehmensberatung beeinflusst ist. Start-ups in Spanien zeichnen sich durch eine sozial orientierte Kultur aus und werden von internationalen Trends beeinflusst, da etwa 80 Prozent der Investitionen von ausländischem Kapital stammen. In Lateinamerika gibt es eine starke Kultur des Unternehmertums, die von der „Freiheit, sich auszuprobieren“ bestimmt wird; das Vertrauen in das Wachstum wird jedoch durch politische Veränderungen sowie durch ausländische Investitionen beeinflusst, die sich hauptsächlich auf die natürlichen Ressourcen der Region konzentrieren.

Start-ups haben es aktuell nicht einfach. Die Investor*innen sind zurückhaltend, die Bewertungen zurückgegangen. Wo drückt die Start-ups deiner Meinung nach der Schuh am meisten?

Ich bemerke sicherlich, dass Start-ups in dem neuen Szenario Rentabilität und effizientere Wege zur Verwaltung des investierten Kapitals nachweisen müssen, im Gegensatz zu Skalierbarkeit und prognostiziertem Wachstum. Die Schwierigkeit besteht darin, realistischere Pläne vorzulegen, die für die Investoren attraktiv sind und gleichzeitig die Wachstumsambitionen der Gründer ermöglichen.

In welchen Branchen beobachtest du aktuell die interessantesten Geschäftsmodelle?

Ich beobachte die Branchen FinTech, HealthTech, CleanTech und LegalTech genau. Geschäftsmodelle, die auf der Blockchain-Technologie basieren, sind tatsächlich sehr interessant, weil sie einen Reifegrad erreicht haben, bei dem sie ihre Anwendbarkeit auf traditionelle Unternehmen bewiesen haben. Außerdem erwarte ich, dass im Zuge der Anwendung der EU Digital Identity Wallet neue Geschäftsmodelle zur Unterstützung der Digitalisierung öffentlicher Dienstleistungen und alternative Cybersicherheitslösungen entstehen, die es den Nutzern ermöglichen, ihre Privatsphäre wirksam zu schützen.

Welchen Gründer*innen würdest du zu Risikokapital raten, welchen nicht?

Ich würde VC-Investitionen solchen Gründern empfehlen, die die Finanzierung wirklich brauchen, um zu wachsen, und die eine klare Vision und eine solide operative Strategie haben. Wenn der Gründer hingegen einen Wachstumspartner sucht, der neben Kapitalinvestitionen auch praktische Unterstützung bietet, ohne sich in die Entscheidungsfindung einzumischen, würde ich die Partnerschaft mit einem VC nicht empfehlen.

Du hast die letzten Jahre die digitale Transformation bei BayWa r.e. Global vorangetrieben. Wie sehr hat dir deine Start-up-Vergangenheit dabei geholfen?

Bei den Start-ups habe ich Brücken zwischen den strategischen Geschäftszielen und den Produkt- bzw. operativen Realitäten geschlagen, damit die Wachstumsziele erreicht werden und die Auswirkungen auf die Organisation so nachhaltig wie möglich sind. Dieses Prinzip hat mir sehr geholfen, sinnvolle Entscheidungen zu treffen und zu groß angelegten Transformationsinitiativen beizutragen. Auch der frühere Zugang zu verschiedenen technologischen Geschäftsmodellen in Kombination mit den Erfahrungen, die ich in der Branche der erneuerbaren Energien gesammelt habe, haben mich dazu bewogen, mich an BayWa r.e. Energy Ventures zu beteiligen.

Carol Cueva Camacho, danke für das Interview.

Das Interview führte Mathias Renz

Wenig Budget und viel zu tun – wie sich bei der Start-up-Gründung sparen lässt

Wir haben für dich die ultimative Liste mit Spartipps, die dir dabei helfen, dein Budget zu schonen und trotzdem alles für dein Start-up zu tun.

Noch bevor die ersten Einkünfte auf dein Konto fließen, warten schon jede Menge Kosten auf dich. Du hast natürlich die Möglichkeit, verschiedene Fördergelder für dich zu beanspruchen. Sie erleichtern dir den Weg ganz nach oben, es gibt aber weitere Optionen.

Da „Kleinvieh“ bekanntlich auch „Mist“ macht, lohnt es sich beispielsweise, Kostenloses auf www.mein-deal.com abzustauben, denn jeder gesparte Euro wandert in dein Start-up. Wir haben für dich die ultimative Liste mit Spartipps, die dir dabei helfen, dein Budget zu schonen und trotzdem alles für dein Start-up zu tun.

Am Anfang steht die Budgetplanung – was hast du und was brauchst du?

Du hast frisch gegründet und natürlich würdest du am liebsten sofort den Senkrechtstarter hinlegen. Die Realität sieht anders aus. du hast kaum Kohle und ständig musst du für irgendwas Geld bezahlen. Gehst du es nicht richtig an, sitzt du schon nach wenigen Monaten auf dem Trockenen.

Bevor du also loslegst und dein Budget unter die Leute bringst, mach dir einen Plan. Gehe dabei nach folgenden Schritten vor:

- Finanzplan Grundlagen: Erstelle eine Liste all deiner Ausgaben und der realistischen Einnahmen. Denke dabei an variable Kosten, halte aber auch die monatlich wiederkehrenden Verpflichtungen fest. Eine genaue Gegenüberstellung hilft dir dabei festzustellen, ob du am Ende des Monats im „Plus“ bist oder ob du ins „Minus“ rutschst.

- Realismus ist wichtig: Zu hoch gesteckte Einnahmeziele oder unterschätzte Ausgaben werden schnell zum Problem. Schätze deine Kosten realistisch ein und denke daran, dass du für ungeplante Ausgaben einen Puffer berücksichtigst. Bei der Gründung deines Start-ups können einmalige Kosten auf dich zukommen, die zu beachten sind.

- Prioritäten setzen: Spartipp Nummer eins ist es, deine Ausgaben zu priorisieren. Reicht das Budget nicht für „alles“, teile Investitionen auf. Sortiere die geplanten Kosten danach, welchen Mehrwert sie für dein Unternehmen bringen. Der Aufbau deiner Unternehmenswebsite fördert dein Wachstum direkt. Ein neuer Tisch ist zwar schick, muss aber nicht zwingend im ersten Monat gekauft werden.

- An Outsourcing denken: Obwohl du am Anfang vieles selbst machen kannst, halte die Option Outsourcing im Hinterkopf. Auch wenn es Geld kostet, ist es manchmal sinnvoll, redundante und schwierige Aufgaben auszulagern. Du hast dadurch mehr Zeit und kannst dein Start-up effizienter vorantreiben.

Diese vier Schritte helfen dir dabei, das Budget am Anfang optimal zu verwalten. Vor allem das Thema Priorisierung ist wichtig, denn sonst läufst du Gefahr, zu viel Geld auf einmal auszugeben. Bedenke, dass du im Idealfall jeden Monat neue Einkünfte verzeichnest, sodass du nicht-priorisierte Investitionen im Verlauf der nächsten Monate immer noch tätigen kannst! Das nachfolgende Video hilft dir dabei, deinen individuellen Finanzplan für dein Start-up zu erstellen:

Vorsicht, Steuerfalle!

Vier Basics für Gründer*innen zur Vermeidung von Steuernachzahlungen und den damit verbundenen potenziellen Gefahren bzw. drohenden Strafen.

Die Vorstellung, eine innovative Idee in die Realität umzusetzen und ein neues Unternehmen aufzubauen, kann beflügelnd sein. Gerade in den Anfangsphasen eines Start-ups, wenn die Leidenschaft und Kreativität der Gründenden im Vordergrund stehen, gibt es eine unterschätzte Gefahr, die oft übersehen wird: Steuernachzahlungen.

Die meisten angehenden Unternehmer*innen sind von Natur aus optimistisch und konzentrieren sich auf die positiven Aspekte ihrer Geschäftsidee. Die Realität, dass das Finanzamt am Ende des Geschäftsjahres Steuernachzahlungen fordert, ist in weiter Ferne. Doch die Gefahr von Steuernachzahlungen sollte keinesfalls unterschätzt werden, da sie für viele Neugründer*innen existenzielle Konsequenzen haben können.

Die übersehene Bedrohung: Steuernachzahlung bei Neugründung

Steuernachzahlungen sind eine der am häufigsten übersehenen Herausforderungen für Neugründer*innen. In den frühen Phasen der Unternehmensgründung liegt der Fokus oft auf Produktentwicklung, Marketing und Kund*innenakquise. Steuerliche Aspekte geraten häufig in den Hintergrund, was dazu führen kann, dass junge Unternehmen unvorbereitet und mit unerwarteten Steuerforderungen konfrontiert werden.

Ein häufiger Irrtum besteht darin, dass Neugründer*innen glauben, dass sie aufgrund ihres geringen Einkommens oder der Tatsache, dass sie gerade erst gestartet sind, von Steuerzahlungen befreit seien. Diese Annahme kann sich jedoch als teurer Fehler erweisen. Das Finanzamt erhebt Steuern auf Umsatz und Gewinn, und selbst wenn dein Unternehmen gerade erst gestartet ist, kannst du dennoch steuerpflichtige Einnahmen erzielen.

Die Risiken von Steuernachzahlungen

Existenzbedrohung für Start-ups

Die Gefahr von Steuernachzahlungen sollte daher nicht unterschätzt werden. Für viele Neugründer*innen können sie existenzielle Konsequenzen haben. Wenn dein Unternehmen mit unerwarteten Steuerforderungen konfrontiert wird, kann dies zu erheblichen finanziellen Belastungen führen. Im schlimmsten Fall könnte es die Existenz deines Unternehmens gefährden.

Eine Steuernachzahlung kann nicht nur finanzielle Engpässe verursachen, sondern auch den Ruf des Unternehmens schädigen. Kund*innen und Investor*innen könnten das Vertrauen in dein Unternehmen verlieren, wenn sie erfahren, dass du steuerliche Verpflichtungen vernachlässigt hast. Darüber hinaus können rechtliche Konsequenzen drohen, wenn Steuerzahlungen nicht fristgerecht geleistet werden.

Expert*in gefragt?

Die Zusammenarbeit mit einem/einer erfahrenen Steuerberater*in kann einen erheblichen Unterschied machen. Ein(e) qualifizierte(r) Steuerexpert*in kann dir dabei helfen, die besten Steuerstrategien für dein Unternehmen zu entwickeln und sicherstellen, dass du alle steuerlichen Verpflichtungen erfüllst. Von der Auswahl der richtigen Rechtsform, über die Einreichung von Voranmeldungen bis hin zur rechtzeitigen Abgabe der Steuererklärungen kann dir ein(e) Steuerberater*in wertvolle Unterstützung bieten.

Die Vorteile einer sorgfältigen Buchführung

Eine ordnungsgemäße Buchführung ist ein weiterer Schlüssel zur Vermeidung von Steuernachzahlungen. Wenn du deine Einnahmen und Ausgaben sorgfältig verfolgst, kannst du potenzielle Probleme frühzeitig erkennen und Vorkehrungen treffen. Eine professionell erstellte Buchhaltung zeigt dir dabei auf einen Blick die wesentlichen Stellschrauben. Wird die Buchhaltung allerdings nur lückenhaft oder falsch geführt, kann das Finanzamt die gesamte Buchhaltung verwerfen. Als Konsequenz wird dieses eine teure Hinzuschätzung zum erklärten Umsatz und zum Gewinn durchführen.

Die Bedeutung von Steuervorauszahlungen

Das Finanzamt setzt gegen Unternehmen Steuervorauszahlungen fest, um die finanzielle Belastung am Jahresende zu reduzieren und sicherzustellen, dass genug Mittel vorhanden sind, um mögliche Steuernachzahlungen bezahlen zu können. Vernachlässigst du diese Vorauszahlungen, drohen Steuernachzahlungen, Strafen und Zinsen.

Wurden die Steuervorauszahlungen vom Finanzamt hingegen zu hoch festgesetzt, wird die Liquidität des Unternehmens zum Teil massiv geschwächt, was das Wachstum in der Neugründung erheblich erschwert. Umso wichtiger ist es, die Vorauszahlungen regelmäßig an die laufenden Einnahmen und Ausgaben anzupassen. Ein(e) gewissenhafte(r) Steuerberater*in überwacht für dich regelmäßig die Liquidität, damit die Vorauszahlungen nur so hoch wie nötig festgesetzt werden.

Vier Tipps, um steuerlich auf Kurs zu bleiben

1. Bilde Rücklagen für Steuern

Eine der wichtigsten Praktiken für Neugründer*innen ist das Anlegen von Steuerrücklagen. Indem du regelmäßig Geld beiseitelegst, kannst du sicherstellen, dass du die Steuerzahlungen am Ende des Geschäftsjahres ohne finanzielle Engpässe bewältigen kannst. Die Höhe der Rücklage hängt von verschiedenen Faktoren ab, wie deinem erwarteten Gewinn und deinem persönlichen Steuersatz. Ein(e) Steuerberater*in kann diese Berechnung für dich übernehmen.

2. Wähle die richtige Rechtsform

Die Wahl der richtigen Rechtsform für dein Unternehmen kann deine Steuerlast erheblich beeinflussen. Unterschiedliche Rechtsformen wie Einzelunternehmen, GmbHs und Personengesellschaften unterliegen verschiedenen Steuerregeln. Lass dich von einem/einer Steuerberater*in ausführlich beraten, welche Rechtsform am besten zu deinem Start-up passt.

3. Nutze Steuervorteile

Informiere dich über mögliche Steuervorteile und plane diese strategisch ein. Die geschickte Integration dieser Optionen in deine Geschäftsstrategie kann dazu beitragen, deine Steuerbelastung zu minimieren und insbesondere in der Gründungsphase das Wachstum deines Unternehmens zu fördern.

4. Arbeite eng mit deiner Steuerberatung zusammen

Dein(e) Steuerberater*in ist der/die wichtigste Partner*in bei der Steuerplanung. Er oder sie hilft dir dabei, Steuervorschriften zu verstehen, Finanzen zu optimieren und die Steuererklärung problemlos zu gestalten. Regelmäßige Treffen und Kommunikation gewährleisten eine aktuelle und gesetzeskonforme Steuerstrategie.

Diese Praxis-Tipps helfen dir, mit deinem Unternehmen den bestmöglichen Start hinzulegen. Eine frühzeitige und durchdachte Steuerplanung kann den Weg ebnen und dir die Freiheit geben, dich aufs Wesentliche zu konzentrieren.

Der Autor Tobias Junges, Steuerberater und Dipl.-Finanzwirt (FH), unterstützt und berät Neugründer*innen, Start-ups und Freiberufler*innen in Fragen der Steuer und Buchhaltung. Er verfügt über Fachexpertise in der Gründung von Unternehmen in verschiedenen Branchen, www.mock-alderath-junges.de

Angel Invest: Super Angel Investing erobert Europa

Wie namhafte Start-up-Pioniere aus Deutschland und den USA mit Angel Invest die Frühphasenfinanzierung von Start-ups revolutionieren und ein europäisches Super-Angels-Netzwerk aufbauen wollen.

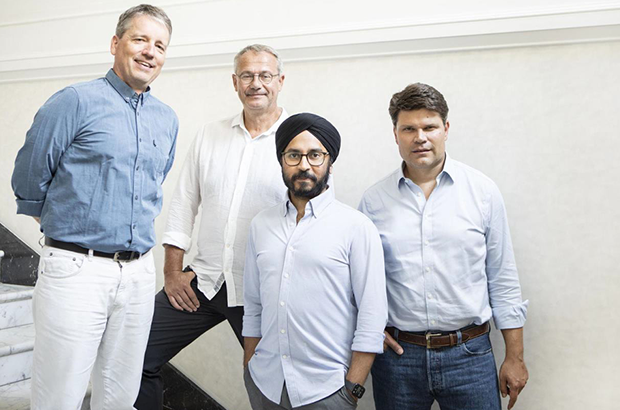

Der europäische Kapitalmarkt wird um eine neue, innovative Investment-Möglichkeit bereichert. Eine Gruppe um die Angel-Investoren Jens Lapinski und Jag Singh hat nach vielen erfolgreichen Start-up-Deals ehrgeizige Pläne: Mit Angel Invest wollen sie ein riesiges europäisches Netzwerk aus Super Angels schaffen und Frühphasen-Investments in Tech-Gründungen als neue Assetklasse etablieren.

Lapinski war zuvor unter anderem Managing Director beim globalen Start-up-Accelerator Techstars, für den er das Deutschland-Büro aufgebaut und in 40 Gründungen investiert hat, in die insgesamt mehr als 200 Millionen Dollar geflossen sind. Singh war zunächst als Politikberater, unter anderem für Hillary Clinton, tätig und hat mittlerweile in mehr als 150 Start-ups (davon 40 für Techstars) investiert.

Angel Invest: den „1-von-10“-Mythos der Startup-Investments umdrehen

Das Erfolgsrezept, das Lapinski, Singh und die Partner von Angel Invest verfolgen: Aus einer immensen Zahl an Investments – geplant sind mehr als 600 Start-up-Beteiligungen in den kommenden sechs Jahren – sollen durch intensives Coaching ausgewählte Unicorn- Kandidat*innen in einen Fonds eingebracht werden, an dem sich vermögende Privatanleger*innen und institutionelle Investor*innen beteiligen können.

Der Schwerpunkt von Angel Invest liegt – neben der extrem hohen Zahl an Frühphasen- Investments – vor allem auf einem intensiven Coaching. Im ersten Schritt finanziert Angel Invest die Gründer*innen mit Summen von bis zu 100.000 Euro und erhält dafür ein bis drei Prozent der Unternehmensanteile. Ein Angel-Investor coacht die Gründer*innen intensiv, um das Unternehmen fit für die folgenden Wachstumsphasen zu machen und um das tatsächliche Potenzial der Idee noch genauer beurteilen zu können.

Bislang konnte Angel Invest nach eigenen Angaben 60 Prozent der Start-ups, die sie in der Frühphase beim Proof of Concept unterstützte, innerhalb von zwei Jahren zu einer Series-A-Finanzierung verhelfen und damit in die Wachstumsphase bringen. Gleichzeitig liegen die typischerweise hohen Ausfallquoten im Frühphasen-Bereich aufgrund des aktiven Coachings bei Angel Invest deutlich niedriger: Von den Unternehmen, die seit mehr als einem Jahr im Portfolio sind, haben es weniger als zehn Prozent nicht geschafft.

Value-add-Partner für andere Kapitalgeber*innen

Als Konkurrent zu Venture-Capital-Investoren sieht sich Angel Invest nicht, sondern eher als zusätzlicher Value-add-Partner für andere Kapitalgeber*innen, der mit intensivem Coaching junge Start-ups besser durch die ersten Schritte ihrer Unternehmensentwicklung führt. Angel Invest kooperiert intensiv mit VCs, die als Co-Investor*innen die Dynamik der Start-ups beschleunigen.

„Wir kennen die Investment-Community in Europa sehr, sehr gut. Von den ersten 39 Start- ups, in die wir investiert haben, haben 35 signifikante Folgeinvestitionen in Höhe von mindestens zehn Millionen Euro aufgenommen“, sagt Jens Lapinski. „Investoren des Fonds I haben bereits 30% ihres Investments zurückbekommen und der Wert des Fonds ist durch erfolgreiche Exits 4.5x höher als die Investments“.

Erfolgreiche Start-ups des 2018 gegründeten Angel-Fonds sind zum Beispiel Coachhub, Rasa, Everphone, Impala, Usercentrics und Lemon Markets. „Der erste, der sich zu uns bekannt hat, war Jens Lapinski von Angel Invest“, sagt Max Linden, Mitgründer von Lemon Markets. „Das hat uns geholfen. Nach dem ersten ‚Ja‘ haben wir zusammen die weitere Finanzierung gestemmt.“ Lemon Markets konnte mittlerweile 16 Millionen Euro einsammeln.

In die bisherigen Fonds von Angel Invest haben zu 75 Prozent vermögende Privatanleger*innen mit Vermögenswerten von mehr als fünf Million Euro (High-Net-Worth-Individuals) sowie Family Offices investiert. Von institutionellen Investor*innen kamen 25 Prozent. Bei den künftigen Fonds-Generationen wird sich das Verhältnis aufgrund der zunehmenden Größe der Fonds deutlich verschieben. Erwartet wird, dass auf institutionelle Investoren etwa 60 Prozent des Fondsvolumen entfallen werden.

Warum ist Super Angel Investing eine eigene Anlageklasse?

Super Angel Investing setzt darauf, in eine besonders große Anzahl von jungen Start-ups schon in der Frühphase zu investieren. Rund um das Super Angel Investing entsteht ein extrem großes Netzwerk aus Gründer*innen und Investor*innen sowie eine extrem intensive Vernetzung mit der Start-up-Szene. Dadurch erfahren die Angel-Investor*innen sehr früh und umfangreich von neuen Gründungsideen und Gründungen.

Die große Anzahl der Investments sichert Skalen- und Lerneffekte innerhalb des Angel- Netzwerks. Die Start-ups werden vornehmlich nach dem Potenzial ihrer Idee und dem Ehrgeiz der Gründer*innen ausgewählt. Idealerweise ist eine Wachstumsstory bis zum Unicorn vorstellbar. Schwachstellen im Gründungsteam oder im Konzept werden durch die enge Betreuung von Angel Investor*innen frühzeitig erkannt und behoben.

In den USA gibt es bereits aktive Angel-Fonds. Y-Combinator und Techstars sind die bekanntesten. Y-Combinator hat bereits in 4.000 Start-ups investiert, darunter zum Beispiel Airbnb, Stripe, Dropbox und Twitch. In Europa war diese Investment-Form bislang in institutionalisierter Form kaum angekommen.

Investition in die Zukunft: Grüne Start-ups sind nicht nur Image

Effektive Lösungen für den Klimawandel finden, heißt langfristig wirtschaften. Warum der Klimawandel alle Investor*innen zur Förderung nachhaltiger Start-ups aufruft, erläutert Ronald Paul, Gründer und CEO von Muzungu Capital, einem Venture-Capital- und Private-Equity-Unternehmen, das sich auf die Unterstützung innovativer Start-ups insbesondere in den Bereichen MarTech, PropTech, DeepTech und FinTech konzentriert.

Fridays for Future, Die Letzte Generation. Seit drei Jahren gibt es kaum jemanden, der nicht davon gehört, gelesen oder direkt betroffen war. Der Klimawandel ist unbestritten eine gigantische Herausforderung. Trotz der Proteste und vieler Initiativen scheint eine Lösung weit weg. Viele essenzielle Bestandteile unseres Alltags kommen ohne Klimatreiber nicht aus. Ist es realistisch zu glauben, dass Verzicht- und Konsumveränderungen die einzigen Lösungen für den Klimawandel sein können?

Stattdessen bin ich davon überzeugt, dass nur ein technologisches und wirtschaftliches Umdenken dazu führt, uns zu retten. Es mag unbequem sein, aber der Schlüssel, um den Klimawandel wirksam zu bekämpfen, sind nachhaltige Alternativen zu alltäglichen Prozessen, Dienstleistungen und Produkten.

Anstatt uns Protesten und Talk-Show-Diskussionen zu verlieren, sollten wir der Herausforderung kreativ und mit neuen Ideen begegnen. Es ist die Chance für uns, Strategien zu entwickeln, um diese Innovation effektiv zu fördern.

Start-ups sind Innovationstreiber - auch in Nachhaltigkeitsfragen

Etablierte Unternehmen sind häufig unter einem zu starken wirtschaftlichen Druck, um diese Alternativen selbst zu entwickeln. Der Druck, profitabel zu wirtschaften, lässt wenig Spielraum für Experimente. Also, Bühne frei für grüne Start-ups. Laut dem Green Startup Monitor 2023 vom Startup-Verband und dem Borderstep Institut, ist der Anteil grüner Start-ups in Deutschland zwischen 2019 und 2022 von 21 auf 35 Prozent gestiegen. Die Bandbreite der Gründer*innen reicht von Elektromobilität über erneuerbare Energien bis hin zur Ernährung und Ressourceneffizienz. Start-ups bringen die nötige Agilität und schlanke Strukturen mit, die es braucht, um Alternativen langfristig zu entwickeln, bis sie profitabel werden. Zwei Beispiele aus unserem Portfolio:

- Palmöl ist überall und befeuert eine 61-Milliarden-Dollar-Industrie. Es ist in unseren Lebensmitteln, unserer Kleidung, unserem Shampoo und selbst im Treibstoff, der unsere Autos antreibt. Der Anbau hat jedoch drastische ökologische und gesellschaftliche Folgen: Regenwälder von Costa Rica bis Indonesien werden zerstört, um Platz für Ölpalmenplantagen zu schaffen, wodurch Kohlendioxid in der Atmosphäre freigesetzt und die Umwelt zerstört werden. Das Start-up C16 Biosciences hat mikrobiologische Prozesse entwickelt, um eine klima- und landschonende Alternative für Palmöl auf den Markt zu bringen.

- Die Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) schätzt, dass die weltweite Nachfrage nach Fleisch bis 2050 um 70 Prozent steigen wird. Die derzeitigen Produktionsmethoden kann diese Nachfrage nicht nachhaltig decken. Viehzucht trägt durch die unkontrollierte Emission von Methan, einem Treibhausgas, das 20- bis 30-mal schädlicher ist als Kohlendioxid, erheblich zur globalen Erwärmung bei. Fleisch aus Zellkulturen kann die Nachfrage mit einem gleichwertigen Produkt abdecken, ohne dass wir dafür große Mengen Tiere züchten und schlachten müssen. Das Start-up Mosa Meat ist eines der weltweit führenden Unternehmen für kultiviertes Rindfleisch und hat sich diesem Problem angenommen.

Beide Beispiele zeigen, dass Lösungen, die keinen kompletten Verzicht auf das Endprodukt voraussetzen, möglich sind. Sobald die Produkte marktfähig sind, wahrscheinlich sogar zu niedrigeren Preisen, können sie die herkömmlichen Rohstoffe nahtlos ersetzen. Allerdings ist der Weg zur Marktreife lang und teuer. Um dies zu überbrücken, sind starke und engagierte Investoren gefordert. Genau hier hakt es aber. Kaum ein Venture Capital-Fond kommt ohne Verweis auf Nachhaltigkeit aus. Trotzdem werden viele nachhaltige Start-ups weiterhin zu großen Teilen durch staatliche Unterstützung, Stiftungen und von auf nachhaltige Investments spezialisierten Fonds finanziert.

Das allein wird nicht ausreichen, um die benötigte Innovationskraft zu entwickeln, die es braucht, um dem Klimawandel etwas entgegenzusetzen. Laut Green Startup Monitor 2023 werden grüne Start-ups seltener durch Business Angels finanziert und häufiger durch staatliche Förderung als nicht-grüne Start-ups. Nachhaltige Start-ups können seltener Kapital einsammeln und generieren damit deutlich weniger Finanzierung. Gerade einmal 18 Prozent haben über eine Million Euro Fremdkapital bekommen. Den herkömmlichen Start-ups gelang das immerhin zu 25 Prozent. Für die Praxis heißt das, nicht nur in gut vermarktbare Konsumprodukte zu investieren, um das eigene Image aufzupolieren. Wir brauchen noch mehr Investitionen in Bereiche, die die Produktionsketten nachhaltig verändern: Erneuerbare Energien, die Kreislaufwirtschaft, alternative Nahrungsmittelproduktion oder Bio-Ersatz für Kunststoffe und Fette.

Der Klimawandel betrifft auch Investoren direkt

Nachdem der wirtschaftliche Gegenwind zunächst an grünen Start-ups vorbeizugehen schien und viele Stimmen schon von grüner Krisensicherheit sprachen, ist die Risikokapitalfinanzierung für europäische Klima-Tech-Unternehmen laut Dealroom in der ersten Hälfte des Jahres 2023 im Vergleich zum Vorjahreszeitraum um 43 Prozent gefallen. Nachhaltige Start-ups sind den gleichen Kräften ausgesetzt wie alle jungen Unternehmen: Die Auswirkungen der Zinserhöhungen auf Investoren werden immer deutlicher spürbar. Viele Start-ups wurden auf dem Höhepunkt des Tech-Marktes zudem sehr hoch bewertet. Unter diesen Voraussetzungen frisches Kapital zu generieren, ist nicht leicht. Zumal nachhaltige Start-ups oft langfristige Finanzierung, Vertrauen und Geduld brauchen. Forderungen nach mehr Risikokapital und einer angepassten Strategie von Investoren, für die Nachhaltigkeit bisher kein primärer Fokus war, sind berechtigt.

Bereits aus eigenem Interesse sollte der Klimawandel für alle Investor*innen ein zentraler Planungsbestandteil sein. Zu Beginn dieses Jahres hat das Weltwirtschaftsforum die größten Risiken benannt, mit denen Investor*innen in den nächsten zehn Jahren konfrontiert sein werden. Die vier größten Risiken stehen alle im Zusammenhang mit dem Klimawandel:

- Versagen bei der Eindämmung des Klimawandels

- Defizite bei der Anpassung

- extreme Wetterzyklen

- Zusammenbruch von Ökosystemen

Gewinn mit Gewissen: Warum grüne Investments weit mehr als nur Weltrettung sind

Die Bekämpfung des Klimawandels bietet auch Perspektiven für Investor*innen. Mit Risikobereitschaft und Geduld können grüne Start-ups potenziell hohe Gewinne erzielen. Umweltschonende Technologien und Produkte sind per Definition zukunftssicher. Laborfleisch oder Alternativen zu Palmöl sind heute noch teuer in der Produktion, bei entsprechender Skalierung fallen die Produktionskosten jedoch drastisch. Wenn dieser Break-Even erreicht ist, steigen auch die Gewinne rapide. Wenn es jemals eine Win-win-Situation in der Investitionswelt gab, kommt ein guter Portfolio-Mix aus herkömmlichen Investitionen und nachhaltigen Start-ups dieser Definition sehr nahe. Dieser Ansatz kann nicht nur das Risiko minimieren, sondern bietet auch die Chance, gezielt vielversprechende nachhaltige Innovationen zu fördern. Das Ergebnis: Die positive Entwicklung der eigenen Gewinne und ein langfristiger und nachhaltiger Beitrag für das Klima. Das ist sicherlich ein Erfolg, den wir alle gerne sehen würden.

Als Investor*innen müssen wir dem Klimawandel und dem Gedanken, dass Nachhaltigkeit nur mit Verzicht und einer schrumpfenden Wirtschaft möglich ist, etwas entgegensetzen. Dafür müssen wir das Buzzword Innovation mit Leben füllen und konkrete Lösungen entwickeln und fördern.

Das könnte eine Chance für europäische Investor*innen und Gründende sein, eine neue Identität für die hiesige Tech- und Start-up-Szene zu entwickeln: eine als Klima-Hub. Wenn Europas Alleinstellungsmerkmal in der Förderung von Technologien liegt, die die Welt ein kleines bisschen besser anstatt einfach nur bequemer machen, könnte das mittelfristig ein Standortvorteil werden. Dafür muss Nachhaltigkeit ein Grundpfeiler für jede Star-tup-Bewertung werden.

Der Autor Ronald Paul ist der Gründer und CEO von Muzungu Capital, einem Venture-Capital- und Private-Equity-Unternehmen, das sich auf die Unterstützung innovativer Start-ups insbesondere in den Bereichen MarTech, PropTech, DeepTech und FinTech konzentriert, die sich von der Frühphase zu einer starken Marktposition entwickeln.

Du bist zu billig – Preisanpassung zur rechten Zeit

Warum Preiserhöhungen wichtig sind und warum sich die Angst vieler Geschäftsleute, diese regelmäßig durchzusetzen, als unbegründet herausstellt.

Was konkret beschreibt der Preis eines Produkts? Genau genommen handelt es sich hierbei um ein ziemlich akkurates Feedback des Marktes: Welchen Nutzen ordnen Käufer*innen einem Erzeugnis oder einer Dienstleistung zu und was sind sie bereit für diesen zu zahlen? Wenn der wahrgenommene Wert höher ausfällt als der Preis, kaufen Kund*innen und wenn nicht, dann eben nicht – einfachste Preispsychologie.

Dennoch schrecken Unternehmer*innen immer wieder vor Erhöhungen zurück und geben dafür die unterschiedlichsten Gründe an. Entweder haben sie Angst, ihre Bestandskund*innen zu verprellen, Sorge mit dem angepassten Preis neue zu finden oder einfach keine Lust auf unangenehme Gespräche mit beiden Arten zu führen.

Dabei sollte klar sein: Wer sich Verständnis von seinen Endabnehmer*innen oder Einkäufer*innen dafür erhofft, dass sie zukünftig mehr zahlen sollen, der kann lange warten; das macht allerdings eine Anpassung des eigenen Preises nicht weniger notwendig oder gerechtfertigt.

Sweetspot finden

Wenn Unternehmer*innen stolz berichten, dass sie eine Auftragsquote über 80 Prozent haben, erscheint das natürlich zunächst als extrem positiv – ein gut laufendes Geschäft, ein begehrtes Produkt, eine gefragte Dienstleistung. Doch hinter diesem Erfolg steht oft die Erkenntnis: Ich bin zu billig! Was eine derart hohe Nachfrage generiert, lässt sich auch teurer an den Mann und die Frau bringen.

Preisanpassungen – und nicht die Kostensenkung beispielsweise auf der Produktionsseite – erweisen sich als der effektivste Hebel für die eigene Umsatzsteigerung und damit auch für Wachstum. Ziel muss sein, den maximal höchsten Punkt zu finden, den Abnehmer*innen noch bereit sind zu zahlen; den perfekten Sweetspot für die Gewinnmaximierung. Diesen Preis zu treffen kann schon ein paar Versuche benötigen, denn es braucht ein gutes Verständnis des eigenen Produkts, der Kundschaft sowie vor allem des aktuellen Platzes im Markt.

Eine Frage des Timings

Wie bereits erwähnt, gibt es den Zeitpunkt, an dem Endkund*innen oder Einkäufer*innen eine Preisanpassung ohne Klagen hinnehmen, schlichtweg nicht. Wer zahlt schon gern mehr für ein Produkt oder eine Dienstleistung als er es noch gestern getan hat? Dennoch gilt: Eine Preisanpassung darf sich niemals zu einer Preisverhandlung entwickeln; die Zahl, die der Unternehmer/die Unternehmerin aufruft, hat Bestand, Ende der Diskussion. Entgegenkommen lässt sich durch alternative Modelle wie eines Rabattes für den ersten Monat oder eine Verrechnung mit bereits bestehenden Aufträgen. Besonders für die treuesten im Bestand, die A-Kund*innen, erweist sich eine solche Maßnahme als sinnvoll.

Zudem kann ein gutes Timing letztlich doch beschwichtigen: Immer wenn in den Medien oder von Politikern zu hören ist, dass eine Steigerung der Kosten oder eine handfeste Krise bevorsteht, lässt sich eine Preisanpassung besonders gut verargumentieren.

Einstellungssache

Wie ein(e) Unternehmer*in an seine Kundschaft herantritt, kann entscheidende Auswirkungen haben – hier erweist sich das Mindset als entscheidend. Bestimmtes Auftreten und eine souveräne Erläuterung des Sachverhalts, kann die Reaktion auf eine Preisanpassung deutlich angenehmer ausfallen lassen. Erklärungen sollten niemals in Rechtfertigungen ausarten und auch ein schlechtes Gewissen ist hier fehl am Platz. Unternehmer*innen sind ausschließlich verantwortlich für den Erfolg ihres Business und keinesfalls der Anwalt ihrer Kund*innen. Wenn sie eine Erhöhung des Preises für nötig halten, dann ist sie das auch – ganz egal, wie treu, verlässlich oder sogar sympathisch der/die Abnehmende auch sein mag. Angst, Käufer*innen zu verlieren, darf niemals die Grundlage für Stagnation oder ein Hindernis für den eigenen Erfolg sein. Denn eines ist klar: Wer Kund*innen ausschließlich über den Preis gewinnt, wird sie ohnehin früher oder später des Preises wegen wieder verlieren.

Der Autor Dirk Kreuter ist Speaker, Verkaufsexperte, Multiunternehmer sowie Co-Autor und Mitherausgeber von über 30 Fachbüchern, DVDs, E-Books, Newslettern und Hörbüchern.

Runway, Burn Rate und Co.: Diese Finanzkennzahlen solltest du kennen

Das sind die zehn wichtigsten Finanzkennzahlen für Start-ups in der Wachstumsphase.

Hinter der Gründung eines Start-ups steht meist eine brillante Geschäftsidee. Doch nicht jeder kluge Kopf, der ein Start-up gründet, ist automatisch auch ein(e) Finanzexpert*in. Hier sind zehn wichtige Kennzahlen, die jede(r) Gründer*in in der Wachstumsphase im Blick behalten sollte.

Runway

Der Runway, auch Cash Runway genannt, ist eine entscheidende Finanzkennzahl, die einen gezielten Blick in die Zukunft des Unternehmens wirft. Vorstellen kann man sich den Runway als einen Zeitraum, in dem ein Start-up auf Basis konstanter Einnahmen und Ausgaben ohne neue Finanzmittel auskommen kann. Ein langer Runway ist von Vorteil, denn er gibt Gründer*innen mehr Zeit und Spielraum. Ist der Runway jedoch zu kurz, müssen die Ausgaben reduziert, die Einnahmen erhöht oder neue Finanzierungsquellen erschlossen werden.

Burn Rate

Die Burn Rate spielt eine wichtige Rolle für den Runway und gibt an, wie schnell ein Start-up oder Scale-up seine finanziellen Ressourcen aufbraucht – sozusagen verbrennt. Kein Wunder also, dass sie auch als Geldverbrennungsrate bezeichnet wird. Grundsätzlich ist die Burn Rate kein schlechtes Zeichen, denn Ausgaben für Software, Marketing oder Gehälter sind notwendig. Ist sie jedoch zu hoch und wirkt sie sich stark negativ auf den Runway aus, sollte geprüft werden, wo Ausgaben eingespart werden können.

Monthly Recurring Revenue (MRR)

Ein Wert, der in der Übersicht der wichtigsten Finanzkennzahlen nicht fehlen darf: der MRR, zu Deutsch der monatlich wiederkehrende Umsatz. Bietet ein Start-up Abonnement-Produkte oder -Dienstleistungen an, lässt sich dieser Wert recht einfach berechnen.

Average Revenue per Account (ARPA)

Auch der ARPA sollte im Blick behalten werden, wenn ein Start-up auf Wachstumskurs ist. Er steht für den durchschnittlichen Umsatz pro Kund*in und wird berechnet, indem der Umsatz eines bestimmten Zeitraums durch die Anzahl der Kund*innen geteilt wird. Der ARPA ist eine der wichtigsten Finanzkennzahlen, um die Profitabilität eines Unternehmens zu bestimmen. Je höher er ist, desto größer ist das Wachstumspotenzial.

Customer Lifetime Value (CLV)

Der CLV zeigt den durchschnittlichen Umsatz, den aktive Kunden generieren. Er wird mit Hilfe der monatlichen Umsätze und der durchschnittlichen Abo-Länge berechnet. Der CLV spielt insbesondere dann eine Rolle, wenn Gründer*innen die Kosten für die Kundenakquise berechnen möchten.

Customer Acquisition Cost (CAC)

Die Kundenakquisitionskosten geben an, welche Kosten durchschnittlich für die Gewinnung von Neukund*innen anfallen. Dazu zählen Marketingmaßnahmen, die zur Neukundengewinnung dienen, wie zum Beispiel Ausgaben für Werbemittel, Personal, aber auch Software oder andere Materialien. Wichtig: Den richtigen Mittelwert finden, der in Relation zum CLV-Wert steht.

Customer Acquisition Cost Payback

Neben CLV und CAC gibt es eine weitere wichtige Finanzkennzahl, die bei der Kundengewinnung entscheidend ist: der CAC Payback. Dieser Wert gibt an, wie lange es dauert, bis die Ausgaben für die Kundenakquise durch den Kund*innen wieder eingespielt werden.

Bruttomarge

Einfach ausgedrückt ist die Bruttomarge der Umsatz abzüglich aller direkten Kosten. Die Bruttomarge sollte bei den wichtigsten Finanzkennzahlen nicht fehlen, da sie einen guten Überblick darüber gibt, wie effizient ein Start-up sein Kapital im Produktionsprozess einsetzt.

Umsatzrentabilität

Die Umsatzrentabilität gibt an, wie viel Prozent des Umsatzes als Gewinn verbucht werden können. Die Formel dafür lautet: (Gewinn / Umsatz) x 100. Eine Umsatzrentabilität von circa fünf Prozent ist ein gutes Zeichen für die Wirtschaftlichkeit des Start-ups.

Free Cashflow (FCF)

Der Free Cashflow gibt Auskunft über die frei verfügbaren liquiden Mittel eines Unternehmens – also wie viel Geld nach den Ausgaben am Ende einer festgelegten Periode noch zur Verfügung steht. Insbesondere für Investor*innen ist der FCF eine wichtige Finanzkennzahl, denn daran lässt sich schnell erkennen, ob ein Start-up auch in Zukunft genügend Gewinne erzielen kann.

Fazit

Diese Aufzählung gibt einen guten Überblick über die wichtigsten Finanzkennzahlen und sollte von Gründer*innen in der Wachstumsphase stets im Auge behalten werden. Es ist daher sehr wichtig, über ein modernes Finanzmanagement zu verfügen. Dafür sollten Finanzzahlen nicht unübersichtlich in tausenden von Excel-Tabellen verteilt sein, sondern sich bestenfalls auf einer Plattform übersichtlich darstellen lassen. Zum einen können sich Gründer*innen dadurch stärker auf das Unternehmenswachstum konzentrieren und investieren ihre Zeit nicht an falscher Stelle, zum anderen führt die Integration der Daten auf einer Plattform zu weniger Fehlern und ermöglicht eine reibungslose Teamarbeit.

Der Autor Franz Salzmann ist Gründer und CEO von Helu.io, dem deutschen Marktführer für einfaches und kollaboratives Finanzmanagement für Start-ups und mittelständische Unternehmen. Vor der Gründung von Helu.io begleitete Salzmann als Unicorn-Investor und ehemaliger Speedinvest Partner das Wachstum vieler erfolgreicher Scale-ups wie Wefox oder Adverity.

Die Vorteile dezentraler Börsen auf Polygon entdecken

Polygon ist eine Blockchain, die auf der Ethereum-Technologie basiert und als Lösung für die hohen Transaktionskosten und Skalierungsprobleme von Ethereum entwickelt wurde. Es ist eine großartige Plattform für Entwickler und Nutzer, die schnelle und kostengünstige Transaktionen suchen. Polygon verfügt auch über eine Reihe von dezentralisierten Börsen (DEXs), die eine robuste und sichere Handelsumgebung bieten. In diesem Artikel werden wir die Vorteile der Verwendung von dezentralen Börsen auf Polygon untersuchen.

ipopba

Polygon ist eine Blockchain, die auf der Ethereum-Technologie basiert und als Lösung für die hohen Transaktionskosten und Skalierungsprobleme von Ethereum entwickelt wurde. Es ist eine großartige Plattform für Entwickler und Nutzer, die schnelle und kostengünstige Transaktionen suchen. Polygon verfügt auch über eine Reihe von dezentralisierten Börsen (DEXs), die eine robuste und sichere Handelsumgebung bieten. In diesem Artikel werden wir die Vorteile der Verwendung von dezentralen Börsen auf Polygon untersuchen.

Sicherheitsvorteile bei der Nutzung einer dezentralen Börse

Einer der größten Vorteile der Verwendung dezentraler Börsen auf Polygon ist die erhöhte Sicherheit. Da es keinen zentralen Server gibt, der angreifbar ist, sind dezentrale Börsen weniger anfällig für Hackerangriffe und Betrug. Alle Transaktionen werden über eine dezentralisierte Plattform abgewickelt, die auf einem Blockchain-Netzwerk basiert, was bedeutet, dass jeder Nutzer selbst die Kontrolle über seine Zahlungen hat. Dies gibt den Nutzern Vertrauen und die Gewissheit, in einer sicheren Umgebung zu handeln.

Transparenz bei Transaktionen auf dezentralen Börsen

Ein weiterer großer Vorteil der dezentralen Börsen auf Polygon ist die Transparenz, die sie bieten. Alle Transaktionen auf einer dezentralen Börse sind öffentlich und für jeden zugänglich. Jeder kann die Transaktionshistorie einer bestimmten Wallet-Adresse einsehen, was das Vertrauen der Nutzer in die Fairness des Systems erhöht. Durch die Nutzung einer dezentralen Börse können die Nutzer sicherstellen, dass sie jederzeit ein klares Bild davon haben, welche Transaktionen durchgeführt wurden und welche Aktivitäten auf ihrem Konto stattgefunden haben. Ebenso zählt die Währung LTC dazu und kann auch ruhigen Gewissens genutzt werden.

Erhöhte Liquidität auf Polygons DEXs

Eine der größten Herausforderungen für jede Börse ist die Liquidität - das Angebot an verfügbaren Vermögenswerten und die Nachfrage danach. Da die DEXs von Polygon auf eine Vielzahl von Assets zugreifen können, einschließlich der Assets auf Ethereum und anderen Ketten, ist die Liquidität auf den DEXs von Polygon oft höher als auf zentralisierten Börsen. Dies bedeutet, dass die Nutzer effizienter und schneller Aufträge erteilen können, was zu noch besseren Handelsergebnissen führt.

Geringere Gebühren für den Handel an einem DEX im Vergleich zu zentralisierten Exchanges

Die meisten zentralisierten Exchanges erheben hohe Gebühren für den Handel und die Entnahme von Vermögenswerten - DEXs, insbesondere auf Polygon, haben diese Gebühren erheblich reduziert. Die Reduzierung dieser Gebühren macht den Handel auf DEXs im Vergleich zu zentralisierten Exchanges günstiger und somit für eine größere Anzahl von Nutzern zugänglich. Darüber hinaus erhalten Liquiditätsanbieter auf Polygons DEXs einen Anteil am Handelsvolumen, wodurch zusätzliche Einnahmen generiert werden.

Die Zukunft von DeFi und die Rolle von Polygons DEXs

DeFi (Decentralized Finance) ist derzeit eine der am schnellsten wachsenden Branchen. Mit der kontinuierlichen Zunahme von DEXs und der zunehmenden Akzeptanz von Kryptowährungen wird DeFi voraussichtlich noch weiter an Bedeutung gewinnen. Polygon hat bei der Förderung dieser Entwicklung eine wichtige Rolle gespielt und wird dies auch in Zukunft tun. Es ist eine großartige Plattform für Entwickler und Nutzer, die schnelle und kostengünstige Transaktionen suchen.

Schlussfolgerung

Die Nutzung dezentraler Börsen auf Polygon ermöglicht es den Nutzern, in einer sichereren und transparenteren Umgebung zu handeln. Durch die hohe Liquidität und die niedrigen Gebühren bietet Polygon den Nutzern eine Robustheit, die sie bei zentralisierten Börsen nicht finden. Während DeFi weiter wächst, wird Polygon eine wichtige Rolle bei der Förderung dieser Entwicklung spielen, und wir empfehlen den Nutzern, die Vorteile der dezentralen Handelsumgebung von Polygon zu nutzen.

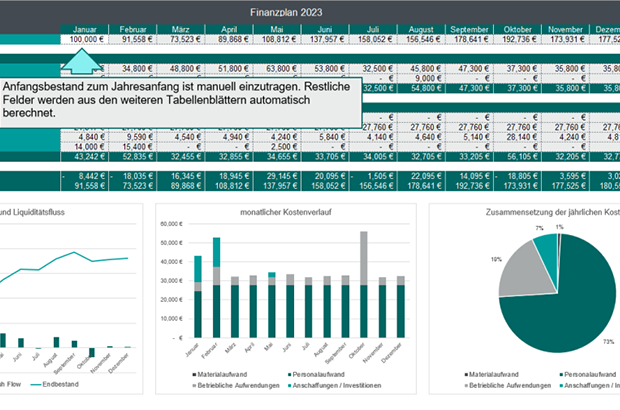

Der Finanzplan – Must-have für Gründer*innen

Der Finanzplan ist ein wichtiges Tool für deine Finanzverwaltung sowie zur Kapitalbedarfsplanung. Er zeigt dir damit zugleich die Erfolgsaussichten deiner Unternehmung. Wie du dir Step-by-Step einen Finanzplan erstellst – mit Gratis-Vorlage zum Download.

Was ist ein Finanzplan und wozu dient er?

Ein Finanzplan ist Teil des Businessplans und ein wichtiges Instrument des Finanzmanagements. Er beinhaltet die zukünftigen, geschätzten Ausgaben und Einnahmen eines Unternehmens und bildet so auch die Grundlage für die Kapitalbedarfsplanung. Er gibt somit Auskunft darüber, ob sich eine Unternehmensgründung wirtschaftlich lohnt und ob ein Unternehmen dauerhaft am Markt bestehen kann.

Als Mittel der Finanzkontrolle soll der Finanzplan Unternehmen einen Plan-Ist-Vergleich des laufenden Geschäftsbetriebs ermöglichen, damit sie immer wissen, wo sie aktuell stehen.

In der Regel werden Finanzpläne von Gründer*innen, Start-ups oder Unternehmern erstellt, um Investor*innen oder Kreditgeber*innen von der Realisierbarkeit einer Geschäftsidee zu überzeugen. Zum anderen können Unternehmer*innen damit für sich selbst überprüfen, ob ihre Idee erfolgreich umsetzbar ist.