Aktuelle Events

Die Zeit der großen Wolkenschlösser ist vorbei

Wie Gründer*innen trotz aktuell schwieriger Marktlage Finanzierungen bekommen können.

Im Vergleich zu 2022 ist das Fundingvolumen in diesem Jahr europaweit um ganze 61 Prozent gesunken, auch in Deutschland hat sich die Risikokapitalsumme für Start-ups nahezu halbiert. Eine volatile Inflationsrate, steigende Zinsen und die Bankenkrise haben den Investmentmarkt in den letzten Monaten verändert. Die Auswirkungen zeigen sich vor allem beim Zugang zu Risikokapital: Es wird für Start-ups zunehmend schwieriger, an Finanzierungen zu kommen. Wie können Gründer*innen der Unsicherheit trotzen? Wir werfen einen Blick auf die aktuelle Marktlage und geben Tipps.

VC in Deutschland: Zu ängstlich, zu Start-up-fokussiert

Betrachtet man das große Ganze, unterscheidet sich der europäische Risikokapitalmarkt deutlich von jenem der USA. Was wir in Deutschland häufig beobachten können, ist eine fehlende Risikobereitschaft auf Seiten der Investor*innen. Amerikanische Jungunternehmen werden im Vergleich regelrecht mit Funding überschüttet. US-Geldgeber*innen sind merklich risikobereiter und werden nicht selten mit einem höheren Return on Investment belohnt. Die berühmte German Angst auf VC-Seite steht deutschen Unternehmer*innen dagegen meist im Weg.

Gleichzeitig scheinen die Deutschen einen regelrechten Start-up-Fetisch zu haben. So gibt es hierzulande zwar zahlreiche Verbände, Vereine und Förderprogramme für frisch gegründete Unternehmen. Wer jedoch nach Support-Angeboten für Wachstumsunternehmen, auch Scale-ups genannt, sucht, findet so gut wie nichts. Es scheint fast so, als gäbe es auch eine German Angst vor Unternehmenswachstum. Dieses spiegelt sich natürlich auch bei der Vergabe von Venture Capital wider: So hat das Later-Stage-Funding, also Finanzierungsrunden in Größenordnungen zwischen 50 und 400 Millionen Euro, im vergangenen Jahr merklich gelitten.

Soweit die schwierige Ausgangslage. Aber was können Gründer*innen nun aktiv tun, um trotz aller Widrigkeiten dennoch an das dringend benötigte Funding zu kommen? Dazu ein paar nutzwertige Tipps aus der Praxis.

So kommen Gründer*innen trotz aller Widrigkeiten an ein Funding

1. Sei profitabel, sei transparent

Jedes Start-up sollte den Wunsch haben, so schnell wie möglich schwarze Zahlen zu schreiben. Das demonstriert nicht nur finanzielle Verantwortung, sondern gibt Investor*innen auch die Sicherheit, dass sie auf das richtige Pferd setzen. Doch nicht alle Start-ups sind in kürzester Zeit profitabel – und das ist in Ordnung. In diesem Fall ist es von entscheidender Bedeutung, in ein möglichst transparentes Gespräch mit den eigenen Investor*innen zu gehen und deutlich zu machen, warum der Break-even-Point noch auf sich warten lassen muss. Mindestens genauso wichtig ist dabei auch, einen klaren und umsetzbaren Plan vorzulegen, der aufzeigt, wann und wie die Profitabilität erreicht werden soll.

2. It’s the Unit Economics, stupid

Gründer*innen sollten Einnahmen und Ausgaben immer genau im Blick haben. Das gilt im Großen, aber eben auch im Kleinen. Helfen können hier die sogenannten Unit Economics, die beispielsweise anzeigen, ob die produktbezogenen Kosten im Verhältnis zum Umsatz stimmen – ein wichtiges Signal an Investor*innen mit Blick auf Profitabilität und Skalierbarkeit.

3. Keep it real

Spätestens seit dem letzten Jahr ist die Ära des harten Realismus in der Start-up-Welt angebrochen. Große Visionen und ambitionierte Pläne bleiben weiter wichtig, doch Investor*innen schauen 2023 deutlich nüchterner auf die selbstgesteckten Ziele von Jungunternehmer*innen. Die Fähigkeit, ein Geschäft auf Basis realistischer und erreichbarer Ziele aufzubauen, wird immer mehr zum Maßstab. Es geht nicht mehr nur darum, was in einer idealen Welt möglich wäre, sondern vielmehr darum, was in der realen Welt umgesetzt werden kann.

4. Geld alleine reicht nicht aus

Aufgrund der Marktlage sind viele VCs derzeit äußerst vorsichtig, wenn es darum geht, in neue Unternehmen zu investieren. Deutlich krisenfester ist das sogenannte Corporate Venture Capital (CVC). Die benötigte Kapitalspritze kommt hier von etablierten Unternehmen, meistens stellvertretend von eigens eingerichteten CVC-Einheiten. Investiert wird vor allem in Lösungen, die in den eigenen Geschäftsbereich oder die Wertschöpfungskette passen. Der Vorteil für Jungunternehmen: Neben dem benötigten Kapital erhalten Gründer*innen auch Zugriff auf Vertriebsstrukturen, Know-how und Netzwerk des jeweiligen Konzerns. Wie das in der Praxis aussehen kann, zeigt das Beispiel von enna, einem Münchner Start-up, das älteren Menschen die digitale Teilhabe ermöglichen möchte. Wir von Wayra investierten, weil das Produkt zur Strategie von O2 Telefónica passte – seit Juni sind nun die Lösungen von enna im O2-Shop erhältlich. Eine klare Win-win-Situation für beide Seiten.

5. Find your People

Von Anfang an die passenden Investor*innen zu finden, ist aktuell wichtiger denn je. Thematisch und vor allem auch menschlich sollte es stimmen: Mit der Wahl der richtigen Investor*innen legt man einen ausschlaggebenden Grundstein – nicht nur für die finanzielle Stabilität, sondern auch für die Weiterentwicklung des Unternehmens. Hier gilt es vor allem, langfristig zu denken. Hat man einmal passende Investor*innen an Bord, kann daraus im Idealfall eine jahrelange Zusammenarbeit entstehen, die auch der einen oder anderen Krise trotzt. Ähnlich wie beim Recruiting neuer Mitarbeiter*innen sollte man nicht nur einen akuten Bedarf decken (in diesem Fall: Geld), sondern an die gemeinsame Reise denken und in die Zukunft blicken. Häufig gehen mit finanziellen Beteiligungen auch ein gewisses Mitspracherecht und eine Kontrollinstanz einher. Gerade deswegen sollte es auch in jedem Fall ein zwischenmenschliches Match sein. Wer Investor*innen findet, die sich im passenden thematischen Marktumfeld bewegen, hat außerdem bessere Chancen auf eine Finanzierung.

Fazit

Die Zeit der großen Wolkenschlösser ist erstmal vorbei: Die Marktlage ist angespannt, viele Geldgeber*innen halten ihr Geld aktuell lieber zusammen und sind bei Investitionen in neue Start-ups deutlich vorsichtiger und kritischer. Für Jungunternehmer*innen bedeutet das, dass sie vor allem mit realistischen Strategien und Konzepten punkten können. Profitabilität spielt nach wie vor eine wichtige Rolle. Wenn die Zeit dafür noch nicht reif ist, bedarf es eines transparenten Plans, um diese zu erreichen. Wer dann noch gezielt auf die passenden Investor*innen zugeht, sollte trotz allem gute Chancen haben, ein Funding zu bekommen. Vielleicht führt dieser Weg ja auch von VC zu CVC.

Der Autor Florian Bogenschütz ist Managing Director von Wayra Deutschland, der Innovations- und Investmenteinheit der Telefónica.

Diese Artikel könnten Sie auch interessieren:

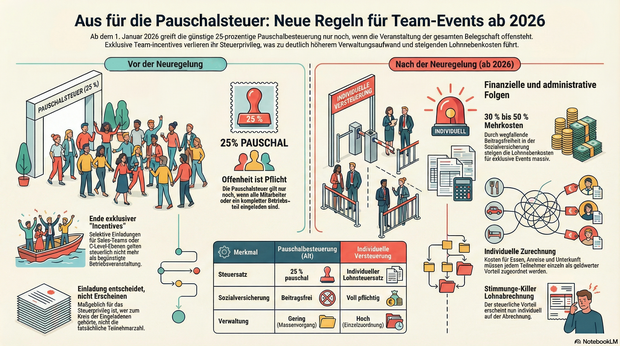

Teures Nachspiel: Pauschalsteuer für exklusive Team-Events fällt weg

Seit dem 1. Januar 2026 gelten verschärfte Regeln für Firmenveranstaltungen. Mit dem Steueränderungsgesetz hat der Gesetzgeber ein beliebtes Schlupfloch geschlossen: Die günstige Pauschalbesteuerung greift nur noch, wenn wirklich alle Mitarbeiter eingeladen sind. Für Start-ups, die auf Team-Incentives und Offsites setzen, bedeutet das nicht nur höhere Kosten, sondern vor allem mehr Bürokratie.

Wer in diesem Jahr ein Offsite für das Sales-Team plant oder ein exklusives „Coder-Retreat“ in den Alpen buchen will, sollte das Budget neu kalkulieren. Der Gesetzgeber hat zum Jahreswechsel auf eine rechtsprechungsfreundliche Auslegung des Bundesfinanzhofs (BFH) reagiert und die Zügel spürbar angezogen. Die bisherige Praxis, auch Events für geschlossene Kreise pauschal mit 25 Prozent zu versteuern, ist damit Geschichte.

Gesetzgeber kassiert BFH-Urteil

Hintergrund der Neuregelung ist ein „Korrektiv“ der Politik. Der BFH hatte in der Vergangenheit entschieden, dass auch Feiern mit begrenztem Teilnehmerkreis als Betriebsveranstaltung gelten können. Dies ermöglichte es Unternehmen bislang, die vereinfachte Pauschalsteuer auch für Department-Events oder Founder-Offsites anzuwenden.

Diese weite Auslegung widerspricht jedoch nach Ansicht des Gesetzgebers dem ursprünglichen Sinn der Pauschalierung nach § 40 Abs. 2 EStG. Das Ziel der Regelung sei die Vereinfachung von Massenvorgängen – und das setze voraus, dass die Veranstaltung der gesamten Belegschaft offensteht.

„Der BFH hat den Begriff der Betriebsveranstaltung sehr weit ausgelegt. Nach dieser Rechtsprechung konnten auch exklusive Feiern pauschal besteuert werden, obwohl nur ein kleiner Kreis eingeladen war“, erklärt Gabriele Busch, Steuerberaterin bei Ecovis in Nürnberg.

Wer nicht alle einlädt, zahlt voll

- Die neue Marschroute ist klar: Die 25-Prozent-Pauschalsteuer ist ab sofort an die Offenheit der Teilnahme gekoppelt.

- Die Regel: Die Veranstaltung muss allen Beschäftigten des Unternehmens oder eines klar abgegrenzten Betriebsteils offenstehen.

- Das Detail: Entscheidend ist nicht, wer tatsächlich kommt, sondern wer kommen durfte.

Sobald eine Einladung von vornherein selektiv ausgesprochen wird – etwa das „Sales-Dinner“ nach einem erfolgreichen Quartal oder das strategische Wochenende nur für die C-Level-Ebene – entfällt das Steuerprivileg. Zwar gelten solche Events lohnsteuerlich weiterhin als Betriebsveranstaltung, doch die finanzielle Begünstigung wird gestrichen.

Bürokratie-Falle für schlanke Strukturen

Für Gründer*innen wiegt der Wegfall der Pauschalierung doppelt schwer. Zum einen erhöht sich die Steuerlast, zum anderen entsteht ein erheblicher Verwaltungsaufwand, der gerade in schlanken Organisationen ohne große HR-Abteilung schmerzt.

Bisher sorgte die Pauschalsteuer dafür, dass die Aufwendungen beitragsfrei in der Sozialversicherung blieben und nicht individuell zugeordnet werden mussten. Dieser „Clean-Cut“ ist bei geschlossenen Team-Events nun vorbei.

Die Konsequenzen für die Administration:

- Individuelle Zurechnung: Die Kosten (Essen, Anreise, Unterkunft) müssen jedem teilnehmenden Mitarbeiter einzeln als geldwerter Vorteil zugerechnet werden.

- Sozialversicherungspflicht: Der Vorteil wird voll sozialversicherungspflichtig.

- Stimmungs-Killer Lohnabrechnung: Die Beträge tauchen auf der individuellen Lohnabrechnung der Mitarbeiter auf – was bei reinen „Belohnungs-Events“ oft zu Irritationen führt, wenn plötzlich Steuern auf das Firmenessen anfallen.

Fazit: Incentives neu denken

Die Neuregelung trifft die Start-up-Kultur, in der Teamevents oft gezielt als Incentive eingesetzt werden, besonders hart. Wer weiterhin exklusive Events für einzelne Teams durchführen möchte, muss sich auf höhere Lohnnebenkosten (ca. 30 bis 50 % Aufschlag durch Sozialabgaben) und komplexere Abrechnungsprozesse mit dem Steuerberater einstellen.

„Arbeitgeber sollten bestehende Konzepte für Betriebsfeiern überprüfen und rechtzeitig anpassen“, rät Expertin Busch. Nur durch eine vorausschauende Planung lassen sich böse Überraschungen bei der nächsten Lohnsteuerprüfung – und schlechte Stimmung im Team – vermeiden.

Deine Checkliste zur rechtssicheren Eventplanung

Nutze diese Liste VOR jeder Buchung, damit du später keinen Stress mit dem Finanzamt oder der Lohnbuchhaltung bekommst.

Phase 1: Der Teilnehmerkreis (dein wichtigster Checkpoint)

Das ist ab sofort der entscheidende Hebel. Hier legst du fest, ob es teuer oder günstig wird.

- Zielgruppe definieren: Wer ist eingeladen?

- Option A: Die gesamte Belegschaft (Alle).

- Option B: Ein klar abgegrenzter Betriebsteil (z. B. „Alle aus der Filiale X“ oder „Das ganze Lager-Team“).

- Option C: Ein selektiver Kreis (z.B. „Nur High-Performer“, „Sales-Team nach Zielerreichung“, „C-Level“).

- Check „Offenheit“: Hatte wirklich jede(r) aus Gruppe A oder B theoretisch die Chance teilzunehmen? (Denk dran: Es geht ums „Dürfen“, nicht ums „Kommen“).

- Entscheidung:

- Bei A oder B: Pauschalsteuer (25 %) möglich. -> Alles entspannt.

- Bei C: Keine Pauschalierung. -> Volle Steuer- und Sozialversicherungspflicht.

Phase 2: Budgetierung (Kostenwahrheit)

Wenn du dich für Exklusivität (Option C) entschieden hast, musst du neu rechnen.

- Kosten pro Kopf ermitteln: Gesamtkosten (Location, Essen, Drinks, Anreise, Hotel) geteilt durch Anzahl der Teilnehmer.

- Bei „Exklusiv-Events“ (Option C):

- Hast du ca. 30–50 % Puffer für Lohnnebenkosten eingeplant? (Arbeitgeberanteile SV + Übernahme der Lohnsteuer).

- Hast du geklärt, ob die Firma die Lohnsteuer übernimmt (Netto-Lohn-Vereinbarung)? Damit das Event für deine Kollegen netto kostenlos bleibt.

- Freibetrag checken: Liegen die Kosten (bei offenen Events, A & B) unter 110 Euro pro Nase? (Falls ja: steuerfrei. Falls nein: Der übersteigende Betrag kann pauschaliert werden – aber nur, wenn das Event „offen“ war).

Phase 3: Dokumentation (Sichere dich ab)

Damit du bei der nächsten Lohnsteuerprüfung entspannt bleibst.

- Einladung speichern: Archiviere die Einladungs-Mail oder den Aushang. Das ist dein Beweis, an wen sich das Event gerichtet hat (Nachweis der „Offenheit“).

- Teilnehmerliste führen: Schreib genau auf, wer wirklich da war.

- Zuordnung für die Payroll:

- Bei offenen Events: Gesamtsumme und Teilnehmerzahl reichen meist.

- Bei exklusiven Events: Erstelle eine Liste, die jedem Kollegen exakt seine Kosten zuordnet (Wer hatte das Einzelzimmer? Wer ist Bahn gefahren?).

Phase 4: Interne Kommunikation & HR

Vermeide Frust im Team und in der Personalabteilung.

- Payroll briefen: Schick die Infos (Liste, Kosten, Art des Events) vor dem Abrechnungslauf an die Lohnbuchhaltung. Nicht erst danach!

- Kollegen informieren (nur bei exklusiven Events): Falls die Versteuerung auf der Gehaltsabrechnung auftaucht (selbst wenn die Firma zahlt, sieht man das oft als „durchlaufenden Posten“), sag den Leuten vorher Bescheid: „Auf eurer Abrechnung steht Posten X – keine Sorge, das kostet euch netto nichts, muss aber steuerlich draufstehen.“

Die Steuer-Ampel für deine Planung

Toxic Funding – Geld ist nie nur Geld

Wenn Investor*innen Kultur zerstören. Oder: Warum Unternehmenskultur das wahre Anlagegut ist.

In der Start-up-Szene gilt Kapital oft als Heilsbringer. Wer es schafft, ein Investment zu sichern, hat es geschafft – so die gängige Logik. Doch kaum jemand spricht darüber, welchen Preis dieses Kapital fordert. Denn Geld ist nie nur Geld. Es trägt Energie, Interessen und Absichten in sich. Wenn diese nicht zu den Werten des Unternehmens passen, wird aus Wachstum Druck, aus Motivation Kontrolle, aus Vision Zersetzung.

Die toxische Dynamik beginnt selten offensichtlich. Am Anfang ist da meist Begeisterung: ein(e) Investor*in, der/die an dich glaubt, Türen öffnet, Potenziale sieht. Doch mit jedem Reporting, jeder zusätzlichen KPI, jeder strategischen Forderung verschiebt sich etwas im System. Der Fokus wandert von der Idee auf die Rendite, vom Menschen auf die Zahl, von der Kultur auf das Kapital – und genau hier kippt die Energie.

Manchmal ist es nicht einmal böse Absicht, sondern das System selbst, das falsche Anreize setzt. Der Kapitalmarkt liebt Beschleunigung, nicht Beständigkeit. Er honoriert Wachstum, nicht Werte. Wer auf diesem Spielfeld spielt, braucht mehr als Mut – er/sie braucht Bewusstsein. Denn jedes Investment ist auch ein Eingriff in das Nervensystem eines Unternehmens. Doch echte Stärke zeigt sich nicht im Tempo, sondern in der Fähigkeit, Stabilität zu halten, wenn alles um einen herum beschleunigt.

Wenn Macht das Spielfeld betritt

Investor*innen bringen nicht nur Geld, sie bringen auch Einfluss. Wer Anteile hält, hält auch Macht – und Macht folgt eigenen Regeln. Wird sie weise genutzt, kann sie ein Unternehmen stabilisieren. Wird sie jedoch als Druckmittel eingesetzt, um Kontrolle zu sichern oder Wachstum zu erzwingen, wird sie toxisch.

Dann entstehen Strukturen, in denen sich Gründer*innen sich selbst verlieren. Entscheidungen werden nicht mehr aus Überzeugung getroffen, sondern aus Angst, Erwartungen nicht zu erfüllen. Menschen, die anfangs für eine Idee gebrannt haben, brennen plötzlich aus. Kultur wird zur leeren Worthülse im Pitchdeck.

Manchmal geht es noch weiter. Investor*innengruppen tauschen das Management aus, ziehen Budgets ab, blockieren Entwicklungen oder zwingen Unternehmen in Märkte, die nicht zu ihrer DNA passen. Das Ergebnis: ein Start-up, das äußerlich wächst, aber innerlich zerfällt. Und mit jedem Kompromiss an die eigenen Werte verschiebt sich der Mittelpunkt weg vom Warum hin zum Wie viel.

Man könnte sagen: Es ist die moderne Form des Kolonialismus, nur dass es diesmal nicht um Länder geht, sondern um Unternehmenskulturen. Und das Perfide daran: Der Schaden zeigt sich nicht sofort. Er wächst langsam, unsichtbar, wie eine leise Entzündung im System. Erst wenn Menschen gehen, Energie versiegt und Sinn verloren geht, wird klar, was zerstört wurde. Doch dann hilft kein Kapital mehr, denn Vertrauen lässt sich nicht kaufen.

Der unsichtbare Preis der Abhängigkeit

Viele Start-ups merken zu spät, dass sie längst abhängig sind. Term Sheets sind unterschrieben, Mitspracherechte eingeräumt, Kontrollmechanismen installiert. Was als Partnerschaft begann, fühlt sich plötzlich wie eine stille Übernahme an.

Manch eine(r) sagt sich dann: „Ich treffe keine Entscheidungen mehr, ich erfülle nur noch Erwartungen.“ Und das ist der Moment, in dem toxisches Funding seine volle Wirkung entfaltet. Nicht, weil jemand böse Absichten hat, sondern weil das System selbst dysfunktional geworden ist. Wenn Druck, Angst und Kontrolle das Nervensystem eines Unternehmens bestimmen, erstickt es an sich selbst – nicht an fehlender Innovation, sondern an fehlender Integrität.

Abhängigkeit entsteht dort, wo Visionen zu Kennzahlen werden und Entscheidungen nur noch auf Papier Sinn ergeben. Kein Geld der Welt kann ersetzen, was du an Glaubwürdigkeit verlierst, wenn du gegen deine eigenen Werte handelst.

Kultur ist kein Soft Skill – sie ist Kapital

Was viele vergessen: Kultur ist der eigentliche Kapitalwert eines Unternehmens. Sie ist die Energie, aus der alles entsteht – Kreativität, Vertrauen, Loyalität, Wachstum. Wenn sie zerstört wird, bleibt eine leere Hülle.

Die Frage ist also nicht, ob du Geld annimmst, sondern von wem und unter welchen Bedingungen. Wer sich Kapital holt, sollte nicht nur auf Bewertung oder Anteile schauen, sondern auf Haltung. Wie denken die Investor*innen über Verantwortung? Was passiert, wenn Dinge nicht nach Plan laufen? Denn in Krisenzeiten zeigt sich, ob Geld eine Partnerschaft nährt oder Machtverhältnisse offenlegt.

Gesunde Strukturen trotz externer Interessen

Es gibt Wege, sich zu schützen – nicht durch Abwehr, sondern durch Bewusstsein. Start-ups mit klaren Werten lassen sich seltener manipulieren. Wer weiß, wofür er/sie steht, erkennt schneller, wann etwas nicht mehr stimmt.

Kultur zeigt sich nicht im Leitbild, sondern im Verhalten. Vor allem dann, wenn Geld ins Spiel kommt. Je klarer du deine Grenzen kennst, desto stabiler bleibt dein System. Setze Strukturen, die Transparenz schaffen. Schaffe Räume, in denen auch Kritik an Investor*innenerwartungen ausgesprochen werden darf. Und halte dir Menschen im Umfeld, die dich erden: Mentor*innen, Coaches, Partner*innen ohne finanzielles Interesse.

Wer sich ständig nur vor Zahlen rechtfertigen muss, verliert irgendwann den inneren Kompass. Und wenn du dich selbst verlierst, verliert dein Unternehmen seine Seele.

Bewusste Partnerschaft statt Machtgefälle

Kapital kann wertvoll sein, sofern es mit Bewusstsein geführt wird. Es gibt viele Investor*innen, die langfristig denken, Werte respektieren und verstehen, dass Kultur die Grundlage von Performance ist. Sie fördern Verantwortung, nicht Abhängigkeit.

Doch diese Personen findest du nur, wenn du selbst weißt, was du willst. Frage dich vor jeder Finanzierungsrunde: Was ist der Preis, den ich zu zahlen bereit bin? Kontrolle? Geschwindigkeit? Autonomie? Und was ist dir auch dann heilig, wenn Geld knapp ist? Wer diese Fragen ehrlich beantwortet, trifft Entscheidungen nicht mehr aus Angst, sondern aus Klarheit.

Der stille Wandel

Vielleicht braucht es in dieser Zeit ein neues Bewusstsein für Geld. Nicht als Treibstoff des Wachstums, sondern als Resonanzverstärker für das, was bereits da ist. Kapital ist Energie und wirkt immer in beide Richtungen.

Bringen Investor*innen Angst, Misstrauen oder Machtstreben mit, prägt diese Energie das Unternehmen. Bringen sie hingegen Vertrauen, Weitsicht und Menschlichkeit mit, entsteht Wachstum, das Substanz hat.

Die neue Generation von Gründer*innen spürt das zunehmend. Sie will nicht mehr nur skalieren, sondern gestalten. Und sie weiß: Kultur ist das wahre Anlagegut. Denn was nützt der erfolgreichste Exit, wenn man sich selbst verliert?

Fazit

Toxic Funding ist kein Finanzthema, sondern ein Bewusstseinsthema. Kapital kann heilen oder zerstören. Das liegt nicht am Geld selbst, sondern an der Haltung derer, die es geben und die es annehmen.

Beginnen Gründer*innen, sich selbst und ihre Kultur zu schützen, entsteht eine neue Form von Wirtschaft. Eine, in der Geld wieder Mittel zum Zweck ist und nicht der Zweck selbst. Vielleicht ist das der eigentliche Wandel, den unsere Zeit braucht: weniger Investment in Kontrolle, mehr Vertrauen in Haltung. Denn Unternehmen, die auf Integrität bauen, müssen sich nicht verkaufen, um zu wachsen. Sie ziehen das richtige Kapital an, weil sie selbst wertvoll sind.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach.

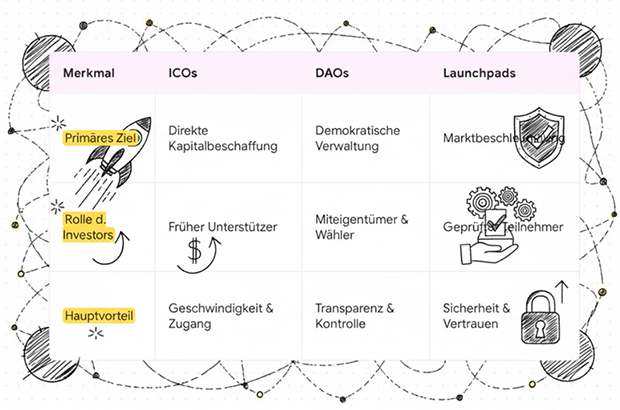

Fundraising 3.0

Wie das Web3 eine transparente, offene und gemeinschaftliche Kapitalbeschaffung ermöglicht und damit die Grenzen traditioneller Finanzmärkte sprengt.

Immer weniger Start-ups erhalten Zugang zu traditioneller VC-Finanzierung. Stattdessen stolpern Gründer*innen und Innovator*innen über Hürden, die nicht in der Qualität ihrer Idee liegen, sondern in der Struktur des Systems. Klassisches VC gibt es oft nur für jene, die bestimmte Netzwerke mitbringen oder den richtigen Zeitpunkt treffen.

Genau hier setzt Web3 an – als Bewegung, die Fundraising neu denkt: Statt Kontrolle für wenige, rückt die Community in den Mittelpunkt. Fundraising 3.0 steht für eine transparente, offene und gemeinschaftliche Kapitalbeschaffung, die die Grenzen traditioneller Finanzmärkte sprengt.

Von Beethoven bis Blockchain – eine alte Idee neu belebt

Dass Projekte durch ihre Unterstützer*innen wachsen, ist kein Konzept des digitalen Zeitalters. Schon im 18. Jahrhundert suchte Ludwig van Beethoven Wege, seine Kompositionen unabhängig zu veröffentlichen – und erhielt dabei Hilfe seiner Zuhörenden, die den Druck seiner Werke vorfinanzierten. Jahrhunderte später, in den 1990er-Jahren, sammelte die britische Rockband Marillion Geld für ihre Tour durch die USA – lange bevor der Begriff Crowdfunding überhaupt existierte.

Heute, im Kontext von Web3, erfährt diese Idee eine technologische Evolution. Während Plattformen wie Kickstarter oder GoFundMe den Gedanken des gemeinschaftlichen Beitrags populär machten, geht Web3 weit darüber hinaus: Es ersetzt Mittelsmänner durch automatisierte Protokolle und verschiebt den Einfluss von dem/der Kapitalgebenden hin zur Community.

Die drei Säulen des neuen Fundraisings

Im Zentrum des Web3-Fundraisings stehen drei Modelle, die sich über Jahre etabliert und zur tragenden Struktur eines neuen Finanzökosystems entwickelt haben.

1. Initial Coin Offerings (ICOs)

ICOs markieren den Anfang der modernen, digitalen Kapitalaufnahme. Junge Kryptoprojekte verkaufen eigene Token – digitale Einheiten ihres Ökosystems – direkt an Investor*innen. Dadurch entfällt der Umweg über Venture-Capital-Fonds oder Angel-Investor*innen. Statt Anteile an einem Unternehmen erwerben Unterstützende Token, die ihnen Zugang, Stimmrechte oder spätere Wertsteigerungen sichern können. Viele große Namen dieser Branche – etwa Ethereum oder Ripple – starteten genau auf diese Weise.

Die Attraktivität dieser Idee liegt in der Unmittelbarkeit: Wer früh teilnimmt, profitiert im Erfolgsfall stark, während Gründer*innen schneller Kapital und auch Feedback erhalten.

2. Decentralized Autonomous Organizations (DAOs)

DAOs gehen über die reine Finanzierung hinaus. Sie sind eine Organisationsform, die vollständig gemeinschaftsbasiert funktioniert. Tokenhalter stimmen über Entwicklung, Ausgaben und strategische Entscheidungen ab. Damit entsteht nicht nur ein neues Governance-Modell, sondern eine demokratisierte Unternehmensstruktur: Gemeinschaft wird Miteigentum. An die Stelle zentraler Kontrolle tritt Transparenz. So werden etwa Betrugsrisiken reduziert, da Entscheidungsprozesse für alle sichtbar und überprüfbar sind. DAOs schaffen neue Formen von Verantwortung – nicht durch Hierarchie, sondern durch Partizipation.

3. LaunchpadsLaunchpads bilden die Brücke zwischen Idee und Markt. Betreiber*innen – meist etablierte Kryptobörsen – bieten Start-ups eine Plattform, um ihren Tokenverkauf zu organisieren. Neben technischer Infrastruktur und rechtlicher Sicherheit gibt es oft Marketinghilfe, Due-Diligence-Prüfungen und einen Community-Zugang. Launchpads dienen damit nicht nur der Kapitalbeschaffung, sondern fungieren als Accelerator, der Projekte auf ihre Marktfähigkeit vorbereitet. Für Investor*innen wiederum bieten sie strukturierte Auswahlverfahren und Transparenz, die Vertrauen schaffen

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

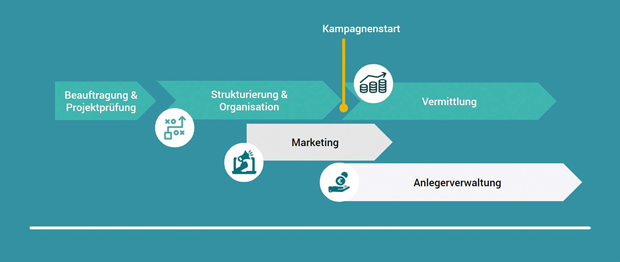

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Die Mischung schafft ein stabiles Finanzierungsumfeld für Start-ups

Wie Start-ups ihre Risikokapital-Finanzierungen mit öffentlichen Fördermitteln strategisch ergänzen können, erfahren wir im Doppel-Interview mit Dr. Philipp Nägelein, Mitgründer von Zebra Embassy, und Dr. Sophie Ahrens-Gruber, Investorin und Principal bei ACTON Capital.

Laut dem aktuellen Deutschen Startup Monitor nutzten zuletzt 48,8 Prozent der Start-ups staatliche Fördermittel, während nur 18,9 Prozent auf Venture Capital zurückgriffen. Welche Bedeutung haben öffentliche Fördermittel damit für Innovation und Wachstum in der Start-up-Szene?

Philipp Nägelein: Isoliert betrachtet ergeben diese Datenpunkte noch keinen klaren Trend. Was wir aber verstärkt beobachten, ist, dass immer mehr Tech-Start-ups und Scale-ups einen Finanzierungsmix nutzen. Neben Venture Capital, Venture Debt und operativem Cashflow werden öffentliche Fördermittel zunehmend als weiterer Finanzierungsbaustein nachgefragt. Diese Mittel ermöglichen Innovationen, die sonst möglicherweise nicht umgesetzt würden. Dennoch sollten ergänzend private Investitionen gestärkt werden, um nachhaltiges Wachstum und Skalierung zu fördern.

Warum tut sich Deutschland mit der Finanzierung durch Risikokapital so schwer?

Sophie Ahrens-Gruber: 2023 gab es einen Rückgang von etwa 30 Prozent bei Wagniskapitalfinanzierungen in Deutschland. Das kann man kritisch sehen – oder als natürliche Korrektur nach dem Bewertungsboom der Niedrigzinsperiode. Seit 2020 ist der Sektor dennoch um 20 Prozent gewachsen. Die Fundamentaldaten zeigen folglich, dass mehr Kapital zur Verfügung steht. Der Hauptpunkt ist, dass die großen nationalen Kapitalsammelstellen, wie zum Beispiel Pensionskassen, im Gegensatz zu anderen Ländern nicht in diese Assetklasse investieren können. Daher ist die Abhängigkeit bei großen Finanzierungsrunden von internationalem Wachstumskapital höher. In den letzten Jahren sind diese Investitionen rückläufig. Das erschwert die Finanzierung großer Kapitalbedarfe mit Risikokapital.

Welchen Stellenwert hat vor diesem Hintergrund die Kombination aus öffentlichen Fördermitteln und privatem Kapital?

Philipp Nägelein: Die Mischung aus öffentlichen Fördermitteln und privatem Kapital schafft ein stabiles Finanzierungsumfeld für Start-ups. Fördergelder senken das Innovationsrisiko, erleichtern den Start und ziehen private Investitionen an, die wiederum schnelleres Wachstum und Internationalisierung ermöglichen. Eine enge Verzahnung beider Finanzierungsformen stärkt die Wettbewerbsfähigkeit des Start-up-Ökosystems nachhaltig.

Sophie Ahrens-Gruber: Wie erfolgreich die Mischung aus privaten und öffentlichen Fördermitteln ist, zeigt das Beispiel der DARPA (Defense Advanced Research Projects Agency). Diese Behörde hat zahlreiche bahnbrechende Technologien gefördert, darunter Internetprotokolle, GPS und selbstfahrende Autos. In den USA investiert die Regierung durch Fördermaßnahmen etwa 0,5 Prozent des BIP, während die Venture-Capital-Industrie 0,7 Prozent ausmacht. Diese Partnerschaft hat eine riesige Industrie hervorgebracht – Apple, NVIDIA, Microsoft, Alphabet und Amazon sind heute die fünf wertvollsten Unternehmen der Welt.

Welche Fehler machen Start-ups bei der Fördermittelbeschaffung – und wie können sie diese vermeiden?

Philipp Nägelein: Der gravierendste Fehler ist, öffentliche Fördermittel isoliert und nachrangig zu behandeln. Das kostet bares Geld. Darum: Jedes Start-up braucht eine Public-Funding-Strategie. Alle Finanzierungsbausteine sollten strategisch kombiniert werden, um nachhaltiges Wachstum zu ermöglichen. Weiterhin darf die Compliance nicht unterschätzt werden. Wer mit Steuergeldern gefördert wird, muss Rechenschaft ablegen. Hier stößt das agile 80/20-Prinzip vieler Start-ups an seine Grenzen. Gerade bei komplexen Förderstrukturen kann professionelle Unterstützung entscheidend sein.

Was muss sich ändern, damit Start-ups bessere Finanzierungsmöglichkeiten erhalten?

Philipp Nägelein: Mehr „Financial Literacy“ außerhalb der bekannten Start-up-Zentren ist dringend notwendig. Viele Gründerteams wählen die falsche Finanzierungsform oder verpassen Chancen, weil ihnen das Wissen über öffentliche und private Kapitalquellen fehlt. Hier braucht es mehr Aufklärung und gezielte Beratung.

Sophie Ahrens-Gruber: Deutschland muss mehr Anreize für institutionelle Investoren schaffen, in Venture Capital zu investieren. Der VC-Anteil am BIP liegt in Deutschland nur bei 0,047 Prozent – etwa 31 Prozent unter dem französischen Niveau und sogar über 50 Prozent unter dem britischen Anteil. In den USA ist der Anteil fünfzehn Mal höher (0,72 Prozent im Jahr 2019). Hier gibt es erheblichen Nachholbedarf.

Frau Dr. Ahrens-Gruber, Herr Dr. Nägelein – danke für die Insights

Fehler in der Buchhaltung frühzeitig erkennen

Wer die Buchhaltung zu Beginn unterschätzt, gerät schnell in einen Verwaltungsmodus, der auf Zuruf funktioniert – ohne System, ohne feste Abläufe. Genau dadurch entstehen typische Fehler wie fehlende Belege, verpasste Fristen oder falsch gebuchte Ausgaben. Häufig fehlt es nicht an Wissen, sondern an klaren Zuständigkeiten und verlässlichen Abläufen.

Buchhaltungsfehler entstehen nicht, weil Gründer unachtsam sind, sondern weil Prozesse oft unstrukturiert bleiben. Wer direkt Ordnung schafft, reduziert das Fehlerrisiko und stärkt die Zusammenarbeit mit Steuerberatern, Investoren oder dem Finanzamt.

Hier passieren in der Praxis die meisten Fehler

Gerade wenn die Buchhaltung ohne klare Struktur läuft, schleichen sich typische Stolperfallen ein – oft unbemerkt und mit spürbaren Folgen. An diesen Stellen schleichen sich typische Fehler besonders schnell ein:

- Private und geschäftliche Ausgaben werden über dasselbe Konto abgewickelt

- Belege fehlen, sind unvollständig oder werden nicht archiviert

- Umsatzsteuer wird falsch berechnet oder zu spät gemeldet

- Buchhaltung erfolgt ohne klare Struktur oder mit ungeeigneten Mitteln

- Verantwortlichkeiten und Routinen sind nicht definiert

Private und geschäftliche Ausgaben konsequent trennen

Ein häufiger Anfängerfehler ist die fehlende Trennung zwischen privaten und geschäftlichen Ausgaben. Was zunächst praktisch erscheint, führt im Alltag schnell zu unübersichtlichen Buchungen und steuerlichen Problemen.

Wer private Einkäufe über das Firmenkonto abwickelt oder geschäftliche Ausgaben vom Privatkonto bezahlt, erschwert die korrekte Verbuchung und läuft Gefahr, dass Betriebsausgaben bei einer Prüfung aberkannt und nachträglich besteuert werden. Ein typischer Fall ist etwa ein privat gekaufter Laptop, der nachträglich als Betriebsausgabe angesetzt wird – ohne nachvollziehbare Dokumentation lässt sich dieser Aufwand steuerlich nicht geltend machen.

Belege lückenlos und revisionssicher aufbewahren

Jede Buchung braucht einen nachvollziehbaren Beleg – das ist Grundlage für jede steuerliche Anerkennung. In der Praxis fehlen jedoch häufig Kassenzettel, digitale Rechnungen werden nicht systematisch erfasst oder Barbelege landen ungeordnet in Papierstapeln.

Die GoBD (Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form) verlangen eine revisionssichere Ablage. Das gilt auch für digital erfasste Belege. Diese müssen vollständig, nachvollziehbar und dauerhaft unveränderbar aufbewahrt werden. Wer darauf nicht achtet, riskiert bei einer Betriebsprüfung die Streichung betroffener Ausgaben.

Umsatzsteuer korrekt behandeln und Fristen zuverlässig einhalten

Viele Gründer entscheiden sich zunächst für die Kleinunternehmerregelung, ohne die Auswirkungen auf Rechnungsstellung und Steuerpflicht im Detail zu kennen. Ein häufiger Fehler besteht darin, dass Umsatzsteuer ausgewiesen wird, obwohl dafür keine Berechtigung vorliegt. In diesem Fall muss die Steuer dennoch abgeführt werden.

Rechnungen mit ausgewiesener Umsatzsteuer müssen zudem bestimmte Pflichtangaben enthalten, etwa den vollständigen Namen und die Anschrift des Leistungserbringers, eine fortlaufende Rechnungsnummer und den korrekten Steuersatz. Auch die regelmäßige Abgabe der Umsatzsteuer-Voranmeldung wird oft unterschätzt. Wer Termine verpasst, riskiert Mahngebühren oder Schätzungen seitens des Finanzamts – und das bereits im ersten Jahr.

Buchhaltungssoftware gezielt einsetzen

Viele Gründer beginnen mit einfachen Tabellen oder handschriftlichen Notizen. Diese Methoden reichen aber schnell nicht mehr aus. Sie erhöhen die Fehleranfälligkeit und erschweren die Zusammenarbeit mit dem Steuerberater erheblich.

Digitale Buchhaltungstools bieten eine echte Entlastung. Sie ermöglichen automatische Belegzuordnung, eine integrierte Bankanbindung und aussagekräftige Auswertungen. Wer diese Systeme einsetzt, reduziert den zeitlichen Aufwand deutlich und vermeidet doppelte Arbeit sowie unnötige Rückfragen. Besonders effektiv ist es, Belege laufend zu erfassen statt alles gebündelt am Jahresende aufzuarbeiten.

Buchhaltungsprozesse strukturiert und sicher gestalten

Damit sich typische Buchhaltungsfehler gar nicht erst einschleichen, braucht es klare Prozesse und einfache Werkzeuge, die sich gut in den Arbeitsalltag integrieren lassen – etwa für die Erstellung einer Einnahmenüberschussrechnung, wie sie für viele Gründer als Standardverfahren gilt.

Die folgenden Maßnahmen haben sich für Gründer in der Praxis bewährt:

- Ein separates Geschäftskonto einrichten und private Ausgaben konsequent vermeiden

- Belege direkt nach dem Kauf digital erfassen und systematisch ablegen

- Umsatzsteuerpflicht regelmäßig prüfen und relevante Fristen aktiv im Kalender verfolgen

- Digitale Buchhaltungstools einsetzen, um Abläufe zu automatisieren und Zeit zu sparen

- Feste Buchhaltungszeiten definieren und Aufgaben intern oder mit dem Steuerberater verteilen

Firmenkonto nutzen und Zahlungswege klar definieren

Ein separates Geschäftskonto ist die Basis für jede saubere Buchhaltung. Es trennt private und unternehmerische Finanzflüsse und sorgt für nachvollziehbare Buchungen gegenüber dem Finanzamt.

Barzahlungen sollten vermieden werden, stattdessen bieten digitale Transaktionen mit Belegnachweis die nötige Transparenz. Firmenkreditkarten mit automatischer Kategorisierung helfen zusätzlich, die Buchführung zu entlasten.

Digitale Belegerfassung in den Alltag integrieren

Digitale Buchhaltungslösungen ermöglichen eine einfache und systematische Belegerfassung – per App, Scanner oder E-Mail-Upload. Belege werden automatisch erkannt, kategorisiert und archiviert. Das spart wertvolle Zeit beim Monatsabschluss und reduziert Fehlerquellen deutlich.

Zudem entsteht eine lückenlose Dokumentation, die bei Rückfragen durch das Finanzamt jederzeit abrufbar ist. Durch die Integration in bestehende Workflows – etwa direkt nach dem Einkauf oder dem Rechnungseingang – wird die Belegerfassung zur Routine statt zur Nacharbeit.

Umsatzsteuerpflicht regelmäßig prüfen und dokumentieren

Die Entscheidung für die Kleinunternehmerregelung sollte bewusst getroffen und im weiteren Verlauf regelmäßig überprüft werden. Gerade bei wachsendem Umsatz ist es entscheidend, die Umsatzgrenze im Blick zu behalten, um steuerliche Konsequenzen frühzeitig einschätzen zu können.

Hilfreich sind digitale Kalender mit Erinnerungsfunktionen, um relevante Schwellenwerte rechtzeitig zu prüfen. Ergänzend dazu empfiehlt sich eine regelmäßige Abstimmung mit dem Steuerberater – idealerweise einmal pro Quartal –, um frühzeitig Klarheit über mögliche Anpassungen zu erhalten. So lassen sich Nachzahlungen vermeiden und steuerliche Pflichten zuverlässig erfüllen.

Buchhaltung mit festen Abläufen organisieren

Ohne feste Routinen bleibt die Buchhaltung oft liegen – mit steigender Fehleranfälligkeit. Eine klare Zeitstruktur, zum Beispiel wöchentliche Buchhaltungsstunden, schafft Übersicht und verhindert Nachlässigkeiten.

Aufgaben wie Belegprüfung, offene Rechnungen oder Kontenabstimmung sollten intern klar verteilt und mit dem Steuerberater abgestimmt werden. Checklisten für Monats- und Jahresabschluss sichern zusätzlich den Überblick.

Buchhaltung selbst steuern oder gezielt auslagern

Die Buchhaltung muss kein Bremsklotz sein – sie lässt sich mit wenigen Mitteln dauerhaft in den Griff bekommen. Wer sich um Struktur, Tools und Zuständigkeiten kümmert, legt das Fundament für ein stabiles Rechnungswesen und spart langfristig Zeit und Kosten.

Nicht alles muss intern erledigt werden. Viele Aufgaben lassen sich digitalisieren oder gezielt an den Steuerberater übergeben. Entscheidend ist, den Überblick zu behalten und die Verantwortung bewusst zu steuern.

Jetzt ist der richtige Zeitpunkt, erste Prozesse aufzusetzen oder bestehende Abläufe zu verbessern. Schon kleine Veränderungen bringen spürbare Erleichterung – und verhindern, dass Steuerfehler zum unnötigen Risiko werden.

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

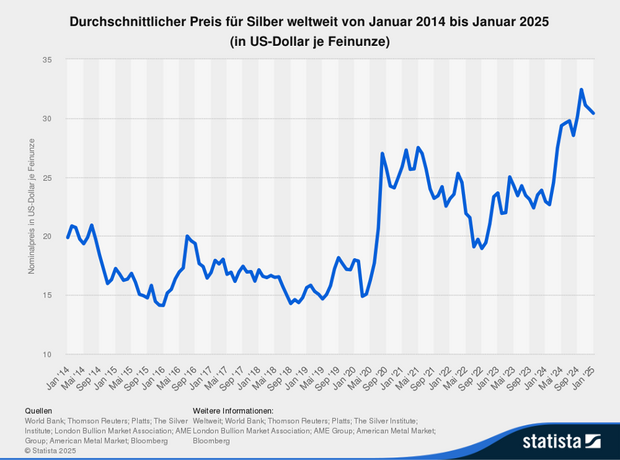

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten