Aktuelle Events

Controlling vom 1. Tag an

Übersicht über die eigenen Finanzen schaffen

Autor: Janina FlockeFehlende oder unzureichende Kenntnisse über die eigenen Finanzen sind eine Hauptursache für Insolvenzen. Wer als Gründer von Anfang an auf Kontrolle setzt, behält leichter die Übersicht – wie dies funktioniert, lesen Sie hier.

Gründer sind in der Regel mutig, voller Elan und risikobereit. Aber als penible Rechner sind wohl die wenigsten von ihnen geboren. Während der aufreibenden Phase der Geschäftsgründung ist das Geld, mit dem man Rechnen könnte, sowieso knapp, davon abgesehen fehlt auch oft die Zeit und – nüchtern betrachtet – auch die Lust auf Finanzstatistiken und deren Auswertung. Deshalb bleibt das Controlling in der Existenzgründungsphase oftmals völlig auf der Strecke oder läuft als stiefmütterlich behandelte Aufgabe nebenher, die ab und an erledigt wird.

Stiefmütterlich behandelt: Controlling

Einer Umfrage der Firma Sage Software zufolge, betreiben 55 Prozent der Unternehmer in Deutschland überhaupt kein Controlling. Gut 13 Prozent improvisieren ihre Controlling-Hausaufgaben ab und an auf Papier, was die Auswertung deutlich komplizierter macht als sie sein müsste. Bleibt der Gründer nicht von Anfang an Herr der Datenlage, wird diese später immer unübersichtlicher und abschreckender. In der Regel verzichten diese Unternehmer dann ganz auf Controlling-Mechanismen. Erst wenn das Unternehmen plötzlich Liquiditätsprobleme hat, wenden sich die Inhaber ihren Zahlen wieder zu, um die Ursachen herauszufinden. Leider ist es dann oft zu spät, um das Ruder herumzureißen.

Wissenschaftliche Untersuchungen haben ergeben, dass fehlendes oder unzureichendes Controlling eine Hauptursache für Insolvenzen bei kleinen und mittleren Unternehmen darstellt. Eine neuere Studie der Universität Münster belegt, dass sogar 80 Prozent der gescheiterten Unternehmen kein System zur Früherkennung von Schieflagen haben oder nutzen. Aber auch für Unternehmen, die solvent sind, lohnt sich Controlling. Denn nur durch kontinuierlichen Zahlenvergleich lassen sich besonders teure Posten unter den Betriebsmitteln oder kleinere Umsatzeinbrüche feststellen.

Ohne Controlling wird die Chance verschenkt, Geld zu sparen und Gewinne zu verbessern. „Aber Controlling ist mehr als die Rückschau auf die Fehler der vergangenen Monate – obwohl das auch dazu gehört. Es bietet die Möglichkeit, zu erkennen, wie das Ergebnis aussehen würde, wenn es so weiterginge wie bisher“, erklärt Dr. Gabriele Schäfer, Inhaberin einer Beratungs- und Controlling-Agentur für Existenzgründer.

Nur durch kontinuierlichen Zahlenvergleich lassen sich besonders teure Posten unter den Betriebsmitteln oder kleinere Umsatzeinbrüche feststellen

Chefsache von Anfang an

Christiane Sharief stand kurz vor der Aufgabe ihrer Tierarztpraxis samt der angeschlossenen Tierpension. „Ich stand mit dem Rücken zur Wand. Im Alltagsgeschäft habe ich kaum die Zeit gefunden, mir meine Zahlen näher anzuschauen. Plötzlich wusste ich nicht mehr, wovon ich die Miete für die Praxisräume bestreiten sollte“, erzählt sie. Sie wandte sich an die Industrie- und Handelskammer in Hamburg, die ihr eine erfahrene Beraterin zur Seite stellte. Mit ihr arbeitete sie zunächst die Betriebsergebnisse der letzten Monate auf, um dann Bilanz zu ziehen und Konsequenzen für die Zukunft zu erarbeiten. „Als Tierärztin hatte ich überhaupt kein Vorwissen, was Buchhaltung angeht. Im Studium lernt man so etwas auch nicht, und als Laie sieht man nicht, wie wichtig es ist“, berichtet Sharief.

So geht es vielen Unternehmern. Ihnen fehlt nicht nur die Zeit für Controlling, sondern auch das nötige Know-how, um ein effektives System zu etablieren und durchzuhalten. Doch so viel Zeit muss sein, sich wenigstens die Grundlagen anzueignen. Controlling ist Chefsache, so lange die Betriebseinnahmen nicht ausreichen, um einen Mitarbeiter extra für diese Aufgabe einzustellen oder um externes Controlling einzukaufen. „Gerade als Existenzgründer sollte man Controlling bis zu einem gewissen Grad auf jeden Fall selbst machen. Es ist sehr wichtig, dass man sich als Entrepreneur selbst mit seinen Zahlen auseinandersetzt, dass man lernt, sie zu interpretieren und die richtigen Schlüsse daraus zu ziehen“, weiß Dr. Schäfer aus ihrer Beratungspraxis.

Diese Artikel könnten Sie auch interessieren:

Fundraising 3.0

Wie das Web3 eine transparente, offene und gemeinschaftliche Kapitalbeschaffung ermöglicht und damit die Grenzen traditioneller Finanzmärkte sprengt.

Immer weniger Start-ups erhalten Zugang zu traditioneller VC-Finanzierung. Stattdessen stolpern Gründer*innen und Innovator*innen über Hürden, die nicht in der Qualität ihrer Idee liegen, sondern in der Struktur des Systems. Klassisches VC gibt es oft nur für jene, die bestimmte Netzwerke mitbringen oder den richtigen Zeitpunkt treffen.

Genau hier setzt Web3 an – als Bewegung, die Fundraising neu denkt: Statt Kontrolle für wenige, rückt die Community in den Mittelpunkt. Fundraising 3.0 steht für eine transparente, offene und gemeinschaftliche Kapitalbeschaffung, die die Grenzen traditioneller Finanzmärkte sprengt.

Von Beethoven bis Blockchain – eine alte Idee neu belebt

Dass Projekte durch ihre Unterstützer*innen wachsen, ist kein Konzept des digitalen Zeitalters. Schon im 18. Jahrhundert suchte Ludwig van Beethoven Wege, seine Kompositionen unabhängig zu veröffentlichen – und erhielt dabei Hilfe seiner Zuhörenden, die den Druck seiner Werke vorfinanzierten. Jahrhunderte später, in den 1990er-Jahren, sammelte die britische Rockband Marillion Geld für ihre Tour durch die USA – lange bevor der Begriff Crowdfunding überhaupt existierte.

Heute, im Kontext von Web3, erfährt diese Idee eine technologische Evolution. Während Plattformen wie Kickstarter oder GoFundMe den Gedanken des gemeinschaftlichen Beitrags populär machten, geht Web3 weit darüber hinaus: Es ersetzt Mittelsmänner durch automatisierte Protokolle und verschiebt den Einfluss von dem/der Kapitalgebenden hin zur Community.

Die drei Säulen des neuen Fundraisings

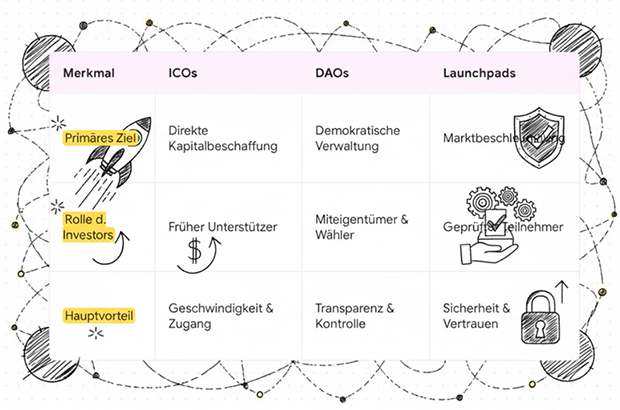

Im Zentrum des Web3-Fundraisings stehen drei Modelle, die sich über Jahre etabliert und zur tragenden Struktur eines neuen Finanzökosystems entwickelt haben.

1. Initial Coin Offerings (ICOs)

ICOs markieren den Anfang der modernen, digitalen Kapitalaufnahme. Junge Kryptoprojekte verkaufen eigene Token – digitale Einheiten ihres Ökosystems – direkt an Investor*innen. Dadurch entfällt der Umweg über Venture-Capital-Fonds oder Angel-Investor*innen. Statt Anteile an einem Unternehmen erwerben Unterstützende Token, die ihnen Zugang, Stimmrechte oder spätere Wertsteigerungen sichern können. Viele große Namen dieser Branche – etwa Ethereum oder Ripple – starteten genau auf diese Weise.

Die Attraktivität dieser Idee liegt in der Unmittelbarkeit: Wer früh teilnimmt, profitiert im Erfolgsfall stark, während Gründer*innen schneller Kapital und auch Feedback erhalten.

2. Decentralized Autonomous Organizations (DAOs)

DAOs gehen über die reine Finanzierung hinaus. Sie sind eine Organisationsform, die vollständig gemeinschaftsbasiert funktioniert. Tokenhalter stimmen über Entwicklung, Ausgaben und strategische Entscheidungen ab. Damit entsteht nicht nur ein neues Governance-Modell, sondern eine demokratisierte Unternehmensstruktur: Gemeinschaft wird Miteigentum. An die Stelle zentraler Kontrolle tritt Transparenz. So werden etwa Betrugsrisiken reduziert, da Entscheidungsprozesse für alle sichtbar und überprüfbar sind. DAOs schaffen neue Formen von Verantwortung – nicht durch Hierarchie, sondern durch Partizipation.

3. LaunchpadsLaunchpads bilden die Brücke zwischen Idee und Markt. Betreiber*innen – meist etablierte Kryptobörsen – bieten Start-ups eine Plattform, um ihren Tokenverkauf zu organisieren. Neben technischer Infrastruktur und rechtlicher Sicherheit gibt es oft Marketinghilfe, Due-Diligence-Prüfungen und einen Community-Zugang. Launchpads dienen damit nicht nur der Kapitalbeschaffung, sondern fungieren als Accelerator, der Projekte auf ihre Marktfähigkeit vorbereitet. Für Investor*innen wiederum bieten sie strukturierte Auswahlverfahren und Transparenz, die Vertrauen schaffen

Mut zur Preiserhöhung

Warum Verkäufer*innen öfter über ihren Schatten springen sollten.

Viele Verkäufer*innen wissen, dass eine Preiserhöhung längst überfällig ist. Trotzdem schieben sie das Thema vor sich her. Mal scheint der/die Kund*in nicht in Stimmung, mal steht ein wichtiges Projekt an, mal ist der Zeitpunkt angeblich ungünstig. So vergeht Monat um Monat. Mit jedem Aufschub wächst der innere Druck, denn insgeheim wissen viele: Dieses Preiserhöhungsgespräch wird immer überfälliger.

Doch statt zu handeln, weichen sie aus. Warum? Weil sie Angst haben und das Notwendige lieber aufschieben. Schließlich ist es leichter, alles beim Alten zu lassen, als mutig für den eigenen Wert einzustehen. Aber wer Preise nicht anpasst, entscheidet sich nicht nur unbewusst gegen Wirtschaftlichkeit, sondern auch gegen seinen eigenen Selbstwert.

Haltung zuerst – Argumente später

Bevor jemand über höhere Preise spricht, sollte er/sie selbst von diesen überzeugt sein. Denn Kund*innen spüren sofort, ob da jemand ist, der überzeugt ist oder sich rechtfertigt. Deshalb: Vor dem Preiserhöhungsgespräch erst nachdenken, dann handeln und reden.

- Was hat sich wirklich für den/die Kund*in verändert?

- Was ist heute besser als vor einem Jahr?

- Anhand welcher Faktoren kann der/die Kund*in die Preiskorrektur nachvollziehen?

Wer darauf im Vorfeld klare Antworten hat, braucht keine Angst mehr vor dem Gespräch zu haben.

Fakten helfen gegen Nervosität

Wenn Verkäufer*innen sich in langen Erklärungen verlieren, wirkt das wie Unsicherheit. Besser: kurz, konkret, sachlich. Beispiel: „Unsere Energiekosten sind um sieben Prozent gestiegen. Trotzdem haben wir Qualität und Lieferfähigkeit stabil gehalten. Darum brauchen wir eine Anpassung.“ Das klingt ruhig, ehrlich, erwachsen. Kein Trick, kein Druck. Einfach Klartext.

Keine Rechtfertigung, sondern Information

Viele Preisgespräche scheitern schon beim Einstieg. Wer mit „Ich muss Ihnen leider mitteilen …“ anfängt, nimmt sich selbst die Autorität. Besser: „Ich möchte Sie über unsere neuen Konditionen informieren.“ Das ist geradlinig, respektvoll – und zeigt Haltung. Danach gilt: Schweigen. Einfach mal kurz warten. Auch wenn’s schwerfällt. Der/die Kund*in braucht diesen Moment, um das Gesagte zu verarbeiten. Wer sofort weiterredet, nimmt sich die Wirkung.

Wenn Widerstand kommt

Natürlich kommt der Widerstand. „Das ist zu teuer.“ „Dann gehe ich eben zur Konkurrenz.“ Das ist normal. Wirklich. Der/die Kund*in prüft, wie stabil der/die Verkäufer*in bleibt. Denn er/sie braucht das Gefühl der Sicherheit, dass die Preiserhöhung wirklich gerechtfertigt ist – und nicht nur der Gewinnoptimierung des/der Anbietenden dient.

In solchen Momenten helfen ruhige Antworten: „Ich verstehe, dass das für Sie eine Veränderung ist.“ Oder: „Ja. Auch ich hätte gern auf die Preiserhöhung verzichtet, doch unsere Kosten sind entsprechend gestiegen – und ausschließlich diese Kostensteigerung müssen wir nun weitergeben.“ Wichtig ist, dass der/die Verkäufer*in ruhig bleibt. Keine Diskussion. Kein Überzeugen um jeden Preis. Kund*innen respektieren Klarheit mehr als Nachgeben.

Angst vor Kund*innenverlust – normal, aber übertrieben

Jede(r) Verkäufer*in kennt sie. Diese innere Stimme, die sagt: Wenn ich den Preis erhöhe, bin ich raus. Aber die Realität sieht meist anders aus. Die überwiegenden Kund*innen bleiben. Nicht wegen des Preises, sondern wegen Vertrauen und Zuverlässigkeit. Ein paar Gedanken helfen:

- Wer nur wegen des Preises bleibt, bleibt nie lange.

- Wer Qualität will, bleibt bei Qualität.

- Und wer sich fair behandelt fühlt, bleibt sowieso.

Kurz gesagt: Preisgespräche verlieren nur die, die sich selbst zu klein machen.

Nach der Erhöhung – dranbleiben

Viele verschwinden nach dem Gespräch – und das möglichst schnell. Aus Scham, aus Unsicherheit oder weil sie froh sind, dass es vorbei ist. Aber genau jetzt sollte der/die Verkäufer*in präsent bleiben. Und beispielsweise von sich aus regelmäßig Kontakt mit seinem/seiner Kund*in aufnehmen. Um weiterhin Nutzen zu stiften und damit dem/der Kund*in die Bestärkung zu geben, mit dem/der richtigen Lieferant*in zusammenzuarbeiten. Es gilt: Engagement, Verlässlichkeit und Beziehungspflege verkaufen langfristig immer besser als jeder Rabatt.

Mut zur Preiserhöhung ist kein Draufgängertum. Es ist Haltung. Wer an seinen/ihren Wert glaubt, wirkt automatisch überzeugender. Kund*innen akzeptieren Preissteigerungen, wenn sie spüren: Da steht jemand, der weiß, wofür er/sie steht. Und das ist am Ende genau das, was gute Verkäufer*innen von angepassten unterscheidet.

Der Autor und Verkaufstrainer Oliver Schumacher setzt unter dem Motto „Ehrlichkeit verkauft“ auf sympathische und fundierte Art neue Akzente in der Verkäufer*innenausbildung.

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

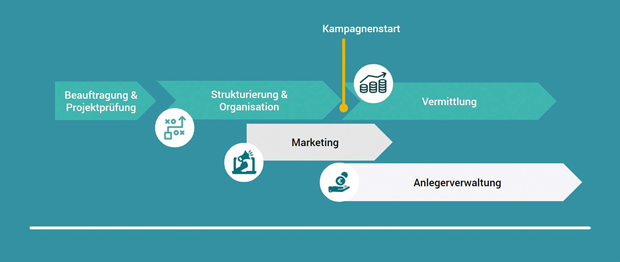

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Die Mischung schafft ein stabiles Finanzierungsumfeld für Start-ups

Wie Start-ups ihre Risikokapital-Finanzierungen mit öffentlichen Fördermitteln strategisch ergänzen können, erfahren wir im Doppel-Interview mit Dr. Philipp Nägelein, Mitgründer von Zebra Embassy, und Dr. Sophie Ahrens-Gruber, Investorin und Principal bei ACTON Capital.

Laut dem aktuellen Deutschen Startup Monitor nutzten zuletzt 48,8 Prozent der Start-ups staatliche Fördermittel, während nur 18,9 Prozent auf Venture Capital zurückgriffen. Welche Bedeutung haben öffentliche Fördermittel damit für Innovation und Wachstum in der Start-up-Szene?

Philipp Nägelein: Isoliert betrachtet ergeben diese Datenpunkte noch keinen klaren Trend. Was wir aber verstärkt beobachten, ist, dass immer mehr Tech-Start-ups und Scale-ups einen Finanzierungsmix nutzen. Neben Venture Capital, Venture Debt und operativem Cashflow werden öffentliche Fördermittel zunehmend als weiterer Finanzierungsbaustein nachgefragt. Diese Mittel ermöglichen Innovationen, die sonst möglicherweise nicht umgesetzt würden. Dennoch sollten ergänzend private Investitionen gestärkt werden, um nachhaltiges Wachstum und Skalierung zu fördern.

Warum tut sich Deutschland mit der Finanzierung durch Risikokapital so schwer?

Sophie Ahrens-Gruber: 2023 gab es einen Rückgang von etwa 30 Prozent bei Wagniskapitalfinanzierungen in Deutschland. Das kann man kritisch sehen – oder als natürliche Korrektur nach dem Bewertungsboom der Niedrigzinsperiode. Seit 2020 ist der Sektor dennoch um 20 Prozent gewachsen. Die Fundamentaldaten zeigen folglich, dass mehr Kapital zur Verfügung steht. Der Hauptpunkt ist, dass die großen nationalen Kapitalsammelstellen, wie zum Beispiel Pensionskassen, im Gegensatz zu anderen Ländern nicht in diese Assetklasse investieren können. Daher ist die Abhängigkeit bei großen Finanzierungsrunden von internationalem Wachstumskapital höher. In den letzten Jahren sind diese Investitionen rückläufig. Das erschwert die Finanzierung großer Kapitalbedarfe mit Risikokapital.

Welchen Stellenwert hat vor diesem Hintergrund die Kombination aus öffentlichen Fördermitteln und privatem Kapital?

Philipp Nägelein: Die Mischung aus öffentlichen Fördermitteln und privatem Kapital schafft ein stabiles Finanzierungsumfeld für Start-ups. Fördergelder senken das Innovationsrisiko, erleichtern den Start und ziehen private Investitionen an, die wiederum schnelleres Wachstum und Internationalisierung ermöglichen. Eine enge Verzahnung beider Finanzierungsformen stärkt die Wettbewerbsfähigkeit des Start-up-Ökosystems nachhaltig.

Sophie Ahrens-Gruber: Wie erfolgreich die Mischung aus privaten und öffentlichen Fördermitteln ist, zeigt das Beispiel der DARPA (Defense Advanced Research Projects Agency). Diese Behörde hat zahlreiche bahnbrechende Technologien gefördert, darunter Internetprotokolle, GPS und selbstfahrende Autos. In den USA investiert die Regierung durch Fördermaßnahmen etwa 0,5 Prozent des BIP, während die Venture-Capital-Industrie 0,7 Prozent ausmacht. Diese Partnerschaft hat eine riesige Industrie hervorgebracht – Apple, NVIDIA, Microsoft, Alphabet und Amazon sind heute die fünf wertvollsten Unternehmen der Welt.

Welche Fehler machen Start-ups bei der Fördermittelbeschaffung – und wie können sie diese vermeiden?

Philipp Nägelein: Der gravierendste Fehler ist, öffentliche Fördermittel isoliert und nachrangig zu behandeln. Das kostet bares Geld. Darum: Jedes Start-up braucht eine Public-Funding-Strategie. Alle Finanzierungsbausteine sollten strategisch kombiniert werden, um nachhaltiges Wachstum zu ermöglichen. Weiterhin darf die Compliance nicht unterschätzt werden. Wer mit Steuergeldern gefördert wird, muss Rechenschaft ablegen. Hier stößt das agile 80/20-Prinzip vieler Start-ups an seine Grenzen. Gerade bei komplexen Förderstrukturen kann professionelle Unterstützung entscheidend sein.

Was muss sich ändern, damit Start-ups bessere Finanzierungsmöglichkeiten erhalten?

Philipp Nägelein: Mehr „Financial Literacy“ außerhalb der bekannten Start-up-Zentren ist dringend notwendig. Viele Gründerteams wählen die falsche Finanzierungsform oder verpassen Chancen, weil ihnen das Wissen über öffentliche und private Kapitalquellen fehlt. Hier braucht es mehr Aufklärung und gezielte Beratung.

Sophie Ahrens-Gruber: Deutschland muss mehr Anreize für institutionelle Investoren schaffen, in Venture Capital zu investieren. Der VC-Anteil am BIP liegt in Deutschland nur bei 0,047 Prozent – etwa 31 Prozent unter dem französischen Niveau und sogar über 50 Prozent unter dem britischen Anteil. In den USA ist der Anteil fünfzehn Mal höher (0,72 Prozent im Jahr 2019). Hier gibt es erheblichen Nachholbedarf.

Frau Dr. Ahrens-Gruber, Herr Dr. Nägelein – danke für die Insights

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

Kredit ohne Vorkosten

Ein Kredit ohne Vorkosten kann eine interessante Option für Sie als Kreditnehmer sein, wenn Sie faire Kreditkonditionen suchen. Bei einem solchen Darlehen fallen keine zusätzlichen Gebühren für die Beantragung oder Bearbeitung an. Eine kostenlose Kreditanfrage ermöglicht es Ihnen, verschiedene Angebote zu vergleichen und das beste Darlehen ohne Gebühren zu finden. In diesem Artikel erfahren Sie, worauf Sie bei einem Kredit ohne Vorkosten achten sollten und wie Sie das beste Angebot finden können.

Was bedeutet ein Kredit ohne Vorkosten?

Ein Kredit ohne Vorkosten ist eine vorteilhafte Finanzierungsoption, bei der keine zusätzlichen Gebühren für die Kreditaufnahme anfallen. Dies bedeutet, dass Sie als Kreditnehmer keine versteckten Kosten oder Überraschungen befürchten müssen. Stattdessen profitieren Sie von transparenten Kreditkonditionen, die Ihnen einen klaren Überblick über die tatsächlichen Kosten des Darlehens geben.

Bei einem Kredit ohne Vorkosten entfallen typischerweise folgende Gebühren:

- Bearbeitungsgebühren

- Kontoführungsgebühren

- Bereitstellungszinsen

- Sondertilgungsgebühren

Durch den Wegfall dieser Kosten können Sie als Kreditnehmer erheblich sparen und Ihre finanzielle Belastung reduzieren. Die Gesamtkosten des Kredits werden somit überschaubarer und planbarer. Allerdings ist es wichtig, dass Sie die Kreditkonditionen sorgfältig prüfen und Angebote verschiedener Anbieter vergleichen, um wirklich von einem Kredit ohne Vorkosten zu profitieren.

Transparenz ist bei der Aufnahme eines Kredits ohne Vorkosten besonders wichtig. Seriöse Kreditgeber legen alle anfallenden Kosten und Konditionen offen dar, sodass Sie als potenzieller Kreditnehmer eine fundierte Entscheidung treffen können.

Vorteile eines Kredits ohne Vorkosten

Die Entscheidung für einen Kredit ohne Vorkosten bringt mehrere Vorteile mit sich:

- Kosteneinsparung: Durch den Wegfall zusätzlicher Gebühren sparen Sie bares Geld.

- Transparenz: Alle Kosten sind von Anfang an ersichtlich, was die Planung erleichtert.

- Flexibilität: Oft bieten solche Kredite mehr Spielraum bei Rückzahlungen oder Sondertilgungen.

- Vergleichbarkeit: Es fällt leichter, verschiedene Angebote direkt miteinander zu vergleichen.

Darlehen ohne Gebühren finden

Es ist möglich, ein Darlehen ohne zusätzliche Gebühren zu finden. Dafür ist es wichtig, dass Sie seriöse Kreditanbieter suchen und verschiedene Finanzierungsoptionen vergleichen. So können Sie die beste Option für Ihre persönliche Situation finden.

Ein guter Ausgangspunkt für die Suche nach einem Darlehen ohne Gebühren sind Vergleichsportale im Internet. Hier können Sie schnell und einfach verschiedene Angebote von Banken und Kreditvermittlern vergleichen. Achten Sie dabei auf folgende Punkte:

- Transparente Darstellung aller Kosten und Gebühren

- Keine versteckten Kosten oder Überraschungen im Kleingedruckten

- Seriöse und bekannte Anbieter mit guten Bewertungen

Eine weitere Möglichkeit ist es, direkt bei Ihrer Hausbank oder anderen Banken in Ihrer Nähe nach einem Darlehen ohne Gebühren zu fragen. Oft bieten Banken spezielle Konditionen für langjährige Kunden oder für bestimmte Verwendungszwecke an. Ein persönliches Gespräch kann Ihnen helfen, die individuell beste Lösung zu finden.

Online-Kreditvergleich: Vor- und Nachteile

Der Online-Kreditvergleich bietet einige Vorteile, aber auch potenzielle Nachteile:

Voraussetzungen für einen Kredit ohne Vorkosten

Wenn Sie einen Kredit ohne Vorkosten aufnehmen möchten, müssen Sie in der Regel bestimmte Voraussetzungen erfüllen. Eine der wichtigsten Anforderungen ist eine gute Bonität. Diese wird durch eine Bonitätsprüfung ermittelt, bei der Ihre Kreditwürdigkeit überprüft wird.

Die Bonitätsprüfung berücksichtigt verschiedene Faktoren, wie zum Beispiel:

- Einkommenssituation

- Beschäftigungsstatus

- Kredithistorie

- Ausgaben und Verbindlichkeiten

Neben einer guten Bonität können Kreditgeber auch Sicherheiten verlangen. Diese dienen dazu, das Risiko für den Kreditgeber zu minimieren. Häufig akzeptierte Sicherheiten sind Immobilien, Sparguthaben oder Wertpapiere. Allerdings gibt es auch Kredite ohne Vorkosten, die keine Sicherheiten erfordern.

Schufa-Auskunft und ihre Bedeutung

Die Schufa-Auskunft spielt eine zentrale Rolle bei der Kreditvergabe:

- Sie gibt Aufschluss über Ihr bisheriges Zahlungsverhalten

- Ein guter Schufa-Score erhöht Ihre Chancen auf günstige Konditionen

- Negative Einträge können die Kreditvergabe erschweren oder verhindern

- Sie haben das Recht auf eine kostenlose Selbstauskunft pro Jahr

Kreditkonditionen vergleichen

Beim Vergleich von Kreditangeboten ist es wichtig, dass Sie die Kreditkonditionen genau unter die Lupe nehmen. Zwei zentrale Faktoren sind dabei der effektive Jahreszins und die Laufzeit des Darlehens. Der effektive Jahreszins gibt die tatsächlichen Kosten des Kredits auf Jahresbasis an, einschließlich aller Gebühren und Nebenkosten. Je niedriger der effektive Jahreszins, desto günstiger ist der Kredit.

Die Laufzeit bestimmt, über welchen Zeitraum der Kredit zurückgezahlt werden muss. Eine längere Laufzeit bedeutet in der Regel niedrigere monatliche Raten, aber auch höhere Gesamtkosten aufgrund der länger anfallenden Zinsen.

Beim Kreditkonditionen vergleichen sollten Sie auf folgende Punkte achten:

- Effektiver Jahreszins: Je niedriger, desto besser

- Laufzeit: Wählen Sie eine Laufzeit, die zu Ihren finanziellen Möglichkeiten passt

- Zusatzkosten: Achten Sie auf versteckte Gebühren oder Zusatzkosten

- Flexibilität: Prüfen Sie, ob Sondertilgungen oder vorzeitige Rückzahlung möglich sind

Kreditrechner: Ein nützliches Tool

Kreditrechner können Ihnen bei der Entscheidungsfindung helfen:

- Sie ermöglichen eine schnelle Berechnung verschiedener Szenarien

- Visualisierung der Auswirkungen von Laufzeit und Zinssatz

- Hilfe bei der Ermittlung der optimalen Kredithöhe und Laufzeit

- Oft kostenlos auf Vergleichsportalen oder Bankwebseiten verfügbar

Alternative Finanzierungsoptionen

Neben einem klassischen Kredit ohne Vorkosten gibt es weitere Möglichkeiten, um eine Finanzierung zu erhalten. Eine beliebte Alternative ist die Ratenzahlung, bei der der Gesamtbetrag in kleinere, regelmäßige Zahlungen aufgeteilt wird. Diese Option bietet oft mehr Flexibilität und ermöglicht es Ihnen, größere Anschaffungen über einen längeren Zeitraum zu finanzieren.

Eine weitere Alternative ist der Konsumentenkredit, der speziell für private Ausgaben wie Haushaltsgeräte oder Urlaube gedacht ist. Diese Kredite haben oft niedrigere Zinssätze als herkömmliche Darlehen und können eine attraktive Option für kleinere Finanzierungen sein. Finanzielle Absicherung sollte bei jeder Kreditentscheidung eine wichtige Rolle spielen.

Bei der Wahl der passenden Finanzierung spielen individuelle Faktoren eine wichtige Rolle:

- Höhe des benötigten Betrags

- Gewünschte Laufzeit

- Ihre eigene finanzielle Situation und Bonität

Peer-to-Peer-Kredite als moderne Alternative

Peer-to-Peer-Kredite gewinnen zunehmend an Popularität:

- Direkte Vermittlung zwischen Kreditnehmern und privaten Geldgebern

- Oft günstigere Konditionen als bei traditionellen Banken

- Schnellere und flexiblere Kreditvergabe

- Risiko: Weniger reguliert als klassische Bankenkredite

Fazit

Ein Darlehen ohne Gebühren kann eine praktische Option für Sie sein, wenn Sie eine günstige Finanzierung suchen. Durch den Wegfall von Bearbeitungs-, Bereitstellungs- oder Kontoführungsgebühren lassen sich die Gesamtkosten des Kredits deutlich reduzieren. Allerdings ist es wichtig, dass Sie die Konditionen verschiedener Anbieter sorgfältig vergleichen, um das beste Angebot zu finden. Bei der Suche nach einem Darlehen ohne Gebühren sollten Sie nicht nur auf die Kosten, sondern auch auf die Zinssätze und die Laufzeit achten. Insgesamt bietet ein Darlehen ohne Gebühren eine gute Möglichkeit, Geld zu günstigen Konditionen aufzunehmen. Sie sollten jedoch immer Ihre individuelle Situation berücksichtigen und verantwortungsvoll mit dem Kredit umgehen.

Cardano kaufen: Diese Möglichkeiten und Handelsplätze gibt es

Cardano ist die Plattform der Kryptowährung ADA und ein blockchainbasiertes Kryptoprojekt, das zugleich ein Konkurrent von Ethereum ist. Wir zeigen die Möglichkeiten von Cardano, einer der jüngsteren Digitalwährungen, auf.

Cardano ist eines von mehreren digitalen Vermögenswerten, die entwickelt wurden, um eine Reihe komplexer Transaktionen ohne die Hilfe eines Vermittlers, wie einer Bank oder eines Brokers, durchführen zu können. Eine Investition in Cardano beinhaltet in der Regel den Tausch von Euro in die Kryptowährung, auch bekannt als ADA. Cardano-Token haben verschiedene Verwendungsmöglichkeiten für ihre Besitzer, die in diesem Überblick über Kryptowährungen näher erläutert werden sollen.

Lohnt sich eine Investition in Cardano

Kryptowährungen sind ein neuer, volatiler Bereich, in dem das Schicksal eines bestimmten Vermögenswerts schwer vorherzusagen ist. Kryptowährungen sind historisch gesehen anfällig für schnelle Wertveränderungen, und Cardano ist da keine Ausnahme. Wenn Sie in Kryptowährungen investieren, ist es im Allgemeinen am besten, sie in einer kleinen Gruppe von risikoreichen Anlagen in Ihrem Portfolio zu halten.

Generell wird Anlegern empfohlen, erst dann zu investieren, wenn sie dringende finanzielle Maßnahmen ergriffen haben, wie z.B. die Stärkung des Ruhestands und die Rückzahlung kurzfristiger Schulden. Wenn Sie die Möglichkeit haben, Cardano zu kaufen, sollten Sie auch über die langfristigen Wachstumsaussichten des Unternehmens nachdenken. Wenn Cardano in der Lage ist, einen bedeutenden Marktanteil zu erobern, könnte die Nachfrage nach der ADA Kryptowährung steigen, was ihren Wert erhöhen könnte.

Cardano befindet sich jedoch noch in der Entwicklung, und wichtige Funktionen wie „intelligente Verträge“, die automatisch ausgeführt werden, wenn bestimmte Bedingungen erfüllt sind, werden gerade erst implementiert. Konkurrierende Netzwerke wie Ethereum, Solana und andere könnten den Markt dominieren und Cardano wenig Raum für Wachstum lassen.

Zwecke für den Kauf von ADA-Tokens

Einige Menschen nutzen sie, um für Dienstleistungen zu bezahlen und Gebühren im Hauptnetzwerk der Cardano Blockchain zu decken, die für komplexe Transaktionen in Bereichen wie dem Finanzwesen konzipiert ist. Einige Leute kaufen Cardano-Token in der Hoffnung, dass ihr Wert steigen wird, entweder im kurzfristigen Handel oder aufgrund der langfristigen Nachfrage, die mit der Nutzung des Netzwerks verbunden ist. Allerdings birgt das Cardano kaufen auch ein erhebliches Risiko.

Wo und wie kann man Cardano kaufen?

Cardano ist weit verbreitet beim Kryptowährung Kaufen. Sie wird in der Regel an zentralisierten Börsen gekauft, während die Kryptowährung an Peer-to-Peer-Börsen gehandelt wird. Eine solche Option ist mit geringeren Kosten verbunden. Allerdings erfordert es in der Regel mehr technisches Know-how und kann für neue Benutzer schwierig sein. Die Plattformen, die Cardano unterstützen:

- Binance;

- Coinbase;

- Münzmama;

- Krypto.de;

- Kraken;

- SoFi;

- Webull.

Bargeld

Es gibt zwei Hauptwege, um für Kryptowährungen zu bezahlen: in bar und in Kryptowährungen. Wenn Sie ein Anfänger in Deutschland sind oder Ihre allgemeine Vertrautheit mit Kryptowährungen durch den Kauf von Cardano erweitern wollen, müssen Sie Ihr Bargeld in ADA umwandeln. Die meisten Kryptowährungsbörsen akzeptieren Fiat-Währung wie US-Dollar und Euro. Umtauschaktionen werden in der Regel akzeptiert:

- ACH-Transaktionen (Automated Clearing House) von Banken;

- Banküberweisungen;

- Debit- und Kreditkarten.

Es ist jedoch besonders riskant, hochverzinsliche Schulden, wie z.B. ein Kreditkartenguthaben, für den Kauf von Kryptowährungen zu verwenden. Wenn Ihre Anlage Geld verliert, könnten Sie mit erheblichen Zinskosten konfrontiert werden und nicht in der Lage sein, das Kapital zurückzuzahlen.

Kryptowährungen

Eine andere Möglichkeit ist, einige Ihrer bestehenden digitalen Vermögenswerte auf Cardano Kryptowährung tauschen zu lassen. Nicht alle Börsen bieten diese Möglichkeit an. Informieren Sie sich also unbedingt über die Einzelheiten der Plattform, die Sie nutzen möchten.

Auch der Handel mit bestehenden Kryptowährungen kann eine geeignete Option sein, wenn Sie Ihre Kryptowährung Anlagen diversifizieren möchten, ohne mehr von Ihrem Geld in diesem Bereich zu binden. Sie kann auch die Kosten für die Umwandlung von Bargeld in Kryptowährungen in einigen Märkten reduzieren. Ein weiterer Punkt, der beim Kauf mit Kryptos zu beachten ist, ist die Tatsache, dass der relative Wert von Kryptowährungen tendenziell noch stärker schwankt als ihr Barwert.

Was sind NFTs und wie werden sie in Zukunft gehandelt werden?

Von NFTs ist derzeit vielfach die Rede. Immer wieder begegnet man Berichten von Menschen, die angeblich in kurzer Zeit eine Menge Geld durch den NFT-Handel erworben haben. Wir wollen uns an dieser Stelle einmal anschauen, was NFTs eigentlich sind und wie sie gehandelt werden können.

Was ist eigentlich ein NFT?

Die Abkürzung NFT steht für „Non-Fungible Token“. Die Bezeichnung non-fungible weist darauf hin, dass es sich um einen einzigartigen Token handelt, welcher nicht austauschbar ist. Somit stehen NFTs beispielsweise im Gegensatz zur bekannten Kryptowährung Bitcoin. Ein Bitcoin ist „fungible“, das heißt, er ist austauschbar und kann ganz einfach gegen einen anderen Bitcoin ausgetauscht werden, ohne dass deswegen eine Wertänderung eintritt. Auch unsere „normalen“ Währungen sind austauschbar. Wenn wir einen Euro haben, bleibt der Wert gleich, auch wenn wir ihn durch einen anderen Euro austauschen.

NFTs sind dagegen mit digitalen Inhalten verknüpft und deswegen Unikate. Sie können beispielsweise mit Erstausgaben von Büchern oder seltenen Sammelkarten verknüpft werden. Wenn ein NFT also ausgetauscht wird, ist er mit einem anderen Inhalt verknüpft und dementsprechend kann sich dann auch der Wert verändern.

Auf brokerdeal.de kannst du dich über verschiedene NFTs informieren und auch Antworten finden, wenn du dir die Frage stellst „welche NFTs kaufen?“

Die Funktionsweise von NFTs

Die Grundlage für NFTs bildet die Blockchain. Dadurch können Besitzer sicher und eindeutig identifiziert werden. In den meisten Fällen bildet die Ethereum-Blockchain die Basis für NFTs.

Die Besonderheit der Ethereum-Blockchain ist, dass auf ihr nicht nur Tokens gespeichert werden können, sondern auch noch weitere Funktionalitäten dafür. Dies ist über die sogenannten Smart Contracts möglich, ohne die man nicht mit NFTs handeln kann. Die Ethereum-Blockchain ist also besonders geeignet für NFTs, da auch die dazugehörigen individuellen Informationen auf ihr gespeichert werden. Es entsteht ein digitales Original. So kann man mit NFTs Musik, Sammlerstücke, Bilder und viele weitere Dinge sammeln oder auch damit handeln.

Wie sieht die Zukunft von NFTs aus?

Eigentlich gibt es NFTs bereits seit 2014. Der Durchbruch ließ allerding etwas auf sich warten, denn erst seit 2021 sind die Tokens plötzlich in aller Munde.

Seit letztem Jahr stellen NFTs den größten Krypto-Trend dar und es gibt einen richtigen Hype darum. Laut Experten-Prognosen sollen die Non-fungible Tokens in diesem Jahr schließlich in den Mainstream kommen.

Allerdings gibt es auch hier ein paar Punkte, die man als Käufer von NFTs beachten sollte. So stellt der Kauf auch immer ein gewisses Risiko dar, denn sobald die Nachfrage an einem Objekt zurückgeht, kann der Wert des entsprechenden NFT ganz schnell in den Keller rutschen. Außerdem solltest du wissen, dass du durch den Kauf eines NFTs allein noch nicht unbedingt ein Eigentumsrecht am jeweiligen Wert-Objekt hast. Es ist nämlich so, dass im Grunde jeder NFTs herstellen und damit handeln kann. Deshalb ist es immer wichtig, dass du dich als Käufer genau über das Objekt und dessen Wert informierst, bevor du NFTs kaufst.

Eine weitere Schwierigkeit könnte auf dich zukommen, wenn du NFTs wieder verkaufen willst. Die Marktliquidität dafür ist derzeit noch nicht wirklich hoch und es kann dementsprechend schwierig sein, einen Käufer zu finden. Womit wir wieder beim Thema risikobehaftete Investition wären.

Wo kann man NFTs handeln?

Für den Handel mit NFTs musst du dich auf einer Plattform anmelden, auf der das möglich ist. Derzeit gibt es schon einige Handelsplätze, auf denen das möglich ist und es werden sicher noch einige dazukommen.

Auch die Geschäftsfelder von NFT-Handelsplätzen haben sich bereits vergrößert. So gibt es bereits Kryptobörsen mit NFT-Marktplatz, an denen die non-fungible Tokens als Kreditsicherheit geboten werden.

Wie bereits erwähnt basieren die meisten NFTs auf der Ethereum-Blockchain. Das bedeutet, dass auch die Kryptowährung Ether als bevorzugtes Zahlungsmittel dafür gilt. Oft ist also das Vorhandensein eines Ethereum-Wallet eine Voraussetzung für den NFT-Handel. Du musst also vorher Ether erwerben. Dies machst du wiederum über einen Onlinebroker, der diese im Angebot hat.

Einsatzbereiche von NFTs

Die Einsatzbereiche von NFTs sind vielfältig und es gibt quasi keine Grenzen dafür. Mittlerweile werden schon viele Ereignisse, Items und auch Gegenstände als non-fungible Tokens gehandelt.

Auch virtuelle Dinge können damit gehandelt werden. So kommen sie beispielsweise schon vielfach in Videospielen zum Einsatz, um damit virtuelle Währungen, Avatare, Waffen und Skins damit zu kaufen oder zu verkaufen. Auch für Videos, Musik, legendäre Momente aus dem Sport oder anderen Bereichen oder wertvolle Sammelkarten kommen die Tokens zum Einsatz.

Falls du dich jetzt fragst, ob mit NFTs auch reale Güter gehandelt werden können: ja, das ist möglich. Es werden auch gefragte Güter wie Autos, Designerschuhe, Immobilien und so weiter tokenisiert.

3 teure Steuerfallen und die Auswege

Der Kopf ist voll mit neuen Ideen, große Herausforderungen stehen an und ein motiviertes Team wächst zusammen - Start-ups haben bei ihrer Gründung vieles im Kopf, das Thema Steuern steht nur selten an erster Stelle. Wer so denkt, sammelt nicht nur einen großen Berg Bürokratie an, sondern läuft unter Umständen auch Gefahr, einiges an Geld zu verlieren. Wir zeigen die drei häufigsten Stolpersteine und die Auswege.

1. Stolperfalle: Steuervorauszahlung

Zunächst erscheint es unproblematisch: Vor der ersten Steuererklärung schätzen Start-ups ihre Einnahmen, woraus sich dann die Steuervorauszahlung ergibt. Dabei gilt, je niedriger diese ist, desto mehr Liquidität hat ein Unternehmen. Trotzdem geraten Jungunternehmer oftmals schon zu Beginn der Gründungsphase ins Straucheln. Stellt das Finanzamt nämlich fest, dass die anfängliche Einkommensschätzung, und in Folge auch die Steuervorauszahlung, zu niedrig war, fordert die Behörde eine entsprechende sofortige Nachzahlung. Nicht jedes Start-up kann das finanziell stemmen.

Steuertipp: Eine realistische Einkommensschätzung erspart Gründern viel Ärger. Wer feststellt, dass sich das Geschäftsjahr besser entwickelt als anfangs vermutet, wendet sich einfach an das Finanzamt und erhöht die Vorauszahlung. Das Prinzip funktioniert natürlich auch in die andere Richtung: Mit einem Anruf oder einem formlosen Schreiben ans Finanzamt kann die Vorauszahlung nach unten korrigiert werden, falls in der Startphase noch nicht alles rundläuft.

2. Stolperfalle: Kleinunternehmerregelung

Die Entscheidung für oder gegen ein Kleinunternehmen als Rechtsform richtet sich zunächst nach der Art der Kunden, denn die Umsatzsteuer wird dem Endverbraucher angerechnet – sprich, der Preis steigt. Während Unternehmen die Steuer absetzen können, ist dies für Privatpersonen nicht möglich. Start-ups, die sich in erster Linie an Privatkunden richten, sollten daher die Kleinunternehmerregelung zumindest in Betracht ziehen. Der Kleinunternehmerstatus erscheint aber noch aus einem anderen Grund lohnenswert: Wer innerhalb eines Jahres weniger als 17.500 Euro Umsatz macht, kann sich dank der Kleinunternehmerregelung von der Umsatzsteuer befreien lassen. Unter Umständen ist es für das Unternehmen aber durchaus von Vorteil, diese dennoch zu zahlen. Denn nur wer die Umsatzsteuer ableistet, kann sie vom Finanzamt zurückerstattet bekommen, hat dadurch mehr Geld zur Verfügung und somit eine höhere Liquidität.

Steuertipp: Gründer sollten sich zunächst überlegen, ob zu Beginn der Unternehmertätigkeit große Anschaffungen und damit verbunden hohe Kosten auf sie zukommen. In solchen Fällen kann es sinnvoll sein, sich gegen die Kleinunternehmerregelung zu entscheiden. Auch die Art der Kunden sollte hier mitbedacht werden.

3. Stolperfalle: Die Firma zahlt’s ja!

Ob man den Firmenwagen zum Familienausflug nutzt oder damit zum nächsten Geschäftstermin fährt, häufig fällt der Satz „Lass mal, ich übernehme das. Kann ich später von der Steuer absetzen!“

Aber Vorsicht: Nur weil etwas mit der Geschäftskreditkarte bezahlt wurde, werden die Ausgaben nicht automatisch vom Finanzamt zurückerstattet. Wer beim Businesslunch über die künftig Zusammenarbeit mit seinen Vertragspartner beraten möchte, sollte hingegen keine steuerlichen Probleme haben.

Steuertipp: Obwohl die Liste mit steuerlich absetzbaren Möglichkeiten lang ist, sollten sich Gründer einen Überblick verschaffen, was genau alles aus der Unternehmenskasse bezahlt werden kann mit Aussicht auf Rückerstattung.

Der Autor Paul-Alexander Thies ist Geschäftsführer von Billomat, einem webbasierten Rechnungsprogramm, mit dem man Buchhaltung von überall schnell, sicher und effektiv erledigen kann.

Preisfindung mit Strategie

Den richtigen Preis zu finden ist ein Balanceakt zwischen zu billig und zu teuer. Hier lesen Sie fünf strategische Tipps, um den passenden Gegenwert für Ihre Produkte oder Leistungen zu ermitteln.

Den richtigen Preis für die eigenen Produkte zu finden, ist gar nicht so einfach. Diese Erfahrung machte auch Kunsthandwerker Stephan Siegel. Der Unternehmer stellt Skulpturen her, die er an Hotels, Pensionen und Privatleute verkauft. Bei einem Preis von 100 Euro pro Skulptur und Herstellungskosten von 80 Euro bleiben ihm pro verkauften Produkt 20 Euro Gewinn. Um seine Absatzmenge von derzeit rund 100 Skulpturen pro Jahr zu steigern, hatte Siegel beschlossen, den Verkaufspreis um zehn Prozent zu senken. Zwar brachte ihm diese Entscheidung einige neue Kunden, doch zugleich sank der Gewinn des Unternehmers deutlich.

Denn um den vor der Preissenkung erreichten Gewinn von 2000 Euro zu halten, hätte er seine Absatzmenge verdoppeln müssen. Dieses Ziel wurde weit verfehlt. Auch viele andere Unternehmen legen ihre Preise nach der subjektiven Meinung des Inhabers oder nach einfachen Faustregeln fest und liegen damit oft weit entfernt vom Optimum. Der bedeutende Einfluss des Preises auf den Gewinn des Unternehmens wird unterschätzt. "Ich habe mir anfangs kaum Gedanken über Preisfindung gemacht. Zwar habe ich durch niedrigere Preise mehr Kunden gewonnen, allerdings hatte ich nicht bedacht, dass die verhältnismäßig kleine Preissenkung so einen immensen Einfluss auf den Gewinn haben würde", blickt Siegel zurück.

Preisfindung Tipp 1: Strategisch planen

Da das Internet bei vielen Produkten für eine hohe Preistransparenz und Vergleichbarkeit sorgt, sehen sich gerade die Anbieter homogener Produkte (also Güter, die vom Verbraucher als identisch angesehen werden) bei der Preisfindung unter Druck und sind in Gefahr, an einem bedrohlichen Race-to-the-bottom teilzunehmen. Grund für den Preisdruck ist auch, dass neue Anbieter aus dem In- und Ausland versuchen, über den Preis in den Markt zu kommen.

Der einzige Erfolg versprechende Weg aus dem Dilemma ist die strategische Preisfindung. Solange die Märkte vieler Güter Verkäufermärkte waren, konnten Preise ausgehend von den Produktionskosten kalkuliert werden. Beim Cost-plus-Pricing errechnet das Unternehmen seine Kosten, addiert den gewünschten Gewinn und beginnt mit dem Verkauf. Heute funktioniert dieses System nicht mehr, denn längst haben die Konsumenten die Wahl zwischen vielen Anbietern.

Mission Best-Price: Ihre Lizenz zum Abschluss

Preisverhandlungen beginnen beim ersten Kontakt mit Ihrem potenziellen Kunden - wie Sie Ihre Preisvorstellungen mit der richtigen Strategie zum Abschluss bringen.

Preisverhandlungen beginnen mit dem ersten Kontakt zu Ihrem Geschäftspartner. Welchen Eindruck erweckt Ihr Internet-Auftritt, welche Wertigkeit geht von Ihren Produkten und Dienstleistun gen aus, wie wird Ihr Kunde angesprochen und behandelt, wenn er das erste Mal Kontakt zu Ihrem Unternehmen hat? Die ersten Informationen sind immer die prägendsten. Häufig entscheidet sich schon hier, ob der Kunde am Ende der Verhandlungen Ihren Preis als stimmig erachtet – oder nicht. Auch die anderen Phasen in Preisverhandlungsgesprächen haben einen Einfluss: das persönliche Kennenlernen ebenso wie die Analyse des Kundenbedarfs, die Präsentation Ihrer Produkte oder Dienstleistungen genauso wie die Art und Weise, wie Sie mit Fragen, Einwänden und Wettbewerbsvergleichen umgehen. Sie haben immer die Chance, Ihren Gesprächspartner gut, wertschätzend und respektvoll zu behandeln – oder durch Nachlässigkeiten und Versäumnisse Beziehungspunkte zu verschenken. Die allerwenigsten Kunden und Gesprächspartner machen Sie jedoch darauf aufmerksam. Vergessen tut es allerdings auch niemand. Abgerechnet wird, wenn es um den Preis geht – ganz am Ende. Dort bekommen Sie die Quittung für alles, was vorher gelaufen ist.

Nicht um den heißen Brei herumreden

Deswegen beginnen Preisverhandlungen in dem Moment, in dem Ihr Gegenüber auf Sie aufmerksam wird. Anstatt das Thema Preis zu vermeiden und wie ein Kater um den heißen Brei herumzuschleichen, empfehlen wir Ihnen, sich möglichst früh nach dem Budget Ihres Gesprächspartners zu erkundigen – und gegebenenfalls eine Frage nachzuschieben wie: Sagen Sie, wenn ich jetzt etwas habe, dass Ihren Vorstellungen genau entspricht, aber über Ihrem Budget liegt – soll ich Ihnen das dann zeigen oder nicht?

Sicherheit durch Testabschluss-Fragen

Im weiteren Verlauf des Gesprächs sind Sie gut beraten, immer wieder nachzufragen, ob Sie mit Ihrem Angebot und Ihren Ideen auf dem richtigen Weg sind, ob es das ist, was Ihr Kunde braucht. Man spricht bei solchen Fragen von Test-Abschlussfragen. Sie sollen verhindern, dass Sie sich stundenlang Mühe geben, ein Geschäft zum Abschluss zu bringen, der Kunde dann aber ganz am Ende sagt: Nein, das ist doch nicht das, was ich mir vorgestellt habe. Oder mit einem kurzen: „Vielen Dank, aber das ist mir zu teuer“ – seine schnelle Verabschiedung einleitet. Probieren Sie sie es doch einmal aus. Auch wenn Sie anspruchsvollen Einwänden begegnen, können Sie vor der Argumentationsarbeit durchaus einmal nachfragen: „Sagen Sie, wenn wir diesen Einwand ausräumen, sind Ihre Zweifel dann beseitigt?"

Rabatte sind schnell verschenkter Profit