Aktuelle Events

Finanzierungsmöglichkeiten für Start-ups

Welche Möglichkeiten Gründer und Start-ups haben, um ihre Unternehmen erfolgreich zu finanzieren.

Große Unternehmen wie Tesla oder Uber müssen sich immer wieder große Mengen Kapital beschaffen, denn sie machen trotz steigender Umsätze keinen Gewinn. Bei ihnen gibt es eingespielte Prozesse, um regelmäßig neues Kapital zu bekommen. Deshalb ist es für solche großen Unternehmen meistens unkritisch, mehr Geld zu bekommen. Anders sieht es kleineren Unternehmen und jungen Start-ups aus. Banken und Investoren stehen ihnen deutlich kritischer gegenüber und halten sich mit Krediten zurück. Die Suche nach Risikokapitalgebern ist ebenfalls schwierig, wenn es noch keine Geschäftszahlen gibt und die Gründer nicht durch vergangene Projekte bewiesen haben, dass sie ein Start-up zum Erfolg führen können.

Glücklicherweise gibt es vielfältige Möglichkeiten zur Finanzierung eines Start-ups.

Die Selbstfinanzierung eines Start-ups

Gerade in den ersten Monaten eines Start-ups ist es üblich, dass die Gründer ihre eigenen Mittel verwenden, um die Ausgaben zu decken. Das geht aber nicht in jedem Bereich. In einigen Branchen ist eine hohe Anfangsinvestition nötig, um überhaupt ein Produkt oder eine Dienstleistung anbieten zu können. Das lässt sich nicht unbedingt aus den eigenen Mitteln finanzieren. Gerade junge Gründer haben meist nicht die Rücklagen, um die Gründung zu stimmen. Zwar können sie selbst mit einer eher schlechten Bonität einen Kredit trotz Schufa bekommen, um mehr Geld einbringen zu können. Das kann aber zu einem echten Problem werden, falls sie mit ihrem Unternehmen nicht erfolgreich sind. Aus diesem Grund ist es ratsam, die Selbstfinanzierung ab einem gewissen Punkt mit anderen Finanzierungsmöglichkeiten zu kombinieren.

Die Finanzierung durch Venture-Capital

Es gibt viele Firmen, die Venture-Capital an Start-ups vergeben. Das erfolgt selbstverständlich nicht nach dem Gießkannenprinzip, sondern nur nach einer umfangreichen Prüfung. Viele Start-ups scheitern beim Versuch, Venture-Capital zu bekommen. Denn nur mit einer guten Geschäftsidee sind die Geldgeber bereit, in ein Unternehmen zu investieren. Für gewöhnlich müssen die Gründer relativ viele Anteile abgeben, wenn sie Venture-Capital erhalten möchten. Solch ein Deal sollte deshalb wohl überlegt sein. Wer schon in einer frühen Phase des Unternehmens Anteile abgibt, der verliert einen Teil seines Einflusses und ist für spätere Kapitalerhöhungen in einer schlechteren Position.

Unterstützung von einem Business Angel

Business Angel sind vor allem durch Fernsehsendungen wie Die Höhle der Löwen bekannt geworden. Dort geht es vor allem darum, dass eine spannende Show abgeliefert wird und die Gründer und Löwen die Reichweite der Sendung für Marketingzwecke nutzen können. In der Realität halten sich Business Angels eher im Hintergrund. Sie versorgen die Gründer mit Kapital, unterstützen sie beim Aufbau der Firma und liefern ihnen wichtige Kontakte aus ihrem Netzwerk. So lassen sich viele Anfängerfehler vermeiden und die Gründer können vom Knowhow des Business Angels profitieren.

Die Business Angels haben davon ebenfalls einen Vorteil. Dadurch, dass sie nicht nur Geld in das Start-up einbringen, können sie die Anteile relativ günstig erwerben und junge Unternehmen in ihr Portfolio aufnehmen.

Eine Crowdfunding-Kampagne starten

Ein relativ neues Konzept der Unternehmensfinanzierung ist das sogenannte Crowdfunding. Beim Crowdfunding wird Geld von vielen verschiedenen Investoren gesammelt. Manchmal erhalten diese im Gegenzug eine Unternehmensbeteiligung. Doch deutlich häufiger bekommen sie andere Belohnungen, die von der gezahlten Summe abhängig sind. So können sie sich schon im Vorfeld eins der Produkte sichern oder eine exklusive Edition erhalten. Das Unternehmen profitiert davon vor allem, weil sie das Geld schon lange vor der Lieferung bekommen und damit die Entwicklung und Produktion finanzieren können.

Allerdings ist das Crowdfunding nicht für jedes Start-up geeignet. Wirklich gut klappt es nur, wenn die angebotenen Produkte einen relativ niedrigen Wert haben. So lässt sich die Motivation der Crowdfunder steigern, da sie zum Release durch eines der neuen Produkte belohnt werden können. Selbstverständlich gab es in der Vergangenheit auch größere Projekte, die durch Crowdfunding finanziert wurden. Das ist aber eher die Ausnahme, da Start-ups mit einem hohen Kapitalbedarf regelmäßig eine andere Finanzierungsmethode wählen.

Welche Finanzierungsmethode ist die beste?

Man kann nicht pauschal sagen, dass eine Finanzierungsmethode besser oder schlechter als eine der Alternativen ist. Denn sie haben alle ihre Daseinsberechtigung und können in unterschiedlichen Situationen sinnvoll sein. Natürlich ist es für Gründer schön, wenn sie zu Beginn noch kein Fremdkapital benötigen. Bei vielen Gründungen ist das aber gar nicht möglich, weshalb eine über die eigenen Mittel hinausgehende Finanzierung benötigt wird.

Diese Artikel könnten Sie auch interessieren:

Bye-bye Pendelordner: Wie KI-gestütztes Accounting Start-ups die Runway rettet

Digitales Accounting ist 2026 mehr als nur papierloses Büro. Wir analysieren, wie KI-Tools Start-ups Zeit und Geld sparen, erklären die verschärfte E-Rechnungs-Pflicht und warnen vor den Fallen bei Haftung, Dokumentation und Datenschutz.

Von der lästigen Pflicht zur strategischen Waffe: Die Buchhaltung in Start-ups wandelt sich radikal. Wer heute noch Belege sortiert, verliert wertvolle Zeit im Wettbewerb. Doch der Wechsel auf KI-gestütztes Accounting – digitale Buchhaltung / steht für papierlose Erfassung, Verarbeitung und Archivierung von Finanzdaten mittels Software und Cloud-Systemen – birgt neben enormen Chancen auch rechtliche Fallstricke, die Gründer*innen kennen müssen.

In der frühen Phase eines Start-ups ist Zeit knapper als Kapital. Im Jahr 2026 ist KI-gestütztes Accounting kein Trend mehr, sondern das Standard-Betriebssystem für Gründer*innen. Doch wer sich blind auf Algorithmen verlässt, riskiert mehr als nur eine falsche Bilanz.

Vom digitalen Archiv zum denkenden System

KI-gestützte Systeme gehen heute weit über das bloße Speichern von PDFs hinaus:

- Kontextuelles Verstehen: OCR-Systeme ordnen Rechnungen automatisch korrekt zu und erkennen den Unterschied zwischen SaaS-Lizenzen und Bewirtung.

- Echtzeit-Matching: Bankbewegungen werden in Sekunden mit offenen Posten abgeglichen. Der Blick auf den Cashflow ist tagesaktuell.

- Proaktive Warnsysteme: Algorithmen erkennen Anomalien im Cashflow, bevor diese kritisch werden.

Die relevantesten Player 2026 im Check

- Lexware Office & sevDesk: Ideal für Einzelgründer*innen und kleine Teams. Starke E-Rechnungs-Schnittstellen.

- BuchhaltungsButler: Fokus auf maximale Automatisierung für belegintensive Firmen durch lernende KI.

- Moss & Pleo: Kombination aus Firmenkarten und Accounting. Ideal für wachsende Teams.

Der Datenschutz- & KI-Check: Wo „denkt“ die KI?

Ein kritischer Blick hinter die Kulissen zeigt: Für Start-ups ist der Serverstandort eine strategische Entscheidung.

- Die „Sicherheits-Fraktion“ (DE/EU): Anbieter wie Lexware Office, sevDesk oder BuchhaltungsButler garantieren DSGVO-Konformität durch Hosting in Europa.

- EU AI Act & Transparenz: Seit Februar 2026 müssen KI-Systeme transparenter sein. Achte darauf, dass dein Anbieter die Konformität mit dem EU AI Act bestätigt und keine "Hochrisiko"-Einstufung (z.B. für Kreditwürdigkeitsprüfung) ohne entsprechende Dokumentation vorliegt.

Die Schattenseiten: Wo Gründer*innen ins Risiko gehen

- Die Haftungsfalle: Die Verantwortung liegt allein beim Geschäftsführer (§ 43 GmbHG). Ein blindes Vertrauen auf KI-Vorschläge („Automation Bias“) schützt nicht vor Sanktionen. Eine dokumentierte Plausibilitätsprüfung bleibt Pflicht.

- Der „Papier-Tiger“ mit Biss: Das Finanzamt verlangt zwingend eine Verfahrensdokumentation. Fehlt diese, gilt die Buchführung als formell mangelhaft – der Prüfer darf dann den Gewinn schätzen (Hinzuschätzung), selbst wenn die Steuerzahlung inhaltlich korrekt war.

- Das XML-Original: Bei E-Rechnungen ist der strukturierte XML-Datensatz das rechtliche Original, nicht das PDF. Wer das XML löscht und nur das PDF speichert, verliert den Vorsteuerabzug. Das XML muss revisionssicher archiviert werden.

Infokasten: Die E-Rechnungs-Pflicht 2026 – Wer muss was tun?

- Empfangspflicht (Gilt für JEDES Unternehmen): Auch Solo-Gründer*innen, UGs und Kleinunternehmer*innen müssen seit Januar 2025 XML-basierte Rechnungen (ZUGFeRD, XRechnung) technisch empfangen und im Original-Datensatz archivieren.

- Versandpflicht: Start-ups mit > 800.000 € Vorjahresumsatz (2026) müssen ab Januar 2027 digital versenden. Kleinere Unternehmen haben eine Gnadenfrist bis Ende 2027.

- Bonus-Fact 2026: Dank des Bürokratieentlastungsgesetzes IV wurde die Aufbewahrungsfrist für Buchungsbelege (Rechnungen, Quittungen) von 10 auf 8 Jahre verkürzt. Achtung: Bücher, Abschlüsse und die Verfahrensdokumentation müssen weiterhin 10 Jahre bleiben!

Checkliste (Stand: Februar 2026)

- E-Rechnung: Archiviert mein Tool das XML-Original (nicht nur das Sicht-PDF)?

- Verfahrensdokumentation: Liegt diese schriftlich vor (Schutz vor Hinzuschätzung)?

- KI-Konformität: Bestätigt der Anbieter schriftlich die Einhaltung des EU AI Acts?

- Datenschutz: Erfolgt die KI-Verarbeitung (Inference) auf EU-Servern?

- Kontroll-Log: Gibt es einen Prozess für stichprobenartige Kontrollen der KI-Ergebnisse?

- Export-Check: Ist der DATEV-Schnittstellen-Check für den/die Steuerberater*in erfolgt?

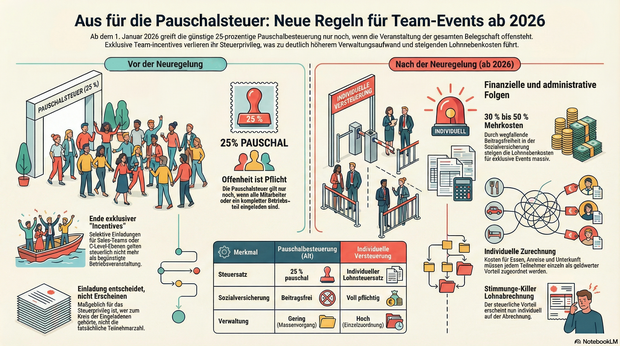

Teures Nachspiel: Pauschalsteuer für exklusive Team-Events fällt weg

Seit dem 1. Januar 2026 gelten verschärfte Regeln für Firmenveranstaltungen. Mit dem Steueränderungsgesetz hat der Gesetzgeber ein beliebtes Schlupfloch geschlossen: Die günstige Pauschalbesteuerung greift nur noch, wenn wirklich alle Mitarbeiter eingeladen sind. Für Start-ups, die auf Team-Incentives und Offsites setzen, bedeutet das nicht nur höhere Kosten, sondern vor allem mehr Bürokratie.

Wer in diesem Jahr ein Offsite für das Sales-Team plant oder ein exklusives „Coder-Retreat“ in den Alpen buchen will, sollte das Budget neu kalkulieren. Der Gesetzgeber hat zum Jahreswechsel auf eine rechtsprechungsfreundliche Auslegung des Bundesfinanzhofs (BFH) reagiert und die Zügel spürbar angezogen. Die bisherige Praxis, auch Events für geschlossene Kreise pauschal mit 25 Prozent zu versteuern, ist damit Geschichte.

Gesetzgeber kassiert BFH-Urteil

Hintergrund der Neuregelung ist ein „Korrektiv“ der Politik. Der BFH hatte in der Vergangenheit entschieden, dass auch Feiern mit begrenztem Teilnehmerkreis als Betriebsveranstaltung gelten können. Dies ermöglichte es Unternehmen bislang, die vereinfachte Pauschalsteuer auch für Department-Events oder Founder-Offsites anzuwenden.

Diese weite Auslegung widerspricht jedoch nach Ansicht des Gesetzgebers dem ursprünglichen Sinn der Pauschalierung nach § 40 Abs. 2 EStG. Das Ziel der Regelung sei die Vereinfachung von Massenvorgängen – und das setze voraus, dass die Veranstaltung der gesamten Belegschaft offensteht.

„Der BFH hat den Begriff der Betriebsveranstaltung sehr weit ausgelegt. Nach dieser Rechtsprechung konnten auch exklusive Feiern pauschal besteuert werden, obwohl nur ein kleiner Kreis eingeladen war“, erklärt Gabriele Busch, Steuerberaterin bei Ecovis in Nürnberg.

Wer nicht alle einlädt, zahlt voll

- Die neue Marschroute ist klar: Die 25-Prozent-Pauschalsteuer ist ab sofort an die Offenheit der Teilnahme gekoppelt.

- Die Regel: Die Veranstaltung muss allen Beschäftigten des Unternehmens oder eines klar abgegrenzten Betriebsteils offenstehen.

- Das Detail: Entscheidend ist nicht, wer tatsächlich kommt, sondern wer kommen durfte.

Sobald eine Einladung von vornherein selektiv ausgesprochen wird – etwa das „Sales-Dinner“ nach einem erfolgreichen Quartal oder das strategische Wochenende nur für die C-Level-Ebene – entfällt das Steuerprivileg. Zwar gelten solche Events lohnsteuerlich weiterhin als Betriebsveranstaltung, doch die finanzielle Begünstigung wird gestrichen.

Bürokratie-Falle für schlanke Strukturen

Für Gründer*innen wiegt der Wegfall der Pauschalierung doppelt schwer. Zum einen erhöht sich die Steuerlast, zum anderen entsteht ein erheblicher Verwaltungsaufwand, der gerade in schlanken Organisationen ohne große HR-Abteilung schmerzt.

Bisher sorgte die Pauschalsteuer dafür, dass die Aufwendungen beitragsfrei in der Sozialversicherung blieben und nicht individuell zugeordnet werden mussten. Dieser „Clean-Cut“ ist bei geschlossenen Team-Events nun vorbei.

Die Konsequenzen für die Administration:

- Individuelle Zurechnung: Die Kosten (Essen, Anreise, Unterkunft) müssen jedem teilnehmenden Mitarbeiter einzeln als geldwerter Vorteil zugerechnet werden.

- Sozialversicherungspflicht: Der Vorteil wird voll sozialversicherungspflichtig.

- Stimmungs-Killer Lohnabrechnung: Die Beträge tauchen auf der individuellen Lohnabrechnung der Mitarbeiter auf – was bei reinen „Belohnungs-Events“ oft zu Irritationen führt, wenn plötzlich Steuern auf das Firmenessen anfallen.

Fazit: Incentives neu denken

Die Neuregelung trifft die Start-up-Kultur, in der Teamevents oft gezielt als Incentive eingesetzt werden, besonders hart. Wer weiterhin exklusive Events für einzelne Teams durchführen möchte, muss sich auf höhere Lohnnebenkosten (ca. 30 bis 50 % Aufschlag durch Sozialabgaben) und komplexere Abrechnungsprozesse mit dem Steuerberater einstellen.

„Arbeitgeber sollten bestehende Konzepte für Betriebsfeiern überprüfen und rechtzeitig anpassen“, rät Expertin Busch. Nur durch eine vorausschauende Planung lassen sich böse Überraschungen bei der nächsten Lohnsteuerprüfung – und schlechte Stimmung im Team – vermeiden.

Deine Checkliste zur rechtssicheren Eventplanung

Nutze diese Liste VOR jeder Buchung, damit du später keinen Stress mit dem Finanzamt oder der Lohnbuchhaltung bekommst.

Phase 1: Der Teilnehmerkreis (dein wichtigster Checkpoint)

Das ist ab sofort der entscheidende Hebel. Hier legst du fest, ob es teuer oder günstig wird.

- Zielgruppe definieren: Wer ist eingeladen?

- Option A: Die gesamte Belegschaft (Alle).

- Option B: Ein klar abgegrenzter Betriebsteil (z. B. „Alle aus der Filiale X“ oder „Das ganze Lager-Team“).

- Option C: Ein selektiver Kreis (z.B. „Nur High-Performer“, „Sales-Team nach Zielerreichung“, „C-Level“).

- Check „Offenheit“: Hatte wirklich jede(r) aus Gruppe A oder B theoretisch die Chance teilzunehmen? (Denk dran: Es geht ums „Dürfen“, nicht ums „Kommen“).

- Entscheidung:

- Bei A oder B: Pauschalsteuer (25 %) möglich. -> Alles entspannt.

- Bei C: Keine Pauschalierung. -> Volle Steuer- und Sozialversicherungspflicht.

Phase 2: Budgetierung (Kostenwahrheit)

Wenn du dich für Exklusivität (Option C) entschieden hast, musst du neu rechnen.

- Kosten pro Kopf ermitteln: Gesamtkosten (Location, Essen, Drinks, Anreise, Hotel) geteilt durch Anzahl der Teilnehmer.

- Bei „Exklusiv-Events“ (Option C):

- Hast du ca. 30–50 % Puffer für Lohnnebenkosten eingeplant? (Arbeitgeberanteile SV + Übernahme der Lohnsteuer).

- Hast du geklärt, ob die Firma die Lohnsteuer übernimmt (Netto-Lohn-Vereinbarung)? Damit das Event für deine Kollegen netto kostenlos bleibt.

- Freibetrag checken: Liegen die Kosten (bei offenen Events, A & B) unter 110 Euro pro Nase? (Falls ja: steuerfrei. Falls nein: Der übersteigende Betrag kann pauschaliert werden – aber nur, wenn das Event „offen“ war).

Phase 3: Dokumentation (Sichere dich ab)

Damit du bei der nächsten Lohnsteuerprüfung entspannt bleibst.

- Einladung speichern: Archiviere die Einladungs-Mail oder den Aushang. Das ist dein Beweis, an wen sich das Event gerichtet hat (Nachweis der „Offenheit“).

- Teilnehmerliste führen: Schreib genau auf, wer wirklich da war.

- Zuordnung für die Payroll:

- Bei offenen Events: Gesamtsumme und Teilnehmerzahl reichen meist.

- Bei exklusiven Events: Erstelle eine Liste, die jedem Kollegen exakt seine Kosten zuordnet (Wer hatte das Einzelzimmer? Wer ist Bahn gefahren?).

Phase 4: Interne Kommunikation & HR

Vermeide Frust im Team und in der Personalabteilung.

- Payroll briefen: Schick die Infos (Liste, Kosten, Art des Events) vor dem Abrechnungslauf an die Lohnbuchhaltung. Nicht erst danach!

- Kollegen informieren (nur bei exklusiven Events): Falls die Versteuerung auf der Gehaltsabrechnung auftaucht (selbst wenn die Firma zahlt, sieht man das oft als „durchlaufenden Posten“), sag den Leuten vorher Bescheid: „Auf eurer Abrechnung steht Posten X – keine Sorge, das kostet euch netto nichts, muss aber steuerlich draufstehen.“

Die Steuer-Ampel für deine Planung

Companisto investiert 2025 über 45,8 Mio. Euro in Start-ups und Scale-ups

Das von David Rhotert und Tamo Zwinge gegründete Companisto ist mit über 5950 Business Angels das größte Business Angel Netzwerk in der DACH-Region und zählt seit über einem Jahrzehnt zu den aktivsten Wagniskapitalgebern im deutschsprachigen Raum.

Im Geschäftsjahr 2025 investierte das Companisto Business Angel Netzwerk nach eigenen Angaben in Start-ups aus 15 unterschiedlichen Branchen. Die Top-Branchen, in die investiert wurden, waren MedTech, Automotive und GreenTech. Der Fokus lag dabei auf strukturierten Co-Investments und der Anschlussfähigkeit der Finanzierungen, um tragfähige Investor*innenstrukturen für weiteres Wachstum zu schaffen.

Insgesamt wurden 2025 durch Companisto über 45,8 Mio. Euro in 35 Finanzierungsrunden investiert. Damit konnte das Netzwerk eine Steigerung um 15,8 Mio. Euro verzeichnen von 30 Mio. Euro in 2024. Zusätzlich zu dem Kapital durch das digitale Business Angel Netzwerk beteiligten sich 58 Co-Investor*innen, darunter Bayern Kapital, Samsung Next, HoneyStone Ventures (USA) und die Investitionsbank des Landes Brandenburg (ILB) in unterschiedlichen Runden.

Zu den prägenden Finanzierungen des Jahres zählten unter anderem AMERIA mit einem kumulierten Gesamtvolumen von mehr als 42 Mio. Euro sowie die Runden von Cellbox, DiaMonTech, Virtonomy und Jedsy.

Jedsy, die Delivery Glider AG, schloss 2025 innerhalb von 14 Tagen eine Finanzierungsrunde über insgesamt 3,15 Mio. Euro gemeinsam mit internationalen Co-Investor*innen ab. Das Unternehmen entwickelt eine Drohne, die vertikal startet und direkt an Fenstern andocken kann.

Virtonomy setzte ebenfalls auf eine internationale Investor*innenstruktur. Das MedTech-Unternehmen entwickelt virtuelle Patient*innenmodelle zur Digitalisierung klinischer Studien. Über Companisto wurden knapp 3 Mio. Euro im Lead der Finanzierungsrunde investiert, parallel zu Partnern wie Bayern Kapital und Accenture. „Companisto hat uns den Zugang zu einer breit aufgestellten Co-Investorenbasis ermöglicht. Die Kombination aus Business Angels und institutionellen Partnern hat nicht nur Kapital, sondern auch Governance- und Wachstumskompetenz eingebracht. Das schafft eine tragfähige Grundlage für die weitere Entwicklung und Skalierung von Virtonomy,“ sagt Dr. Simon Sonntag, Founder und CEO von Virtonomy.

Zum Jahresende 2025 zählte das Companisto Netzwerk mehr als 5.700 Business Angels. Begleitend investierte Companisto in den Ausbau des Netzwerks sowie den Austausch zwischen Investor*innen und Gründungsteams und organisierte im Laufe des Jahres rund 100 Events.

„Das vergangene Jahr hat einmal mehr gezeigt, welches Potenzial in einem aktiven Business-Angel-Netzwerk steckt. Durch die konsequente Digitalisierung des Startup-Investings bei Companisto ermöglichen wir eine enge und transparente Zusammenarbeit zwischen Business Angels und Co-Investoren, schaffen Vertrauen und eröffnen Gründerinnen und Gründern neue Perspektiven sowie nachhaltiges Wachstum“, sagt David Rhotert, Co-Founder und Managing Director von Companisto.

Für 2026 plant Companisto das Business Angel Netzwerk weiter auszubauen und die gemeinsame Investitionstätigkeit in Form wiederkehrender Co-Investments und skalierbarer Geschäftsmodelle zu stärken.

Fundraising 3.0

Wie das Web3 eine transparente, offene und gemeinschaftliche Kapitalbeschaffung ermöglicht und damit die Grenzen traditioneller Finanzmärkte sprengt.

Immer weniger Start-ups erhalten Zugang zu traditioneller VC-Finanzierung. Stattdessen stolpern Gründer*innen und Innovator*innen über Hürden, die nicht in der Qualität ihrer Idee liegen, sondern in der Struktur des Systems. Klassisches VC gibt es oft nur für jene, die bestimmte Netzwerke mitbringen oder den richtigen Zeitpunkt treffen.

Genau hier setzt Web3 an – als Bewegung, die Fundraising neu denkt: Statt Kontrolle für wenige, rückt die Community in den Mittelpunkt. Fundraising 3.0 steht für eine transparente, offene und gemeinschaftliche Kapitalbeschaffung, die die Grenzen traditioneller Finanzmärkte sprengt.

Von Beethoven bis Blockchain – eine alte Idee neu belebt

Dass Projekte durch ihre Unterstützer*innen wachsen, ist kein Konzept des digitalen Zeitalters. Schon im 18. Jahrhundert suchte Ludwig van Beethoven Wege, seine Kompositionen unabhängig zu veröffentlichen – und erhielt dabei Hilfe seiner Zuhörenden, die den Druck seiner Werke vorfinanzierten. Jahrhunderte später, in den 1990er-Jahren, sammelte die britische Rockband Marillion Geld für ihre Tour durch die USA – lange bevor der Begriff Crowdfunding überhaupt existierte.

Heute, im Kontext von Web3, erfährt diese Idee eine technologische Evolution. Während Plattformen wie Kickstarter oder GoFundMe den Gedanken des gemeinschaftlichen Beitrags populär machten, geht Web3 weit darüber hinaus: Es ersetzt Mittelsmänner durch automatisierte Protokolle und verschiebt den Einfluss von dem/der Kapitalgebenden hin zur Community.

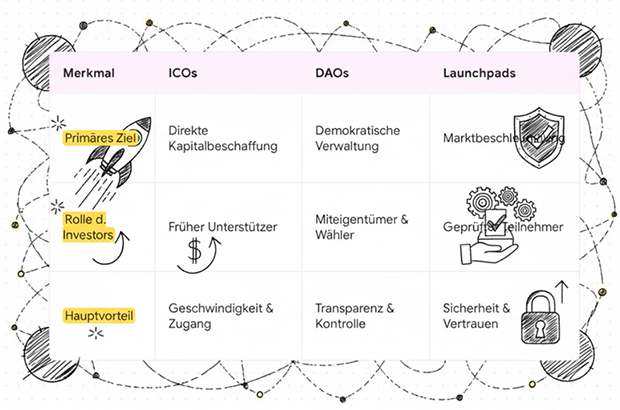

Die drei Säulen des neuen Fundraisings

Im Zentrum des Web3-Fundraisings stehen drei Modelle, die sich über Jahre etabliert und zur tragenden Struktur eines neuen Finanzökosystems entwickelt haben.

1. Initial Coin Offerings (ICOs)

ICOs markieren den Anfang der modernen, digitalen Kapitalaufnahme. Junge Kryptoprojekte verkaufen eigene Token – digitale Einheiten ihres Ökosystems – direkt an Investor*innen. Dadurch entfällt der Umweg über Venture-Capital-Fonds oder Angel-Investor*innen. Statt Anteile an einem Unternehmen erwerben Unterstützende Token, die ihnen Zugang, Stimmrechte oder spätere Wertsteigerungen sichern können. Viele große Namen dieser Branche – etwa Ethereum oder Ripple – starteten genau auf diese Weise.

Die Attraktivität dieser Idee liegt in der Unmittelbarkeit: Wer früh teilnimmt, profitiert im Erfolgsfall stark, während Gründer*innen schneller Kapital und auch Feedback erhalten.

2. Decentralized Autonomous Organizations (DAOs)

DAOs gehen über die reine Finanzierung hinaus. Sie sind eine Organisationsform, die vollständig gemeinschaftsbasiert funktioniert. Tokenhalter stimmen über Entwicklung, Ausgaben und strategische Entscheidungen ab. Damit entsteht nicht nur ein neues Governance-Modell, sondern eine demokratisierte Unternehmensstruktur: Gemeinschaft wird Miteigentum. An die Stelle zentraler Kontrolle tritt Transparenz. So werden etwa Betrugsrisiken reduziert, da Entscheidungsprozesse für alle sichtbar und überprüfbar sind. DAOs schaffen neue Formen von Verantwortung – nicht durch Hierarchie, sondern durch Partizipation.

3. LaunchpadsLaunchpads bilden die Brücke zwischen Idee und Markt. Betreiber*innen – meist etablierte Kryptobörsen – bieten Start-ups eine Plattform, um ihren Tokenverkauf zu organisieren. Neben technischer Infrastruktur und rechtlicher Sicherheit gibt es oft Marketinghilfe, Due-Diligence-Prüfungen und einen Community-Zugang. Launchpads dienen damit nicht nur der Kapitalbeschaffung, sondern fungieren als Accelerator, der Projekte auf ihre Marktfähigkeit vorbereitet. Für Investor*innen wiederum bieten sie strukturierte Auswahlverfahren und Transparenz, die Vertrauen schaffen

Wie junge Start-ups ihre Liquidität mit smarten Kreditkarten-Workflows stabil halten

Wie Selbständige ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Für junge Start-ups ist Liquidität das zentrale Kapital – sie entscheidet darüber, ob ein Unternehmen wachsen, auf Chancen reagieren oder unvorhergesehene Herausforderungen meistern kann. Doch gerade in den frühen Phasen fehlt oft die nötige Transparenz über Ausgaben, Zahlungen und finanzielle Verpflichtungen. Unübersichtliche Prozesse und manuelle Abrechnungen binden nicht nur Zeit, sondern bergen auch Risiken für den Geschäftsbetrieb.

Smarte Kreditkarten-Workflows bieten eine einfache und gleichzeitig effektive Lösung. Sie ermöglichen Start-ups, alle Ausgaben zentral zu erfassen, Limits individuell zu steuern und Auswertungen automatisiert zu generieren. Auf diese Weise behalten Gründer jederzeit die Kontrolle über ihre Finanzen, ohne sich in komplizierten Buchhaltungsprozessen zu verlieren.

In diesem Artikel zeigen wir, wie Start-ups ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Die Herausforderung: Liquiditätsmanagement in jungen Unternehmen

Viele junge Start-ups stehen vor der gleichen Grundproblematik: begrenzte finanzielle Ressourcen treffen auf komplexe Ausgabenstrukturen. Hohe Fixkosten, verzögerte Zahlungen von Kunden oder unerwartete Investitionen können die Liquidität schnell belasten. Ohne klar strukturierte Prozesse fehlt Gründerinnen und Gründern oft die Übersicht, welche Mittel tatsächlich verfügbar sind und welche Verpflichtungen bald fällig werden.

Typische Stolperfallen zeigen sich vor allem in den Bereichen Reisekosten, Büromaterial, Software-Abonnements und Marketingausgaben. Werden diese Ausgaben nicht zentral erfasst oder kontrolliert, entstehen schnell Fehler in der Abrechnung, doppelte Zahlungen oder verspätete Buchungen, die Liquiditätsengpässe verschärfen.

Die Lösung liegt in strukturierten Workflows, die Ausgaben transparent machen, Freigaben vereinfachen und Abrechnungen automatisieren. So behalten Gründerinnen und Gründer jederzeit den Überblick über Cashflow, Zahlungsziele und Kostenstellen – und können Entscheidungen auf fundierter Basis treffen.

Smarte Kreditkarten als zentraler Hebel

Eine zentrale Lösung für die typischen Liquiditätsprobleme junger Start-ups sind smarte Firmenkreditkarten. Sie bieten nicht nur eine einfache Möglichkeit, alle Ausgaben zentral zu erfassen, sondern erleichtern auch die Kontrolle über Budgets und Zahlungsprozesse. Mit individuell einstellbaren Limits für Mitarbeiterinnen und Mitarbeiter, automatisierten Benachrichtigungen bei ungewöhnlichen Ausgaben und Echtzeit-Reporting wird der Finanzalltag deutlich transparenter.

Durch die Nutzung von Firmenkreditkarten können Start-ups Zeit sparen, Fehler vermeiden und die Liquidität aktiv steuern. Alle Transaktionen lassen sich in Echtzeit überwachen, kategorisieren und für die Buchhaltung exportieren. Dies reduziert nicht nur administrative Belastungen, sondern ermöglicht auch eine bessere Planung von Investitionen und operativen Ausgaben.

Zudem bieten moderne Kreditkartenlösungen oft digitale Schnittstellen zu Buchhaltungs- und Controlling-Tools, wodurch der Workflow vollständig automatisiert werden kann. Start-ups gewinnen so mehr strategische Freiheit, um sich auf Wachstum und Innovation zu konzentrieren, statt auf manuelle Finanzprozesse.

Praxisbeispiel: Integration von Kreditkarten-Workflows im Start-up-Alltag

Um die Vorteile smarter Kreditkarten zu veranschaulichen, betrachten wir ein Start-up, das in der Technologiebranche tätig ist. In den ersten Monaten kämpfte das Unternehmen mit unübersichtlichen Ausgaben: Reisekostenabrechnungen verzögerten sich, Marketingausgaben liefen aus dem Ruder und Mitarbeiterinnen und Mitarbeiter nutzten private Karten, was die Buchhaltung erheblich belastete.

Durch die Einführung eines strukturierten Kreditkarten-Workflows konnte das Start-up alle Zahlungen zentral bündeln. Mitarbeiterinnen und Mitarbeiter erhielten individuelle Karten mit festgelegten Limits, wodurch Ausgaben in Echtzeit erfasst und kategorisiert wurden. Genehmigungsprozesse wurden digitalisiert, und die Buchhaltung konnte direkt auf konsolidierte Reports zugreifen. Dies führte zu einer deutlich besseren Übersicht über den Cashflow und erleichterte die Finanzplanung für die kommenden Quartale.

Darüber hinaus nutzte das Unternehmen Informationen und Fördermöglichkeiten des Bundesministeriums für Wirtschaft und Klimaschutz – Finanzierung von Start-ups, um passende Finanzierungsinstrumente zu identifizieren und die Liquidität langfristig zu sichern. Die Kombination aus smarten Kreditkarten und gezielter Nutzung von Förderressourcen verschaffte dem Start-up mehr Handlungsspielraum und reduzierte finanzielle Risiken erheblich.

Tipps für die optimale Nutzung von Firmenkreditkarten

Damit Start-ups die Vorteile smarter Kreditkarten voll ausschöpfen, sollten einige Praxisregeln beachtet werden:

- Individuelle Limits vergeben: Legen Sie für jeden Mitarbeiter und jede Miterabeiterin ein passendes Ausgabelimit fest. Das verhindert Überziehungen und sorgt für Budgetkontrolle.

- Automatisierte Buchhaltung nutzen: Moderne Kartenlösungen bieten Schnittstellen zu Buchhaltungs-Tools. So lassen sich Ausgaben automatisch kategorisieren und Reports generieren.

- Regelmäßige Kontrolle der Ausgaben: Auch mit digitalen Tools sollten die Transaktionen wöchentlich geprüft werden. Das hilft, Fehler oder unübliche Zahlungen frühzeitig zu erkennen.

- Integration in interne Prozesse: Verknüpfen Sie die Kreditkarten mit Freigabeprozessen, Genehmigungen und Controlling-Tools. So werden alle Ausgaben transparenter und nachvollziehbarer.

- Schulung des Teams: Sorgen Sie dafür, dass Mitarbeiterinnen und Mitarbeiter die Karten richtig nutzen und sich der Regeln bewusst sind. Transparenz und klare Richtlinien minimieren Fehlbuchungen und Missverständnisse.

Durch die konsequente Umsetzung dieser Tipps behalten Gründerinnen und Gründer jederzeit die Kontrolle über ihre Finanzen, reduzieren administrative Belastungen und verbessern die Planungssicherheit für Wachstum und Investitionen.

Fazit & Ausblick

Smarte Kreditkarten-Workflows sind für junge Start-ups ein entscheidender Hebel, um die Liquidität zu stabilisieren und interne Abläufe effizient zu gestalten. Sie ermöglichen kontrollierte Ausgaben, transparente Prozesse und automatisierte Reports, wodurch Gründerinnen und Gründer jederzeit den Überblick über den Cashflow behalten.

Die Kombination aus digitalisierten Kreditkartenprozessen und gezielter Nutzung von Förder- und Finanzierungsinformationen verschafft Start-ups strategische Flexibilität. So können Ressourcen gezielt für Wachstum, Innovation und Marktchancen eingesetzt werden, ohne dass die Liquidität unnötig belastet wird.

Mit dem fortschreitenden Ausbau digitaler Finanzlösungen wird es für Start-ups künftig noch einfacher, Zahlungen zu optimieren, Risiken zu minimieren und operative Entscheidungen auf fundierter Basis zu treffen. Wer diese Tools frühzeitig integriert, legt den Grundstein für nachhaltigen Erfolg und finanzielles Wachstum.

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

Rechnungen richtig schreiben

Wer sich selbstständig macht oder freiberuflich arbeitet, kommt nicht drumherum, eine Rechnung auszustellen. Welche Aspekte dabei besonders wichtig und welche Angaben Pflicht sind, das wird hier kurz und knapp erklärt.

Wer legt die Vorgaben auf einer Rechnung fest?

Alle Angaben, die auf einem solchen Dokument notiert sein müssen, werden vom Umsatzsteuergesetz (§14 UstG) festgelegt. Das sind die sogenannten Formvorschriften für Rechnungen. Wenn dagegen verstoßen wird, kann die Vorsteuer nicht korrekt abgezogen werden. Das betrifft vor allem Kleinunternehmer sowie Selbstständige und kann unter dem Strich teuer werden.

Das muss auf eine Rechnung

Im Grunde sind bei der Rechnungserstellung ein paar einfache Regeln einzuhalten. Um vor dem Finanzamt zu bestehen, müssen diese Punkte auf dem Dokument vermerkt sein:

- Name des Unternehmens und die jeweilige Rechtsform

- Vollständige Anschrift der Firma

- Bei umsatzsteuerpflichtigen Unternehmen die jeweilige Umsatzsteuer-Identifikationsnummer bzw. die persönliche Steuernummer bei umsatzsteuerbefreiten Unternehmen

- Datum der Ausstellung

- Fortlaufende und klar zuzuordnende Rechnungsnummer

- Liefertermin oder Zeitraum der erbrachten Leistung

- Jeweiliger Umsatzsteuersatz oder Grund des Nicht-Erhebens

Die beste und schnellste Lösung ist, für all diese Daten und Angaben direkt eine professionelle Rechnungssoftware zu nutzen. Diese Programme machen es besonders einfach alle gesetzlich vorgeschriebenen Punkte für die Rechnungserstellung einzuhalten. Oftmals bieten diese zusätzlich die Möglichkeit, Kunden zu verwalten oder Artikel zu organisieren.

Rechnungsnummern richtig einsetzen

Der für die Nachvollziehbarkeit der kompletten Buchhaltung wichtigste Punkt ist die jeweilige Rechnungsnummer. Diese muss je Dokument einmalig sein – nur so kann verhindert werden, dass es zu Verwirrungen kommt. Auch lassen sich Rechnungen in der Buchhaltung so klar zuordnen. Es dürfen also keine Nummern doppelt vergeben werden. Der Nummernkreis muss außerdem fortlaufend sein. Unwichtig ist allerdings, ob die Kennung aus Zahlen oder Buchstaben besteht. Auch nicht gesetzlich geregelt ist, ob jedes Jahr ein neuer Turnus angefangen werden muss oder nicht.

Das passende Layout

Rechnungsmuster gibt es im Internet zahlreiche. Wer allerdings nicht auf so eine Vorlage von der Stange zurückgreifen möchte, der hat die Möglichkeit mit beispielsweise dem Rechnungsprogramm von Lexware Office das eigene Rechnungs-Layout vollkommen individuell zu erstellen. Eingefügt werden können das Firmen-Logo und eine digitalisierte Unterschrift. Auch kann das gesamte Dokument passend zum jeweiligen Corporate Design des Unternehmens gestaltet werden. Heutzutage kommen Selbstständige und Gründer kaum mehr um diesen Schritt herum: Dieser Schritt macht eine Marke auch auf den Rechnungsdokumenten klar erkennbar.

Wann verjähren Rechnungen?

Diese Frage ist für Unternehmen oft eine der brennendsten. Die Verjährungsfrist für Rechnungen aller Art liegt in Deutschland bei drei Jahren. Allerdings ist wichtig zu wissen, dass diese Frist nicht ab dem jeweiligen Rechnungsdatum läuft. Sie gilt ab dem Tag der erbrachten Leistung oder Lieferung. Aber Vorsicht: Die Verjährungsfrist beginnt immer am 1. Januar des Folgejahres, in dem der Auftrag erteilt wurde. Ausschlaggebend ist also nicht der Monat, in dem die Leistung erbracht wurde. An diesem Beispiel erklärt, wird das Prozedere klarer:

- Im März 2017 wurde ein Auftrag angenommen.

- Das Erfüllungsdatum für diesen ist der 12. September 2017.

- Die Verjährungsfrist beginnt also per Gesetz am 1. Januar 2018 und endet am 1. Januar 2021.

Aufbewahrungsfristen für Rechnungen

Die Dokumente müssen generell zehn Jahre lang aufbewahrt werden. Das gilt sowohl für Selbstständige als auch für Kleinunternehmer oder große Firmen. Betroffen sind davon allerdings nicht nur die ausgestellten Rechnungen. Auch alle eingehenden Forderungen, die in die Buchhaltung einfließen, müssen so lange verfügbar bleiben.

Eine falsche Rechnung verschickt?

Eine Forderung in der sich ein Tippfehler oder Zahlendreher eingeschlichen hat, ist zunächst kein Beinbruch. Wenn das vorkommen sollte, dann muss die jeweilige Rechnung im System korrigiert werden. Zudem muss eine Storno-Rechnung angelegt werden. Diese Grundregeln sind dabei zu beachten:

- Storno-Rechnungen sind mit einem Minus zu vermerken.

- Der Rechnungsbetrag muss derselbe sein: Wenn die falsche Summe 100 Euro ist, dann muss die Storno-Rechnung -100 Euro betragen.

- Jede dieser Nachbesserungen bekommt eine eigene Rechnungsnummer.

- Die korrigierte Rechnung erhält ebenfalls eine neue Nummer.

Dadurch müssen zu jeder falsch ausgestellten Forderung dann drei Rechnungen vorhanden sein. Diese werden dann an den betreffenden Kunden verschickt. Außerdem sind sie noch in die Buchhaltung einzupflegen, sodass das Finanzamt die Fehlbuchung nachvollziehen kann.

Cardano kaufen: Diese Möglichkeiten und Handelsplätze gibt es

Cardano ist die Plattform der Kryptowährung ADA und ein blockchainbasiertes Kryptoprojekt, das zugleich ein Konkurrent von Ethereum ist. Wir zeigen die Möglichkeiten von Cardano, einer der jüngsteren Digitalwährungen, auf.

Cardano ist eines von mehreren digitalen Vermögenswerten, die entwickelt wurden, um eine Reihe komplexer Transaktionen ohne die Hilfe eines Vermittlers, wie einer Bank oder eines Brokers, durchführen zu können. Eine Investition in Cardano beinhaltet in der Regel den Tausch von Euro in die Kryptowährung, auch bekannt als ADA. Cardano-Token haben verschiedene Verwendungsmöglichkeiten für ihre Besitzer, die in diesem Überblick über Kryptowährungen näher erläutert werden sollen.

Lohnt sich eine Investition in Cardano

Kryptowährungen sind ein neuer, volatiler Bereich, in dem das Schicksal eines bestimmten Vermögenswerts schwer vorherzusagen ist. Kryptowährungen sind historisch gesehen anfällig für schnelle Wertveränderungen, und Cardano ist da keine Ausnahme. Wenn Sie in Kryptowährungen investieren, ist es im Allgemeinen am besten, sie in einer kleinen Gruppe von risikoreichen Anlagen in Ihrem Portfolio zu halten.

Generell wird Anlegern empfohlen, erst dann zu investieren, wenn sie dringende finanzielle Maßnahmen ergriffen haben, wie z.B. die Stärkung des Ruhestands und die Rückzahlung kurzfristiger Schulden. Wenn Sie die Möglichkeit haben, Cardano zu kaufen, sollten Sie auch über die langfristigen Wachstumsaussichten des Unternehmens nachdenken. Wenn Cardano in der Lage ist, einen bedeutenden Marktanteil zu erobern, könnte die Nachfrage nach der ADA Kryptowährung steigen, was ihren Wert erhöhen könnte.

Cardano befindet sich jedoch noch in der Entwicklung, und wichtige Funktionen wie „intelligente Verträge“, die automatisch ausgeführt werden, wenn bestimmte Bedingungen erfüllt sind, werden gerade erst implementiert. Konkurrierende Netzwerke wie Ethereum, Solana und andere könnten den Markt dominieren und Cardano wenig Raum für Wachstum lassen.

Zwecke für den Kauf von ADA-Tokens

Einige Menschen nutzen sie, um für Dienstleistungen zu bezahlen und Gebühren im Hauptnetzwerk der Cardano Blockchain zu decken, die für komplexe Transaktionen in Bereichen wie dem Finanzwesen konzipiert ist. Einige Leute kaufen Cardano-Token in der Hoffnung, dass ihr Wert steigen wird, entweder im kurzfristigen Handel oder aufgrund der langfristigen Nachfrage, die mit der Nutzung des Netzwerks verbunden ist. Allerdings birgt das Cardano kaufen auch ein erhebliches Risiko.

Wo und wie kann man Cardano kaufen?

Cardano ist weit verbreitet beim Kryptowährung Kaufen. Sie wird in der Regel an zentralisierten Börsen gekauft, während die Kryptowährung an Peer-to-Peer-Börsen gehandelt wird. Eine solche Option ist mit geringeren Kosten verbunden. Allerdings erfordert es in der Regel mehr technisches Know-how und kann für neue Benutzer schwierig sein. Die Plattformen, die Cardano unterstützen:

- Binance;

- Coinbase;

- Münzmama;

- Krypto.de;

- Kraken;

- SoFi;

- Webull.

Bargeld

Es gibt zwei Hauptwege, um für Kryptowährungen zu bezahlen: in bar und in Kryptowährungen. Wenn Sie ein Anfänger in Deutschland sind oder Ihre allgemeine Vertrautheit mit Kryptowährungen durch den Kauf von Cardano erweitern wollen, müssen Sie Ihr Bargeld in ADA umwandeln. Die meisten Kryptowährungsbörsen akzeptieren Fiat-Währung wie US-Dollar und Euro. Umtauschaktionen werden in der Regel akzeptiert:

- ACH-Transaktionen (Automated Clearing House) von Banken;

- Banküberweisungen;

- Debit- und Kreditkarten.

Es ist jedoch besonders riskant, hochverzinsliche Schulden, wie z.B. ein Kreditkartenguthaben, für den Kauf von Kryptowährungen zu verwenden. Wenn Ihre Anlage Geld verliert, könnten Sie mit erheblichen Zinskosten konfrontiert werden und nicht in der Lage sein, das Kapital zurückzuzahlen.

Kryptowährungen

Eine andere Möglichkeit ist, einige Ihrer bestehenden digitalen Vermögenswerte auf Cardano Kryptowährung tauschen zu lassen. Nicht alle Börsen bieten diese Möglichkeit an. Informieren Sie sich also unbedingt über die Einzelheiten der Plattform, die Sie nutzen möchten.

Auch der Handel mit bestehenden Kryptowährungen kann eine geeignete Option sein, wenn Sie Ihre Kryptowährung Anlagen diversifizieren möchten, ohne mehr von Ihrem Geld in diesem Bereich zu binden. Sie kann auch die Kosten für die Umwandlung von Bargeld in Kryptowährungen in einigen Märkten reduzieren. Ein weiterer Punkt, der beim Kauf mit Kryptos zu beachten ist, ist die Tatsache, dass der relative Wert von Kryptowährungen tendenziell noch stärker schwankt als ihr Barwert.

Was sind NFTs und wie werden sie in Zukunft gehandelt werden?

Von NFTs ist derzeit vielfach die Rede. Immer wieder begegnet man Berichten von Menschen, die angeblich in kurzer Zeit eine Menge Geld durch den NFT-Handel erworben haben. Wir wollen uns an dieser Stelle einmal anschauen, was NFTs eigentlich sind und wie sie gehandelt werden können.

Was ist eigentlich ein NFT?

Die Abkürzung NFT steht für „Non-Fungible Token“. Die Bezeichnung non-fungible weist darauf hin, dass es sich um einen einzigartigen Token handelt, welcher nicht austauschbar ist. Somit stehen NFTs beispielsweise im Gegensatz zur bekannten Kryptowährung Bitcoin. Ein Bitcoin ist „fungible“, das heißt, er ist austauschbar und kann ganz einfach gegen einen anderen Bitcoin ausgetauscht werden, ohne dass deswegen eine Wertänderung eintritt. Auch unsere „normalen“ Währungen sind austauschbar. Wenn wir einen Euro haben, bleibt der Wert gleich, auch wenn wir ihn durch einen anderen Euro austauschen.

NFTs sind dagegen mit digitalen Inhalten verknüpft und deswegen Unikate. Sie können beispielsweise mit Erstausgaben von Büchern oder seltenen Sammelkarten verknüpft werden. Wenn ein NFT also ausgetauscht wird, ist er mit einem anderen Inhalt verknüpft und dementsprechend kann sich dann auch der Wert verändern.

Auf brokerdeal.de kannst du dich über verschiedene NFTs informieren und auch Antworten finden, wenn du dir die Frage stellst „welche NFTs kaufen?“

Die Funktionsweise von NFTs

Die Grundlage für NFTs bildet die Blockchain. Dadurch können Besitzer sicher und eindeutig identifiziert werden. In den meisten Fällen bildet die Ethereum-Blockchain die Basis für NFTs.

Die Besonderheit der Ethereum-Blockchain ist, dass auf ihr nicht nur Tokens gespeichert werden können, sondern auch noch weitere Funktionalitäten dafür. Dies ist über die sogenannten Smart Contracts möglich, ohne die man nicht mit NFTs handeln kann. Die Ethereum-Blockchain ist also besonders geeignet für NFTs, da auch die dazugehörigen individuellen Informationen auf ihr gespeichert werden. Es entsteht ein digitales Original. So kann man mit NFTs Musik, Sammlerstücke, Bilder und viele weitere Dinge sammeln oder auch damit handeln.

Wie sieht die Zukunft von NFTs aus?

Eigentlich gibt es NFTs bereits seit 2014. Der Durchbruch ließ allerding etwas auf sich warten, denn erst seit 2021 sind die Tokens plötzlich in aller Munde.

Seit letztem Jahr stellen NFTs den größten Krypto-Trend dar und es gibt einen richtigen Hype darum. Laut Experten-Prognosen sollen die Non-fungible Tokens in diesem Jahr schließlich in den Mainstream kommen.

Allerdings gibt es auch hier ein paar Punkte, die man als Käufer von NFTs beachten sollte. So stellt der Kauf auch immer ein gewisses Risiko dar, denn sobald die Nachfrage an einem Objekt zurückgeht, kann der Wert des entsprechenden NFT ganz schnell in den Keller rutschen. Außerdem solltest du wissen, dass du durch den Kauf eines NFTs allein noch nicht unbedingt ein Eigentumsrecht am jeweiligen Wert-Objekt hast. Es ist nämlich so, dass im Grunde jeder NFTs herstellen und damit handeln kann. Deshalb ist es immer wichtig, dass du dich als Käufer genau über das Objekt und dessen Wert informierst, bevor du NFTs kaufst.

Eine weitere Schwierigkeit könnte auf dich zukommen, wenn du NFTs wieder verkaufen willst. Die Marktliquidität dafür ist derzeit noch nicht wirklich hoch und es kann dementsprechend schwierig sein, einen Käufer zu finden. Womit wir wieder beim Thema risikobehaftete Investition wären.

Wo kann man NFTs handeln?

Für den Handel mit NFTs musst du dich auf einer Plattform anmelden, auf der das möglich ist. Derzeit gibt es schon einige Handelsplätze, auf denen das möglich ist und es werden sicher noch einige dazukommen.

Auch die Geschäftsfelder von NFT-Handelsplätzen haben sich bereits vergrößert. So gibt es bereits Kryptobörsen mit NFT-Marktplatz, an denen die non-fungible Tokens als Kreditsicherheit geboten werden.

Wie bereits erwähnt basieren die meisten NFTs auf der Ethereum-Blockchain. Das bedeutet, dass auch die Kryptowährung Ether als bevorzugtes Zahlungsmittel dafür gilt. Oft ist also das Vorhandensein eines Ethereum-Wallet eine Voraussetzung für den NFT-Handel. Du musst also vorher Ether erwerben. Dies machst du wiederum über einen Onlinebroker, der diese im Angebot hat.

Einsatzbereiche von NFTs

Die Einsatzbereiche von NFTs sind vielfältig und es gibt quasi keine Grenzen dafür. Mittlerweile werden schon viele Ereignisse, Items und auch Gegenstände als non-fungible Tokens gehandelt.

Auch virtuelle Dinge können damit gehandelt werden. So kommen sie beispielsweise schon vielfach in Videospielen zum Einsatz, um damit virtuelle Währungen, Avatare, Waffen und Skins damit zu kaufen oder zu verkaufen. Auch für Videos, Musik, legendäre Momente aus dem Sport oder anderen Bereichen oder wertvolle Sammelkarten kommen die Tokens zum Einsatz.

Falls du dich jetzt fragst, ob mit NFTs auch reale Güter gehandelt werden können: ja, das ist möglich. Es werden auch gefragte Güter wie Autos, Designerschuhe, Immobilien und so weiter tokenisiert.

Steuern sparen leicht gemacht: Die besten Tipps für Gründer

Das Buchhaltungs-ABC für Unternehmer: Alles, was Sie beachten müssen, wenn Sie eine Firma gründen und Steuern sparen möchten. Jetzt lesen und starten!

Steuern sparen als Gründer: Von Altersvorsorge bis Zehn-Tage-Regel

Wer sich selbstständig gemacht hat, weiß, dass jede gewonnene Freiheit mit einer neuen Pflicht einhergeht. Zwar muss man sich nicht mehr mit einem anstrengenden Chef oder nervigen Urlaubssperren herumschlagen, dafür wartet aber ein Berg an Rechnungen und Steuerrechtsparagraphen. Für Gründer eines Unternehmens birgt der erste Jahresabschluss einige unwillkommene Überraschungen – meist sind die steuerlichen Abzüge doch höher als gedacht. Aber Selbstständigkeit muss nicht zwingend teuer sein. Vielmehr kommt es vor allem auf die richtige Buchführung an. Je nachdem, wie Sie Ihre Finanzen verwalten, können Sie auch als Gründer eine beachtliche Menge an Steuern sparen.

Dieser Ratgeber verrät, mit welchen einfachen (und völlig legalen) Tricks Sie den größten Gewinn aus Ihrem Unternehmen ziehen – von „A“ wie Altersvorsorge bis „Z“ wie Zehn-Tage-Regel.

Altersvorsorge versteuern

Gerade in der Anfangsphase machen sich Selbstständige oft wenig Gedanken um den Ruhestand und ihre Altersvorsorge. Aber ein frühzeitiger Weitblick lohnt sich – und zwar nicht nur für die Zukunft, sondern auch für die Gegenwart. Denn: Investitionen in die Altersvorsorge verhelfen Firmengründern zu steuerlichen Ersparnissen. Zu solchen Investitionen gehören Zahlungen an folgende Institutionen:

- private Rentenversicherung für Freiberufler (auch „Rürup“-Rente genannt)

- gesetzliche Rentenversicherung

- berufsständische Versorgungswerke

- landwirtschaftliche Alterskassen

All diese Beiträge können Sie als „Sonderausgaben“ in der Einkommenssteuererklärung bis zu einer gewissen Summe geltend machen. Für das Kalenderjahr 2017 lag die Höchstsumme für Alleinstehende bei circa 23.000 Euro. Nachdem Sie sich eine eigene Existenz aufgebaut haben, macht es also Sinn, jährlich einen entsprechenden Betrag einzuzahlen und sich entsprechende Vergünstigungen zu sichern.

Betriebsausgaben erhöhen

Dieser Steuerspartipp scheint so simpel und offensichtlich, dass ihm viele Unternehmer zu wenig Beachtung schenken. Generell zieht das Finanzamt nicht den gesamten Umsatz, sondern den tatsächlichen Gewinn in Betracht. Den Gewinn ermitteln Selbstständige in der Steuerklärung über die sogenannte Einnahmen-Überschuss-Rechnung, kurz EÜR. Dabei gilt die Formel:

Betriebseinnahmen – Betriebsausgaben = Gewinn

Ergo: Je höher die Betriebsausgaben, desto niedriger der Betrag, den das Finanzamt als Maßstab für Ihre Steuerabgaben verwendet. Deshalb sollten Sie genau prüfen, welche Aufwendungen Sie unter dieser Kategorie verbuchen können. Zu Betriebsausgaben zählen unter anderem:

- Miete für geschäftliche Räumlichkeiten

- Einrichtung und Arbeitsmaterialien

- Kosten für Fortbildungsmaßnahmen

- Löhne und Gehälter für Personal

- Fahrtkosten (30 Cent pro Kilometer für jede einfache Fahrt zwischen Arbeits- und Wohnort)

Achten Sie jedoch auf die jeweiligen Höchstbeträge pro Kalenderjahr. Sog. geringfügige Wirtschaftsgüter (GWG), d.h. Kleininvestitionen in einzelne Gegenstände wie Telefone, Drucker oder Kaffeemaschinen, können Sie bis zu einem Bruttobetrag von 952 Euro komplett ansetzen. Teurere Anschaffungen müssen Sie dagegen über mehrere Jahre hinweg abschreiben.

Übrigens gibt es sogar die Möglichkeit, Geschenke als Betriebsausgaben abzusetzen. Dazu gehören firmeninterne Aufmerksamkeiten zu Weihnachten genau wie Benzingutscheine. Auch mit Präsenten für Personen außerhalb des Betriebes können Sie als Gründer Steuern sparen. Dabei schreibt das Finanzamt normalerweise eine jährliche Höchstgrenze von 35 Euro pro Person vor. Jedoch gilt diese Regel bei einigen teuren Geschenken nicht, beispielsweise:

- Preise im Rahmen von Gewinnspielen

- Kondolenzgeschenke

- Spargutscheine von Kreditunternehmen

In solchen Fällen dürfen Sie die entstandenen Kosten in vollem Umfang ansetzen.

Betriebsvorrichtungen gesondert abschreiben

Wenn Sie in Ihrem Büro Umbauarbeiten durchführen lassen, geben Sie auch diese Kosten in Ihrer Steuererklärung an. Dabei unterscheidet das Finanzamt jedoch zwischen zwei Kategorien:

- Kosten für Baumaßnahmen am Gebäude selbst: