Aktuelle Events

Für wen ist smava geeignet?

Für wen ist smava geeignet?

Wer eine Finanzierung über smava für eine Gründung einsetzen möchte, muss neben der Gründung ein festes Einkommen vorweisen. Für eine nebenberufliche Gründung kommt der Anbieter also in Betracht. Für die Finanzierung einer Vollzeitgründung ist smava hingegen nicht geeignet, denn Selbständige müssen nachweisen, dass sie seit zwei Jahren erfolgreich als Unternehmer agieren. Die Kreditvergabe ist außerdem auf maximal 25.000 Euro begrenzt. Auch für Pelle Mia als gestandenes Unternehmen war smava eine gute Lösung.

Frau Schmechel berichtet: „Ich habe ausgiebig im Internet recherchiert, welche Möglichkeiten für Pelle Mia in Frage kommen. So bin ich auf smava gestoßen und mit einem Betrag von 20.000 Euro und der unkomplizierten Abwicklung war es genau das Richtige für mich. Ich wollte den hohen bürokratischen Aufwand bei Banken nicht in Kauf nehmen. Bei smava ging das alles ganz schnell über die Bühne. Man braucht im Gegensatz zu den Banken auch keinen Businessplan.“

Zur Checkliste Erfolgstipps für Ihr Kreditgesuch per Internet

Wie funktioniert der Privatkredit übers Internet?

Der Online-Anbieter verdient am Geschäft mit den Privatkrediten in Form einer Provision. Ein Prozentsatz von derzeit 2 bis 2,5 Prozent des Darlehensbetrags wird als Abschlag vom Darlehensbetrag abgezogen. Den jeweils gültigen Satz können Interessenten auf der Webseite erfahren. Es entstehen keine weiteren Nebenkosten wie etwa Kontoführungsgebühren. Um ein Darlehen über smava in Angriff zu nehmen, muss jeder potenzielle Darlehensnehmer ein Prüfverfahren durchlaufen. Diese Kriterien sind:

Prüfung der Identität: Die Identität wird mit Hilfe des Postident-Verfahrens geprüft. Sie müssen mit Ihren Ausweispapieren nach dem Abschluss eines Finanzierungsprojektes bei smava zu einer Postfiliale gehen. Der Mitarbeiter der deutschen Post AG prüft Ihre Ausweispapiere und bestätigt Ihre Identität.

Bonitätsklassen der SCHUFA: Die Bonität steht für Ihre Kreditwürdigkeit. Mit Ihrem Einverständnis holt der Anbieter Informationen über Ihre Kreditwürdigkeit bei der SCHUFA ein. Für die Freischaltung bei smava brauchen Sie mindestens die Bonitätsklasse H. Die Werte der Bonitätsklassen finden Sie auf der Homepage des Anbieters.

Kapitaldienstfähigkeit des Darlehensnehmers: Mit Hilfe Ihrer Daten wird dann ein sogenannter KDF-Indikator ermittelt (KDF steht für Kapitaldienstfähigkeit). Der KDF-Indikator zeigt, wie hoch der Prozentanteil Ihres frei verfügbaren Nettoeinkommens ist, der für Verpflichtungen aus Finanzierungen verwendet wird. Der Prozentsatz muss bei dem genannten Anbieter derzeit unter 68 Prozent liegen. Die Berechnung des Prozentsatzes erfolgt dann auf Basis folgender Formel:

Monatliche Ausgaben für Finanzierungen : frei verfügbares Nettoeinkommen x 100 = Prozentsatz für KDF-Indikator.

„Man kommt damit schnell zurecht“, meint Frau Schmechel zu der Frage, wie man sich am besten in die Plattform einarbeitet. Auch die Abwicklung der Tilgungs- und Zinszahlungen findet Frau Schmechel einfach: „Es ist ganz unkompliziert, das Geld wird eingezogen und man hat keinen weiteren Aufwand damit.“ Tatsächlich werden sämtliche Zahlungen über eine Bank abgewickelt, die lediglich die Tilgungen und Zinsen beim Kreditnehmer abbucht. Wer bei Online-Anbietern wie in unserem Beispiel bei smava Erfolg haben will, sollte sich vorher gut informieren und keine übereilten Kreditgesuche einstellen. Setzen Sie sich damit auseinander, wie die Plattform genau funktioniert, welcher Zins realistisch ist und wie man ein Gesuch formuliert, bevor Sie ein Gesuch einstellen. Wer seine Hausaufgaben macht, kann mit einer hohen Erfolgswahrscheinlichkeit rechnen. Die Erfolgsquote liegt bei 85 bis 90 Prozent, und damit ist der Kredit via Internet eine Finanzierung, die eine interessante Alternative zum Bankdarlehen darstellen kann.

Die Autorin Andrea Claudia Delp betreibt das Portal amaveo.de

Vom Elevator Pitch zum echten Kontakt: So bleibst du auf Events in Erinnerung

Events sind voll, laut und schnell. Viele Pitches klingen gleich. Was bleibt, sind oft die Zweifel, ob jemand zuhört und ob die Story hängen bleibt. Hier ist ein klarer Plan, mit dem du als Gründer*in nicht nur sprichst, sondern auch lange in Erinnerung bleibst.

Welche Events für Start-ups wichtig sind

Nicht jedes Event bringt dir Reichweite. Große Messen sind gut, um Trends zu sehen und zufällig Investor*innen zu treffen. Kleine Meetups sind oft besser, um echte Gespräche zu führen. Pitch-Wettbewerbe helfen, deine Story zu testen und Sichtbarkeit zu bekommen. Branchenevents bringen dich nah an Kund*innen, die deine Lösung wirklich gebrauchen können. Und dann gibt es noch Netzwerktreffen von Acceleratoren oder Coworking-Spaces - da findest du oft Mentor*innen oder erste Geschäftspartner*innen. Überlege dir vorher: Willst du Investor*innen, Kund*innen oder Sparringspartner*innen treffen? Danach entscheidest du, wo du hingehst.

Vor dem Event: Ziele setzen, Fokus halten

Ein Event ist keine Bühne für endlose Pitches. Es ist ein Spielfeld für Beziehungen. Wer ohne Plan kommt, wirkt schnell beliebig. Deshalb gilt: Vorbereitung ist deine größte Stärke.

Strategische To-dos

1. Definiere dein Ziel: Willst du Investor*innen ansprechen, Kund*innen gewinnen oder Geschäftspartner*innen finden? Du kannst nicht alles gleichzeitig schaffen. Konzentriere dich auf maximal zwei Ziele. So weißt du, wen du ansprechen solltest und wen nicht.

2. Recherchiere die Gästeliste: Viele Events veröffentlichen Speaker*innen oder Sponsor*innen vorab. Schau dir an, wer interessant für dich ist. Markiere drei bis fünf Personen, die du wirklich treffen willst. Bereite eine kurze, persönliche Anknüpfung für jede Person vor. So bist du nicht eine/r von vielen, sondern jemand, die/der sich Mühe gibt.

3. Arbeite an deinem Auftritt: Damit ist nicht nur dein Pitch gemeint. Denk an dein Gesamtbild: Kleidung, Körpersprache, wie du dich vorstellst. Professionell wirkt nicht steif, sondern klar. Auch kleine Dinge zählen, zum Beispiel, ob du leicht erklärst, was dein Startup macht, oder ob du dich in Fachjargon verstrickst.

4. Trainiere deinen Pitch – aber nicht auswendig: Du brauchst keine perfekte Rede. Besser ist, wenn du deine Kernbotschaft so verinnerlicht hast, dass du sie flexibel rüberbringen kannst. Drei klare Punkte reichen: Problem - Lösung - Nutzen. Wenn du das frei variieren kannst, wirkst du authentisch und nicht einstudiert.

5. Plane deinen Erinnerungsanker: Menschen erinnern sich an kleine, konkrete Dinge. Das kann eine Zahl sein, eine kurze Story oder ein visueller Anker wie ein ungewöhnliches Beispiel. Überlege dir vorher, was du nutzen willst, damit dein Gegenüber dich später noch zuordnen kann.

6. Bereite dein Material vor: Visitenkarten wirken altmodisch, sind aber praktisch. Smarter wird es mit einem QR-Code: der führt direkt zu deiner Webseite, deinem Kalender oder einer One-Pager-Landingpage. Wenn du kleine Giveaways einsetzt, dann nur Dinge, die wirklich nützlich sind, z. B. Kugelschreiber oder Notizbücher. Weitere Inspiration findest du hier.

Auf dem Event: Präsenz zeigen, Kontakte knüpfen

Ein Event ist kein Marathon, bei dem du möglichst viele Visitenkarten einsammeln musst. Es geht darum, wie du dich präsentierst, wie du zuhörst und ob andere dich in Erinnerung behalten. Qualität schlägt Quantität – drei gute Kontakte bringen dir mehr als dreißig flüchtige Gespräche.

Sichtbar sein, ohne zu nerven

Stell dich nicht in die Ecke und warte darauf, dass dich jemand anspricht. Such dir bewusst Momente, um auf Leute zuzugehen. Gleichzeitig: niemand mag aufdringliche Monologe oder aggressive Visitenkartenverteilung. Halte die Balance zwischen aktiv und angenehm.

- Stell dich in die Nähe des Buffets oder der Kaffeemaschine. Dort entstehen oft spontane Gespräche.

- Lieber fragen „Kann ich mich kurz dazu stellen?“ als ungefragt in eine Gruppe platzen.

Mit einfachen Fragen starten

Small Talk ist nicht belanglos, er ist der Türöffner. Eine einfache Frage reicht, um ins Gespräch zu kommen: „Was hat dich heute hergebracht?“ oder „Welche Session war für dich bisher die spannendste?“. So entsteht ein natürlicher Einstieg, ohne dass du sofort pitchen musst.

Den Pitch flexibel einsetzen

Dein Kurzpitch bleibt wichtig, aber er sollte sich an die Situation anpassen. Investor*innen wollen etwas anderes hören als potenzielle Kund*innen oder Mentor*innen. Die Grundstruktur ist immer gleich – Problem, Lösung, Ergebnis - aber die Betonung wählst du passend zur Person.

- Beispiel für Investor*innen: „Wir adressieren einen Markt von 2,5 Mrd. € und wachsen aktuell 20% pro Monat.“

- Beispiel für Kund*innen: „Du verlierst weniger Zeit mit Bestandsplanung, weil alles automatisch läuft.“

- Beispiel für Mentor*innen: „Wir haben es geschafft, unser MVP in 6 Wochen zu launchen - aber das Onboarding ist noch unser Schwachpunkt.“

Geschichten bleiben hängen

Zahlen sind nützlich, aber Geschichten prägen sich ein. Ein Beispiel aus dem Alltag deiner Nutzer*innen macht dich viel greifbarer als jede Statistik. „Eine Bäckerei, die wir betreuen, musste keine Kund*innen mehr wegschicken, weil die Croissants nie mehr ausgingen.“ Solche Bilder bleiben im Kopf.

Gespräche klar beenden

Viele Gründer*innen wissen nicht, wann sie ein Gespräch beenden sollen. Aber genau das macht dich professionell: Bedanke dich kurz, kündige an, dass du dich meldest, und geh den nächsten Schritt. Zum Beispiel: „Schön, dich kennenzulernen. Ich schicke dir morgen den Link, wie besprochen.“ oder „Ich will dich nicht länger aufhalten, lass uns gern später weiterreden.”. Das zeigt Respekt und macht den Weg frei für ein Follow-up.

Nach dem Event: Dranbleiben statt abtauchen

Das Wichtigste passiert oft erst nach dem Event. Melde dich innerhalb von ein bis zwei Tagen, solange ihr euch beide noch erinnert. Halte deine Zusagen ein und mach es konkret: ein Link, eine Case Study oder ein Termin. Schreib persönlich und nicht generisch. Ein kurzer Bezug zum Gespräch reicht. Und bleib locker: Nicht jede Begegnung führt sofort zu einem Deal, aber wer sich verlässlich meldet, bleibt im Kopf. So machst du aus einem ersten Pitch eine echte Verbindung, die weit über das Event hinausgeht.

Die Mischung schafft ein stabiles Finanzierungsumfeld für Start-ups

Wie Start-ups ihre Risikokapital-Finanzierungen mit öffentlichen Fördermitteln strategisch ergänzen können, erfahren wir im Doppel-Interview mit Dr. Philipp Nägelein, Mitgründer von Zebra Embassy, und Dr. Sophie Ahrens-Gruber, Investorin und Principal bei ACTON Capital.

Laut dem aktuellen Deutschen Startup Monitor nutzten zuletzt 48,8 Prozent der Start-ups staatliche Fördermittel, während nur 18,9 Prozent auf Venture Capital zurückgriffen. Welche Bedeutung haben öffentliche Fördermittel damit für Innovation und Wachstum in der Start-up-Szene?

Philipp Nägelein: Isoliert betrachtet ergeben diese Datenpunkte noch keinen klaren Trend. Was wir aber verstärkt beobachten, ist, dass immer mehr Tech-Start-ups und Scale-ups einen Finanzierungsmix nutzen. Neben Venture Capital, Venture Debt und operativem Cashflow werden öffentliche Fördermittel zunehmend als weiterer Finanzierungsbaustein nachgefragt. Diese Mittel ermöglichen Innovationen, die sonst möglicherweise nicht umgesetzt würden. Dennoch sollten ergänzend private Investitionen gestärkt werden, um nachhaltiges Wachstum und Skalierung zu fördern.

Warum tut sich Deutschland mit der Finanzierung durch Risikokapital so schwer?

Sophie Ahrens-Gruber: 2023 gab es einen Rückgang von etwa 30 Prozent bei Wagniskapitalfinanzierungen in Deutschland. Das kann man kritisch sehen – oder als natürliche Korrektur nach dem Bewertungsboom der Niedrigzinsperiode. Seit 2020 ist der Sektor dennoch um 20 Prozent gewachsen. Die Fundamentaldaten zeigen folglich, dass mehr Kapital zur Verfügung steht. Der Hauptpunkt ist, dass die großen nationalen Kapitalsammelstellen, wie zum Beispiel Pensionskassen, im Gegensatz zu anderen Ländern nicht in diese Assetklasse investieren können. Daher ist die Abhängigkeit bei großen Finanzierungsrunden von internationalem Wachstumskapital höher. In den letzten Jahren sind diese Investitionen rückläufig. Das erschwert die Finanzierung großer Kapitalbedarfe mit Risikokapital.

Welchen Stellenwert hat vor diesem Hintergrund die Kombination aus öffentlichen Fördermitteln und privatem Kapital?

Philipp Nägelein: Die Mischung aus öffentlichen Fördermitteln und privatem Kapital schafft ein stabiles Finanzierungsumfeld für Start-ups. Fördergelder senken das Innovationsrisiko, erleichtern den Start und ziehen private Investitionen an, die wiederum schnelleres Wachstum und Internationalisierung ermöglichen. Eine enge Verzahnung beider Finanzierungsformen stärkt die Wettbewerbsfähigkeit des Start-up-Ökosystems nachhaltig.

Sophie Ahrens-Gruber: Wie erfolgreich die Mischung aus privaten und öffentlichen Fördermitteln ist, zeigt das Beispiel der DARPA (Defense Advanced Research Projects Agency). Diese Behörde hat zahlreiche bahnbrechende Technologien gefördert, darunter Internetprotokolle, GPS und selbstfahrende Autos. In den USA investiert die Regierung durch Fördermaßnahmen etwa 0,5 Prozent des BIP, während die Venture-Capital-Industrie 0,7 Prozent ausmacht. Diese Partnerschaft hat eine riesige Industrie hervorgebracht – Apple, NVIDIA, Microsoft, Alphabet und Amazon sind heute die fünf wertvollsten Unternehmen der Welt.

Welche Fehler machen Start-ups bei der Fördermittelbeschaffung – und wie können sie diese vermeiden?

Philipp Nägelein: Der gravierendste Fehler ist, öffentliche Fördermittel isoliert und nachrangig zu behandeln. Das kostet bares Geld. Darum: Jedes Start-up braucht eine Public-Funding-Strategie. Alle Finanzierungsbausteine sollten strategisch kombiniert werden, um nachhaltiges Wachstum zu ermöglichen. Weiterhin darf die Compliance nicht unterschätzt werden. Wer mit Steuergeldern gefördert wird, muss Rechenschaft ablegen. Hier stößt das agile 80/20-Prinzip vieler Start-ups an seine Grenzen. Gerade bei komplexen Förderstrukturen kann professionelle Unterstützung entscheidend sein.

Was muss sich ändern, damit Start-ups bessere Finanzierungsmöglichkeiten erhalten?

Philipp Nägelein: Mehr „Financial Literacy“ außerhalb der bekannten Start-up-Zentren ist dringend notwendig. Viele Gründerteams wählen die falsche Finanzierungsform oder verpassen Chancen, weil ihnen das Wissen über öffentliche und private Kapitalquellen fehlt. Hier braucht es mehr Aufklärung und gezielte Beratung.

Sophie Ahrens-Gruber: Deutschland muss mehr Anreize für institutionelle Investoren schaffen, in Venture Capital zu investieren. Der VC-Anteil am BIP liegt in Deutschland nur bei 0,047 Prozent – etwa 31 Prozent unter dem französischen Niveau und sogar über 50 Prozent unter dem britischen Anteil. In den USA ist der Anteil fünfzehn Mal höher (0,72 Prozent im Jahr 2019). Hier gibt es erheblichen Nachholbedarf.

Frau Dr. Ahrens-Gruber, Herr Dr. Nägelein – danke für die Insights

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland die E-Rechnungspflicht für alle Unternehmen, die mit öffentlichen Auftraggebern zusammenarbeiten. Das bedeutet, dass auch Selbständige, Gründer*innen oder Start-ups Rechnungen an öffentliche Einrichtungen ausschließlich in einem elektronischen Format übermitteln dürfen.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen alle Unternehmen, die Rechnungen an den Bund senden, diese im XRechnung-Format übermitteln. Seit dem 1. Januar 2025 gilt diese Regelung nun auch für alle öffentlichen Auftraggeber. Wer mit öffentlichen Institutionen zusammenarbeitet, ist also gesetzlich verpflichtet, dieses Format zu nutzen.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2025 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2025 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Die Hürden sind hoch

Leasing-Gesellschaften machen oft einen Bogen um Gründer. Dennoch kann Leasing in Einzelfällen interessant sein. Für wen die Finanzierungsform in Frage kommt.

Es gibt kaum ein Wirtschaftsmagazin, das nicht regelmäßig über Leasing berichtet. In den Artikeln werden meist die Vorteile dieser Finanzierungsform gepriesen: Als einer der großen Vorteile gilt, dass Leasing Steuern spart, weil die Raten als Betriebsausgaben voll absetzbar sind. Außerdem erscheinen die Leasing-Gegenstände nicht in der Bilanz des Unternehmers, was wiederum der Eigenkapitalquote und dem Verschuldungsgrad zugutekommt.

Als Pluspunkt gilt ferner, dass Leasing die Abhängigkeit von Kreditinstituten verringert und dem Leasing-Nehmer ein breiterer finanzieller Handlungsspielraum zur Verfügung steht. Auch das Argument, mit Leasing sei man immer auf dem neuesten Stand der Technik, weil man alle paar Jahre ein neues Produkt erhält, wird meist als Vorteil aufgeführt. Vor allem aber spricht der „Pay-as-you-earn-Gedanke“ fürs Leasing, also die Tatsache, dass die Leasing-Raten parallel zur Nutzung des Gegenstands anfallen, sodass sich das Objekt quasi selbst finanziert.

Franchise-Nehmer relevant

Das ist alles richtig. Und doch ist es nur die halbe Wahrheit. Denn Leasing ist nicht per se das beste Finanzierungsinstrument. Den Vorteilen stehen auch Nachteile wie beispielsweise relativ hohe Kosten entgegen. Und es ist schon gar nicht für jeden das Instrument der Wahl. Denn eine Gruppe von Unternehmern wird fast gänzlich vom Leasing ausgeschlossen: Gründer. „Für Existenzgründer ist Leasing eine eingeschränkte Option“, sagt Frank Hagmann, Geschäftsführer der UVW-Leasing GmbH im badischen Ettlingen. „Wir finanzieren Gründer selten und wenn, dann nur unter bestimmten Voraussetzungen.“ Die größten Chancen auf eine Leasing-Finanzierung hätten Franchise-Nehmer. „Franchise-Nehmer lehnen wir selten ab“, sagt Hagmann. „Allerdings müssen wir vom Franchise-Konzept überzeugt sein.“ Das ist zum Beispiel der Fall, wenn der Franchise-Geber bereits mehrere Standorte erfolgreich betreibt bzw. von einem Franchise-Nehmer betreiben lässt.

So wie etwa die Enchilada Franchise GmbH mit Sitz in Gräfelfing bei München. Mit rund 100 Betrieben zählt die Gruppe nach eigenen Angaben zu den erfolgreichsten Unternehmen im Bereich der Erlebnis- und Freizeitgastronomie in Deutschland. Eines der neuesten Häuser ist das „Enchilada“ in Bruchsal. Im Oktober 2012 wurde es von Geschäftsführer Frederik Nagel eröffnet. Franchise-Nehmer Nagel gehört zu den Gründern, für die Leasing eine Option ist – und der sich für die Zusammenarbeit mit der UVW-Leasing entschieden hat. „Ich brauchte Kapital in Höhe eines sechsstelligen Betrags“, sagt der 24-Jährige. Ein Großteil sei in Form von Gesellschafterdarlehen bereitgestellt worden. Den Rest, einen fünfstelligen Betrag, habe er per Leasing finanziert.

Dies ist ein Auszug aus einem aktuellen Artikel unseres Print-Objekts StartingUp:

Den vollständigen Artikel lesen Sie in der aktuellen StartingUp - Heft 04/13 - ab dem 07. November 2013 im Handel oder jederzeit online bestellbar in unserem Bestellservice-Bereich

Was sind NFTs und wie werden sie in Zukunft gehandelt werden?

Von NFTs ist derzeit vielfach die Rede. Immer wieder begegnet man Berichten von Menschen, die angeblich in kurzer Zeit eine Menge Geld durch den NFT-Handel erworben haben. Wir wollen uns an dieser Stelle einmal anschauen, was NFTs eigentlich sind und wie sie gehandelt werden können.

Was ist eigentlich ein NFT?

Die Abkürzung NFT steht für „Non-Fungible Token“. Die Bezeichnung non-fungible weist darauf hin, dass es sich um einen einzigartigen Token handelt, welcher nicht austauschbar ist. Somit stehen NFTs beispielsweise im Gegensatz zur bekannten Kryptowährung Bitcoin. Ein Bitcoin ist „fungible“, das heißt, er ist austauschbar und kann ganz einfach gegen einen anderen Bitcoin ausgetauscht werden, ohne dass deswegen eine Wertänderung eintritt. Auch unsere „normalen“ Währungen sind austauschbar. Wenn wir einen Euro haben, bleibt der Wert gleich, auch wenn wir ihn durch einen anderen Euro austauschen.

NFTs sind dagegen mit digitalen Inhalten verknüpft und deswegen Unikate. Sie können beispielsweise mit Erstausgaben von Büchern oder seltenen Sammelkarten verknüpft werden. Wenn ein NFT also ausgetauscht wird, ist er mit einem anderen Inhalt verknüpft und dementsprechend kann sich dann auch der Wert verändern.

Auf brokerdeal.de kannst du dich über verschiedene NFTs informieren und auch Antworten finden, wenn du dir die Frage stellst „welche NFTs kaufen?“

Die Funktionsweise von NFTs

Die Grundlage für NFTs bildet die Blockchain. Dadurch können Besitzer sicher und eindeutig identifiziert werden. In den meisten Fällen bildet die Ethereum-Blockchain die Basis für NFTs.

Die Besonderheit der Ethereum-Blockchain ist, dass auf ihr nicht nur Tokens gespeichert werden können, sondern auch noch weitere Funktionalitäten dafür. Dies ist über die sogenannten Smart Contracts möglich, ohne die man nicht mit NFTs handeln kann. Die Ethereum-Blockchain ist also besonders geeignet für NFTs, da auch die dazugehörigen individuellen Informationen auf ihr gespeichert werden. Es entsteht ein digitales Original. So kann man mit NFTs Musik, Sammlerstücke, Bilder und viele weitere Dinge sammeln oder auch damit handeln.

Wie sieht die Zukunft von NFTs aus?

Eigentlich gibt es NFTs bereits seit 2014. Der Durchbruch ließ allerding etwas auf sich warten, denn erst seit 2021 sind die Tokens plötzlich in aller Munde.

Seit letztem Jahr stellen NFTs den größten Krypto-Trend dar und es gibt einen richtigen Hype darum. Laut Experten-Prognosen sollen die Non-fungible Tokens in diesem Jahr schließlich in den Mainstream kommen.

Allerdings gibt es auch hier ein paar Punkte, die man als Käufer von NFTs beachten sollte. So stellt der Kauf auch immer ein gewisses Risiko dar, denn sobald die Nachfrage an einem Objekt zurückgeht, kann der Wert des entsprechenden NFT ganz schnell in den Keller rutschen. Außerdem solltest du wissen, dass du durch den Kauf eines NFTs allein noch nicht unbedingt ein Eigentumsrecht am jeweiligen Wert-Objekt hast. Es ist nämlich so, dass im Grunde jeder NFTs herstellen und damit handeln kann. Deshalb ist es immer wichtig, dass du dich als Käufer genau über das Objekt und dessen Wert informierst, bevor du NFTs kaufst.

Eine weitere Schwierigkeit könnte auf dich zukommen, wenn du NFTs wieder verkaufen willst. Die Marktliquidität dafür ist derzeit noch nicht wirklich hoch und es kann dementsprechend schwierig sein, einen Käufer zu finden. Womit wir wieder beim Thema risikobehaftete Investition wären.

Wo kann man NFTs handeln?

Für den Handel mit NFTs musst du dich auf einer Plattform anmelden, auf der das möglich ist. Derzeit gibt es schon einige Handelsplätze, auf denen das möglich ist und es werden sicher noch einige dazukommen.

Auch die Geschäftsfelder von NFT-Handelsplätzen haben sich bereits vergrößert. So gibt es bereits Kryptobörsen mit NFT-Marktplatz, an denen die non-fungible Tokens als Kreditsicherheit geboten werden.

Wie bereits erwähnt basieren die meisten NFTs auf der Ethereum-Blockchain. Das bedeutet, dass auch die Kryptowährung Ether als bevorzugtes Zahlungsmittel dafür gilt. Oft ist also das Vorhandensein eines Ethereum-Wallet eine Voraussetzung für den NFT-Handel. Du musst also vorher Ether erwerben. Dies machst du wiederum über einen Onlinebroker, der diese im Angebot hat.

Einsatzbereiche von NFTs

Die Einsatzbereiche von NFTs sind vielfältig und es gibt quasi keine Grenzen dafür. Mittlerweile werden schon viele Ereignisse, Items und auch Gegenstände als non-fungible Tokens gehandelt.

Auch virtuelle Dinge können damit gehandelt werden. So kommen sie beispielsweise schon vielfach in Videospielen zum Einsatz, um damit virtuelle Währungen, Avatare, Waffen und Skins damit zu kaufen oder zu verkaufen. Auch für Videos, Musik, legendäre Momente aus dem Sport oder anderen Bereichen oder wertvolle Sammelkarten kommen die Tokens zum Einsatz.

Falls du dich jetzt fragst, ob mit NFTs auch reale Güter gehandelt werden können: ja, das ist möglich. Es werden auch gefragte Güter wie Autos, Designerschuhe, Immobilien und so weiter tokenisiert.

Steuern sparen leicht gemacht: Die besten Tipps für Gründer

Das Buchhaltungs-ABC für Unternehmer: Alles, was Sie beachten müssen, wenn Sie eine Firma gründen und Steuern sparen möchten. Jetzt lesen und starten!

Steuern sparen als Gründer: Von Altersvorsorge bis Zehn-Tage-Regel

Wer sich selbstständig gemacht hat, weiß, dass jede gewonnene Freiheit mit einer neuen Pflicht einhergeht. Zwar muss man sich nicht mehr mit einem anstrengenden Chef oder nervigen Urlaubssperren herumschlagen, dafür wartet aber ein Berg an Rechnungen und Steuerrechtsparagraphen. Für Gründer eines Unternehmens birgt der erste Jahresabschluss einige unwillkommene Überraschungen – meist sind die steuerlichen Abzüge doch höher als gedacht. Aber Selbstständigkeit muss nicht zwingend teuer sein. Vielmehr kommt es vor allem auf die richtige Buchführung an. Je nachdem, wie Sie Ihre Finanzen verwalten, können Sie auch als Gründer eine beachtliche Menge an Steuern sparen.

Dieser Ratgeber verrät, mit welchen einfachen (und völlig legalen) Tricks Sie den größten Gewinn aus Ihrem Unternehmen ziehen – von „A“ wie Altersvorsorge bis „Z“ wie Zehn-Tage-Regel.

Altersvorsorge versteuern

Gerade in der Anfangsphase machen sich Selbstständige oft wenig Gedanken um den Ruhestand und ihre Altersvorsorge. Aber ein frühzeitiger Weitblick lohnt sich – und zwar nicht nur für die Zukunft, sondern auch für die Gegenwart. Denn: Investitionen in die Altersvorsorge verhelfen Firmengründern zu steuerlichen Ersparnissen. Zu solchen Investitionen gehören Zahlungen an folgende Institutionen:

- private Rentenversicherung für Freiberufler (auch „Rürup“-Rente genannt)

- gesetzliche Rentenversicherung

- berufsständische Versorgungswerke

- landwirtschaftliche Alterskassen

All diese Beiträge können Sie als „Sonderausgaben“ in der Einkommenssteuererklärung bis zu einer gewissen Summe geltend machen. Für das Kalenderjahr 2017 lag die Höchstsumme für Alleinstehende bei circa 23.000 Euro. Nachdem Sie sich eine eigene Existenz aufgebaut haben, macht es also Sinn, jährlich einen entsprechenden Betrag einzuzahlen und sich entsprechende Vergünstigungen zu sichern.

Betriebsausgaben erhöhen

Dieser Steuerspartipp scheint so simpel und offensichtlich, dass ihm viele Unternehmer zu wenig Beachtung schenken. Generell zieht das Finanzamt nicht den gesamten Umsatz, sondern den tatsächlichen Gewinn in Betracht. Den Gewinn ermitteln Selbstständige in der Steuerklärung über die sogenannte Einnahmen-Überschuss-Rechnung, kurz EÜR. Dabei gilt die Formel:

Betriebseinnahmen – Betriebsausgaben = Gewinn

Ergo: Je höher die Betriebsausgaben, desto niedriger der Betrag, den das Finanzamt als Maßstab für Ihre Steuerabgaben verwendet. Deshalb sollten Sie genau prüfen, welche Aufwendungen Sie unter dieser Kategorie verbuchen können. Zu Betriebsausgaben zählen unter anderem:

- Miete für geschäftliche Räumlichkeiten

- Einrichtung und Arbeitsmaterialien

- Kosten für Fortbildungsmaßnahmen

- Löhne und Gehälter für Personal

- Fahrtkosten (30 Cent pro Kilometer für jede einfache Fahrt zwischen Arbeits- und Wohnort)

Achten Sie jedoch auf die jeweiligen Höchstbeträge pro Kalenderjahr. Sog. geringfügige Wirtschaftsgüter (GWG), d.h. Kleininvestitionen in einzelne Gegenstände wie Telefone, Drucker oder Kaffeemaschinen, können Sie bis zu einem Bruttobetrag von 952 Euro komplett ansetzen. Teurere Anschaffungen müssen Sie dagegen über mehrere Jahre hinweg abschreiben.

Übrigens gibt es sogar die Möglichkeit, Geschenke als Betriebsausgaben abzusetzen. Dazu gehören firmeninterne Aufmerksamkeiten zu Weihnachten genau wie Benzingutscheine. Auch mit Präsenten für Personen außerhalb des Betriebes können Sie als Gründer Steuern sparen. Dabei schreibt das Finanzamt normalerweise eine jährliche Höchstgrenze von 35 Euro pro Person vor. Jedoch gilt diese Regel bei einigen teuren Geschenken nicht, beispielsweise:

- Preise im Rahmen von Gewinnspielen

- Kondolenzgeschenke

- Spargutscheine von Kreditunternehmen

In solchen Fällen dürfen Sie die entstandenen Kosten in vollem Umfang ansetzen.

Betriebsvorrichtungen gesondert abschreiben

Wenn Sie in Ihrem Büro Umbauarbeiten durchführen lassen, geben Sie auch diese Kosten in Ihrer Steuererklärung an. Dabei unterscheidet das Finanzamt jedoch zwischen zwei Kategorien:

- Kosten für Baumaßnahmen am Gebäude selbst:

- Diese müssen Unternehmer über einen Zeitraum von 33 Jahren abschreiben.

- Kosten für Betriebsvorrichtungen: Dazu gehören Anlagen, die nicht Teil des Gebäudes an sich sind und separat eingebaut werden, beispielsweise Maschinen, Ladeneinbauten oder Raumklimatisierung. Kosten für diese Vorrichtungen müssen Sie maximal 15 Jahre lang abschreiben.

Auch hier gilt: Je länger die Abschreibung insgesamt dauert, desto weniger sparen Gründer Steuern ein. Daher sollten Sie bei der Baufirma immer mindestens zwei getrennte Rechnungen anfordern: Eine für Arbeiten am Gebäude und eine für Betriebsvorrichtungen.

Investitionsabzugsbetrag nutzen

Bei der Steuererklärung kommt es nicht nur darauf an, welche Ausgaben Sie angeben, sondern vor allem, wann Sie dies tun. Generell müssen Unternehmer größere Anschaffungen linear abschreiben. Das bedeutet, dass Sie über einen längeren Zeitraum jedes Jahr einen gleichbleibenden Betrag absetzen, bis die Gesamtsumme versteuert ist. Diese Regelung bringt aus Unternehmersicht oftmals Nachteile: Während Sie die hohen Rechnungen sofort bezahlen, erhalten Sie die steuerlichen Vergünstigungen unter Umständen erst drei Jahrzehnte später.

In dieser Hinsicht bietet der sog. Investitionsabzugsbetrag (IAB) einen Vorteil für kleinere und mittlere Betriebe. Dank dieser Regelung können Sie nämlich für das laufende Geschäftsjahr Anschaffungen absetzen, die in der aktuellen Inventur noch gar nicht verzeichnet sind. Das funktioniert folgendermaßen:

1. Sie haben im Vorjahr nicht mehr als 100.000 Gewinn erwirtschaftet.

2. Sie planen für die nächsten drei Jahre Investitionen.

3. Sie setzen 40 Prozent der voraussichtlichen Ausgaben für diese Investitionen bereits in diesem Kalenderjahr ab.

Der Investitionsabzugsbetrag erweist sich vor allem in den ersten Jahren nach der Gründung als eine wirksame Methode, um Höchstbeträge für Abschreibungen gezielt auszunutzen und dadurch Steuern zu sparen.

Kleinunternehmerregelung wahrnehmen

Generell sind alle Unternehmen verpflichtet, eine Umsatzsteuer (umgangssprachlich „Mehrwertsteuer“) zu erheben. Dabei müssen sie für alle Leistungen einen gewissen Prozentsatz zusätzlich in Rechnung stellen und direkt ans Finanzamt überweisen. Das heißt, selbst wenn das Geld noch nicht auf Ihrem Konto eingegangen ist, müssen Sie bereits die Umsatzsteuer abführen. Solche Vorauszahlungen lassen sich allerdings unter bestimmten Umständen vermeiden. Kleinere Unternehmen, die im Jahr einen Umsatz unter 600.000 Euro bzw. Gewinn unter 60.000 Euro erzielen, dürfen die Ist-Versteuerung anwenden. Dabei zahlen sie die Umsatzsteuer erst dann ans Finanzamt, wenn der Kunde die jeweilige Rechnung tatsächlich beglichen hat.

Darüber hinaus können Sie dank der Kleinunternehmerregelung umsatzsteuerliche Abgaben vollständig umgehen, wenn die folgenden Kriterien zutreffen:

1. Ihr Umsatz lag im vergangenen Jahr unter 17.500 Euro

2. Ihr Umsatz wird im laufenden Jahr nicht über 50.000 Euro liegen.

Laut Paragraph §19 des Umsatzsteuergesetzes (UStG) sind alle Betriebe, die diese Voraussetzungen erfüllen, von der Umsatzsteuerpflicht befreit. In diesem Fall bleibt ihnen ein erhebliches Maß an bürokratischem Aufwand erspart. Daher sollten Sie zu Beginn genau planen, zu welchem Zeitpunkt Sie die Gründung Ihrer Firma anmelden. Je später im Jahr Sie dies tun, desto leichter wird es, beim ersten Jahresabschluss die Obergrenze von 17.500 Euro nicht zu überschreiten.

Rückstellungen bilden

Dieses Verfahren funktioniert ähnlich wie der Investitionsabzugsbetrag: Indem Unternehmensgründer vorausschauend kalkulieren, sparen sie Steuern für das laufende Geschäftsjahr. Unter „Rückstellungen“ versteht man Ausgaben, die zwar schon abzusehen sind, aber bei denen noch unklar ist, wie hoch sie ausfallen bzw. wann sie vollständig gezahlt werden. Dies ist beispielsweise der Fall, wenn zum Jahresende Reparaturen im Büro anstehen, aber die Handwerker ihre Arbeiten nicht bis Dezember abschließen können. Solche ungewissen finanziellen Verpflichtungen können Sie frühzeitig beim Finanzamt geltend machen. Dafür müssen Sie lediglich eine Begründung für die ungewisse Verbindlichkeit vorlegen und die Höhe der Rückstellung „nach bestem Gewissen“ schätzen.

Sonderabschreibungen erstellen

Kleine und mittelständische Unternehmen (KMU) können laut §7 des Einkommenssteuergesetzes außerdem von der Sonderabschreibung Gebrauch machen. Normalerweise müssen Sie Investitionen über 1000 Euro gemäß der linearen Abschreibung über mehrere Jahre verteilt von der Steuer absetzen. Allerdings existiert auch hier eine Ausnahme: Solange Ihr Gewinn im vergangenen Geschäftsjahr eine Grenze von 100.000 Euro nicht überschreitet, steht Ihnen eine Sonderabschreibung von 20 Prozent zu. Das bezieht sich auf alle beweglichen Wirtschaftsgüter, die Sie bis zu 90 Prozent für geschäftliche Zwecke nutzen. Wenn Sie beispielsweise einen Laptop für 1500 Euro kaufen, können Sie davon 300 Euro sofort abschreiben. Das Gleiche gilt für größere Anschaffungen wie Firmenwägen oder Maschinen.

Zehn-Tage-Regel beachten

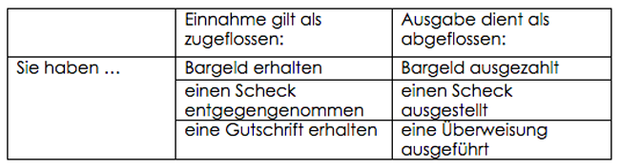

Laut dem Zu- und Abflussprinzip gelten Zahlungen steuerrechtlich nur für das Geschäftsjahr, in dem Sie tatsächlich vollzogen wurden. Demnach zählt eine Einnahme als „zugeflossen“, sobald Sie der Empfänger entgegengenommen hat. Ebenso ist eine Ausgabe „abgeflossen“, wenn der Sender eine Transaktion abgeschlossen hat. Woran Sie das konkret festmachen können, zeigt die folgende Tabelle:

Dabei spielt es keine Rolle, ob die Gegenleistung für eine Zahlung noch aussteht. Auch Vorauszahlungen müssen Sie für das Kalenderjahr ansetzen, in dem Sie abgeschlossen wurden. Allerdings ermöglicht die 10-Tage-Regel ein gewisses Maß an Flexibilität. Bei regelmäßig wiederkehrenden Ausgaben, die kurz vor Jahresende oder kurz nach Jahresbeginn stattfinden, macht das Finanzamt eine Ausnahme. „Kurz“ steht hierbei für einen Zeitraum von maximal 10 Tagen. Dadurch haben Gründer etwas mehr Spielraum, um die Jahresbilanz gezielt zu regulieren und somit Steuern zu sparen.

Berater-Honorare kalkulieren

Welches Honorar sollte beziehungsweise muss ich für meine Beratungsleistungen fordern, um meinen Lebensunterhalt zu finanzieren? Das fragen sich viele Unternehmensberater gleich welcher Couleur – insbesondere solche, die erst vor kurzer Zeit den Schritt in die Selbstständigkeit wagten. Wir geben konkrete Hilfestellung.

Generell gilt: Sie können für Ihre Beratungsleistungen jeden Preis fordern. Also zum Beispiel einen Stunden- oder Tagessatz von 5, 50, 500, 5.000 oder gar 50.000 Euro. Niemand macht Ihnen diesbezüglich irgendwelche Vorschriften. Doch angenommen, Sie würden für eine einstündige Beratung zum Beispiel nur 5 Euro verlangen? Dann könnten Sie hiermit vermutlich nicht Ihren Lebensunterhalt finanzieren – außer Sie leben wie Diogenes in einer Tonne. Und wenn Sie hierfür 50.000 Euro verlangen würden? Dann hätten Sie vermutlich keine Kunden – außer Sie hießen zum Beispiel Mark Zuckerberg und Ihren potenziellen Klienten würde sozusagen das Geld aus den Ohren quellen.

Folgende Fragen sollten Sie sich stellen, um realistische Honorare kalkulieren zu können:

Frage 1: Welchen Umsatz will, muss ich erzielen?

Doch Sie sind nicht Mark Zuckerberg. Also stehen Sie vor der Herausforderung, einen Preis für Ihre Beratungsleistungen zu fixieren, der es Ihnen ermöglicht, den Umsatz zu erzielen, den Sie zum Finanzieren Ihres Lebensunterhalts brauchen, und bei dem Sie noch ausreichend Kunden finden, trotz Ihrer vielen Mitbewerber.

Hier einige Tipps, wie Ihnen dies als (relativer) Newcomer im Markt mittelfristig gelingt. Angenommen Sie möchten pro Monat einen Brutto-Erlös, also ein zu versteuerndes Einkommen von 5.000 Euro erzielen. Dann sollten Sie hierzu zunächst den Betrag addieren, den Sie als Selbstständiger Monat für Monat für Ihre Krankenversicherung bezahlen müssen und den Sie in Ihre Altersvorsorge investieren möchten. Also sagen wir beispielsweise 1.500 Euro/Monat. Hierzu sollten Sie dann noch Ihre monatlichen Büro- und Administrationskosten (Miete, IT, Telefon, Steuerberater usw.) addieren – also zum Beispiel 1.500 Euro, womit wir bei einer Zwischensumme von 8.000 Euro wären.

Doch damit sind wir noch nicht am Ende. Denn gerade in der Phase des Auf- und Ausbaus Ihrer Unternehmung müssen Sie auch Geld in Ihr Marketing und in Ihre Werbung investieren. Außerdem wollen Sie sich als echter Profi vermutlich in einem gewissen Umfang weiterbilden. Also addieren wir zu der Zwischensumme nochmals 1.000 Euro, so dass wir auf einen Endbetrag von ca. 9.000 Euro gelangen, den Sie Monat für Monat erwirtschaften müssen, um ein zu versteuerndes Einkommen von 4.500 Euro zu erzielen.

Frage 2: Wie viele Beratungstage kann ich pro Monat maximal fakturieren?

Wie viel muss, um dieses Ziel zu erreichen, ein Beratungstag beziehungsweise eine Beratungsstunde bei Ihnen kosten? Das können Sie, wie folgt ausrechnen. Ausgangspunkt ist, dass ein Monat im Schnitt nur 18 Arbeitstage hat. Auf diese Zahl kommt man, wenn man von der Zahl von 30 Tagen/Monat, die Wochenenden, die Feiertage, die Urlaubstage und eventuell noch einen Weiterbildungs- oder Krankheitstag/Monat abzieht.

Und wie viele Tagessätze können Sie als Berater, der seine Leistungen beispielsweise in Tagessätzen abrechnet, maximal pro Monat fakturieren? Mehr als neun Beratertage sind dies bei Beratern, die ohne ein größeres Backoffice arbeiten, im Monatsschnitt meist nicht. Denn neben Ihrer eigentlichen Beraterarbeit müssen Sie gerade in der Aufbauphase Ihrer Unternehmung auch noch Zeit für administrative Tätigkeiten, für die Konzeptentwicklung fürs Marketing, für die Akquise von Kunden usw. aufwenden. Und auch die Reisezeiten sollten Sie nicht unterschätzen.

Unterm Strich bedeutet dies: Sie müssen pro Beratungstag ein Honorar von 1.000 Euro erzielen, um einen monatlichen Umsatz von 9.000 Euro zu erwirtschaften.

Keine Dumping-Preise – auch nicht bei schlechter Auslastung

Neun Beratertags pro Monat fakturieren – das ist für die meisten Berater in der Start- und Aufbauphase ihrer Unternehmung, wenn ihre Bekanntheit in ihrer Zielgruppe noch recht niedrig ist und sie noch wenig Kunden haben, eher unrealistisch – außer sie arbeiten sozusagen als „Sub-Unternehmer“ für andere Beratungsunternehmen.

Daraus folgt für fast alle Newcomer im Beratungsunternehmen: Sie sollten entweder ein gewisses finanzielles Polster haben oder bereit sein, einen Kredit aufzunehmen, um ihre Existenzgründung und den Aufbau ihrer Unternehmung zu finanzieren (wie dies auch fast alle Existenzgründer tun, die eine Imbissbude oder ein Café eröffnen). Und: Sie sollten bereit sein, für einen Zeitraum von zwei, drei Jahren überdurchschnittlich viel und lange zu arbeiten, selbst wenn sie in dieser Zeit nur ein recht „mickriges“ Einkommen erzielen (ebenso wie fast alle anderen Existenzgründer) – bis ihr Unternehmen im Markt einigermaßen etabliert ist.

Auf keinen Fall sollten Sie als (relativer) Newcomer Ihre Leistung jedoch unter dem Preis anbieten, den Sie erzielen müssen, um den angestrebten monatlichen Umsatz zu erzielen (außer Sie möchten oder müssen als „Berufseinsteiger“ noch Felderfahrung im Beraten sammeln) – selbst wenn Sie dann nur ein, zwei Kunden haben. Investieren Sie Ihre freie Zeit lieber in den Aufbau Ihrer Bekanntheit und Ihres Beziehungsnetzwerks zu den Milieus, in denen sich Ihre Zielkunden bewegen. Denn Ihre Leistung hat ihren Wert. Und wenn Sie mit Dumping-Preisen im Markt agieren, dann erreichen Sie Ihr Ziel mindestens 9.000 Euro Umsatz/Monat nie. Denn dann haben Sie irgendwann zwar eigentlich ausreichend viele Kunden. Doch leider sind diese daran gewöhnt, dass Sie sozusagen der „billige Jakob“ unter den Beratern sind.

Das heißt: Sie akzeptieren zähneknirschend zwar kleine Preisanpassungen – sagen wir zum Beispiel von 500 auf 600 Euro, wenn sie mit Ihrer Leistung zufrieden sind. Doch keinesfalls sind sie bereit, für ein- und dieselbe Leistung statt 500 Euro plötzlich 1.000 oder gar 1.500 Euro pro Tag zu bezahlen. Das heißt: Sie werden ein Billiganbieter sein und bleiben.

Fröhliche Steuerfreiheit überall

So gelingt die betriebliche Weihnachtsfeier steueroptimiert.

Egal ob Produktion, Investition, Mitarbeiterakquise oder ganz allgemein die Stimmung im Betrieb, für viele Unternehmen erwies sich 2024 als herausforderndes Jahr. Selbst Global Player greifen zum Rotstift, um an allen Ecken und Enden Kosten einzusparen. Auch die Budgets für Weihnachtsfeiern und Geschenke bleiben nicht verschont. Bereits 2023 kam es hier zu massiven Kürzungen, teilweise wurden die vorweihnachtlichen Feierlichkeiten sogar ganz gestrichen.

Für die Belegschaft stellt dies nicht gerade eine Anerkennung ihrer harten Arbeit dar, sondern gibt ihr eher das Gefühl, einen unnötigen Kostenpunkt darzustellen – angesichts des allgegenwärtigen Fachkräftemangels ein potenziell fatales Signal. Arbeitgeber, die sich trotz Inflation und Kostensteigerungen darum bemühen, ihren Mitarbeitenden mit Wertschätzung zu begegnen und diese konkret in Form von Zuwendungen auszudrücken, sollten darauf achten, einen guten Mittelweg zwischen Sparkurs und Opulenz einzuschlagen. Denn fallen die Kosten für Weihnachtsfeier und Co. zu hoch aus, steht schnell das Finanzamt vor der Tür und will ein Stück vom Kuchen abhaben.

Süßer die Freibeträge nie klingen

Steuerrechtlich betrachtet zählt eine Betriebsfeier nach § 19 Absatz 1 Satz 1 Nummer 1a Einkommensteuergesetz (EStG) zu den sogenannten Ereignissen mit gesellschaftlichem Charakter. Damit gelten die Kosten, die der Arbeitgeber für ein solches Event aufwendet, aufseiten des Arbeitnehmers als Einkünfte aus nicht-selbstständiger Arbeit, die entsprechend versteuert werden müssen – allerdings nur, wenn die Ausgaben pro Feier und Beschäftigten sich insgesamt auf mehr als 110 Euro belaufen. Diese Kosten setzen sich ganz klassisch aus Essen und Getränken, aber auch Punkten wie Raummiete, Transport und Übernachtungen zusammen – eben alles, was zur Durchführung einer Feier benötigt wird. Dabei ist es unerheblich, ob die Aufwendungen sich einzelnen Arbeitnehmern individuell zuordnen lassen oder ob es sich um einen rechnerischen Anteil am Gesamtvolumen handelt.

Überschreiten die Kosten pro Mitarbeiter den Freibetrag, müssen sie die Differenz als geldwerten Vorteil in ihrer Einkommensteuererklärung aufführen. Alternativ kann der Arbeitgeber stattdessen gemäß § 40 Absatz 2 Nummer 2 EStG die Steuer mit einem pauschalen Steuersatz von 25 Prozent pro Mitarbeiter entrichten. Bei einer Weihnachtsfeier, die pro Person 150 Euro kostet, müssen also 40 Euro versteuert werden, was für den Arbeitgeber eine zusätzliche Belastung von 10 Euro ergibt.

Allerdings hat das Unternehmen auch die Möglichkeit, generell die Steuern für eine Betriebsfeier zu übernehmen, sodass die Abgaben auf die Gesamtkosten erhoben werden anstatt auf die Anteile einzelner Beschäftigter. Diese Regelung greift jedoch nur für maximal zwei Betriebsevents im Jahr. Bei drei oder mehr Veranstaltungen gelten die überzähligen als voll steuerpflichtig ohne Freibeträge. Jedoch kann die Firma frei entscheiden, auf welche zwei der Feiern die Freibeträge entfallen sollen, und muss sich nicht an die chronologische Reihenfolge halten. Für die größtmögliche Steuerersparnis erweist es sich daher als sinnvoll, Freibeträge auf die insgesamt teuersten Events anzuwenden.

So kommet, ihr Begleitpersonen

Lädt die Chefetage zum Weihnachtsessen ein, erweist es sich als durchaus üblich, wenn Mitarbeitende ihre Partner zu dem Event mitbringen – vorausgesetzt, die Einladung erlaubt ein „Plus eins“. Nehmen allerdings betriebsfremde Personen teil, gelten leicht abgewandelte Regeln bezüglich der Besteuerung. Bis 2014 konnten Unternehmen, um die steuerliche Belastung zu berechnen, die Kosten für eine Firmenveranstaltung ganz unkompliziert durch die Anzahl der Gäste teilen, denen allen jeweils ein Freibetrag von 110 Euro zustand. So blieb das gemütliche Beisammensein auch mit Freunden und Familienangehörigen steuerfrei.

Seit 2015 allerdings ist dies per Gesetz nicht mehr gestattet. Nun dürfen Kosten nur noch und ausschließlich betriebszugehörigen Personen zugeordnet werden. In der Praxis bedeutet dies: Wenn ein Unternehmen seine 70 Beschäftigten zur Weihnachtsfeier einlädt, 30 von ihnen eine Begleitperson mitbringen und die Gesamtkosten sich auf 10.000 Euro belaufen, ergibt das einen Pro-Kopf-Betrag von 100 Euro. Diejenigen Mitarbeiter, die ohne „Plus eins“ gekommen sind, liegen damit unterhalb des Freibetrags. Wer jedoch jemanden mitgebracht hat, dem werden auch die Kosten für den zusätzlichen Gast zugewiesen, sodass 30 der Beschäftigten auf einen Betrag von 200 Euro kommen. Damit müssen sie auf 90 Euro Lohnsteuer entrichten.

Alle Jahre wieder abgabenfrei

Möchte sich ein Betrieb besonders großzügig zeigen und der Belegschaft zusätzlich zur Weihnachtsfeier auch noch kleine Geschenke zukommen lassen, kommt es dabei steuerrechtlich auf das Timing und den Anlass an. Überreicht der Arbeitgeber das Präsent während des weihnachtlichen Events, fließt dessen Wert ebenfalls in den verfügbaren Freibetrag mit ein. Solange die Gesamtkosten dabei unter den veranschlagten 110 Euro bleiben, sind sowohl Feier als auch das Geschenk steuer- und sozialabgabenfrei. Liegt der Wert jedoch darüber, greifen die oben bereits genannten Vorgaben. Erfolgt die Geschenkübergabe abgekoppelt von einer etwaigen Veranstaltung, gilt die Zuwendung gemäß § 8 Absatz 1 Sätze 2 und 3 EStG ebenfalls als Teil der Einkünfte, denn dazu zählen auch „zweckgebundene Geldleistungen, nachträgliche Kostenerstattungen, Geldsurrogate und andere Vorteile, die auf einen Geldbetrag lauten“.

Es gibt allerdings eine Freigrenze für derartige Schenkungen durch den Arbeitgeber, geregelt in § 8 Absatz 2 Satz 11 EStG. Dieser besagt, dass Sachbezüge außer Ansatz bleiben, „wenn die sich nach Anrechnung der vom Steuerpflichtigen gezahlten Entgelte ergebenden Vorteile insgesamt 50 Euro im Kalendermonat nicht übersteigen“. Dieser Betrag wird jährlich an die Entwicklung der Verbraucherpreise angepasst. Ist das Geschenk jedoch mehr wert, fällt wieder Lohnsteuer an. Übernimmt der Betrieb diese notwendige Zahlung, greift laut § 37b EStG ein pauschaler Steuersatz von 30 Prozent. Einmal angewendet, gilt dieselbe Regelung für alle innerhalb eines Kalenderjahres gewährten Geschenke bis zu einem Wert von 10.000 Euro. Um Steuern einzusparen, sollten Unternehmen also bestenfalls Weihnachtsgeschenke und -feier für die Mitarbeiter miteinander verbinden, um sowohl von einem höheren Freibetrag als auch von einem niedrigeren Pauschsteuersatz zu profitieren.

Der Autor Prof. Dr. Christoph Juhn ist Professor für Steuerrecht, Steuerberater und besitzt einen Master of Laws. Seine Schwerpunkte in der Gestaltungsberatung liegen auf Umwandlungen und Umstrukturierungen, Unternehmen- und Konzernsteuerrecht, internationalem Steuerrecht, Unternehmenstransaktionen (M&A), Beratung für Berater sowie der laufenden Steuerberatung. 2015 gründete er die JUHN Partner GmbH und 2017 die JUHN BESAU GmbH Außerdem betreibt der Steuerprofi unter @juhnsteuerberater einen erfolgreichen YouTube-Kanal.

Umsatzsteuer auf Rechnungen: So geht’s

Steuer-Know-how für Gründer*innen: Diese Anforderungen hast du zu erfüllen, um Rechnungen mit ausgewiesener Umsatzsteuer korrekt und effizient zu verwalten.

Die Anforderungen an Rechnungen mit ausgewiesener Umsatzsteuer sind hoch. Unternehmen, die innerhalb der Europäischen Union und über sie hinaus agieren, müssen diese Regularien unbedingt verstehen. Da es in den EU-Ländern unterschiedliche Vorschriften gibt und die elektronische Rechnungsstellung immer mehr an Bedeutung gewinnt, zählt es zum Pflichtprogramm, sich über die neuesten Vorgaben auf dem Laufenden zu halten. Nur so können sich Unternehmen vor Strafen schützen und einen reibungslosen Zahlungsverkehr gewährleisten.

Umsatzsteuer auf Rechnungen: Definition

Bei der Umsatzsteuer (USt.) handelt es sich um eine Verbrauchssteuer. Sie wird auf den Mehrwert erhoben, der bei der Lieferung von Waren und Dienstleistungen entsteht. Im Wesentlichen handelt es sich um eine Steuer auf den Wertzuwachs eines Produkts oder einer Dienstleistung, der sich innerhalb der Lieferkette von dem/der Hersteller*in bis zum/zur Endverbraucher*in bildet. Das System der Umsatzsteuer ist als selbstregulierender Mechanismus konzipiert: Jede(r) Teilnehmer*in der Lieferkette erhebt Umsatzsteuer auf seine/ihre Verkäufe und zahlt wiederum Umsatzsteuer auf eigene Einkäufe. Die Differenzen erhalten die Steuerbehörden.

Umsatzsteuer entsteht auf jeder Stufe der Lieferkette, einschließlich Produktion, Vertrieb und Endverkauf. Das stellt sicher, dass die Steuer schrittweise auf der Grundlage des Mehrwerts auf jeder Stufe erhoben wird. Unternehmen erheben die Umsatzsteuer im Auftrag der Regierung (Ausgangsumsatzsteuer), wenn sie Waren oder Dienstleistungen verkaufen. Sie zahlen auch Umsatzsteuer (Vorsteuer), wenn sie Waren oder Dienstleistungen von anderen Firmen erwerben.

Unternehmen können in der Regel die auf ihre Einkäufe erhobene Umsatzsteuer zurückfordern. Das gleicht die Umsatzsteuer, die sie auf Verkäufe erheben, zumindest teilweise aus. Letztlich trägt der/die Endverbraucher*in die Kosten für die Umsatzsteuer, da sie im Endverkaufspreis der Waren und Dienstleistungen enthalten ist.

Welche Rechnungen sind umsatzsteuerpflichtig?

Ob Rechnungen umsatzsteuerpflichtig sind, hängt von verschiedenen Faktoren ab. Folgende Punkte sollten die Verantwortlichen berücksichtigen:

- Gewerbeanmeldung: Falls ein Unternehmen für die Umsatzsteuer registriert ist, muss es in der Regel Umsatzsteuer auf alle Verkäufe verlangen. Diese Pflicht besteht häufig ab einem bestimmten Umsatz.

- Art der Waren oder Dienstleistungen: Nicht alle Waren und Dienstleistungen unterliegen der Umsatzsteuer. Einige Artikel können steuerbefreit sein, mit dem Nullsatz belegt werden oder einem ermäßigten Satz haben, zum Beispiel Grundnahrungsmittel, Gesundheits- und Bildungsdienstleistungen.

- Geografische Lage: Die Umsatzsteuerregelungen unterscheiden sich von Land zu Land. In der Europäischen Union ist die Umsatzsteuer beispielsweise bis zu einem gewissen Grad harmonisiert, doch die Mitgliedstaaten wenden unterschiedliche Steuersätze und Steuerbefreiungen an. Außerhalb der EU verfügen Länder wie Kanada und Australien über eigene Systeme, die USA treiben zum Beispiel keine Umsatzsteuer auf Bundesebene ein, sondern eine Verkaufssteuer.

- Internationale Transaktionen: Grenzüberschreitende Transaktionen können die Anforderungen an die Umsatzsteuer verkomplizieren. Exportierte Waren sind oft steuerfrei, sodass keine Umsatzsteuer anfällt – Importe hingegen können der Umsatzsteuer unterliegen.

Anforderungen an Rechnungen laut UStG.

Das Ausstellen von Rechnungen mit ausgewiesener Umsatzsteuer spielt für Unternehmen eine extrem wichtige Rolle, um die Einhaltung der Steuergesetze zu gewährleisten. Damit Rechnungen mit ausgewiesener Umsatzsteuer in Europa Gültigkeit besitzen, müssen sie bestimmte Angaben enthalten. Die Anforderungen können von Land zu Land leicht variieren, aber im Allgemeinen muss eine Rechnung mit ausgewiesener Umsatzsteuer folgende Informationen enthalten:

- Rechnungsdatum: Datum der Ausstellung.

- Rechnungsnummer: Eine fortlaufende Nummer, die die Rechnung identifiziert.

- Angaben zum/zur Verkäufer*in: Name, Adresse und Umsatzsteuer-Identifikationsnummer des Lieferanten.

- Angaben zum/zur Käufer*in: Name, Adresse und ggf. Umsatzsteuer- Identifikationsnummer der/des Kund*in.

- Eine detaillierte Beschreibung der gelieferten Waren oder Dienstleistungen.

- Die Menge der gelieferten Waren oder der Umfang der erbrachten Dienstleistungen und der Stückpreis ohne USt.

- Der für Waren oder Dienstleistungen zu zahlende Gesamtbetrag ohne USt.

- Der für Waren oder Dienstleistungen geltende Umsatzsteuersatz (z. B. Normalsatz, ermäßigter Satz).

- Gesamtbetrag der zu zahlenden Umsatzsteuer.

- Der zu zahlende Gesamtbetrag einschließlich Umsatzsteuer.

- Zahlungsbedingungen: Die Zahlungsbedingungen, einschließlich des Fälligkeitsdatums.

- Bankverbindung der/des Lieferant*in für die Zahlung, falls zutreffend.

- Alle anwendbaren Rabatte oder Nachlässe.

Zusätzlich zu den Standardangaben müssen Rechnungen in Deutschland das Datum des Steuerzeitpunkts enthalten, also das Datum, an dem die Waren oder Dienstleistungen geliefert wurden.

Rechnungen in Frankreich müssen in französischer Sprache ausgestellt werden und spezifische Formulierungen für steuerbefreite Transaktionen enthalten, etwa „Exonération TVA du CGI“ für steuerbefreite Lieferungen.

Rechnungen in Italien müssen den „Codice Fiscale“ (italienische Steuernummer) sowohl des Lieferanten als auch der/des Kund*in beinhalten, wenn es sich bei diesem/dieser um ein italienisches Unternehmen handelt.

Vereinigtes Königreich: Die Vorschriften werden von der britischen Steuerbehörde (HMRC) verwaltet und durch die Änderungen nach dem Brexit beeinflusst.

EU: Geregelt durch die Umsatzsteuerrichtlinie der EU, wobei jeder Mitgliedstaat die Richtlinie durch nationale Gesetze umsetzt.

Schweiz: Reguliert durch die Eidgenössische Steuerverwaltung (ESTV) mit spezifischen Mehrwertsteuervorschriften und -sätzen.

Verschiedene Arten von Rechnungen mit Umsatzsteuer

Um die Vorschriften einzuhalten und die Umsatzsteuer zurückfordern zu können, müssen Unternehmen sicherstellen, dass ihre Rechnungen alle erforderlichen Informationen enthalten. Es existieren unterschiedliche Arten von Umsatzsteuerrechnungen für verschiedene Geschäftswerte und Szenarien, deshalb müssen Firmen unbedingt wissen, welche Rechnungsart zu welcher Geschäftstransaktion passt.

Vollständige Umsatzsteuerrechnung

Eine vollständige Umsatzsteuerrechnung (oft als „Standardrechnung” bezeichnet) enthält alle oben genannten Angaben. Sie ist in der Regel für B2B-Transaktionen und alle Verkäufe erforderlich, bei denen der/die Kund*in die Umsatzsteuer zurückfordern muss.

Vereinfachte Umsatzsteuerrechnung

Eine vereinfachte Rechnung kann für kleinere Transaktionen zum Einsatz kommen. Sie enthält weniger Details als eine vollständige Rechnung und wird in der Regel für Verkäufe im Einzelhandel und andere kleine Transaktionen unter einem bestimmten Wert verwendet. Sie muss lediglich den Namen und die Adresse des Unternehmens, das Datum, eine Beschreibung der Waren oder Dienstleistungen, den zu zahlenden Gesamtbetrag einschließlich Umsatzsteuer und den Umsatzsteuerbetrag enthalten.

Modifizierte Umsatzsteuerrechnung

Die modifizierte Rechnung enthält zusätzliche Details oder Anpassungen, die auf spezifischen Gegebenheiten oder Anforderungen der Branche basieren. Dabei kann es sich um eine Variante der vollständigen Rechnung mit ausgewiesener Umsatzsteuer handeln, die zur Erfüllung spezifischer Compliance- oder Branchenstandards dient. Sie kann zusätzliche Daten wie Kund*innenreferenznummern, Projektcodes oder Vertragsdetails enthalten. Sie kommt in einzelnen Branchen oder für spezielle Geschäftsvorgänge zum Einsatz, die zusätzliche Informationen erfordern.

Bestimmungen zur Umsatzsteuer in Europa

Die Regelungen zur Umsatzsteuer in Europa sollen Einheitlichkeit gewährleisten, aber auch nationale Abweichungen zulassen. Der Brexit hat für britische Unternehmen, die mit der EU Handel treiben, eine neue Komplexität mit sich gebracht – und erfordert erhebliche Anpassungen bei der Umsatzsteuerabrechnung und -berichterstattung.

Reverse Charge: Umsatzsteuer in EU-Mitgliedstaaten

Die Umkehrung der Steuerschuldnerschaft ist eine Methode zur Vereinfachung der Abrechnung der Umsatzsteuer bei grenzüberschreitenden Geschäften in der EU und soll Umsatzsteuerbetrug bekämpfen. Die Umkehrung der Steuerschuldnerschaft kommt bei risikoreichen Waren und Dienstleistungen (z.B. Bauleistungen, Mobiltelefone) zum Zug, um Umsatzsteuerbetrug innerhalb eines Mitgliedstaats zu verhindern. In diesem Fall trägt der/die Kund*in und nicht der/die Lieferant*in die Verantwortung für die Umsatzsteuer.

Bei grenzüberschreitenden Geschäften zwischen Unternehmen, die in verschiedenen EU-Mitgliedstaaten der Umsatzsteuer unterliegen, geht die Verantwortung für die Meldung der Umsatzsteuer von dem/der Verkäufer*in auf den/die Käufer*in über. Der/die Lieferant*in berechnet keine Umsatzsteuer, sondern vermerkt auf der Rechnung, dass die Umkehrung der Steuerschuldnerschaft gilt.

Der/die Käufer*in muss die Umsatzsteuer in der Steuererklärung angeben und sie somit als Ausgangs- und Vorsteuer selbst berechnen. Beim grenzüberschreitenden Warenverkehr innerhalb der EU stellt der/die Verkäufer*in eine Rechnung ohne Umsatzsteuer aus und gibt an, dass die Umkehrung der Steuerschuldnerschaft gilt.

Der/die Käufer*in meldet die Umsatzsteuer so, als hätte er/sie die Waren selbst geliefert. Deshalb kann er/sie sie häufig gleichzeitig zurückfordern, sodass keine Nettosteuerzahlung anfällt. Für Dienstleistungen gelten ähnliche Regeln. Erbringt ein Unternehmen in der EU Dienstleistungen für eine Firma in einem anderen EU-Land, muss der/die Empfänger*in gemäß dem Reverse-Charge-Verfahren die Mehrwertsteuer im eigenen Land abrechnen.

Steuern digitalisieren: Vorschriften zur Umsatzsteuer mit E-Invoicing erfüllen