Aktuelle Events

Kredite für Gründer

Welche Kredite eignen sich für den Start in die Selbständigkeit und was sollen Gründer im Vorfeld der Beantragung wissen und beachten?

Die Geschäftsidee steht – nun stellt sich nur noch die Frage, wie sie finanziert werden kann. Verschiedene Förder- und Finanzierungsprogramme stehen für Gründer zur Verfügung – doch häufig schreckt allein die Fülle an Möglichkeiten von einer intensiveren Betrachtung ab. Abhängig von Geschäftsidee und Gründungsvorhaben können unterschiedliche Arten der Finanzierung in Anspruch genommen werden. Die Frage ist nur: Welche ist die Passende?

Die Gründungsfinanzierung: Eigenkapital vs. Kredit

Ob als Handwerker oder Mediengestalter – wer sich selbstständig machen möchte, benötigt zur Umsetzung des eigenen Traums meist ein gewisses Startkapital. Sobald dieses vorhanden ist, können sich Gründer voll und ganz auf ihr Vorhaben konzentrieren und ihre Geschäftsidee umsetzen. Die erste Frage, die man sich als Existenzgründer daher stellen sollte, ist: Kann die Idee mithilfe von eigenen finanziellen Mitteln umgesetzt werden oder wird fremdes Kapital benötigt?

Entscheidet sich der Gründer für Eigenkapital, ist er zwar niemandem gegenüber verpflichtet. Er hat aber auch bei Zahlungsengpässen deutlich weniger liquide Mittel zum Ausgleich – die Möglichkeit einer Gründungsfinanzierung durch die Bank als „Finanzspritze“ ist in dieser Lage eher unwahrscheinlich, da die Bonität zu gering ist. Entscheidet sich der Gründer für Kredite, hat er auf lange Sicht zwar eine Verpflichtung gegenüber dem Kreditgeber. Gleichzeitig eröffnet er sich damit aber von Anfang an eine überschaubare Zahlungslast aufgrund einer festgelegten Kreditlaufzeit. Eventuelles Eigenkapital kann dann zum Beispiel bei unvorhergesehenen finanziellen Engpässen als Sicherheit im Vorfeld bereits als möglicher Türöffner für einen positiven Kreditbescheid dienen.

Was ist vor der Kreditaufnahme zu bedenken?

Können die Zinslast sowie die Raten von den monatlichen Einnahmen des jungen Unternehmens ausgeglichen werden, steht einer Kreditaufnahme nichts im Weg. Denn damit kann sich ein Gründer das langfristige Wachstum seines Unternehmens sichern und es gleichzeitig wettbewerbsfähig machen. Doch bevor ein Kredit für eine Existenzgründung aufgenommen werden kann, sollte sich der Gründer über folgende Punkte im Klaren sein:

- Was ist die Geschäftsidee?

- Gibt es einen Businessplan?

- Wo soll das Geschäftskonto eröffnet werden?

- Wie viel Kapital wird benötigt?

- Welche monatlichen Umsätze sind geplant?

- Wie hoch können die Kreditraten demnach ausfallen?

Welche Kredite stehen für Gründer zur Auswahl?

Abhängig von der Höhe des benötigten Kredits, gibt es für Gründer verschiedene Modelle für die Finanzierung des Unternehmens. Dazu gehören neben Mikrokrediten für Personen, die von der Bank keine Finanzierung bewilligt bekommen, staatliche Förderprogramme, private Beteiligungsgesellschaften und reguläre Darlehen durch Finanzinstitute. Wer den Entschluss für eine Existenzgründung gefasst hat, sollte sich mit der Existenzgründungsberatung auseinandersetzen. Diese Beratung erfolgt durch einen Coach und die Kosten werden oftmals sogar von den Ländern gefördert.

Mögliche Kredite für Gründer im Überblick:

Kontokorrentkredit

Der Kontokorrentkredit für das Geschäftskonto eignet sich für kurzfristige Laufzeiten. Ähnlich dem Dispositionskredit – kurz Dispo – für Privatkonten handelt es sich um eine Kreditlinie, die flexibel für eventuelle finanzielle Engpässe in Anspruch genommen werden kann. Die Höhe des Kredits beträgt meist einen Monatsumsatz.

Investitionskredit

Hierunter versteht man Bankkredite, die zur Finanzierung von Investitionen für das Unternehmen dienen. Sie sind zweckgebunden, können daher einen günstigen Zinssatz bieten und haben eine Laufzeit über mehrere Jahre – abhängig von den vereinbarten Raten.

Mikrokredit

Erhält ein Unternehmer aus den unterschiedlichsten Gründen keinen Kredit von der Bank, gibt es die Möglichkeit, einen Mikrokredit zu beantragen. Bis zu einer Höhe von 20.000 Euro und mit einem relativ hohen Zinssatz wird dieser über Gründungszentren, Unternehmensberatungen oder die Bundesländer vergeben.

Günderzuschuss

Ist die Bank von einer Unternehmensidee überzeugt, kann sie für den Gründer Fördermittel aus verschiedenen Förderprogrammen für Gründer und kleine bis mittlere Unternehmen beantragen. Unter anderem gibt es dabei auch rückzahlungsfreie Zuschüsse oder tilgungsfreie Anlaufzeiten.

Private Kreditaufnahme

Eine weitere Möglichkeit besteht darin, einen privaten Kreditgeber zu finden. Hierbei vergeben nicht die Banken, sondern Privatpersonen das Geld.

Voraussetzungen für eine Kreditvergabe

Gründer stellen für Kreditgeber bei einer Kreditvergabe aufgrund einer mangelnden Geschäftshistorie grundsätzlich ein großes Risiko dar. Da sie kein regelmäßiges Einkommen beziehungsweise keine regulären Einkommensnachweise oder einen Arbeitsvertrag vorweisen können, fehlt dem Geldgeber die Sicherheit bei einer eventuellen Zahlungsunfähigkeit. Um dennoch bei Banken und anderen Kreditgebern im richtigen Licht zu erscheinen, können sich kompetente Gründer bereits vor einem Bankgespräch gut vorbereiten und einige Dinge abklären:

Der Businessplan

Ohne ihn geht gar nichts. Ein gut ausgearbeiteter und seriöser Businessplan ist die Grundlage für eine Kreditvergabe durch Banken und andere Kreditinstitute. Und auch für den Gründer selbst bietet die Ausarbeitung dieses Plans Vorteile: Er muss sich intensiv mit seinem Unternehmen auseinandersetzen und ist so für ein Gespräch beim Kreditgeber bestens gewappnet. TIPP: Auch ein gut ausgearbeiteter Lebenslauf in Bezug auf die berufliche Vita erleichtert dem Geldgeber bereits die Entscheidung für einen Kredit.

Eigenkapital

Wer ein gewisses Eigenkapital vorweisen kann, hat für eine Kreditvergabe bereits bessere Karten. Dieses wertet die Bank nämlich als Sicherheit und berechnet zudem mit großer Wahrscheinlichkeit einen geringeren Zinssatz für den Kredit.

Bonität

Eine gute Bonität – also eine positive Schufa- oder Creditreform-Auskunft – ist Voraussetzung für die Bewilligung eines Kredits. So besteht für die Geldinstitute eine größere Glaubwürdigkeit, dass der ausgezahlte Betrag auch tatsächlich zurückgezahlt wird.

Weitere Sicherheiten

Als weitere Sicherheiten für Kreditgeber dienen auch Bürgschaften oder Kapitallebens- oder private Rentenversicherungen. Damit kann sich der Gründer zudem bessere Konditionen für einen Kredit durch zum Beispiel niedrigere Zinssätze aushandeln.

Fazit

Damit die großartige Idee eines Gründers Wirklichkeit werden kann, sollte dieser sich in jedem Fall vorab einen Businessplan, eine Kostenaufstellung sowie einen Finanzplan erstellen. Mit dieser Übersicht ist es einfacher, sowohl die Finanzierungsart als auch die Höhe des benötigten Fremdkapitals festzulegen. Eine professionelle Kreditberatung bzw. Vorbereitung erleichtert zudem die Entscheidungshilfe und kann helfen, langfristig bares Geld zu sparen.

Die Autorin Inga Symann studierte an der Gottfried Wilhelm Leibniz Universität in Hannover, hat zwei Jahre in der Werbebranche und mehr als zehn Jahre in der Unternehmenskommunikation eines großen Wohlfahrtsverbandes gearbeitet. Seit 2016 ist sie als Texterin und Lektorin selbstständig und schreibt regelmäßig Ratgebertexte im Fachgebiet Kredite.

Diese Artikel könnten Sie auch interessieren:

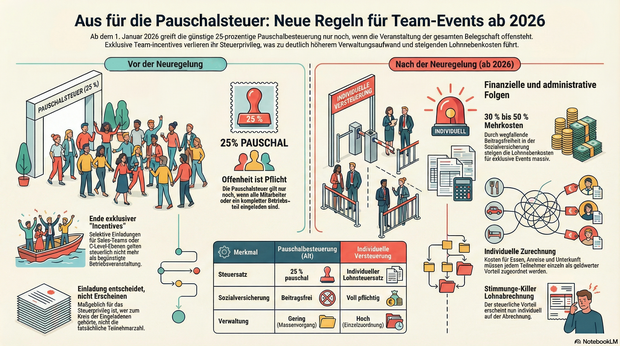

Teures Nachspiel: Pauschalsteuer für exklusive Team-Events fällt weg

Seit dem 1. Januar 2026 gelten verschärfte Regeln für Firmenveranstaltungen. Mit dem Steueränderungsgesetz hat der Gesetzgeber ein beliebtes Schlupfloch geschlossen: Die günstige Pauschalbesteuerung greift nur noch, wenn wirklich alle Mitarbeiter eingeladen sind. Für Start-ups, die auf Team-Incentives und Offsites setzen, bedeutet das nicht nur höhere Kosten, sondern vor allem mehr Bürokratie.

Wer in diesem Jahr ein Offsite für das Sales-Team plant oder ein exklusives „Coder-Retreat“ in den Alpen buchen will, sollte das Budget neu kalkulieren. Der Gesetzgeber hat zum Jahreswechsel auf eine rechtsprechungsfreundliche Auslegung des Bundesfinanzhofs (BFH) reagiert und die Zügel spürbar angezogen. Die bisherige Praxis, auch Events für geschlossene Kreise pauschal mit 25 Prozent zu versteuern, ist damit Geschichte.

Gesetzgeber kassiert BFH-Urteil

Hintergrund der Neuregelung ist ein „Korrektiv“ der Politik. Der BFH hatte in der Vergangenheit entschieden, dass auch Feiern mit begrenztem Teilnehmerkreis als Betriebsveranstaltung gelten können. Dies ermöglichte es Unternehmen bislang, die vereinfachte Pauschalsteuer auch für Department-Events oder Founder-Offsites anzuwenden.

Diese weite Auslegung widerspricht jedoch nach Ansicht des Gesetzgebers dem ursprünglichen Sinn der Pauschalierung nach § 40 Abs. 2 EStG. Das Ziel der Regelung sei die Vereinfachung von Massenvorgängen – und das setze voraus, dass die Veranstaltung der gesamten Belegschaft offensteht.

„Der BFH hat den Begriff der Betriebsveranstaltung sehr weit ausgelegt. Nach dieser Rechtsprechung konnten auch exklusive Feiern pauschal besteuert werden, obwohl nur ein kleiner Kreis eingeladen war“, erklärt Gabriele Busch, Steuerberaterin bei Ecovis in Nürnberg.

Wer nicht alle einlädt, zahlt voll

- Die neue Marschroute ist klar: Die 25-Prozent-Pauschalsteuer ist ab sofort an die Offenheit der Teilnahme gekoppelt.

- Die Regel: Die Veranstaltung muss allen Beschäftigten des Unternehmens oder eines klar abgegrenzten Betriebsteils offenstehen.

- Das Detail: Entscheidend ist nicht, wer tatsächlich kommt, sondern wer kommen durfte.

Sobald eine Einladung von vornherein selektiv ausgesprochen wird – etwa das „Sales-Dinner“ nach einem erfolgreichen Quartal oder das strategische Wochenende nur für die C-Level-Ebene – entfällt das Steuerprivileg. Zwar gelten solche Events lohnsteuerlich weiterhin als Betriebsveranstaltung, doch die finanzielle Begünstigung wird gestrichen.

Bürokratie-Falle für schlanke Strukturen

Für Gründer*innen wiegt der Wegfall der Pauschalierung doppelt schwer. Zum einen erhöht sich die Steuerlast, zum anderen entsteht ein erheblicher Verwaltungsaufwand, der gerade in schlanken Organisationen ohne große HR-Abteilung schmerzt.

Bisher sorgte die Pauschalsteuer dafür, dass die Aufwendungen beitragsfrei in der Sozialversicherung blieben und nicht individuell zugeordnet werden mussten. Dieser „Clean-Cut“ ist bei geschlossenen Team-Events nun vorbei.

Die Konsequenzen für die Administration:

- Individuelle Zurechnung: Die Kosten (Essen, Anreise, Unterkunft) müssen jedem teilnehmenden Mitarbeiter einzeln als geldwerter Vorteil zugerechnet werden.

- Sozialversicherungspflicht: Der Vorteil wird voll sozialversicherungspflichtig.

- Stimmungs-Killer Lohnabrechnung: Die Beträge tauchen auf der individuellen Lohnabrechnung der Mitarbeiter auf – was bei reinen „Belohnungs-Events“ oft zu Irritationen führt, wenn plötzlich Steuern auf das Firmenessen anfallen.

Fazit: Incentives neu denken

Die Neuregelung trifft die Start-up-Kultur, in der Teamevents oft gezielt als Incentive eingesetzt werden, besonders hart. Wer weiterhin exklusive Events für einzelne Teams durchführen möchte, muss sich auf höhere Lohnnebenkosten (ca. 30 bis 50 % Aufschlag durch Sozialabgaben) und komplexere Abrechnungsprozesse mit dem Steuerberater einstellen.

„Arbeitgeber sollten bestehende Konzepte für Betriebsfeiern überprüfen und rechtzeitig anpassen“, rät Expertin Busch. Nur durch eine vorausschauende Planung lassen sich böse Überraschungen bei der nächsten Lohnsteuerprüfung – und schlechte Stimmung im Team – vermeiden.

Deine Checkliste zur rechtssicheren Eventplanung

Nutze diese Liste VOR jeder Buchung, damit du später keinen Stress mit dem Finanzamt oder der Lohnbuchhaltung bekommst.

Phase 1: Der Teilnehmerkreis (dein wichtigster Checkpoint)

Das ist ab sofort der entscheidende Hebel. Hier legst du fest, ob es teuer oder günstig wird.

- Zielgruppe definieren: Wer ist eingeladen?

- Option A: Die gesamte Belegschaft (Alle).

- Option B: Ein klar abgegrenzter Betriebsteil (z. B. „Alle aus der Filiale X“ oder „Das ganze Lager-Team“).

- Option C: Ein selektiver Kreis (z.B. „Nur High-Performer“, „Sales-Team nach Zielerreichung“, „C-Level“).

- Check „Offenheit“: Hatte wirklich jede(r) aus Gruppe A oder B theoretisch die Chance teilzunehmen? (Denk dran: Es geht ums „Dürfen“, nicht ums „Kommen“).

- Entscheidung:

- Bei A oder B: Pauschalsteuer (25 %) möglich. -> Alles entspannt.

- Bei C: Keine Pauschalierung. -> Volle Steuer- und Sozialversicherungspflicht.

Phase 2: Budgetierung (Kostenwahrheit)

Wenn du dich für Exklusivität (Option C) entschieden hast, musst du neu rechnen.

- Kosten pro Kopf ermitteln: Gesamtkosten (Location, Essen, Drinks, Anreise, Hotel) geteilt durch Anzahl der Teilnehmer.

- Bei „Exklusiv-Events“ (Option C):

- Hast du ca. 30–50 % Puffer für Lohnnebenkosten eingeplant? (Arbeitgeberanteile SV + Übernahme der Lohnsteuer).

- Hast du geklärt, ob die Firma die Lohnsteuer übernimmt (Netto-Lohn-Vereinbarung)? Damit das Event für deine Kollegen netto kostenlos bleibt.

- Freibetrag checken: Liegen die Kosten (bei offenen Events, A & B) unter 110 Euro pro Nase? (Falls ja: steuerfrei. Falls nein: Der übersteigende Betrag kann pauschaliert werden – aber nur, wenn das Event „offen“ war).

Phase 3: Dokumentation (Sichere dich ab)

Damit du bei der nächsten Lohnsteuerprüfung entspannt bleibst.

- Einladung speichern: Archiviere die Einladungs-Mail oder den Aushang. Das ist dein Beweis, an wen sich das Event gerichtet hat (Nachweis der „Offenheit“).

- Teilnehmerliste führen: Schreib genau auf, wer wirklich da war.

- Zuordnung für die Payroll:

- Bei offenen Events: Gesamtsumme und Teilnehmerzahl reichen meist.

- Bei exklusiven Events: Erstelle eine Liste, die jedem Kollegen exakt seine Kosten zuordnet (Wer hatte das Einzelzimmer? Wer ist Bahn gefahren?).

Phase 4: Interne Kommunikation & HR

Vermeide Frust im Team und in der Personalabteilung.

- Payroll briefen: Schick die Infos (Liste, Kosten, Art des Events) vor dem Abrechnungslauf an die Lohnbuchhaltung. Nicht erst danach!

- Kollegen informieren (nur bei exklusiven Events): Falls die Versteuerung auf der Gehaltsabrechnung auftaucht (selbst wenn die Firma zahlt, sieht man das oft als „durchlaufenden Posten“), sag den Leuten vorher Bescheid: „Auf eurer Abrechnung steht Posten X – keine Sorge, das kostet euch netto nichts, muss aber steuerlich draufstehen.“

Die Steuer-Ampel für deine Planung

Fundraising-Plattform Tokenize.it startet eigenen Sekundärmarkt für Handel mit Start-up-Beteiligungen

Tokenize.it ermöglicht Start-ups digitale Unternehmensbeteiligung per Blockchain an Investor*innen oder Mitarbeitende, ohne dass diese ins Handelsregister als Gesellschafter eingetragen werden oder Stimmrechte erhalten.

Mit der Eröffnung eines eigenen Sekundärmarkts erreicht Tokenize.it einen weiteren Meilenstein seiner Roadmap. Auf diesem Zweitmarkt können die auf der Plattform an Investor*innen ausgegebenen virtuellen Anteile an Start-ups jederzeit in Form von direkten P2P-Transaktionen zwischen Investor*innen gehandelt werden – die Start-ups können dabei selbst entscheiden, ob ihre virtuellen Anteile auf dem Sekundärmarkt handelbar sind oder nicht.

In Zeiten, in denen Börsengänge und Exits immer seltener werden, bietet sich Investor*innen so die Möglichkeit, unabhängig von einem Exit oder Börsengang der Start-ups ihre Investments zu veräußern. Daraus ergibt sich für die Start-ups keine Nachteile, da es sich um virtuelle Anteile ohne Stimmrechte handelt und Investor*innen nicht Teil der Gesellschafter im Handelsregister sind. Durch die innovative Gestaltung der Genussrechte sind sie jedoch wirtschaftlich mit Gesellschaftern gleichgestellt.

Der Sekundärmarkt richtet sich an Investor*innen aus Deutschland und Österreich, die mit den Risiken von Early-Stage-Investments vertraut sind, und wird mit einer Anlagevermittlungslizenz betrieben. Teilnehmen können alle verifizierten Nutzer*innen, die das Onboarding erfolgreich abgeschlossen haben. Identitätsprüfung und Angaben zur Investmenterfahrung sind dabei Teil des Compliance-Prozesses. Bei jedem Handel fällt eine Transaktionsgebühr von zwei Prozent des Transaktionsvolumens an, die stets von dem/der Verkäufer*in der virtuellen Anteile getragen wird.

„Der Sekundärmarkt sendet ein klares Signal an die deutsche Start-up- und Investoren-Szene: Nach dem Fundraising ist jetzt auch der Handel mit Start-up-Beteiligungen endlich jederzeit und komplett digital möglich“, sagt Tokenize.it-CEO Christoph Jentzsch. „Ausgehend hiervon werden wir 2026 sukzessive neue Features für Investoren launchen, die alle darauf abzielen, dass Start-up-Investments wieder klar und einfach werden.“

Fundraising 3.0

Wie das Web3 eine transparente, offene und gemeinschaftliche Kapitalbeschaffung ermöglicht und damit die Grenzen traditioneller Finanzmärkte sprengt.

Immer weniger Start-ups erhalten Zugang zu traditioneller VC-Finanzierung. Stattdessen stolpern Gründer*innen und Innovator*innen über Hürden, die nicht in der Qualität ihrer Idee liegen, sondern in der Struktur des Systems. Klassisches VC gibt es oft nur für jene, die bestimmte Netzwerke mitbringen oder den richtigen Zeitpunkt treffen.

Genau hier setzt Web3 an – als Bewegung, die Fundraising neu denkt: Statt Kontrolle für wenige, rückt die Community in den Mittelpunkt. Fundraising 3.0 steht für eine transparente, offene und gemeinschaftliche Kapitalbeschaffung, die die Grenzen traditioneller Finanzmärkte sprengt.

Von Beethoven bis Blockchain – eine alte Idee neu belebt

Dass Projekte durch ihre Unterstützer*innen wachsen, ist kein Konzept des digitalen Zeitalters. Schon im 18. Jahrhundert suchte Ludwig van Beethoven Wege, seine Kompositionen unabhängig zu veröffentlichen – und erhielt dabei Hilfe seiner Zuhörenden, die den Druck seiner Werke vorfinanzierten. Jahrhunderte später, in den 1990er-Jahren, sammelte die britische Rockband Marillion Geld für ihre Tour durch die USA – lange bevor der Begriff Crowdfunding überhaupt existierte.

Heute, im Kontext von Web3, erfährt diese Idee eine technologische Evolution. Während Plattformen wie Kickstarter oder GoFundMe den Gedanken des gemeinschaftlichen Beitrags populär machten, geht Web3 weit darüber hinaus: Es ersetzt Mittelsmänner durch automatisierte Protokolle und verschiebt den Einfluss von dem/der Kapitalgebenden hin zur Community.

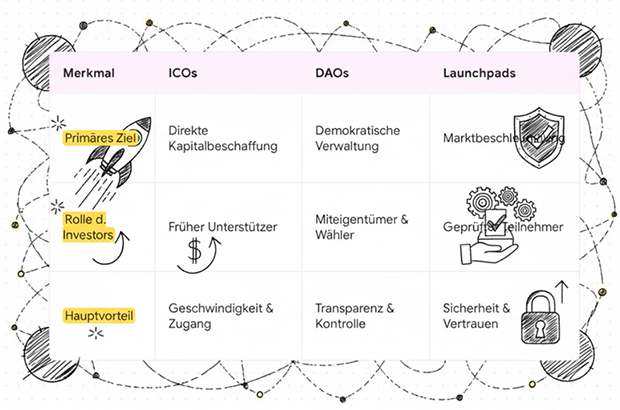

Die drei Säulen des neuen Fundraisings

Im Zentrum des Web3-Fundraisings stehen drei Modelle, die sich über Jahre etabliert und zur tragenden Struktur eines neuen Finanzökosystems entwickelt haben.

1. Initial Coin Offerings (ICOs)

ICOs markieren den Anfang der modernen, digitalen Kapitalaufnahme. Junge Kryptoprojekte verkaufen eigene Token – digitale Einheiten ihres Ökosystems – direkt an Investor*innen. Dadurch entfällt der Umweg über Venture-Capital-Fonds oder Angel-Investor*innen. Statt Anteile an einem Unternehmen erwerben Unterstützende Token, die ihnen Zugang, Stimmrechte oder spätere Wertsteigerungen sichern können. Viele große Namen dieser Branche – etwa Ethereum oder Ripple – starteten genau auf diese Weise.

Die Attraktivität dieser Idee liegt in der Unmittelbarkeit: Wer früh teilnimmt, profitiert im Erfolgsfall stark, während Gründer*innen schneller Kapital und auch Feedback erhalten.

2. Decentralized Autonomous Organizations (DAOs)

DAOs gehen über die reine Finanzierung hinaus. Sie sind eine Organisationsform, die vollständig gemeinschaftsbasiert funktioniert. Tokenhalter stimmen über Entwicklung, Ausgaben und strategische Entscheidungen ab. Damit entsteht nicht nur ein neues Governance-Modell, sondern eine demokratisierte Unternehmensstruktur: Gemeinschaft wird Miteigentum. An die Stelle zentraler Kontrolle tritt Transparenz. So werden etwa Betrugsrisiken reduziert, da Entscheidungsprozesse für alle sichtbar und überprüfbar sind. DAOs schaffen neue Formen von Verantwortung – nicht durch Hierarchie, sondern durch Partizipation.

3. LaunchpadsLaunchpads bilden die Brücke zwischen Idee und Markt. Betreiber*innen – meist etablierte Kryptobörsen – bieten Start-ups eine Plattform, um ihren Tokenverkauf zu organisieren. Neben technischer Infrastruktur und rechtlicher Sicherheit gibt es oft Marketinghilfe, Due-Diligence-Prüfungen und einen Community-Zugang. Launchpads dienen damit nicht nur der Kapitalbeschaffung, sondern fungieren als Accelerator, der Projekte auf ihre Marktfähigkeit vorbereitet. Für Investor*innen wiederum bieten sie strukturierte Auswahlverfahren und Transparenz, die Vertrauen schaffen

Blockchain-Technologie und Fundraising

Wie GmbH-Token das Fundraising für Start-ups vereinfachen.

Bitcoin und die Blockchain – Begriffe, die man heute alltäglich bei einem Spaziergang aufschnappen kann. Geht es um Token, gibt es bereits deutlich weniger Personen, die erklären können, worum es geht. Und bei ICOs zucken die meisten vermutlich nur noch mit den Schultern. Und doch sind es Token, die heute ermöglichen, dass man so einfach wie nie in Start-ups investieren kann. Und es waren ICOs, die uns gezeigt haben, dass die Zukunft des Fundraising auf der Blockchain basieren muss.

Warum das so ist, was die Handelbarkeit damit zu tun hat und wie Start-ups heute kontinuierlich Fundraising können – ganz ohne Notar –, erkläre ich dir im Folgenden. Bevor wir jedoch über das Hier und Jetzt reden können, bedarf es einer kleinen Geschichtsstunde, die uns zurück in das Jahr 2017 führt. Es ist die Blütezeit der ICOs. Aber was ist das eigentlich genau – ein ICO?

ICO – Blütezeit und Niedergang

ICO steht für „Initial Coin Offering“, was übersetzt in etwa so viel bedeutet wie „initiales Coin-Angebot“. Also der Zeitpunkt, zu dem ein Coin das erste Mal käuflich erworben werden kann – der Coin steht dabei für einen Token, also eine eigene Währung, die auf einer Blockchain basiert. Am besten kann man einen ICO mit einem Börsengang vergleichen – nur, dass der Börsengang eben auf der Blockchain stattfindet und die Investoren statt Aktien eben Token erwerben. Was viele damals noch nicht verstanden hatten: Die bei ICOs angebotenen Token waren fast ausschließlich Utility-Token, also Token, die nur einen Gutschein repräsentierten – keinerlei Stimmrechte, keinerlei Anteile an Gewinnen oder Exit-Erlösen. Die Ökonomie solcher Token basierte letztlich nur auf Angebot und Nachfrage. Ihr einziger wirklicher Nutzen wurde von den Blockchain-Start-ups bestimmt, die sie ausgegeben hatten.

Trotzdem sammelten Hunderte Blockchain-Projekte über ICOs insgesamt mehrere Milliarden US-Dollar ein. Telegram, der Messenger, erhielt etwa 1,7 Milliarden Dollar von Blockchain-Investoren. Andere Projekte wie etwa der Brave-Browser sammelten Multi-Millionen-Beträge in wenigen Sekunden ein! Teilweise hatten diese Start-ups nicht mehr vorzuweisen als ein Whitepaper – also einen Plan, wie ihr Produkt denn eines Tages aussehen soll. Dass so etwas langfristig nicht gut gehen konnte, ist klar. Ende 2018 war die ICO-Blase geplatzt. Die meisten Start-ups gibt es heute nicht mehr, die meisten Token sind völlig wertlos. Und selbst die Token der Projekte, die ein erfolgreiches Produkt gelauncht haben, liegen preislich oft weit unter den Preisen von 2017/2018. Der Niedergang der ICOs schadete damals dem Ansehen der Blockchain-Technologie in der Gesellschaft nachhaltig – verständlicherweise, schließlich verloren zahlreiche Investoren und Anleger ihr Geld. Es kristallisierte sich aber auch heraus, dass keine Technologie so gut für Fundraising geeignet war wie die Blockchain. Denn über die Blockchain konnte jeder von jedem Winkel der Welt aus in wenigen Sekunden mit dabei sein – auch mit kleinen Beträgen.

Das Beste aus zwei Welten kombiniert

Ganz anders funktioniert Fundraising heute in der traditionellen Welt. Start-up-Gründende arbeiten wochenlang schlaflos daran, eine Runde zu closen. Das bedeutet übersetzt: Investoren zu finden, sich mit allen gleichzeitig über die Bedingungen des Investments zu einigen und einen Termin zu finden, an dem alle beim Notar sein können (vorausgesetzt, es geht um Gesellschaftsanteile). Der Notartermin wiederum kostet meist einige tausend Euro; dazu kommen die Anwaltskosten zur Erstellung der Verträge. Anders als bei ICOs erhalten die Investoren aber auch keine Utility-Token, sondern echte Anteile, die sie am Erfolg des Start-ups beteiligen und ihnen Stimm- und Informationsrechte einräumen.

Die zwei Welten scheinen unterschiedlicher nicht sein zu können. Ich kenne sie als einer der ersten Mitarbeiter von Ethereum, Seriengründer und Business Angel von allen möglichen Blickwinkeln aus. Und doch kann man sie kombinieren. Genau das haben wir mit der Tokenize.it-Plattform geschafft – mit einer juristischen und einer technischen Innovation. Die technische Innovation habt ihr bereits kennengelernt: Sie ist ein Token, der auf der Ethereum-Blockchain basiert und den jedes Unternehmen auf der Plattform beim Fundraising an Investoren ausgibt. Anders als bei ICOs repräsentieren diese Token aber nicht nur einen Gutschein, sondern die juristische Innovation: ein spezielles Genussrecht.

Genussrechte als Möglichkeit zur Investition

Genussrechte stellen – genau wie Wandeldarlehen oder Gesellschaftsanteile – eine Möglichkeit dar, in Start-ups bzw. Unternehmen zu investieren. Anders als Gesellschaftsanteile sind sie relativ frei gestaltbar in ihren Konditionen. Sie beinhalten dabei zwangsweise keinerlei Stimmrechte, denn die Investoren werden durch sie nur Teil des wirtschaftlichen Cap Tables, nicht aber des Handelsregisters, in das jeder Investor, der Gesellschaftsanteile (und damit Stimmrechte) hält, durch einen Notar eingetragen werden muss.

Wir haben nun mit Tokenize.it ein Genussrecht gemeinsam mit der Anwaltskanzlei CMS so entwickelt, dass es Investoren wirtschaftlich mit Gesellschaftern gleichstellt. Wann immer also die Halter von Gesellschaftsanteilen profitieren (etwa durch einen Exit oder Dividendenzahlungen), profitieren auch die Genussrechts-Investoren. Dass Letztere keine Stimmrechte haben, klingt zunächst nach einem Nachteil, hat aber auch zwei wesentliche Vorteile für beide Seiten.

Denn dadurch müssen Genussrechts-Investoren keine Gesellschaftervereinbarungen unterschreiben (dies ist öfter notwendig, als man zunächst annehmen würde) – Startup und Investor haben dadurch deutlich weniger bürokratischen Aufwand. Meist hätten Familie, Freunde oder Business Angels sowieso nicht genug Anteile, um Entscheidungen signifikant zu beeinflussen. Außerdem bleibt das Startup so interessant für spätere Investments durch Venture-Capital-Fonds, denen es meist wichtig ist, dass so wenige Personen wie möglich im Handelsregistereintrag des Start-ups als Gesellschafter eingetragen sind (der Grund hierfür liegt im erhöhten Aufwand, der mit mehr stimmberechtigten Investoren ansteigt).

Ein weiterer – und der wesentliche – Vorteil: Für eine Investition über Genussrechte wird kein Notar benötigt, und das Start-up kann unsere Vertragsvorlagen nutzen und Anwaltsgebühren sparen. Das Ergebnis ist „kontinuierliches“ Fundraising. Denn die Gründerinnen und Gründer können nun jederzeit Investoren closen (auch mit kleinen Beträgen): auf Events, über Friends & Family oder einfach Webseitenbesucher über den Invest-Now-Button, der ebenfalls von uns bei Tokenize.it bereitgestellt wird. Fundraising lässt sich so endlich wirklich mit Sales vergleichen: Es wird komplett digital und ist kein einzelnes Event mehr im Jahr!

Der Autor Christoph Jentzsch ist achtfacher Vater, Serial Entrepreneur und Business Angel. Er gilt als einer der ersten Mitarbeiter der heute zweitgrößten Blockchain, Ethereum, und führte 2016 die zum damaligen Zeitpunkt weltweit größte Crowdinvesting-Kampagne durch (TheDAO).

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Fehler in der Buchhaltung frühzeitig erkennen

Wer die Buchhaltung zu Beginn unterschätzt, gerät schnell in einen Verwaltungsmodus, der auf Zuruf funktioniert – ohne System, ohne feste Abläufe. Genau dadurch entstehen typische Fehler wie fehlende Belege, verpasste Fristen oder falsch gebuchte Ausgaben. Häufig fehlt es nicht an Wissen, sondern an klaren Zuständigkeiten und verlässlichen Abläufen.

Buchhaltungsfehler entstehen nicht, weil Gründer unachtsam sind, sondern weil Prozesse oft unstrukturiert bleiben. Wer direkt Ordnung schafft, reduziert das Fehlerrisiko und stärkt die Zusammenarbeit mit Steuerberatern, Investoren oder dem Finanzamt.

Hier passieren in der Praxis die meisten Fehler

Gerade wenn die Buchhaltung ohne klare Struktur läuft, schleichen sich typische Stolperfallen ein – oft unbemerkt und mit spürbaren Folgen. An diesen Stellen schleichen sich typische Fehler besonders schnell ein:

- Private und geschäftliche Ausgaben werden über dasselbe Konto abgewickelt

- Belege fehlen, sind unvollständig oder werden nicht archiviert

- Umsatzsteuer wird falsch berechnet oder zu spät gemeldet

- Buchhaltung erfolgt ohne klare Struktur oder mit ungeeigneten Mitteln

- Verantwortlichkeiten und Routinen sind nicht definiert

Private und geschäftliche Ausgaben konsequent trennen

Ein häufiger Anfängerfehler ist die fehlende Trennung zwischen privaten und geschäftlichen Ausgaben. Was zunächst praktisch erscheint, führt im Alltag schnell zu unübersichtlichen Buchungen und steuerlichen Problemen.

Wer private Einkäufe über das Firmenkonto abwickelt oder geschäftliche Ausgaben vom Privatkonto bezahlt, erschwert die korrekte Verbuchung und läuft Gefahr, dass Betriebsausgaben bei einer Prüfung aberkannt und nachträglich besteuert werden. Ein typischer Fall ist etwa ein privat gekaufter Laptop, der nachträglich als Betriebsausgabe angesetzt wird – ohne nachvollziehbare Dokumentation lässt sich dieser Aufwand steuerlich nicht geltend machen.

Belege lückenlos und revisionssicher aufbewahren

Jede Buchung braucht einen nachvollziehbaren Beleg – das ist Grundlage für jede steuerliche Anerkennung. In der Praxis fehlen jedoch häufig Kassenzettel, digitale Rechnungen werden nicht systematisch erfasst oder Barbelege landen ungeordnet in Papierstapeln.

Die GoBD (Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form) verlangen eine revisionssichere Ablage. Das gilt auch für digital erfasste Belege. Diese müssen vollständig, nachvollziehbar und dauerhaft unveränderbar aufbewahrt werden. Wer darauf nicht achtet, riskiert bei einer Betriebsprüfung die Streichung betroffener Ausgaben.

Umsatzsteuer korrekt behandeln und Fristen zuverlässig einhalten

Viele Gründer entscheiden sich zunächst für die Kleinunternehmerregelung, ohne die Auswirkungen auf Rechnungsstellung und Steuerpflicht im Detail zu kennen. Ein häufiger Fehler besteht darin, dass Umsatzsteuer ausgewiesen wird, obwohl dafür keine Berechtigung vorliegt. In diesem Fall muss die Steuer dennoch abgeführt werden.

Rechnungen mit ausgewiesener Umsatzsteuer müssen zudem bestimmte Pflichtangaben enthalten, etwa den vollständigen Namen und die Anschrift des Leistungserbringers, eine fortlaufende Rechnungsnummer und den korrekten Steuersatz. Auch die regelmäßige Abgabe der Umsatzsteuer-Voranmeldung wird oft unterschätzt. Wer Termine verpasst, riskiert Mahngebühren oder Schätzungen seitens des Finanzamts – und das bereits im ersten Jahr.

Buchhaltungssoftware gezielt einsetzen

Viele Gründer beginnen mit einfachen Tabellen oder handschriftlichen Notizen. Diese Methoden reichen aber schnell nicht mehr aus. Sie erhöhen die Fehleranfälligkeit und erschweren die Zusammenarbeit mit dem Steuerberater erheblich.

Digitale Buchhaltungstools bieten eine echte Entlastung. Sie ermöglichen automatische Belegzuordnung, eine integrierte Bankanbindung und aussagekräftige Auswertungen. Wer diese Systeme einsetzt, reduziert den zeitlichen Aufwand deutlich und vermeidet doppelte Arbeit sowie unnötige Rückfragen. Besonders effektiv ist es, Belege laufend zu erfassen statt alles gebündelt am Jahresende aufzuarbeiten.

Buchhaltungsprozesse strukturiert und sicher gestalten

Damit sich typische Buchhaltungsfehler gar nicht erst einschleichen, braucht es klare Prozesse und einfache Werkzeuge, die sich gut in den Arbeitsalltag integrieren lassen – etwa für die Erstellung einer Einnahmenüberschussrechnung, wie sie für viele Gründer als Standardverfahren gilt.

Die folgenden Maßnahmen haben sich für Gründer in der Praxis bewährt:

- Ein separates Geschäftskonto einrichten und private Ausgaben konsequent vermeiden

- Belege direkt nach dem Kauf digital erfassen und systematisch ablegen

- Umsatzsteuerpflicht regelmäßig prüfen und relevante Fristen aktiv im Kalender verfolgen

- Digitale Buchhaltungstools einsetzen, um Abläufe zu automatisieren und Zeit zu sparen

- Feste Buchhaltungszeiten definieren und Aufgaben intern oder mit dem Steuerberater verteilen

Firmenkonto nutzen und Zahlungswege klar definieren

Ein separates Geschäftskonto ist die Basis für jede saubere Buchhaltung. Es trennt private und unternehmerische Finanzflüsse und sorgt für nachvollziehbare Buchungen gegenüber dem Finanzamt.

Barzahlungen sollten vermieden werden, stattdessen bieten digitale Transaktionen mit Belegnachweis die nötige Transparenz. Firmenkreditkarten mit automatischer Kategorisierung helfen zusätzlich, die Buchführung zu entlasten.

Digitale Belegerfassung in den Alltag integrieren

Digitale Buchhaltungslösungen ermöglichen eine einfache und systematische Belegerfassung – per App, Scanner oder E-Mail-Upload. Belege werden automatisch erkannt, kategorisiert und archiviert. Das spart wertvolle Zeit beim Monatsabschluss und reduziert Fehlerquellen deutlich.

Zudem entsteht eine lückenlose Dokumentation, die bei Rückfragen durch das Finanzamt jederzeit abrufbar ist. Durch die Integration in bestehende Workflows – etwa direkt nach dem Einkauf oder dem Rechnungseingang – wird die Belegerfassung zur Routine statt zur Nacharbeit.

Umsatzsteuerpflicht regelmäßig prüfen und dokumentieren

Die Entscheidung für die Kleinunternehmerregelung sollte bewusst getroffen und im weiteren Verlauf regelmäßig überprüft werden. Gerade bei wachsendem Umsatz ist es entscheidend, die Umsatzgrenze im Blick zu behalten, um steuerliche Konsequenzen frühzeitig einschätzen zu können.

Hilfreich sind digitale Kalender mit Erinnerungsfunktionen, um relevante Schwellenwerte rechtzeitig zu prüfen. Ergänzend dazu empfiehlt sich eine regelmäßige Abstimmung mit dem Steuerberater – idealerweise einmal pro Quartal –, um frühzeitig Klarheit über mögliche Anpassungen zu erhalten. So lassen sich Nachzahlungen vermeiden und steuerliche Pflichten zuverlässig erfüllen.

Buchhaltung mit festen Abläufen organisieren

Ohne feste Routinen bleibt die Buchhaltung oft liegen – mit steigender Fehleranfälligkeit. Eine klare Zeitstruktur, zum Beispiel wöchentliche Buchhaltungsstunden, schafft Übersicht und verhindert Nachlässigkeiten.

Aufgaben wie Belegprüfung, offene Rechnungen oder Kontenabstimmung sollten intern klar verteilt und mit dem Steuerberater abgestimmt werden. Checklisten für Monats- und Jahresabschluss sichern zusätzlich den Überblick.

Buchhaltung selbst steuern oder gezielt auslagern

Die Buchhaltung muss kein Bremsklotz sein – sie lässt sich mit wenigen Mitteln dauerhaft in den Griff bekommen. Wer sich um Struktur, Tools und Zuständigkeiten kümmert, legt das Fundament für ein stabiles Rechnungswesen und spart langfristig Zeit und Kosten.

Nicht alles muss intern erledigt werden. Viele Aufgaben lassen sich digitalisieren oder gezielt an den Steuerberater übergeben. Entscheidend ist, den Überblick zu behalten und die Verantwortung bewusst zu steuern.

Jetzt ist der richtige Zeitpunkt, erste Prozesse aufzusetzen oder bestehende Abläufe zu verbessern. Schon kleine Veränderungen bringen spürbare Erleichterung – und verhindern, dass Steuerfehler zum unnötigen Risiko werden.

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

Wird Silber das neue Gold? Die unterschätzte Investmentchance

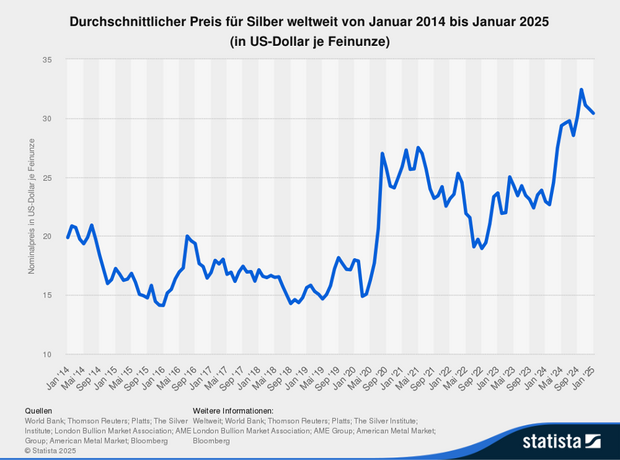

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Cardano kaufen: Diese Möglichkeiten und Handelsplätze gibt es

Cardano ist die Plattform der Kryptowährung ADA und ein blockchainbasiertes Kryptoprojekt, das zugleich ein Konkurrent von Ethereum ist. Wir zeigen die Möglichkeiten von Cardano, einer der jüngsteren Digitalwährungen, auf.

Cardano ist eines von mehreren digitalen Vermögenswerten, die entwickelt wurden, um eine Reihe komplexer Transaktionen ohne die Hilfe eines Vermittlers, wie einer Bank oder eines Brokers, durchführen zu können. Eine Investition in Cardano beinhaltet in der Regel den Tausch von Euro in die Kryptowährung, auch bekannt als ADA. Cardano-Token haben verschiedene Verwendungsmöglichkeiten für ihre Besitzer, die in diesem Überblick über Kryptowährungen näher erläutert werden sollen.

Lohnt sich eine Investition in Cardano

Kryptowährungen sind ein neuer, volatiler Bereich, in dem das Schicksal eines bestimmten Vermögenswerts schwer vorherzusagen ist. Kryptowährungen sind historisch gesehen anfällig für schnelle Wertveränderungen, und Cardano ist da keine Ausnahme. Wenn Sie in Kryptowährungen investieren, ist es im Allgemeinen am besten, sie in einer kleinen Gruppe von risikoreichen Anlagen in Ihrem Portfolio zu halten.

Generell wird Anlegern empfohlen, erst dann zu investieren, wenn sie dringende finanzielle Maßnahmen ergriffen haben, wie z.B. die Stärkung des Ruhestands und die Rückzahlung kurzfristiger Schulden. Wenn Sie die Möglichkeit haben, Cardano zu kaufen, sollten Sie auch über die langfristigen Wachstumsaussichten des Unternehmens nachdenken. Wenn Cardano in der Lage ist, einen bedeutenden Marktanteil zu erobern, könnte die Nachfrage nach der ADA Kryptowährung steigen, was ihren Wert erhöhen könnte.

Cardano befindet sich jedoch noch in der Entwicklung, und wichtige Funktionen wie „intelligente Verträge“, die automatisch ausgeführt werden, wenn bestimmte Bedingungen erfüllt sind, werden gerade erst implementiert. Konkurrierende Netzwerke wie Ethereum, Solana und andere könnten den Markt dominieren und Cardano wenig Raum für Wachstum lassen.

Zwecke für den Kauf von ADA-Tokens

Einige Menschen nutzen sie, um für Dienstleistungen zu bezahlen und Gebühren im Hauptnetzwerk der Cardano Blockchain zu decken, die für komplexe Transaktionen in Bereichen wie dem Finanzwesen konzipiert ist. Einige Leute kaufen Cardano-Token in der Hoffnung, dass ihr Wert steigen wird, entweder im kurzfristigen Handel oder aufgrund der langfristigen Nachfrage, die mit der Nutzung des Netzwerks verbunden ist. Allerdings birgt das Cardano kaufen auch ein erhebliches Risiko.

Wo und wie kann man Cardano kaufen?

Cardano ist weit verbreitet beim Kryptowährung Kaufen. Sie wird in der Regel an zentralisierten Börsen gekauft, während die Kryptowährung an Peer-to-Peer-Börsen gehandelt wird. Eine solche Option ist mit geringeren Kosten verbunden. Allerdings erfordert es in der Regel mehr technisches Know-how und kann für neue Benutzer schwierig sein. Die Plattformen, die Cardano unterstützen:

- Binance;

- Coinbase;

- Münzmama;

- Krypto.de;

- Kraken;

- SoFi;

- Webull.

Bargeld

Es gibt zwei Hauptwege, um für Kryptowährungen zu bezahlen: in bar und in Kryptowährungen. Wenn Sie ein Anfänger in Deutschland sind oder Ihre allgemeine Vertrautheit mit Kryptowährungen durch den Kauf von Cardano erweitern wollen, müssen Sie Ihr Bargeld in ADA umwandeln. Die meisten Kryptowährungsbörsen akzeptieren Fiat-Währung wie US-Dollar und Euro. Umtauschaktionen werden in der Regel akzeptiert:

- ACH-Transaktionen (Automated Clearing House) von Banken;

- Banküberweisungen;

- Debit- und Kreditkarten.

Es ist jedoch besonders riskant, hochverzinsliche Schulden, wie z.B. ein Kreditkartenguthaben, für den Kauf von Kryptowährungen zu verwenden. Wenn Ihre Anlage Geld verliert, könnten Sie mit erheblichen Zinskosten konfrontiert werden und nicht in der Lage sein, das Kapital zurückzuzahlen.

Kryptowährungen

Eine andere Möglichkeit ist, einige Ihrer bestehenden digitalen Vermögenswerte auf Cardano Kryptowährung tauschen zu lassen. Nicht alle Börsen bieten diese Möglichkeit an. Informieren Sie sich also unbedingt über die Einzelheiten der Plattform, die Sie nutzen möchten.

Auch der Handel mit bestehenden Kryptowährungen kann eine geeignete Option sein, wenn Sie Ihre Kryptowährung Anlagen diversifizieren möchten, ohne mehr von Ihrem Geld in diesem Bereich zu binden. Sie kann auch die Kosten für die Umwandlung von Bargeld in Kryptowährungen in einigen Märkten reduzieren. Ein weiterer Punkt, der beim Kauf mit Kryptos zu beachten ist, ist die Tatsache, dass der relative Wert von Kryptowährungen tendenziell noch stärker schwankt als ihr Barwert.

Kühler Kopf bei Finanzierungen

Was ist bei Darlehensverhandlungen mit Banken zu beachten? Muss sich der Gründer zur Schuldmitübernahme verpflichten, wann lässt sich die persönliche Haftung vermeiden? Was ist bei Bürgschaften rechtens, was sittenwidrig?

Darlehensverhandlungen

Bei Bedarf an Fremdkapital sollte der Gründer zunächst prüfen, ob es staatliche Fördermittel oder günstige Existenzgründungskredite gibt. Handelt es sich um eine Kreditaufnahme vor der Aufnahme der Geschäftstätigkeit, ist ein gut durchdachter, überzeugender und mit realistischen Prognosen versehener Businessplan zu erstellen. Vor dem ersten Bankengespräch (bei laufender Geschäftstätigkeit) sind die aktuellen wirtschaftlichen Daten zur Lage des Unternehmens übersichtlich zusammenzustellen. Verhandlungen mit Banken für das eigene Unternehmen sollten am besten mit mehreren Kreditinstituten parallel geführt werden, damit Sie als Gründer die Konditionen vergleichen und sich so für das beste Angebot entscheiden können.

Bei den Konditionen ist nicht nur auf die Höhe des Kreditbetrages zuzüglich Nebenkosten und Gebühren sowie auf die Höhe von Zinsen und Tilgungsanteil in der monatlichen Kreditrate zu achten, sondern auch auf die Laufzeit und auf die Höhe der Bruttogesamtverschuldung. Wichtig ist ferner das Vereinbaren möglichst hoher Sondertilgungsmöglichkeiten, die es dem Unternehmen bei einer guten Entwicklung der Geschäftstätigkeit ermöglichen, den Kredit ganz oder teilweise auch vor dem Ablauf der Darlehenszeit zurückzuzahlen, ohne dass die Bank dafür eine hohe Vorfälligkeitsentschädigung für entgangene Zinsen abrechnen kann.

Banksicherheiten

Typische Sicherheiten, auf denen Banken als Sicherungsübereignung bestehen, sind einzelne Gegenstände wie beispielsweise Betriebsfahrzeuge, sogenannte Sachgesamtheiten wie etwa die Betriebs- und Geschäftsausstattung und das Waren- und Ersatzteillager. Daneben ist auch die Sicherungsabtretung der bestehenden und zukünftigen Forderungen gegen Kunden und sonstige Geschäftspartner, die sogenannte Globalzession, üblich. Bei der Globalzession müssen die abzutretenden Forderungen, die erst zukünftig entstehen, hinreichend bestimmt oder wenigstens bestimmbar sein; die abzutretenden Forderungen müssen deshalb nach Rechtsgrund (z.B. „aus Lieferungen und Leistungen“), Höhe und Schuldner zumindest individualisierbar sein. Die im Rahmen der Globalzession abgetretenen Forderungen werden in einem Forderungsverzeichnis aufgelistet, das jedoch lediglich einen Kontroll-Charakter entfaltet.

Forderungen können jedoch nicht abgetreten werden, wenn die Leistung nur an den ursprünglichen Gläubiger erbracht werden kann, wenn zwischen dem ursprünglichen Gläubiger und dem Schuldner die Abtretung vertraglich ausgeschlossen wurde oder wenn die Forderung unpfändbar ist. Wenn jedoch das der Forderung zugrunde liegende Geschäft für beide Seiten ein Handelsgeschäft ist, gilt § 354a HGB, sodass die Abtretung wirksam bleibt. Die Rechtswirkung der Globalzession tritt mit dem jeweiligen Entstehungszeitpunkt jeder einzelnen Forderung ein. Werden Forderungen beglichen, so werden diese unmittelbar durch eine neu entstandene Forderung ersetzt. Die Sicherungsübereignung und -abtretung erfolgen in der Praxis meist verdeckt, die Vorgänge werden erst bei Zahlungsproblemen des Unternehmens gegenüber den Kunden offen gelegt.

Steuerfreie Gehaltsextras für Mitarbeiter

Incentives in Form von steuerfreien Gehaltsextras für Arbeitnehmer werden immer gefragter. Immerhin entsteht hierdurch ein entscheidender Wettbewerbsvorteil.

Welche Möglichkeiten gibt es dabei aber eigentlich?

Arbeitgeber können ihren eigenen Angestellten Zuwendungen in verschiedenen Lebensbereichen bieten, wobei hier besonders steuerfreie Sachbezüge im Vordergrund stehen. Ein begehrtes Mittel dafür stellen die sogenannten Sachbezugskarten dar. Sie sind für Unternehmer das ideale Mittel, um ihre Mitarbeiter zu belohnen, aber auch zu fördern und in gewisser Weise auch ans Unternehmen zu binden. Eine Sachbezugskarte hat für beide Seiten zahlreiche Vorteile.

Damit können Mitarbeiter motiviert und zugleich für gute Leistungen belohnt werden. Unternehmer genießen den Vorteil, dass mit Sachbezugskarten einzigartige Steuervorteile in Anspruch genommen werden können und somit die Lohnkosten optimiert werden. Als Mitarbeitergeschenk sorgt diese in Form eines steuerfreien Geschenkes für Freude bei den Mitarbeitern, wenn sie sie zu persönlichen Anlässen

eine Aufladung der Sachbezugskarte erhalten. Die Karte kann nämlich gleichzeitig für unterschiedliche Zwecke genutzt werden (z.B. 44€ + Sachgeschenk zum Geburtstag). Besitzt der Mitarbeiter bereits eine Karte, muss zu diesem Zweck keine neue Karte ausgestellt werden. Im Gegensatz zu Tankgutscheinen oder anderen Zuwendungen sind sie flexibler einsetzbar.

Zusammengefasst ergeben sich die nachstehenden Vorteile:

- Arbeitgeber können Sachbezüge optimal und flexibel nutzen.

- Lohn- und Lohnnebenkosten werden verringert.

- Die Mitarbeitermotivation wird gesteigert.

- Die Sachbezugskarten lassen sich individuell gestalten und problemlos per Überweisung aufladen.

- Arbeitnehmer können die Karte deutschlandweit einsetzen und somit verschiedenste Verfügungsmöglichkeiten nutzen.

- Die Handhabung ist sehr einfach.

- Sachbezugskarten können auch von den Arbeitnehmern über eine Smartphone-App verwaltet werden.

- Für den Mitarbeiter erhöht sich der Nettolohn.

- Die Karte eignet sich auch zum kontaktlosen Bezahlen.

Das ist seit Corona neu

Seit Ausbruch der Pandemie sind viele Anforderungen an Mitarbeiter erheblich gestiegen. Daher hat die Regierung im April dieses Jahres beschlossen, dass Arbeitgeber ihren Angestellten Beihilfen oder auch Sachleistungen bis zu einem Wert von maximal 1.500 Euro als Corona-Prämie gewähren können. Als möglicher Zeitraum für diese Sonderleistungen wurde der 1. März bis 31. Dezember 2020 angesetzt.

Eine Besonderheit dieser Bonuszahlungen liegt darin, dass diese nicht steuerpflichtig sind. Sämtliche Gehaltsextras, die aufgrund der derzeitigen Ausnahmesituation gewährt werden, müssen unabhängig vom vertraglich vereinbarten Weihnachts- und Urlaubsgeld geleistet werden. Denn diese Sonderzahlungen müssen nach wie vor versteuert werden. Außerdem dürfen die steuerfreien Extras nicht dafür verwendet werden, um geleistete Überstunden auszubezahlen. Die steuerfreien Bonuszahlungen dienen derzeit insbesondere dazu, all jene Arbeitnehmer zu belohnen, die in der Corona-Krise Außergewöhnliches leisten. Daher muss darauf geachtet werden, dass zum Beispiel nicht der Lohn gekürzt wird, um stattdessen steuerfreie Sachbezüge in Anspruch zu nehmen. Denn dies ist rechtlich gesehen nicht erlaubt. Um eine Überprüfung jederzeit zu ermöglichen, müssen die steuerfreien Leistungen im Lohnkonto angeführt werden.

Fazit

Unternehmer haben die Möglichkeit, mit steuerfreien Sachbezügen die Löhne und Gehälter ihrer Mitarbeiter zu erhöhen. Diesbezügliche Zuwendungen stehen für zahlreiche Lebensbereiche zur Verfügung. Die Sachbezugskarte ist eine Variante, die Vorteile für den Arbeitnehmer ebenso wie für den Arbeitgeber mit sich bringt. Insbesondere die Flexibilität dieser Karte wird von beiden Seiten sehr geschätzt. Mitarbeiter werden damit zusätzlich motiviert, was wiederum dem Arbeitgeber zu Gute kommt. Denn motivierte und positiv eingestellte Mitarbeiter sind ein Mehrwert für jedes Unternehmen. Nicht nur in der Corona-Krise ist es sinnvoll, Mitarbeiter mit steuerfreien Gehaltsextras zu belohnen.

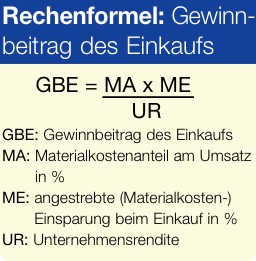

(Ein)sparen mit Strategie

Mit den richtigen Verhandlungstechniken können junge und am Markt noch wenig erprobte Unternehmen ihre Erfolgschancen klar verbessern. Lesen Sie, wie Sie als Einkäufer von Waren oder Dienstleistungen strategisch geschickt agieren.

Nicht nur der richtige Verkaufspreis entscheidet über Ihren Erfolg als Unternehmer. Genauso kommt es auf den Einkauf an, der in vielen Unternehmen ein Schattendasein fristet. Das ist ein grober Fehler, denn wenn es gelingt, strategisch richtig einzukaufen und dabei die Einkaufskosten zu senken, hat das deutliche Auswirkungen auf den Gewinn. Diese Überlegung wird immer wichtiger, denn in den letzten Jahren ist der Anteil zugekaufter Produkte und Dienstleistungen gestiegen. Umso wichtiger ist es auch, die Chancen und Risiken des indirekten Einkaufs zu kennen.

Gerade junge Unternehmen haben auf die Frage „Make or Buy“ häufig den Zukauf von Waren und Dienstleistungen gewählt. Das schafft zwar mehr Flexibilität, Risikostreuung und Kostenvorteile, sorgt aber zugleich für Know-how-Verlust und Abhängigkeit von Lieferanten. Wer seinen Einkauf verbessern möchte, muss sich nicht nur mit dem eigenen Bedarf beschäftigen und den Unterschied zwischen Preis und Kosten verstehen, sondern auch versuchen, Verkäufer zu verstehen.

Wo sich das Sparen lohnt

Der praxiserprobte Einkäufer weiß: Zuverlässige Lieferanten sind rar und somit Gold wert, und die Suche nach passenden Lieferanten stellt eine besondere Herausforderung dar. Und beim Einkauf zu sparen ist ebenfalls für jeden Unternehmer wichtig. Sparpotenzial liegt nicht nur in den klassischen Einsatzfaktoren, sondern auch bei den allgemeinen Verwaltungskosten, bei Telefon- und Stromtarifen und Reisekosten.

Nicht vergessen darf man jedoch, dass die mögliche Ersparnis und der dafür nötige Aufwand im richtigen Verhältnis stehen müssen. Wie oft hat man schon lange Telefonate geführt und Stunden im Internet recherchiert, um am Ende doch nur einen um ein paar Euro günstigeren Anbieter zu finden. Große Unternehmen gehen davon aus, dass sich ein Lieferantenwechsel aufgrund der damit verbundenen Mehrarbeit in der Buchhaltung und bei der Bestellung erst ab einem Preisunterschied von zehn Prozent lohnt.

Soweit wirtschaftlich sinnvoll, sollte man möglichst wenige Lieferanten haben. Die Bestellung aus einer Hand spart Lieferkosten und der Buchhaltung viele Kleinstrechnungen. Optimal ist es, eine überschaubare Zahl von Anbietern zu nutzen, die im Durchschnitt gute Preise und guten Service bieten.