Aktuelle Events

Banken, Finanzen, Versicherungen: Das ändert sich 2017

Gesetzesänderungen und Neuregelungen rund ums Thema Geld

Neue Tarife, geänderte Fristen, höhere Beitragssätze – Die wichtigsten Regelungen für Gründer im Jahr 2017 sind hier zusammengefasst.

Jeder Jahreswechsel bringt zahlreiche neue Gesetze und Regelungen mit sich. Gerade im Bereich der Finanzen und Versicherungen gibt es hier ab Januar einiges zu beachten. Wer über die wichtigsten Punkte informiert ist, vermeidet Ärger mit der Bank oder dem Finanzamt. Möglicherweise kann sogar bares Geld eingespart werden.

Auch Start-ups und Gründer sind von vielen Neuerungen betroffen. Egal ob es sich um Bankgebühren, Änderungen bei der Sozialversicherung oder Steuerfreibeträge handelt: Es ist wichtig, über die aktuelle Gesetzeslage Bescheid zu wissen, um darauf reagieren zu können und eventuell notwendige Maßnahmen in die Wege zu leiten.

Banken

Für Selbständige ist ein vertrauensvolles Verhältnis zur eigenen Bank sehr wichtig. Sei es das Geldinstitut vor Ort oder eine Online-Bank – die Auswahl der Hausbank erfolgt nach individuellen Kriterien. 2017 ergeben sich für einige Kontoinhaber verschiedene Änderungen:

Bankgeheimnis wird aufgeweicht

Um zukünftig der grenzüberschreitenden Steuerhinterziehung entgegenzuwirken, hat die OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) zusammen mit den G20 (die wichtigsten Industrie- und Schwellenländer) lange Zeit um eine gesetzliche Regulierung gerungen. Wer ein Konto im Ausland hat, ist gegenüber den deutschen Steuerbehörden nun nicht mehr durch das Bankgeheimnis geschützt.

Ein automatischer Datenabgleich sorgt dafür, dass Informationen über Bankkonten zwischen den teilnehmenden Ländern ausgetauscht werden müssen. Alle rund 100 teilnehmenden Staaten haben sich verpflichtet, den erarbeiteten Standard um- und durchzusetzen. Die Regelungen zum automatischen Informationsaustausch CRS (Common Reporting Standard) traten 2016 in Kraft. Ab 2017 findet dann erstmals eine Erhebung und Sammlung von Daten statt. 2018 sollen diese dann mit den kooperierenden Ländern auch ausgetauscht werden. Wer sein Konto im Inland hat, bleibt von der Neuregelung unberührt.

Bankgebühren

Viele Kunden werden ab diesem Jahr zunächst einmal Schlucken, denn einige Kreditinstitute haben sich entweder erstmals zur Erhebung von Bankgebühren entschlossen oder bereits Bestehende kräftig angehoben. Wegen der langanhaltenden Niedrigzinspolitik geben die Banken steigende Kosten nun an ihre Girokontenkunden weiter. In diesem Sektor lässt sich auf ihrer Seite nur noch wenig bis gar kein Geld mehr verdienen.

Neben den oft bereits üblichen Entgelten für bestimmte Transaktionen werden von manchen Instituten künftig sogar Kosten für das Abheben am Geldautomat erhoben. Es ist sinnvoll, sich zeitnah über die neue Gebührenstruktur zu informieren. Für manche lohnt sich der Wechsel zu einer Direkt- oder Online-Bank. Wer nicht auf den persönlichen Service am Schalter angewiesen ist, kann bei den Direktanbietern oft Geld sparen, da hier meist kaum Gebühren erhoben werden.

Wie bei jeder Neueröffnung eines Kontos muss auch hier die Identität des Kontoinhabers verifiziert werden. Dazu gibt es mehrere Möglichkeiten. Zu der etablierten Methode des Postident-Verfahrens können seit einiger Zeit auch elektronische Alternativen, beispielsweise per Videoidentifikation genutzt werden. Mehrere Fintech-Start-ups haben hierzu schnelle und sichere Lösungen auf den Markt gebracht.

TAN-Verfahren

Hierfür gibt es zwar keine rechtliche Grundlage oder eine bestimmte Frist, doch in Zukunft verabschieden sich immer mehr Kreditinstitute von der recht unsicheren Methode des iTAN-Verfahrens beim Online-Banking. Die durchnummerierten Listen mit den Transaktionscodes werden von vielen Banken abgeschafft.

Dann übernehmen sicherere Anwendungen wie m-TAN oder Chip-TAN das Feld. Hier wird ein Code für jeden einzelnen Vorgang neu generiert. Er wird entweder per SMS zugeschickt (m-TAN) oder mit Hilfe eines kleinen Gerätes und der Bankkarte über ein optisches Verfahren erstellt (Chip-TAN). Wer bisher noch die alte Methode verwendet, sollte sich bei seiner Bank informieren, wie lange diese noch unterstützt wird.

Finanzen

Für die Gründungsförderung hat die Arbeitsagentur 2016 ihr Budget verdoppelt. Auch in diesem Jahr sollen neue Unternehmen, die aus der Arbeitslosigkeit gestartet werden, kräftig gefördert werden. Je nach Vorhaben sind dazu bis zu 18.000 Euro vom Bund möglich.

Gründungszuschüsse und andere Fördermöglichkeiten

Viele Anlaufstellen und Beratungsagenturen haben ihr Informationsangebot nochmals erweitert. Die Nachfrage nach Coaching und Unterstützung gerade in der Anfangszeit ist ungebrochen groß. Bei einer kompetenten Beratung können auch Informationen über andere Förderprogramme gesammelt werden.

2017 beispielsweise gelten für die Unterstützung von innovativen Unternehmen im Rahmen eines INVEST Zuschusses für Wagniskapital erweiterte Kriterien. Junge Start-ups, welche die Bedingungen erfüllen, profitieren dann beispielsweise von zusätzlichen Erwerbszuschüssen.

Änderungen bei der Zollabwicklung

Viele Unternehmer, die mit dem Ausland Geschäfte machen oder Handel treiben sollten sich mit den aktuellen Zollbestimmungen auseinandersetzen. Seit einiger Zeit können die Waren über das digitale Programm ATLAS (Automatisiertes Tarif- und Lokales Zollabwicklungssystem) abgefertigt werden. Jährlich ändern sich hierbei beispielsweise die Warennummern. Das aktuelle Warenverzeichnis kann beim statistischen Bundesamt abgerufen werden.

Bei den Einfuhrverfahren hat es ebenfalls Änderungen gegeben. Vereinfachte Zolleinreihung bei Sammelsendungen, automatisierte Tarifsysteme oder neue Lieferantenerklärungen sind Beispiele dafür. Auch Änderungen bei der Umsatzsteuer müssen bei Zollangelegenheiten beachtet werden. Hier gibt es unter Umständen (42er Verfahren) gewisse Steuerbefreiungen.

Das Zoll- und Exportrecht ist eine Wissenschaft für sich. Bei umfangreichem Warenaustausch mit dem Ausland ist es manchmal sinnvoll, einen Experten zur Rate zu ziehen oder sich entsprechend weiterzubilden.

Steuern

Auch im Bereich des Steuerrechts gibt es regelmäßig zum Jahresstart neue Gesetze oder Ergänzungen. Gerade in diesem Bereich ist es wichtig, keine Fehler zu machen. Denn versäumte Fristen oder fehlerhafte Angaben bei der Steuererklärung können schnell teuer werden.

Unterlagen elektronisch einreichen

Auch die Jahresabschlüsse können in Zukunft elektronisch übermittelt werden. In vielen Bereichen ist das digitale Versenden von behördlichen Informationen durch neue Identifikationsverfahren oder die elektronische Signatur nun rechtssicher möglich geworden. Über das Portal ELSTER können nun auch Steuerbescheide an den Steuerpflichtigen geschickt werden. Dafür ist allerdings die Einwilligung beider Parteien zum elektronischen Verfahren notwendig.

Grundsätzlich gibt es bei der Abgabe der Einkommenssteuererklärung künftig keine Pflicht zur Einreichung von Spendenquittungen mehr. Die Vorlagepflicht wird von der Vorhaltepflicht abgelöst. Dann müssen die Belege noch ein Jahr nach der Steuerfestsetzung archiviert werden, falls das Finanzamt eine Einsicht verlangt.

Um mögliche Schreib- oder Rechenfehler noch korrigieren zu können ist es zudem möglich, auch einen bestandskräftigen Steuerbescheid richtigzustellen. Eine neue Gesetzesregelung ergänzt hier die bisherigen Bestimmungen.

Im Rahmen verschiedener Maßnahmen zur Erleichterung der Arbeit in den Finanzämtern wird 2017 ein sogenanntes Risikomanagementsystem eingeführt. Dieses wird eine höhere Zahl an maschinell verarbeiteter Steuerbescheide ermöglichen. Sachbearbeiter sollen dadurch künftig mehr Zeit zur Prüfung kritischer Fälle zur Verfügung haben.

Elektronische Aufzeichnungssysteme

Unter diesen Begriff fallen beispielsweise Registrierkassen oder Taxameter, welche bestimmte Geschäftsvorgänge elektronisch aufzeichnen. Die Unterlagen müssen nach der neuen Abgabenordnung (§ 147 Absatz 1) besonders aufbewahrt werden. Für den gesamten Zeitraum der Aufbewahrungsfrist müssen die Dokumente maschinell les- und auswertbar und dafür jederzeit verfügbar sein.

Um Manipulationen künftig auszuschließen ist es im Rahmen der Einzelaufzeichnungspflicht vorgeschrieben, Geschäftsvorgänge einzeln zu erfassen und zu speichern. Dies gilt jedoch nur für den Verkauf von Waren die unbar abgewickelt worden sind. Für die nächsten Jahre sind hier weitere technische Erleichterungen bei Speicherung, Archivierung und Datenübertragung geplant.

Neue Fristen 2017

Ab 2017 gelten neue Fristen für die Abgabe der Steuererklärung. Waren die Stichtage bisher auf Ende Mai und Ende Dezember festgelegt, so haben alle künftig zwei Monate mehr Zeit. Für die Einreichung der Unterlagen des vergangenen Jahres 2016 gelten die alten Deadlines allerdings noch. Erst 2018 profitieren wir von der Verschiebung der Fristen.

Wer seine Steuererklärung selbst erstellt, muss sie dann bis spätestens 31. Juli des Folgejahres abgeben. Wirkt ein Steuerberater an der Erstellung des Dokuments mit, bleibt dafür dann Zeit bis zum letzten Tag im Februar des übernächsten Jahres. Für die neuen Fristen wurden auch Änderungen für die Verspätungszuschläge festgelegt.

Änderungen für Arbeitgeber

Unternehmen mit einem oder mehreren Angestellten profitieren künftig von vereinfachten Regelungen beim ELStAM-Verfahren. Bisher war es problematisch, wenn ein Mitarbeiter als weiteres Einkommen noch andere Lohnarten bezogen hat. Die Zuteilung einer Steuerklasse war dann schwierig.

Neben der Veranlagung nach der grundsätzlich geltenden Steuerklasse kann die Lohnsteuer aller weiteren Einkünfte beim gleichen Arbeitgeber ab Januar 2017 im Rahmen der Steuerklasse VI einfach einbehalten werden. Allerdings sind die jeweiligen Angestellten dann zur Abgabe einer Steuererklärung verpflichtet.

Auch für Sachbezüge sind in diesem Jahr neue Werte festgelegt worden. Wer seinen Mitarbeitern hier entsprechende Sätze ausbezahlt, muss nun etwas tiefer in die Tasche greifen. Der monatliche Satz für Verpflegung beträgt voraussichtlich 241 Euro. Alle Sachbezüge werden künftig von der Steuer als auch mit entsprechenden Beiträgen bei der Sozialversicherung berücksichtigt. Was sich ansonsten zum Thema Mitarbeiter und Personal geändert hat, kann hier nachgelesen werden.

Freibeträge und steuerliche Förderung

Ab 2017 ist es verfassungsrechtlich festgelegt, dass der Grundfreibetrag und der Kinderfreibetrag jährlich angehoben werden. Für dieses Jahr ist eine Erhöhung von Ersterem um 168 Euro auf 8.820 Euro vorgesehen. Neben der Erhöhung des Kinderfreibetrags auf 7.356 Euro (7.248 Euro im Vorjahr) ist für Unternehmer vor allem die Förderung von Elektromobilität interessant. Für die Anschaffung von Firmenfahrzeugen können die Steuererleichterungen möglicherweise hilfreich sein. Zehn Jahre wird jeder Wagen, der ausschließlich mit Elektroantrieb ausgestattet ist, von der Kfz-Steuer befreit. Diese Regelung gilt zum jetzigen Stand für alle neuen Erstzulassungen bis Ende 2020.

Zudem gibt es eine Kaufprämie für alle Elektrofahrzeuge in unterschiedlicher Höhe, je nach Bauart. 3.000 Euro werden für reine Plug In Hybride bezahlt. Bei komplett elektronischen Antrieb beträgt die Prämie 4.000 Euro. So sollen die meist noch teureren Fahrzeuge in der Anschaffung finanziell attraktiver werden.

Auch der Ausbau einer Ladeinfrastruktur wird künftig gefördert. Dazu gibt es Steuerbefreiungen auf geldwerte Vorteile. Wenn beispielsweise den Angestellten das Aufladen des privaten Elektrofahrzeuges auf der Arbeit so ermöglicht werden kann, zählt dies zu den begünstigten Punkten.

Versicherungen

Im Bereich der Versicherungen gibt es jedes Jahr zahlreiche Neuerungen. Nicht nur bei der gesetzlichen Kranken- und Pflegeversicherung, auch für die private Altersvorsorge oder bei der Absicherung fürs Auto sind Änderungen zu beachten.

Geänderte Beitragssätze zur Krankenversicherung

Bei der gesetzlichen Krankenversicherung bleiben die Beiträge weitestgehend stabil. Lediglich bei den Zusatzbeiträgen gibt es einige Neuerungen. Je nachdem, bei welchem Anbieter der Versicherte untergebracht ist, sind hier in Zukunft höhere Kosten möglich.

Durch das E-Health-Gesetz, welches die Krankenversorgung langfristig modernisieren und im digitalen Bereich in die heutige Zeit bringen will, ergeben sich zudem neue Möglichkeiten. Zur Förderung der papierlosen Kommunikation werden Dokumente wie der Arztbrief, die digital versendet werden, ab 2017 mit einem zusätzlichen Bonus unterstützt.

Neuregelungen bei der Pflegeversicherung

Die wohl einschneidenste Reform seit Jahren tritt mit Beginn dieses Jahres bei der Pflegeversicherung in Kraft. Künftig wird es statt der drei Pflegegrade dann fünf verschiedene Stufen geben, welche den jeweiligen Grad der Hilfsbedürftigkeit repräsentieren.

Vor allem die Berücksichtigung geistiger Beeinträchtigungen ist neu. Dadurch werden künftig auch Demenzkranke von der finanziellen Unterstützung durch die Pflegeversicherung profitieren können. Insgesamt werden rund 500.000 Personen mehr von den neuen Regelungen betroffen sein und Anspruch auf Leistungen erheben können. Der Pflegemarkt wird dadurch einen weiteren Aufschwung bekommen. Auch Gründer werden in diesem Bereich Chancen entwickeln können.

Folgende Änderungen ergeben sich durch die neuen Gesetze für die Beitragssätze und Bemessungsgrenzen:

- Der Beitragssatz zur Pflegeversicherung steigt auf 2,55 Prozent (bisher 2,23 Prozent).

- Die Beitragsbemessungsgrenze zur Kranken- und Pflegeversicherung steigt auf 4.350 Euro pro Monat (bisher 4.237,50 Euro).

- Die Versicherungspflichtgrenze für die Kranken- und Pflegeversicherung steigt auf 4.800 Euro pro Monat (bisher 4.687,50 Euro).

Änderungen durch die Rentenreform

Die Rentensätze werden in diesem Jahr nur wenig steigen. Mit etwa anderthalb bis zwei Prozent mehr können Pensionäre wohl rechnen. Endgültig werden die neuen Zahlen erst im März bekanntgegeben. Doch für ältere Arbeitnehmer ändert sich künftig einiges durch die Einführung der Flexi-Rente. Sie soll es ermöglichen, deutlich flexibler und mit weniger Abstrichen in den Ruhestand zu gehen.

Bislang war dies nur mit Kürzungen um bis zu zwei Drittel der Rentenhöhe möglich, wenn dann noch mehr als 450 Euro im Monat dazuverdient wurde. Ab 2017 gilt für das Zusatzeinkommen eine Obergrenze von insgesamt 6.300 Euro im Jahr. 40 Prozent des Anteils der darüber liegt wird dann von der Rente abgezogen. Außerdem wird für die zukünftige Rentenhöhe für jeden weiteren Monat, der über den regulären Renteneintritt hinaus gearbeitet wird, ein Zuschlag von 0,5 Prozent auf die Gesamtrente gewährt.

Auch bei der Renten- und Arbeitslosenversicherung hat sich für dieses Jahr die Beitragsbemessungsgrenze erhöht:

- Für die alten Bundesländer liegt sie bei 6.350 Euro pro Monat (bisher 6.200 Euro).

- In den neuen Bundesländern ist sie auf 5.700 Euro pro Monat angesetzt (bisher 5.400 Euro).

- Bei Knappschaftsversicherungen im Westen gilt eine Grenze von 7.850 Euro pro Monat (bisher 7.650 Euro).

- Im Osten liegt sie für Knappschaftsversicherungen bei 7.000 Euro pro Monat (bisher 6.650 Euro).

KFZ-Versicherung – geänderte Typklassen

Für alle Fahrzeuge werden jährlich die Typ- und Regionalklassen neu eingeteilt. Auf Grundlage der letzten Schadens- und Unfallstatistiken werden die verschiedenen Modelle von den Versicherungen neu beurteilt und klassifiziert. Diese Einteilung bildet die Basis für die Berechnung der Versicherungsbeiträge. Eine Umverteilung nach oben oder unten in eine neue Klasse kann sich finanziell enorm auswirken.

Vor allem bei der Neuanschaffung von Firmenfahrzeugen lohnt es sich, auf die Typklassen zu achten. Neue Fahrzeugmodelle werden häufig relativ hoch eingestuft, da für sie noch keine Statistiken vorhanden sind. Auch kleine Wagen, wie sie im Stadtverkehr oft geschätzt werden, sind oft eher oben in den teuren Rängen angesiedelt. Da sie bei Fahranfängern wegen des niedrigen Einstiegspreises ebenfalls hoch im Kurs stehen, sorgt die höhere Unfallstatistik für einen ungünstigen Platz bei der Klassifizierung.

Durch die jährliche Neueinstufung ist es sinnvoll, in diesem Zug die Versicherungspolice zu überprüfen und nach Alternativen zu suchen. Oft kann durch einen Wechsel des Anbieters dann Geld gespart werden.

Neuerungen bei der Altersvorsorge

Durch verschiedene Reformen ergeben sich für Viele Verbesserungen bei der finanziellen Absicherung für das Alter. In Zukunft sollen die Verbraucher besser über Vor- und Nachteile von verschiedenen Finanzprodukten zur zusätzlichen Rentenversicherung informiert werden. Hierzu werden im Rahmen des Altersvorsorge Verbesserungsgesetzes einheitliche Produktinformationsblätter über Riester- und Rüruprenten verpflichtend. Sie bieten einen besseren Überblick und ermöglichen eine leichtere Vergleichbarkeit einzelnen Lösungen.

Die betriebliche Altersvorsorge wird zukünftig ebenfalls mehr gefördert. Arbeitgeber können ab 2017 einen höheren Anteil des Gehalts, der in eine Direktversicherung oder eine Pensionsversicherung wandert, dort steuer- und abgabenfrei einzahlen.

Für Lebensversicherungen wurde hingegen der Garantiezins von zuletzt 1,25 Prozent auf 0,9 Prozent herabgesenkt. Er gilt für alle Verträge, die ab dem ersten Januar 2017 abgeschlossen werden. Bei Einmalauszahlungen der Versicherungssumme sind zudem neue Regeln für die Besteuerung zu beachten. Bestimmte Anteile der Summe müssen dann zusätzlich versteuert werden. Dies betrifft Verträge von Kapitallebensversicherungen oder Rentenversicherungen mit Kapitalwahlrecht, die nach 2004 abgeschlossen wurden.

Grundsätzlich ist es auch für Arbeitgeber wichtig, sich über Produkte zur Altersvorsorge zu informieren, die sie ihren Angestellten als Bonus oder geldwerten Vorteil zur Verfügung stellen. Nicht immer sind Versicherungsprodukte so angelegt, dass am Ende bei der Auszahlung auch ein Gewinn erwirtschaftet werden kann. Teilweise geht durch eine Mehrfachbesteuerung ein großer Teil der Rendite auch wieder verloren.

Verkaufen ohne Shop: Zahlungen erhalten mit PayPal Open

Sie verkaufen digitale Kunst, Online-Kurse oder Handgemachtes? Dafür ist ein Shop nicht zwingend nötig. Mit Zahlungslinks und Kaufen-Buttons von PayPal erhalten Sie Ihre Zahlungen, wo die Verkäufe entstehen – schnell, sicher und unkompliziert.

Zahlungen empfangen, wo Ihre Community ist

Viele Soloselbständige nutzen Social Media, E-Mails oder Messenger nicht nur zur Kommunikation, sondern auch zur Vermarktung ihrer Produkte. Mit den passenden Tools können sie dort zusätzlich direkt Zahlungen empfangen – ganz ohne Onlineshop oder technisches Setup.

PayPal Open bietet drei flexible Möglichkeiten, Zahlungen zu erhalten:

- Zahlungslinks, die schnell geteilt werden können, etwa per E-Mail, DM, Post oder QR-Code.

- Kaufen-Buttons, die sich in eine bestehende Seite integrieren lassen, zum Beispiel in ein Link-in-Bio-Tool oder eine Landingpage.

- Tap to Pay macht Ihr Smartphone zum Zahlungsterminal (kompatibles Smartphone vorausgesetzt).

Alle Varianten funktionieren schnell, mobiloptimiert und bieten eine vertraute Nutzererfahrung. Damit wird der Ort, an dem Interesse entsteht, direkt zum Verkaufsort.

Zahlungslinks: Vom Post zur Bezahlung in Sekunden

Ein Kauf beginnt nicht im Warenkorb, sondern dort, wo Interesse entsteht: in einem Post, einer Story oder einer E-Mail. Genau hier setzen Zahlungslinks von PayPal an: Sie führen direkt von der Produktinfo zur Zahlung, ohne Umwege über externe Plattformen.

Das ist besonders hilfreich bei:

- digitalen Produkten

- E-Book-, Kurs- oder Software-Verkäufen

- (Online-)Vorbestellungen oder Trinkgeld-Modellen

Ein Zahlungslink erzeugt eine eigene Bezahlseite mit Titel, Preis, Beschreibung und Produktbild. Varianten wie Größen oder Farben sind ebenso integrierbar wie frei wählbare Preise. Versandkosten und Steuern können automatisch berechnet werden.

Der fertige Zahlunglink lässt sich flexibel teilen: per Messenger, E-Mail, Social Media oder als QR-Code auf einem Produktetikett oder Tischaufsteller. Die Zahlungsseite unterstützt gängige Zahlarten wie Kreditkarte, Wallets sowie ausgewählte regionale Methoden wie SEPA-Lastschrift, iDEAL oder Swish – je nach Land und Verfügbarkeit für die jeweiligen Käufer:innen.

Besonders praktisch: Ihre Kund:innen brauchen dafür kein eigenes PayPal-Konto. So können Zahlungen sicher und bequem online abgewickelt werden.

Für Selbständige, die regelmäßig digitale Inhalte verkaufen, ist das eine einfache Möglichkeit, Zahlungen mit PayPal zu empfangen, ohne ein klassisches Shopsystem aufsetzen zu müssen.

Kaufen-Buttons: Ihre Seite wird zur Verkaufsfläche

Wer bereits eine Website oder ein Link-in-Bio-Tool nutzt, kann PayPals Warenkorb- oder Kaufen-Buttons mit wenigen Zeilen Code integrieren. Damit verwandeln Sie eine einfache Landingpage in eine funktionale Verkaufsfläche. Sie erstellen den Button in Ihrem PayPal-Konto und erhalten automatisch den passenden HTML-Code, der nur noch kopiert und in die Website eingefügt wird. Kund:innen klicken, zahlen mit ihrer bevorzugten Methode und der Betrag wird direkt gutgeschrieben.

Sie behalten die volle Kontrolle über Ihre Gestaltung, Storytelling und Nutzerführung und profitieren gleichzeitig von einem verlässlichen Check-out, der hilft Vertrauen zu schaffen. Eine schlanke Lösung für alle, die ihr Angebot online präsentieren und Zahlungen direkt abwickeln möchten.

Mit Tap to Pay ganz einfach vor Ort verkaufen

Neben den digitalen Optionen können Sie auch vor Ort Zahlungen annehmen: direkt über Ihr Smartphone. Mit der PayPal-Funktion „Tap to Pay“ akzeptieren Sie kontaktlose Zahlungen per Karte oder Wallet ohne separates Kartenlesegerät. Alles, was Sie benötigen, ist ein kompatibles iPhone oder Android-Gerät mit NFC-Funktion (Tap to Pay funktioniert auf Geräten mit Android 8.0, NFC-Funktionen und Google Play Services. iOS ab iPhone XS und höher).

Besonders praktisch ist das beispielsweise für:

- Märkte, Pop-up-Stores

- Workshops und Live-Events

- Verkäufe im kleinen Rahmen, bei denen Flexibilität zählt

Fundraising-Plattform Tokenize.it startet eigenen Sekundärmarkt für Handel mit Start-up-Beteiligungen

Tokenize.it ermöglicht Start-ups digitale Unternehmensbeteiligung per Blockchain an Investor*innen oder Mitarbeitende, ohne dass diese ins Handelsregister als Gesellschafter eingetragen werden oder Stimmrechte erhalten.

Mit der Eröffnung eines eigenen Sekundärmarkts erreicht Tokenize.it einen weiteren Meilenstein seiner Roadmap. Auf diesem Zweitmarkt können die auf der Plattform an Investor*innen ausgegebenen virtuellen Anteile an Start-ups jederzeit in Form von direkten P2P-Transaktionen zwischen Investor*innen gehandelt werden – die Start-ups können dabei selbst entscheiden, ob ihre virtuellen Anteile auf dem Sekundärmarkt handelbar sind oder nicht.

In Zeiten, in denen Börsengänge und Exits immer seltener werden, bietet sich Investor*innen so die Möglichkeit, unabhängig von einem Exit oder Börsengang der Start-ups ihre Investments zu veräußern. Daraus ergibt sich für die Start-ups keine Nachteile, da es sich um virtuelle Anteile ohne Stimmrechte handelt und Investor*innen nicht Teil der Gesellschafter im Handelsregister sind. Durch die innovative Gestaltung der Genussrechte sind sie jedoch wirtschaftlich mit Gesellschaftern gleichgestellt.

Der Sekundärmarkt richtet sich an Investor*innen aus Deutschland und Österreich, die mit den Risiken von Early-Stage-Investments vertraut sind, und wird mit einer Anlagevermittlungslizenz betrieben. Teilnehmen können alle verifizierten Nutzer*innen, die das Onboarding erfolgreich abgeschlossen haben. Identitätsprüfung und Angaben zur Investmenterfahrung sind dabei Teil des Compliance-Prozesses. Bei jedem Handel fällt eine Transaktionsgebühr von zwei Prozent des Transaktionsvolumens an, die stets von dem/der Verkäufer*in der virtuellen Anteile getragen wird.

„Der Sekundärmarkt sendet ein klares Signal an die deutsche Start-up- und Investoren-Szene: Nach dem Fundraising ist jetzt auch der Handel mit Start-up-Beteiligungen endlich jederzeit und komplett digital möglich“, sagt Tokenize.it-CEO Christoph Jentzsch. „Ausgehend hiervon werden wir 2026 sukzessive neue Features für Investoren launchen, die alle darauf abzielen, dass Start-up-Investments wieder klar und einfach werden.“

Investor ready?

Die sechs größten Stolperfallen bei der Investor*innensuche und wie du sie bestmöglich vermeiden kannst.

Die Suche nach Kapital gehört zu den größten Herausforderungen auf dem Weg zum unternehmerischen Erfolg. Investor*innen suchen nicht nur nach innovativen Ideen, sondern vor allem nach überzeugenden Geschäftsmodellen, die eine klare Strategie, eine starke Vision und realistische Finanzprognosen bieten. Doch in der Praxis kommen immer wieder ähnliche Fehler vor, die den Kapitalbeschaffungsprozess gefährden.

1. Unklare Kommunikation von Strategie und Wachstumspotenzial

Viele Gründer*innen haben Schwierigkeiten, ihre Vision und das Wachstumspotenzial ihres Unternehmens überzeugend oder klar genug zu vermitteln. Eine zu vage oder austauschbare Vision lässt Investor*innen zweifeln, ob das Unternehmen tatsächlich einen nachhaltigen Mehrwert schafft. Ebenso fehlt oft eine nachvollziehbare Wachstumslogik, die erklärt, warum genau jetzt der richtige Zeitpunkt für das Investment ist. Das Marktpotenzial wird häufig nur geschätzt und nicht mit handfesten Daten und Fakten untermauert. Auch eine klare Abgrenzung vom Wettbewerb bleibt aus, und viele Gründer*innen vergessen, ihre Ziele messbar zu machen, was die Glaubwürdigkeit beeinträchtigt.

Ausweg: Um Investor*innen zu überzeugen, musst du deine Vision konkretisieren: Wo steht dein Unternehmen in drei bis fünf Jahren? Was sind die langfristigen Ziele und wie willst du diese erreichen? Entwickle eine klare Wachstumsstory. Belege das Marktpotenzial mit konkreten Zahlen, Trends und Wettbewerbsvorteilen. Die Abgrenzung zum Wettbewerb sollte klar und nachvollziehbar sein. Zudem sollten alle Ziele realistisch und messbar formuliert werden, damit Investor*innen den Fortschritt deines Unternehmens verfolgen können. Schaffe eine emotionale Erzählung, die das „Why now?“ überzeugend beantwortet.

2. Unrealistische Aufbereitung von Businessplan und Finanzkennzahlen

Ein häufiger Fehler ist es, den Businessplan und die Finanzprognosen zu optimistisch oder unrealistisch zu gestalten. Gründer*innen stellen oft Zahlen vor, die nicht auf klaren Annahmen basieren. Es fehlen transparente Erläuterungen zu den geplanten Umsätzen und Ergebnissen. Auch die Wachstumsraten sind in vielen Fällen zu hoch angesetzt. Ein weiteres Problem ist das Fehlen von verschiedenen Szenarien, die den finanziellen Verlauf unter Berücksichtigung von Unsicherheiten und Risiken abbilden. Die Cashflow-Planung wird häufig vernachlässigt und der Kapitalbedarf nicht nachvollziehbar begründet. Gründer*innen neigen zudem dazu, die Kosten zu niedrig anzusetzen und die Finanzierungsmöglichkeiten zu überschätzen.

Ausweg: Ein gut strukturierter Businessplan sollte eine detaillierte Umsatz- und Ergebnisplanung für mindestens drei Jahre beinhalten, die realistisch und nachvollziehbar ist. Denke in Szenarien: Erstelle nicht nur eine Best-Case-Planung, sondern auch konservative und realistische Szenarien. Achte besonders auf die Cashflow-Planung und leite den Kapitalbedarf klar und nachvollziehbar ab. Gib an, wie viel Geld wann und wofür benötigt wird. Alle Annahmen müssen transparent und plausibel erklärt werden. Vermeide es, unrealistische Wachstumsraten zu präsentieren, und stelle sicher, dass deine Planung mit der Strategie deines Unternehmens übereinstimmt. Zahlen sind nicht nur dazu da, Vertrauen zu gewinnen, sondern auch, um Klarheit über die finanzielle Stabilität zu schaffen.

3. Vernachlässigung der rechtlichen und organisatorischen Strukturen

Ein großes Hindernis auf dem Weg zur Kapitalbeschaffung sind unklare oder veraltete Gesellschafterverhältnisse. Ein unorganisierter oder unvollständiger Datenraum ist ebenfalls ein häufiges Problem. Gründer*innen vernachlässigen oft die ordnungsgemäße Dokumentation von Verträgen oder IP-Rechten. Dies führt nicht nur zu potenziellen rechtlichen Problemen, sondern auch zu einem Vertrauensverlust bei den Investor*innen. Zudem ist es häufig der Fall, dass keine klare Trennung zwischen Gründer*in und Unternehmen existiert, was für Investor*innen ein Risikofaktor sein kann.

Ausweg: Überprüfe regelmäßig die Gesellschafterverhältnisse und stelle sicher, dass alle Anteile klar dokumentiert und aktuell sind. Alle relevanten Verträge – etwa Arbeitsverträge, Partnerschaftsvereinbarungen oder Lizenzverträge – sollten ordentlich und rechtssicher dokumentiert sein. Achte darauf, dass deine IP-Rechte und Marken rechtlich abgesichert sind und du über die notwendigen Lizenzen verfügst, um dein Geschäftsmodell erfolgreich zu betreiben. Stelle sicher, dass der Datenraum für die Due Diligence geordnet, vollständig und digital verfügbar ist. Wenn möglich, sollten alle relevanten Informationen über die Struktur des Unternehmens, Rechte und Pflichten der Gesellschafter*innen sowie der aktuelle Status von IP und Marken schnell und unkompliziert zugänglich sein.

4. Unprofessionelle Gestaltung von Pitch Deck und Unterlagen

Ein häufiges Problem bei der Erstellung von Pitch Decks ist die Überladung mit zu vielen Folien und zu viel Text. Gründer*innen tendieren oft dazu, das gesamte Produkt oder die technische Komplexität detailliert darzustellen, was das Pitch Deck unnötig aufbläht. Eine klare Storyline fehlt häufig, und es wird keine überzeugende Erzählung aufgebaut, die das Interesse der Investor*innen weckt. Zudem fehlt oftmals ein klares „Investment-Narrativ“, das die Investor*innen dazu motiviert, in das Unternehmen zu investieren. Zahlen werden entweder nicht integriert oder sind unrealistisch, und das „Why now“ bleibt ohne Antwort.

Ausweg: Gestalte dein Pitch Deck mit maximal 15 Folien und konzentriere dich auf die wesentlichen Punkte: Problem – Lösung – Markt – Geschäftsmodell – Team – Zahlen – Investment. Deine Präsentation sollte eine klare Storyline und einen roten Faden aufweisen. Vermeide zu viele technische Details und konzentriere dich darauf, was dein Unternehmen einzigartig macht. Visualisiere deine Konzepte und Daten, um die Präsentation ansprechend und verständlich zu gestalten. Baue ein klares und überzeugendes „Why now?“ ein, das den Investor*innen zeigt, warum sie jetzt investieren sollten. Am Ende sollte ein klarer Call to Action stehen.

5. Identifizierung der falschen Investor*innen

Ein häufiger Fehler ist, dass Gründer*innen keine klare Vorstellung davon haben, welche Investor*innen zu ihrem Unternehmen passen. Statt gezielt zu suchen, wird nur nach „dem großen Namen“ Ausschau gehalten. In vielen Fällen passen die Phase oder die Ticketgröße der Investor*innen nicht zu den Bedürfnissen des Unternehmens. Auch Branchenunabhängigkeit oder fehlende Vorbereitung auf die Ansprache führen zu einer ineffizienten Suche. Gründer*innen suchen zu wenig strategisch und nutzen ihre Netzwerke nicht, um potenzielle Investor*innen zu finden.

Ausweg: Definiere gezielt, welche Art von Investor*in für dein Unternehmen am besten geeignet ist. Überlege, ob du strategische Investor*innen, Family Offices oder Beteiligungsgesellschaften ansprechen möchtest, und achte darauf, dass diese zu deiner Unternehmensphase und Branche passen. Nutze Netzwerke wie M&A-Berater*innen, Wirtschaftsprüfer*innen oder Industrieverbände, um potenzielle Investor*innen zu finden. Mach dir klar, dass nicht nur das Geld, sondern auch die Werte und Erwartungen der Investor*innen entscheidend sind. Die Chemie zwischen dir und dem/der Investor*in sollte stimmen.

6. Vernachlässigung der Kommunikation und Einbüßen von Vertrauen

Viele Gründer*innen kommunizieren zu wenig oder nur dann mit Investor*innen, wenn alles gut läuft. Dies kann dazu führen, dass sich Investor*innen im Unklaren über die tatsächliche Entwicklung des Unternehmens fühlen. Zu viel Marketing und zu wenig Realität schaffen Misstrauen, eine unstrukturierte oder unregelmäßige Kommunikation erschwert den Aufbau einer vertrauensvollen Beziehung. Auch eine abwehrende Haltung bei Kritik oder ein Mangel an emotionaler Intelligenz kann die Kommunikation belasten.

Ausweg: Baue eine offene und regelmäßige Kommunikation auf. Halte deine Investor*innen auch bei Rückschlägen auf dem Laufenden und sei transparent in deinen Updates. Zeige dich ehrlich, strukturiert und verbindlich. Achte darauf, dass deine Kommunikation nicht nur positiv, sondern auch realistisch und authentisch ist. Der Aufbau einer persönlichen Beziehung zu Investor*innen ist ebenso wichtig wie die sachliche Kommunikation. Zeige Verständnis und nimm konstruktive Kritik an.

Die Autorinnen:

Martina Lackner ist Psychologin und Inhaberin der PR-Agentur cross M., https://crossm.de

Nela Novakovic ist Specialist in Business Strategy, Investor Pitching & Capital Acquisition, www.eyodwa.com

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Crowdinvesting: Das Kapital von der Crowd

Welchen Wert hat Crowdinvesting als alternative Finanzierungsquelle, für welche Start-ups ist es geeignet und wie läuft eine Crowdkampagne idealerweise ab? Hier die Antworten dazu.

Der Kapitalbedarf von Start-ups ist im vergangenen Jahr deutlich gestiegen. Dem aktuellen Start-up-Monitor 2024 des Bundesverbands Deutsche Start-ups zufolge planen über 70 Prozent der Start-ups, mehr als 500.000 Euro einzusammeln; ein Plus von zehn Prozent gegenüber dem Vorjahr. Die Zugangsmöglichkeiten zu Kapital sieht dabei nur eine Minderheit der Gründer*innen als positiv. Auch vor dem Hintergrund der wirtschaftlichen Lage müssen folglich zusätzliche Finanzierungsquellen wie beispielsweise das Crowdinvesting ausfindig gemacht werden.

Diese Förderungen verspricht die neue Bundesregierung

Staatliche Fördermittel stehen weiterhin an vorderster Stelle der Kapitalquellen für Start-ups – der Blick auf die Pläne der neuen Bundesregierung lohnt also. Grundsätzlich lobt Verena Pausder, Vorstandsvorsitzende des Startup-Verbands, dass der Koalitionsvertrag „das Potenzial von Start-ups als Innovationsmotoren unserer Wirtschaft“ hervorhebt. Im Koalitionsvertrag selbst werden Start-ups als „Hidden Champions und DAX-Konzerne von morgen“ gefeiert.

Doch wie sehen mögliche Unterstützungsmaßnahmen konkret aus?

Die Bundesregierung strebt zunächst eine vereinfachte Unternehmensgründung und bessere Rahmenbedingungen in der Kapitalmarktregulierung an. Der bestehende Zukunftsfonds, der besonders auf die Technologiebranche fokussiert ist, soll über 2030 hinaus verstetigt werden. Außerdem will die große Koalition einen Zukunftsfonds II schaffen, der DeepTech und BioTech finanziell fördert. Darüber hinaus soll ein neuer Deutschlandfonds mit zehn Milliarden Euro vom Bund ausgestattet werden und weitere 90 Milliarden Euro durch privates Kapital und Garantien mobilisieren – allerdings speziell für Mittelständler*innen und Scale-ups. Im Koalitionsvertrag aufgenommen wurde zudem der Plan, die Investitionen der WIN-Initiative – einem breiten Bündnis aus Wirtschaft, Verbänden, Politik und KfW, deren teilnehmende Unternehmen rund 12 Milliarden Euro zur Stärkung des Venture-Capital-Ökosystems in Deutschland bereitstellen – mit Garantien des Bundes zu hebeln.

Allerdings enthält der Koalitionsvertrag auch eine mögliche Einschränkung: Die gesamte Start-up-Finanzierungsarchitektur soll einem „Effizienz-Check“ unterzogen werden. Das deutet eher weniger auf eine Erhöhung der Finanzmittel hin. Die Bundesregierung plant jedoch, öffentliche Finanzierungsprogramme für die Rüstungsindustrie zu öffnen, möchte die Raumfahrt über „meilensteinbasierte Finanzierungsinstrumente“ unterstützen und zudem spezielle Förderungen für Gründerinnen ausbauen, da diese Gruppe derzeit unterrepräsentiert ist.

Für wen eignet sich Crowdinvesting?

Während Jungunternehmen aus DeepTech, Raumfahrt und der Rüstungsbranche also auf große Förderprogramme hoffen können, müssen sich Start-ups anderer Branchen nach alternativen Finanzierungsmöglichkeiten umschauen. Das betrifft auch nachhaltige Start-ups, die zur Bekämpfung des Klimawandels so dringend benötigt werden und trotzdem kein dezidiertes Förderprogramm erhalten. Insbesondere für grüne Jungunternehmer*innen könnte als Alternative zu staatlicher Förderung oder klassischen Mitteln wie Business Angels und Venture Capital das Crowdinvesting einen Blick wert sein.

Beim Crowdinvesting investieren viele private Kleinanleger*innen über eine entsprechende Investmentplattform in ein konkretes Projekt oder Unternehmen ihrer Wahl. Im Gegensatz zum Crowdfunding verfolgt Crowdinvesting den Ansatz, dass Anleger*innen eine Rendite aus dem investierten Kapital ziehen. Grundsätzlich lassen Crowdinvesting-Kampagnen den Unternehmen einen großen Freiraum, was die individuelle Ausgestaltung in Bezug auf Zins, Tilgung und Laufzeit angeht. Auch zusätzliche Exit-Beteiligungen oder eine kontinuierliche Gewinnbeteiligung sind möglich. Ein Crowdinvesting lässt sich gut mit anderen Finanzierungsformen kombinieren, beispielsweise mit Venture Capital.

Dass Crowdinvestments in Start-ups immer weiter in den Fokus rücken, zeigen beispielsweise die Zahlen der nachhaltigen Crowdinvesting-Plattform WIWIN. Hier ist der Anteil von Investments in Start-up-Crowdkampagnen gemessen am gesamten vermittelten Volumen im vergangenen Jahr von zuvor 13 auf 51 Prozent gestiegen.

Demokratisierung der Start-up-Finanzierung

Crowdinvesting eignet sich jedoch nicht für alle Start-ups gleichermaßen. Finanzierungssummen, die Start-ups via Crowdinvesting decken können, liegen für gewöhnlich im einstelligen Millionenbereich. Das Start-up The Female Company hat beispielsweise erfolgreich 1,5 Millionen Euro eingesammelt, bei Vytal waren es 2,9 Millionen Euro und beim nachhaltigen Banking-Start-up Tomorrow sogar 8 Millionen Euro. Besonders gute Chancen, ihren Kapitalbedarf über Privatinvestor*innen zu finanzieren, haben B2C-Unternehmen, die entweder über ein einfach zu erklärendes Geschäftsmodell verfügen oder ein emotionalisierendes Thema bedienen. Auch für Start-ups aus dem B2B-Umfeld ist Crowdinvesting eine attraktive Finanzierungsmöglichkeit, wobei hier die Investmentpower dann in erster Linie von der Plattform selbst kommt und nicht über das Start-up. Crowdinvesting passt speziell auch zu nachhaltigen Start-ups, da sowohl Gründer*innen als auch Investor*innen eine starke inhaltliche Bindung zum Thema und persönliche Überzeugung vom Produkt oder der Anwendung verbindet und sie die Mission teilen, die Zukunft nachhaltiger gestalten zu wollen.

Für nachhaltige Gründer*innen zählt darüber hinaus besonders stark der Vorteil, beim Crowdinvesting ihre unternehmerische Unabhängigkeit bewahren zu können. Im Gegensatz zur Finanzierung mit Business Angels oder Venture Capital, müssen Gründer*innen beim Crowdinvesting nämlich keine Stimmrechte an Investor*innen abgeben. Denn sie sammeln hierbei bilanzielles Fremdkapital ein, das sie wie Eigenkapital nutzen können, sogenanntes Mezzanine-Kapital. Die Crowd hat also per se kein Mitspracherecht, sondern gestaltet „nur“ als Geldgeberin die nachhaltige Transformation mit. Crowdinvesting ermöglicht demnach eine Demokratisierung der Start-up-Finanzierung. Privatpersonen haben bereits mit kleinen Beträgen, in der Regel ab 250 Euro, die Chance, Jungunternehmen finanziell zu unterstützen und im Gegenzug an deren Weiterentwicklung zu partizipieren.

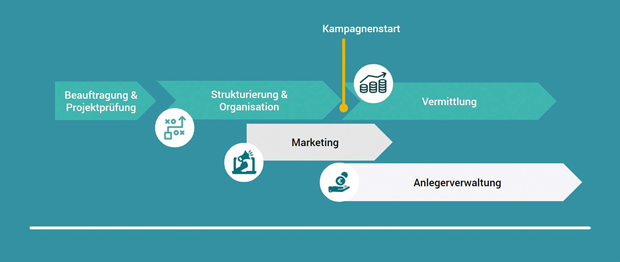

Ablauf einer Crowdinvesting-Kampagne

Für Gründer*innen stellt sich zu Beginn die Frage, zu welchem Zeitpunkt sie ein Crowdinvesting sinnvoll einsetzen können. Eine Beschränkung gibt es hier teilweise durch die Investmentplattformen: Nicht jede erlaubt es Start-ups in der Frühphase, eine Crowdkampagne zu platzieren. Grund hierfür ist, dass das Risiko für Anleger*innen zu diesem Zeitpunkt besonders hoch sein kann, denn die mögliche wirtschaftliche Entwicklung des Jungunternehmens ist noch sehr schwer vorauszusehen. Manche Plattformen setzen daher voraus, dass die Pre-Seed- und Seed-Phasen bereits abgeschlossen sind. In der darauffolgenden Wachstumsphase können Start-ups wiederum für gewöhnlich einerseits relevante Umsätze und Erfolge vorweisen, andererseits wächst der Kapitalbedarf. Hilfreich ist zudem, wenn neben den Gründer*innen schon ein Team bereitsteht und die Crowdkampagne gezielt unterstützen kann – insbesondere in den Bereichen Marketing und Kommunikation. Sollen über Social-Media-Kampagnen oder eigene Newsletter potenzielle Crowdinvestor*innen aktiviert werden, müssen diese Kanäle im Vorhinein aufgebaut worden sein.

Der Ablauf eines Crowdinvestings beginnt für Start-ups mit der Wahl einer geeigneten Plattform. Neben den formellen Vorgaben können Start-ups in dieser Phase besonders darauf achten, ob andere Unternehmen derselben Branche oder mit ähnlichen Themenbereichen bereits erfolgreich auf der Plattform finanziert wurden. Haben sich Gründer*innen für eine Plattform entschieden, beginnt eine Art Bewerbungsphase. Zum einen wird geprüft, ob die Interessen der Crowd zu den Werten und zur Orientierung des Start-ups passen und ob dessen Geschäftsmodell für Anleger*innen nachvollziehbar ist. Um das Risikoprofil eines Finanzprodukts möglichst gering zu halten, werden von den Plattformen außerdem unterschiedlich detaillierte Prüfungen durchgeführt. Bei Impact-orientierten Plattformen schließt dies beispielsweise auch eine Bewertung der Nachhaltigkeit des Start-ups mit ein.

Daraufhin erfolgt ein erstes Angebot seitens der Plattform, das einen Überblick über die Kosten des Finanzprodukts gibt. Es folgen die Due Diligence und – falls diese erfolgreich verlaufen ist – die Strukturierung des Finanzprodukts sowie die Erstellung der Emissionsdokumente. Gemeinsam wird darüber hinaus ein Kampagnenplan entwickelt, um die Anleger*innen der Plattform und die Community des Unternehmens umfassend abzuholen.

Danach kann das Crowdinvesting starten. Grob können Start-ups mit einer Vorbereitungszeit von etwa acht bis zwölf Wochen rechnen, bis ein Crowdinvesting starten kann. Hinzu kommt die Zeit, in der das Kapital eingesammelt wird. Diese Vermittlungsphase kann stark variieren und ist abhängig von verschiedenen Faktoren wie der Attraktivität des Finanzprodukts, der eigenen Crowd-Größe oder auch dem Unternehmens-Impact. Bei den oben genannten Start-ups The Female Company, Vytal und Tomorrow haben die Vermittlungsphasen beispielsweise von weniger als 24 Stunden bis vier Wochen gereicht.

Während dieser Zeit arbeiten Plattform und Start-up gemeinsam an einem möglichst erfolgreichen Kampagnenausgang. Die Plattform kann beispielsweise bei der Vorbereitung der Emissionsdokumente und der Abstimmung mit verschiedenen externen Dienstleister*innen wie der Bundesanstalt für Finanzdienstleistungsaufsicht oder auf Kapitalmarktrecht spezialisierten Anwält*innen unterstützen. Einige Plattformen übernehmen ebenfalls die administrative und technische Betreuung bei der Vermittlung des Kapitals. Auch im späteren Verlauf der Anlageverwaltung kann die Crowdinvesting-Plattform dem Start-up einige Aufgaben abnehmen, beispielsweise das Erfassen der Anleger*innen im Abrechnungssystem, das Management von Zinsrückstellungen, Ausschüttungen und Tilgungen.

Die Kommunikation mit Anleger*innen kann während der gesamten Laufzeit über ein Support Center der Plattform übernommen werden. Das spart dem Start-up einiges an Aufwand und stellt sicher, dass sich das junge Unternehmen auf seine wesentlichen Aufgaben konzentrieren kann.

Kommunikation zum Crowdinvesting sorgt für Markenbekanntheit und neue Kund*innen

Entscheidend für ein erfolgreiches Crowdinvesting ist eine gut durchdachte Marketing- und Kommunikationskampagne. Den Kampagnenplan sollten Start-up und Plattform im Idealfall miteinander abstimmen, um möglichst effizient die maximale Aufmerksamkeit bei potenziellen Investor*innen zu erzeugen. Wie viel dabei die Plattform übernimmt und wie viel Arbeit das Start-up in die Kommunikation investiert, variiert. Die Plattform kann mit eigenen Newsletter- und Social-Media-Kampagnen primär Menschen erreichen, die zuvor Interesse am Crowdinvesting gezeigt haben oder womöglich bereits in anderen Projekten investiert haben. Gleichzeitig sollte das Start-up zusätzlich die eigene Kund*innenbasis adressieren. Denn wer in der Vergangenheit bereits Interesse am Produkt oder Service gezeigt hat oder überzeugter Fan der Marke ist, möchte womöglich auch zu einem echten Stakeholder für das weitere Unternehmenswachstum werden.

Zusätzlich werden über breit angelegte Kommunikationsmaßnahmen noch weitere Menschen erreicht. Hier zeigt sich deutlich ein hilfreicherer Nebeneffekt von Crowdkampagnen: Sie sorgen über die Gewinnung von Investor*innen hinaus für eine gesteigerte Brand Awareness, dienen dem Aufbau oder der Stärkung einer bestehenden Community rund um das Start-up und bringen eine wertvolle Basis an potenziellen Neukund*innen hervor. Dabei kann gemeinsame Pressearbeit ein hilfreiches Tool sein, um noch mehr Aufmerksamkeit auf die Kampagne zu lenken und so mehr Investor*innen zu finden.

Crowdinvesting eignet sich also besonders für Start-ups, die:

- ein einfach erklärbares B2C-Geschäftsmodell verfolgen, ein emotionales Thema bedienen oder Impact-orientiert sind,

- ihre unternehmerische Unabhängigkeit bewahren wollen,

- erste Umsatzerfolge nachweisen können,

- eine starke Community haben und

- nicht nur Geld einwerben, sondern gleichzeitig Bekanntheit und Kund*innenstamm ausbauen wollen.

Die Autorin Sarah Hübsch ist Business Development Managerin bei WIWIN, einer deutschen Online-Plattformen für nachhaltiges Crowdinvesting mit Sitz in Mainz

Die Mischung schafft ein stabiles Finanzierungsumfeld für Start-ups

Wie Start-ups ihre Risikokapital-Finanzierungen mit öffentlichen Fördermitteln strategisch ergänzen können, erfahren wir im Doppel-Interview mit Dr. Philipp Nägelein, Mitgründer von Zebra Embassy, und Dr. Sophie Ahrens-Gruber, Investorin und Principal bei ACTON Capital.

Laut dem aktuellen Deutschen Startup Monitor nutzten zuletzt 48,8 Prozent der Start-ups staatliche Fördermittel, während nur 18,9 Prozent auf Venture Capital zurückgriffen. Welche Bedeutung haben öffentliche Fördermittel damit für Innovation und Wachstum in der Start-up-Szene?

Philipp Nägelein: Isoliert betrachtet ergeben diese Datenpunkte noch keinen klaren Trend. Was wir aber verstärkt beobachten, ist, dass immer mehr Tech-Start-ups und Scale-ups einen Finanzierungsmix nutzen. Neben Venture Capital, Venture Debt und operativem Cashflow werden öffentliche Fördermittel zunehmend als weiterer Finanzierungsbaustein nachgefragt. Diese Mittel ermöglichen Innovationen, die sonst möglicherweise nicht umgesetzt würden. Dennoch sollten ergänzend private Investitionen gestärkt werden, um nachhaltiges Wachstum und Skalierung zu fördern.

Warum tut sich Deutschland mit der Finanzierung durch Risikokapital so schwer?

Sophie Ahrens-Gruber: 2023 gab es einen Rückgang von etwa 30 Prozent bei Wagniskapitalfinanzierungen in Deutschland. Das kann man kritisch sehen – oder als natürliche Korrektur nach dem Bewertungsboom der Niedrigzinsperiode. Seit 2020 ist der Sektor dennoch um 20 Prozent gewachsen. Die Fundamentaldaten zeigen folglich, dass mehr Kapital zur Verfügung steht. Der Hauptpunkt ist, dass die großen nationalen Kapitalsammelstellen, wie zum Beispiel Pensionskassen, im Gegensatz zu anderen Ländern nicht in diese Assetklasse investieren können. Daher ist die Abhängigkeit bei großen Finanzierungsrunden von internationalem Wachstumskapital höher. In den letzten Jahren sind diese Investitionen rückläufig. Das erschwert die Finanzierung großer Kapitalbedarfe mit Risikokapital.

Welchen Stellenwert hat vor diesem Hintergrund die Kombination aus öffentlichen Fördermitteln und privatem Kapital?

Philipp Nägelein: Die Mischung aus öffentlichen Fördermitteln und privatem Kapital schafft ein stabiles Finanzierungsumfeld für Start-ups. Fördergelder senken das Innovationsrisiko, erleichtern den Start und ziehen private Investitionen an, die wiederum schnelleres Wachstum und Internationalisierung ermöglichen. Eine enge Verzahnung beider Finanzierungsformen stärkt die Wettbewerbsfähigkeit des Start-up-Ökosystems nachhaltig.

Sophie Ahrens-Gruber: Wie erfolgreich die Mischung aus privaten und öffentlichen Fördermitteln ist, zeigt das Beispiel der DARPA (Defense Advanced Research Projects Agency). Diese Behörde hat zahlreiche bahnbrechende Technologien gefördert, darunter Internetprotokolle, GPS und selbstfahrende Autos. In den USA investiert die Regierung durch Fördermaßnahmen etwa 0,5 Prozent des BIP, während die Venture-Capital-Industrie 0,7 Prozent ausmacht. Diese Partnerschaft hat eine riesige Industrie hervorgebracht – Apple, NVIDIA, Microsoft, Alphabet und Amazon sind heute die fünf wertvollsten Unternehmen der Welt.

Welche Fehler machen Start-ups bei der Fördermittelbeschaffung – und wie können sie diese vermeiden?

Philipp Nägelein: Der gravierendste Fehler ist, öffentliche Fördermittel isoliert und nachrangig zu behandeln. Das kostet bares Geld. Darum: Jedes Start-up braucht eine Public-Funding-Strategie. Alle Finanzierungsbausteine sollten strategisch kombiniert werden, um nachhaltiges Wachstum zu ermöglichen. Weiterhin darf die Compliance nicht unterschätzt werden. Wer mit Steuergeldern gefördert wird, muss Rechenschaft ablegen. Hier stößt das agile 80/20-Prinzip vieler Start-ups an seine Grenzen. Gerade bei komplexen Förderstrukturen kann professionelle Unterstützung entscheidend sein.

Was muss sich ändern, damit Start-ups bessere Finanzierungsmöglichkeiten erhalten?

Philipp Nägelein: Mehr „Financial Literacy“ außerhalb der bekannten Start-up-Zentren ist dringend notwendig. Viele Gründerteams wählen die falsche Finanzierungsform oder verpassen Chancen, weil ihnen das Wissen über öffentliche und private Kapitalquellen fehlt. Hier braucht es mehr Aufklärung und gezielte Beratung.

Sophie Ahrens-Gruber: Deutschland muss mehr Anreize für institutionelle Investoren schaffen, in Venture Capital zu investieren. Der VC-Anteil am BIP liegt in Deutschland nur bei 0,047 Prozent – etwa 31 Prozent unter dem französischen Niveau und sogar über 50 Prozent unter dem britischen Anteil. In den USA ist der Anteil fünfzehn Mal höher (0,72 Prozent im Jahr 2019). Hier gibt es erheblichen Nachholbedarf.

Frau Dr. Ahrens-Gruber, Herr Dr. Nägelein – danke für die Insights

Fehler in der Buchhaltung frühzeitig erkennen

Wer die Buchhaltung zu Beginn unterschätzt, gerät schnell in einen Verwaltungsmodus, der auf Zuruf funktioniert – ohne System, ohne feste Abläufe. Genau dadurch entstehen typische Fehler wie fehlende Belege, verpasste Fristen oder falsch gebuchte Ausgaben. Häufig fehlt es nicht an Wissen, sondern an klaren Zuständigkeiten und verlässlichen Abläufen.

Buchhaltungsfehler entstehen nicht, weil Gründer unachtsam sind, sondern weil Prozesse oft unstrukturiert bleiben. Wer direkt Ordnung schafft, reduziert das Fehlerrisiko und stärkt die Zusammenarbeit mit Steuerberatern, Investoren oder dem Finanzamt.

Hier passieren in der Praxis die meisten Fehler

Gerade wenn die Buchhaltung ohne klare Struktur läuft, schleichen sich typische Stolperfallen ein – oft unbemerkt und mit spürbaren Folgen. An diesen Stellen schleichen sich typische Fehler besonders schnell ein:

- Private und geschäftliche Ausgaben werden über dasselbe Konto abgewickelt

- Belege fehlen, sind unvollständig oder werden nicht archiviert

- Umsatzsteuer wird falsch berechnet oder zu spät gemeldet

- Buchhaltung erfolgt ohne klare Struktur oder mit ungeeigneten Mitteln

- Verantwortlichkeiten und Routinen sind nicht definiert

Private und geschäftliche Ausgaben konsequent trennen

Ein häufiger Anfängerfehler ist die fehlende Trennung zwischen privaten und geschäftlichen Ausgaben. Was zunächst praktisch erscheint, führt im Alltag schnell zu unübersichtlichen Buchungen und steuerlichen Problemen.

Wer private Einkäufe über das Firmenkonto abwickelt oder geschäftliche Ausgaben vom Privatkonto bezahlt, erschwert die korrekte Verbuchung und läuft Gefahr, dass Betriebsausgaben bei einer Prüfung aberkannt und nachträglich besteuert werden. Ein typischer Fall ist etwa ein privat gekaufter Laptop, der nachträglich als Betriebsausgabe angesetzt wird – ohne nachvollziehbare Dokumentation lässt sich dieser Aufwand steuerlich nicht geltend machen.

Belege lückenlos und revisionssicher aufbewahren

Jede Buchung braucht einen nachvollziehbaren Beleg – das ist Grundlage für jede steuerliche Anerkennung. In der Praxis fehlen jedoch häufig Kassenzettel, digitale Rechnungen werden nicht systematisch erfasst oder Barbelege landen ungeordnet in Papierstapeln.

Die GoBD (Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form) verlangen eine revisionssichere Ablage. Das gilt auch für digital erfasste Belege. Diese müssen vollständig, nachvollziehbar und dauerhaft unveränderbar aufbewahrt werden. Wer darauf nicht achtet, riskiert bei einer Betriebsprüfung die Streichung betroffener Ausgaben.

Umsatzsteuer korrekt behandeln und Fristen zuverlässig einhalten

Viele Gründer entscheiden sich zunächst für die Kleinunternehmerregelung, ohne die Auswirkungen auf Rechnungsstellung und Steuerpflicht im Detail zu kennen. Ein häufiger Fehler besteht darin, dass Umsatzsteuer ausgewiesen wird, obwohl dafür keine Berechtigung vorliegt. In diesem Fall muss die Steuer dennoch abgeführt werden.

Rechnungen mit ausgewiesener Umsatzsteuer müssen zudem bestimmte Pflichtangaben enthalten, etwa den vollständigen Namen und die Anschrift des Leistungserbringers, eine fortlaufende Rechnungsnummer und den korrekten Steuersatz. Auch die regelmäßige Abgabe der Umsatzsteuer-Voranmeldung wird oft unterschätzt. Wer Termine verpasst, riskiert Mahngebühren oder Schätzungen seitens des Finanzamts – und das bereits im ersten Jahr.

Buchhaltungssoftware gezielt einsetzen

Viele Gründer beginnen mit einfachen Tabellen oder handschriftlichen Notizen. Diese Methoden reichen aber schnell nicht mehr aus. Sie erhöhen die Fehleranfälligkeit und erschweren die Zusammenarbeit mit dem Steuerberater erheblich.

Digitale Buchhaltungstools bieten eine echte Entlastung. Sie ermöglichen automatische Belegzuordnung, eine integrierte Bankanbindung und aussagekräftige Auswertungen. Wer diese Systeme einsetzt, reduziert den zeitlichen Aufwand deutlich und vermeidet doppelte Arbeit sowie unnötige Rückfragen. Besonders effektiv ist es, Belege laufend zu erfassen statt alles gebündelt am Jahresende aufzuarbeiten.

Buchhaltungsprozesse strukturiert und sicher gestalten

Damit sich typische Buchhaltungsfehler gar nicht erst einschleichen, braucht es klare Prozesse und einfache Werkzeuge, die sich gut in den Arbeitsalltag integrieren lassen – etwa für die Erstellung einer Einnahmenüberschussrechnung, wie sie für viele Gründer als Standardverfahren gilt.

Die folgenden Maßnahmen haben sich für Gründer in der Praxis bewährt:

- Ein separates Geschäftskonto einrichten und private Ausgaben konsequent vermeiden

- Belege direkt nach dem Kauf digital erfassen und systematisch ablegen

- Umsatzsteuerpflicht regelmäßig prüfen und relevante Fristen aktiv im Kalender verfolgen

- Digitale Buchhaltungstools einsetzen, um Abläufe zu automatisieren und Zeit zu sparen

- Feste Buchhaltungszeiten definieren und Aufgaben intern oder mit dem Steuerberater verteilen

Firmenkonto nutzen und Zahlungswege klar definieren

Ein separates Geschäftskonto ist die Basis für jede saubere Buchhaltung. Es trennt private und unternehmerische Finanzflüsse und sorgt für nachvollziehbare Buchungen gegenüber dem Finanzamt.

Barzahlungen sollten vermieden werden, stattdessen bieten digitale Transaktionen mit Belegnachweis die nötige Transparenz. Firmenkreditkarten mit automatischer Kategorisierung helfen zusätzlich, die Buchführung zu entlasten.

Digitale Belegerfassung in den Alltag integrieren

Digitale Buchhaltungslösungen ermöglichen eine einfache und systematische Belegerfassung – per App, Scanner oder E-Mail-Upload. Belege werden automatisch erkannt, kategorisiert und archiviert. Das spart wertvolle Zeit beim Monatsabschluss und reduziert Fehlerquellen deutlich.

Zudem entsteht eine lückenlose Dokumentation, die bei Rückfragen durch das Finanzamt jederzeit abrufbar ist. Durch die Integration in bestehende Workflows – etwa direkt nach dem Einkauf oder dem Rechnungseingang – wird die Belegerfassung zur Routine statt zur Nacharbeit.

Umsatzsteuerpflicht regelmäßig prüfen und dokumentieren

Die Entscheidung für die Kleinunternehmerregelung sollte bewusst getroffen und im weiteren Verlauf regelmäßig überprüft werden. Gerade bei wachsendem Umsatz ist es entscheidend, die Umsatzgrenze im Blick zu behalten, um steuerliche Konsequenzen frühzeitig einschätzen zu können.

Hilfreich sind digitale Kalender mit Erinnerungsfunktionen, um relevante Schwellenwerte rechtzeitig zu prüfen. Ergänzend dazu empfiehlt sich eine regelmäßige Abstimmung mit dem Steuerberater – idealerweise einmal pro Quartal –, um frühzeitig Klarheit über mögliche Anpassungen zu erhalten. So lassen sich Nachzahlungen vermeiden und steuerliche Pflichten zuverlässig erfüllen.

Buchhaltung mit festen Abläufen organisieren

Ohne feste Routinen bleibt die Buchhaltung oft liegen – mit steigender Fehleranfälligkeit. Eine klare Zeitstruktur, zum Beispiel wöchentliche Buchhaltungsstunden, schafft Übersicht und verhindert Nachlässigkeiten.

Aufgaben wie Belegprüfung, offene Rechnungen oder Kontenabstimmung sollten intern klar verteilt und mit dem Steuerberater abgestimmt werden. Checklisten für Monats- und Jahresabschluss sichern zusätzlich den Überblick.

Buchhaltung selbst steuern oder gezielt auslagern

Die Buchhaltung muss kein Bremsklotz sein – sie lässt sich mit wenigen Mitteln dauerhaft in den Griff bekommen. Wer sich um Struktur, Tools und Zuständigkeiten kümmert, legt das Fundament für ein stabiles Rechnungswesen und spart langfristig Zeit und Kosten.

Nicht alles muss intern erledigt werden. Viele Aufgaben lassen sich digitalisieren oder gezielt an den Steuerberater übergeben. Entscheidend ist, den Überblick zu behalten und die Verantwortung bewusst zu steuern.

Jetzt ist der richtige Zeitpunkt, erste Prozesse aufzusetzen oder bestehende Abläufe zu verbessern. Schon kleine Veränderungen bringen spürbare Erleichterung – und verhindern, dass Steuerfehler zum unnötigen Risiko werden.

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

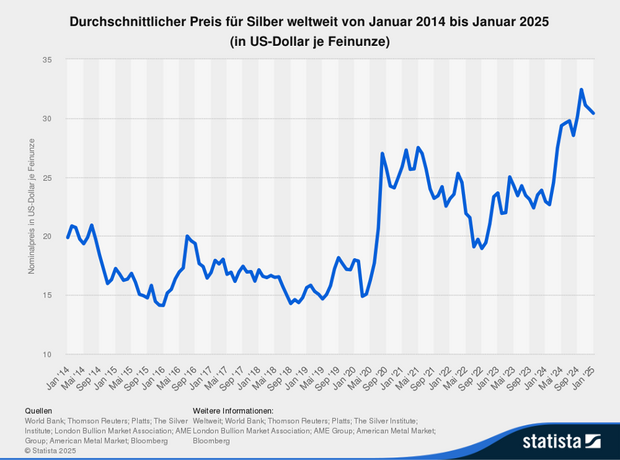

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Cardano kaufen: Diese Möglichkeiten und Handelsplätze gibt es

Cardano ist die Plattform der Kryptowährung ADA und ein blockchainbasiertes Kryptoprojekt, das zugleich ein Konkurrent von Ethereum ist. Wir zeigen die Möglichkeiten von Cardano, einer der jüngsteren Digitalwährungen, auf.

Cardano ist eines von mehreren digitalen Vermögenswerten, die entwickelt wurden, um eine Reihe komplexer Transaktionen ohne die Hilfe eines Vermittlers, wie einer Bank oder eines Brokers, durchführen zu können. Eine Investition in Cardano beinhaltet in der Regel den Tausch von Euro in die Kryptowährung, auch bekannt als ADA. Cardano-Token haben verschiedene Verwendungsmöglichkeiten für ihre Besitzer, die in diesem Überblick über Kryptowährungen näher erläutert werden sollen.

Lohnt sich eine Investition in Cardano

Kryptowährungen sind ein neuer, volatiler Bereich, in dem das Schicksal eines bestimmten Vermögenswerts schwer vorherzusagen ist. Kryptowährungen sind historisch gesehen anfällig für schnelle Wertveränderungen, und Cardano ist da keine Ausnahme. Wenn Sie in Kryptowährungen investieren, ist es im Allgemeinen am besten, sie in einer kleinen Gruppe von risikoreichen Anlagen in Ihrem Portfolio zu halten.