Aktuelle Events

Mit personalisierten Produkten starten – welches Shop-System ist dafür geeignet?

Derzeit befinden wir uns in einer Zeit, in welcher der Onlinehandel mehr floriert denn je. Wer bisher ausschließlich auf den Einzelhandel gesetzt hat, der hat es derzeit aufgrund des Lockdowns schwer. Sicherlich entsteht dadurch auch Tatendrang, denn gerade personalisierte Produkte können jetzt vielleicht einfacher verkauft werden. Doch alles startet zuerst einmal mit dem richtigen Shop-System.

Nicht jedes Shop-System ist für jedes Anliegen geeignet, insbesondere bei personalisierten Produkten stoßen verschiedene Systeme schnell an ihre Grenzen. Daher ist es wichtig, dass man sich einen Überblick verschafft. Wie sieht es mit den eigenen Anforderungen aus und wie mit der möglichen Usability. Die Usability ist essenziell, denn Kunden strafen komplizierte Systeme schnell ab.

Welche Shop-Systeme gibt es zur Auswahl?

Heutzutage gibt es eine große Auswahl an Shop-Systemen, welche nach den persönlichen Anforderungen betrachtet werden sollten. Hierzu zählen zum Beispiel diese Anbieter oder Softwaresysteme:

- WooCommerce

- Shopware

- Shopify

- Plentymarkets

- Jimdo Onlineshop

- JTL Shop

- CosmoShop

Jedes dieser Systeme hat zum Teil auch einen großen Bestand an bereits vorgefertigten Designs und Erweiterungen. Dadurch können Automatismen unkompliziert angelegt werden, andererseits können aber auch Marketing-Tools verwendet werden. Der Bau einer Landingpage ist zum Beispiel wichtig, damit Werbeanzeigen effektiver geschaltet werden können, genauso aber auch, um besser in den organischen Suchergebnissen gefunden zu werden.

Für personalisierte Produkte müsste entsprechend recherchiert werden. Für WooCommerce gibt es zum Beispiel das Plugin „Product Option Manager“ oder für Shopify die App „Inkybay Produkt-Customizer“. Bei Shopware kann auf den „Produktdesigner“ zurückgegriffen werden und bei JTL können Variationen hinzugefügt werden, wodurch ein Freitext ergänzt werden kann.

Verkauf auf weitere Plattformen

Produkte, wie z.B. personalisierte Baby Artikel werden immer beliebter und danach suchen Nutzer auch auf anderen Plattformen. Es ist daher wichtig, dass es eine Anbindung gibt zwischen dem eigenen Shop und den Marktplätzen wie eBay, Amazon oder auch Google Shopping.

Bei Shopify ist das bereits integriert und muss lediglich verknüpft werden, aber bei anderen Systemen wie WooCommerce wird dafür zuerst ein Plugin installiert. Je nach Umfang kann die Anbindung aber auch etwas kosten. Wenn das Plugin funktioniert und es dadurch zu mehr Umsatz kommt, kann dieser Betrag aber i. d. Regel aber gut verkraftet werden.

Der Vorteil dabei ist, dass der Nutzer auf einer gewohnten Umgebung (wie Amazon) einkauft. Im Paket kann eine Werbung hinzugelegt werden, sodass der Kunde beim nächsten Mal vielleicht nicht über den Marktplatz kauft, sondern direkt im eigenen Shop. Damit werden künftige Gebühren gespart und der Kunde so schnell zum Stammkunden.

Was kostet ein eigener Onlineshop?

Die Kosten für einen Onlineshop spielen insbesondere am Anfang eine essenzielle Rolle, denn die Finanzierung muss immerhin gewährleistet sein. Es kommt darauf an, welche Funktionen bereitstehen müssen und wie der Ablauf im Hintergrund organisiert wird. So besteht auch die Möglichkeit eines Dropshipping-Shops, wodurch kein eigener Warenbestand vorliegt.

Ein System wie WooCommerce kann für wenige Euro im Jahr (zuzüglich der Kosten für das Plugin zur Produktindividualisierung) betrieben werden, aber dafür muss auch viel selbst eingerichtet werden. Bei dieser Software gibt es aber auch sehr gute Möglichkeiten zur Individualisierung bezüglich des Webdesigns – daraus kann recht einfach eine Marke kreiert werden.

Bei fertigen Systemen für „mittelgroße Händler“ gibt es auch Systeme wie Jimdo, dessen Einrichtung sehr schnell geschieht – hier beginnen die Preise ab 228 Euro. Wenn bereits technische Kenntnisse vorliegen, kann sich definitiv auch an WooCommerce gewagt werden.

Diese Artikel könnten Sie auch interessieren:

„Keine Shortcuts bei der Entwicklung des Produkts nehmen“

Im Interview: Alberto Zamora, Mitgründer von osapiens. Seine Tipps und Erfahrungen für Gründer*innen. Das 2018 gegründete Mannheinmer Tech-Unternehmen hat zum Jahresbeginn Unicorn-Status erreicht.

Sie haben kürzlich im Rahmen einer Series C-Finanzierung 100 Mio. USD eingesammelt und damit Unicorn-Status erlangt. Welche Pläne und Ziele haben Sie sich mit dem frischen Kapital gesetzt?

Zamora: In erster Linie war unser Ziel, den neuen Investor Decarbonization Partners, das Joint Venture zwischen BlackRock und Temasek, als strategischen Partner zu gewinnen. Zusammen verfügen die beiden Investmentgesellschaften über ein riesiges Netzwerk, von dem wir in der nächsten Stufe unseres Wachstums stark profitieren können. Der Einstieg von Decarbonization Partners ergänzt die bestehenden Investoren Goldman Sachs Alternatives und Armira Growth hervorragend und ist nicht nur eine Anerkennung unserer bisherigen Erfolge, sondern vor allem ein Vertrauensbeweis in unseren Weg, Nachhaltigkeit und Effizienz zusammen zu denken. Das Investment selbst dient uns als Kapitalrücklage und hilft uns, die bestehende Wachstumsstrategie zu stärken. Unser Ziel ist es, weiter international zu expandieren, insbesondere in den nordischen Ländern und in den USA, und unsere Cloudplattform osapiens Hub als weltweit führende Lösung für nachhaltiges Wachstum zu etablieren. Die neu geschlossene Partnerschaft stärkt langfristig diese Strategie und hilft uns, noch flexibler zu agieren.

Als Sustainability-Software-Start-up bündelt osapiens mehr als 25 Tools und erreicht damit über 2.500 Kunden. Mit welchem Alleinstellungsmerkmal können Sie die Kunden am meisten überzeugen?

Zamora: Unser USP im Vergleich zur Konkurrenz ist unser ganzheitlicher Plattformansatz. Statt Einzellösungen anzubieten, etwa für bestimmte Regulierungen, integriert unser osapiens Hub Lösungen für zahlreiche Anforderungen: Wir vereinen Transparenz-, Compliance- und Effizienzlösungen in einem System, das unseren Kunden klare operative Mehrwerte bietet. Der osapiens Hub funktioniert automatisiert, KI-gestützt und datenbasiert. Dabei bietet er Echtzeitanalysen, strategische Steuerung und Prozessoptimierung. Zudem garantieren unsere Softwarelösungen Rechtssicherheit und können nahtlos in bestehende Systemlandschaften integriert werden. Der große Vorteil unserer Plattform ist also, dass sie regulatorische Anforderungen und operative Prozesse ganzheitlich auf einer zentralen Datenbasis adressiert.

Sie beschäftigen mehr als 550 Mitarbeitende. Welche Herausforderungen kamen auf, als das Team immer größer wurde, und wie haben Sie diese gemeistert?

Zamora: Tatsächlich ist unser Team in den letzten Jahren sehr stark gewachsen. Mittlerweile beschäftigen wir an neun Standorten in Europa und den USA Mitarbeitende mit über 40 Nationalitäten. Die größte Herausforderung war bisher, unserer hohen Wachstumsgeschwindigkeit entsprechend die richtigen Mitarbeitenden zu finden. Gemeistert haben wir das, indem wir von Anfang an klare Werte etabliert haben, die unser tägliches Arbeiten prägen: Speed, Commitment und Team. Das bedeutet im Kern: schnelle Entscheidungen und Umsetzung, hohe Eigenverantwortung und eine enge, standortübergreifende Zusammenarbeit. Diese Werte geben Orientierung und helfen uns, auch bei zunehmender Größe effizient und fokussiert zu bleiben. Unsere Entwicklerteams sind in Mannheim und Madrid konzentriert, was eine enge Zusammenarbeit und Schnelligkeit stark begünstigt.

Welche Rolle spielte künstliche Intelligenz bei der aktuellen Finanzierungsrunde, wie wichtig war Ihren Investoren dieses Thema?

Zamora: Als bedeutendste Zukunftstechnologie war Künstliche Intelligenz sowohl unserem neuen Investor Decarbonization Partners als auch unseren bisherigen Investoren sehr wichtig. Bei uns ist KI wesentlicher Bestandteil unseres Kernprodukts. Selbstlernende Systeme sind eine zentrale Komponente unserer Plattform. Im osapiens Hub bildet KI-gestützte Automatisierung die Grundlage für die Datenverarbeitung, weshalb alle unsere Softwarelösungen auf KI-gesteuerten Prozessen basieren. KI ist also eine Grundvoraussetzung für den erfolgreichen Einsatz unserer Lösungen und garantiert effizientes Operieren.

Was ist Ihnen bei der Auswahl Ihrer Finanzierungspartner besonders wichtig?

Zamora: Wir achten vor allem darauf, dass unsere Investoren über ein großes Netzwerk verfügen, das uns bei unserem internationalen Wachstum unterstützt. Mit Decarbonization Partners sowie Goldman Sachs und Armira Growth als Investoren sind wir dafür optimal aufgestellt. Alle unsere Investoren sind dafür bekannt, mit schnell wachsenden jungen Unternehmen zusammenzuarbeiten und diese auf ihrem Weg an die Spitze zu unterstützen.

Sie sind mehr als sieben Jahre am Markt. Was war in der Gründungszeit Ihre größte Lesson Learned?

Zamora: Aus vorherigen Gründungen haben wir vor allem eines mitgenommen: keine Shortcuts bei der Entwicklung des Produkts nehmen. Natürlich spart man zu Beginn Geld und Ressourcen, wenn man seine Software auf externen Hyperscalern aufbaut. Langfristig begibt man sich aber nicht nur in eine gewisse Abhängigkeit, sondern wird aufgrund des eingeschlagenen Entwicklungspfads auch unflexibel. Diese Beschränkung wollten wir bei osapiens unbedingt vermeiden. Deshalb haben wir drei Jahre in den konsequenten Aufbau einer eigenen Plattform gesteckt. Das hat zunächst viele Ressourcen gebunden, gibt uns jetzt aber die Möglichkeit, maximal flexibel auf Veränderungen zu reagieren, und sichert langfristig unsere Unabhängigkeit.

Welchen Rat geben Sie Gründern und Grtünderinnen, die ein B2B-Produkt auf den Markt bringen wollen?

Zamora: Nehmt euch die Zeit, die ihr braucht, um euer Produkt vollständig zu entwickeln. Im Nachhinein fragt keiner mehr danach, ob ihr nach einem oder nach vier Jahren an den Markt gegangen seid. Euer Produkt sollte stets an erster Stelle stehen, und nur dessen Qualität sichert euch langfristigen Erfolg. Vergesst dabei aber nicht, vertrauensvolle Partner zu gewinnen und schon früh den Rat erfahrener Verbündeter einzuholen. Diese strategischen Partnerschaften sichern euch gerade im späteren Stadium die Möglichkeit, erfolgreich zu expandieren. Früh geschlossene Kontakte zahlen sich später aus. Und ganz wichtig: Bleibt optimistisch! Die Rahmenbedingungen können sich in kürzester Zeit ändern, aber wenn ihr an euer Produkt glaubt und flexibel agiert, wird es immer Wege geben, euer Produkt erfolgreich zu vermarkten und dadurch mit eurem Unternehmen zu wachsen.

Alberto Zamora, vielen Dank für das Gespräch

Dies ist ein Beitrag aus der StartingUp 01/26 – hier kannst du die gesamt Ausgabe kostenfrei lesen!

Zwischen Hausaufgaben und Datenschutz: Der mutige B2C-Vorstoß von innoGPT

Die Inno KI GmbH aus Vechta öffnet ihre bisher auf Geschäftskunden ausgerichtete KI-Plattform nun für Familien. Mit einem neuen "Family Package" wollen die Gründer Mike Koene und Maurice Brumund das Problem des Datenschutzes bei der KI-Nutzung von Jugendlichen lösen. Ein cleverer Schachzug in eine unbesetzte Nische – oder ein schwieriges B2C-Geschäftsmodell mit hoher Preishürde?

Die Zahlen der jüngsten JIM-Studie (Jugend, Information, Medien) sprechen eine deutliche Sprache: 70 Prozent der Jugendlichen nutzen Künstliche Intelligenz zur Informationssuche, 74 Prozent lassen sich bei den Hausaufgaben helfen. Die Kehrseite dieser rasanten Adaption: Die Nutzung erfolgt zumeist über die kostenlosen Web-Versionen von US-Giganten wie OpenAI oder Google. Sensible Daten – von persönlichen Fragen bis zu hochgeladenen Schuldokumenten – fließen oft ungefiltert in die globalen Trainingsdatenbanken der Anbieter, sofern nicht manuell widersprochen wird.

Während die Politik über Social-Media-Verbote für Minderjährige debattiert, bleibt der regulatorische blinde Fleck bei KI-Tools im Kinderzimmer bislang bestehen. Genau in diese Lücke stößt nun das niedersächsische Start-up Inno KI GmbH mit seiner Plattform innoGPT.

Von der Agentur zum KI-Aggregator

Hinter innoGPT steht kein klassisches, VC-finanziertes Silicon-Valley-Konstrukt, sondern mittelständischer Pragmatismus aus Vechta. Co-Founder Maurice Brumund und sein Team begannen bereits 2022 im Umfeld einer eigenen Digitalmarketing-Agentur, intensiv mit KI-Tools zu experimentieren.

Aus dem internen Pain Point – der Frage, wie Mitarbeitende rechtssicher und datenschutzkonform mit großen Sprachmodellen (LLMs) arbeiten können – entstand Ende 2024 die Plattform innoGPT. Bisher lag der Fokus des Startups strikt auf dem B2B-Segment: Mit rein europäischem Hosting, DSGVO-Konformität und einer Zero-Retention-Policy (keine Nutzung der API-Daten für das Modell-Training) positionierte sich innoGPT als Lösung gegen die „Schatten-IT“ in Unternehmen. Laut Unternehmensangaben nutzen bereits über 2.500 Privat- und Geschäftskund*innen den Service. Nun folgt die Ausweitung des Geschäftsmodells auf den B2C-Markt.

Das Produkt: Ein "Safe Space" für die Familie

Mit dem neuen „Family Package“ erhalten bis zu fünf Familienmitglieder für 34,90 Euro im Monat individuelle Logins zu einer zentralen Plattform. Über diese können sie gebündelt auf verschiedene führende KI-Modelle von OpenAI, Anthropic, Google, Meta, Mistral und Black Forest Labs zugreifen. Ein zusätzlich buchbares Add-on filtert persönliche Daten (Named Entity Recognition) wie Namen oder E-Mail-Adressen und ersetzt diese vor der Übermittlung an die Rechenzentren automatisch durch Platzhalter.

Das Geschäftsmodell und der Markt

Aus Start-up-Sicht ist der Vorstoß von B2B-SaaS in ein Family-Abo-Modell gleichermaßen spannend wie riskant. Eine kritische Analyse offenbart dabei mehrere Marktherausforderungen:

- Der technologische Burggraben (Moat): Das Geschäftsmodell von innoGPT ist im Kern ein Aggregator- oder Wrapper-Modell. Das Start-up entwickelt keine eigenen Foundation-Modelle, sondern baut eine sichere, europäische Middleware-Schicht über die Schnittstellen (APIs) der Tech-Giganten. Der technologische Burggraben ist folglich eher niedrig. Der primäre Unternehmenswert liegt in der User Experience, der reibungslosen Modellanbindung und dem abstrakten Vertrauensfaktor „Datenschutz“.

- Zahlungsbereitschaft: 34,90 Euro im Monat (knapp 420 Euro im Jahr) sind für ein klassisches Familienbudget eine erhebliche Summe. Der Preis entspricht fast den Kosten von anderthalb ChatGPT-Plus-Lizenzen. Die zentrale Herausforderung für das Marketing wird sein: Sind Eltern bereit, für den Schutz der Daten ihrer Kinder diesen Premium-Aufschlag zu zahlen, während der Nachwuchs die Basis-Tools de facto kostenlos und mit einem Klick auf dem Smartphone nutzen kann?

- Token-Ökonomie in der Praxis: Das Modell sieht einen geteilten Token-Pool für die fünf Accounts vor. In der Praxis könnte dies zu Reibereien führen, wenn beispielsweise ein Familienmitglied rechenintensive Bildgenerierungen (etwa über Black Forest Labs) durchführt und das Kontingent für die Text-Prompts der restlichen Familie vorzeitig aufbraucht.

- Wettbewerbslandschaft: InnoGPT bewegt sich in einem Sandwich-Markt. Von oben drohen die direkten B2C-Angebote der Tech-Riesen (es ist absehbar, dass OpenAI oder Google eigene „Family Plans“ ausrollen). Von der Seite drücken EdTech-Start-ups in den Markt, die KI DSGVO-konform direkt in die Lernplattformen der Schulen integrieren – was eine private Familienlizenz obsolet machen könnte.

Ein mutiger Testballon

Für das Start-up-Ökosystem ist die Inno KI GmbH dennoch ein Paradebeispiel für „bootstrapped“ Innovationskraft. Anstatt ein Produkt am Reißbrett zu entwerfen, hat das Team ein valides Angebot aus einem eigenen betrieblichen Schmerz heraus entwickelt.

Der Vorstoß in den B2C-Markt wirkt wie ein smarter, PR-wirksamer Testballon. Das Start-up greift eine hochaktuelle, emotionale gesellschaftliche Debatte auf (Jugendschutz bei KI) und besetzt rhetorisch geschickt die Rolle des Problemlösers. Ob sich das Family-Modell finanziell trägt, hängt letztlich davon ab, ob innoGPT den trockenen Begriff der „DSGVO-Konformität“ für Eltern emotional so aufladen kann, dass er als unverzichtbare Sicherheitsmaßnahme wahrgenommen wird. Gelingt dies nicht, ist das Risiko überschaubar: Das Start-up kann sich nahtlos wieder auf sein wachsendes B2B-Kerngeschäft konzentrieren.

Amba: Der Schlüssel zum Digital Detox

Drei Stunden und 19 Minuten – so lange hängen junge Erwachsene täglich auf Social Media, oft völlig unbewusst. Das Kölner Start-up Amba will diesen Scroll-Automatismus nun mit einem simplen haptischen Trick durchbrechen: Ein NFC-Schlüsselanhänger erzwingt eine physische Hürde. Doch kann das Konzept im Alltag wirklich bestehen?

Das 2025 von Yves Maurice Clever und Bastian Fischer gegründete Kölner Start-up Amba positioniert sich mutig im umkämpften Digital-Wellbeing-Markt. Statt auf strenge App-Verbote zu setzen, wollen die beiden 27-Jährigen das unbewusste Dauer-Scrollen auf Social Media mit einem physischen Schlüsselanhänger stoppen. Angesichts einer durchschnittlichen Social-Media-Nutzungsdauer von drei Stunden und 19 Minuten bei jungen Erwachsenen – wovon viel Zeit für rein gewohnheitsmäßiges Scrollen draufgeht – zielt Amba darauf ab, dieses Muster durch eine haptische Hürde zu durchbrechen.

Yves, der in Neuss Marketing studierte, beschäftigt sich schon lange mit digitaler Achtsamkeit, während Bastian als Informatiker das technische Know-how aus der Softwareentwicklung mitbringt. Angetrieben aus dem eigenen Frust über gängige Software-Lösungen, die sich mit wenigen Klicks umgehen ließen, begannen sie im Sommer vergangenen Jahres mit der Produktentwicklung, bevor im Oktober 2025 die offizielle Gründung in Köln folgte.

Haptik schlägt Habit

Doch wie verhindert man, dass der Griff zum NFC-Chip nicht bald zur nächsten unbewussten Gewohnheit wird? „Unbewusstes Scrollen funktioniert so gut, weil alles in derselben Bewegung passiert: Man nimmt das Handy in die Hand und ist sofort in der App“, analysiert Mitgründer Bastian. Ein physisches Element unterbreche genau diesen Automatismus.

Der entscheidende Vorteil gegenüber klassischer Software liege im Timing, so Bastian weiter: „Bildschirmzeit-Limits erscheinen meist erst im Scroll-Moment, wenn viele schon im Autopilot sind und sie reflexartig wegklicken. Bei Amba fällt die Entscheidung vorher.“ Nach dem haptischen Entsperren legen die Nutzer*innen fest, wie viel Zeit sie in der App verbringen möchten. Bastian betont: „Dieser kleine mentale Rahmen macht Social Media wieder zu einer bewussten Entscheidung statt zu einer Gewohnheit.“ Erste Tests scheinen den Gründern recht zu geben: Eigenen Angaben zufolge sei die Social-Media-Nutzung der Tester auf durchschnittlich 49 Minuten pro Tag gesunken.

Das Hardware-Paradoxon und die Konkurrenz

Der Ansatz der „Intentional Friction“ ist clever, doch der Markt verzeiht keine Fehler. Mit dem niederländischen Start-up Unpluq existiert bereits ein etablierter Konkurrent mit einem fast identischen NFC-Konzept. Yves sieht den Unterschied seines Produkts vor allem in der Systematik. „Viele bestehende Lösungen [...] funktionieren nach dem Prinzip: Man hält den Tag ans Smartphone, um Apps zu sperren, und deaktiviert die Sperre später wieder. Wir haben die Logik umgedreht“, kontert Yves. Bei Amba seien die Apps standardmäßig gesperrt und würden erst durch den Schlüssel freigeschaltet.

Zudem wolle man sich über eine extrem niedrige Einstiegshürde abheben: „Deshalb kostet der physische Tag bei uns nur einen symbolischen Euro und Nutzer können Amba zwei Wochen lang testen“, erklärt Yves den aggressiven Markteinstieg.

Der Kampf gegen die Abo-Müdigkeit

Dennoch muss sich Amba langfristig beweisen, insbesondere da laut einer ExpressVPN-Umfrage 38 Prozent der Konsument*innen explizit unter „Abo-Müdigkeit“ leiden. Ob die Nutzerschaft dauerhaft bereit ist, knapp 20 Euro im Jahr für einen softwarebasierten Verzicht zu zahlen, bleibt abzuwarten.

Bastian räumt offen ein: „Mit den physischen Tags verdienen wir tatsächlich kein Geld, sie decken lediglich die Produktionskosten.“ Er ist jedoch überzeugt, dass die Abo-Investition für die Nutzer*innen unverzichtbar bleibt, da das Suchtpotenzial der Apps nicht verschwinde. „Social-Media-Plattformen sind bewusst so gestaltet, dass sie möglichst lange Aufmerksamkeit binden. Viele Nutzer berichten uns, dass sie nach kurzer Zeit wieder in alte Muster zurückfallen, sobald sie die Unterstützung entfernen“, warnt Bastian. Das Ziel sei daher keine einmalige „Detox“-Kur, sondern ein Rahmen, um die Nutzung „langfristig kontrollierter zu gestalten“.

Technischer Flaschenhals zum Start

Erschwerend kommt aktuell ein stark restriktives System hinzu: Durch die Begrenzung auf das Betriebssystem iOS 18 bleiben der gesamte Android-Markt sowie Besitzer*innen älterer Apple-Geräte vorerst kategorisch ausgeschlossen. „Die aktuelle Einschränkung auf neuere iOS-Versionen hat vor allem technische Gründe“, verteidigt Yves diesen harten Schnitt. Einige NFC-Funktionen liefen auf älteren Systemen schlichtweg noch nicht stabil genug. Eine Android-Version sei geplant, befinde sich aber noch nicht in der Entwicklung.

Und was passiert, wenn man den rettenden Chip zu Hause vergisst und komplett blockiert ist? Yves beschwichtigt: Für solche Fälle gebe es eine Notfallfunktion in der App, die eine temporäre Entsperrung erlaube. Er verspricht: „Amba soll eine bewusste Hürde schaffen, aber keine Situation, in der Nutzer komplett von ihrem Smartphone abgeschnitten sind.“

Letztlich wandert das Kölner Start-up auf dem schmalen Grat zwischen Achtsamkeit und Deinstallation. Der Erfolg steht und fällt mit dem Hardware-Paradoxon: Nur wenn die Community den Schlüsselanhänger langfristig als befreiendes Werkzeug und nicht als frustrierende Barriere wahrnimmt, wird sich das subventionierte Abo-Modell gegen die Platzhirsche rentieren.

Aiconiq.io: Das KI-Gehirn für den Mittelstand – Brillante Vision oder teure Manufaktur?

Autonome Agenten, halbierte Prozesskosten und sicheres Daten-Hosting: Mit Aiconiq.io tritt ein Start-up an, um das KI-Gehirn für den Mittelstand zu bauen. Wir wollten wissen, wie das „Corporate Brain“ funktioniert und wo die Herausforderungen bei der Skalierung liegen.

Hinter der Aiconiq GmbH stehen zwei ausgewiesene Branchenexperten. Gegründet wurde das Start-up 2025 von Prof. Dr. Peter Gentsch, einem bekannten KI-Pionier und Seriengründer, sowie dem KI-DeepTech-Experten Dr. Michael Patrushev. Gemeinsam bringen sie jahrzehntelange Erfahrung aus der KI-Forschung, im internationalen Engineering und beim Skalieren technologiegetriebener Unternehmen in ihr neues Projekt ein.

Mehr als nur ein Chatbot

Dass hier DeepTech-Experten am Werk sind, zeigt sich am technologischen Anspruch: Während viele Firmen mit generischen Chatbots experimentieren, integriert Aiconiqs Corporate Brain laut Unternehmensangaben nicht nur explizites, sondern gezielt das implizite Wissen (Tacit Knowledge) der Belegschaft. Erfasst wird dies durch KI-gesteuerte Interviews. Um Halluzinationen und subjektiven Fehleinschätzungen vorzubeugen, setzt Co-Gründer Michael Patrushev auf harte Validierung: „Die KI stellt keine offenen, spekulativen Fragen, sondern kontextualisierte, prozessbezogene Fragen entlang realer Use Cases.“

Nach einem Abgleich mit ERP-Logs und Experten-Kreuzvergleichen speichere das System keine absoluten Wahrheiten, so Patrushev, sondern „gewichtete Wissenselemente mit Vertrauens-Score und Quellenreferenz“. Gerade dieses subjektive Erfahrungswissen sei im Unternehmensalltag entscheidend, müsse aber umsichtig geprüft werden.

David gegen die Tech-Goliaths

Im hart umkämpften Markt stellt sich die Frage, wie lange das Start-up gegen die Milliarden-Budgets von Microsoft oder OpenAI bestehen kann. Prof. Peter Gentsch gibt sich pragmatisch: „Wir kämpfen nicht gegen die Hyperscaler wie OpenAI, Google oder Anthropic – wir nutzen sie.“ Das eigene System setze horizontal auf den bekannten Modellen auf. Der Burggraben entstehe durch branchenspezifische Use Cases in einer sicheren, DSGVO-konformen Umgebung, wahlweise on-premises oder in einer europäischen Cloud.

Gentsch pointiert: „Wir wollen nicht das größte Gehirn bauen; wir bauen das relevanteste Brain für ein Unternehmen. Die Tech-Giganten optimieren Skalierung – wir optimieren den Unternehmens-Kontext.“

Skalierung: Softwareprodukt oder Manufaktur?

Die schnelle Entwicklung der eigenen Modelle sichert Aiconiq durch die interne „Aiconiq Factory“ ab, die auf radikale Automatisierung setzt. Kontrollverlust fürchtet Patrushev dabei nicht: „Geschwindigkeit ersetzt bei uns nicht Qualität – sie wird durch Qualitätssicherungssysteme ermöglicht.“ Jeder KI-generierte Code durchlaufe strenge Security-Checks und Test-Pipelines.

Doch lässt sich das aufwendige Einfangen von Unternehmenswissen beim Kunden ebenso reibungslos skalieren, oder droht Aiconiq in einem beratungsintensiven Manufaktur-Modell steckenzubleiben? Gentsch wehrt ab: Man nutze KI, um KI im Unternehmen aufzubauen. Algorithmen deckten Inkonsistenzen im Wissen automatisch auf und lösten sie teils selbständig. Ganz ohne menschliches Zutun gehe es aber nicht, räumt der Gründer ein: „Damit bleibt immer ein wenig Manufaktur bzw. ‚Human in the loop‘.“

Ausblick

Mit einer aktuellen Bewertung von 10 Millionen Euro und der Aufnahme ins „German Accelerator USA-Programm“ hat Aiconiq.io nach eigenen Angaben bereits namhafte DAX-Konzerne überzeugt. Gelingt es den Frankfurtern nun, die komplexe Wissensextraktion weiter zu standardisieren, könnte sich ihr „Corporate Brain“ als eine treibende Kraft der „industriellen KI-Revolution“ aus Deutschland etablieren.

StartingUp-DeepTech-Watchlist 2026

Von „German Engineering“ zu „German DeepTech“: Diese jungen Start-ups und Scale-ups zünden 2026 die nächste Stufe – und sollten zwingend auf dem Radar von Investor*innen und Entscheider*innen stehen.

„Prognosen sind schwierig, vor allem, wenn sie die Zukunft betreffen.“ Dieser Ausspruch unterstreicht die Herausforderung, die Dynamik unseres Start-up-Ökosystems vorherzusagen. Doch wer 2025 aufmerksam verfolgt hat, der spürt: Es hat sich etwas gedreht. Der Investor*innenfokus hat sich verschoben – weg von reinen E-Commerce-Modellen, hin zu substanzieller Technologie, die echte physikalische Probleme löst.

Die folgende Auswahl an Start-ups und Scale-ups, mit denen 2026 gerechnet werden sollte, ist mehr als eine Watchlist. Sie basiert auf einer Analyse der signifikanten Finanzierungsrunden 2025, der technologischen Reife und der Resonanz bei bedeutenden Preisen. Diese Unternehmen stehen beispielhaft für eine Gründer*innengeneration, die Wissenschaft und Skalierung vereint. Natürlich bleibt ein Restrisiko. Unwägbarkeiten – von geopolitischen Instabilitäten über regulatorische Verschärfungen wie dem EU AI Act bis hin zu volatilen Zinsmärkten – können die nahe Zukunft beeinflussen. Doch die Resilienz dieser Unternehmen stimmt optimistisch.

DefenseTech: Die neue Realität der Sicherheit

Lange war Verteidigungstechnologie in Deutschland ein Tabuthema für Risikokapitalgeber. Das hat sich grundlegend geändert. Ganz oben auf der Watchlist steht neben dem Münchner Start-up Helsing nun das 2024 gegründete Black Forest Labs. Das Geschäftsmodell ist faszinierend, weil es die Grenzen zwischen kreativer Zerstörung und Sicherheitstechnologie verwischt. Es basiert auf der Entwicklung proprietärer State-of-the-Art-Modelle für generative Videoerzeugung. Nach einer spektakulären 300-Mio.-USD-Runde im Dezember 2025 katapultierte sich die Bewertung auf satte 3,25 Milliarden USD. Das Start-up ist damit Deutschlands wertvollste KI-Firma und beweist, dass Europa bei Generative AI den Anschluss nicht verloren hat. Der globale Siegeszug deutet sich 2026 unter anderem in einem mehrjährigen Vertrag mit Meta sowie in Kooperationen mit US-Plattformen wie X und Hollywood-Studios an, die Produktionskosten senken wollen. Mitgründer Robin Rombach prognostizierte im Sifted-Podcast: „2026 wird generative Video-KI zum industriellen Standard in der Medienproduktion.“ Doch auch bei der Simulation für Sicherheitsszenarien spielt die Technologie eine wachsende Rolle.

Ein weiterer Schlüsselakteur ist Stark Defence. Das 2024 gegründete Münchner Start-up adressiert eine Lücke der modernen Kriegsführung: asymmetrische Bedrohungen. Stark Defence fokussiert sich auf softwaredefinierte, autonome Drohnensysteme, die „on the edge“ entscheiden und nicht auf ständige Funkverbindung angewiesen sind. Dass das Start-up durch seine KI-Schwarmtechnologie massiv an Bedeutung gewinnen wird, hat sich Ende Februar 2026 eindrucksvoll bestätigt: Der Haushaltsausschuss des Bundestages gab einen Auftrag über 540 Millionen Euro für Kampfdrohnen frei, den sich Stark Defence (Modell „Virtus“) und das nach einer Mega-Runde im Sommer 2025 mittlerweile mit 12 Milliarden Euro bewertete Münchner Unicorn Helsing (Modell „HX-2“) teilen. Um diese rasante Skalierung zu stemmen, hat Stark Defence kürzlich das Berliner Software-Start-up Pleno übernommen und eine neue Serienfertigung im britischen Swindon eröffnet. Mitgründer Florian Seibel dazu: „Unser Ziel für 2026 ist die erste vollautonome Verteidigungslinie für Europa.“

Vivid: Runway verlängern mit US-Dollar

Das FinTech Vivid Money, 2019 von Alexander Emeshev und Artem Iamanov in Berlin gegründet, meldet 100.000 KMU-Kund*innen und lockt Start-ups mit bis zu 5 Prozent Zinsen auf Dollar- und Pfund-Guthaben. Für international finanzierte Gründungsteams ist das Angebot attraktiv, um die eigene Runway zu verlängern. Doch ein genauer Blick auf die Konditionen und den harten Wettbewerb im Business-Banking zeigt: Gründende müssen spitz kalkulieren.

Vivid Money positioniert sich im Geschäftskundensegment mit einem erweiterten Cash-Management-Angebot. Im Zentrum der Ankündigung stehen Verzinsungen, die speziell auf die Bedürfnisse international finanzierter Start-ups zugeschnitten sind. Geschäftskund*innen erhalten auf Guthaben in US-Dollar und britischen Pfund bis zu 5 Prozent Zinsen pro Jahr. Auf Euro-Guthaben zahlt das Unternehmen bis zu 4 Prozent.

Bei diesen Zahlen ist jedoch eine kritische Einordnung geboten: Es handelt sich um klassische, zeitlich befristete Lockangebote zur Neukund*innengewinnung. Der Spitzenzinssatz für Fremdwährungen gilt für fünf Monate. Der Zinssatz für Euro-Guthaben ist auf vier Monate begrenzt. Nach Ablauf dieser Aktionszeiträume fallen die Zinsen deutlich ab – auf bis zu 3 Prozent für Fremdwährungen und bis zu 2 Prozent für den Euro, was zudem an den jeweils gewählten Tarif des FinTechs gekoppelt ist. Darüber hinaus behält sich der Anbieter vor, die Zinssätze je nach Marktlage oder nach eigenem Ermessen anzupassen.

Jenseits der Marketing-Zahlen bietet die strukturelle Erweiterung der Plattform jedoch einen greifbaren administrativen Nutzen für Gründerinnen und Gründer. Da viele Start-ups ihr Kapital durch US-Investor*innen in Dollar erhalten, mussten diese Gelder bislang oft aufwendig und gebührenpflichtig umgeschichtet werden. Vivid ermöglicht es nun, internationale SWIFT-Zahlungen direkt aus den verzinsten USD- und GBP-Konten heraus zu tätigen. Zusätzliche Bankpartner, externe Treasury-Lösungen oder teure Währungsumrechnungen entfallen für diese Transaktionen. Zudem öffnet die Plattform, die nun vollständig über den Webbrowser bedienbar ist, den Zugang zu über 1850 Assets (Money Market Funds, ETFs, stocks, iBonds, crypto).

Für junge Unternehmen ohne eigene Finanzabteilung stellt dies eine niedrigschwellige Möglichkeit dar, Teile der Firmenrücklagen strukturiert anzulegen und brachliegendes Kapital zumindest als Inflationsausgleich arbeiten zu lassen.

Vom B2C-Hype zur pragmatischen B2B-Plattform

Vivid startete ursprünglich mit einer gänzlich anderen Vision in den Markt. In der Hochphase des Fintech-Booms positionierte sich das von namhaften Investoren wie Greenoaks Capital und DST Global Partners finanzierte Unternehmen als verbraucher*innenorientierte App mit einem starken Fokus auf Krypto-Trading und Cashback-Programme. Die harte Marktrealität im Privatkund*innengeschäft, dominiert von Playern wie N26 und Revolut, zwang das Management jedoch zu einem strategischen Kurswechsel.

Vivid vollzog einen weitreichenden Pivot weg vom reinen Endkonsument*innen und wandte sich dem Geschäftskund*innensegment zu. Dieser Strategiewechsel scheint aufzugehen, denn nach Unternehmensangaben konnte in weniger als zwei Jahren die Marke von 100.000 KMU-Kund*innen überschritten werden.

Das Treasury-Volumen spiegelt diese Neuausrichtung ebenfalls wider: Zwischen Februar 2025 und Februar 2026 wuchs die Zahl der Treasury-Nutzer*innen um das Zweieinhalbfache, während sich die verwalteten Einlagen im selben Zeitraum verdreifachten. Die von Mitgründer Alexander Emeshev und dem für das Treasury verantwortlichen Esmond Berkhout formulierte Strategie setzt nun vollends darauf, Start-ups eine kombinierte Infrastruktur aus alltäglichem Banking und anspruchsvolleren Anlageprodukten zu bieten. Für das Jahr 2026 hat das Management das ambitionierte Ziel ausgegeben, die Kund*innenzahl in diesem Segment abermals zu verdoppeln.

Ein hart umkämpftes Oligopol

Der aktuelle Vorstoß in das Zinsgeschäft für Fremdwährungen trifft einen wunden Punkt der europäischen Gründer*innenszene. Das allgemeine Finanzierungsumfeld hat sich merklich abgekühlt, Finanzierungsrunden dauern deutlich länger und Kapital wird von Investor*innen spürbar selektiver vergeben. Gleichzeitig stammen laut KfW-Daten rund 60 Prozent der Startup-Investitionen von internationalen Geldgeber*innen, wobei gut ein Viertel des Kapitals allein aus den USA fließt. Die Verlängerung der sogenannten Runway durch ein aktives Liquiditätsmanagement rückt daher gezwungenermaßen ins Zentrum der Finanzplanung vieler Gründungsteams. Dennoch bewegt sich Vivid bei dem Versuch, dieses Problem zu lösen, in einem hochkompetitiven Umfeld.

Im europäischen B2B-Banking dominieren stark finanzierte und etablierte Player wie der französische Marktführer Qonto, der finnische Pionier Holvi oder aufstrebende Herausforderer wie Finom. Auch Revolut Business ist mit aggressiven Preismodellen dauerpräsent. Die strategische Differenzierung von Vivid liegt im Versuch, sich nicht nur als reines Transaktionskonto, sondern als holistisches Betriebssystem für Finanzen zu etablieren, das operative Liquidität und strukturierten Anlageverkehr verschmilzt.

Für uns ergibt sich aus dieser Entwicklung ein klares pragmatisches Bild. Das temporäre Zinsangebot in Dollar und Pfund ist ein unbestreitbar attraktives Vehikel für frisch finanzierte Start-ups mit internationalen Investor*innen, um Währungsverluste durch Liegegelder zu minimieren und das aufgenommene Kapital sofort arbeiten zu lassen.

Gründungsteams müssen jedoch fernab des ersten Zinsversprechens nüchtern kalkulieren. Es gilt genau zu prüfen, ob die fixen Grundgebühren der verschiedenen Vivid-Tarife und die Konditionen nach Ablauf der viermonatigen respektive fünfmonatigen Lockzinsphase langfristig tatsächlich wirtschaftlicher sind als die etablierten Strukturen und Konditionen der direkten Wettbewerber*innen am Markt.

Gründen heißt liefern: Warum Disziplin wichtiger ist als jeder Motivationsschub

Motivation bringt dich an den Start, aber Disziplin hält dich im Rennen. Wenn die erste Euphorie verfliegt und der harte Business-Alltag mit Rückschlägen und Akquise-Druck zuschlägt, trennt sich bei Gründer*innen schnell die Spreu vom Weizen. Gastautor Timo Sven Bauer zeigt, warum eiserne Routinen wichtiger sind als jeder flüchtige Motivationsschub und mit welchen vier Hebeln du die mentale Härte aufbaust, um auch dann kompromisslos zu liefern, wenn der Applaus ausbleibt.

Jede(r) Gründer*in startet sein/ihr Vorhaben zunächst mit einer klaren Vision. Man ist voller Energie und spürbarer Begeisterung. Doch auf diese erste Euphorie folgt unweigerlich der harte Business-Alltag. Plötzlich stehen Produktentwicklung, scheinbar endlose Problemketten, mühsame Akquise, schmerzhafte Ablehnung, wachsender Cashflow-Druck und nervenaufreibende Investoren-Pitches auf der Tagesordnung. Spätestens in dieser Phase zeigt sich, wer tatsächlich bereit ist, den hohen Preis des Erfolgs zu bezahlen. Als Gründer*in muss man genau dort weitermachen, wo selbst sehr ambitionierte Angestellte längst aufhören Es gilt: Wer gründet, muss die notwendigen Dinge erledigen – und zwar völlig losgelöst davon, wie er oder sie sich in diesem Moment fühlt.

Motivation vs. Disziplin

Genau hier liegt das fundamentale Problem der Motivation. Motivation ist lediglich ein Gefühl, das starken Schwankungen unterliegt. Manchmal hält sie eine ganze Woche an, manchmal verfliegt sie nach nur fünf Minuten, und an manchen Tagen taucht sie überhaupt nicht erst auf. Da Gefühle extrem volatil sind, ist es nur eine Frage der Zeit, bis man das Handtuch wirft, wenn man das eigene Business von der aktuellen Gemütslage abhängig macht. Motivation mag ein hilfreicher Antrieb für den Start sein, doch es ist die Disziplin, die dafür sorgt, dass man auch langfristig am Ball bleibt.

Denn im Gegensatz zum wankelmütigen Gefühl der Motivation ist Disziplin eine bewusste Entscheidung. In der Praxis bedeutet das beispielsweise, das Minimum Viable Product (MVP) komplett neu aufzusetzen, nachdem die Zielgruppe die ursprüngliche Idee nicht verstanden hat. Es bedeutet, Akquise-Anrufe zu tätigen, obwohl man absolut keine Lust darauf hat, und kontinuierlich Content zu produzieren, selbst wenn der Applaus des Publikums ausbleibt. Ebenso erfordert es eiserne Disziplin, bei Investor*innen nachzufassen, obwohl man bereits 87 Absagen kassiert hat. Wahrer Erfolg entsteht eben nicht aus einer guten Stimmung heraus, sondern durch unermüdliche Wiederholung.

Gefangen in der Dopamin-Falle

Dass uns Disziplin heute oft schwerer fällt als je zuvor, liegt an unserer modernen Welt der sofortigen Belohnungen. Ein kurzes Scrollen, ein schneller Like, eine eingehende Nachricht oder die nächste Episode der Lieblingsserie liefern uns verlässliche Dopamin-Kicks. Das fatale Problem dabei ist, dass sich unser Gehirn an diese ständige Reizüberflutung gewöhnt. Verhaltenspsychologen warnen in diesem Zusammenhang vor der sogenannten Dopamin-Falle. Diese sofortige Befriedigung wirkt auf den ersten Blick harmlos, doch sie untergräbt langfristig unsere essenzielle Fähigkeit, Widerstände und Reibung auszuhalten. Dabei ist genau diese Toleranz der Kern jeden unternehmerischen Erfolgs. Gründer*in müssen in der Lage sein, unklare Phasen zu überstehen, Umsatztäler zu durchschreiten sowie mit Kritik und Ablehnung professionell umzugehen. Wer stattdessen kontinuierlich nach schnellen Belohnungen greift, verliert unweigerlich die notwendige Ausdauer für den langfristigen Aufbau eines Unternehmens. Um als Gründer*in umgehend mehr Disziplin aufzubauen, gibt es vier konkrete Hebel.

Hebel 1: Disziplin als Ausdruck von Selbstrespekt begreifen

Zunächst muss man verinnerlichen, dass Selbstdisziplin keineswegs eine Bestrafung oder starre Maßregelung darstellt. Vielmehr ist sie ein Ausdruck von tiefem Respekt vor dem eigenen Potenzial. Romantisch betrachtet könnte man Selbstdisziplin sogar als eine Form der Selbstliebe bezeichnen. Wer sich selbst und seine Ambitionen ernst nimmt, behandelt seine Ziele nicht als bloße Option. Daher sollte die entscheidende Frage am Morgen niemals lauten, worauf man heute Lust hat. Die einzig zielführende Frage lautet stattdessen, was einen der eigenen Vision heute ein konkretes Stück näherbringt.

Hebel 2: Das Widerstandszentrum gezielt trainieren

Ein weiterer wichtiger Aspekt ist das Training des eigenen Widerstandszentrums. In unserem Gehirn existiert ein Bereich namens "anterior midcingulate cortex", der ähnlich wie ein Muskel funktioniert und wächst, wenn wir Aufgaben bewältigen, die hart für uns sind. Disziplin fällt uns zunehmend leichter, wenn wir uns regelmäßig und ganz bewusst für den unbequemen Weg entscheiden. Für den Gründungsalltag bedeutet das nach dem "eat the frog"-Prinzip, jeden Tag die unangenehmste Aufgabe zuerst zu erledigen. Man sollte täglich Akquise und umsatzbringende Maßnahmen priorisieren, anstatt sich in angeblichem Perfektionismus und endlosem Produkt-Feinschliff zu verlieren.

Ebenso wichtig ist es, Start-up-Events zu besuchen und dort proaktiv das Gespräch mit Investoren zu suchen. Wer es sich stets leicht macht, wird niemals wachsen. Schließlich verdienen diejenigen, die nur kleine Probleme lösen, auch nur kleines Geld, während jene, die große Probleme lösen, ganze Märkte verändern können. Man muss sich nur vor Augen führen, wie immens groß die Probleme von Elon Musk sind oder welche Herausforderungen Steve Jobs bewältigen musste, um aus einer kleinen Garage heraus eine der wertvollsten Marken der Welt zu formen.

Hebel 3: Die innere Stimme kontrollieren

Ein massives Hindernis auf dem Weg zur Disziplin ist oft unsere eigene innere Stimme. Sie möchte uns eigentlich schützen, bewirkt damit aber ironischerweise genau das Gegenteil und hält uns klein. Da unser Gehirn Ablehnung fälschlicherweise mit einer echten Gefahr verwechselt, produziert es hemmende Gedanken. Es redet uns ein, potenzielle Kontakte gar nicht erst anzusprechen, da sie ohnehin kein Interesse hätten. Es empfiehlt uns, lieber noch zu warten, bis wir mehr vorweisen können, oder warnt uns davor, dass der anstehende Cold Call ohnehin nur peinlich wird.

Um diese Stimme zu steuern, helfen drei konkrete Schritte. Zunächst muss man solche Gedanken aktiv entlarven und sich bewusst machen, dass sich hier lediglich das alte Steinzeit-Gehirn meldet, aber keine reale Gefahr vorliegt. Anschließend greift man auf die Methode aus Mel Robbins' Buch "The 5 Second Rule" zurück: Man zählt von fünf rückwärts und kommt sofort ins Handeln, ohne Raum für Ausreden zu lassen. Ergänzend dazu ist es elementar, feste Routinen zu bauen, denn diese sind stets stärker als flüchtige Emotionen. Wenn beispielsweise dienstags und donnerstags von 10 bis 11.30 Uhr feste Akquise-Zeiten im Kalender stehen, gilt dies als absolut fix und nicht verhandelbar.

Hebel 4: Typische Disziplin-Killer konsequent eliminieren

Zu guter Letzt bedeutet mehr Disziplin immer auch weniger Selbstsabotage. Das gelingt am besten, indem man die klassischen Disziplin-Killer im Gründungsalltag eliminiert. Dazu zählen Multitasking, das permanente Checken des Smartphones, die ständige Jagd nach Social-Media-Dopamin, die Erwartung dauerhafter Erreichbarkeit sowie Meetings, die ohne klares Ergebnis verlaufen. Jede dieser ständigen Unterbrechungen trainiert uns lediglich darauf, zu reagieren, anstatt selbst die Richtung vorzugeben.

Um dem effektiv entgegenzuwirken, sind konkrete Maßnahmen gefragt. Push-Benachrichtigungen sollten konsequent deaktiviert und das Handy außer Reichweite gelegt werden. Social Media hat nur in klar definierten Zeitfenstern Platz, während für fokussiertes Arbeiten sogenannte Deep-Work-Blöcke fest im Kalender verankert werden müssen. Zudem sollten schlichtweg keine Meetings mehr ohne vorab definierte Agenda und ohne klares Ziel stattfinden. Letztlich entsteht Disziplin deutlich leichter, wenn man Versuchungen durch klare Strukturen von vornherein erschwert.

Warte also nicht darauf, dass du dich irgendwann motiviert fühlst. Baue stattdessen belastbare Systeme, eiserne Routinen und echte mentale Härte auf. Mit jedem Mal, wenn du dich ganz bewusst für die Disziplin und gegen die Ablenkung entscheidest, entwickelst du dich ein Stück weiter zu der Person, die Investoren restlos überzeugt, Kund*innen magisch anzieht und ein Unternehmen mit echter Substanz formt. Disziplin ist somit kein lästiger Nachteil. Sie ist dein absolut unfairer Vorteil.

Der Autor Timo Sven Bauer zählt zu den bekanntesten Verkaufstrainern in der DACH-Region, ist Mitgründer zahlreicher Start-ups sowie Buchautor, www.soldbybauer.com

Better Sol: Zweites Leben für die Solarwende

Wie das 2023 von Mirko Laube und Luisa Schulze gegründete Start-up Better Sol den PV-Gebrauchtmarkt aufmischen will.

Das Braunschweiger Start-up Better Sol erhält rund 125.000 Euro Förderung aus dem „Green Startup“-Programm der Deutschen Bundesstiftung Umwelt (DBU), um gebrauchte Solarpaneele in großem Stil zurück in den Markt zu bringen.

Hinter dem Start-up stehen Luisa Schulze und Mirko Laube. Better Sol entstand ursprünglich im Sommer 2022 als Ausgründung des Magdeburger Recycling-Unternehmens Solar Materials und agiert seit 2023 als eigenständige GmbH am Standort Braunschweig. Während sich die ehemalige Muttergesellschaft auf das komplexe werkstoffliche Recycling von Modulen konzentriert, widmet sich Better Sol voll und ganz dem „Second Life“ – also der direkten Wiederverwendung der noch intakten Platten.

KI-gestützte Prüfung statt Schredder

Die Beschaffungsseite von Better Sol zielt primär auf große Solarparks ab. Die Betreiber tauschen dort häufig größere Mengen an Solarmodulen recht früh in ihrem Lebenszyklus durch neuere, leistungsstärkere Modelle aus. Um diese Module vor dem Müll zu bewahren, hat das Better-Sol-Team mittels DBU-Förderung ein in Teilen automatisiertes Testsystem mit eigener Software auf Basis künstlicher Intelligenz (KI) entwickelt.

Der Prüfprozess beginnt mit einer mehrstufigen optischen Untersuchung, bei der sowohl grobe Beschädigungen als auch jede Solarzelle einzeln begutachtet werden. Im Anschluss folgen eine eingehende Prüfung der elektrischen Sicherheit sowie eine Leistungsüberprüfung, die misst, wie viel Watt das Produkt im Vergleich zur ursprünglichen Leistung noch liefert. Die Software führt all diese Daten automatisiert zu einer detaillierten Leistungsprognose zusammen. Jedes funktionstüchtige Modul erhält ein Label mit den Testdaten, einer zugewiesenen Leistungsklasse und einem umfangreichen Prüfprotokoll. Nur der endgültige Rest wird zum Recycling aussortiert. Der Vertrieb erfolgt direkt über die Internetseite von Better Sol. Zielgruppe sind oft Privathaushalte oder die Dächer größerer Fabrikhallen.

Der Markt und die Technologie im Wettbewerbsvergleich

Nach Angaben des Statistischen Bundesamtes verbucht die Photovoltaik mittlerweile einen Anteil von etwa 24 Prozent und ist damit der zweitwichtigste Energieträger der inländischen Stromerzeugung. Das Reservoir an ausgemusterten, aber noch funktionierenden Modulen wächst rasant. Laut Schulze ist im Schnitt jedes zweite gebrauchte Solarmodul noch für eine erneute Nutzung geeignet. Doch der Gebrauchtmarkt professionalisiert sich zusehends.

Better Sol setzt aktuell auf eine pragmatische, KI-gestützte Teilautomatisierung und plant als nächsten logischen Entwicklungsschritt eine mobile Testanlage, um die Solarmodule direkt dort zu testen, wo sie ausgemustert werden. Genau in diesem logistisch entscheidenden Bereich der Vor-Ort-Prüfung operiert bereits der etablierte Wettbewerber 2ndlifesolar, eine Marke der großen Buhck Gruppe. 2ndlifesolar greift auf ein deutschlandweites Logistiknetzwerk zurück und kombiniert stationäre Erstbehandlungsanlagen mit mobilen Prüflaboren. Technologisch geht das Unternehmen tief in die industrielle Qualitätssicherung und führt standardmäßig Elektrolumineszenz-Prüfungen durch, um unsichtbare Mikrorisse im Vorfeld zu detektieren.

Einen völlig anderen, stark hochskalierten Weg bestreitet das österreichische CleanTech-Start-up 2nd Cycle. Das Unternehmen betreibt eine vollautomatische Inspektions- und Upcycling-Anlage im industriellen Hochdurchsatz und nutzt neben klassischer Robotik auch patentierte hyperspektrale Analysen aus der Raumfahrt, um Zellalterungen frühzeitig zu erkennen.

Der Schlüssel zum wirtschaftlichen Erfolg

Das Vorhaben von Better Sol leistet einen fundamentalen Beitrag, um noch leistungsfähige Materialien durch geschickte Kreislaufwirtschaft für eine Weiternutzung zu erhalten, damit die Bemühungen für mehr erneuerbare Energien nicht ins Stocken geraten. Dennoch muss sich das Geschäftsmodell in einem harten Wettbewerb beweisen.

Die Handwerkerkosten für den Aufbau einer PV-Anlage auf einem Eigenheim sind hoch und fallen völlig unabhängig davon an, ob man neue oder gebrauchte Paneele installiert. Gleichzeitig steht der Markt unter enormem Preisdruck durch historisch günstige asiatische Neuware. Wenn fabrikneue Module extrem billiger werden, schwindet das Argument der finanziellen Ersparnis bei Gebrauchtmodulen mit kürzerer Restlebensdauer. Der Schlüssel zum wirtschaftlichen Erfolg von Better Sol liegt daher in der rigorosen Minimierung der eigenen Logistik- und Prozesskosten. Die geplante mobile Testanlage und die zusätzliche Automatisierung des Testsystems sind für das Start-up essenziell, um künftig auch größere Ausmusterungen von Solarparks wirtschaftlich bewältigen zu können.

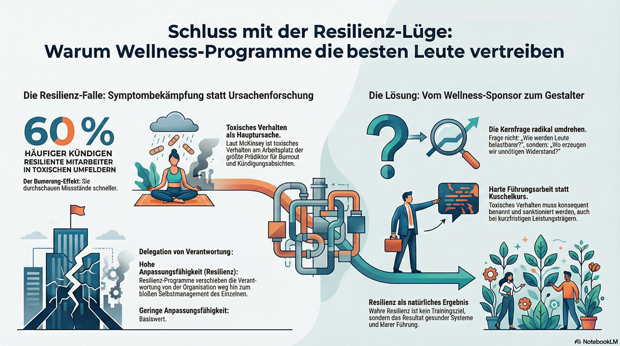

Schluss mit der Resilienz-Lüge

Warum gut gemeinte Resilienz-Programme die besten Leute vertreiben.

Du kennst das Ritual im Mittelstand: Ein neues Budget für Mitarbeiter-Wohlbefinden wird freigegeben, es gibt eine schicke App, ein Resilienztraining und vielleicht noch einen Achtsamkeitskurs am Freitagmorgen. Alles ist sauber pro Kopf abgerechnet, aber die Realität in den Gängen sieht düster aus: Die Stimmung kippt, die Leistung bröckelt und die Kündigungen häufen sich. Irgendwo auf dem Firmenparkplatz sitzt gerade ein Mitarbeiter im Auto und hofft inständig, dass ihn gleich niemand fragt, wie es ihm wirklich geht – willkommen in der Resilienz-Falle.

Bequemlichkeit statt Verantwortung

In der Geschäftsleitung reagierst du auf Erschöpfung oft reflexhaft mit Instrumenten zur ‚individuellen Stärkung‘. Du investierst lediglich in das Durchhalten der Belegschaft. Dabei übersiehst du geflissentlich, dass deine Leute längst gegen Strukturen ankämpfen, die du selbst mitgebaut hast. Die heimliche, aber messerscharfe Botschaft dieser Maßnahmen lautet: ‚Der Laden bleibt, wie er ist. Du musst dich anpassen.‘ Das ist für dich als Führungskraft äußerst bequem, denn es klingt nach Fürsorge und produziert bunte Fotos für das Intranet. Vor allem aber delegiert es die Verantwortung elegant von der Organisation abwärts zur einzelnen Person – von echter Führung hin zu bloßem ‚Selbstmanagement‘. Wenn ihr als Führungskräfte selbst erschöpft von der jahrelangen Permakrise seid, greift ihr eben nach dem Mittel, das am wenigsten wehtut: Training statt Kulturarbeit.

Die toxische Wahrheit über Burnout

Machen wir uns nichts vor: Burnout entsteht in den seltensten Fällen, weil jemand schlicht ‚zu wenig resilient‘ ist. Menschen brennen aus, weil die Art der Arbeit und der Führung ihnen systematisch die Energie abdreht. Laut einer globalen Untersuchung des McKinsey Health Institute ist toxisches Verhalten am Arbeitsplatz der mit Abstand größte Prädiktor für Burnout-Symptome und Kündigungsabsichten. Wir sprechen hier nicht von Hollywood-Klischees, sondern von handfester Entwertung, Bloßstellung, Sabotage, unfairem Wettbewerb und unethischem Verhalten. Dieses Gift sitzt in Meetings, in E-Mails, in Zielsystemen und in unausgesprochenen Erwartungen. Es zeigt sich genau dann, wenn du jenen einen ‚Leistungsträger‘ schützt, der seit Jahren rote Linien überschreitet. Kein Resilienztraining der Welt kann dieses Führungsversagen reparieren.

Der Bumerang-Effekt der Resilienz

Jetzt wird es paradox: Wenn in toxischen Umfeldern Resilienz trainiert wird, treibt das die Leute direkt in die Kündigung. McKinsey belegt, dass Beschäftigte mit hoher Anpassungsfähigkeit in giftigen Arbeitsumfeldern eine um 60 Prozent höhere Kündigungsbereitschaft aufweisen als weniger anpassungsfähige Kollegen. Das ist absolut logisch: Wer durch Training innerlich klarer wird, durchschaut schneller, was im Unternehmen wirklich schiefläuft. Wer lernt, Grenzen zu spüren, wird diese auch setzen. Wer seine Selbstwirksamkeit entdeckt, bleibt nicht in einem System, das ihn systematisch klein hält. Resilienz wirkt ohne echte Kulturarbeit wie ein greller Scheinwerfer, der alles sichtbar macht, was vorher bequem im Nebel versteckt war. Du investierst teuer in Resilienz und verlierst genau deshalb im Anschluss deine besten Köpfe.

Vom Sponsor zum Gestalter: Harte Führungsarbeit statt Wellness

Es ist Zeit für einen Paradigmenwechsel. Deine Rolle als Führungskraft ist nicht die eines Sponsors für Wohlfühl-Maßnahmen; du bist verantwortlich für die Rahmenbedingungen im Unternehmen. Moderne Führung braucht keine Wellness und kein Wunschdenken, sondern eine klare Haltung. Ohne Hoffnung fehlt die Richtung, ohne Vertrauen fehlt der Halt. Fehlt beides, helfen auch keine App und keine Atemtechnik mehr, weil das System weiter Druck produziert und die Menschen innerlich aussteigen.

Es gilt, die Leitfrage im Management-Team radikal umzudrehen: Statt ‚Wie machen wir unsere Leute widerstandsfähiger?‘ sollte die Frage ‚Wo erzeugen wir Bedingungen, die Widerstand überhaupt erst nötig machen?‘ lauten. Das ist kein Kuschelkurs, das ist harte Führungsarbeit. Das erfordert den Mut, toxisches Verhalten schonungslos zu benennen und Regeln auch gegen kurzfristige Leistungserfolge durchzusetzen. Resilienz darf kein Reparaturbetrieb für eine Unternehmenskultur sein, die gnadenlos Menschen verbraucht. Sie muss das natürliche Ergebnis von guter Führung und gesunden Systemen sein.

Der Autor Ben Schulz ist Unternehmensberater und SPIEGEL-Bestseller-Autor, www.benschulz-partner.de

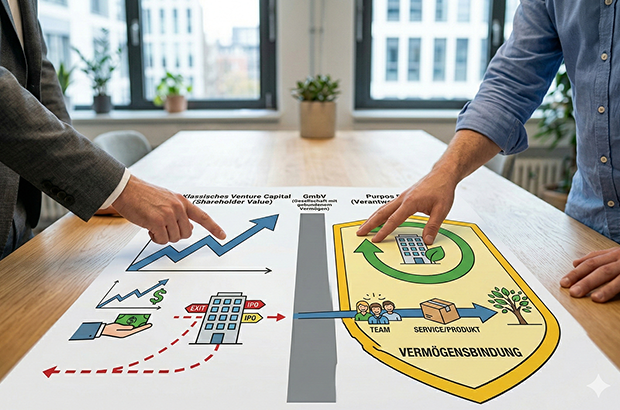

Purpose schlägt Profit? Die GmbV & echte Alternativen

Alle reden über die GmbV, die Gesellschaft mit gebundenem Vermögen. Die neue Rechtsform soll Start-ups vor dem Ausverkauf schützen und „Verantwortungseigentum“ zum Standard machen. Während die Politik noch an Details feilt, stehen Gründer*innen vor einem Dilemma: Warten oder handeln? Wir zeigen, warum die GmbV aktuell ein Holzweg sein kann – und mit welchen Legal-Hacks ihr eure Vision schon heute vor dem Exit-Zirkus schützt.

Es klingt nach dem perfekten Setup für die neue Generation von Gründer*innen: Man baut ein Impact-Start-up auf und generiert saftige Umsätze, aber anstatt das Unternehmen nach fünf Jahren an den Meistbietenden zu verhökern, gehört es sich selbst. Genau das soll die GmbV (Gesellschaft mit gebundenem Vermögen, juristisch oft GmgV) leisten. Gewinne bleiben zwingend im Unternehmen, die Kontrolle liegt bei den fähigsten Köpfen, und ein lukrativer Exit ist rechtlich ausgeschlossen.

Für klassische Venture-Capital-Geber (VCs) gleicht dieses Konzept einem Albtraum. Ein Konstrukt, das einen hochprofitablen Exit systematisch blockiert, entzieht dem klassischen VC-Geschäftsmodell schlichtweg die Arbeitsgrundlage. Doch während die GmbV als moralisches Aushängeschild gefeiert wird, offenbart ein genauerer Blick auf die aktuelle Realität: Wer unreflektiert auf die neue Rechtsform wartet, riskiert seine Flexibilität.

Der Realitätscheck: Warum Warten keine Strategie ist

Die GmbV ist ein starkes politisches Signal, aber (noch) kein wirtschaftlicher Befreiungsschlag. Der entscheidende Konstruktionsfehler: Es gibt keine steuerlichen Privilegien. Wer Gewinne im Unternehmen belässt, muss diese voll versteuern. Zudem ziehen sich die gesetzliche Umsetzung und die Detailfragen – etwa zur Veräußerung von Tochtergesellschaften – in die Länge.

Wer jetzt gründet, braucht rechtliche Sicherheit. Die gute Nachricht: Ihr braucht die GmbV gar nicht zwingend. Das Konzept des Verantwortungseigentums lässt sich mit etablierten Strukturen schon heute wasserdicht abbilden.

Das Founder-Playbook: 3 erprobte Alternativen zur GmbV

Vergesst die Warterei auf den Gesetzgeber. Mit diesen drei Modellen könnt ihr eure Purpose-DNA fest im juristischen Fundament verankern:

1. Der Start-up-Liebling: Das Veto-Share-Modell (Golden Share)

Dies ist der eleganteste Hack für junge Teams mit schmalem Budget (bekannt durch Ecosia oder Einhorn). Ihr gründet eine klassische GmbH. 99 Prozent der Anteile bleiben bei den Gründer*innen und wertekompatiblen Investoren. Genau 1 Prozent (der "Golden Share") gebt ihr jedoch an eine unabhängige Instanz ab, beispielsweise die Purpose Stiftung.

- Der Clou: Im Gesellschaftervertrag wird verankert, dass fundamentale Entscheidungen (wie ein Unternehmensverkauf oder die Änderung des Purpose) nur einstimmig getroffen werden können. Die Stiftung legt ihr Veto ein, sobald jemand Kasse machen will. Ihr bleibt maximal agil, zementiert aber die Vermögensbindung.

2. Das Schwergewicht: Das Doppelstiftungsmodell

Ideal, wenn ihr bereits etabliert seid und hohe Cashflows generiert (das Bosch-Modell). Macht und Geld werden strikt getrennt. Eine Stiftung hält das Kapital (die Gewinne) und schüttet sie für gute Zwecke aus. Eine separate Unternehmensstiftung (oder ein Trust) hält die Stimmrechte und lenkt das operative Geschäft.

- Der Clou: Ein feindlicher Takeover ist ausgeschlossen. Allerdings ist dieses Modell in der Aufsetzung und im Unterhalt teuer und bürokratisch – für Seed-Start-ups meist noch überdimensioniert.

3. Das Comeback: Die Genossenschaft (eG)

Die ursprünglichste Form des Verantwortungseigentums erlebt ein Revival, besonders bei Community-getriebenen Geschäftsmodellen.

- Der Clou: Es gilt das demokratische Kopfprinzip. Egal, wie viel Geld ein Investor mitbringt, er hat nur eine Stimme. Die eG ist nahezu immun gegen Exits. Achtung: Die Entscheidungswege können hier länger dauern, was nicht zu jedem hyper-agilen Startup-Modell passt.

Handlungsanweisungen für Gründer*innen

Was bedeutet das für eure Strategie in den nächsten Wochen? Hier ist euer Fahrplan:

- Finanzierungsstrategie radikal klären: Beantwortet die "Exit-Frage" im Gründungsteam schonungslos ehrlich. Wollt ihr klassisches, schnelles Wachstumskapital (Tier-1-VCs), ist Verantwortungseigentum der falsche Weg. Stellt ihr Purpose vor Profit, richtet euren Pitch sofort auf Family Offices, Business Angels mit Impact-Fokus und Bankkredite aus.

- Mit der Standard-GmbH starten: Wählt für die Gründung die klassische GmbH. Sie ist das bekannteste Vehikel, Banken verstehen sie, und Notare haben die Vorlagen griffbereit.

- Den Veto-Share-Vertrag aufsetzen: Nutzt das Veto-Share-Modell, um eure GmbH "Exit-resistent" zu machen. Holt euch einen spezialisierten Anwalt dazu, der den Gesellschaftervertrag anpasst, und sucht euch einen unabhängigen Veto-Partner.

- Das "Nein" als Schutzschild nutzen: Kommuniziert eure Struktur offensiv und selbstbewusst nach außen. Begreift die zu erwartende Ablehnung durch klassische VCs nicht als strategischen Nachteil, sondern als euren effektivsten Filter: So sortiert ihr von Tag eins an jene Investoren aus, die bei der ersten Krise auf einen Notverkauf drängen würden.

INFOGRAFIK-KASTEN

Clash of Cultures – Wer finanziert mein Start-up?

- Klassisches Venture Capital (Shareholder Value):

- Ziel: Maximale Wertsteigerung und lukrativer "Exit" (Verkauf/IPO) nach 5 bis 7 Jahren.

- Fokus: Hyper-Wachstum, Skalierung, Marktführerschaft.

- Kontrolle: VCs fordern Sitze im Board, Vetorechte und Liquidationspräferenzen.

- Fit für Verantwortungseigentum? Absolutes No-Go.

- Purpose Funding (Verantwortungseigentum):

- Ziel: Langfristige Unternehmenssicherung, faire Renditen aus dem Cashflow, Erhalt der Unabhängigkeit.

- Geldgeber: Family Offices, Purpose-Fonds, Crowdinvesting, Bankkredite, Genussrechte.

- Kontrolle: Investoren akzeptieren, dass sie Gewinne/Zinsen erhalten, aber nicht die strategische Kontrolle oder einen Unternehmensverkauf erzwingen können.

- Fit für Verantwortungseigentum? Perfect Match.

Redaktioneller Hinweis: Dieser Artikel dient ausschließlich der journalistischen Information und Einordnung. Er stellt keine verbindliche Handlungsempfehlung dar und ersetzt keinesfalls eine individuelle juristische oder steuerliche Fachberatung.

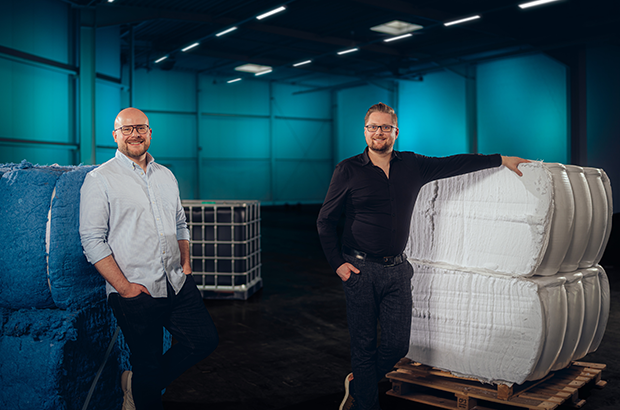

eeden: Die Alchemie der Altkleider

Das Münsteraner Unternehmen eeden verwandelt Textilmüll in hochwertige Rohstoffe. Mit Millioneninvestments baut das Team um Steffen Gerlach und Tobias Börnhorst nun die erste Demonstrationsanlage auf.

Steffen Gerlach saß entspannt mit seinem Schulfreund Reiner Mantsch auf einer Couch in einer Kölner Wohngemeinschaft. Mantsch hatte zuvor an der Universität in Mönchengladbach Textiltechnik studiert. Er berichtete leidenschaftlich von seinen naturwissenschaftlichen Forschungen zur Kreislaufwirtschaft. Dieses Gespräch veränderte Gerlachs gesamte berufliche Planung radikal. Mantsch suchte jemanden für die Marktseite seiner technischen Vision. Gerlach war sofort fasziniert von dem ökonomischen Potenzial. Er wollte wissen, ob man daraus ein echtes Unternehmen formen kann. „Das war der eigentliche Startpunkt für eeden. Wir entschieden uns für einen vollen Fokus auf das Projekt. Und wir wollten das Recyclingproblem der Branche grundlegend lösen“, erinnert sich Gerlach.

Der langsame Weg zum technologischen Durchbruch

Es gab keinen plötzlichen Heureka-Moment in einem winzigen und improvisierten Labor. Die Entwicklung war eher eine gezielte Suche nach einer Problemlösung. Mantsch war früher Leistungssportler und brachte den nötigen Fokus mit. Er sah den Frust seiner Kommilitonen nach Praktika in der Industrie. Die Branche wirkte starr und wenig dynamisch für junge Talente. Das Duo suchte stattdessen nach den Megatrends der Zukunft. „Die Kreislaufwirtschaft kristallisierte sich schnell als das zentrale Thema heraus. Ich habe die Marktseite intensiv analysiert und viele Gespräche geführt“, so Gerlach. Er erkannte die Verknüpfungen zwischen technischer Machbarkeit und ökonomischen Anforderungen. Die Suche nach dem technologischen Sweetspot dauerte Monate. Am Anfang stand lediglich die reine Faszination für das Recycling. Es war ein schleichender Prozess mit vielen Etappenentscheidungen.

Die wachsende Last der globalen Fast Fashion

Das Umweltproblem der globalen Textilindustrie ist mittlerweile gewaltig. Die Branche verdoppelt ihren Durchsatz alle 20 bis 30 Jahre. Jährlich werden mittlerweile mehr als 120 Mio. Tonnen Textilien produziert. Nach Angaben der Ellen MacArthur Foundation werden weltweit ungefähr zwei Drittel dieser Mengen praktisch direkt nach der Nutzung entsorgt; sie landen auf riesigen Deponien oder werden ungenutzt verbrannt. In Deutschland steht das klassische Rücknahmesystem laut Experten vor dem Kollaps. Es gibt nach seiner Aussage derzeit eine gestiegene Anzahl an Insolvenzen bei Sammel- und Sortierbetrieben. Die Qualität der Kleidung sinkt durch den Trend zur Fast Fashion massiv. Der Wiederverkauf der gebrauchten Ware lohnt sich oft nicht mehr. Neuware aus Asien ist meistens günstiger als Second Hand-Stücke aus Europa. In Deutschland verursacht die Entsorgung einer Tonne Altkleider zudem Kosten – das Material wird somit zur finanziellen Belastung für die Sammel- und Sortierbetriebe.

Chemische Trennung als industrieller Schlüssel

Das Unternehmen aus Münster setzt genau an diesem Punkt an. Die Technologie ermöglicht die Trennung von Baumwolle und Polyester und macht beide Materialien wieder nutzbar. Das ist entscheidend für den Erfolg der Kreislaufwirtschaft. Die meisten Textilien bestehen heute aus komplexen Mischgeweben. Gerlach erklärt, dass das Unternehmen aus dem Abfall eine hochwertige Cellulose und chemische Bausteine für neues Polyester gewinnt. Die Cellulose dient als sauberes Vorprodukt für die neue Faserherstellung. Das Polyester wird in seine Grundbausteine zerlegt, die für die Herstellung von neuem Polyester verwendet werden können. „Wir stellen aus Baumwolle eine hochwertige Cellulose her und gewinnen aus dem Polyester die chemischen Bausteine zurück“, sagt Gerlach. Beide Materialströme können direkt wieder in der Textilproduktion eingesetzt werden. Damit wird der Kreislauf zwischen Abfall und Kleidung geschlossen. Seit Anfang 2025 hilft zudem eine neue gesetzliche Regelung. Die EU-weite Getrenntsammlungspflicht für Textilabfälle ist in Kraft getreten: Unternehmen dürfen Textilien nun nicht mehr über den Restmüll entsorgen. Das sichert den Zugang zu großen Mengen an Rohstoffen.

Harte Verhandlungen in der Welt des Wagniskapitals

Der Weg von der ersten Idee zur fertig gebauten Industrieanlage ist lang. Deeptech-Unternehmen brauchen oft viel Geduld und Zeit für die Entwicklung. Das erfordert Investoren mit einem sehr langen Atem. In einer frühen Phase kam der High-Tech Gründerfonds an Bord. Auch die NRW.Bank und der TechVision Fonds unterstützen das Vorhaben. Später stiegen Forbion und der Chemiekonzern Henkel als Investor ein. Gerlach erinnert sich im Gespräch an einen intensiven Lernprozess bei den ersten Finanzierungsrunden. Man müsse technische Begeisterung mit harten Umsatzprognosen anreichern. Auch D11Z.Ventures, das Family Office von Dieter Schwarz (Lidl/Kaufland), investierte in das Unternehmen. Die Investoren verstehen laut Gerlach die Entwicklungszyklen und Skalierung von Deeptech-Unternehmen. Mittlerweile flossen über 20 Mio. EUR an Kapital in die Firma. Dieses Geld ermöglicht nun den nächsten großen Schritt.

Ein neues Team für die industrielle Skalierung

Das Start-up ist mittlerweile den Kinderschuhen entwachsen. In Münster entsteht derzeit eine industrielle Demonstrationsanlage. Gerlach erinnert sich an den Moment der Schlüsselübergabe: Zuerst wirkte die leere Halle riesig auf das Team. Inzwischen planen die Ingenieure bereits jeden Zentimeter der Fläche. Das Team ist auf über 25 Köpfe gewachsen. Es ist eine Mischung aus jungen Talenten und erfahrenen Kräften. Viele Mitarbeitende wechselten von großen Konzernen wie BASF nach Münster. Gerlach beobachtet eine große Lust auf die Arbeit an innovativen Prozessen. Die flachen Hierarchien im Unternehmen ziehen Experten an. Er schätzt das Know-how dieser Fachkräfte für den Anlagenbau. Erfahrene Chemiker bringen eine neue Qualität in die Prozesse. Die Zusammenarbeit zwischen Alt und Jung funktioniert hervorragend.

Führung zwischen Agilität und unternehmerischer Verantwortung

Die Unternehmenskultur hat sich mit der Größe weiterentwickelt. Gerlach betont, dass viele Impulse direkt aus der Belegschaft kommen. So wurde die Regelung für die Präsenz im Büro gemeinsam erarbeitet. Die Mitarbeitenden wünschten sich feste Tage für den Austausch. „Die schönsten Tage sind jene mit viel Begegnung“, berichtet Gerlach. Die bürokratischen Pflichten eines Geschäftsführers gehören einfach dazu. Trotzdem bleibt die Mission der Firma der wichtigste Treiber. Die Motivation im gesamten Team sei extrem hoch. Jeder packt an und treibt das Unternehmen voran. Der Spagat zwischen Entwicklung und Business ist fordernd. Gerlach jedoch genießt diese tägliche Herausforderung sehr.

Der Standort Deutschland als Zentrum für Innovation

Viele Fachleute kritisieren die Bedingungen für die Chemieindustrie. Hohe Energiekosten belasten die traditionsreichen Unternehmen stark. Gerlach sieht das differenzierter aus der Perspektive von innovativen Start-ups: „Für die Entwicklung neuer Technologien ist der Standort Deutschland weiter exzellent. Und die Qualifikation der Technologen ist hervorragend. Die aktuelle Krise führt bei uns auch zu Bewerbungen von erfahrenen Talenten aus der chemischen Industrie – die hätte es vor einigen Jahren in der Menge nicht gegeben.“ Die vorhandene Infrastruktur sei ein klarer Vorteil. Auch Konzerne beobachten solche Innovationen genau. Die Nähe zum Mittelstand fördert zudem die Skalierung. Für die beiden Gründer ist die aktuelle Produktionsanlage nur ein Anfang. Langfristig soll die Technologie weltweit lizenziert werden; überall auf der Welt fällt schließlich Textilmüll an. Die Kombination aus Ingenieurskunst und Skalierung ist das Ziel. Auch die aktuellen Investoren von eeden sehen dieses globale Potenzial. Das Unternehmen will beweisen, dass sich Kreislaufwirtschaft lohnt. Deutschland bleibt dafür ein wichtiger Ankerpunkt.

Gründer*in der Woche: Picturo – Local Photography, European Scale

Mit der Picturo Photography UG baut Jean Witt eine europaweite Plattform zur einfachen Suche nach lokalen Fotograf*innen auf. Ziel ist es, einen stark fragmentierten Markt zu bündeln, Fotograf*innen sichtbar zu machen und Nutzer*innen eine zentrale Anlaufstelle zu bieten. Mehr dazu im Interview mit dem Gründer.

Picturo klingt nach dem großen Bild. Beschreibe uns deine Idee in wenigen Sätzen – dein Elevator Pitch!

Picturo ist ein internationaler Marktplatz, der die Suche nach lokalen Fotograf*innen weltweit radikal vereinfacht. Statt unübersichtlicher Recherche auf Social Media oder Google bietet Picturo eine zentrale, standortbasierte Plattform. Nutzer*innen finden mit wenigen Klicks die passenden Fotograf*innen für jeden Anlass, während diese wiederum gezielt neue Kund*innen gewinnen. So professionalisiert Picturo einen stark fragmentierten Markt und macht die Suche nach Fotografie-Dienstleistungen so einfach wie die Buchung eines Hotels.

Es gibt bereits viele Plattformen für Fotograf*innen und Bilddatenbanken. Was war der konkrete Auslöser oder gar Pain Point, den du selbst erlebt hast, der dich dazu gebracht hat, Picturo zu gründen?

Der konkrete Auslöser war meine eigene Erfahrung als Reisender. Die Suche nach lokalen Fotografinnen lief fast immer über Direktnachrichten auf Social Media oder über einzelne Webseiten. Dabei musste man jedes Mal Preise, Verfügbarkeiten und Leistungen separat anfragen – oft ohne klare Antworten oder Vergleichsmöglichkeiten. Dieser Prozess ist zeitaufwendig, intransparent und für Nutzer*innen extrem umständlich. Gleichzeitig wurde deutlich, dass es für Fotograf*innen genauso ineffizient ist, jede Anfrage einzeln zu beantworten. Picturo ist aus genau diesem Pain Point entstanden: dem Wunsch nach einer zentralen, einfachen und transparenten Lösung für die Suche nach lokalen Profis.

Ihr sitzt in Esens, also im schönen Ostfriesland, habt aber den Anspruch, Fotograf*innen in „ganz Europa“ zu vernetzen. Wie baut man von einem eher ländlichen Standort aus eine so internationale Community auf?

Unser Standort in Ostfriesland ist für uns kein Nachteil, sondern Teil unserer Geschichte. Picturo ist von Anfang an als digitale Plattform konzipiert worden, bei der der Standort des Teams keine Rolle für die Reichweite spielt. Der Bedarf bei Fotograf*innen in ganz Europa ist so groß, dass Anfragen zur Teilnahme an unserer Plattform bereits heute organisch entstehen. Viele Fotograf*innen suchen gezielt nach Möglichkeiten, international sichtbar zu werden und neue Kund*innen zu erreichen. Durch klare Positionierung, einfache Nutzung und einen starken Fokus auf lokale Sichtbarkeit schaffen wir Vertrauen und Wachstum – unabhängig vom Standort. So bauen wir Schritt für Schritt eine internationale Community auf: digital, skalierbar und nachhaltig.

Euer Portfolio ist breiter als das der Konkurrenz. Wie genau funktioniert das Geschäftsmodell? Zahlt der/die Kund*in pro Bild oder ist es ein Abo-Modell?

Der Kern von Picturo liegt klar auf der Vermittlung und Sichtbarkeit von professionellen Fotografinnen. Unser Geschäftsmodell basiert auf abonnementbasierten Mitgliedschaften für die Fotografinnen. Für Kund*innen ist die Nutzung der Plattform vollständig kosten- und provisionsfrei; ebenso fallen keine Buchungsprovisionen an. Fotograf*innen zahlen eine monatliche Subscription für Sichtbarkeit, Reichweite und den Zugang zu qualifizierten Anfragen. Dieses Modell schafft Transparenz, vermeidet Reibung im Buchungsprozess und ist für beide Seiten fair und planbar.

Ihr bietet auch einen Guide zu lokalen Hotspots (Bars, Cafés) an. Ist das „nur“ ein Content-Marketing-Tool, um Traffic auf die Seite zu bekommen, oder plant ihr Kooperationen mit der Gastronomie als weitere Einnahmequelle?

Der Guide zu lokalen Hotspots ist aktuell in erster Linie als Mehrwert für Nutzer*innen gedacht und unterstützt den organischen Traffic sowie die Sichtbarkeit der Plattform. Gleichzeitig sehen wir darin großes strategisches Potenzial über reines Content-Marketing hinaus. Perspektivisch planen wir, diesen Bereich für Kooperationen mit lokalen Partnern wie Cafés, Bars oder Hotels zu öffnen.

Eine Plattform europaweit zu skalieren, kostet Geld und Ressourcen. Wie habt ihr euch bisher finanziert?

Aktuell ist Picturo vollständig eigenfinanziert und damit komplett gebootstrapped. Die Entwicklung der Plattform sowie der Markteintritt in erste Länder wurden aus eigenen Mitteln realisiert. Nun befinden wir uns an einem Punkt, an dem wir gezielt nach strategischen Partnern und Investor*innen suchen, um die nächste Skalierungsstufe zu erreichen. Ziel ist es, gemeinsam schneller zu wachsen und das internationale Potenzial von Picturo voll auszuschöpfen.

Wenn du auf die Zeit seit der Gründung der UG zurückblickst: Was war bisher der wichtigste Meilenstein, bei dem du wusstest: „Okay, das hier funktioniert wirklich“?

Der wichtigste Meilenstein war die Einführung des Abo-Modells. Trotz der Umstellung auf ein kostenpflichtiges Angebot lief das Onboarding ungebrochen weiter und neue Fotograf*innen traten der Plattform bei. In diesem Moment wurde klar, dass Picturo ein echtes Problem löst und einen echten Mehrwert bietet. Die Bereitschaft, für Sichtbarkeit und Reichweite zu bezahlen, hat bestätigt, dass der Bedarf im Markt vorhanden ist. Ab diesem Punkt war klar: Das Modell funktioniert.

Wo siehst du Picturo in drei Jahren?

In drei Jahren ist Picturo in vielen EU-Ländern aktiv und als internationaler Marktplatz für lokale Fotograf*innen etabliert. Gemeinsam mit starken Partnern ist die Plattform breit ausgerollt und für Nutzer*innen die erste Adresse bei der Fotografensuche.

Und last but not least: Welche Tipps würdest du anderen Gründer*innen geben, die gerade am Anfang stehen – vielleicht auch jenen, die nicht in den großen Hubs wie Berlin oder München sitzen?

Der wichtigste Tipp ist, sich konsequent an einem echten Problem zu orientieren und früh mit Nutzer*innen zu sprechen. Der Standort ist dabei zweitrangig – entscheidend sind Fokus, Umsetzungsstärke und Durchhaltevermögen. Gerade außerhalb großer Startup-Hubs kann man oft ruhiger, effizienter und näher am Markt arbeiten. Wichtig ist, früh zu testen, Feedback ernst zu nehmen und das Produkt Schritt für Schritt zu verbessern. Netzwerke, Partnerschaften und digitale Sichtbarkeit sind heute wichtiger als ein physischer Standort.

Hier geht’s zu Picturo

Das Interview führte StartingUp-Chefredakteur Hans Luthardt

Strategischer Fokus auf Multimorbidität: Oska Health sichert sich 11 Mio. Euro

Das Frankfurter HealthTech-Unternehmen Oska Health hat eine Finanzierungsrunde über 11 Millionen Euro abgeschlossen. Angeführt von Capricorn Partners und SwissHealth Ventures, adressiert das Start-up die Versorgungslücke bei chronisch Kranken. Ein Blick auf das Geschäftsmodell, die personelle Aufstellung und die Herausforderungen im regulierten Gesundheitsmarkt.

In der aktuellen Seed-Runde haben sich neben den Lead-Investoren Capricorn Partners und SwissHealth Ventures auch Revent, Calm Storm, BMH, LBBW Venture Capital, GoHub Ventures und Aurum Impact beteiligt. Mit dem frischen Kapital plant Oska Health, die technologische Infrastruktur auszubauen und das Versorgungsmodell, das bereits mit über 20 Krankenkassen (darunter die KKH) etabliert wurde, in die Breite zu bringen.

Adhärenz als wirtschaftlicher Hebel

Der Fokus des 2022 gegründeten Unternehmens liegt auf sog. multimorbiden Patient*innen – Menschen, die gleichzeitig an mehreren chronischen Leiden wie Nierenerkrankungen (CKD), Diabetes und Bluthochdruck leiden. Ein Kernproblem in diesem Bereich ist die mangelnde Therapietreue im Alltag (Adhärenz). Statistiken des Gesundheitswesens belegen, dass etwa 50 % der chronisch Kranken ihre Medikamente nicht vorschriftsmäßig einnehmen. Oska Health setzt hier auf eine hybride Betreuung: Ein digitaler Begleiter (App) wird durch persönliches Coaching via Video und Chat ergänzt.

Ziel dieses Ansatzes ist die Reduktion von vermeidbaren Komplikationen und teuren Krankenhausaufenthalten. Für die Kostenträger stellt dies ein mathematisches Optimierungsproblem dar: Übersteigen die Kosten für die digitale Betreuung die Einsparungen durch verhinderte Akutereignisse? Oska Health scheint hier erste überzeugende Daten geliefert zu haben, wie die Beteiligung des Venture-Arms der Schweizer CSS Versicherung (SwissHealth Ventures) signalisiert.

Das Gründungsteam: Erfahrung aus der Industrie

Ein wesentliches Merkmal von Oska Health ist der „Founder-Market-Fit“. Die Gründer*innen kommen nicht aus der klassischen Software-Entwicklung, sondern bringen tiefgreifende Branchenerfahrung aus dem Gesundheitssektor mit:

- Niklas Best (CEO): War zuvor über zehn Jahre in der Branche tätig, unter anderem als Director of Digital Products bei Fresenius Medical Care. Er verfügt über einen Executive MBA der Universität St. Gallen.

- Dr. Malte Waldeck (CFO/COO): Der promovierte Wirtschaftswissenschaftler (RWTH Aachen) sammelte Erfahrungen im Investmentbanking (Metzler) sowie in Führungspositionen bei DaVita Kidney Care und der D.med Healthcare Group.

- Claudia Ehmke (CPO): Verantwortet mit langjähriger Erfahrung in der Tech-Szene (u.a. bei der Design-Agentur ustwo in London) die Nutzerschnittstelle und Produktstrategie.

Diese personelle Konstellation dürfte den Zugang zu den oft schwer zugänglichen Entscheidungsträgern der Gesetzlichen Krankenversicherungen (GKV) erleichtert haben.

Strukturelle Herausforderungen und Wettbewerb

Trotz des Kapitalzuflusses steht das Unternehmen vor den typischen Hürden des deutschen Digital-Health-Marktes. Im Gegensatz zu Digitalen Gesundheitsanwendungen (DiGA), die einen standardisierten Zulassungsweg gehen, nutzt Oska Health sog. Selektivverträge. Dieser Weg erfordert einen deutlich höheren individuellen Vertriebsaufwand pro Krankenkasse, ermöglicht aber eine tiefere Integration in bestehende Versorgungspfade.

Ein kritischer Faktor bleibt die Skalierbarkeit. Ein Modell, das auf menschliches Coaching setzt, hat naturgemäß höhere Grenzkosten als eine reine Software-Lösung. Oska Health begegnet dem durch den Einsatz von KI, um administrative Aufgaben der Coaches zu automatisieren. Der Erfolg der nächsten Jahre wird davon abhängen, ob die technologische Unterstützung die Effizienz so weit steigert, dass eine flächendeckende Versorgung bei gleichbleibender Marge möglich ist.

Zudem ist das Marktumfeld für Chronic Care Management zunehmend besetzt. Während spezialisierte Anbieter wie Oviva (Ernährung) oder Mika (Onkologie) einzelne Nischen besetzen, positioniert sich Oska Health durch die Fokussierung auf die komplexere Multimorbidität. Dies vergrößert zwar die Zielgruppe, erhöht jedoch gleichzeitig die regulatorischen Anforderungen an das Produkt als zertifiziertes Medizinprodukt.

Einordnung für den Start-up-Sektor