Aktuelle Events

Markenanmeldung im E-Commerce

So meldet man erfolgreich eine Marke im E-Commerce an.

Sich im E-Commerce selbständig machen – davon träumen viele Menschen. Zumal der Onlinehandel mit der Corona-Krise und der fortschreitenden Digitalisierung immer weiter an Attraktivität gewinnt. Es wird dabei jedoch unterschätzt, dass es nicht einfach ist, die Eröffnung von Onlineshops rechtssicher, effektiv und nachhaltig zu gestalten.

Ein wesentlicher Schritt ist die Anmeldung einer Marke, um das mühsam aufgebaute Unternehmen zu schützen. Dabei kommt es darauf an, ob man eine Marke für den deutschen Markt, die EU oder weltweit anmelden möchte. Doch das sind nicht die einzigen Details, die bei der Anmeldung der Marke wichtig sind. Im Folgenden liest du, wie man bei der Anmeldung richtig vorgeht und worauf man dringend achten sollte.

Die Markenanmeldung

Es besteht bei der Markenanmeldung grundsätzlich kein Zwang, einen Anwalt zu nehmen. Geht die Anmeldung schief, werden die Kosten vom Amt allerdings nicht erstattet. Zudem können durch Widersprüche oder Abmahnungen durchaus vierstellige Beträge zusammenkommen. Bei der Wahl des Markenamtes sollte man sich zunächst die Frage stellen, wo die Kunden sitzen, die man in den ersten Jahren überwiegend beliefert. Ist das zu 80 Prozent Deutschland, spricht einiges dafür, eine deutsche Marke anzumelden. Für die Schweiz sollte es dagegen eine internationale Registrierung sein.

Wichtig ist auch, ob der E-Commerce nur im eigenen Onlineshop oder zusätzlich auf Plattformen wie Amazon Marketplace erfolgen soll. Im zweiten Fall sollte die Marke für die Amazon Brand Registry geeignet sein – denn dafür verlangt Amazon bestimmte Voraussetzungen.

Der Name des Shops

Man muss sich bei der Anmeldung zudem darüber bewusst sein, dass man zum einen den Namen des Shops und zum anderen die Marken der angebotenen Produkte oder Dienstleistungen schützen kann. Der wohl größte Fehler vor der Anmeldung ist eine unzureichende Recherche nach älteren Marken, Firmennamen oder Unternehmenskennzeichen, die mit der eigenen Anmeldung kollidieren könnten. Denn bei Marken gilt das Prioritätsprinzip. Salopp ausgedrückt: Wer zuerst kommt, mahlt zuerst. Dabei gilt, dass auch ähnliche, verwechslungsfähige Marken neue Anmeldungen verhindern können. Die Verwechslungsfähigkeit ist eine komplizierte Rechtsfrage.

Die Pflege der Marke

Ist die Marke eingetragen, vergessen Onlinehändler*innen oft die nötige Pflege. Bei rund 15.000 monatlichen Anmeldungen allein beim EUIPO ist die Gefahr kollidierender Anmeldungen groß. Passt man nicht auf, rücken konkurrierende Zeichen an die eigene Marke heran und die Marke droht zu verwässern oder wertlos zu werden. Ein konsequentes Vorgehen gegen Markenverletzer*innen ist also angebracht. Im Übrigen verfällt eine Marke, wenn sie innerhalb von fünf Jahren nicht genutzt wird.

Nutzung von Online-Formularen

Die Online-Formulare der Markenämter sind mittlerweile recht nutzerfreundlich und bieten einen günstigen Zugang zur Markenanmeldung. Wer sich auskennt, kann diesen Weg beschreiten. Allerdings darf man nicht vergessen, dass Markenrecht ein sehr spezielles und komplexes Rechtsgebiet ist, bei dem unzählige Fallstricke lauern, die mit erheblichen finanziellen Risiken verbunden sind.

Bei Unsicherheiten oder Zweifeln sollten Gründer*innen von Onlineshops unbedingt erwägen, anwaltliche Hilfe in Anspruch zu nehmen. Die Vereinbarung eines Pauschalpreises ist dabei sicherlich sinnvoll.

Der Autor Dr. Michael Metzner ist Rechtsanwalt ist Rechtsanwalt für Urheber- und Medienrecht sowie für gewerblichen Rechtsschutz und mit der komplexen Thematik für Unternehmen im E-Commerce-Bereich langjährig vertraut.

Diese Artikel könnten Sie auch interessieren:

Recht für Gründer*innen: Vorsicht bei Minijobber*innen auf Abruf

Was bei der Beschäftigung von Minijobber*innen zu beachten ist, damit aus dem Minijob nicht ungewollt eine sozialversicherungspflichtige Beschäftigung wird.

In zahlreichen Branchen werden Minijobber gern auf Abruf beschäftigt, um die Flexibilität zu wahren. Insbesondere die Gastronomie und Saisonbetriebe profitieren von Beschäftigten, die je nach Arbeitsanfall tätig sind. Was hierbei zu beachten ist, damit aus dem Minijob nicht ungewollt eine sozialversicherungspflichtige Beschäftigung wird, erklärt Tanja Eigner, Rentenberaterin bei Ecovis in Bad Kohlgrub.

Was gilt für Arbeit auf Abruf?

Bei Arbeit auf Abruf erbringt der/die Arbeitnehmende Arbeitsleistungen, deren Umfang vom Arbeitsanfall und auf einseitige Anweisung des Arbeitgebenden beruht. Wer Minijobber*innen auf Abruf beschäftigt, muss die arbeitsrechtlichen Vorschriften beachten: Wenn im Minijob keine wöchentliche Arbeitszeit festgelegt wurde, gilt nach dem Teilzeit- und Befristungsgesetz die gesetzlich vorgeschriebene Wochenarbeitszeit von 20 Stunden.

Wann Arbeitgebende einen Phantomlohn zahlen müssen

Selbst wenn Minijobber*innen weniger als 20 Stunden gearbeitet haben, besteht dennoch für 20 Stunden am Ende des Monats ein Vergütungsanspruch (Phantomlohn). Arbeitet also ein(e) Minijobber*in auf Abruf ohne entsprechende Vereinbarung beispielsweise nur acht Stunden pro Woche, muss der Arbeitgebende dennoch 20 Stunden vergüten. Dieser Phantomlohn ist auch die Grundlage für die Berechnung der Sozialversicherungsbeiträge. Dadurch kann die Minijobgrenze schnell überschritten werden. Die Folge: Arbeitgeber*innen können ihre Arbeitnehmenden nicht mehr als Minijobber beschäftigen. Stattdessen sind sie bei der Krankenkasse als sozialversicherungspflichtig zu melden.

Die aktuelle Mindestlohngrenze

Damit das Arbeitsentgelt unterhalb der Geringfügigkeitsgrenze (556 Euro monatlich für 2025) liegt, können Arbeitgebende und Arbeitnehmende unter Zahlung des Mindestlohns maximal eine monatliche Arbeitszeit von 43,37 Stunden vereinbaren. Wöchentlich wäre dies eine Arbeitszeit von maximal zehn Stunden. Höhere Stundenlöhne bedeuten folglich eine monatlich geringere Arbeitszeit.

Worauf Arbeitgebende achten sollten

Arbeitgebenden wird daher dringend empfohlen, die Arbeitsverträge zu kontrollieren und die Dauer der täglichen und wöchentlichen Arbeitszeit schriftlich in einer Abrufvereinbarung festzuhalten. Diese muss auch eine Mindest- oder Höchstarbeitszeit enthalten. Je nach vereinbarter Grenze darf der/die Minijobber*in die Mindestarbeitszeit um nicht mehr als 25 Prozent überschreiten und die Höchstarbeitszeit um nicht mehr als 20 Prozent unterschreiten. Die Deutsche Rentenversicherung führt alle vier Jahre eine Betriebsprüfung durch. Wer die wöchentliche Arbeitszeit nicht festhält, muss möglicherweise Sozialversicherungsbeiträge nachzahlen.

Alternative: Arbeitszeitkonto

Alternativ besteht auch die Möglichkeit, ein Arbeitszeitkonto zu vereinbaren. In diesem Fall erhält der/die Arbeitnehmende ein vertraglich vereinbartes, monatlich gleichbleibendes Arbeitsentgelt. Je nach Bedarf kann der/die Minijobber*in unterschiedlich viele Stunden im Monat arbeiten und sammelt dabei Plus- oder Minusstunden auf dem Arbeitszeitkonto. Diese müssen die Minijobber*innen innerhalb eines vereinbarten Zeitraums ausgleichen. Aber auch hier sind wichtige Regelungen zu beachten. Es wird daher immer empfohlen, das Thema mit einem/einer Sozialversicherungsexpert*in zu besprechen.

Mindestlohn 2025 - das musst du wissen!

Was sich seit dem 1.1.2025 rund um den gesetzlichen Mindestlohn in Deutschland geändert hat und was jetzt steuerrechtlich zu beachten ist.

Seit dem 1. Januar 2025 gilt ein höherer gesetzlicher Mindestlohn in Deutschland. Die Erhöhung bringt nicht nur Anpassungen beim Stundenlohn mit sich, sondern wirkt sich auch auf Minijobs und spezielle Regelungen für bestimmte Personengruppen aus. Im Folgenden liest du, was der neue Mindestlohn konkret bedeutet, wer davon profitiert und wie sich die Änderungen auf die Aufzeichnungspflichten auswirken.

Mindestlohn 2025: Höhe und Bedeutung

Seit der Einführung des gesetzlichen Mindestlohns im Jahr 2015 wurde dieser von damals 8,50 Euro auf 12,41 Euro im Jahr 2024 schrittweise gesteigert. Zum Jahresbeginn 2025 gilt ein erhöhter gesetzlicher Mindestlohn von 12,82 Euro pro Stunde. Dieser Betrag gilt grundsätzlich für alle Beschäftigungsverhältnisse in Deutschland – unabhängig von der Staatsangehörigkeit der Arbeitnehmer*innen, dem Unternehmenssitz des Arbeitgebenden oder dem Wohnsitz des/der Beschäftigten. Damit fallen auch grenzüberschreitend tätige Arbeitskräfte und Saisonarbeitenden unter den Schutz des Mindestlohns.

Bei monatlichen Festvergütungen, Akkord- oder Stücklöhnen müssen Arbeitgebende den Stundenlohn rechnerisch ermitteln. Denn auch in diesen Fällen dürfen Arbeitgebende den Mindestlohn nicht unterschreiten.

Mindestlohn 2025: Auswirkungen auf Minijobs

Seit 2022 ist die Verdienstgrenze für Minijobs dynamisch an den Mindestlohn gekoppelt. Das bedeutet, dass mit jeder Mindestlohnerhöhung auch die Obergrenze für Minijob-Einkünfte angepasst wird. Ab Januar 2025 dürfen Minijobber*innen bis zu 556 Euro monatlich verdienen, was einer Arbeitszeit von etwa 43,3 Stunden pro Monat entspricht. Diese Anpassung sorgt dafür, dass Minijobber*innen nicht mit steigendem Mindestlohn ihre Arbeitszeit reduzieren müssen.

Für Minijobber*innen ist es besonders wichtig, die Auswirkungen des Mindestlohns auf ihre Arbeitszeit und das monatliche Einkommen im Blick zu behalten. Arbeitgebende und Arbeitnehmende sollten vor Jahreswechsel die Stunden und den Stundenlohn überprüfen, um sicherzustellen, dass die Verdienstgrenze eingehalten wird und es nicht zu ungewollten Überschreitungen kommt.

Da sich mit der Erhöhung des Mindestlohns auch die Verdienstgrenzen für Minijobs und Midijobs verändern, ist es für Arbeitgebende und Beschäftigte wichtig, die aktuellen Regelungen genau zu kennen. Besonders Midijobber*innen profitieren von den neuen Einkommensgrenzen, da sie durch angepasste Sozialversicherungsbeiträge netto oft mehr verdienen.

Wer ist vom Mindestlohn ausgenommen?

Obwohl der Mindestlohn fast flächendeckend in Deutschland gilt, gibt es einige gesetzlich festgelegte Ausnahmen. Die Regelungen des Mindestlohngesetzes gelten nicht

- bei Praktikant*innen, die ein Pflichtpraktikum im Rahmen ihrer Schul- oder Berufsausbildung oder eines Studiums absolvieren,

- für Orientierungspraktika bis drei Monaten,

- für freiwillige Praktika während eines Studiums oder einer Ausbildung. Sie sind für maximal drei Monate vom Mindestlohn ausgenommen. Das gilt jedoch nur, wenn kein vorheriges Praktikumsverhältnis mit dem Unternehmen bestanden hat,

- für Personen unter 18 Jahren, die noch keine Berufsausbildung abgeschlossen haben,

- für Auszubildende, denn für sie gibt es seit 2020 spezielle Mindestausbildungsvergütungen,

- für ehrenamtlich Tätige und Langzeitarbeitslose: Letztere sind in den ersten sechs Monaten ihrer Beschäftigung vom Mindestlohn befreit.

Diese Ausnahmen berücksichtigen die besonderen Bildungs- und Berufsorientierungsbedürfnisse der jeweiligen Gruppen und sind darauf ausgelegt, zusätzliche Hürden auf dem Weg in den Arbeitsmarkt zu vermeiden.

Mindestlohn 2025: Aufzeichnungspflichten für Arbeitgebende

Ein wichtiger Bestandteil des Mindestlohngesetzes ist die umfassende Dokumentationspflicht für Arbeitgebende. Sie ist besonders wichtig für Minijobs, kurzfristige Beschäftigungsverhältnisse und Beschäftigte in bestimmten Branchen mit erhöhtem Risiko für Lohnunterschreitungen, zum Beispiel im Baugewerbe, in der Fleischwirtschaft, im Gaststättengewerbe oder im Wach- und Sicherheitsgewerbe. Arbeitgebende müssen Beginn, Ende und Dauer der täglichen Arbeitszeit aufzeichnen oder aufzeichnen lassen. Die Dokumentationen sind spätestens sieben Tage nach der jeweiligen Arbeitsleistung beim Arbeitgebenden zu hinterlegen. Die Dokumentationen sind für mindestens zwei Jahre – besser vier Jahre – aufzubewahren.

Mindestlohn 2025: Bußgelder bei Verstößen

Die Pflicht zur Aufzeichnung soll die Kontrolle der Einhaltung des Mindestlohns durch den Zoll erleichtern. Arbeitgebende, die diese Vorschriften nicht einhalten, riskieren hohe Bußgelder, die bis zu 30.000 Euro betragen können. Ein Bußgeld von über 2.500 Euro kann zudem zum Ausschluss von öffentlichen Aufträgen führen. Auch Verstöße gegen den Mindestlohn sind Ordnungswidrigkeiten und streng sanktioniert. Arbeitgeber*innen, die den Mindestlohn nicht einhalten, drohen Bußgelder von bis zu 500.000 Euro.

Arbeitgebende müssen genau prüfen

Die Erhöhung des Mindestlohns bedeutet für Arbeitgebende, dass sie prüfen müssen, ob bei ihren Minijobber*innen und Geringverdiener*innen der gesetzliche Mindestlohn von 12,82 Euro eingehalten ist. Dazu sollten sie die bestehenden Arbeitsverträge prüfen lassen. Denn Fehler können schnell zu Nachforderungen von Sozialversicherungsbeiträgen und Bußgeldern führen.

Der Autor Andreas Islinger ist Rentenberater und Steuerberater bei Ecovis in München.

Barrierefreiheit im E-Commerce

Die EU hat den European Accessibility Act, kurz EAA, in die Welt gerufen, der Shopbetreiber*innen dazu verpflichtet, ab 2025 barrierefreie Inhalte zu betreiben. 2025? Es gilt: Nicht warten, sondern jetzt planen und handeln.

Während bei dem Begriff Barrierefreiheit in erster Linie über zugängliche öffentliche Verkehrsmittel, angepasste Wohnmöglichkeiten und rollstuhlgerechte Gebäude gesprochen wird, geraten Hindernisse der digitalen Welt schnell in Vergessenheit. Landläufig besteht sogar der Irrglaube, dass mit einer Zoom-Funktion bereits alle Barrieren überwunden sind. Unübersichtliche Layouts, komplizierte Produktbeschreibungen, schlecht positionierte Bilder und zu kleine Zeilenabstände – für den Großteil der Menschen stellen diese Aspekte keine entscheidenden Kriterien für die Nutzung eines Onlineshops dar. Anders sieht es für Menschen mit Einschränkungen aus. Aus diesem Grund hat die Europäische Union den sogenannten European Accessibility Act, kurz EAA, in die Welt gerufen, der Shopbetreiber*innen dazu verpflichtet, ab 2025 barrierefreie Inhalte zu betreiben.

Kleine Ursache, große Wirkung

Nach Angaben des statistischen Bundesamtes galten zum Jahresende 2019 rund 7,9 Millionen Menschen als schwerbehindert. Für ebenjene Personen bietet die digitale Welt eine Möglichkeit, ihr Leben selbstbestimmt zu führen. Aufgrund dessen heißt es im E-Commerce eine Grundlage zu schaffen, die dies ermöglicht. So müssen in einem Onlineshop auch dann alle Funktionen und Services uneingeschränkt nutzbar sein, wenn eine visuelle oder körperliche Beeinträchtigung besteht. Dazu gehören auch eine Farbsehschwäche, Fehlsichtigkeit, Epilepsie sowie motorische Einschränkungen.

Mit der neusten Barrierefreien-Informationstechnik-Verordnung, kurz BITV 2.0, wurde unter anderem die Barrierefreiheit im Netz vorgegeben. Diese wurde anschließend novelliert und an den internationalen Standard „Web Content Accesibility Guidelines“ angepasst. Hierbei ist jedoch zu beachten, dass es unterschiedliche Prioritäten der Richtlinien gibt. Laut WCAG gehören die Punkte Wahrnehmbarkeit, Bedienbarkeit, Verständlichkeit sowie Robustheit zu den vier Kernaspekten. Dabei unterscheiden die international geltenden Standards drei unterschiedliche Stufen, die den Grad der Barrierefreiheit beschreiben. Während grundlegende Maßnahmen wie Textalternativen oder Untertitel ein A-Ranking bedeuten, gilt eine AAA-Einstufung als vollkommen hindernisfrei. Für Unternehmen empfiehlt es sich, mindestens die AA-Standards zu erfüllen. Wer einen langfristigen Erfolg verzeichnen möchte, kommt nicht darum herum, die Aspekte der WCAG zu berücksichtigen.

Trügerische Fehleinschätzung

Auch wenn Shopbetreiber*innen oft davon ausgehen, dass der eigene Webauftritt barrierefrei gestaltet ist, sieht die Realität häufig anders aus. Wer sich genauer mit der Materie beschäftigt, findet in den meisten Fällen gravierende Defizite. So benötigt gute Wahrnehmbarkeit eine einfache und strukturierte Navigation auf der Website, die beispielsweise per Tab-Taste sinnvoll bedienbar sein muss. Dabei darf der Besucher/die Besucherin nicht von irreführenden Werbebotschaften, Bannern oder anderweitigen Inhalten abgelenkt werden. Hierzu gehören Themen wie Farbe, Bewegung und Animationsgeschwindigkeit.

Etwa 9 Prozent aller Männer leiden unter ein Rotgrünschwäche, die im Netz schnell zum Hindernis werden kann. Außerdem gelten sich zu schnell bewegende Anzeigen als Auslöser für Epilepsie. Darüber hinaus zählen Funktionen wie Textalternativen für grafische Inhalte sowie eine Anpassbarkeit der Typografie zu wichtigen Aspekten. Ohne diese Strukturen können Screenreader nicht zum Einsatz kommen, sodass Menschen mit eingeschränkter oder nicht vorhandener Sehkraft den Shop nicht nutzen können. Auch die Verwendung einer einfachen Sprache erleichtert den Zugang zu den eigenen Inhalten. Eine klare sowie verständliche Wortwahl senkt das Frustrationsrisiko. Komplizierte und verschachtelte Satzkonstruktionen können dagegen schnell abschreckend wirken. Externe, auf E-Commerce spezialisierte Agenturen helfen dabei, effizient die vorherrschenden Schwachstellen zu erkennen und diese zu beheben.

Win-win-Situation

Nicht nur, dass mit einem barrierefreien E-Commerce-Kanal das volle Vertriebspotenzial ausgeschöpft werden kann, er trägt ebenso zur Einhaltung der eigenen Qualitätsstandards bei. Im Rahmen eines übersichtlichen Gesamtbildes, dass durch den angepassten Content entsteht, verbessern sich die Struktur, Übersichtlichkeit sowie die Wiederverwendbarkeit des Codes. Auch wer Barrierefreiheit als „Auflage“ empfindet, wird sich früher oder später darum kümmern müssen. Ein grenzenlos nutzbarer Onlineshop stellt hohe Anforderungen an die Umsetzungsqualität. Die Informationsarchitektur, Bedienbarkeit, Gestaltung sowie die Programmierung und Umsetzung müssen in hoher Qualität bearbeitet werden. Dies führt automatisch zu besseren Google-Rankings, da der Konzern relevante Inhalte in einer technisch sauberen und strukturierten Form belohnt.

Netter Nebeneffekt: Ein im Kern stabiler Quelltext erhöht die Erreichbarkeit von verschiedenen Plattformen – sowohl im Hinblick auf das Betriebssystem als auch auf den aktiven Browser. Darüber hinaus schafft es aufgrund der strukturierten Prozesse eine deutlich bessere Wartbarkeit.

Der Autor Andreas Köninger ist App-Entwickler und Vorstand der SinkaCom AG, die mittelständische Kund*innen dabei unterstützt, ihre Strategie, Business- und Kommunikationsziele erfolgreich in Systemen, Prozessen und Organisationen umzusetzen und zu erreichen.

Letzter Wille zu Passwörtern und Co.

Viele Firmeninhaber regeln zwar ihren Nachlass, doch an ihr digitales Erbe denken die wenigsten. Dies birgt hohe Risiken für persönliche und unternehmerische Interessen. Welche Vorkehrungen Entscheider treffen sollten.

Die meisten Menschen verstehen ihren Nachlass rein materiell: Immobilien, Bankvermögen oder Unternehmensanteile. Sie übersehen dabei digitale Nachlasswerte wie den Zugriff auf Mail-Accounts, den Firmen-Server, Daten in einer Cloud, Inhalte sozialer Netzwerke oder Online-Konten. Ohne Zugangsrechte sind Unternehmen von vielen Informationen abgenabelt, die elementar für den Firmenerfolg sind. Es drohen weitreichende Folgen für den Betrieb, die Mitarbeiter und die Unternehmerfamilie.

Gerade Firmeninhaber sollten Vorsorge für ihren digitalen Nachlass treffen. Nur so können sie den Fortbestand des Unternehmens auch weitgehend unabhängig von ihrer Person sichern. Schließlich tragen Chefs nicht nur einen Großteil des Firmenwissens in sich, sondern besitzen meist exklusive Zugriffsrechte, Passwörter und PINs. Das digitale Erbe lässt sich per Unternehmertestament, Erbvertrag oder Vollmacht regeln. In vielen Fällen ist auch eine Kombination sinnvoll.

Das digitale Erbe per Testament regeln

Firmeninhaber sollten ihr Testament oder ihren Erbvertrag in puncto digitales Erbe auf den Prüfstand stellen und gezielt ergänzen. Gerade bei Kleinunternehmen verläuft die Grenze zwischen privaten und unternehmerischen Interessen oft fließend. Ohne klare Regelungen drohen Interessenskonflikte. Erben treten als Rechtsnachfolger des Erblassers automatisch auch in dessen Providerverträge ein und übernehmen alle Rechte und Pflichten. Damit verfügen sie grundsätzlich auch über das Zugangsrecht zu allen digitalen Daten. Sind die erforderlichen Passwörter nicht bekannt, können sie diese zurücksetzen lassen. Hierzu zählen womöglich auch der Zugang zu geschäftlich genutzten Mail-Accounts, Business-Netzwerken wie Xing oder Domain-Verträgen.

Firmeninhaber können ihren Erben auftragen, wie sie mit dem digitalen Nachlass verfahren sollen. Sie können beispielsweise für bestimmte Daten eine alleinige Nutzung für betriebliche Zwecke oder eine unverzügliche Löschung festschreiben. Eine angeordnete Testamentsvollstreckung stellt sicher, dass diese Verfügungen auch umgesetzt werden.

Allerdings kann es bei der Rechtsnachfolge zu Problemen kommen. Viele Provider prüfen zunächst, ob der Anspruch auf Datenzugang nicht mit dem Datenschutz, Telekommunikationsrecht oder Persönlichkeitsrecht kollidiert. Einige verweigern Erben jeglichen Datenzugang unter Hinweis auf ihre AGB, andere löschen bei Tod eines Kunden sogar alle Daten, wie etwa Yahoo.

Problematisch ist die Rechtsnachfolge für digitale Daten vor allem dann, wenn nicht die nächsten Angehörigen die Erben sind. In diesen Fällen wirkt der Persönlichkeitsschutz des Erblassers über den Tod hinaus. Noch gibt es hierzu keine gesicherte Rechtsprechung. Der Persönlichkeitsschutz umfasst unter Umständen auch E-Mails und Inhalte in sozialen Medien. Die Folge: Erben dürfen diese Inhalte nicht oder nur eingeschränkt nutzen.

In jedem Fall ist die Umsetzung der erbrechtlichen Verfügungen zeitraubend. Nicht selten können die Ausstellung des Erbscheins und die Kommunikation mit zumeist ausländischen Providern Monate in Anspruch nehmen. Es drohen zudem überlange Wartezeiten oder auch Pattsituationen, weil sich Erben uneins sind. Daher ist es ratsam, nicht allein auf testamentarische Verfügungen zu setzen, insbesondere wenn auch unternehmerische Interessen im Spiel sind.

Vollmacht für den Fall der Fälle

Eine schnelle und gezielte Nutzung des digitalen Nachlasses ermöglicht eine sogenannte postmortale Vollmacht. Hierbei bevollmächtigt der Firmeninhaber eine Vertrauensperson im Todesfall im Rahmen der bestehenden Providerverträge über den digitalen Nachlass zu verfügen. Der Bevollmächtigte muss nicht zu den Erben zählen, ihre Interessen aber berücksichtigen. So ist der Fortgang aller unternehmerischen Aktivitäten gewährleistet, ohne Zugangsbeschränkungen in Kauf nehmen zu müssen (siehe Infokasten „Für den Ernstfall vorsorgen“). Gleichzeitig bleiben aber alle erbrechtlichen Verfügungen gewahrt.

Von zentraler Bedeutung für mittelständische Unternehmen ist etwa der jederzeitige Zugang zum Server, zur Cloud oder zum Online-Banking. Gleiches gilt für wichtige E-Mail-Accounts, die oft Chefsache sind. Hier laufen viele Anfragen und Angebote auf. Landen Mails im verwaisten Mail-Postfach, bleiben viele Geschäftschancen ungenutzt.

Die Verantwortung des Firmeninhabers geht weit über seinen Tod hinaus. Wer das digitale Erbe mit Weitblick regelt, wahrt nicht nur den unternehmerischen Erfolg, sondern beugt auch privaten Streitigkeiten vor. Schnell werden digitale Nachlässe wie E-Mails, Fotos oder der Facebook-Account zum Zankapfel. Vorausschauende Verfügungen sorgen für klare Verhältnisse unter den Erben und sichern den Fortbestand des Unternehmens.

So gilt es für den Ernstfall vorzusorgen

Eine postmortale Vollmacht stellt im Todesfall den Zugriff auf wichtige digitale Daten sicher. So gehen Firmeninhaber am besten vor:

- Accounts auflisten: Mehrere Dutzend Accounts sind keine Seltenheit. Ratsam ist das Anfertigen einer vollständigen Liste, und zwar jeweils mit Benutzername und Kennwort. So gewinnen Vertraute einen schnellen Überblick und können gezielt tätig werden.

- Liste deponieren: Die Liste der Accounts sollte passwortgeschützt auf einem USB-Stick an einem sicheren Ort aufbewahrt werden. Hierfür kommen ein Banksafe oder Tresor in Frage. Man sollte die Auflistung regelmäßig kontrollieren und auf den neusten Stand bringen

- Vertrauensperson bestimmen: Firmeninhaber sollten eine Vertrauensperson als digitalen Nachlassverwalter einsetzen. Hierzu informieren sie die Person vorab über ihre Pläne und den Aufbewahrungsort der Liste

- Vollmacht erteilen: Durch eine postmortale Vollmacht lässt sich der Umgang mit digitalen Daten detailliert regeln. Hierzu sollten Firmeninhaber vorab fachlichen Rat einholen. Anschließend übergeben sie die Vollmacht an ihre Vertrauensperson.

Werbe-E-Mails rechtssicher versenden

Wer potenzielle Kunden per E-Mail anspricht, sollte die Rechtslage kennen. In bestimmten Fällen ist der Versand von Werbe-E-Mails nämlich nur bedingt erlaubt oder sogar verboten.

Wenn Unternehmen Kunden akquirieren und Kontakt zu diesen aufnehmen, nutzen sie dafür oft das Internet, um an die entsprechenden Daten - vorzugsweise E-Mail-Adressen - zu gelangen. Doch statt einen Marketing- oder Vertriebsmitarbeiter einzusetzen, der sich um professionelle Kundenakquise kümmert und dafür ein bestimmtes Budget benötigt, werden in vielen Fällen selbst Adressdaten recherchiert und potenzielle Kunden mittels Werbe-E-Mails angeschrieben.

Diese kurzsichtige Vorgehensweise ist aus rechtlicher Sicht gefährlich, denn wann solche E-Mails überhaupt versendet werden dürfen, wann nur bedingt und in welchen Fällen überhaupt nicht, wissen in der Regel nur die wenigsten Unternehmen beziehungsweise deren Marketing-Abteilungen. Die Problematik dabei: Werbe-E-Mails können in bestimmten Fällen unzulässige Werbung sein.

Wann Werbe-E-Mails erlaubt sind

Folgende Voraussetzungen müssen für den rechtmäßigen Versand von Werbe-E-Mails vorliegen:

Der Empfänger hat dem Empfang von Werbe-E-Mails zugestimmt und der Inhalt der Werbe-E-Mail passt zur Produktkategorie, für die er Werbung erhalten möchte. Handelt es sich um einen Newsletter, muss dafür eine Anmeldung vorliegen. Der Empfänger hat seine E-Mail-Adresse per Double-Opt-In-Verfahren über ein Anmeldeformular auf der Webseite des Unternehmens bestätigt. Um die Einwilligung zu beweisen, müssen dem Unternehmen sowohl die Einwilligung (Text und Klick auf "Bestätigen") als auch die positive Bestätigung der E-Mail-Adresse im Double-Opt-In-Verfahren vorliegen (jeweils Datum und Uhrzeit in der Datenbank).

Arbeitszeiten – so klappt es mit dem Gesetz

In Deutschland herrschen strenge Regelungen zu Arbeitszeiten. Wie schaffen es junge Unternehmer, rechtliche Probleme damit zu vermeiden?

Früh anfangen und bis spät in die Nacht arbeiten, das Wochenende durch. Wer ein Unternehmen gründet, klotzt erst einmal ran. Überdurchschnittliche Motivation und Einsatz erwarten Gründer meist auch von ihren Mitarbeitern. Doch in Deutschland herrschen strenge Regelungen zu Arbeitszeiten, die Arbeitnehmer schützen sollen. Wie schaffen junge Unternehmer es, rechtliche Probleme zu vermeiden? Und welche Möglichkeiten haben sie zur freien Gestaltung bei den Arbeitszeiten?

Welche Regeln gelten für Gründer?

In Deutschland unterliegen Mitarbeiterverhältnisse einer starken Reglementierung, für die größere Unternehmen eigens Juristen einstellen. Sicher nicht der erste Schritt in jungen Unternehmen, doch gelten für sie in Bezug auf das Arbeitsrecht genau die gleichen Gesetze wie für DAX-Konzerne. Ausnahmeregelungen gibt es nicht. Unabhängig von der Unternehmensgröße müssen Arbeitgeber bestimmte Mindestanforderungen einhalten:

- Mitarbeiter dürfen die tägliche (8h) und wöchentliche Höchstarbeitszeit (48h) nicht überschreiten. Zeitweise bis zu 10h täglich und 60 Stunden wöchentlich ist ohne besondere Begründung möglich, wenn die Arbeitszeit in sechs Monaten durchschnittlich höchstens acht Stunden pro Tag beträgt. Solche phasenweisen Anstrengungen durch hohe tägliche Arbeitszeiten müssen also zeitnah durch weniger Arbeit wieder ausgeglichen werden.

- Arbeitnehmer müssen Pausen und Ruhezeiten einhalten. Am Stück dürfen sie maximal sechs 6 Stunden arbeiten. Wer zwischen sechs und neun Stunden am Schreibtisch sitzt, muss mindestens 30 Minuten pausieren, bei über neun Stunden mindestens 45 Minuten. Und zwischen den Arbeitszeiten müssen mindestens ununterbrochen 11 Stunden liegen (mit Ausnahmen in einzelnen Branchen und bei Bereitschaft).

- Für Sonn- und Feiertage gilt ein Beschäftigungsverbot, ebenfalls mit branchenspezifischen Ausnahmen.

Für Gründer ist es ratsam, sich mit dem Wachsen der Firma frühzeitig über die Dos und Don'ts bei Arbeitszeiten zu informieren, denn es können spürbare Strafen drohen. Die gesetzliche Grundlage kann man zunächst im Arbeitszeitgesetz nachlesen. Vorsicht jedoch vor der eigenständigen Auslegung, das kann nach hinten losgehen. Die bessere Wahl, um sich einen Überblick zu verschaffen, sind zuverlässige Internetquellen aus Fachkreisen. Wer einen konkreten Fall klären will oder generell Lösungen für sein Unternehmen schaffen möchte, wendet sich am besten an einen Fachanwalt für Arbeitsrecht.

Die typischen Fallstricke

Für Jungunternehmer ist es nicht immer leicht, im Dickicht der Vorschriften den passenden Weg zu finden und angesichts der hohen eigenen Motivation für die Firma alle gesetzlichen Vorschriften zu befolgen.In der Praxis bekommen Gründer deshalb meist aus zwei Gründen Probleme:

1. Das Unternehmen versucht das Arbeitszeitgesetz zu umgehen, indem es Beschäftigte nicht als Arbeitnehmer einstuft, für die das Gesetz ausschließlich gilt. Das passiert häufig mit freien Mitarbeitern, die eigentlich normale Angestellte und somit scheinselbständig sind. Oder Mitarbeiter werden als leitende Angestellte ausgewiesen, weil für diese nicht alle Regelungen des Arbeitszeitgesetzes relevant sind. So entstehen auf einmal Teams, die ausschließlich aus leitenden Angestellten bestehen. Ob jemand jedoch in diese Kategorie fällt, entscheidet nicht der Arbeitgeber selbst durch die Vergabe einer Jobbezeichnung. Den Status bestimmen vielmehr Kriterien wie zum Beispiel die Weisungsgebundenheit des Mitarbeiters.

Gründer, die sich von diesem vermeintlichen Schlupfloch locken lassen, laufen Gefahr nachträglich Sozialabgaben und Steuern zahlen zu müssen. Und noch schlimmer: Der Beschäftigte könnte über seinen Arbeitnehmerstatus klagen.

2. Mitarbeiter machen zu viele Überstunden. Wer die Vorschriften zu den Arbeitszeiten in seiner Belegschaft missachtet, dem drohen Bußgelder, Nachzahlungen an den Arbeitnehmer und sogar Freiheitsstrafe.

Also Achtung, denn die Folgen sind ernst für Gründer! In der Regel haben junge Unternehmen keine finanziellen und zeitlichen Ressourcen für finanziellen Ahndungen oder kräftezehrende Gerichtsverfahren. Doch es gibt eine vollkommen legitime Möglichkeit, um nicht in die Falle zu tappen: Wer ganz legal Freelancer beschäftigt statt Mitarbeiter an sich zu binden, schafft sich viele Freiheiten vor allem in der Gründungsphase.

Homeoffice als Alternative?

Arbeiten von zuhause und nach individuellen Zeitvorstellungen, das ist längst keine Ausnahme mehr. In vielen Branchen ist Arbeiten im Homeoffice gut umsetzbar und sowohl für den Arbeitgeber als auch den Arbeitnehmer mit vielen Vorteilen verbunden. Doch auch hier gelten Vorschriften für den Arbeitsschutz, auch wenn die Einhaltung schwerer zu kontrollieren ist. Arbeitnehmer, die zum Beispiel am Nachmittag ihr Kind versorgen und dann abends bis spät arbeiten, laufen Gefahr, die Ruhezeiten nicht einzuhalten. Und die Verantwortung liegt auch hier beim Arbeitgeber. Unternehmen, die ihre Mitarbeiter im Homeoffice beschäftigen, können sich aber absichern, indem sie

- eine Regelung zur Zeiterfassung finden,

- mit dem Mitarbeiter eine Vereinbarung über Arbeitsumfang und Ruhezeiten treffen und

- über feste Arbeitstage und Kernarbeitszeiten. Das erleichtert die Erreichbarkeit für Emails und Anrufe. Denn: Arbeit zwischen 23 Uhr und 6 Uhr gilt per Gesetz als Nachtarbeit.

Flexiblere Arbeitszeitmodelle – sind Anpassungen des Gesetzes in Sicht?

Mancher mag sich fragen, wie das deutsche Arbeitszeitgesetz eigentlich mit dem Geist in Start-up-Unternehmen zusammenzubringen ist. Tatsächlich stammt es aus dem Jahr 1994, und seither hat sich die Arbeitswelt stark verändert. Eine Modernisierung des Arbeitszeitgesetzes tut daher auch aus anwaltlicher Sicht dringend Not, um es ins digitale Zeitalter zu überführen und an die Bedürfnisse von New Work und einen veränderten Arbeitsmarkt anzupassen. Im vergangenen Jahr gab es dazu Anregungen von Parteien, doch im Bundestagsausschuss kam es dann zu keiner Einigung.

Beispielsweise diskutierten die Politiker, die deutschen Regelungen an die Europäische Arbeitszeitrichtlinien anzugleichen. Konkrete Ideen sind, statt tägliche Höchstarbeitsstunden wöchentliche Grenzen bei der Arbeitszeit einzuführen. Alternativ könnten die täglichen Höchstgrenzen erhöht werden, ohne gleichzeitig die wöchentliche Arbeitszeit hochzuschrauben. Beide Ansätze verhindern die dauerhafte Überlastung von Mitarbeitern. Und sie erhöhen die Flexibilität für Betriebe, zum Beispiel wenn es in Phasen kurzzeitig viel zu tun gibt. Noch scheinen nicht alle Bundestagsfraktionen bereit für den Wandel zu sein. Klar ist aber: Früher oder später wird es Änderung beim Arbeitszeitgesetz geben müssen, um dem digitalen Zeitalter zu gerecht zu werden.

Weniger Stunden, mehr Produktivität – möglich für Gründer?

Die engen Grenzen des Arbeitszeitgesetzes werden von Gründern nicht selten als hinderlich empfunden. Doch es gibt auch ganz andere Ansätze, die dem Pioniergeist von jungen Unternehmen entgegen kommen könnten. Beispiel Sechsstundentag: Menschen, die weniger arbeiten, sind deutlich produktiver und gleichzeitig weniger anfällig für Fehler und Krankheiten. Das zeigen zahlreiche Versuche mit einem Sechsstundentag in Unternehmen und Einrichtungen in Schweden. Die zunächst höheren Kosten zahlten sich dabei schnell durch die gesteigerte Produktivität und zufriedenere Mitarbeiter aus. Ist das vereinbar mit dem deutschen Recht? Ja, denn es gibt keine gesetzliche Mindestarbeitszeitdauer, geregelt ist nur die Höchstdauer. Arbeitgeber sind also frei, ob sie ihre Angestellten 8 Stunden oder eben weniger arbeiten lassen.

Fazit

An der Einhaltung des Arbeitszeitgesetzes führt auch für Gründer kein Weg vorbei. Vermeintliche Hintertüren des Gesetzes auszunutzen, birgt erhebliche Gefahren mit empfindlichen Folgen für Unternehmen und Verantwortliche. Es gibt jedoch auch innerhalb der Grenzen legitime Möglichkeiten, die Arbeitszeit für Mitarbeiter flexibler zu gestalten und ihre Motivation und den Enthusiasmus für das Unternehmen zu unterstützen. Und nicht zuletzt besteht Aussicht darauf, dass das Arbeitszeitgesetz in absehbarer Zukunft auch den Gegebenheiten des digitalen Zeitalters angepasst wird.

Die Autorin Franziska Hasselbach ist Rechtsanwältin bei der auf Arbeitsrecht spezialisierten Kanzlei Hasselbach in Köln, Frankfurt und Bonn.

Gewerberaum mieten

Der Mietvertrag über Gewerberaum weicht von den Regelungen des Wohnraummietvertrages ab. Hauptunterschied: Dem Gewerberaummietvertrag sind grundsätzlich keine gesetzlichen Schranken gesetzt. Daher sind vielfältige Ausgestaltungen im Gewerbemietrecht möglich, sofern die Vertragsparteien darüber Einigkeit erzielen. Es gilt umso mehr der stets aktuelle Grundsatz nach Friedrich Schiller: "Drum prüfe wer sich (ewig) bindet."

Denn der Gründer verliert als Gewerbetreibender oder auch als Freiberufler den Schutz des Verbraucherrechts, wenn er im Sinne seines Unternehmens handelt. Andererseits eröffnen sich jedoch für beide Vertragsparteien im Gewerbemietrecht flexiblere Gestaltungsmöglichkeiten. Über Inhalt und Abschluss des Mietvertrages entscheidet im Fall der Gewerberaummiete damit in gleichem Maße die Sympathie, die Marktsituation wie auch das Verhandlungsgeschick der Vertragspartner bzw. deren jeweiliger Interessenvertreter.

Definition: Wohnraum und/oder Gewerberaum?

Die Abgrenzung, ob es sich um einen Mietvertrag über Wohnraum oder Gewerberaum handelt, kann schwierig werden, wenn die vermieteten Räume zugleich zu Wohn- und Betriebszwecken genutzt werden sollen. Gerade bei Gründern und insbesondere bei Freiberuflern fällt die klare Abgrenzung des Gewerbemietrechts zum privaten Mietrecht oft nicht leicht.

Typische Beispiele im freiberuflichen Bereich sind der Arzt oder Steuerberater, der vorn in den Räumlichkeiten seine Praxis bzw. sein Büro einrichtet und den hinteren Teil der Räume als privaten Wohnraum nutzt. In erster Linie kommt es darauf an, was nach dem übereinstimmenden Willen der Vertragsparteien – wie er im Vertrag festgelegt wird – den Schwerpunkt des Vertrages bilden soll. Soll also ein Wohnraum- oder Gewerberaummietverhältnis begründet werden?

Zweckentfremdung von Wohnraum kann teuer werden.

Die Fälle sind jedoch nicht immer so klar: wie im Beispiel eines Online-Händlers, der aus seiner Wohnung kurzerhand ein Warenlager macht. Besonders im letztgenannten Beispiel droht allerdings die außerordentliche fristlose Kündigung, da die Aufnahme eines Gewerbebetriebes in einem Wohnraum ohne die Zustimmung des Vermieters die Rechte des Vermieters erheblich verletzt. Man spricht in diesem Fall von einer Zweckentfremdung durch den Mieter.

Zudem drohen ordnungsrechtliche Sanktionen: In Zeiten immer knapper werdenden Wohnraums haben die Städte und Kommunen ihre Bußgelder teilweise drastisch erhöht. Bis zu 100.000 Euro sind beispielsweise nach dem Zweckentfremdungsverbot-Gesetz des Landes Berlin für diese Ordnungswidrigkeit durch den Verursacher zu entrichten. Wird dem Vermieter eine Zweckentfremdung seiner Mietsache bekannt, wird er diese schnellstens unterbinden wollen, um seine Haftung zu vermeiden, und da ist die außerordentliche fristlose Kündigung meist das Mittel der Wahl.

Doch so weit muss es nicht kommen: Wer die eventuell negative Reaktion seines Vermieters nicht scheut, kann auf Verständnis hoffen und diesen fragen. Lässt sich der Vermieter ein, sollte das gemeinsam gefundene Verständnis schriftlich fixiert werden. Zur rechtssicheren Formulierung sollte ein Anwalt hinzugezogen werden.

Vertragslaufzeit im Gewerbemietrecht: endlos?

Mietverträge über Gewerberaum werden häufig auf Zeit geschlossen (3, 5 oder mehr Jahre). Nach der Konzeption des Gesetzgebers ist eine Beendigung vor Ablauf der vorbestimmten Zeit nur schwer möglich. Bei einem auf unbestimmte Zeit geschlossenen Gewerberaummietvertrag kann jedoch zum Ende eines jeden Quartals ohne Angabe eines Grundes unter Einhaltung der Kündigungsfrist (regelmäßig 6 Monate) gekündigt werden.

Die Vor- und Nachteile beider Regelungsmöglichkeiten sollten frühzeitig abgewogen werden. Gemeinsam mit einem Berater können die verschiedenen Konzepte zu bedarfsgerechten, flexiblen Regelungen besprochen werden. Soll der Mietvertrag ein vorbestimmtes Ende haben, so ist die Formvorschrift des § 550 BGB zu berücksichtigen. Diese Vorschrift ordnet für Zeitmietverträge zwingend die Schriftform an. Wird bei Vertragsabschluss hiergegen verstoßen, so gilt der Vertrag als auf unbestimmte Zeit geschlossen.

Wer trägt Rechte und Pflichten beim Gewerbemietvertrag?

Im Hinblick auf die gesetzlichen Mängelrechte können diese durch beide Vertragspartner einvernehmlich ausgeschlossen werden. Mit den sogenannten "Dach-und-Fach-Klauseln" kann es sogar noch einen Schritt weiter gehen: Dem Mieter kann vertraglich die Pflicht auferlegt werden, für die Instandsetzung und Instandhaltung des Gewerberaumes verantwortlich zu sein. Kommt er dieser Verpflichtung nicht nach, macht sich der Mieter gegenüber dem Vermieter schadensersatzpflichtig. Dies hat die Rechtsprechung dann als zulässig angesehen, wenn dem Mieter im Gegenzug weitreichende Rechte ähnlich eines Eigentümers eingeräumt werden.

Wenn der Mieter durch den Vermieter also z.B. das Recht eingeräumt bekommt, erhebliche bauliche Veränderungen nach seinen eigenen, für den Gewerbebetrieb vorteilhaften Wünschen vorzunehmen, dann kann er grundsätzlich auch dazu verpflichtet werden, diese wirtschaftlich zu unterhalten. Gleichzeitig ist es möglich, von der gesetzlichen Verpflichtung des Mieters, die von ihm vorgenommenen baulichen Maßnahmen bei Beendigung des Mietverhältnisses wieder auszubauen, durch Vertrag abzuweichen.

Achtung: Mietrückstand!

Anders als im Wohnraummietrecht genießt der Mieter von Gewerberaum keinen besonderen Schutz, da dieser unter sozialen Gesichtspunkten nicht geboten ist. Dies hat letztendlich auch zur Folge, dass dem Mieter grundsätzlich auch schon bei Rückstand von weniger als einer Monatsmiete gekündigt werden kann.

Dies geht jedenfalls nach der Rechtsprechung dann, wenn besondere Umstände des Einzelfalles hinzukommen, die die Interessen des Vermieters gegenüber jenen des Mieters überwiegen lassen. Denkbar sind nach dem Bundesgerichtshof eine geringe Kreditwürdigkeit des Mieters oder eine kritische finanzielle Situation des Vermieters, die durch den Mietrückstand herbeigeführt wurde oder sie verschlimmert hat.

Abschließend lässt sich festhalten, dass Unternehmenserfolg neben wirtschaftlichem Sachverstand oft auch solide Kenntnisse der aktuellen Rechtslage erfordert. Und das fängt spätestens bei der Gestaltung des Gewerbemietvertrages an.

Der Autor, Mag. iur. Dennis Kallabis, ist als Jurist in einer Wirtschaftskanzlei in Düsseldorf tätig. Im Schwerpunkt hat er deutsches und europäisches Unternehmensrecht studiert.

Einkaufen mit Köpfchen

Was ist beim Wareneinkauf zu beachten? Welche Geschäftsbedingungen des Lieferanten müssen Sie akzeptieren? Was sollte im Einkaufsvertrag auf jeden Fall geregelt sein?

Professioneller Einkauf

Der Einkauf qualitativ sehr hochwertiger Ware zum günstigen Einkaufspreis entscheidet oft über den wirtschaftlichen Erfolg des Unternehmens. Dabei kommt es nicht nur auf die Warenbeschaffenheit selbst an, sondern auch auf die Rahmenbedingungen, die dem Einkauf zugrunde gelegt werden. Der Einkauf kann mündlich oder schriftlich erfolgen. Im Handel ist Schriftform sinnvoll, da beide Seiten die Belege für ihre Buchhaltung und die Abführung von Steuern brauchen.

Rahmenliefervertrag

Nimmt der einkaufende Unternehmer regelmäßig größere Mengen von Waren bei einem bestimmten Hersteller, Großhändler oder Lieferanten ab, verfügt er über eine stärkere Position im Markt und kann den Abschluss eines Rahmenliefervertrages vorschlagen. Ein solcher individuell verhandelter Rahmenliefervertrag legt alle wichtigen Themen fest und sichert die regelmäßige fristgerechte Belieferung des einkaufenden Unternehmens umfassend ab, da viele zusätzliche Themen aufgenommen werden können, die von großer praktischer Bedeutung sein können. Der Rahmenvertrag gilt dann dauerhaft für die Geschäftsbeziehung.

Produktbeschaffenheit und Pflichtenheft

Bezüglich komplexer Produkte ist die Vereinbarung aller Beschaffenheitsmerkmale sehr wichtig, damit die Ware auch genau den Anforderungen entspricht, die man als Einkäufer für den eigenen Weiterverkauf benötigt. Sorgfältige Produktbeschreibungen werden als „Pflichtenhefte“ bezeichnet. Diese sind sehr zu empfehlen, um spätere Enttäuschungen und Auseinandersetzungen zu vermeiden. Empfehlenswert ist auch die zusätzliche Klarstellung, dass die Ware allen in Deutschland zum Zeitpunkt der Auslieferung geltenden einschlägigen nationalen und EU-rechtlichen Rechtsnormen zu entsprechen hat.

Gewährleistung und Haftung

Wichtig ist es, dass für die Gewährleistung die gesetzlichen Regeln gelten, und der Hersteller, Lieferant oder Großhändler diese nicht wesentlich einschränkt. Viele Hersteller versuchen, die Gewährleistungsfrist auf ein Jahr ab Warenauslieferung zu beschränken, was über allgemeine Geschäftsbedingungen im Verhältnis zu Unternehmern als Einkäufern zulässig ist. Hier lohnt es sich zu verhandeln, denn günstiger ist es für den Einkäufer, wenn die Gewährleistungsfrist von den gesetzlich vorgesehenen zwei Jahren bestehen bleibt oder sogar auf drei Jahre verlängert wird, was zulässig ist. Insgesamt empfiehlt sich beim regelmäßigen Bezug größerer Warenmengen ein sehr gut verhandelter individueller Rahmenliefervertrag, um für den Einkäufer ungünstige Verkaufsbedingungen des Herstellers, Lieferanten oder Großhändlers wegzuverhandeln.

Fair, professionell und sicher verkaufen

Welche Möglichkeiten gibt es, sich als Verkäufer von Waren durch Allgemeine Geschäftsbedingungen (AGB) klug gegen allzu viele Gewährleistungs- und Haftungswünsche der Kunden abzusichern? Und was sollte in den AGB auf jeden Fall geregelt sein?

Diese und viele Fragen mehr stellen sich allen Unternehmern, die Waren an ihre Endkunden verkaufen. Der Verkauf der Ware kann auf der Grundlage einer sog. Mindesteinigung über Ware und Preis mündlich erfolgen.

Dann gelten die gesetzlichen Regelungen. Sinnvoll ist es jedoch, die Spielräume, die der Gesetzgeber und die Rechtsprechung zum Vorteil des Verkäufers vorsehen, über Allgemeine Geschäftsbedingungen (AGB) zum eigenen Vorteil zu nutzen.

Einbeziehung von AGB

Unter welchen Umständen werden AGB wirksam Bestandteile des Verkaufsvertrags? Dies richtet sich in erster Linie danach, ob der Kunde ein Verbraucher (entsprechend § 13 BGB) oder ein Unternehmer (im Sinne von § 14 BGB) ist. Gegenüber Verbrauchern gilt: Die AGB des Verkäufers werden nur Bestandteil des Vertrags zwischen den Vertragsparteien, wenn der Verkäufer vor Vertragsschluss ausdrücklich darauf hinweist oder – wenn dieser Hinweis nur unter unverhältnismäßigen Schwierigkeiten möglich ist – es durch einen deutlichen sichtbaren Aushang am Ort des Vertragsschlusses kundtut.

Außerdem muss dem (gegebenenfalls auch körperlich behinderten) Kunden in zumutbarer Weise die Möglichkeit verschafft werden, vom Inhalt der AGB Kenntnis zu nehmen. Dritte Voraussetzung ist, dass der Kunde sich mit den AGB einverstanden erklärt. Für AGB zwischen zwei Unternehmern gilt dies jedoch nicht. Es bedarf hier lediglich einer sog. rechtsgeschäftlichen Einbeziehung, d.h. es gelten die üblichen Voraussetzungen für das Zustandekommen von Verträgen. Zur wirksamen Einbeziehung reicht hier jede auch nur stillschweigende Willensübereinstimmung.

Dies geschieht durch Übersendung der AGB und das stillschweigende Einverständnis des unternehmerischen Kunden, indem dieser der Geltung der AGB nicht widerspricht. Aus Beweissicherheitsgründen empfiehlt sich jedoch auch bei unternehmerischen Kunden, ein ausdrückliches Einverständnis durch Unterschrift oder „Häkchen setzen“ bei einem Online-Geschäft einzuholen. Ferner gilt: Individuelle Absprachen mit dem Kunden zum Vertrag haben immer Vorrang vor der Geltung von AGB.

Mobilitätsbudget – das musst du wissen

Eine Wochenkarte für Bus und Bahn, eine kurze Fahrt mit dem E-Roller oder doch lieber das Car-Sharing-Angebot bei schlechtem Wetter? Unternehmen, die ihren Mitarbeitenden dafür ein Mobilitätsbudget zur Verfügung stellen, sollen bald eine neue Möglichkeit der Pauschalbesteuerung nutzen können. Welche Voraussetzungen dazu erfüllt sein müssen, liest du hier.

Was ist das Mobilitätsbudget?

Das Mobilitätsbudget ist ein Angebot von Unternehmen für ihre Mitarbeitenden, alternative Verkehrsmitteln für privat veranlasste Reisen zu nutzen. Das Unternehmen stellt dafür einen bestimmten Betrag zur Verfügung, die Mitarbeitenden können die Verkehrsangebote je nach aktuellen Bedürfnissen, Verfügbarkeit und persönlichen Präferenzen flexibel miteinander kombinieren. Das Mobilitätsbudget ist damit eine gute Alternative zum privaten Auto oder Dienstwagen.

Was ist jetzt neu?

Im Regierungsentwurf für ein Jahressteuergesetz 2024 wurden die Rahmenbedingungen für ein Mobilitätsbudget definiert und steuerliche Anreize für dessen Nutzung geschaffen. So sollen Unternehmen die Möglichkeit erhalten, den damit verbundenen geldwerten Vorteil für Arbeitnehmende pauschal mit 25 Prozent zu versteuern. Die Regelungen zur Dienstwagenbesteuerung sollen damit nicht verändert werden.

Welche Verkehrsmittel können genutzt werden?

Unternehmen können die Angebotswahl in ihrem Mobilitätsangebot selbst bestimmen. Grundsätzlich können neben ebenfalls steuerlich geförderten Jobtickets auch Budgets für die gelegentliche Inanspruchnahme von Sharing-Angeboten wie E-Roller, Leihräder oder Carsharing-Autos, enthalten sein. Auch Einzelfahrkarten, Zeitkarten und Ermäßigungskarten für den Bus- und Bahnverkehr, also etwa der monatliche Anteil einer BahnCard, können Teil des Mobilitätsbudgets sein.

Was fällt nicht unter das Mobilitätsbudget?

Die dauerhafte und nicht nur gelegentlichen Nutzung von Pkw ist ausgeschlossen. Auf Dauer ausgelegte Mietwagen-, Leasing- oder Abo-Modelle fallen also nicht unter das Mobilitätsbudget. Gleiches gilt für Luftfahrzeuge, Privatwagen der Mitarbeitenden und dauerhaft auch zur privaten Nutzung überlassene Dienstwagen. Wird für die Arbeitnehmenden bereits eine Pauschalbesteuerung für die Fahrten Wohnung-Arbeitsstätte vorgenommen, kann die Pauschalbesteuerung für ein Mobilitätsbudget nicht dafür in Anspruch genommen werden.

Wer muss das Mobilitätsbudget versteuern?

Grundsätzlich müssen die Mitarbeitenden einen solchen geldwerten Vorteil versteuern. Die Betriebe hingegen müssen entsprechende Sozialversicherungsbeiträge abführen. Werden die Pläne der Regierung umgesetzt und entschließen sich Unternehmen dann das Mobilitätsbudget künftig selbst pauschal mit 25 Prozent zu versteuern, ist dieses beitragsfrei.

Was sind die Voraussetzungen für eine Pauschalbesteuerung?

Die pauschale Versteuerung ist nur zulässig, wenn Betriebe das Mobilitätsbudget zusätzlich zum geschuldeten Arbeitslohn gewähren. Zudem ist die Möglichkeit der Pauschalbesteuerung auf einen Höchstbetrag von 2.400 Euro im Kalenderjahr begrenzt und kann nicht für bereits pauschal versteuerte Sachbezüge oder Zuschüsse genutzt werden. Die Regelungen sind also nur alternativ anwendbar.

Tipp: Was solltest du jetzt tun?

- Behalte die geplanten Steuerbegünstigungen im Blick!

- Prüfe, ob deine Belegschaft Interesse an einem Mobilitätsbudget als Benefit hat.

- Sprich mit deinem/deiner Steuerberater*in, um zu klären, welche Vor- und Nachteile eine Pauschbesteuerung für dein Unternehmen hat.

Der Autor Andreas Islinger – LL.M. Sozialrecht, Master of Arts in Taxation – ist Partner, Steuerberater und Leiter Rentenberatung und Lohnzentrum bei ECOVIS in München.

EXIST und Hochschul-IP

Recht für Gründer*innen: Wer ein EXIST-Gründungsstipendium in Aussicht hat, sollte sich rechtzeitig mit den Themen geistiges Eigentum (IP) und Lizensierung von Hochschul-IP auseinandersetzen. Wir klären auf.

Alljährlich werden über 100 EXIST-Gründungsstipendien (im Folgenden nur „Stipendien“) zur Förderung innovativer Spinn-offs aus Hochschulen und anderen wissenschaftlichen Einrichtungen (im Folgenden nur „Hochschulen“) vergeben. In der aktuellen Förderrichtlinie des Bundesministeriums für Wirtschaft und Klimaschutz (BMWK) vom 18. April 2023 wird von den Hochschulen auch die Überlassung von IP an die Unternehmensgründungen erwartet. „IP“ – kurz für Intellectual Property (geistiges Eigentum) – umfasst Immaterialgüter wie z.B. Erfindungen, Software und Designs sowie die für diese erhältlichen Schutzrechte, z.B. Patente, Urheberrechte und Gemeinschaftsgeschmacksmuster.

Warum IP-Abgrenzung gegenüber Hochschulen?

Konkret sollen die Hochschulen während der Projektlaufzeiten u.a. „der Unternehmensgründung einen Zugriff auf das notwendige geistige Eigentum zu marktüblichen Konditionen gewähren“. Marktübliche Konditionen beinhalten oft Lizenzgebühren. Die Aussicht auf Lizenzeinnahmen kann bei Hochschulen Begehrlichkeiten wecken und dazu führen, auch IP für sich zu beanspruchen, das originär den EXIST-Stipendiat*innen (im Folgenden nur „Stipendiat*innen“) zusteht. Daher sollten Stipendiat*innen ihre IP-Position kennen. Diese ist stark und wird im Folgenden zusammengefasst.

Hintergrund: EXIST-Stipendien

Die EXIST-Programme des BMWK fördern innovative Gründungsprojekte aus der Wissenschaft in deren Frühphase. Förderfähige Mitglieder eines Gründungsteams können insbesondere Absolvent*innen, Wissenschaftler*innen und Studierende sein, die im Rahmen von Vorarbeiten bereits Grundlagen des Gründungsprojekts erarbeitet haben. Um die Förderung zu erhalten, muss noch kein Businessplan ausgearbeitet sein und es darf weder eine Geschäftstätigkeit aufgenommen noch eine Kapitalgesellschaft gegründet worden sein.

Die Stipendien werden auf Antrag von Hochschulen gewährt. Diese müssen die Gründungsteams während der Projektlaufzeit unter anderem durch Mentoring und Bereitstellung von Arbeitsmöglichkeiten (z.B. Laboreinrichtungen) unterstützen und die Fördermittel verwalten. Die Fördermittel umfassen nicht nur die zur Finanzierung der Stipendien erforderlichen Beträge – abhängig von der jeweiligen Qualifikation je Teammitglieder ein Jahr lang zwischen 1000 und 3000 Euro monatlich zuzüglich Zuschläge für unterhaltsberechtigte Kinder. Auf Antrag der Hochschulen kommen bis zu 30.000 Euro für Sachmittel und 5000 Euro für Coaching/Beratung des Gründungsteams hinzu. Zur Umsetzung schließen die Hochschulen mit den Mitgliedern der Gründungsteams Stipendiatenverträge. IP-rechtlich besonders relevant ist dabei:

Dass Hochschulen Arbeitsplätze zur Verfügung stellen und Geld an die Stipendiat*innen auszahlen, macht die Stipendiat*innen nicht zu Arbeitnehmer*innen der Hochschulen. Stipendiat*innen sind keine Arbeitnehmer*innen, sondern „Begünstigte“. Sie müssen nicht für die Hochschule arbeiten, sondern nur für sich selbst. Das wird von Hochschulverwaltungen gelegentlich missverstanden. Aber für die IP-Zuordnung ist dieser Status der Stipendiat*innen entscheidend.

Basics der IP-Zuordnung: Schutzfähiges gehört den Kreativen

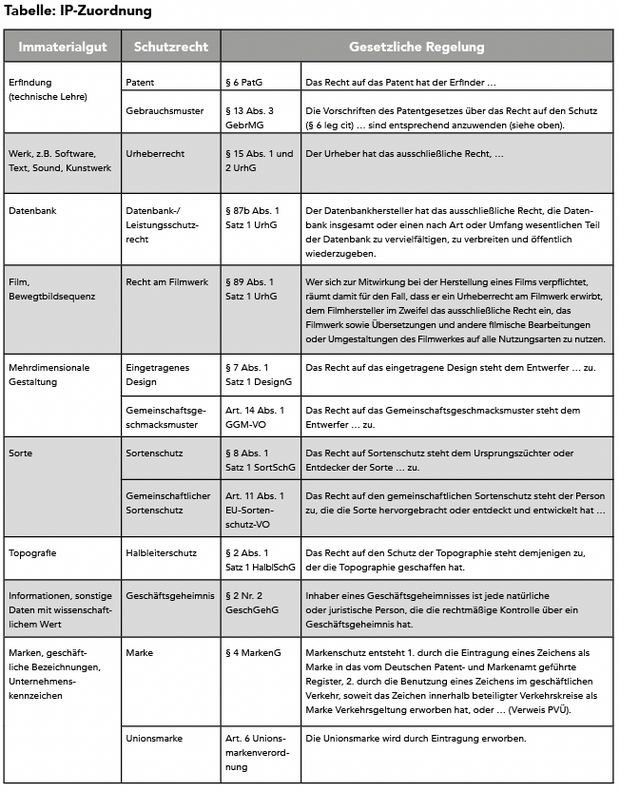

Sowohl im deutschen als auch im EU-Recht gilt ein wichtiger Grundsatz: Die schutzfähigen Ergebnisse kreativer menschlicher Tätigkeiten stehen grundsätzlich der/dem Kreativen zu, also der/dem Schöpfer*in, Urheber*in, Entwerfer*in, Erfinder*in oder Züchter*in. Dies folgt unmittelbar aus den jeweiligen gesetzlichen Bestimmungen in §§ 7, 15 Urheberrechtsgesetz (UrhG), § 7 Abs. 1 Satz 1 Designgesetz (DesignG), § 6 Patentgesetz (PatG), § 13 Abs. 3 Gebrauchsmustergesetz (GebrMG), § 8 Abs. 1 Satz 1 Sortenschutzgesetz (SortSchG), § 2 Abs. 1 Satz 1 Halbleiterschutzgesetz (HalblSchG) und §§ 4, 14 Markengesetz sowie aus Art. 14 Abs. 1 EU-Gemeinschaftsgeschmacksmuster-VO (GGV) und Art. 11 Abs. 1 EU-Sortenschutz-VO (siehe dazu auch die Tabelle „IP-Zuordnung“).

Keine Geltung arbeitsrechtlicher Bestimmungen für Stipendiat*innen

Ausnahmen von diesem Grundsatz gelten in Arbeitsverhältnissen und bei Herstellung von Software auch im Rahmen sonstiger Dienstverhältnisse. Entwickeln Arbeitnehmer*innen in Erfüllung ihres Arbeitsvertrags schutzfähige Immaterialgüter, z.B. eine neue technische Lehre (Erfindung) oder eine Software, dann stehen diese der/dem Arbeitgeber*in zu. Dies folgt aus § 2 Abs. 2 HalblSchG, § 7 Abs. 2 DesignG, 43, § 69b UrhG (in Abs. 2 auch für sonstige Dienstverhältnisse), Art. 14 Abs. 3 GGV, Art. 11 Abs. 3 EU-Sortenschutz-VO und aus dem Arbeitnehmererfindungsgesetz (ArbnErfG). Da Stipendiat*innen als solche aber gerade keine Arbeitnehmer*innen sind, wird das IP, das sie im Rahmen ihrer Gründungsvorbereitungen generieren, nicht von diesen Regelungen erfasst. Deshalb erwerben Stipendiat*innen, die

- technische Lehren (Erfindungen), Topografien oder Designs entwickeln,

- Sorten züchten,

- Datenbanken erstellen,

- Software oder andere Werke (z.B. Filmwerke) herstellen,

- Marken mit Unterscheidungskraft entwickeln sowie anmelden und/oder

- Geschäftsgeheimnisse entwickeln und kontrollieren, unmittelbar selbst die Rechte an diesen Immaterialgütern.

Diese können die Stipendiat*innen ohne Mitspracherechte und Lizenzansprüche der Hochschule nutzen. Die Stipendiat*innen können auch allein entscheiden, ob dafür Schutzrechte beantragt werden sollen (Urheberrechts- und kurzfristiger EU-Geschmacksmusterschutz entsteht auch ohne Antrag automatisch). Wichtig ist, dass den Stipendiat*innen bewusst ist, dass ihnen nach den gesetzlichen Bestimmungen das IP zusteht, das sie während des EXIST-Förderzeitraums als Stipendiat*innen generieren. Denn vor diesem Hintergrund bleibt oft kein oder zumindest nur wenig IP übrig, für das sie eine Lizenz der Hochschule benötigen.

Welches Hochschul-IP bleibt relevant?

Die IP- und Transfer-Strategien deutscher Hochschulen sind primär auf Wissens- und Technologietransfer sowie die Verwertung von Erfindungen ausgerichtet. Deshalb verfügen die wenigsten Hochschulen über Design-, Marken- oder Softwareportfolios, die für Gründer*innen interessant sind. In der Praxis verengt sich das für Stipendiat*innen relevante Hochschul-IP daher im Wesentlichen auf folgende zwei Gruppen:

- Erfindungen, für die die Hochschule ein Patent hält oder beanspruchen kann (sowie, in seltenen Fällen, von Hochschulen geschützte Sorten);

- IP, das Stipendiat*innen bereits vor Beginn der Förderung noch als Arbeitnehmer*innen der Hochschule in Erfüllung ihrer Dienstpflichten generiert haben und nunmehr selbst unternehmerisch nutzen wollen. Denn solches IP steht der Hochschule als (zu diesem Zeitpunkt noch) Arbeitgeberin zu (siehe oben) – wobei für Diensterfindungen gemäß § 42 ArbnErfG bestimmte Besonderheiten gelten.

Die Schnittmenge der beiden Gruppen bilden von Hochschulen nach dem ArbnErfG in Anspruch genommene Diensterfindungen, die Mitglieder eines Gründungsteams zuvor (noch) als Hochschulbeschäftigte gemacht haben und anschließend EXIST-gefördert auf eigene Rechnung verwerten wollen. Wenn Stipendiat*innen ihre IP-Position vor diesem Hintergrund optimieren wollen, sollten sie Folgendes nicht vergessen:

Woran Stipendiat*innen bei Lizensierung von Hochschul-IP denken sollten

Wenn Hochschulen entsprechend der Förderrichtlinie Lizenzgebühren für die Nutzung von Hochschul-IP verlangen, sollten die Stipendiat*innen versuchen, absatzabhängige Lizenzgebühren auszuhandeln. Auch absatzabhängige Lizenzgebühren sind marktüblich. Diese fallen aber nur dann an, wenn das Start-up durch die Nutzung des Hochschul-IP auch tatsächlich selbst Einnahmen erzielt. Das ist für die Stipendiat*innen liquiditätsschonend und risikoärmer.

Und wenn Stipendiat*innen Lizenzgebühren für eine frühere Diensterfindung (Schnittmenge oben) eines Mitglieds ihres Gründungsteams an die Hochschule zahlen, gilt § 42 Nr. 4 ArbnErfG. Danach muss die Hochschule 30 Prozent der vereinnahmten Lizenzgebühren direkt wieder an dasjenige Mitglied des Gründungsteams auskehren, das die Diensterfindung gemacht hat.

Der Autor Prof. Dr. Nicolai Schädel ist Professor für Wirtschaftsrecht an der Hochschule der Medien Stuttgart (HdM) und of Counsel bei der Rechtsanwaltssozietät Kurz Pfitzer Wolf & Partner (KPW) in Stuttgart

Darknet Deals: Identitätshandel im Darknet

Datenkriminalität im Schatten: Wie ein Anruf zu Identitätshandel im Darknet führt.

Die Sicherheit und der Schutz von sensiblen Daten sind in einer wachsenden digitalen Welt von größter Bedeutung. Denn leider sind Betrüger*innen ständig auf der Suche nach Möglichkeiten, an diese persönlichen Informationen zu gelangen. Dabei hat sich das Darknet zu einer der Hauptschnittstellen für den illegalen Handel mit gestohlenen Daten etabliert. Auch die Methoden der Betrüger zur Datenbeschaffung werden immer dreister und ausgeklügelter. Im Folgenden erfährst du, wie unsere Daten ins Darknet gelangen und wie sich Besorgte davor schützen können.

Die dunkle Seite des Internets und kriminellen Handlungen

Das Darknet ist ein abgeschotteter Bereich im Internet, der nicht über herkömmliche Suchmaschinen zugänglich ist. Hier können Nutzende ihre Identität verschleiern und anonym kommunizieren. Es wird für verschiedenste Zwecke genutzt, darunter illegale Aktivitäten wie der Austausch gestohlener Daten. Normalerweise gibt es verantwortliche Stellen bzw. spezielle Aufsichtsbehörden, die kontaktiert werden können, um gegen Datenschutzverletzungen im World Wide Web vorzugehen. Doch in diesem abgeschirmten Bereich des Internets wird alles dafür getan, um vor den entsprechenden Zuständigkeiten ungesehen zu bleiben. So befinden sich die Betreiber*innen der Server in der Regel außerhalb Europas, was es für Strafverfolgungsbehörden äußerst schwierig macht, einmal gestohlene Daten zu löschen oder Täter zur Rechenschaft zu ziehen. Erst im Darknet veröffentlicht, können solche Datensätze mehrfach betrügerisch genutzt oder verkauft werden, was die Sicherheit und Privatsphäre der Betroffenen langfristig gefährdet. Auch können die Personen schwerer ausfindig gemacht werden, da sie die entwendeten Informationen nicht selbst nutzen und ihre rechtswidrigen Aktivitäten schwer auf sie zurückzuführen sind. Auf dem digitalen Schwarzmarkt zahlen Käufer*innen für solche gestohlene Daten und damit verbundene Dienstleistungen in Kryptowährungen wie Bitcoin. Diese Währungen führen auch dazu, dass die Bezahlvorgänge kaum nachvollziehbar sind.

Von Phishing bis Europol-Masche: Wie Betrüger*innen an die Daten kommen

Zu den bekanntesten Methoden, um an die begehrten Informationen zu kommen, zählt Phishing. Diese Masche ist vor allem für ihre Spam-Mails bekannt, bei denen die Betroffenen dazu verleitet werden, auf einen Link zu klicken und vertrauliche Daten preiszugeben. Jedoch findet diese Methode inzwischen auch über das Telefon statt. Die Betrüger*innen tarnen sich beispielsweise als Europol-Mitarbeitende und fordern ihre Gesprächspartner*innen dazu auf, ihre IBAN-Nummer zu nennen. Mittlerweile ist selbst die Suche nach einer Wohnung oder einem Job nicht mehr sicher. So verwenden Trickser gefälschte Angebote und stellen ein vorgetäuschtes Identitätsverfahren vor, um Suchende dazu zu bringen, Fotos ihrer Ausweise zu übermitteln.

Eine weitere dreiste Masche besteht darin, Leidtragende während eines Gesprächs schnell zu einem eindeutigen „Ja“ zu animieren. Wenn die Person zum Beispiel zustimmt, dass das Telefonat aufgezeichnet wird, haben die Betrüger bereits fast alles erreicht, was sie wollten. Danach stellen sie einige harmlose Fragen, und schon haben sie genug Material gesammelt, um das Gespräch beliebig zusammenschneiden zu können. Dann scheint es, als hätten die Betroffenen mit ihrem „Ja“ einem Kaufvertrag oder einem Abonnement zugestimmt.

Finanzielle Ausbeute: So viel bis du wert

Im Darknet existiert bereits ein florierender Handel mit gestohlenen Identitäten, die es Käufer*innen ermöglichen, verschiedene kriminelle Aktivitäten durchzuführen. Doch wie viel Gewinn können die Betrüger*innen damit überhaupt erreichen? Im Report des auf Antiviren-Programme spezialisierten Herstellers Bitdefender wird deutlich, dass eine gestohlene Identität in Form eines biometrischen EU-Passes auf dem Schwarzmarkt bis zu 4.500 Euro bringen kann. Die McAfee-Studie „The Hidden Data Economy“ von 2018 enthüllte wiederum, dass Darknet-Händler*innen in der Europäischen Union bis zu 40 Euro für vollständige Kreditkartendaten verlangen können. Auch Konten von Online-Zahlungsdiensten werden hier gehandelt. Dabei ist jedoch der Preis abhängig vom Guthaben des gehackten Kontos und variiert zwischen 20 und 300 Euro. Um also Betrüger*innen nicht auf den Leim zu gehen und sich den Ärger mit geklauten Daten zu ersparen, ist der Datenschutz im digitalen Zeitalter auch für Privatpersonen wichtiger denn je!

Praktische Maßnahmen: Wie entgehe ich der Täuschung?

Identitätsklau per Telefon ist nach wie vor eine weitverbreitete Methode für Datenhändler*innen, über die jede(r) informiert sein sollte. Um die persönlichen Daten zu schützen, ist es wichtig, bei der Weitergabe sensibler Informationen generell vorsichtig zu sein. Hier sind einige wichtige Maßnahmen, die ergriffen werden können, um einem möglichen Betrugsversuch vorzubeugen: Wenn ein Anruf verdächtig erscheint oder eine unbekannte Person Geld verlangt, handelt es sich in den meisten Fällen um einen Schwindel. Die größte Sicherheit besteht darin, das Gespräch sofort zu beenden. Um Datenverluste und finanzielle Schäden zu vermeiden, sollten niemals persönliche Informationen wie Anschrift, E-Mail-Adresse, Geburtstag, Passwörter oder Bankdaten an Fremde weitergegeben werden. Seriöse Behörden oder Unternehmen werden am Telefon unter keinen Umständen nach solchen Angaben fragen.

Ist der Schaden bereits entstanden und die Daten wurden preisgegeben, sollte die Bundesnetzagentur eingeschaltet werden. Auch die Polizei sollte unter der Rufnummer 110 kontaktiert werden. Wurde beispielsweise Geld illegal vom eigenen Konto abgebucht, kann die Bank dieses innerhalb von vier Wochen zurückholen. Hier gilt es jedoch zu beachten, dass dies nur funktioniert, wenn die Überweisung nicht von der betroffenen Person selbst getätigt wurde. Daher sollten niemals Zahlungen an eine unbekannte Person getätigt werden. Häufig kommen betrügerische Anrufe aus dem Ausland. Daher ist besondere Vorsicht bei folgenden Vorwahlen geboten: +88 (Globales Navigationssatellitensystem), +225 (Elfenbeinküste), +231 (Liberia), +252 (Somalia), +257 (Burundi), +261 (Madagaskar) oder +370 (Litauen). Schließlich kann es auch helfen, sich regelmäßig über die neuesten Betrugsmaschen zu informieren und somit im Falle eines entsprechenden Anrufs sensibilisiert zu sein.

Der Autor Thomas Wrobel ist Spam-Schutz-Experte, CTO der Müller Medien-Tochter validio und Gründer von Clever Dialer. Die App liefert verlässliche Anrufinformationen und schützt Verbraucher*innen vor Spam-Telefonaten.

Die Co-Founder-Beteiligung

Recht für Gründer*innen: Was aus steuerrechtlicher Sicht zu beachten ist, wenn das Gründungsteam durch eine weitere Person verstärkt wird.

Ein für Gründer*innen regelmäßig relevantes Thema ist die Beteiligung eines/einer später hinzutretenden Co-Founder*in zu dem als UG/GmbH organisierten Start-up. Klassischerweise soll der/die hinzutretende Gründer*in dabei kein Cash Investment mitbringen, sondern das Start-up durch seine künftige Tätigkeit unterstützen. Das Ziel ist mithin regelmäßig, dass der/die hinzutretende Co-Founder*in lediglich den Nominalbetrag der Anteile (in der Regel ein Euro je Anteil) leistet, nicht aber den ggf. weit höheren Verkehrswert. Dies ist etwa beabsichtigt, wenn das Gründungsteam nachträglich erweitert werden soll, auf Betreiben eines/einer beteiligten Investor*in oder wenn in einer Nachfolgekonstellation ein(e) neue(r) Co-Founder*in für ein ausgeschiedenes Teammitglied nachrückt.

Das Problem besteht nun darin, dass die Gewährung der Anteile in diesen Szenarien nach deutschem Steuerrecht grundsätzlich der Einkommensteuer unterliegen kann. Ein für die Einkommensbesteuerung relevanter Zufluss liegt bei der Gewährung einer Beteiligung grundsätzlich schon vor, wenn „echte“ Anteile (im Gegensatz zu virtuellen Anteilen) rechtlich wirksam übernommen werden.

Je nach konkreter Situation dürfte dann der/die beitretende Co-Founder*in, der/die für die Einräumung lediglich den Nominalbetrag leistet, im Hinblick auf den Differenzbetrag bis zum Verkehrswert der eingeräumten Anteile einkommensteuerpflichtig sein. Es erfolgt mithin eine Besteuerung auf Grundlage des Werts der Anteile, obgleich dem/der Co-Founder*in kein Cash-Betrag zufließt (sog. Dry Income). Dies ist ein ganz erhebliches Steuerrisiko, das den/die beitretende(n) Co-Founder*in direkt betrifft. Es ist wegen der Pflicht der Gesellschaft zur ordnungsgemäßen Abführung entsprechender Lohnsteuer auch ein Thema für die Geschäftsführung der Gesellschaft.

Fondsstandort- und Einkommensteuergesetz

Der Gesetzgeber hatte an sich im Jahr 2021 die Intention, dieses Thema zu regeln, und als Folge sollte auch der/die beitretende Co-Founder*in entlastet werden. Der in diesem Zusammenhang im Rahmen des sog. Fondsstandortgesetzes (2021) neu gefasste § 19a Einkommensteuergesetz (EStG) hilft an dieser Stelle allerdings nur bedingt. Nach § 19a Abs. 1 EStG unterliegen die Anteile bei Einräumung zwar zunächst nicht der Einkommensbesteuerung, sondern gemäß § 19 Abs. 4 Nr. 1 EStG erst bei der späteren Übertragung im Exit-Fall. Dies würde für sich gesehen dem/der Co-Founder*in zur Risikominimierung steuerrechtlich entgegenkommen, da eine Besteuerung dann erst erfolgt, wenn tatsächlich der Exit-Erlös erzielt wird.

Allerdings wird die Einkommensteuer nach den weiteren Varianten des § 19 Abs. 4 EStG auch dann fällig, wenn seit der Übertragung der Vermögensbeteiligung zwölf Jahre vergangen sind oder das Dienstverhältnis des/der Gründer*in beendet wird.

Nach § 19a Abs. 5 EStG hat das Betriebsstättenfinanzamt den nicht besteuerten Vorteil im Rahmen einer Anrufungsauskunft gemäß § 42e EStG bei Einräumung der Anteile zu bestätigen. Im Falle des späteren Exits wird dann für die Bewertung des zu besteuernden geldwerten Vorteils auf diese Feststellungen Bezug genommen.

Aus Sicht des/der beitretenden Co-Founder*in besteht damit auch bei Anwendung des § 19a EStG weiterhin die Gefahr, dass sich das Steuerrisiko zu einem Zeitpunkt realisiert, in dem er/sie aus dem Beitritt noch keine Erlöse erzielt hat. Auch wird die Steuerlast nicht abhängig von der Wertentwicklung der eingeräumten Anteile reduziert, sondern lediglich auf einen späteren Zeitpunkt verlagert.

Hurdle Shares und Growth Shares

Dieses Thema wird im Rahmen einer Finanzierungsrunde aktuell anderweitig über die Gewährung von sog. Hurdle Shares oder auch Growth Shares gelöst. Hierbei handelt es sich um Anteile (in der Regel Common Shares mit Stimmrechten etc.), deren Wert im Ergebnis im Zeitpunkt der Übertragung bei einer späteren Erlösverteilung als negativer Rechnungsposten zum Abzug gebracht wird (sog. negative Liquidationspräferenz). Deren Anerkennung durch die Finanzverwaltung setzt dabei voraus, dass sämtliche Erlöse, also Liquidations-, Gewinn- und sonstige Erlöse, erfasst werden. Im Zeitpunkt der Einräumung wird so der Wert der Anteile und damit der zu besteuernde geldwerte Vorteil neutralisiert.

Wesentlich bei der Einräumung dieser Anteile ist damit die Festlegung eines sog. Hurdle Amount je Anteil, der definiert, welcher Abzug von künftigen Erlösen erfolgen soll. Dieser Wert entspricht regelmäßig dem Verkehrswert des jeweiligen Anteils zum Zeitpunkt der Einräumung abzüglich des tatsächlich gezahlten Anteilspreises (in der Regel Nominalbetrag). Vereinfacht ist der/die hinzutretende Co-Founder*in bei einem künftigen Exit mithin nur mit der Wertsteigerung ab seinem/ihrem Beitritt beteiligt. In der Folge erzielt der/die Co-Founder*in, anders als in den Fällen der Dry-Income-Besteuerung, keinen unmittelbaren Lohnzufluss, der bereits bei Einräumung zu versteuern wäre. Dies gilt allerdings nur insoweit, als der Hurdle Amount der tatsächlichen Differenz zwischen dem gezahltem Anteilspreis und dem Verkehrswert entspricht. Bei Abweichungen zugunsten des/der Co-Founder*in führt die Differenz zu einem sog. geldwerten Vorteil, der als Teil des Arbeitslohns im Zeitpunkt des Zuflusses zu versteuern ist.

Neben der Vermeidung der Anfangsbesteuerung bei Einräumung der Anteile erzielen die Hurdle Shares auch eine reduzierte Steuerlast im Exit-Fall. Aufgrund der Gestaltung als echte Beteiligung (im Gegensatz etwa zu einer virtuellen Beteiligung, hier Besteuerung mit dem persönlichen Steuersatz – also unter Umständen bis zu 45 Prozent zzgl. Solidaritätszuschlag), werden aus der Beteiligung Kapitaleinkünfte erzielt, die dem sog. Abgeltungssteuersatz (25 Prozent zzgl. Solidaritätszuschlag) unterliegen oder (bei Beteiligungen von mindestens einem Prozent) im Teileinkünfteverfahren zu 40 Prozent steuerfrei gestellt sind. Bei Zwischenschaltung einer Holding-UG kann die Steuerlast unter Umständen noch weiter reduziert werden (bis zu 95 Prozent der Einkünfte steuerfrei).

Zur Vermeidung von steuerlichen Risiken empfiehlt es sich, die Strukturierung der Co-Founder-Beteiligung über Hurdle Shares im Rahmen einer Lohnsteueranrufungsauskunft (denkbar, aber aufwendiger ist auch eine verbindliche Auskunft oder eine Kombination) mit der Finanzverwaltung abzustimmen. Die diesbezügliche Rückmeldung hat zwar nur Bindungswirkung für die Gesellschaft und nimmt zudem einige Monate in Anspruch – während dieser Zeit kann die Beteiligung noch nicht final umgesetzt werden –, sollte aber insbesondere wegen der Bewertungsunsicherheiten bei Start-ups als Absicherung erwogen werden.

Diese Wartezeit bedeutet jedoch nicht, dass der Beitritt der/des Co-Founder*in (etwa im Rahmen einer Finanzierungsrunde) bis zur positiven Auskunft des Finanzamts aufgeschoben werden muss. Dieser Umstand kann im Rahmen der Erstellung der Beteiligungsdokumentation entsprechend abgebildet werden und die finale Einräumung der Beteiligung vom Eingang einer positiven Rückmeldung abhängig gemacht werden. Auch für den Fall einer negativen Rückmeldung werden in der Regel bereits Vorkehrungen getroffen, etwa durch die alternative Einräumung von virtuellen Anteilen (dann allerdings mit höherer Besteuerung; s.o.).

Zukunftsfinanzierungsgesetz

Aktuell bestehen Diskussionen über weitere gesetzgeberische Maßnahmen, die für das hier beschriebene Thema relevant sind. Insbesondere durch den aktuell vorliegenden Referentenentwurf des Gesetzes zur Finanzierung von zukunftssichernden Investitionen (kurz: Zukunftsfinanzierungsgesetz) werden verschiedene Maßnahmen vorgesehen, durch die unter anderem die o.g. Punkte an den bestehenden Regelungen aufgegriffen werden.

Bezüglich der Beteiligung eines/einer Co-Founder*in sind die rechtlichen und insbesondere steuerrechtlichen Rahmenbedingungen zu beachten. Hier wird der Gesetzgeber seit einiger Zeit tätig; es ist jedoch noch nicht absehbar, mit welchen Änderungen zu rechnen ist. Bis dahin wird es in den meisten Fällen einer nachträglichen Beteiligung naheliegen, eine Gestaltung von Hurdle Shares vorzusehen und den Vorgang steuerrechtlich mit der Finanzverwaltung entsprechend vorab zu klären.

Die Autoren: Alexander Weber, LL.M. (Victoria University of Wellington) ist Partner und Roman Ettl-Steger, LL.M. (King’s College London) Salaried Partner, beide am Münchner Standort der Kanzlei Heuking Kühn Lüer Wojtek im Bereich Venture Capital, www.heuking.de