Aktuelle Events

Weniger einfach als gedacht: Die rechtliche Seite des Onlinehandels

Grundlagen und Neuregelungen

Die rechtlichen Grundlagen des elektronischen Geschäftsverkehrs

Grundsätzlich sind im Online-Handel (E-Commerce) etliche unterschiedliche und teilweise auch komplexe Rechtsvorschriften zu berücksichtigen. Gerade für Webauftritte und Online-Shops stellen sie unverzichtbare Grundlagen dar, die den Einzelnen sowohl schützen als auch verpflichten. Von Unternehmen und Dienstleistern ist dabei permanente Aufmerksamkeit gefragt, denn die rechtlichen Rahmenbedingungen werden oft geändert oder durch neue Urteile fortgeschrieben.

Die deutsche Gesetzgebung

In Deutschland greifen zahlreiche unterschiedliche Gesetze und Richtlinien, die den Onlinehandel organisieren, absichern und kontrollieren. Abseits der allgemeinen Rechtsgrundlagen (also etwa dem BGB, HGB, AGB-Recht, Urheberrechtsgesetz, Verbraucherkreditrecht, Gewerbeordnung, UWG oder Strafgesetzbuch), die uneingeschränkt gelten, sind insbesondere folgende Rechtsvorschriften zu beachten:

Das Telemediengesetz (TMG)

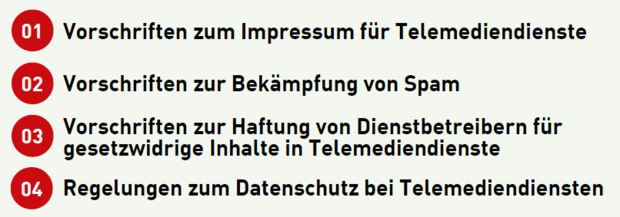

Das Telemediengesetz wird umgangssprachlich auch als das "Internetgesetz" bezeichnet, gerade für Online-Unternehmer stellt es ein zentrales Regelwerk dar. Es beinhaltet die rechtlichen Rahmenbedingungen für die Telemedien in Deutschland und fasst allgemein eine Reihe von Vorschriften zusammen, die vorher noch in drei unterschiedlichen Regelwerken zu finden waren – und zwar das ehemalige Teledienstgesetz, das Teledienstedatenschutzgesetz und weitestgehend auch den Mediendienste-Staatsvertrag. Die wichtigsten Inhalte des TMG sind:

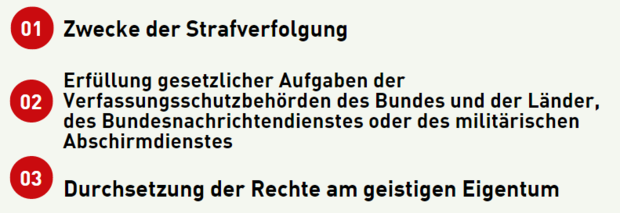

Zu Problemen kommt es immer wieder aufgrund der umstrittenen Vorschrift § 14 TMG. Sie besagt, dass ein Diensteanbieter auf behördliche Anordnung im Einzelfall verpflichtet ist, Auskunft über Bestandsdaten wie Name, Adresse oder persönliche Nutzerkennungen zu geben. Gründe dafür sind:

Das E-Commerce- und Fernabsatzrecht des Bürgerlichen Gesetzbuches (BGB)

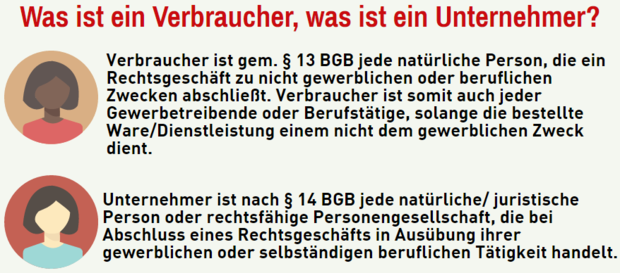

Die Fernabsatzrichtlinie gilt für Vertragsabschlüsse seit dem Jahr 2000 und zielt darauf ab, den Versandhandel in der EU harmonischer und verbraucherfreundlicher zu gestalten. Seit 2002 sind die Regelungen des Fernabsatzgesetzes direkt im BGB zu finden. Anwendbar ist es auf alle Verträge, die mit der Lieferung von Waren oder der Erbringung von Dienstleistungen zu tun haben, sofern zwischen Unternehmer und Verbraucher ausschließlich Fernkommunikationsmittel (darunter fallen E-Mail, Telefon, Briefe, Kataloge und Faxe) zum Abschluss genutzt wurden.

Das Fernabsatzgesetz regelt in erster Linie, welche Informationspflichten dem Anbieter zukommen, darunter Anschrift, Preise oder Merkmale der Waren und Dienstleistungen. Darüber hinaus werden außerdem das Widerrufs- und Rückgaberecht sowie die Folgen eines Widerrufs geregelt. Weitere wichtige Aspekte sind die Handhabung von Online-Auktionen und Downloads, bei denen auch heute noch einige juristische Unklarheiten bestehen.

Das Einführungsgesetz zum Bürgerlichen Gesetzbuch (EGBGB)

Wie auch das Bürgerliche Gesetzbuch stammt das deutsche Einführungsgesetz zum Bürgerlichen Gesetzbuch von 18. August 1896. Seitdem wurde es vielfach novelliert, angepasst und geändert. Bedeutend für den Bereich E-Commerce ist vornehmlich der Artikel 246, der seit dem 11. Juni 2010 angewandt wird. Er regelt die genauen Informationspflichten beim Verbrauchervertrag.

Das Signaturgesetz (SigG)

Das Signaturgesetz ist am 22.05.2001 in Kraft getreten und regelt die Erstellung, Verteilung und Administration von elektronischen Signaturen. Dabei handelt es sich um die Verwendung einer elektronischen Variante der eigenen Unterschrift. Mit ihr lassen sich digitale Dokumente und andere Daten rechtsverbindlich unterzeichnen. Da der Datenaustausch über Netzwerke mittlerweile eine zentrale Stellung einnimmt, ist ein elektronisches Handeln mit voller Rechtskraft notwendig – die Technik der elektronischen Signatur stellt dies sicher und ermöglicht es, die Identität des Gegenübers und die Integrität der Inhalte zweifelsfrei festzustellen.

Die Preisangabenverordnung (PAngV)

Die Preisangabenverordnung regelt, wie Händler ihre Preise im Internet darstellen müssen. Für Online-Händler enthält sie eine Reihe enorm komplexer Regelungen zum Preisrecht, weshalb sie zahlreiche Fragen und Probleme aufwirft. Ohne die Kenntnis diverser Urteile des BGH ist sie laut Rechtsexperten außerdem nicht richtig umsetzbar. Grundsätzlich dient sie dazu, eine sachlich zutreffende und vollständige Verbraucherinformation zu gewährleisten, sodass Preiswahrheit und Preisklarheit herrschen. So soll außerdem die Stellung der Verbraucher gegenüber Handel und Gewerbe gestärkt und der Wettbewerb gefördert werden. Gleichzeitig soll verhindert werden, dass der Verbraucher seine Preisvorstellungen anhand untereinander nicht vergleichbarer Preise gewinnen muss. Zwar ist der Händler nicht gezwungen, mit Preisen zu werben. Wenn doch, dann muss er diese gegenüber dem Endverbraucher jedoch mit den Regelungen der PAngV belegen.

Die europäische Gesetzgebung

Neben der deutschen Rechtsprechung gilt es auch verschiedene Richtlinien des europäischen Raumes zu berücksichtigen, insbesondere dann, wenn der Onlinehandel zwischen mehreren Ländern innerhalb der EU stattfindet. Hierbei handelt es sich vor allem um die folgenden Gesetzgebungen:

Die EU-Richtlinie über den elektronischen Geschäftsverkehr

Im Jahr 2000 wurde die Richtlinie über den elektronischen Geschäftsverkehr verabschiedet, wodurch ein Rechtsrahmen für den E-Commerce auf dem Binnenmarkt entstand. Sowohl Unternehmern als auch Verbrauchern soll so mehr Rechtssicherheit geboten werden. Wichtige Aspekte sind die einheitlichen Regeln für die Transparenz und Informationspflichten von Online-Dienstleistern, die kommerzielle Kommunikation, elektronische Verträge und die Haftungsbegrenzung für Vermittler. Unter anderem fallen in den Geltungsbereich der Richtlinie:

- Online-Informationsdienste (zum Beispiel Zeitungen),

- der Online-Verkauf von Waren und Dienstleistungen,

- die Online-Werbung,

- Unterhaltung

- und grundlegende Vermittlerdienste wie die das Hosten oder der Internetzugang.

Dabei ist es unerheblich, ob diese für den Empfänger kostenlos sind oder finanziert werden.

Neuregelung: Leitlinien zur Sicherheit von Internetzahlungen

Die Leitlinie bildet die wesentliche Grundlage für die Sicherheit des Online-Zahlungsverkehrs. Ziel der Leitlinie ist es, den Betrug im Zahlungsverkehr zu bekämpfen und das Vertrauen der Verbraucher zu stärken. Einen wesentlichen Aspekt stellt dabei die starke Kundenauthentifizierung dar, die im Bereich des Bezahlens im Internet gleichzeitig eine wichtige Neuregelung bildet. Die Authentifizierung verlangt, dass bei einer Online-Zahlung die Identität der Kunden durch zwei verschiedene Merkmale überprüft wird, die wiederum aus drei möglichen Kategorien stammen:

Diese Elemente müssen voneinander unabhängig bestehen und dürfen nicht wiederverwertbar und reproduzierbar sein, sofern es sich nicht um ein Eigenschaft-Element handelt. Betroffen von dieser Prüfung sind Zahlungen per Kreditkarte, Lastschrift, E-Geld, z.B. PayPal, und auch Überweisungen, wenn diese etwa über giropay oder Sofort-Überweisung vermittelt werden. Von den Regelungen ausgenommen sind Käufe auf Rechnung oder Raten.

Die "Eckpfeiler" des Online-Handels: Die Informationspflichten des Online-Anbieters

Sollen Waren oder Dienstleistungen im Internet angeboten werden, so müssen Anbieter grundsätzlich einige Informationen an deutlich sichtbarer Stelle auf der Website hinterlegen. Darunter fallen Bereiche wie das Impressum, aber auch die korrekte Beschreibung der jeweiligen Produkte oder weitere Aspekte wie die Handhabung des Rückgaberechts oder die Datenschutzerklärung sind sowohl für Betreiber als auch Käufer sehr relevant.

Die Anbieterkennzeichnung/das Impressum

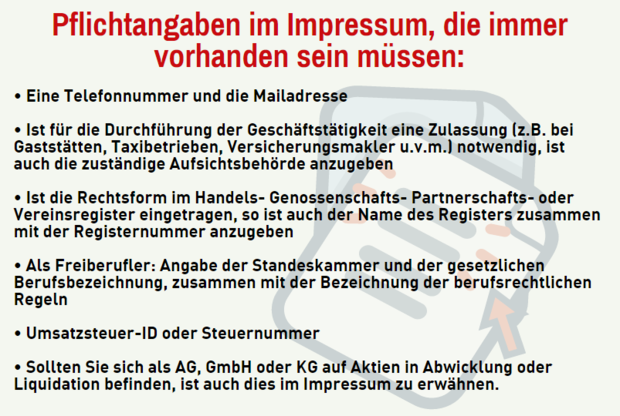

Fakt ist, dass nahezu jede Website heutzutage zwangsläufig ein Impressum benötigt. Denn als geschäftsmäßig gilt bereits jeder, der ein Angebot dauerhaft angelegt hat und dieses unterhält. Ob dadurch Gewinne erzielt werden, ist davon völlig unabhängig. Enthalten muss eine solche Anbieterkennzeichnung eine ganze Reihe an Pflichtangaben, wobei sich diese jedoch je nach Personengruppe unterscheiden können:

- Bei natürlichen Personen:

Name und Vorname des Einzelunternehmers sowie die vollständige Postanschrift; die Angabe eines Postfachs ist nicht ausreichend. - Bei juristischen Personen (Kapitalgesellschaften) oder Personengesellschaften (z.B. GbR):

Die komplette Firmenbezeichnung mit Angabe der, der vollständige Name von wenigstens einem der Vertretungsberechtigten sowie die vollständige Postadresse des Firmensitzes.

Aufgrund dieses doch recht komplexen Sachverhalts lohnt es sich, das Impressum professionell überprüfen oder direkt durch einen Anwalt erstellen zu lassen. Wird die Impressumspflicht verletzt, können ansonsten schnell Bußgelder und Abmahnungen die Folge sein.

Pflichten in Bezug auf Fernabsatzverträge

Die gesetzlichen Regelungen über den Fernabsatzvertrag dienen dem Verbraucherschutz. Dementsprechend entstehen für den Dienstleister oder Händler einige wichtige Pflichten, wenn es um die Umsetzung eines solchen Vertrages geht. In erster Linie handelt es sich dabei um einige erhöhte vorvertragliche Informationspflichten, die sich im Detail aus § 312 c BGB und § 1 BGB- InfoV (Informationspflichtenverordnung) ergeben. Damit geht auch die Nutzung des Widerrufsrechts oder Rückgaberechts einher, von dem ein Verbraucher in der Regel Gebrauch machen kann.

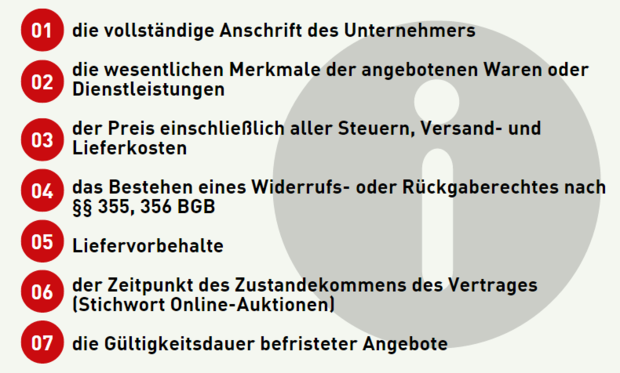

Angabe relevanter InformationenSobald es zu einer Vertragsanbahnung kommt, sind Unternehmen verpflichtet, den Verbraucher über Geschäftszweck und Identität des eigenen Unternehmens aufzuklären. Demnach müssen folgende Angaben enthalten sein, wenn es zu einem Vertragsabschluss kommt:

Wichtig ist, dass diese Angaben dem Kunden noch vor Abgabe der Bestellung mitgeteilt werden müssen. Spätestens bei vollständiger Erfüllung des Vertrags (also etwa bei Erhalt der Ware) müssen diese Informationen außerdem auch in schriftlicher Form vorliegen. Ausreichend ist dafür bereits eine E-Mail, nicht jedoch ein Download, da hier nicht sichergestellt werden kann, dass der Kunde diesen auch wirklich nutzt. Ebenfalls ausreichend sind Papierform oder CD-Rom.

Pflichten im elektronischen Geschäftsverkehr

Abseits der Informationspflichten des Fernabsatzkaufs müssen Händler auch die Pflichten des elektronischen Geschäftsverkehrs beachten. Auch hier gibt es einige ähnlich aufgestellte Informationspflichten, zusätzlich ist aber auch der technische Ablauf im Shop relevant, insbesondere der Kaufprozess und die Bestellübersichtsseite.

Informationen zum technischen Ablauf des Vertragsabschlusses

Der Unternehmer ist verpflichtet, angemessene, wirksame und zugängliche technische Mittel zur Verfügung zu stellen, um dem Kunden die Eingabefelder vor Abgabe der Bestellung deutlich zu machen, sodass dieser sie gegebenenfalls berichtigen kann. Auch der restliche Bestellvorgang muss übersichtlich gestaltet werden. Die einzelnen technischen Schritte zum Vertragsabschluss sehen wie folgt aus:

- In laiengerechter Sprache über Schritte informieren, die rechtlich zum Vertragsabschluss führen

- Erforderlich sind dafür Angaben darüber, durch welche Erklärung der Kunde eine rechtliche Bindung eingeht und durch welche Handlung (Bestätigung per E-Mail oder Warenlieferung) der Vertrag zustande kommt

- In der Regel ist die Bestellung des Kunden lediglich das Angebot an den Verkäufer auf Abschluss eines Kaufvertrags, welches dieser durch die Versendung der Ware annimmt

- Der Kunde muss bei Vertragsschluss die Möglichkeit haben, die Vertragsbedingungen abzurufen. Besteht diese Möglichkeit nach Abschicken der Bestellung nicht mehr, muss der Unternehmer den Kunden zuvor davon unterrichten, damit er sich darauf einrichten und den Vertragstext ggf. rechtzeitig aufrufen und abspeichern oder ausdrucken kann.

Die sogenannte Button-Lösung

Bei der Button-Lösung handelt es sich um eine neue Richtlinie, die seit dem 01.08.2012 gilt. Sie soll den Verbraucher vor Abofallen und anderen Leistungen, die auf den ersten Blick nicht erkennbar sind, schützen. Der Unternehmer ist demnach dazu verpflichtet, den Verbraucher mithilfe von beschrifteten Schaltflächen deutlich darauf hinzuweisen, dass er zahlungspflichtig bestellt. Zwar ist dafür nicht zwangsläufig ein Button notwendig, jedoch sind andere Alternativen eher unbestimmt formuliert:

Aus Sicht der Unternehmer ist der Gesetzgeber hier ein wenig übers Ziel hinausgeschossen, denn die Regelung muss bei ALLEN kostenpflichtigen Verträgen von Unternehmern mit Verbrauchern im Internet durchgesetzt werden. Wer sich nicht daran hält, kann dafür abgemahnt werden. Tatsächlich ist der Gesetzgeber hier aber noch einen Schritt weitergegangen: Alle Verträge, die ohne einen solchen Button abgeschlossen wurden, gelten als nicht wirksam abgeschlossen – der Unternehmer hat also keinen Anspruch auf Bezahlung. Wichtig ist vor allem die Gestaltung der finalen Bestellseite. Wie diese aussehen kann, zeigt ein grafisches Beispiel von e-recht24-de.

Die Datenschutzerklärung

Der Inhalt einer Datenschutzerklärung ergibt sich aus den Datenverwendungen auf der jeweiligen Website. Die Pflicht zur Einbindung ergibt sich aus § 13 TMG. Demnach muss der Diensteanbieter den Nutzer zu Beginn des Nutzungsvorgangs über Art, Umfang und Zwecke der Erhebung und Verwendung personenbezogener Daten sowie über etwaige Weitergaben von Daten an Staaten außerhalb der EU bzw. des EWR informieren. Über diese ist wahr und vollständig zu unterrichten. Viele unterschiedliche Informationen und Datenerhebungen können darunter fallen, zum Beispiel:

- die Erhebung von IP-Adressen um die Webseite überhaupt aufrufen zu können, sowie

- die vom Browser übermittelten Daten (beispielsweise Browsertyp/-version, verwendetes Betriebssystem, besuchte Webseiten).

- Gewinnspiele,

- Newsletter-Abos,

- Webanalyse, etwa durch Google Analytics oder Piwik oder

- Online-Bewerbungen

- Kontaktformulare

Der Vertragsabschluss im Online-Handel

Schon lange ist es möglich, formwirksame Verträge über das Internet abzuschließen. Jedoch gelten hierbei besondere Regeln, denn der Käufer hat einige wichtige zusätzliche Rechte als bei einem Kauf im Ladengeschäft. Allen voran gehört dazu das Widerrufsrecht, ebenso sind außerdem Verbraucher- und Datenschutz wichtige Themen. Die Masse an Regelungen und Gesetzen macht es bisweilen allerdings schwierig, als Laie sämtliche geltenden Rechte zu kennen und zu berücksichtigen.

Das Problem der globalen Kommunikation im Netz: Welches Recht gilt?

Dank des Internets können Unternehmen schnell und einfach Kontakt zu Kunden in aller Welt aufnehmen. Einerseits bestellen immer mehr deutsche Kunden im Ausland, aber auch umgekehrt interessieren sich mehr und mehr Händler für den ausländischen Markt. Nicht ganz unwichtig ist dabei jedoch ein Blick auf die rechtliche Lage.

Zum einen greifen die Grundlagen des deutschen Fernabsatzgesetzes, andererseits kommen unter Umständen noch weitere Rechtsvorschriften hinzu oder werden stattdessen genutzt. Tatsächlich können Onlinehändler in vielen Fällen jedoch beruhigt sein: Denn sofern sich Angebote an Verbraucher im Ausland richten und diese aus einem deutschen Shop heraus entstehen, darf in den AGB die Klausel „Es gilt deutsches Recht“ genutzt werden, sofern ein Hinweis erfolgt, dass günstigere nationale Bestimmungen des Verbrauchers nicht beeinträchtigt werden. Nichtsdestotrotz müssen sich Händler jedoch auf einige Besonderheiten einstellen. Praxisrelevante Fragen wurden vom europäischen Gesetzgeber zwar vereinheitlicht, über die Grenzen der EU hinaus sieht dies jedoch schon anders aus. Hier gelten oftmals individuelle Richtlinien, mit denen sich Shopbetreiber auseinander setzen sollten. Unter Umständen kommen auf den Kunden außerdem weitere Kosten in Form von Steuern oder Zollgebühren zu – es ist zwar nicht zwingend notwendig, doch eine kurze Information kann aus Transparenzgründen nicht schaden.

Vertragsabschluss via Internet: Wie funktioniert das?

Ein Vertragsabschluss im Internet kann auf vielfältige Weise erfolgen. Dabei unterscheidet sich die Willenserklärung nicht von der vor Ort im Geschäft, wenngleich sie elektronisch übertragen wird. Produkte in einem Web-Shop stellen dabei nur unverbindliche Warenpräsentationen dar, vergleichbar mit der Auslage im Schaufenster eines Kaufhauses. Wer Waren in den digitalen Einkaufskorb legt, die eigenen Kontaktdaten eingibt und auf Bestellen klickt, unterbreitet dem Verkäufer das verbindliche Angebot zum Vertragsabschluss – dieser muss das Angebot dann nur noch annehmen, indem er beispielsweise eine ausdrückliche Auftragsbestätigung per Mail sendet.

Die Allgemeinen Geschäftsbedingungen (AGB)

Die AGB dienen der Vereinfachung von Vertragsschließungen und Geschäftsabwicklungen. Sie sind für eine Vielzahl von Verträgen vorformuliert und sind innerhalb der verschiedenen Vertragsformen gesetzlich vorbestimmt. Meist müssen sie daher nicht mehr bis ins Detail studiert werden und der AGB-Verwender kann auf branchentypische Bedingungen zurückgreifen. Gegebenenfalls können sie je nach Branche aber auch individuelle Zusätze enthalten. So müssen sich Unternehmen, die alkoholische Getränke anbieten, auch um einen entsprechenden Jugendschutz in den AGB kümmern, damit Personen unter 18 Jahren nicht durch das Angebot gefährdet werden. In der Regel kommt parallel außerdem eine Prüfung zum Einsatz, die direkt bei der Entgegennahme der Ware absichert, dass der Kunde tatsächlich volljährig ist. Ähnlich können die AGB auch bei anderen Produkten – also etwa bei Tabak oder Unterhaltungsmedien -abweichen, die sich nur an Volljährige oder eine bestimmte Zielgruppe richten.

Voraussetzungen für die AGB als Vertragsbestandteil

Die AGB sind nur dann ein regulärer Vertragsbestandteil, wenn sie wirksam in den Vertrag einbezogen worden sind. Dies setzt zunächst voraus, dass der AGB-Verwender ausdrücklich auf die Geltung selbiger bei Vertragsschluss hinweist. Nicht ausreichend sind ein Hinweis auf der Quittung oder ein Lieferschein. Ebenso muss der AGB-Verwender dem Vertragspartner die Möglichkeit bieten, von den AGB in zumutbarer Weise Kenntnis zu nehmen. Dafür kann bei Online-Verträgen bereits ein Link ausreichen. Nicht zuletzt muss das Einverständnis des Vertragspartners erfolgen, wobei dieses durch ein schlüssiges Verhalten des Partners deutlich wird. Im Regelfall handelt es sich dabei um die Abgabe der Erklärung zum Abschluss des Vertrages.

Was steht drin?

Das Widerrufs- und Rückgaberecht bei Fernabsatzverträgen

In den meisten Fällen steht Verbrauchern bei Fernabsatzverträgen ein 14-tägiges Widerrufsrecht zu. Dieses besagt, dass sich Kunden innerhalb dieser Frist ohne Angabe von Gründen wieder vom Vertrag lösen können. Sowohl Verträge als auch Dienstleistungen sind davon betroffen.

Widerrufsrecht

Wichtig ist hierbei die Einhaltung der Widerrufsfrist: Sie beginnt am ersten Tag, nachdem die bestellte Ware erhalten wurde. Handelt es sich um eine Dienstleistung, so gilt der Tag nach Vertragsschluss. In beiden Fällen muss der Händler im Vorfeld jedoch rechtskonform klar und verständlich über das Widerrufsrecht informiert haben. War dies nicht der Fall, so beginnt die Frist erst dann zu laufen, wenn die Belehrung in Textform nachgeholt wird – falls auch das nicht passiert, erlischt das Widerrufsrecht nach spätestens einem Jahr und 14 Tagen nach Erhalt der Ware.

Um das Widerrufsrecht zu nutzen, müssen Verbraucher jedoch selbst aktiv werden und ihren Anspruch gegenüber dem Händler eindeutig erklären. Idealerweise geschieht dies per Post, Mail oder Fax, sodass bei Bedarf ein Beweis vorliegt. Wie genau die Vorgehensweise eines Widerrufs aussieht und wann es unter Umständen zu Ausnahmen vom Widerrufsrecht kommt, erklärt die Verbraucherzentrale.

Rückgaberecht und Rücksendekosten

Zu Streitigkeiten kommt es immer wieder aufgrund der Rücksendekosten, sobald das gesetzliche Widerrufsrecht ausgeübt wird. Vor allem die Umsetzung der Verbraucherrichtlinie vom 13.06.2014 sorgte jedoch dafür, dass eine starke Vereinfachung der Handhabung erfolgte. Seitdem steht fest, dass der Verbraucher die unmittelbaren Kosten der Rücksendung zu tragen kann. Der Unternehmer muss dies dem Käufer also nicht mehr extra vertraglich auferlegen. Darüber hinaus ist die sogenannte 40-Euro-Klausel vom Tisch, welche die Rücksendung an bestimmte Fallsituationen geknüpft hat. Ausnahmen sind natürlich dennoch möglich – etwa dann, wenn der Unternehmer die Kosten aus Kulanz selbst tragen möchte oder es ihm aus unternehmerischer Sicht sinnvoll erscheint.

Weitere rechtliche Faktoren

Des Weiteren gibt es eine Reihe an weiteren Rechten, die in vielerlei Hinsicht zum Einsatz kommen und von Dienstleistern oder Händlern zwangsläufig berücksichtigt werden müssen. Insbesondere folgende Rechte gilt es dabei zu beachten:

Das Domainrecht

Das Domainrecht ist nicht komplett fest umrissen, allgemein sind darunter jedoch die Rechtsbeziehungen zwischen demjenigen, der die Domain registrieren möchte oder registriert hat und der jeweiligen Registrierungsstelle zu verstehen. Ebenfalls dazu gehört das Domainkennzeichnungsrecht, welches sich darum dreht, ob an einer Domain bestimmte Kennzeichenrechte (also zum Beispiel Markenrechte) entstanden sind oder Namensrechte verletzt werden.

Das Urheberrecht

Das Urheberrecht im Internet stellt einen sehr komplexen Bereich dar, der es von Anfang an nicht leicht hatte, da sich Grafiken, Bilder, Musik und vieles mehr sehr leicht abspeichern und kopieren lassen. Grundsätzlich müssen online jedoch dieselben Regeln wie offline befolgt werden. Demnach sind alle Werke der Literatur, Kunst und Wissenschaft geschützt, die aus der eigenen kreativen Leistung hervorgegangen sind. Das Urheberrecht ist streng – im Zweifelsfall sollte hier stets davon ausgegangen werden, dass alles geschützt ist und eine Erlaubnis vom Urheber benötigt wird.

Das Wettbewerbsrecht

Beim Wettbewerbsrecht handelt es sich um ein Gesetz gegen unlauteren Wettbewerb. Es dient dem Schutz der Mitbewerber, aber auch der Verbraucher und der sonstigen Marktteilnehmer. Unter anderem erfasst das Wettbewerbsrecht das Recht der Werbung, aber auch Aspekte wie Verunglimpfung, Rufschädigung und Behinderungsverbote werden behandelt. Ferner soll das Gesetz außerdem den Vorsprung eines Marktteilnehmers durch Rechtsbruch verhindern.

Insolvenzverfahren in Eigenverwaltung

Recht für Gründer*innen: Wie das Insolvenzverfahren in Eigenverwaltung Unternehmen neue Perspektiven in schwierigen Zeiten aufzeigen kann.

Start-ups stehen in einer immer komplexeren und dynamischeren Wirtschaftswelt vor einer Vielzahl von Herausforderungen. Globalisierte Märkte, technologische Umwälzungen, volatile Lieferketten und unerwartete Krisen erhöhen den Druck, flexibel zu agieren und Strategien kontinuierlich anzupassen. Gerät ein Jungunternehmen in wirtschaftliche Schwierigkeiten, erscheint der Weg in die Insolvenz oft unausweichlich. Dabei wird dieser Begriff häufig mit dem Ende assoziiert – Betriebsschließungen, Entlassungen und der Verlust von Jahren harter Arbeit.

Die Insolvenz in Eigenverwaltung eröffnet eine Alternative, die statt Stillstand neue Möglichkeiten offeriert. Dieses Verfahren schafft nicht nur den Raum für eine aktive Neuausrichtung, sondern bietet die Chance, Unternehmen zukunftsfähig zu gestalten. Im Unterschied zur klassischen Regelinsolvenz, bei der ein(e) externe(r) Insolvenzverwalter*in die vollständige Kontrolle übernimmt, bleibt die operative Leitung bei Schutzschirm und Eigenverwaltung in den Händen der Geschäftsführung. In diesem Zuge gewährleistet ein(e) Sachverwalter*in die gerichtliche Kontrolle zum Schutz der Interessen der Gläubiger*innen und zur Sicherstellung der Einhaltung aller rechtlichen Vorgaben. Dieses Modell vereint unternehmerische Handlungsfreiheit mit gerichtlicher Aufsicht und ermöglicht eine individuell angepasste Sanierung, bei der nicht die Zerschlagung, sondern die langfristige Stabilisierung und Wettbewerbsfähigkeit des Start-ups im Fokus stehen.

Präzise Vorbereitung als Schlüssel

Die Insolvenz in Eigenverwaltung setzt eine sorgfältige Planung und Vorbereitung voraus. Bereits bei der Antragstellung braucht es ein schlüssiges Konzept, das die Ursachen der wirtschaftlichen Schwierigkeiten klar analysiert und realistische Lösungsansätze präsentiert. Eines der zentralen Elemente ist dabei der Sanierungsplan. Er legt dar, wie der Betrieb finanzielle Stabilität erreichen, die Liquidität sichern und die Wettbewerbsfähigkeit wiederherstellen kann. Neben Kostensenkungen und der Optimierung von Prozessen umfasst der Plan häufig auch Maßnahmen wie die Neuausrichtung des Geschäftsmodells oder die Fokussierung auf profitablere Kernbereiche. Ergibt eine gerichtliche Prüfung, dass das Management in der Lage ist, den Betrieb erfolgreich zu führen, und erscheint der Sanierungsplan glaubwürdig und realistisch, erfolgt eine Genehmigung des Verfahrens. Unternehmen, die hier frühzeitig eine Restrukturierungsberatung hinzuziehen, erhöhen ihre Erfolgsaussichten deutlich. Denn das Expert*innenwissen trägt stark dazu bei, mögliche Schwächen des Konzepts zu identifizieren und die Anforderungen des Insolvenzgerichts genau zu erfüllen.

In der Krise aktiv gestalten, statt aufzugeben

Nach der Anmeldung des Insolvenzverfahrens tritt der sogenannte Schutzschirm beziehungsweise die vorläufige Eigenverwaltung in Kraft, die das Start-up vor Zwangsvollstreckung durch Gläubiger*innen schützt. Mit diesem rechtlichen Rahmen verschafft sich die Geschäftsführung den notwendigen Spielraum, um geplante Restrukturierungsmaßnahmen umzusetzen. In dieser Phase steht nicht nur die kurzfristige Sicherung der Liquidität im Vordergrund, sondern auch die strategische Neuausrichtung des Unternehmens. Zudem schafft der Schutzschirm eine konstruktive Verhandlungsbasis mit den Gläubiger*innen.

Langjährige Partner*innen schätzen es eher, wenn die Gründer*innen aktiv an einer Lösung arbeiten, statt passiv auf eine Regelinsolvenz zuzusteuern. Damit stärken sie das Vertrauen und erleichtern Verhandlungen über Stundungen, Forderungsschnitte oder andere Maßnahmen, die für den Sanierungsprozess notwendig sind.

Individuell statt standardisiert

Die Insolvenz in Eigenverwaltung erlaubt es Gründer*innen, maßgeschneiderte Lösungen zu entwickeln und diese auf ihre spezifischen Unternehmensbedürfnisse zuzuschneiden. Im Gegensatz zur klassischen Insolvenz, bei der standardisierte Prozesse oft wenig Raum für individuelle Anpassungen lassen, eröffnen Schutzschirmverfahren und Eigenverwaltung die Möglichkeit, flexibel auf die Anforderungen des Markts und die internen Gegebenheiten zu reagieren. Zu den typischen Maßnahmen zählen beispielsweise die Reduktion von Fixkosten, die Umstrukturierung von Verbindlichkeiten und die Optimierung betrieblicher Abläufe. Häufig entscheiden sich Unternehmen auch dafür, unrentable Geschäftsbereiche aufzugeben und stattdessen ihre Ressourcen auf profitable Kernsegmente zu konzentrieren. Gleichzeitig bietet das Verfahren Raum für Innovationen und Investitionen, die langfristige Wachstumschancen eröffnen. Digitalisierung, neue Technologien und die Entwicklung zukunftsorientierter Produkte und Dienstleistungen spielen dabei eine entscheidende Rolle.

Positive Effekte auf Unternehmenskultur und Motivation

Die aktive Rolle der Geschäftsführung wirkt sich nicht nur auf den Restrukturierungsprozess aus, sondern auch auf die Unternehmenskultur. Mitarbeitende erleben, dass das Management Verantwortung übernimmt und entschlossen handelt, um die Krise zu bewältigen. Dies stärkt nicht nur das Vertrauen in die Gründer*innen, sondern auch den Zusammenhalt innerhalb der Belegschaft. Unsicherheiten, die in Krisensituationen häufig zu einem Rückgang der Motivation führen, lassen sich durch eine transparente Kommunikation und sichtbare Fortschritte deutlich reduzieren. Kund*innen und Lieferant*innen schätzen die Kontinuität, die durch diese Verfahren gewährleistet bleibt. Im Gegensatz zur Regelinsolvenz, bei der externe Verwalter*innen oft wenig Kenntnis über bestehende Geschäftsbeziehungen haben, bleiben in Schutzschirm und Eigenverwaltung die direkten Ansprechpartner*innen erhalten. Dies sichert den Erhalt wichtiger Kooperationen für die Zukunft.

Langfristig stabil und wettbewerbsfähig

Neben der Stabilisierung der finanziellen Lage eröffnen Schutzschirm und Eigenverwaltung strategische Chancen, die weit über die Bewältigung der akuten Krise hinausreichen. Viele nutzen diese Phase beispielsweise, um ihre Marktposition neu zu bewerten, ungenutzte Potenziale zu erschließen und sich auf zukünftige Herausforderungen vorzubereiten. Dazu gehören beispielsweise gezielte Weiterentwicklungen des Geschäftsmodells, die Integration neuer Technologien und die Erschließung neuer Märkte. Auch Gläubiger*innen profitieren von dieser Vorgehensweise. Statt sich mit einer möglicherweise geringen Quote zufriedenzugeben, erhalten sie durch die Eigenverwaltung die Aussicht auf eine deutlich höhere Rückzahlung ihrer Forderungen. Dieses Win-win-Prinzip zeigt, dass die Eigenverwaltung nicht nur für das Start-up, sondern auch für dessen Partner*innen eine attraktive Lösung darstellt.

Neuanfang mit Perspektive

Jungunternehmen, die frühzeitig auf die Eigenverwaltung setzen, schaffen sich den notwendigen Handlungsspielraum, um die Krise effektiv zu bewältigen. Je länger gewartet wird, desto schwieriger wird es, das Vertrauen von Gläubiger*innen, Mitarbeitenden und Geschäftspartner*innen zu erhalten. Frühzeitiges Handeln ermöglicht es, Schwachstellen gezielt zu adressieren und die Erfolgsaussichten des Verfahrens erheblich zu steigern. Erfolgreich abgeschlossene Verfahren zeigen, dass die Insolvenz in Eigenverwaltung nicht das Ende, sondern einen Neuanfang bedeuten kann. Unternehmen, die diesen Weg wählen, nutzen die Krise, um sich neu zu positionieren, ihre Strukturen zu modernisieren und ihre Wettbewerbsfähigkeit zu stärken. Mit einem klaren Plan, einer engagierten Führung und externer Unterstützung lassen sich so nicht nur kurzfristige Probleme bewältigen, sondern auch langfristige Erfolge erzielen.

Der Autor Ulrich Kammerer ist geprüfter ESUG- und StaRUG-Berater sowie Vorstand von UKMC eG – Die Unternehmer-Retter by Ulrich Kammerer.

Gericht, Verträge, Haftung: Die wichtigsten rechtlichen Grundlagen für Start-ups

Innovation und Unternehmergeist prägen viele junge Firmen, doch rechtliche Themen geraten leicht in den Hintergrund. Dabei können Haftungsrisiken, unklare Verträge oder Streitigkeiten vor Gericht schnell zum Existenzproblem werden. Eine vorausschauende Strategie schafft Vertrauen bei Investor*innen und Geschäftspartner*innen, sichert das Unternehmen gegen unerwartete Gefahren ab und legt die Basis für professionelles Wachstum.

Elementare Schritte zur rechtlichen Absicherung

Eine solide Rechtsstruktur beginnt bereits bei der Wahl der passenden Rechtsform. Ob GmbH, UG oder eine andere Variante, jede Gesellschaftsform hat eigene Haftungs- und Steueraspekte. Wer im Vorfeld klärt, wie Gesellschafter*innen entlohnt werden und welche Kontroll- oder Mitspracherechte bestehen, verhindert spätere Konflikte.

Ebenfalls wichtig ist ein umfassendes Risikomanagement, das mögliche Streitfälle frühzeitig einkalkuliert. Gemeinsam mit juristischen Fachpersonen lassen sich Verträge entwickeln, die Interessen aller Beteiligten klar definieren. Dabei lohnt es sich, den aktuellen Status quo abzubilden und zukünftige Entwicklungen wie Kapitalerhöhungen oder den Einstieg neuer Investorinnen zu berücksichtigen. Fehlende oder lückenhafte Regelungen sorgen im Eifer des Geschäftsalltags sonst für Unsicherheit.

Gerichtsprozesse und mögliche Stolpersteine

Kein junges Unternehmen plant, direkt vor Gericht zu landen. Dennoch entsteht gerade bei innovativen Geschäftsmodellen ein erhöhtes Konfliktpotenzial, beispielsweise durch Patentrechte, Markenstreitigkeiten oder Datenschutzvorwürfe. Ein Gerichtsverfahren bindet finanzielle Mittel und Kapazitäten des gesamten Teams. Somit empfiehlt sich eine klare Strategie für den Fall rechtlicher Auseinandersetzungen.

In diesem Kontext spielen Rechtsmittel wie Berufung oder Beschwerde eine Rolle, wenn ein Urteil nicht akzeptiert wird. Ergänzend besteht in seltenen Fällen die Möglichkeit zur Wiederaufnahme des Verfahrens, etwa bei neu aufgetauchten Beweisen oder gravierenden Verfahrensfehlern. Dieser Schritt wird häufig unterschätzt, da er komplexe Voraussetzungen hat und keineswegs immer zum Erfolg führt. Deshalb wird in den meisten Fällen auf gütliche Einigungen gesetzt oder eine möglichst rasche Beilegung angestrebt, bevor sich die Auseinandersetzung weiter zuspitzt.

Gerade bei Konflikten mit Kund*innen oder Geschäftspartner*innen können alternative Streitbeilegungsmechanismen wie Mediation oder Schiedsverfahren eine sinnvolle Ergänzung sein. Solche Verfahren gelten als schneller und weniger belastend für die Geschäftsbeziehung. Eine entsprechende Klausel in den Verträgen erleichtert später den Zugriff auf diese Methoden.

Vertragliche Grundlagen im Start-up

Grundlegende Dokumente wie Gesellschaftsverträge, Geschäftsordnungen und Investitionsvereinbarungen verdienen besondere Aufmerksamkeit. Jede Passage sollte praxisnah formuliert werden, damit keine Unklarheiten entstehen, etwa zu Stimmrechten oder Gewinnverteilung. Selbst wenn sich Gründer*innen gut kennen oder ein Vertrauensverhältnis zu Investor*innen besteht, ist Verbindlichkeit erforderlich.

Um ungewollte Interpretationsspielräume zu vermeiden, empfiehlt sich eine Dokumentation aller Vereinbarungen in schriftlicher Form. Besonders wichtig ist, bereits vor dem Markteintritt Regelungen zum Schutz geistigen Eigentums zu treffen. Ebenso helfen Geheimhaltungsvereinbarungen (NDAs), sensible Geschäftsdaten zu schützen. Wer standardisierte Vorlagen nutzt, riskiert jedoch, spezifische Risiken zu übersehen. Individuell zugeschnittene Verträge tragen maßgeblich zum Erfolg eines Unternehmens bei und verhindern, dass Ärgernisse erst in der Wachstumsphase auffallen.

Haftung und Risikoanalyse

Nicht nur die Gesellschaft als juristische Person kann in Haftung genommen werden, sondern unter Umständen auch einzelne Geschäftsführer*innen oder Gesellschafter*innen. Zu den häufigsten Problemfeldern zählt die Verletzung von Informations- und Aufklärungspflichten, die zu Schadensersatzansprüchen führt. Darüber hinaus setzt eine mangelhafte Buchführung das Team unkalkulierbaren Risiken aus.

Um Schieflagen vorzubeugen, empfiehlt sich eine gründliche Risikoanalyse, die potenzielle Gefährdungen beleuchtet. Datenschutzverstöße können beispielsweise hohe Bußgelder nach sich ziehen, während fehlerhafte Produktangaben zu Produktrückrufen führen können. Spezifische Branchenanforderungen sind zu beachten, etwa im Gesundheitssektor oder in hoch regulierten Bereichen wie FinTech.

Mit einer D&O-Versicherung lassen sich Schadensersatzansprüche gegen leitende Personen abfedern. Diese Police deckt allerdings nicht jede erdenkliche Situation ab. Im Vorfeld ist zu prüfen, welche Ausschlüsse gelten und in welchen Fällen die Versicherung tatsächlich greift. Auch eine allgemeine Betriebshaftpflicht ist ratsam, um bei Schäden gegenüber Dritten gewappnet zu sein.

Schutz des geistigen Eigentums und Datenschutz

Start-ups basieren oft auf innovativen Ideen, neuen Technologien und kreativen Marken. Daher sind Patente, Urheberrechte und Markenrechte wesentlich, um das eigene geistige Eigentum zu schützen. Die Anmeldung von Patenten oder Marken ist jedoch mit gewissen Kosten und formalen Anforderungen verbunden. Wer frühzeitig in diesen Schutz investiert, kann sich gegebenenfalls gegen Nachahmerinnen wehren und behält eine starke Position im Wettbewerb.

Daneben gewinnt der Datenschutz mit jedem Schritt in Richtung Digitalisierung an Bedeutung. Persönliche Daten von Kund*innen, Mitarbeiter*innen oder Nutzer*innen zu sammeln, ist an strenge Anforderungen gebunden. Bei einem Verstoß drohen empfindliche Strafen durch die Datenschutzaufsichtsbehörden. Zudem schadet schon ein Imageschaden dem Vertrauen der Öffentlichkeit und potenziellen Geschäftspartner*innen. Eine professionelle Datenschutz-Compliance schafft nicht nur Rechtssicherheit, sondern wird zunehmend zum Qualitätsmerkmal am Markt.

Strategische Absicherung und Versicherungen

Neben den bereits genannten Policen für Geschäftsführer*innen und den allgemeinen Betrieb lohnt sich eine Auseinandersetzung mit branchen- oder projektspezifischen Versicherungen. Cyber-Versicherungen etwa gewinnen an Bedeutung, da Angriffe auf IT-Infrastrukturen erhebliche finanzielle Verluste auslösen können. Warenkreditversicherungen werden ebenfalls relevant, wenn mit großen Liefermengen gearbeitet wird und Ausfälle die Liquidität bedrohen.

Eine gründliche Prüfung einzelner Versicherungsprodukte hilft dabei, den jeweils passenden Schutz zu finden. Pauschale Empfehlungen greifen selten, denn Umfang und Kosten variieren stark. Oftmals lässt sich aber ein individuelles Paket zusammenstellen, das zentrale Risikobereiche abdeckt, ohne das Budget über Gebühr zu belasten. Solche Maßnahmen fördern die Stabilität des Geschäftsmodells und signalisieren Stakeholder*innen, dass das Management verantwortungsbewusst handelt.

Praxisnahe Tipps für den Start-up-Alltag

Rechtliche Sorgfalt beginnt nicht erst bei formellen Verträgen oder Gerichtsstreitereien. Der tägliche Umgang mit E-Mails, Geschäftsgeheimnissen oder Kund*innendaten erfordert ebenso Aufmerksamkeit. Eine transparente Unternehmenskultur, in der rechtliche Belange offen diskutiert werden, senkt das Risiko teurer Fehler. Schulungen und Workshops können die Belegschaft für Themen wie Compliance, Geheimhaltung oder Datenschutz sensibilisieren.

Zusätzlich ist sinnvoll, Rechts- und Steuerberatung nicht nur punktuell, sondern als festen Bestandteil in Entscheidungsprozesse einzubinden. Regelmäßige Updates zu Gesetzesänderungen oder neuen Vorschriften verhindern böse Überraschungen. Außerdem entsteht durch enge Zusammenarbeit mit Expert*innen ein Netzwerk, das im Ernstfall rasch weiterhelfen kann. Dieser ganzheitliche Ansatz beschleunigt das Unternehmenswachstum, weil er Raum für strategische Überlegungen freihält und Streitfälle minimiert.

Schlussfolgerung

Zukünftige Erfolgschancen hängen stark von einer soliden und vorausschauenden Rechtsstrategie ab. Zwar sorgen neue Technologien und internationale Märkte für enorme Expansionsmöglichkeiten, bringen jedoch auch weitergehende Verpflichtungen, etwa im Bereich Datenschutz oder E-Commerce. Zusätzlich spielen Kooperationen mit etablierten Unternehmen eine immer größere Rolle, was harmonisierte Verträge und gegenseitiges Vertrauen voraussetzt.

Wer frühzeitig in die Qualität der eigenen Rechtsgrundlagen investiert, schafft damit die Basis für Stabilität und langfristige Chancen. Bei sorgfältiger Planung bleiben Start-ups flexibel, können Innovationen zügig vorantreiben und sind zugleich gewappnet für die Herausforderungen eines sich rasant wandelnden Wirtschaftsumfelds.

Barrierefreiheit im E-Commerce

Die EU hat den European Accessibility Act, kurz EAA, in die Welt gerufen, der Shopbetreiber*innen dazu verpflichtet, ab 2025 barrierefreie Inhalte zu betreiben. 2025? Es gilt: Nicht warten, sondern jetzt planen und handeln.

Während bei dem Begriff Barrierefreiheit in erster Linie über zugängliche öffentliche Verkehrsmittel, angepasste Wohnmöglichkeiten und rollstuhlgerechte Gebäude gesprochen wird, geraten Hindernisse der digitalen Welt schnell in Vergessenheit. Landläufig besteht sogar der Irrglaube, dass mit einer Zoom-Funktion bereits alle Barrieren überwunden sind. Unübersichtliche Layouts, komplizierte Produktbeschreibungen, schlecht positionierte Bilder und zu kleine Zeilenabstände – für den Großteil der Menschen stellen diese Aspekte keine entscheidenden Kriterien für die Nutzung eines Onlineshops dar. Anders sieht es für Menschen mit Einschränkungen aus. Aus diesem Grund hat die Europäische Union den sogenannten European Accessibility Act, kurz EAA, in die Welt gerufen, der Shopbetreiber*innen dazu verpflichtet, ab 2025 barrierefreie Inhalte zu betreiben.

Kleine Ursache, große Wirkung

Nach Angaben des statistischen Bundesamtes galten zum Jahresende 2019 rund 7,9 Millionen Menschen als schwerbehindert. Für ebenjene Personen bietet die digitale Welt eine Möglichkeit, ihr Leben selbstbestimmt zu führen. Aufgrund dessen heißt es im E-Commerce eine Grundlage zu schaffen, die dies ermöglicht. So müssen in einem Onlineshop auch dann alle Funktionen und Services uneingeschränkt nutzbar sein, wenn eine visuelle oder körperliche Beeinträchtigung besteht. Dazu gehören auch eine Farbsehschwäche, Fehlsichtigkeit, Epilepsie sowie motorische Einschränkungen.

Mit der neusten Barrierefreien-Informationstechnik-Verordnung, kurz BITV 2.0, wurde unter anderem die Barrierefreiheit im Netz vorgegeben. Diese wurde anschließend novelliert und an den internationalen Standard „Web Content Accesibility Guidelines“ angepasst. Hierbei ist jedoch zu beachten, dass es unterschiedliche Prioritäten der Richtlinien gibt. Laut WCAG gehören die Punkte Wahrnehmbarkeit, Bedienbarkeit, Verständlichkeit sowie Robustheit zu den vier Kernaspekten. Dabei unterscheiden die international geltenden Standards drei unterschiedliche Stufen, die den Grad der Barrierefreiheit beschreiben. Während grundlegende Maßnahmen wie Textalternativen oder Untertitel ein A-Ranking bedeuten, gilt eine AAA-Einstufung als vollkommen hindernisfrei. Für Unternehmen empfiehlt es sich, mindestens die AA-Standards zu erfüllen. Wer einen langfristigen Erfolg verzeichnen möchte, kommt nicht darum herum, die Aspekte der WCAG zu berücksichtigen.

Trügerische Fehleinschätzung

Auch wenn Shopbetreiber*innen oft davon ausgehen, dass der eigene Webauftritt barrierefrei gestaltet ist, sieht die Realität häufig anders aus. Wer sich genauer mit der Materie beschäftigt, findet in den meisten Fällen gravierende Defizite. So benötigt gute Wahrnehmbarkeit eine einfache und strukturierte Navigation auf der Website, die beispielsweise per Tab-Taste sinnvoll bedienbar sein muss. Dabei darf der Besucher/die Besucherin nicht von irreführenden Werbebotschaften, Bannern oder anderweitigen Inhalten abgelenkt werden. Hierzu gehören Themen wie Farbe, Bewegung und Animationsgeschwindigkeit.

Etwa 9 Prozent aller Männer leiden unter ein Rotgrünschwäche, die im Netz schnell zum Hindernis werden kann. Außerdem gelten sich zu schnell bewegende Anzeigen als Auslöser für Epilepsie. Darüber hinaus zählen Funktionen wie Textalternativen für grafische Inhalte sowie eine Anpassbarkeit der Typografie zu wichtigen Aspekten. Ohne diese Strukturen können Screenreader nicht zum Einsatz kommen, sodass Menschen mit eingeschränkter oder nicht vorhandener Sehkraft den Shop nicht nutzen können. Auch die Verwendung einer einfachen Sprache erleichtert den Zugang zu den eigenen Inhalten. Eine klare sowie verständliche Wortwahl senkt das Frustrationsrisiko. Komplizierte und verschachtelte Satzkonstruktionen können dagegen schnell abschreckend wirken. Externe, auf E-Commerce spezialisierte Agenturen helfen dabei, effizient die vorherrschenden Schwachstellen zu erkennen und diese zu beheben.

Win-win-Situation

Nicht nur, dass mit einem barrierefreien E-Commerce-Kanal das volle Vertriebspotenzial ausgeschöpft werden kann, er trägt ebenso zur Einhaltung der eigenen Qualitätsstandards bei. Im Rahmen eines übersichtlichen Gesamtbildes, dass durch den angepassten Content entsteht, verbessern sich die Struktur, Übersichtlichkeit sowie die Wiederverwendbarkeit des Codes. Auch wer Barrierefreiheit als „Auflage“ empfindet, wird sich früher oder später darum kümmern müssen. Ein grenzenlos nutzbarer Onlineshop stellt hohe Anforderungen an die Umsetzungsqualität. Die Informationsarchitektur, Bedienbarkeit, Gestaltung sowie die Programmierung und Umsetzung müssen in hoher Qualität bearbeitet werden. Dies führt automatisch zu besseren Google-Rankings, da der Konzern relevante Inhalte in einer technisch sauberen und strukturierten Form belohnt.

Netter Nebeneffekt: Ein im Kern stabiler Quelltext erhöht die Erreichbarkeit von verschiedenen Plattformen – sowohl im Hinblick auf das Betriebssystem als auch auf den aktiven Browser. Darüber hinaus schafft es aufgrund der strukturierten Prozesse eine deutlich bessere Wartbarkeit.

Der Autor Andreas Köninger ist App-Entwickler und Vorstand der SinkaCom AG, die mittelständische Kund*innen dabei unterstützt, ihre Strategie, Business- und Kommunikationsziele erfolgreich in Systemen, Prozessen und Organisationen umzusetzen und zu erreichen.

EU-U.S. Privacy Shield ist ungültig - und nun?

Aus für Google, Facebook & Co. nach dem EuGH-Urteil „Schrems II“? Welche Auswirkungen das EuGH-Urteil auf die Nutzung von US-Tools und die Gestaltung deiner Online-Angebote wirklich hat.

In einer viel beachteten Entscheidung hat der Europäische Gerichtshof am 16. Juli 2020 das sog. EU-U.S. Privacy Shield für ungültig erklärt. Was bedeutet das in der Praxis? Nach manchen Äußerungen der Datenschutzaufsichtsbehörden müssen jetzt alle Übermittlungen personenbezogener Daten in die USA gestoppt werden. Sofort. Das wäre das Ende für die Einbindung von Google Tools, die unternehmerische Nutzung von Facebook oder auch von Service Tools wie Salesforce, Monday u.v.m. Aber ist die Lage wirklich so ernst?

Im Unternehmensalltag sind die helfenden digitalen Tools kaum noch wegzudenken, das CRM-System bis hin zur Reisebuchung oder Projektmanagement ist selbstredend digital. In den unternehmerischen Online-Angeboten sind etliche Tools von Drittanbietern eingebunden, Google analysiert die Website-Nutzung, der Facebook-Zählpixel hilft bei passgenauer Werbung und Vimeo garantiert das optimale Bewegtbild-Erlebnis.

Etliche dieser Tools werden dabei von US-Unternehmen bereitgestellt. Auf alle diese Tools hat das EuGH-Urteil vom 16. Juli 2020 daher ganz erhebliche Auswirkungen.

Warum?

Wenn ein Unternehmen personenbezogene Daten verarbeitet, muss es sicherstellen, dass das datenschutzkonform erfolgt. Dafür braucht es auf erster Stufe zunächst eine Erlaubnis, diese Daten überhaupt zu verarbeiten. Wenn die Daten den Europäischen Wirtschaftsraum verlassen (also etwa auf Servern gespeichert werden, die in den USA stehen), muss das Unternehmen auf zweiter Stufe zusätzlich noch absichern, dass in dem Zielland auch ein angemessenes Datenschutzniveau herrscht. Um diese zweite Stufe dreht sich das EuGH-Urteil.

Bisher nämlich war für die USA auf zweiter Stufe ein angemessenes Datenschutzniveau einfach nachzuweisen, wenn sich der Vertragspartner in den USA unter dem EU-U.S. Privacy Shield zertifiziert hatte. Die meisten großen Unternehmen hatten das erledigt und so konnten wir hier in der EU sehr einfach Daten auch in die USA schicken. Das geht jetzt nicht mehr so einfach. Das EU-U.S. Privacy Shield ist nach der EuGH-Entscheidung nämlich unwirksam. Es ist schlicht und einfach „weg“.

Was tun?

Unternehmen müssen auf die Suche nach einer anderen Möglichkeit gehen, ein angemessenes Datenschutzniveau auf der zweiten Stufe abzusichern (oder die Datenübermittlung sofort stoppen). Das heißt konkret:

1. Analyse: Du musst in deinem Unternehmen auf die Suche gehen, wo personenbezogene Daten in Drittländer außerhalb des Europäischen Wirtschaftsraums übermittelt werden. Das kann bei Einsatz von digitalen Tools schnell der Fall sein, wenn die Server weltweit platziert sind.

2. Prüfe dann, wie dafür das angemessene Datenschutzniveau abgesichert ist. Typische Mittel dafür sind sog. Angemessenheitsbeschlüsse der EU-Kommission wie früher das EU-U.S. Privacy Shield für die USA oder auch sog. Standardvertragsklauseln (standard contractual clauses – SCC), die von der EU-Kommission veröffentlicht wurden und oft in Data Processing Agreements einbezogen werden.

3. Bei allen Übermittlungen, die sich auf das EU-U.S. Privacy Shield stützen, musst du sofort handeln: Gibt es eine alternative Lösung für ein angemessenes Datenschutzniveau? Oft können dies Standardvertragsklauseln sein.

4. Bei allen Übermittlungen, die sich auf Standardvertragsklauseln stützen, besteht angesichts des EuGH-Urteils jetzt auch akuter Handlungsbedarf (auch außerhalb der USA):

- Die Standardvertragsklauseln müssen 1:1, so wie sie von der EU-Kommission veröffentlicht wurden, vereinbart werden.

- Du musst überprüfen, ob dein Vertragspartner die Standardvertragsklauseln auch tatsächlich einhalten kann und einhält. Diese Prüfpflicht ist so klar vom EuGH jetzt ganz neu formuliert worden und gerade für die USA wichtig: Kann dein Vertragspartner überhaupt ausschließen, dass der US-Geheimdienst auch deine Daten einsieht? Du musst hier aktiv werden und deinen Vertragspartner dokumentiert danach fragen. Notwendig wird eine kleine Due Diligence (die du auf Nachfrage auch der Aufsichtsbehörde zeigen musst).

- Ob US-Unternehmen, die elektronische Kommunikationsdienste anbieten, den Zugriff von US-Geheimdiensten unterbinden können, ist gerade ziemlich fraglich. Wenn nicht, dann können auch die Standardvertragsklauseln die Übertragung in die USA nicht retten. Helfen könnte dann im Einzelfall etwa noch eine wirksame Verschlüsselung der übertragenen Daten.

5. Denkbar sind auch noch andere Mittel, um ein angemessenes Datenschutzniveau sicherzustellen. So kann eine Verschlüsselung in Kombination mit den Standardvertragsklauseln helfen, im Einzelfall können auch Einwilligungen der Betroffenen eine taugliche Grundlage sein.

6. Findet sich kein anderes, gutes Mittel, muss die Datenübermittlung gestoppt werden und die Daten abroad müssen zurückgeholt werden. Geschieht dies nicht, drohen Beschwerden, Klagen und gar schmerzhafte Bußgelder. Die Datenschutzaufsichtsbehörden legen gerade ihren Fokus auf dieses Thema und greifen zunehmend auch zu schmerzhaft hohen Bußgeldern.

Und was bedeutet dies nun ganz konkret?

Du musst aktiv werden, US-Transfers identifizieren und entweder stoppen oder mit den US-Unternehmen gemeinsam nach alternativen Absicherungen suchen. Das höchste Bußgeldrisiko für dein Unternehmen entsteht, wenn du trotz des EuGH-Urteils „Schrems II“ und US-Datentransfers jetzt gar nichts tust.

Die Autorin Dr. Kristina Schreiber ist auf die rechtliche Begleitung von Digitalisierungsprojekten spezialisiert und Partnerin bei Loschelder Rechtsanwälte

Abmahn(un)wesen: Was ist Recht – was Abzocke?

Nahezu täglich tauchen neue Berichte über teure Abmahnungen gegen Betreiber geschäftlicher Internet-Präsenzen auf. Viele Betroffene wissen nicht, was es mit diesen Forderungen auf sich hat und zahlen sofort, statt sich erst schlau zu machen. Wir klären auf.

Ob HomepageBetreiber, eBay-Verkäufer, Chat-User oder Tauschbörsennutzer, keiner scheint vor kostenintensiven Abmahnungen durch Rechtsanwälte sicher. Häufig sind sich die Betroffenen dabei keiner Schuld bewusst und fallen bei Erhalt einer Abmahnung aus allen Wolken.

Was steckt hinter dem Phänomen „Abmahnung“, warum sind so viele Internetnutzer davon betroffen und was ist daran rechtens? StartingUp bringt mit Hilfe des im Internetrecht erfahrenen Berliner Rechtsanwalts Timothy Ahrens Licht in diesen für Nichtjuristen schnell undurchschaubaren und im Zweifelsfall teuer werdenden Sachverhalt:

Definition: Was ist eine Abmahnung?

- Die Abmahnung ist eine außergerichtliche Aufforderung, also ein Mahnschreiben eines vermeintlichen Anspruchsinhabers an den Adressaten, in dem dieser aufgefordert wird, eine behauptete Rechtsverletzung unverzüglich einzustellen und zukünftig zu unterlassen.

- In dem Mahnschreiben wird der behauptete Rechtsverstoß beschrieben, und es wird erklärt, wogegen verstoßen wurde. Unter Setzung einer kurzen Frist (zirka eine Woche) wird dann die Beseitigung des Rechtsverstoßes und die Unterlassung für die Zukunft verlangt.

- Üblicherweise wird in der Abmahnung gleich auch Schadensersatz geltend gemacht und die Gebührenrechnung des abmahnenden Rechtsanwalts beigelegt.

Arbeitszeiten – so klappt es mit dem Gesetz

In Deutschland herrschen strenge Regelungen zu Arbeitszeiten. Wie schaffen es junge Unternehmer, rechtliche Probleme damit zu vermeiden?

Früh anfangen und bis spät in die Nacht arbeiten, das Wochenende durch. Wer ein Unternehmen gründet, klotzt erst einmal ran. Überdurchschnittliche Motivation und Einsatz erwarten Gründer meist auch von ihren Mitarbeitern. Doch in Deutschland herrschen strenge Regelungen zu Arbeitszeiten, die Arbeitnehmer schützen sollen. Wie schaffen junge Unternehmer es, rechtliche Probleme zu vermeiden? Und welche Möglichkeiten haben sie zur freien Gestaltung bei den Arbeitszeiten?

Welche Regeln gelten für Gründer?

In Deutschland unterliegen Mitarbeiterverhältnisse einer starken Reglementierung, für die größere Unternehmen eigens Juristen einstellen. Sicher nicht der erste Schritt in jungen Unternehmen, doch gelten für sie in Bezug auf das Arbeitsrecht genau die gleichen Gesetze wie für DAX-Konzerne. Ausnahmeregelungen gibt es nicht. Unabhängig von der Unternehmensgröße müssen Arbeitgeber bestimmte Mindestanforderungen einhalten:

- Mitarbeiter dürfen die tägliche (8h) und wöchentliche Höchstarbeitszeit (48h) nicht überschreiten. Zeitweise bis zu 10h täglich und 60 Stunden wöchentlich ist ohne besondere Begründung möglich, wenn die Arbeitszeit in sechs Monaten durchschnittlich höchstens acht Stunden pro Tag beträgt. Solche phasenweisen Anstrengungen durch hohe tägliche Arbeitszeiten müssen also zeitnah durch weniger Arbeit wieder ausgeglichen werden.

- Arbeitnehmer müssen Pausen und Ruhezeiten einhalten. Am Stück dürfen sie maximal sechs 6 Stunden arbeiten. Wer zwischen sechs und neun Stunden am Schreibtisch sitzt, muss mindestens 30 Minuten pausieren, bei über neun Stunden mindestens 45 Minuten. Und zwischen den Arbeitszeiten müssen mindestens ununterbrochen 11 Stunden liegen (mit Ausnahmen in einzelnen Branchen und bei Bereitschaft).

- Für Sonn- und Feiertage gilt ein Beschäftigungsverbot, ebenfalls mit branchenspezifischen Ausnahmen.

Für Gründer ist es ratsam, sich mit dem Wachsen der Firma frühzeitig über die Dos und Don'ts bei Arbeitszeiten zu informieren, denn es können spürbare Strafen drohen. Die gesetzliche Grundlage kann man zunächst im Arbeitszeitgesetz nachlesen. Vorsicht jedoch vor der eigenständigen Auslegung, das kann nach hinten losgehen. Die bessere Wahl, um sich einen Überblick zu verschaffen, sind zuverlässige Internetquellen aus Fachkreisen. Wer einen konkreten Fall klären will oder generell Lösungen für sein Unternehmen schaffen möchte, wendet sich am besten an einen Fachanwalt für Arbeitsrecht.

Die typischen Fallstricke

Für Jungunternehmer ist es nicht immer leicht, im Dickicht der Vorschriften den passenden Weg zu finden und angesichts der hohen eigenen Motivation für die Firma alle gesetzlichen Vorschriften zu befolgen.In der Praxis bekommen Gründer deshalb meist aus zwei Gründen Probleme:

1. Das Unternehmen versucht das Arbeitszeitgesetz zu umgehen, indem es Beschäftigte nicht als Arbeitnehmer einstuft, für die das Gesetz ausschließlich gilt. Das passiert häufig mit freien Mitarbeitern, die eigentlich normale Angestellte und somit scheinselbständig sind. Oder Mitarbeiter werden als leitende Angestellte ausgewiesen, weil für diese nicht alle Regelungen des Arbeitszeitgesetzes relevant sind. So entstehen auf einmal Teams, die ausschließlich aus leitenden Angestellten bestehen. Ob jemand jedoch in diese Kategorie fällt, entscheidet nicht der Arbeitgeber selbst durch die Vergabe einer Jobbezeichnung. Den Status bestimmen vielmehr Kriterien wie zum Beispiel die Weisungsgebundenheit des Mitarbeiters.

Gründer, die sich von diesem vermeintlichen Schlupfloch locken lassen, laufen Gefahr nachträglich Sozialabgaben und Steuern zahlen zu müssen. Und noch schlimmer: Der Beschäftigte könnte über seinen Arbeitnehmerstatus klagen.

2. Mitarbeiter machen zu viele Überstunden. Wer die Vorschriften zu den Arbeitszeiten in seiner Belegschaft missachtet, dem drohen Bußgelder, Nachzahlungen an den Arbeitnehmer und sogar Freiheitsstrafe.

Also Achtung, denn die Folgen sind ernst für Gründer! In der Regel haben junge Unternehmen keine finanziellen und zeitlichen Ressourcen für finanziellen Ahndungen oder kräftezehrende Gerichtsverfahren. Doch es gibt eine vollkommen legitime Möglichkeit, um nicht in die Falle zu tappen: Wer ganz legal Freelancer beschäftigt statt Mitarbeiter an sich zu binden, schafft sich viele Freiheiten vor allem in der Gründungsphase.

Homeoffice als Alternative?

Arbeiten von zuhause und nach individuellen Zeitvorstellungen, das ist längst keine Ausnahme mehr. In vielen Branchen ist Arbeiten im Homeoffice gut umsetzbar und sowohl für den Arbeitgeber als auch den Arbeitnehmer mit vielen Vorteilen verbunden. Doch auch hier gelten Vorschriften für den Arbeitsschutz, auch wenn die Einhaltung schwerer zu kontrollieren ist. Arbeitnehmer, die zum Beispiel am Nachmittag ihr Kind versorgen und dann abends bis spät arbeiten, laufen Gefahr, die Ruhezeiten nicht einzuhalten. Und die Verantwortung liegt auch hier beim Arbeitgeber. Unternehmen, die ihre Mitarbeiter im Homeoffice beschäftigen, können sich aber absichern, indem sie

- eine Regelung zur Zeiterfassung finden,

- mit dem Mitarbeiter eine Vereinbarung über Arbeitsumfang und Ruhezeiten treffen und

- über feste Arbeitstage und Kernarbeitszeiten. Das erleichtert die Erreichbarkeit für Emails und Anrufe. Denn: Arbeit zwischen 23 Uhr und 6 Uhr gilt per Gesetz als Nachtarbeit.

Flexiblere Arbeitszeitmodelle – sind Anpassungen des Gesetzes in Sicht?

Mancher mag sich fragen, wie das deutsche Arbeitszeitgesetz eigentlich mit dem Geist in Start-up-Unternehmen zusammenzubringen ist. Tatsächlich stammt es aus dem Jahr 1994, und seither hat sich die Arbeitswelt stark verändert. Eine Modernisierung des Arbeitszeitgesetzes tut daher auch aus anwaltlicher Sicht dringend Not, um es ins digitale Zeitalter zu überführen und an die Bedürfnisse von New Work und einen veränderten Arbeitsmarkt anzupassen. Im vergangenen Jahr gab es dazu Anregungen von Parteien, doch im Bundestagsausschuss kam es dann zu keiner Einigung.

Beispielsweise diskutierten die Politiker, die deutschen Regelungen an die Europäische Arbeitszeitrichtlinien anzugleichen. Konkrete Ideen sind, statt tägliche Höchstarbeitsstunden wöchentliche Grenzen bei der Arbeitszeit einzuführen. Alternativ könnten die täglichen Höchstgrenzen erhöht werden, ohne gleichzeitig die wöchentliche Arbeitszeit hochzuschrauben. Beide Ansätze verhindern die dauerhafte Überlastung von Mitarbeitern. Und sie erhöhen die Flexibilität für Betriebe, zum Beispiel wenn es in Phasen kurzzeitig viel zu tun gibt. Noch scheinen nicht alle Bundestagsfraktionen bereit für den Wandel zu sein. Klar ist aber: Früher oder später wird es Änderung beim Arbeitszeitgesetz geben müssen, um dem digitalen Zeitalter zu gerecht zu werden.

Weniger Stunden, mehr Produktivität – möglich für Gründer?

Die engen Grenzen des Arbeitszeitgesetzes werden von Gründern nicht selten als hinderlich empfunden. Doch es gibt auch ganz andere Ansätze, die dem Pioniergeist von jungen Unternehmen entgegen kommen könnten. Beispiel Sechsstundentag: Menschen, die weniger arbeiten, sind deutlich produktiver und gleichzeitig weniger anfällig für Fehler und Krankheiten. Das zeigen zahlreiche Versuche mit einem Sechsstundentag in Unternehmen und Einrichtungen in Schweden. Die zunächst höheren Kosten zahlten sich dabei schnell durch die gesteigerte Produktivität und zufriedenere Mitarbeiter aus. Ist das vereinbar mit dem deutschen Recht? Ja, denn es gibt keine gesetzliche Mindestarbeitszeitdauer, geregelt ist nur die Höchstdauer. Arbeitgeber sind also frei, ob sie ihre Angestellten 8 Stunden oder eben weniger arbeiten lassen.

Fazit

An der Einhaltung des Arbeitszeitgesetzes führt auch für Gründer kein Weg vorbei. Vermeintliche Hintertüren des Gesetzes auszunutzen, birgt erhebliche Gefahren mit empfindlichen Folgen für Unternehmen und Verantwortliche. Es gibt jedoch auch innerhalb der Grenzen legitime Möglichkeiten, die Arbeitszeit für Mitarbeiter flexibler zu gestalten und ihre Motivation und den Enthusiasmus für das Unternehmen zu unterstützen. Und nicht zuletzt besteht Aussicht darauf, dass das Arbeitszeitgesetz in absehbarer Zukunft auch den Gegebenheiten des digitalen Zeitalters angepasst wird.

Die Autorin Franziska Hasselbach ist Rechtsanwältin bei der auf Arbeitsrecht spezialisierten Kanzlei Hasselbach in Köln, Frankfurt und Bonn.

Privatvermögen schützen

Was bedeutet Inhaber-Haftung, und in welchem Ausmaß kommt sie in der Praxis zum Tragen? Und wie können Sie Ihr Privatvermögen als Unternehmer trotz gesetzlicher Haftung bestmöglich schützen? Hier finden Sie die Antworten.

Persönliche Haftung bedeutet, dass der Unternehmer mit seinem gesamten Privatvermögen für alle seine geschäftlichen Entscheidungen haftet. Zum Privatvermögen gehören nicht nur angespartes Geld, Autos, Wertpapiere, private wie geschäftliche Ausstattung und sonstige bewegliche Gegenstände, sondern auch Immobilien, die auf seinen Namen im Grundbuch eingetragen sind, ebenso wie Forderungen gegen Dritte, Anwartschaften und sonstige geldwerte Rechtspositionen. In alle diese Vermögenswerte dürfen Gläubiger vollstrecken, wenn sie einen rechtskräftigen Titel, also im Regelfall ein rechtskräftiges Urteil gegen den Unternehmer vor Gericht erstritten haben. Die persönliche Haftung bedeutet daher eine erhebliche Bedrohung für den Unternehmer und seine Angehörigen.

Wer haftet, wer nicht?

Die Haftung mit dem Privatvermögen trifft kraft Gesetzes jede Privatperson und jeden Geschäftsmann, wenn derjenige nicht durch gesetzliche Bestimmungen im Rahmen einer Gesellschaft geschützt ist, eine eintrittspflichtige Versicherung abgeschlossen hat oder im Einzelfall mit seinen Kunden oder Gläubigern eine wirksame Regelung zur Haftungsbeschränkung oder zum Haftungsausschluss getroffen hat. Gesellschaftsrechtsformen, die das Privatvermögen der Inhaber explizit schützen, sind die GmbH, die Unternehmergesellschaft (haftungsbeschränkt) sowie die Aktiengesellschaft (AG).

Wird keine dieser Gesellschaftsrechtsformen gegründet, tritt der Unternehmer als Einzelunternehmer oder Einzelanbieter am Markt auf. Haben sich mindestens zwei Personen zusammengeschlossen, die ihre Waren oder Dienstleistungen gemeinsam anbieten, liegt eine Gesellschaft des bürgerlichen Rechts (GbR) in Sinne der §§ 705 ff Bürgerliches Gesetzbuch (BGB) vor.

Typische Gesellschaften des bürgerlichen Rechts sind Zusammenschlüsse von Freiberuflern wie Ärzten, Anwälten, Übersetzern, aber auch Beratern aller Art oder von sonstigen Anbietern. Ist Zweck der Gesellschaft der Betrieb eines Handelsgewerbes unter einer gemeinsamen Firma, so liegt eine offene Handelsgesellschaft (oHG) in Sinne der §§ 105 ff. Handelsgesetzbuch (HGB) vor, die im Handelsregister einzutragen ist. Auf die oHG findet, soweit im Handelsgesetzbuch keine Spezialregelungen enthalten sind, ersatzweise das Recht der Gesellschaft des bürgerlichen Rechts Anwendung.

Einkaufen mit Köpfchen

Was ist beim Wareneinkauf zu beachten? Welche Geschäftsbedingungen des Lieferanten müssen Sie akzeptieren? Was sollte im Einkaufsvertrag auf jeden Fall geregelt sein?

Professioneller Einkauf

Der Einkauf qualitativ sehr hochwertiger Ware zum günstigen Einkaufspreis entscheidet oft über den wirtschaftlichen Erfolg des Unternehmens. Dabei kommt es nicht nur auf die Warenbeschaffenheit selbst an, sondern auch auf die Rahmenbedingungen, die dem Einkauf zugrunde gelegt werden. Der Einkauf kann mündlich oder schriftlich erfolgen. Im Handel ist Schriftform sinnvoll, da beide Seiten die Belege für ihre Buchhaltung und die Abführung von Steuern brauchen.

Rahmenliefervertrag

Nimmt der einkaufende Unternehmer regelmäßig größere Mengen von Waren bei einem bestimmten Hersteller, Großhändler oder Lieferanten ab, verfügt er über eine stärkere Position im Markt und kann den Abschluss eines Rahmenliefervertrages vorschlagen. Ein solcher individuell verhandelter Rahmenliefervertrag legt alle wichtigen Themen fest und sichert die regelmäßige fristgerechte Belieferung des einkaufenden Unternehmens umfassend ab, da viele zusätzliche Themen aufgenommen werden können, die von großer praktischer Bedeutung sein können. Der Rahmenvertrag gilt dann dauerhaft für die Geschäftsbeziehung.

Produktbeschaffenheit und Pflichtenheft

Bezüglich komplexer Produkte ist die Vereinbarung aller Beschaffenheitsmerkmale sehr wichtig, damit die Ware auch genau den Anforderungen entspricht, die man als Einkäufer für den eigenen Weiterverkauf benötigt. Sorgfältige Produktbeschreibungen werden als „Pflichtenhefte“ bezeichnet. Diese sind sehr zu empfehlen, um spätere Enttäuschungen und Auseinandersetzungen zu vermeiden. Empfehlenswert ist auch die zusätzliche Klarstellung, dass die Ware allen in Deutschland zum Zeitpunkt der Auslieferung geltenden einschlägigen nationalen und EU-rechtlichen Rechtsnormen zu entsprechen hat.

Gewährleistung und Haftung

Wichtig ist es, dass für die Gewährleistung die gesetzlichen Regeln gelten, und der Hersteller, Lieferant oder Großhändler diese nicht wesentlich einschränkt. Viele Hersteller versuchen, die Gewährleistungsfrist auf ein Jahr ab Warenauslieferung zu beschränken, was über allgemeine Geschäftsbedingungen im Verhältnis zu Unternehmern als Einkäufern zulässig ist. Hier lohnt es sich zu verhandeln, denn günstiger ist es für den Einkäufer, wenn die Gewährleistungsfrist von den gesetzlich vorgesehenen zwei Jahren bestehen bleibt oder sogar auf drei Jahre verlängert wird, was zulässig ist. Insgesamt empfiehlt sich beim regelmäßigen Bezug größerer Warenmengen ein sehr gut verhandelter individueller Rahmenliefervertrag, um für den Einkäufer ungünstige Verkaufsbedingungen des Herstellers, Lieferanten oder Großhändlers wegzuverhandeln.

Für eine Handvoll Euro

Wenn Streitigkeiten mit Geschäftspartnern oder Kunden drohen, bietet die Mediation eine sinnvolle und günstige Alternative zum teuren Rechtsstreit.

Wenn man Gründer fragt, worauf sie besonders stolz sind, dann sprechen sie vielleicht über den ersten großen Auftrag, über die reibungslose Finanzierung durch die Bank oder sie erzählen von der super Stimmung im Gründer-Team. A. Meier und H. Habermehl (Namen von der Redaktion geändert), seit Juli 2010 Inhaber einer eigenen Firma, verweisen hingegen auf einen Passus in ihrem Gesellschaftervertrag. Auf diesen Passus sind sie stolz, denn er beugt vor, falls die beiden Geschäftsführer und Gesellschafter sich einmal nicht mehr so gut verstehen.

Wenn sie sich einmal nicht einigen können oder gar Streit entsteht. Dann, so steht in dem Papier, werde man keinesfalls direkt vor den Kadi ziehen, sondern erst einmal einen unparteiischen Dritten, einen sogenannten Mediator, zu Rate ziehen.„Wir halten beide 50 Prozent der Gesellschafteranteile, da kann es nun einmal zu Patt-Situationen kommen“, erklärt Meier. Und weil solche Situationen der Firma bzw. der Unternehmung nicht schaden sollen, musste das Gründerduo eine Lösung finden – die Mediation.

Killerfaktor Dauerstreit

Bei der Mediation handelt es sich um ein alternatives Konfliktlösungsverfahren, das auf vermittelnden Gesprächen basiert. So soll etwa der Gang vor den Kadi und die damit verbundenen negativen Begleiterscheinungen abgewendet werden. Zumal Rechtsstreitigkeiten in der Regel lange, oft zu lange dauern. Denn während die Streithähne ihre Energie vor Gericht verpulvern, kocht das Unternehmen auf Sparflamme, wichtige Entscheidungen unterbleiben. Außerdem zerrt ein Prozess derart an den Nerven der Beteiligten, dass das angeknackste Verhältnis zwischen den Streithähnen am Ende meist ganz zerrüttet ist. Auch das zieht negative Konsequenzen für die Firma nach sich, etwa wenn sich ein einst funktionierendes Geschäftsführerduo trennt oder ein wichtiger Geschäftspartner abspringt. Zu dem wirtschaftlichen Schaden kommt hinzu, dass der Ruf ruiniert wird. Am Ende wenden sich Kunden und Mitarbeiter ab. Wenn es richtig schlecht läuft, kann die Firma nach dem Prozess einpacken.

Dieses Risiko können Unternehmen mit Hilfe der Mediation vermeiden. Schließlich geht es hierbei – anders als beim Gerichtsverfahren – nicht darum, um jeden Preis Recht zu bekommen, sondern ganz im Gegenteil darum, zu kooperieren. „Es ist wie mit den Kindern und der Orange“, erklärt Volker Schlehe, Leiter des IHK-MediationsZentrums München die Arbeitsweise: Wenn sich zwei Kinder um eine Orange streiten, würde ein Richter jedem Kind die Hälfte der Frucht zuteilen. Der Mediator aber fragt, was die Kinder mit der Orange machen wollen. „Und dann kommt vielleicht heraus, dass ein Kind den Saft will und das andere die Schale.“

Der Allianz Unternehmensschutz erweitert sein Angebot

Schadensersatz, Einbruch oder Brand – Unternehmen sichern vieles gegen existentielle Risiken ab. Aber was ist, wenn man sich mit Lieferanten oder Kunden mal nicht einig ist? Der Unternehmensschutz bietet auch Absicherung bei Rechtsstreitigkeiten.

Mit dem Unternehmensschutz der Allianz schützen sich kleine und mittlere Betriebe bis 5 Millionen Euro Umsatz bzw. bis zu 10 Millionen Euro Versicherungssumme gegen zahlreiche typische Geschäftsrisiken ab. Vier Produktlinien bieten dabei für jeden die passende Absicherung mit unterschiedlichen Leistungs- und Preisniveaus – von der Basis-Deckung bis hin zum Premium-Produkt.

Haus und Hof mit Hab und Gut richtig absichern

Nach der Neueinführung der Betriebs- und Berufshaftpflicht- im Jahr 2022 sowie der Inhaltsversicherung folgte 2023 die Firmen Immobilienversicherung, welche sich durch zahlreiche neue Einschlüsse und Deckungserweiterungen sowie reduzierte Selbstbehalte auszeichnet. Wie bei der Haftpflicht- und Inhaltsversicherung ist bei ihr auch grobe Fahrlässigkeit mit abgesichert. Weiterhin setzt die Firmen Immobilienversicherung mit einem neuen Umwelt- und Nachhaltigkeitsbaustein echte Maßstäbe. So gibt es zum Beispiel eine echte Allgefahrendeckung für Anlagen zur nachhaltigen Energiegewinnung und -versorgung. Darunter fallen Klein-Windkraftanlagen, Ladestationen für Elektrofahrzeuge oder Vorrichtungen zur Regenwassernutzung, die im Versicherungsumfang automatisch bis 25.000 EUR enthalten sind. Zusätzlich können Photovoltaikanlagen entsprechend Ihrer Leistung mitversichert werden. Darüber hinaus erhalten Unternehmen im Schadenfall zusätzlich zur vertraglich vereinbarten Schadenzahlung bis zu 25.000 Euro an Mehrleistungen, wenn zum Beispiel bei einem Heizungstausch eine herkömmliche Ölheizung gegen eine Wärmepumpe ersetzt wird oder bei einer Reparatur die Außendämmung erneuert wird. Ebenso können behinderten- und altersgerechte Umbauten im Gebäude oder in den einzelnen Wohneinheiten durch die Zusatzleistungen des Umwelt- und Nachhaltigkeitsbausteins vorgenommen werden.

Recht haben ist nicht Recht bekommen

Auch wenn man selbst eigentlich kein „Streithansel“ ist: Sind Kund:innen unzufrieden oder fühlen sich Mitarbeiter:innen ungerecht behandelt, hat man schnell eine Klage am Hals. Oder man selbst ist mit den Leistungen eines Lieferanten unzufrieden und möchte sich dagegen wehren und sein Recht durchsetzen. Egal worum es geht – immer sind Rechtsstreitigkeiten vor allem mit Unsicherheiten über ihren Ausgang verbunden – und guter Rat ist sowieso teuer.

Mit der jetzt neu aufgelegten Allianz Firmen-Rechtsschutzversicherung schützen sich Unternehmen vor hohen Kosten bei Rechtsstreitigkeiten und erhalten in ihren Angelegenheiten fundierte juristische Beratung. Denn wie die übrigen Unternehmensschutzprodukte steht die Allianz Firmen-Rechtsschutzversicherung für umfangreiche Leistungen und Services. Zum Beispiel werden im Falle von fünf Jahren Schadenfreiheit in den Produktlinien Komfort und Premium auch bei nicht versicherten oder nicht versicherbaren Fällen einmalig bis zu 1000 Euro übernommen. Oder die Unternehmen können sich im Rahmen einer telefonischen Erstberatung immer über ihre Chancen und Rechte ausführlich informieren – auch bei nicht versicherten Angelegenheiten. In einem versicherten Fall können die Parteien jederzeit zur Schlichtung eine Mediation in Anspruch nehmen und versuchen, ihren Streit außergerichtlich zu lösen. Die Allianz deckt Arbeits-, Vertrags- und Sachenrecht sowie Wohnungs- und Grundstücksrecht und damit wichtige Rechtsgebiete im Tagesgeschäft ab. In der Produktlinie Premium ist ab sofort sogar die Abwehr von Schadenersatzansprüchen um Wettbewerbs- und Markenrechte sowie (gerichtliche) Auseinandersetzungen um Urheberrechte bis 10.000 EUR abgesichert.

Die neue Rechtsschutzversicherung für Firmen komplettiert den Allianz Unternehmensschutz und fügt sich dabei nahtlos in das bewährte Konzept ein. Das einfache Vier-Linienkonzept mit passenden Bausteinen bietet Absicherung nach Maß, die Produkte sind einfach, wettbewerbsfähig und rasch abschließbar. Und kleine und mittlere Firmen können sich sicher und rundum geschützt fühlen – jetzt erst recht! Starker Schutz für starke Unternehmen.

Weitere Infos finden Sie hier

Workation: Rechte und Pflichten

Wer Mobile Working im Ausland plant, muss einiges beachten. Denn der Megatrend Workation birgt einige Tücken – vor allem in puncto Steuern. Steuerrechtler Prof. Dr. Christoph Juhn klärt auf.

Wehende Palmen, weißer Strand, kristallklares Wasser und blauer Himmel, so weit das Auge reicht – an solch paradiesischen Sehnsuchtsorten steigt sogar im grauen Arbeitsalltag der Gute-Laune-Faktor. Also auf die Koffer, fertig, los? Nicht so schnell! Wer das Büro gegen den Beach tauschen möchte, muss einiges beachten. Denn der Megatrend Workation kann einige Tücken bergen – vor allem in puncto Steuern.

Einfach mal weg

Arbeiten, wo andere Urlaub machen? Dank digitaler Vernetzung und zunehmend flexibler Arbeitsmodelle wird Workation immer beliebter – und das selbst in wirtschaftlich volatilen Zeiten. Wie eine aktuelle PwC-Studie zeigt, erwarten viele Beschäftigte mittlerweile von ihren Arbeitgebenden, dass sie es ihnen gestatten, ihre Tätigkeit mobil im Ausland zu verrichten. Dabei sind längst nicht nur Jüngere Workation-affin. Mehr als die Hälfte der Befragten (57 Prozent) gibt an, dass ein vorhandenes Workation-Angebot ein wichtiges Kriterium bei der Jobwahl sei. Beinahe jeder Dritte (30 Prozent) würde sogar ein Stellenangebot ausschlagen, sollte die Firma keine Remote-Work-Optionen im Ausland bieten. Bei den 18- bis 29-Jährigen steigt die Zahl auf 45 Prozent. Entsprechend wichtig ist es, sich möglichst umfassend mit Workation zu befassen und das Thema transparent zu kommunizieren.

Nicht alles ist überall möglich

Wollen arbeitswütige Sommerfrischler*innen ihren Job im Anschluss an den zweiwöchigen Mittelmeertrip im Strandhotel ausüben, bedarf es zunächst der Zustimmung des Arbeitgebenden. Während Mitarbeitende zwar grundsätzlich keinen Anspruch auf Workation haben, existieren in zahlreichen Firmen bereits standardisierte Prozesse und Guidelines, über die etwa die Personalabteilung Auskunft geben kann. Allerdings zeigt die bereits erwähnte PwC-Studie auch, dass in Unternehmen, die mobiles Arbeiten am Ferienort anbieten, nur eine knappe Mehrheit der Angestellten (52 Prozent) den festgelegten Antragsprozess kennt. Etwa ein Viertel (28 Prozent) weiß zwar, dass es einen Prozess gibt, kennt aber nicht die genauen Schritte, die zum Arbeiten vom Büro an den Strand führen. Und fast jede(r) fünfte Arbeitnehmende (19 Prozent) weiß nicht einmal, ob es überhaupt einen festgelegten Antragsprozess gibt. Dadurch ergibt sich sowohl für Unternehmen als auch für Beschäftigte eine Reihe von Risken. Diese lassen sich jedoch leicht managen – insbesondere, wenn sich beide Parteien neben Arbeits-, Aufenthalts- und Sozialversicherungsfragen auch mit steuerrechtlichen Aspekten auseinandersetzen.

Wo soll’s denn hingehen?

Für Arbeitgebende spielt vor allem der Ort des „Arbeitsurlaubs“ eine entscheidende Rolle. Nicht für jedes Unternehmen kommt Mobile Working am Urlaubsort in einem der weltweit 195 Länder infrage. Anders als bei normalen Dienstreisen beschränken zahlreiche Firmen die Workation-Destination auf die Europäische Union oder Mitglieder des Europäischen Wirtschaftsraums. Der Grund: Aufenthalte in sogenannten Drittstaaten benötigen häufig eine Aufenthaltsgenehmigung. Zwar existieren in einigen Ländern Workation- oder Remote-Work-Visa, allerdings ist die Antragsstellung für einen Aufenthaltstitel beziehungsweise eine Arbeitserlaubnis nicht nur langwierig, sondern oft auch mit Extrakosten verbunden. Innerhalb der EU genießen alle Bürger*innen hingegen eine Niederlassungsfreiheit, wodurch sie in jedem der 27 Mitgliedstaaten sesshaft werden und arbeiten können. Das macht den Prozess sowohl für die verantwortliche Personalabteilung als auch für die „Workationeers“ insgesamt einfacher.

In der Regel reicht hier eine Anmeldung beim Ausländeramt beziehungsweise bei der Gemeinde sowie eine A1-Bescheinigung, die Angestellte in ihren Arbeitsferien immer mit sich führen sollten. Denn mit Letzterem weisen sie nach, dass sie während ihrer Workaway-Tätigkeit über ihr Heimatland sozialversichert sind, und müssen keine doppelten Sozialversicherungsbeiträge zahlen. Ausnahmen bestätigen allerdings auch in der Bürokratie die Regel. So verlangt beispielsweise Belgiens Arbeitnehmerentsendegesetz eine sogenannte LIMOSA-Meldung für alle, die hier temporär arbeiten. Das Online-System erfasst detaillierte Informationen über den Arbeitnehmenden, den Arbeitgebenden, die Art der Tätigkeit und die Dauer des Aufenthaltes. Ziel ist es vor allem, Schwarzarbeit zu verhindern und den sozialen Schutz der entsandten Beschäftigten zu gewährleisten, was mit der ordnungsgemäßen Anwendung des belgischen Arbeits- und Sozialrechts einhergeht.

Andere Länder, andere Regeln

Grundsätzlich fallen Bundesbürger*innen, die nur vorübergehend mobil in der Welt arbeiten, unter das deutsche Arbeitsrecht. Entsprechend müssen sich Arbeitnehmende auch bei zirka vier Wochen Meeresblick und Schirmchendrinks an Vorschriften etwa bezüglich der sicheren Ausstattung des Arbeitsplatzes in einem Co-Working-Space oder der täglich zulässigen Arbeitszeiten richten. Mit einer Ausnahme: Ist eine ausländische Bestimmung günstiger für Arbeitnehmende, gilt mit dem sogenannten Günstigkeitsprinzip immer die für den Workationeer vorteilhaftere Vorschrift. Entsprechend kritisch sollten Unternehmen und Mitarbeitende hier nicht nur im Einzelfall prüfen, ob und unter welchen Umständen ausländisches Arbeitsrecht greift. Die wichtigsten Punkte sollten in einer Zusatzvereinbarung festgehalten werden.

Die Zeit und die Steuern