Aktuelle Events

5 Tipps gegen die Stolperfalle Scheinselbständigkeit

Empfehlungen zum Schutz gegen Scheinselbständigkeit

Autor: Christa WeidnerOb ein Selbständiger als Scheinselbständiger gilt, lässt sich oft nur schwer erkennen. Damit Sie das als Unternehmer nicht teuer zu stehen kommt, zeigen wir Ihnen, wie Sie sich bestmöglich schützen.

Wie sieht ein Deutschland ohne Selbständige aus? Uns würden Flexibilität und Kreativität fehlen. Die Option, als Selbständiger eigenverantwortlich zu arbeiten, gäbe es nicht mehr. Selbstbestimmtes und eigenverantwortliches Handeln und Arbeiten sind wichtig. Die Risiken der Selbständigkeit werden in Kauf genommen, da die Chancen, die sich bieten, wichtiger sind. Doch, wer als Selbständiger Dienstleistungen anbietet und seine Arbeitszeit verkauft, läuft Gefahr, von der Rentenversicherung als scheinselbständig eingestuft zu werden.

Glaubt man, sich durch mehrere Auftraggeber davor schützen zu können, unterliegt einem Irrglauben. Jedes einzelne Vertragsverhältnis wird geprüft auf Weisungsgebundenheit, der Möglichkeit den Arbeitsort und die Arbeitszeiten frei auszuwählen und die Möglichkeit, eigene Mitarbeiter einzusetzen, um als Selbständige Tätigkeit eingestuft zu werden.

Im Prinzip kann jedes Auftragsverhältnis für Dienstleistungen bei der Überprüfung durchfallen. Deshalb ist es möglich, zum gleichen Zeitpunkt selbständig und scheinselbständig zu sein. In den Fällen, die ich in meinem Buch „Freelance IT“ beschreibe, handelt es sich um IT-Trainer, die nur wenige Tage eingesetzt waren. Sie haben Trainings für meine Kunden durchgeführt. Dazu haben wir Zeit und Ort vereinbart. Schließlich müssen Teilnehmer und Trainer zum gleichen Zeitpunkt am gleichen Ort sein. Sonst kann das Training nicht stattfinden. Das war für die Rentenversicherung eine Weisung. Es folgten weitere absurde Argumente, die eines deutlich machen: die Rentenversicherung ist verzweifelt auf der Suche nach Beitragszahlern.

Nicht selten bedroht das Urteil Scheinselbständigkeit die Existenz der Betroffenen. Und aus diesem Grunde sollte jeder Selbständige wissen, wie die Rentenversicherung tickt. Der Selbständige hat es selbst in der Hand, sich vor diesem Risiko zu schützen. Tatenlos zusehen und warten, bis das Damoklesschwert trifft, entspricht sicherlich nicht der Mentalität der Selbständigen, welche die Verantwortung für das eigene Handeln und Tun übernehmen. Hierbei ist es wichtig, den Auftraggeber einzubinden, um dessen Unterstützung und Verständnis zu gewinnen.

Fünf Empfehlungen sollten helfen, sich vor der Scheinselbständigkeit zu schützen. Sie sind keine Garantie, aber verbessern die Chancen bei einem möglichen Statusfeststellungsverfahren als Selbständig eingestuft zu werden, ungemein.

5 Empfehlungen zum Schutz vor Scheinselbständigkeit

1. Statusfeststellungsverfahren

Nein Danke! Auch wenn Steuerberater und Anwälte ihren Mandaten empfehlen, ein Statusfeststellungsverfahren durchzuführen, raten viele Stimmen mittlerweile davon ab. Die Rentenversicherung geht davon aus, dass sowieso nur diejenigen Anträge stellen, welche Gründe haben, sich vor der Scheinselbständigkeit zu fürchten. Das Ergebnis des Statusfeststellungsverfahrens hat schon viele überrascht, leider selten in angenehmer Art und Weise.

2. Bewerben ist nicht gleich Akquise

Gerade im IT-Umfeld bewerben sich Externe auf Anzeigen von Agenturen. Das ist keine Akquise, bei der wir den Bedarf beim Kunden direkt erörtern und unsere Leistung unabhängig vom konkreten Bedarf anbieten. Die vorherrschende Praxis erinnert allzu stark an die für Arbeitnehmer typischen Bewerbungsverfahren. Die Werbetrommel zu rühren und Vertrieb sollten zum Alltag von Selbständigen gehören. Wenn Sie das nicht wollen oder können, dann gibt es immer noch die Möglichkeit, jemanden zu engagieren, der das für den Selbständigen tun kann.

3. Raus aus der Stundenfalle

Seine Arbeitsleistung in Form von Stunden oder Tagen zu verkaufen hat hohe Ähnlichkeit zum Angestelltendasein und bedeutet eine natürliche Begrenzung. Das sieht die Rentenversicherung gar nicht gerne. Muss das wirklich sein? In der IT-Branche werden diese Dienstleistungen von Agenturen gebenchmarked, also verglichen. Gekauft wird der, der am billigsten ist. Ausgeblendet wird dabei, dass das Arbeitsergebnis einer Stunde sehr unterschiedlich sein kann. Also raus aus dieser Falle der Vergleichbarkeit und gleichzeitig der Rentenversicherung ein Argument nehmen.

4. Seien Sie die Lösung, nicht das Problem

Ein Selbständiger ist oft genug auch Einzelkämpfer. Da ist es verlockend, vor Ort beim Kunden, als Teil des Teams tätig zu werden. Es ist nur auf Zeit. Außerdem bietet es Möglichkeiten, Kontakte zu knüpfen und sich ein Netzwerk zu schaffen – für Folgeaufträge. Doch oft genug, wird der Externe so auch zum Teil des Problems. Dabei sollte er doch die Lösung sein. Professionelle Distanz hilft dabei, Verbindungen und Zusammenhänge zu erkennen. Distanz ist ein wichtiger Faktor, um kreative und unkonventionelle Lösungen zu finden. Lässt sich der Selbständige auf diese Nähe ein, bietet er der Rentenversicherung ein Argument. Denn es fehlt ein weiterer Unterschied zum rentenversicherungspflichtigen Angestellten.

5. Be an Expert

Damit potenzielle Kunden davon erfahren, was der Selbständige Gutes tun kann, sind Veröffentlichungen nötig. Es können Bücher veröffentlicht werden, Fachartikel oder Vorträge auf Fachtagungen gehalten werden. Der Selbständige tritt als Experte in Erscheinung und wird vom Markt und seinen potenziellen Kunden wahrgenommen. Er wird gefunden. Dies wird sich auch in seinem wirtschaftlichen Erfolg widerspiegeln.

Was Sie sonst noch tun können

Auch, wer für sich selbst nichts ändern möchte, kann etwas tun: Schreiben Sie Ihre Berufs- und Interessenverbände an und fordern Sie deren Unterstützung. Oder unterstützen Sie die Verbände, die für Rechtssicherheit kämpfen, z.B. der VGSD.e.V. Die Wirtschaft braucht Rechtssicherheit, damit wir uns gemeinsam auf den Fortschritt und die Zukunft konzentrieren können.

Ein Experten-Interview zum Thema mit Dr. Andreas Lutz vom VGSD e.V. lesen Sie hier

Die Autorin Christa Weidner ist IT-Trainerin und Coach

Diese Artikel könnten Sie auch interessieren:

Non-Disclosure Agreement: Wenn‘s geheim sein und bleiben muss

Recht für Gründer*innen: Fünf wichtige Fragen und Antworten zu Geheimhaltungsvereinbarungen, auch Non-Disclosure Agreements (NDAs) genannt.

Geheimhaltungsvereinbarungen, auch bekannt als Non-Disclosure Agreements, dienen dazu, vertrauliche Informationen zu schützen, die zwischen Geschäftspartner*innen ausgetauscht werden. Wie wertvoll eine Geheimhaltungsvereinbarung für die Parteien wirklich ist, kommt allerdings stark auf die Ausführung an – der Teufel steckt auch hier im Detail. Denn Geheimhaltungsvereinbarungen sind meist nur ein Nebenschauplatz bei Verhandlungen größerer Projekte, bisweilen geraten sie in den Hintergrund. Da ist die Versuchung groß, eine Standardvorlage aus dem Internet, aus einem früheren Projekt oder von der Konkurrenz zu übernehmen – fertig ist das NDA.

Was auf den ersten Blick wie eine schnelle, kostensparende Lösung aussieht, kann allerdings im Streitfall erhebliche Probleme verursachen. Denn ist das NDA nicht auf die Situation der Vertragsparteien zugeschnitten, fehlen häufig entscheidende Details. Zumindest diese fünf Fragen sollten sich Unternehmer*innen vor dem Abschluss einer Geheimhaltungsvereinbarung stellen.

1. Wer sind die richtigen Vertragsparteien?

Oft läuft es in der Praxis so: Vertragspartei A sendet ihr NDA-Muster als „Lückentext“ an Partei B. Diese trägt ihren Unternehmensnamen und Firmensitz selbst ein. Ist der Vertragspartner Teil einer Konzernstruktur, wird häufig die Muttergesellschaft genannt. Abgeschlossen wird der Vertrag dann zwischen A und der Konzernmutter B. Legt A der Tochtergesellschaft B, mit der sie die Geschäfte macht, wichtige Informationen offen, ist dies von der geschlossenen Geheimhaltungsvereinbarung nicht gedeckt. Im Streitfall folgt das böse Erwachen für Partei A: Obwohl Tochtergesellschaft B alle Verhandlungen geführt hat, die Firmennamen von Mutter- und Tochtergesellschaft B ähnlich klingen, beide vielleicht sogar denselben Firmensitz haben, ist der Vertrag mit der „falschen“ Gesellschaft geschlossen worden und somit nutzlos. Die offengelegten Informationen sind im Zweifel nicht geschützt.

Teilweise sehen NDA-Muster vor, dass auch verbundene Unternehmen von der Vereinbarung umfasst sind. Dann muss vorab geklärt werden, ob die unterzeichnende Gesellschaft die relevanten Gesellschaften wirksam vertritt. Sonst kann es sein, dass die verbundenen Gesellschaften zwar geschützt, nicht aber selbst zur Verschwiegenheit verpflichtet sind.

Komplexer wird es, wenn weitere Unternehmen beteiligt sind. Ein Beispiel: Partei A, B und C schließen der Einfachheit halber für ein gemeinsames Projekt ein mehrseitiges NDA. Im Grundsatz spricht nichts dagegen, solange genau geregelt ist, welche Partei welche Informationen inwieweit geheim halten muss. Doch gerade, wenn ein zweiseitiges NDA-Muster nur marginal auf diese Situation angepasst wird, fehlen häufig Regelungen, welche Informationen in welcher Beziehung ausgetauscht werden dürfen.

Ein Beispiel: A legt gegenüber B Informationen offen, B muss diese geheim halten. Tauscht B die Informationen mit C aus, ist nicht klar, ob B damit nicht bereits gegen das NDA verstößt und ob C diese Informationen dann überhaupt vertraulich behandeln muss.

2. Welche Informationen sollen geschützt werden?

Geschäftsgeheimnisse sind regelmäßig bereits nach dem Geschäftsgeheimnisgesetz (GeschGehG) geschützt. Voraussetzung ist allerdings ein „Geheimnis“ im Sinne des Gesetzes und dass das Unternehmen Maßnahmen zu dessen Geheimhaltung ergreift. Ratsam ist es daher, sensible Informationen durch entsprechende NDAs abzusichern. Aus dem NDA sollte sich zunächst klar ergeben, ob die Geheimhaltungsvereinbarung die Informationen beider Parteien schützt oder nur eine Partei einseitig zur Geheimhaltung verpflichtet ist.

Dann ist genau festzulegen, welche Informationen geschützt werden sollen – etwa nur bestimmte technische Details oder auch kaufmännische Themen. Soll die Zusammenarbeit selbst vertraulich behandelt werden? Oder soll sie beispielsweise zu Werbezwecken offengelegt werden können? Je konkreter der Umfang der vertraulichen Informationen im NDA definiert ist, umso weniger Anlass für Konflikte gibt es später. Eine sehr konkrete Geheimhaltungsvereinbarung lässt sich in den meisten Fällen nicht automatisch auf andere Projekte übertragen und hilft bei einem Folgeprojekt im Zweifel also wenig.

3. Wie werden Informationen geschützt?

Bei besonders sensiblen Informationen lohnt es sich, zu regeln, welche Personen im Unternehmen davon wissen dürfen und die interne Weitergabe auf Personen mit Need-to-know für die Durchführung des Projekts zu beschränken.

Bevor eine Geheimhaltungsvereinbarung unterzeichnet wird, die die Anfertigung von Kopien und Backups verbietet, sollte geprüft werden, ob technisch überhaupt gewährleistet werden kann, dass keine automatischen Backups auf irgendeinem Server schlummern.

Auch die Laufzeit einer Geheimhaltungsvereinbarung ist oft formularmäßig vorgegeben und nicht an den Einzelfall angepasst. Sollen die Details nach erfolgreicher Durchführung eines Projekts veröffentlicht werden? Oder sind die Informationen derart sensibel, dass sie niemals weitergegeben werden sollen? Zu kurze Fristen, die unabhängig von der tatsächlichen Dauer eines Projekts vereinbart werden, sind gegebenenfalls riskant.

4. Wie schützt man sich für den Fall von Verstößen gegen das NDA?

Vertragsstrafen dienen dazu, Verstöße gegen Geheimhaltungsvereinbarungen zu ahnden – auch ohne, dass ein konkreter Schaden dargelegt werden muss. Wird die Aufnahme einer Vertragsstrafe in das NDA verabsäumt, bleibt nur der Nachweis eines tatsächlichen Schadens, der in der Praxis regelmäßig schwierig bis unmöglich zu erbringen ist.

Geheimhaltungsvereinbarungen sind in den meisten Fällen nach dem Recht über Allgemeine Geschäftsbedingungen (AGB) zu bewerten. In diesen Grenzen muss sich das NDA bewegen und darf im Einzelfall nicht unangemessen sein. Für die Partei, die das NDA-Muster bereitgestellt hat, gelten hier strenge Regeln: Ist beispielsweise in einer beidseitigen Geheimhaltungsvereinbarung eine unangemessen hohe Vertragsstrafe vorgesehen, muss der/die Vertragspartner*in diese im Zweifel nicht zahlen – das Unternehmen, von dem das NDAMuster kam, bei einem eigenen Verstoß allerdings schon.

5. Passen die Schlussbestimmungen?

Schlussbestimmungen – insbesondere zu Gerichtsstand und anwendbarem Recht – werden in Verträgen gerne übersehen. Sie spielen aber auch in Geheimhaltungsvereinbarungen eine nicht unwesentliche Rolle. Sieht das NDA-Muster einen Gerichtsstand am Sitz einer Vertragspartei vor oder regelt hierzu gar nichts, hat die Partei, die eine Verletzung der Vereinbarung rügt, nur die Wahl, einen öffentlichen Rechtsstreit zu führen oder dem Verstoß gar nicht nachzugehen.

Bei internationalen Vertragsbeziehungen kommt hinzu, dass eine Entscheidung auch durchsetzbar sein muss. Hier kann eine Schiedsklausel die sachgerechte Lösung darstellen. Ist nicht die Anwendung deutschen Rechts, sondern eines anderen Landes vereinbart, können die zu beachtenden Punkte ganz anders aussehen. Ob darin ein Nachteil für die Parteien liegt, hängt von den Umständen des Einzelfalls ab.

Fazit

Schweigen muss, wer im NDA zur Verschwiegenheit verpflichtet wurde. Sonst niemand. Die Verschwiegenheitspflicht gilt dabei nur für die Themen, die wirksam als vertraulich erklärt wurden. Dabei ist zu bedenken, dass nicht alle unternehmens- oder projektbezogenen Informationen so schützenswert sind, dass sich viel Aufwand für die Gestaltung einzelner NDAs lohnt. Die Faustregel: je wichtiger die Information, umso wichtiger ist ein guter Vertrag über den Schutz dieser Information.

Kritisch werden die Punkte des NDA erst, wenn ein(e) Vertragspartner*in gegen die Vertraulichkeit verstößt oder ein(e) potenzielle(r) Investor*in prüft, ob die wertvollen Informationen eines Unternehmens auch ausreichend geschützt sind. Beide Szenarien sind denkbar ungünstige Zeitpunkte für die Feststellung, dass wichtige Informationen ungeschützt sind.

Die Autorin Isabelle Hörner ist Rechtsanwältin bei der Kanzlei Menold Bezler in Stuttgart und berät u.a. zum Vertrags-, Handels- und Vertriebsrecht.

Stellenausschreibung – so entgehen Sie der Diskriminierungsfalle

Wer bei der Formulierung einer Stellenausschreibung nicht wirklich gut aufpasst, verstößt schnell gegen das Allgemeine Gleichbehandlungsgesetz (AGG) und muss mit einer Klage wegen Diskriminierung rechnen. Das kann letztlich teuer werden. Hier lesen Sie, worauf es bei einer rechtssicheren Stellenausschreibung ankommt.

Was ist eigentlich das AGG?

Das Allgemeine Gleichbehandlungsgesetz (AGG) ist als Verhinderungsgesetz vor allem von geschlechts- und sexualbezogenen arbeitsrechtlichen Benachteiligungs- und Belästigungsverboten anzusehen. Ziel des AGG ist es Benachteiligungen aus Gründen der Rasse oder wegen der ethnischen Herkunft, des Geschlechts, der Religion oder Weltanschauung, einer Behinderung, des Alters oder der sexuellen Identität zu verhindern bzw. zu beseitigen (vgl. § 1 AGG).

Für wen gilt das AGG?

Kurz: Es gilt für alle Beschäftigten. Konkret verbietet das AGG Benachteiligungen aller Beschäftigten. Dazu gehören gem. § 6 Abs. 1 S. 1 AGG folgende Personengruppen:

- Arbeitnehmer und Arbeitnehmerinnen,

- die zu ihrer Berufsbildung Beschäftigten sowie

- arbeitnehmerähnliche Personen.

- Als Beschäftigte gem. § 6 Abs. 1 S. 2 AGG gelten aber auch Bewerberinnen und Bewerber für ein Beschäftigungsverhältnis.

Was hat das AGG mit einer Stellenausschreibung zu tun?

Leider eine ganze Menge! Im Gerichtsalltag machen die Klagen mit Fällen des Diskriminierungsvorwurfes in Stellenausschreibungen den größten Teil der AGG-Gerichtsverfahren aus.

Wie sensibilisiert sind Sie?

Würden Sie über die nachstehenden Formulierungen stolpern?

„suchen wir einen Verkäufer …“, „suchen wir eine Steuerberaterin …“, „dann sind Sie unser Mann …“, „dann sind Sie der ideale Kandidat“, „Vollzeitstelle“

O.k. Das war einfach. Die Formulierungen sind allesamt nicht geschlechtsneutral! Und ja, das gilt auch für die Vollzeitstelle. Diese Formulierung impliziert nämlich nach Ansicht der Gerichte eine mittelbare Benachteiligung insbesondere von Frauen.

Daher beachten Sie immer: Eignet sich der Arbeitsplatz für Teilzeit, sind Sie verpflichtet, ihn auch als Teilzeitarbeitsplatz auszuschreiben (§ 7 I TzBfG).

Wie sieht es mit den nachstehenden Formulierungen aus? Würde man die in Ihren Stellenanzeigen lesen?

„langjährige Berufserfahrung“, „jung und dynamisch“, „für unser junges Team“, „Sie sind körperlich belastbar …“, „mobil“, „geistig flexibel“, „Muttersprache Deutsch“

Richtig! Diese Formulierungen sind allesamt problematisch.

Worauf sollten Sie also achten?

Achten Sie auf Neutralität! Jede Art von Floskeln kann schnell zum Problem werden.

Die Rechtsprechung befasst sich in Fällen mit fehlerhaften Stellenausschreibungen am häufigsten mit Indizien, die eine Diskriminierung wegen des Alters nahelegen. Hier ist also besondere Vorsicht geboten. Selten liest man heutzutage noch Stellenausschreibungen, die nicht geschlechtsneutral formuliert sind und auch Indizien für Diskriminierungen wegen der Religion und der ethnischen Herkunft sind eher die Ausnahme. Auf Nummer sicher gehen Sie, wenn Sie einfach alles weglassen, was nicht direkt mit der Qualifikation und den gewünschten Eigenschaften des Bewerbers zu tun hat. Sogar bei den gewünschten Eigenschaften sollten Sie sich eher bedeckt halten, weil die Formulierung „jung und dynamisch“ bereits Rückschlüsse auf eine Alterdiskriminierung zulässt.

Welche Fehler sollten Sie unbedingt vermeiden?

- Formulieren Sie immer geschlechtsneutral, also keinen Geschäftsführer sondern mindestens einen Geschäftsführer w/m suchen.

- Bitten Sie um aussagekräftige Bewerbungsunterlagen und nicht um ein Lichtbild.

- Setzen Sie eine für die Position angemessene Berufserfahrung voraus und suchen Sie weder einen Berufsanfänger noch jemanden mit langjähriger Berufserfahrung.

- Erwarten Sie sehr gute Deutschkenntnisse, aber nicht Deutsch als Muttersprache.

- Beschreiben Sie die Tätigkeit spezifisch und nicht die körperlichen bzw. geistigen Anforderungen an den Bewerber.

Wie teuer kann eine Diskriminierung werden?

Dem vermeintlich Diskriminierten kann bis zu drei Bruttomonatsgehälter Schadensersatz zugesprochen werden. Geld, das Sie sicher besser verwenden können. Hinzu kommen hier ja dann auch noch Anwalts- und Gerichtskosten.

Was können Sie tun, wenn Sie verklagt werden?

Ist eine Benachteiligung wegen einer problematischen Formulierung in einer Stellenanzeige zu vermuten, müssen Sie als das ausschreibende Unternehmen nachweisen, dass die betroffene Person nicht tatsächlich benachteiligt worden ist, ihr Geschlecht, ihr Alter oder ihre Religion also bei der Auswahl überhaupt keine Rolle gespielt hat. Hierbei müssen Sie sich gegebenenfalls vom Gericht in die Karten sehen lassen. Sie müssen auf jeden Fall nachweisen können, dass Sie eine sachlich begründete Entscheidung getroffen haben. Ihre Behauptung allein wird dabei allerdings nicht genügen. Haben Sie eine „junge und dynamische“ Person gesucht und einen 45-Jährigen mit entsprechenden Qualifikationen nicht einmal zum Vorstellungsgespräch eingeladen, dürfte es eng werden.

Insidertipp

Lassen Sie sich nicht erwischen! Sie dürfen ja einstellen, wen Sie wollen. Kein Mensch kann und darf Sie zwingen, jemanden einzustellen, den Sie nicht haben möchten. Formulieren Sie Ihre Stellenanzeige demzufolge absolut neutral und sieben Sie im weiteren Verfahren alles aus, was Sie nicht haben wollen. Beabsichtigen Sie eher die Einstellung einer Frau als die eines Mannes, dann laden Sie einfach nur die weiblichen Bewerber ein. Solange Sie in der Stellenanzeige kein Diskriminierungsindiz geliefert haben, ist das völlig unschädlich.

Die Autorin: Elishewa Patterson-Baysal ist Rechtsanwältin und Fachanwältin für Arbeitsrecht bei der MEIDES Rechtsanwaltsgesellschaft mbH. Sie ist zudem Geschäftsführerin der Online-ArbeitsrechtsAkademie.

Endgültiges Aus für die e-Privacy-Verordnung?

Anfang November hat die Bundesregierung einen Entwurf für eine neue ePrivacy-Verordnung in den Rat der Europäischen Union eingebracht. Da sich der Entwurf nicht als konsensfähig erwiesen hat, droht das Aus der Neuregelung.

Ziel der ePrivacy-Verordnung ist die Neuregelung der Nutzung und Bereitstellung elektronischer Kommunikationsdienste. Eine neue ePrivacy-Verordnung hätte erhebliche Auswirkungen auf digitale Geschäftsmodelle. Da sich der Entwurf der Bundesregierung nicht als konsensfähig erwiesen hat, hat das lange Ringen um eine Neuregelung allerdings vorerst kein Ende. Unternehmen sollten sich darauf einstellen, dass die bisherigen Regelungen womöglich noch etliche Jahre gelten werden.

ePrivacy-Verordnung: Neue Regeln für digitale Geschäftsmodelle

Parallel zur Datenschutzgrundverordnung (DSGVO) sollte am 25. Mai 2018 eigentlich eine weitere europäische Verordnung zum Thema Datenschutz in Kraft treten. Die „Verordnung über Privatsphäre und elektronische Kommunikation“ (kurz: ePrivacy-Verordnung) soll die Privatsphäre der Nutzer im Rahmen elektronischer Kommunikation schützen und die veraltete ePrivacy-Richtlinie ablösen. Als Ergänzung der DSGVO soll die ePrivacy-Verordnung unter anderem die Kommunikation über Messengerdienste und E-Mail regeln. Zudem sollen Anrufe und Nachrichten über internetbasiert Kommunikationsdienste gleichermaßen geschützt werden wie Telefonanrufe und SMS.

Für viele Start-ups ist das Thema ePrivacy relevant, weil die Verordnung neben der Werbung mittels elektronischer Nachrichten (E-Mail, SMS, Messenger) auch das Online-Marketing, einschließlich Tracking, neu regeln soll.

Wirtschaftsverbände warnen bereits seit 2017 vor restriktiven Neuregelungen

Die EU-Kommission und das Europäische Parlament haben bereits im Jahr 2017 eigene Entwürfe für eine ePrivacy-Verordnung vorgelegt. Vor allem der Entwurf des Parlaments fiel vergleichsweise nutzer- und datenschutzfreundlich aus und stieß in der Wirtschaft daher auf heftige Kritik. So sah der Entwurf des Parlaments zum Beispiel eine „Do Not Track“-Einstellung als zwingendes Default-Setting für Browser vor.

Neben den großen Technologie- und Telekommunikationskonzernen warnen auch Verlage und die Werbewirtschaft bereits seit Längerem vor derart restriktiven Neuregelungen. Sie befürchten irreparable Schäden für digitale Geschäftsmodelle – unter anderem weil weitere Einschränkungen beim Tracking die Werbefinanzierung im Internet zerstören könnten. Angesichts der erheblichen Kritik aus der Wirtschaft konnten sich die Mitgliedstaaten im Rat der Europäischen Union bislang nicht auf einen eigenen Entwurf einigen. In diesem Rat sitzen die Fachminister der EU-Mitgliedstaaten. Ein (Gegen-)Entwurf des Rats ist aber erforderlich, damit der Rat mit der EU Kommission und dem Europäischen Parlament in das weitere Gesetzgebungsverfahren eintreten kann (sogenanntes Trilog-Verfahren).

Seit Dezember 2017 hat der Rat unter der Führung von Estland, Bulgarien, Österreich, Rumänien, Finnland und Kroatien im Halbjahresturnus jeweils unterschiedliche Entwurfsfassungen veröffentlicht, von denen allerdings keine konsensfähig war. Wechselseitig wurden die Entwürfe von Beobachtern entweder als zu restriktiv für digitale Geschäftsmodelle oder als zu wirtschaftsfreundlich kritisiert.

Aktueller deutscher Kompromissvorschlag scheitert ebenfalls

Angesichts dieser festgefahrenen Situation hatte sich die seit dem 1. Juli 2020 amtierende deutsche Ratspräsidentschaft vorgenommen, mit ihrem Entwurf vom 4. November 2020 endlich einen zustimmungsfähigen Kompromiss zwischen den unterschiedlichen Interessen von Verbraucherschützern und digitaler Wirtschaft zu finden. Etliche Beobachter bezeichneten den deutschen Entwurf im Vorfeld als letzte Chance für eine Einigung.

Mit seinem Vorschlag wich Deutschland von dem eher wirtschaftsfreundlichen Entwurf der kroatischen Präsidentschaft ab und kam den Bedenken der Verbraucherverbände und Daten-schützer entgegen. Vor allem schlug Deutschland vor, das sogenannte berechtigte Interesse als Rechtsgrundlage für Online-Tracking zu Werbezwecken aus dem Entwurf zu streichen. Dies hätte zur Folge gehabt, dass Tracking und Retargeting – also die gezielte werbliche Wiederansprache der Nutzer in den Online-Angeboten Dritter – auch in Zukunft nur mit einer ausdrücklichen Einwilligung der Nutzer möglich gewesen wären. Eine Ausnahme von dieser Grundregel sollte laut Entwurf lediglich für Presseverlage gelten.

Diverse Verbraucherverbände hatten vor dem Treffen der entscheidungsbefugten Arbeits-gruppe für Telekommunikation signalisiert, mit dem deutschen Vorschlag leben zu können. Bei den Vertretern der Werbe-, Verlags- und Technologie-Unternehmen stieß der Entwurf – und insbesondere die Streichung des berechtigten Interesses als Rechtsgrundlage für Tracking zu Werbezwecken – dagegen auf wenig Gegenliebe. Diese Kritik fand in einigen Mitgliedstaaten Gehör. Und so gelang es letztlich auch der deutschen Ratspräsidentschaft nicht, die so gegensätzlichen Interessen miteinander zu versöhnen.

Unternehmen sollten sich auf Fortgeltung der aktuellen Regeln einstellen

Nach dem Scheitern des deutschen Entwurfs liegt der sprichwörtliche Ball ab dem 1. Januar 2021 bei der neuen portugiesischen Ratspräsidentschaft. Dass noch ein Kompromiss zwischen den Mitgliedstaaten erzielt werden kann, erscheint allerdings fraglich. Derzeit ist nicht ersichtlich, warum den Portugiesen gelingen sollte, woran bereits ein gutes Dutzend anderer Länder gescheitert ist. Selbst wenn der Rat unter der portugiesischen Präsidentschaft einen gemeinsamen Entwurf verabschieden sollte, bedarf es zudem viel Fantasie, um sich einen sowohl für das Parlament als auch für den Rat zustimmungsfähigen Gesamtkompromiss auszumalen. Die Zeichen sprechen also eher für ein endgültiges Aus der ePrivacy-Verordnung.

Welche Folgen hätte ein solches Scheitern für digitale Unternehmen?

Ohne Neuregelung würden bis auf Weiteres die aktuellen Bestimmungen der ePrivacy-Richtlinie anwendbar bleiben. Diese sind in Deutschland vor allem im Telemediengesetz (TMG) und im Telekommunikationsgesetz (TKG) umgesetzt. Danach ist das Setzen und Auslesen von Cookies zu Werbezwecken ohnehin nur mit vorheriger Einwilligung der Nutzer zulässig. Dies hat der Bundesgerichtshof vor Kurzem bestätigt. Dasselbe gilt, nach Auffassung der Datenschutzbehörden, auch für den Einsatz bekannter Analysetools wie Google Analytics.

Aus Unternehmenssicht ist das Scheitern der ePrivacy-Verordnung daher nicht nur Anlass zur Freude. Es bestand zumindest die Hoffnung, das vergleichsweise starre aktuelle Regelungskorsett durch einen progressiven Entwurf stärker an die Bedürfnisse der digitalen Wirtschaft anpassen zu können. Diese Hoffnung hat sich nun zerschlagen. Anderseits kann die Werbewirtschaft nach der flächendeckenden Implementierung der bekannten Cookie-Banner mit dem Status quo sicher deutlich besser leben als mit den restriktiven Vorschlägen des Europäischen Parlaments. Insofern bleibt der Trost, dass der Rat der Europäischen Union bis auf Weiteres größeres Unheil verhindert hat.

Der Autor, Dr. Lukas Stelten, ist Rechtsanwalt bei der Wirtschaftskanzlei CMS in Deutschland. Er berät deutsche und internationale Unternehmen zu sämtlichen datenschutzrechtlichen Fragestellungen, einschließlich internationalen Datentransfers, der Verwendung von Beschäftigten- und Sozialdaten sowie der Nutzung von Kundendaten.

EU-U.S. Privacy Shield ist ungültig - und nun?

Aus für Google, Facebook & Co. nach dem EuGH-Urteil „Schrems II“? Welche Auswirkungen das EuGH-Urteil auf die Nutzung von US-Tools und die Gestaltung deiner Online-Angebote wirklich hat.

In einer viel beachteten Entscheidung hat der Europäische Gerichtshof am 16. Juli 2020 das sog. EU-U.S. Privacy Shield für ungültig erklärt. Was bedeutet das in der Praxis? Nach manchen Äußerungen der Datenschutzaufsichtsbehörden müssen jetzt alle Übermittlungen personenbezogener Daten in die USA gestoppt werden. Sofort. Das wäre das Ende für die Einbindung von Google Tools, die unternehmerische Nutzung von Facebook oder auch von Service Tools wie Salesforce, Monday u.v.m. Aber ist die Lage wirklich so ernst?

Im Unternehmensalltag sind die helfenden digitalen Tools kaum noch wegzudenken, das CRM-System bis hin zur Reisebuchung oder Projektmanagement ist selbstredend digital. In den unternehmerischen Online-Angeboten sind etliche Tools von Drittanbietern eingebunden, Google analysiert die Website-Nutzung, der Facebook-Zählpixel hilft bei passgenauer Werbung und Vimeo garantiert das optimale Bewegtbild-Erlebnis.

Etliche dieser Tools werden dabei von US-Unternehmen bereitgestellt. Auf alle diese Tools hat das EuGH-Urteil vom 16. Juli 2020 daher ganz erhebliche Auswirkungen.

Warum?

Wenn ein Unternehmen personenbezogene Daten verarbeitet, muss es sicherstellen, dass das datenschutzkonform erfolgt. Dafür braucht es auf erster Stufe zunächst eine Erlaubnis, diese Daten überhaupt zu verarbeiten. Wenn die Daten den Europäischen Wirtschaftsraum verlassen (also etwa auf Servern gespeichert werden, die in den USA stehen), muss das Unternehmen auf zweiter Stufe zusätzlich noch absichern, dass in dem Zielland auch ein angemessenes Datenschutzniveau herrscht. Um diese zweite Stufe dreht sich das EuGH-Urteil.

Bisher nämlich war für die USA auf zweiter Stufe ein angemessenes Datenschutzniveau einfach nachzuweisen, wenn sich der Vertragspartner in den USA unter dem EU-U.S. Privacy Shield zertifiziert hatte. Die meisten großen Unternehmen hatten das erledigt und so konnten wir hier in der EU sehr einfach Daten auch in die USA schicken. Das geht jetzt nicht mehr so einfach. Das EU-U.S. Privacy Shield ist nach der EuGH-Entscheidung nämlich unwirksam. Es ist schlicht und einfach „weg“.

Was tun?

Unternehmen müssen auf die Suche nach einer anderen Möglichkeit gehen, ein angemessenes Datenschutzniveau auf der zweiten Stufe abzusichern (oder die Datenübermittlung sofort stoppen). Das heißt konkret:

1. Analyse: Du musst in deinem Unternehmen auf die Suche gehen, wo personenbezogene Daten in Drittländer außerhalb des Europäischen Wirtschaftsraums übermittelt werden. Das kann bei Einsatz von digitalen Tools schnell der Fall sein, wenn die Server weltweit platziert sind.

2. Prüfe dann, wie dafür das angemessene Datenschutzniveau abgesichert ist. Typische Mittel dafür sind sog. Angemessenheitsbeschlüsse der EU-Kommission wie früher das EU-U.S. Privacy Shield für die USA oder auch sog. Standardvertragsklauseln (standard contractual clauses – SCC), die von der EU-Kommission veröffentlicht wurden und oft in Data Processing Agreements einbezogen werden.

3. Bei allen Übermittlungen, die sich auf das EU-U.S. Privacy Shield stützen, musst du sofort handeln: Gibt es eine alternative Lösung für ein angemessenes Datenschutzniveau? Oft können dies Standardvertragsklauseln sein.

4. Bei allen Übermittlungen, die sich auf Standardvertragsklauseln stützen, besteht angesichts des EuGH-Urteils jetzt auch akuter Handlungsbedarf (auch außerhalb der USA):

- Die Standardvertragsklauseln müssen 1:1, so wie sie von der EU-Kommission veröffentlicht wurden, vereinbart werden.

- Du musst überprüfen, ob dein Vertragspartner die Standardvertragsklauseln auch tatsächlich einhalten kann und einhält. Diese Prüfpflicht ist so klar vom EuGH jetzt ganz neu formuliert worden und gerade für die USA wichtig: Kann dein Vertragspartner überhaupt ausschließen, dass der US-Geheimdienst auch deine Daten einsieht? Du musst hier aktiv werden und deinen Vertragspartner dokumentiert danach fragen. Notwendig wird eine kleine Due Diligence (die du auf Nachfrage auch der Aufsichtsbehörde zeigen musst).

- Ob US-Unternehmen, die elektronische Kommunikationsdienste anbieten, den Zugriff von US-Geheimdiensten unterbinden können, ist gerade ziemlich fraglich. Wenn nicht, dann können auch die Standardvertragsklauseln die Übertragung in die USA nicht retten. Helfen könnte dann im Einzelfall etwa noch eine wirksame Verschlüsselung der übertragenen Daten.

5. Denkbar sind auch noch andere Mittel, um ein angemessenes Datenschutzniveau sicherzustellen. So kann eine Verschlüsselung in Kombination mit den Standardvertragsklauseln helfen, im Einzelfall können auch Einwilligungen der Betroffenen eine taugliche Grundlage sein.

6. Findet sich kein anderes, gutes Mittel, muss die Datenübermittlung gestoppt werden und die Daten abroad müssen zurückgeholt werden. Geschieht dies nicht, drohen Beschwerden, Klagen und gar schmerzhafte Bußgelder. Die Datenschutzaufsichtsbehörden legen gerade ihren Fokus auf dieses Thema und greifen zunehmend auch zu schmerzhaft hohen Bußgeldern.

Und was bedeutet dies nun ganz konkret?

Du musst aktiv werden, US-Transfers identifizieren und entweder stoppen oder mit den US-Unternehmen gemeinsam nach alternativen Absicherungen suchen. Das höchste Bußgeldrisiko für dein Unternehmen entsteht, wenn du trotz des EuGH-Urteils „Schrems II“ und US-Datentransfers jetzt gar nichts tust.

Die Autorin Dr. Kristina Schreiber ist auf die rechtliche Begleitung von Digitalisierungsprojekten spezialisiert und Partnerin bei Loschelder Rechtsanwälte

Werbe-E-Mails rechtssicher versenden

Wer potenzielle Kunden per E-Mail anspricht, sollte die Rechtslage kennen. In bestimmten Fällen ist der Versand von Werbe-E-Mails nämlich nur bedingt erlaubt oder sogar verboten.

Wenn Unternehmen Kunden akquirieren und Kontakt zu diesen aufnehmen, nutzen sie dafür oft das Internet, um an die entsprechenden Daten - vorzugsweise E-Mail-Adressen - zu gelangen. Doch statt einen Marketing- oder Vertriebsmitarbeiter einzusetzen, der sich um professionelle Kundenakquise kümmert und dafür ein bestimmtes Budget benötigt, werden in vielen Fällen selbst Adressdaten recherchiert und potenzielle Kunden mittels Werbe-E-Mails angeschrieben.

Diese kurzsichtige Vorgehensweise ist aus rechtlicher Sicht gefährlich, denn wann solche E-Mails überhaupt versendet werden dürfen, wann nur bedingt und in welchen Fällen überhaupt nicht, wissen in der Regel nur die wenigsten Unternehmen beziehungsweise deren Marketing-Abteilungen. Die Problematik dabei: Werbe-E-Mails können in bestimmten Fällen unzulässige Werbung sein.

Wann Werbe-E-Mails erlaubt sind

Folgende Voraussetzungen müssen für den rechtmäßigen Versand von Werbe-E-Mails vorliegen:

Der Empfänger hat dem Empfang von Werbe-E-Mails zugestimmt und der Inhalt der Werbe-E-Mail passt zur Produktkategorie, für die er Werbung erhalten möchte. Handelt es sich um einen Newsletter, muss dafür eine Anmeldung vorliegen. Der Empfänger hat seine E-Mail-Adresse per Double-Opt-In-Verfahren über ein Anmeldeformular auf der Webseite des Unternehmens bestätigt. Um die Einwilligung zu beweisen, müssen dem Unternehmen sowohl die Einwilligung (Text und Klick auf "Bestätigen") als auch die positive Bestätigung der E-Mail-Adresse im Double-Opt-In-Verfahren vorliegen (jeweils Datum und Uhrzeit in der Datenbank).

Neuregelungen beim Einsatz von Fremdpersonal

Seit dem 1. April 2017 gelten bei der Vermittlung von Leiharbeitern und Selbständigen verschärfte Vorgaben. Unternehmen sollten die gesetzlichen Neuerungen genau kennen, um nicht in arbeitsrechtliche Stolperfallen zu geraten. Das reformierte Arbeitnehmerüberlassungsgesetz (AÜG) macht das Thema zur Chefsache.

In vielen Firmen ist der Einsatz von Fremdpersonal nicht mehr wegzudenken. So gewinnen Unternehmen Flexibilität und reduzieren Fixkosten. Das reformierte Arbeitnehmerüberlassungsgesetz (AÜG) macht das Thema zur Chefsache. Zum einen erschwert das neue AÜG den Einsatz von Leiharbeitern erheblich. Zum anderen erhöht es die Gefahr von Scheinselbständigkeit. Firmen sollten bestehende Verträge rund um Fremdpersonal kritisch prüfen und neue mit Weitblick ausgestalten. So können Unternehmen externe Kräfte trotz der verschärften Vorgaben bedenkenlos einsetzen.

Neues im Arbeitnehmerüberlassungsgesetz (AÜG)

Das neue Gesetz soll missbräuchlichen Praktiken beim Einsatz von Fremdpersonal einen Riegel vorschieben. Es regelt sowohl die Arbeitnehmerüberlassung als auch die Vermittlung und den Einsatz von Selbständigen. Ein zentraler Aspekt ist die Neuregelung der Einsatzzeiten von Leiharbeitern. Im alten AÜG war nicht klar geregelt, wie lange eine Überlassung höchstens erfolgen darf. Künftig ist die Höchstdauer auf 18 Monate limitiert. Tarifverträge oder Betriebsvereinbarungen lassen abweichend davon eine Einsatzdauer von maximal 24 Monaten zu.

Zeiträume vor dem 1. April 2017 bleiben außen vor. Personalverantwortliche sollten sich vorsichtshalber den 22. September 2018 im Kalender rot anstreichen. Dann endet bei laufenden Kontrakten erstmalig die Höchstüberlassungsdauer. Soll ein Zeitarbeiter im Anschluss im selben Unternehmen erneut zum Einsatz kommen, ist eine Unterbrechung von mehr als drei Monaten vorgeschrieben.

Vom Leiharbeiter ungewollt zum Arbeitnehmer

Werden die Zeitvorgaben nicht eingehalten, wird aus einem Leiharbeiter automatisch ein sozialversicherungspflichtiger Arbeitnehmer mit Urlaubsanspruch und Kündigungsschutz. Übersehen Unternehmen den Arbeitnehmerstatus, drohen neben hohen Lohnsteuer- und Sozialversicherungsnachzahlungen zusätzlich strafrechtliche Konsequenzen. Auch bei der Entlohnung von Zeitarbeitern müssen Entleiher aufpassen. Leiharbeitern steht spätestens nach neun Monaten das gleiche Gehalt („Equal Pay“) wie dem Stammpersonal zu. Tarifliche Sonderregelungen ermöglichen eine Einsatzzeit von bis zu 15 Monaten ohne Equal Pay.

Dazu muss der Entleiher dem Verleiher mitteilen, in welcher Höhe das vergleichbare Arbeitsentgelt zu veranschlagen ist. Bei Verstößen gegen das Equal-Pay-Gebot droht dem Verleiher ein Bußgeld, das in der Spitze 500.000 Euro betragen kann. Die Berechnung und Mitteilung des vergleichbaren Arbeitsentgeltes erfordert erhöhte Sorgfalt. Bei Fehlern kann das Zeitarbeitsunternehmen Bußgelder beim Entleiher einklagen.

Arbeitnehmer-Überlassungsvertrag

Für die Gestaltung eines Arbeitnehmer-Überlassungsvertrags (AÜV) gelten verschärfte Regeln. Der vereinbarte AÜV muss eindeutig als solcher bezeichnet und noch vor Arbeitsbeginn des Zeitarbeiters unter Dach und Fach sein. Im Vertrag darf der Name des Leiharbeiters sowie die Unterschrift des Ver- und Entleihers nicht fehlen. Bei Verstößen gegen die „Kennzeichnungs- und Konkretisierungspflicht“ kann die Arbeitsagentur gegen beiden Parteien ein Bußgeld in Höhe von bis zu 30.000 Euro verhängen. Darüber hinaus verliert der Überlassungsvertrag gegebenenfalls seine Gültigkeit und der Zeitarbeiter wird zum sozialversicherungspflichtigen Angestellten des Entleihers.

Festhaltenserklärung

Grundsätzlich bleibt ein Ausweg. Falls zwischen Entleiher und Zeitarbeiter unbeabsichtigt ein Arbeitsverhältnis entsteht, eröffnet das neue AÜG eine arbeitgeberfreundliche Lösung. Der frisch gebackene Arbeitnehmer kann innerhalb eines Monats erklären, dass er am Arbeitsvertrag mit dem Verleiher festhält (sog. Festhaltenserklärung). So vermeiden Mitarbeiter, dass sie sich wider Willen in der Rolle eines ungewollten Arbeitnehmers wiederfinden. Der Leiharbeitnehmer muss sich die Erklärung persönlich bei der Arbeitsagentur bestätigen lassen und spätestens drei Tage später beim Ver- oder Entleiher vorlegen. Firmen sollten nach einer erfolgten Festhaltenserklärung von einer Weiterführung der Überlassung absehen. Eine erneute Festhaltenserklärung wäre in jedem Fall unwirksam.

Einsatz von Freelancern

Auch beim Einsatz von Freelancern über Vermittlungsagenturen ist erhöhte Vorsicht geboten. Die Beschäftigung erfolgt auf der Grundlage eines Werk- oder Dienstvertrages zwischen dem Selbständigen und dem Einsatzunternehmen. Die Crux: Wenn Freelancer etwa über Zeit, Ort und Art ihrer Tätigkeit nicht frei entscheiden können, besteht eine Scheinselbständigkeit. Bisher konnten Vermittler im Rahmen der sog. Fallschirmlösung sich und ihre Auftraggeber vor negativen Konsequenzen schützen. Dafür sorgte eine vorsorglich beantragte Arbeitnehmerüberlassungserlaubnis. Der Dienstleister konnte so eine Scheinselbständigkeit nachträglich zur rechtmäßigen Leiharbeit umdeklarieren. Damit ist jetzt Schluss. Das neue Gesetz schließt die Fallschirmlösung grundsätzlich aus.

Der Rechtmäßigkeit bestehender und künftiger Verträge kommt damit eine enorme Bedeutung zu. Die tatsächliche Beurteilung der Beschäftigungsform hängt oft von Kleinigkeiten ab. Firmen sollten bestehende Verträge und die gelebte Einsatzpraxis kritisch unter die Lupe nehmen und gegebenenfalls nachjustieren.

Die Autorin Rebekka De Conno ist Rechtsanwältin und Fachanwältin für Arbeitsrecht der Kanzlei WWS in Mönchengladbach, www.wws-gruppe.de

Gewerberaum mieten

Der Mietvertrag über Gewerberaum weicht von den Regelungen des Wohnraummietvertrages ab. Hauptunterschied: Dem Gewerberaummietvertrag sind grundsätzlich keine gesetzlichen Schranken gesetzt. Daher sind vielfältige Ausgestaltungen im Gewerbemietrecht möglich, sofern die Vertragsparteien darüber Einigkeit erzielen. Es gilt umso mehr der stets aktuelle Grundsatz nach Friedrich Schiller: "Drum prüfe wer sich (ewig) bindet."

Denn der Gründer verliert als Gewerbetreibender oder auch als Freiberufler den Schutz des Verbraucherrechts, wenn er im Sinne seines Unternehmens handelt. Andererseits eröffnen sich jedoch für beide Vertragsparteien im Gewerbemietrecht flexiblere Gestaltungsmöglichkeiten. Über Inhalt und Abschluss des Mietvertrages entscheidet im Fall der Gewerberaummiete damit in gleichem Maße die Sympathie, die Marktsituation wie auch das Verhandlungsgeschick der Vertragspartner bzw. deren jeweiliger Interessenvertreter.

Definition: Wohnraum und/oder Gewerberaum?

Die Abgrenzung, ob es sich um einen Mietvertrag über Wohnraum oder Gewerberaum handelt, kann schwierig werden, wenn die vermieteten Räume zugleich zu Wohn- und Betriebszwecken genutzt werden sollen. Gerade bei Gründern und insbesondere bei Freiberuflern fällt die klare Abgrenzung des Gewerbemietrechts zum privaten Mietrecht oft nicht leicht.

Typische Beispiele im freiberuflichen Bereich sind der Arzt oder Steuerberater, der vorn in den Räumlichkeiten seine Praxis bzw. sein Büro einrichtet und den hinteren Teil der Räume als privaten Wohnraum nutzt. In erster Linie kommt es darauf an, was nach dem übereinstimmenden Willen der Vertragsparteien – wie er im Vertrag festgelegt wird – den Schwerpunkt des Vertrages bilden soll. Soll also ein Wohnraum- oder Gewerberaummietverhältnis begründet werden?

Zweckentfremdung von Wohnraum kann teuer werden.

Die Fälle sind jedoch nicht immer so klar: wie im Beispiel eines Online-Händlers, der aus seiner Wohnung kurzerhand ein Warenlager macht. Besonders im letztgenannten Beispiel droht allerdings die außerordentliche fristlose Kündigung, da die Aufnahme eines Gewerbebetriebes in einem Wohnraum ohne die Zustimmung des Vermieters die Rechte des Vermieters erheblich verletzt. Man spricht in diesem Fall von einer Zweckentfremdung durch den Mieter.

Zudem drohen ordnungsrechtliche Sanktionen: In Zeiten immer knapper werdenden Wohnraums haben die Städte und Kommunen ihre Bußgelder teilweise drastisch erhöht. Bis zu 100.000 Euro sind beispielsweise nach dem Zweckentfremdungsverbot-Gesetz des Landes Berlin für diese Ordnungswidrigkeit durch den Verursacher zu entrichten. Wird dem Vermieter eine Zweckentfremdung seiner Mietsache bekannt, wird er diese schnellstens unterbinden wollen, um seine Haftung zu vermeiden, und da ist die außerordentliche fristlose Kündigung meist das Mittel der Wahl.

Doch so weit muss es nicht kommen: Wer die eventuell negative Reaktion seines Vermieters nicht scheut, kann auf Verständnis hoffen und diesen fragen. Lässt sich der Vermieter ein, sollte das gemeinsam gefundene Verständnis schriftlich fixiert werden. Zur rechtssicheren Formulierung sollte ein Anwalt hinzugezogen werden.

Vertragslaufzeit im Gewerbemietrecht: endlos?

Mietverträge über Gewerberaum werden häufig auf Zeit geschlossen (3, 5 oder mehr Jahre). Nach der Konzeption des Gesetzgebers ist eine Beendigung vor Ablauf der vorbestimmten Zeit nur schwer möglich. Bei einem auf unbestimmte Zeit geschlossenen Gewerberaummietvertrag kann jedoch zum Ende eines jeden Quartals ohne Angabe eines Grundes unter Einhaltung der Kündigungsfrist (regelmäßig 6 Monate) gekündigt werden.

Die Vor- und Nachteile beider Regelungsmöglichkeiten sollten frühzeitig abgewogen werden. Gemeinsam mit einem Berater können die verschiedenen Konzepte zu bedarfsgerechten, flexiblen Regelungen besprochen werden. Soll der Mietvertrag ein vorbestimmtes Ende haben, so ist die Formvorschrift des § 550 BGB zu berücksichtigen. Diese Vorschrift ordnet für Zeitmietverträge zwingend die Schriftform an. Wird bei Vertragsabschluss hiergegen verstoßen, so gilt der Vertrag als auf unbestimmte Zeit geschlossen.

Wer trägt Rechte und Pflichten beim Gewerbemietvertrag?

Im Hinblick auf die gesetzlichen Mängelrechte können diese durch beide Vertragspartner einvernehmlich ausgeschlossen werden. Mit den sogenannten "Dach-und-Fach-Klauseln" kann es sogar noch einen Schritt weiter gehen: Dem Mieter kann vertraglich die Pflicht auferlegt werden, für die Instandsetzung und Instandhaltung des Gewerberaumes verantwortlich zu sein. Kommt er dieser Verpflichtung nicht nach, macht sich der Mieter gegenüber dem Vermieter schadensersatzpflichtig. Dies hat die Rechtsprechung dann als zulässig angesehen, wenn dem Mieter im Gegenzug weitreichende Rechte ähnlich eines Eigentümers eingeräumt werden.

Wenn der Mieter durch den Vermieter also z.B. das Recht eingeräumt bekommt, erhebliche bauliche Veränderungen nach seinen eigenen, für den Gewerbebetrieb vorteilhaften Wünschen vorzunehmen, dann kann er grundsätzlich auch dazu verpflichtet werden, diese wirtschaftlich zu unterhalten. Gleichzeitig ist es möglich, von der gesetzlichen Verpflichtung des Mieters, die von ihm vorgenommenen baulichen Maßnahmen bei Beendigung des Mietverhältnisses wieder auszubauen, durch Vertrag abzuweichen.

Achtung: Mietrückstand!

Anders als im Wohnraummietrecht genießt der Mieter von Gewerberaum keinen besonderen Schutz, da dieser unter sozialen Gesichtspunkten nicht geboten ist. Dies hat letztendlich auch zur Folge, dass dem Mieter grundsätzlich auch schon bei Rückstand von weniger als einer Monatsmiete gekündigt werden kann.

Dies geht jedenfalls nach der Rechtsprechung dann, wenn besondere Umstände des Einzelfalles hinzukommen, die die Interessen des Vermieters gegenüber jenen des Mieters überwiegen lassen. Denkbar sind nach dem Bundesgerichtshof eine geringe Kreditwürdigkeit des Mieters oder eine kritische finanzielle Situation des Vermieters, die durch den Mietrückstand herbeigeführt wurde oder sie verschlimmert hat.

Abschließend lässt sich festhalten, dass Unternehmenserfolg neben wirtschaftlichem Sachverstand oft auch solide Kenntnisse der aktuellen Rechtslage erfordert. Und das fängt spätestens bei der Gestaltung des Gewerbemietvertrages an.

Der Autor, Mag. iur. Dennis Kallabis, ist als Jurist in einer Wirtschaftskanzlei in Düsseldorf tätig. Im Schwerpunkt hat er deutsches und europäisches Unternehmensrecht studiert.

Einkaufen mit Köpfchen

Was ist beim Wareneinkauf zu beachten? Welche Geschäftsbedingungen des Lieferanten müssen Sie akzeptieren? Was sollte im Einkaufsvertrag auf jeden Fall geregelt sein?

Professioneller Einkauf

Der Einkauf qualitativ sehr hochwertiger Ware zum günstigen Einkaufspreis entscheidet oft über den wirtschaftlichen Erfolg des Unternehmens. Dabei kommt es nicht nur auf die Warenbeschaffenheit selbst an, sondern auch auf die Rahmenbedingungen, die dem Einkauf zugrunde gelegt werden. Der Einkauf kann mündlich oder schriftlich erfolgen. Im Handel ist Schriftform sinnvoll, da beide Seiten die Belege für ihre Buchhaltung und die Abführung von Steuern brauchen.

Rahmenliefervertrag

Nimmt der einkaufende Unternehmer regelmäßig größere Mengen von Waren bei einem bestimmten Hersteller, Großhändler oder Lieferanten ab, verfügt er über eine stärkere Position im Markt und kann den Abschluss eines Rahmenliefervertrages vorschlagen. Ein solcher individuell verhandelter Rahmenliefervertrag legt alle wichtigen Themen fest und sichert die regelmäßige fristgerechte Belieferung des einkaufenden Unternehmens umfassend ab, da viele zusätzliche Themen aufgenommen werden können, die von großer praktischer Bedeutung sein können. Der Rahmenvertrag gilt dann dauerhaft für die Geschäftsbeziehung.

Produktbeschaffenheit und Pflichtenheft

Bezüglich komplexer Produkte ist die Vereinbarung aller Beschaffenheitsmerkmale sehr wichtig, damit die Ware auch genau den Anforderungen entspricht, die man als Einkäufer für den eigenen Weiterverkauf benötigt. Sorgfältige Produktbeschreibungen werden als „Pflichtenhefte“ bezeichnet. Diese sind sehr zu empfehlen, um spätere Enttäuschungen und Auseinandersetzungen zu vermeiden. Empfehlenswert ist auch die zusätzliche Klarstellung, dass die Ware allen in Deutschland zum Zeitpunkt der Auslieferung geltenden einschlägigen nationalen und EU-rechtlichen Rechtsnormen zu entsprechen hat.

Gewährleistung und Haftung

Wichtig ist es, dass für die Gewährleistung die gesetzlichen Regeln gelten, und der Hersteller, Lieferant oder Großhändler diese nicht wesentlich einschränkt. Viele Hersteller versuchen, die Gewährleistungsfrist auf ein Jahr ab Warenauslieferung zu beschränken, was über allgemeine Geschäftsbedingungen im Verhältnis zu Unternehmern als Einkäufern zulässig ist. Hier lohnt es sich zu verhandeln, denn günstiger ist es für den Einkäufer, wenn die Gewährleistungsfrist von den gesetzlich vorgesehenen zwei Jahren bestehen bleibt oder sogar auf drei Jahre verlängert wird, was zulässig ist. Insgesamt empfiehlt sich beim regelmäßigen Bezug größerer Warenmengen ein sehr gut verhandelter individueller Rahmenliefervertrag, um für den Einkäufer ungünstige Verkaufsbedingungen des Herstellers, Lieferanten oder Großhändlers wegzuverhandeln.

Fehlerfrei und rechtssicher

Welche Arten von Produkt-, Produzenten- und Verkäuferhaftung gibt es? Was muss ich beachten, damit meine Kunden keine Opfer von Produktmängeln werden und Schaden erleiden?

Gefahren der zunehmenden Technisierung

Diese und viele Fragen mehr stellen sich allen Unternehmern, die ihre Produkte entweder selbst herstellen oder die Waren von Dritten beziehen und mit oder ohne Weiterverarbeitung an ihre Endkunden verkaufen. In der heutigen Zeit steigen wegen der zunehmenden Technisierung immer mehr die Risiken, dass Personen durch Produkte zu Schaden kommen. Die internationale Gesetzgebung hat die Schutzbedürftigkeit der Warenabnehmer vor Augen, denen angesichts der Komplexität und Unüberschaubarkeit industrieller Massenproduktion der Nachweis konkreter Verantwortlichkeit für Schädigungen wesentlich erschwert ist.

Die gesetzgeberische und gerichtliche Entwicklung in Deutschland ist maßgeblich geprägt durch die Hühnerpestentscheidung aus dem Jahre 1968, in welcher die Haftung des Warenherstellers für Schäden durch fehlerhafte Produkte endgültig von vertragsrechtlichen Begrenzungen befreit wurde und abstrakt ein Schutz für alle Verbraucher geschaffen wurde, die Schaden durch mangelhafte Produkte erleiden. Also sind nunmehr nicht nur die Konsumenten geschützt, die als Käufer Vertragspartner des Herstellers sind, sondern auch diejenigen, die zufällig Schaden durch die mangelhafte Ware erlitten haben.

Folgende wesentlichen Rechtsgrundlagen werden von den Gerichten im Zusammenhang mit Sach- und Personenschäden durch problematische Produkte geprüft:

- Vertragliche Haftung, in der Regel aus dem Kaufvertrag resultierend, soweit ein Verschulden des Verkäufers in Form von Vorsatz oder Fahrlässigkeit vorliegt und der Anspruchsteller Käufer ist.

- Deliktrecht bei schuldhaften Pflichtverletzungen des Herstellers und des Verkäufers, die Körper- oder Eigentumsverletzungen zur Folge haben. Auch Verstöße gegen Schutzgesetze wie das Elektro- und Elektronikgerätegesetz, das Gerätesicherheitsgesetz, das Produktsicherheitsgesetz und zahlreiche weitere Normen führen zu Schadensersatz.

- Organhaftung von Vorständen, Geschäftsführern und Aufsichtsräten.

- Strafrechtliche Verantwortung für Körperverletzung, Totschlag, Sachbeschädigung etc. mit der Folge einer Geld- oder Freiheitsstrafe im Falle der Verurteilung.

- Produkthaftung nach dem Produkthaftungsgesetz bei der Verletzung von Sicherheitspflichten.

Haftung nach dem Produkthaftungsgesetz

Das Produkthaftungsgesetz ist zum 1.1.1990 in Kraft getreten. Nach dem Produkthaftungsgesetz weist ein Produkt einen Fehler auf, wenn es im Zeitpunkt des In-den-Verkehr-Bringens nicht die Sicherheit bietet, die unter Berücksichtigung aller Umstände berechtigterweise erwartet werden kann. Damit ersetzt das Gesetz den Fehlerbegriff durch einen anderen unbestimmten Rechtsbegriff, nämlich denjenigen der „berechtigten Sicherheitserwartungen“ des Adressatenkreises des vermarkteten Produkts sowie Dritter, die mit der Sache in Berührung kommen. Wendet sich der Hersteller mit seiner Ware ausschließlich an Fachpersonal, wie etwa bei Investitionsgütern, aber auch bei sonstigen technischen Geräten, hat das Produkt den Sicherheitserwartungen dieser Fachkreise zu genügen.

Produktrisiken, die geschultem Personal bekannt sind und deren Realisierung durch eigenes sorgfältiges Verhalten vermieden werden kann, begründen keinen Fehler. Wird das Produkt auf unterschiedlichen Vertriebskanälen mehreren Adressatenkreisen dargeboten, hat sich der Hersteller an der am wenigsten informierten und zur Gefahrsteuerung kompetenten Gruppe zu orientieren, also den jeweils höchsten Sicherheitsstandard zu gewährleisten. Relevant ist das etwa, wenn Betonmischmaschinen über den Fachhandel an Handwerksbetriebe und über Baumärkte an Heimwerker vertrieben werden.

Mobilitätsbudget – das musst du wissen

Eine Wochenkarte für Bus und Bahn, eine kurze Fahrt mit dem E-Roller oder doch lieber das Car-Sharing-Angebot bei schlechtem Wetter? Unternehmen, die ihren Mitarbeitenden dafür ein Mobilitätsbudget zur Verfügung stellen, sollen bald eine neue Möglichkeit der Pauschalbesteuerung nutzen können. Welche Voraussetzungen dazu erfüllt sein müssen, liest du hier.

Was ist das Mobilitätsbudget?

Das Mobilitätsbudget ist ein Angebot von Unternehmen für ihre Mitarbeitenden, alternative Verkehrsmitteln für privat veranlasste Reisen zu nutzen. Das Unternehmen stellt dafür einen bestimmten Betrag zur Verfügung, die Mitarbeitenden können die Verkehrsangebote je nach aktuellen Bedürfnissen, Verfügbarkeit und persönlichen Präferenzen flexibel miteinander kombinieren. Das Mobilitätsbudget ist damit eine gute Alternative zum privaten Auto oder Dienstwagen.

Was ist jetzt neu?

Im Regierungsentwurf für ein Jahressteuergesetz 2024 wurden die Rahmenbedingungen für ein Mobilitätsbudget definiert und steuerliche Anreize für dessen Nutzung geschaffen. So sollen Unternehmen die Möglichkeit erhalten, den damit verbundenen geldwerten Vorteil für Arbeitnehmende pauschal mit 25 Prozent zu versteuern. Die Regelungen zur Dienstwagenbesteuerung sollen damit nicht verändert werden.

Welche Verkehrsmittel können genutzt werden?

Unternehmen können die Angebotswahl in ihrem Mobilitätsangebot selbst bestimmen. Grundsätzlich können neben ebenfalls steuerlich geförderten Jobtickets auch Budgets für die gelegentliche Inanspruchnahme von Sharing-Angeboten wie E-Roller, Leihräder oder Carsharing-Autos, enthalten sein. Auch Einzelfahrkarten, Zeitkarten und Ermäßigungskarten für den Bus- und Bahnverkehr, also etwa der monatliche Anteil einer BahnCard, können Teil des Mobilitätsbudgets sein.

Was fällt nicht unter das Mobilitätsbudget?

Die dauerhafte und nicht nur gelegentlichen Nutzung von Pkw ist ausgeschlossen. Auf Dauer ausgelegte Mietwagen-, Leasing- oder Abo-Modelle fallen also nicht unter das Mobilitätsbudget. Gleiches gilt für Luftfahrzeuge, Privatwagen der Mitarbeitenden und dauerhaft auch zur privaten Nutzung überlassene Dienstwagen. Wird für die Arbeitnehmenden bereits eine Pauschalbesteuerung für die Fahrten Wohnung-Arbeitsstätte vorgenommen, kann die Pauschalbesteuerung für ein Mobilitätsbudget nicht dafür in Anspruch genommen werden.

Wer muss das Mobilitätsbudget versteuern?

Grundsätzlich müssen die Mitarbeitenden einen solchen geldwerten Vorteil versteuern. Die Betriebe hingegen müssen entsprechende Sozialversicherungsbeiträge abführen. Werden die Pläne der Regierung umgesetzt und entschließen sich Unternehmen dann das Mobilitätsbudget künftig selbst pauschal mit 25 Prozent zu versteuern, ist dieses beitragsfrei.

Was sind die Voraussetzungen für eine Pauschalbesteuerung?

Die pauschale Versteuerung ist nur zulässig, wenn Betriebe das Mobilitätsbudget zusätzlich zum geschuldeten Arbeitslohn gewähren. Zudem ist die Möglichkeit der Pauschalbesteuerung auf einen Höchstbetrag von 2.400 Euro im Kalenderjahr begrenzt und kann nicht für bereits pauschal versteuerte Sachbezüge oder Zuschüsse genutzt werden. Die Regelungen sind also nur alternativ anwendbar.

Tipp: Was solltest du jetzt tun?

- Behalte die geplanten Steuerbegünstigungen im Blick!

- Prüfe, ob deine Belegschaft Interesse an einem Mobilitätsbudget als Benefit hat.

- Sprich mit deinem/deiner Steuerberater*in, um zu klären, welche Vor- und Nachteile eine Pauschbesteuerung für dein Unternehmen hat.

Der Autor Andreas Islinger – LL.M. Sozialrecht, Master of Arts in Taxation – ist Partner, Steuerberater und Leiter Rentenberatung und Lohnzentrum bei ECOVIS in München.

EXIST und Hochschul-IP

Recht für Gründer*innen: Wer ein EXIST-Gründungsstipendium in Aussicht hat, sollte sich rechtzeitig mit den Themen geistiges Eigentum (IP) und Lizensierung von Hochschul-IP auseinandersetzen. Wir klären auf.

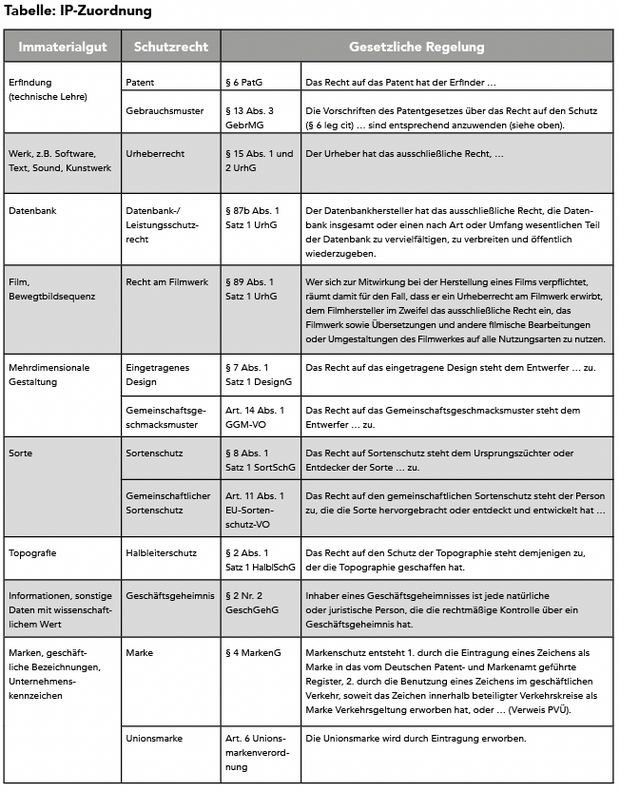

Alljährlich werden über 100 EXIST-Gründungsstipendien (im Folgenden nur „Stipendien“) zur Förderung innovativer Spinn-offs aus Hochschulen und anderen wissenschaftlichen Einrichtungen (im Folgenden nur „Hochschulen“) vergeben. In der aktuellen Förderrichtlinie des Bundesministeriums für Wirtschaft und Klimaschutz (BMWK) vom 18. April 2023 wird von den Hochschulen auch die Überlassung von IP an die Unternehmensgründungen erwartet. „IP“ – kurz für Intellectual Property (geistiges Eigentum) – umfasst Immaterialgüter wie z.B. Erfindungen, Software und Designs sowie die für diese erhältlichen Schutzrechte, z.B. Patente, Urheberrechte und Gemeinschaftsgeschmacksmuster.

Warum IP-Abgrenzung gegenüber Hochschulen?

Konkret sollen die Hochschulen während der Projektlaufzeiten u.a. „der Unternehmensgründung einen Zugriff auf das notwendige geistige Eigentum zu marktüblichen Konditionen gewähren“. Marktübliche Konditionen beinhalten oft Lizenzgebühren. Die Aussicht auf Lizenzeinnahmen kann bei Hochschulen Begehrlichkeiten wecken und dazu führen, auch IP für sich zu beanspruchen, das originär den EXIST-Stipendiat*innen (im Folgenden nur „Stipendiat*innen“) zusteht. Daher sollten Stipendiat*innen ihre IP-Position kennen. Diese ist stark und wird im Folgenden zusammengefasst.

Hintergrund: EXIST-Stipendien

Die EXIST-Programme des BMWK fördern innovative Gründungsprojekte aus der Wissenschaft in deren Frühphase. Förderfähige Mitglieder eines Gründungsteams können insbesondere Absolvent*innen, Wissenschaftler*innen und Studierende sein, die im Rahmen von Vorarbeiten bereits Grundlagen des Gründungsprojekts erarbeitet haben. Um die Förderung zu erhalten, muss noch kein Businessplan ausgearbeitet sein und es darf weder eine Geschäftstätigkeit aufgenommen noch eine Kapitalgesellschaft gegründet worden sein.

Die Stipendien werden auf Antrag von Hochschulen gewährt. Diese müssen die Gründungsteams während der Projektlaufzeit unter anderem durch Mentoring und Bereitstellung von Arbeitsmöglichkeiten (z.B. Laboreinrichtungen) unterstützen und die Fördermittel verwalten. Die Fördermittel umfassen nicht nur die zur Finanzierung der Stipendien erforderlichen Beträge – abhängig von der jeweiligen Qualifikation je Teammitglieder ein Jahr lang zwischen 1000 und 3000 Euro monatlich zuzüglich Zuschläge für unterhaltsberechtigte Kinder. Auf Antrag der Hochschulen kommen bis zu 30.000 Euro für Sachmittel und 5000 Euro für Coaching/Beratung des Gründungsteams hinzu. Zur Umsetzung schließen die Hochschulen mit den Mitgliedern der Gründungsteams Stipendiatenverträge. IP-rechtlich besonders relevant ist dabei:

Dass Hochschulen Arbeitsplätze zur Verfügung stellen und Geld an die Stipendiat*innen auszahlen, macht die Stipendiat*innen nicht zu Arbeitnehmer*innen der Hochschulen. Stipendiat*innen sind keine Arbeitnehmer*innen, sondern „Begünstigte“. Sie müssen nicht für die Hochschule arbeiten, sondern nur für sich selbst. Das wird von Hochschulverwaltungen gelegentlich missverstanden. Aber für die IP-Zuordnung ist dieser Status der Stipendiat*innen entscheidend.

Basics der IP-Zuordnung: Schutzfähiges gehört den Kreativen

Sowohl im deutschen als auch im EU-Recht gilt ein wichtiger Grundsatz: Die schutzfähigen Ergebnisse kreativer menschlicher Tätigkeiten stehen grundsätzlich der/dem Kreativen zu, also der/dem Schöpfer*in, Urheber*in, Entwerfer*in, Erfinder*in oder Züchter*in. Dies folgt unmittelbar aus den jeweiligen gesetzlichen Bestimmungen in §§ 7, 15 Urheberrechtsgesetz (UrhG), § 7 Abs. 1 Satz 1 Designgesetz (DesignG), § 6 Patentgesetz (PatG), § 13 Abs. 3 Gebrauchsmustergesetz (GebrMG), § 8 Abs. 1 Satz 1 Sortenschutzgesetz (SortSchG), § 2 Abs. 1 Satz 1 Halbleiterschutzgesetz (HalblSchG) und §§ 4, 14 Markengesetz sowie aus Art. 14 Abs. 1 EU-Gemeinschaftsgeschmacksmuster-VO (GGV) und Art. 11 Abs. 1 EU-Sortenschutz-VO (siehe dazu auch die Tabelle „IP-Zuordnung“).

Keine Geltung arbeitsrechtlicher Bestimmungen für Stipendiat*innen

Ausnahmen von diesem Grundsatz gelten in Arbeitsverhältnissen und bei Herstellung von Software auch im Rahmen sonstiger Dienstverhältnisse. Entwickeln Arbeitnehmer*innen in Erfüllung ihres Arbeitsvertrags schutzfähige Immaterialgüter, z.B. eine neue technische Lehre (Erfindung) oder eine Software, dann stehen diese der/dem Arbeitgeber*in zu. Dies folgt aus § 2 Abs. 2 HalblSchG, § 7 Abs. 2 DesignG, 43, § 69b UrhG (in Abs. 2 auch für sonstige Dienstverhältnisse), Art. 14 Abs. 3 GGV, Art. 11 Abs. 3 EU-Sortenschutz-VO und aus dem Arbeitnehmererfindungsgesetz (ArbnErfG). Da Stipendiat*innen als solche aber gerade keine Arbeitnehmer*innen sind, wird das IP, das sie im Rahmen ihrer Gründungsvorbereitungen generieren, nicht von diesen Regelungen erfasst. Deshalb erwerben Stipendiat*innen, die

- technische Lehren (Erfindungen), Topografien oder Designs entwickeln,

- Sorten züchten,

- Datenbanken erstellen,

- Software oder andere Werke (z.B. Filmwerke) herstellen,

- Marken mit Unterscheidungskraft entwickeln sowie anmelden und/oder

- Geschäftsgeheimnisse entwickeln und kontrollieren, unmittelbar selbst die Rechte an diesen Immaterialgütern.

Diese können die Stipendiat*innen ohne Mitspracherechte und Lizenzansprüche der Hochschule nutzen. Die Stipendiat*innen können auch allein entscheiden, ob dafür Schutzrechte beantragt werden sollen (Urheberrechts- und kurzfristiger EU-Geschmacksmusterschutz entsteht auch ohne Antrag automatisch). Wichtig ist, dass den Stipendiat*innen bewusst ist, dass ihnen nach den gesetzlichen Bestimmungen das IP zusteht, das sie während des EXIST-Förderzeitraums als Stipendiat*innen generieren. Denn vor diesem Hintergrund bleibt oft kein oder zumindest nur wenig IP übrig, für das sie eine Lizenz der Hochschule benötigen.

Welches Hochschul-IP bleibt relevant?

Die IP- und Transfer-Strategien deutscher Hochschulen sind primär auf Wissens- und Technologietransfer sowie die Verwertung von Erfindungen ausgerichtet. Deshalb verfügen die wenigsten Hochschulen über Design-, Marken- oder Softwareportfolios, die für Gründer*innen interessant sind. In der Praxis verengt sich das für Stipendiat*innen relevante Hochschul-IP daher im Wesentlichen auf folgende zwei Gruppen:

- Erfindungen, für die die Hochschule ein Patent hält oder beanspruchen kann (sowie, in seltenen Fällen, von Hochschulen geschützte Sorten);

- IP, das Stipendiat*innen bereits vor Beginn der Förderung noch als Arbeitnehmer*innen der Hochschule in Erfüllung ihrer Dienstpflichten generiert haben und nunmehr selbst unternehmerisch nutzen wollen. Denn solches IP steht der Hochschule als (zu diesem Zeitpunkt noch) Arbeitgeberin zu (siehe oben) – wobei für Diensterfindungen gemäß § 42 ArbnErfG bestimmte Besonderheiten gelten.

Die Schnittmenge der beiden Gruppen bilden von Hochschulen nach dem ArbnErfG in Anspruch genommene Diensterfindungen, die Mitglieder eines Gründungsteams zuvor (noch) als Hochschulbeschäftigte gemacht haben und anschließend EXIST-gefördert auf eigene Rechnung verwerten wollen. Wenn Stipendiat*innen ihre IP-Position vor diesem Hintergrund optimieren wollen, sollten sie Folgendes nicht vergessen:

Woran Stipendiat*innen bei Lizensierung von Hochschul-IP denken sollten

Wenn Hochschulen entsprechend der Förderrichtlinie Lizenzgebühren für die Nutzung von Hochschul-IP verlangen, sollten die Stipendiat*innen versuchen, absatzabhängige Lizenzgebühren auszuhandeln. Auch absatzabhängige Lizenzgebühren sind marktüblich. Diese fallen aber nur dann an, wenn das Start-up durch die Nutzung des Hochschul-IP auch tatsächlich selbst Einnahmen erzielt. Das ist für die Stipendiat*innen liquiditätsschonend und risikoärmer.

Und wenn Stipendiat*innen Lizenzgebühren für eine frühere Diensterfindung (Schnittmenge oben) eines Mitglieds ihres Gründungsteams an die Hochschule zahlen, gilt § 42 Nr. 4 ArbnErfG. Danach muss die Hochschule 30 Prozent der vereinnahmten Lizenzgebühren direkt wieder an dasjenige Mitglied des Gründungsteams auskehren, das die Diensterfindung gemacht hat.

Der Autor Prof. Dr. Nicolai Schädel ist Professor für Wirtschaftsrecht an der Hochschule der Medien Stuttgart (HdM) und of Counsel bei der Rechtsanwaltssozietät Kurz Pfitzer Wolf & Partner (KPW) in Stuttgart

Die Chancen des Zukunftsfinanzierungsgesetzes

Wenn Deutschland wieder ein Gründer*innenland werden soll, müssen die Rahmenbedingungen stimmen. Das hat der Gesetzgeber erkannt und zuletzt mit dem Zukunftsfinanzierungsgesetz einen bunten Strauß von Vorschlägen geflochten. Für Gründer*innen bieten sich so neue Chancen.

Unter steuerlichen Gesichtspunkten erwies sich bislang eine Holdingstruktur als vorteilhaft, wobei die operative Gesellschaft (GmbH) von einer ebenfalls als GmbH gestalteten Gesellschaft gehalten wurde, welche ihrerseits von dem / der Gründenden gehalten wurde. Vielfach wurde zwischen den beiden Gesellschaften noch eine Organschaft geschlossen, der ein Ergebnisabführungsvertrag zugrunde lag. Diese Struktur ermöglichte es einerseits, etwaige Gewinne lediglich mit einem kombinierten Steuersatz aus Gewerbe- und Körperschaftsteuer von circa 30% vorzubelasten, die dann als Ausschüttung von der natürlichen Person mit dem Abgeltungsteuersatz von 25% bezogen werden konnte. Andererseits war eine nahezu steuerfreie Veräußerung der operativen Gesellschaft möglich. Dieser Veräußerungserlös konnte dann wieder investiert werden und löste erst im Rahmen einer späteren Ausschüttung an den Gründer eine weitergehende Besteuerung in Höhe des Abgeltungsteuersatzes von 25% aus.

2021: Rechtsformneutralität bringt gleiche steuerliche Ergebnisse

Mit der Option zur Körperschaftsteuer können Gründende einer Personengesellschaft nunmehr das gleiche steuerliche Ergebnis erzielen, denn 2021 schuf der Gesetzgeber mit dem Körperschaftmodernisierungsgesetz eine Rechtsformneutralität bezüglich der Besteuerung von Unternehmen zwischen Personen- und Kapitalgesellschaften, indem er der Personengesellschaft ein Wahlrecht zur Körperschaftsteuer eingeräumt hat. Das aus gesellschaftsrechtlicher Perspektive oft vorteilhaftere Personengesellschaftsrecht kann also gewählt werden, ohne dadurch steuerliche Nachteile gegenüber einer Kapitalgesellschaft zu erleiden.

Steuerliche Rahmenbedingungen für Mitarbeitervergütungen

Genauso wichtig sind die steuerlichen Rahmenbedingungen für Mitarbeitervergütungen. In den letzten Jahren wurden hier zwar gesetzliche Änderungen vorgenommen, diese konnten aber nur unzureichend die Realität und Bedürfnisse der Start-ups abdecken. Im Kern geht die Besteuerung davon aus, dass Arbeit jeweils gleich besteuert und nicht einer unternehmerischen Beteiligung gleichgestellt werden soll: Die Besteuerung für den/die Gründenden selbst mit seiner/ihrer Gesellschaft gilt eben nicht für die Mitarbeitenden, obwohl sie, wie der/die Gründer*innen auch, ebenfalls ihre Arbeits- und Innovationskraft einbringen.

Echte Beteiligung als Instrument immer noch realitätsfern?

Vor diesem Hintergrund scheint der einfachste Weg eine echte Beteiligung der Mitarbeitenden am Unternehmen. So erhalten sie Gewinnausschüttungen und sind an Exit-Erlösen beteiligt. Sie erlangen im Gegenzug aber auch alle mit einer gesellschaftsrechtlichen Beteiligung verbundenen Rechte (etwa Teilnahme- und Stimmrechte) und Pflichten (beispielsweise Treuepflichten). Ein solcher gesellschaftsrechtlicher Einfluss ist aus Sicht des Gründenden nicht immer wünschenswert, da er seine gestalterische Freiheit einschränken kann. Steuerlich stellt sich bei echten Beteiligungen das Problem, wenn die jeweilige Beteiligung unter dem Verkehrswert des Unternehmens gewährt wird. Dann liegt ein geldwerter Vorteil in Höhe der Differenz vor, der mit Zufluss einer Besteuerung wie Lohn unterliegt, obwohl keine Liquidität erlangt wird (Dry Income).

Lösung der Dry Income-Problematik

Dieses Problem hat der Gesetzgeber im Juli 2021 mit § 19a EStG abzumildern versucht, indem die Besteuerung aufgeschoben wurde. Die Einzelheiten und Anforderungen an einen solchen Steueraufschub wurden aber als realitätsfern und unzureichend angesehen. Ungewöhnlich zügig reagiert der Gesetzgeber nun mit dem Zukunftsfinanzierungsgesetz hierauf:

- Die Besteuerung des geldwerten Vorteils aus der Beteiligung soll mit Veräußerung oder Beendigung des Arbeitsverhältnisses erfolgen; ab 2024 spätestens 20 statt bisher zwölf Jahre nach deren Übertragung.

- Im Falle des Rückerwerbs der Anteile bei Verlassen des Unternehmens soll nur die tatsächlich an den/die Mitarbeitenden gezahlte Vergütung maßgeblich sein, wodurch insbesondere in Leaver-Fällen, in denen der Kaufpreis in der Regel unterhalb des Verkehrswerts der Beteiligung liegt, das Risiko einer Besteuerung von nicht realisierten Werten entschärft wird.

- Eine Besteuerung wird weitergehend bis zum Zeitpunkt des tatsächlichen Verkaufs hinausgeschoben, wenn der/die Arbeitgebende auf freiwilliger Basis unwiderruflich erklärt, dass er/sie die Haftung für die einzubehaltende und abzuführende Lohnsteuer übernimmt.

Hierzu müssen die Beteiligungen

- nicht vom Arbeitgebenden selbst, sondern können auch durch (Gründungs-)Gesellschafter*innen gewährt werden;

- nicht solche des Unternehmens des Arbeitgebenden, sondern können auch konzernangehörige Beteiligungen sein.

Des Weiteren wird der Anwendungsbereich dergestalt ausgeweitet, dass

- begünstigte Unternehmen solche mit bis zu 1.000 Mitarbeitenden sind, die einen Jahresumsatz von höchstens 100 Mio. EUR oder eine Jahresbilanzsumme von höchstens 86 Mio. EUR aufweisen, wobei diese Schwellenwerte im Zeitpunkt der Übertragung der Beteiligung oder in einem der sechs vorangegangenen Kalenderjahre nicht überschritten sein dürfen, und

- der maßgebliche Gründungszeitraum des Unternehmens maximal 20 Jahre vor dem Beteiligungszeitpunkt liegen darf.

Steuerliche Stärkung unter anderem durch Pauschalbesteuerung

Weitergehend kann der durch die Anteilsübertragung gewährte geldwerte Vorteil bei dem Mitarbeiter pauschal mit einem Steuersatz in Höhe von 25% besteuert werden und unterliegt nicht mehr dem persönlichen Einkommensteuersatz. Auch wird der Freibetrag für die verbilligte oder unentgeltliche Überlassung von Mitarbeiterkapitalbeteiligungen vom Arbeitgeber ab 2024 von derzeit 1.440 auf 5.000 EUR jährlich erhöht, was auch zu einer Sozialversicherungsfreiheit in gleicher Höhe führt. Dies erfordert aber, dass es sich um eine freiwillige Leistung des Arbeitgebenden handelt, die grundsätzlich allen Mitarbeitenden des Unternehmens offensteht, die ein Jahr oder länger ununterbrochen in einem gegenwärtigen Dienstverhältnis zu diesem stehen. Daher ist dieses Tool für eine reine Managementbeteiligung nicht geeignet.

Was das Zukunftsfinanzierungsgesetz vermissen lässt

Bedauerlicherweise hat der Gesetzgeber keine Anpassung im Vermögensbildungsgesetz vorgenommen, auf welchem die Begünstigungen für die Mitarbeiterbeteiligungen aufbauen. Diese Regelungen kommen nicht zur Anwendung, wenn es sich beim Start-up um eine Personengesellschaft handelt, die sich für die Körperschaftsteuer entscheidet – und deshalb steuerlich wie eine Körperschaft behandelt wird.

Alternative Beteiligungsmodelle noch notwendig?

Dem Problem des Dry Income begegnete die Gestaltungspraxis bislang durch Hurdle- oder Growth Shares. Bei Hurdle Shares erfolgt lediglich eine Beteiligung an den zukünftigen Wertsteigerungen, weshalb diese im Zeitpunkt der Gewährung grundsätzlich nicht zu einem sofortigen steuerlich relevanten Lohnzufluss führen. Weiterhin haben sich Virtual Shares oder Virtual Options als Instrument der Incentivierung von Mitarbeitenden erwiesen. Mit solchen Ansprüchen vermeidet man wegen ihrer rein schuldrechtlichen Ausgestaltung eine gegebenenfalls nicht gewünschte Teilhabe an Zukunftsfragen des Unternehmens. Steuerlich betrachtet stellt lediglich die jeweilige (indirekte) Partizipation an den Gewinnen und/oder dem Exit-Erlös zu besteuernden Lohn dar. Dieser wird nach dem individuellen Steuersatz besteuert, sodass die steuerlichen Regelungen für Einkünfte aus Kapitalvermögen nicht angewendet werden. Dem/der Mitarbeitenden fließt hier nicht bereits mit Einräumung dieser Ansprüche etwas zu, sodass sich das Dry Income-Problem nicht stellt.

Fazit

Die Regierung ist das Thema verbesserter steuerlicher Rahmenbedingungen angegangen. Man ist dabei zwar noch lange nicht bei den Vergünstigungen, die andere Standorte insoweit genießen – aber es ist ein wesentlicher Schritt. Nun müssen die Gründenden die jeweiligen Weichen selbst stellen.

Zu den Autoren:

Dr. Matthias Geurts ist Partner bei der Kanzlei Schalast und berät Venture Capital-/Private Equity-Investoren in aufsichtsrechtlichen Strukturierungsfragen und Start-ups sowie Gründer bei der Optimierung ihrer Unternehmensgestaltung, deren Finanzierung und Mitarbeiter-beteiligungsmodellen.

Dr. Marc-Andre Rousseau ist Partner bei der Kanzlei Schalast für den Bereich Venture Capital/Start-ups. Er berät Venture Capital-Investoren, Family Offices und Angel-Investoren sowie Startups in allen rechtlichen Finanzierungsfragen sowie Start-ups bei Exit- und Gewinnbeteiligungsmodellen.

Der Beteiligungsvertrag

Recht für Gründer*innen: Wir zeigen die wesentlichen Themen und Standards eines Beteiligungsvertrags.

Soweit Investor*innen im Rahmen einer Finanzierungsrunde Eigenkapital zur Verfügung stellen, werden die Terms üblicherweise im Rahmen eines Beteiligungsvertrages vereinbart. Strukturell umfasst ein Beteiligungsvertrag eine Beteiligungs- und Gesellschaftervereinbarung (Investment and Shareholders Agreement). Die Beteiligungsvereinbarung beinhaltet die Struktur und die Konditionen des Investments, wohingegen die Gesellschaftervereinbarung die gegenseitigen Rechte und Pflichten der künftigen Gesellschafter*innen sowie das Verhältnis zur Gesellschaft definiert.

Beteiligungsvereinbarung

Regelmäßig werden die durch die Investor*innen zu übernehmenden Geschäftsanteile im Rahmen einer Bar-Kapitalerhöhung neu ausgegeben. Die Beteiligungsvereinbarung beinhaltet die wesentlichen Konditionen der Beteiligung und der hierfür zu erbringenden Gegenleistung ausgehend von der (im Rahmen eines Cap Table) festgelegten Pre-Money-Bewertung.

Die Gegenleistung der Investor*innen besteht zunächst aus dem unmittelbar zu leistenden Nominalwert. Als weitere Leistungen werden Zuzahlungen in die Kapitalrücklage der Gesellschaft gemäß § 272 Abs. 2 Nr. 4 HGB, die Einbringung von Darlehensforderungen (soweit Wandeldarlehen gewandelt werden sollen), Sachleistungen (häufig bei strategischen Investor*innen) oder sonstige Leistungen vereinbart. Die Leistungspflichten können hierbei von sog. Milestones abhängig sein, mithin von bestimmten durch das Start-up zu erreichenden Zielen. Zur Vermeidung von Konflikten sind eine klare Beschreibung der Ziele und ein Konfliktlösungsmechanismus sinnvoll. Aus Sicht der Gründenden, aber auch der weiteren Gesellschafter*innen, ist ferner ein Mechanismus wichtig für den Fall, dass ein Investor seine Leistungsverpflichtung nicht (vollständig) erfüllt. Eine solche Investor-Default-Klausel sieht regelmäßig die Rückübertragung der übernommenen Anteile durch den betroffenen Investor für den Fall seiner Nichtleistung vor.

Beteiligungsvereinbarungen enthalten zudem regelmäßig eine Verwässerungsschutzklausel. Diese räumt den Investor*innen das Recht ein, weitere neu auszugebende Geschäftsanteile zum Nominalwert zu übernehmen, falls in einer späteren Finanzierungsrunde Anteile an der Gesellschaft zu einem geringeren Anteilspreis als dem der gegenwärtigen Finanzierungsrunde ausgegeben werden (sog. Downround). Die Anzahl der zusätzlich auszugebenden Geschäftsanteile berechnet sich auf Grundlage der Ausgabepreise der betreffenden Finanzierungsrunden.

Häufig wird eine Weighted-Average-Betrachtung vereinbart, bei der der gewichtete Durchschnittspreis aus dem Anteilspreis der Downround und der ursprünglichen Finanzierungsrunde gebildet wird. Die Investor*innen werden nachträglich so gestellt, als hätten sie zwar nicht zum

Anteilspreis der Downround gezeichnet (dies wäre ein recht investorenfreundlicher Full-Ratchet-Verwässerungsschutz), aber zu dem entsprechend definierten Durchschnittspreis.