Aktuelle Events

Falsche Start-up-Finanzierung als K.O.-Kriterium

Welches sind die klassischen Fehler in der Finanzierung eines Start-ups, welche Investitionen sind wesentlich? Tipps und To-do’s für angehende Jungunternehmer*innen.

Neun von zehn Start-ups scheitern bereits in den ersten zwölf Monaten nach ihrer Entstehung. Der erste Grund hierfür ist die fehlende Nachfrage nach dem angepriesenen Produkt und direkt danach folgen Fehler in der Finanzierung. Doch weiterhin hegen unzählige Arbeitnehmene den Wunsch nach einem eigenen Unternehmen.

Anstelle eines festgelegten Gehaltes locken wirtschaftliche Unabhängigkeit und hohe Gewinne, wenn das Geschäftsmodell stimmt. Wer ein vielversprechendes Unternehmenskonzept vorweist und dieses verwirklichen möchte, braucht für die Durchführung viel Selbstdisziplin und ausreichendes Startkapital. Deshalb sollte jede(r) Gründende genau wissen, in welchen Bereichen sich Geld einsparen lässt.

Eines steht ohne Zweifel fest: Die Gründung des eigenen Unternehmens beginnt in der Regel mit einer guten Geschäftsidee. Gleichzeitig ist sie in den meisten Fällen relativ teuer und mit massenhaft Arbeit verbunden. Es überrascht auch nicht, dass ein guter Businessplan allein nicht ausreichend ist, um ein Start-up zu gründen und zu halten. Wirtschaftliche Diskrepanzen, wie die Fehleinschätzung der Höhe des Kapitalbedarfs bei der Umsetzung der Geschäftsidee, sind nach wie vor einer der Hauptgründe für das Scheitern von jungen Unternehmen, wie eine Studie zeigt. Sie haben oft Liquiditätsengpässe zur Folge, welche nicht selten direkt in die Insolvenz führen. Gleichauf liegt die fehlende Nachfrage des angebotenen Produkts. Doch auch wenn Startup-Finanzen nicht richtig verwaltet werden, kann dies ein Rezept für den geschäftlichen Niedergang sein. Laut Statisitk versagen neun von zehn Start-ups, bevor sie erfolgreich werden.

Fatale Fehler in der Finanzierung

Unabhängig von der jeweiligen Branche, ist es ab einem bestimmten Punkt schwierig das gegründete Unternehmen aus eigenem Kapital zu finanzieren. Gründer*innen, die dringend einen Kredit benötigen, sollten nicht beim erstbesten Angebot zuschlagen, sondern die einzelnen Kreditmöglichkeiten miteinander vergleichen. Hier wäre es definitiv falsch Kompromisse einzugehen. Wer einen Kredit aufnimmt, muss sich nicht nur auf die Auszahlung der Summe verlassen, sondern natürlich auch die einzelnen Raten bedienen können. Stelle dir ein klares Budget auf, das auch die Gehälter einschließt, da es sonst aus dem Ruder läuft.

Auch das Sparen an den falschen Enden ist ein Fehler, den viele Gründende machen. Es liegt in der Natur der Sache, dass man bei der Erstellung des Businessplans, die potenziellen Ausgaben möglichst weit herunterschraubt und optimistische Ziele bei den Einkünften angibt. Ein Beispiel wäre, wenn ein auf Software für B2B-Kund*innen spezialisiertes Unternehmen beim Thema Sicherheit und Support spart. Hier würden die sogenannten Business Angels, also Personen, die sich finanziell am Unternehmen beteiligen und ihr Know-how weitergeben, stutzig werden und die Lage durchschauen. Anleger*innen möchten nicht, dass Gründer*innen wenig Geld investieren, sondern dass Start-ups ihr Geld smart und an der richtigen Stelle einsetzen.

Weiterhin empfiehlt Rau die Nachverfolgung der Ausgaben von Beginn an so transparent und einfach, wie möglich zu gestalten, da sonst der ganzheitliche Überblick auf die Spesen gefährdet sei. So bieten vor allem digitale Produkte für Ausgaben-Controlling den Vorteil, dass Kosten schnell per App eingelesen werden können und im Anschluss besser nachzuvollziehen sind.

Mit Fachwissen vor Investor*innen glänzen

Intelligente Finanzierungspläne sind das Gebot der Stunde. Der Grund, weshalb viele Start-ups bereits in den ersten zwölf Monaten scheitern, ist die oftmals fehlende Sachkompetenz des Gründungsteams. Angehende Founder, die einer Finanzierung durch Investor*innen sicher sein wollen, sollten unbedingt mit Expertise glänzen – ganz egal ob bei den Finanzen, Steuern, beim Management oder Detailwissen. Hier ist es essenziell, sich mit der Materie auszukennen, da ein Unternehmen zu führen viel Geschick erfordert – neben der Produktidee sollte hier der Fokus darauf gerichtet werden. Zudem spielt die passende Rechtsform eine entscheidende Rolle. Viele Jungunternehmer*innen neigen dazu, ihr Unternehmen zu Beginn direkt als GmbH rechtlich zu definieren. Hier kommen aber weitaus höhere Kosten auf die Firma zu. Bei kleineren Betrieben reicht vorerst die einfachste Form – das Gründen eines Einzelunternehmens. Dafür muss nur ein Gewerbeschein beantragt werden. Gründen mehrere Personen, bietet sich die Rechtsform die Gesellschaft bürgerlichen Rechts (GbR) an. So entfallen zum einen hohe Initialkosten und zum anderen kostenintensive Vorschriften, die bei einer GmbH einzuhalten sind.

Bootstrapping als optimale Finanzierungsform?

Beim Gründen wird die Frage nach der bestmöglichen Bereitstellung von Kapital oft gestellt. Allerdings gibt es darauf keine allgemeingültige Antwort, da die beste Lösung jeweils vom Geschäftsmodell und der persönlichen Situation abhängt. Genauso verhält es sich mit dem Bootstrapping – der Existenzgründung, die ausschließlich mit eigenem Geld realisiert wird. Nicht für jeden ist es ratsam, eine Bootstrapping Strategie zu verfolgen –es gilt wie so oft, Chancen und Risiken abzuwägen. Neben Bargeld und Sparguthaben gehören zum Eigenkapital auch Gegenstände, die die Gründer in ein Unternehmen einbringen können. In Frage kommende Objekte können zum Beispiel Maschinen, Anlagen oder Fuhrparks sein, die dem Unternehmen unbegrenzt zur Verfügung stehen. Aber auch Kapitalbeteiligungen an einem Unternehmen gelten als Eigenkapital. Zum Vermögen gehören auch die finanziellen Rücklagen und – je nach Rechtsform – das Grund- bzw. Stammkapital des Unternehmens. Auch der Bilanzgewinn und das persönliche Vermögen zählen dazu. Der Teil der unternehmerischen Finanzen, der nicht aus eigener Tasche stammt, sollte möglichst nicht unter 20 Prozent liegen, sondern eher darüber.

Rentabilität wird wichtiger als Wachstum

Start-ups sind für ihre zwei Hauptaspekte bekannt: Geschäftsinnovation und Wirtschaftswachstum. Sie entwickeln und präsentieren jedes Jahr neue Produkte oder Dienstleistungen auf den Markt. On-Demand-Start-ups sind ein perfektes Beispiel dafür, wie sie die Welt beeinflussen können. Haben sie die kritische Phase einmal überstanden, sich etabliert und den Fokus auf Wachstum gerichtet, wartet bereits eine nächste Hürde auf Existenzgründer. Denn selbst wenn alle Reglements und Tipps strikt befolgt wurden, man einen wasserdichten Businessplan vorweisen kann und mutige Geldgebende gefunden hat, so ist man vor einem zukünftigen Scheitern dennoch nicht bewahrt. Das Jahrzehnt der Krisen ist angebrochen – und die eine jagt die nächste. Im Moment ist die Rentabilität wichtiger, als das Umsatzwachstum. Das wird Founder dazu zwingen, konservativer zu kalkulieren und immer einen Plan B zu haben. Die Finanzierung für Start-ups, die Wachstum um jeden Preis anstreben und keine Hebel für kurzfristige Rentabilität haben, werden schwieriger als noch vor einigen Jahren. Zudem besteht die Gefahr, dass gut finanzierte Start-ups auf dem Markt die Gehälter schnell in die Höhe treiben könnten und es so für finanziell schwächere Start-ups anstrengend machen, entsprechende Talente zu finanzieren. An dieser Stelle ist es am schwierigsten, die Kosten für Gehälter niedrig zu halten.

Der Autor Malte Rau ist CEO und Co-Founder von Pliant. Das FinTech wurde 2020 gegründet und bietet Unternehmen eine digitale Kreditkartenlösung für maximale Flexibilität und Ersparnis.

Diese Artikel könnten Sie auch interessieren:

Toxic Funding – Geld ist nie nur Geld

Wenn Investor*innen Kultur zerstören. Oder: Warum Unternehmenskultur das wahre Anlagegut ist.

In der Start-up-Szene gilt Kapital oft als Heilsbringer. Wer es schafft, ein Investment zu sichern, hat es geschafft – so die gängige Logik. Doch kaum jemand spricht darüber, welchen Preis dieses Kapital fordert. Denn Geld ist nie nur Geld. Es trägt Energie, Interessen und Absichten in sich. Wenn diese nicht zu den Werten des Unternehmens passen, wird aus Wachstum Druck, aus Motivation Kontrolle, aus Vision Zersetzung.

Die toxische Dynamik beginnt selten offensichtlich. Am Anfang ist da meist Begeisterung: ein(e) Investor*in, der/die an dich glaubt, Türen öffnet, Potenziale sieht. Doch mit jedem Reporting, jeder zusätzlichen KPI, jeder strategischen Forderung verschiebt sich etwas im System. Der Fokus wandert von der Idee auf die Rendite, vom Menschen auf die Zahl, von der Kultur auf das Kapital – und genau hier kippt die Energie.

Manchmal ist es nicht einmal böse Absicht, sondern das System selbst, das falsche Anreize setzt. Der Kapitalmarkt liebt Beschleunigung, nicht Beständigkeit. Er honoriert Wachstum, nicht Werte. Wer auf diesem Spielfeld spielt, braucht mehr als Mut – er/sie braucht Bewusstsein. Denn jedes Investment ist auch ein Eingriff in das Nervensystem eines Unternehmens. Doch echte Stärke zeigt sich nicht im Tempo, sondern in der Fähigkeit, Stabilität zu halten, wenn alles um einen herum beschleunigt.

Wenn Macht das Spielfeld betritt

Investor*innen bringen nicht nur Geld, sie bringen auch Einfluss. Wer Anteile hält, hält auch Macht – und Macht folgt eigenen Regeln. Wird sie weise genutzt, kann sie ein Unternehmen stabilisieren. Wird sie jedoch als Druckmittel eingesetzt, um Kontrolle zu sichern oder Wachstum zu erzwingen, wird sie toxisch.

Dann entstehen Strukturen, in denen sich Gründer*innen sich selbst verlieren. Entscheidungen werden nicht mehr aus Überzeugung getroffen, sondern aus Angst, Erwartungen nicht zu erfüllen. Menschen, die anfangs für eine Idee gebrannt haben, brennen plötzlich aus. Kultur wird zur leeren Worthülse im Pitchdeck.

Manchmal geht es noch weiter. Investor*innengruppen tauschen das Management aus, ziehen Budgets ab, blockieren Entwicklungen oder zwingen Unternehmen in Märkte, die nicht zu ihrer DNA passen. Das Ergebnis: ein Start-up, das äußerlich wächst, aber innerlich zerfällt. Und mit jedem Kompromiss an die eigenen Werte verschiebt sich der Mittelpunkt weg vom Warum hin zum Wie viel.

Man könnte sagen: Es ist die moderne Form des Kolonialismus, nur dass es diesmal nicht um Länder geht, sondern um Unternehmenskulturen. Und das Perfide daran: Der Schaden zeigt sich nicht sofort. Er wächst langsam, unsichtbar, wie eine leise Entzündung im System. Erst wenn Menschen gehen, Energie versiegt und Sinn verloren geht, wird klar, was zerstört wurde. Doch dann hilft kein Kapital mehr, denn Vertrauen lässt sich nicht kaufen.

Der unsichtbare Preis der Abhängigkeit

Viele Start-ups merken zu spät, dass sie längst abhängig sind. Term Sheets sind unterschrieben, Mitspracherechte eingeräumt, Kontrollmechanismen installiert. Was als Partnerschaft begann, fühlt sich plötzlich wie eine stille Übernahme an.

Manch eine(r) sagt sich dann: „Ich treffe keine Entscheidungen mehr, ich erfülle nur noch Erwartungen.“ Und das ist der Moment, in dem toxisches Funding seine volle Wirkung entfaltet. Nicht, weil jemand böse Absichten hat, sondern weil das System selbst dysfunktional geworden ist. Wenn Druck, Angst und Kontrolle das Nervensystem eines Unternehmens bestimmen, erstickt es an sich selbst – nicht an fehlender Innovation, sondern an fehlender Integrität.

Abhängigkeit entsteht dort, wo Visionen zu Kennzahlen werden und Entscheidungen nur noch auf Papier Sinn ergeben. Kein Geld der Welt kann ersetzen, was du an Glaubwürdigkeit verlierst, wenn du gegen deine eigenen Werte handelst.

Kultur ist kein Soft Skill – sie ist Kapital

Was viele vergessen: Kultur ist der eigentliche Kapitalwert eines Unternehmens. Sie ist die Energie, aus der alles entsteht – Kreativität, Vertrauen, Loyalität, Wachstum. Wenn sie zerstört wird, bleibt eine leere Hülle.

Die Frage ist also nicht, ob du Geld annimmst, sondern von wem und unter welchen Bedingungen. Wer sich Kapital holt, sollte nicht nur auf Bewertung oder Anteile schauen, sondern auf Haltung. Wie denken die Investor*innen über Verantwortung? Was passiert, wenn Dinge nicht nach Plan laufen? Denn in Krisenzeiten zeigt sich, ob Geld eine Partnerschaft nährt oder Machtverhältnisse offenlegt.

Gesunde Strukturen trotz externer Interessen

Es gibt Wege, sich zu schützen – nicht durch Abwehr, sondern durch Bewusstsein. Start-ups mit klaren Werten lassen sich seltener manipulieren. Wer weiß, wofür er/sie steht, erkennt schneller, wann etwas nicht mehr stimmt.

Kultur zeigt sich nicht im Leitbild, sondern im Verhalten. Vor allem dann, wenn Geld ins Spiel kommt. Je klarer du deine Grenzen kennst, desto stabiler bleibt dein System. Setze Strukturen, die Transparenz schaffen. Schaffe Räume, in denen auch Kritik an Investor*innenerwartungen ausgesprochen werden darf. Und halte dir Menschen im Umfeld, die dich erden: Mentor*innen, Coaches, Partner*innen ohne finanzielles Interesse.

Wer sich ständig nur vor Zahlen rechtfertigen muss, verliert irgendwann den inneren Kompass. Und wenn du dich selbst verlierst, verliert dein Unternehmen seine Seele.

Bewusste Partnerschaft statt Machtgefälle

Kapital kann wertvoll sein, sofern es mit Bewusstsein geführt wird. Es gibt viele Investor*innen, die langfristig denken, Werte respektieren und verstehen, dass Kultur die Grundlage von Performance ist. Sie fördern Verantwortung, nicht Abhängigkeit.

Doch diese Personen findest du nur, wenn du selbst weißt, was du willst. Frage dich vor jeder Finanzierungsrunde: Was ist der Preis, den ich zu zahlen bereit bin? Kontrolle? Geschwindigkeit? Autonomie? Und was ist dir auch dann heilig, wenn Geld knapp ist? Wer diese Fragen ehrlich beantwortet, trifft Entscheidungen nicht mehr aus Angst, sondern aus Klarheit.

Der stille Wandel

Vielleicht braucht es in dieser Zeit ein neues Bewusstsein für Geld. Nicht als Treibstoff des Wachstums, sondern als Resonanzverstärker für das, was bereits da ist. Kapital ist Energie und wirkt immer in beide Richtungen.

Bringen Investor*innen Angst, Misstrauen oder Machtstreben mit, prägt diese Energie das Unternehmen. Bringen sie hingegen Vertrauen, Weitsicht und Menschlichkeit mit, entsteht Wachstum, das Substanz hat.

Die neue Generation von Gründer*innen spürt das zunehmend. Sie will nicht mehr nur skalieren, sondern gestalten. Und sie weiß: Kultur ist das wahre Anlagegut. Denn was nützt der erfolgreichste Exit, wenn man sich selbst verliert?

Fazit

Toxic Funding ist kein Finanzthema, sondern ein Bewusstseinsthema. Kapital kann heilen oder zerstören. Das liegt nicht am Geld selbst, sondern an der Haltung derer, die es geben und die es annehmen.

Beginnen Gründer*innen, sich selbst und ihre Kultur zu schützen, entsteht eine neue Form von Wirtschaft. Eine, in der Geld wieder Mittel zum Zweck ist und nicht der Zweck selbst. Vielleicht ist das der eigentliche Wandel, den unsere Zeit braucht: weniger Investment in Kontrolle, mehr Vertrauen in Haltung. Denn Unternehmen, die auf Integrität bauen, müssen sich nicht verkaufen, um zu wachsen. Sie ziehen das richtige Kapital an, weil sie selbst wertvoll sind.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach.

Fundraising 3.0

Wie das Web3 eine transparente, offene und gemeinschaftliche Kapitalbeschaffung ermöglicht und damit die Grenzen traditioneller Finanzmärkte sprengt.

Immer weniger Start-ups erhalten Zugang zu traditioneller VC-Finanzierung. Stattdessen stolpern Gründer*innen und Innovator*innen über Hürden, die nicht in der Qualität ihrer Idee liegen, sondern in der Struktur des Systems. Klassisches VC gibt es oft nur für jene, die bestimmte Netzwerke mitbringen oder den richtigen Zeitpunkt treffen.

Genau hier setzt Web3 an – als Bewegung, die Fundraising neu denkt: Statt Kontrolle für wenige, rückt die Community in den Mittelpunkt. Fundraising 3.0 steht für eine transparente, offene und gemeinschaftliche Kapitalbeschaffung, die die Grenzen traditioneller Finanzmärkte sprengt.

Von Beethoven bis Blockchain – eine alte Idee neu belebt

Dass Projekte durch ihre Unterstützer*innen wachsen, ist kein Konzept des digitalen Zeitalters. Schon im 18. Jahrhundert suchte Ludwig van Beethoven Wege, seine Kompositionen unabhängig zu veröffentlichen – und erhielt dabei Hilfe seiner Zuhörenden, die den Druck seiner Werke vorfinanzierten. Jahrhunderte später, in den 1990er-Jahren, sammelte die britische Rockband Marillion Geld für ihre Tour durch die USA – lange bevor der Begriff Crowdfunding überhaupt existierte.

Heute, im Kontext von Web3, erfährt diese Idee eine technologische Evolution. Während Plattformen wie Kickstarter oder GoFundMe den Gedanken des gemeinschaftlichen Beitrags populär machten, geht Web3 weit darüber hinaus: Es ersetzt Mittelsmänner durch automatisierte Protokolle und verschiebt den Einfluss von dem/der Kapitalgebenden hin zur Community.

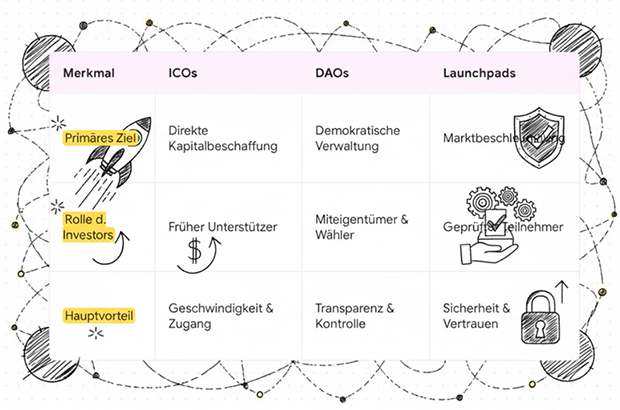

Die drei Säulen des neuen Fundraisings

Im Zentrum des Web3-Fundraisings stehen drei Modelle, die sich über Jahre etabliert und zur tragenden Struktur eines neuen Finanzökosystems entwickelt haben.

1. Initial Coin Offerings (ICOs)

ICOs markieren den Anfang der modernen, digitalen Kapitalaufnahme. Junge Kryptoprojekte verkaufen eigene Token – digitale Einheiten ihres Ökosystems – direkt an Investor*innen. Dadurch entfällt der Umweg über Venture-Capital-Fonds oder Angel-Investor*innen. Statt Anteile an einem Unternehmen erwerben Unterstützende Token, die ihnen Zugang, Stimmrechte oder spätere Wertsteigerungen sichern können. Viele große Namen dieser Branche – etwa Ethereum oder Ripple – starteten genau auf diese Weise.

Die Attraktivität dieser Idee liegt in der Unmittelbarkeit: Wer früh teilnimmt, profitiert im Erfolgsfall stark, während Gründer*innen schneller Kapital und auch Feedback erhalten.

2. Decentralized Autonomous Organizations (DAOs)

DAOs gehen über die reine Finanzierung hinaus. Sie sind eine Organisationsform, die vollständig gemeinschaftsbasiert funktioniert. Tokenhalter stimmen über Entwicklung, Ausgaben und strategische Entscheidungen ab. Damit entsteht nicht nur ein neues Governance-Modell, sondern eine demokratisierte Unternehmensstruktur: Gemeinschaft wird Miteigentum. An die Stelle zentraler Kontrolle tritt Transparenz. So werden etwa Betrugsrisiken reduziert, da Entscheidungsprozesse für alle sichtbar und überprüfbar sind. DAOs schaffen neue Formen von Verantwortung – nicht durch Hierarchie, sondern durch Partizipation.

3. LaunchpadsLaunchpads bilden die Brücke zwischen Idee und Markt. Betreiber*innen – meist etablierte Kryptobörsen – bieten Start-ups eine Plattform, um ihren Tokenverkauf zu organisieren. Neben technischer Infrastruktur und rechtlicher Sicherheit gibt es oft Marketinghilfe, Due-Diligence-Prüfungen und einen Community-Zugang. Launchpads dienen damit nicht nur der Kapitalbeschaffung, sondern fungieren als Accelerator, der Projekte auf ihre Marktfähigkeit vorbereitet. Für Investor*innen wiederum bieten sie strukturierte Auswahlverfahren und Transparenz, die Vertrauen schaffen

Krypto-Handel vs. Glücksspiel: Getrennte Branchen und rechtlich inkompatibel

Warum Krypto-Handel, der von Marktmechanismen und der kollektiven Aktivität der Händler bestimmt wird, und Glücksspiel, obwohl sie in der Wahrnehmung oft verschwimmen, rechtlich strikt voneinander getrennte Bereiche sind.

Der Handel mit Kryptowährungen wird von vielen Menschen als reines Glücksspiel empfunden. Gerade im Internet scheinen die Grenzen oft zu verschwimmen und dieser Eindruck entsteht nicht ohne Grund. Während sich auf der einen Seite Glücksspiel-ähnliche Mechanismen in den Krypto-Sektor einschleichen, reihen sich Krypto-Währungen teils in die verfügbaren Zahlungsmethoden in Online-Casinos ein.

Rein rechtlich gesehen sind der Krypto-Handel und das Glücksspiel in Deutschland allerdings zwei strikt voneinander getrennte Bereiche. Überschneidungen im legalen Raum gibt es nicht. Weder darf beim legalen Online-Glücksspiel eine Einzahlung oder ein Einsatz mit Krypto-Währung getätigt werden, noch darf der Handel mit digitalen Assets die Kriterien eines Glücksspiels erfüllen.

MiCA-Regulierung vs. Glücksspielstaatsvertrag

In Deutschland und allen anderen EU-Ländern unterliegen Krypto-Börsen, Wallet-Anbieter und die Emittenten von Stablecoins und anderen Tokens seit 2024/25 der sogenannten MiCA-Verordnung. MiCA steht für Markets in Crypto-Assets und legt erstmals EU-weit verbindliche Regeln für den Krypto-Markt fest.

Bislang benötigten die genannten Akteur*innen eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), um Kund*innen aus Deutschland ihre Dienstleistungen anzubieten. MiCA soll das nun ersetzen und international einheitliche Wettbewerbsbedingungen schaffen.

Im Glücksspiel-Sektor hingegen wird ein paneuropäischer Ansatz bislang nicht angestrebt. Jedes EU-Land verfügt über eigenständige Glücksspielgesetze. Lizenzen aus Ländern wie Malta oder Gibraltar werden oft fälschlicherweise als „EU-Lizenz” bezeichnet, mit der Betreiber*innen auch in Bezugnahme auf die EU-Dienstleistungsfreiheit ihre internationalen Aktivitäten rechtfertigen.

Um in Deutschland legal Online-Glücksspiele anzubieten, reicht eine solche Lizenz keinesfalls aus. Hierzulande gilt ausschließlich der 2021 in Kraft getretene Glücksspielstaatsvertrag (GlüStV), der unter anderem festlegt, dass Anbieter*innen von Online-Glücksspielen eine Erlaubnis der Gemeinsamen Glücksspielbehörde der Länder (GGL) benötigen.

Die allererste Lizenz der GGL ging im April 2022 an das Online Casino JackpotPiraten. Mittlerweile gibt es auch viele andere legale Online-Glücksspiel-Plattformen, die in der sogenannten Whitelist der GGL aufgeführt werden. Einzahlungen oder Einsätze mit Krypto-Währungen sind auf keiner der legalen Plattformen möglich.

Darum sind Krypto-Zahlungen im Online-Glücksspiel verboten

Das liegt unter anderem daran, dass der Glücksspielstaatsvertrag vorschreibt, dass Einsätze und Gewinne ausschließlich in Euro und Cent auszuweisen sind. Diese Vorgabe stellt das erste rechtliche Hindernis für die Nutzung von Krypto-Währungen im Online-Glücksspiel dar. Darüber hinaus greift aber auch das Geldwäschegesetz (GwG), welchem alle deutschen Glücksspiel-Anbieter*innen verpflichtet sind.

Das GwG schreibt vor, dass alle Geldtransaktionen transparent und nachvollziehbar sein müssen, Kund*innen eine Identifikation durchlaufen müssen und auffällige Zahlungen gemeldet werden. Bei Krypto-Zahlungen können diese Aspekte aktuell nicht bzw. nur mit großem Aufwand gewährleistet werden.

Wenn du also im Internet auf Online-Casinos oder Sportwetten-Portale triffst, die Kryptowährungen als Zahlungsart anbieten, handelt es sich ausnahmslos um in Deutschland illegale Glücksspiel-Plattformen und die Teilnahme am solchen illegalen Glücksspielen ist sogar strafbar.

Glück, Zufall, Risiko – Warum Krypto-Handel (k)ein Glücksspiel ist

Krypto-Währungen haben in der Welt des regulierten Glücksspiels also nichts zu suchen. Doch wie sieht es andersherum aus? Wer sich noch nie oder nur oberflächlich mit dem Thema Krypto-Handel beschäftigt hat, denkt bei einer spontanen Beschreibung meist an Begriffe wie „riskant“ oder „volatil“ – also an Eigenschaften, die dem Glücksspiel eigen sind.

Tatsächlich sind die augenscheinlichen Gemeinsamkeiten auch einfacher greifbar als die umso wichtigeren Unterschiede. Als Basis für den Kauf von Krypto-Assets sowie für den Einsatz beim Glücksspiel dient Fiat-Geld, also eine gängige Echtgeld-Währung wie der Euro.

Du nimmst also einen festen Euro-Betrag, bspw. 50 €, und setzt diesen ein bzw. oder tauscht diesen um, mit dem Ziel, zu einem späteren Zeitpunkt einen höheren Euro-Betrag wieder zurück zu bekommen. Es geht also in beiden Fällen darum, Gewinn zu machen. Eine Garantie, dass diese Strategie aufgeht, gibt es nicht. Im ärgerlichsten Fall verlierst du die kompletten 50 € wieder.

Beim Glücksspiel allerdings ist dies tatsächlich reiner Zufall, bzw. Glück, wie der Name Glücksspiel schon sagt. Weder du noch andere Menschen können den Ausgang eines Glücksspiels beeinflussen.

Nicht manipulierbare RNG-Technologie vs. freier Markt

Im Falle von Spielautomaten oder Spielen wie Online-Roulette, basiert der gesamte Mechanismus auf Zufallsgeneratoren (Random Number Generators, RNG). Letzten Endes sind diese immer so konzipiert, dass die Betreiber*innen mehr gewinnen als die Summe der Spieler*innen.

Beim Krypto-Handel kannst du allein zwar ebenfalls nicht bestimmen, ob der Wert eines Assets sinkt oder steigt. Aber hier wird der Preis nicht vom Zufall bestimmt, sondern vom Markt geregelt – also von der Summe aller am Handel beteiligten Menschen. Wenn die Masse „bullish” (also super optimistisch) ist oder in Gier verfällt und kräftig einkauft, steigt der Wert. Im „Bärenmarkt” oder Momenten großer Panik und Abverkäufe fällt der Preis.

Das ist im Grunde nicht viel anders als am Kapitalmarkt, wo mit Aktien oder Derivaten gehandelt wird, oder auch beim Kauf bzw. Handel mit Edelmetallen wie Gold oder Silber. Nicht umsonst wird der Bitcoin – der Vorreiter digitaler Assets – von vielen als „digitales Gold” bezeichnet.

Wenn du deine Coins auf einer Börse hältst, kannst du diese jederzeit wieder in Euro oder andere Fiat-Währungen umtauschen und auch automatische Verkäufe, sogenannte Stop-Loss-Aufträge, einrichten, um größere Verluste zu verhindern. Diese Funktion gibt es im Glücksspiel nicht – einmal gesetzt ist gesetzt und das Glück entscheidet, wie viel du gewinnst oder eben verlierst.

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Erprobte Crowdfunding-Tipps für Start-ups

Sebastian Bär, Gründer der Laufschuhmarke Joe Nimble, hat drei erfolgreiche Crowdfunding-Kampagnen aufgesetzt – und dabei nicht nur Kapital, sondern auch unverzichtbares Wissen gesammelt. Jetzt gibt er seine 10 wichtigsten Tipps an Gründerinnen und Gründer weiter, die selbst mit der Crowd durchstarten wollen.

Wie gelingt es, ein innovatives Laufschuhkonzept am Markt zu etablieren – ganz ohne Konzernstrukturen, aber mit viel Überzeugung und einer Vision? Für Sebastian Bär, Gründer der Performance-Laufschuhmarke Joe Nimble, lautete die Antwort von Beginn an: Crowdfunding.

Inzwischen blickt Bär auf drei erfolgreiche Kampagnen zurück, mit denen er nicht nur rund 260.000 Euro an Kapital, sondern auch eine engagierte Community und wertvolle Learnings gewonnen hat. Eine vierte Kampagne läuft aktuell – und hat das Funding-Ziel nach nicht einmal der Hälfte der Laufzeit schon fast um das Fünffache übertroffen.

Weil Sebastian Bär nicht nur beim Kapital, sondern auch beim Wissen an die Crowd glaubt, teilt er seine wichtigsten Learnings der vergangenen Jahre nun in Form von zehn praxisnahen Tipps:

1. Ziel bewusst unter dem Realwert ansetzen – aber glaubwürdig

Der Algorithmus der Plattformen springt schneller an, wenn das Ziel früh erreicht wird. Wer zu hoch ansetzt, bleibt unsichtbar.

2. Leadaufbau Wochen vor Kampagnenstart beginnen

Die ersten 48 Stunden entscheiden. Deshalb: Früh mit Landingpages, E-Mail-Kampagnen und Community-Building starten.

3. Ohne Ads geht nichts

Plattform-Traffic allein reicht nicht. Paid Ads sollten eingeplant, getestet und vorab optimiert werden.

4. Kein Selbstläufer – Kampagnenführung ist Chefsache

Tägliches Monitoring, KPI-Tracking und kommunikative Feinjustierung sind essenziell.

5. Das Video ist dein Door Opener – und muss radikal auf den Punkt kommen

Ein schneller, authentischer Einstieg ist wichtiger als Hochglanz. Menschen investieren in Menschen, nicht in Marken.

6. Leidenschaft sichtbar machen

Wer nicht brennt, wird auch niemanden entzünden. Jede Zeile, jedes Bild sollte zeigen, warum dieses Projekt wichtig ist.

7. Täglich präsent sein – online wie offline

Während der Kampagne muss sich alles um die Kampagne drehen. Analyse, Interaktion und Sichtbarkeit sind Pflicht.

8. Smarte Perks statt Standard-Rabatte

Exklusivität, Storytelling und Nutzen – nicht der zehnte Prozentnachlass – machen Angebote attraktiv.

9. Updates mit Einblicken hinter die Kulissen liefern Nähe

Produktionsstart, Zwischenstände, Rückschläge – alles transparent kommuniziert, stärkt die Bindung.

10. Ehrlichkeit schlägt Perfektion

Gerade in der Krise zeigt sich Vertrauen. Offen kommunizierte Probleme erzeugen Mitgefühl – und Commitment.

“Crowdfunding ist für mich mehr als ein Finanzierungsmodell”, so das Fazit von Sebastian Bär. “Es ist ein ehrlicher Reality-Check mit der Community. Wenn du bereit bist, offen zu kommunizieren, bekommst du nicht nur Geld, sondern Vertrauen – und das ist ebenfalls viel wert.”

Fehler in der Buchhaltung frühzeitig erkennen

Wer die Buchhaltung zu Beginn unterschätzt, gerät schnell in einen Verwaltungsmodus, der auf Zuruf funktioniert – ohne System, ohne feste Abläufe. Genau dadurch entstehen typische Fehler wie fehlende Belege, verpasste Fristen oder falsch gebuchte Ausgaben. Häufig fehlt es nicht an Wissen, sondern an klaren Zuständigkeiten und verlässlichen Abläufen.

Buchhaltungsfehler entstehen nicht, weil Gründer unachtsam sind, sondern weil Prozesse oft unstrukturiert bleiben. Wer direkt Ordnung schafft, reduziert das Fehlerrisiko und stärkt die Zusammenarbeit mit Steuerberatern, Investoren oder dem Finanzamt.

Hier passieren in der Praxis die meisten Fehler

Gerade wenn die Buchhaltung ohne klare Struktur läuft, schleichen sich typische Stolperfallen ein – oft unbemerkt und mit spürbaren Folgen. An diesen Stellen schleichen sich typische Fehler besonders schnell ein:

- Private und geschäftliche Ausgaben werden über dasselbe Konto abgewickelt

- Belege fehlen, sind unvollständig oder werden nicht archiviert

- Umsatzsteuer wird falsch berechnet oder zu spät gemeldet

- Buchhaltung erfolgt ohne klare Struktur oder mit ungeeigneten Mitteln

- Verantwortlichkeiten und Routinen sind nicht definiert

Private und geschäftliche Ausgaben konsequent trennen

Ein häufiger Anfängerfehler ist die fehlende Trennung zwischen privaten und geschäftlichen Ausgaben. Was zunächst praktisch erscheint, führt im Alltag schnell zu unübersichtlichen Buchungen und steuerlichen Problemen.

Wer private Einkäufe über das Firmenkonto abwickelt oder geschäftliche Ausgaben vom Privatkonto bezahlt, erschwert die korrekte Verbuchung und läuft Gefahr, dass Betriebsausgaben bei einer Prüfung aberkannt und nachträglich besteuert werden. Ein typischer Fall ist etwa ein privat gekaufter Laptop, der nachträglich als Betriebsausgabe angesetzt wird – ohne nachvollziehbare Dokumentation lässt sich dieser Aufwand steuerlich nicht geltend machen.

Belege lückenlos und revisionssicher aufbewahren

Jede Buchung braucht einen nachvollziehbaren Beleg – das ist Grundlage für jede steuerliche Anerkennung. In der Praxis fehlen jedoch häufig Kassenzettel, digitale Rechnungen werden nicht systematisch erfasst oder Barbelege landen ungeordnet in Papierstapeln.

Die GoBD (Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form) verlangen eine revisionssichere Ablage. Das gilt auch für digital erfasste Belege. Diese müssen vollständig, nachvollziehbar und dauerhaft unveränderbar aufbewahrt werden. Wer darauf nicht achtet, riskiert bei einer Betriebsprüfung die Streichung betroffener Ausgaben.

Umsatzsteuer korrekt behandeln und Fristen zuverlässig einhalten

Viele Gründer entscheiden sich zunächst für die Kleinunternehmerregelung, ohne die Auswirkungen auf Rechnungsstellung und Steuerpflicht im Detail zu kennen. Ein häufiger Fehler besteht darin, dass Umsatzsteuer ausgewiesen wird, obwohl dafür keine Berechtigung vorliegt. In diesem Fall muss die Steuer dennoch abgeführt werden.

Rechnungen mit ausgewiesener Umsatzsteuer müssen zudem bestimmte Pflichtangaben enthalten, etwa den vollständigen Namen und die Anschrift des Leistungserbringers, eine fortlaufende Rechnungsnummer und den korrekten Steuersatz. Auch die regelmäßige Abgabe der Umsatzsteuer-Voranmeldung wird oft unterschätzt. Wer Termine verpasst, riskiert Mahngebühren oder Schätzungen seitens des Finanzamts – und das bereits im ersten Jahr.

Buchhaltungssoftware gezielt einsetzen

Viele Gründer beginnen mit einfachen Tabellen oder handschriftlichen Notizen. Diese Methoden reichen aber schnell nicht mehr aus. Sie erhöhen die Fehleranfälligkeit und erschweren die Zusammenarbeit mit dem Steuerberater erheblich.

Digitale Buchhaltungstools bieten eine echte Entlastung. Sie ermöglichen automatische Belegzuordnung, eine integrierte Bankanbindung und aussagekräftige Auswertungen. Wer diese Systeme einsetzt, reduziert den zeitlichen Aufwand deutlich und vermeidet doppelte Arbeit sowie unnötige Rückfragen. Besonders effektiv ist es, Belege laufend zu erfassen statt alles gebündelt am Jahresende aufzuarbeiten.

Buchhaltungsprozesse strukturiert und sicher gestalten

Damit sich typische Buchhaltungsfehler gar nicht erst einschleichen, braucht es klare Prozesse und einfache Werkzeuge, die sich gut in den Arbeitsalltag integrieren lassen – etwa für die Erstellung einer Einnahmenüberschussrechnung, wie sie für viele Gründer als Standardverfahren gilt.

Die folgenden Maßnahmen haben sich für Gründer in der Praxis bewährt:

- Ein separates Geschäftskonto einrichten und private Ausgaben konsequent vermeiden

- Belege direkt nach dem Kauf digital erfassen und systematisch ablegen

- Umsatzsteuerpflicht regelmäßig prüfen und relevante Fristen aktiv im Kalender verfolgen

- Digitale Buchhaltungstools einsetzen, um Abläufe zu automatisieren und Zeit zu sparen

- Feste Buchhaltungszeiten definieren und Aufgaben intern oder mit dem Steuerberater verteilen

Firmenkonto nutzen und Zahlungswege klar definieren

Ein separates Geschäftskonto ist die Basis für jede saubere Buchhaltung. Es trennt private und unternehmerische Finanzflüsse und sorgt für nachvollziehbare Buchungen gegenüber dem Finanzamt.

Barzahlungen sollten vermieden werden, stattdessen bieten digitale Transaktionen mit Belegnachweis die nötige Transparenz. Firmenkreditkarten mit automatischer Kategorisierung helfen zusätzlich, die Buchführung zu entlasten.

Digitale Belegerfassung in den Alltag integrieren

Digitale Buchhaltungslösungen ermöglichen eine einfache und systematische Belegerfassung – per App, Scanner oder E-Mail-Upload. Belege werden automatisch erkannt, kategorisiert und archiviert. Das spart wertvolle Zeit beim Monatsabschluss und reduziert Fehlerquellen deutlich.

Zudem entsteht eine lückenlose Dokumentation, die bei Rückfragen durch das Finanzamt jederzeit abrufbar ist. Durch die Integration in bestehende Workflows – etwa direkt nach dem Einkauf oder dem Rechnungseingang – wird die Belegerfassung zur Routine statt zur Nacharbeit.

Umsatzsteuerpflicht regelmäßig prüfen und dokumentieren

Die Entscheidung für die Kleinunternehmerregelung sollte bewusst getroffen und im weiteren Verlauf regelmäßig überprüft werden. Gerade bei wachsendem Umsatz ist es entscheidend, die Umsatzgrenze im Blick zu behalten, um steuerliche Konsequenzen frühzeitig einschätzen zu können.

Hilfreich sind digitale Kalender mit Erinnerungsfunktionen, um relevante Schwellenwerte rechtzeitig zu prüfen. Ergänzend dazu empfiehlt sich eine regelmäßige Abstimmung mit dem Steuerberater – idealerweise einmal pro Quartal –, um frühzeitig Klarheit über mögliche Anpassungen zu erhalten. So lassen sich Nachzahlungen vermeiden und steuerliche Pflichten zuverlässig erfüllen.

Buchhaltung mit festen Abläufen organisieren

Ohne feste Routinen bleibt die Buchhaltung oft liegen – mit steigender Fehleranfälligkeit. Eine klare Zeitstruktur, zum Beispiel wöchentliche Buchhaltungsstunden, schafft Übersicht und verhindert Nachlässigkeiten.

Aufgaben wie Belegprüfung, offene Rechnungen oder Kontenabstimmung sollten intern klar verteilt und mit dem Steuerberater abgestimmt werden. Checklisten für Monats- und Jahresabschluss sichern zusätzlich den Überblick.

Buchhaltung selbst steuern oder gezielt auslagern

Die Buchhaltung muss kein Bremsklotz sein – sie lässt sich mit wenigen Mitteln dauerhaft in den Griff bekommen. Wer sich um Struktur, Tools und Zuständigkeiten kümmert, legt das Fundament für ein stabiles Rechnungswesen und spart langfristig Zeit und Kosten.

Nicht alles muss intern erledigt werden. Viele Aufgaben lassen sich digitalisieren oder gezielt an den Steuerberater übergeben. Entscheidend ist, den Überblick zu behalten und die Verantwortung bewusst zu steuern.

Jetzt ist der richtige Zeitpunkt, erste Prozesse aufzusetzen oder bestehende Abläufe zu verbessern. Schon kleine Veränderungen bringen spürbare Erleichterung – und verhindern, dass Steuerfehler zum unnötigen Risiko werden.

E-Rechnungsformate: XRechnung und ZUGFeRD im Vergleich

Seit dem 1. Januar 2025 gilt in Deutschland für Unternehmen, die öffentliche Auftraggeber beliefern, grundsätzlich eine Pflicht zur elektronischen Rechnung. Ob Selbständige, Gründer*innen oder Start-ups davon betroffen sind, hängt davon ab, ob sie Aufträge von öffentlichen Einrichtungen erhalten. Rechnungen an öffentliche Auftraggeber müssen meist elektronisch übermittelt werden. Die konkreten Umsetzungsfristen variieren je nach Bundesland und Auftraggeber.

Zwei der gängigsten Formate für diesen Zweck sind die XRechnung und ZUGFeRD. Doch was sind die Unterschiede zwischen diesen beiden Formaten, und welches eignet sich besser für dein Unternehmen? In diesem Artikel werden die Vorteile und Unterschiede von XRechnung und ZUGFeRD thematisiert, damit du die passende Wahl für dein Unternehmen leichter treffen kannst.

XRechnung: Der Standard für öffentliche Aufträge

Die XRechnung ist das offiziell vorgeschriebene Format für die elektronische Rechnungsstellung an öffentliche Auftraggeber in Deutschland. Seit November 2020 müssen Rechnungen an den Bund im XRechnung-Format übermittelt werden. Für Länder und Kommunen gelten je nach Bundesland unterschiedliche Übergangsfristen. Ab 2025 gelten erweiterte Pflichten in vielen Bereichen, aber die Umsetzung hängt vom Auftraggeber (Bund, Länder, Kommunen) und dessen Fristen ab.

Das Besondere an der XRechnung ist, dass sie auf XML basiert. Das bedeutet, dass die Rechnungsdaten maschinenlesbar sind und direkt in die IT-Systeme des Empfängers eingelesen werden können. Die XRechnung stellt sicher, dass alle erforderlichen Rechnungsinformationen in standardisierter Form übermittelt werden, was den gesamten Prozess von der Rechnungserstellung bis zur Prüfung durch den öffentlichen Auftraggeber vereinfacht. Es entfällt die Notwendigkeit der manuellen Dateneingabe oder der fehleranfälligen Prüfung durch den Empfänger.

Falls du regelmäßig mit öffentlichen Auftraggebern arbeitest, bedeutet dies einen klaren Vorteil: Du kannst sicher sein, dass deine Rechnungen den rechtlichen Anforderungen entsprechen und ohne Verzögerungen akzeptiert werden. Die XRechnung ist in diesem Kontext nicht nur eine Pflicht, sondern auch eine Chance, administrative Prozesse zu automatisieren und Fehlerquellen zu reduzieren.

Allerdings erfordert die Nutzung der XRechnung den Einsatz einer speziellen Software, die XML-Daten verarbeiten kann. Die meisten gängigen Buchhaltungsprogramme bieten inzwischen Lösungen, die XRechnungen erstellen und versenden können. Dennoch ist es wichtig, sicherzustellen, dass deine Software aktuell ist und die entsprechenden Formate unterstützt. Gerade für kleinere Unternehmen und Start-ups, die noch keine umfangreiche Rechnungssoftware nutzen, kann die Einführung von XRechnung mit gewissen Anfangsinvestitionen verbunden sein. Aber langfristig gesehen wird dieser Schritt deine Rechnungsabwicklung erheblich effizienter und sicherer machen.

ZUGFeRD: Flexibilität für den B2B-Bereich

Das ZUGFeRD-Format bietet eine flexible Lösung für den Austausch von Rechnungen im B2B-Bereich und eignet sich ebenfalls für die Kommunikation mit öffentlichen Auftraggebern. ZUGFeRD kombiniert eine PDF/A-3-Datei, die den klassischen Rechnungsaufbau enthält und für den Empfänger gut lesbar ist, mit eingebetteten XML-Daten, die für die automatische Verarbeitung durch Rechnungssoftware genutzt werden können. Diese hybride Struktur ermöglicht es, die Rechnung sowohl für Menschen als auch für Maschinen zugänglich zu machen – und zwar in einer Datei.

Ein großer Vorteil von ZUGFeRD ist die hohe Flexibilität. Du kannst das Format sowohl an Geschäftspartner schicken, die eine vollständig automatisierte Rechnungsbearbeitung haben, als auch an solche, die noch keine elektronischen Systeme nutzen und die Rechnung einfach im PDF-Format lesen. Dadurch sparst du dir den Aufwand, für verschiedene Empfänger unterschiedliche Rechnungsformate zu erstellen. Ein weiteres Plus: ZUGFeRD lässt sich ohne umfangreiche technische Anforderungen nutzen, da viele gängige Buchhaltungssoftwarelösungen bereits eine ZUGFeRD-konforme Rechnungsstellung unterstützen.

Es gibt außerdem mehrere Profile, die sich in der Komplexität der eingebetteten XML-Daten unterscheiden. Die ZUGFeRD 2.0-Version beispielsweise bietet ein Profil, das vollständig kompatibel mit der XRechnung ist. Das bedeutet, dass du ZUGFeRD sowohl im B2B-Bereich als auch im öffentlichen Sektor nutzen kannst, ohne dich um die Formatierung der Rechnung sorgen zu müssen. Diese Vielseitigkeit macht ZUGFeRD zu einer idealen Wahl, wenn du mit unterschiedlichen Partnern zusammenarbeitest – egal, ob mit großen Unternehmen oder anderen kleinen Start-ups.

Die Unterschiede zusammengefasst auf einem Blick

- Format: Der größte Unterschied zwischen XRechnung und ZUGFeRD ist das Format der Rechnungsübermittlung. XRechnung basiert ausschließlich auf XML-Daten, was bedeutet, dass es für die Nutzung in automatisierten Systemen erforderlich ist. ZUGFeRD hingegen kombiniert eine PDF-Datei mit einer eingebetteten XML-Datei, die für maschinelle Auswertung genutzt werden kann, aber gleichzeitig auch visuell für den Empfänger sichtbar bleibt.

- Zielgruppen: XRechnung richtet sich vor allem an Unternehmen, die regelmäßig mit öffentlichen Auftraggebern zusammenarbeiten und deren Anforderungen an die Rechnungsstellung erfüllen müssen. ZUGFeRD ist hingegen flexibel und eignet sich sowohl für den B2B-Bereich als auch für die Kommunikation mit öffentlichen Auftraggebern, da es die Möglichkeit bietet, das Format an verschiedene Bedürfnisse anzupassen.

- Technische Anforderungen: Die XRechnung verlangt, dass du eine XML-Datei generierst und diese an den öffentlichen Auftraggeber übermittelst. Das erfordert in der Regel spezielle Softwarelösungen, die XML-Daten verarbeiten können. ZUGFeRD ist etwas flexibler und erlaubt die Nutzung einer Kombination aus PDF und XML, wodurch du Rechnungen auch ohne spezialisierte Software versenden kannst.

- Rechtssicherheit und Kompatibilität: XRechnung ist die gesetzlich vorgeschriebene Lösung für öffentliche Aufträge in Deutschland, während ZUGFeRD eine breitere Anwendung findet und insbesondere im B2B-Bereich von Vorteil ist. Beide Formate sind rechtlich abgesichert, aber XRechnung ist speziell auf die Bedürfnisse der öffentlichen Hand zugeschnitten.

Rechnungen richtig schreiben

Wer sich selbstständig macht oder freiberuflich arbeitet, kommt nicht drumherum, eine Rechnung auszustellen. Welche Aspekte dabei besonders wichtig und welche Angaben Pflicht sind, das wird hier kurz und knapp erklärt.

Wer legt die Vorgaben auf einer Rechnung fest?

Alle Angaben, die auf einem solchen Dokument notiert sein müssen, werden vom Umsatzsteuergesetz (§14 UstG) festgelegt. Das sind die sogenannten Formvorschriften für Rechnungen. Wenn dagegen verstoßen wird, kann die Vorsteuer nicht korrekt abgezogen werden. Das betrifft vor allem Kleinunternehmer sowie Selbstständige und kann unter dem Strich teuer werden.

Das muss auf eine Rechnung

Im Grunde sind bei der Rechnungserstellung ein paar einfache Regeln einzuhalten. Um vor dem Finanzamt zu bestehen, müssen diese Punkte auf dem Dokument vermerkt sein:

- Name des Unternehmens und die jeweilige Rechtsform

- Vollständige Anschrift der Firma

- Bei umsatzsteuerpflichtigen Unternehmen die jeweilige Umsatzsteuer-Identifikationsnummer bzw. die persönliche Steuernummer bei umsatzsteuerbefreiten Unternehmen

- Datum der Ausstellung

- Fortlaufende und klar zuzuordnende Rechnungsnummer

- Liefertermin oder Zeitraum der erbrachten Leistung

- Jeweiliger Umsatzsteuersatz oder Grund des Nicht-Erhebens

Die beste und schnellste Lösung ist, für all diese Daten und Angaben direkt eine professionelle Rechnungssoftware zu nutzen. Diese Programme machen es besonders einfach alle gesetzlich vorgeschriebenen Punkte für die Rechnungserstellung einzuhalten. Oftmals bieten diese zusätzlich die Möglichkeit, Kunden zu verwalten oder Artikel zu organisieren.

Rechnungsnummern richtig einsetzen

Der für die Nachvollziehbarkeit der kompletten Buchhaltung wichtigste Punkt ist die jeweilige Rechnungsnummer. Diese muss je Dokument einmalig sein – nur so kann verhindert werden, dass es zu Verwirrungen kommt. Auch lassen sich Rechnungen in der Buchhaltung so klar zuordnen. Es dürfen also keine Nummern doppelt vergeben werden. Der Nummernkreis muss außerdem fortlaufend sein. Unwichtig ist allerdings, ob die Kennung aus Zahlen oder Buchstaben besteht. Auch nicht gesetzlich geregelt ist, ob jedes Jahr ein neuer Turnus angefangen werden muss oder nicht.

Das passende Layout

Rechnungsmuster gibt es im Internet zahlreiche. Wer allerdings nicht auf so eine Vorlage von der Stange zurückgreifen möchte, der hat die Möglichkeit mit beispielsweise dem Rechnungsprogramm von Lexware Office das eigene Rechnungs-Layout vollkommen individuell zu erstellen. Eingefügt werden können das Firmen-Logo und eine digitalisierte Unterschrift. Auch kann das gesamte Dokument passend zum jeweiligen Corporate Design des Unternehmens gestaltet werden. Heutzutage kommen Selbstständige und Gründer kaum mehr um diesen Schritt herum: Dieser Schritt macht eine Marke auch auf den Rechnungsdokumenten klar erkennbar.

Wann verjähren Rechnungen?

Diese Frage ist für Unternehmen oft eine der brennendsten. Die Verjährungsfrist für Rechnungen aller Art liegt in Deutschland bei drei Jahren. Allerdings ist wichtig zu wissen, dass diese Frist nicht ab dem jeweiligen Rechnungsdatum läuft. Sie gilt ab dem Tag der erbrachten Leistung oder Lieferung. Aber Vorsicht: Die Verjährungsfrist beginnt immer am 1. Januar des Folgejahres, in dem der Auftrag erteilt wurde. Ausschlaggebend ist also nicht der Monat, in dem die Leistung erbracht wurde. An diesem Beispiel erklärt, wird das Prozedere klarer:

- Im März 2017 wurde ein Auftrag angenommen.

- Das Erfüllungsdatum für diesen ist der 12. September 2017.

- Die Verjährungsfrist beginnt also per Gesetz am 1. Januar 2018 und endet am 1. Januar 2021.

Aufbewahrungsfristen für Rechnungen

Die Dokumente müssen generell zehn Jahre lang aufbewahrt werden. Das gilt sowohl für Selbstständige als auch für Kleinunternehmer oder große Firmen. Betroffen sind davon allerdings nicht nur die ausgestellten Rechnungen. Auch alle eingehenden Forderungen, die in die Buchhaltung einfließen, müssen so lange verfügbar bleiben.

Eine falsche Rechnung verschickt?

Eine Forderung in der sich ein Tippfehler oder Zahlendreher eingeschlichen hat, ist zunächst kein Beinbruch. Wenn das vorkommen sollte, dann muss die jeweilige Rechnung im System korrigiert werden. Zudem muss eine Storno-Rechnung angelegt werden. Diese Grundregeln sind dabei zu beachten:

- Storno-Rechnungen sind mit einem Minus zu vermerken.

- Der Rechnungsbetrag muss derselbe sein: Wenn die falsche Summe 100 Euro ist, dann muss die Storno-Rechnung -100 Euro betragen.

- Jede dieser Nachbesserungen bekommt eine eigene Rechnungsnummer.

- Die korrigierte Rechnung erhält ebenfalls eine neue Nummer.

Dadurch müssen zu jeder falsch ausgestellten Forderung dann drei Rechnungen vorhanden sein. Diese werden dann an den betreffenden Kunden verschickt. Außerdem sind sie noch in die Buchhaltung einzupflegen, sodass das Finanzamt die Fehlbuchung nachvollziehen kann.

Überleben im VC-Game 2025

Was Gründer*innen im VC-Game ändern müssen, um nicht ins Abseits zu geraten.

Zurückhaltung aufseiten der Investor*innen und sinkende Bewertungen prägen die aktuelle Finanzierungslandschaft für Start-ups – der Boom der Jahre 2021 und 2022 ist längst vorbei. Gerade jetzt brauchst du als Gründer*in Mut, damit dein Vorhaben nicht an fehlendem Kapital scheitert.

Denn Start-ups stoßen zunehmend auf kritische Kapitalgeber*innen und haben Probleme, Venture Capital (VC) einzusammeln. Ein Blick auf die Finanzierungsrunden im ersten Halbjahr 2024 verdeutlicht das: Fast 23 Prozent der europäischen Start-ups verloren an Wert. So hoch war der Anteil an Downrounds zuletzt im Jahr 2014, wie die Datenexpert*innen von PitchBook aufzeigen.

Investor*innen legen ihren Fokus verstärkt auf Profitabilität und ein nachhaltiges Geschäftsmodell. Das Wachstumspotenzial ist nicht länger der alles entscheidende Faktor, Due DiligencePrüfungen werden zunehmend anspruchsvoller. Dadurch rücken Kennzahlen wie Vertriebseffizienz und Kund*innenabwanderungsrate (Churn) verstärkt in den Mittelpunkt.

Das deutsche Finanzierungsklima: zu viel Zögern

In Deutschland herrscht aktuell eine auffallende Vorsicht unter Investor*innen. Risikofreudigere Kapitalgeber*innen aus dem Ausland halten sich zurück, was zu einer deutlichen Verlangsamung des Kapitalflusses führt. Nationale Investor*innen und staatliche Förderprogramme konzentrieren sich vornehmlich auf die Frühphasenfinanzierung von Start-ups.

Dadurch entstehen Finanzierungslücken, besonders in den späteren Wachstumsphasen, wie der aktuelle Deutsche Startup Monitor des Bundesverbands Deutsche Startups belegt.

Diese Zurückhaltung erschwert es vielen Start-ups, große Finanzierungsrunden abzuschließen und den Sprung in die nächste Wachstumsstufe zu schaffen. Die gestiegenen Anforderungen an Due-Diligence-Prüfungen und der verstärkte Fokus auf Profitabilität und Nachhaltigkeit verstärken diese Tendenz.

Vor diesem Hintergrund zögern viele Gründer*innen, große Summen an Wagniskapital aufzunehmen. Die Sorge vor einer möglichen Verwässerung der Unternehmensanteile bei niedrigeren Bewertungen und dem damit potenziell einhergehenden Kontrollverlust ist groß. Einige scheuen auch das Risiko, da umfangreiche Finanzierungsrunden mit einer größeren Fallhöhe einhergehen.

Doch trotz dieser Herausforderungen sollten deutsche Gründer*innen den Mut nicht verlieren. Wer eine wirklich bahnbrechende Geschäftsidee hat, die aktuelle Themen wie die Klimakrise oder die Digitalisierung adressiert, hat weiterhin Chancen, Kapital zu sichern. Start-ups sollten den Anspruch haben, das Unternehmen mutig zu skalieren und sich auf größere Finanzierungsrunden einzulassen.

Ein Blick in die USA zeigt, dass es möglich ist: Dort hat die Gründerkultur 2024 ein Comeback großvolumiger Finanzierungsrunden erlebt. Laut Crunchbase News konnten US-Start-ups zirka 240 Megadeals – Finanzierungen über 100 Millionen US-Dollar – erfolgreich abschließen. Dies beweist, dass Investor*innen bereit sind, hohe Summen zu investieren, wenn die Geschäftsidee überzeugt.

Warum mehr Risikokapital für dein Start-up sinnvoll ist

Doch wann solltest du eigentlich darüber nachdenken, Risikokapital für dein Unternehmen zu beschaffen? Entscheidend ist, dass dein Start-up das Potenzial hat, ein exponentielles Wachstum aufzuweisen. Du brauchst ein vielversprechendes Geschäftsmodell und die Bereitschaft, schnell skalieren zu wollen. Dann ist es sinnvoll, die Aufnahme von Risikokapital anzustreben.

Denn grundsätzlich lässt sich festhalten, dass ein größerer Finanzrahmen eine Reihe von Vorteilen bietet. Zuvorderst ermöglicht Wagniskapital, das Wachstum des eigenen Start-ups signifikant zu beschleunigen und wichtige Marktanteile zu gewinnen. Dadurch kannst du in die Produktentwicklung, das Marketing und den Vertrieb investieren und erhöhst so deine Chancen, in dynamischen Märkten zu bestehen. Wettbewerbsfähigkeit und Handlungsfähigkeit sind hier die entscheidenden Schlagworte.

Durch die gezielte Auswahl von VC-Investor*innen bekommen Start-ups zudem wertvollen Zugang zu Know-how und können die Expertise der Kapitalgeber*innen nutzen. Die neuen Partner*innen bringen nicht nur Kapital, sondern auch wichtige Netzwerke und Erfahrungen aus anderen Investitionen mit.

Ein nicht zu unterschätzender Faktor ist dabei auch, dass Gründer*innen von der Reputation eines VC-Unternehmens profitieren können. Stehen namhafte Investor*innen hinter einem Start-up, erhöht das dessen Glaubwürdigkeit und kann die Basis für neue Partnerschaften und weitere Finanzierungsrunden bilden.

So findest du geeignete Investor*innen

Damit sich diese positiven Aspekte voll entfalten können, solltest du genau darauf achten, mit welchen Kapitalgeber*innen du zusammenarbeitest. Branchenerfahrung ist dabei ein wichtiges Kriterium. Investor*innen sollten sich auf deinem Geschäftsfeld auskennen, um strategische Ratschläge geben und relevante Kontakte vermitteln zu können. Darüber hinaus sollte auch die Investmentstrategie der VC-Unternehmen mit den Zielen und Werten des Start-ups übereinstimmen. Gründer*innen sollten darauf achten, dass die Kapitalgeber*innen ihre langfristige Vision unterstützen und eine nachhaltige Kooperation anstreben.

Auf dieser Basis lässt sich eine vertrauensvolle Zusammenarbeit mit Partner*innen aufbauen, die dein Business verstehen und den Markt kennen. So lassen sich nachhaltige KPIs festlegen, die nicht auf kurzfristige Gewinne, sondern auf langfristige Strategien einzahlen. Dieser Punkt zeigt deutlich: Wer die passenden Investor*innen findet, muss vor großen Finanzierungsrunden nicht zurückschrecken. Richtig eingesetzt bietet Wagniskapital vielmehr die Chance, das eigene Business sinnvoll auszubauen.

Wie du mehr Risikokapital akquirieren kannst

Es lohnt sich also, über VC-Partnerschaften nachzudenken, wenn man überzeugt davon ist und glaubhaft verkaufen kann, dass das eigene Unternehmen exponentiell wachsen kann. Die einleitende Analyse der aktuellen Finanzierungslandschaft in Deutschland zeigt jedoch, dass die Beschaffung von Wagniskapital durchaus knifflig werden kann. Um derzeit erfolgreiche Deals abzuschließen, ist es wichtig, sich mit den veränderten Anforderungen von Investor*innen genauer auseinanderzusetzen. Du solltest vor allem auf folgende Punkte achten, wenn du dich auf eine Finanzierungsrunde vorbereiten willst:

Wertversprechen und Differenzierung

- USP: Kommuniziere klar, was dein Produkt von der Konkurrenz abhebt.

- Marktbedarf: Zeige, warum jetzt der richtige Zeitpunkt ist.

Finanzkennzahlen

- Prognosen: Realistische Modelle für Umsatz, Kosten und Cashflow sind entscheidend.

- Benchmarking: Zahlen sollten sich positiv von der Konkurrenz abheben.

Proof of Concept

- Pilotprojekte: Belege die Machbarkeit durch Tests und erste Erfolge.

- Markteintrittsstrategie: Zeige einen klaren Expansionsplan in einem großen Markt.

Teamstärke

- Erfahrung: Stelle ein kompetentes Team mit relevanter Expertise vor.

- Führung: Beispiele früherer Erfolge stärken das Vertrauen.

Kund*innengewinnung

- Referenzen: Zeige positive Kund*innenfeedbacks.

- Churn-Management: Erläutere deine Strategie zur Kund*innenbindung.

Risikoanalyse

- Risiken erkennen: Identifiziere mögliche Herausforderungen.

- Pläne: Präsentiere Maßnahmen zur Risikominimierung.

Kapitalverwendung

- Plan: Erläutere die genaue Verwendung des Kapitals.

- Meilensteine: Setze erreichbare Ziele für den Einsatz der Mittel.

Zeit für eine neue Mentalität

Trotz des schwierigen Finanzierungsklimas sollten Gründer*innen selbstbewusst auftreten und sich nicht unter Wert verkaufen. Mutige Schritte in Finanzierungsrunden sind wichtig. Der Schlüssel liegt darin, ein klares Wertversprechen zu vermitteln, solide Finanzkennzahlen und ein starkes Team zu präsentieren sowie eine durchdachte Strategie für Wachstum und Kund*innengewinnung aufzuzeigen. So lassen sich auch in einem herausfordernden Marktumfeld Investor*innen überzeugen.

Nutze das Wissen und das Netzwerk erfahrener Kapitalgeber*innen, um dein Unternehmen auf Wachstumskurs zu halten. So hast du die besten Chancen, im Jahr 2025 und darüber hinaus zu bestehen. Dein Ziel sollte es sein, das Unternehmen so groß wie möglich zu machen – auch wenn das bedeutet, Anteile abzugeben.

Der Autor Dr. Jens Schmidt-Sceery ist Partner bei Pava Partners, einer M&A- und Debt Advisory-Beratungen für technologiegetriebene und dynamisch wachsende mittelständische Unternehmen sowie Managing Partner von HPI Seed.

Was sind NFTs und wie werden sie in Zukunft gehandelt werden?

Von NFTs ist derzeit vielfach die Rede. Immer wieder begegnet man Berichten von Menschen, die angeblich in kurzer Zeit eine Menge Geld durch den NFT-Handel erworben haben. Wir wollen uns an dieser Stelle einmal anschauen, was NFTs eigentlich sind und wie sie gehandelt werden können.

Was ist eigentlich ein NFT?

Die Abkürzung NFT steht für „Non-Fungible Token“. Die Bezeichnung non-fungible weist darauf hin, dass es sich um einen einzigartigen Token handelt, welcher nicht austauschbar ist. Somit stehen NFTs beispielsweise im Gegensatz zur bekannten Kryptowährung Bitcoin. Ein Bitcoin ist „fungible“, das heißt, er ist austauschbar und kann ganz einfach gegen einen anderen Bitcoin ausgetauscht werden, ohne dass deswegen eine Wertänderung eintritt. Auch unsere „normalen“ Währungen sind austauschbar. Wenn wir einen Euro haben, bleibt der Wert gleich, auch wenn wir ihn durch einen anderen Euro austauschen.

NFTs sind dagegen mit digitalen Inhalten verknüpft und deswegen Unikate. Sie können beispielsweise mit Erstausgaben von Büchern oder seltenen Sammelkarten verknüpft werden. Wenn ein NFT also ausgetauscht wird, ist er mit einem anderen Inhalt verknüpft und dementsprechend kann sich dann auch der Wert verändern.

Auf brokerdeal.de kannst du dich über verschiedene NFTs informieren und auch Antworten finden, wenn du dir die Frage stellst „welche NFTs kaufen?“

Die Funktionsweise von NFTs

Die Grundlage für NFTs bildet die Blockchain. Dadurch können Besitzer sicher und eindeutig identifiziert werden. In den meisten Fällen bildet die Ethereum-Blockchain die Basis für NFTs.

Die Besonderheit der Ethereum-Blockchain ist, dass auf ihr nicht nur Tokens gespeichert werden können, sondern auch noch weitere Funktionalitäten dafür. Dies ist über die sogenannten Smart Contracts möglich, ohne die man nicht mit NFTs handeln kann. Die Ethereum-Blockchain ist also besonders geeignet für NFTs, da auch die dazugehörigen individuellen Informationen auf ihr gespeichert werden. Es entsteht ein digitales Original. So kann man mit NFTs Musik, Sammlerstücke, Bilder und viele weitere Dinge sammeln oder auch damit handeln.

Wie sieht die Zukunft von NFTs aus?

Eigentlich gibt es NFTs bereits seit 2014. Der Durchbruch ließ allerding etwas auf sich warten, denn erst seit 2021 sind die Tokens plötzlich in aller Munde.

Seit letztem Jahr stellen NFTs den größten Krypto-Trend dar und es gibt einen richtigen Hype darum. Laut Experten-Prognosen sollen die Non-fungible Tokens in diesem Jahr schließlich in den Mainstream kommen.

Allerdings gibt es auch hier ein paar Punkte, die man als Käufer von NFTs beachten sollte. So stellt der Kauf auch immer ein gewisses Risiko dar, denn sobald die Nachfrage an einem Objekt zurückgeht, kann der Wert des entsprechenden NFT ganz schnell in den Keller rutschen. Außerdem solltest du wissen, dass du durch den Kauf eines NFTs allein noch nicht unbedingt ein Eigentumsrecht am jeweiligen Wert-Objekt hast. Es ist nämlich so, dass im Grunde jeder NFTs herstellen und damit handeln kann. Deshalb ist es immer wichtig, dass du dich als Käufer genau über das Objekt und dessen Wert informierst, bevor du NFTs kaufst.

Eine weitere Schwierigkeit könnte auf dich zukommen, wenn du NFTs wieder verkaufen willst. Die Marktliquidität dafür ist derzeit noch nicht wirklich hoch und es kann dementsprechend schwierig sein, einen Käufer zu finden. Womit wir wieder beim Thema risikobehaftete Investition wären.

Wo kann man NFTs handeln?

Für den Handel mit NFTs musst du dich auf einer Plattform anmelden, auf der das möglich ist. Derzeit gibt es schon einige Handelsplätze, auf denen das möglich ist und es werden sicher noch einige dazukommen.

Auch die Geschäftsfelder von NFT-Handelsplätzen haben sich bereits vergrößert. So gibt es bereits Kryptobörsen mit NFT-Marktplatz, an denen die non-fungible Tokens als Kreditsicherheit geboten werden.

Wie bereits erwähnt basieren die meisten NFTs auf der Ethereum-Blockchain. Das bedeutet, dass auch die Kryptowährung Ether als bevorzugtes Zahlungsmittel dafür gilt. Oft ist also das Vorhandensein eines Ethereum-Wallet eine Voraussetzung für den NFT-Handel. Du musst also vorher Ether erwerben. Dies machst du wiederum über einen Onlinebroker, der diese im Angebot hat.

Einsatzbereiche von NFTs

Die Einsatzbereiche von NFTs sind vielfältig und es gibt quasi keine Grenzen dafür. Mittlerweile werden schon viele Ereignisse, Items und auch Gegenstände als non-fungible Tokens gehandelt.

Auch virtuelle Dinge können damit gehandelt werden. So kommen sie beispielsweise schon vielfach in Videospielen zum Einsatz, um damit virtuelle Währungen, Avatare, Waffen und Skins damit zu kaufen oder zu verkaufen. Auch für Videos, Musik, legendäre Momente aus dem Sport oder anderen Bereichen oder wertvolle Sammelkarten kommen die Tokens zum Einsatz.

Falls du dich jetzt fragst, ob mit NFTs auch reale Güter gehandelt werden können: ja, das ist möglich. Es werden auch gefragte Güter wie Autos, Designerschuhe, Immobilien und so weiter tokenisiert.

Steuerfreie Gehaltsextras für Mitarbeiter

Incentives in Form von steuerfreien Gehaltsextras für Arbeitnehmer werden immer gefragter. Immerhin entsteht hierdurch ein entscheidender Wettbewerbsvorteil.

Welche Möglichkeiten gibt es dabei aber eigentlich?

Arbeitgeber können ihren eigenen Angestellten Zuwendungen in verschiedenen Lebensbereichen bieten, wobei hier besonders steuerfreie Sachbezüge im Vordergrund stehen. Ein begehrtes Mittel dafür stellen die sogenannten Sachbezugskarten dar. Sie sind für Unternehmer das ideale Mittel, um ihre Mitarbeiter zu belohnen, aber auch zu fördern und in gewisser Weise auch ans Unternehmen zu binden. Eine Sachbezugskarte hat für beide Seiten zahlreiche Vorteile.

Damit können Mitarbeiter motiviert und zugleich für gute Leistungen belohnt werden. Unternehmer genießen den Vorteil, dass mit Sachbezugskarten einzigartige Steuervorteile in Anspruch genommen werden können und somit die Lohnkosten optimiert werden. Als Mitarbeitergeschenk sorgt diese in Form eines steuerfreien Geschenkes für Freude bei den Mitarbeitern, wenn sie sie zu persönlichen Anlässen

eine Aufladung der Sachbezugskarte erhalten. Die Karte kann nämlich gleichzeitig für unterschiedliche Zwecke genutzt werden (z.B. 44€ + Sachgeschenk zum Geburtstag). Besitzt der Mitarbeiter bereits eine Karte, muss zu diesem Zweck keine neue Karte ausgestellt werden. Im Gegensatz zu Tankgutscheinen oder anderen Zuwendungen sind sie flexibler einsetzbar.

Zusammengefasst ergeben sich die nachstehenden Vorteile:

- Arbeitgeber können Sachbezüge optimal und flexibel nutzen.

- Lohn- und Lohnnebenkosten werden verringert.

- Die Mitarbeitermotivation wird gesteigert.

- Die Sachbezugskarten lassen sich individuell gestalten und problemlos per Überweisung aufladen.

- Arbeitnehmer können die Karte deutschlandweit einsetzen und somit verschiedenste Verfügungsmöglichkeiten nutzen.

- Die Handhabung ist sehr einfach.

- Sachbezugskarten können auch von den Arbeitnehmern über eine Smartphone-App verwaltet werden.

- Für den Mitarbeiter erhöht sich der Nettolohn.

- Die Karte eignet sich auch zum kontaktlosen Bezahlen.

Das ist seit Corona neu

Seit Ausbruch der Pandemie sind viele Anforderungen an Mitarbeiter erheblich gestiegen. Daher hat die Regierung im April dieses Jahres beschlossen, dass Arbeitgeber ihren Angestellten Beihilfen oder auch Sachleistungen bis zu einem Wert von maximal 1.500 Euro als Corona-Prämie gewähren können. Als möglicher Zeitraum für diese Sonderleistungen wurde der 1. März bis 31. Dezember 2020 angesetzt.

Eine Besonderheit dieser Bonuszahlungen liegt darin, dass diese nicht steuerpflichtig sind. Sämtliche Gehaltsextras, die aufgrund der derzeitigen Ausnahmesituation gewährt werden, müssen unabhängig vom vertraglich vereinbarten Weihnachts- und Urlaubsgeld geleistet werden. Denn diese Sonderzahlungen müssen nach wie vor versteuert werden. Außerdem dürfen die steuerfreien Extras nicht dafür verwendet werden, um geleistete Überstunden auszubezahlen. Die steuerfreien Bonuszahlungen dienen derzeit insbesondere dazu, all jene Arbeitnehmer zu belohnen, die in der Corona-Krise Außergewöhnliches leisten. Daher muss darauf geachtet werden, dass zum Beispiel nicht der Lohn gekürzt wird, um stattdessen steuerfreie Sachbezüge in Anspruch zu nehmen. Denn dies ist rechtlich gesehen nicht erlaubt. Um eine Überprüfung jederzeit zu ermöglichen, müssen die steuerfreien Leistungen im Lohnkonto angeführt werden.

Fazit

Unternehmer haben die Möglichkeit, mit steuerfreien Sachbezügen die Löhne und Gehälter ihrer Mitarbeiter zu erhöhen. Diesbezügliche Zuwendungen stehen für zahlreiche Lebensbereiche zur Verfügung. Die Sachbezugskarte ist eine Variante, die Vorteile für den Arbeitnehmer ebenso wie für den Arbeitgeber mit sich bringt. Insbesondere die Flexibilität dieser Karte wird von beiden Seiten sehr geschätzt. Mitarbeiter werden damit zusätzlich motiviert, was wiederum dem Arbeitgeber zu Gute kommt. Denn motivierte und positiv eingestellte Mitarbeiter sind ein Mehrwert für jedes Unternehmen. Nicht nur in der Corona-Krise ist es sinnvoll, Mitarbeiter mit steuerfreien Gehaltsextras zu belohnen.

(Ein)sparen mit Strategie

Mit den richtigen Verhandlungstechniken können junge und am Markt noch wenig erprobte Unternehmen ihre Erfolgschancen klar verbessern. Lesen Sie, wie Sie als Einkäufer von Waren oder Dienstleistungen strategisch geschickt agieren.

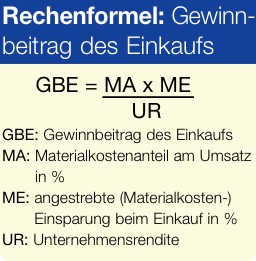

Nicht nur der richtige Verkaufspreis entscheidet über Ihren Erfolg als Unternehmer. Genauso kommt es auf den Einkauf an, der in vielen Unternehmen ein Schattendasein fristet. Das ist ein grober Fehler, denn wenn es gelingt, strategisch richtig einzukaufen und dabei die Einkaufskosten zu senken, hat das deutliche Auswirkungen auf den Gewinn. Diese Überlegung wird immer wichtiger, denn in den letzten Jahren ist der Anteil zugekaufter Produkte und Dienstleistungen gestiegen. Umso wichtiger ist es auch, die Chancen und Risiken des indirekten Einkaufs zu kennen.

Gerade junge Unternehmen haben auf die Frage „Make or Buy“ häufig den Zukauf von Waren und Dienstleistungen gewählt. Das schafft zwar mehr Flexibilität, Risikostreuung und Kostenvorteile, sorgt aber zugleich für Know-how-Verlust und Abhängigkeit von Lieferanten. Wer seinen Einkauf verbessern möchte, muss sich nicht nur mit dem eigenen Bedarf beschäftigen und den Unterschied zwischen Preis und Kosten verstehen, sondern auch versuchen, Verkäufer zu verstehen.

Wo sich das Sparen lohnt

Der praxiserprobte Einkäufer weiß: Zuverlässige Lieferanten sind rar und somit Gold wert, und die Suche nach passenden Lieferanten stellt eine besondere Herausforderung dar. Und beim Einkauf zu sparen ist ebenfalls für jeden Unternehmer wichtig. Sparpotenzial liegt nicht nur in den klassischen Einsatzfaktoren, sondern auch bei den allgemeinen Verwaltungskosten, bei Telefon- und Stromtarifen und Reisekosten.

Nicht vergessen darf man jedoch, dass die mögliche Ersparnis und der dafür nötige Aufwand im richtigen Verhältnis stehen müssen. Wie oft hat man schon lange Telefonate geführt und Stunden im Internet recherchiert, um am Ende doch nur einen um ein paar Euro günstigeren Anbieter zu finden. Große Unternehmen gehen davon aus, dass sich ein Lieferantenwechsel aufgrund der damit verbundenen Mehrarbeit in der Buchhaltung und bei der Bestellung erst ab einem Preisunterschied von zehn Prozent lohnt.

Soweit wirtschaftlich sinnvoll, sollte man möglichst wenige Lieferanten haben. Die Bestellung aus einer Hand spart Lieferkosten und der Buchhaltung viele Kleinstrechnungen. Optimal ist es, eine überschaubare Zahl von Anbietern zu nutzen, die im Durchschnitt gute Preise und guten Service bieten.

Gutes Geld für gute Arbeit

Existenzgründer und Freiberufler tun sich vor allem am Anfang ihrer Selbständigkeit schwer, die richtigen Honorare zu finden. Was können Sie für Ihre Leistungen verlangen – und wie schaffen Sie es, dass der Kunde Ihren Preis auch akzeptiert?

Um zu wissen, was man verdienen will, muss man zunächst herausfinden, wie viel man braucht. Eine einfache Regel, die aber längst nicht alle Existenzgründer beherzigen. Nicht selten verkaufen sie sich weit unter ihrem finanziellen Bedarf und ihrem tatsächlichen Wert – und wundern sich, wenn das Geld am Ende des Jahres vorn und hinten nicht reicht. Denn bei der Berechnung eines realistischen Honorars darf man nicht von den Stundenlöhnen eines Angestellten ausgehen – ein Unternehmer hat weitaus mehr Kosten, die er mit seinem Einkommen abdecken muss: betriebliche Ausgaben, Steuern, Sozialbeiträge, die bei Angestellten der Arbeitgeber zur Hälfte übernimmt ... Daher ist es zunächst ganz wichtig, seinen tatsächlich benötigten Stundensatz herauszufinden. Mit einer einfachen Berechnung kommt man dem Preis, den man für eine Stunde Arbeit verdienen muss, schnell auf die Spur.

Viele vergessen die Steuern einzukalkulieren

Dabei darf man sich allerdings nicht selbst betrügen. „Viele Existenzgründer machen den Fehler, bei ihrem Einkommen nicht an die Steuer zu denken“, so eine Erfahrung von Jens Fetting, Trainer für Verkaufs- und Verhandlungsgespräche und Inhaber der Firma my-mentor.de. „Wenn dann nach ein paar Jahren die erste Einkommensteuer und damit die Vorauszahlungen für die folgenden Jahre fällig wird, sind viele überrascht und können das Geld für die Steuerzahlungen nicht aufbringen.“ Nicht selten ist eine Unternehmenspleite die Folge. Wer hingegen kontinuierlich von Beginn an 50 Prozent seines Überschusses als Rücklagen für die Steuern beiseite legt, ist bei diesen Ausgaben jederzeit auf der sicheren Seite.

Auch die Zeit, die sie tatsächlich einem Kunden in Rechnung stellen können, wird von zahlreichen Selbstständigen unterschätzt. Vor allem am Anfang der Existenzgründung gehen viele Stunden für Akquise, Administration, Aufbau einer Homepage und andere Dinge drauf, die ein Unternehmer nicht bezahlt bekommt. „Sie können am Anfang maximal 50 Prozent Ihrer Zeit verkaufen“, schätzt Jens Fetting. Die restlichen 50 Prozent sind unbezahlte Arbeit – die man aber in seine Berechnungen einfließen lassen muss. Bei erfahrenen Unternehmern steigert sich dieser bezahlte Arbeitsanteil auf maximal 70 Prozent – mehr sind wohl kaum drin.

Umsatzsteuer auf Rechnungen: So geht’s

Steuer-Know-how für Gründer*innen: Diese Anforderungen hast du zu erfüllen, um Rechnungen mit ausgewiesener Umsatzsteuer korrekt und effizient zu verwalten.

Die Anforderungen an Rechnungen mit ausgewiesener Umsatzsteuer sind hoch. Unternehmen, die innerhalb der Europäischen Union und über sie hinaus agieren, müssen diese Regularien unbedingt verstehen. Da es in den EU-Ländern unterschiedliche Vorschriften gibt und die elektronische Rechnungsstellung immer mehr an Bedeutung gewinnt, zählt es zum Pflichtprogramm, sich über die neuesten Vorgaben auf dem Laufenden zu halten. Nur so können sich Unternehmen vor Strafen schützen und einen reibungslosen Zahlungsverkehr gewährleisten.

Umsatzsteuer auf Rechnungen: Definition