Aktuelle Events

7 Tipps, wie Sie eine Crowdfunding-Kampagne richtig angehen

So stellen Sie Ihre Crowdfundung-Kampagne erfolgreich auf die Beine

Crowdfunding ist eine beliebte Finanzierungsmöglichkeit geworden. Doch es ist nicht leicht auf dem hart umkämpften Markt zu bestehen. Wir zeigen Ihnen 7 Tipps, wie Sie Ihre Crowdfunding-Kampagne besser planen und umsetzen.

1. Vor dem Start

Bevor Sie den Schritt auf eine Crowdfunding-Plattform wagen, sollten Sie bereits über eine Anhängerschaft verfügen. Ansonsten gehen Sie in der Masse unter, egal wie gut Ihr Projekt auch ist. Haben Sie aber gleich vom ersten Tag an eine Gruppe von Unterstützern, wird Ihre Kampagne für Aufmerksamkeit sorgen und besser starten.

2. Erste Unterstützer finden

Um schon vor dem Start Ihre Reichweite zu steigern, nutzen Sie die Öffentlichkeit. Versuchen Sie Ihr Vorhaben über Freunde und Bekannte via sozialer Netzwerke zu verbreiten. Scheuen Sie sich nicht davor Redaktionen zu kontaktieren. Seien Sie hierbei aber nicht zu aufdringlich.

3. Videos sind wichtig

Eine visuelle Darstellung Ihres Projektes ist von größter Wichtigkeit. Machen Sie es potentiellen Geldgebern so leicht wie möglich Ihr Vorhaben zu verstehen. Die beste Variante ist ein Pitch-Video, in dem Sie auf authentische und überzeugende Art und Weise Ihr Projekt erklären und vorführen.

4. Gesicht zeigen

Im Crowdfunding dreht sich vieles ums Vertrauen. Deshalb sollten Sie von Anfang an offenbaren, wer Sie sind und wie Sie aussehen. Die Masse investiert viel lieber in Projekte, hinter denen sich ein Gesicht verbirgt. Beachten Sie bei einem Schritt in die Öffentlichkeit, welche Zielgruppe Sie ansprechen wollen und verhalten Sie sich dementsprechend.

5. Inszenieren Sie Ihr Projekt

Das erste, auf das man auf Crowdfunding-Portalen achtet, sind Bilder. Nehmen Sie deshalb nicht zu wenig Geld in die Hand, um Ihr Produkt oder Projekt zu veranschaulichen. Beauftragen Sie professionelle Grafikdesigner oder Fotografen, um z.B. einen Prototypen zu gestalten oder zu visualisieren.

6. Attraktive Pledges

Um Unterstützer für Ihr Projekt zu finden, sollten Sie Ihnen sorgfältig ausgewählte Pledges (Dankeschöns) zur Verfügung stellen. Achten Sie dabei wieder auf die richtige Zielgruppe. Zu teure Pledges werden bei Schülern oder Studenten auf wenig Resonanz stoßen. Machen Sie sich Gedanken, was Ihrer Zielgruppe als nützlich oder cool erscheinen könnte.

7. Kommunikation

Bleiben Sie im ständigen Kontakt mit Ihren Unterstützern. Egal ob auf Facebook, Twitter oder Ihrer Website. Wer Geld in etwas investiert, möchte auf dem neusten Stand gehalten werden. Planen Sie eine Veranstaltung bei erreichten Zielen. So knüpfen Sie Kontakte. Und wer weiß? Vielleicht war dies auch gar nicht Ihr letztes Crowdfunding-Projekt.

Diese Artikel könnten Sie auch interessieren:

Bye-bye Pendelordner: Wie KI-gestütztes Accounting Start-ups die Runway rettet

Digitales Accounting ist 2026 mehr als nur papierloses Büro. Wir analysieren, wie KI-Tools Start-ups Zeit und Geld sparen, erklären die verschärfte E-Rechnungs-Pflicht und warnen vor den Fallen bei Haftung, Dokumentation und Datenschutz.

Von der lästigen Pflicht zur strategischen Waffe: Die Buchhaltung in Start-ups wandelt sich radikal. Wer heute noch Belege sortiert, verliert wertvolle Zeit im Wettbewerb. Doch der Wechsel auf KI-gestütztes Accounting – digitale Buchhaltung / steht für papierlose Erfassung, Verarbeitung und Archivierung von Finanzdaten mittels Software und Cloud-Systemen – birgt neben enormen Chancen auch rechtliche Fallstricke, die Gründer*innen kennen müssen.

In der frühen Phase eines Start-ups ist Zeit knapper als Kapital. Im Jahr 2026 ist KI-gestütztes Accounting kein Trend mehr, sondern das Standard-Betriebssystem für Gründer*innen. Doch wer sich blind auf Algorithmen verlässt, riskiert mehr als nur eine falsche Bilanz.

Vom digitalen Archiv zum denkenden System

KI-gestützte Systeme gehen heute weit über das bloße Speichern von PDFs hinaus:

- Kontextuelles Verstehen: OCR-Systeme ordnen Rechnungen automatisch korrekt zu und erkennen den Unterschied zwischen SaaS-Lizenzen und Bewirtung.

- Echtzeit-Matching: Bankbewegungen werden in Sekunden mit offenen Posten abgeglichen. Der Blick auf den Cashflow ist tagesaktuell.

- Proaktive Warnsysteme: Algorithmen erkennen Anomalien im Cashflow, bevor diese kritisch werden.

Die relevantesten Player 2026 im Check

- Lexware Office & sevDesk: Ideal für Einzelgründer*innen und kleine Teams. Starke E-Rechnungs-Schnittstellen.

- BuchhaltungsButler: Fokus auf maximale Automatisierung für belegintensive Firmen durch lernende KI.

- Moss & Pleo: Kombination aus Firmenkarten und Accounting. Ideal für wachsende Teams.

Der Datenschutz- & KI-Check: Wo „denkt“ die KI?

Ein kritischer Blick hinter die Kulissen zeigt: Für Start-ups ist der Serverstandort eine strategische Entscheidung.

- Die „Sicherheits-Fraktion“ (DE/EU): Anbieter wie Lexware Office, sevDesk oder BuchhaltungsButler garantieren DSGVO-Konformität durch Hosting in Europa.

- EU AI Act & Transparenz: Seit Februar 2026 müssen KI-Systeme transparenter sein. Achte darauf, dass dein Anbieter die Konformität mit dem EU AI Act bestätigt und keine "Hochrisiko"-Einstufung (z.B. für Kreditwürdigkeitsprüfung) ohne entsprechende Dokumentation vorliegt.

Die Schattenseiten: Wo Gründer*innen ins Risiko gehen

- Die Haftungsfalle: Die Verantwortung liegt allein beim Geschäftsführer (§ 43 GmbHG). Ein blindes Vertrauen auf KI-Vorschläge („Automation Bias“) schützt nicht vor Sanktionen. Eine dokumentierte Plausibilitätsprüfung bleibt Pflicht.

- Der „Papier-Tiger“ mit Biss: Das Finanzamt verlangt zwingend eine Verfahrensdokumentation. Fehlt diese, gilt die Buchführung als formell mangelhaft – der Prüfer darf dann den Gewinn schätzen (Hinzuschätzung), selbst wenn die Steuerzahlung inhaltlich korrekt war.

- Das XML-Original: Bei E-Rechnungen ist der strukturierte XML-Datensatz das rechtliche Original, nicht das PDF. Wer das XML löscht und nur das PDF speichert, verliert den Vorsteuerabzug. Das XML muss revisionssicher archiviert werden.

Infokasten: Die E-Rechnungs-Pflicht 2026 – Wer muss was tun?

- Empfangspflicht (Gilt für JEDES Unternehmen): Auch Solo-Gründer*innen, UGs und Kleinunternehmer*innen müssen seit Januar 2025 XML-basierte Rechnungen (ZUGFeRD, XRechnung) technisch empfangen und im Original-Datensatz archivieren.

- Versandpflicht: Start-ups mit > 800.000 € Vorjahresumsatz (2026) müssen ab Januar 2027 digital versenden. Kleinere Unternehmen haben eine Gnadenfrist bis Ende 2027.

- Bonus-Fact 2026: Dank des Bürokratieentlastungsgesetzes IV wurde die Aufbewahrungsfrist für Buchungsbelege (Rechnungen, Quittungen) von 10 auf 8 Jahre verkürzt. Achtung: Bücher, Abschlüsse und die Verfahrensdokumentation müssen weiterhin 10 Jahre bleiben!

Checkliste (Stand: Februar 2026)

- E-Rechnung: Archiviert mein Tool das XML-Original (nicht nur das Sicht-PDF)?

- Verfahrensdokumentation: Liegt diese schriftlich vor (Schutz vor Hinzuschätzung)?

- KI-Konformität: Bestätigt der Anbieter schriftlich die Einhaltung des EU AI Acts?

- Datenschutz: Erfolgt die KI-Verarbeitung (Inference) auf EU-Servern?

- Kontroll-Log: Gibt es einen Prozess für stichprobenartige Kontrollen der KI-Ergebnisse?

- Export-Check: Ist der DATEV-Schnittstellen-Check für den/die Steuerberater*in erfolgt?

Verkaufen ohne Shop: Zahlungen erhalten mit PayPal Open

Sie verkaufen digitale Kunst, Online-Kurse oder Handgemachtes? Dafür ist ein Shop nicht zwingend nötig. Mit Zahlungslinks und Kaufen-Buttons von PayPal erhalten Sie Ihre Zahlungen, wo die Verkäufe entstehen – schnell, sicher und unkompliziert.

Zahlungen empfangen, wo Ihre Community ist

Viele Soloselbständige nutzen Social Media, E-Mails oder Messenger nicht nur zur Kommunikation, sondern auch zur Vermarktung ihrer Produkte. Mit den passenden Tools können sie dort zusätzlich direkt Zahlungen empfangen – ganz ohne Onlineshop oder technisches Setup.

PayPal Open bietet drei flexible Möglichkeiten, Zahlungen zu erhalten:

- Zahlungslinks, die schnell geteilt werden können, etwa per E-Mail, DM, Post oder QR-Code.

- Kaufen-Buttons, die sich in eine bestehende Seite integrieren lassen, zum Beispiel in ein Link-in-Bio-Tool oder eine Landingpage.

- Tap to Pay macht Ihr Smartphone zum Zahlungsterminal (kompatibles Smartphone vorausgesetzt).

Alle Varianten funktionieren schnell, mobiloptimiert und bieten eine vertraute Nutzererfahrung. Damit wird der Ort, an dem Interesse entsteht, direkt zum Verkaufsort.

Zahlungslinks: Vom Post zur Bezahlung in Sekunden

Ein Kauf beginnt nicht im Warenkorb, sondern dort, wo Interesse entsteht: in einem Post, einer Story oder einer E-Mail. Genau hier setzen Zahlungslinks von PayPal an: Sie führen direkt von der Produktinfo zur Zahlung, ohne Umwege über externe Plattformen.

Das ist besonders hilfreich bei:

- digitalen Produkten

- E-Book-, Kurs- oder Software-Verkäufen

- (Online-)Vorbestellungen oder Trinkgeld-Modellen

Ein Zahlungslink erzeugt eine eigene Bezahlseite mit Titel, Preis, Beschreibung und Produktbild. Varianten wie Größen oder Farben sind ebenso integrierbar wie frei wählbare Preise. Versandkosten und Steuern können automatisch berechnet werden.

Der fertige Zahlunglink lässt sich flexibel teilen: per Messenger, E-Mail, Social Media oder als QR-Code auf einem Produktetikett oder Tischaufsteller. Die Zahlungsseite unterstützt gängige Zahlarten wie Kreditkarte, Wallets sowie ausgewählte regionale Methoden wie SEPA-Lastschrift, iDEAL oder Swish – je nach Land und Verfügbarkeit für die jeweiligen Käufer:innen.

Besonders praktisch: Ihre Kund:innen brauchen dafür kein eigenes PayPal-Konto. So können Zahlungen sicher und bequem online abgewickelt werden.

Für Selbständige, die regelmäßig digitale Inhalte verkaufen, ist das eine einfache Möglichkeit, Zahlungen mit PayPal zu empfangen, ohne ein klassisches Shopsystem aufsetzen zu müssen.

Kaufen-Buttons: Ihre Seite wird zur Verkaufsfläche

Wer bereits eine Website oder ein Link-in-Bio-Tool nutzt, kann PayPals Warenkorb- oder Kaufen-Buttons mit wenigen Zeilen Code integrieren. Damit verwandeln Sie eine einfache Landingpage in eine funktionale Verkaufsfläche. Sie erstellen den Button in Ihrem PayPal-Konto und erhalten automatisch den passenden HTML-Code, der nur noch kopiert und in die Website eingefügt wird. Kund:innen klicken, zahlen mit ihrer bevorzugten Methode und der Betrag wird direkt gutgeschrieben.

Sie behalten die volle Kontrolle über Ihre Gestaltung, Storytelling und Nutzerführung und profitieren gleichzeitig von einem verlässlichen Check-out, der hilft Vertrauen zu schaffen. Eine schlanke Lösung für alle, die ihr Angebot online präsentieren und Zahlungen direkt abwickeln möchten.

Mit Tap to Pay ganz einfach vor Ort verkaufen

Neben den digitalen Optionen können Sie auch vor Ort Zahlungen annehmen: direkt über Ihr Smartphone. Mit der PayPal-Funktion „Tap to Pay“ akzeptieren Sie kontaktlose Zahlungen per Karte oder Wallet ohne separates Kartenlesegerät. Alles, was Sie benötigen, ist ein kompatibles iPhone oder Android-Gerät mit NFC-Funktion (Tap to Pay funktioniert auf Geräten mit Android 8.0, NFC-Funktionen und Google Play Services. iOS ab iPhone XS und höher).

Besonders praktisch ist das beispielsweise für:

- Märkte, Pop-up-Stores

- Workshops und Live-Events

- Verkäufe im kleinen Rahmen, bei denen Flexibilität zählt

Toxic Funding – Geld ist nie nur Geld

Wenn Investor*innen Kultur zerstören. Oder: Warum Unternehmenskultur das wahre Anlagegut ist.

In der Start-up-Szene gilt Kapital oft als Heilsbringer. Wer es schafft, ein Investment zu sichern, hat es geschafft – so die gängige Logik. Doch kaum jemand spricht darüber, welchen Preis dieses Kapital fordert. Denn Geld ist nie nur Geld. Es trägt Energie, Interessen und Absichten in sich. Wenn diese nicht zu den Werten des Unternehmens passen, wird aus Wachstum Druck, aus Motivation Kontrolle, aus Vision Zersetzung.

Die toxische Dynamik beginnt selten offensichtlich. Am Anfang ist da meist Begeisterung: ein(e) Investor*in, der/die an dich glaubt, Türen öffnet, Potenziale sieht. Doch mit jedem Reporting, jeder zusätzlichen KPI, jeder strategischen Forderung verschiebt sich etwas im System. Der Fokus wandert von der Idee auf die Rendite, vom Menschen auf die Zahl, von der Kultur auf das Kapital – und genau hier kippt die Energie.

Manchmal ist es nicht einmal böse Absicht, sondern das System selbst, das falsche Anreize setzt. Der Kapitalmarkt liebt Beschleunigung, nicht Beständigkeit. Er honoriert Wachstum, nicht Werte. Wer auf diesem Spielfeld spielt, braucht mehr als Mut – er/sie braucht Bewusstsein. Denn jedes Investment ist auch ein Eingriff in das Nervensystem eines Unternehmens. Doch echte Stärke zeigt sich nicht im Tempo, sondern in der Fähigkeit, Stabilität zu halten, wenn alles um einen herum beschleunigt.

Wenn Macht das Spielfeld betritt

Investor*innen bringen nicht nur Geld, sie bringen auch Einfluss. Wer Anteile hält, hält auch Macht – und Macht folgt eigenen Regeln. Wird sie weise genutzt, kann sie ein Unternehmen stabilisieren. Wird sie jedoch als Druckmittel eingesetzt, um Kontrolle zu sichern oder Wachstum zu erzwingen, wird sie toxisch.

Dann entstehen Strukturen, in denen sich Gründer*innen sich selbst verlieren. Entscheidungen werden nicht mehr aus Überzeugung getroffen, sondern aus Angst, Erwartungen nicht zu erfüllen. Menschen, die anfangs für eine Idee gebrannt haben, brennen plötzlich aus. Kultur wird zur leeren Worthülse im Pitchdeck.

Manchmal geht es noch weiter. Investor*innengruppen tauschen das Management aus, ziehen Budgets ab, blockieren Entwicklungen oder zwingen Unternehmen in Märkte, die nicht zu ihrer DNA passen. Das Ergebnis: ein Start-up, das äußerlich wächst, aber innerlich zerfällt. Und mit jedem Kompromiss an die eigenen Werte verschiebt sich der Mittelpunkt weg vom Warum hin zum Wie viel.

Man könnte sagen: Es ist die moderne Form des Kolonialismus, nur dass es diesmal nicht um Länder geht, sondern um Unternehmenskulturen. Und das Perfide daran: Der Schaden zeigt sich nicht sofort. Er wächst langsam, unsichtbar, wie eine leise Entzündung im System. Erst wenn Menschen gehen, Energie versiegt und Sinn verloren geht, wird klar, was zerstört wurde. Doch dann hilft kein Kapital mehr, denn Vertrauen lässt sich nicht kaufen.

Der unsichtbare Preis der Abhängigkeit

Viele Start-ups merken zu spät, dass sie längst abhängig sind. Term Sheets sind unterschrieben, Mitspracherechte eingeräumt, Kontrollmechanismen installiert. Was als Partnerschaft begann, fühlt sich plötzlich wie eine stille Übernahme an.

Manch eine(r) sagt sich dann: „Ich treffe keine Entscheidungen mehr, ich erfülle nur noch Erwartungen.“ Und das ist der Moment, in dem toxisches Funding seine volle Wirkung entfaltet. Nicht, weil jemand böse Absichten hat, sondern weil das System selbst dysfunktional geworden ist. Wenn Druck, Angst und Kontrolle das Nervensystem eines Unternehmens bestimmen, erstickt es an sich selbst – nicht an fehlender Innovation, sondern an fehlender Integrität.

Abhängigkeit entsteht dort, wo Visionen zu Kennzahlen werden und Entscheidungen nur noch auf Papier Sinn ergeben. Kein Geld der Welt kann ersetzen, was du an Glaubwürdigkeit verlierst, wenn du gegen deine eigenen Werte handelst.

Kultur ist kein Soft Skill – sie ist Kapital

Was viele vergessen: Kultur ist der eigentliche Kapitalwert eines Unternehmens. Sie ist die Energie, aus der alles entsteht – Kreativität, Vertrauen, Loyalität, Wachstum. Wenn sie zerstört wird, bleibt eine leere Hülle.

Die Frage ist also nicht, ob du Geld annimmst, sondern von wem und unter welchen Bedingungen. Wer sich Kapital holt, sollte nicht nur auf Bewertung oder Anteile schauen, sondern auf Haltung. Wie denken die Investor*innen über Verantwortung? Was passiert, wenn Dinge nicht nach Plan laufen? Denn in Krisenzeiten zeigt sich, ob Geld eine Partnerschaft nährt oder Machtverhältnisse offenlegt.

Gesunde Strukturen trotz externer Interessen

Es gibt Wege, sich zu schützen – nicht durch Abwehr, sondern durch Bewusstsein. Start-ups mit klaren Werten lassen sich seltener manipulieren. Wer weiß, wofür er/sie steht, erkennt schneller, wann etwas nicht mehr stimmt.

Kultur zeigt sich nicht im Leitbild, sondern im Verhalten. Vor allem dann, wenn Geld ins Spiel kommt. Je klarer du deine Grenzen kennst, desto stabiler bleibt dein System. Setze Strukturen, die Transparenz schaffen. Schaffe Räume, in denen auch Kritik an Investor*innenerwartungen ausgesprochen werden darf. Und halte dir Menschen im Umfeld, die dich erden: Mentor*innen, Coaches, Partner*innen ohne finanzielles Interesse.

Wer sich ständig nur vor Zahlen rechtfertigen muss, verliert irgendwann den inneren Kompass. Und wenn du dich selbst verlierst, verliert dein Unternehmen seine Seele.

Bewusste Partnerschaft statt Machtgefälle

Kapital kann wertvoll sein, sofern es mit Bewusstsein geführt wird. Es gibt viele Investor*innen, die langfristig denken, Werte respektieren und verstehen, dass Kultur die Grundlage von Performance ist. Sie fördern Verantwortung, nicht Abhängigkeit.

Doch diese Personen findest du nur, wenn du selbst weißt, was du willst. Frage dich vor jeder Finanzierungsrunde: Was ist der Preis, den ich zu zahlen bereit bin? Kontrolle? Geschwindigkeit? Autonomie? Und was ist dir auch dann heilig, wenn Geld knapp ist? Wer diese Fragen ehrlich beantwortet, trifft Entscheidungen nicht mehr aus Angst, sondern aus Klarheit.

Der stille Wandel

Vielleicht braucht es in dieser Zeit ein neues Bewusstsein für Geld. Nicht als Treibstoff des Wachstums, sondern als Resonanzverstärker für das, was bereits da ist. Kapital ist Energie und wirkt immer in beide Richtungen.

Bringen Investor*innen Angst, Misstrauen oder Machtstreben mit, prägt diese Energie das Unternehmen. Bringen sie hingegen Vertrauen, Weitsicht und Menschlichkeit mit, entsteht Wachstum, das Substanz hat.

Die neue Generation von Gründer*innen spürt das zunehmend. Sie will nicht mehr nur skalieren, sondern gestalten. Und sie weiß: Kultur ist das wahre Anlagegut. Denn was nützt der erfolgreichste Exit, wenn man sich selbst verliert?

Fazit

Toxic Funding ist kein Finanzthema, sondern ein Bewusstseinsthema. Kapital kann heilen oder zerstören. Das liegt nicht am Geld selbst, sondern an der Haltung derer, die es geben und die es annehmen.

Beginnen Gründer*innen, sich selbst und ihre Kultur zu schützen, entsteht eine neue Form von Wirtschaft. Eine, in der Geld wieder Mittel zum Zweck ist und nicht der Zweck selbst. Vielleicht ist das der eigentliche Wandel, den unsere Zeit braucht: weniger Investment in Kontrolle, mehr Vertrauen in Haltung. Denn Unternehmen, die auf Integrität bauen, müssen sich nicht verkaufen, um zu wachsen. Sie ziehen das richtige Kapital an, weil sie selbst wertvoll sind.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach.

Mut zur Preiserhöhung

Warum Verkäufer*innen öfter über ihren Schatten springen sollten.

Viele Verkäufer*innen wissen, dass eine Preiserhöhung längst überfällig ist. Trotzdem schieben sie das Thema vor sich her. Mal scheint der/die Kund*in nicht in Stimmung, mal steht ein wichtiges Projekt an, mal ist der Zeitpunkt angeblich ungünstig. So vergeht Monat um Monat. Mit jedem Aufschub wächst der innere Druck, denn insgeheim wissen viele: Dieses Preiserhöhungsgespräch wird immer überfälliger.

Doch statt zu handeln, weichen sie aus. Warum? Weil sie Angst haben und das Notwendige lieber aufschieben. Schließlich ist es leichter, alles beim Alten zu lassen, als mutig für den eigenen Wert einzustehen. Aber wer Preise nicht anpasst, entscheidet sich nicht nur unbewusst gegen Wirtschaftlichkeit, sondern auch gegen seinen eigenen Selbstwert.

Haltung zuerst – Argumente später

Bevor jemand über höhere Preise spricht, sollte er/sie selbst von diesen überzeugt sein. Denn Kund*innen spüren sofort, ob da jemand ist, der überzeugt ist oder sich rechtfertigt. Deshalb: Vor dem Preiserhöhungsgespräch erst nachdenken, dann handeln und reden.

- Was hat sich wirklich für den/die Kund*in verändert?

- Was ist heute besser als vor einem Jahr?

- Anhand welcher Faktoren kann der/die Kund*in die Preiskorrektur nachvollziehen?

Wer darauf im Vorfeld klare Antworten hat, braucht keine Angst mehr vor dem Gespräch zu haben.

Fakten helfen gegen Nervosität

Wenn Verkäufer*innen sich in langen Erklärungen verlieren, wirkt das wie Unsicherheit. Besser: kurz, konkret, sachlich. Beispiel: „Unsere Energiekosten sind um sieben Prozent gestiegen. Trotzdem haben wir Qualität und Lieferfähigkeit stabil gehalten. Darum brauchen wir eine Anpassung.“ Das klingt ruhig, ehrlich, erwachsen. Kein Trick, kein Druck. Einfach Klartext.

Keine Rechtfertigung, sondern Information

Viele Preisgespräche scheitern schon beim Einstieg. Wer mit „Ich muss Ihnen leider mitteilen …“ anfängt, nimmt sich selbst die Autorität. Besser: „Ich möchte Sie über unsere neuen Konditionen informieren.“ Das ist geradlinig, respektvoll – und zeigt Haltung. Danach gilt: Schweigen. Einfach mal kurz warten. Auch wenn’s schwerfällt. Der/die Kund*in braucht diesen Moment, um das Gesagte zu verarbeiten. Wer sofort weiterredet, nimmt sich die Wirkung.

Wenn Widerstand kommt

Natürlich kommt der Widerstand. „Das ist zu teuer.“ „Dann gehe ich eben zur Konkurrenz.“ Das ist normal. Wirklich. Der/die Kund*in prüft, wie stabil der/die Verkäufer*in bleibt. Denn er/sie braucht das Gefühl der Sicherheit, dass die Preiserhöhung wirklich gerechtfertigt ist – und nicht nur der Gewinnoptimierung des/der Anbietenden dient.

In solchen Momenten helfen ruhige Antworten: „Ich verstehe, dass das für Sie eine Veränderung ist.“ Oder: „Ja. Auch ich hätte gern auf die Preiserhöhung verzichtet, doch unsere Kosten sind entsprechend gestiegen – und ausschließlich diese Kostensteigerung müssen wir nun weitergeben.“ Wichtig ist, dass der/die Verkäufer*in ruhig bleibt. Keine Diskussion. Kein Überzeugen um jeden Preis. Kund*innen respektieren Klarheit mehr als Nachgeben.

Angst vor Kund*innenverlust – normal, aber übertrieben

Jede(r) Verkäufer*in kennt sie. Diese innere Stimme, die sagt: Wenn ich den Preis erhöhe, bin ich raus. Aber die Realität sieht meist anders aus. Die überwiegenden Kund*innen bleiben. Nicht wegen des Preises, sondern wegen Vertrauen und Zuverlässigkeit. Ein paar Gedanken helfen:

- Wer nur wegen des Preises bleibt, bleibt nie lange.

- Wer Qualität will, bleibt bei Qualität.

- Und wer sich fair behandelt fühlt, bleibt sowieso.

Kurz gesagt: Preisgespräche verlieren nur die, die sich selbst zu klein machen.

Nach der Erhöhung – dranbleiben

Viele verschwinden nach dem Gespräch – und das möglichst schnell. Aus Scham, aus Unsicherheit oder weil sie froh sind, dass es vorbei ist. Aber genau jetzt sollte der/die Verkäufer*in präsent bleiben. Und beispielsweise von sich aus regelmäßig Kontakt mit seinem/seiner Kund*in aufnehmen. Um weiterhin Nutzen zu stiften und damit dem/der Kund*in die Bestärkung zu geben, mit dem/der richtigen Lieferant*in zusammenzuarbeiten. Es gilt: Engagement, Verlässlichkeit und Beziehungspflege verkaufen langfristig immer besser als jeder Rabatt.

Mut zur Preiserhöhung ist kein Draufgängertum. Es ist Haltung. Wer an seinen/ihren Wert glaubt, wirkt automatisch überzeugender. Kund*innen akzeptieren Preissteigerungen, wenn sie spüren: Da steht jemand, der weiß, wofür er/sie steht. Und das ist am Ende genau das, was gute Verkäufer*innen von angepassten unterscheidet.

Der Autor und Verkaufstrainer Oliver Schumacher setzt unter dem Motto „Ehrlichkeit verkauft“ auf sympathische und fundierte Art neue Akzente in der Verkäufer*innenausbildung.

Wie junge Start-ups ihre Liquidität mit smarten Kreditkarten-Workflows stabil halten

Wie Selbständige ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Für junge Start-ups ist Liquidität das zentrale Kapital – sie entscheidet darüber, ob ein Unternehmen wachsen, auf Chancen reagieren oder unvorhergesehene Herausforderungen meistern kann. Doch gerade in den frühen Phasen fehlt oft die nötige Transparenz über Ausgaben, Zahlungen und finanzielle Verpflichtungen. Unübersichtliche Prozesse und manuelle Abrechnungen binden nicht nur Zeit, sondern bergen auch Risiken für den Geschäftsbetrieb.

Smarte Kreditkarten-Workflows bieten eine einfache und gleichzeitig effektive Lösung. Sie ermöglichen Start-ups, alle Ausgaben zentral zu erfassen, Limits individuell zu steuern und Auswertungen automatisiert zu generieren. Auf diese Weise behalten Gründer jederzeit die Kontrolle über ihre Finanzen, ohne sich in komplizierten Buchhaltungsprozessen zu verlieren.

In diesem Artikel zeigen wir, wie Start-ups ihre Liquidität gezielt stabilisieren, interne Abläufe optimieren und das volle Potenzial von Firmenkreditkarten nutzen können.

Die Herausforderung: Liquiditätsmanagement in jungen Unternehmen

Viele junge Start-ups stehen vor der gleichen Grundproblematik: begrenzte finanzielle Ressourcen treffen auf komplexe Ausgabenstrukturen. Hohe Fixkosten, verzögerte Zahlungen von Kunden oder unerwartete Investitionen können die Liquidität schnell belasten. Ohne klar strukturierte Prozesse fehlt Gründerinnen und Gründern oft die Übersicht, welche Mittel tatsächlich verfügbar sind und welche Verpflichtungen bald fällig werden.

Typische Stolperfallen zeigen sich vor allem in den Bereichen Reisekosten, Büromaterial, Software-Abonnements und Marketingausgaben. Werden diese Ausgaben nicht zentral erfasst oder kontrolliert, entstehen schnell Fehler in der Abrechnung, doppelte Zahlungen oder verspätete Buchungen, die Liquiditätsengpässe verschärfen.

Die Lösung liegt in strukturierten Workflows, die Ausgaben transparent machen, Freigaben vereinfachen und Abrechnungen automatisieren. So behalten Gründerinnen und Gründer jederzeit den Überblick über Cashflow, Zahlungsziele und Kostenstellen – und können Entscheidungen auf fundierter Basis treffen.

Smarte Kreditkarten als zentraler Hebel

Eine zentrale Lösung für die typischen Liquiditätsprobleme junger Start-ups sind smarte Firmenkreditkarten. Sie bieten nicht nur eine einfache Möglichkeit, alle Ausgaben zentral zu erfassen, sondern erleichtern auch die Kontrolle über Budgets und Zahlungsprozesse. Mit individuell einstellbaren Limits für Mitarbeiterinnen und Mitarbeiter, automatisierten Benachrichtigungen bei ungewöhnlichen Ausgaben und Echtzeit-Reporting wird der Finanzalltag deutlich transparenter.

Durch die Nutzung von Firmenkreditkarten können Start-ups Zeit sparen, Fehler vermeiden und die Liquidität aktiv steuern. Alle Transaktionen lassen sich in Echtzeit überwachen, kategorisieren und für die Buchhaltung exportieren. Dies reduziert nicht nur administrative Belastungen, sondern ermöglicht auch eine bessere Planung von Investitionen und operativen Ausgaben.

Zudem bieten moderne Kreditkartenlösungen oft digitale Schnittstellen zu Buchhaltungs- und Controlling-Tools, wodurch der Workflow vollständig automatisiert werden kann. Start-ups gewinnen so mehr strategische Freiheit, um sich auf Wachstum und Innovation zu konzentrieren, statt auf manuelle Finanzprozesse.

Praxisbeispiel: Integration von Kreditkarten-Workflows im Start-up-Alltag

Um die Vorteile smarter Kreditkarten zu veranschaulichen, betrachten wir ein Start-up, das in der Technologiebranche tätig ist. In den ersten Monaten kämpfte das Unternehmen mit unübersichtlichen Ausgaben: Reisekostenabrechnungen verzögerten sich, Marketingausgaben liefen aus dem Ruder und Mitarbeiterinnen und Mitarbeiter nutzten private Karten, was die Buchhaltung erheblich belastete.

Durch die Einführung eines strukturierten Kreditkarten-Workflows konnte das Start-up alle Zahlungen zentral bündeln. Mitarbeiterinnen und Mitarbeiter erhielten individuelle Karten mit festgelegten Limits, wodurch Ausgaben in Echtzeit erfasst und kategorisiert wurden. Genehmigungsprozesse wurden digitalisiert, und die Buchhaltung konnte direkt auf konsolidierte Reports zugreifen. Dies führte zu einer deutlich besseren Übersicht über den Cashflow und erleichterte die Finanzplanung für die kommenden Quartale.

Darüber hinaus nutzte das Unternehmen Informationen und Fördermöglichkeiten des Bundesministeriums für Wirtschaft und Klimaschutz – Finanzierung von Start-ups, um passende Finanzierungsinstrumente zu identifizieren und die Liquidität langfristig zu sichern. Die Kombination aus smarten Kreditkarten und gezielter Nutzung von Förderressourcen verschaffte dem Start-up mehr Handlungsspielraum und reduzierte finanzielle Risiken erheblich.

Tipps für die optimale Nutzung von Firmenkreditkarten

Damit Start-ups die Vorteile smarter Kreditkarten voll ausschöpfen, sollten einige Praxisregeln beachtet werden:

- Individuelle Limits vergeben: Legen Sie für jeden Mitarbeiter und jede Miterabeiterin ein passendes Ausgabelimit fest. Das verhindert Überziehungen und sorgt für Budgetkontrolle.

- Automatisierte Buchhaltung nutzen: Moderne Kartenlösungen bieten Schnittstellen zu Buchhaltungs-Tools. So lassen sich Ausgaben automatisch kategorisieren und Reports generieren.

- Regelmäßige Kontrolle der Ausgaben: Auch mit digitalen Tools sollten die Transaktionen wöchentlich geprüft werden. Das hilft, Fehler oder unübliche Zahlungen frühzeitig zu erkennen.

- Integration in interne Prozesse: Verknüpfen Sie die Kreditkarten mit Freigabeprozessen, Genehmigungen und Controlling-Tools. So werden alle Ausgaben transparenter und nachvollziehbarer.

- Schulung des Teams: Sorgen Sie dafür, dass Mitarbeiterinnen und Mitarbeiter die Karten richtig nutzen und sich der Regeln bewusst sind. Transparenz und klare Richtlinien minimieren Fehlbuchungen und Missverständnisse.

Durch die konsequente Umsetzung dieser Tipps behalten Gründerinnen und Gründer jederzeit die Kontrolle über ihre Finanzen, reduzieren administrative Belastungen und verbessern die Planungssicherheit für Wachstum und Investitionen.

Fazit & Ausblick

Smarte Kreditkarten-Workflows sind für junge Start-ups ein entscheidender Hebel, um die Liquidität zu stabilisieren und interne Abläufe effizient zu gestalten. Sie ermöglichen kontrollierte Ausgaben, transparente Prozesse und automatisierte Reports, wodurch Gründerinnen und Gründer jederzeit den Überblick über den Cashflow behalten.

Die Kombination aus digitalisierten Kreditkartenprozessen und gezielter Nutzung von Förder- und Finanzierungsinformationen verschafft Start-ups strategische Flexibilität. So können Ressourcen gezielt für Wachstum, Innovation und Marktchancen eingesetzt werden, ohne dass die Liquidität unnötig belastet wird.

Mit dem fortschreitenden Ausbau digitaler Finanzlösungen wird es für Start-ups künftig noch einfacher, Zahlungen zu optimieren, Risiken zu minimieren und operative Entscheidungen auf fundierter Basis zu treffen. Wer diese Tools frühzeitig integriert, legt den Grundstein für nachhaltigen Erfolg und finanzielles Wachstum.

Liquiditätsmanagement für Start-ups: Warum Tagesgeldkonten ein unterschätztes Tool sind

Einfache Instrumente wie ein Tagesgeldkonto helfen Start-ups, finanzielle Puffer flexibel und sicher aufzubauen und damit die Planbarkeit zu erhöhen. Tipps und To-dos.

Liquidität ist das Schmiermittel jedes Start-ups. Wer die Zahlungsfähigkeit nicht im Blick behält, riskiert, dass bereits kleine Verzögerungen bei Kundenzahlungen oder Investorenmitteln den gesamten Betrieb ins Wanken bringen. Gerade junge Unternehmen mit schwankenden Einnahmen brauchen daher ein sauberes Liquiditätsmanagement, um Gehälter, Mieten und andere Fixkosten zuverlässig zu bedienen. Studien und Praxisberichte zeigen immer wieder, dass viele Gründer diesen Aspekt unterschätzen, weil der Fokus auf Wachstum, Produktentwicklung oder Markteintritt liegt. Dabei können schon einfache Instrumente wie ein Tagesgeldkonto helfen, finanzielle Puffer aufzubauen und die Planbarkeit zu erhöhen. Doch warum nutzen so wenige Start-ups dieses naheliegende Tool?

Finanzielle Flexibilität als Schlüssel: Warum kurzfristige Reserven entscheidend sind

Kurzfristige Liquiditätsreserven sind für Start-ups ein Puffer gegen Unsicherheit. Sie gleichen schwankende Einnahmen aus und sichern, dass Gehälter, Mieten oder Lieferantenrechnungen pünktlich bedient werden. Dabei handelt es sich um sofort verfügbare Mittel, die nicht langfristig gebunden sind. Die Wirtschaftsprüfungsgesellschaft KPMG betont, dass selbst wenige Wochen Verzögerung bei Investorenzahlungen oder Kundeneingängen schnell Druck aufbauen. Saisonale Schwankungen oder unerwartete Kosten verstärken diesen Effekt. Ein finanzielles Polster wirkt wie ein Airbag in turbulenten Phasen. In dynamischen Gründungszentren wie Berlin oder München zeigt sich, wie wertvoll solche Rücklagen sind. Flexibilität entsteht nicht durch Kredite, sondern durch vorbereitete Mittel auf verlässlichen Konten. Wer hier die besten Konditionen im Blick behalten will, findet mit einem Tagesgeldvergleich eine einfache Möglichkeit, passende Angebote zu prüfen und Liquiditätsreserven sinnvoll zu parken.

Tagesgeldkonten als unterschätztes Werkzeug: Was sie auszeichnet

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Einlagen täglich verfügbar bleiben. Anders als Festgeld bindet es Kapital nicht langfristig und unterscheidet sich dadurch von Girokonten oder Fonds. Anbieter wie ING, DKB oder Santander bieten einfache Online-Verwaltung ohne versteckte Gebühren. Sicherheit entsteht durch die staatlich garantierte Einlagensicherung bis 100.000 Euro pro Kunde und Bank. Transparenz zeigt sich in klaren Konditionen, nachvollziehbaren Zinsgutschriften und Online-Tools, die jederzeit Überblick schaffen. Für Start-ups bedeutet das: Geld bleibt flexibel, transparent und dennoch verzinst. Gerade diese Einfachheit sorgt dafür, dass Tagesgeldkonten Stabilität ins Finanzmanagement bringen und Liquidität planbar bleibt.

Vorteile von Tagesgeldkonten: Tägliche Verfügbarkeit, Zinssicherheit und Risikoarmut

Die Vorteile eines Tagesgeldkontos lassen sich in drei Punkten zusammenfassen:

- Tägliche Verfügbarkeit: Guthaben kann jederzeit abgerufen werden – ein Pluspunkt bei spontanen Ausgaben oder Liquiditätsengpässen.

- Zinssicherheit: Die Verzinsung liegt meist über dem Nullniveau von Girokonten. Auch wenn Zinsen schwanken können, bleibt die Planung im Vergleich stabiler.

- Risikoarmut: Durch die europäische Einlagensicherung sind Einlagen bis 100.000 Euro pro Kunde und Bank geschützt.

Banken wie N26, Consorsbank, ING oder DKB werben gezielt mit dieser Kombination aus Flexibilität, Transparenz und Sicherheit. Für Start-ups entsteht dadurch ein solides Sicherheitsnetz, das Cashflow-Schwankungen abfedert und Liquidität verlässlich absichert.

Phasen von Investitionspausen clever überbrücken

Investitionspausen entstehen, wenn Projekte verschoben werden oder Finanzierungsrunden länger dauern. Statt Kapital ungenutzt auf Girokonten zu lagern, bietet sich ein Tagesgeldkonto als temporäre Parkmöglichkeit für überschüssige Liquidität an. Hier bleibt Geld verfügbar, verbunden mit einer überschaubaren Rendite von meist 2–3 % p. a. Gerade in wachstumsorientierten Branchen wie dem Technologieumfeld, wo Produktentwicklungen oft verschoben werden, hat sich diese Praxis etabliert. So bleibt Kapital nutzbar, Gehälter und laufende Kosten gesichert, bis sich neue Chancen ergeben.

Rücklagenstrategie mit Tagesgeldkonten: Sicherheit für unerwartete Situationen

Rücklagen sind ein finanzieller Schutzschild gegen das Unvorhersehbare. Ob defekte Maschinen, steigende Energiepreise oder ausgefallene Kundenaufträge – Reserven verhindern Notlagen. Ein Tagesgeldkonto ermöglicht es, diese Notfallreserven systematisch aufzubauen, indem regelmäßig kleine Beträge überwiesen werden. Viele Experten empfehlen, drei bis sechs Monatsgehälter als Liquiditätspuffer vorzuhalten. Laut Studien des ifo Instituts nutzen erfolgreiche Start-ups wie FlixBus oder Lieferando solche Strategien. Neben wissenschaftlichen Analysen zeigen auch Banken wie DKB oder ING, dass transparente Konditionen Vertrauen schaffen. Die Einlagen bleiben verfügbar und gleichzeitig getrennt vom operativen Geschäft. Diese klare Struktur stärkt Investorenvertrauen und erhöht die langfristige Stabilität.

Tagesgeld als Baustein einer ganzheitlichen Finanzplanung

Ein Tagesgeldkonto ersetzt keine umfassende Finanzstrategie, ergänzt jedoch andere Instrumente wie Business-Kredite, Beteiligungskapital oder klassische Finanzierungen. Finanzberater empfehlen, Tagesgeld bewusst als Basisbaustein einzusetzen. In Kombination mit Budgetplanung, Controlling-Software entsteht ein solides Fundament. Während Aktien oder Fonds auf Rendite abzielen, bietet das Tagesgeldkonto Sicherheit, Transparenz und Verfügbarkeit. Für Start-ups passt es in eine hybride Strategie: Wachstum durch Investments, Stabilität durch Liquiditätsreserven und Steuerpuffer. Neben Rücklagen und Parkmöglichkeiten wird so Planbarkeit geschaffen, die Wettbewerbsfähigkeit und Handlungsfähigkeit langfristig stärkt.

Fazit: Ein unterschätztes Tool mit großem Potenzial

Tagesgeldkonten sind keine spektakulären Finanzinstrumente, doch gerade ihre Einfachheit macht sie wertvoll. Start-ups profitieren von sofortiger Verfügbarkeit, überschaubarer Verzinsung mit planbarer Konstanz und hoher Sicherheit. Als Ergänzung zu anderen Finanzstrategien ermöglichen sie eine solide Basis, um flexibel auf Chancen und Krisen zu reagieren. Während Banken wie ING oder DKB dieses Produkt schon lange anbieten, nutzen inzwischen auch junge Unternehmen wie Celonis oder N26 solche Konten. Damit wird deutlich: Liquiditätsmanagement muss nicht kompliziert sein. Ein Tagesgeldkonto reicht oft, um Stabilität und Planungssicherheit nachhaltig zu unterstützen.

Die 7 häufigsten Buchhaltungsfehler von Selbständigen

Wer seine Belege selbst sortiert, aber nicht weiß, wie Einfuhrumsatzsteuer, Reisekosten oder GWG korrekt gehandhabt werden, riskiert mehr als ein Stirnrunzeln vom Finanzamt. Diese teuren Fallen gilt es zu meiden.

Das bisschen Belege schaffe ich schon selbst. Ein Satz, den viele Selbständige mit Stolz sagen, der sie Jahr für Jahr aber tausende Euro kosten kann. Wer sich allein durch den steuerlichen Dschungel kämpft, dabei aber die Feinheiten der Buchhaltung missachtet, riskiert nicht nur Nachzahlungen, sondern auch Strafen. Die Praxis zeigt: Nicht die großen Betrugsfälle gehen besonders häufig ins Geld, sondern vor allem die kleinen, alltäglichen Fehler.

Daher gut zu wissen: Die sieben häufigsten Buchhaltungsfehler von Selbständigen und was sie kosten können.

1. Buchhaltungsfehler: Wenn Bargeld zur Falle wird

Kleine Betriebe, wie Cafés, Friseursalons oder Marktstände, arbeiten noch oft mit Bargeld. Was auf den ersten Blick einfach erscheint, wird schnell zur steuerlichen Problemzone. Die ordnungsgemäße Kassenführung ist Pflicht. Das heißt, jeder Umsatz muss einzeln, nachvollziehbar und unveränderbar aufgezeichnet werden. Fehlt die technische Ausstattung, muss das Kassenbuch "von Hand" geführt werden. Vom Finanzamt wird dies allerdings besonders kritisch beäugt.

Noch gravierender sind Fehler im Umgang mit Aushilfen: Barzahlungen ohne Vertrag, fehlende Anmeldung bei der Minijob-Zentrale oder keine Erfassung der Personalien sind keine Kavaliersdelikte. Im Fall einer Prüfung droht nicht nur die Nachzahlung von Lohnnebenkosten, sondern auch ein Bußgeld wegen Schwarzarbeit. Ein Beispiel aus der Praxis: Ein Imbissbetreiber bezahlte seine Aushilfe in bar ohne vertraglichen Rahmen. Die Folge sind Nachforderungen von Sozialabgaben, ein Bußgeld sowie der Verdacht auf Scheinselbständigkeit. Der finanzielle Schaden lag bei über 3.000 Euro.

2. Buchhaltungsfehler: Auslandsbestellungen: unscheinbar, aber teuer

Viele Selbständige bestellen Produkte online, beispielsweise über Plattformen wie Temu, Amazon Marketplace oder direkt bei chinesischen Händlern. Auf den ersten Blick wirken die Bestellungen banal, die Rechnung wird einfach abgeheftet, der Betrag als Betriebsausgabe verbucht, fertig. Doch was viele nicht wissen: Werden Waren aus Drittländern eingeführt, muss Einfuhrumsatzsteuer entrichtet werden. Wird sie weder abgeführt noch korrekt gebucht, wird es teuer.

Hinzu kommt das sogenannte Reverse-Charge-Verfahren bei innergemeinschaftlichen Leistungen, etwa bei Software-Abos oder digitalen Tools aus dem EU-Ausland. Ohne korrekte Buchung kann das Finanzamt die Vorsteuerabzüge verweigern. Eine Designerin, die ihre Drucksachen aus China bezog, überblickte die Einfuhrvorschriften nicht und hatte über mehrere Jahre keine Einfuhrumsatzsteuer deklariert. Das kostete 1.800 Euro Nachzahlung plus Korrekturaufwand.

3. Buchhaltungsfehler: Immobilien und Fahrzeuge falsch verbucht

Firmenwagen oder das heimische Arbeitszimmer sind typische Betriebsmittel, aber steuerlich heikel. Ob ein Auto dem Betriebsvermögen zugeordnet werden darf, hängt von der Nutzung ab. Wer ein Fahrzeug sowohl privat als auch geschäftlich nutzt, muss dies mit einem Fahrtenbuch oder durch Anwendung der 1-%-Regelung belegen. Ohne Dokumentation wird geschätzt – meist zum Nachteil des Unternehmers.

Noch komplexer wird es bei Immobilien. Ein Arbeitszimmer im eigenen Haus lässt sich nur absetzen, wenn es ausschließlich betrieblich genutzt wird und kein anderer Arbeitsplatz zur Verfügung steht. Bei einem späteren Verkauf der Immobilie kann dieser Raum zudem steuerpflichtig werden. Eine Heilpraktikerin, die ihr Arbeitszimmer in der Steuererklärung geltend gemacht hatte, musste beim Verkauf ihres Hauses einen anteiligen Verkaufsgewinn versteuern – über 7.000 Euro Steuernachzahlung.

4. Buchhaltungsfehler: Dienstreisen: Absetzbar nur mit Belegen

Geschäftsreisen gehören für viele Selbständige wieder zum Alltag. Doch was steuerlich als Dienstreise anerkannt wird, ist streng geregelt. Notwendig sind genaue Angaben zum Reisezweck, Datum, Ziel, Teilnehmer sowie die Aufbewahrung aller Belege. Hotelrechnungen müssen auf die Firmenadresse ausgestellt sein, private Anteile an der Reise (z.B. ein verlängertes Wochenende) müssen klar getrennt werden.

Ein IT-Berater fuhr für einen Kundentermin nach Hamburg. Die Hotelrechnung war privat gebucht, der Termin nicht nachweisbar. Das Finanzamt erkannte die Kosten nicht an. Verlust: 420 Euro plus zusätzliche Prüfung weiterer Reisen. Es wird daher empfohlen, jede Reise wie ein kleines Projekt mit Checkliste und Nachweisen zu dokumentieren.

5. Buchhaltungsfehler: GWG oder Investition? Der Unterschied macht's

Geringwertige Wirtschaftsgüter (GWG) dürfen bis zu einem Nettowert von 800 Euro sofort abgeschrieben werden. Alles darüber muss über mehrere Jahre verteilt werden. Was viele nicht wissen: Auch zusammengehörige Güter können steuerlich als "ein Ganzes" gelten. Drei Möbelstücke, die ein Büro einrichten, gelten nicht als Einzelgegenstände.

Ein Fotograf kaufte Tisch, Stuhl und Schrank bei IKEA für je 300 Euro und verbuchte sie als einzelne GWG. Bei der Prüfung wurden sie als Gesamteinheit gewertet, damit lag der Wert über der Grenze. Die Sofortabschreibung wurde gestrichen, eine lineare Abschreibung über 5 Jahre angeordnet. Daraus folgte im Jahr der Anschaffung ein steuerlicher Verlust von über 600 Euro.

6. Buchhaltungsfehler: Gutscheine und Sonderregeln richtig handhaben

Gutscheine sind im Berufsalltag beliebt – als Kundengeschenke, Mitarbeiteranreize oder als Teil von Werbeaktionen. Doch steuerlich sind sie kompliziert. Unterschieden wird zwischen Einzweck- und Mehrzweckgutscheinen. Beim Einzweck-Gutschein entsteht die Umsatzsteuerpflicht beim Verkauf des Gutscheins, beim Mehrzweck-Gutschein erst bei der Einlösung. Wer das verwechselt, gerät in Erklärungsnot.

Ein Coach verschenkte einen 100-Euro-Gutschein für eine lokale Wellnesspraxis an eine Kundin. Verbucht wurde er als Werbeausgabe ohne Umsatzsteuer. Tatsächlich handelte es sich um einen Einzweck-Gutschein, der umsatzsteuerpflichtig ist. Folge: Nachzahlung inklusive Zinsen. Noch sensibler ist das Thema bei Mitarbeitenden: Überschreitungen der 50-Euro-Grenze oder unvollständige Dokumentationen machen aus einer steuerfreien Sachzuwendung schnell einen steuerpflichtigen Vorteil.

7. Buchhaltungsfehler: "Ich hab's gegoogelt" reicht nicht

Gründende gelten als pragmatisch und technikaffin. Viele vertrauen auf KI-Tools, YouTube oder ChatGPT, um steuerliche Fragen selbst zu beantworten. Doch so hilfreich diese Hilfsmittel auch sind, sie ersetzen keine steuerliche Ausbildung oder individuelle Beratung. Besonders tückisch ist, dass manche Informationen in der Theorie zwar stimmen, aber für den Einzelfall nicht anwendbar sind.

Ein Start-up-Gründer machte seine Buchhaltung eigenhändig mit Unterstützung von KI. Fehler bei der Umsatzsteuervoranmeldung, falsche Rechnungsstellungen und unvollständige Buchungen führten zu einer Nachzahlung von über 4.800 Euro. Hinzu kamen Honorare für die nachträgliche Korrektur durch einen Steuerberater. Es empfiehlt sich deshalb: Weiterbildung statt Wikipedia. Wer in steuerlichen Fragen sicher agieren will, braucht fundiertes Wissen.

Die Autorin Antje Faaß ist Steuerexpertin bei TeleTax. Die TeleTax GmbH mit Sitz in Berlin wurde 2001 gegründet und ist ein führender Anbieter für Online-Fortbildungen im Steuerwesen.

Von 7 auf 70: Mehr Kapital für Deutschlands Start-ups

Warum unsere Start-ups dringend mehr Kapital benötigen und wie du mithilfe digitaler Anteile neue Investor*innen gewinnen oder selbst in junge Unternehmen investieren kannst.

Wusstest du, dass in Deutschland mehr in Lotto als in Start-ups investiert wird? Klingt verrückt, stimmt aber tatsächlich. Denn wir Deutschen geben 8,65 Milliarden Euro für Lotto aus (~98 Euro pro Kopf; Quelle) – während gleichzeitig nur 7 Milliarden Euro in Start-ups investiert werden (~86 Euro pro Kopf; Quelle). In den USA hingegen werden beeindruckende 209 Milliarden Dollar (~611 Dollar pro Kopf; Quelle) in Start-ups investiert.

Das ist mehr als nur eine Lücke. In Zeiten, in denen transatlantische Zusammenarbeit nicht mehr selbstverständlich ist, ist dies auch fahrlässig. Denn wirtschaftliche Stärke und ein starker deutscher und europäischer Standort sind wichtiger denn je. Dafür sind eine florierende Start-up-Kultur und genügend Risikokapital unabdingbar.

Wer nun sagt, dass wir nicht genügend Kapital hätten, um unsere jährlichen Start-up-Investments von 7 auf 70 Milliarden Euro zu steigern, irrt sich. Sicher, dies wird nicht allein durch VCs oder staatliche Unterstützung funktionieren. Aber auf deutschen Bankkonten liegen etwa 2800 Milliarden Euro. Wenn nur 2,3 Prozent davon in Start-ups fließen würden, wäre die Innovationskraft kaum aufzuhalten – und zusätzlich würden langfristig auch Arbeitsplätze geschaffen werden. Die Herausforderung: existierende Strukturen machen es quasi unmöglich, dass das Geld privater Kleinanleger*innen in Start-ups fließen kann.

Ein Beispiel aus der Praxis

Nimm das fiktive Start-up GreenPack, das recycelbare Verpackungen für den Onlinehandel entwickelt. Das Gründer*innen-Team tüftelt an mehrfach verwendbaren Versandboxen, um Abfall zu reduzieren und wertvolle Ressourcen zu schonen. Nach erfolgreichem Markttest wollen sie nun ihre Produktion skalieren, ihre Marketingaktivitäten ausbauen und neue Mitarbeiter*innen für Vertrieb und Kommunikation einstellen.

Für all diese Schritte benötigt GreenPack frisches Kapital. Doch klassische Finanzierungsrunden dauern lange, erzeugen hohe Nebenkosten für Anwalt und Notar und binden viel Energie, die eigentlich ins operative Geschäft fließen sollte. Was wäre, wenn GreenPack jederzeit flexibel auf Kapital zugreifen könnte, genau dann, wenn es gebraucht wird?

Der Invest-Now-Button als Antwort

Hier setzt die Tokenize.it-Plattform an. Du als Gründer*in erhältst mit wenigen Schritten einen Invest-Now-Button, der auf deiner eigenen Website oder in deiner Kommunikation, z.B. E-Mails, eingebunden werden kann. Interessierte Investor*innen können auf den Button klicken und investieren – in digitale Anteile, genauer gesagt Genussrechte, die sie wirtschaftlich mit Gesellschafter*innen gleichstellen. Das Besondere: Im Vergleich zu herkömmlichen Finanzierungsrunden ist kein Notar-Termin notwendig und der Prozess dauert nur wenige Minuten. Die Plattform kümmert sich um sämtliche rechtlichen Rahmenbedingungen – so werden auch deine Anwaltskosten reduziert. Du bestimmst dabei flexibel deine Konditionen: Wie hoch ist deine Unternehmensbewertung? Wie viele Genussrechte möchtest du erstellen? Ab welcher Investitionssumme können Investor*innen einsteigen?

Der Invest-Now-Button kann dabei auf zwei verschiedene Arten genutzt werden, die im Folgenden erklärt werden und die es dir ermöglichen, dein Fundraising flexibel zu gestalten.

- Private Fundraise: Mit dieser Option kannst du gezielt bis zu 149 Investor*innen ansprechen, ohne der Prospektpflicht der BaFin zu unterliegen. Das spart nicht nur Zeit, sondern auch Kosten. Gerade in frühen Phasen wie Pre-Seed oder Series A kannst du so unkompliziert Business Angels, Familie und Freund*innen aus deinem Netzwerk in dein Start-up investieren lassen. Wie viel Kapital du insgesamt aufnimmst, spielt dabei keine Rolle. Im Fall des Private Fundraise können sich natürlich auch Investor*innen über den Invest-Now-Button melden und dir eine Mitteilung senden, über welche Höhe sie gerne investieren würden. Diese Anfrage siehst du auf der Plattform und du kannst entscheiden, ob du ihnen ein Angebot sendest oder nicht.

- Public Fundraise: Dieses Upgrade zum Private Fundraise benötigst du, wenn du mehr als 149 Investor*innen gewinnen willst. In diesem Fall kannst du deine Investmentbedingungen auch öffentlich bewerben und erhältst Zugang zu einer breiten Masse an Investor*innen, die bereits ab 50 Euro investieren können. Dies ermöglicht dir, eine engagierte Community rund um dein Produkt oder deine Marke aufzubauen. Der Invest-Now-Button leitet Interessierte in diesem Fall direkt auf eine Unterseite mit allen wichtigen Informationen, auf der sie komplett eigenständig investieren können – ganz ohne Zeitaufwand deinerseits.

- Mitarbeiterbeteiligungen on top: Neben der Kapitalbeschaffung bietet die Plattform eine effiziente Lösung für Mitarbeiterbeteiligungen an. Deine Mitarbeitenden erhalten digitale Anteile, die sie automatisch auch an Dividendenzahlungen beteiligen. Anders als bei traditionellen ESOP- oder VSOP-Modellen profitieren Mitarbeitende von steuerlichen Vorteilen, da sie den Zeitpunkt ihres Anteilerhalts selbst bestimmen können. Außerdem lassen sich über diese Funktion auch Kund*innen oder Influencer*innen belohnen – etwa für Treue oder besonderen Einsatz.

Die Blockchain-Technologie im Hintergrund

Im Hintergrund setzt Tokenize.it auf die Ethereum Blockchain. Die Verwendung von Ethereum bietet drei entscheidende Vorteile:

- Sicherheit: Alle Rechte und Pflichten sind über Smart Contracts eindeutig definiert und transparent gesichert. Sollte es Tokenize.it einmal nicht mehr geben, bleiben sämtliche Verträge zwischen dir und deinen Investor*innen weiterhin gültig. Über die Blockchain kannst du jederzeit alle wichtigen Funktionen direkt abrufen und verwalten.

- Einfaches Onboarding für ausländische Investor*innen: Dank digitaler Abwicklung können Investor*innen ausserhalb Deutschlands problemlos Anteile erwerben, ohne dafür einen Notartermin in Deutschland wahrnehmen zu müssen. Das bedeutet weniger Aufwand, niedrigere Kosten und eröffnet dir als Startup den Zugang zu internationalem Kapital, das ansonsten kaum erreichbar wäre.

- Handelbarkeit: Ein weiterer entscheidender Vorteil ist die zukünftige Handelbarkeit digitaler Anteile. Erste Plattformen für den Handel mit Security-Token entstehen bereits, wodurch Investor*innen ihre Anteile deutlich einfacher weiterverkaufen können. Tokenize.it plant ebenfalls einen Sekundärmarkt, um die Liquidität und damit die Attraktivität für Investor*innen langfristig zu erhöhen.

Höchste Zeit für mehr Start-up-Investments

Ob nachhaltige Verpackungen, innovative Apps oder wegweisende Technologien – in Deutschland gibt es genügend Ideen, die unser Leben und unsere Gesellschaft langfristig verbessern könnten. Viele dieser Innovationen benötigen jedoch deutlich mehr Kapital, um sich erfolgreich am Markt durchzusetzen.

Es ist höchste Zeit, dass wir unser Geld sinnvoller investieren und unsere Zukunft aktiv gestalten. Der Sprung von 7 auf 70 Milliarden Euro Start-up-Finanzierung mag ambitioniert klingen, ist aber durchaus realistisch – und notwendig. Gemeinsam können wir diesen Weg einschlagen und Deutschlands Start-up-Ökosystem entscheidend stärken, indem wir die Barriere zum Investieren deutlich senken und Start-up-Investments einer breiten Masse zugänglich machen.

Der Autor Christoph Jentzsch ist Gründer und CEO von tokenize.it

6 Hacks für geringere Steuerlast in Start-ups

Mit diesen sechs Maßnahmen können Unternehmer*innen, Selbständige und Freiberufler*innen jetzt ihre Steuerlast gezielt senken.

Für Unternehmen sei der Standort Deutschland nur noch bedingt wettbewerbsfähig, hieß es unlängst vonseiten der DIHK bei der Vorstellung des Unternehmensbarometers. Neben der Verlässlichkeit der Wirtschaftspolitik haben sich laut Umfrage auch zahlreiche andere Faktoren verschlechtert. 50 Prozent der Befragten geben an, dass die künftige Bundesregierung bei der Unternehmensbesteuerung ansetzen muss. „Unabhängig vom Gesetzgeber können Betriebe, Selbständige und Freiberufler bereits jetzt die Weichen stellen, um die Abgabenlast zu senken“, erklärt Prof. Dr. Christoph Juhn, Professor für Steuerrecht sowie geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei.

Anstatt sich erst in der Steuererklärung oder beim Jahresabschluss mit den steuerlichen Aspekten auseinanderzusetzen, gilt es bereits jetzt an einer Vielzahl von Stellschrauben zu drehen, die Vorteile bringen können – was gerade in wirtschaftlich schwierigen Zeiten bares Geld bedeuten kann.

Diese sechs Steuer-Hacks sind Bares wert

# 1. Betriebsausgaben richtig absetzen

Viele Ausgaben, die im betrieblichen Alltag anfallen, lassen sich steuerlich geltend machen. Hierzu zählen nicht nur größere Investitionen, sondern auch kleinere Betriebskosten wie Büromaterial, Software oder Telekommunikationskosten. „Oftmals werden nur die größeren Ausgaben beachtet. Dabei können kleinere Posten ebenfalls erhebliche Steuerersparnisse bringen“, so Juhn. Je detaillierter die Dokumentation dieser Ausgaben erfolgt, desto besser können die steuerlichen Vorteile genutzt werden.

# 2. Investitionsabzugsbetrag als Vorteil für zukünftige Investitionen

Für Unternehmen, die in den kommenden Jahren größere Anschaffungen planen, stellt der Investitionsabzugsbetrag (IAB) eine interessante Möglichkeit dar, die Abgabenlast im laufenden Jahr zu senken. Dieser Abzug ermöglicht es, bis zu 50 Prozent der geplanten Investitionskosten bereits im Vorfeld von der Steuer abzusetzen. Ein Beispiel? „Steht der Kauf eines neuen Fahrzeugs im Wert von 30.000 Euro an, können durch den IAB bereits 15.000 Euro als Betriebsausgabe angesetzt werden, wodurch die Steuerlast für das laufende Jahr signifikant sinkt“, unterstreicht der Profi. Dabei gilt dieser Abzug für Unternehmen mit einem Gewinn von bis zu 200.000 Euro und stellt somit eine besonders vorteilhafte Möglichkeit für kleinere und mittelständische Unternehmen dar.

# 3. Homeoffice-Pauschale

Seit der Corona-Pandemie haben viele Selbständige und Freiberufler die New-Work-Option Homeoffice intensiv genutzt. Dies kann auch steuerliche Vorteile mit sich bringen – etwa in Form der Homeoffice-Pauschale. Sie wurde erweitert und ermöglicht es auch bei gelegentlicher Arbeit in den eigenen vier Wänden, Steuererleichterungen zu erhalten. „Die Homeoffice-Pauschale hat sich als wertvolle Einsparmöglichkeit für Selbständige und Freiberufler etabliert“, so Juhn. Wer zu Hause arbeitet, kann bis zu 1.260 Euro jährlich absetzen. Und wer einen eigenen Raum ausschließlich für berufliche Zwecke nutzt, also ein häusliches Arbeitszimmer im Sinne der steuerrechtlichen Vorschriften, kann die auf ihn anfallenden Kosten sogar in vollem Umfang steuerlich absetzen. Dies umfasst etwa anteilige Mietkosten, Nebenkosten und Ausstattungskosten, aber auch Telefon- und Internetkosten. Voraussetzung hierfür ist allerdings, dass kein weiterer Raum zur Ausübung dieser Tätigkeit zur Verfügung steht.

# 4. Steuerfreie Zusatzleistungen für Mitarbeitende

Unterstützen Unternehmer*innen ihre Mitarbeitenden mit Gehaltsextras, profitieren sie davon auch selbst, vorausgesetzt, bestimmte Höchstbeträge werden nicht überschritten. „Zusatzleistungen wie Tankgutscheine, Essenszuschüsse oder auch Jobtickets für den öffentlichen Nahverkehr sind steuerfrei und kommen nicht nur der Belegschaft zugute, sondern können auch dazu beitragen, die Motivation und Bindung an das Unternehmen zu stärken“, weiß Juhn.

# 5. Vereinfachte Steuererklärung und weniger Bürokratie

Unternehmen mit einem Jahresumsatz von weniger als 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr profitieren von der Kleinunternehmerregelung. Diese befreit von der Pflicht zur Umsatzsteuererhebung. Das heißt: Sie müssen keine Umsatzsteuer auf ihren Rechnungen ausweisen, wodurch sich der administrative Aufwand erheblich reduziert. „Diese Regelung ist besonders vorteilhaft für kleinere Unternehmen und Selbständige, die noch nicht in den großen Umsatzbereichen tätig sind“, so Juhn „Die Buchhaltung ist deutlich einfacher und spart Kosten für die Berechnung und Abführung der Abgabe.“

# 6. Gewinnthesaurierung bei langfristigem Investitionsbedarf

Ein weiterer Steuer-Hack ist die sogenannte Gewinnthesaurierung. Werden Gewinne von Kapitalgesellschaften nicht an ihre Gesellschafter*innen ausgeschüttet, lässt sich die Zahlung der Kapitalertragsteuer auf diese Gewinne hinauszögern und die Liquidität im Unternehmen verbessern. Ein Vorteil vor allem für Unternehmen, die im Wachstum sind oder größere Investitionen planen. „Die Gewinnthesaurierung ermöglicht, Kapital im Unternehmen zu belassen und gleichzeitig von einer steuerlichen Entlastung zu profitieren“, unterstreicht der Experte. Über steuerrechtliche Umwege können aber auch Einzelunternehmen und Personengesellschaften davon profitieren. Die Stichwörter hierzu lauten Thesaurierungsbegünstigung und Optionsbesteuerung.

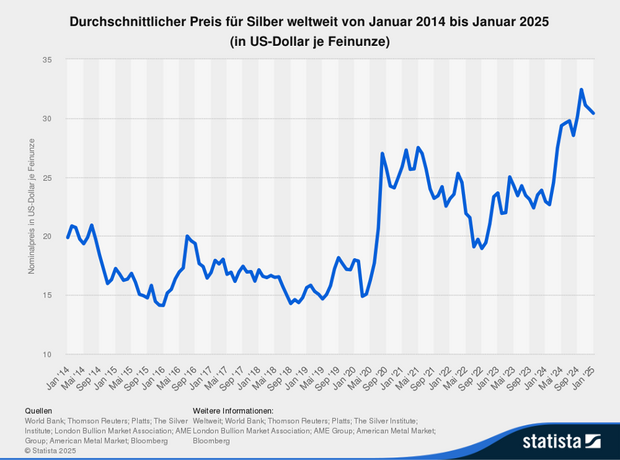

Wird Silber das neue Gold? Die unterschätzte Investmentchance

Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Silber galt lange als der kleine Bruder von Gold – eine wertvolle Ressource, aber nicht mit dem gleichen Prestige versehen. Doch in den letzten Jahren hat sich das Blatt gewendet. Immer mehr Investoren erkennen das Potenzial von Silber als Anlageform. Der Markt verändert sich, und mit ihm die Chancen für Anleger. Während Gold traditionell als Absicherung gegen wirtschaftliche Krisen und Inflation betrachtet wird, rückt Silber immer stärker als Alternative in den Fokus.

Auch institutionelle Investoren zeigen wachsendes Interesse an dem Edelmetall. Die Nachfrage steigt, getrieben durch technologische Entwicklungen, Nachhaltigkeitsaspekte und die veränderte Finanzmarktlandschaft. Was macht Silber so besonders? Könnte es tatsächlich Gold als favorisierte Anlageform ablösen?

Warum Silber? Die wichtigsten Argumente

Während Gold traditionell als sichere Anlage in Krisenzeiten gilt, bietet Silber einige entscheidende Vorteile:

- Industrienachfrage: Silber wird in der Elektronik, Medizintechnik und Solarindustrie verwendet. Besonders der Ausbau erneuerbarer Energien verstärkt die Nachfrage.

- Knappheit: Die Silbervorräte schrumpfen schneller als die von Gold. Der industrielle Verbrauch übersteigt die Neuförderung zunehmend.

- Wertsteigerungspotenzial: Silber ist historisch unterbewertet im Vergleich zu Gold. Viele Experten sehen hier noch erhebliches Aufholpotenzial.

- Erschwinglichkeit: Der Einstieg in Silber ist für Kleinanleger leichter möglich als bei Gold, da es deutlich günstiger pro Unze ist.

Diese Faktoren machen Silber zu einem interessanten Investment und gelten auch als eine strategische Ergänzung für jedes Portfolio. Während Gold oft nur als Vermögensspeicher betrachtet wird, hat Silber einen realwirtschaftlichen Nutzen, was es langfristig stabiler machen könnte.

Silber als Inflationsschutz?

In Zeiten hoher Inflation suchen Investoren nach stabilen Werten. Während Gold hier traditionell als sichere Anlage gilt, hat auch Silber ähnliche Eigenschaften. Historisch gesehen hat Silber in Inflationszeiten oft eine starke Performance gezeigt. Gerade in Zeiten wirtschaftlicher Unsicherheit könnte Silber also ein wertvoller Bestandteil eines gut diversifizierten Portfolios sein.

Ein weiterer wichtiger Punkt ist die Volatilität. Silber neigt dazu, stärkere Kursschwankungen als Gold zu zeigen. Dies kann einerseits, als Risiko betrachtet werden, bietet andererseits aber auch Chancen für dynamische Investoren. In Phasen hoher Inflation oder wirtschaftlicher Unsicherheiten haben Edelmetalle in der Vergangenheit oft eine stabilisierende Rolle im Portfolio gespielt – und Silber könnte hier eine noch größere Rolle übernehmen.

Silber vs. Gold: Was ist die bessere Wahl?

Beide Edelmetalle haben ihre Daseinsberechtigung. Während Gold vor allem als Wertspeicher dient, bietet Silber zusätzlich industriellen Nutzen. Wer von steigender Nachfrage profitieren möchte, könnte in Silber eine interessante Alternative finden.

Ein weiterer Vorteil von Silber ist seine höhere Volatilität, die kurzfristig hohe Gewinne ermöglichen kann – natürlich verbunden mit einem höheren Risiko. Anleger sollten sich bewusst sein, dass der Silberpreis durch die Industrienachfrage stärker beeinflusst, wird als der Goldpreis. Während Gold oft als reines Kriseninvestment dient, kann Silber von wirtschaftlichen Aufschwüngen profitieren.

Lagerung: Ein wichtiger Faktor für Edelmetall-Investments

Beim Investieren in Edelmetalle stellt sich schnell die Frage der sicheren Lagerung. Während Gold oft in Tresoren oder Bankschließfächern aufbewahrt wird, benötigt Silber aufgrund seines höheren Volumens mehr Platz. Physische Silberbestände nehmen erheblich mehr Raum ein als Gold in gleicher Wertmenge, was die Lagerung erschwert und teurer machen kann. Zudem sind viele Schließfächer und Tresoranlagen auf Gold spezialisiert und weniger auf größere Mengen Silber ausgelegt.

Ein weiteres Thema ist die Sicherheit. Während Silber in privaten Tresoren gelagert werden kann, besteht das Risiko von Diebstahl, insbesondere bei großen Mengen. Auch die Versicherungskosten sind nicht zu unterschätzen. Wer größere Silbermengen hält, sollte sich daher über professionelle Lagerstätten wie beim Goldkontor Hamburg informieren, die speziell für Edelmetalle ausgelegt sind.

Silber als nachhaltige Investition

Neben den finanziellen Aspekten gewinnt auch die Nachhaltigkeit eine immer größere Rolle bei Investmententscheidungen. Silber wird zunehmend als kritisches Material für die Energiewende angesehen. Es spielt eine wesentliche Rolle in der Produktion von Solarpanels, Batterien und anderen umweltfreundlichen Technologien. Während Gold hauptsächlich gehortet wird, hat Silber also einen klaren praktischen Nutzen, der langfristig für eine stabile Nachfrage sorgen könnte.

Gleichzeitig gibt es Herausforderungen in der Gewinnung. Der Silberbergbau kann umweltschädlich sein, weshalb nachhaltige Fördermethoden und Recyclingprogramme an Bedeutung gewinnen. Investoren, die auf ökologische Kriterien achten, sollten sich über die Herkunft ihres Silbers informieren und gegebenenfalls in recyceltes oder nachhaltig gefördertes Silber investieren.

Silber als unterschätzte Investmentchance

Ob Silber das neue Gold wird, bleibt abzuwarten. Doch die Argumente sprechen für sich: Eine steigende Industrienachfrage, begrenzte Ressourcen und ein vergleichsweise niedriger Preis machen Silber zu einer attraktiven Anlagealternative. Wer sein Portfolio diversifizieren und von den langfristigen Potenzialen profitieren möchte, sollte Silber auf dem Radar haben.

Finanzierungsfallen erkennen und vermeiden

Die sieben größten Finanzfallen, die schnell wachsende Start-ups 2026 auf jeden Fall auf dem Plan haben sollten.

Die deutsche Wirtschaft schwächelt. Das zeigt sich unter anderem eindrucksvoll an der steigenden Zahl von Insolvenzen. Sowohl Start-ups als auch etablierte Unternehmen geraten zunehmend in finanzielle Schieflagen. Obwohl die Inflation voraussichtlich sinken wird, ist für 2026 noch keine wirkliche Verbesserung zu erwarten.

Umso entscheidender ist es, dass sich Start-ups wappnen – auch wenn sie aktuell noch keine Anzeichen für eine Krise sehen. Denn gerade Start-ups, die in den letzten Jahren schnelle Erfolge feierten, haben es oftmals versäumt, ein stabiles Finanzfundament zu legen. Sie machten Fehler, die sich jetzt rächen und ihr Unternehmen plötzlich vor massive Herausforderungen stellen könnten. Umso wichtiger ist, die häufigsten Finanzfallen zu kennen und zu vermeiden, die Start-ups teuer zu stehen kommen können.

1. Nicht umsatzrelevante Kostenstruktur

Egal ob bei der Findung von Themenideen oder der Erstellung ganzer Texte, mit dem richtigen Briefing kann KI ein richtiger Gamechanger sein: Start-ups stehen oft unter hohem Druck, ihre Strukturen möglichst rasch auszubauen, um mit dem Wachstum Schritt halten zu können. Das kann dazu führen, dass Ausgaben getätigt werden, bevor diese tatsächlich notwendig sind oder das Unternehmen ausreichend Umsätze generiert, um sie leicht zu bezahlen.

Sie stecken beispielsweise Geld in schicke Büros, teure Software oder stellen Personal in Bereichen wie HR und Administration ein – alles Extras, die nicht zum Umsatz beitragen. Der Schlüssel zum langfristigen Erfolg liegt darin, die richtigen Prioritäten zu setzen: Gerade in den ersten Jahren müssen Gründer*innen sicherstellen, dass jeder Euro in die Bereiche investiert wird, die tatsächlich zum Umsatzwachstum beitragen.

2. Fehlende Kostenstellenstruktur

Ohne eine Kostenstellenstruktur verlieren Start-ups den detaillierten Überblick über ihre Ausgaben und Gewinne. Anstatt die einzelnen Geschäftsbereiche, Projekte oder Produkte im Detail zu analysieren, um zu wissen, welche Produkte oder Dienstleistungen profitabel sind, wird oft nur das Gesamtbild betrachtet.

Die fehlende Transparenz über die Profitabilität einzelner Geschäftsbereiche führt dazu, dass unrentable Projekte weiter finanziert werden. Währenddessen erhalten die profitablen Bereiche nicht die Aufmerksamkeit oder Ressourcen, die sie benötigen. Eine detaillierte und sinnvolle Kostenstellenstruktur hilft Gründer*innen, besser zu verstehen, welche Bereiche profitabel sind und welche nicht. Dadurch wissen sie auch, wo investiert oder gespart werden sollte.

3. Unkontrollierte Kosten

Ein weiteres typisches Problem schnell wachsender Start-ups ist der fehlende Überblick über die eigenen Ausgaben. In ihrer dynamischen Wachstumsphase verlieren Start-ups häufig den Überblick über ihre Ausgaben, da die Geschäftstätigkeiten und die damit verbundenen Kosten schnell variieren oder sich ausweiten. Dies kann zu finanziellen Engpässen am Monatsende und langfristig zu ernsten finanziellen Schwierigkeiten führen.

Gründer*innen müssen proaktive Maßnahmen ergreifen, um ihre Kosten im Griff zu behalten. Auch hier hilft eine gute Kostenstellenstruktur. Zudem trägt eine regelmäßige Ausgabenanalyse dazu bei, unangenehme Überraschungen zu vermeiden, die Kontrolle zu behalten und rechtzeitig Maßnahmen zu ergreifen.

4. Liquiditätsengpässe

Liquidität ist für jedes Unternehmen von zentraler Bedeutung. Doch gerade schnell wachsende Unternehmen unterschätzen oft die Bedeutung einer sorgfältigen Liquiditätsplanung. Sie konzentrieren sich stark auf Wachstum und Umsatzsteigerungen, ohne darauf zu achten, ob genügend liquide Mittel vorhanden sind, um laufende Kosten zu decken. Dies führt nicht selten zu Liquiditätsengpässen. Dadurch hat ein Start-up kurzfristig nicht genügend Mittel zur Verfügung, um seine Verbindlichkeiten wie Gehälter, Lieferant*innenrechnungen oder Mieten zu bezahlen.

Selbst Start-ups, die auf den ersten Blick erfolgreich sind und stark wachsen, können von Liquiditätsengpässen betroffen sein: Beispielsweise, wenn ein Ungleichgewicht zwischen Einnahmen und Ausgaben besteht, oder Kund*innen eine zu lange Zahlungsfrist eingeräumt wird. Daraus entstehende Liquiditätsengpässe können das Tagesgeschäft stören, Geschäftsmöglichkeiten behindern und im schlimmsten Fall zur Insolvenz führen. Mit einer vorausschauenden Liquiditätsplanung, effektiven Tools zum Cashflow-Management und einem gut organisierten Forderungsmanagement lassen sich solche Engpässe verhindern.

5. Investitionen ohne klare Grenzen

Investitionen sind in einem Start-up unumgänglich. Jedoch investieren Gründer*innen von schnell wachsenden Start-ups häufig weiter in Projekte, obwohl diese nicht rentabel sind. Sei es die emotionale Bindung oder die Hoffnung, dass sich bereits getätigte Investitionen noch lohnen: Es führt dazu, dass wertvolle Ressourcen in wenig erfolgversprechende Projekte fließen, anstatt strategisch besser eingesetzt zu werden.

Beispiel: Eine Agentur möchte eine App unbedingt selbst entwickeln und investiert über die Zeit deutlich mehr als geplant, obwohl es sinnvoller wäre, das Vorhaben abzubrechen. So fließen immer mehr wertvolle Ressourcen in ein aussichtsloses Projekt, anstatt in ein rentables Projekt investiert zu werden. Die Sunk Costs steigen immer weiter.

Um nicht in diese Finanzfalle zu tappen, ist es wichtig, klare Strategien und Prozesse zu implementieren, die das Start-up vor irrationalen Entscheidungen schützen. Dazu gehören regelmäßige Projektbewertungen und klare Investitionsbudgets mit Abbruchkriterien.

6. Unrealistisches Budget

Viele Start-ups setzen sich hohe Umsatzziele, ohne zu wissen, welche Investitionen und Ressourcen dafür tatsächlich notwendig sind. Die fehlende Ausarbeitung eines fundierten Budgets kann zu einer Fehleinschätzung der Unternehmenssituation führen und das Wachstum gefährden.

Ein realistisches Budget, das den aktuellen Stand des Unternehmens und die erforderlichen Maßnahmen für Wachstum abbildet, ist unerlässlich. Um ein solches Budget zu erstellen, brauchen Gründer*innen eine detaillierte Finanzplanung und ein klares Verständnis der finanziellen Grundlagen.

Die fertige Budgetplanung ist ein wichtiges Tool zur Unternehmenssteuerung: Es geht nicht darum, am Anfang des Jahres einmal ein Budget zu erstellen, sondern dieses über das Jahr hinweg immer wieder für Analysen heranzuziehen und anzupassen. Wichtig dabei ist, dass die Anpassung des Budgets kein Rückschlag ist. Vielmehr wird so sichergestellt, dass das Start-up auf Veränderungen reagiert und rechtzeitig Änderungen vornehmen kann.

7. Das Schönreden von Margen

Die letzte Finanzfalle ist die Selbsttäuschung von Gründer*innen hinsichtlich der eigenen Margen. Gerade wenn es um Herzensprojekte oder -produkte geht, neigen sie dazu, die tatsächlichen Kosten zu ignorieren oder zu beschönigen.

Dafür schmälern sie wesentliche Kostenfaktoren, die den tatsächlichen Gewinn schmälern würden. Beispielsweise werden zusätzliche Nebenkosten wie Reise- oder Bewirtungskosten sowie die eigene Arbeitszeit der Gründer*innen in der Kostenaufstellung nicht berücksichtigt. Das Ergebnis ist die verzerrte Sicht auf die Rentabilität der Projekte.

Eine realistische und umfassende Kostenkalkulation, ehrliche Selbstreflexion und regelmäßige Margenüberprüfungen sind essenziell, um diese Verzerrung zu vermeiden und langfristig erfolgreich zu sein.

Die Autorin Rebecca Troch ist Finanzexpertin und Virtual CFO. 2018 gründete sie Counting the Apples Consulting und hilft seitdem Unternehmer*innen, ihre Zahlen endlich zu verstehen und faktenbasierte Entscheidungen zu treffen.

Die Hürden sind hoch

Leasing-Gesellschaften machen oft einen Bogen um Gründer. Dennoch kann Leasing in Einzelfällen interessant sein. Für wen die Finanzierungsform in Frage kommt.

Es gibt kaum ein Wirtschaftsmagazin, das nicht regelmäßig über Leasing berichtet. In den Artikeln werden meist die Vorteile dieser Finanzierungsform gepriesen: Als einer der großen Vorteile gilt, dass Leasing Steuern spart, weil die Raten als Betriebsausgaben voll absetzbar sind. Außerdem erscheinen die Leasing-Gegenstände nicht in der Bilanz des Unternehmers, was wiederum der Eigenkapitalquote und dem Verschuldungsgrad zugutekommt.

Als Pluspunkt gilt ferner, dass Leasing die Abhängigkeit von Kreditinstituten verringert und dem Leasing-Nehmer ein breiterer finanzieller Handlungsspielraum zur Verfügung steht. Auch das Argument, mit Leasing sei man immer auf dem neuesten Stand der Technik, weil man alle paar Jahre ein neues Produkt erhält, wird meist als Vorteil aufgeführt. Vor allem aber spricht der „Pay-as-you-earn-Gedanke“ fürs Leasing, also die Tatsache, dass die Leasing-Raten parallel zur Nutzung des Gegenstands anfallen, sodass sich das Objekt quasi selbst finanziert.

Franchise-Nehmer relevant

Das ist alles richtig. Und doch ist es nur die halbe Wahrheit. Denn Leasing ist nicht per se das beste Finanzierungsinstrument. Den Vorteilen stehen auch Nachteile wie beispielsweise relativ hohe Kosten entgegen. Und es ist schon gar nicht für jeden das Instrument der Wahl. Denn eine Gruppe von Unternehmern wird fast gänzlich vom Leasing ausgeschlossen: Gründer. „Für Existenzgründer ist Leasing eine eingeschränkte Option“, sagt Frank Hagmann, Geschäftsführer der UVW-Leasing GmbH im badischen Ettlingen. „Wir finanzieren Gründer selten und wenn, dann nur unter bestimmten Voraussetzungen.“ Die größten Chancen auf eine Leasing-Finanzierung hätten Franchise-Nehmer. „Franchise-Nehmer lehnen wir selten ab“, sagt Hagmann. „Allerdings müssen wir vom Franchise-Konzept überzeugt sein.“ Das ist zum Beispiel der Fall, wenn der Franchise-Geber bereits mehrere Standorte erfolgreich betreibt bzw. von einem Franchise-Nehmer betreiben lässt.

So wie etwa die Enchilada Franchise GmbH mit Sitz in Gräfelfing bei München. Mit rund 100 Betrieben zählt die Gruppe nach eigenen Angaben zu den erfolgreichsten Unternehmen im Bereich der Erlebnis- und Freizeitgastronomie in Deutschland. Eines der neuesten Häuser ist das „Enchilada“ in Bruchsal. Im Oktober 2012 wurde es von Geschäftsführer Frederik Nagel eröffnet. Franchise-Nehmer Nagel gehört zu den Gründern, für die Leasing eine Option ist – und der sich für die Zusammenarbeit mit der UVW-Leasing entschieden hat. „Ich brauchte Kapital in Höhe eines sechsstelligen Betrags“, sagt der 24-Jährige. Ein Großteil sei in Form von Gesellschafterdarlehen bereitgestellt worden. Den Rest, einen fünfstelligen Betrag, habe er per Leasing finanziert.

Dies ist ein Auszug aus einem aktuellen Artikel unseres Print-Objekts StartingUp:

Den vollständigen Artikel lesen Sie in der aktuellen StartingUp - Heft 04/13 - ab dem 07. November 2013 im Handel oder jederzeit online bestellbar in unserem Bestellservice-Bereich

Wichtige Schritte der Gründung unbedingt dokumentieren!

Aktuelles Urteil: Gründer können Beratungsleistungen und Investitionen mit Unternehmensbezug absetzen.

Dass Unternehmensgründer einen guten Businessplan haben sollten, ist keinesfalls ungewöhnlich. Kapital muss akquiriert, Investoren überzeugt und ein Marketing-Konzept etabliert werden. Was viele Jungunternehmer nicht wissen: Sie können Ausgaben, die in unmittelbarem Zusammenhang mit der Gründung des Unternehmens stehen, beim Vorsteuerabzug auch dann steuerlich geltend machen, wenn das Unternehmen noch keine Umsätze generiert hat.

„Das Finanzgericht Berlin-Brandenburg entschied jetzt, dass der Unternehmer dafür allerdings glaubhaft darlegen können muss, dass er beabsichtigt eine wirtschaftliche Tätigkeit auszuüben und alle Investitionen einen klaren Bezug zum Unternehmen haben. Dann ist der Unternehmer zum Vorsteuerabzug berechtigt“, informiert Dipl.-Betriebswirt Paul Heinrich Fallenberg, Steuerberater, Rechtsanwalt und Partner der Münsteraner Wirtschaftsprüfungs- und Steuerberatungsgesellschaft HLB Dr. Schumacher & Partner GmbH.

In dem vor dem Finanzgericht Berlin-Brandenburg verhandelten Fall hatte ein Unternehmer über fast zwei Jahre ausschließlich Investitionsausgaben getätigt, ohne hingegen Einnahmen zu erzielen. Für die getätigten Ausgaben machte der Unternehmer dennoch sein Recht auf Abzug der geschuldeten Mehrwertsteuer geltend. Das zuständige Finanzamt beanstandete bei einer Sonderprüfung dieses Vorgehen und sprach dem Unternehmer ab, unternehmerisch tätig gewesen zu sein. Folglich erkannte es den Vorsteuerabzug nicht an. Das Gericht entschied hingegen nach sorgfältiger Prüfung aller Fakten zu Gunsten des Klägers: Dieser habe seine unternehmerische Tätigkeit objektiv nachvollziehbar nachweisen können und sei somit hinsichtlich sämtlicher entstandenen Kosten zum Vorsteuerabzug berechtigt.

„Bei einem Unternehmen, das über einen so langen Zeitraum keine Umsätze erwirtschaftet hat, würde man wahrscheinlich vermuten, dass beim Vorsteuerabzug nicht alles korrekt ablief“, erklärt Fallenberg. Das Urteil mache daher besonders deutlich, dass Unternehmer entsprechende Sorgfalt bei administrativen und organisatorischen Fragen der Unternehmensgründung walten lassen müssten. Nur so ließe sich gewährleisten, dass alle Investitionen beim Vorsteuerabzug auch geltend gemacht werden könnten, so der Experte.

Grundsätzlich prüfen Finanzämter alle Fälle einzeln, um zu entscheiden, ob ein Vorsteuerabzug vor der Aufnahme der eigentlich unternehmerischen Tätigkeit rechtens war. „Umso wichtiger ist deshalb eine ausführliche Dokumentation aller Handlungsschritte und der damit verbundenen Investitionen bei der Unternehmensgründung um diese Tätigkeit lückenlos nachweisen zu können. Auch müssen die Investitionen klar unternehmensbezogen sein“, so Fallenberg abschließend.

(Ein)sparen mit Strategie

Mit den richtigen Verhandlungstechniken können junge und am Markt noch wenig erprobte Unternehmen ihre Erfolgschancen klar verbessern. Lesen Sie, wie Sie als Einkäufer von Waren oder Dienstleistungen strategisch geschickt agieren.