Aktuelle Events

Dein Starter-Tool-Set

Ob Buchhaltung, Steuern, Kostenberechnungen oder Kundenmanagement – für jedes To-do gibt es eine schier unübersichtliche Anzahl an Tools. Wir stellen einige am Markt erprobte Basics vor, die dir beim (Durch-)Starten helfen.

Wer sich selbständig macht, ist sein eigener Chef. Das bedeutet, dass man künftig das Unternehmen in Eigenregie führt und somit alle anfallenden Tätigkeiten selbst übernimmt. Dazu gehören fortan nicht mehr nur die eigentlichen Aufgaben der jeweiligen Tätigkeit, sondern auch einige neue To-do‘s. Neben der Gestaltungs des Webauftritts mithilfe des am besten geeigneten Webhoster für Gründende, dem Erledigen von Buchhaltung, Steuern und Kostenberechnungen, fallen auch alle Belange rund um den/die Kund*in an: die Prüfung von Warenaus- und -eingängen, CRM und das meist lästige Schreiben von Rechnungen. Mithilfe von Software-Tools kann man die Arbeit jedoch vom ersten Tag an vereinfachen oder sogar automatisieren. Hier sind einige wichtige Tools, die dir dabei helfen, dein Unternehmen aufzubauen und zum Erfolg zu führen.

Sichtbar werden

Wer sich einen zufriedenen und verlässlichen Kund*innenstamm aufbauen und seinen Betrieb breitgefächert bekannt machen will, vermarktet sein/ihr Unternehmen (weltweit) über das Internet. So gut wie jede(r) kennt und nutzt die Online-Suchmaschine Google. Unternehmen, die durch geschickte Verschlagwortung und Suchmaschinenoptimierung bei den obersten Ergebnissen einer Suchanfrage gelistet werden, erreichen große Aufmerksamkeit bei den potenziellen Kund*innen. Um die Chancen auf ein gutes Ranking zu erhöhen, lohnt sich die Erstellung eines Google-Unternehmensprofils, dessen Eintrag und Pflege kostenlos sind. Bei lokalen Suchanfragen wird der Eintrag bei den Google-Maps-Ergebnissen angezeigt.

Auch in Online-Branchenbüchern wie z.B. Gelbe Seiten können sich Unternehmen kostenlos registrieren. In den sozialen Medien sind Unternehmensseiten, die beispielsweise auf LinkedIn, Facebook oder Twitter erscheinen, wirkungsvoll. Die in der Regel kostenlosen Basisprofile lassen sich schnell erstellen und fördern mit regelmäßiger Pflege den Bekanntheitsgrad des eigenen Unternehmens.

Wer im Internet Aufmerksamkeit auf sich ziehen will, kommt um die eigene Website nicht herum. Diese zählt als digitale Visitenkarte. Wer gerade zu Beginn nicht die Dienstleistung eines Webseiten-Designers in Anspruch nehmen will, kann mithilfe von Internetservices, die sogenannte Homepage-Baukästen anbieten, ohne Vorkenntnisse seine/ihre ganz individuelle Website erstellen. WordPress bietet unter anderem kostenlose Basisversionen mit vielfältigen Features und Gestaltungsmöglichkeiten an, die Werbeanzeigen des Unternehmens enthalten. Wer sich für einen der möglichen Tarife entscheidet, hat weitere Gestaltungsfreiräume. Für diese sind jedoch fortgeschrittene Kenntnisse in der Homepageerstellung von Vorteil.

Ist das Unternehmen aktiv, können zahlreiche weitere Tools dabei helfen, die Unternehmensabläufe zu koordinieren, zu perfektionieren und dadurch den Alltag zu erleichtern.

Finanz- und Kundenmanagement

Um bei seinen Finanzen und dem Kundenmanagement nicht den Überblick zu verlieren, lohnt sich ein Blick auf die Bürosoftware von WISO MeinBüro. Mit der ganzheitlichen SaaS-Lösung in der Cloud können Nutzer*innen sogar geräteunabhängig von überall auf ihre Geschäftsdaten zugreifen. Die Anbindung von Online-Banking – z.B. zur digitalen Bank N26 – und Webshops wie z.B. Shopify oder Shopware machen das Handling von eingehenden Bestellungen einfacher, da Vorgänge automatisiert ablaufen oder mit nur wenigen Klicks erledigt sind. Man hat alle E-Commerce-Aktivitäten einfach im Blick. WISO MeinBüro ist sozusagen das eigene Büro in der Tasche. Aber auch die Buchhaltung sowie die Rechnungserstellung und -verwaltung können durch das Tool gehandhabt werden. Die Software liefert einen Überblick über bezahlte und offene Rechnungen, sodass sämtliche Einnahmen und Ausgaben auf einen Blick erfasst und an den Steuerberater übertragen werden können.

Einzelne Projekte managen

Mithilfe eines Projektmanagements hat man stets einen Überblick über die Projekte, die mit einem Computerprogramm gut gemanagt werden können. Eine Projektmanagement-Software liefert unter anderem Features wie Kalender, To-do-Listen sowie personenübergreifendes Aufgabenmanagement. Tools, wie Trello, Bitrix24, GanttProject oder Asana bieten Lösungen für die Projektarbeit in Gruppen, wenn beispielsweise gleich mehrere Mitarbeitende oder Kolleg*innen integriert werden sollen.

Wer selbständig arbeitet, ist stets auf einen gut geführten Kalender angewiesen. Nur wer seine Termine für Abgabezeiten, Meetings, Lieferungen, etc. gut im Blick behält, ist für alles gewappnet und kann eine stets fristgerechte Arbeit garantieren. Mit einer Kalender-Software – wie beispielsweise TIMIFY, Kalender.com oder Bileico – behält man alle Termine im Blick.

Online-Terminplaner, die als App auf den verschiedenen Mobil-Endgeräten genutzt werden können, ermöglichen auch von unterwegs Zugriff auf alle Termine. Wer einen Google-Account hat und den integrierten Kalender nutzt, kann die Einträge in verschiedene Farben unterteilen und nach Dringlichkeit einteilen. Mit der kostenlosen, cloudbasierten Doodle-Software können wiederum Termine mit anderen abgestimmt und geteilt werden.

Dateien bearbeiten und archivieren

Selbständige brauchen zwingend eine Software, um Texte, Tabellen und PDF-Dateien zu erstellen und diese gegebenenfalls zu bearbeiten. Das kostenpflichtige Microsoft-Office-Paket bietet als Komplettpaket alle Funktionen und ist in der Office-365-Version auch als Online-Lösung erhältlich. Wer wissen will, ob sich ein Kauf lohnt, kann vorab die kostenlose 30-Tage-Version testen. Alternativ zu den Microsoft-Programmen hat sich OpenOffice etabliert. Im kostenlosen OpenOffice-Paket sind ebenfalls alle gängigen Funktionen eines Schreibprogramms sowie einer Tabellenfunktion enthalten. OpenOffice öffnet die gängigen Microsoft-Formate .docx und .xlsx und ermöglicht auch das Speichern in diesen Formaten.

Als Nutzer*in eines Google-Accounts bietet Google Docs eine Dokumentenstruktur, die mit dem Microsoft-Office-Paket vergleichbar ist. Dokumente können jedoch ausschließlich online erstellt werden. Für die weitere Verwendung können die Dateien im Microsoft-Office-Format heruntergeladen werden. Das Teilen von Inhalten ist zeitsparend online über den virtuellen Schreibtisch möglich.

Abgespeicherte Daten wollen gut sortiert und angelegt werden, um nicht den Überblick zu verlieren. Eine Software für die Ablage gemeinsam genutzter Dokumente, an denen ebenso gemeinsam gearbeitet werden kann, erspart Zeit und erleichtert vieles. Mittlerweile bieten viele Provider und Softwarehersteller*innen Online-Speicherplatz an, sodass der Zugriff von überall aus möglich ist. Die Preise für die Cloud-Variante richten sich je nach Speichervolumen und Anbieter*in.

Dropbox, OneDrive oder Google Drive bieten kostenlose Möglichkeiten mit begrenzten Speichern an, die sich kostenpflichtig erweitern lassen. WeTransfer bietet ebenfalls ein kostenloses Basismodus mit bis zu 2 GB Online-Speicherplatz an. Über die Plattform können große Dateien über einen Link zum Download für einen begrenzten Zeitraum zur Verfügung gestellt werden.

Nicht alle Tools sind für alle gleichermaßen notwendig bzw. geeignet. Bei der Antwort auf die Frage, welche Tools sich als wirklich sinnvoll erweisen, kommt es auf die Branche und das Produkt des Unternehmens sowie die damit verbundenen Bedürfnisse an. Auf den Internetplattformen der Anbieter*innen können sich Selbständige austauschen und Informationen zu den wichtigsten Tools einholen.

Die Autorin Sabine Blumrich ist freie Redakteurin und Kommunikationsexpertin in Berlin. Sie ist selbst seit 12 Jahren selbständig und berät Unternehmen, Gründer*innen, Selbständige und Freelancer*innen

Viele Tools stellen wir dir ausführlich in unseren Anbieterchecks und auf starting-up.de in der Rubrik Tools vor

Diese Artikel könnten Sie auch interessieren:

KI gegen Buchhaltungsriesen: Wie Bonster den Spesen-Markt aufmischen will

Pay-per-Use statt Abo-Falle: Das Oldenburger Start-up fast2work attackiert mit seiner App bonster komplexe Software-Giganten. Doch reicht das Versprechen maximaler Einfachheit im Haifischbecken der FinTechs? Wir haben nachgehakt.

Es ist eines der letzten großen Ärgernisse im Arbeitsalltag von Freelancer*innen und kleinen Agenturen: Der Freitagabend, der für das Sortieren verknitterter Tankbelege und das Abtippen von Bewirtungsbelegen in Excel-Listen draufgeht. Genau hier setzt die Oldenburger fast2work GmbH mit ihrer am 17. Februar 2026 gelaunchten App bonster an, um den Papierkram bei der Reisekostenabrechnung zu beenden. Das Versprechen von Gründer und CEO Ronald Bankowsky: Drei Minuten Aufwand, KI-Automatisierung und keine Einstiegshürden.

Das Versprechen: Simpel statt Systemintegration

Die Funktionsweise der App ist bewusst minimalistisch gehalten: Beleg fotografieren, woraufhin die KI relevante Werte wie Datum, Betrag und Mehrwertsteuer ausliest, auf Duplikate prüft und eine fertige Abrechnung erstellt. „Kein Onboarding-Projekt, kein Vertriebsgespräch, kein IT-Setup“, fasst Bankowsky den Ansatz der Standalone-Lösung zusammen.

Die Zielgruppe ist klar definiert: Selbständige, Freelancer*innen und Mini-Teams, denen Enterprise-Lösungen wie SAP Concur zu mächtig und Start-ups wie Circula oder Pleo oft noch zu prozesslastig sind. Mit einem Preismodell von 1,99 Euro für Einzelabrechnungen und 6,99 Euro (Stand Ende Febr. 2026) für eine Flatrate positioniert sich das Unternehmen im unteren Preissegment.

Im Haifischbecken der Neobanken und Buchhaltungsriesen

Laut fast2work gab es bislang „kaum eine Alternative zwischen Excel und Enterprise-Software“. Diese Aussage hält einem Realitätscheck im Jahr 2026 allerdings nur bedingt stand. Bonster betritt ein Haifischbecken, denn die vermeintliche Lücke wird längst geschlossen.

Zum einen integrieren Buchhaltungsriesen wie Lexoffice oder sevDesk Reisekosten-Features immer tiefer in ihre Standardpakete. Zum anderen wildern Neobanken wie Qonto, Finom oder Kontist im selben Revier: Wer dort ein Geschäftskonto hat, bekommt die Belegzuordnung oft als „Commodity“ gratis dazu. Mit knapp 7 Euro im Monat bewegt sich bonster in einer Preisregion, in der man fast schon eine komplette einfache Buchhaltungssoftware bekommt. Die App muss also einen enormen Mehrwert bieten, um gegen die „Eh-da-Lösungen“ (Software, die Kund*innen ohnehin bezahlen) zu bestehen.

Auf die Frage, warum Freelancer*innen für eine Insellösung extra zahlen sollten, entgegnet der Gründer, dass bonster bewusst früher ansetze als klassische Tools. Das Hauptproblem sei nicht die Buchhaltung, sondern das Erfassen von Belegen unterwegs. „Genau dort scheitert es oft, weil Mitarbeitende keine komplexen Systeme nutzen wollen oder gar keine Zugänge haben“, argumentiert Bankowsky. Der Mehrwert liege nicht in einer weiteren Buchhaltungssoftware, sondern darin, dass durch die Reduzierung auf ein Foto „überhaupt verwertbare Abrechnungsdaten/Belege entstehen“.

Kritische Faktoren: GoBD und Datensicherheit

Neben der Marktpositionierung ist die Rechtssicherheit ein kritischer Faktor. „Fertige Abrechnung für die Buchhaltung“ ist ein mutiges Versprechen, da in Deutschland ein Foto allein oft nicht ausreicht; es muss GoBD-konform und revisionssicher archiviert werden. Zudem ist die KI-Nutzung datenschutzrechtlich sensibel. Wenn Bewirtungsbelege, die offenbaren, mit wem man gegessen hat, über US-Schnittstellen (z.B. OpenAI) fließen, ist das für deutsche Geschäftskund*innen und Steuerberater oft ein K.O.-Kriterium.

Auf die sensiblen Vorgaben der Finanzämter und den Serverstandort angesprochen, betont Bankowsky, dass die Verarbeitung „ausschließlich auf europäischen Servern“ erfolge. Zwar nutze man OpenAI-basierte Modelle, diese liefen jedoch über Azure-Rechenzentren im europäischen Raum. Datenschutz und regulatorische Anforderungen seien Grundvoraussetzung. Auch beim Export zum Steuerberater zeigt sich der Gründer zuversichtlich: Buchhaltungssysteme könnten die Daten direkt und „ohne manuelle Nacharbeit“ weiterverarbeiten.

Beta-Test als Exklusiv-Club

Zum Start setzt das Unternehmen auf eine Gamification des Rollouts. Die ersten 500 Nutzer*innen erhalten im „Club 500“ einen lebenslangen Rabatt von 50 Prozent. Was als Belohnung für Early Adopters verkauft wird, ist strategisch notwendig: Die KI muss lernen. Der Algorithmus braucht dringend „Real World Data“ – echte, verknitterte, schlecht beleuchtete Belege. Das bedeutet auch: Die ersten User*innen sind Teil des Entwicklungsprozesses.

Dass die App im Alltag noch dazulernen muss, räumt Bankowsky ein. Bei der reinen Datenerkennung sei man technisch auf dem aktuellen Stand. „Entscheidend ist jedoch die Qualität realer Belege im Alltag – etwa schlecht fotografierte oder handschriftliche Quittungen“, erklärt er den Bedarf an Praxis-Feedback. Durch schnelle Updates solle die Genauigkeit für alle Nutzer*innen laufend steigen.

Gegenmodell zur Ökosystem-Abhängigkeit

Wer ein Feature-Feuerwerk suche, werde bei bonster enttäuscht sein – was laut Unternehmen aus Überzeugung geschehe. Anbieter wie Rydoo verfolgten eine Strategie der maximalen Integration und langfristiger Verträge, was eine Abhängigkeit erzeuge, die ihr eigentliches Geschäftsmodell sei, so der Gründer. Wer einmal im Ökosystem stecke, wechsle nicht mehr, weil der Ausstieg zu teuer geworden sei.

Bonster positioniert sich als Gegenmodell für Unternehmen, die nicht für ungewollte Komplexität zahlen möchten: Kein Vertrag, keine Mindestnutzerzahl, Setup in unter fünf Minuten und ein Pay-per-Use-Modell. „Wer aufhören will, hört auf, ohne Konsequenzen“, beschreibt das Start-up den Ansatz der bewussten Entscheidung, Kund*innen freizulassen. Wer bleibe, tue dies, weil es funktioniere, was laut Bankowsky „die interessantere Innovation“ sei.

Fazit

Bonster ist ein innovativer Angriff auf die Zettelwirtschaft und wirkt durch den Verzicht auf starre Abo-Modelle bei der Einzelabrechnung fair. Doch die App steht und fällt mit der Schnittstellenkompetenz. Wenn der Export zu DATEV & Co. hakt, wird aus der Zeitersparnis schnell Mehrarbeit. Bonster muss beweisen, dass es die Brücke zwischen dem schnellen Foto und der strengen deutschen Buchhaltung schlagen kann – und zwar besser als die Banken, die das Feature bereits kostenlos anbieten.

Wenn das T-Shirt den Tremor stoppt: MedTech Noxon schließt Mio.-Seed-Runde ab

Das Münchner Start-up Noxon macht menschliche Muskeln zur digitalen Schnittstelle. Mit einer millionenschweren Finanzierung durch den HTGF und Bayern Kapital rückt die klinische Zulassung des textilen „Muscle-Computer-Interface“ näher. Doch der Weg vom smarten Wearable zum erstattungsfähigen Medizinprodukt birgt enorme regulatorische und physikalische Hürden. Eine Einordnung.

Neurologische und muskuloskelettale Erkrankungen nehmen weltweit rasant zu. In der Rehabilitation sowie bei neurologischen Krankheitsbildern wie Parkinson oder Lähmungen nach Schlaganfällen werden Muskeldiagnostik und -stimulation jedoch meist nur punktuell und rein klinisch durchgeführt. Das Resultat: Im Alltag fehlen kontinuierliche Daten und eine sich anpassende, durchgehende Therapie.

Das 2022 gegründete Münchner MedTech-Start-up Noxon will diese Versorgungslücke nun schließen. Mit dem Abschluss einer millionenschweren Seed-Finanzierungsrunde unter Führung des High-Tech Gründerfonds (HTGF) und Bayern Kapital (unter Beteiligung von Auxxo und einem weiteren institutionellen Investor) sichert sich das junge Unternehmen das nötige Kapital für die klinische Zertifizierung und den geplanten Markteintritt.

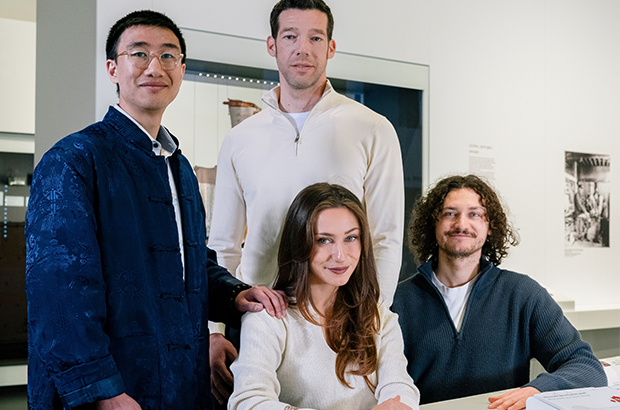

Aus dem Drucklabor zum DeepTech

Die Ursprünge von Noxon reichen in das Jahr 2021 zurück. Maria Neugschwender, damals 22-jährige Studentin, startete das Projekt an der Hochschule München (HM). Unterstützt vom dortigen Strascheg Center for Entrepreneurship (SCE) und den Drucklaboren der HM, begann sie zusammen mit ihrem Gründungteam Marius Neugschwender und Ka Hou Leong damit, etablierte Druckverfahren (wie den Siebdruck) mit intelligenten, funktionalen Tinten zu kombinieren.

Heute ist Noxon ein DeepTech-Unternehmen, das als Spin-off tief in der universitären Forschung verwurzelt ist. Neben der Hochschule München bestehen enge technologische und klinische Verflechtungen mit der Neurowissenschaftsgruppe N-Squared Lab der FAU Erlangen-Nürnberg sowie dem Universitätsklinikum Würzburg, mit denen Noxon an Pilotanwendungen forscht.

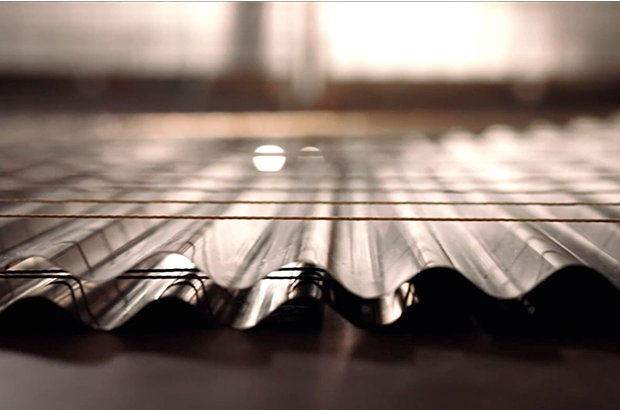

Die Technologie: Eine geschlossene Feedback-Schleife auf der Haut

Das technologische Herzstück von Noxon ist ein alltagstaugliches, nicht-invasives Muscle-Computer-Interface (MCI). Das Unternehmen druckt hauchdünne Biosensoren direkt auf Textilien, Bandagen oder Tapes (ein erstes Produkt trug den Namen „Silverstep“).

Der eigentliche USP liegt jedoch in der Bidirektionalität: Die intelligente Kleidung liest die elektrischen Muskelsignale in Echtzeit aus, decodiert mithilfe von KI die Bewegungsabsichten des Patienten und schließt die Schleife, indem sie über Neuromuskuläre Elektrische Stimulation (NMES) gezielte Impulse zurücksendet. Wenn die Signalübertragung vom Gehirn zum Muskel beeinträchtigt ist, übernimmt das Wearable die Steuerung. So sollen beispielsweise Lähmungen therapiert, Muskelatrophie verhindert oder der Tremor bei Parkinson-Patienten aktiv unterdrückt werden.

Markt und Wettbewerb: Zwischen Tech-Giganten und MedTech-Dinos

Der Markt für Wearable MedTech und Neuroprothetik wächst rasant und ist von einer enormen Dynamik geprägt. Angesichts einer alternden Weltbevölkerung und der weltweiten Zunahme neurologischer sowie muskuloskelettaler Erkrankungen adressiert Noxon einen gigantischen Markt von potenziell über 1,1 Milliarden betroffenen Menschen. Der Trend in der Gesundheitsversorgung geht dabei eindeutig weg von der rein klinischen, punktuellen Diagnostik hin zu kontinuierlichem Monitoring und adaptiven Therapien im häuslichen Alltag. Genau an dieser lukrativen, aber auch hart umkämpften Schnittstelle zwischen Consumer-Wearables, digitaler Diagnostik und aktiver Therapie positioniert sich das Münchner Start-up.

In diesem hochkompetitiven Umfeld betritt Noxon den Ring mit Schwergewichten aus völlig unterschiedlichen Sektoren. Im spezifischen Bereich der Tremor-Therapie hat sich beispielsweise das US-Unternehmen Cala Health mit einem Handgelenks-Wearable zur elektrischen Nervenstimulation bereits erfolgreich etabliert und den Weg für solche Behandlungsformen geebnet.

Gleichzeitig drängen milliardenschwere Big-Tech-Akteure auf den Plan: Meta forscht nach der Übernahme von CTRL-labs mit enormen Budgets an EMG-Armbändern, die neuronale Muskelsignale auslesen und in digitale Steuerungsbefehle übersetzen sollen. Und auch im klassischen Segment der Muskelstimulation und Orthetik muss sich Noxon gegen etablierte Platzhirsche behaupten – von Compex, die den Sportbereich dominieren, bis hin zu Weltmarktführern wie Ottobock bei komplexen neuro-orthopädischen Hilfsmitteln.

Um zwischen diesen Tech-Giganten und MedTech-Dinos zu bestehen, setzt das Spin-off auf eine klare Differenzierungsstrategie. Die Stärke von Noxon liegt in der Unauffälligkeit und der technologischen Tiefe: Anstatt klobige Geräte zu entwickeln, integriert das Team die Sensortechnik mittels Textildruck nahtlos in alltagstaugliche Bandagen und Tapes. Vor allem aber grenzt sich Noxon durch die geschlossene, medizinische Feedback-Schleife ab. Während herkömmliche Wearables meist nur Daten sammeln, vereint Noxon kontinuierliches Messen und personalisiertes Stimulieren in einem einzigen System, das aktiv in den Behandlungsverlauf eingreift.

Noxon: „High Risk, High Reward“-Modell mit großen Herausforderungen

Für Gründer*innen und Investoren*innen präsentiert sich Noxon als klassisches „High Risk, High Reward“-Modell im stark wachsenden DeepTech-Sektor. Dass erfahrene VCs wie der HTGF und Bayern Kapital in dieser Phase einsteigen, ist ein starkes Signal für den Reifegrad der zugrundeliegenden Technologie. Dennoch steht dem Start-up der eigentliche Härtetest erst noch bevor, denn das unternehmerische Risiko wird maßgeblich durch drei zentrale Hürden definiert.

Zunächst muss Noxon die physikalischen Grenzen der Hardware im Alltagstest überwinden. Gedruckte Elektronik auf Textilien unterliegt extremen Belastungen durch Bewegung, Schweiß und Reinigung. Das Team muss zweifelsfrei beweisen, dass die feinen Biosensoren auch nach dutzenden Waschgängen und bei ständiger Reibung am Körper noch verlässliche, medizinisch verwertbare und artefaktfreie Daten liefern können.

Daran schließt sich nahtlos die berüchtigte regulatorische Hürde an. Der Übergang von einem smarten Wearable zu einem offiziell zugelassenen Medizinprodukt ist unter der strengen europäischen Medical Device Regulation (MDR) ein extrem zeit- und kapitalintensiver Prozess. Genau für diese Phase wird das frisch eingesammelte Seed-Kapital dringend benötigt, denn unvorhergesehene Verzögerungen in den erforderlichen klinischen Studien können MedTech-Start-ups in dieser Entwicklungsstufe schnell die finanzielle Reichweite (Runway) kosten.

Ein weiterer, alles entscheidender Erfolgsfaktor für die Skalierung ist die Erstattungsfähigkeit. CEO Maria Neugschwender betont zwar das Ziel, Muskelgesundheit für jeden bezahlbar zu machen, doch in der Breite gelingt dies im Gesundheitssystem meist erst, wenn die Krankenkassen die Kosten übernehmen. Noxon muss handfeste klinische Evidenz erbringen, um perspektivisch in das Hilfsmittelverzeichnis aufgenommen oder als Digitale Gesundheitsanwendung (DiGA) anerkannt zu werden. Ein reines B2C-Geschäftsmodell, bei dem chronisch kranke Patientinnen und Patienten die Kosten als Selbstzahler tragen, wäre kaum im großen Stil skalierbar.

Zusammenfassend lässt sich festhalten, dass Noxon mit seiner Lösung eines der drängendsten Probleme einer alternden Gesellschaft adressiert. Gelingt es dem Münchner Gründungsteam, die komplexe Brücke zwischen widerstandsfähiger Sensor-Hardware, präziser KI-Decodierung und strenger klinischer Zertifizierung erfolgreich zu schlagen, könnte das Start-up tatsächlich einen neuen Standard in der neurologischen Rehabilitation setzen. Bis die smarte Kleidung jedoch ganz selbstverständlich auf Rezept erhältlich ist, bleibt es eine hochspannende und überaus herausfordernde unternehmerische Reise.

Gründer*in der Woche: Picturo – Local Photography, European Scale

Mit der Picturo Photography UG baut Jean Witt eine europaweite Plattform zur einfachen Suche nach lokalen Fotograf*innen auf. Ziel ist es, einen stark fragmentierten Markt zu bündeln, Fotograf*innen sichtbar zu machen und Nutzer*innen eine zentrale Anlaufstelle zu bieten. Mehr dazu im Interview mit dem Gründer.

Picturo klingt nach dem großen Bild. Beschreibe uns deine Idee in wenigen Sätzen – dein Elevator Pitch!

Picturo ist ein internationaler Marktplatz, der die Suche nach lokalen Fotograf*innen weltweit radikal vereinfacht. Statt unübersichtlicher Recherche auf Social Media oder Google bietet Picturo eine zentrale, standortbasierte Plattform. Nutzer*innen finden mit wenigen Klicks die passenden Fotograf*innen für jeden Anlass, während diese wiederum gezielt neue Kund*innen gewinnen. So professionalisiert Picturo einen stark fragmentierten Markt und macht die Suche nach Fotografie-Dienstleistungen so einfach wie die Buchung eines Hotels.

Es gibt bereits viele Plattformen für Fotograf*innen und Bilddatenbanken. Was war der konkrete Auslöser oder gar Pain Point, den du selbst erlebt hast, der dich dazu gebracht hat, Picturo zu gründen?

Der konkrete Auslöser war meine eigene Erfahrung als Reisender. Die Suche nach lokalen Fotografinnen lief fast immer über Direktnachrichten auf Social Media oder über einzelne Webseiten. Dabei musste man jedes Mal Preise, Verfügbarkeiten und Leistungen separat anfragen – oft ohne klare Antworten oder Vergleichsmöglichkeiten. Dieser Prozess ist zeitaufwendig, intransparent und für Nutzer*innen extrem umständlich. Gleichzeitig wurde deutlich, dass es für Fotograf*innen genauso ineffizient ist, jede Anfrage einzeln zu beantworten. Picturo ist aus genau diesem Pain Point entstanden: dem Wunsch nach einer zentralen, einfachen und transparenten Lösung für die Suche nach lokalen Profis.

Ihr sitzt in Esens, also im schönen Ostfriesland, habt aber den Anspruch, Fotograf*innen in „ganz Europa“ zu vernetzen. Wie baut man von einem eher ländlichen Standort aus eine so internationale Community auf?

Unser Standort in Ostfriesland ist für uns kein Nachteil, sondern Teil unserer Geschichte. Picturo ist von Anfang an als digitale Plattform konzipiert worden, bei der der Standort des Teams keine Rolle für die Reichweite spielt. Der Bedarf bei Fotograf*innen in ganz Europa ist so groß, dass Anfragen zur Teilnahme an unserer Plattform bereits heute organisch entstehen. Viele Fotograf*innen suchen gezielt nach Möglichkeiten, international sichtbar zu werden und neue Kund*innen zu erreichen. Durch klare Positionierung, einfache Nutzung und einen starken Fokus auf lokale Sichtbarkeit schaffen wir Vertrauen und Wachstum – unabhängig vom Standort. So bauen wir Schritt für Schritt eine internationale Community auf: digital, skalierbar und nachhaltig.

Euer Portfolio ist breiter als das der Konkurrenz. Wie genau funktioniert das Geschäftsmodell? Zahlt der/die Kund*in pro Bild oder ist es ein Abo-Modell?

Der Kern von Picturo liegt klar auf der Vermittlung und Sichtbarkeit von professionellen Fotografinnen. Unser Geschäftsmodell basiert auf abonnementbasierten Mitgliedschaften für die Fotografinnen. Für Kund*innen ist die Nutzung der Plattform vollständig kosten- und provisionsfrei; ebenso fallen keine Buchungsprovisionen an. Fotograf*innen zahlen eine monatliche Subscription für Sichtbarkeit, Reichweite und den Zugang zu qualifizierten Anfragen. Dieses Modell schafft Transparenz, vermeidet Reibung im Buchungsprozess und ist für beide Seiten fair und planbar.

Ihr bietet auch einen Guide zu lokalen Hotspots (Bars, Cafés) an. Ist das „nur“ ein Content-Marketing-Tool, um Traffic auf die Seite zu bekommen, oder plant ihr Kooperationen mit der Gastronomie als weitere Einnahmequelle?

Der Guide zu lokalen Hotspots ist aktuell in erster Linie als Mehrwert für Nutzer*innen gedacht und unterstützt den organischen Traffic sowie die Sichtbarkeit der Plattform. Gleichzeitig sehen wir darin großes strategisches Potenzial über reines Content-Marketing hinaus. Perspektivisch planen wir, diesen Bereich für Kooperationen mit lokalen Partnern wie Cafés, Bars oder Hotels zu öffnen.

Eine Plattform europaweit zu skalieren, kostet Geld und Ressourcen. Wie habt ihr euch bisher finanziert?

Aktuell ist Picturo vollständig eigenfinanziert und damit komplett gebootstrapped. Die Entwicklung der Plattform sowie der Markteintritt in erste Länder wurden aus eigenen Mitteln realisiert. Nun befinden wir uns an einem Punkt, an dem wir gezielt nach strategischen Partnern und Investor*innen suchen, um die nächste Skalierungsstufe zu erreichen. Ziel ist es, gemeinsam schneller zu wachsen und das internationale Potenzial von Picturo voll auszuschöpfen.

Wenn du auf die Zeit seit der Gründung der UG zurückblickst: Was war bisher der wichtigste Meilenstein, bei dem du wusstest: „Okay, das hier funktioniert wirklich“?

Der wichtigste Meilenstein war die Einführung des Abo-Modells. Trotz der Umstellung auf ein kostenpflichtiges Angebot lief das Onboarding ungebrochen weiter und neue Fotograf*innen traten der Plattform bei. In diesem Moment wurde klar, dass Picturo ein echtes Problem löst und einen echten Mehrwert bietet. Die Bereitschaft, für Sichtbarkeit und Reichweite zu bezahlen, hat bestätigt, dass der Bedarf im Markt vorhanden ist. Ab diesem Punkt war klar: Das Modell funktioniert.

Wo siehst du Picturo in drei Jahren?

In drei Jahren ist Picturo in vielen EU-Ländern aktiv und als internationaler Marktplatz für lokale Fotograf*innen etabliert. Gemeinsam mit starken Partnern ist die Plattform breit ausgerollt und für Nutzer*innen die erste Adresse bei der Fotografensuche.

Und last but not least: Welche Tipps würdest du anderen Gründer*innen geben, die gerade am Anfang stehen – vielleicht auch jenen, die nicht in den großen Hubs wie Berlin oder München sitzen?

Der wichtigste Tipp ist, sich konsequent an einem echten Problem zu orientieren und früh mit Nutzer*innen zu sprechen. Der Standort ist dabei zweitrangig – entscheidend sind Fokus, Umsetzungsstärke und Durchhaltevermögen. Gerade außerhalb großer Startup-Hubs kann man oft ruhiger, effizienter und näher am Markt arbeiten. Wichtig ist, früh zu testen, Feedback ernst zu nehmen und das Produkt Schritt für Schritt zu verbessern. Netzwerke, Partnerschaften und digitale Sichtbarkeit sind heute wichtiger als ein physischer Standort.

Hier geht’s zu Picturo

Das Interview führte StartingUp-Chefredakteur Hans Luthardt

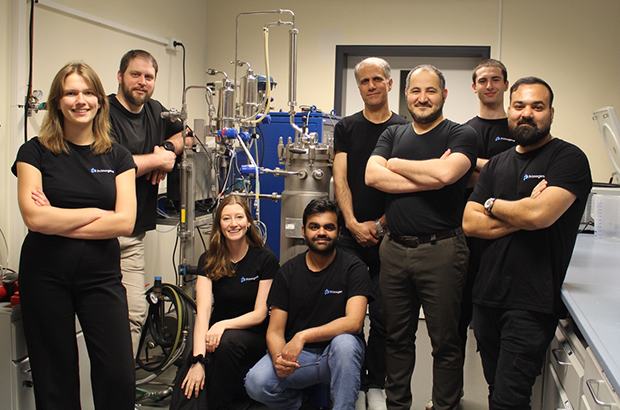

Primogene: Muttermilch als Vorbild

Primogene ist ein 2023 gegründetes BioTech-Start-up mit Sitz in Leipzig, das sich auf die Entwicklung biotechnologischer Herstellungsverfahren für bioidentische Inhaltsstoffe spezialisiert hat. Ein Schwerpunkt liegt auf Verbindungen, die der Muttermilch nachempfunden sind und die Gesundheit in allen Lebensphasen fördern können.

Auch wenn das Produkt als weißes Pulver eher unscheinbar aussieht, markiert seine Existenz einen wissenschaftlichen Meilenstein. „Wir haben eine spezielle Technologie entwickelt, dank der wir komplexe bioidentische humane Milchzucker skalierbar herstellen können“, erzählt Linda Karger, einst Managementstudentin an der Technischen Universität in München, heute COO der 2023 in Leipzig gegründeten Primogene GmbH. Die chemischen Verbindungen entsprechen also den im menschlichen Körper vorkommenden Molekülen bis ins kleinste biochemische Detail. Und sie übernehmen – obwohl industriell hergestellt – die gleichen Funktionen, die bisher nur Muttermilch garantierte.

Zum Verständnis: Die komplexen Zuckerstrukturen sind nach Fett und Laktose der drittgrößte feste Bestandteil menschlicher Milch. Sie bieten einzigartige gesundheitliche Vorteile, unterstützen beispielsweise das Immunsystem sowie die kognitive Entwicklung wie kein anderer Stoff. „Nach zahllosen Gesprächen mit Ärzten und Kliniken begann unsere Geschichte mit der Idee, nährstoffreiche Inhaltsstoffe als Zusatz für die Ernährung von Frühgeborenen herzustellen. Weitergedacht können bioaktive Bestandteile der Muttermilch ebenso zur Krankheitsprävention bei Erwachsenen sinnvoll eingesetzt werden“, erklärt Karger. „Um das Wirkungspotenzial unserer Human Milk Oligosaccharides (HMO) weiter zu erforschen, testen wir diese aktuell in enger Zusammenarbeit mit dem Leipziger Fraunhofer-Institut für Zelltherapie und Immunologie.“

Produktsortiment in der Breite offen

Gleichzeitig wird die von Dr.-Ing. Reza Mahour (CEO, Experte für Bioverfahrenstechnologie) und Valerian Grote (CTO, Molekularbiologe/Experte für Analytische Biochemie) entwickelte enzymatische Technologie genutzt, um bioidentische Moleküle für andere Märkte zu erzeugen, beispielsweise Inhaltsstoffe für Produkte der Körperpflege oder Rohmaterialien für die Pharmaindustrie. „Wir produzieren selbst. Dabei lässt sich jedes unserer Produkte auf die spezielle Technologie zurückführen. Unseren Kunden bieten wir Komplettlösungen – das reicht von der Suche nach der richtigen Produktionsplattform bis hin zu Entwicklung und Produktion“, bestätigt Karger. Erste Umsätze wurden nach ihren Angaben bereits früh erzielt. Inhaltsstoffe für den Kosmetikbereich sollen noch in diesem Jahr mithilfe bestehender Partnerschaften am Markt eingeführt werden. Im Pharmabereich wird ebenfalls mit ersten Kunden zusammengearbeitet.

Karger ergänzt: „Wir haben früh auf Partnerschaften und Vorbestellungen gesetzt, um den Markt besser zu verstehen.“ Um die bereits verabredeten hochwertigen Roh- und Inhaltsstoffe bald in größeren Mengen liefern zu können, ist das aktuell elfköpfige Team von Primogene gerade innerhalb Leipzigs umgezogen. Für die anstehende Skalierung war der Wechsel auf eine Betriebsstätte mit mehr Laborfläche und größerem Produktionsbereich wichtig. Große Mitspieler auf dem Feld der HMOs wie die niederländische DSM-Firmenich oder der dänische Konzern Chr. Hansen schrecken Karger nicht: „Bekannt sind mehr als 200 verschiedene HMOs, davon sind bisher sieben strukturell einfacher industriell herstellbar und auf dem Markt. Sie werden mit einer Fermentationstechnologie produziert. Unser enzymatisches Verfahren kann deutlich mehr und komplexere Zuckerstrukturen hervorbringen. Außerdem reicht unsere Produktpalette weit über HMOs hinaus.“

Sichtbarkeit durch Innovationsplattform futureSax erleichtert Investorensuche

Das bisher benötigte Kapital stammt unter anderem von Business Angels aus dem Bereich der Biotechnologie, darunter auch Climate Founders, bei deren Accelerator-Programm Mahour Grote und Karger einst zusammenfanden. Für Primogene als forschungs- und deshalb kapitalintensives Biotech-Unternehmen sind daneben die Mittel aus Förderprogrammen des Landes Sachsen und der Stadt Leipzig von wesentlicher Bedeutung. Darüber hinaus profitiert das Start-up noch heute von der Sichtbarkeit, die es durch den Gewinn des dritten Platzes beim Sächsischen Gründerpreis 2024 erhielt. Zunächst sorgten der professionelle Nominiertenfilm und die begleitende Öffentlichkeitsarbeit von futureSax für Aufmerksamkeit sowohl in den Medien als auch innerhalb des Netzwerks.

Dann bot die Preisübergabe auf der Sächsischen Innovationskonferenz vor über 1.000 Gästen Primogene eine wichtige Gelegenheit zur Präsentation. „Sachsen ist ein Innovationsstandort mit besonderer Dichte: Exzellente Forschung, starke Industrie- und Mittelstandsstrukturen und eine wachsende Start-up-Szene greifen ineinander. Hier entstehen Lösungen, die international wettbewerbsfähig sind. Entscheidend ist der Schulterschluss im Ökosystem – von Hochschulen über Unternehmen bis zu Kapitalgebern. futureSax schafft dafür die Bühne und die Verbindungen, damit aus Ideen schneller Produkte, Partnerschaften und Gründungen werden“, erklärt Susanne Stump, Geschäftsführerin der Innovationsplattform des Freistaats Sachsen. Das Interesse großer Investoren bestätigt, dass Primogene auf dem richtigen Weg ist. Im Jahr 2025 schloss das innovative Start-up eine Seed-Finanzierungsrunde mit namhaften Investoren wie HTGF, TGFS, der Sächsischen Beteiligungsgesellschaft und better ventures ab. Das geplante Personalwachstum sowie die Produktionsaktivitäten der nächsten zwei Jahre sind damit gesichert.

Dies ist ein Beitrag aus der StartingUp 01/26 – hier kannst du die gesamt Ausgabe kostenfrei lesen: https://t1p.de/p8gop

Foodforecast: 8-Mio.-Euro-Runde gegen Lebensmittelverschwendung

Das Kölner FoodTech-Start-up Foodforecast hat sich acht Millionen Euro frisches Kapital gesichert, um mittels künstlicher Intelligenz die Lebensmittelverschwendung in Bäckereien und der Gastronomie zu reduzieren.

Jeden Tag landen in Europa rund 30.000 Tonnen frische Lebensmittel ungenutzt im Müll, was in der Praxis häufig auf eine unpräzise Bedarfsplanung im Lebensmitteleinzelhandel und in der Gastronomie zurückzuführen ist. Genau an dieser Ineffizienz der Wertschöpfungskette setzt das 2022 gestartete Kölner Foodforecast an. Mit einer KI-gestützten Software zur Absatz- und Produktionsprognose hat das Start-up nun eine Series-A-Finanzierungsrunde in Höhe von acht Millionen Euro abgeschlossen. Angeführt wird die Runde von den niederländischen Investoren SHIFT Invest sowie dem auf Bioökonomie spezialisierten europäischen VC ECBF. Auch bestehende Geldgeber wie der Future Food Fund und Aeronaut Invest beteiligten sich erneut an der Kapitalerhöhung. Zudem wird die Finanzierung durch Mittel des EU-Programms InvestEU unterstützt.

Von der regionalen Machbarkeitsstudie zur internationalen Skalierung

Hinter der Technologie steht ein klassischer Gründungsansatz aus der Praxis. Der Informatiker Justus Lauten rief das Projekt Ende 2018 zunächst unter dem Namen „Werksta.tt“ ins Leben, nachdem regionale Bäckereien auf ihn zugekommen waren, um eine softwaregestützte Lösung für ihre hohen Retourenmengen zu finden. Später holte Lauten den Wirtschaftsingenieur Jan Brormann als Co-Founder und COO in das Führungsteam, den er im Umfeld eines Corporate-Start-ups kennengelernt hatte. Einem breiteren Publikum wurde die Marke zudem durch einen Pitch in der TV-Sendung „Die Höhle der Löwen“ bekannt. Gründer und CEO Justus Lauten ordnet den aktuellen Kapitalfluss nüchtern ein: „Diese Series A stellt einen wichtigen Meilenstein für Foodforecast dar.“ Das Ziel des Unternehmens sei es, die Planung und Produktion von ultra-frischen Lebensmitteln grundlegend neu zu denken. Mit den neuen Investoren an Bord sei man nun bereit, die eigene Technologie international zu skalieren und einen neuen Benchmark für Planung, Effizienz und Nachhaltigkeit zu etablieren.

Renditehebel Nachhaltigkeit und die Grenzen der Prognosemodelle

Das Geschäftsmodell von Foodforecast fokussiert sich auf eine hochkomplexe Nische der Lieferkette: Die sogenannten ultra-frischen Produkte. Deren Haltbarkeit reicht von wenigen Stunden bis zu maximal einem Tag, was sie bei herkömmlicher Planung extrem schwer kalkulierbar macht. Die operativen Kennzahlen, die das Start-up bei Bestandskund*innen wie SSP Germany oder Eat Happy ausweist, zeigen das Potenzial der Technologie. Laut Unternehmensangaben ist die Software in der Lage, über 90 Prozent der vormals manuellen Bestell- und Produktionsprozesse zu automatisieren.

Gleichzeitig soll die Lebensmittelverschwendung um durchschnittlich bis zu 30 Prozent reduziert werden. Da die KI-gestützte Planung zudem „Out-of-Stock“-Situationen in den Regalen minimiert, steigen die potenziellen Umsätze laut Foodforecast um bis zu 11 Prozent. Bislang konnten durch diesen datengetriebenen Ansatz nach Angaben des Unternehmens bereits über 8.800 Tonnen an Lebensmittelabfällen eingespart werden.

Dass selbst ausgereifte Machine-Learning-Modelle im operativen Alltag an Grenzen stoßen, zeigt sich an lokalen Anomalien: Während die KI externe Faktoren wie Wetterdaten oder Schulferien mit hoher Präzision verarbeitet, sinkt die Prognosegenauigkeit beispielsweise während des Kölner Karnevals signifikant ab, da die Nachfrage nach bestimmten Backwaren in diesem Zeitraum extremen und sprunghaften Schwankungen unterliegt. Dennoch demonstriert der Business Case von Foodforecast, dass Nachhaltigkeitsziele im B2B-Umfeld zunehmend nicht mehr als isolierte CSR-Maßnahmen, sondern als integraler Bestandteil zur operativen Margenverbesserung positioniert werden.

Marktumfeld: Spezialisierung als Abgrenzungsmerkmal

Auch wenn die Series A eine solide Grundlage für die angestrebte Marktdurchdringung in Europa bildet, agiert Foodforecast in einem wettbewerbsintensiven Marktumfeld. Der Sektor für softwaregestützte Bedarfsplanung wächst und zieht verschiedene Akteure an. Einerseits haben sich spezialisierte Mitbewerber wie Foodtracks (gegründet 2017) bereits fest im deutschen Bäckerei-Segment positioniert und bedienen ein signifikantes Filialnetzwerk.

Andererseits integrieren große Retail-Software-Konzerne wie SAP oder Oracle sowie etablierte Anbieter von Kassensystemen zunehmend eigene Machine-Learning-Module für das Inventory Management in ihre Standardlösungen. Foodforecast versucht, sich in dieser Gemengelage durch die technologische Spezialisierung auf sogenannte Intraday-Prognosen – also untertägige Produktionsanpassungen – und den alleinigen Fokus auf das Segment der Ultra-Frische von generischen Supply-Chain-Plattformen abzugrenzen.

Herausforderungen in der Skalierung: Legacy-Systeme und Change Management

Trotz der nachweisbaren Traktion und einer Implementierung in mehreren tausend europäischen Filialen steht das Unternehmen vor den klassischen Wachstumsbarrieren des B2B-SaaS-Sektors. Eine zentrale Herausforderung bleibt die Datenverfügbarkeit und -qualität: Da die KI elementar auf historischen Abverkaufsdaten basiert, erweist sich die oft veraltete IT- und Kassensystem-Infrastruktur im filiallisierten Mittelstand (wie bei traditionellen Bäckereiketten) regelmäßig als technischer Flaschenhals bei der Software-Integration. Darüber hinaus erfordert die Implementierung eines zu großen Teilen automatisierten Bestellwesens ein konsequentes Change Management. Filialleiter*innen und Produktionsplaner*innens müssen Vertrauen in die algorithmischen Empfehlungen aufbauen, um die Software dauerhaft im Betriebsalltag zu verankern. Nicht zuletzt diktiert der Preisdruck in der margenschwachen Lebensmittel- und Gastronomiebranche die Vertriebsgeschwindigkeit: Software-as-a-Service-Lösungen in diesem Segment können sich nur behaupten, wenn der betriebswirtschaftliche Return on Investment durch reduzierte Retouren und Umsatzsteigerungen die laufenden Lizenzkosten zeitnah und messbar übersteigt.

11 Mio. Euro für Physical AI: Wie FLEXOO Hardware zum Sprechen bringen will

Das Heidelberger Sensorik-Start-up FLEXOO hat eine Series-A-Finanzierungsrunde über 11 Mio. Euro erfolgreich abgeschlossen. Mit dem Kapital plant FLEXOO die internationale Skalierung seiner Sensorplattform für Batterie-Speichersysteme und die Automobilindustrie.

Vom Forschungsprojekt zum DeepTech-Unternehmen

Hinter dem ambitionierten Vorhaben steht ein fünfköpfiges Gründerteam, das akademisches Know-how mit industriellem Anspruch verbinden will. Geführt wird das Heidelberger Unternehmen von Founding CEO und Managing Director Dr. Michael Kröger. Zum Gründungsteam gehören zudem Sieer Angar (Chairman of the Board), Dr. Mathieu Turbiez (Chief Revenue Officer), Dr. Jean-Charles Flores (Director Market Development North America) und Dr. Janusz Schinke (Managing Director).

Diese starke akademische Prägung ist typisch für DeepTech-Ausgründungen. Das Start-up hat seine technologischen Wurzeln im hochspezialisierten Umfeld der gedruckten Elektronik. Um diese Expertise zu kommerzialisieren, wurde die FLEXOO GmbH im Jahr 2024 offiziell als eigenständiges Spin-off des renommierten Heidelberger InnovationLab gegründet. Die Bündelung dieser Kompetenzen in einer eigenständigen Gesellschaft war der strategische Schritt, um eine Technologiearchitektur, die laut Investorenangaben von der Forschung bis zur Markteinführung validiert wurde, nun auf die globale industrielle Skalierung zu trimmen.

Das Versprechen: Hochauflösende Daten aus dem Inneren der Maschine

FLEXOO adressiert eine reale Schwachstelle aktueller KI-Systeme: KI-Algorithmen benötigen hochauflösende Echtzeit-Daten über den physikalischen Zustand von Hardware. Das Gründerteam hat dafür eine Sensorplattform entwickelt, die ultradünne, flexibel formbare Sensoren mit Edge-AI kombiniert.

Die Kerninnovation liegt laut Unternehmensangaben im Formfaktor: Die Sensoren sind unter 200 Mikrometer dünn und sollen sich nahtlos in nahezu jede Oberfläche oder Struktur integrieren lassen. Im Bereich der Batterietechnologie liefert dies auf dem Papier messbare Mehrwerte: FLEXOO gibt an, dass Validierungen mit führenden Batterieherstellern Kapazitätsgewinne von bis zu 5 Prozent zeigen. Dies soll komplett ohne Änderungen am Batteriezell-Design oder der bestehenden Zellchemie gelingen. Zudem sollen durch die direkten Daten auf Zellebene Frühwarnsysteme etabliert werden, die drohende Batterieausfälle proaktiv verhindern. Solche „bis zu“-Werte sind in frühen Validierungsphasen stets mit Vorsicht zu genießen, bis sie sich in der industriellen Massenanwendung verlässlich reproduzieren lassen.

Die Produktion als eigentlicher Hebel

Der entscheidende Überlebensfaktor für ein Hardware-Start-up ist die Skalierbarkeit der Produktion. FLEXOO setzt hier auf eine hochvolumige Druckfertigung, die nahezu jede Geometrie ermöglichen soll. Die Sensoren werden nicht aufwendig einzeln zusammengebaut, sondern gedruckt. Das ermöglicht laut Aussage der Investoren eine Kostenstruktur, die den breiten industriellen Einsatz erst realistisch macht und ein überzeugendes Preis-Leistungs-Verhältnis liefert.

Das Start-up reklamiert dabei selbstbewusst für sich, den weltweit präzisesten taktilen Sensor zu produzieren. Ob das patentierte Verfahren und die Fertigung „Made in Germany“ diesen technologischen Vorsprung gegen die immense Konkurrenz langfristig verteidigen können, wird sich letztlich in den harten Preisverhandlungen der Zulieferer-Industrie zeigen.

Die Realität der Skalierung: Verträge statt Prototypen

Trotz des starken technologischen Fundaments steht FLEXOO nun vor der klassischen Herkulesaufgabe für Hardware-Start-ups: Die Überführung von vielversprechenden Prototypen in ein profitables Seriengeschäft. Mit dem Abschluss der Series-A-Runde fokussiert sich das Unternehmen 2026 richtigerweise auf den Ausbau des internationalen Vertriebs und die Sicherung strategisch relevanter Lieferverträge. Zudem ist die Bereitstellung von Prototypen der Physical-AI-Plattform an Entwicklungspartner fest eingeplant.

Die Zusammensetzung der Investoren ist hierbei ein strategischer Vorteil: eCAPITAL bringt Erfahrung bei Deep-Tech-Unternehmen und einen klaren Fokus auf ClimateTech sowie IoT mit. AUMOVIO wiederum kann über seine Start-up-Einheit co-pace direkten Zugang zur globalen Automobil- und Mobilitätsindustrie bieten.

Dass FLEXOO parallel Einsatzfelder in stark wachsenden Zukunftsbereichen wie der humanoiden Robotik ins Auge fasst, deutet das enorme Potenzial der Sensor-Plattform an. Ob aus diesem Versprechen jedoch wirklich ein globaler Standard für Physical AI wird, müssen erst die harten Serien-Validierungen der nächsten Jahre zeigen. "Hardware is hard" – das gilt auch für smarte, gedruckte Sensoren aus Heidelberg.

10 Mio. Euro Series-A: VoiceLine transformiert den Außendienst mit Sprach-KI

Das 2020 von Dr. Nicolas Höflinger und Sebastian Pinkas gegründete Münchner Start-up VoiceLine hat eine Finanzierungsrunde über 10 Mio. Euro abgeschlossen, um seine Voice-AI-Plattform für Frontline-Teams international zu skalieren.

Angeführt von Alstin Capital und Peak, unterstützt durch Scalehouse Capital, Venture Stars und NAP, setzt das Unternehmen auf ein massives Umsatzwachstum von 1.000 % gegenüber dem Vorjahr.

Fokus auf den „Motor“ der B2B-Wirtschaft

Die Gründer Dr. Nicolas Höflinger und Sebastian Pinkas haben VoiceLine als Lösung für ein zentrales Problem im Arbeitsalltag von Außendienst-Teams positioniert. Während diese Teams oft den Großteil des Tages beim Kunden oder auf Reisen verbringen, bleibt die CRM-Pflege und Dokumentation häufig auf der Strecke oder wird auf den späten Abend verschoben. Dies führt zu unvollständigen Berichten und dem Verlust wertvoller Marktinformationen. VoiceLine löst dies mit einem KI-Assistenten, der Sprachnotizen direkt in strukturierte CRM-Einträge, Besuchsberichte und Folgeaufgaben überführt.

Messbare Ergebnisse bei Industrie-Größen

Dass der technologische Ansatz funktioniert, belegen die Zahlen bei namhaften Kunden wie DACHSER, ABB, Knauf und KSB. Laut Unternehmensangaben sparen Vertriebsmitarbeiter durch die Lösung rund fünf Stunden pro Woche an administrativem Aufwand ein. Die Datenqualität aus dem Feld steigt um bis zu 400 %, während die Implementierung durch eine proprietäre Engine oft innerhalb weniger Tage abgeschlossen ist. Andreas Schenk, Partner bei Alstin Capital, betont, dass VoiceLine Sprach-KI damit zum echten „Produktivitäts-Hebel“ für mobile Teams macht.

Strategische Expansion und massives Team-Wachstum

Mit dem frischen Kapital plant VoiceLine, die Mitarbeiterzahl am Hauptsitz in München noch in diesem Jahr mehr als zu verdoppeln. Neben der internationalen Expansion soll der Fokus verstärkt auf Branchen wie Pharma, Medtech sowie Versicherungen und Finanzdienstleistungen ausgeweitet werden. CEO Nicolas Höflinger sieht in der Series-A den entscheidenden Meilenstein, um VoiceLine europaweit als Standard-Schnittstelle für Frontline-Organisationen zu etablieren.

Das Thermoskannen-Prinzip: Kann V21 die Logistik-Welt revolutionieren?

Das Team des Hamburger DeepTech-Start-up V21 – Roland Wiedenroth, Dr.-Ing. Tom Marr, Kristina Rübenkamp, Dr. Jens Struckmeier und Nicolas Röhrs – entwickelt extrem dünne und robuste Dämmplatten aus Edelstahl, die nach dem Prinzip einer flachen Thermoskanne funktionieren und Container oder Gebäude hocheffizient sowie platzsparend isolieren. Die Deutsche Bundesstiftung Umwelt (DBU) fördert das Projekt mit 125.000 Euro.

Ob Impfstoffe, Südfrüchte oder modulare Klassenzimmer: Container sind das Rückgrat der globalen Wirtschaft. Doch sie sind energetische Sorgenkinder. Um Innentemperaturen stabil zu halten, fressen Kühlaggregate (Reefer) enorme Mengen Strom, während herkömmliche Dämmstoffe wie Styropor oder Mineralwolle wertvollen Laderaum rauben. Hier setzt die 2019 gegründete V21 GmbH (kurz V21) an. Die Vision: Eine Dämmung, die so dünn wie effizient ist.

An der Spitze des Unternehmens steht ein Team, das tief in der Industrie verwurzelt ist. CEO Roland Wiedenroth, ein erfahrener Logistik- und Industrieexperte, leitet die Strategie und den Markteintritt. Er weiß um die Schmerzpunkte der Branche und treibt die Vision voran, die „Thermoskanne flach zu machen“. Mitbegründer und CIO Dr. Jens Struckmeier bringt die nötige wissenschaftliche Tiefe ein: Der promovierte Physiker und Mathematiker gilt als Clean-Tech-Pionier und hat bereits mit dem Start-up Cloud&Heat bewiesen, wie man physikalische Prinzipien in nachhaltige Geschäftsmodelle übersetzt. Über die Kerninnovation sagt er: „Wir haben die Thermoskanne flach gemacht und bringen sie an die Wand. Grundlage dafür war ein Patent, in dessen Kern der Verbund vieler kleiner Thermoskannen stand.“

DeepTech gegen das Vakuum-Dilemma

Dass V21 als klassisches DeepTech-Unternehmen gilt, liegt an der Überwindung einer massiven ingenieurtechnischen Hürde. Vakuum ist physikalisch der beste Isolator, doch bisherige Vakuumisolationspaneele (VIP) waren empfindlich wie rohe Eier. Das Produkt „ZeroCoreVac“ von V21 schlägt hier einen technologisch radikalen Weg ein, der sich fundamental von etablierten Lösungen unterscheidet. Während Marktführer wie va-Q-tec oder Panasonic primär auf Paneele setzen, die aus einem silikabasierten Kern bestehen, der von einer metallisierten Kunststoffverbundfolie umschlossen wird, verzichtet V21 komplett auf diese fragile Außenhaut.

Anstelle der Folie nutzt das Start-up eine robuste Kapselung aus hauchdünnem Edelstahl. Verantwortlich für diese Materialinnovation ist CTO Dr.-Ing. Tom Marr. Als Werkstoffingenieur mit einem Fokus auf Automatisierung und Fertigung treibt er die Serienreife der Technologie voran. Wo herkömmliche VIPs einen Stützkern aus Pulver benötigen, ermöglicht die von Marr und Struckmeier entwickelte, patentierte Struktur ein System, das ohne klassische Füllmaterialien auskommt. Diese Konstruktion macht das Paneel nicht nur mechanisch extrem belastbar, sondern löst auch das Thema Brandschutz, da keinerlei brennbare Kunststoffe verbaut sind. Ein weiterer Vorteil ist die vollständige Kreislauffähigkeit: Das Paneel kann am Ende seiner Lebenszeit – die V21 auf über 50 Jahre schätzt – als wertvoller Edelstahlschrott recycelt werden.

Das Geschäftsmodell: Skalierung durch Lizenzen?

V21 verfolgt eine zweistufige Strategie: Zunächst adressiert man B2B-Nischen wie den Modulbau, bevor der globale Container-Markt angegriffen wird. Dabei setzt das Start-up auf ein Lizenzmodell. Unterstützt wird dieser Skalierungskurs durch den Mitbegründer und Chairman Nicolas Röhrs, einen erfahrenen Technologieunternehmer, der auf den Aufbau strategischer Industriepartnerschaften spezialisiert ist. Finanziell wird das Wachstum von CFO Kristina Rübenkamp gesteuert, die ihre Expertise in Planung und Investorenkommunikation einbringt, um die nötige Transparenz für großangelegte Rollouts zu schaffen.

Ein solcher Lizenzansatz verspricht zwar schnelle Skalierung ohne massiven Kapitalaufwand für den eigenen Maschinenpark, doch Vakuumtechnik verzeiht keine Fehler. Die Herausforderung wird sein, sicherzustellen, dass Lizenzpartner weltweit die nötige Präzision beim Verschweißen der Edelstahlhüllen einhalten. Zudem bleibt der Margendruck in der Logistikbranche brutal. Die Rechnung geht für Reedereien nur auf, wenn die versprochene Energieeinsparung von bis zu 50 % und der Raumgewinn (ca. 10 bis 20 % mehr Nutzlast) die Initialkosten zügig amortisieren.

Die Belastungsprobe: Zwischen Theorie und Hochsee-Realität

Trotz technologischer Brillanz muss sich V21 in der Praxis beweisen. In der maritimen Logistik herrschen gnadenlose Bedingungen: Halten die präzisen Schweißnähte den permanenten Vibrationen und der aggressiven Salzwasserbelastung auf einem Containerschiff über Jahrzehnte stand? Ohne diese belastbaren Langzeitnachweise unter Realbedingungen bleibt das Risiko eines schleichenden Vakuumverlusts ein Argument, das gerade konservative Reedereien zögern lässt.

Parallel dazu steht die ökonomische Hürde im Raum. Solange CO₂-Zertifikate noch verhältnismäßig günstig bepreist sind, bleibt die High-End-Dämmung ein erklärungsbedürftiges Investment mit hohem „Green Premium“. Damit die Technologie den Sprung aus der Nische schafft, müssen die Produktionskosten durch konsequente Automatisierung massiv sinken. Erst wenn der ökologische Vorsprung auch betriebswirtschaftlich zum sofortigen Selbstläufer wird, dürfte das Hamburger Start-up die Branche nachhaltig umkrempeln.

Fazit

V21 hat ein technologisch exzellentes Produkt, das ein reales Problem der Dekarbonisierung löst. Die eigentliche unternehmerische Leistung wird nun darin bestehen, die Skalierung so effizient zu gestalten, dass der Preis für den Massenmarkt akzeptabel wird. Wenn die Hamburger den Beweis der Langlebigkeit unter Realbedingungen antreten, könnten sie zum neuen Standard für temperaturgeführte Logistik aufsteigen. Bis dahin bleibt es ein mutiger Ritt gegen etablierte Chemie-Riesen und die billige Dominanz von Styropor.

Executive Search 2026

Zwischen Automatisierung und individueller Entscheidung: Wo kann KI im Top-Level-Recruiting einen Mehrwert stiften, und wo stößt sie an inhaltliche und strukturelle Grenzen?

Kaum ein technologisches Thema hat in den vergangenen Jahren so viele Erwartungen, aber auch Unsicherheiten ausgelöst wie der rasante Fortschritt im Bereich der künstlichen Intelligenz (KI). Ob in der Industrie, der Verwaltung oder im Finanzwesen – KI-Systeme übernehmen zunehmend strukturierte und wiederkehrende Aufgaben, optimieren Prozesse und steigern dadurch die Effizienz des Ressourceneinsatzes. Auch in der Rekrutierung und der Personalauswahl wird der Einsatz von KI inzwischen intensiv diskutiert und in vielen Anwendungsbereichen praktisch erprobt.

Während Algorithmen dabei helfen, große Datenmengen zu analysieren, Dokumente zu strukturieren oder einfache „Matching-Prozesse“ zu unterstützen, stellt sich im gehobenen Executive-Search jedoch die grundsätzliche Frage: Wo kann KI im Top-Level-Recruiting tatsächlich einen Mehrwert stiften, und wo stößt sie an inhaltliche und strukturelle Grenzen?

Was kann KI leisten – und was nicht?

Gerade bei kritischen Führungspositionen zeigt sich: Die Suche nach Persönlichkeiten, die Unternehmen strategisch weiterentwickeln sollen, lässt sich nicht vollständig durch automatisierte Algorithmen übernehmen. Denn KI erkennt Muster, aber keine Potenziale. Sie kann historische Daten auswerten, aber keine Zukunftsszenarien entwickeln – und sie kann Ähnlichkeiten identifizieren, aber keine kulturelle Passung beurteilen. In standardisierten, datengetriebenen Prozessen, beispielsweise bei der Analyse von Qualifikationen, der Bewertung von Branchenerfahrung oder der Strukturierung großer Bewerberpools, kann KI ohne Zweifel Mehrwert liefern. Doch genau dort, wo es um Kontext, Nuancen, unternehmerische Zielbilder und individuelle Wirkungsentfaltung geht, endet der Automatisierungsnutzen Künstlicher Intelligenz.

Warum der Mensch unverzichtbar bleibt

Gerade im Executive Search sind Dialog, Erfahrung und Intuition zentrale Elemente. Die Bewertung von Führungsreife, Veränderungskompetenz oder Ambiguitätstoleranz lässt sich nicht aus Lebensläufen oder Onlineprofilen herauslesen; hier braucht es persönliche Gespräche, strukturierte Interviews, fundierte Diagnostik und die Fähigkeit, nicht nur die fachliche Eignung, sondern auch die Passung der Persönlichkeit zu erkennen. Zudem bewegen sich Unternehmen heute in hochdynamischen Märkten: Strategische Transformationen, Nachfolgeszenarien oder Buy and Build-Konzepte im Private Equity-Kontext erfordern individuelle Lösungen. Gerade dort, wo Führungspersönlichkeiten gesucht werden, die nicht nur den Status quo verwalten, sondern aktiv gestalten sollen, ist ein algorithmisch gesteuerter Auswahlprozess schlicht nicht zielführend.

Leadership in Zeiten von KI

Auch die Anforderungen an Führung verändern sich. Wer heute Unternehmen prägt, muss nicht nur operativ exzellent sein, sondern auch mit Unsicherheit, Komplexität und technologischem Wandel souverän umgehen können. Zukunftsfähige Führung bedeutet, KI-Systeme strategisch einzuordnen, sie in die unterseeischen Prozesse zu integrieren und gleichzeitig die Mitarbeitenden nicht außer Acht zu lassen. Diese doppelte Kompetenz, Technologiekompetenz wie emphatisches Leadership, wird zur Schlüsselanforderung. Dabei genügt es nicht, technische Entwicklungen nur zu kennen.

Entscheidend ist die Fähigkeit, technologische Möglichkeiten kritisch zu reflektieren, verantwortungsvoll einzusetzen und gleichzeitig eine Kultur des Vertrauens, der Lernbereitschaft und der Anpassungsfähigkeit zu fördern. Genau hier entscheidet sich die Qualität moderner Führung. Gerade deshalb braucht es im Auswahlprozess bei Führungspositionen mehr als nur datenbasierte Abgleiche von standardisierten Kompetenzen: Es braucht vielmehr ein tiefes Verständnis für die kulturellen Voraussetzungen, für Veränderungsdynamiken und für das, was eine Führungspersönlichkeit heute glaubwürdig, wirksam und resilient macht.

KI in der Personalentwicklung: Impulse für Coaching und Leadership-Entwicklung

Auch in der Personalentwicklung eröffnet der Einsatz von KI neue Potenziale, insbesondere im Bereich von Führungskräfte-Coachings, Kompetenzanalysen und individuellen Lernpfaden. Moderne Systeme können Verhaltensmuster analysieren, Entwicklungsbedarfe frühzeitig identifizieren und gezielte Trainingsformate entwickeln. So lassen sich Führungspersönlichkeiten gezielt und datengestützt bei ihrer Weiterentwicklung begleiten. Entscheidend bleibt dabei: KI liefert Hinweise, keine unumstößlichen Wahrheiten. Sie kann ein wirksames Werkzeug sein, um Reflexionsprozesse anzustoßen und Entwicklung zu strukturieren – sie ersetzt jedoch nicht den Dialog, das Vertrauen und die persönliche Erfahrung, die hochwertiges Coaching und nachhaltige Führungsentwicklung ausmachen.

Fazit: Executive Search neu denken

Nicht nur Unternehmen, auch Führungspersönlichkeiten selbst profitieren von einer individuellen Begleitung. Die richtigen Fragen, ein Perspektivwechsel, eine ehrliche Einschätzung von Timing, Positionierung und Zielbild: All diese Punkte sind nur im persönlichen Austausch möglich. Ja – KI-Anwendungen können dabei wertvolle Impulse liefern. Aber die eigentliche Auseinandersetzung mit der eigenen Zukunft bleibt eine zutiefst menschliche. Zugleich wird der Beratungsprozess datengetriebener, transparenter und oft auch schneller. Wer heute Executive Search professionell betreibt, kombiniert fundierte Diagnostik mit technologischer Unterstützung, aber niemals zulasten der Individualität.

KI wird den Executive Search-Prozess signifikant verändern, jedoch nicht ersetzen. Die Stärken liegen in der Datenstrukturierung, der Effizienzsteigerung durch gezielte Analysen sowie bei der Übernahme repetitiver Aufgaben. Doch die finale Auswahl, die Bewertung der Passung und das strategische Matching bleiben Aufgaben, die tiefes menschliches Verständnis, zukunftsgerichtete Beratungskompetenz und wertschätzende Dialogkultur erfordern. Die Zukunft liegt in der Verbindung von KI als Werkzeug und erfahrenen Beraterinnen und Beratern, die mit unternehmerischem Verständnis und menschlicher Urteilskraft die richtigen Entscheidungen ermöglichen. Denn am Ende geht es nicht um das Entweder-oder von Mensch und Maschine, sondern um ein intelligentes Zusammenspiel im Dienst besserer Entscheidungen, nachhaltiger Besetzungen und langfristigem Unternehmenserfolg.

Dies ist ein Beitrag aus der StartingUp 01/26 – hier kannst du die gesamt Ausgabe kostenfrei lesen: https://t1p.de/p8gop

Der Autor Dr. Jochen Becker ist geschäftsführender Gesellschafter der HAPEKO Executive Partner GmbH. Mit seinem Team betreut er internationale Private Equity-Gesellschaften und unterstützt diese bei der Besetzung von Schlüsselpositionen in deren Portfoliounternehmen.

Vom Check-in zur Patient*innenakte: Wie Travel-Pionier Salim Sahi mit HoloLogix.AI die Health-IT aufmischt

Vom Reisebuchungssystem zur Sicherheits-Uhr für Senior*innen: Serial Entrepreneur Salim Sahi greift mit HoloLogix.AI greift gleich zwei Milliardenmärkte an: Gesundheitswesen und Hotellerie. Doch wie viel Substanz steckt hinter der Vision?

Gründungslegenden klingen oft zu glatt für die Realität – wie Sahis Skateboard-Unfall, der in einer Notaufnahme zur Idee für sein neuestes Venture führte. Wer den Mann kennt, der in den 90ern mit „Traffics“ die Reisebranche digitalisierte, weiß jedoch: Er macht keine halben Sachen. Jetzt, im Februar 2026, steht er mit einer europäischen Aktiengesellschaft (SE) und einem enorm breiten Versprechen wieder auf dem Platz.

Wie Touristik-Know-how in die Klinik kommt

Der Sprung von der Touristik zur Service-Automatisierung im Gesundheitswesen wirkt wie ein harter Bruch. Doch unter der Haube geht es in beiden Welten um hochvolumige Transaktionen, Termin-Slots und Datenabgleich in Echtzeit. Wer Millionen Pauschalreisen fehlerfrei abwickelt, so die Wette von HoloLogix.AI, beherrscht auch das Termin-Management von Kliniken, Hotels und Restaurants.

Für CEO und Gründer Salim Sahi ist das Projekt dennoch ein „kompletter unternehmerischer Neuanfang“. Gegenüber StartingUp räumt er ein, von 25 Jahren Travel-Tech-Erfahrung zu profitieren, doch seine wahre Passion gelte der künstlichen Intelligenz. Das Herzstück bilde dabei die MIA Service KI: „Wir haben eine holistische KI-Plattform geschaffen, also ein Tool, das ganzheitlich agiert und eingesetzt werden kann.“ MIA verstehe Gespräche, erledige parallel Aufgaben und verbinde Systeme – „rund um die Uhr und branchenübergreifend“. Auch wenn der Fokus aktuell auf Gesundheitswesen und Hospitality liege, sei das System laut Sahi letztlich „nahezu überall einsetzbar, wo Kunden- oder Patientenkontakt herrscht.“

Der Angriff auf die Platzhirsche

Der Markt für Conversational AI ist 2026 kein blauer Ozean mehr. Etablierte Player wie Aaron.ai haben sich tief in die Health-Landschaft eingegraben, flankiert von Plattform-Giganten wie Doctolib. HoloLogix.AI reagiert mit aggressiven Preisen ab 99 Euro im Monat und einer massiven technologischen Breite.

Aber warum sollten Klinikverantwortliche das Risiko eines Wechsels eingehen? Salim Sahi sieht den „Killer-USP“ in der Architektur der Interaktion: „Unser Ansatz ist ein anderer: Statt starrer Skripte bieten wir echte Gesprächsintelligenz durch Conversational AI an.“ Das System sei eine KI, die im laufenden Gespräch aktiv Aufgaben erledige, was eine beispiellose Integrationstiefe erfordere. „Hier gehen wir ganz tief rein und verarbeiten Daten in Echtzeit“, so der CEO. Da Aufgaben direkt ausgeführt werden, optimiere sich das Zeitmanagement drastisch – konzipiert als Omnichannel-Ansatz über Telefon, Website, E-Mail, Wearables oder bald sogar über Robotik.

Die schmale Gratwanderung am Handgelenk

HoloLogix.AI belässt es nicht bei Software, sondern bringt mit der MIA Watch eigene Hardware ins Spiel. Die Smartwatch für Senior*innen soll Stürze erkennen und sofort einen aktiven Sprachdialog führen. Eine Gratwanderung: Reines Assistenz-System oder medizinisches Gerät mit komplexer Zertifizierungspflicht (MDR)?

Prof. Dr. Thomas Fuchs, Co-Founder und Aufsichtsrat für den Bereich Health Care, ordnet das rechtlich eindeutig ein: „MIA Protect ist ein Teil der holistischen KI-Plattform, die mit verschiedenen Health Watches wie z.B. auch der Apple Watch kompatibel ist. Sie ist ein Assistenz- und Companion-System.“ Die Hardware erkenne Stürze, ersetze aber „keine ärztliche Untersuchung oder medizinische Entscheidung“. Um Geschwindigkeit und Nutzer*innenfreundlichkeit zu wahren, bewege man sich „bewusst außerhalb der Medizinprodukt-Zertifizierung (MDR), ohne den Sicherheitsrahmen zu verlassen“.

Ein mehrstufiges Sicherheitsnetz aus Sensorik, KI-Algorithmen und menschlichem Service-Team federt Fehlinterpretationen ab. Haftungsfragen sind laut Fuchs über klare Nutzungsbedingungen geregelt. Für den Mediziner steht ohnehin der „Companion Aspekt“ im Vordergrund: Nach einem Sturz, wenn Patient*innen hilflos am Boden liegen, alarmiere MIA in einer Kaskade Notfallkontakte und beruhige das Unfallopfer, bis Hilfe eintrifft. „MIA Protect soll an diesem Punkt Sicherheit und damit Lebensqualität geben, vielleicht sogar die Möglichkeit schaffen für Senioren, länger selbstbestimmt in ihrem Zuhause zu leben“, resümiert Fuchs.

Pflegeheim und Luxushotel: (K)ein operativer Widerspruch?

Das vielleicht Spannendste an HoloLogix.AI ist das Personal: Salim Sahi hat sich politische und ethische Schwergewichte in den Aufsichtsrat geholt. Darunter Dr. Marcel Klinge, ehemaliger FDP-Bundestagsabgeordneter und Tourismus-Experte. Er muss Investor*innen den Spagat erklären, warum ein Start-up gleichzeitig Pflegeheime und Luxushotels digitalisieren will – was oft als Warnsignal für operative Verzettelung gilt.

Dr. Marcel Klinge sieht darin jedoch keinen Widerspruch, sondern die Stärke der technischen Basis: „Der gemeinsame Nenner liegt im Kern: Unsere holistische KI-Infrastruktur kann über das Telefon Gespräche führen, kann aber auch über die Website, Health Watches und Devices und direkt im Gespräch Aufgaben ausführen.“ Das Backend orchestriere lediglich Termin-Slots, Daten und Anfragen in Hochgeschwindigkeit. Dabei spiele es schlichtweg keine Rolle, „ob der Kunde Patient in einem Pflegeheim oder Gast in einem Luxushotel ist.“

Wenn die KI-Vision auf den deutschen Fax-Alltag trifft

Ein Blick auf die Website verrät große Visionen, doch diese müssen sich im harten Alltag deutscher IT-Infrastrukturen und oft veralteter Praxis-Server beweisen. Zudem ist die Frage des Datenschutzes elementar: Nutzt das Unternehmen US-amerikanische Sprachmodelle via API, oder hostet man eigene „Sovereign AI“ in Europa?

Für Prof. Dr. Thomas Fuchs sind Datenschutz und Systemintegration absolute Kernpunkte. Um digitale Souveränität zu wahren, setzt das Unternehmen auf einen hybriden Weg: „Wir orchestrieren auf die gängigen sowie auf eigene Modelle auf deutschen Servern, die in Europa bereits genutzt werden.“ Laut Fuchs verlässt man sich dabei nicht nur auf das Versprechen von Sicherheit, sondern arbeitet seit der ersten Stunde eng mit dem renommierten Fraunhofer-Institut zusammen und lässt die eigene Infrastruktur „regelmäßig durch deren Experten prüfen“. Das bloße Versprechen von Sicherheit reicht HoloLogix.AI dabei nicht.

Mehr als nur ein GPT-Wrapper?

HoloLogix.AI ist eine der vielleicht ambitioniertesten Gründungen des Jahres. Technologisch muss es beweisen, dass es mehr ist als ein „GPT-Wrapper“ mit Smartwatch. Aber die Kombination aus Sahis Exekutiv-Erfahrung, Klinges Netzwerk und Fuchs‘ ethischem Korrektiv macht es zu einem spannenden Herausforderer. Wenn die Uhr im Alltag für Sicherheit sorgt – und die KI den deutschen Datenschutz überlebt – könnte aus Berlin der nächste europäische Champion kommen.

Series A: 6,5 Mio. Euro für den „KI-Mitarbeiter“ von happyhotel

Das 2019 gegründete TravelTech happyhotel wandelt sich vom reinen Software-Anbieter zum Entwickler von KI-Agenten. Doch der Schritt zum autonomen „Hotel-Autopiloten“ birgt auch technische und psychologische Hürden.

Wer heute ein mittelständisches Hotel führt, hat oft zwei Probleme: Die Kosten steigen, und für komplexe Aufgaben wie die dynamische Preisgestaltung (Revenue Management) fehlt schlicht das Personal. Genau hier setzt die 2019 gegründete happyhotel GmbH an, die nun den Abschluss ihrer Series-A-Finanzierungsrunde über 6,5 Millionen Euro bekanntgegeben hat.

Angeführt wird die Runde vom VC Reimann Investors, unterstützt von den Bestandsinvestoren wie dem Start-up BW Innovation Fonds (MBG), seed + speed Ventures und dem Family Office Wecken & Cie.

Der USP: Autopilot statt Cockpit

Der Markt für Revenue-Management-Software ist voll: Platzhirsche wie IDeaS oder Duetto bedienen die großen Ketten, Herausforderer wie RoomPriceGenie buhlen um die Kleinen. Doch happyhotel will sich mit einem radikalen Versprechen abheben: Weg vom „Tool“, das bedient werden muss, hin zum autonomen KI-Agenten.

„Wir bauen unser System nicht für den Revenue Manager – wir automatisieren die Aufgaben eines Revenue Managers“, erklärt CEO Rafael Weißmüller. Für unabhängige Hotels, die sich keine teuren Spezialisten leisten können, wird die Software so quasi zum digitalen Mitarbeiter, der Preise in Echtzeit anpasst – ein Ansatz, der in Zeiten des Personalmangels bei Investor*innen extrem gut verfängt.

Gründer-Team mit „Stallgeruch“ und Exit-Erfahrung

Dass die Runde in einem schwierigen Marktumfeld zustande kam, dürfte auch am Setup des Gründerteams liegen, das die klassische Branchen-Expertise mit Skalierungswissen vereint:

- Sebastian Kuhnhardt kommt selbst aus einer Hoteliersfamilie und entwickelte die Ur-Idee aus dem Frust über die Zettelwirtschaft im elterlichen Betrieb.

- Rafael Weißmüller bringt die SaaS-Erfahrung mit: Er war früherer Mitarbeiter bei sevDesk, dem Offenburger Vorzeige-Start-up, das zeigte, wie man Büro-Software für KMUs massentauglich macht.

- Marius Müller liefert als Wirtschaftsinformatiker das technische Fundament.

Expansion und Realitätscheck

Aktuell steuert das System bereits über 50.000 Hotelzimmer in 12 Ländern und optimiert nach eigenen Angaben ein Umsatzvolumen von über einer Milliarde Euro. Mit dem frischen Kapital soll nun die Expansion in Europa forciert werden.

Dennoch bleiben Herausforderungen: Der Markt der Hotel-Technologie ist berüchtigt für seine fragmentierte Landschaft aus veralteten Verwaltungssystemen (PMS). Der Erfolg des KI-Agenten wird maßgeblich davon abhängen, wie reibungslos happyhotel die Schnittstellen zu diesen Altsystemen managt. Zudem müssen die Gründer eine psychologische Hürde nehmen: Hoteliers dazu zu bringen, die Kontrolle über ihre wichtigste Stellschraube – den Preis – vollends an eine „Black Box“ abzugeben, erfordert großes Vertrauen.

Dass dieses Vertrauen noch wachsen muss, zeigt auch das aktuelle Modell: Noch agiert die KI nicht völlig allein. Ein internes Team aus menschlichen Revenue-Expert*innen unterstützt das System weiterhin bei strategischen Fragen – der Weg vom Copiloten zum echten Autopiloten ist also auch bei happyhotel ein schrittweiser Prozess.

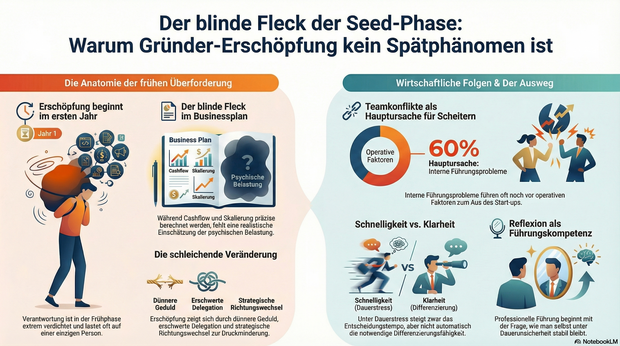

Die Erschöpfung kommt früher, als viele denken

Serie: Führen im Start-up, Teil 1: Warum Überforderung kein Spätphänomen von Konzernen ist, sondern in der Seed-Phase beginnt.

Gründer*innen kalkulieren Markt- und Finanzierungsrisiken mit bemerkenswerter Präzision. Wettbewerbsanalyse, Cashflow-Szenarien, Hiring-Roadmap, Skalierungsstrategie – alles wird modelliert, gerechnet, optimiert. Was kaum modelliert wird: die eigene psychische Dauerbelastung.

In Businessplänen steht fast alles. Nur selten eine realistische Betrachtung dessen, was permanente Unsicherheit mit der Urteilsfähigkeit eines Menschen macht. Genau hier liegt eine der unterschätztesten Variablen unternehmerischen Erfolgs.

Die verbreitete Annahme lautet: Erschöpfung ist ein Spätphänomen. Sie betrifft Manager*innen in gewachsenen Strukturen, nicht Gründer im Aufbau.

Die Praxis vieler Start-ups zeigt etwas anderes: Erschöpfung beginnt nicht im zehnten Jahr.

Sie beginnt im ersten.

Wenn Verantwortung keine Pause kennt

In jungen Unternehmen ist Verantwortung nicht verteilt. Sie ist verdichtet. Produktentwicklung, Finanzierungsgespräche, erste Mitarbeitende, rechtliche Fragen, Marketing, strategische Richtungsentscheidungen – vieles läuft über wenige Personen. Oft über eine einzige.

Dazu kommen finanzielle Unsicherheit, familiäre Erwartungen, sozialer Druck und das eigene Selbstbild als Unternehmer*in.

Diese Mischung erzeugt keinen punktuellen Stress. Sie erzeugt Daueranspannung. Das menschliche Stresssystem ist jedoch nicht für permanente Unsicherheit gebaut. Kurzfristig steigert Druck die Leistungsfähigkeit. Langfristig sinkt die Differenzierungsfähigkeit. Entscheidungen werden schneller. Aber nicht automatisch klarer.

Warum Gründer*innen selten über Erschöpfung sprechen

Kaum ein(e) Gründer*in würde im ersten oder zweiten Jahr offen von Überforderung sprechen. Die Szene lebt von Durchhalte-Narrativen. Belastbarkeit gilt als Kompetenzmerkmal. Genau hier entsteht ein blinder Fleck.

Erschöpfung kündigt sich selten dramatisch an. Sie verändert Nuancen:

- Die Geduld mit dem Team wird dünner.

- Delegation fällt schwerer.

- Kritik fühlt sich schneller wie ein Angriff an.

- Strategische Richtungen ändern sich, weil Druck reduziert werden muss – nicht, weil die Analyse es nahelegt.

Nach außen bleibt das Bild stabil. Intern verschiebt sich die Qualität der Führung.

Der unsichtbare Übergang zur Systemdynamik

Viele Start-ups berichten im dritten oder vierten Jahr von Spannungen im Kernteam. Konflikte häufen sich. Schlüsselpersonen gehen. Entscheidungen wirken inkonsistent.

In der Rückschau wird oft der Markt verantwortlich gemacht oder das schnelle Wachstum. Seltener wird gefragt, ob die Führung bereits in der Frühphase unter einer Belastung stand, die nie bewusst adressiert wurde.

Systeme lernen früh. Wenn Dauerüberlastung normalisiert wird, entsteht implizit eine Kultur, in der Tempo wichtiger ist als Reflexion und Verfügbarkeit wichtiger als Stabilität. Diese Muster werden nicht beschlossen. Sie entstehen im Alltag.

Der wirtschaftliche Zusammenhang

Erschöpfung ist kein individuelles Befindlichkeitsthema. Sie hat strukturelle Wirkung. Sinkt die Urteilskraft, steigt die Wahrscheinlichkeit strategischer Zickzackbewegungen. Fehlt Geduld, eskalieren Konflikte schneller. Fällt Delegation schwer, entstehen Wachstumsengpässe. Wirkt Führung instabil, sinkt Vertrauen. Das sind keine weichen Faktoren. Sie haben ökonomische Konsequenzen.

Analysen gescheiterter Start-ups zeigen seit Jahren, dass Teamkonflikte und interne Führungsprobleme zu den häufigsten Ursachen für das Scheitern zählen – häufig noch vor rein operativen Faktoren. Solche Dynamiken entstehen nicht plötzlich. Sie entwickeln sich unter Druck. Leise.

Ein Perspektivwechsel

Vielleicht beginnt professionelle Führung nicht mit dem ersten Führungskräfte-Workshop. Vielleicht beginnt sie in dem Moment, in dem sich Gründer*innen fragen, wie sie selbst unter Dauerunsicherheit funktionieren. Nicht um weicher zu werden, sondern um klarer zu bleiben.

Wer in der Frühphase nur das Wachstum managt, aber nicht die eigene Belastung reflektiert, baut ein Unternehmen auf einem instabilen Fundament. Erschöpfung ist kein Zeichen von Schwäche. Sie ist ein Frühindikator.

Und wer sie ignoriert, skaliert nicht nur das Geschäft, sondern auch die eigene Überlastung.

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach mit Fokus auf Organisationsentwicklung und Strategieberatung, Integrations- und Interimsmanagement sowie Coach•sulting.

Medizinal-Cannabis: Zwischen Wachstumsschub und regulatorischer Neujustierung

Zwischen Boom und strengeren Regeln: Der Markt für Medizinal-Cannabis steht nach einem Rekordjahr am Scheideweg. Investoren und Patienten blicken gespannt auf mögliche Gesetzesänderungen für 2026.

2025 war das erste vollständige Geschäftsjahr nach Inkrafttreten des Medizinal-Cannabisgesetzes im April 2024 – und damit ein echter Praxistest für den deutschen Markt. Mit der Entkopplung von Cannabis aus dem Betäubungsmittelrecht und der Vereinfachung der Verschreibung über Telemedizinplattformen änderten sich die Rahmenbedingungen spürbar. Die Effekte ließen nicht lange auf sich warten und resultierten in steigende Verordnungszahlen, stark wachsende Importmengen und einem beschleunigten Ausbau von Versorgungsstrukturen. Doch wie geht es weiter?

Ein Markt im ersten Jahr nach der Reform

Die Importzahlen verdeutlichen die Dynamik. Während 2023 noch rund 30 Tonnen medizinisches Cannabis nach Deutschland eingeführt wurden, entwickelten sich die Zahlen anschließend immer rasanter. Das Bundesministerium für Gesundheit vermeldete im ersten Halbjahr 2025 einen Anstieg der Importe von mehr als 400 Prozent, von rund 19 auf 80 Tonnen. Hochgerechnet auf das Gesamtjahr dürfte das Volumen jenseits der 140-Tonnen-Marke liegen. Diese Änderungen haben einen aufstrebenden Markt geschaffen, wodurch sich Deutschland zum größten Einzelmarkt für Medizinal-Cannabis in Europa entwickelt hat.

Parallel dazu stieg auch die Zahl der ausgestellten Rezepte deutlich an. Schätzungen gehen inzwischen von mehreren Millionen Patientinnen und Patienten aus, die Cannabis auf ärztliche Verordnung nutzen. Das Marktvolumen wird für 2025 auf bis zu eine Milliarde Euro geschätzt.

Ausbau der Strukturen und steigende Professionalisierung

Für viele Unternehmen der Branche war 2025 ein Jahr des Ausbaus. Investiert wurde in GMP-konforme Prozesse (Good Manufacturing Practice), Lieferkettenstabilität, Qualitätssicherung und digitale Patientensteuerung. Deutschland bleibt stark importabhängig, die inländische Produktion deckt weiterhin nur einen begrenzten Teil des Bedarfs. Internationale Partnerschaften mit Produzenten in Kanada, Portugal oder anderen EU-Staaten sind daher weiterhin zentraler Bestandteil der Marktstruktur.

Politische Reaktionen auf das Wachstum

Mit der steigenden Bedeutung des Marktes wächst auch die politische Aufmerksamkeit, die Debatte rund um die Teillegalisierung polarisiert und spaltet Meinungen. Vertreter der CDU äußerten frühzeitig Bedenken, dass vereinfachte Verschreibungswege zu Fehlentwicklungen führen könnten. Besonders digitale Plattformmodelle bzw. Telemedizinanbieter mit Sitz im Ausland geraten dabei in den Fokus der Kritik.