Aktuelle Events

Die nächste (FinTech-)Welle rollt

Wie sich FinTechs durch Spezialisierungen und strategische Partnerschaften neu positionieren.

Lange Zeit konnten Start-ups im FinTech-Sektor ihren Erfolg auch auf Grund des Unverständnisses und der Nachlässigkeit der traditionellen Banken und Finanzinstitute ausbauen: Das digitale Angebot der alteingesessenen Mitbewerber war nicht einmal annähernd dem Mobile-First-Ansatz treu und die generelle Strategie primär auf schnelle Profitmaximierung und nur zweitrangig auf Prozessoptimierung ausgelegt. Das Umdenken der großen Banken setzte nur langsam und mit wachsendem Wettbewerbsdruck ein – doch nun ist ein Punkt erreicht, der auf die nächste FinTech-Welle hindeutet.

Was in der Zwischenzeit geschah

Als vor einigen Jahren mit der ersten FinTech-Welle Neuerungen wie P2P, Mobile Payments und innovative Banking Apps aufkamen, ging es vor allem um direkte Sichtbarkeit, also eine hohe Tagesrelevanz. Inzwischen gibt es eine Vielzahl an Dienstleistern, die sich auf besondere Nischen konzentrieren und sich noch stärker durch hochspezialisiertes Know-How auszeichnen. Und die Reaktion der Kunden darauf ist durchweg positiv, da die Angebote besser auf ihre spezifischen Bedürfnisse und Kontexte eingehen und sie nicht mehr an einem One-fits-all-Produkt verzweifeln müssen. Stattdessen suchen sie sich einen Anbieter, der von Beginn an maßgeschneiderte Produkte bietet. Das haben nun auch die alteingesessenen Player erkannt und bringen pünktlich zur PSD2-Reform eigene digitale Angebote auf den Markt. Beide Entwicklungen – die PSD2-Reform und das Erwachen der traditionellen Player erzeugen wiederum eine neue Situation für neue und bestehende FinTech-Unternehmen. Doch was könnte die nächste Welle bereit halten?

Niemand kann alles allein schaffen

Eine wichtige Veränderung der nächsten FinTech-Welle ist die stärkere Kooperation von Start-ups und Unternehmen. Da der Markt stark umkämpft und die Verbesserung der eigenen Marktdurchdringung mühsam ist, sind jüngere Unternehmen schon seit geraumer Zeit darauf gekommen, dieses Defizit mit belastbaren Partnerschaftsmodellen auszugleichen. Doch nun lockern auch die traditionellen Finanzinstitute ihre Zügel und sind offener für Partnerschaften. FinTechs besitzen großes Interesse an den Kundendatensätzen der traditionellen Finanzinstitute, diese wiederum sind an dem Know-how der Start-ups interessiert. Aber nicht nur die Kundendaten, auch die Kontakte und Kompetenzen in Compliance- und Regulierungsfragen sind Start-ups wertvoll. Es ist also durchaus anzunehmen, dass es in der nahen Zukunft zu weiteren strategischen Partnerschaften und Firmenkäufen kommen wird, um Know-how und Datensätze langfristig zu vereinen und so die Wettbewerbspositionen zu stärken.

Mehr als eine App

Im Gegensatz zu den großen Banken spezialisieren sich gerade Start-ups im FinTech-Bereich sehr stark. Sie punkten mit Kernkompetenzen und bedienen spezielle Zielgruppen. Das ist wichtig, denn die Zeit, in der FinTech-Unternehmen durch digitale und mobil optimierte Auftritte gegenüber den klassischen Banken einfach punkten konnten, ist vorbei. Auch die letzte große Bank ist inzwischen mit mindestens einer App für Privatkunden ausgestattet. Es wundert kaum, dass auch für FinTechs neue Kernkompetenzen nötig werden, um sich weiter auf dem umkämpften Markt halten zu können. Bereits eine ganze Reihe von ihnen hat sich auf die Optimierung von Abläufen innerhalb bestehender Banken spezialisiert. Sie helfen mit ihren Angeboten, bestehende IT-Systeme zu analysieren und aufzubessern. Dank offener Programmierschnittstellen stehen ihnen inzwischen viele technologische Möglichkeiten zur Verfügung. Und während derzeit vor allem kleinere Banken diesen Vorteil nutzen, wird sich auch das in naher Zukunft stärker verschieben. Nämlich, wenn die FinTechs an Erfahrung sammeln und größere Kunden von sich überzeugen konnten.

KI in der Bank

Künstliche Intelligenz steht derzeit in nahezu allen Bereichen im Zentrum der Diskussion und auch im Finanzbereich optimiert sie bereits viele Abläufe optimieren. Aber gerade der Finanzsektor ist es, der eine behutsame Integrierung dieser Technologie fordert – der Schaden durch unüberlegten Einsatz wäre kaum zu ermessen. Daher ist es nur sinnvoll, Künstliche Intelligenz weiterhin zur Optimierung traditioneller Analyseansätze einzusetzen und den Zuständigkeitsbereich nach und nach hochzufahren, wie beispielsweise beim Einsatz von Predictive-Banking-Features. Es wird spannend sein, diese Entwicklung zu beobachten.

Der Autor Antti-Jussi Suominen, CEO von Holvi, hat jahrelange Erfahrung darin, Unternehmen und Start-ups aufzubauen. Vor Holvi führte er u.a. ein Free-to-Play-Spieleunternehmen zu Profitabilität und neuem Wachstum.

Vivid: Runway verlängern mit US-Dollar

Das FinTech Vivid Money, 2019 von Alexander Emeshev und Artem Iamanov in Berlin gegründet, meldet 100.000 KMU-Kund*innen und lockt Start-ups mit bis zu 5 Prozent Zinsen auf Dollar- und Pfund-Guthaben. Für international finanzierte Gründungsteams ist das Angebot attraktiv, um die eigene Runway zu verlängern. Doch ein genauer Blick auf die Konditionen und den harten Wettbewerb im Business-Banking zeigt: Gründende müssen spitz kalkulieren.

Vivid Money positioniert sich im Geschäftskundensegment mit einem erweiterten Cash-Management-Angebot. Im Zentrum der Ankündigung stehen Verzinsungen, die speziell auf die Bedürfnisse international finanzierter Start-ups zugeschnitten sind. Geschäftskund*innen erhalten auf Guthaben in US-Dollar und britischen Pfund bis zu 5 Prozent Zinsen pro Jahr. Auf Euro-Guthaben zahlt das Unternehmen bis zu 4 Prozent.

Bei diesen Zahlen ist jedoch eine kritische Einordnung geboten: Es handelt sich um klassische, zeitlich befristete Lockangebote zur Neukund*innengewinnung. Der Spitzenzinssatz für Fremdwährungen gilt für fünf Monate. Der Zinssatz für Euro-Guthaben ist auf vier Monate begrenzt. Nach Ablauf dieser Aktionszeiträume fallen die Zinsen deutlich ab – auf bis zu 3 Prozent für Fremdwährungen und bis zu 2 Prozent für den Euro, was zudem an den jeweils gewählten Tarif des FinTechs gekoppelt ist. Darüber hinaus behält sich der Anbieter vor, die Zinssätze je nach Marktlage oder nach eigenem Ermessen anzupassen.

Jenseits der Marketing-Zahlen bietet die strukturelle Erweiterung der Plattform jedoch einen greifbaren administrativen Nutzen für Gründerinnen und Gründer. Da viele Start-ups ihr Kapital durch US-Investor*innen in Dollar erhalten, mussten diese Gelder bislang oft aufwendig und gebührenpflichtig umgeschichtet werden. Vivid ermöglicht es nun, internationale SWIFT-Zahlungen direkt aus den verzinsten USD- und GBP-Konten heraus zu tätigen. Zusätzliche Bankpartner, externe Treasury-Lösungen oder teure Währungsumrechnungen entfallen für diese Transaktionen. Zudem öffnet die Plattform, die nun vollständig über den Webbrowser bedienbar ist, den Zugang zu über 1850 Assets (Money Market Funds, ETFs, stocks, iBonds, crypto).

Für junge Unternehmen ohne eigene Finanzabteilung stellt dies eine niedrigschwellige Möglichkeit dar, Teile der Firmenrücklagen strukturiert anzulegen und brachliegendes Kapital zumindest als Inflationsausgleich arbeiten zu lassen.

Vom B2C-Hype zur pragmatischen B2B-Plattform

Vivid startete ursprünglich mit einer gänzlich anderen Vision in den Markt. In der Hochphase des Fintech-Booms positionierte sich das von namhaften Investoren wie Greenoaks Capital und DST Global Partners finanzierte Unternehmen als verbraucher*innenorientierte App mit einem starken Fokus auf Krypto-Trading und Cashback-Programme. Die harte Marktrealität im Privatkund*innengeschäft, dominiert von Playern wie N26 und Revolut, zwang das Management jedoch zu einem strategischen Kurswechsel.

Vivid vollzog einen weitreichenden Pivot weg vom reinen Endkonsument*innen und wandte sich dem Geschäftskund*innensegment zu. Dieser Strategiewechsel scheint aufzugehen, denn nach Unternehmensangaben konnte in weniger als zwei Jahren die Marke von 100.000 KMU-Kund*innen überschritten werden.

Das Treasury-Volumen spiegelt diese Neuausrichtung ebenfalls wider: Zwischen Februar 2025 und Februar 2026 wuchs die Zahl der Treasury-Nutzer*innen um das Zweieinhalbfache, während sich die verwalteten Einlagen im selben Zeitraum verdreifachten. Die von Mitgründer Alexander Emeshev und dem für das Treasury verantwortlichen Esmond Berkhout formulierte Strategie setzt nun vollends darauf, Start-ups eine kombinierte Infrastruktur aus alltäglichem Banking und anspruchsvolleren Anlageprodukten zu bieten. Für das Jahr 2026 hat das Management das ambitionierte Ziel ausgegeben, die Kund*innenzahl in diesem Segment abermals zu verdoppeln.

Ein hart umkämpftes Oligopol

Der aktuelle Vorstoß in das Zinsgeschäft für Fremdwährungen trifft einen wunden Punkt der europäischen Gründer*innenszene. Das allgemeine Finanzierungsumfeld hat sich merklich abgekühlt, Finanzierungsrunden dauern deutlich länger und Kapital wird von Investor*innen spürbar selektiver vergeben. Gleichzeitig stammen laut KfW-Daten rund 60 Prozent der Startup-Investitionen von internationalen Geldgeber*innen, wobei gut ein Viertel des Kapitals allein aus den USA fließt. Die Verlängerung der sogenannten Runway durch ein aktives Liquiditätsmanagement rückt daher gezwungenermaßen ins Zentrum der Finanzplanung vieler Gründungsteams. Dennoch bewegt sich Vivid bei dem Versuch, dieses Problem zu lösen, in einem hochkompetitiven Umfeld.

Im europäischen B2B-Banking dominieren stark finanzierte und etablierte Player wie der französische Marktführer Qonto, der finnische Pionier Holvi oder aufstrebende Herausforderer wie Finom. Auch Revolut Business ist mit aggressiven Preismodellen dauerpräsent. Die strategische Differenzierung von Vivid liegt im Versuch, sich nicht nur als reines Transaktionskonto, sondern als holistisches Betriebssystem für Finanzen zu etablieren, das operative Liquidität und strukturierten Anlageverkehr verschmilzt.

Für uns ergibt sich aus dieser Entwicklung ein klares pragmatisches Bild. Das temporäre Zinsangebot in Dollar und Pfund ist ein unbestreitbar attraktives Vehikel für frisch finanzierte Start-ups mit internationalen Investor*innen, um Währungsverluste durch Liegegelder zu minimieren und das aufgenommene Kapital sofort arbeiten zu lassen.

Gründungsteams müssen jedoch fernab des ersten Zinsversprechens nüchtern kalkulieren. Es gilt genau zu prüfen, ob die fixen Grundgebühren der verschiedenen Vivid-Tarife und die Konditionen nach Ablauf der viermonatigen respektive fünfmonatigen Lockzinsphase langfristig tatsächlich wirtschaftlicher sind als die etablierten Strukturen und Konditionen der direkten Wettbewerber*innen am Markt.

KI gegen Buchhaltungsriesen: Wie Bonster den Spesen-Markt aufmischen will

Pay-per-Use statt Abo-Falle: Das Oldenburger Start-up fast2work attackiert mit seiner App bonster komplexe Software-Giganten. Doch reicht das Versprechen maximaler Einfachheit im Haifischbecken der FinTechs? Wir haben nachgehakt.

Es ist eines der letzten großen Ärgernisse im Arbeitsalltag von Freelancer*innen und kleinen Agenturen: Der Freitagabend, der für das Sortieren verknitterter Tankbelege und das Abtippen von Bewirtungsbelegen in Excel-Listen draufgeht. Genau hier setzt die Oldenburger fast2work GmbH mit ihrer am 17. Februar 2026 gelaunchten App bonster an, um den Papierkram bei der Reisekostenabrechnung zu beenden. Das Versprechen von Gründer und CEO Ronald Bankowsky: Drei Minuten Aufwand, KI-Automatisierung und keine Einstiegshürden.

Das Versprechen: Simpel statt Systemintegration

Die Funktionsweise der App ist bewusst minimalistisch gehalten: Beleg fotografieren, woraufhin die KI relevante Werte wie Datum, Betrag und Mehrwertsteuer ausliest, auf Duplikate prüft und eine fertige Abrechnung erstellt. „Kein Onboarding-Projekt, kein Vertriebsgespräch, kein IT-Setup“, fasst Bankowsky den Ansatz der Standalone-Lösung zusammen.

Die Zielgruppe ist klar definiert: Selbständige, Freelancer*innen und Mini-Teams, denen Enterprise-Lösungen wie SAP Concur zu mächtig und Start-ups wie Circula oder Pleo oft noch zu prozesslastig sind. Mit einem Preismodell von 1,99 Euro für Einzelabrechnungen und 6,99 Euro (Stand Ende Febr. 2026) für eine Flatrate positioniert sich das Unternehmen im unteren Preissegment.

Im Haifischbecken der Neobanken und Buchhaltungsriesen

Laut fast2work gab es bislang „kaum eine Alternative zwischen Excel und Enterprise-Software“. Diese Aussage hält einem Realitätscheck im Jahr 2026 allerdings nur bedingt stand. Bonster betritt ein Haifischbecken, denn die vermeintliche Lücke wird längst geschlossen.

Zum einen integrieren Buchhaltungsriesen wie Lexoffice oder sevDesk Reisekosten-Features immer tiefer in ihre Standardpakete. Zum anderen wildern Neobanken wie Qonto, Finom oder Kontist im selben Revier: Wer dort ein Geschäftskonto hat, bekommt die Belegzuordnung oft als „Commodity“ gratis dazu. Mit knapp 7 Euro im Monat bewegt sich bonster in einer Preisregion, in der man fast schon eine komplette einfache Buchhaltungssoftware bekommt. Die App muss also einen enormen Mehrwert bieten, um gegen die „Eh-da-Lösungen“ (Software, die Kund*innen ohnehin bezahlen) zu bestehen.

Auf die Frage, warum Freelancer*innen für eine Insellösung extra zahlen sollten, entgegnet der Gründer, dass bonster bewusst früher ansetze als klassische Tools. Das Hauptproblem sei nicht die Buchhaltung, sondern das Erfassen von Belegen unterwegs. „Genau dort scheitert es oft, weil Mitarbeitende keine komplexen Systeme nutzen wollen oder gar keine Zugänge haben“, argumentiert Bankowsky. Der Mehrwert liege nicht in einer weiteren Buchhaltungssoftware, sondern darin, dass durch die Reduzierung auf ein Foto „überhaupt verwertbare Abrechnungsdaten/Belege entstehen“.

Kritische Faktoren: GoBD und Datensicherheit

Neben der Marktpositionierung ist die Rechtssicherheit ein kritischer Faktor. „Fertige Abrechnung für die Buchhaltung“ ist ein mutiges Versprechen, da in Deutschland ein Foto allein oft nicht ausreicht; es muss GoBD-konform und revisionssicher archiviert werden. Zudem ist die KI-Nutzung datenschutzrechtlich sensibel. Wenn Bewirtungsbelege, die offenbaren, mit wem man gegessen hat, über US-Schnittstellen (z.B. OpenAI) fließen, ist das für deutsche Geschäftskund*innen und Steuerberater oft ein K.O.-Kriterium.

Auf die sensiblen Vorgaben der Finanzämter und den Serverstandort angesprochen, betont Bankowsky, dass die Verarbeitung „ausschließlich auf europäischen Servern“ erfolge. Zwar nutze man OpenAI-basierte Modelle, diese liefen jedoch über Azure-Rechenzentren im europäischen Raum. Datenschutz und regulatorische Anforderungen seien Grundvoraussetzung. Auch beim Export zum Steuerberater zeigt sich der Gründer zuversichtlich: Buchhaltungssysteme könnten die Daten direkt und „ohne manuelle Nacharbeit“ weiterverarbeiten.

Beta-Test als Exklusiv-Club

Zum Start setzt das Unternehmen auf eine Gamification des Rollouts. Die ersten 500 Nutzer*innen erhalten im „Club 500“ einen lebenslangen Rabatt von 50 Prozent. Was als Belohnung für Early Adopters verkauft wird, ist strategisch notwendig: Die KI muss lernen. Der Algorithmus braucht dringend „Real World Data“ – echte, verknitterte, schlecht beleuchtete Belege. Das bedeutet auch: Die ersten User*innen sind Teil des Entwicklungsprozesses.

Dass die App im Alltag noch dazulernen muss, räumt Bankowsky ein. Bei der reinen Datenerkennung sei man technisch auf dem aktuellen Stand. „Entscheidend ist jedoch die Qualität realer Belege im Alltag – etwa schlecht fotografierte oder handschriftliche Quittungen“, erklärt er den Bedarf an Praxis-Feedback. Durch schnelle Updates solle die Genauigkeit für alle Nutzer*innen laufend steigen.

Gegenmodell zur Ökosystem-Abhängigkeit

Wer ein Feature-Feuerwerk suche, werde bei bonster enttäuscht sein – was laut Unternehmen aus Überzeugung geschehe. Anbieter wie Rydoo verfolgten eine Strategie der maximalen Integration und langfristiger Verträge, was eine Abhängigkeit erzeuge, die ihr eigentliches Geschäftsmodell sei, so der Gründer. Wer einmal im Ökosystem stecke, wechsle nicht mehr, weil der Ausstieg zu teuer geworden sei.

Bonster positioniert sich als Gegenmodell für Unternehmen, die nicht für ungewollte Komplexität zahlen möchten: Kein Vertrag, keine Mindestnutzerzahl, Setup in unter fünf Minuten und ein Pay-per-Use-Modell. „Wer aufhören will, hört auf, ohne Konsequenzen“, beschreibt das Start-up den Ansatz der bewussten Entscheidung, Kund*innen freizulassen. Wer bleibe, tue dies, weil es funktioniere, was laut Bankowsky „die interessantere Innovation“ sei.

Fazit

Bonster ist ein innovativer Angriff auf die Zettelwirtschaft und wirkt durch den Verzicht auf starre Abo-Modelle bei der Einzelabrechnung fair. Doch die App steht und fällt mit der Schnittstellenkompetenz. Wenn der Export zu DATEV & Co. hakt, wird aus der Zeitersparnis schnell Mehrarbeit. Bonster muss beweisen, dass es die Brücke zwischen dem schnellen Foto und der strengen deutschen Buchhaltung schlagen kann – und zwar besser als die Banken, die das Feature bereits kostenlos anbieten.

Distart: Vom Agentur-Frust zum EdTech-Champion

Wie das 2021 von Thomy Roecklin gegründete und seit 2025 zusammen mit Lucia-Miriam Selbert geführte Leipziger EdTech Distart das Bildungssystem „gegen den Strich bürstet“.

Wer in Deutschland über Start-up-Hubs spricht, landet meist schnell in Berlin oder München. Doch in der sächsischen Metropole Leipzig wächst seit einigen Jahren ein Player heran, der beweist, dass Innovation auch abseits der üblichen Verdächtigen gedeiht: Die Distart Education GmbH. Ihr Treibstoff ist der eklatante Mangel an digitaler Kompetenz in der deutschen Wirtschaft – und der Mut, das „System Bildung“ gegen den Strich zu bürsten.

Wenn „Done for You“ nicht mehr reicht

Die Wurzeln des Unternehmens reichen weiter zurück als das offizielle Gründungsjahr 2021. Gründer Thomy Roecklin setzte jahrelang mit seinen Agenturen MNKY lab und TRDIGITAL digitale Kampagnen für Kund*innen um. Doch im Tagesgeschäft bremste das fehlende Digitalverständnis auf Kundenseite die Projekte immer wieder aus. Die Erkenntnis, dass Deutschland weniger neue Agenturen, sondern mehr digitale Mündigkeit braucht, führte schließlich zum Pivot.

Interessanterweise war der Auslöser für diesen Kurswechsel kein konkretes Kundenprojekt. Auf die Frage nach dem „Aha-Moment“ erklärt Roecklin, dass er lediglich versuchte, Lucia-Miriam Selbert einzuarbeiten, und dabei schockiert feststellte, wie wenig praxisnahe digitale Weiterbildungen existierten. Er baute kurzerhand selbst ein Lernprogramm – ohne zu ahnen, dass daraus einmal Distart entstehen würde. Im Januar 2021 fiel der Startschuss für Distart learn. Mitten in der Pandemie setzte Roecklin auf ein Modell, das sich radikal von klassischen Bildungsträgern unterschied: 100 Prozent remote, aber mit enger persönlicher Betreuung und einem klaren Fokus auf die Praxis.

Das Schnellboot zwischen den Tankern

Distart operiert im sogenannten AZAV-Markt (Akkreditierungs- und Zulassungsverordnung Arbeitsförderung). Während etablierte Bildungsriesen oft mit der Trägheit ihrer Größe kämpfen und bis zu 24 Monate für Lehrplananpassungen benötigen, hat sich Distart als agiler „Qualitäts-Vorreiter“ positioniert.

Für Roecklin ist diese Agilität eine Frage des Überlebens, da sich Jobs und Skills heute schneller verändern als jede klassische Bildungslogik. Er betont, dass man ohne permanente Weiterentwicklung der Inhalte zwangsläufig am Markt vorbei ausbilden würde. Diese Flexibilität ist zudem essenziell für die Zielgruppe: Viele Teilnehmende bilden sich neben ihrem 9-to-5-Job weiter, betreuen Kinder oder pflegen Angehörige und benötigen daher flexible statt starrer Strukturen.

Agency-DNA statt Schulbank-Feeling

Der entscheidende Wettbewerbsvorteil liegt in der Herkunft: Distart ist keine klassische Schule, sondern wurde von Marketern für Marketer gebaut. Diese „Agency-DNA“ durchzieht das gesamte Geschäftsmodell. Mit einer modernen Lernumgebung aus Live-Sessions und asynchronen Deep-Dives spricht das Unternehmen alle Altersgruppen gleichermaßen an.

Auch technologisch ist man der Konkurrenz oft einen Schritt voraus: Als ChatGPT Ende 2022 die Arbeitswelt veränderte, reagierte Distart fast in Echtzeit. Auf die kritische Frage, ob KI das vermittelte Wissen nicht bald obsolet mache, findet Roecklin eine klare Antwort: KI ersetzt keine Menschen, sie ersetzt lediglich Mittelmaß. Während KI das Netz mit generischen Inhalten flutet, steige paradoxerweise der Hunger nach echten Stimmen, Ideen und Perspektiven – Marketing werde also menschlicher.

Bootstrapping und gesundes Wachstum

Der Erfolg gibt dem Konzept recht. Im September 2024 erfolgte die Umfirmierung zur Distart Education GmbH, was den Übergang vom Start-up zum etablierten Bildungsinstitut markierte. Während andere Tech-Unternehmen Personal abbauen mussten, verdoppelte Distart seine Belegschaft beinahe auf über 100 Köpfe und bezog im Oktober 2025 neue Räumlichkeiten im NEO Leipzig.

Besonders bemerkenswert: Das Wachstum ist organisch und gebootstrapped – finanziert aus dem eigenen Cashflow ohne externe Risikokapitalgeber. Das macht Distart unabhängig von Exit-Druck. Seit Februar 2025 verstärkt Lucia-Miriam Selbert als Geschäftsführerin die strategische Ausrichtung.

Dennoch birgt die Skalierung Risiken, da das Geschäftsmodell stark von staatlichen Bildungsgutscheinen abhängt. Auf einen möglichen „Plan B“ angesprochen, erklärt das Unternehmen, dass Förderungen zwar beim Beschleunigen helfen, man Distart aber bewusst so aufbaue, dass langfristig strukturelle Unabhängigkeit erreicht wird. Auch die Qualitätssicherung bei über 100 Mitarbeitenden ist eine Herausforderung. Thomy Roecklin gibt offen zu, dass Wachstum kein Wellnessprogramm ist und es im Getriebe zwangsläufig knirscht. Sein Schlüssel: Qualität darf nicht an Einzelpersonen hängen, sondern muss im gesamten System verankert sein, kombiniert mit echtem Vertrauen in das Team statt Kontrolle.

Der Standort als Statement und Vision

Dass Distart in Leipzig verwurzelt bleibt, ist Teil der Identität. Roecklin sieht im Osten Deutschlands ein enormes, oft unterschätztes Potenzial und erlebt dort viel Talent, Pragmatismus und Lernhunger. Distart versteht sich hier auch als Regionalentwickler.

Die Vision der Gründer geht jedoch über reine Kurse hinaus. Unterstrichen durch Auszeichnungen wie „Top Fernschule 2025“ und „2026“, arbeitet das Team nun an der Gründung der Distart University of Applied Sciences. Das Ziel bis 2030 ist ambitioniert: Ein Alumni-Netzwerk von 25.000 Absolvent*innen. Sollte der komplexe Weg zur staatlichen Anerkennung gelingen, wird Distart endgültig zum gewichtigen Faktor für die digitale Wettbewerbsfähigkeit der Bundesrepublik.

Agentic AI als Erfolgsgrundlage für Start-ups

KI befeuert den aktuellen Gründungsboom, doch für eine erfolgreiche Skalierung braucht es mehr. Warum Agentic AI auf Basis einer soliden Datenarchitektur zum entscheidenden Erfolgsfaktor für Start-ups wird.

Das Jahr startete für Start-ups mit einer Rekordmeldung: In Deutschland wurden im vergangenen Jahr fast ein Drittel mehr Gründungen verzeichnet. In absoluten Zahlen wurden 2025 insgesamt 3.568 neue Firmen geschaffen – ein neuer Höchststand, wie der Start-up-Verband im Januar verkündete. Dies ist auch der künstlichen Intelligenz (KI) zu verdanken, wie sich beim genauen Hinschauen herausstellt. 853 dieser neuen Unternehmen kommen aus dem Bereich Software. Doch nicht nur sie verwenden KI; bei einer Umfrage gab ein Drittel aller Gründer und Gründerinnen an, dass sie mit KI arbeiten. Dementsprechend sehen die Sprecher des Verbands in der Technologie auch die treibende Kraft hinter dem Start-up-Rekord.

Wirft man einen Blick über den Tellerrand hinaus, so lässt sich feststellen, dass die Start-up-Szene in Europa insgesamt floriert. Der „State of European Tech 2025“-Report im Auftrag von Atomico und anderen schätzt, dass im letzten Jahr Investitionen in Höhe von 44 Milliarden US-Dollar (umgerechnet ca. 38 Mrd. EUR) in diesen Sektor geflossen sind. Geldgeber erwarten inzwischen, dass Start-ups mit KI und Deep Tech arbeiten, so der Report. Demnach flossen auch 36 Prozent der europäischen Start-up-Investitionen in genau diese beiden Felder.

Das Gründungsumfeld könnte also kaum besser sein. Doch ein Rekord an Start-ups und steigende Investitionssummen bedeuten nicht zwangsläufig auch eine einfache Skalierung der Geschäftsmodelle. Viele – zu viele – Start-ups scheitern nach erfolgreichen ersten Jahren an der Weiterentwicklung ihres Geschäfts. Neben einer Reihe üblicher Herausforderungen stehen vor allem Bürokratie, Fragen zur Datenhoheit und ein Betrieb über Landesgrenzen und Wirtschaftszonen hinweg im Vordergrund. Start-ups müssen nachweisen, dass ihre Nutzung von KI auf soliden, regulierten Datenfundamenten basiert und den Compliance-Vorgaben entspricht.

Hier kommt Agentic AI ins Spiel. Die Einbettung von KI-Agenten in den Kern der Betriebsabläufe ist die Antwort auf viele dieser Herausforderungen und wird für das Wachstum im Jahr 2026 von entscheidender Bedeutung sein.

Solide Datenbasis vor KI-Einsatz

Start-ups, die dies erreichen wollen, sollten sich darauf konzentrieren, ihre KI-Nutzung auf einer soliden Datenbasis aufzubauen, deren Fundament eine einheitliche Datenarchitektur ist. Sie tun sich deutlich leichter damit, die dafür nötigen Architekturentscheidungen zu treffen, als etablierte Unternehmen mit entsprechender Legacy-IT. Gründer und Gründerinnen sollten daher von Beginn an darüber nachdenken, wie sie eine starke Datenarchitektur aufsetzen, Silos abbauen und KI als Herzstück ihrer Prozesse einbetten.

Diese Grundlage hilft bei der Einführung von KI-Agenten, damit deren Output auch die Erwartungen erfüllt: Geschäftsprozesse effizienter zu strukturieren und zu optimieren sowie die Entscheidungsfindung zu beschleunigen. Start-ups, die dies umsetzen, werden sich gegen ihre Konkurrenten durchsetzen und letztlich erfolgreich sein.

KI-Agenten als Innovationsbeschleuniger

Indem Start-ups KI-Agenten von Beginn an in den Kern ihrer Geschäftsabläufe integrieren, skalieren sie schneller als mit dem Einsatz von nur einem reinen Large Language Model (LLM). Der Grund dafür liegt in der Standardisierung der Daten, die für KI-Agenten notwendig ist. Auf dieser Grundlage können die Agenten ihre einzigartigen, autonomen Fähigkeiten ausspielen, da sie mit unternehmenseigenen Daten trainiert werden. Vor allem bei Start-ups können Potenziale schnell gehoben werden: Wenn Agenten für bestimmte Aufgaben entwickelt werden, können sie diese auch lösen – egal wie komplex und fachspezifisch sie sein mögen. Stimmt die Datenbasis, lassen sich auch mehrere Agenten miteinander verknüpfen, um sogar noch komplexere Herausforderungen zu bewältigen.

Ein Beispiel dafür ist die mögliche Kooperation zwischen einem Kundensupport-Agenten und einem Prognose-Agenten. Wenn ein Kunde einen Support-Fall auslöst, kann der andere Agent sogleich die Kosten berechnen, was die Kundenzufriedenheit durch eine schnellere Reaktion steigern kann. Für die Skalierung von Start-ups ist ein enges Zusammenspiel der Abteilungen wichtig, um die Geschäftsbeziehungen zu zufriedenen Kunden weiter ausbauen zu können. Der Einsatz von KI-Agenten kann, gepaart mit dem menschlichen Element, begrenzte personelle Ressourcen ausgleichen und eine bessere Serviceleistung ermöglichen, was für ein schnelles Wachstum unabdingbar ist.

Doch nicht nur der Kundenkontakt lässt sich automatisieren, sondern auch eine ganze Reihe von Routinevorgängen in der internen Verwaltung der Firmen selbst. Dies ermöglicht nicht nur dem Management, sondern auch den Investoren, schnell einen fundierten Überblick über Liquidität, Umsatz, Einnahmen und Gewinn zu erhalten. Die Erkenntnisse in Echtzeit führen zu schnellen und datenbasierten Entscheidungen, was für junge Unternehmen Gold wert ist und es ihnen ermöglicht, flexibel zu bleiben.

Die Datenbasis muss stimmen

Für Start-ups sind Probleme beim Datenzugriff ein kritisches Risiko für den Geschäftserfolg. Eine einheitliche, moderne Datenarchitektur ermöglicht die Demokratisierung des Datenzugriffs und löst Datensilos auf. Der Vorteil liegt auf der Hand: Schneller Datenzugriff schafft Transparenz gegenüber Kunden und Aufsichtsbehörden. Darüber hinaus erhöht dies auch das Vertrauen der Mitarbeitenden und schafft ein Gefühl des Zusammenhalts.

Governance ist auch bei der Verwendung von KI-Agenten von entscheidender Bedeutung. Der Druck zur Einhaltung von Vorschriften sollte daher als Vorteil betrachtet werden.

Der Dreiklang aus Datenherkunft, Versionierung und automatisierter Auswertung der Ergebnisse hilft jungen Unternehmen dabei, Governance auf einem soliden Fundament aufzubauen. Die Teams erhalten direkte Transparenz darüber, wie sich die KI-Agenten verhalten, auf welchen Daten sie basieren und wie sie ihre Ergebnisse im Laufe der Zeit verändern. Laufende Bewertungen tragen dazu bei, dass KI-Agenten präziser werden, um genau jene hochwertigen Ergebnisse zu liefern, die Start-ups für die Skalierung ihrer Geschäftsmodelle benötigen. Dies ist besonders wichtig, wenn proprietäre KI-Modelle entwickelt und von der Testphase in die Produktion überführt werden, wobei gesetzliche Vorschriften wie die DSGVO oder der EU AI Act zwingend einzuhalten sind.

Parloa, ein deutsches Start-up-Unternehmen mit einer Bewertung von drei Milliarden US-Dollar, ist ein hervorragendes Beispiel dafür, wie dieser Ansatz in der Praxis aussehen kann: Das Unternehmen hat KI-Agenten zum Kern seines Kundenservice gemacht und gleichzeitig eine einheitliche, kontrollierte Datenbasis aufgebaut, die vollständig mit der DSGVO und dem EU AI Act konform ist. Seine Plattform folgt den Prinzipien des „Privacy by Design“, sodass sensible Kundendaten ohne Kontrollverlust verwendet werden können. Durch die Verwaltung des gesamten Lebenszyklus von KI-Agenten macht Parloa Governance zu etwas Greifbarem und gibt den Teams Klarheit darüber, welche Daten verwendet wurden, wie sich die Agenten verhalten haben und wie sich die Ergebnisse im Laufe der Zeit entwickelt haben. Diese Kombination aus moderner Architektur und starker Governance ermöglicht es den Kunden von Parloa, Zugang zu hochwertigen Daten zu erhalten und die Transparenz für Regulierungsbehörden sowie Endnutzer zu erhöhen – und dennoch KI-gesteuerte Kundeninteraktionen in Umgebungen zu skalieren, in denen Fehler oder Missbrauch inakzeptabel sind.

Fazit

KI-Agenten bieten europäischen Start-ups eine einmalige Gelegenheit, schnell zu wachsen und gleichzeitig Investoren anzuziehen, die bekanntermaßen ihr Geld bevorzugt in Unternehmen investieren, die Wert auf Datenverwaltung, Genauigkeit, Qualität und die Schaffung von echtem Mehrwert durch Technologie legen. Es ist jedoch ein Fehler, sich ohne sorgfältige Überlegungen auf die Einführung von Agenten zu stürzen. Start-ups, die KI-Agenten einsetzen, ohne zuvor eine einheitliche Datenbasis aufzubauen und eine solide Verwaltung sowie Bewertung sicherzustellen, riskieren, mehr Komplexität als Mehrwert zu schaffen. Letztlich werden jene Gründer und Gründerinnen erfolgreich sein, die ihre Geschäftsmodelle branchen- und länderübergreifend skalieren können – hierbei spielt der Einsatz von KI-Agenten bereits jetzt eine entscheidende Rolle.

Der Autor Nico Gaviola ist VP Digital Natives & Emerging Enterprise bei Databricks EMEA.

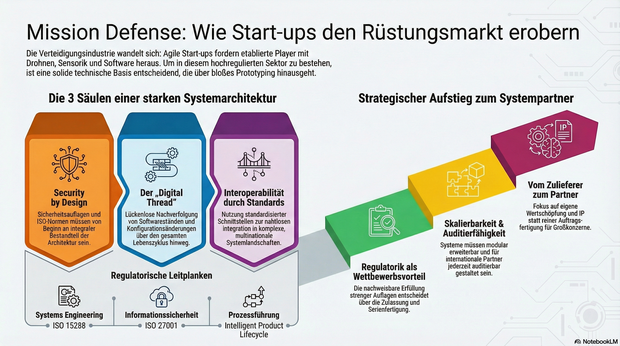

Mission Defense: Wie Start-ups im rüstungstechnischen Markt Fuß fassen

Immer mehr Start-ups drängen mit agilen Innovationen in die hochregulierte Verteidigungs- und Luftfahrtindustrie. Daher gut zu wissen: Wie junge Unternehmen durch die richtige Systemarchitektur die strengen Auflagen meistern und vom Zulieferer zum echten Systempartner aufsteigen.

Die Luft- und Raumfahrt sowie die Verteidigungsindustrie zählen zu den am stärksten regulierten und technologisch anspruchsvollsten Märkten der Welt. Lange galt: Wer hier mitspielen will, braucht jahrzehntelange Erfahrung, Milliardenbudgets und stabile Regierungsbeziehungen. Doch genau dieses Bild verschiebt sich.

Neue Player treten auf den Plan: Start-ups entwickeln Trägersysteme, Drohnenplattformen, Kommunikationslösungen oder Sensorik, und tun das in einer Geschwindigkeit, die vielen etablierten Anbietern Kopfzerbrechen bereitet. Die zentrale Frage lautet deshalb: Wie können junge Unternehmen in einer hochregulierten Branche nicht nur überleben, sondern mitgestalten?

Agilität als Superkraft – aber Prototypen reichen nicht

Ob neue unbemannte Plattformen, Software-Defined Defense Systeme oder taktische Kommunikation – überall gilt: Was heute entwickelt wird, muss morgen schon einsatzbereit sein. Der Bedarf an schneller Innovation ist nicht theoretisch, sondern operativ. Start-ups sind in der Lage, auf diesen Druck zu reagieren, mit kurzen Entscheidungswegen, agilen Teams und digitaler DNA.

Allerdings reichen gute Ideen und schnelles Prototyping nicht aus. Wer Systeme für den operativen Einsatz liefern will, muss Anforderungen erfüllen, die weit über funktionierende Technik hinausgehen: Cybersicherheit, regulatorische Nachvollziehbarkeit, Zertifizierungsfähigkeit und Interoperabilität mit internationalen Partnern.

Das Fundament: Die Systemarchitektur entscheidet

Von Anfang an auf die richtigen technischen Grundlagen zu setzen, ist entscheidend. Das betrifft vor allem drei Bereiche: Skalierbarkeit, Nachvollziehbarkeit und Interoperabilität. Systeme müssen so gebaut sein, dass sie modular erweitert, in komplexe Systemlandschaften integriert und nach internationalen Standards auditiert werden können.

Ein durchgängiger digitaler Entwicklungs- und Betriebsfaden, ein sogenannter Digital Thread oder auch Intelligent Product Lifecycle, ermöglicht es, Produktdaten, Softwarestände und Konfigurationsänderungen über den gesamten Lebenszyklus hinweg zu verfolgen. Für die Zulassung softwaredefinierter, sicherheitskritischer Systeme ist das ebenso essenziell wie für die spätere Wartung, Upgrades oder die Einbindung in multinationale Operationen.

Security by Design: Sicherheit lässt sich nicht nachrüsten

Verteidigungsnahe Produkte unterliegen Exportkontrollen, Sicherheitsauflagen und branchenspezifischen Normen, darunter etwa ISO 15288 für Systems Engineering, ISO 27001 für Informationssicherheit oder die europäischen Anforderungen für Luftfahrt und Raumfahrt. Diese Vorgaben lassen sich nicht einfach „nachrüsten“. Sie müssen von Beginn an ein integraler Bestandteil der Systemarchitektur und Prozessführung sein.

Gerade in sicherheitskritischen Bereichen ist die Fähigkeit, regulatorische Anforderungen nachweislich zu erfüllen, ein entscheidender Wettbewerbsvorteil. Sie entscheidet darüber, ob ein Produkt zugelassen, in Serie gefertigt und in multinationale Programme integriert werden kann.

Interoperabilität als Schlüssel zum Teamplay

Ein weiterer kritischer Faktor ist die Fähigkeit zur Kooperation. In den meisten großen Programmen arbeiten unterschiedliche Unternehmen, oft aus verschiedenen Ländern, mit unterschiedlichen Systemen zusammen. Wer hier bestehen will, muss in der Lage sein, mit standardisierten Schnittstellen, interoperablen Plattformarchitekturen und harmonisierten Datenmodellen zu arbeiten. Interoperabilität ist dafür die technische Grundlage. Ohne sie lassen sich Systeme weder integrieren noch gemeinsam weiterentwickeln.

Vom Zulieferer zum echten Systempartner

Start-ups, die sich diesen Anforderungen stellen, können mehr sein als Zulieferer. Sie haben das Potenzial, Systempartner zu werden: mit eigener Wertschöpfung, eigenem IP und eigenem Einfluss auf die technologische Entwicklung. Der Weg dorthin ist anspruchsvoll, aber offen. Er erfordert keine hundertjährige Firmengeschichte, sondern eine klare Architekturstrategie, ein tiefes Verständnis für regulatorische Anforderungen und den Willen, komplexe Systeme systematisch zu entwickeln.

Der Verteidigungs- und Luftfahrtsektor steht an einem Wendepunkt. Wer heute die richtigen Grundlagen legt, kann morgen zu denjenigen gehören, die nicht nur mitlaufen, sondern die Spielregeln neu definieren.

Der Autor Jens Stephan, Director Aerospace & Defence bei PTC, bringt über 20 Jahre Erfahrung im Bereich komplexer Software-/SaaS-Lösungen und IT-Infrastruktur mit.

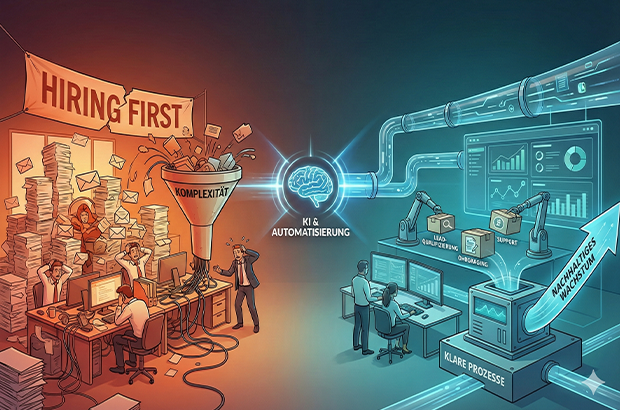

Automatisierung vor Hiring, sonst wird Komplexität skaliert

Wer Wachstum vor allem mit Hiring beantwortet, verzichtet damit oft unbewusst auf einen der wichtigsten Hebel moderner Organisationen: Klarheit durch Prozesse und Automatisierung. Tipps und To-Dos.

Wachstum wird in Start-ups oft sehr eindimensional gedacht: mehr Nachfrage gleich mehr Menschen. Sobald Anfragen steigen, Deals reinkommen oder neue Märkte locken, folgt fast automatisch der nächste Hiring-Plan. Dabei wird häufig die Ursache mit Wirkung verwechselt. Nicht fehlende Kapazität bremst junge Unternehmen, sondern fehlende Struktur. Prozesse entstehen improvisiert, Verantwortung wird situativ verteilt, operative Arbeit frisst Fokus. Und irgendwann fühlt sich Wachstum nicht mehr nach Fortschritt, sondern nach Dauerstress an.

Gerade in der Start-up-Branche wird Wachstum zudem stark über sichtbare Kennzahlen bewertet. In Gesprächen mit Investor*innen lautet eine der ersten Fragen häufig nicht Gewinn oder EBITA, sondern: Wie viele Mitarbeitende seid ihr und wie viel Umsatz macht ihr? Die Anzahl der Mitarbeitenden wird damit fast zu einem Statussymbol. Hiring wird nicht nur zur operativen, sondern auch zur psychologischen Größe und ein Zeichen von Fortschritt. Diese Logik verstärkt den Reflex, früh zu skalieren, auch wenn die strukturellen Voraussetzungen dafür noch fehlen. Wer Wachstum vor allem mit Hiring beantwortet, verzichtet damit oft unbewusst auf einen der wichtigsten Hebel moderner Organisationen: Klarheit durch Prozesse und Automatisierung.

Warum Hiring allein selten skaliert

Mehr Menschen im Team wirken wie eine schnelle Lösung. In der Praxis zeigt sich jedoch häufig ein ähnliches Muster: Neue Kolleg*innen übernehmen Aufgaben, die eigentlich nur deshalb existieren, weil Abläufe unklar oder manuell gewachsen sind. Statt nachhaltiger Entlastung entsteht zusätzliche Koordination.

Typische Symptome sind:

- operative Aufgaben blockieren strategische Arbeit,

- Wissen verteilt sich auf einzelne Köpfe,

- Entscheidungen hängen an Personen statt an klaren Abläufen,

- Abstimmungen nehmen zu, ohne dass die Wertschöpfung im gleichen Maß wächst.

Das Problem ist nicht Hiring an sich, sondern die Reihenfolge. In vielen Fällen wird Hiring eingesetzt, um kurzfristig Druck rauszunehmen, obwohl das eigentliche Nadelöhr fehlende Klarheit ist. Wer einstellt, bevor Abläufe stabil sind, schafft zwar mehr Kapazität, skaliert aber auch Komplexität.

Prozesse als Voraussetzung für wirksames Wachstum

Prozesse werden in Start-ups häufig mit Bürokratie verwechselt. Tatsächlich sind sie das Gegenteil: Sie reduzieren Reibung. Gute Prozesse verlagern Entscheidungen vom Einzelfall ins System. Sie beantworten zwei zentrale Fragen zuverlässig: Was passiert als Nächstes – und wer ist verantwortlich?

Gerade kleine Teams profitieren davon besonders. Prozesse schaffen keine Starrheit, sondern Handlungsspielraum. Sie machen Arbeit vorhersehbar, Übergaben sauber und Entscheidungen reproduzierbar. Erst auf dieser Grundlage kann ein wachsendes Team seine Stärke wirklich entfalten.

Automatisierung im KI-Zeitalter: neue Möglichkeiten, neue Verantwortung

Mit KI hat sich die Eintrittshürde für Automatisierung massiv gesenkt. Viele Aufgaben, die früher manuell oder individuell erledigt wurden, lassen sich heute zuverlässig unterstützen oder teilweise abnehmen, vorausgesetzt, der zugrunde liegende Ablauf ist klar definiert. Entscheidend ist dabei nicht die Tool-Auswahl, sondern die Frage, was automatisiert wird. Automatisierung verstärkt bestehende Strukturen, gute wie schlechte. Wer unklare Abläufe automatisiert, skaliert keine Effizienz, sondern Chaos. Gleichzeitig gibt es zentrale Bereiche, die sich bewusst nicht oder nur sehr begrenzt automatisieren lassen und auch nicht sollten. Recruiting ist einer davon. Der Aufbau eines funktionierenden Teams lebt von persönlicher Einschätzung, Teamdynamik und kulturellem Fit. Ähnliches gilt für Sales: Vertrauensaufbau, Verhandlung und das persönliche Gespräch bleiben essenziell. Automatisierung ist hier unterstützend, aber kein Ersatz. Besonders geeignet sind Tätigkeiten, die häufig auftreten, wenig kreativen Spielraum haben und auf wiederkehrenden Informationen basieren.

Bereiche, die sich heute besonders gut automatisieren lassen

Lead- und Anfragequalifizierung

Unstrukturierte Anfragen lassen sich mithilfe von KI zusammenfassen, bewerten und priorisieren. Statt jede Anfrage manuell zu prüfen, entstehen klare Kriterien, die relevante von irrelevanten Leads trennen und Follow-ups vorbereiten.

Angebots- und Abrechnungsprozesse

Angebote, Verträge und Rechnungen folgen in vielen Startups ähnlichen Mustern. Automatisierte Vorlagen, angebundene Datenquellen und definierte Freigaben sparen Zeit, reduzieren Fehler und schaffen Transparenz.

Onboarding von Kund:innen und Mitarbeitenden

Onboarding ist kein Einzelfall, sondern ein wiederkehrender Prozess. Checklisten, automatische Aufgaben und zentrale Informationspunkte sorgen für Verlässlichkeit. KI kann helfen, Informationen zu strukturieren und kontextbezogen bereitzustellen.

Support und interne Anfragen

Ein Großteil von Fragen wiederholt sich. Wissensbasen in Kombination mit KI-gestützter Suche und Antwortvorschlägen entlasten Teams und machen sichtbar, wo Standards fehlen.

Projektmanagement und Übergaben

Klare Projekt-Templates, automatisierte Status-Updates und definierte Trigger reduzieren Abstimmungsaufwand. KI kann dabei unterstützen, Risiken früh zu erkennen oder nächste Schritte vorzuschlagen.

Was Start-ups daraus lernen können

Automatisierung ersetzt keine Entscheidungen, sie macht sie skalierbar. Voraussetzung dafür ist Klarheit über Abläufe, Verantwortlichkeiten und Prioritäten. Wer versucht, Chaos zu automatisieren, verstärkt es lediglich.

Hilfreiche Leitfragen sind:

- Welche Aufgaben wiederholen sich regelmäßig?

- Wo entstehen manuelle Engpässe?

- Welche Tätigkeiten binden qualifizierte Menschen ohne echten Mehrwert?

Die Antworten darauf liefern meist schnell die größten Hebel.

Der KI-Wendepunkt: Systeme und Personal

Nachhaltiges Wachstum entsteht dort, wo Start-ups Systeme aufbauen und diese bewusst mit ihrem Team verzahnen. Nicht, weil Systeme Menschen ersetzen, sondern weil sie Menschen von struktureller Überforderung entlasten. Automatisierung schafft dabei nicht nur Effizienz, sondern Entscheidungsqualität: Wenn Daten sauber fließen, Übergaben klar sind und Standards greifen, werden Prioritäten weniger Bauchgefühl und stärker reproduzierbar.

Der gezielte Einsatz von KI-Tools verschiebt diesen Wendepunkt zusätzlich. Sie können Routinearbeiten abfangen, Informationen aus unstrukturierten Inputs verdichten und Entscheidungen vorbereiten – etwa durch Lead-Vorqualifizierung, Support-Clustering oder zusammengefasste Status-Updates. KI wirkt dabei nicht als Ersatz für Klarheit, sondern als Verstärker funktionierender Prozesse.

Hiring bleibt auch weiterhin essentiell. Seine Wirkung entfaltet es jedoch erst dann vollständig, wenn Prozesse klar sind und Automatisierung sowie KI gezielt unterstützen. So entsteht Wachstum, das nicht nur schneller, sondern auch gesünder ist.

Der Autor Markus Hetzenegger ist Gründer & CEO von NYBA Media. 2018 gegründet, zählt NYBA heute zu den führenden Marketing-Unternehmen im Live-Entertainment.

DIONYS: Schluss mit Event-Chaos

Events und Offsites erleben ein massives Comeback. Doch hinter den Kulissen vieler Locations herrscht oft noch analoges Chaos. Das Münchner Start-up DIONYS will genau das ändern: Schluss mit dem E-Mail-Pingpong, hin zu echten Buchungen.

Die steigende Nachfrage nach Firmen-Events und privaten Feiern stellt die Hospitality-Branche vor administrative Herausforderungen. Während Hotelzimmer und Tischreservierungen weitgehend digitalisiert sind, erfolgt die Bearbeitung von Gruppenanfragen und Event-Konfigurationen in vielen Betrieben noch manuell. Das 2025 gegründete Software-Start-up DIONYS tritt an, um diesen Prozess durch Standardisierung zu beschleunigen.

Konfigurator statt E-Mail-Pingpong

Das Kernprodukt des Unternehmens ist eine Softwarelösung, die den Angebotsprozess für Veranstaltungen digitalisiert. Anstatt individuelle Angebote manuell zu tippen, sollen Kunden ihre Events – von Menüs bis zu Getränkepaketen – über eine Online-Oberfläche selbst konfigurieren können.

CEO Folke Mehrtens beschreibt den aktuellen Zustand der Branche als paradox: „Es ist absurd: Gerade dort, wo Events den meisten Umsatz bringen, fehlt oft jede Struktur. Solange Events wie Sonderfälle behandelt werden, bleiben sie ein operativer Schmerz.“

Die Software von DIONYS zielt darauf ab, diesen „Schmerz“ zu lindern, indem sie Events von der manuellen Ausnahme zum standardisierten Produkt wandelt – buchbar und transparent wie im E-Commerce.

Technik trifft auf operative Erfahrung

Technisch steht das Unternehmen vor der Hürde, die individuellen Parameter von Gastronomiebetrieben – etwa spezifische Stornoregeln oder variable Menüfolgen – in einen Algorithmus zu überführen. CTO Gregor Matte betont, dass die Herausforderung weniger in der reinen Buchung, sondern in der Abbildung der operativen Vielfalt liege.

Um die Praxistauglichkeit sicherzustellen, setzt das Gründungsteam auf Mitstreiter mit Branchenhintergrund. Neben Mehrtens (Strategie) und Matte (Technik) sind unter anderem Ekkehard Bay (ehemals Manager im Mandarin Oriental) sowie Daniel Simon (ehemals OpenTable) an Bord.

Wettbewerb und der Faktor „Mensch“

DIONYS positioniert sich in einem dichten Marktumfeld zwischen etablierten Back-Office-Lösungen wie Bankettprofi und modernen Reservierungssystemen wie aleno. Die Münchner suchen ihre Nische bei individuellen Event-Locations und Restaurants, die sich von reinen Tagungshotels abgrenzen.

Die in der Branche verbreitete Sorge, dass durch die Digitalisierung die persönliche Note leide, versucht Head of Hospitality Ekkehard Bay zu entkräften: „Wenn Standardfragen digital geklärt sind, bleibt im echten Gespräch mehr Zeit für das, was wirklich zählt: besondere Wünsche und echte Aufmerksamkeit.“

Erste Marktdaten und Ausblick

Seit dem Start im Herbst 2025 wurden nach Angaben des Unternehmens Anfragen mit einem Volumen von rund 400.000 Euro über das System abgewickelt. Zu den ersten Nutzern zählen bekannte Münchner Betriebe wie Kustermann und die Bar Valentin. Das Erlösmodell basiert auf einer Kombination aus monatlicher Softwaregebühr und umsatzabhängigen Komponenten.

Für die nächste Wachstumsphase strebt DIONYS die Akquise von 100 „Pionier-Betrieben“ in der DACH-Region an. Ob sich der Ansatz als neuer Industriestandard durchsetzen kann, wird davon abhängen, ob die Software die komplexen Anforderungen einer breiten Masse an unterschiedlichen Betrieben tatsächlich ohne manuelles Nachsteuern abbilden kann. Daniel Simon gibt sich zuversichtlich: „In drei Jahren wird Event-Management nicht mehr improvisiert, sondern datenbasiert gesteuert.“

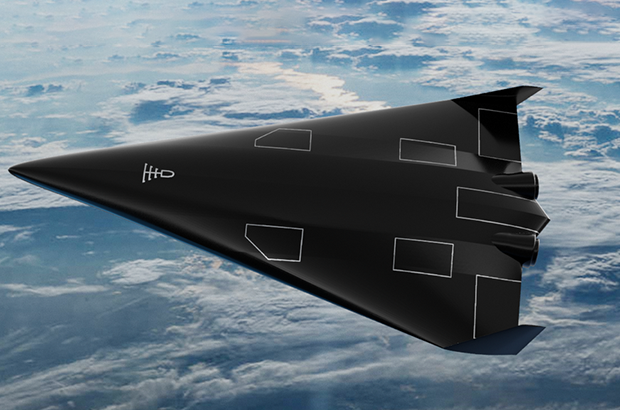

Highspeed-Pivot: Wie POLARIS die Bundeswehr für sich gewann

Ein Bremer NewSpace-Start-up baut für die Bundeswehr das Raumflugzeug der Zukunft. Mit seinem revolutionären Antrieb sticht POLARIS dabei sogar die US-Konkurrenz aus und fungiert zugleich als Eisbrecher für die deutsche DeepTech-Szene.

Wenn Alexander Kopp über die Ostsee blickt, sieht er nicht nur Wasser, sondern die Zukunft der europäischen Souveränität. Während in Berlin oft über die Trägheit der Beschaffungswesen geklagt wird, lässt der Gründer von POLARIS Raumflugzeuge Fakten sprechen – oder besser gesagt: Triebwerke heulen.

Das DLR-Spin-off schafft gerade, woran Konzerne seit Jahrzehnten scheitern: Ein Raumflugzeug zu bauen, das wie ein normaler Airliner startet, aber die Leistung einer Rakete besitzt. Und noch etwas ist ungewöhnlich in der deutschen Start-up-Landschaft: Der erste große Kunde, der die Bremer „Tüftler“ finanziert, ist kein Risikokapitalgeber aus dem Silicon Valley, sondern das Beschaffungsamt der Bundeswehr.

Der Traum vom Aerospike

Was das Team um den ehemaligen DLR-Ingenieur Kopp antreibt, ist der Abschied von der teuren Einweg-Mentalität der Raumfahrt. Seine Strategie ist eine radikale Flucht nach vorn: „Wenn wir im Wettbewerb bestehen wollen, uns vielleicht sogar an die Spitze setzen wollen, müssen wir die Raketen überspringen“, erklärte Kopp gegenüber dem Magazin 1E9. „Wir müssen direkt neue, bessere Konzepte umsetzen. Keine Raketen, sondern Raumflugzeuge.“

Der technologische Schlüssel, um diese Vision Realität werden zu lassen, ist das sogenannte Linear Aerospike-Triebwerk. Es gilt als der „Heilige Gral“ der Raketentechnik, an dem sich schon die NASA in den 90er Jahren die Zähne ausbiss. Das Problem herkömmlicher Raketendüsen ist ihre Glockenform – sie sind physikalisch bedingt entweder nur am Boden oder im All effizient, nie beides gleichzeitig.

Das Aerospike-Triebwerk hingegen ist ein technologisches Chamäleon: Durch seine offene, stachelförmige Bauweise passt sich der Abgasstrahl automatisch dem Luftdruck an. Es arbeitet auf dem Rollfeld genauso effizient wie im Vakuum. Dass das nicht nur graue Theorie ist, bewies Polaris im Oktober 2024: Mit dem Demonstrator „MIRA II“ gelang dem Start-up über der Ostsee die weltweit erste Zündung eines solchen Triebwerks im Flug.

Bootstrapping in Feldgrau

Diese Mischung aus „Rapid Prototyping“ – also dem schnellen Bauen, Testen und Verbessern – und technologischer Exzellenz kam genau zur richtigen Zeit für die Strategen der Bundeswehr. Berührungsängste mit dem Uniformträger hat der Gründer dabei nicht, im Gegenteil. „Wenn man sich die Historie der Raumfahrt anschaut, kamen die Durchbrüche meist direkt oder indirekt durch das Militär“, ordnete Kopp die Zusammenarbeit im Business Insider pragmatisch ein.

Denn beim Militär treibt man das Thema „Responsive Space“ voran. Das Szenario ist so simpel wie bedrohlich: Im Konfliktfall werden eigene Aufklärungssatelliten zerstört oder geblendet. Mit dem System von POLARIS, dessen finales Modell „Aurora“ ab 2026 produziert werden soll, könnte Deutschland binnen 24 Stunden Ersatz-Satelliten in den Orbit schießen. Und zwar von jedem normalen Flughafen aus, ohne auf verwundbare Startrampen angewiesen zu sein. Für POLARIS wurde das Militär so vom reinen Geldgeber zum strategischen Anker-Kunden, der dem Start-up den nötigen „Runway“ verschafft – finanziell wie physisch.

Ein Eisbrecher für die deutsche DeepTech-Szene

POLARIS operiert dabei längst nicht mehr im luftleeren Raum. Der Erfolg der Bremer sendet ein Signal in den Markt, das weit über das eigene Unternehmen hinausstrahlt: Der Staat ist bereit, in junge High-Tech-Firmen zu investieren, wenn die Technologie „Dual-Use“ ist, also zivil und militärisch genutzt werden kann.

Davon profitieren Start-ups wie das Münchner Unternehmen OroraTech, deren Waldbrand-Satelliten im Ernstfall schnell ersetzt werden müssten – eine perfekte Fracht für Polaris. Auch im Bereich der Datenverarbeitung entstehen Synergien: Wenn ein Hyperschall-Flieger Terabytes an Aufklärungsdaten sammelt, braucht es KI-Lösungen von Firmen wie dem Defense-Einhorn Helsing, um diese Informationen in Echtzeit auszuwerten. POLARIS wirkt hier wie ein Eisbrecher, der validiert, dass „Made in Germany“ auch im neuen „Space Race“ eine Währung ist.

Denn die Konkurrenz schläft nicht. In den USA pumpen das Pentagon und die Air Force Millionen in Wettbewerber wie Hermeus oder Stratolaunch, und China arbeitet mit Hochdruck am Projekt „Tengyun“. Doch während im Silicon Valley oft noch an Simulationen gefeilt wird, haben die Bremer mit ihrem fliegenden Aerospike-Triebwerk einen Vorsprung, der sich mit Geld allein schwer aufholen lässt. Aus der visionären Idee in einem Bremer Büro ist ein Projekt von nationaler Tragweite geworden. Wenn Alexander Kopps Plan aufgeht, schauen die Amerikaner beim nächsten Wettlauf ins All nicht nach oben, sondern in den Rückspiegel.

Globaler Wettbewerb: Polaris vs. US-Konkurrenz

Merkmal | Polaris Raumflugzeuge (Deutschland) | Hermeus (USA) | Stratolaunch (USA) |

Haupt-Fahrzeug | Aurora (in Entwicklung) | Quarterhorse (Demo) / Darkhorse | Talon-A |

Start-Methode | Horizontal (Startbahn) | Horizontal (Startbahn) | Air-Launch (Abwurf vom Trägerflugzeug „Roc“) |

Antrieb | Linear Aerospike (Rakete) + Turbinen | TBCC (Turbine + Ramjet) | Flüssig-Raketentriebwerk (Konventionell) |

Haupt-Mission | Multimission: Satellitenstart (Orbit) + Hyperschall-Test/Aufklärung | Transport: Passagier/Fracht (Point-to-Point) + Militär | Testbed: Zielsimulation & Testplattform für US-Militär |

Wiederverwendbar? | Ja (System landet wie Flugzeug) | Ja | Ja (landet gleitend auf Landebahn) |

Aktueller Status | Fliegend: Skalierte Demonstratoren (MIRA) erfolgreich getestet. | Boden-Tests: Triebwerkstests erfolgreich, Rolltests ("Taxiing"). | Operativ: Talon-A hat bereits motorisierte Hyperschallflüge absolviert. |

Finanzierung | Bundeswehr (BAAINBw) & Private Investoren | US Air Force, Pentagon (DIU) & Venture Capital | Private Equity (Cerberus Capital Management) |

Die Wächter des Firmengedächtnisses

Wie das 2025 von Christian Kirsch und Stefan Kirsch gegründete Start-up amaiko den Strukturwandel im Mittelstand adressiert.

Der demografische Wandel und eine erhöhte Personalfluktuation stellen mittelständische Unternehmen zunehmend vor die Herausforderung, internes Know-how zu bewahren. Viele Unternehmen stehen vor der Schwierigkeit, dass Firmenwissen fragmentiert vorliegt. Informationen sind häufig in unterschiedlichen Systemen oder ausschließlich in den Köpfen der Mitarbeitenden gespeichert. Verlassen langjährige Fachkräfte den Betrieb in den Ruhestand oder wechseln jüngere Arbeitnehmerinnen und Arbeitnehmer kurzfristig die Stelle, gehen diese Informationen oft verloren. Zudem bindet die Suche nach relevanten Dokumenten in verwaisten Ordnerstrukturen Arbeitszeit, die in operativen Prozessen fehlt.

Das 2025 gegründete Start-up amaiko aus Niederbayern setzt hierbei auf einen technischen Ansatz, der auf die Einführung neuer Plattformen verzichtet und stattdessen eine KI-Lösung direkt in die bestehende Infrastruktur von Microsoft Teams integriert. Vor diesem Hintergrund entwickelten die Brüder Christian und Stefan Kirsch mit amaiko eine Softwarelösung, die spezifisch auf die Ressourcenstruktur mittelständischer Betriebe ausgelegt ist.

Integration statt neuer Insellösungen – und die Abgrenzung zu Copilot

Ein wesentliches Merkmal des Ansatzes ist die Entscheidung gegen eine separate Software-Plattform. Christian Kirsch, Geschäftsführer von PASSION4IT und amaiko, positioniert die Lösung als „Teams-native“. Das bedeutet, dass der KI-Assistent technisch in Microsoft Teams eingebettet wird – jene Umgebung, die in vielen Büros bereits als primäres Kommunikationswerkzeug dient. Ziel ist es, die Hürden bei der Implementierung zu senken, da Nutzer ihre gewohnte Arbeitsumgebung nicht verlassen müssen.

Angesichts der Tatsache, dass Microsoft mit dem „Microsoft 365 Copilot“ derzeit eine eigene, tief integrierte KI-Lösung ausrollt, stellt sich die Frage nach der Positionierung. Christian Kirsch sieht hier jedoch keine direkte Konkurrenzsituation, sondern eine klare Differenzierung: Copilot sei eine sehr breite, Microsoft-zentrische KI-Funktion. Amaiko hingegen verstehe sich als spezialisierter, mittelstandsorientierter Wissensassistent, der Beziehungen, Rollen, Prozesse und Unternehmenslogik tiefgreifend abbildet.

Ein entscheidender Vorteil liegt laut Kirsch zudem in der Offenheit des Systems: „Während Copilot naturgemäß an Microsoft‑Systeme gebunden ist, lässt sich amaiko herstellerunabhängig in eine viel breitere Softwarelandschaft integrieren – vom ERP über CRM bis zu Branchenlösungen. Unser Ziel ist nicht, Copilot zu kopieren, sondern reale Mittelstandsprozesse nutzbar zu machen“, so der Co-Founder.

Funktionsweise, Sicherheit und Haftung

Funktional unterscheidet sich das System von herkömmlichen Suchmasken durch eine agentenähnliche Logik. Die Software bündelt Wissen aus internen Quellen wie Richtlinien oder Projektdokumentationen und stellt diese kontextbezogen zur Verfügung. Ein Fokus liegt dabei auf der Datensouveränität. Hierbei betont Christian Kirsch, dass Kundendaten nicht in öffentlichen Modellen verarbeitet werden: „Die Modelle laufen in der europäischen Azure AI Foundry, unsere eigenen Dienste auf deutschen Servern. Die Daten des Kunden bleiben on rest vollständig im jeweiligen Microsoft‑365‑Tenant. Es findet kein Training der Foundation Models mit Kundendaten statt – weder bei Microsoft noch bei uns. Grundlage dafür sind die Azure OpenAI Non‑Training Guarantees, die Microsoft in den Product Terms sowie in SOC‑2/SOC‑3‑ und ISO‑27001‑Reports dokumentiert.“

Auch rechtlich zieht das Start-up eine klare Grenze, sollte die KI einmal fehlerhafte Informationen, sogenannte Halluzinationen, liefern. „Amaiko generiert Vorschläge, keine rechts‑ oder sicherheitsverbindlichen Anweisungen. Das stellen wir in unseren AGB klar: Die Entscheidungshoheit bleibt beim Unternehmen. Wir haften für den sicheren Betrieb der Plattform, nicht für kundenseitig freigegebene Inhalte oder daraus abgeleitete Maßnahmen. Es geht um eine saubere Abgrenzung – technische Verantwortung bei uns, inhaltliche Verantwortung beim Unternehmen“, so Christian Kirsch.

Geschäftsmodell und Markteintritt

Seit der Vorstellung der Version amaiko.ai im Juli 2025 wird das System nach Angaben des Unternehmens mittlerweile von über 200 Anwendern genutzt. Durch die Integration in die bestehende Microsoft-365-Landschaft entfällt für mittelständische Kunden eine aufwendige Systemmigration, was die technische Eintrittsbarriere gering hält.

Passend zu diesem Ansatz ist amaiko als reines SaaS-Produkt konzipiert, das Unternehmen ohne Einstiegshürde direkt online buchen können. Laut Kirsch sind keine Vorprojekte, individuellen Integrationspfade oder teuren Beratungspflichten notwendig: „Die Nutzung ist selbsterklärend und leichtgewichtig. Wer zusätzlich Unterstützung möchte – etwa zur Wissensstrukturierung oder Governance – kann sie bekommen. Aber die technische Einführung selbst ist bewusst so gestaltet, dass Mittelständler ohne Implementierungsaufwand starten können.“

Unterm Strich liefert amaiko damit eine pragmatische Antwort auf den drohenden Wissensverlust durch den demografischen Wandel: Statt auf komplexe IT-Großprojekte zu setzen, holt das bayerische Start-up die Mitarbeitenden dort ab, wo sie ohnehin kommunizieren. Ob sich die „Teams-native“-Strategie langfristig gegen die Feature-Macht von Microsoft behauptet, bleibt abzuwarten – doch mit dem Fokus auf Datensouveränität und mittelständische Prozesslogik hat amaiko gewichtige Argumente auf seiner Seite, um sich als spezialisierter Wächter des Firmengedächtnisses zu etablieren.

Diese 10 Start-ups bauen an der Zukunft der AgriFood-Branche

Die deutsche Start-up-Landschaft verzeichnete 2025 ein Rekordhoch bei Neugründungen. Doch gerade im AgriFood-Sektor ist der Weg vom Prototyp zum Marktführer steinig. Kapitalintensive Hardware und strenge Regulatorik bremsen viele aus. Der Growth Alliance Accelerator zeigt, wie Gründer*innen diese Hürden überspringen – und präsentiert zehn Akteure, die auf der Erfolgsspur sind.

Es ist ein Paradoxon: Die Nachfrage nach nachhaltigen Lebensmitteln und effizienter Landwirtschaft ist so hoch wie nie, doch für Gründer*innen und junge Unternehmen in der AgriFood-Branche bleibt der Markteintritt ein Hürdenlauf. Während Software-Start-ups oft mit geringem Kapital skalieren, kämpfen Food- und AgTech-Pioniere mit der „Hardware-Falle“. Sie benötigen teure Produktionsanlagen, Labore und müssen langwierige Zulassungsverfahren (z.B. Novel-Food-Verordnung) durchlaufen.

Dennoch ist die Branche im Aufwind: Laut dem Deutschen Startup Monitor und aktuellen Zahlen des Startup-Verbands stiegen die Gründungszahlen 2025 um beachtliche 29 Prozent. Das Kapital ist da, doch es fließt selektiv. Investor*innen suchen heute keine reinen Ideen mehr, sondern validierte Geschäftsmodelle mit technologischem Tiefgang (DeepTech). Genau hier setzte das Finale des Growth Alliance Accelerator 2025 am 28. Januar 2026 in Frankfurt/Main an.

Brückenschlag zwischen Acker und Finanzwelt

Initiiert vom TechQuartier und der Landwirtschaftlichen Rentenbank, hat sich der Accelerator als Schmiede für die „Scale-up“-Phase etabliert. Vier Monate lang wurden zehn Start-ups, die bereits eine Nutzer*innenbasis vorweisen konnten, fit für die nächste Finanzierungsrunde gemacht.

Das Programm adressierte genau die Pain Points der Branche: Verhandlungstaktik, Rechtsfragen und vor allem den Zugang zu Kapital. Ein Highlight war das Investor Dinner im November 2025, bei dem die Gründer*innen direkten Zugang zu Risikokapitalgeber*innen erhielten – in der aktuellen Marktphase ein entscheidender Wettbewerbsvorteil.

Die „Class of 2025“: Wer die Transformation treibt

Die zehn Absolvent*innen decken die gesamte Wertschöpfungskette ab – vom Boden über das Labor bis zum Supermarktregal. Hier ein Blick auf die Köpfe hinter den Innovationen:

1. High-Tech auf dem Acker: Robotik und Daten

Die Digitalisierung der Landwirtschaft (Smart Farming) ist der stärkste Hebel für mehr Effizienz.

Paltech GmbH

Die Brüder Felix und Florian Schiegg gründeten 2022 Paltech zusammen mit Jorge Decombe im Allgäu. Ihr autonomer Roboter für chemiefreie Unkrautbekämpfung im Grünland ist eine Antwort auf strengere Pestizid-Gesetze und Personalmangel.

Bacchus Software GmbH

Das 2023 gegründete Start-up bacchus Weinbau-Software um das Trio Maximilian Dick, Julian Herrlich und Philipp Bletzer digitalisiert den Weinbau. Ihre Software ersetzt das händische Fahrtenbuch und koordiniert die komplette Weinbergsarbeit.

Agrario Energy

Die Energiewende macht Landwirt*innen zu Energiewirt*innen. Seit 2023 bieten die Gründer Alexander von Breitenbach und Chris Weber mit Agrario Energy eine unabhängige Vergleichsplattform, die Flächeneigentümer mit Betreiber*innen von Erneuerbare-Energien-Anlagen zusammenbringt.

2. Deep Tech & Sicherheit: Das Labor als Wächter

Lebensmittelsicherheit wird durch globale Lieferketten immer komplexer. Hier setzen wissenschaftsbasierte Ausgründungen an.

NanoStruct GmbH

NanoStruct wurde 2021 als Spin-off der Universität Würzburg gegründet. Das Team nutzt Nanotechnologie, um gefährliche Bakterien in Lebensmitteln in Minuten statt Tagen aufzuspüren.

SAFIA Technologies

Gegründet 2020 von Timm Schwaar (aus der Bundesanstalt für Materialforschung), entwickelt das Berliner Start-up SAFIA Technologies Schnelltests für Mykotoxine (Schimmelpilzgifte). Ihre Technologie ermöglicht Laborqualität im Schnelltest-Format.

Landman.Bio

Das noch junge Unternehmen (Gründung 2023) Landman.Bio nutzt Bakteriophagen (Viren, die Bakterien fressen) als natürliche Waffe gegen Pflanzenkrankheiten – eine dringend benötigte Alternative zu Antibiotika und klassischen Pestiziden in der Nutzpflanzenzucht.

3. Sustainability & Climate: Kohlenstoff als Währung

CO2-Tracking ist kein Marketing-Gimmick mehr, sondern ökonomische Notwendigkeit.

CinSOIL

Das 2024 in Berlin gegründete CinSOIL-Team um Dr. Giorgi Shuradze, Dr. Antonella Succurro und Dr. Tavseef Shah kommt aus der Wissenschaft. Ihr KI-Tool nutzt Satellitendaten, um Bodenkohlenstoff zu erfassen. Das ermöglicht Agrarunternehmen, Dekarbonisierung nicht nur zu behaupten, sondern zu beweisen.

Niatsu

Gegründet 2023 von Marius Semm und Jakob Tresch in Zürich, adressiert Niatsu die Lebensmittelindustrie. Ihre Software berechnet den Product Carbon Footprint (PCF) automatisiert und kostengünstig, was gerade für den Mittelstand entscheidend ist.

4. Future Food

Was wir morgen essen (und trinken).

VANOZZA

Eines der etabliertesten Start-ups der Runde. Gegründet 2019 von Nico Hansen in Hamburg, hat sich Vanozza mit fermentierten Käsealternativen auf Cashew-Basis einen Namen gemacht und arbeitet nun an der „zweiten Generation“ ihrer Produkte.

food42morrow/JUMA

Die Frankfurter Gründer Raoul und Max Kammann sowie Carlos Lopez Granado gründeten die GmbH bereits 2020 und brachten 2022 ihre Marke JUMA (Tee-Eistees auf Guayusa-Basis) auf den Markt. Sie bedienen den Trend zu „Functional Food“.

Fazit

Die AgriFood-Start-ups des Abschlussjahrgangs des Growth Alliance Accelerators 2025 haben die Phase der reinen Ideen-Findung bereits eindrucksvoll gemeistert. Jetzt geht es um Skalierung, industrielle Anwendung und messbaren Impact. Programme wie die Growth Alliance sind dabei der Katalysator, der wissenschaftliche Exzellenz mit dem nötigen Geschäftssinn verbindet.

to teach: Vom KI-Hype zur Schulinfrastruktur

Wie das 2022 gegründete EdTech to teach die Lücke zwischen Chatbot und Klassenzimmer schließt.

Vor drei Jahren begann mit dem öffentlichen Zugang zu generativer künstlicher Intelligenz ein weltweiter Hype, der auch vor den Schultoren nicht haltmachte. Doch im Bildungsmarkt entscheidet sich derzeit, ob die Technologie tatsächlich Produktivität schafft oder in einer digitalen Sackgasse endet. Das Hamburger EdTech to teach liefert hierzu eine Blaupause: Was 2022 als Experiment begann, hat sich innerhalb von drei Jahren zu einer Arbeitsplattform für hunderttausende Lehrkräfte entwickelt.

Das Problem: US-Tools verstehen deutsche Schulen nicht

Als generative KI erstmals verfügbar wurde, wirkte ihr Einsatz im Bildungsbereich naheliegend. Doch der Blick auf die internationale Konkurrenz zeigt das Dilemma: Während US-Platzhirsche wie MagicSchool AI oder Diffit den Markt mit hunderten Mikro-Tools fluten und technisch beeindrucken, fehlt ihnen der kulturelle Fit. „Einfach nur Texte aus ChatGPT zu kopieren, löst kein einziges Problem von Lehrkräften“, erklärt Felix Weiß, Co-Founder und CEO von to teach.

Die Diskrepanz zwischen dem Versprechen der KI und dem tatsächlichen Schulalltag war groß. US-Lösungen scheitern oft an spezifischen deutschen Lehrplänen oder liefern reine Multiple-Choice-Formate, die hierzulande kaum Anwendung finden. Lehrkräfte benötigten keine unstrukturierten Textwüsten, sondern didaktisch saubere, lehrplankonforme und sofort einsetzbare Materialien. Genau hier setzte das 2022 von Felix Weiß und Marius Lindenmeier gegründete Unternehmen an.

Der Pivot: Datenschutz als Burggraben

Der entscheidende Wendepunkt kam 2023. Das Start-up vollzog einen Strategiewechsel (Pivot) weg von einer SaaS-Lösung für Verlage hin zu einer direkten Plattform für Lehrkräfte. Anstatt Nutzer*innen mit freien Eingabefeldern (Prompts) allein zu lassen, entwickelte das Team feste Arbeitsblattvorlagen. Dies wurde zum entscheidenden Wettbewerbsvorteil gegenüber internationalen Anbietern: Während diese oft an der strikten DSGVO scheitern, bietet to teach durch Serverstandorte in der EU und Rechtssicherheit eine Lösung, die Schulträger akzeptieren.

Dabei mussten technische Kinderkrankheiten überwunden werden: Frühe KI-Modelle „halluzinierten“ Fakten. To teach reagierte mit der systematischen Integration von Quellen und profitierte zugleich von der rasanten Evolution der Sprachmodelle.

Skalierung im Ökosystem gegen nationale Konkurrenz

Der Markt nahm die Lösung schnell an: Im Januar 2023 meldete sich der erste Nutzer an, bis Ende des Jahres waren es laut Unternehmen bereits knapp 16.000 Lehrkräfte. Das Jahr 2024 markierte dann den Übergang vom Start-up zur Plattform: Durch die Übernahme von fobizz (101skills GmbH) wurde to teach Teil eines größeren Bildungsökosystems. Die Gründer blieben als Geschäftsführer an Bord.

Dieser Schritt war strategisch überlebenswichtig in einem sich konsolidierenden Markt. Einerseits gegenüber agilen Herausforderern, da Konkurrenten wie schulKI, Teachino, KIULY oder Kuraplan zum Teil aggressiv um Landeslizenzen kämpfen bzw. auf dem Markt für KI-gestützte Unterrichtsplanung und Materialerstellung durchgestartet sind.

Andererseits war der Schritte in Hinblick auf etablierte Verlage notwendig. Denn Häuser wie Cornelsen ziehen inzwischen mit eigenen KI-Assistenten nach, sperren ihre Inhalte jedoch oft in geschlossene Systeme, d.h. binden sie oft an die eigenen Verlagswerke.

Durch die erfolgreiche Integration in fobizz ist to teach kein isoliertes Insel-Tool mehr, sondern profitiert von bestehenden Landesrahmenverträgen und einem riesigen Vertriebsnetz. Die Nutzer*innenzahlen explodierten förmlich auf über 140.000 Lehrkräfte bis Ende 2024, so die Angaben von to teach.

Status Quo 2025: KI als neue Infrastruktur

Heute, im dritten Jahr nach der Gründung, hat sich der Fokus erneut verschoben. To teach versteht sich inzwischen als Arbeitsinfrastruktur. Die Zahlen unterstreichen diesen Anspruch: Nach Angaben von to teach nutzen über 300.000 Lehrkräfte die Plattform, und mehr als 4.000 Schulen sind angebunden. Das bedeutet: Millionen von Inhalten wurden so bereits KI-gestützt vorbereitet.

Das Unternehmen treibt nun den systematischen Schulvertrieb voran. Damit beweisen EdTechs wie to teach, dass sich Qualität und Personalisierung im sonst oft als innovationsresistent geltenden Bildungsmarkt skalieren lassen.

Für CEO Felix Weiß ist die Diskussion über das „Ob“ längst beendet: „Die Frage ist nicht mehr, ob KI im Klassenzimmer ankommt, sondern, wie und auf welche Weise sie dort wirklich hilft.“

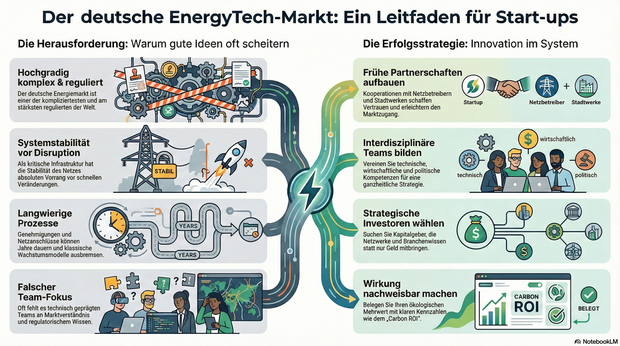

Report: Inside Germany’s EnergyTech Market

Aktuelle Ein- und Ausblicke für Gründer*innen und Start-ups im EnergyTech-Markt.

EnergyTech gehört in Deutschland zu den spannendsten, aber auch herausforderndsten Märkten für Gründer*innen. Die Kombination aus technologischer Innovation, wirtschaftlichem Potenzial und der Dringlichkeit, das Energiesystem klimaneutral zu gestalten, schafft enorme Chancen. Gleichzeitig ist die Eintrittsbarriere hoch, denn der deutsche Energiemarkt ist einer der komplexesten und am stärksten regulierten weltweit.

Laut der Internationalen Energieagentur werden im Jahr 2025 weltweit rund 2,1 Billionen Euro in saubere Energien investiert. Damit übertreffen die Investitionen in erneuerbare Energien erstmals die in fossile Brennstoffe deutlich. Deutschland spielt dabei eine zentrale Rolle, denn kein anderes Land in Europa verfügt über eine vergleichbare Durchdringung mit erneuerbaren Energien. Diese Vorreiterrolle macht den Markt attraktiv, aber auch kompliziert.

Gründer*innen, die in diesem Umfeld aktiv werden, müssen verstehen, dass Erfolg hier weniger von reiner Technologie abhängt, sondern von der Fähigkeit, sich in einem vielschichtigen System aus Regularien, Netzstrukturen und politischen Rahmenbedingungen zu bewegen. Es reicht nicht, eine gute Idee zu haben. Entscheidend ist, wie diese Idee in ein System passt, das auf Stabilität, Versorgungssicherheit und langfristige Planung ausgelegt ist.

Deutschlands Energiemarkt zwischen Stabilität und Veränderung

Der deutsche Energiemarkt gilt als hoch reguliert, gleichzeitig aber auch als offen für neue Akteur*innen. Wer hier tätig werden will, findet klar definierte Wege, um als Energieversorger*in zugelassen zu werden. Doch der Weg dorthin ist gesäumt von Genehmigungen, Netzanschlussverfahren und Förderbedingungen.

Die Stabilität des Systems steht über allem. Jede Veränderung im Netz kann weitreichende Folgen haben, weshalb die Regulierung streng überwacht wird. Netzbetreiber*innen müssen ständig das Gleichgewicht zwischen Erzeugung und Verbrauch sichern, um Versorgungsstörungen zu vermeiden. Das führt dazu, dass Innovationen nur schrittweise eingeführt werden können.

Hinzu kommt die dezentrale Struktur des Energiesystems. Deutschland hat den Umbau seiner Energieversorgung regional organisiert, was zu einer Vielzahl von kleinen Akteur*innen führt. Ob Solaranlagen auf Privathäusern, Windparks in ländlichen Regionen oder Batteriespeicher in Städten, alle müssen an das öffentliche Netz angeschlossen werden. Dieses Netz ist die Lebensader des Systems, aber gleichzeitig ein Flaschenhals. Jede neue Installation benötigt einen Netzanschluss, und die Wartezeit kann sich über mehrere Jahre erstrecken.

Diese Verzögerungen sind eine der größten Herausforderungen für Start-ups. Klassische Wachstumsmodelle, die auf schnelle Skalierung ausgelegt sind, stoßen hier an ihre Grenzen. Gründer*innen müssen lernen, mit langen Planungszeiträumen zu arbeiten und ihre Finanzierungsstrategie darauf abzustimmen. Softwarelösungen können helfen, Prozesse zu vereinheitlichen und Transparenz zu schaffen. Doch auch hier gilt: Der deutsche Markt lässt sich nicht einfach durch Technologie beschleunigen. Erfolg entsteht durch Anpassungsfähigkeit, Vertrauen und Systemverständnis.

Innovation im System statt Disruption von außen

Viele Start-ups treten mit dem Ziel an, Märkte zu verändern oder bestehende Strukturen zu durchbrechen. In der Energiebranche stößt dieser Ansatz jedoch schnell an seine Grenzen. Das Energiesystem ist keine klassische Konsumlandschaft, sondern Teil der kritischen Infrastruktur. Es versorgt Millionen Menschen und Unternehmen mit Strom, Wärme und Mobilität. Jede Veränderung muss sorgfältig integriert werden, um Stabilität zu gewährleisten.

Statt auf radikale Umbrüche zu setzen, braucht es eine Haltung der systemischen Innovation. Erfolgreiche EnergyTech-Unternehmen arbeiten mit dem System, nicht gegen es. Sie schaffen Lösungen, die bestehende Prozesse verbessern und den Übergang zur Klimaneutralität erleichtern. Unternehmen wie Gridx, EV.Energy, Enspired, Reev oder Thermondo zeigen, wie das funktionieren kann. Sie haben ihre Geschäftsmodelle so aufgebaut, dass sie technologische Exzellenz mit regulatorischer Konformität und gesellschaftlicher Akzeptanz verbinden.Für Gründer*innen bedeutet das, sich früh mit Netzbetreiber*innen, Behörden und Installationsbetrieben zu vernetzen. Der Aufbau von Vertrauen ist im Energiesektor ein strategischer Vorteil. Wer die Abläufe in Kommunen, Stadtwerken und öffentlichen Einrichtungen versteht, kann die langen Vertriebszyklen besser steuern und Pilotprojekte realistisch planen.

Warum gute Ideen im Energiemarkt oft scheitern

Die Gründe für das Scheitern von EnergyTech-Start-ups liegen selten in der Technologie. Viel öfter sind es strukturelle oder strategische Fehler. Der Verkauf an Energieversorger*innen oder kommunale Betriebe dauert oft mehrere Jahre. Wer in dieser Zeit nicht über ausreichend Kapital und Geduld verfügt, läuft Gefahr, aufzugeben, bevor der Markteintritt gelingt.

Ein weiterer kritischer Punkt ist die Zusammensetzung des Teams. In vielen Fällen sind Teams stark technisch geprägt, während Marktverständnis, politische Kompetenz und regulatorisches Wissen fehlen.

Auch die Wahl der Investor*innen spielt eine entscheidende Rolle. Kapitalgeber*innen, die nur finanzielle Rendite erwarten, sind im Energiemarkt selten die richtige Wahl. Wichtiger sind Investor*innen, die strategischen Netzwerke öffnen, Kontakte zu Stadtwerken oder Netzbetreiber*innen vermitteln oder bei der Skalierung unterstützen. Eine gut strukturierte Cap Table mit klaren Verantwortlichkeiten schafft dabei Transparenz und Vertrauen.

Darüber hinaus müssen Gründer*innen ihre Wirkung belegen können. Im Energiemarkt zählt nicht nur der technologische Fortschritt, sondern auch der nachweisbare Beitrag zur Dekarbonisierung. Wer den Carbon Return on Investment klar beziffern kann, wer Pilotprojekte erfolgreich umsetzt und belastbare Daten liefert, überzeugt Kund*innen, Partner*innen und Investor*innen gleichermaßen. Greenwashing hingegen ist ein reales Risiko. Der Markt erkennt schnell, wer nur mit Nachhaltigkeit wirbt, ohne messbare Ergebnisse zu liefern.

Strategien und praxisnahe Tipps für Gründer*innen

Es gibt mehrere zentrale Hebel, mit denen Gründer*innen die typischen Hürden im deutschen Energiemarkt überwinden können. Einer der wichtigsten ist der Aufbau früher Partnerschaften. Kooperationen mit Netzbetreiber*innen, Stadtwerken oder kommunalen Einrichtungen schaffen Glaubwürdigkeit und erleichtern den Zugang zu Genehmigungsprozessen. Wer diese Partnerschaften schon in der Entwicklungsphase aufbaut, versteht die Marktmechanismen besser und kann Projekte effizienter realisieren.

Ebenso entscheidend ist die Zusammensetzung des Teams. Interdisziplinarität ist im Energiesektor kein Luxus, sondern Notwendigkeit. Erfolgreiche Teams vereinen technische, wirtschaftliche und politische Kompetenzen. Sie wissen, wie regulatorische Entscheidungen getroffen werden, welche Förderprogramme relevant sind und wie man Innovationsprojekte in bestehende Strukturen integriert. Ein divers aufgestelltes Team kann Risiken besser einschätzen und Investor*innen überzeugender ansprechen.

Auch die Gestaltung der Cap Table verdient besondere Aufmerksamkeit. Kapitalgeber*innen sollten nicht nur Geld mitbringen, sondern auch strategischen Mehrwert bieten. Kontakte zu Entscheidungsträger*innen, Branchenkenntnis und operative Unterstützung bei Pilotprojekten sind entscheidende Erfolgsfaktoren. Eine transparente Struktur, in der jede Partei klar definierte Rollen hat, fördert Vertrauen und beschleunigt Entscheidungen.

Ein weiterer zentraler Punkt ist die Nachweisbarkeit von Wirkung. Gründer*innen müssen ihren ökologischen und ökonomischen Mehrwert belegen können. Messbare Kennzahlen wie Emissionseinsparungen, Energieeffizienz oder Carbon ROI sind ausschlaggebend, um Glaubwürdigkeit zu schaffen. Pilotprojekte mit belastbaren Ergebnissen überzeugen nicht nur Investor*innen, sondern auch Kund*innen und öffentliche Partner*innen.

Nicht zuletzt braucht es realistische Planung. Genehmigungsprozesse und Netzanschlüsse dauern in Deutschland oft Jahre. Wer dies in der Finanzplanung berücksichtigt und seine Strategie auf gestaffelte Rollouts oder modulare Produktarchitekturen ausrichtet, vermeidet teure Fehlentscheidungen. Skalierung im Energiemarkt bedeutet nicht Geschwindigkeit um jeden Preis, sondern nachhaltiges Wachstum mit stabilem Fundament.

Blick nach vorn: Warum sich Ausdauer lohnt

Trotz aller Hürden bleibt der deutsche Energiemarkt für Gründer*innen besonders attraktiv. Die globalen Trends sprechen eine klare Sprache: Laut der Internationalen Energieagentur (IEA) wird sich die installierte Leistung aus erneuerbaren Energien weltweit bis 2030 voraussichtlich mehr als verdoppeln, angetrieben vor allem durch den rasanten Aufstieg der Solarenergie. Wind- und Speichertechnologien werden ebenfalls stark wachsen, während Start-ups gleichzeitig mit Herausforderungen in Lieferketten, Netzintegration, Finanzierung und politischen Veränderungen umgehen müssen.