Aktuelle Events

Anbieter-Check: Payment-Management-Tools

Für alle, die Produkte oder Dienstleistungen anbieten, stellt sich frühzeitig die Frage nach der passenden Methode für die Zahlungsabwicklung. Wir stellen dir sechs Payment-Management-Tools vor.

Egal ob du ein Ladengeschäft oder einen Onlineshop betreibst und ob du Elektronikartikel, Softwaretools oder Spa-Besuche im Angebot hast: Wenn du Produkte oder Dienstleistungen verkaufst, folgt auf die Frage „Wie bringe ich mein Produkt an meine Kundschaft?“ sehr schnell die Frage „Und wie komme ich jetzt an mein Geld?“. Die Zeiten der reinen Bargeldzahlungen sind schon lange vorüber, und vor allem bei Onlineverkäufen bietet es einen echten Wettbewerbsvorteil, vielfältige und flexible Zahlungsmethoden anzubieten.

Hier kommt Software für die Zahlungsverarbeitung bzw. -abwicklung ins Spiel: Sie ermöglicht es Unternehmen unterschiedlicher Größe, Kartenzahlungen entweder über das Internet oder über traditionelle Point-of-Sale-Schnittstellen (POS bzw. Kassensysteme) abzuwickeln. Zu ihren Hauptmerkmalen gehören Funktionen für Zahlungsabwicklung, Datensicherheit und Berichterstattung bzw. Analyse. Häufig können Unternehmen über diese Tools Zahlungsein- und -ausgänge auf verschiedene Weisen verwalten und Geld sowohl empfangen als auch senden. Einige Tools kombinieren die Funktionen für die Zahlungsverarbeitung mit komplexeren Finanzanalysen, Produktbibliotheken oder Funktionen für das Customer Relationship Management.

Im Folgendenden stellen wir sechs Payment-Management-Tools vor und fokussieren und auf deren Hauptfunktionen. Alle für diesen Artikel ausgewählten Tools bieten die drei genannten Hauptfunktionen sowie unterschiedliche Zusatzfunktionen, die du, je nach den Anforderungen deines Unternehmens, in Betracht ziehen kannst. Die Tools sind in alphabetischer Reihenfolge aufgeführt. Die vollständige Methodik liest du am Ende des Beitrags.

Moon Invoice

Moon Invoice richtet sich vorrangig an kleine Unternehmen und legt den Fokus auf Funktionen zur Rechnungsstellung. Nutzer*innen können Rechnungen selbst gestalten oder aus den mehr als 60 Rechnungsvorlagen wählen und so in kurzer Zeit ansprechend designte Rechnungen erstellen. Ein „Jetzt zahlen“-Button ermöglicht Kund*innen, direkt aus der Rechnung heraus eine Zahlung zu tätigen, wofür mehr als 20 Zahlungsmethoden zur Verfügung stehen. Für weitere Details lassen sich PDF- oder JPG-Dateien an Rechnungen anhängen. Pro-Forma-Rechnungen können erstellt und später in endgültige Rechnungen, Angebote oder Kostenvoranschläge umgewandelt werden. Zudem lassen sich regelmäßig wiederkehrende Rechnungen erstellen. Ein dynamisches Dashboard zeigt einen Überblick über alle Rechnungen, und Filterfunktionen helfen beispielsweise dabei, auf einen Blick noch nicht bezahlte Rechnungen anzuzeigen. Für ausstehende Zahlungen können Nutzer*innen direkt in Moon Invoice Erinnerungen an ihre Kundschaft versenden. Neben den Zahlungseingängen verwaltet das Tool auf Wunsch auch Geschäftsausgaben.

User*innen können zudem Zahlungen in unterschiedlichen Währungen über Zahlungsdienstleister wie PayPal und Square empfangen. Neben den Zahlungs-Buttons in Rechnungen können sie Zahlungslinks auf ihrer Website einbinden oder etwa in sozialen Medien posten.

Moon Invoice ist per Android, iOS, Mac und Windows sowie webbasiert nutzbar und steht in den Versionen Bronze, Silver und Gold zur Verfügung. Ab der Bronze-Version können Nutzer*innen bis zu 25 Kontakte verwalten, mit der Silber-Version steht ihnen eine unbegrenzte Anzahl an Kontakten zur Verfügung und mit der Gold-Version lassen sich drei Unternehmen gleichzeitig verwalten.

Die 5 Hauptfunktionen von Moon Invoice

- Gateways für die Online-Zahlung

- Rechnungsstellung mit Rechnungsvorlagen

- Ausgabenverfolgung

- Finanzielle Analysen

- Download von Geschäftsberichten

PayPal

PayPal ist vermutlich einer der bekanntesten Zahlungsdienstleister, egal ob geschäftlich oder privat. Die Option, per Smartphone-App spontan Geld an Familie und Freunde zu versenden, wird von vielen genutzt, und als Zahlungsmethode für Onlineshops ist das Tool nicht weniger beliebt. Neben der „normalen“ Zahlung per Lastschrift oder Kreditkarte haben Kund*innen die Möglichkeit, bis zu 30 Tage später oder am Monatsende zu zahlen oder eine Zahlung in 3, 6, 12 oder 24 Monatsraten aufzuteilen. Auch weitere Funktionen machen das Onlineshopping komfortabel: Der PayPal-Käuferschutz springt ein, wenn ein Artikel nicht ankommt oder nicht der Beschreibung entspricht, und mit dem kostenlosen Retourenservice erstattet PayPal Rücksendekosten bis zu einer Höhe von 25 Euro. Zusätzlich bietet ein Verkäuferschutzprogramm auch dem/der Verkäufer*in einen Anspruch auf den Zahlungsbetrag, wenn ein(e) Käufer*in die Ware nicht erhalten hat oder eine nicht autorisierte Zahlung erhalten wurde.

PayPal lässt sich mit Google Pay verbinden und ist so auch für kontaktlose Zahlungen per Near Field Communication (NFC) nutzbar. Mit dem PayPal-eigenen Geldtransfer-Service Xoom können Anwender*innen Geld an Konten oder Partnerfilialen in anderen Ländern senden oder auch Bargeld schicken. Die PayPal Commerce Platform ist eine Zahlungslösung, die E-Commerce-Partner*innen Zugang zum globalen PayPal-Netzwerk bietet sowie Funktionen für die Compliance und Risikobewertung, API-basierte Funktionen für das Kund*innen-Onboarding, integrierte Berichtsfunktionen und mehr bereithält. Mit der PayPal-Business-App lassen sich auch unterwegs Rechnungen mit anpassbaren Vorlagen erstellen, Abonnementzahlungen und Zahlungserinnerungen einrichten, Kostenvoranschläge und Angebote erstellen oder unbezahlte Rechnungen verfolgen. Eine API für Rechnungen ermöglicht Unternehmen die Integration in das eigene System zur Auftragsverwaltung. Mit PayPal for Developers stehen weitere APIs und SDKs, ein Sandbox-Testleitfaden und andere Entwicklungstools zur Verfügung.

Das Unternehmen erhebt Gebühren für geschäftliche Transaktionen, die sich je nach Art der Transaktion unterscheiden, etwa abhängig davon, ob es sich um inländische oder internationale Transaktionen, QR-Code-Transaktionen oder Zahlungen per Kreditkarte handelt. Private Transaktionen im Inland sind kostenlos, ebenso das Abbuchen von Geld vom PayPal-Konto auf ein lokales Bankkonto in Deutschland (ohne Währungsumrechnung).

Die 5 Hauptfunktionen von PayPal

- Geld senden und empfangen per App

- Zahlung per Lastschrift oder Kreditkarte

- Aufgeschobene Zahlung oder Zahlung per Monatsraten

- Kontaktloses Zahlen via Google Pay

- Käufer- und Verkäuferschutzprogramm sowie kostenlose Retouren

PayRequest

PayRequest ist ein Service zum Erhalt von Zahlungen über mehr als 20 lokale und internationale Zahlungsmethoden. Zukünftig ist auch die Unterstützung von Krypto-Währungen geplant. PayRequest ist ein offizieller Partner von PayPal sowie Stripe und bietet eine Zahlungsseite und Z-links, die beispielsweise per E-Mail, SMS oder als QR-Code verschickt werden können. Die Zahlungsseite lässt sich farblich sowie per Custom CSS an das jeweilige Corporate Design angepassen. Die App bietet Funktionen für die Rechnungsstellung und das Kund*innenmanagement sowie für das Erstellen von Transaktionsberichten. Weiters ist das Anfordern regelmäßiger Zahlungen ist möglich, etwa für Abonnements, zudem das Erstellen von Spenden- oder Fundraisingseiten. Per Vorautorisierung lassen sich gewisse Beträge auf der Kreditkarte des/der Kund*in beispielsweise als Kaution blockieren oder Kund*innen können Produkte vorbestellen und den vollen Betrag dann zahlen, wenn die Produkte verfügbar sind. Die Identität von Kund*innen wird zur Betrugserkennung per 3D-Secure-Verfahren verifiziert. Mit der API und der Zapier-Integration lassen sich Zahlungen automatisieren.

Das Tool ist in einer kostenlosen Basic-Version und in einer kostenpflichtigen Pro-Version verfügbar. In der Pro-Version ist die anfallende Servicegebühr halbiert, der/die Nutzer*in kann unbegrenzt viele Produkte sowie Kund*innen verwalten und erhält White-Label-Funktionen sowie Zugriff auf die API.

Die 5 Hauptfunktionen von PayRequest

- Zahlungen über internationale Zahlungsmethoden empfangen

- Zahlungsseiten sowie Zahlungslinks erstellen, anpassen und versenden

- Automatisierung von Zahlungen und Rechnungsstellungen mit Zapier-Intergration und API

- Empfang von Zahlungen in verschiedenen Währungen und mit verschiedenen Steuersätzen

- Abonnement-Zahlungsmodelle einschließlich Self-Service-Portalen für Kund*innen

Square Virtual Terminal

Square Virtual Terminal ermöglicht es, über beliebige Computer vom Browser aus Zahlungen per Kredit- und Debitkarte zu empfangen sowie andere Zahlungen (etwa per Bargeld) zu dokumentieren. Anwender*innen können Transaktionen über verschiedene Zahlungsmethoden aufsplitten, wiederkehrende Zahlungen einrichten und ihrer Kundschaft Zahlungslinks per SMS senden. Produkte, Dienstleistungen, Steuersätze und Rabatte lassen sich in einer Bibliothek speichern und so für die Rechnungsstellung schnell verfügbar machen. Beim Versenden digitaler Quittungen besteht die Möglichkeit, Kund*innen-Feedback direkt einzuholen. Das Square Dashboard zeigt Berichte in Echtzeit, anstehende Zahlungen sowie Statistiken und Analysen über häufiggenutzte Zahlungsmethoden, neue und wiederkehrende Kund*innen, positives oder negatives Feedback, häufig verkaufte Produkte und mehr. Mit dem Square Customer Directory erhält der/die Nutzer*in zudem eine, im Zahlungstool integrierte, kostenlose CRM-Software zum Analysieren und Verwalten der Kund*inneninformationen und -interaktionen.

Die Point-of-Sale-App von Square Virtual Terminal ist kostenlos. Für Vor-Ort- und Online-Transaktionen sowie manuell erfasste Transaktionen fallen unterschiedliche Gebühren an. Square bietet außerdem Hardware wie Kassenregister, Terminals und Kartenleser an. Das Tool steht unterschiedlichen Branchen zur Verfügung: Square for Retail bietet vollständige Kassensysteme und Funktionen für die Bestandsverwaltung für den Einzelhandel, Square for Restaurants ist ein elektronisches Point-of-Sale-System mit speziellen Funktionen für Restaurants, Küchen und die Lieferung von Speisen. Square Appointments unterstützt Dienstleister*innen bei der Terminvergabe. Zusätzlich bietet das Tool eine Foto-App, mit der Fotos von Produkten direkt in die Produktdatenbank des Unternehmens eingepflegt oder mit Zahlungslinks verknüpft und in sozialen Medien gepostet werden können.

Die 5 Hauptfunktionen von Square Virtual Terminal

- Zahlungen über verschiedene Zahlungsmethoden empfangen und verwalten

- Bibliothek zum Verwalten angebotener Produkte und Dienstleistungen

- Dashboard mit finanziellen Analysen und Berichten

- Integration CRM-Funktion

- Point-of-Sales-App für iOS, Android und Kassenterminals

SuperPay

SuperPay ermöglicht den Empfang von einmaligen oder wiederkehrenden internationalen Zahlungen. Abonnementzahlungen lassen sich automatisieren und so einstellen, dass bei fehlgeschlagenen Zahlungen ein erneuter Versuch gestartet wird. In einem speziellen Portal können Kund*innen ihre Abonnements einsehen und kündigen, aktuelle und vergangene Zahlungen anzeigen sowie ihre Zahlungsdaten selbst aktualisieren. Machine-Learning-Funktionen und eine zweistufige Authentifizierung bieten Schutz vor Betrugsversuchen. Zudem können Nutzer*innen ihre Zahlungsseite mit ihrem Logo und Custom CSS anpassen sowie Zahlungslinks erstellen und versenden. Die Zahlungen werden über Stripe verarbeitet und per zweistufiger Authentifizierung und 256-Bit-Verschlüsselung geschützt. Künftig sollen auch Zapier-Integrationen und der API-Zugriff möglich sein.

Die Einrichtung eines SuperPay-Kontos ist kostenlos, dafür fallen Transaktionsgebühren sowie Verarbeitungsgebühren der Zahlungspartner*innen an. Für Firmen ab einer bestimmten Umsatzstärke ist eine Enterprise-Preisoption verfügbar.

Die 5 Hauptfunktionen von SuperPay

- Erstellen und Versenden von Zahlungsseiten und Zahlungslinks

- Unterstützung von Apple, Google und Microsoft Pay

- Verwaltung von Kund*innen und wiederkehrenden Zahlungen

- Kund*innenportal zur Abonnementverwaltung

- Senden von Zahlungsanforderungen und E-Mail-Benachrichtigungen

Wise

Wise (bis 2021 als TransferWise bekannt) erleichtert insbesondere den internationalen und währungsübergreifenden Geldtransfer. Unternehmen können zum aktuellen Wechselkurs Geld überweisen, per Wise-Debitkarte im Ausland zahlen (auch per Google und Apple Pay) sowie Geld abheben und Einzahlungen in zehn verschiedenen Währungen empfangen. Für den Geldempfang erhalten Unternehmen eine lokale Bankverbindung, etwa eine europäische IBAN, eine britische Kontonummer oder eine US-amerikanische Routing-Nummer, sodass die Kundschaft so bezahlen kann, als wäre das Unternehmen vor Ort. Außerdem lässt sich Geld in 80 Länder überweisen, wobei mit einem Geschäftskonto auch Sammelüberweisungen an bis zu 1000 Empfänger*innen möglich sind. Nutzer*innen erhalten ein Multi-Währungs-Konto, auf dem sie Geld in 53 Währungen halten und zwischen diesen Währungen umtauschen können. Der Kurs-Tracker von Wise informiert über die aktuellen Wechselkurse und sendet dem/der Nutzer*in für die gewünschten Währungen aktuelle Kursbenachrichtigungen per E-Mail. In der mobilen Wise-App können Unternehmen solche Kursalarme auch in Echtzeit als Push-Benachrichtigung erhalten. Geschäftskonten stehen Unternehmen, Einzelunternehmer*innen, gemeinnützigen Organisationen sowie freiberuflich tätigen Personen zur Verfügung.

Anders als bei einem traditionellen Bankkonto ist das Geld auf dem „Electronic Money“-Konto von Wise nicht durch die Einlagensicherung geschützt, doch Wise lagert das Geld auf gesicherten Konten bei etablierten Finanzinstituten ein und strebt durch regelmäßige Audits, ein eigenes Team zur Betrugsbekämpfung und die Zwei-Faktor-Authentifizierung mehr Sicherheit an. Als autorisierter Finanzdienstleister wird Wise von den Aufsichtsbehörden jener Länder kontrolliert, in denen es tätig ist.

Die Eröffnung eines Kontos bei Wise ist kostenlos, monatliche Gebühren fallen nicht an. Für die Geldüberweisung ist je nach Währung eine variable Gebühr fällig, ebenso für Abhebungen und Währungsumtausche mit der Karte. Für den Eingang von USD-Wire-Zahlungen wird eine fixe Gebühr pro Zahlung erhoben, andere Zahlungseingänge sind kostenlos. Die Geldaufbewahrung ist ab einem Kontostand von mehr als 3000 Euro kostenpflichtig.

Die 5 Hauptfunktionen von Wise

- Internationale Überweisungen zum aktuellen Wechselkurs senden und empfangen

- Lokale Bankverbindungen für den Geldempfang in verschiedenen Währungen

- Kartenzahlungen und Geld abheben im Ausland

- Zahlung per Apple und Google Pay

- Schneller Geldumtausch in 53 Währungen

Fazit

Payment-Management-Tools sind für die meisten Unternehmen nicht nur unverzichtbar, sondern bieten auch nützliche Zusatzfunktionen: Je nach Tool können User*innen damit ihre Finanzen umfassend analysieren, Kund*innendaten verwalten oder auch Käuferschutzprogramme nutzen. Welches Tool das Richtige für ein Unternehmen ist, hängt davon ab, wie dessen Kund*innen bevorzugt bezahlen, mit welchen Währungen es arbeitet und ob beispielsweise Abonnements zu verwalten sind. Es empfiehlt sich daher, die Tools eingehend miteinder zu vergleichen und Rücksprache mit allen Beteiligten im Unternehmen zu halten, um herauszufinden, welche Lösung letztendlich am besten passt.

Zur Methodik

Für diese Liste wurden zunächst Tools ausgewählt, die innerhalb der letzten zwei Jahre mindestens 20 Nutzer*innenbewertungen auf GetApp erhalten haben (Stand vom 27. Juni 2022). Anschließend wurden diese Tools nach Reihenfolge ihrer Gesamtbewertung (von der höchsten bis zur niedrigsten) sortiert, wobei eine Mindestbewertung von 4,5 von 5 Sternen zugrunde gelegt wurde. Außerdem mussten die Produkte folgender Definition von Payment-Management-Software entsprechen: „Die Software für die Zahlungsverarbeitung ermöglicht es Unternehmen unterschiedlicher Größe, Kreditkartenzahlungen entweder über das Internet oder über traditionelle POS-Schnittstellen (Point of Sale) abzuwickeln. Zu den typischen Merkmalen von Lösungen für die Kreditkartenverarbeitung gehören die Verarbeitung von Zahlungen, Kreditkartenautorisierungen, Abrechnungen und Verwaltungsfunktionen.“

Die Softwareprogramme mussten ebenfalls folgende Hauptfunktion einer Zahlungsabwicklung-Software bieten: Datensicherheit, Zahlungsabwicklung sowie Berichterstattung/Analyse. Die finale Auswahl setzt sich aus den ersten sechs Tools zusammen, die alle oben stehenden Kriterien erfüllt haben.

Die Autorin Rosalia Pavlakoudis ist Content Analyst für GetApp und Software Advice, zwei unabhängigen Software-Vergleichsplattformen für Business-Software-Käufer*innen.

Diese Artikel könnten Sie auch interessieren:

Das False-Hope-Syndrom

Neujahrs-Parolen vs. harte Führungsrealität: Mit welchem Führungsstil willst du dein Unternehmen 2026 weiterbringen?

Der Spruch „Die Hoffnung stirbt zuletzt“ mag tapfer klingen, dient in der Praxis aber als bequemer Deckmantel für Führungskräfte, die Aufschub, Inkonsequenz und Selbstbetrug rechtfertigen wollen.

Ben Schulz, Gründer der Ben Schulz & Partner AG und Unternehmensberater, fordert: „Es braucht einen kompromisslosen Realitätscheck gegen das False-Hope-Syndrom als unterschätzte Gefahr für Unternehmen im Mittelstand.“ Besonders im Jahr 2026, das als gnadenloser Stresstest durch Digitalisierung, Fachkräftemangel und KI-Herausforderung gilt, sind klare Entscheidungen statt blinder Zuversicht Pflicht.

Wenn Optimismus zur tödlichen Droge wird

Seit Langem lässt sich bei vielen Geschäftsführern ein bedrohliches Muster beobachten: Sie wirken nach außen mit großen Reden, motivierenden Botschaften und Neujahrsversprechen optimistisch, während sie innerlich ausgebrannt durch Krisen stolpern. Das False-Hope-Syndrom beschreibt diesen Kreislauf präzise, ein kurzer Rausch aus überhöhten Erwartungen und Motivation, gefolgt vom harten Crash, wenn die Realität zuschlägt. „Hoffnung verpufft nicht zuletzt, sondern sie stirbt zuerst und zieht dabei die gesamte Veränderungsenergie in den Abgrund, was in Zynismus und der klassischen Ausrede ‚Wir hatten doch gute Ansätze‘ endet“, so der Experte. In Wahrheit waren es selten mehr als leere Ankündigungen ohne echte Umsetzung.

Führungstheater: Plakate statt Kante

Im Mittelstand tritt diese Erkrankung besonders häufig auf, wo Führungskräfte zu Wandplakaten, Leitbild-Dekoration und Führungstheater greifen, anstatt schmerzhafte Entscheidungen zu treffen. „Seit Jahren sehe ich das Muster: Geschäftsleiter hoffen sich durch Krisen, statt zu entscheiden“, erklärt Schulz aus jahrelanger Berufserfahrung. Zum Jahreswechsel kulminieren die Symptome in Phrasen wie „2026 wird unser Jahr“, die ohne klare Ziele, Ressourcen und Verzichtsbereitschaft nicht als Feigheit mit neuem Datum kaschieren. Der Experte weiß: „2026 wird Stresstest pur. Ohne Mut zum Schnitt – Budgets kürzen, Blocker raus, Projekte killen – wartet nur der Kollaps.“

Neujahrs-Blindheit entschleiert

Echte Führung entfaltet sich genau dort, wo Bequemlichkeit endet, nämlich bei Entscheidungen, die Energie fressende Projekte stoppen, blockierende Personen entfernen oder Budgets radikal kürzen – Fokus entsteht durch Verzicht. Mit dem Konzept „Hope & Trust Leadership“ verankert Ben Schulz Zuversicht fest in der Realität und liefert einen klaren Leitfaden für 2026, fernab jeder Kuschelmentalität. Es koppelt Hoffnung an sichtbare, wiederholbare Erfolge und macht sie somit greifbar. „Ich habe diese toxischen Verhaltensmuster auch schon selbst erlebt und teuer bezahlt“, gibt Schulz ehrlich zu. „Verschleppte Entscheidungen zerstören mehr als sie aufbauen.“ Statt Parolen braucht es Führungskräfte, die falsche Hoffnung mutig beenden und echte Hoffnung durch Taten stärken.

Drei klare Regeln für 2026:

Regel 1: Preis vor Hoffnung

Jede neue Vision erfordert einen sichtbaren Lohn wie personelle Säuberung, Kostensenkung oder Strategie-Radikalcut – ohne Schmerz bleibt sie Illusion.

Regel 2: Motivationsnebel verboten

Kein „Wir schaffen das!“ ohne präzise Antworten: Was genau? Bis wann? Mit wem? Worauf verzichten? Emotionaler Spam zerstört Vertrauen.

Regel 3: Hoffnung als messbare Leistung

Es gilt die Flur-Stimmung zu vergessen. Entscheidend sind Zielklarheit, Konsequenz und Taten, die halten, was sie versprechen.

Gründer*in der Woche: KWIO – Gestaltung beginnt mit einer Frage

Die Marke KWIO entstand, als Designer und Vater Thorsten Frackenpohl für seinen Sohn eine einfache, kindgerechte Uhr suchte – und keine fand. Heute entwirft er durchdachte Alltagsbegleiter für Kinder – mehr dazu im Interview mit dem Gründer.

Im Markt für Kinderprodukte folgt vieles einer einfachen Regel: Je jünger die Zielgruppe, desto lauter die Gestaltung. Zwischen Grell und Cartoon-Logik fällt auf, wie selten Produkte sind, die schlicht funktionieren wollen. Der Kölner Designer Thorsten Frackenpohl hat mehr als zwanzig Jahre an der Designsprache komplexer Alltagsobjekte gearbeitet – mit KWIO wendet er diesen Erfahrungsschatz nun auf den Alltag von Kindern an.

Herr Frackenpohl, eigentlich kommen Sie aus dem Industrial Design. Mit 25 haben Sie eine eigene Designagentur gegründet, aus der später das Designstudio Noto wurde. Wie kam es dazu und woran haben sie gearbeitet?

Die Idee ist während des Studiums entstanden, aus einer Gelegenheit heraus. Gemeinsam mit meinem Studienfreund André Poulheim habe ich damals eine Leuchtenserie für ein Unternehmen entwickelt. Aus diesem ersten Projekt heraus haben wir ein eigenes Designbüro gegründet, das zunächst unter unserem Namen firmierte und später zu Noto wurde. Über fast zwei Jahrzehnte hinweg habe ich dort an sehr unterschiedlichen Aufgaben gearbeitet – von Sportartikeln über Audiozubehör und Consumer Electronics bis hin zu Kinderprodukten. Dazu gehörten auch komplexe Projekte, etwa die Mitarbeit an Lautsprechersystemen für Bang & Olufsen, bei denen es stark um Struktur, Material und konstruktive Präzision ging.

Wie hat diese langjährigen Praxis Ihren Blick auf gutes Design geprägt?

Vor allem hat sie mich gelehrt, Design konsequent von der Nutzung her zu denken. Das galt in der Agenturarbeit genauso wie während meiner Zeit in der Lehre am Lehrstuhl für Industrial Design an der TU München. Man lernt sehr schnell, dass gestalterisches Gefühl allein nicht reicht. Nutzerinterviews, Beobachtungen im Alltag, frühe Modelle und schnelle Prototypen waren feste Bestandteile der Arbeit. Gestaltung beginnt für mich nicht mit einer Form, sondern mit der Frage, wie etwas genutzt wird. Diese Haltung – erst verstehen, dann gestalten – setzen wir bei KWIO konsequent fort.

Was hat den Ausschlag gegeben, die Agenturarbeit hinter sich zu lassen und eine eigene Kids Brand aufzubauen?

Als unser ältester Sohn eine Uhr brauchte, fiel mir auf, wie wenig Produkte es gibt, die wirklich auf Kinder zugeschnitten sind. Vieles wirkt überladen oder ist in der Handhabung unnötig kompliziert, statt Orientierung zu geben. Als Vater von drei Kindern wurde mir klar, dass es hier weniger um Geschmack geht als um funktionierende Lösungen im Alltag. Für mich zeigte sich darin eine deutliche Lücke im Angebot. So entstand KWIO.

Worin unterscheidet sich das Gestalten für Kinder von Erwachsenenprodukten?

Unsere gestalterischen Maßstäbe ändern sich nicht. Der Unterschied ist, dass jedes Detail unmittelbar am Alltag gemessen wird. Kinder nehmen Produkte anders wahr als Erwachsene. Sie reagieren direkter, weniger über Erfahrung, stärker über Gefühl. Gestaltung muss deshalb sofort verständlich sein. Gleichzeitig entscheiden Erwachsene über den Kauf. Kinderprodukte bewegen sich immer zwischen diesen beiden Ebenen: klar, einfach und robust für Kinder – wertig, sinnvoll und funktional für Erwachsene.

Seit Ihre Frau Minka mit eingestiegen ist, wird das KWIO als Familienbusiness geführt. Was bringt diese Konstellation mit sich?

Die größte Veränderung ist, dass wir das Unternehmen heute gemeinsam tragen – gestalterisch, organisatorisch und wirtschaftlich. Entscheidungen entstehen im direkten Austausch und lassen sich klarer treffen, weil sie nicht delegiert oder ausgelagert werden. Unser gemeinsames Sparring ist dabei zentral. Minka bringt ihren Blick auf Nutzerführung, Klarheit und Alltagssituationen ein. Sie hinterfragt Entscheidungen danach, ob sie im Familienalltag funktionieren und ob sie dem entsprechen, wofür KWIO stehen soll.

KWIO steht für eine sehr reduzierte, zeitlose Gestaltung. Warum haben Sie sich bewusst für diese Formensprache entschieden?

Viele Kinderprodukte sind visuell überfrachtet. Wir haben uns bewusst für das Gegenteil entschieden. Unsere Produkte sollen funktional sein, ästhetisch ruhig wirken und auf alles verzichten, was keinen Beitrag zur Nutzung leistet. Diese Haltung übersetzen wir konsequent ins Detail. Bei der Uhr TIKK gibt es keinen Sekundenzeiger, weil er für Kinder keinen Mehrwert hat und das Ablesen unnötig verkompliziert. Beim Schulrucksack BAGG setzen wir auf einen Rolltop-Verschluss, weil Kinder dieses Prinzip intuitiv verstehen und selbständig bedienen können. Der Verzicht auf Lizenzmotive, Trends und laute Farbwelten ist dabei kein Stilmittel, sondern eine Konsequenz: So entstehen Produkte, die nicht schnell altern, sondern Kinder über mehrere Jahre begleiten.

Woher kommen Ihre gestalterischen Impulse heute?

Häufig entstehen Ideen aus Beobachtungen in anderen Bereichen – etwa Architektur, Natur oder Sporttechnologien. Dort geht es um Struktur, Materialeigenschaften und darum, dass Dinge unter realen Bedingungen funktionieren. Beim BAGG führte das zur Idee der vollflächigen Reflektivität, inspiriert von Fahrradbekleidung und dem Thema Sichtbarkeit im Straßenverkehr. Dass das Produkt aus robustem, recyceltem Material besteht, folgt derselben Logik: Sicherheit, Haltbarkeit und Alltagstauglichkeit werden von Beginn an zusammengedacht.

Was sind Ihre kommenden unternehmerischen Vorhaben?

In den kommenden Schritten werden wir auf jeden Fall weiter daran arbeiten, Produkte zu entwickeln, die KWIOs Kernwerte verkörpern. Das heißt: kindgerechte, funktionale Begleiter, die Kindern helfen, selbstbewusster und selbstwirksamer zu werden. Wie bisher verzichten wir dabei bewusst auf jegliche Dekorationen oder Grafiken, um die wesentlichen Funktionen in den Vordergrund zu stellen und auch eine gewisse Langlebigkeit zu gewährleisten. Unsere Produkte sollen schließlich auch in ein, zwei Jahren noch genauso attraktiv für Kinder sein.

Außerdem möchten wir die Marke KWIO weiter schärfen, also ihren Wiedererkennungswert und ihren Ruf stärken, sodass sie nicht nur bekannt, sondern wirklich geschätzt wird - sprich, wir wollen KWIO mit einem echten Markenwert aufladen.

Was raten Sie anderen Gründer*innen – unabhängig von der Branche - aus eigener Erfahrung?

Ich würde anderen Gründerinnen vor allem raten, ihr Angebot immer stark aus der Nutzerperspektive heraus zu denken. Also wirklich darauf zu achten, dass der eigentliche Mehrwert für die späteren Nutzerinnen und Nutzer im Mittelpunkt steht. Nicht nur auf die eigenen Fähigkeiten oder den Markt starren, sondern schauen, dass das, was man anbietet, wirklich einen Sog erzeugt, weil es den Leuten etwas bringt.

Und der zweite Tipp: Testet eure Idee so einfach wie möglich. Nutzt Prototypen oder Minimal-Versionen eures Produkts, macht einfache Smoke-Tests, um früh Feedback zu bekommen. So senkt ihr das Risiko, bevor ihr richtig loslegt.

Hier geht’s zu KWIO

Optocycle: Bauschutt-Recycling auf KI-Basis

Die Optocycle-Gründer Max-Frederick Gerken und Lars Wolff Optocycle zeigen, wie aus Bauschutt neuer Rohstoff wird und erhalten dafür eine Förderung der Deutschen Bundesstiftung Umwelt (DBU).

Jährlich fallen in Deutschland laut Umweltbundesamt rund 86 Mio. Tonnen Schutt und Abfälle auf Baustellen an. Häufig landen diese Materialien auf Deponien. So gehen allerdings wertvolle Ressourcen verloren. Der Ausweg: Ein hochqualitatives Recycling des Schutts vermeidet klimaschädliche Emissionen und hält wertvolle Materialien im Wertstoffkreislauf – und das bei zertifiziert gleichwertiger Qualität.

Um das Recycling von Material im Bausektor zu automatisieren, entwickelt das 2022 von Max-Frederick Gerken und Lars Wolff gegründete Start-up Optocycle aus Tübingen ein System auf Grundlage künstlicher Intelligenz (KI) zum Echtzeit-Monitoring.

Echtzeit-Monitoring im Recycling-Prozess

Die Deutsche Bundesstiftung Umwelt (DBU) fördert das Projekt mit rund 170.000 Euro. Im Rahmen der DBU-Green Startup-Förderung haben die Gründer ein KI-basiertes System zur automatischen, reproduzierbaren Klassifizierung von Bauabfällen entwickelt. Darauf aufbauend soll nun ein Prototyp das Echtzeit-Monitoring von RC-Körnungen – also recycelten Gesteinskörnungen aus Bauschutt – ermöglichen.

„Aktuell basiert in der Branche der Aufbereitungsprozess von Bauschutt meist auf subjektiven Schätzungen“, so Max-Frederick Gerken. Auch das Endprodukt werde nur stichprobenartig im Labor überprüft. Mit dem System sei „Echtzeitmonitoring von Recycling-Gesteinskörnungen möglich. Somit können die Qualität der Körnung verbessert und mehr Material in die Beton-Produktion überführt werden“, so Gerken.

Die Qualität von Sekundärrohstoffen verbessern

Das System kombiniert laut Gerken moderne, optische Sensorik mit KI – und löse so ein altbekanntes Problem in der Baubranche. „Zurzeit schwankt oft die Beschaffenheit der recycelten Rohstoffe. Das bedeutet einerseits ein wirtschaftliches Risiko für Unternehmen und führt andererseits zum Verlust von wertvollen Materialien“, so Gerken. Optocycle erwartet mithilfe seiner Entwicklung eine 20 Prozent höhere Menge an recycelten, hochqualitativen Gesteinskörnungen sowie 15 Prozent geringere Abfallreste, die sonst auf Deponien landen würden. Dazu werden nach Gerkens Angaben sowohl der eingehende Schutt „optimal klassifiziert“ als auch das Ergebnis transparent überprüft. Kooperationspartner ist hierbei die Heinrich Feeß GmbH, die laut Gerken bereits seit vielen Jahren mit Optocycle zusammenarbeitet. Der Mitgründer weiter: „Die Technologie leistet einen Beitrag für Kreislaufwirtschaft im Bauwesen. Wir helfen dabei, die Qualität von Sekundärrohstoffen zu verbessern, die aus dem Bauschutt gewonnen werden. Diese Lösung lässt sich zudem perspektivisch auf alle Abfallströme übertragen."

Das System von Optocycle kann Gerken zufolge direkt in bereits bestehende Anlagen zur Verarbeitung von Bauabfällen installiert werden – „direkt über dem Fließband.“ Diese einfache Nachrüstung spare Kosten und ermögliche die schnelle Umsetzung eines innovativen Bauschutt-Recyclings. „Denn nur wenn das Recycling finanziell machbar ist, kann die Kreislaufwirtschaft in der Baubranche Erfolg haben“, so Gerken.

Kreislaufwirtschaft in der Baubranche ist aktiver Klimaschutz

Kreislaufwirtschaft in der Baubranche hat nach den Worten des zuständigen DBU-Referenten Dr. Volker Berding wichtige Effekte für den Klimaschutz: „Die Produktion von immer neuem Beton sorgt für hohen Ausstoß von klimaschädlichen Treibhausgasen.“ Einer WWF-Studie zufolge entstehen bei der Herstellung von Zement – dem wichtigsten Bestandteil von Beton – acht Prozent der gesamten globalen Treibhausgasemissionen. Berding: „Alles, was zur einer Emissionsreduzierung beiträgt, hat also bereits einen großen Effekt für den Klimaschutz.“ Eine Kreislaufwirtschaft funktioniere jedoch nur, „wenn die Sekundärrohstoffe sich qualitativ nicht von einer Neuproduktion unterscheiden. Genau diesen Schritt kann Optocycle mit einem skalierbaren, optimierten Prototypen gehen.“

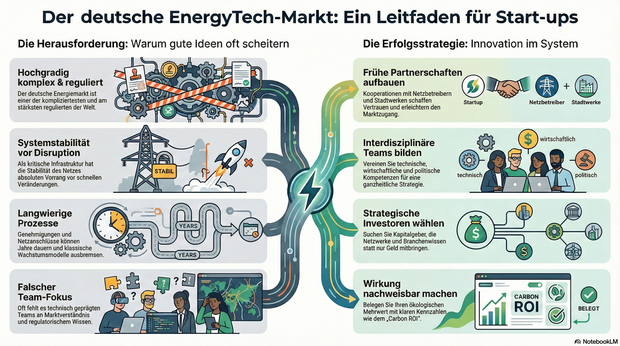

Report: Inside Germany’s EnergyTech Market

Aktuelle Ein- und Ausblicke für Gründer*innen und Start-ups im EnergyTech-Markt.

EnergyTech gehört in Deutschland zu den spannendsten, aber auch herausforderndsten Märkten für Gründer*innen. Die Kombination aus technologischer Innovation, wirtschaftlichem Potenzial und der Dringlichkeit, das Energiesystem klimaneutral zu gestalten, schafft enorme Chancen. Gleichzeitig ist die Eintrittsbarriere hoch, denn der deutsche Energiemarkt ist einer der komplexesten und am stärksten regulierten weltweit.

Laut der Internationalen Energieagentur werden im Jahr 2025 weltweit rund 2,1 Billionen Euro in saubere Energien investiert. Damit übertreffen die Investitionen in erneuerbare Energien erstmals die in fossile Brennstoffe deutlich. Deutschland spielt dabei eine zentrale Rolle, denn kein anderes Land in Europa verfügt über eine vergleichbare Durchdringung mit erneuerbaren Energien. Diese Vorreiterrolle macht den Markt attraktiv, aber auch kompliziert.

Gründer*innen, die in diesem Umfeld aktiv werden, müssen verstehen, dass Erfolg hier weniger von reiner Technologie abhängt, sondern von der Fähigkeit, sich in einem vielschichtigen System aus Regularien, Netzstrukturen und politischen Rahmenbedingungen zu bewegen. Es reicht nicht, eine gute Idee zu haben. Entscheidend ist, wie diese Idee in ein System passt, das auf Stabilität, Versorgungssicherheit und langfristige Planung ausgelegt ist.

Deutschlands Energiemarkt zwischen Stabilität und Veränderung

Der deutsche Energiemarkt gilt als hoch reguliert, gleichzeitig aber auch als offen für neue Akteur*innen. Wer hier tätig werden will, findet klar definierte Wege, um als Energieversorger*in zugelassen zu werden. Doch der Weg dorthin ist gesäumt von Genehmigungen, Netzanschlussverfahren und Förderbedingungen.

Die Stabilität des Systems steht über allem. Jede Veränderung im Netz kann weitreichende Folgen haben, weshalb die Regulierung streng überwacht wird. Netzbetreiber*innen müssen ständig das Gleichgewicht zwischen Erzeugung und Verbrauch sichern, um Versorgungsstörungen zu vermeiden. Das führt dazu, dass Innovationen nur schrittweise eingeführt werden können.

Hinzu kommt die dezentrale Struktur des Energiesystems. Deutschland hat den Umbau seiner Energieversorgung regional organisiert, was zu einer Vielzahl von kleinen Akteur*innen führt. Ob Solaranlagen auf Privathäusern, Windparks in ländlichen Regionen oder Batteriespeicher in Städten, alle müssen an das öffentliche Netz angeschlossen werden. Dieses Netz ist die Lebensader des Systems, aber gleichzeitig ein Flaschenhals. Jede neue Installation benötigt einen Netzanschluss, und die Wartezeit kann sich über mehrere Jahre erstrecken.

Diese Verzögerungen sind eine der größten Herausforderungen für Start-ups. Klassische Wachstumsmodelle, die auf schnelle Skalierung ausgelegt sind, stoßen hier an ihre Grenzen. Gründer*innen müssen lernen, mit langen Planungszeiträumen zu arbeiten und ihre Finanzierungsstrategie darauf abzustimmen. Softwarelösungen können helfen, Prozesse zu vereinheitlichen und Transparenz zu schaffen. Doch auch hier gilt: Der deutsche Markt lässt sich nicht einfach durch Technologie beschleunigen. Erfolg entsteht durch Anpassungsfähigkeit, Vertrauen und Systemverständnis.

Innovation im System statt Disruption von außen

Viele Start-ups treten mit dem Ziel an, Märkte zu verändern oder bestehende Strukturen zu durchbrechen. In der Energiebranche stößt dieser Ansatz jedoch schnell an seine Grenzen. Das Energiesystem ist keine klassische Konsumlandschaft, sondern Teil der kritischen Infrastruktur. Es versorgt Millionen Menschen und Unternehmen mit Strom, Wärme und Mobilität. Jede Veränderung muss sorgfältig integriert werden, um Stabilität zu gewährleisten.

Statt auf radikale Umbrüche zu setzen, braucht es eine Haltung der systemischen Innovation. Erfolgreiche EnergyTech-Unternehmen arbeiten mit dem System, nicht gegen es. Sie schaffen Lösungen, die bestehende Prozesse verbessern und den Übergang zur Klimaneutralität erleichtern. Unternehmen wie Gridx, EV.Energy, Enspired, Reev oder Thermondo zeigen, wie das funktionieren kann. Sie haben ihre Geschäftsmodelle so aufgebaut, dass sie technologische Exzellenz mit regulatorischer Konformität und gesellschaftlicher Akzeptanz verbinden.Für Gründer*innen bedeutet das, sich früh mit Netzbetreiber*innen, Behörden und Installationsbetrieben zu vernetzen. Der Aufbau von Vertrauen ist im Energiesektor ein strategischer Vorteil. Wer die Abläufe in Kommunen, Stadtwerken und öffentlichen Einrichtungen versteht, kann die langen Vertriebszyklen besser steuern und Pilotprojekte realistisch planen.

Warum gute Ideen im Energiemarkt oft scheitern

Die Gründe für das Scheitern von EnergyTech-Start-ups liegen selten in der Technologie. Viel öfter sind es strukturelle oder strategische Fehler. Der Verkauf an Energieversorger*innen oder kommunale Betriebe dauert oft mehrere Jahre. Wer in dieser Zeit nicht über ausreichend Kapital und Geduld verfügt, läuft Gefahr, aufzugeben, bevor der Markteintritt gelingt.

Ein weiterer kritischer Punkt ist die Zusammensetzung des Teams. In vielen Fällen sind Teams stark technisch geprägt, während Marktverständnis, politische Kompetenz und regulatorisches Wissen fehlen.

Auch die Wahl der Investor*innen spielt eine entscheidende Rolle. Kapitalgeber*innen, die nur finanzielle Rendite erwarten, sind im Energiemarkt selten die richtige Wahl. Wichtiger sind Investor*innen, die strategischen Netzwerke öffnen, Kontakte zu Stadtwerken oder Netzbetreiber*innen vermitteln oder bei der Skalierung unterstützen. Eine gut strukturierte Cap Table mit klaren Verantwortlichkeiten schafft dabei Transparenz und Vertrauen.

Darüber hinaus müssen Gründer*innen ihre Wirkung belegen können. Im Energiemarkt zählt nicht nur der technologische Fortschritt, sondern auch der nachweisbare Beitrag zur Dekarbonisierung. Wer den Carbon Return on Investment klar beziffern kann, wer Pilotprojekte erfolgreich umsetzt und belastbare Daten liefert, überzeugt Kund*innen, Partner*innen und Investor*innen gleichermaßen. Greenwashing hingegen ist ein reales Risiko. Der Markt erkennt schnell, wer nur mit Nachhaltigkeit wirbt, ohne messbare Ergebnisse zu liefern.

Strategien und praxisnahe Tipps für Gründer*innen

Es gibt mehrere zentrale Hebel, mit denen Gründer*innen die typischen Hürden im deutschen Energiemarkt überwinden können. Einer der wichtigsten ist der Aufbau früher Partnerschaften. Kooperationen mit Netzbetreiber*innen, Stadtwerken oder kommunalen Einrichtungen schaffen Glaubwürdigkeit und erleichtern den Zugang zu Genehmigungsprozessen. Wer diese Partnerschaften schon in der Entwicklungsphase aufbaut, versteht die Marktmechanismen besser und kann Projekte effizienter realisieren.

Ebenso entscheidend ist die Zusammensetzung des Teams. Interdisziplinarität ist im Energiesektor kein Luxus, sondern Notwendigkeit. Erfolgreiche Teams vereinen technische, wirtschaftliche und politische Kompetenzen. Sie wissen, wie regulatorische Entscheidungen getroffen werden, welche Förderprogramme relevant sind und wie man Innovationsprojekte in bestehende Strukturen integriert. Ein divers aufgestelltes Team kann Risiken besser einschätzen und Investor*innen überzeugender ansprechen.

Auch die Gestaltung der Cap Table verdient besondere Aufmerksamkeit. Kapitalgeber*innen sollten nicht nur Geld mitbringen, sondern auch strategischen Mehrwert bieten. Kontakte zu Entscheidungsträger*innen, Branchenkenntnis und operative Unterstützung bei Pilotprojekten sind entscheidende Erfolgsfaktoren. Eine transparente Struktur, in der jede Partei klar definierte Rollen hat, fördert Vertrauen und beschleunigt Entscheidungen.

Ein weiterer zentraler Punkt ist die Nachweisbarkeit von Wirkung. Gründer*innen müssen ihren ökologischen und ökonomischen Mehrwert belegen können. Messbare Kennzahlen wie Emissionseinsparungen, Energieeffizienz oder Carbon ROI sind ausschlaggebend, um Glaubwürdigkeit zu schaffen. Pilotprojekte mit belastbaren Ergebnissen überzeugen nicht nur Investor*innen, sondern auch Kund*innen und öffentliche Partner*innen.

Nicht zuletzt braucht es realistische Planung. Genehmigungsprozesse und Netzanschlüsse dauern in Deutschland oft Jahre. Wer dies in der Finanzplanung berücksichtigt und seine Strategie auf gestaffelte Rollouts oder modulare Produktarchitekturen ausrichtet, vermeidet teure Fehlentscheidungen. Skalierung im Energiemarkt bedeutet nicht Geschwindigkeit um jeden Preis, sondern nachhaltiges Wachstum mit stabilem Fundament.

Blick nach vorn: Warum sich Ausdauer lohnt

Trotz aller Hürden bleibt der deutsche Energiemarkt für Gründer*innen besonders attraktiv. Die globalen Trends sprechen eine klare Sprache: Laut der Internationalen Energieagentur (IEA) wird sich die installierte Leistung aus erneuerbaren Energien weltweit bis 2030 voraussichtlich mehr als verdoppeln, angetrieben vor allem durch den rasanten Aufstieg der Solarenergie. Wind- und Speichertechnologien werden ebenfalls stark wachsen, während Start-ups gleichzeitig mit Herausforderungen in Lieferketten, Netzintegration, Finanzierung und politischen Veränderungen umgehen müssen.

Eine aktuelle Zwischenbilanz der Internationalen Agentur für erneuerbare Energien (Irena) zeigt, dass die weltweite neu installierte Leistung 2024 bei rund 582 Gigawatt lag – ein Rekordwert. Gleichzeitig reicht dies nicht aus, um die auf der Uno-Klimakonferenz von Dubai 2023 vereinbarten Ziele zu erreichen, die Kapazität bis 2030 auf 11,2 Terawatt zu verdreifachen. Dazu wären ab sofort jährlich zusätzlich 1.122 Gigawatt nötig. Auch bei der Energieeffizienz hinken die Fortschritte hinterher: Die jährliche Wachstumsrate liegt aktuell bei rund einem Prozent, während vier Prozent notwendig wären.

Für Gründer*innen bedeutet dies, dass die Nachfrage nach innovativen, zuverlässigen und systemgerechten Lösungen weiter steigen wird. Wer sich frühzeitig auf Pilotprojekte einlässt, Netzanschlüsse koordiniert und regulatorische Prozesse kennt, kann einen entscheidenden Vorsprung erzielen. Deutschland bietet durch klare Klimaziele, Förderprogramme und politische Unterstützung zudem ein Umfeld, in dem Innovationen nachhaltige Wirkung entfalten können.

Ausdauer zahlt sich aus, weil die Transformation der Energieversorgung Zeit braucht. Wer heute in Partnerschaften, systemgerechte Lösungen und messbare Wirkung investiert, legt das Fundament für langfristigen Markterfolg. Die Verbindung von Innovation, Skalierbarkeit und nachweisbarem ökologischen Mehrwert wird zum entscheidenden Wettbewerbsvorteil und ermöglicht Gründer*innen, die Energiewende aktiv mitzugestalten.

Der Autor Jan Lozek ist Geschäftsführer von Future Energy Ventures. Als Investor und Wegbereiter der Energiewende unterstützt er Gründer*innen dabei, Technologien für ein klimaneutrales Energiesystem zu entwickeln und fördert innovative Unternehmen.

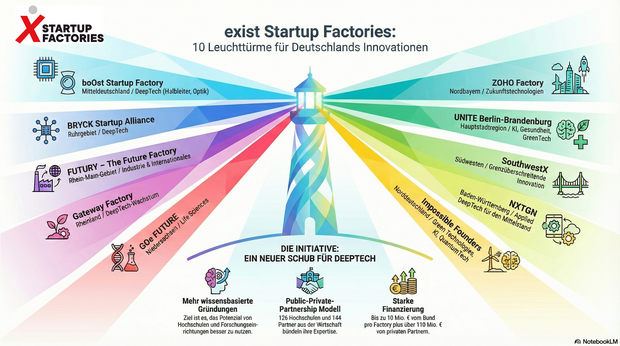

exist Startup Factories: 10 Leuchttürme für Start-ups & Innovationen

Zehn Startup Factories sind angetreten, um unser Start-up-Ökosystem im nächsten Jahrzehnt auf eine neue Stufe zu heben und die Anzahl und Qualität wissensbasierter Ausgründungen erheblich zu steigern. Wir stellen die frisch gekürten „Start-up- und Innovations-Booster“ vor.

Der exist Leuchtturmwettbewerb Startup Factories wurde von der Bundesregierung ins Leben gerufen, um das deutsche Start-up-Ökosystem im nächsten Jahrzehnt auf eine neue Stufe zu heben und die Anzahl und Qualität wissensbasierter Ausgründungen erheblich zu steigern.

Am 10. Juli dieses Jahres wurden dann in Berlin zehn Startup Factories durch Katherina Reiche, Bundesministerin für Wirtschaft und Energie, ernannt. „Um die Zukunft zu gewinnen, brauchen wir nicht nur bereits etablierte Unternehmen, sondern solche, die es noch werden wollen. In den Startup Factories entstehen die Start-ups von morgen und Scale-ups von übermorgen … mit den Startup Factories wollen wir das Potenzial bei Ausgründungen aus Hochschulen und Forschungseinrichtungen noch besser nutzen“, so die Bundesministerin anlässlich der feierlichen Zeremonie.

Bis zu 10 Mio. Euro pro Factory

Insgesamt bündeln die zehn frisch gekürten Startup Factories die Expertise von 126 Hochschulen und Forschungseinrichtungen. 144 Kooperations- und Finanzierungspartner aus der Wirtschaft stellen rund 110 Mio. Euro an privaten Mitteln bereit. Das BMWE beteiligt sich mit jeweils bis zu 10 Mio. Euro pro Factory – unter der Bedingung, dass die privaten Mittel mindestens in gleicher Höhe eingebracht werden. Ziel ist es, den Gründungsprozess „von der Laboridee bis zur Skalierung“ zu professionalisieren. Die Startup Factories sollen in diesem Kontext als koordinierende Zentren wirken, um strukturelle Lücken im Gründungssystem zu schließen und nachhaltige Innovationsökosysteme zu etablieren.

Die Preisträger sind über das gesamte Bundesgebiet verteilt und überzeugten im Wettbewerb durch ganz unterschiedliche Konzepte. Unabhängig davon stehen sie alle für eine eng vernetzte Kooperation zwischen Wissenschaft und Forschung einerseits sowie etablierten Akteur*innen der Privatwirtschaft, des Start-up-Ökosystems und Kapitalgeber*innen andererseits. Durch die Skalierung von Innovationen und ihr privatwirtschaftliches Management sollen die Startup Factories einen echten Boost für das deutsche Start-up-Ökosystem darstellen, inspiriert durch Vorbilder wie beispielsweise die UnternehmerTUM aus München, die bereits heute internationale Strahlkraft entwickeln und Modell für die Factories standen.

Leuchttürme unseres Start-up-Ökosystems

Die zehn Startup Factories starten nun als Leuchttürme des deutschen Start-up-Ökosystems. Die exzellenzorientierten Factories entstehen als sogenannte Public-Private-Partnerships zwischen Wissenschaftseinrichtungen und Kooperations- und Finanzierungspartnern aus der Wirtschaft. Ziel ist es, die Anzahl und Qualität wissenschaftsbasierter DeepTech-Gründungen zu steigern und die Startup Journey, also den unternehmerischen Weg von der Gründungsidee im Labor bis zur Skalierung, zu beschleunigen.

Das sind die zehn Startup Factories (in alphabetischer Reihenfolge):

boOst Startup Factory

Mit 39 Hochschulen und außeruniversitären Forschungseinrichtungen in Sachsen und Thüringen hält die Region Mitteldeutschland eine beeindruckende Wissenschaftslandschaft vor. Dies bietet auch enorme Entwicklungsmöglichkeiten für junge Unternehmen als Innovationstreiber. Mit boOst soll ein überregionales Gründungsökosystem für die DeepTech-Champions von morgen entstehen: zehn Hochschulen, Investoren und 20 Industriepartner verzahnen Gründungsförderung mit der Industrie aus Halbleiterfertigung, Optik, Photonik und Mikroelektronik.

Marco Weicholdt, CEO der boOst Startup Ecosystem GmbH: „Wir wollen eine neue Gründungskultur in Ostdeutschland etablieren. Mit dem Zusammenschluss der Startup Factory befähigen wir Menschen, eigene Ideen und Technologien in marktfähige Produkte zu übersetzen, erleichtern den Zugang zu Industrie und Kapital, bauen schlagkräftige interdisziplinäre Teams und fördern die Gründung von wachstumsfähigen

GeneralMind: 12 Mio. Dollar Investment nur 6 Monate nach Gründung

Das Berliner KI-Start-up GeneralMind entwickelt ein sog. autonomes AI System of Action, das wiederkehrende, komplexe Arbeitsschritte entlang von Waren- und Zahlungsflüssen automatisiert.

GeneralMind, ein „KI System of Actionˮ zur Automatisierung von digitaler Zettelwirtschaft, unstrukturierter Koordination sowie ineffizienter manueller Prozesse entlang der gesamten Lieferkette, gibt heute den Abschluss seiner Eigenkapitalfinanzierung in Höhe von 12 Millionen US-Dollar bekannt. Die Runde ist eine der größten bekannten europäischen Pre-Seed Runden der letzten Jahre und wurde weniger als sechs Monate nach der Aufnahme der Geschäftstätigkeit des Unternehmens abgeschlossen. GeneralMind will die Mittel verwenden, um die Skalierung seiner Technologie in Europa voranzutreiben.

Angeführt wurde die Finanzierungsrunde von Lakestar, Leo Capital, Lucid Capital, Heliad, BOOOM, mit Partizipierung von etablierten Angel-Investoren wie Alexander Kudlich, Jens Urbaniak, Samir Sood und Vishal Lugani.

GeneralMind wurde in Berlin vom Gründerteam um die Razor Group gemeinsam mit führenden Technologen aus dem Silicon Valley gegründet: Tushar Ahluwalia Shrestha Chowdhury, Dr. Oliver Dlugosch, Lennart von Hardenberg, Nishrit Shrivastava und Sergiu Șoima. Neben dem Hauptsitz in Berlin betreibt das Unternehmen einen weiteren Standort in Bangalore.

GeneralMind – das „AI System of Action“

Unternehmen arbeiten heute mit sogenannten Systems of Record SoR, zum Beispiel ERP-Systemen, um die Komplexität von Lieferketten zu bewältigen. Trotz dieser Systeme findet ein Großteil der operativen Arbeit weiterhin in E-Mail-Posteingängen und Spreadsheets statt: Teams müssen unstrukturierte Kommunikation und Koordination, Übergaben, Rückfragen und Ausnahmen manuell zusammenführen, nachhalten und in Systeme übertragen. Oft fehlt dabei klare Nachverfolgbarkeit, es entstehen Medienbrüche und die Fehleranfälligkeit ist hoch, obwohl genau diese Arbeit entscheidend ist, um die Lieferkette zuverlässig am Laufen zu halten.

GeneralMind entwickelt das „AI System of Action“ (SoA), um genau diese manuelle, repetitive Arbeit sowie unstrukturierte Koordination entlang der Lieferkette end-to-end zu übernehmen, als operative KI-Ebene über bestehenden Systemen, menschenüberwacht und bei Bedarf mit Freigabe.

KI-Autopilot für operative Prozesse mit menschlicher Fähigkeit

Der KI-Autopilot von GeneralMind übernimmt die „digitale Zettelwirtschaft" entlang komplexer Lieferketten, indem er automatisiert manuelle, repetitive Abläufe zwischen E-Mail, Excel und ERP-Systemen autonom ausführt. Eingehende Aufgaben (oft per E-Mail) werden erfasst, analysiert und anschließend end-to-end ausgeführt. Besonders dort, wo viele kleinteilige Aufgaben zuverlässig abgearbeitet, Abstimmungen sauber nachgehalten, Termine und Fristen gesichert und zahlreiche interne und externe Stakeholder entlang des Prozesses koordiniert werden müssen. Zum Beispiel in Beschaffung, Vertrieb oder der Rechnungsbearbeitung.

Diese „digitale Zettelwirtschaft“ kostet global agierende Unternehmen entlang ihrer Lieferketten teilweise Umsätze in Milliardenhöhe. Ware bleibt liegen, Entscheidungen verzögern sich, Aufgaben gehen im Tagesgeschäft unter.

„Unternehmen wissen oft genau, wo es hakt, scheitern aber an der operativen Umsetzung“, sagt Tushar Ahluwalia, Gründer und CEO von GeneralMind. „Ich habe im E-Commerce immer wieder gesehen, wie digitale Zettelwirtschaft, ineffiziente manuelle Prozesse und schmerzhafte Stakeholder-Koordination zwischen unstrukturierter Kommunikation und ERP-Systemen enorme Ineffizienzen in großen Unternehmen erzeugen. Genau dieses Problem lösen wir mit GeneralMind. Unsere KI übernimmt diese Prozesse end-to-end; kein Copilot, sondern mit Autopilot-Funktionalität, die von Menschen überwacht und bei Bedarf freigegeben wird“, ergänzt er.

Aktiv telefonieren für das eigene Start-up

Von der Adresse zum Vor-Ort Termin – wertvolle Tipps und To-dos zur erfolgreichen Telefonakquise.

Der schnellste Weg zu ersten Kunden führt selten über den perfekten Pitch. Entscheidend ist der erste echte Marktkontakt. Solange ein Start-up nur über Zielgruppen spricht, bleibt vieles theoretisch. Welche Themen erzeugen Interesse? Welche Rollen sind eingebunden? Welche Einwände haben Substanz und welche hängen am Timing? Das Telefon ist im B2B kein Relikt und dient als aktives Werkzeug. Es bringt innerhalb kurzer Zeit echte Gespräche und erzeugt Pipeline auf Dialogbasis.

Die richtige Erwartungshaltung ist entscheidend. Telefonischer Outbound bedeutet keinen Abschluss beim ersten Kontakt und dient dem Aufbau einer Verbindung. Passende Unternehmen aus klar definierten Branchen und Regionen werden angesprochen, relevante Ansprechpartner identifiziert, ein Thema geöffnet und ein nächster Schritt vereinbart. Das reduziert Druck. Der Fokus liegt auf Prüfung und Führung statt Überredung.

Warum ein Anruf kein Störfaktor ist

Gerade Digital- und Tech-Teams haben Vorbehalte gegenüber Telefonakquise. Dabei dient der Anruf primär als Passungscheck. Existiert das Problem? Welche Rolle ist zuständig? Lohnt sich ein weiterer Austausch? Für die Gegenseite wirkt das weniger wie Verkauf und entspricht strukturierter Marktarbeit.

Diese Haltung verändert die Gesprächsdynamik. Der Anruf klingt klar und respektvoll. Ein bewusst kurzer Rahmen wie ein kurzer Abgleich erleichtert die Entscheidung, ob ein weiterer Schritt sinnvoll ist. Viele B2B-Ansprechpartner reagieren positiv, weil ihre Zeit ernst genommen wird.

Von der Adresse zum Zielkunden

Adressen aus Tools, Events oder Netzwerken sind ein Startpunkt, aber kein Zielkundenprofil. Eine Telefonliste ist eine Hypothese zur Passung. Ohne Fokus entstehen Gespräche mit sehr unterschiedlichen Prozessen, Prioritäten und Begriffen. Das kostet Energie und verlangsamt Lernprozesse.

Ein enger Start erhöht die Qualität. Ein Segment, ein typischer Use Case oder ein klares Unternehmensprofil sorgen für Relevanz. Gespräche knüpfen an bekannte Situationen an. Ablehnung sinkt, Erkenntnisse entstehen schneller und Termine werden belastbarer.

Buying Center statt Entscheider-Mythos

B2B-Entscheidungen entstehen im Team. Auch wenn eine Person unterschreibt, prüfen mehrere Rollen das Thema. Telefonischer Outbound zielt deshalb nicht auf eine einzelne Entscheidungsperson, sondern auf Kontaktpfade. Fachrollen, Bewertung und Entscheidung werden schrittweise verbunden.

In techniknahen Unternehmen zeigen sich Fachrollen oft offen für klärende Gespräche. Teamleads, operative Rollen oder Bereichsverantwortliche können schnell einschätzen, ob ein Thema existiert, wie es intern bewertet wird und wer Verantwortung trägt. Ein klares Nein spart ebenso Zeit wie ein sauberer Übergang.

Ein Einstieg mit Klarheit

Der erste Satz entscheidet über Einordnung und Bereitschaft. Für Digital- und Tech-Zielgruppen funktioniert ein Einstieg, der Beobachtung und Ehrlichkeit verbindet. Das Signal lautet, dass geprüft wird und bei fehlender Passung das Gespräch endet.

Ein geeigneter Einstieg beschreibt Segment und typische Reibung und fragt nach Zuständigkeit. Dadurch entsteht Kontext ohne Pitch. Die Haltung bleibt kurz, präzise und respektvoll.

Produkt erklären ohne Pitch

Im Erstkontakt zählt nicht das Feature-Set, entscheidend ist die Wiedererkennbarkeit des Problems. Das Produkt wird als Antwort auf eine Situation beschrieben. Ein Satz, der Outcome und Reibung verbindet, erlaubt dem Gegenüber Zustimmung oder Korrektur.

Erst bei Resonanz folgt eine kurze Erklärung des Lösungswegs. Welche Stellschraube wird adressiert? Wo entsteht messbarer Effekt? Die Reihenfolge bleibt klar: Zielzustand, Reibung, Lösungsansatz, Angebot.

Relevanz öffnen und Bedarf prüfen

Erfolgreiche Gespräche folgen einer klaren Abfolge. Zuerst entsteht Relevanz durch typische Problemfelder wie Prozessbrüche, manuelle Schritte oder unklare Zuständigkeiten. Diese werden geöffnet, ohne Behauptungen aufzustellen.

Sobald Relevanz sichtbar wird, beginnt die Prüfung. Fragen nach dem aktuellen Vorgehen halten das Gespräch natürlich. Danach folgen vertiefende Punkte zu Engpässen, Ablauf, Ownership und Abhängigkeiten. So bleibt der Dialog fokussiert und vermeidet frühe Qualifizierung oder lange Erklärungen.

Gesprächsführung mit Struktur

Ein Gespräch fühlt sich dann gut an, wenn Fragen kurz, konkret und begründet sind. Kleine Rahmensätze senken Widerstand. Prozessnahe Fragen zeigen Verständnis für den Arbeitsalltag und führen schnell zu Klarheit über einen möglichen Termin.

LegalTech-Trends 2026

KI, strategische Fähigkeiten und mehr Technikverständnis stehen 2026 auf der Agenda der Rechtsbranche – gut zu wissen nicht nur für LegalTech-Start-ups und -Gründer*innen.

Die LegalTech-Trends des Jahres 2026 machen deutlich, dass die Rechtsbranche vor einem grundlegenden Wandel steht: Routinetätigkeiten werden zunehmend in den Hintergrund gedrängt, da sie automatisiert oder von KI übernommen werden. Gleichzeitig gewinnen neue Kompetenzen an Bedeutung und Up-Skilling wird zur Schlüsselqualifikation, während traditionelle Karrierepfade ins Wanken geraten. Dementsprechend werden 2026 das Technologieverständnis, Prozessdesign sowie strategische Fähigkeiten in der Rechtsbranche immer wichtiger.

1. Integrierte Cloud LegalTech-Plattformen etablieren sich

Die LegalTech-Landschaft befindet sich in einem tiefgreifenden Wandel und konsolidiert sich zunehmend zu integrierten Cloud-Ökosystemen. Diese vereinen zentrale Funktionen wie Mandats- und Fallmanagement, Dokumentenautomatisierung, Ausgaben- und Risikoanalysen sowie Kollaborations- und Workflow-Funktionen auf einer gemeinsamen Plattform. Sie lösen die bislang weitverbreiteten, voneinander getrennten Einzelsysteme ab. Diese integrierten Plattformen versetzen juristische Teams in die Lage, auf eine einheitliche, konsistente Datenbasis (Single Source of Truth) zuzugreifen und fundierte Analysen durchzuführen. Das Ergebnis sind deutlich schnellere Arbeitsabläufe, eine verbesserte Transparenz über Team- und Abteilungsgrenzen hinweg sowie eine höhere operative Resilienz der Rechtsorganisation.

2. Eingebettete agentenbasierte KI (embedded agentic AI)

Embedded Agentic AI entwickelt sich rasant zu einem der prägendsten Trends im LegalTech-Markt. Im Gegensatz zu klassischen KI-Assistenzsystemen agieren agentische KI-Module direkt innerhalb juristischer Fachanwendungen und übernehmen eigenständig klar definierte Aufgaben – etwa die Fristenüberwachung, Vertragsprüfung oder Aktenvorbereitung. Nahtlos in bestehende Workflows eingebettet, reduzieren sie manuellen Aufwand, minimieren Risiken und steigern die Produktivität spürbar. Für Kanzleien bedeutet Embedded Agentic AI einen strategischen Schritt hin zu skalierbaren, zukunftssicheren Prozessen, bei denen juristische Expertise gezielt durch autonome, kontextbewusste KI ergänzt wird.

3. KI-Sicherheit & Governance

KI ist längst mehr als nur ein Werkzeug – sie entwickelt sich zu einer operativen Notwendigkeit. Im Jahr 2026 werden LegalTech-Pioniere deshalb über reine Pilotprojekte hinausgehen und Rahmenwerke für die KI-Governance, Risikokontrollen, Compliance und ethische Rahmenbedingungen einführen. In diesem Kontext gilt es beispielsweise Transparenzanforderungen zu definieren, Prompt-Audits und Human-in-the-Loop-Kontrollen einzuführen sowie für die Nachverfolgbarkeit von Datenquellen zu sorgen. Kanzleien und Rechtsabteilungen, die eine strukturierte KI-Governance integrieren, reduzieren Haftungsrisiken, stärken das Vertrauen und können KI skalieren. Wenn sie dabei auch noch den ethischen und regulatorischen Compliance-Anforderungen gerecht werden, sind sie für die Herausforderungen der Zukunft gut aufgestellt.

4. Predictive Legal Analytics

KI steht 2026 nicht mehr nur für unterstützende oder automatisierende Funktionen, sondern entwickelt sich zunehmend zum strategischen Faktor. Generative KI und fortschrittliche Analyseverfahren werden gezielt zum Einsatz kommen, um den Ausgang von Gerichtsverfahren zu prognostizieren, umfangreiche Beweis- und E-Discovery-Daten auszuwerten und bislang verborgene Muster in der Rechtsprechung zu identifizieren. Im Jahr 2026 wird KI-generierter Content in immer mehr Verfahren eine zentrale Rolle bei der Sichtung, Bewertung und Einordnung von Beweismitteln spielen. Dadurch verändern sich die Vorgehensweisen bei der Vorbereitung von Fällen, dem Entwickeln von Argumentationsketten sowie der strategischen Entscheidungsfindung. All das führt dazu, dass Technologie vom reinen Hilfsmittel zum strategischen Entscheidungsfaktor aufsteigt.

5. Juristische Talente entwickeln sich zu technisch versierten Fachkräften

Anwältinnen und Anwälte müssen sich zunehmend zu technologieaffinen Gestaltern entwickeln, die digitale Tools, Automatisierung und KI souverän in ihre tägliche Arbeit integrieren. Statt reiner Rechtsanwendung rücken Prozessverständnis, Systemkompetenz und Dateninterpretation in den Fokus. Kanzleien profitieren von effizienteren Abläufen, höherer Skalierbarkeit und besserer Mandantenorientierung. Tech-fluente Legal Professionals werden damit zum entscheidenden Wettbewerbsfaktor in einem zunehmend digitalisierten Rechtsmarkt.

6. KI-gestütztes Smart Contracting & Compliance Automation

KI geht im Vertragswesen weit über einfache Prüfungsfunktionen hinaus und wird zum zentralen Instrument für umfassendes Contract Lifecycle Management, Compliance-Monitoring sowie eine automatisierte Vertragserstellung. Zudem lassen sich durch Predictive Analytics Risiken, Inkonsistenzen und Compliance-Probleme immer früher identifizieren – ein Trend, der insbesondere für Unternehmensrechtsabteilungen und international tätige Kanzleien von Bedeutung ist. Im Jahr 2026 werden sich vor allem diese drei Anwendungsszenarien etablieren:

- KI-gestützte Vertragsanalysen, die potenzielle Risiken identifizieren und konkrete Korrekturvorschläge liefern.

- Automatisierte Compliance-Berichte zur lückenlosen Nachverfolgung regulatorischer Vorgaben.

- KI-Unterstützung bei der Erstellung von Dokumenten.

7. Cybersicherheit wird zum Wettbewerbsvorteil

Mit der zunehmenden Nutzung von LegalTech steigen auch die Risiken im Bereich Cybersecurity. Umso wichtiger ist es, dass Jurist*innen die Daten ihrer Mandant*innen, vertrauliche Fallakten sowie ihre KI-Systeme vor Ransomware-Angriffe, Datenpannen und der unbefugten Offenlegung sensibler Informationen schützen. Robuste Cybersecurity-Tools und datenschutzorientierte LegalTech-Architekturen sind daher unverzichtbar und werden häufig direkt in die Plattformen integriert. Kanzleien und Rechtsabteilungen, die hier proaktiv investieren, schützen nicht nur ihre Reputation und das Vertrauen ihrer Mandant*innen, sondern erfüllen zugleich die zunehmend strengeren globalen Datenschutzvorschriften.

8. Ergebnisorientierte und ROI-nachweisbare KI-Einführung

2026 steht LegalTech nicht mehr im Testmodus – sie muss konkrete Mehrwerte nachweisen. Sowohl Anbietende als auch Anwendende sind zunehmend gefordert, Investitionen in Technologie klar mit messbaren Ergebnissen zu verknüpfen, etwa durch Zeit- und Kostenersparnis, Reduzierung von Fehlern oder eine höhere Mandant*innenzufriedenheit. Für die Praxis bedeutet das: Pilotprojekte sollten stets mit klar definierten KPIs starten, um den Erfolg messbar zu machen. Analysen spielen eine entscheidende Rolle, um den geschäftlichen Nutzen gegenüber Führungskräften und Mandant*innen transparent darzustellen. Gleichzeitig verlagern sich Budgetentscheidungen weg von „Innovation um der Innovation willen“ hin zu einer klaren ROI-orientierten Ausrichtung.

9. Innovation in der Rechtsberatung & alternative Business-Modelle

Die Veränderung in der Rechtsbranche betrifft die gesamte Struktur juristischer Dienstleistungen. Klassische Stundenhonorare verlieren an Bedeutung, während alternative Preismodelle wie Festpreise, Abonnements oder wertbasierte Vergütungen an Bedeutung gewinnen. Diese Entwicklung wird durch Technologien unterstützt, die Ergebnisse zuverlässig vorhersagen und standardisierte Leistungen effizient bereitstellen. Für Rechtsabteilungen und Mandant*innen wird Kalkulierbarkeit zunehmend zum Standard. Kanzleien, die ihre Liefermodelle entsprechend innovativ gestalten, sichern sich einen Wettbewerbsvorteil gegenüber Wettbewerber*innen, die weiterhin auf traditionelle Stundenhonorare setzen.

10. Lawbots & Vertikale Automatisierung

„Lawbots“ stehen kurz davor, zum festen Bestandteil der Rechtsbranche zu werden. Diese spezialisierten Bots sind darauf ausgelegt, spezifische juristische Aufgaben zu automatisieren – von der Mandantenaufnahme über Dokumentenautomatisierung und Compliance-Prüfungen bis hin zu rechtlicher Recherche. Typische Einsatzszenarien sind etwa maßgeschneiderte Bots für Einwanderungsanträge, Markenanmeldungen oder Routineverfahren in der Prozessführung. Sie übernehmen klar definierte, standardisierte Aufgaben auf höchst effiziente Weise. So gewinnen Anwält*innen wertvolle Zeit, um sich auf komplexe, urteilsbasierte Arbeiten zu konzentrieren und strategische Entscheidungen zu treffen.

Der Autor Oliver Bendig ist CEO von stp.one, einem der führenden Anbietern von Legal-Tech-Komplettlösungen.

DLR-Spin-off Nunos liefert Raumfahrt-Technik für den Acker

Das 2024 von Fabian Miersbach und Tim Paulke gegründete Start-up Nunos hat ein Verfahren entwickelt, das Gülle in effizienteren, geruchlosen Dünger umwandelt. Die Deutsche Bundesstiftung Umwelt (DBU) fördert Nunos mit 125.000 Euro.

Das Düngen mit Gülle ist wichtiger Bestandteil einer im Kreislauf gedachten Landwirtschaft. Aktuell ruhen viele Äcker noch, doch ab Februar versorgen zahlreiche Landwirt*innen ihre Felder wieder auf diese Weise mit Nährstoffen. Doch durch Gülle entstehen auch umweltschädliche Gase wie Ammoniak und Methan. Das Hürther Start-up Nunos hat nun ein Verfahren entwickelt, das Gülle in effizienteren, geruchlosen Dünger umwandelt. Dies verringert den Ausstoß von Treibhausgasen (THG) und sorgt gleichzeitig für eine bessere Nährstoff-Versorgung der Pflanzen. Mitgründer Tim Paulke zufolge wandelt die firmeneigene Anlage „innerhalb eines 24-Stunden-Zyklus‘ mit einem rein biologischen Verfahren Gülle zu einem Düngemittel mit höherer Nährstoffnutzungseffizienz und deutlich geringeren Treibhausgas-Emissionen um.“

Astronautik-Technologie für eine breite Anwendung

Als Ausgründung aus dem Deutschen Zentrum für Luft- und Raumfahrt (DLR) optimiert das Nunos-Team eine in der Astronautik entwickelte Technologie für eine breite Anwendung in der Landwirtschaft. Paulke: „Das zugrundeliegende System wurde ursprünglich zur Aufbereitung von menschlichem Urin als Düngemittel für den erdfreien Anbau in Gewächshäusern auf Raumstationen entwickelt.“ Bei der neuen Anwendung werde die Gülle in der bei den Betrieben errichteten Anlage mithilfe von Mikroorganismen weiterverarbeitet. „Es entstehen ein dünnflüssiges, geruchsloses Düngemittel und eine geringe Menge eines nährstoffreichen Feststoffs,“ so Paulke.

Ernte-Mehrertrag von 20 Prozent erwartet

Bei der Güllelagerung unter dem Stallboden reagieren die Ausscheidungen und setzen schädliche Gase frei. Paulke: „Um die Ausgasung von Methan und Ammoniak zu vermeiden, wird die Gülle möglichst schnell aus den Ställen in die Aufbereitungsanlage geleitet.“ Das zügige Entfernen erhöht nach seinen Worten auch das Tierwohl. Außerdem „werden die Nährstoffe in dem Düngemittel so aufbereitet, dass sie direkt für die Pflanzen verfügbar sind“, so der Nunos-Mitgründer. Diese Nährstoffe kämen schneller als beim herkömmlichen Ausbringen der Gülle bei den Pflanzen an. Auswaschungen aus dem Boden würden so deutlich verringert. „Nach ersten Pflanzversuchen rechnen wir bei der Ernte mit einem Mehrertrag von bis zu 20 Prozent, was wir in 2026 auf zwei landwirtschaftlichen Betrieben in Feldversuchen validieren möchten“, prognostiziert Paulke

Nunos-Dünger auch für den Hausgebrauch

Neben den Gülle-Aufbereitungsanlagen stellt das Start-up nach eigenen Angaben kleinere Mengen des Düngemittels für den Hausgebrauch her. „Der Dünger wirkt auch für den heimischen Tomatenanbau oder Zimmerpflanzen wie ein Multivitamin-Drink“, so Paulke. Der Vertrieb erfolge über das Internet. Das Verfahren zur Umwandlung der Gülle in den effizienten Dünger sei über das DLR patentiert und von Nunos exklusiv lizensiert.

Die Deutsche Bundesstiftung Umwelt (DBU) fördert das Unternehmen mit 125.000 Euro. Paulke: „Aktuell arbeiten wir hauptsächlich mit Rindergülle und Gärresten aus Biogasanlagen. Durch die DBU-Förderung bekommen wir die Möglichkeit, das Verfahren ausführlicher auf seine Umweltauswirkungen zu testen, anstatt nur wirtschaftliche Faktoren zu betrachten.“ Außerdem geplant seien neue Feldversuche, die die zusätzlichen Erträge durch den Dünger weiter verifizieren und Optimierungsmöglichkeiten finden.

Mehr Effektivität und wirtschaftliche Effizienz für die Landwirtschaft

DBU-Referentin Dr. Susanne Wiese-Willmaring sieht großen Bedarf in der Landwirtschaft für Konzepte wie das von Nunos: „Die Bäuerinnen und Bauern wissen von den Auswirkungen der bei ihrer Arbeit entstehenden Treibhausgase. Oft wollen Sie etwas verändern und müssen es aufgrund gesetzlicher Vorgaben teils auch.“ Die hohen Treibhausgas-Emissionen brächten der Landwirtschaft einen Misskredit ein, der durch innovative Lösungen behoben werden könne. Wiese-Willmaring weiter: „Für die Betriebe müssen dabei Effektivität und wirtschaftliche Effizienz stimmen – Herausforderungen, die Nunos beide aktiv angeht.“

AVES Reality sichert sich 2,7 Mio. Euro für digitale 3D-Zwillinge

Das 2022 gegründete DeepTech AVES Reality entwickelt KI-Systeme, die aus Satelliten- und Luftbilddaten automatisch präzise, simulationsfähige 3D-digitale Zwillinge erzeugen.

Wenn KI effektiv mit der realen Welt interagieren und in dieser navigieren soll, beispielsweise im Bereich der autonomen Mobilität, muss sie auf Basis von realistischen, detaillierten Daten trainiert und getestet werden. Gerade im Bereich der autonomen Mobilität, in der die Zuverlässigkeit der verschiedenen Sensoren und KI-Systeme ein wesentlicher Garant für die Sicherheit der Passagiere ist, ist die Genauigkeit der zugrundeliegenden geografischen und physikalischen Trainings- und Testdaten unerlässlich. Solche Daten im größeren Maßstab zu erstellen und aktuell zu halten, ist jedoch kostspielig und aufwändig – gerade auch, weil sich Umgebungen kontinuierlich verändern, zum Beispiel aufgrund von Bauvorhaben oder Wetterereignissen.

AVES Reality hat es sich zur Aufgabe gemacht, diese Daten einfacher, schneller und effektiver zur Verfügung zu stellen. Das 2022 von Florian Albert, Severin Knebel und Matthias Heger gegründete Unternehmen entwickelt eine Softwarelösung, die KI- und 3D-Technologien nutzt, um Informationen aus Satelliten- und Luftbildern sowie anderen Datenquellen in digitale, physikalisch korrekte 3D-Zwillinge der realen Welt umzuwandeln – von Städten bis hin zu Straßennetzen. Auf Basis dieser virtuellen Umgebungen können beispielsweise KI-basierte Fahrassistenzsysteme für die autonome Mobilität trainiert werden, aber auch Anwendungsfälle in anderen Branchen wie der Bau- und Städteplanung werden so möglich.

AVES Reality arbeitet bereits mit führenden deutschen Automobilherstellern zusammen, um diese simulationsfähigen virtuellen Umgebungen und Karten für die Weiterentwicklung der autonomen Mobilität bereitzustellen. Zudem arbeitet das Unternehmen mit NVIDIA zusammen, um einen der weltweit ersten Referenz-Workflows zu implementieren, der hochauflösende synthetische Umgebungen zur Feinabstimmung von Vision-Language-Modellen (VLMs) wie NVIDIA Cosmos Reason bereitstellt. Anwendungsbereiche für diese Technologie umfassen unter anderem Smart City-Konzepte und Verkehrsmanagement und werden bereits in der taiwanesischen Stadt Kaohsiung in der Praxis erprobt.

„Die Erfolge, die wir bisher mit den Anwendungsfällen unserer Technologie verzeichnen konnten und das Vertrauen unseres Investorenkonsortiums unterstreichen noch einmal, das erfolgreiche Wachstum von AVES Reality. Unsere Technologie stellt eine Schnittstelle zwischen Satellitendaten, georäumlichen KI-Anwendungen, Automatisierung, Simulation und Raummodellierung her – Sektoren, die sich aktuell im Aufschwung befinden, da Maschinen sich zunehmend von eng gefasster Automatisierung hin zu allgemeiner physikalischer Intelligenz entwickeln”, sagt Florian Albert, CEO und Mitgründer von AVES Reality.

Jetzt hat das Unternehmen aus Garmisch-Partenkirchen eine Seed-Runde in Höhe von 2,7 Mio. Euro abgeschlossen, an der neben Bayern Kapital auch der Lead-Investor Matterwave Ventures sowie XISTA Science Ventures, xdeck, Lightfield Equity und der Fraunhofer Technology Transfer Fund (FTTF) beteiligt waren.

Die Mittel aus der Seed-Finanzierungsrunde will AVES Reality nutzen, um die Entwicklung seiner Technologie weiter voranzutreiben und seinen Markteintritt weiter zu skalieren.

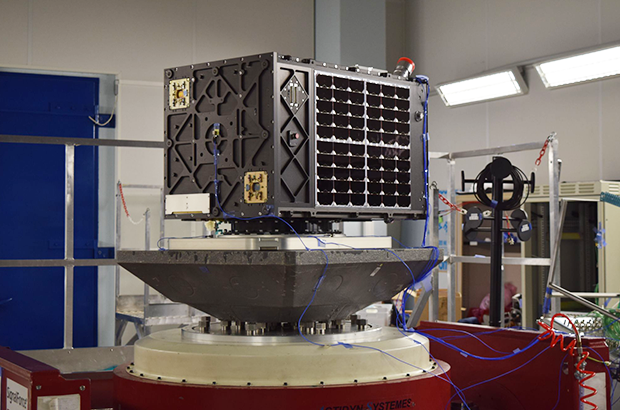

Vyoma-Satellit zur Weltraumüberwachung erreicht Umlaufbahn

Mit dem erfolgreichen Start des Satelliten Flamingo-1 legt das 2020 von Dr. Luisa Buinhas, Christoph Bamann und Dr. Stefan Frey gegründete Münchner SpaceTech Vyoma den Grundstein für seine eigene Konstellation zur Space Domain Awareness (SDA).

Vyoma ermöglicht Echtzeit-Weltraumüberwachung und Verkehrsmanagement für Erdumlaufbahnen. Angesichts der zunehmenden Nutzung des Weltraums stellt das Unternehmen sichere und automatisierte Satellitenbetriebsdienste bereit, die die Missionskosten seiner Kund*innen drastisch senken. Vyoma richtet sich an Satellitenbetreiber, Rückversicherer, Weltraumagenturen sowie Sicherheits- und Nachrichtendienste. Als Teilnehmer an Programmen der EU-Kommission und der ESA zur Entwicklung von SDA-Technologien stützt sich das SpaceTech auf ein spezialisiertes Team von mehr als 40 Ingenieur*innen und Wissenschaftler*innen.

Jetzt (11.01.2026) wurde der Flamingo-1 Weltraumüberwachungs-Satellit von Vyoma erfolgreich gestartet. Im Rahmen der Twilight-Rideshare-Mission von SpaceX wurde er über den in Deutschland ansässigen Startintegrator Exolaunch in seine operative sonnensynchrone Umlaufbahn in rund 500 km Höhe verbracht. Dies ist ein bedeutender Erfolg für Vyoma und sein patentiertes Betriebskonzept einer optimierten Space Domain Awareness (SDA)-Mission.

Flamingo-1 ist mit einem optischen Sensor für die weltraumgestützte Weltraumüberwachung ausgestattet. Das fortschrittliche Instrument erkennt, verfolgt und charakterisiert Weltraumobjekte wie Trümmer und andere Satelliten. Vyoma ermöglicht damit seinen Kund*innen unter anderem, manövrierende Satelliten zuverlässig zu verfolgen und Erkenntnisse über deren Absichten zu gewinnen.

Der Satellit absolvierte im Sommer 2025 umfassende Tests am Boden, darunter Vibrations- und Temperaturwechseltests im Vakuum. Nach seiner Ankunft auf der Vandenberg Space Force Base (USA) im Dezember 2025 wurde eine letzte Testreihe durchgeführt, um die Integrität und Leistungsfähigkeit des Satelliten und seines optischen Instruments sicherzustellen.

Der zweite Satellit, Flamingo-2, befindet sich derzeit in Produktion und soll im vierten Quartal 2026 gestartet werden. Die übrigen Satelliten der Flamingo-Konstellation von Vyoma werden bis 2029 eingesetzt. Die Flamingo-Konstellation überwacht den Weltraumverkehr, liefert Domain-Awareness-Updates in Echtzeit und bildet die Grundlage für einen unabhängigen Katalog von Weltraumobjekten.

Zusammen stellen diese Missionen einen bedeutenden Fortschritt in der Weiterentwicklung von Weltraumtechnologien dar, die mit den strategischen und sicherheitspolitischen Zielen Europas in Einklang stehen. Vyoma engagiert sich voll und ganz für die Unterstützung der europäischen Sicherheitsbemühungen durch Innovation, Weltraumaufklärung und den Schutz kritischer europäischer Weltrauminfrastrukturen.

Companisto investiert 2025 über 45,8 Mio. Euro in Start-ups und Scale-ups

Das von David Rhotert und Tamo Zwinge gegründete Companisto ist mit über 5950 Business Angels das größte Business Angel Netzwerk in der DACH-Region und zählt seit über einem Jahrzehnt zu den aktivsten Wagniskapitalgebern im deutschsprachigen Raum.

Im Geschäftsjahr 2025 investierte das Companisto Business Angel Netzwerk nach eigenen Angaben in Start-ups aus 15 unterschiedlichen Branchen. Die Top-Branchen, in die investiert wurden, waren MedTech, Automotive und GreenTech. Der Fokus lag dabei auf strukturierten Co-Investments und der Anschlussfähigkeit der Finanzierungen, um tragfähige Investor*innenstrukturen für weiteres Wachstum zu schaffen.

Insgesamt wurden 2025 durch Companisto über 45,8 Mio. Euro in 35 Finanzierungsrunden investiert. Damit konnte das Netzwerk eine Steigerung um 15,8 Mio. Euro verzeichnen von 30 Mio. Euro in 2024. Zusätzlich zu dem Kapital durch das digitale Business Angel Netzwerk beteiligten sich 58 Co-Investor*innen, darunter Bayern Kapital, Samsung Next, HoneyStone Ventures (USA) und die Investitionsbank des Landes Brandenburg (ILB) in unterschiedlichen Runden.

Zu den prägenden Finanzierungen des Jahres zählten unter anderem AMERIA mit einem kumulierten Gesamtvolumen von mehr als 42 Mio. Euro sowie die Runden von Cellbox, DiaMonTech, Virtonomy und Jedsy.

Jedsy, die Delivery Glider AG, schloss 2025 innerhalb von 14 Tagen eine Finanzierungsrunde über insgesamt 3,15 Mio. Euro gemeinsam mit internationalen Co-Investor*innen ab. Das Unternehmen entwickelt eine Drohne, die vertikal startet und direkt an Fenstern andocken kann.

Virtonomy setzte ebenfalls auf eine internationale Investor*innenstruktur. Das MedTech-Unternehmen entwickelt virtuelle Patient*innenmodelle zur Digitalisierung klinischer Studien. Über Companisto wurden knapp 3 Mio. Euro im Lead der Finanzierungsrunde investiert, parallel zu Partnern wie Bayern Kapital und Accenture. „Companisto hat uns den Zugang zu einer breit aufgestellten Co-Investorenbasis ermöglicht. Die Kombination aus Business Angels und institutionellen Partnern hat nicht nur Kapital, sondern auch Governance- und Wachstumskompetenz eingebracht. Das schafft eine tragfähige Grundlage für die weitere Entwicklung und Skalierung von Virtonomy,“ sagt Dr. Simon Sonntag, Founder und CEO von Virtonomy.

Zum Jahresende 2025 zählte das Companisto Netzwerk mehr als 5.700 Business Angels. Begleitend investierte Companisto in den Ausbau des Netzwerks sowie den Austausch zwischen Investor*innen und Gründungsteams und organisierte im Laufe des Jahres rund 100 Events.

„Das vergangene Jahr hat einmal mehr gezeigt, welches Potenzial in einem aktiven Business-Angel-Netzwerk steckt. Durch die konsequente Digitalisierung des Startup-Investings bei Companisto ermöglichen wir eine enge und transparente Zusammenarbeit zwischen Business Angels und Co-Investoren, schaffen Vertrauen und eröffnen Gründerinnen und Gründern neue Perspektiven sowie nachhaltiges Wachstum“, sagt David Rhotert, Co-Founder und Managing Director von Companisto.

Für 2026 plant Companisto das Business Angel Netzwerk weiter auszubauen und die gemeinsame Investitionstätigkeit in Form wiederkehrender Co-Investments und skalierbarer Geschäftsmodelle zu stärken.

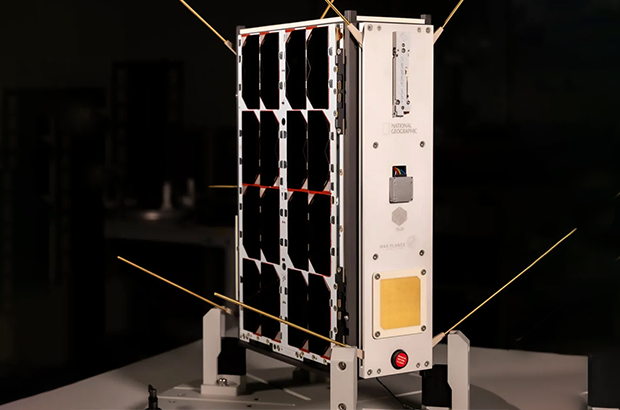

NewSpace-Start-up TALOS und EnduroSat bauen das „Internet der Tiere“

Das deutsche Raumfahrt-Start-up TALOS und der bulgarische Satellitenhersteller EnduroSat bündeln ihre Kräfte zum Aufbau der Satellitenkonstellation ICARUS 2.0, auch bekannt als das „Internet der Tiere“.

TALOS, das 2022 gegründete, in München und Dresden ansässige NewSpace-Start-up ist ein führender Innovator in den Bereichen IoT und Tierortungstechnologien. Es steht an vorderster Front, wenn es darum geht, Weltraumtechnologie zu nutzen, um den Schutz von Wildtieren sowie die Umwelt- und Klimawandelforschung voranzutreiben. Seine leichten, solarbetriebenen IoT-Tracker und die CubeSat-Konstellation ermöglichen die präzise Verfolgung von Tieren und die Sammlung von Umweltdaten, so dass Forscher, Naturschützer und Wissenschaftler die natürliche Welt besser verstehen und schützen können.