Aktuelle Events

Factoring Anbieter-Check

Verlässlichere Finanzplanung und unmittelbare Liquidität – das verspricht Factoring. Wir zeigen, wie Start-ups davon profitieren und stellen 12 Factoring-Dienstleister vor.

Factoring an sich ist vollkommen Start-up-tauglich, was daran liegt, dass üblicherweise keine weiteren Sicherheiten als die gestellte Rechnung benötigt werden. Gleichzeitig muss man aber feststellen: Start-ups sind oftmals nicht der Lieblingskunde vieler Factoring-Anbieter. Das hat den simplen Grund, dass diese in der Regel niedrigere „factoringtaugliche“ Umsätze erwirtschaften als etablierte Unternehmen und vermeintlich instabiler sind. Doch gibt es auch für Start-ups verschiedene Möglichkeiten und Anbieter, um Factoring als alternative Finanzierungsform zu nutzen.

Factoring kennt viele Varianten

Bei Factoring verkauft ein Unternehmen offene Forderungen aus gestellten Rechnungen an einen Factorer. Dieser zahlt ihm 80 bis 100 Prozent der Summe unmittelbar aus. Den restlichen Betrag erhält der Unternehmer, sobald die Rechnung vom Kunden beglichen wurde. Hierbei gibt es zahlreiche Unterscheidungen zwischen verschiedenen Factoring-Varianten.

Stilles vs. offenes Factoring: Bei stillem Factoring werden die Debitoren nicht über den Forderungsverkauf informiert. Im Gegensatz hierzu wird bei offenem Factoring der Kunde durch einen so genannten Abtretungsvermerk über den Forderungsverkauf in Kenntnis gesetzt. In der Praxis heißt dies, dass der Kunde die offene Summe der Factoringgesellschaft statt dem Unternehmer überweisen muss.

Echtes vs. unechtes Factoring: Eine weitere wichtige Unterscheidung wird zwischen echtem und unechtem Factoring getroffen. Bei echtem Factoring übernimmt der Factorer das Zahlungsausfallrisiko – bei unechtem bleibt dieses beim Kunden. Echtes Factoring wird üblicherweise von einer höheren Factoringgebühr begleitet.

Full-Service-Factoring: Manche Factoring-Anbieter übernehmen mit der Forderung auch das Mahn- und Inkassowesen. Diese Variante nennt sich Full-Service-Factoring und ist bei kleinen und mittelständischen Unternehmen sowie Selbständigen sehr beliebt, da lästige Bürokratie outgesourct wird.

Einzelfactoring vs. Factoringrahmen: Bei Einzelfactoring können Unternehmen Rechnungen beim Factorer „spontan“ einreichen. Jede Forderung wird einzeln geprüft und erhält eine individuelle Factoringgebühr. Bei klassischem Factoring hingegen wird ein Rahmenvertrag mit dem Factorer vereinbart, der eine Laufzeit von mehreren Jahren hat und eine grundsätzliche Factoringgebühr festlegt, die für alle Forderungen gültig ist.

Was kostet Factoring?

Die anfallenden Kosten bei Factoring werden auf Grundlage zahlreicher Parameter berechnet. Besonders großen Einfluss haben das Factoringvolumen, die Debitorenstreuung, das den Kunden gewährte Zahlungsziel sowie die Bonität des eigenen Unternehmens. Größter Kostenfaktor ist die Factoringgebühr, die für kleine und mittelständische Unternehmen üblicherweise zwischen ein und fünf Prozent liegt. Zusätzlich verlangen einige Anbieter einen Factoringzins, der meist zwei bis fünf Prozent p.a. beträgt und sich auf den Zeitraum zwischen Rechnungsstellung und Zahlungseingang durch den Debitor bezieht. Einige weitere Gebühren, wie Limitprüf- oder Einrichtungsgebühren sind bei einzelnen Factoring-Anbietern möglich. Es gibt Factorer, die lediglich eine All-Inclusive Factoringgebühr erheben und auf Factoringzins und weitere Gebühren verzichten – die Factoringgebühr ist hierbei allerdings höher.

Hier eine Beispielrechnung: Ein Maschinenbauer verkauft eine Maschine im Wert von 10.000 Euro und verkauft die offene Forderung an eine Factoring-Gesellschaft. Die 10.000 Euro werden ihm unmittelbar abzüglich einer Factoringgebühr in Höhe von 2 Prozent (= 200 Euro) ausgezahlt. Zusätzlich zahlt er einen Zinssatz von 3 Prozent p.a. Da der Kunde die offene Forderung bereits nach 20 Tagen begleicht, fallen durch den Factoringzins lediglich knapp 17 Euro weitere Kosten an. Für die unmittelbare Auszahlung der Forderung in Höhe von 10.000 Euro zahlt der Maschinenbauer folglich insgesamt 217 Euro.

Zusammen mit dem Portal Finanzierung.com haben wir 12 Factoring-Anbieter unter die Lupe genommen.

Die 12 Factoring-Anbieter im Überblick

Auf der Homepage der A.B.S. Global Factoring AG finden sich viele Basis-Informationen rund um das Thema Factoring für Start-ups. Das Unternehmen hat sich auf den Forderungsverkauf von kleinen und mittelständischen Unternehmen ab einem Umsatz von 500.000 Euro spezialisiert. Sowohl Unternehmen in Wachstumsphasen als auch solche in der Krise werden von der A.B.S. betreut. Es handelt sich um offenes, echtes Full-Service-Factoring mit einem maximalen Zahlungsziel von 90 Tagen. Das Unternehmen betont, dass es maßgeschneiderte Lösungen sucht und auch „Problemfälle“ nicht von vornherein ablehnt. Dies schließt auch Insolvenzen oder Restrukturierungen ein. Die Factoringgebühr liegt bei 0,5 bis 2 Prozent, was sich unter dem Branchendurchschnitt befindet. Zusätzlich fällt ein Factoringzins von 4 Prozent p. a. an. Wer den Kunden keine allzu langen Zahlungsziele gewährt, kann mit geringen Mehrkosten durch den Factoringzins rechnen.

Der Internetauftritt der Aktivbank AG ist einfach strukturiert, mit einem Klick gelangt man in den Factoring-Bereich, der nach eigener Aussage „Liquidität, Sicherheit und MEEEHR“ bietet. Meeehr meint den Schutz vor Forderungsausfällen sowie auf Wunsch des Kunden die Übernahme der Debitorenbuchhaltung, des Zahlungsausfallrisikos sowie des Mahn- und Inkassowesen durch die Aktivbank. Unternehmen ab 400.000 Euro Umsatz können von dem Angebot profitieren, jedoch müssen diese seit mindestens zwei Jahren bestehen, wodurch Start-ups in der Gründungsphase nicht in den Genuss einer Kooperation kommen werden. Die Bank bietet ihren Kunden ein branchenübliches Zahlungsziel von 90 Tagen, was durch offenes Factoring gehandhabt wird. Praktisch ist der „Factoring-Rechner“, mit dem sich Kunden bereits vorab einen groben Richtwert für die anfallenden Gebühren errechnen können. Schwerpunkte der Aktivbank sind unter anderem die Branchen Transport, Baustoffe und Großhandel. Die Factoringgebühr liegt zwischen 0,1 und 2,5 Prozent. Zugegeben eine recht große Spanne, wobei Start-ups vermutlich eher selten in den Genuss der 0,1 Prozent kommen. Dies sollte aber nicht darüber hinweg täuschen, dass die Konditionen für Unternehmen mit entsprechenden Umsätzen äußerst interessant sind.

Die CB Bank überzeugt nicht nur mit einem optisch modernen Unternehmensauftritt, sondern hat auch eine ganze Menge an Inhalten zu bieten: stilles Full-Service-Factoring mit 100 prozentiger Auszahlung der Forderungssumme sowie die Möglichkeit der Finanzierung des Handwerks und sowohl B2B als auch B2C Kunden. Die Factoring-Gebühr liegt bei 2 bis 3,5 Prozent Factoringzins, weitere Gebühren gibt es keine. Den Schwerpunkt legt die Bank auf die Branchen Dienstleistung und Handel. Einziges Manko: Start-ups in der Gründungsphase nimmt man nicht an, da Voraussetzung für das gemeinschaftliche „factorern“ mindestens eine Bilanz sowie positive BWA & Summen- und Saldenliste von Seiten des Kunden ist. Zudem müssen etwaige Partner ein jährliches Factoringvolumen von mindestens 100.000 Euro erreichen. Davon abgesehen kann sich das Angebot sehen lassen. Insbesondere Unternehmer, die vermeiden wollen, dass ihre Kunden vom Forderungsverkauf erfahren, sind hier in guten Händen.

Die Dresdner Factoring informiert auf ihrer Website ausführlich über verschiedene Factoring-Arten sowie mögliche Einsatzgebiete der Finanzierungsform. Das Unternehmen selbst bietet offenes, echtes Full-Service-Factoring für Unternehmen ab einem factoringtauglichen Umsatz von 500.000 Euro an. Die Gebühr liegt äußerst niedrig zwischen 0,25 bis 0,95 Prozent. Zusätzlich wird ein Factoringzins sowie eine Limitprüf- und Einrichtungsgebühr erhoben. Die Dresdner Factoring hat sich auf Wachstumsfinanzierung und Restrukturierung spezialisiert, wobei grundsätzlich alle Unternehmen im B2B-Bereich, außer dem Bauhauptgewerbe, finanziert werden. Hervorzuheben ist ein auf 180 Tage verlängertes Zahlungsziel, welches der Anbieter auf Anfrage ermöglicht, womit er sich in dieser Hinsicht von den anderen Anbietern abhebt. Die Dresdner Factoring unterstützt grundsätzlich Unternehmen in allen Stadien mit günstigen Konditionen – ein Hindernis dürfte für einige allerdings der verhältnismäßig hohe Mindestumsatz sein.

Ähnlich charmant wie der Sitz der Elbe Finanzgruppe AG ist auch der Onlineauftritt. Potenzielle Kunden werden über verschiedene alternative Finanzierungsmodelle, inklusive Factoring, informiert. Mit konkreten Zahlen halten sich die Hamburger allerdings zurück: Zu erwartende Gebühren und Mindestvolumina sind nicht ohne weiteres ersichtlich, hier sind zusätzliche Recherchen nötig. Die Elbe Finanzgruppe bietet echtes, offenes Full-Service-Factoring im B2B-Bereich mit einem maximalen Zahlungsziel von 90 Tagen und deckt alle Branchen außer das so oft verschmähte Baugewerbe ab. Dabei haben die Kunden die Möglichkeit, zwischen einem klassischen Factoringrahmenvertrag und Einzelfactoring über das junge Elbe-Portal Rechnung48 zu wählen. Hier finden sich rasch Informationen über die Gebühren. Die Servicegebühr beträgt 3,97 Prozent pro eingereichter Forderung. Darüber hinaus fallen keine zusätzlichen Gebühren an. Highlight der Elbe Finanzgruppe AG ist, dass sowohl Einzelfactoring als auch Factoringrahmenverträge keine festgelegten Mindestvolumina haben und somit auch für Start-ups mit geringen Umsätzen geeignet sind.

Das 2016 gegründete Factoring-Fintech Finiata bietet Unternehmen einen Finanzierungsrahmen von 1.000 bis 200.000 Euro für stilles Factoring, über den Rechnungen bis zu einem Volumen von 50.000 Euro finanziert werden. Dieser lässt sich bequem Online einrichten, wobei automatisiert, innerhalb weniger Minuten über Anfragen entschieden wird. Deinen Kunden kannst du über Finiata ein max. Zahlungsziel von 90 Tagen gewähren. Ein bisschen verwirrt sind wir allerdings über den Kundenservice: Erst beim dritten Versuch bekamen wir über die Kundenhotline(!) einen Berater ans Telefon und auch Mails blieben unbeantwortet. Wir wollen an dieser Stelle mal wohlwollend annehmen, dass Finiata-Bestandskunden anders behandelt werden.

Das junge Portal Fundflow bietet Kunden eine unkomplizierte Online-Registrierung sowie Online-Einreichung der Rechnungen mit automatisierter Beurteilung. Unternehmen bekommen hier echtes, offenes Full-Service-Einzelfactoring ab einer Gebühr von 2,5 Prozent mit 100-prozentiger Auszahlung der Summe. Das Angebot richtet sich vornehmlich an Selbständige, kleine Unternehmen sowie Start-ups im B2B und B2C-Bereich – ohne Mindestumsatz. Für die Bearbeitung von Rechnungen über 5.000 Euro werden allerdings Kopien der BWA und der letzten Jahresabschlüsse benötigt. Einzige Einschränkung des insgesamt sehr ansehnlichen Pakets: Das maximale Zahlungsziel liegt bei lediglich 60 Tagen. Wen das nicht stört, der findet mit Fundflow einen guten Allrounder, der (für Einzelfactoring) eher günstig ist und kaum Abstriche macht.

„Rechnung raus, Geld rein“, lautet der etwas flapsig klingende Slogan von Pagido. Gar nicht flapsig, sondern konkret wird es bei den Konditionen: Pagido bietet offenes, echtes Full-Service-Factoring im B2B-Bereich ab einer nicht ganz niedrigen Factoringgebühr von 2,9 Prozent innerhalb eines Factoringrahmenvertrags. Pagido besticht dennoch aus zwei Gründen: Zum einen gibt es keinen Mindestfactoringumsatz, zum anderen übernimmt das Unternehmen auf Wunsch des Kunden selbst die Rechnungserstellung, wodurch bürokratiefaule Unternehmer oder Selbständige maximal entlastet werden. Die Plattform eignet sich insbesondere für Selbständige und kleine Unternehmen mit geringeren Umsätzen, die Bürokratie weitestgehend vermeiden wollen. Für Unternehmen mit größeren Umsätzen ist Pagido aufgrund der vergleichsweise hohen Mindestgebühr von 2,9 Prozent allerdings weniger geeignet.

RECHNUNG.de – dahinter steht die 2014 gegründete decimo GmbH – beschreibt sich selbst als die Anlaufstelle rund um die Rechnung für alle Gewerbetreibenden, Freiberufler und Unternehmer. Derzeit bietet das Fintech fast ausschließlich echtes Factoring an. In einzelnen Sonderfällen kann aber auch unechtes Factoring geboten werden. Einen Mindest- oder Höchstumsatz gibt es nicht. Die Gebühr wird individuell vereinbart und beginnt ab 0,5 Prozent. Sie ist u.a. von deiner Bonität sowie vom Zahlungsziel der Rechnung abhängig. Wie erkenne ich die Höhe der Factoringebühr? Die Nettogebühr wird angezeigt, nachdem die Rechnung und Nachweise hochgeladen wurden. Noch bevor man die Rechnung zum Kauf anbietet (grundsätzlich werden auch B2C-Rechnungen vorfinanziert), wird der exakte Gebührensatz genannt. Über die individuelle Factoringgebühr je Rechnung hinaus fallen laut Anbieter keine Zinsen oder versteckte Kosten an. RECHNUNG.de empfiehlt, die Rechnung kostenlos und unverbindlich auf dem Portal einzustellen, um so vor dem Verkauf ein konkretes Angebot zu erhalten.

Auch Tochtergesellschaften der Volks- und Raiffeisenbanken bieten Factoring an. So etwa die TEBA, die sich auf Factoring für kleine und mittelständische Unternehmen spezialisiert hat. Bereits ab einem sehr geringen Jahresumsatz von 50.000 Euro ist der Forderungsverkauf innerhalb eines Factoringrahmenvertrags mit der TEBA möglich, womit der Anbieter insbesondere für Start-ups mit geringen Umsatzvolumina interessant sein dürfte. Die TEBA finanziert alle Branchen, legt ihren Schwerpunkt allerdings auf Handwerk und Bau und finanziert als einer der einzigen Factorer auch Abschlagsrechnungen – nur Ärzte müssen sich nach einem anderen Partner umsehen. Die Kosten sind äußerst transparent: Auf eingereichte Forderungen wird eine einmalige Gebühr um die 3,5 Prozent erhoben – der Factoringzins fällt weg und das bei 100-prozentiger Auszahlung der Summe. Unternehmer können somit sehr genau kalkulieren, welche Kosten sie erwarten. Ein weiterer Vorteil der TEBA ist, dass sowohl B2B- als auch B2C-Forderungen übernommen werden. Das Factoring wird, wenn nicht anders gewünscht, still abgewickelt. Trotz nicht ganz niedriger Factoringgebühr besticht der Anbieter eindeutig durch ein hohes Maß an Flexibilität, da sie grundsätzlich fast alle Unternehmen unterstützen kann.

Trotz der etwas irreführenden New York Skyline im Banner auf der Homepage, bietet die TecFactor GmbH aus Kirchheim unter Teck Factoring für deutsche Unternehmen an. Zu den Fakten: TecFactor finanziert ab einem Umsatz von 180.000 Euro und zahlt bis zu 90 Prozent der Forderung unmittelbar aus. Grundsätzlich sind Kooperationen mit allen Unternehmen mit einer aussagekräftigen Bilanz sowie BWA möglich. Die Factoringgebühr liegt vergleichsweise niedrig bei 0,8 bis 2,7 Prozent – allerdings fällt zusätzlich ein Factoringzins von ca. 4 Prozent p. a. an. Üblicherweise übernimmt die TecFactor Debitorenbuchhaltung, Mahnwesen und Ausfallrisiko der Forderungen. Die Debitoren werden vom Verkauf der Forderungen informiert. Ein Service, den viele konkurrierende Unternehmen nicht anbieten, ist die Möglichkeit des Aussschnittsfactorings. Bei diesem wird ein Rahmenvertrag geschlossen, der allerdings nur Forderungen gegen ausgewählte Kunden betrifft. Erwähnenswert ist auch ein Zahlungsziel von bis zu 120 Tagen, das nach Rücksprache möglich ist.

Hier gibt's die Anbieter-Tabelle zum Download.

Der Autor, Dipl.-Kfm. Joachim Haedke, ist Geschäftsführer der Finanzierung.com GmbH. Das Unternehmen hat seinen Schwerpunkt im Bereich der bankenunabhängigen Unternehmensfinanzierung für Unternehmen jeder Größe und vermittelt Finanzierungen, wie Factoring, Leasing oder Finetrading über ein Netzwerk aus über 200 Finanzierungspartnern.

Sie möchten selbst ein Unternehmen gründen oder sich nebenberuflich selbständig machen? Nutzen Sie jetzt Gründerberater.de. Dort erhalten Sie kostenlos u.a.:

- Rechtsformen-Analyser zur Überprüfung Ihrer Entscheidung

- Step-by-Step Anleitung für Ihre Gründung

- Fördermittel-Sofort-Check passend zu Ihrem Vorhaben

Diese Artikel könnten Sie auch interessieren:

Gründer*in der Woche: VARM – Unf*ck the planet

Wie die VARM-Gründer Christian Grüner und Sebastian Würz das Handwerk skalieren und die Wärmewende beschleunigen wollen.

Am Anfang stand kein Hype, sondern eine einfache Wahrheit: Die günstigste Kilowattstunde ist die, die gar nicht erst verloren geht. Christian Grüner, Mathematiker, ehemaliger Managementberater und Gründer, folgte dieser schlichten Logik, als er sich nach dem Verkauf seines ersten Start-ups den Themen Klimaschutz und klimawirksame Gebäudesanierung widmete und erkannte: Nicht die nächste glänzende Hardware verspricht den größten Hebel für mehr Energie- und Kosteneffizienz in Gebäuden, sondern eine solide Hülle. „Ich wollte etwas Physisches mit echtem Impact bauen. Dämmung ist dafür der unterschätzte Schlüssel“, sagt Christian rückblickend.

So entstand die Idee zu VARM, das er 2023 zusammen mit Sebastian Würz gründete, der über Know-how im Aufbau wachstumsstarker Start-ups und Expertise in Finanzen, Personal und Vertrieb verfügte, – als zentrale Anlaufstelle für effektive Hausdämmung. „Wir verbinden Handwerkskompetenz mit digitalen Prozessen – von der Beratung bis hin zur Ausführung“, so Christian. Das Ziel: Full-Service-Dämmung für Ein- und Mehrfamilienhäuser – transparent, plan- und skalierbar.

Brücke zwischen zwei Welten

Die größte Challenge dabei? Zwei Kulturen zusammenbringen: moderne Start-up-Mechanismen und traditionelles Handwerk. „Auf dem Papier ist Standardisierung leicht. Auf der Baustelle bedeutet sie: klare Abläufe, gute Ausbildung, saubere Kommunikation – jeden Tag“, sagt Christian.

Deshalb baut VARM eigene Teams auf, setzt auf eigene Handwerker*innen statt auf Subunternehmertum und professionalisiert das Gewerk mit durchgängig digitalen Prozessen: Von der Bedarfsanalyse über Angebot und Materiallogistik bis hin zur Nachbetreuung läuft alles in einer klaren Taktung. Qualität ist kein Zufall, sondern das Ergebnis von Prozessen und den Menschen, die diese Struktur tragen, so das Credo der Gründer.

Die Business-in-a-Box fürs Handwerk

Mit der inhouse entwickelten Business-in-a-Box hilft man den eigens ausgebildeten Handwerker*innen, ihre eigenen Betriebe per Franchise zu eröffnen und als selbständige „Dämm-Entrepreneur*innen“ zu operieren. „Wir reduzieren Einstiegshürden, stellen Tools, Aufträge, Schulung sowie Qualitätsmanagement und ermöglichen Selbständigkeit, wo sie bisher nur sehr schwer zugänglich war“, sagt Christian.

Der digitale Backbone schafft zugleich Skalierbarkeit: KI-gestützte Planung, zentrale Materiallogistik und intelligente Einsatzsteuerung sollen es perspektivisch ermöglichen, dass eine Person bis zu 50 Handwerkteams parallel koordiniert; ein Effizienzsprung um den Faktor 25 gegenüber dem klassischen Handwerk.

VARM ist somit der klassische Anwendungsfall von Physical AI: Hier trifft die „echte“ Welt auf KI-basierte Effizienzsteigerung. Für eine fragmentierte Branche bedeutet das Disruption mit Augenmaß: lokal, qualitätsgesichert und paneuropäisch denkbar.

Auf Wachstumskurs

Schon kurz nach dem Start konnte das Start-up eine siebenstellige Pre-Seed-Runde schließen – angeführt von Foundamental und noa, flankiert von Business Angels wie den Gründern von Thermondo und Ecoworks. 2024 folgte die Seed-Runde über 5,7 Millionen Euro, an der unter anderen Emerge, Pale Blue Dot und die Bestandsinvestor*innen beteiligt sind.

Zudem expandierte VARM rasch nach Hamburg, Nordrhein-Westfalen und in die Rhein-Main-Region – weitere Standorte sind in Planung. Strategische Partnerschaften mit Energieberatungen, Hausverwaltungen, Versorger*innen, Wärmepumpen-Playern und den großen deutschen Baumarktketten sollen letztendlich das Thema Dämmung mit der restlichen Energiewelt verzahnen. „Unser Anspruch ist Exzellenz im Handwerk. Das macht unsere Kunden zu Fans“, so Christian. „Mit über 300 Fünf-Sterne-Google-Bewertungen können wir stolz auf unseren Service sein.“

Impact, der sich rechnen lässt

Jedes gedämmte Haus spart im Schnitt rund 1,6 Tonnen CO₂ pro Jahr – über 20 Jahre kumuliert das signifikant. Bei hunderten Projekten pro Jahr summiert sich ein sichtbarer Klimaeffekt und macht Wärmepumpen und Co. erst richtig effizient. „Die Gebäudehülle ist die erste Energiequelle. Sie bestimmt, wie gut alles andere arbeitet“, so Christian. Oder kürzer: „Ohne Dämmung verpufft der Fortschritt.“

No Bullshit, viel Verantwortung

Im Unternehmen selbst setzen die Gründer auf Customer Obsession, Trust in Data und „No-Bullshit-Strategie“, kombiniert mit einem Satz, der hängenbleibt: „Unf*ck the planet.“ Das soll die Haltung ausdrücken, die auf Baustellen benötigt wird: Initiative, Verlässlichkeit, Respekt. Und ja, Diversität ist gewollt: VARM öffnet Karrierepfade ohne Meisterpflicht und Buy-in, macht unternehmerische Selbständigkeit im Handwerk niedrigschwellig, besonders in solchen Regionen, die neue Chancen gut gebrauchen können.

Der Blick nach vorn

Die Mission von VARM ist und bleibt ambitioniert: Eine Million Häuser in zehn Jahren dämmen, aus lokalem Handwerk eine europäische Infrastruktur bauen. Das Franchise-System hilft bei der Skalierung und die Plattform verbindet Kund*innen, Planung und Teams. „Wir bauen den europäischen Champion für Dämmung: dezentral organisiert, zentral gesteuert“, sagt Christian selbstbewusst.

Christians Tipps für Gründer*innen

- Baue ein solides System – nicht nur das schnelle Produkt: Die große Idee zählt wenig, wenn Ausbildung, Prozesse und Qualität nicht stehen. Wer Wirkung will, muss Strukturen bauen, die auch im Alltag halten – auf der Baustelle und bei den Kund*innen, nicht nur im Office.

- Standardisierung ja, aber mit Menschen im Mittelpunkt: Effizienz entsteht nie durch Software allein. Sie entsteht, wenn Teams verstehen, warum ein Ablauf Sinn ergibt, und ihn mittragen. Technologie ist das Werkzeug, aber das tägliche Handeln der Teams entscheidet.

- Setze auf den „echten“ Hebel: Dämmung hat kein Glanz-Image, aber einen enormen Effekt. Manchmal liegt der größte Impact dort, wo keiner hinschaut – und genau das macht den Unterschied.

- Skalierung heißt Wiederholung mit Anspruch: Wachstum ist keine Abkürzung, sondern Konsequenz. Es bedeutet, dieselben Dinge jeden Tag verlässlich gut zu machen – und jeden Tag ein Stück besser.

Vivid: Runway verlängern mit US-Dollar

Das FinTech Vivid Money, 2019 von Alexander Emeshev und Artem Iamanov in Berlin gegründet, meldet 100.000 KMU-Kund*innen und lockt Start-ups mit bis zu 5 Prozent Zinsen auf Dollar- und Pfund-Guthaben. Für international finanzierte Gründungsteams ist das Angebot attraktiv, um die eigene Runway zu verlängern. Doch ein genauer Blick auf die Konditionen und den harten Wettbewerb im Business-Banking zeigt: Gründende müssen spitz kalkulieren.

Vivid Money positioniert sich im Geschäftskundensegment mit einem erweiterten Cash-Management-Angebot. Im Zentrum der Ankündigung stehen Verzinsungen, die speziell auf die Bedürfnisse international finanzierter Start-ups zugeschnitten sind. Geschäftskund*innen erhalten auf Guthaben in US-Dollar und britischen Pfund bis zu 5 Prozent Zinsen pro Jahr. Auf Euro-Guthaben zahlt das Unternehmen bis zu 4 Prozent.

Bei diesen Zahlen ist jedoch eine kritische Einordnung geboten: Es handelt sich um klassische, zeitlich befristete Lockangebote zur Neukund*innengewinnung. Der Spitzenzinssatz für Fremdwährungen gilt für fünf Monate. Der Zinssatz für Euro-Guthaben ist auf vier Monate begrenzt. Nach Ablauf dieser Aktionszeiträume fallen die Zinsen deutlich ab – auf bis zu 3 Prozent für Fremdwährungen und bis zu 2 Prozent für den Euro, was zudem an den jeweils gewählten Tarif des FinTechs gekoppelt ist. Darüber hinaus behält sich der Anbieter vor, die Zinssätze je nach Marktlage oder nach eigenem Ermessen anzupassen.

Jenseits der Marketing-Zahlen bietet die strukturelle Erweiterung der Plattform jedoch einen greifbaren administrativen Nutzen für Gründerinnen und Gründer. Da viele Start-ups ihr Kapital durch US-Investor*innen in Dollar erhalten, mussten diese Gelder bislang oft aufwendig und gebührenpflichtig umgeschichtet werden. Vivid ermöglicht es nun, internationale SWIFT-Zahlungen direkt aus den verzinsten USD- und GBP-Konten heraus zu tätigen. Zusätzliche Bankpartner, externe Treasury-Lösungen oder teure Währungsumrechnungen entfallen für diese Transaktionen. Zudem öffnet die Plattform, die nun vollständig über den Webbrowser bedienbar ist, den Zugang zu über 1850 Assets (Money Market Funds, ETFs, stocks, iBonds, crypto).

Für junge Unternehmen ohne eigene Finanzabteilung stellt dies eine niedrigschwellige Möglichkeit dar, Teile der Firmenrücklagen strukturiert anzulegen und brachliegendes Kapital zumindest als Inflationsausgleich arbeiten zu lassen.

Vom B2C-Hype zur pragmatischen B2B-Plattform

Vivid startete ursprünglich mit einer gänzlich anderen Vision in den Markt. In der Hochphase des Fintech-Booms positionierte sich das von namhaften Investoren wie Greenoaks Capital und DST Global Partners finanzierte Unternehmen als verbraucher*innenorientierte App mit einem starken Fokus auf Krypto-Trading und Cashback-Programme. Die harte Marktrealität im Privatkund*innengeschäft, dominiert von Playern wie N26 und Revolut, zwang das Management jedoch zu einem strategischen Kurswechsel.

Vivid vollzog einen weitreichenden Pivot weg vom reinen Endkonsument*innen und wandte sich dem Geschäftskund*innensegment zu. Dieser Strategiewechsel scheint aufzugehen, denn nach Unternehmensangaben konnte in weniger als zwei Jahren die Marke von 100.000 KMU-Kund*innen überschritten werden.

Das Treasury-Volumen spiegelt diese Neuausrichtung ebenfalls wider: Zwischen Februar 2025 und Februar 2026 wuchs die Zahl der Treasury-Nutzer*innen um das Zweieinhalbfache, während sich die verwalteten Einlagen im selben Zeitraum verdreifachten. Die von Mitgründer Alexander Emeshev und dem für das Treasury verantwortlichen Esmond Berkhout formulierte Strategie setzt nun vollends darauf, Start-ups eine kombinierte Infrastruktur aus alltäglichem Banking und anspruchsvolleren Anlageprodukten zu bieten. Für das Jahr 2026 hat das Management das ambitionierte Ziel ausgegeben, die Kund*innenzahl in diesem Segment abermals zu verdoppeln.

Ein hart umkämpftes Oligopol

Der aktuelle Vorstoß in das Zinsgeschäft für Fremdwährungen trifft einen wunden Punkt der europäischen Gründer*innenszene. Das allgemeine Finanzierungsumfeld hat sich merklich abgekühlt, Finanzierungsrunden dauern deutlich länger und Kapital wird von Investor*innen spürbar selektiver vergeben. Gleichzeitig stammen laut KfW-Daten rund 60 Prozent der Startup-Investitionen von internationalen Geldgeber*innen, wobei gut ein Viertel des Kapitals allein aus den USA fließt. Die Verlängerung der sogenannten Runway durch ein aktives Liquiditätsmanagement rückt daher gezwungenermaßen ins Zentrum der Finanzplanung vieler Gründungsteams. Dennoch bewegt sich Vivid bei dem Versuch, dieses Problem zu lösen, in einem hochkompetitiven Umfeld.

Im europäischen B2B-Banking dominieren stark finanzierte und etablierte Player wie der französische Marktführer Qonto, der finnische Pionier Holvi oder aufstrebende Herausforderer wie Finom. Auch Revolut Business ist mit aggressiven Preismodellen dauerpräsent. Die strategische Differenzierung von Vivid liegt im Versuch, sich nicht nur als reines Transaktionskonto, sondern als holistisches Betriebssystem für Finanzen zu etablieren, das operative Liquidität und strukturierten Anlageverkehr verschmilzt.

Für uns ergibt sich aus dieser Entwicklung ein klares pragmatisches Bild. Das temporäre Zinsangebot in Dollar und Pfund ist ein unbestreitbar attraktives Vehikel für frisch finanzierte Start-ups mit internationalen Investor*innen, um Währungsverluste durch Liegegelder zu minimieren und das aufgenommene Kapital sofort arbeiten zu lassen.

Gründungsteams müssen jedoch fernab des ersten Zinsversprechens nüchtern kalkulieren. Es gilt genau zu prüfen, ob die fixen Grundgebühren der verschiedenen Vivid-Tarife und die Konditionen nach Ablauf der viermonatigen respektive fünfmonatigen Lockzinsphase langfristig tatsächlich wirtschaftlicher sind als die etablierten Strukturen und Konditionen der direkten Wettbewerber*innen am Markt.

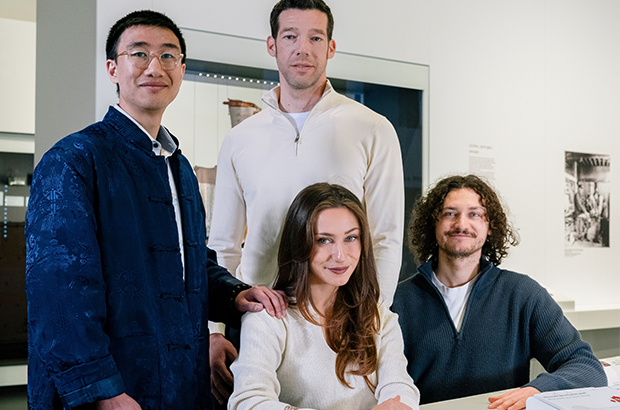

Prämierter Gründungsgeist an der Uni

Elf Mainzer Studierende wurden für ihren Beitrag bzw. ihr Engagement zum regionalen Technologietransfer als treibende Kraft des Rhein-Main-Ökosystems geehrt.

Um ein dynamisches Start-up-Ökosystem aufzubauen, braucht es nicht nur Kapital und Forschung, sondern vor allem eine aktive Basis an den Hochschulen. Für ihren Beitrag zum regionalen Technologietransfer wurden am 5. März 2026 an der Johannes Gutenberg-Universität Mainz (JGU) elf Studierende ausgezeichnet. Die rheinland-pfälzische Wirtschaftsministerin Daniela Schmitt überreichte die Ehrung gemeinsam mit Prof. Dr. Stefan Müller-Stach, Vizepräsident der JGU, und Charlie Müller, Founder & Managing Director von Futury.

Struktureller Aufbau statt reiner Theorie

Die prämierten Studierenden engagieren sich primär im Umfeld des Entrepreneurs Club Mainz (ECM) sowie der studentischen Gründungsinitiative LAUNCH Rhein-Main, die heute hochschulübergreifend in Mainz, Frankfurt und Darmstadt aktiv ist. Sie wurden dafür geehrt, Start-up-Strukturen auf dem Campus nachhaltig zu institutionalisieren und das regionale Ökosystem entscheidend voranzubringen. Zu den wesentlichen, von den Studierenden mitgestalteten Meilensteinen des vergangenen Jahres zählen:

- Akademische Integration: Erstmals können sich Studierende an der JGU ihr Engagement über das Zertifikatsprogramm Entrepreneurship mit ECTS-Punkten auf das Studium anrechnen lassen.

- Sichtbarkeit: Die Durchführung zweier Demo Days bot eine Bühne für 24 Startup-Pitches vor mehr als 350 Teilnehmenden.

- Ökosystem-Finanzierung: Beim „Tag der Metropolregion“ sicherten sich die Initiativen 10.000 Euro Preisgeld für den weiteren Ausbau des studentischen Gründungsnetzwerks.

- Talententwicklung: Mit der „LAUNCH Talent Forge“ wurde ein neues Leadership-Programm für die nächste Generation studentischer Führungskräfte etabliert.

- Praxis-Validierung: Der Start der „Venture Labs“ ermöglichte Teams in der Frühphase die Teilnahme an Hackathons und einem fünfwöchigen Validation Track.

Zentraler Baustein einer bundesweiten Strategie

Die Relevanz dieser studentischen Basisarbeit zeigt sich im größeren wirtschaftspolitischen Kontext der Region. Das in Frankfurt am Main ansässige Innovationsnetzwerk Futury, einer der Initiatoren der Auszeichnung, gilt als Europas führendes industriegetriebenes Startup-Ökosystem. Getragen wird Futury von einer Allianz aus 33 Partnern aus Unternehmen und Stiftungen sowie vier Hochschulen: der Frankfurt School of Finance & Management, der Goethe-Universität Frankfurt, der TU Darmstadt und der JGU.

Das erklärte Ziel des Ökosystems ist es, den Transfer wissenschaftlicher Exzellenz in den Markt zu strukturieren, sodass daraus bis zum Jahr 2030 rund 1.000 neue Startups entstehen. Dafür wird Futury als eine von bundesweit zehn Startup Factories mit bis zu 10 Millionen Euro aus dem Bundeshaushalt gefördert.

In diesem Zusammenhang betonte Wirtschaftsministerin Schmitt, dass die Gründungskultur an den Hochschulen beginnen müsse. Eine frühe Berührung mit unternehmerischem Handeln sei essenziell, um Innovationen in Zukunftsfeldern wie Life Sciences, künstlicher Intelligenz und DeepTech zu fördern. Auch JGU-Vizepräsident Müller-Stach ordnete die Auszeichnung in die übergeordnete Transferstrategie der Universität ein: Es bedürfe eines Kulturwandels, um wissenschaftliche Erkenntnisse gezielt in gesellschaftlichen Impact und unternehmerische Lösungen – etwa für die Gesundheitsversorgung oder mehr Nachhaltigkeit – zu übersetzen.

Infokasten: Die exist-Programme des Bundes

Das Programm exist ist die zentrale Initiative des Bundesministeriums für Wirtschaft und Klimaschutz (BMWK) zur Förderung von Existenzgründungen aus der Wissenschaft. Es wird teilweise durch den Europäischen Sozialfonds (ESF) kofinanziert und zielt darauf ab, das Gründungsklima an Hochschulen und außeruniversitären Forschungseinrichtungen zu verbessern.

Die wichtigsten exist-Fördersäulen im Überblick:

- exist-Gründungsstipendium: Richtet sich an Studierende, Absolventen und Wissenschaftler. Es unterstützt die Vorbereitungsphase der Unternehmensgründung für maximal ein Jahr, um einen tragfähigen Businessplan auszuarbeiten und das Produkt oder die Dienstleistung zur Marktreife zu bringen. Neben der Sicherung des Lebensunterhalts werden Sach- und Coachingmittel bereitgestellt.

- exist-Forschungstransfer: Fördert besonders anspruchsvolle, forschungsbasierte Gründungsvorhaben (DeepTech), die mit aufwändigen und risikoreichen Entwicklungsarbeiten verbunden sind. Das Programm ist in zwei Phasen unterteilt: Phase I (Nachweis der technischen Machbarkeit und Businessplan-Erstellung) und Phase II (Unternehmensgründung und Vorbereitung einer externen Unternehmensfinanzierung).

- exist-Women: Eine spezifische Förderlinie, die gezielt darauf ausgerichtet ist, gründungsinteressierte Frauen an Hochschulen zu unterstützen und den Anteil von weiblichen Gründerinnen im Start-up-Ökosystem nachhaltig zu erhöhen.

- exist Startup Factories: Im Rahmen dieses Leuchtturmwettbewerbs fördert der Bund überregionale, hochprofessionelle Gründungszentren (wie Futury). Diese Factories agieren als eigenständige Unternehmen und binden gezielt private Investoren sowie etablierte Unternehmen ein, um deutsche Start-up-Ökosysteme auf internationales Spitzenniveau zu heben.

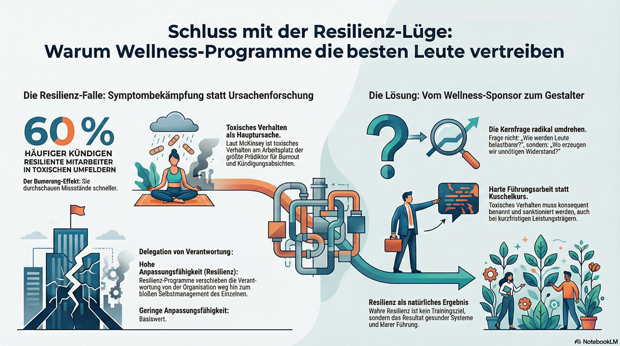

Schluss mit der Resilienz-Lüge

Warum gut gemeinte Resilienz-Programme die besten Leute vertreiben.

Du kennst das Ritual im Mittelstand: Ein neues Budget für Mitarbeiter-Wohlbefinden wird freigegeben, es gibt eine schicke App, ein Resilienztraining und vielleicht noch einen Achtsamkeitskurs am Freitagmorgen. Alles ist sauber pro Kopf abgerechnet, aber die Realität in den Gängen sieht düster aus: Die Stimmung kippt, die Leistung bröckelt und die Kündigungen häufen sich. Irgendwo auf dem Firmenparkplatz sitzt gerade ein Mitarbeiter im Auto und hofft inständig, dass ihn gleich niemand fragt, wie es ihm wirklich geht – willkommen in der Resilienz-Falle.

Bequemlichkeit statt Verantwortung

In der Geschäftsleitung reagierst du auf Erschöpfung oft reflexhaft mit Instrumenten zur ‚individuellen Stärkung‘. Du investierst lediglich in das Durchhalten der Belegschaft. Dabei übersiehst du geflissentlich, dass deine Leute längst gegen Strukturen ankämpfen, die du selbst mitgebaut hast. Die heimliche, aber messerscharfe Botschaft dieser Maßnahmen lautet: ‚Der Laden bleibt, wie er ist. Du musst dich anpassen.‘ Das ist für dich als Führungskraft äußerst bequem, denn es klingt nach Fürsorge und produziert bunte Fotos für das Intranet. Vor allem aber delegiert es die Verantwortung elegant von der Organisation abwärts zur einzelnen Person – von echter Führung hin zu bloßem ‚Selbstmanagement‘. Wenn ihr als Führungskräfte selbst erschöpft von der jahrelangen Permakrise seid, greift ihr eben nach dem Mittel, das am wenigsten wehtut: Training statt Kulturarbeit.

Die toxische Wahrheit über Burnout

Machen wir uns nichts vor: Burnout entsteht in den seltensten Fällen, weil jemand schlicht ‚zu wenig resilient‘ ist. Menschen brennen aus, weil die Art der Arbeit und der Führung ihnen systematisch die Energie abdreht. Laut einer globalen Untersuchung des McKinsey Health Institute ist toxisches Verhalten am Arbeitsplatz der mit Abstand größte Prädiktor für Burnout-Symptome und Kündigungsabsichten. Wir sprechen hier nicht von Hollywood-Klischees, sondern von handfester Entwertung, Bloßstellung, Sabotage, unfairem Wettbewerb und unethischem Verhalten. Dieses Gift sitzt in Meetings, in E-Mails, in Zielsystemen und in unausgesprochenen Erwartungen. Es zeigt sich genau dann, wenn du jenen einen ‚Leistungsträger‘ schützt, der seit Jahren rote Linien überschreitet. Kein Resilienztraining der Welt kann dieses Führungsversagen reparieren.

Der Bumerang-Effekt der Resilienz

Jetzt wird es paradox: Wenn in toxischen Umfeldern Resilienz trainiert wird, treibt das die Leute direkt in die Kündigung. McKinsey belegt, dass Beschäftigte mit hoher Anpassungsfähigkeit in giftigen Arbeitsumfeldern eine um 60 Prozent höhere Kündigungsbereitschaft aufweisen als weniger anpassungsfähige Kollegen. Das ist absolut logisch: Wer durch Training innerlich klarer wird, durchschaut schneller, was im Unternehmen wirklich schiefläuft. Wer lernt, Grenzen zu spüren, wird diese auch setzen. Wer seine Selbstwirksamkeit entdeckt, bleibt nicht in einem System, das ihn systematisch klein hält. Resilienz wirkt ohne echte Kulturarbeit wie ein greller Scheinwerfer, der alles sichtbar macht, was vorher bequem im Nebel versteckt war. Du investierst teuer in Resilienz und verlierst genau deshalb im Anschluss deine besten Köpfe.

Vom Sponsor zum Gestalter: Harte Führungsarbeit statt Wellness

Es ist Zeit für einen Paradigmenwechsel. Deine Rolle als Führungskraft ist nicht die eines Sponsors für Wohlfühl-Maßnahmen; du bist verantwortlich für die Rahmenbedingungen im Unternehmen. Moderne Führung braucht keine Wellness und kein Wunschdenken, sondern eine klare Haltung. Ohne Hoffnung fehlt die Richtung, ohne Vertrauen fehlt der Halt. Fehlt beides, helfen auch keine App und keine Atemtechnik mehr, weil das System weiter Druck produziert und die Menschen innerlich aussteigen.

Es gilt, die Leitfrage im Management-Team radikal umzudrehen: Statt ‚Wie machen wir unsere Leute widerstandsfähiger?‘ sollte die Frage ‚Wo erzeugen wir Bedingungen, die Widerstand überhaupt erst nötig machen?‘ lauten. Das ist kein Kuschelkurs, das ist harte Führungsarbeit. Das erfordert den Mut, toxisches Verhalten schonungslos zu benennen und Regeln auch gegen kurzfristige Leistungserfolge durchzusetzen. Resilienz darf kein Reparaturbetrieb für eine Unternehmenskultur sein, die gnadenlos Menschen verbraucht. Sie muss das natürliche Ergebnis von guter Führung und gesunden Systemen sein.

Der Autor Ben Schulz ist Unternehmensberater und SPIEGEL-Bestseller-Autor, www.benschulz-partner.de

Glitter Spritz: Popstar trifft Bootstrapping

Warum Bill Kaulitz nicht als Werbegesicht, sondern als Mitgründer beim Aperitif-Start-up Glitter Spritz der Gründer Lupo Porschen und Basti Fischer einsteigt – und was die Gründer*innenszene daraus lernen kann.

Wenn ein internationaler Popstar bei einem deutschen Getränke-Start-up einsteigt, klingeln in der Branche normalerweise die Alarmglocken: Ist das die nächste kurzlebige Influencer-Kampagne? Bei der Berliner Marke Glitter Spritz der Craft Circus GmbH wählt man einen anderen Weg. Tokio-Hotel-Frontmann Bill Kaulitz wird nicht nur Werbegesicht, sondern steigt aktiv als Mitgründer und Gesellschafter in die eigens dafür ausgegründete Glitter Spritz GmbH ein. Ab dem 9. März 2026 startet die begleitende nationale Handelskampagne. Ein Deal, der strategisch wertvoll ist – und auf einem Fundament ruht, das in der Start-up-Welt selten geworden ist.

Vom WG-Zimmer zur Brand-Maschine

Die Historie von Glitter Spritz ist keine klassische VC-finanzierte Start-up-Story. Die Marke entspringt der Craft Circus GmbH, die 2014 von den Studienfreunden Lupo Porschen und Basti Fischer gegründet wurde. Die beiden starteten ihr Unternehmen noch während des Studiums aus einer studentischen Wohngemeinschaft in der Hamburger Sternschanze heraus.

Die Manufaktur hat sich über zehn Jahre hinweg komplett ohne externes Investorenkapital (Bootstrapping) aufgebaut. Eine frühe strategische Entscheidung der Gründer war es, die eigentliche Destillation nicht selbst durchzuführen, sondern an eine Familienbrennerei in Rheinland-Pfalz auszulagern. So konnte sich das Team von Beginn an voll auf seine Kernkompetenzen konzentrieren: Produktentwicklung, Design, Marketing und den eigenständigen Vertrieb.

Erprobte Konzepte: "BIRDS" und "Flaschenpost" ebneten Weg

Für Bill Kaulitz ist das Investment kein Blindflug, denn Glitter Spritz ist keine unerprobte Neuentwicklung. Das Craft-Circus-Team hat in den vergangenen zehn Jahren mehrfach bewiesen, wie man Marken im Regal platziert und im Handel positioniert.

Den Anfang machte 2015 der BIRDS Dry Gin. Inspiriert von einer gemeinsamen Weltreise der Gründer, vereint der Gin 15 Botanicals aus fünf Kontinenten und bediente früh den Wunsch nach "Purpose": Mit jeder verkauften Flasche wird ein nachhaltiges oder soziales Projekt unterstützt.

2017 folgte der massentauglichere Flaschenpost Gin, der gezielt mit dem klassischen Image von Spirituosen brach. Abgefüllt in Apothekerflaschen, setzen die Gründer hier auf humorvolle Sprüche auf den Etiketten und fokussierten sich auf den lukrativen Geschenkemarkt. Bei diesem Produkt experimentierte Craft Circus auch erstmals mit visuellen USPs, die später bei Glitter Spritz weiterentwickelt wurden: Sondereditionen, die durch die Zugabe von Tonic Water ihre Farbe ändern oder bereits einen Glitzereffekt integriert haben.

Der Markt: Alkoholfrei boomt, klassischer Alkohol schwächelt

Mit Glitter Spritz agiert das Start-up in einem dynamischen Marktumfeld. Während der klassische Alkoholmarkt in Deutschland insgesamt rückläufig ist, wächst das Segment für Alternativen spürbar. Um unterschiedliche Zielgruppen zu bedienen, liefert die Marke zwei Varianten: eine Version mit 15 Prozent Alkohol und eine alkoholfreie Alternative.

Letztere trifft den aktuellen Zeitgeist: Laut Unternehmensangaben auf Basis von NielsenIQ-Daten belegte Glitter Spritz im Jahr 2025 Platz 2 der absatzstärksten alkoholfreien Aperitif-Marken im deutschen Lebensmitteleinzelhandel. Das Unternehmen erzielte in diesem Zeitraum einen mittleren sechsstelligen Absatz und verzeichnete ein zweistelliges Wachstum. Geschmacklich setzt das in Deutschland produzierte Getränk auf Bitterorange, Rhabarber und mediterrane Kräuter und positioniert sich fruchtiger und weniger bitter als herkömmliche Aperitifs.

Smartes Creator-Play oder kurzlebiger Hype?

Für Gründerinnen und Gründer bietet der Case "Glitter Spritz x Kaulitz" lehrreiche Ansatzpunkte, birgt aber auch branchenübliche Risiken. Der USP des Getränks ist primär visueller Natur: Ein essbarer Glitzer, basierend auf dem in der EU zugelassenen Lebensmittelfarbstoff Eisenoxid, sorgt im Glas für einen optischen Effekt. Solche "instagrammablen" Produkte generieren schnelle virale Aufmerksamkeit, bergen jedoch die Gefahr der Kurzlebigkeit. Wenn der Neuheitseffekt verfliegt, muss das Produkt zwingend über Geschmack und Markenidentifikation überzeugen, um dauerhafte Wiederkaufraten zu sichern.

Hier greift jedoch der strategische Schachzug: Dass Kaulitz nicht als reines Testimonial, sondern als echter Gesellschafter und Mitgründer einsteigt, ist ein starkes "Creator-Play". Während viele Creator-Brands an der operativen Umsetzung scheitern, trifft hier eine immense Reichweite auf ein krisenerprobtes Gründerteam, das Logistik, Produktion und den Vertrieb in über 5.000 Märkte und mehr als 15 Länder bereits etabliert hat. Die tiefe gesellschaftsrechtliche Bindung in einer gemeinsam gegründeten GmbH minimiert zudem das Risiko, dass der Prominente schnell das Interesse verliert.

Dennoch gleicht das Unterfangen im Einzelhandel einem Kampf David gegen Goliath. Der Aperitif-Markt wird von Konzernen mit massiven Marketingbudgets dominiert, und die Regalmeter im Supermarkt sind teuer und umkämpft. Auch wenn Glitter Spritz laut Daten zu den wachstumsstärksten Marken der Kategorie gehört, erfordert die geplante strategische Expansion im In- und Ausland enorme Ressourcen.

Letztlich zeigt der Fall eindrucksvoll, wie man ein bootstrapped Start-up durch gezieltes Design und iterativen Markenaufbau so weit skaliert, dass es für internationale Prominenz als Investment attraktiv wird. Wenn es dem Team um Fischer, Porschen und nun auch Kaulitz gelingt, den optischen Effekt zu einem festen Lifestyle-Attribut zu etablieren, hat das Unternehmen reales Potenzial, den Branchenriesen langfristig Marktanteile abzunehmen.

Wenn das T-Shirt den Tremor stoppt: MedTech Noxon schließt Mio.-Seed-Runde ab

Das Münchner Start-up Noxon macht menschliche Muskeln zur digitalen Schnittstelle. Mit einer millionenschweren Finanzierung durch den HTGF und Bayern Kapital rückt die klinische Zulassung des textilen „Muscle-Computer-Interface“ näher. Doch der Weg vom smarten Wearable zum erstattungsfähigen Medizinprodukt birgt enorme regulatorische und physikalische Hürden. Eine Einordnung.

Neurologische und muskuloskelettale Erkrankungen nehmen weltweit rasant zu. In der Rehabilitation sowie bei neurologischen Krankheitsbildern wie Parkinson oder Lähmungen nach Schlaganfällen werden Muskeldiagnostik und -stimulation jedoch meist nur punktuell und rein klinisch durchgeführt. Das Resultat: Im Alltag fehlen kontinuierliche Daten und eine sich anpassende, durchgehende Therapie.

Das 2022 gegründete Münchner MedTech-Start-up Noxon will diese Versorgungslücke nun schließen. Mit dem Abschluss einer millionenschweren Seed-Finanzierungsrunde unter Führung des High-Tech Gründerfonds (HTGF) und Bayern Kapital (unter Beteiligung von Auxxo und einem weiteren institutionellen Investor) sichert sich das junge Unternehmen das nötige Kapital für die klinische Zertifizierung und den geplanten Markteintritt.

Aus dem Drucklabor zum DeepTech

Die Ursprünge von Noxon reichen in das Jahr 2021 zurück. Maria Neugschwender, damals 22-jährige Studentin, startete das Projekt an der Hochschule München (HM). Unterstützt vom dortigen Strascheg Center for Entrepreneurship (SCE) und den Drucklaboren der HM, begann sie zusammen mit ihrem Gründungteam Marius Neugschwender und Ka Hou Leong damit, etablierte Druckverfahren (wie den Siebdruck) mit intelligenten, funktionalen Tinten zu kombinieren.

Heute ist Noxon ein DeepTech-Unternehmen, das als Spin-off tief in der universitären Forschung verwurzelt ist. Neben der Hochschule München bestehen enge technologische und klinische Verflechtungen mit der Neurowissenschaftsgruppe N-Squared Lab der FAU Erlangen-Nürnberg sowie dem Universitätsklinikum Würzburg, mit denen Noxon an Pilotanwendungen forscht.

Die Technologie: Eine geschlossene Feedback-Schleife auf der Haut

Das technologische Herzstück von Noxon ist ein alltagstaugliches, nicht-invasives Muscle-Computer-Interface (MCI). Das Unternehmen druckt hauchdünne Biosensoren direkt auf Textilien, Bandagen oder Tapes (ein erstes Produkt trug den Namen „Silverstep“).

Der eigentliche USP liegt jedoch in der Bidirektionalität: Die intelligente Kleidung liest die elektrischen Muskelsignale in Echtzeit aus, decodiert mithilfe von KI die Bewegungsabsichten des Patienten und schließt die Schleife, indem sie über Neuromuskuläre Elektrische Stimulation (NMES) gezielte Impulse zurücksendet. Wenn die Signalübertragung vom Gehirn zum Muskel beeinträchtigt ist, übernimmt das Wearable die Steuerung. So sollen beispielsweise Lähmungen therapiert, Muskelatrophie verhindert oder der Tremor bei Parkinson-Patienten aktiv unterdrückt werden.

Markt und Wettbewerb: Zwischen Tech-Giganten und MedTech-Dinos

Der Markt für Wearable MedTech und Neuroprothetik wächst rasant und ist von einer enormen Dynamik geprägt. Angesichts einer alternden Weltbevölkerung und der weltweiten Zunahme neurologischer sowie muskuloskelettaler Erkrankungen adressiert Noxon einen gigantischen Markt von potenziell über 1,1 Milliarden betroffenen Menschen. Der Trend in der Gesundheitsversorgung geht dabei eindeutig weg von der rein klinischen, punktuellen Diagnostik hin zu kontinuierlichem Monitoring und adaptiven Therapien im häuslichen Alltag. Genau an dieser lukrativen, aber auch hart umkämpften Schnittstelle zwischen Consumer-Wearables, digitaler Diagnostik und aktiver Therapie positioniert sich das Münchner Start-up.

In diesem hochkompetitiven Umfeld betritt Noxon den Ring mit Schwergewichten aus völlig unterschiedlichen Sektoren. Im spezifischen Bereich der Tremor-Therapie hat sich beispielsweise das US-Unternehmen Cala Health mit einem Handgelenks-Wearable zur elektrischen Nervenstimulation bereits erfolgreich etabliert und den Weg für solche Behandlungsformen geebnet.

Gleichzeitig drängen milliardenschwere Big-Tech-Akteure auf den Plan: Meta forscht nach der Übernahme von CTRL-labs mit enormen Budgets an EMG-Armbändern, die neuronale Muskelsignale auslesen und in digitale Steuerungsbefehle übersetzen sollen. Und auch im klassischen Segment der Muskelstimulation und Orthetik muss sich Noxon gegen etablierte Platzhirsche behaupten – von Compex, die den Sportbereich dominieren, bis hin zu Weltmarktführern wie Ottobock bei komplexen neuro-orthopädischen Hilfsmitteln.

Um zwischen diesen Tech-Giganten und MedTech-Dinos zu bestehen, setzt das Spin-off auf eine klare Differenzierungsstrategie. Die Stärke von Noxon liegt in der Unauffälligkeit und der technologischen Tiefe: Anstatt klobige Geräte zu entwickeln, integriert das Team die Sensortechnik mittels Textildruck nahtlos in alltagstaugliche Bandagen und Tapes. Vor allem aber grenzt sich Noxon durch die geschlossene, medizinische Feedback-Schleife ab. Während herkömmliche Wearables meist nur Daten sammeln, vereint Noxon kontinuierliches Messen und personalisiertes Stimulieren in einem einzigen System, das aktiv in den Behandlungsverlauf eingreift.

Noxon: „High Risk, High Reward“-Modell mit großen Herausforderungen

Für Gründer*innen und Investoren*innen präsentiert sich Noxon als klassisches „High Risk, High Reward“-Modell im stark wachsenden DeepTech-Sektor. Dass erfahrene VCs wie der HTGF und Bayern Kapital in dieser Phase einsteigen, ist ein starkes Signal für den Reifegrad der zugrundeliegenden Technologie. Dennoch steht dem Start-up der eigentliche Härtetest erst noch bevor, denn das unternehmerische Risiko wird maßgeblich durch drei zentrale Hürden definiert.

Zunächst muss Noxon die physikalischen Grenzen der Hardware im Alltagstest überwinden. Gedruckte Elektronik auf Textilien unterliegt extremen Belastungen durch Bewegung, Schweiß und Reinigung. Das Team muss zweifelsfrei beweisen, dass die feinen Biosensoren auch nach dutzenden Waschgängen und bei ständiger Reibung am Körper noch verlässliche, medizinisch verwertbare und artefaktfreie Daten liefern können.

Daran schließt sich nahtlos die berüchtigte regulatorische Hürde an. Der Übergang von einem smarten Wearable zu einem offiziell zugelassenen Medizinprodukt ist unter der strengen europäischen Medical Device Regulation (MDR) ein extrem zeit- und kapitalintensiver Prozess. Genau für diese Phase wird das frisch eingesammelte Seed-Kapital dringend benötigt, denn unvorhergesehene Verzögerungen in den erforderlichen klinischen Studien können MedTech-Start-ups in dieser Entwicklungsstufe schnell die finanzielle Reichweite (Runway) kosten.

Ein weiterer, alles entscheidender Erfolgsfaktor für die Skalierung ist die Erstattungsfähigkeit. CEO Maria Neugschwender betont zwar das Ziel, Muskelgesundheit für jeden bezahlbar zu machen, doch in der Breite gelingt dies im Gesundheitssystem meist erst, wenn die Krankenkassen die Kosten übernehmen. Noxon muss handfeste klinische Evidenz erbringen, um perspektivisch in das Hilfsmittelverzeichnis aufgenommen oder als Digitale Gesundheitsanwendung (DiGA) anerkannt zu werden. Ein reines B2C-Geschäftsmodell, bei dem chronisch kranke Patientinnen und Patienten die Kosten als Selbstzahler tragen, wäre kaum im großen Stil skalierbar.

Zusammenfassend lässt sich festhalten, dass Noxon mit seiner Lösung eines der drängendsten Probleme einer alternden Gesellschaft adressiert. Gelingt es dem Münchner Gründungsteam, die komplexe Brücke zwischen widerstandsfähiger Sensor-Hardware, präziser KI-Decodierung und strenger klinischer Zertifizierung erfolgreich zu schlagen, könnte das Start-up tatsächlich einen neuen Standard in der neurologischen Rehabilitation setzen. Bis die smarte Kleidung jedoch ganz selbstverständlich auf Rezept erhältlich ist, bleibt es eine hochspannende und überaus herausfordernde unternehmerische Reise.

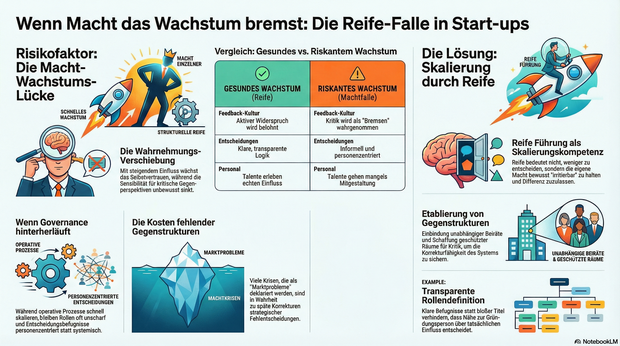

Wenn Macht zu früh zu groß wird

Serie: Führen im Start-up, Teil 4: Warum schnelles Wachstum ohne Reife zur strukturellen Gefahr werden kann.

Über Wachstum wird viel gesprochen. Über Macht kaum. Start-ups lieben das Narrativ der Geschwindigkeit. Funding-Runden, Skalierung, Expansion, neue Märkte. Jede Phase wird gefeiert.

Was seltener thematisiert wird: Mit jedem Wachstumsschritt steigt nicht nur die Komplexität. Es steigt auch die Macht derjenigen, die entscheiden.

In der Frühphase ist Macht funktional. Gründer*innen tragen Risiko, treffen schnelle Entscheidungen, halten das Unternehmen zusammen. Ohne diese Verdichtung gäbe es kein Vorankommen. Problematisch wird es erst, wenn Macht schneller wächst als die Fähigkeit, mit ihr umzugehen.

Der unsichtbare Wendepunkt

Solange ein Start-up klein ist, wird persönliche Autorität als Führung erlebt. Nähe ersetzt Struktur. Entscheidungen fallen direkt, informell, schnell.

Doch mit Wachstum verändert sich der Kontext. Neue Mitarbeitende kommen hinzu. Führungsebenen entstehen. Verantwortung wird delegiert. Gleichzeitig bleibt die Entscheidungslogik oft personenzentriert.

Klarheit kann dann zu Dominanz werden. Geschwindigkeit zu Intransparenz. Nähe zu Abhängigkeit. Nicht, weil sich der/die Gründer*in charakterlich wandelt, sondern, weil Macht in einem größeren System anders wirkt als in einem kleinen.

Wie Macht Wahrnehmung verschiebt

Sozialpsychologische Forschung beschreibt seit Jahren einen bekannten Effekt: Mit wachsendem Einfluss steigt das Vertrauen in die eigene Einschätzung. Gleichzeitig sinkt die Sensibilität für widersprechende Perspektiven.

Das geschieht selten bewusst. Je seltener echter Widerspruch erfolgt, desto stabiler wirkt die eigene Sichtweise. In Start-ups wird dieser Effekt verstärkt. Loyalität ist hoch bewertet. Kritik wird schnell als Bremsen interpretiert. Nähe zur Gründungsperson entscheidet häufig über Einfluss.

So entsteht ein stilles Gefälle. Wer irritiert, riskiert Distanz. Wer bestätigt, bleibt im Kreis.

Wenn Governance hinterherläuft

Wachstum erzeugt operative Komplexität. Governance-Strukturen entwickeln sich jedoch oft langsamer als Teamgrößen oder Umsätze.

- Titel werden vergeben, Rollen bleiben unscharf.

- Verantwortung wird delegiert, Entscheidungsbefugnisse nicht eindeutig definiert.

- Feedback wird gewünscht – aber nicht immer geschützt.

So wächst das Unternehmen formal. Informell bleibt es personalisiert.

Solange Ergebnisse stimmen, fällt das kaum auf. Unter Druck wird es spürbar.

Die leisen Symptome

Machtprobleme beginnen selten spektakulär.

- Widerspruch wird vorsichtiger formuliert.

- Meetings enden ohne echte Kontroverse.

- Entscheidungen werden weniger erklärt.

- Führungskräfte orientieren sich stärker an vermuteten Erwartungen als an eigener Überzeugung.

Nach außen wirkt das Unternehmen effizient. Intern sinkt die Irritationsfähigkeit. Und genau diese Irritationsfähigkeit entscheidet über Innovation.

Warum das wirtschaftlich relevant ist

Unbalancierte Machtstrukturen bremsen nicht sofort. Sie wirken verzögert – aber konsequent.

- Perspektiven werden homogener.

- Konflikte wandern in informelle Räume.

- Talente gehen, wenn sie keinen Einfluss erleben.

- Strategische Fehlentscheidungen werden später korrigiert – häufig teurer als nötig.

Viele Start-up-Krisen werden als Marktkrisen erzählt. Nicht selten sind es Machtkrisen. Nicht der Wettbewerb war das Kernproblem, sondern die fehlende Gegenstruktur.

Reife als Skalierungskompetenz

Macht ist kein Fehler. Ohne sie gäbe es kein Unternehmertum. Entscheidend ist, ob Macht irritierbar bleibt. Ob sie die Fähigkeit behält, sich stören zu lassen.

Reife Führung bedeutet nicht, weniger zu entscheiden. Reife Führung bedeutet, sich bewusst widersprechen zu lassen.

Das erfordert Strukturen, die nicht nur Loyalität belohnen, sondern Differenz.

- Ein Beirat mit echter Unabhängigkeit.

- Klare Entscheidungslogiken.

- Transparente Rollendefinitionen.

- Geschützte Räume für Kritik.

Nicht als Misstrauensbeweis, sondern als Stabilitätsfaktor.

Ein unbequemer Schluss

Wachstum ohne Machtreflexion produziert irgendwann Widerstand. Wachstum mit Reife erzeugt Vertrauen. Vielleicht liegt die eigentliche Skalierungsfähigkeit nicht in der Geschwindigkeit, mit der ein Start-up Märkte erobert, sondern in der Fähigkeit, Macht so zu gestalten, dass sie das System stärkt – statt es zu verengen.

Denn Macht verschwindet nicht, wenn man nicht über sie spricht. Sie wirkt trotzdem. Die Frage ist nur, ob bewusst – oder unkontrolliert.

Tipp zum Weiterlesen

Im ersten Teil der Serie haben wir untersucht, warum Überforderung kein Spätphänomen von Konzernen ist, sondern in der Seed-Phase beginnt. Hier zum Nachlesen: https://t1p.de/56g8e

Im zweiten Teil der Serie haben wir thematisiert, warum sich Gründer*innen oft einsam fühlen, obwohl sie von Menschen umgeben sind. Hier zum Nachlesen: https://t1p.de/y21x5

Der dritte Teil unserer Serie behandelt, warum Start-ups ihre spätere Dysfunktion oft im ersten Jahr programmieren. Hier zum Nachlesen: https://t1p.de/v8q2k

Die Autorin Nicole Dildei ist Unternehmensberaterin, Interimsmanagerin und Coach mit Fokus auf Organisationsentwicklung und Strategieberatung, Integrations- und Interimsmanagement sowie Coach•sulting.

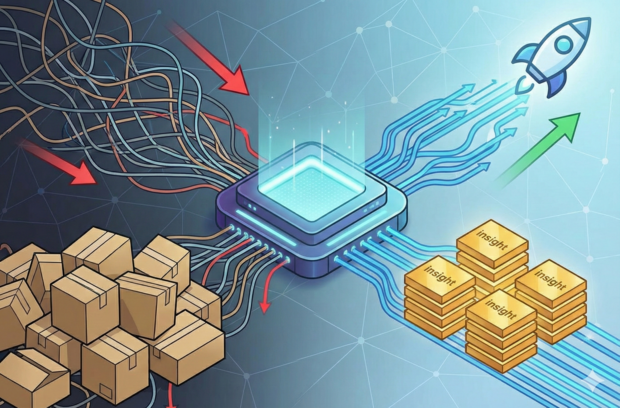

Retourendaten als ungenutztes Potenzial

Retouren sind dein größter Kostenfaktor – aber auch eine wertvolle Datenquelle. Unser Artikel samt Praxis-Checkliste zeigt dir, wie du sie strategisch zum Marketing-Booster machst!

Retouren kosten den Handel jedes Jahr Millionen Euro. Dabei wird oft verkannt, dass sie auch eine wertvolle Quelle für mehr Umsatz und eine bessere Customer Journey sind. Aktuelle Daten aus dem Jahr 2025 zeigen, wie sich das Retourenverhalten von Verbrauchern entwickelt – und welche ungenutzten Chancen hierbei für dich und dein E-Commerce-Unternehmen liegen.

Die wichtigste Erkenntnis aus dem aktuellen Retouren-Report 2025: Immer weniger Kunden senden ihre Einkäufe zurück. Im Jahr 2025 waren es nur noch 46 Prozent – im Vergleich zu 51 Prozent in 2024 und 67 Prozent im gleichen Zeitraum 2023.

Trotz dieser sinkenden individuellen Retourenneigung prognostiziert die Universität Bamberg für Deutschland im Jahr 2025 ein neues Rekordvolumen von 550 Millionen Paketen. Um dieser Diskrepanz zu begegnen, musst du als Online-Händler deine Zielgruppen basierend auf den bei der Retoure gewonnenen Einsichten künftig präziser ansprechen.

Wenn Daten ungenutzt verpuffen

Noch immer ignorieren viele Online-Shops, wer welche Produkte warum zurückschickt. Betrachtest auch du Retouren oft ausschließlich aus der reinen Umsatzperspektive und übersiehst die damit verbundenen wertvollen Details zu Zielgruppen, Produkten und Kanälen? Viele erfassen zwar Retourengründe, doch nur ein Bruchteil wertet diese systematisch und automatisiert aus. Dabei könntest du genau diese Daten nutzen, um ein tiefgreifendes Verständnis für das Kauf- und Retourenverhalten deiner Kunden zu gewinnen.

Ohne diese Analyse gehst du das Risiko ein, dass beispielsweise Produkte mit einer hohen Retourenquote weiterhin bei Zielgruppen beworben werden, die sie überdurchschnittlich oft zurücksenden. Nutze deine Tools konsequent und schließe Kundengruppen, die deine Marge gefährden, vom Targeting aus. Bei durchschnittlichen Bearbeitungskosten von 5 bis 20 Euro pro Retoure – im komplexen Sortiment sogar bis zu 50 Euro – entstehen dir sonst erhebliche, aber vermeidbare Verluste.

Ein weiteres Beispiel für verpasste Chancen zeigt ein Blick auf die Rückgabepräferenzen. Demnach wünschen sich Frauen deutlich häufiger alternative Rückgabeoptionen als Männer (63 Prozent versus 53 Prozent). Ein klarer Hinweis darauf, dass Standardangebote hier weniger gut ankommen. Dennoch sprichst du in der Praxis vermutlich beide Zielgruppen identisch an.

Retourendaten als Marketing-Kompass

Die Lösung hast du paradoxerweise wahrscheinlich bereits im Haus: deine Retourendaten. Durch eine systematische und strategische Auswertung lassen sie sich als wertvolle Marketing-Intelligence nutzen. Ein zentraler Baustein sind datenbasierte Analysen, die Kaufhistorie, Kontaktpunkte, Retourenmuster sowie bevorzugte Produktkategorien verknüpfen.

Eine gezielte Steuerung der Kundenansprache und der Produktpositionierung nimmt unmittelbar Einfluss auf das Retourenverhalten. So wird es dir möglich, Produkte mit hoher Retourenquote für bestimmte Zielgruppen aus dem Fokus zu nehmen. Wird beispielsweise ein bestimmtes Schuhmodell bei den über 45-Jährigen überdurchschnittlich oft retourniert, solltest du es für diese Altersgruppe nicht mehr in Marketingkampagnen ausspielen.

Ebenso wie dein Produktportfolio kannst du auch deine Services an klare Kundenwünsche anpassen: 58 Prozent der Kunden wünschen sich neben der klassischen „Retoure gegen Erstattung“ auch andere Optionen wie Umtausch, Gutscheine oder Reparaturen. Diese Erkenntnis ermöglicht dir differenzierte, zielgruppengerechte Serviceangebote und schützt dich vor einem kompletten Umsatzverlust.

Auch eine datenbasierte Kanalbewertung wird möglich: Während 33 Prozent der 18- bis 34-Jährigen Social Commerce als Einkaufskanal nutzen, sind es bei den über 55-Jährigen nur rund 15 Prozent. Retourendaten zeigen dir präzise, welche Kanäle für bestimmte Produkte problematisch sind und wo du Budgets umschichten musst.

Erst eine konsequente Analyse der Retourengründe macht es dir möglich, Produktinformationen zu optimieren und Vertriebskanäle belastbar zu bewerten. Statt Millionen für Streuverluste auszugeben, kannst du deine Customer Journey gezielt verbessern.

Silos ade: Zusammenarbeit von Marketing, E-Commerce und Produktteams

Entscheidend für die optimale Nutzung dieser Einsichten ist der regelmäßige Austausch zwischen deinen Marketing-, E-Commerce- und Produktteams. Im Zusammenspiel können Erkenntnisse aus Retourengründen nahtlos in Produktbeschreibungen und Kampagnenbotschaften einfließen.

Wenn dein E-Commerce-Team beispielsweise feststellt, dass bestimmte Farbvarianten bei spezifischen Altersgruppen besonders oft mit dem Grund „sieht anders aus als erwartet“ retourniert werden, können Marketing und Produktentwicklung sofort reagieren: durch bessere Produktfotos, angepasste Beschreibungen und eine differenzierte Zielgruppenansprache.

Diese abteilungsübergreifende Verschränkung erfordert jedoch neue Prozesse: Wöchentliche Retourendaten-Reviews, gemeinsame KPIs und automatisierte Alerts bei auffälligen Retourenmustern sind Pflicht. Nur so wird aus der reaktiven Kostenstelle ein proaktives Steuerungsinstrument.

Daten bringen nachhaltigen Erfolg

Wenn du Retourendaten strategisch nutzt, sparst du nicht nur Kosten. Du steigerst die Konversion, senkst Streuverluste und reduzierst den Kundenfrust. Echter Erfolg stellt sich schließlich erst dann ein, wenn der Kunde sich nicht nur für den Kauf entscheidet, sondern das Produkt am Ende auch behält.

Begreife Retouren daher noch stärker als präzise Datenquelle für eine bessere Kundenbeziehung. Wenn du deine Retourendatenanalyse jetzt professionalisierst, verwandelst du den Kostenfaktor endgültig in deinen Marketing-Booster.

Der Autor Artjom Bruch ist CEO der Trusted Returns GmbH

StartingUp-Checkliste: So machst du deine Retourendaten zum Marketing-Booster

Prüfe dein aktuelles E-Commerce-Setup. Wie viele dieser Fragen kannst du bereits mit „Ja“ beantworten?

- [ ] Präzise Datenerfassung: Erfasst du detaillierte Retourengründe (über ein Dropdown-Menü im Retourenportal) statt nur eines pauschalen „Gefällt nicht“?

- [ ] Dynamisches Targeting: Schließt du Kunden oder Segmente, die ein bestimmtes Produkt überdurchschnittlich oft retournieren, automatisch von der weiteren Bewerbung dieses Artikels aus?

- [ ] Zielgruppengerechte Rückgabe-Optionen: Bietest du im Retourenprozess aktiv Alternativen wie Direkt-Umtausch, Store-Credit (Gutschein) oder Reparatur an, anstatt sofort den Kaufpreis zu erstatten?

- [ ] Kanal-Rentabilitäts-Check: Analysierst du, ob Kunden, die über Plattformen wie TikTok oder Instagram kaufen, eine signifikant höhere Retourenquote aufweisen als Käufer aus dem E-Mail-Marketing?

- [ ] Silos aufbrechen: Gibt es ein regelmäßiges (z. B. wöchentliches) Meeting zwischen Marketing, E-Commerce und Produktmanagement, um auffällige Retourenmuster zu besprechen?

- [ ] Automatisierte Warnsysteme: Erhält dein Team einen automatischen Alert, wenn die Retourenquote eines neu gelaunchten Produkts innerhalb der ersten 48 Stunden einen definierten Schwellenwert übersteigt?

Je mehr Haken du setzen kannst, desto näher bist du am profitablen Retouren-Management.

Foodforecast: 8-Mio.-Euro-Runde gegen Lebensmittelverschwendung

Das Kölner FoodTech-Start-up Foodforecast hat sich acht Millionen Euro frisches Kapital gesichert, um mittels künstlicher Intelligenz die Lebensmittelverschwendung in Bäckereien und der Gastronomie zu reduzieren.

Jeden Tag landen in Europa rund 30.000 Tonnen frische Lebensmittel ungenutzt im Müll, was in der Praxis häufig auf eine unpräzise Bedarfsplanung im Lebensmitteleinzelhandel und in der Gastronomie zurückzuführen ist. Genau an dieser Ineffizienz der Wertschöpfungskette setzt das 2022 gestartete Kölner Foodforecast an. Mit einer KI-gestützten Software zur Absatz- und Produktionsprognose hat das Start-up nun eine Series-A-Finanzierungsrunde in Höhe von acht Millionen Euro abgeschlossen. Angeführt wird die Runde von den niederländischen Investoren SHIFT Invest sowie dem auf Bioökonomie spezialisierten europäischen VC ECBF. Auch bestehende Geldgeber wie der Future Food Fund und Aeronaut Invest beteiligten sich erneut an der Kapitalerhöhung. Zudem wird die Finanzierung durch Mittel des EU-Programms InvestEU unterstützt.

Von der regionalen Machbarkeitsstudie zur internationalen Skalierung

Hinter der Technologie steht ein klassischer Gründungsansatz aus der Praxis. Der Informatiker Justus Lauten rief das Projekt Ende 2018 zunächst unter dem Namen „Werksta.tt“ ins Leben, nachdem regionale Bäckereien auf ihn zugekommen waren, um eine softwaregestützte Lösung für ihre hohen Retourenmengen zu finden. Später holte Lauten den Wirtschaftsingenieur Jan Brormann als Co-Founder und COO in das Führungsteam, den er im Umfeld eines Corporate-Start-ups kennengelernt hatte. Einem breiteren Publikum wurde die Marke zudem durch einen Pitch in der TV-Sendung „Die Höhle der Löwen“ bekannt. Gründer und CEO Justus Lauten ordnet den aktuellen Kapitalfluss nüchtern ein: „Diese Series A stellt einen wichtigen Meilenstein für Foodforecast dar.“ Das Ziel des Unternehmens sei es, die Planung und Produktion von ultra-frischen Lebensmitteln grundlegend neu zu denken. Mit den neuen Investoren an Bord sei man nun bereit, die eigene Technologie international zu skalieren und einen neuen Benchmark für Planung, Effizienz und Nachhaltigkeit zu etablieren.

Renditehebel Nachhaltigkeit und die Grenzen der Prognosemodelle

Das Geschäftsmodell von Foodforecast fokussiert sich auf eine hochkomplexe Nische der Lieferkette: Die sogenannten ultra-frischen Produkte. Deren Haltbarkeit reicht von wenigen Stunden bis zu maximal einem Tag, was sie bei herkömmlicher Planung extrem schwer kalkulierbar macht. Die operativen Kennzahlen, die das Start-up bei Bestandskund*innen wie SSP Germany oder Eat Happy ausweist, zeigen das Potenzial der Technologie. Laut Unternehmensangaben ist die Software in der Lage, über 90 Prozent der vormals manuellen Bestell- und Produktionsprozesse zu automatisieren.

Gleichzeitig soll die Lebensmittelverschwendung um durchschnittlich bis zu 30 Prozent reduziert werden. Da die KI-gestützte Planung zudem „Out-of-Stock“-Situationen in den Regalen minimiert, steigen die potenziellen Umsätze laut Foodforecast um bis zu 11 Prozent. Bislang konnten durch diesen datengetriebenen Ansatz nach Angaben des Unternehmens bereits über 8.800 Tonnen an Lebensmittelabfällen eingespart werden.

Dass selbst ausgereifte Machine-Learning-Modelle im operativen Alltag an Grenzen stoßen, zeigt sich an lokalen Anomalien: Während die KI externe Faktoren wie Wetterdaten oder Schulferien mit hoher Präzision verarbeitet, sinkt die Prognosegenauigkeit beispielsweise während des Kölner Karnevals signifikant ab, da die Nachfrage nach bestimmten Backwaren in diesem Zeitraum extremen und sprunghaften Schwankungen unterliegt. Dennoch demonstriert der Business Case von Foodforecast, dass Nachhaltigkeitsziele im B2B-Umfeld zunehmend nicht mehr als isolierte CSR-Maßnahmen, sondern als integraler Bestandteil zur operativen Margenverbesserung positioniert werden.

Marktumfeld: Spezialisierung als Abgrenzungsmerkmal

Auch wenn die Series A eine solide Grundlage für die angestrebte Marktdurchdringung in Europa bildet, agiert Foodforecast in einem wettbewerbsintensiven Marktumfeld. Der Sektor für softwaregestützte Bedarfsplanung wächst und zieht verschiedene Akteure an. Einerseits haben sich spezialisierte Mitbewerber wie Foodtracks (gegründet 2017) bereits fest im deutschen Bäckerei-Segment positioniert und bedienen ein signifikantes Filialnetzwerk.

Andererseits integrieren große Retail-Software-Konzerne wie SAP oder Oracle sowie etablierte Anbieter von Kassensystemen zunehmend eigene Machine-Learning-Module für das Inventory Management in ihre Standardlösungen. Foodforecast versucht, sich in dieser Gemengelage durch die technologische Spezialisierung auf sogenannte Intraday-Prognosen – also untertägige Produktionsanpassungen – und den alleinigen Fokus auf das Segment der Ultra-Frische von generischen Supply-Chain-Plattformen abzugrenzen.

Herausforderungen in der Skalierung: Legacy-Systeme und Change Management

Trotz der nachweisbaren Traktion und einer Implementierung in mehreren tausend europäischen Filialen steht das Unternehmen vor den klassischen Wachstumsbarrieren des B2B-SaaS-Sektors. Eine zentrale Herausforderung bleibt die Datenverfügbarkeit und -qualität: Da die KI elementar auf historischen Abverkaufsdaten basiert, erweist sich die oft veraltete IT- und Kassensystem-Infrastruktur im filiallisierten Mittelstand (wie bei traditionellen Bäckereiketten) regelmäßig als technischer Flaschenhals bei der Software-Integration. Darüber hinaus erfordert die Implementierung eines zu großen Teilen automatisierten Bestellwesens ein konsequentes Change Management. Filialleiter*innen und Produktionsplaner*innens müssen Vertrauen in die algorithmischen Empfehlungen aufbauen, um die Software dauerhaft im Betriebsalltag zu verankern. Nicht zuletzt diktiert der Preisdruck in der margenschwachen Lebensmittel- und Gastronomiebranche die Vertriebsgeschwindigkeit: Software-as-a-Service-Lösungen in diesem Segment können sich nur behaupten, wenn der betriebswirtschaftliche Return on Investment durch reduzierte Retouren und Umsatzsteigerungen die laufenden Lizenzkosten zeitnah und messbar übersteigt.

Steuern als Start-up-Wachstumsbremse

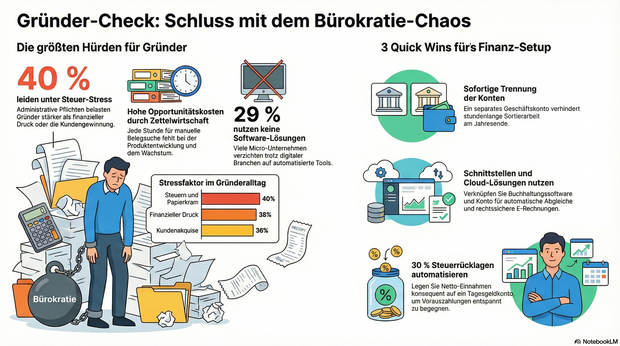

Was tun, wenn Steuerpflichten und Papierkram die Vision vom eigenen Business erstickt? Drei Quick Wins für dein Finanz-Setup.

Der Start in die Selbständigkeit ist ein Balanceakt zwischen der eigenen Vision und administrativen Pflichten. Entgegen der landläufigen Meinung, dass fehlendes Kapital oder die erste Kund*innengewinnung die größten Hürden sind, zeigt eine aktuelle Erhebung von sevdesk: Steuerpflichten und Papierkram belasten junge Gründer*innen am stärksten.

Realitätscheck: Was Gründer*innen wirklich nachts wachhält

Eine repräsentative Umfrage unterstreicht, wie stark administrative Themen den Alltag dominieren:

- 40 Prozent sehen in Steuern und dem damit verbundenen Papierkram den größten Stressfaktor.

- 38 Prozent nennen finanziellen Druck und unregelmäßiges Einkommen als größte Hürde.

- 36 Prozent verorten die stärksten Herausforderungen bei der Kundenakquise.

StartingUp-Insight: Warum stressen Steuern mehr als wackelige Einnahmen? Weil hier die Fehlerkultur der Start-up-Welt aufhört. Bei Fehlern in der Buchhaltung drohen schnell Säumniszuschläge oder rechtliche Konsequenzen – diese „Angst vor dem Finanzamt“ lähmt viele. Hinzu kommen die massiven Opportunitätskosten: Jede Stunde, die ein Young Founder mit manueller Zettelwirtschaft oder dem Suchen von Belegen verbringt, fehlt bei der Produktentwicklung oder der Kund*innenakquise. Die Bürokratie bremst das eigentliche Wachstum also aktiv aus.

Paradox: Digitales Business, aber analoge Buchhaltung

Besonders auffällig: Etwa ein Drittel (32 Prozent) der Befragten befindet sich noch im ersten Jahr der Selbständigkeit (0 bis 12 Monate). Der überwiegende Teil dieser jungen Unternehmer*innen agiert in modernen Branchen wie Handel und E-Commerce (13 Prozent) oder IT und Social Media (11 Prozent). Dennoch zeigt sich bei der administrativen Organisation ein überraschend traditionelles Bild:

- Knapp ein Drittel (29 Prozent) der Microbusiness-Entrepreneurs nutzt für Rechnungserstellung und Buchhaltung keine speziellen Software- oder Cloud-Lösungen.

- Als Gründe wird zu jeweils 29 Prozent angegeben, dass die Prozesse auch ohne Tools funktionieren würden oder das Unternehmen noch zu klein für digitale Lösungen sei.

- Weitere 21 Prozent befürchten, dass externe Tools ihre eigenen speziellen Anforderungen nicht abbilden könnten.

Compliance-Falle: Wenn die „Zettelwirtschaft“ zum Risiko wird

Dieser Verzicht auf digitale Unterstützung birgt handfeste Risiken – auch rechtlicher Natur. Die Studie verweist auf die E-Rechnungspflicht, die bereits seit dem 1. Januar 2025 in Deutschland flächendeckend gilt.

StartingUp-Insight: Zur Erinnerung: Seit Jahresbeginn 2025 müssen B2B-Unternehmen in Deutschland in der Lage sein, elektronische Rechnungen in strukturierten Formaten (wie ZUGFeRD oder XRechnung) zu empfangen und zu verarbeiten. Wer die manuelle Verarbeitung von klassischen PDF- oder Papierrechnungen beibehält, tappt unweigerlich in eine Compliance-Falle. Zudem gilt: „Zu klein“ für eine saubere Software-Infrastruktur gibt es heute kaum noch. Ein sauberes digitales Setup von Tag eins an nimmt nicht nur die Angst vor Fehlern, sondern ist auch deutlich günstiger und nervenschonender als der spätere, schmerzhafte Wechsel im laufenden Betrieb.

Raus aus dem Chaos: 3 Quick Wins für dein Finanz-Setup

- Trennung ab Tag 1: Eröffne sofort ein separates Geschäftskonto. Private und geschäftliche Ausgaben zu vermischen, ist der Garant für stundenlange Sortierarbeit am Jahresende.

- Schnittstellen nutzen: Verknüpfe das Geschäftskonto direkt mit einer gängigen Buchhaltungssoftware. So lassen sich Zahlungseingänge automatisch mit offenen Rechnungen abgleichen.

- Steuerrücklagen automatisieren: Lege konsequent ca. 30 Prozent aller Netto-Einnahmen auf ein Tagesgeldkonto. So verlieren Vorauszahlungen für die Einkommen- oder Gewerbesteuer dauerhaft ihren Schrecken.

Über die Daten

Die Umfrage wurde im Juni 2025 vom Marktforschungsunternehmen Appinio im Auftrag von sevdesk durchgeführt. Befragt wurden deutschlandweit 300 Berufstätige ab 18 Jahren.

11 Mio. Euro für Physical AI: Wie FLEXOO Hardware zum Sprechen bringen will

Das Heidelberger Sensorik-Start-up FLEXOO hat eine Series-A-Finanzierungsrunde über 11 Mio. Euro erfolgreich abgeschlossen. Mit dem Kapital plant FLEXOO die internationale Skalierung seiner Sensorplattform für Batterie-Speichersysteme und die Automobilindustrie.

Vom Forschungsprojekt zum DeepTech-Unternehmen

Hinter dem ambitionierten Vorhaben steht ein fünfköpfiges Gründerteam, das akademisches Know-how mit industriellem Anspruch verbinden will. Geführt wird das Heidelberger Unternehmen von Founding CEO und Managing Director Dr. Michael Kröger. Zum Gründungsteam gehören zudem Sieer Angar (Chairman of the Board), Dr. Mathieu Turbiez (Chief Revenue Officer), Dr. Jean-Charles Flores (Director Market Development North America) und Dr. Janusz Schinke (Managing Director).

Diese starke akademische Prägung ist typisch für DeepTech-Ausgründungen. Das Start-up hat seine technologischen Wurzeln im hochspezialisierten Umfeld der gedruckten Elektronik. Um diese Expertise zu kommerzialisieren, wurde die FLEXOO GmbH im Jahr 2024 offiziell als eigenständiges Spin-off des renommierten Heidelberger InnovationLab gegründet. Die Bündelung dieser Kompetenzen in einer eigenständigen Gesellschaft war der strategische Schritt, um eine Technologiearchitektur, die laut Investorenangaben von der Forschung bis zur Markteinführung validiert wurde, nun auf die globale industrielle Skalierung zu trimmen.

Das Versprechen: Hochauflösende Daten aus dem Inneren der Maschine

FLEXOO adressiert eine reale Schwachstelle aktueller KI-Systeme: KI-Algorithmen benötigen hochauflösende Echtzeit-Daten über den physikalischen Zustand von Hardware. Das Gründerteam hat dafür eine Sensorplattform entwickelt, die ultradünne, flexibel formbare Sensoren mit Edge-AI kombiniert.

Die Kerninnovation liegt laut Unternehmensangaben im Formfaktor: Die Sensoren sind unter 200 Mikrometer dünn und sollen sich nahtlos in nahezu jede Oberfläche oder Struktur integrieren lassen. Im Bereich der Batterietechnologie liefert dies auf dem Papier messbare Mehrwerte: FLEXOO gibt an, dass Validierungen mit führenden Batterieherstellern Kapazitätsgewinne von bis zu 5 Prozent zeigen. Dies soll komplett ohne Änderungen am Batteriezell-Design oder der bestehenden Zellchemie gelingen. Zudem sollen durch die direkten Daten auf Zellebene Frühwarnsysteme etabliert werden, die drohende Batterieausfälle proaktiv verhindern. Solche „bis zu“-Werte sind in frühen Validierungsphasen stets mit Vorsicht zu genießen, bis sie sich in der industriellen Massenanwendung verlässlich reproduzieren lassen.

Die Produktion als eigentlicher Hebel

Der entscheidende Überlebensfaktor für ein Hardware-Start-up ist die Skalierbarkeit der Produktion. FLEXOO setzt hier auf eine hochvolumige Druckfertigung, die nahezu jede Geometrie ermöglichen soll. Die Sensoren werden nicht aufwendig einzeln zusammengebaut, sondern gedruckt. Das ermöglicht laut Aussage der Investoren eine Kostenstruktur, die den breiten industriellen Einsatz erst realistisch macht und ein überzeugendes Preis-Leistungs-Verhältnis liefert.

Das Start-up reklamiert dabei selbstbewusst für sich, den weltweit präzisesten taktilen Sensor zu produzieren. Ob das patentierte Verfahren und die Fertigung „Made in Germany“ diesen technologischen Vorsprung gegen die immense Konkurrenz langfristig verteidigen können, wird sich letztlich in den harten Preisverhandlungen der Zulieferer-Industrie zeigen.

Die Realität der Skalierung: Verträge statt Prototypen