Nicht selten wird das Executive Summary deines Businessplans mit einem Movie-Trailer verglichen. Doch was ist da dran? Die kurze Antwort: Nicht alles, aber so einiges! Ein guter Filmtrailer soll in aller Kürze einen Vorgeschmack liefern, Charaktere sowie Handlungen einführen und damit die Neugierde der Zuschauer*innen wecken. Ähnlich verhält es sich beim Executive Summary: Es soll eine Geschäftsidee überzeugend darstellen, Interesse am Vorhaben wecken und zum Weiterlesen des gesamten Geschäftsplans anregen. Ist ein Trailer gelungen, klingeln im besten Fall auch die (Kino-)Kassen. Der Businessplan und das Executive Summary haben zudem einen monetären Fokus. Hauptsächlich besteht dieser darin, Kredite, Förderungen oder Venture Capital zu erhalten. Der große Unterschied: Das Executive Summary darf – oder vielmehr soll – spoilern und alle relevanten Aspekte eines jeden Businessplankapitels abbilden. Dem Executive Summary kommt also eine im wahrsten Sinne des Wortes entscheidende Funktion zu.

Das Executive Summary ist deine Eintrittskarte

Ob du Gründer*in, Jungunternehmer*in oder CEO eines großen Unternehmens bist: Ein Businessplan ist das entscheidende Tool zum Erfolg und unerlässliches Instrument für langfristiges Wachstum. Spätestens dann, wenn Kapital für die Gründungs- oder Wachstumsphase benötigt wird, ist ein gut recherchierter und aussagekräftiger Geschäftsplan erforderlich. Damit gilt es schließlich, unterschiedliche Anspruchsgruppen zu überzeugen:

- die Arbeitsagentur, das Jobcenter für die Beantragung

- von Gründungszuschuss oder Einstiegsgeld;

- fachkundige Stellen, welche die Tragfähigkeit deines Unternehmens bescheinigen sollen;

- Banken als potenzielle Kreditgeber;

- Stellen, die Fördermittel vergeben;

- Investor*innen als mögliche Kapitalgeber*innen.

Nicht zu vergessen: Das Executive Summary erfüllt auch eine wichtige Funktion für dich selbst: Du hast die Möglichkeit, deinen kompletten Businessplan mithilfe der Zusammenfassung nochmal zu überprüfen. Gelingt es dir nicht, bestimmte Punkte klar und stimmig zu formulieren, könnte das auf Schwachstellen in deinem Konzept hindeuten. Hast du diese kritischen Aspekte ausgeräumt, kannst du den Businessplan weiterreichen.

Du darfst getrost davon ausgehen, dass die meisten Personen, die deinen Geschäftsplan in ihren Händen halten, häufig nur wenig Zeit und einen Stapel anderer Dokumente auf dem Tisch liegen haben. Innerhalb weniger Sekunden wird dann entschieden, ob dein Vorhaben etwas taugt und dein Businessplan es wert ist, gelesen zu werden. Das Executive Summary als erster Part des Geschäftsplans stellt daher deine Eintrittskarte dar: Schaffst du es, deine Leser*in mit den ersten Zeilen zu überzeugen, wird deine Geschäftsidee Beachtung finden und kommst du für weitere Gespräche, Verhandlungen oder Förderungen infrage.

Was gehört in ein Executive Summary?

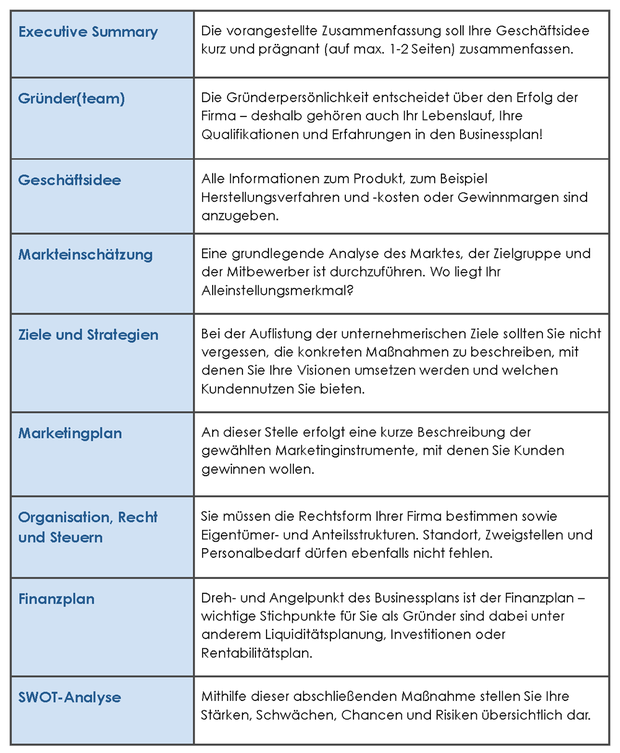

Deine Zusammenfassung muss sich auf die wesentlichen Punkte fokussieren und auf maximal zwei Seiten passen. Ziel ist es, ein positives Bild deines Unternehmens zu vermitteln. Zu diesem Zweck dürfen natürlich keine Fakten unterschlagen oder verfälscht werden. Folgende Inhalte solltest du darin abbilden:

- Produkt bzw. Dienstleistung: Beschreibe dein Produkt oder deine Dienstleistung und erkläre, welche Funktionen und Eigenschaften diese besitzen. Im Vordergrund der Erläuterung deines Leistungs- und Produktportfolios steht der Kund*innennutzen, der generiert wird.

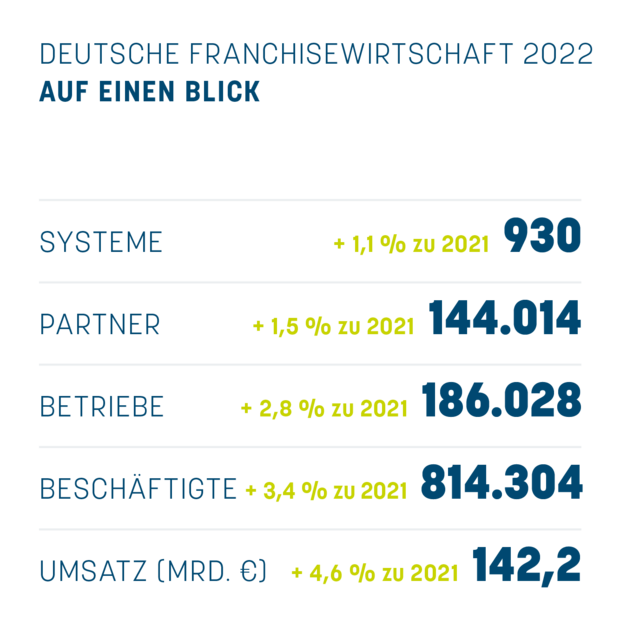

- Markt, Wettbewerb & Trend: Halte die wichtigsten Eigen- schaften und Kennzahlen der Branche fest und erläutere, weshalb der Markt derzeit und künftig attraktiv ist. Beantworte Fragen wie: Wer ist meine Zielgruppe und was sind deren Bedürfnisse? Wie sieht die Konkurrenzsituation in diesem Marktsegment und an meinem Standort aus?

- Alleinstellungsmerkmal: Was ist das Besondere an meinem Leistungs- und Produktportfolio und verdient deshalb die Aufmerksamkeit und eine Finanzierung? Du musst verdeutlichen, wie sich dein Angebot von der Konkurrenz unterscheidet. Sollten bereits vergleichbare Leistungen und Produkte auf dem Markt vorhanden sein, musst du überzeugend aufzeigen, worin die Besonderheit, die Unique Selling Proposition, deiner Leistungen und Produkte liegt.

- Gründungsteam & Personal: Das Potenzial des Managements und der Mitarbeitenden ist einer der entscheidenden Erfolgsfaktoren einer Unternehmung. In vielen Fällen wird dem Thema ein ähnlich hoher Stellenwert eingeräumt wie der unternehmerischen Idee selbst. Erläutere, was dich für die Selbständigkeit in der jeweiligen Branche qualifiziert, in welchen Bereichen die Fähigkeiten der einzelnen Teammitglieder zum Tragen kommen und wofür Personal eingestellt wird.

- Finanzen: Dieser Teil ist für Kapitalgeber*innen von besonderer Wichtigkeit. Zeige die finanzielle Entwicklung der nächsten drei bis fünf Jahre auf und stelle die grundlegenden Kennzahlen dar. Du solltest auch angeben, wie hoch der Investitions- und Kapitalbedarf ausfällt. Interessant ist zudem die Information, wann der Break-even-Point erreicht ist und du mit Gewinnen rechnen kannst.

- Meilensteine, Ziele & Strategie: Welche Ziele werden kurz-, mittel- und langfristig angestrebt? Handelt es sich um ein Bestandsunternehmen, ist es oft auch interessant zu erfahren, welche Meilensteine bereits erreicht wurden. In diesem Teil solltest du zudem beschreiben, welche Marketingmittel und Vertriebswege du zur Erreichung dieser Ziele nutzen wirst. Hast du strategische Partner*innen an deiner Seite, solltest du diese auch erwähnen.

Die Reihenfolge der Inhalte kannst du selbst bestimmen. Wenn es für dich sinnvoller ist, mit einer interessanten Information zu deinem Team zu starten, kannst du das machen. Wichtig ist, dass du die Neugierde des Lesenden weckst und nicht zu sehr ins Detail gehst, denn die genauen Ausführungen folgen in den jeweiligen Kapiteln des Businessplans.

Tipp: Achte bei der Darstellung der Inhalte darauf, das Problem bzw. den Bedarf deiner Zielgruppe klar zu erläutern, um dich als kompetente(n) Lösungsanbieter*in zu präsentieren.

8 Dos und Don`ts für ein gelungenes Summary

Eine gute Zusammenfassung zu schreiben, erfordert ein wenig Zeit und insbesondere Wissen darüber, was überhaupt gefragt ist und das Interesse der Zielgruppe erregt. Dies kann nicht selten zu einer wirklichen Herausforderung werden. Denn häufig schleichen sich bei der Erstellung Fehler ein, die den Erfolg deines Vorhabens schmälern können. Diese Fehlerquellen lassen sich allerdings mit folgenden Hinweisen gezielt umgehen.

1. In der Kürze liegt die Würze

Die Zusammenfassung dient dazu, den Lesenden Zeit zu sparen und zugleich deine Geschäftsidee in Gänze darzulegen. Daher solltest du unbedingt darauf achten, dass du den Text auf ein bis maximal zwei Seiten möglichst kurzhältst. Ist er am Ende doch zu lang, frag dich: Braucht es diesen Satz wirklich, um meine Idee verständlich zu präsentieren? Füllsätze und Floskeln sollten in diesem Kontext auch gemieden werden.

2. Verwende keinen Fachjargon und nicht zu viele Zahlen

Nicht immer sind die Lesenden deines Businessplans vom Fach. Dein Vorhaben solltest du an den Wissensstand deines Gegenübers anpassen und auf eine für den Otto Normalverbraucher leicht verständliche Sprache herunterbrechen. Meide also Fachausdrücke, die dein Publikum nicht verstehen könnte, formuliere in überschaubaren Sätzen sowie möglichst klar und präzise. Zu viele Zahlen, Prozentsätze und Brüche können zudem verwirren. Bilde also nur die wichtigsten Kennzahlen ab.

3. Bleib bei realistischen Einschätzungen

Du bist der bzw. die „Allerbeste vom Fach“, du erwartest eine „maximale Gewinnsteigerung“ und „unendliches Wachstum“? Derartige Übertreibungen und plumpe Superlative wirken unprofessionell und sollten lieber nicht genutzt werden. Bleib bei der Wahrheit und insbesondere bei der Darstellung deiner Finanzen realistisch. Eine wirklichkeitsnahe, positive Prognose rundet das Executive Summary am Ende ab.

4. Das Beste kommt zum Schluss

Das Executive Summary ist der erste Teil deines Businessplans. Dennoch empfehlen wir dir, es erst dann zu verfassen, wenn du den restlichen Businessplan fertiggestellt hast. So kannst du alle relevanten Punkte eines jeden Kapitels zusammenfassen und in das Summary einfügen. Vorteil: Auf diese Weise kannst du prüfen, ob du alle essentiellen Aussagen aus dem Businessplan auch in der Zusammenfassung abgebildet hast.

5. Verwechsle das Executive Summary nicht mit einer Einleitung

Du steigst zwar mit deiner Zusammenfassung in deinen Businessplan ein, dennoch stellt das Executive Summary keine Einleitung dar. Erkläre also nicht lediglich, was in den einzelnen Kapiteln noch folgen wird, sondern fasse hier die Essenz deines Businessplans zusammen. Das Executive Summary sollte auch als eigenständiges, in sich schlüssiges Dokument funktionieren, was bei einer klassischen Einleitung nicht der Fall ist.

6. Copy & Paste: Besser nicht

„Ich kann ja einfach Sätze aus den einzelnen Kapiteln meines Businessplans herauskopieren und in das Summary einfügen.“ Diese Aussage bzw. Methode klingt verlockend, aber ganz so einfach ist es dann doch nicht. Auf diese Weise erhältst du nämlich ein Dokument, das weder schlüssig noch in sich abgeschlossen wirkt. Nimm dir also Zeit und formuliere essenzielle Aspekte noch einmal neu.

7. Achte auf die Reihenfolge

Werden bedeutsame Inhalte deiner Geschäftsidee zu spät erwähnt, finden diese im schlimmsten Fall keine Beachtung, da die Lesenden gar nicht so weit kommen. Elon Musk unterstützt dein Team und Lady Gaga ist Teil deiner Marketing-Kampagne? Klar, ein bisschen weit hergeholt, aber was wir dir damit sagen wollen, ist: Hau solche spannenden Informationen möglichst früh raus. Damit weckst du direkt das Interesse und kannst davon ausgehen, dass deine weiteren Ausführungen gelesen werden.

8. Setze auf Storytelling

Eine Möglichkeit, ein eingängiges Executive Summary zu verfassen, ist die Nutzung des Storytellings. Indem man Geschichten erzählt, können nicht nur Fakten transportiert, sondern auch Bilder, Emotionen und Erinnerungen hervorgerufen werden. Als wirkungsmächtiges Kommunikationsinstrument erzeugen Geschichten Spannung, Neugierde und Verbundenheit. Du kannst dabei eine Erzählung zu deinem Gründungsteam, zur Entwicklung deines Produkts oder zur Entstehung deines Unternehmens verfassen. Der Vorteil: Geschichten bleiben oft im Gedächtnis der Lesenden. Insbesondere beim Marketing gilt das Storytelling als effektives Tool, um Beachtung zu finden und in Erinnerung zu bleiben. Wieso dies also nicht auch für das Executive Summary anwenden?

Tipp: Hol dir Feedback ein. Hast du dein Executive Summary fertiggestellt, lass es von anderen gegenlesen. Ist etwas nicht ganz stimmig, fehlen Informationen oder langweilt deine Zusammenfassung gar, solltest du deine Ausführungen noch einmal überarbeiten. Sinnvoll ist es auch zu schauen, wie andere Gründer*innen und Unternehmer*innen ihr Executive Summary gestalten. So kannst du dich inspirieren lassen und bekommst ein Gefühl dafür, was eine gelungene Zusammenfassung ausmacht.

Mit Zeit und Engagement zum Erfolg

Das Executive Summary ist eine ideale Möglichkeit, nicht nur deine eigenen Visionen und Ziele, die du mit deinem Unternehmen erreichen möchtest, kompakt festzuhalten, sondern auch andere von dir und deinem Vorhaben zu überzeugen. Dies erreichst du, indem du alle relevanten Key Points deiner Geschäftsidee spannend wiedergibst. Das Executive Summary bildet den wichtigsten Teil deines Geschäftsplans und ist oft auch der einzige Part, der von allen an der Entscheidungsfindung Beteiligten überhaupt gelesen wird. Der erste Eindruck ist also das A und O! Ganz gleich für welchen Zweck du deinen Businessplan einreichst, nimm dir Zeit bei der Gestaltung deines Executive Summary. Ist die Zusammenfassung gelungen, bist du deinem Vorhaben einen bedeutenden Schritt näher.

Die Autorin Ani Ambarzumjan ist Junior Consultant bei Unternehmenswerk. Das Unternehmen bietet Gründer*innen, Start-ups und Bestandsunternehmen Unterstützung bei Finanzierungen sowie bei der Beantragung von Zuschüssen und Fördermitteln.