Aktuelle Events

10 Tipps zur Auswahl des optimalen Beraters

Wie Sie den für Ihre Bedürfnisse am besten geeigneten Coach finden

Angesichts des großen Angebots an Gründerberatern gleicht die Suche nach dem passenden Berater oft einer Suche nach der Nadel im Heuhaufen. Folgende 10 Faktoren helfen Ihnen, den optimalen Berater leichter zu identifizieren:

1. Der erste Eindruck im Web

Ist die Homepage aussagekräftig und ansprechend? In wieweit wird das Beratungsangebot dargestellt? Oder steht nur die Person im Vordergrund und es gibt keine umfassende Infos zur Beratungsleistung? Fordern Sie in diesem Fall direkt ein Profil an, um Klarheit zu schaffen.

2. Zur Person

Welchen Werdegang hat der Berater? Bildet er sich regelmäßig weiter?

3. Eigene Erfahrungen

Welche Erfahrung hat er speziell mit der Selbständigkeit? Berater, die Erfahrungen mit einer eigenen Selbständigkeit gesammelt haben, sind in vielen Fällen engagierter und zeigen mehr Einfühlungsvermögen bei schwierigen Themen.

4. Schwerpunkte

Welche Beratungsschwerpunkte und welche Branchenschwerpunkte hat er? Die "eierlegende Wollmilchsau" wird schwer zu finden sein und ist im Prinzip eher ungeeignet für eine konstruktive Betreuung.

5. Spezialisierung

Auf welche Gründungsphasen ist der Berater spezialisiert? Sollten Sie eine prozessbegleitende Beratung wollen, ist es ratsam, dass der Berater alle Phasen, also die Vorgründungs-, Gründungs- und die Wachstumsphase abdeckt.

6. Kompetenzen

Ist er eher klassischer Fachberater oder Coach? Wie ist seine Methodenkompetenz? Viele Berater sind von Haus aus eher Fachberater, d.h. sie können die Fachthemen einer Gründung vermitteln, verfügen jedoch nicht zwingend über Coaching-Kompetenz. Diese ist jedoch in jedem Fall hilfreich.

7. Referenzen

Wie viele Gründer hat der Berater bisher begleitet? Aus welchen Branchen stammen sie? Welche Größe haben die bisher begleiteten Unternehmen? Sind auf der Homepage Referenzen von früheren Kunden aufgeführt?

8. Netzwerk

Ist er Teil einer Organisation, z.B. KfW-Gründercoach, Berater in einem Gründungszentrum oder in der Handelskammer? Welchen Ruf hat die Organisation? Können Sie auf deren gesamtes Angebot zugreifen?

9. Zertifizierungen

Hat der Berater ein Zertifikat? Für Gründungsberater gibt es spezielle Zertifizierungen, die mit einer Ausbildung verbunden sind, wie z.B. die von Enigma Q-plus, des BQZ oder des VDG.

10. Der Erstkontakt

Ist das Erstgespräch kostenlos? Sie sollten auf jeden Fall die Möglichkeit haben, sich entscheiden zu können, ohne dass Ihnen große Unkosten entstehen.

Preiskalkulation für Freelancing-Newbies

Sechs Tipps zur optimalen Preiskalkulation für Freelancing-Einsteiger*innen.

Beim Einstieg ins Freelancing warten auf angehende Freiberufler*innen jede Menge Herausforderungen. Eine davon ist die optimale Preiskalkulation. Denn plötzlich kümmert sich nicht mehr der Arbeitgebende um Krankenversicherung, Steuern, Sozialabgaben und Co. Stattdessen liegt es in der Verantwortung der Freelancer*innen, ihre betrieblichen wie privaten Ausgaben zu decken und darüber hinaus Gewinn zu erzielen.

Stundensätze im Aufwärtstrend

Als Freelancer*in lässt sich gutes Geld verdienen: Im vergangenen Jahr entwickelten sich die Vergütungen in der DACH-Region weiter nach oben. Etwas über 100 Euro erhielten Freiberufler*innen im Durchschnitt pro geleistete Arbeitsstunde. Einflussfaktoren wie der branchenübergreifende Fachkräftemangel sorgen aktuell dafür, dass die Honorare in einigen Bereichen steigen. Zudem profitieren Freelancer*innen besonders von technologischen Entwicklungen wie etwa KI: Als Early Adopter machen sie sich diese zunutze, um Arbeitsprozesse effizienter zu gestalten – was geschickt eingesetzt, zu verkürzten Arbeitszeiten und einem gesteigerten Stundensatz führen kann.

Doch wie berechnest du deinen optimalen Stundensatz?

1. Berechnung der Arbeitstage

Los geht es mit der Berechnung der Arbeitstage. Um den optimalen Stundensatz zu kalkulieren, solltest du die Wochenenden, Feiertage und die gewünschten Urlaubstage von den 365 Kalendertagen subtrahieren. Auch eventuelle Krankheitstage sowie die Arbeitszeit, die für Tätigkeiten wie Weiterbildungen, Projekt- und Neukund*innenakquise oder Buchhaltung anfällt, musst du abziehen. Denn freiberuflich Tätige sind in der Regel nicht vollständig mit Projektarbeit beschäftigt. Laut Freelancer-Kompass 2023 liegt die Quote für andere Aufgaben wie Administration oder Beziehungspflege im Durchschnitt bei 17 Prozent. Die Gesamtkalkulation ergibt am Ende die Anzahl der Tage, die für die Projektarbeit zur Verfügung steht.

2. Betriebliche und private Ausgaben berechnen

Sind die Arbeitstage kalkuliert, folgt die Berechnung der betrieblichen und privaten Ausgaben. Als Freelancing-Einsteiger*in solltest du dir einen genauen Überblick über eine Kosten verschaffen und alle Posten peinlich genau auflisten. Dazu gehören auf der einen Seite Ausgaben für Büromiete, Strom, Arbeitsmaterialien und Co., auf der anderen private Aufwendungen für Kleidung, Lebensmittel, Freizeitaktivitäten und weitere Lebenshaltungskosten. Und nicht zu vergessen: Letztendlich willst du natürlich nicht nur deine Kosten decken, sondern darüber hinaus Geld verdienen. Der angestrebte Gewinn gehört daher ebenfalls in die Berechnung des optimalen Stundensatzes.

3. Steuer und Versicherungskosten nicht vergessen

Keinesfalls dürfen die Beiträge für Pflichtversicherungen (Kranken- und Pflegeversicherung) und eventuelle freiwillige Zusatzpolicen, etwa eine Unfall- oder Berufsunfähigkeitsversicherung vergessen werden. Je nach Branche und Tätigkeit können zum Beispiel auch eine Absicherung gegen Haftpflichtschäden oder eine Rechtsschutzversicherung sinnvoll sein. Und selbstverständlich musst auch du Steuern zahlen. Wie hoch die Umsatzsteuer ausfällt, ist vom Verdienst abhängig – und deshalb sehr individuell. Eines gilt aber für jede(n) Freelancer*in: Unbedingt ausreichend Rücklagen für Steuerzahlungen bilden! Sonst drohen am Jahresende unschöne finanzielle Überraschungen.

4. Branche, Position sowie Projekterfahrung berücksichtigen

Ebenfalls bei der Berechnung des optimalen Stundensatzes zu beachten sind Einflussfaktoren wie Alter und Berufserfahrung, Branche und Fachgebiet sowie Bildungsabschlüsse und Zusatzqualifikationen. Auch die Art des Unternehmens und der Arbeitsort können eine Rolle bei der Vergütung spielen. Ein(e) hochqualifizierte(r) und erfahrene(r) Teamleiter*in, der/die ein Projekt für ein großes Unternehmen durchführt, kann natürlich mehr verlangen als ein(e) junge(r) Freelancer*in, der/die Website-Texte für ein Start-up schreibt.

Sobald das angestrebte Einkommen, die fakturierbare Arbeitszeit sowie sämtliche Betriebs- und Lebenshaltungskosten ermittelt sind, lässt sich der Stundensatz einfach berechnen. Online-Tools wie der Stundensatz-Rechner von freelancermap leisten wertvolle Unterstützung.

5. Berufliches Netzwerk nutzen

Wichtige Einblicke in die Preisgestaltung können auch praxiserprobte und erfahrene Freiberufler*innen liefern. Es schadet sicherlich nicht, projekterfahrene Freelancer*innen – im Idealfall mit einem ähnlichen Profil – aus dem eigenen Netzwerk um Rat bei der Preisgestaltung zu fragen. Auch Projektverantwortliche auf Unternehmensseite, die selbst Freelancer*innen engagieren, haben in der Regel einen guten Überblick über die gängigen Stundensätze. Zudem können Branchenverbände, Studien, Communities und FreelancingPlattformen wertvolle Informationsquellen sein.

6. Nicht unter Wert verkaufen

Angehende Freiberufler*innen sind sich oft unsicher, ob sie ihren kalkulierten Stundensatz trotz fehlender Projekterfahrung tatsächlich verlangen können. Ja, das sollten sie! Gerade am Anfang verkaufen sich viele Freelancer*innen unter Wert, anstatt ihre Expertise und Berufserfahrung, die sie ja tatsächlich besitzen – auch wenn sie diese im Angestelltenverhältnis gesammelt haben –, gegenüber dem/der Auftraggebenden zu verargumentieren. Niedrige Einstiegspreise führen nicht nur schnell zu finanziellen Schwierigkeiten, es kann sich auch als knifflig herausstellen, den Stundensatz bei einem/einer Kund*in zu einem späteren Zeitpunkt signifikant zu erhöhen.

Umgekehrt sollten Neueinsteiger*innen ihren Marktwert realistisch einschätzen. Potenzielle Kund*innen mit überzogenen Forderungen abzuschrecken, wird langfristig nicht zum Erfolg führen. Es empfiehlt sich, bei der Preisgestaltung anfangs einen Mittelweg zu wählen, objektiv zu bleiben und die Vergütung dann konsequent zu erhöhen. Alternativ bieten sich andere Abrechnungsmethoden an: Das kann etwa ein Einarbeitungssatz sein, der sich beispielsweise nach der ersten Projektphase erhöht. Auch die Abrechnung auf Projektbasis oder nach Wertigkeit ist gängige Praxis.

Fazit

Bekanntlich ist aller Anfang schwer. Das gilt auch für den Einstieg ins Freiberufler*innen-Dasein und insbesondere für die Preisgestaltung. Nach den ersten erfolgreichen Projekten kannst du jedoch immer besser einschätzen, ob deine Vergütung für ein bestimmtes Projekt angemessen ist. Zudem sammelst du mit jedem abgeschlossenen Projekt Erfahrung und wichtige Referenzen. Diese kannst du dann dazu einsetzen, deine Vergütung nach und nach zu erhöhen und dies gegenüber Auftraggebenden seriös verargumentieren.

Der Autor Thomas Maas führt seit 2011 freelancermap, die größte Karriereplattform für freie Expert*innen im deutschsprachigen Raum.

Endlich einen Traum erfüllen: Als Friseur*in selbstständig machen

Worauf zu achten ist, wenn du dich mit einem Friseurgeschäft selbstständig machen möchtest.

Wer Friseur*in ist, macht den Job selten wegen des Geldes. Es ist vielmehr eine Passion und das Ausleben einer kreativen Ader. Zudem gehört eine hohe soziale Kompetenz zu diesem Beruf. Viele Frauen und Männer träumen davon, sich in diesem Handwerk selbstständig zu machen. Für den Erfolg gibt es einiges zu beachten.

Gefragte Dienstleistung

Zum Friseur müssen fast alle Menschen. Eine adrette Frisur ist Bestandteil eines gepflegten Äußeren. Im Job, während einer Party oder bei anderen wichtigen Anlässen gehört die Haarpracht zur persönlichen Visitenkarte. Dies gilt besonders für Bewerber*innen um eine gut dotierte Stelle. Jedes Unternehmen wünscht sich zwar in erster Linie eine gute Fachkompetenz, aber für die Außenwirkung ist in vielen Branchen auch ein ansprechendes Auftreten von Vorteil.

Im Vergleich zu anderen Handwerken ist es für Friseur*innen ziemlich schwierig, sich selbstständig zu machen. Der Grund liegt im mageren Gehalt, das die Wichtigkeit dieser Zunft nicht ausreichend abbildet. Gründer*innen können deshalb kaum das Startkapital aufbringen. Eine weitere Grundlage für die Eröffnung eines eigenen Salons ist ein Meisterbrief. Nur Frauen und Männer mit einer langjährigen Erfahrung können auf die sogenannte Altgesellen-Regelung zurückgreifen. Alternativ wäre die Einstellung einer Fachkraft mit Meisterbrief denkbar, was jedoch die Personalkosten deutlich erhöht.

Ohne Bürokratie kein Start

Das Handwerk in Deutschland hat viel Tradition. Dazu gehört auch eine überbordende Bürokratie. Es reicht nicht, zum Gewerbeamt zu gehen, um das Unternehmen oder die Selbstständigkeit einzutragen. Zusätzlich muss auch noch eine Registrierung in der Handwerksrolle erfolgen. Die Anmeldung beim Finanzamt geschieht über das Gewerbeamt. Gründer erhalten dann einen Fragebogen für die steuerliche Erfassung, welchen sie ausgefüllt an die Finanzbehörde zurücksenden.

Neben der eigentlichen Ausstattung muss ein Friseur Kassensystem existieren, das die Umsätze registriert. Dabei ist die immer größere Zahl der Kund*innen, welche bargeldlos zahlen möchten, zu berücksichtigen. Generell ist die Kartenzahlung auch für Geschäftsinhaber*innen wünschenswert. Je kleiner der Bargeldbetrag ist, den Friseurmeister*innen nach dem Geschäftsschluss zur Bank bringen müssen, desto weniger mulmig wird ihnen beim Weg zum Finanzinstitut.

Moderne Kassensysteme sorgen auch für die Terminverwaltung, die Verwaltung des Warenbestands, die Buchhaltung und weitere kaufmännische Vorgänge. Solche All-in-one-Systeme nehmen den Gründer*innen viel Verwaltungsarbeit ab und sorgen zugleich, dass alle rechtlichen Rahmenbedingungen eingehalten werden.

Geschäft oder mobil?

Diese Frage beantwortet das Budget. Friseurstuhl, Umhänge, Handtücher, Waschbecken, Scheren, Rasierer, Föhn, Trockenhaube, Kleiderstände, Wartebereich und viele andere Ausrüstungsgegenstände kosten eine stattliche Summe. Hinzukommen die Ladenmiete und meistens eine Kaution. Für den Start könnte es interessant sein, auf eine gebrauchte Ausstattung zurückzugreifen. Versteigerungen aus Insolvenzen sind hier eine interessante Anlaufstelle.

Kosten für die Möbel im Salon können gespart werden, indem der Start als mobiles Geschäft erfolgt. Dies ist besonders dann eine gute Alternative, wenn ein Auto vorhanden ist. Wenn nach einiger Zeit Ersparnisse gebildet wurden, kann dann die Eröffnung eines Salons ins Auge gefasst werden.

Der Staat hilft

Das gesamte Gründungskapital muss nicht aus dem eigenen Vermögen kommen. So gewährt die KfW Darlehen für Start-ups. Um an diese finanziellen Mittel zu gelangen, ist ein schlüssiger Businessplan erforderlich. Zur Finanzplanung gehört auch ein Marketingplan.

Fazit

Neben dem fachlichen Können sind für die Gründung eines Unternehmens weitere Voraussetzungen unabdingbar. Eine ist die kaufmännische Kompetenz, die durch moderne technische Lösungen unterstützt werden kann. Die Ausgestaltung des Businessplans hängt nicht zuletzt von den wirtschaftlichen Voraussetzungen ab.

Schnell und einfach zur eigenen GmbH

Die Gründung einer Gesellschaft mit beschränkter Haftung (GmbH) ist für viele Gründer*innen die erste Wahl. Diese Schritte sind zu beachten, um rechtssicher eine GmbH zu gründen.

Die Gründung einer GmbH, kurz für Gesellschaft mit beschränkter Haftung, ist eine gern gewählte Möglichkeit, sich selbstständig zu machen. Die GmbH gewährt rechtliche Sicherheit durch die Haftungsbeschränkung und ist ein starkes Signal an Geschäftspartner*innen und Kund*innen hinsichtlich der Seriosität eines Unternehmens.

GmbH Gründung beauftragen

Der Gründungsprozess einer GmbH ist insbesondere für Erstgründer*innen, komplex und zeitaufwendig. Doch dank der Digitalisierung und neuer Plattformen ist es heute möglich, schnell und einfach zur eigenen GmbH zu kommen. Eine GmbH online gründen ist ein zeitsparender und sicherer Weg.

Diesen Service nutzen nicht nur Erstgründer*innen, sondern auch erfahrene Geschäftsleute gerne, weil sie selbst bereits erfahren haben, wie umfangreich und zeitraubend die zu erledigenden Formalitäten sind. Sie wissen zudem um das Risiko, einen Fehler zu machen, Informationen auf Formularen versehentlich zu überlesen oder gar zentrale Schritte verspätet zu gehen. Das zieht die Gründungsformalitäten in die Länge. Sie wissen zu schätzen, dass erfahrene Notar*innen und Rechtsanwält*innen den Prozess rechtssicher vorbereiten und sie aktiv am Kerngeschäft arbeiten können.

Die Gründung umfasst mehrere Schritte, darunter die Erstellung eines Gesellschaftsvertrags, die notarielle Beurkundung und die Eintragung ins Handelsregister. Alle erforderlichen Unterlagen sind mit den notwendigen Informationen zur rechten Zeit verfügbar und der Gründungsprozess ist innerhalb weniger Wochen erledigt. Für die Gründer*innen bleiben nur wenige To-do‘s übrig, wie zum Beispiel:

- Dokumente unterschreiben

- Notartermin in der Nähe wahrnehmen

- Geschäftskonto eröffnen und Stammkapital einzahlen

Der Weg zur eigenen GmbH

Wie schon angesprochen, ist die Gründung einer GmbH mit mehreren Behördengängen und einem hohen Zeitaufwand verbunden. Heute ermöglichen digitale Lösungen und spezialisierte Services eine deutlich vereinfachte und beschleunigte Abwicklung. Die Gründung einer GmbH in Deutschland ist ein mehrstufiger Prozess, der sorgfältige Planung und die Einhaltung gesetzlicher Vorschriften erfordert.

Eine Aufgabe, die bei Existenzgründer*innen oft auf der To-do-Liste steht, ist ein fundierter Businessplan. Er dient als Leitfaden für die strategische Ausrichtung und operative Umsetzung des Geschäftsvorhabens und kann außerdem wichtig werden, sofern potenzielle Investoren oder Finanzierungspartner überzeugt werden sollen. Gleichwohl ist er nicht zwingend erforderlich. Was aber in jedem Fall erfolgen muss, sind diese Schritte:

1. Wahl der Gesellschafter und Geschäftsführer

Die Auswahl der Personen, die als Gesellschafter und Geschäftsführer agieren, legt den Grundstein für die zukünftige Unternehmensführung. Während Gesellschafter das Kapital bereitstellen und grundlegende Entscheidungen treffen, sind Geschäftsführer für die tägliche Leitung und operative Geschäftsführung verantwortlich. Eine klare Aufgabenverteilung und die Wahl vertrauenswürdiger Personen sind hierbei entscheidend.

2. Festlegung des Stammkapitals

Das Stammkapital bildet das finanzielle Rückgrat der GmbH und muss mindestens 25.000 Euro betragen, davon sind gemäß § 7 Absatz 2 GmbH-Gesetz mindestens 50 % einzuzahlen. Bevor die Gründung angestoßen wird, sollte die Finanzierung geklärt sein, ebenso die Verteilung der Anteile an die Gesellschafter.

3. Erstellung des Gesellschaftsvertrags

Der Gesellschaftsvertrag ist das zentrale Dokument einer GmbH und definiert die internen Verhältnisse und Regelungen. Zu den wesentlichen Informationen im Gesellschaftsvertrag gehören die Anteilsverteilung und die Übernahme der Geschäftsführung. Die Gesellschafterliste wird beim Amtsgericht eingereicht, ebenso die Daten der Geschäftsführer*in.

4. Notarielle Beurkundung

Sobald die Gründungsurkunde notariell beglaubigt ist, wird die GmbH rechtlich wirksam. Die formale Beurkundung stellt sicher, dass alle gesetzlichen Anforderungen erfüllt sind und die Identität der Gründungsmitglieder geprüft wurde. Das Notariat reicht die Beurkundung beim Handelsregister ein. Dieser Akt zieht eine Reihe von Verpflichtungen nach sich. Dazu gehören etwa die Aufstellung einer Anfangsbilanz, die Erstellung einer ordnungsgemäßen Buchführung inklusive der Aufstellung von Bilanzen sowie weitere steuerliche und handelsrechtliche Verpflichtungen.

5. Eröffnung eines Geschäftskontos

Ein Geschäftskonto ist unerlässlich für die finanzielle Transparenz und Professionalität. Es trennt Geschäfts- von Privatfinanzen und erleichtert die Buchführung und Finanzverwaltung. Bis die Eintragung ins Handelsregister abgeschlossen ist, führen Banken den Zusatz “i. G.” auf den Kontoauszügen, was kurz für “in Gründung” bedeutet. Ist die Eintragung offiziell erfolgt, legen Gründer*innen den Handelsregisterauszug bei der Bank vor, die den Zusatz dann herausnimmt.

6. Eintragung ins Handelsregister

Die Eintragung der GmbH ins Handelsregister ist der formale Abschluss der Gründungsphase. Sie macht die GmbH als juristische Person offiziell und sorgt für Rechtssicherheit im Geschäftsverkehr. Die Eintragung erfolgt nach Überprüfung der Unterlagen durch das Registergericht.

7. Gewerbeanmeldung

Mit der Eintragung ins Handelsregister ist die GmbH zur Aufnahme ihrer Geschäftstätigkeit berechtigt, muss jedoch noch beim Gewerbeamt angemeldet werden. Diese Anmeldung ist für die Aufnahme von gewerblichen Tätigkeiten mit operativen Geschäften in Deutschland zwingend erforderlich.

8. Anmeldung bei der Berufsgenossenschaft

Als Träger der gesetzlichen Unfallversicherung schützt die Berufsgenossenschaft Mitarbeiter im Falle von Arbeitsunfällen oder Berufskrankheiten. Die Anmeldung ist Pflicht für jedes Unternehmen und sollte unmittelbar nach Aufnahme der Geschäftstätigkeit erfolgen.

9. Anmeldung beim Finanzamt

Das Finanzamt wird in der Regel vom Gewerbeamt über die Anmeldung informiert, doch um die steuerliche Erfassung zu beschleunigen, können Gründer*innen aktiv auf das Finanzamt zugehen und die GmbH mit dem sogenannten Fragebogen zur steuerlichen Erfassung selbst anmelden. Damit sind die Voraussetzungen geschaffen, auf deren Basis das Finanzamt die steuerlichen Pflichten der GmbH ermittelt.

GmbH zur Vermögensverwaltung?

Eine GmbH muss nicht zwangsläufig ein operatives Geschäft im herkömmlichen Sinne betreiben. Ihr Geschäftszweck kann auch auf andere Aktivitäten ausgerichtet werden.

Ein überlegenswerter Ansatz kann sein, sie als Instrument zur Vermögensverwaltung einzusetzen, weil die GmbH im Vergleich zur Privatperson steuerlich anders behandelt wird. Wer vorausschauend plant und umsichtig vorgeht, kann die GmbH verwenden, um Vermögen aufzubauen und zu verwalten. Die Flexibilität der GmbH ermöglicht es, in eine Vielzahl von Anlageklassen zu investieren, sei es in Aktien, Termingeschäfte, Immobilien, Venture-Capital-Fonds oder durch die Bildung einer Holding-Struktur.

Der entscheidende Vorteil einer solchen Vermögensverwaltungs-GmbH liegt in der klaren Trennung zwischen privatem und geschäftlichem Vermögen. Dies bietet, wie erwähnt, besondere steuerliche Optimierungsmöglichkeiten. Doch darüber hinaus entfaltet das Konstrukt mit der GmbH einen Schutzschirm, der das Privatvermögen absichert, etwas vor geschäftlichen Risiken. Zudem ermöglicht die Rechtsform der GmbH eine professionelle und strukturierte Verwaltung des investierten Kapitals. Die Gründung einer Vermögensverwaltungs-GmbH kann somit eine strategische Entscheidung sein, um Vermögen zielgerichtet und unter Ausnutzung rechtlicher sowie steuerlicher Rahmenbedingungen aufzubauen und zu verwalten.

Empfehlenswert ist die Zusammenarbeit mit einer Steuerberater*in, die die gesamte steuerliche Situation der Gründer*in beurteilen und zu individuell sinnvollen Strategien raten kann.

Welche Behördenwege und Anmeldeschritte bei der Gründung eines Start-ups erforderlich sind

Die Gründung eines Start-ups ist ein bedeutender Schritt für angehende Unternehmer und kann sich langfristig auszahlen. Hierbei gilt es allerdings gewisse bürokratische Hindernisse zu überwinden, um keine Fehler bei den Behördengängen und der Anmeldung zu machen.

Die Rechtsform als wichtige Grundlage jedes Unternehmens

Der wohl wichtigste Schritt, den Unternehmer bei Gründung eines Start-ups gehen müssen, ist die Wahl einer geeigneten Rechtsform. Grundsätzlich stehen in Deutschland verschiedene Rechtsformen zur Verfügung, die jeweils gewisse Vor- und Nachteile mit sich bringen. Welche Rechtsform am besten für das eigene Unternehmen geeignet ist, hängt hauptsächlich von den eigenen Anforderungen ab. Da die Entscheidung für eine bestimmte Rechtsform große Auswirkungen auf den Erfolg des Unternehmens haben kann, sollten Gründer über die Inanspruchnahme einer Beratung von einem kompetenten Unternehmensberater oder Rechtsanwalt nachdenken.

Die Anmeldung eines Gewerbes

Nach der Wahl einer passenden Rechtsform für das zu gründende Unternehmen erfolgt die Gewerbeanmeldung beim zuständigen Gewerbeamt. In Deutschland ist die Anmeldung eines Gewerbes vom Gesetzgeber vorgeschrieben, sodass Gründer diesen Schritt nicht überspringen können. Die Gebühren fallen je nach Gemeinde und Art des Gewerbes unterschiedlich hoch aus, sind in der Regel aber vernachlässigbar. Gründer können mit zu zahlenden Gebühren in Höhe von etwa 20 bis 60 Euro rechnen. Im Rahmen der Gewerbeanmeldung werden bestimmte Informationen über das Unternehmen, die Gründer sowie den geplanten Tätigkeitsbereich erfasst.

Die Steuernummer

Auch Start-ups und kleine Unternehmen sind dazu verpflichtet, Steuern an das zuständige Finanzamt abzuführen. Hierfür wird eine Steuernummer benötigt. Gründer können sie beim Finanzamt zu Beginn der unternehmerischen Tätigkeit beantragen. Dafür müssen sie den sogenannten „Fragebogen zur steuerlichen Erfassung“ ausfüllen, welcher dem Finanzamt umfangreiche Informationen über das Gewerbe vermittelt. Mithilfe dieser Nummer können Start-ups alle steuerlichen Angelegenheiten richten. Sie ist erforderlich, um Gewerbesteuer und Umsatzsteuer für den Betrieb abzuführen. Dabei können sich besonders kleine Unternehmen unter Umständen von der Umsatzsteuer befreien lassen, indem sie die Kleinunternehmerreglung in Anspruch nehmen. Hierfür darf der Umsatz bestimmte Grenzen aber nicht überschreiten, sodass die meisten Start-ups nicht von dieser Regelung profitieren können und somit die Umsatzsteuer berechnen und ans zuständige Finanzamt abführen müssen.

Mitgliedschaft in der IHK

Bei der Industrie- und Handelskammer (IHK) handelt es sich um eine zentrale Anlaufstelle für viele Existenzgründer. In Deutschland ist eine Mitgliedschaft bei der IHK für Unternehmen gesetzlich vorgeschrieben, wenn diese in einer bestimmten Branche operieren. Zu den Bereichen, die eine Zwangsmitgliedschaft verursachen, zählen:

- Handel

- Industrie

- Dienstleistungen

Wenn sich Start-ups beim zuständigen Gewerbeamt anmelden, werden sie bei Erfüllung der Voraussetzungen automatisch Mitglied bei der IHK. Die Mitgliedschaft führt zu gewissen Pflichten, wie der Zahlung eines Beitrags, die Einreichung von statistischen Meldungen sowie der Teilnahme an Prüfungen der IHK. Die IHK-Mitgliedschaft bringt neben den Pflichten allerdings auch Vorteile mit sich. Ein Vorteil besteht darin, dass Start-ups eine Plattform für den Austausch von Know-how und Erfahrungen geboten wird. Gründer können wertvolle Kontakte sammeln, indem sie an Workshops, Netzwerktreffen und anderen Veranstaltungen teilnehmen. Auf diese Weise können sie nicht nur von den Erfahrungen anderer Gründer profitieren, sondern auch potenzielle Investoren und Kooperationspartner kennenlernen. Dies kann sich positiv auf den Erfolg von noch jungen Unternehmen auswirken und weiteres Wachstum verursachen. Da sich Start-ups oft mit rechtlichen Fragestellungen und der Beantragung von Fördermitteln auseinandersetzen müssen, bietet die IHK Berater und Fachexperten in den jeweiligen Bereichen, die hier unterstützen können. Das ist vor allem dann von großem Vorteil, wenn das Geschäftsmodell komplex ausfällt, sodass entsprechende rechtliche Herausforderungen entstehen, die ohne Experten nur schwer zu bewältigen wären.

Die Handelsregisternummer als Visitenkarte des Betriebs

Die Handelsregisternummer kann man sich als eine Art Visitenkarte für Unternehmen vorstellen, da sie unter anderem als Identifikationsmerkmal fungiert. Diese Nummer wird Unternehmen im Handelsregister zugewiesen. Dabei erfüllt die Vergabe der Handelsregisternummer nicht nur interne Verwaltungszwecke, sondern gibt im Rahmen des Handelsregistereintrags öffentlich Auskunft über Unternehmensinformationen. Zu diesen zählen:

- Rechtsform

- Sitz des Unternehmens

- Gegenstand der Firma

Dementsprechend bietet die Nummer Zugang zu einer zentralen Informationsquelle über das jeweilige Unternehmen, die Kunden, Behörden und Geschäftspartner nutzen können, um sich einen Überblick zu verschaffen. Um die Handelsregisternummer zu erhalten, müssen die Gründer ihr Unternehmen im Handelsregister anmelden. Bei gewissen Rechtsformen ist dieser Schritt gesetzlich vorgeschrieben, wie bei einer AG oder einer GmbH. Im Rahmen der Anmeldung müssen die erforderlichen Unterlagen samt notariell beglaubigten Gesellschaftsvertrag beim zuständigen Amtsgericht eingereicht werden.

Erfolgreich starten mit der richtigen Unternehmensbegleitung

Eine stabile und langfristige Geschäftsentwicklung, Umsatzsteigerungen und organisches Wachstum: Damit stellen sich Unternehmen erfolgreich für die Zukunft auf. Die richtigen Maßnahmen zu ergreifen, ist keine leichte Aufgabe. Business-Mentoren wie Oscar Karem helfen Unternehmen, ihre Ziele Schritt für Schritt zu erreichen.

Maßgeschneiderte Konzepte führen zu unternehmerischem Erfolg

Mit seinen Beratungen hat Oscar Karem bislang mehr als 2000 (Gründungs-)Erfolge strategisch unterstützt und gilt auch deshalb als einer der gefragtesten Business-Mentoren. Selbst langjährig erfolgreiche Manager und CEOs profitieren vom Mentoring des Österreichers. Im Rahmen seiner Beratungstätigkeit für Selbständige und Unternehmen entwickelt Oscar Karem für seine Kunden maßgeschneiderte, bedarfs- und zielorientierte Unternehmenskonzepte und garantiert messbare Ergebnisse. Seine Schwerpunkte liegen in den Bereichen Marketing, Unternehmenskauf, Unternehmensskalierung, Positionierung und Branding.

Branding und Skalierung begleiten Unternehmen von Anfang an

Wer ein Unternehmen gründen will, braucht ein entsprechendes Branding. Oscar Karems Standpunkt ist klar:

„Branding bedeutet einen individuellen Markenkern zu errichten, dem Ganzen eine eigene DNA zu geben – die Marke also in einer gewissen Form lebendig zu machen. Erfolgreiches Branding macht sich also vor allem bemerkbar, wenn es gelingt, eine eigene Markenidentität zu erschaffen und daraus resultierend eine bessere Marktposition zu erreichen.“

Es werden verschiedene Formen des Brandings unterschieden: Produkt-Branding, Corporate-Branding, Employer-Branding und Personal-Branding. Jede dieser Varianten hat ihre ganz eigenen Anforderungen. Branding ist nach Auffassung von Oscar Karem auch nicht etwas, das sich abschließen lässt. Wer ein Unternehmen gründet, hat die Aufgabe, den Markenkern nach der Gründung immer wieder neu herauszuarbeiten. Man muss ihn immer wieder im Hinblick auf die zu definierende(n) Zielgruppe(n) optimieren. Diese Aufgabe ist also nicht von heute auf morgen erledigt, sondern erstreckt sich über die gesamte Dauer der unternehmerischen Tätigkeit.

Skalierbarkeit muss von Anfang an, d.h. bereits bei der Unternehmensgründung, berücksichtigt werden, um ein kontinuierliches Wachstum ohne hohe Investitionen und steigende Fixkosten zu ermöglichen. Dies ist die Grundvoraussetzung dafür, dass Unternehmen langfristig erfolgreich sind und Gewinne erwirtschaften. In jedem Unternehmen – unabhängig von seiner Größe – gibt es eine Vielzahl von Prozessen, die ohne großen Aufwand optimiert und kosteneffizienter gestaltet werden können.

Die wahre Quelle der Motivation jenseits von Geld und Anerkennung

Business Mentor Oscar Karem vermittelt in seinen Workshops und Seminaren nicht nur handfeste Informationen. Er gibt auch Tipps für das richtige Mindset, die richtige Einstellung zu dem, was sie tun. Denn eine gute Geschäftsidee, Ehrgeiz und ein starker Wille allein reichen nicht aus, um nachhaltig erfolgreich zu sein.

Bestimmte Fähigkeiten kann man sich aneignen, aber Geduld und Ausdauer, Offenheit für Neues, ein hohes Maß an Begeisterungsfähigkeit sowie Realismus sind Ausdruck eines bestimmten Mindsets. Aus diesen Gründen dienen die Workshops und Seminare von Oscar Karem immer auch der Persönlichkeitsentwicklung der Teilnehmenden. Der Grund für das Scheitern von Unternehmensgründungen auf Dauer ist oft die falsche Einstellung.

Abschließend der Marketing- und Businessexperte dazu:

„Die meisten haben mit Motivationsproblemen zu kämpfen, weil sie die falschen Dinge tun oder sie aus den falschen Gründen tun. Sie widmen sich einer Aufgabe nicht um ihrer selbst willen, sondern erwarten sich eine Belohnung dafür. Das kann alles Mögliche sein. Meistens ist es Geld, Anerkennung oder Macht. Deswegen sind die meisten Menschen ständig auf Motivation von außen angewiesen, aber die hält nie lange an. Wenn man hingegen etwas aus der eigenen Überzeugung heraus tut – weil die Tätigkeit Sinn macht, ein großes Interesse vorhanden ist und es grundsätzlich ehrliche Freude bereitet – dann stellt sich die Motivationsfrage nicht mehr.“

Was wirklich hinter den 5 häufigsten Freelancer-Mythen steckt

Andere Abläufe, neue Tools oder ein Umkrempeln der Hierarchien – Freelancer*innen verändern mitunter die Arbeitsweise, Kultur und Innovationskraft in Unternehmen. Dennoch gelten sie noch immer als zu teuer, kompliziert und umständlich. Welche Missverständnisse sich hinter den häufigsten Freelancer*innen -Mythen verbergen und worauf es für eine erfolgreiche Zusammenarbeit zu achten gilt.

Freelancer*innen-Mythos 1: Freiberufler*innen sind zu teuer

„96 Euro in der Stunde? So viel würde ich selbst gern verdienen!“ So oder ähnlich sarkastisch mag eine Führungskraft klingen, wenn sie den durchschnittlichen Stundensatz von Solo-Selbständigen erfährt. Das hört sich erstmal viel an, allerdings ist ein bloßer Vergleich von Gehalt und Honorar zu kurz gegriffen. Denn Freelancer*innen bringen spezialisierte Fähigkeiten und Erfahrungen mit, die sie fokussierter für einzelne Projekte im Unternehmen einsetzen als Angestellte. Zudem tragen Solo-Selbstständige die Kosten für Sozialabgaben oder Versicherungsbeiträge selbst. Arbeitet der Freelancer*innen mit einer eigenen Infrastruktur wie Laptop, Handy oder Büroraum, muss ein Unternehmen kein Arbeitsumfeld zur Verfügung stellen. Zudem gilt es zu berücksichtigen, dass bei Angestellten zwar die Gehälter stabil sind, der Output jedoch schwanken kann: Krankheits- oder Urlaubstage reduzieren die Arbeitsleistung. Für eine(n) Freelancer*in gibt es hingegen keine Lohnfortzahlung oder bezahlten Urlaub.

Tipp: Worauf Unternehmen dennoch achten sollten, ist, wie hoch die Rechnung am Ende ausfällt. Freelancer*innen-Rechnungen sind nicht wie feste Gehälter kalkulierbar. Eine Möglichkeit, um eine realistische Vorstellung der Kosten zu erhalten, ist die Schätzung des Aufwands im Voraus. Eine monatliche Budgetobergrenze kann zudem sicherstellen, dass die Ausgaben im Rahmen bleiben und nicht außer Kontrolle geraten.

Freelancer*innen-Mythos 2: Freelancer*innen verkomplizieren das Projektmanagement

Was der Projektmanager*innen nicht kennt, frisst er genauso ungern wie der Bauer. Dabei gilt es in der Zusammenarbeit einfach, die Bedürfnisse der Freelancer*innen zu verstehen und diese beim Projektmanagement zu berücksichtigen. Je agiler bereits die Arbeitsweise in einem Unternehmen, desto leichter fällt die Transformation. Gerade Freiberufler*innen sind durch ihren Einblick in viele Unternehmen mit New Work und modernsten Projektmanagement-Tools vertraut. Zudem bringen sie viel Erfahrung in ihrem jeweiligen Fachgebiet mit und benötigen weniger Anleitung als Angestellte. Laut dem Freelancer-Kompass 2022 haben Freiberufler*innen vor ihrer Selbstständigkeit durchschnittlich 13 Jahre Berufserfahrung im Fachgebiet gesammelt und sind bereits zwölf Jahre als freie Expert*innen tätig.

Tipp: Für die erfolgreiche Zusammenarbeit mit Freelancern sind eindeutige Briefings und eine feste Ansprechperson wichtig. Die Vereinbarung einer Deadline sorgt für Klarheit auf beiden Seiten. Ein(e) Solo-Selbständige*r wird alles dafür tun, diese zu erreichen – schließlich stehen seine Reputation und eine eventuelle Wiederbeauftragung auf dem Spiel. Dafür legt sie oder er auch gerne mal eine Wochenendschicht ein – was Unternehmen von Angestellten nicht verlangen können.

Freelancer*innen-Mythos 3: Freie Mitarbeiter*innen sind unzuverlässig

Der Stereotyp "unzuverlässige(r) Freelancer*in", der seine Arbeit unabhängig von den Bedürfnissen des Unternehmens verrichtet, hält sich in den Köpfen von Führungskräften. Viele Unternehmen haben den Eindruck, die Arbeitsleistung nicht kontrollieren zu können, wenn die Person sich nicht im Büro befindet. Die Pandemie hat jedoch gezeigt, dass verlässliches Arbeiten unabhängig vom Standort möglich sein kann. Wichtig sind dafür ein regelmäßiger Austausch und eine gute Organisation.

Tipp: Unternehmen schaffen die Rahmenbedingungen, die eine zuverlässige Zusammenarbeit mit Freelancern ermöglichen. Nichts spricht dagegen, freie Mitarbeitende um regelmäßige Updates zu bitten oder auch wiederkehrende Statusmeetings festzulegen. Neben den Absprachen sind auch Hinweise in der Mail-Signatur oder ein kurzer Text zu “How to work best with me” im Profil eines Messaging-Dienstes wie Slack oder Microsoft Teams hilfreich für beide Seiten. Wenn klar ist, welche die bevorzugten Kommunikationstools und -kanäle sind, schafft das nicht nur Transparenz, sondern schützt auch das mentale Wohlbefinden.

Freelancer*innen-Mythos 4: Freelancer*innen gefährden den Datenschutz und geistiges Eigentum

Unsere Erfahrung zeigt, dass sich Firmen noch immer gegen den Einsatz von Freelancer*innen entscheiden, weil sie befürchten, dass nach Ende eines Projektes Wissen aus dem Unternehmen fließt. Diesen Mythos aus der Welt zu schaffen, ist eine wesentliche Voraussetzung für gegenseitiges Vertrauen. Ein Unternehmen ist Freiberufler*innen gegenüber zwar nicht weisungsbefugt, dennoch müssen sich auch Solo-Selbstständige an Verträge halten. Dem Risiko, dass vertrauliche Informationen, geistiges Eigentum oder Daten nicht ausreichend geschützt sind, begegnen die meisten Unternehmen längst auf diesem Wege.

Tipp: Ein detaillierter Vertrag gibt beiden Seiten Sicherheit: Es können alle gewünschten Aspekte enthalten sein, etwa zu zeitlich begrenzten und umfassenden Nutzungsrechten. Darüber hinaus ist meist eine NDA, also eine Geheimhaltungsvereinbarung, sinnvoll.

Freelancer*innen-Mythos 5: Passende Kandidat*innen sind schwer zu finden

Unternehmen suchen nach Freelancer*innen für Projekte, die ein hohes Maß an spezifischem Fachwissen und Erfahrung erfordern. Entgegen dem verbreiteten Mythos haben Firmen aber beste Chancen, unter Freiberufler*innen fündig zu werden – und das schneller als bei der Suche nach qualifizierten Angestellten. Unterm Strich werden Solo-Selbständige innerhalb weniger Wochen angeworben, während die Beschaffung von festen Mitarbeitenden oft mehrere Monate andauert. Zudem sind Freiberufler*innen geübt darin, sich schnell auf neue Arbeits- und Kommunikationsweisen einzustellen, um ein Projekt in der vertraglich vereinbarten Zeit erledigen zu können. Der lange und teure Prozess des Recruitings und Onboardings bei festen Mitarbeitenden ist einer der stärksten Gründe dafür, mit Freelancern zu arbeiten.

Tipp: Vor der Suche sollten Unternehmen ein genaues Anforderungsprofil mit den notwendigen Skills erstellen. So gestaltet sich die Suche nicht nur einfacher, sondern auch schneller. Für Unternehmen kann es außerdem sinnvoll sein, Recruiter*innen zu engagieren und Projekte auf speziellen Plattformen einzustellen. Auf diesem Wege erhalten Auftraggeber*innen direkt Vorschläge für Freelancer mit den passenden Skills und können gleich mehrere Freelancer auf ein Projekt aufmerksam machen.

Fazit: Wo geht’s jetzt hin?

Unternehmen dürfen den Veränderungsprozess nicht unterschätzen, wenn die Belegschaft noch keine oder erst wenige Berührungspunkte mit der Arbeit in gemischten Teams aus Festangestellten und Freelancer*innen hatte - sogenannter blended work. Wichtig ist, dass Firmen die Potenziale an neuen Perspektiven und Arbeitsweisen erkennen, die die Zusammenarbeit mit Freelancer*innen mit sich bringt. Der Schlüssel ist ein offenes Verständnis für die Bedürfnisse aller Beteiligten. Ein Unternehmen sollte transparent kommunizieren, wie die oder der engagierte Freelancer das Team entlasten wird. Das Team muss wiederum lernen, die Weichen für eine zuverlässige Zusammenarbeit mit Freelancer*innen zu stellen.

Der Autor Thomas Maas ist Geschäftsführer der offenen Projektplattform freelancermap und Herausgeber der repräsentativen Marktstudie Freelancer-Kompass, die jährlich relevante Entwicklungen des freien Projektgeschäfts der IT- und Engineering-Branche abbildet.

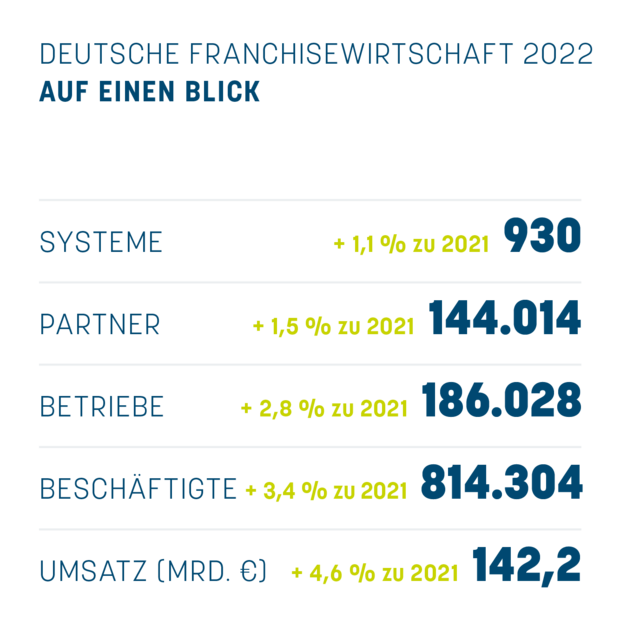

Franchisestatistik 2022

Die aktuelle Franchisestatistik zeigt: Selbst im Jahr multipler Krisen hat sich die Franchisewirtschaft in Deutschland auf positivem Niveau weiterentwickelt.

Die Franchisestatistik 2022 und der Franchise Klima Index (FKI) wurden vom 21. November bis 12. Dezember 2022 gemeinsam online erhoben. Per E-Mail aufgerufen waren 359 Mitglieder des Deutschen Franchiseverbandes sowie 570 Nichtmitglieder. Die Möglichkeit am Franchise Klima Index teilzunehmen, erhielten ausschließlich Mitgliedssysteme. Die Rücklaufquote betrug 9%. Zur Durchführung und Auswertung beauftragt wurde Prof. Dr. Achim Hecker (Digital Business University of Applied Sciences).

Die wichtigsten Ergebnisse der Franchisestatistik 2022 im Überblick

Die rund 930 Franchisesysteme hatten im vergangenen Jahr 144.014 Franchisepartner, das sind 1,5% mehr als noch im Vorjahr. Insgesamt sind rund 814.304 Mitarbeitende bei den 186.028 (+ 2,8%) Franchisebetrieben beschäftigt. Zahlen, die für eine anhaltend stabile Wirtschaftskraft sprechen. Einmal mehr gestärkt durch ein deutliches Plus bei den Umsatzzahlen der gesamten Franchisewirtschaft. Diese sind um 4,6% auf 142,2 Milliarden Euro angewachsen.

Was Gründer*innen über die Kleinunternehmerregelung wissen sollten

Die Kleinunternehmerregelung erleichtert die Buchhaltung und kann gerade für unerfahrene Unternehmer*innen eine gute Wahl sein.

Die Kleinunternehmerregelung als Alternative zur Regelbesteuerung

Wer ein neues Unternehmen gründet oder in die Selbstständigkeit startet, muss sich mit zahlreichen steuerrelevanten Fragen auseinandersetzen. Neben der Wahl der richtigen Rechtsform spielt auch die Art der Besteuerung eine wichtige Rolle. Normalerweise unterliegen Unternehmen und Selbstständige der sogenannten Regelbesteuerung. Sie müssen also Umsatzsteuer auf ihre Leistungen erheben und diese an das Finanzamt abführen. Im Gegenzug können sie Vorsteuer anmelden.

Voraussetzungen für die Kleinunternehmerregelung

Unternehmen oder Selbstständige können sich auf Antrag von der Umsatzsteuer befreien lassen. Diesem wird nur stattgegeben, wenn das Unternehmen pro Jahr nicht mehr als 22.000 Euro an umsatzsteuerpflichtigen Umsätzen einnimmt und die Einnahmen im Folgejahr voraussichtlich nicht über 50.000 Euro liegen werden. Sobald die Grenze von 22.000 Euro überschritten wird, müssen Kleinunternehmer*innen im Folgejahr zur Regelbesteuerung wechseln.

Wie Gründer*innen die Kleinunternehmerregelung in Anspruch nehmen können

Wenn Sie sich selbstständig machen, müssen Sie dies beim Finanzamt anzeigen. Das geschieht über den Fragebogen zur steuerlichen Erfassung. Dort können Sie angeben, dass Sie als Kleinunternehmer*in geführt werden möchten. Sobald Sie die Umsatzgrenze erreichen, müssen Sie sich selbst darum kümmern, dass im Folgejahr die Regelbesteuerung gilt. Das Finanzamt wird sie unter Umständen darauf hinweisen, erfährt aber erst von ihren Umsätzen, wenn sie die Steuererklärung abgegeben. Dann wäre es aber schon zu spät.

Überprüfen Sie deswegen immer am Ende des Jahres, ob Ihr Umsatz unter 22.000 Euro liegt. Für den Wechsel zur Regelbesteuerung ist rechtzeitig eine Umsatzsteuer-Identifikationsnummer zu beantragen. Das können Sie beim Bundeszentralamt für Steuern tun. Dieses erteilt Ihnen dann eine Nummer, die auch in allen anderen EU-Staaten gültig ist, was den innereuropäischen Verkehr von Waren und Dienstleistungen erleichtern soll.

Die Vor- und Nachteile der Kleinunternehmerregelung

Die Kleinunternehmerregelung bringt eine ganze Reihe an Vorteilen mit sich, hat aber auch ein paar Nachteile, sodass jede(r) Gründer*in individuell abwägen sollte, ob sie für ihn/sie infrage kommt.

- Vereinfacht die Buchführung;

- Umsatzsteuer-Voranmeldungen entfallen;

- Private Kund*innen sparen bis zu 19 % Umsatzsteuer;

- Einkommensüberschussrechnung zur Gewinnermittlung genügt

- Der Vorsteuerabzug entfällt:

- Kund*innen und Lieferant*innen wissen, dass Ihr Umsatz niedrig ist

Die fehlende Möglichkeit zum Vorsteuerabzug ist für diejenigen Gründer*innen ein Problem, die wissen, dass sie bereits im ersten Jahr viele Investitionen tätigen werden. Denn für diese müssen sie dann die volle Umsatzsteuer entrichten und können sie sich nicht vom Finanzamt zurückholen.

Gründer*innen, die aber nur wenige laufende Kosten haben, profitieren durchaus von der Kleinunternehmerregelung. Denn sie bedeutet weniger Verwaltungsaufwand. Bei der Buchhaltung eines Kleinunternehmers spielt die Umsatzsteuer nämlich keine Rolle. Dementsprechend müssen Kleinunternehmer*innen keine Bilanzen erstellen, sondern können die durchaus einfachere EÜR zur Ermittlung ihres Gewinns anwenden. Freiberufler*innen können auch nach dem Erlöschen des Kleinunternehmerstatus weiterhin die EÜR nutzen.

Nicht zu verwechseln mit dem Kleingewerbe

Auch wenn die Begriffe sehr ähnlich sind, aber mit einem Kleingewerbe hat das Kleinunternehmen nichts zu tun. Grundsätzlich können alle Unternehmer*innen mit einem Jahresumsatz unter 22.000 Euro die Kleinunternehmerregelung in Anspruch nehmen. Dazu gehören Selbstständige, Freiberufler*innen und auch Gewerbetreibende.

Manche dieser Gewerbetreibende führen ein sogenanntes Kleingewerbe. Dieses hat aber nichts mit den Umsatzsteuerregelungen zu tun. Vielmehr handelt es sich dabei um ein Gewerbe, das sich nicht an die Vorschriften des Handelsgesetzbuches halten muss.

Dementsprechend wird ein Kleingewerbe nicht in das Handelsregister eingetragen. Auch die Pflicht zur doppelten Buchführung sowie zur Erstellung von Bilanzen entfällt. Dennoch müssen sich Kleingewerbetreibende beim Gewerbeamt und beim Finanzamt anmelden. Bei letzterem können sie dann genauso wie Freiberufler*innen und Selbstständige die Kleinunternehmerregelung wählen.

Grundsätzlich gelten die meisten Gewerbe als Kleingewerbe, sofern es sich nicht um eine Handels- oder eine Kapitalgesellschaft handelt. Doch auch der Jahresumsatz, die Mitarbeitendenzahl und andere Faktoren spielen die Bewertung mit ein. Im Zweifel sollten sich Gründer*innen steuerrechtlich beraten lassen.

Digitale Dienstleistungen für Freelancer – Innovative Unterstützung für eine oft benachteiligte Branche

Das 2021 gegründete Berliner FinTech Moojo hat es sich zur Aufgabe gemacht, Freelancer dabei zu unterstützen, ihre beruflichen Ziele zu verwirklichen.

Viele Menschen hegen den Wunsch, beruflich unabhängig und auf Basis eigener Talente erfolgreich zu sein. Eine Möglichkeit, diese beruflichen Ziele zu erreichen besteht darin, sich als Freelancer selbstständig zu machen. Der Freelancer- und Creator-Markt wächst seit über zwei Jahrzehnten kontinuierlich und hat durch die Corona-Pandemie einen weiteren Schub erhalten. So erfüllend eine Karriere als Freelancer ist, so zahlreich sind auch die Hürden, die ein solcher Weg bereithält, vor allem in finanzieller Hinsicht. Innovative FinTechs möchten die für die Wirtschaft wichtige Freelancer-Branche unterstützen und haben sinnvolle, digital-basierte Lösungen für die größten Problemfelder dieser Berufsgruppe entwickelt.

Freelancer – täglicher Kampf um finanzielle Sicherheit

Obwohl die zahlreichen Freelancer inzwischen zu einer tragenden Säule der deutschen Wirtschaft gereift sind, werden sie im alltäglichen Wirtschaftsleben noch immer in vielerlei Hinsicht benachteiligt. Zugegebenermaßen existiert ein großes Angebot an Jobbörsen, die es Freelancern erleichtern, Aufträge zu finden. In vielen anderen Bereiche werden hingegen noch zu wenig Lösungen geboten.

Man muss nur den Bereich der Kredite betrachten. Wo fest angestellte Personen wenig Probleme haben, einen Kredit zu beantragen, da müssen Freelancer oft sehr lange suchen, bis sie eine Bank finden, die bereit ist, ihnen ein Darlehen zu gewähren. Ursache ist hauptsächlich das schwankende Einkommen, denn im Gegensatz zu einer bei einem Unternehmen sozialversicherungspflichtig angestellten Person hat ein Freelancer kein monatlich gleichbleibendes Gehalt.

Ein weiterer mit vielen Problemen behafteter Teil der täglichen Freelancer-Arbeit ist der der Rechnungsstellung und den damit verbundenen Vorgängen. Befragt man Freelancer, hört man oft von Problemen durch zahlungsunwillige Kunden, denn wenn kein Geld auf dem Firmenkonto eingeht, kann der Freelancer von ihm selbst zu zahlende Rechnungen nicht begleichen. Daraus kann sich ein Teufelskreis entwickeln, der nicht selten in einer Zahlungsunfähigkeit und Insolvenz mündet.

Hierzu gehört auch das Thema Zwischen- bzw. Übergangsfinanzierung, etwa für eine geplante Auszeit oder den Kauf von kostenintensiven Arbeitsmitteln. Freelancer sind sehr häufig nicht in der Lage, finanzielle Rücklagen für solche Situationen zu bilden. Die finanziellen Mittel für einen Urlaub oder den Kauf eines neuen Laptops müssen zunächst erwirtschaftet werden, bevor sie für die genannten Zwecke ausgegeben werden können. Deshalb wäre die Entwicklung entsprechender Lösungen sinnvoll.

Auch der Bereich der Versicherungen ist für Freelancer ein eher unsicheres Feld. Hier fehlt es sehr häufig an flexiblen Versicherungslösungen, die zu den finanziellen Rahmenbedingungen des jeweiligen Freelancers passen. Das können zeitlich flexible, kurzfristig wieder kündbare Versicherungen sein oder Versicherungsleistungen für einen bestimmten, für die Arbeit wesentlichen Teilbereich oder Gegenstand.

Best Practice Beispiel: Plattform für Finanz- und Versicherungsprodukte mit der Zielgruppe Freelancer

Dank der Digitalisierung sind schon unzählige, extrem hilfreiche Lösungen entwickelt worden, durch die der private und berufliche Alltag von Menschen erleichtert wird. Ein junges Start-up namens Moojo hat es sich zur Aufgabe gemacht, Freelancer dabei zu unterstützen, ihre beruflichen Ziele zu verwirklichen.

Zu den Intentionen hinter dem 2021 gegründeten FinTech sagt Co-Founder und CEO Utena Treves: „Wir sind überzeugt, dass jeder Mensch etwas besonders gut kann und dem auch beruflich frei nachgehen können sollte. Doch Freiberufler haben Probleme verschiedenster Art. Auf der einen Seite sieht man den stark gestiegenen Bedarf an digitalen Talenten und die veränderten Anforderungen an die Arbeit der Generation Z und Y, auf der anderen Seite erzählen uns Freelancer und Creator von den Schwierigkeiten im täglichen Leben: Rechnungen erstellen, pünktlich bezahlt werden oder einen Kredit zu bekommen. Wir wollen genau all diesen Menschen die Freiheit geben, sich keine Sorgen machen zu müssen - vor allem in finanziellen Aspekten.“

Kernstück von Moojo ist eine Plattform, die Nutzer sich via App herunterladen können. Zu den Features gehört z.B. die Möglichkeit, eine monatliche, automatische Rechnungserstellung durch die App zu nutzen. Auch die Übernahme ausstehender Zahlungen bzw. der Eingang von ausstehenden Kundenrechnungen innerhalb von 24 Stunden (abzüglich eines geringen Abschlags) gehört zu den Funktionen. Auf diese Weise entfällt für den App-Nutzer der gesamte Stress, dem sie früher durch die Payment-Prozesse ausgesetzt waren.

Freelancer müssen lediglich ihren gestellten Rechnungen hochladen und erhalten den jeweiligen Betrag sofort, abzüglich des genannten, kleinen Abschlags. So wird die Rechnungsstellung, die früher laut Mitgründer Utena Treves einer der „stärksten Pain Points“ war, deutlich vereinfacht und wesentlich stressfreier.

Weitere Dienstleistungen, die bereits in der Entwicklung sind, werde den Freelancern flexible Versicherungslösungen sowie Übergangs- und Zwischenfinanzierungen ermöglichen. Christian Engnath, der zweite von drei Gründern beschreibt das Selbstverständnis von Moojo folgendermaßen: „Wir sehen uns als Tech-Layer mit einem tiefen, datengetriebenen Kundenverständnis, das beispielsweise hilft die Bonität unserer Kunden besser einzuschätzen.“ Um dies zu ermöglichen, arbeitet das Berliner Start-up mit starken und erfahrenen Partnern zusammen.

Investoren brauchen überzeugende Konzepte

Dass das Konzept der vor dem Launch stehenden Plattform hohes Potenzial besitzt, davon zeugen auch die 2 Millionen US-Dollar, die die Gründer kürzlich eingesammelt haben. Zu den Investoren gehören btov/Helvetia, MS&AD, Neoteq, APX and Redswan sowie einige Business Angels.

Tipps zur Beratersuche

Im Gründungsprozess spielt Beratung eine wesentliche Rolle. Wie Sie den für Ihre Bedürfnisse und Ihre Geschäftsidee am besten geeigneten Coach aus dem großen Angebot herausfiltern, lernen Sie in diesem Workshop.

Ob falsche Beratung, überhöhte Honorarforderungen oder dubiose Produktangebote – das gehört zum Alltag im Gründungsgeschehen Deutschlands mit seinem eher unübersichtlichen Beratermarkt. Neben hervorragend ausgebildeten und erfahrenen Beratern tummeln sich eben auch viele „Trittbrettfahrer“. Das ist nachvollziehbar, wenn man sich vor Augen führt, dass noch vor ein paar Jahren der eher kleine Bereich der Gründungsberatung von Unternehmensberatern mit abgedeckt wurde.

Mit der Zunahme von Gründungen aus der Arbeitslosigkeit heraus und den entsprechenden Förderinstrumenten gibt es mittlerweile jedoch viele Berater, die ihr Tätigkeitsgebiet mit dem Thema Gründung abrunden. Häufig macht diese Arbeit jedoch nur einen sehr geringen Anteil ihrer Tätigkeit und ihres Umsatzes aus. Oftmals wird sie nur zur Neukundengewinnung eingesetzt oder sogar lediglich „nebenher“ betrieben.

Kein Wunder also, wenn es unter diesen Voraussetzungen häufig zu Kommunikationsproblemen zwischen Berater und Gründer kommt. Denn in der Vorgründungs- und Gründungsphase sind andere Themen relevant als bei einem etablierten Unternehmen. Hinzu kommt, dass sich viele Anbieter schwerpunktmäßig nur der Fachberatung oder nur dem Coaching widmen, wie eine Studie des Gründungslehrstuhls Lüneburg aufzeigt. „Integrative Kompetenzprofile, die beide Seiten abdecken können, sind die Ausnahme“, heißt es in der Studie. Thorsten Visbal, Dozent der Beraterqualifizierung Enigma Q-plus, bringt seine Erfahrung zum Thema Kompetenzprofil so auf den Punkt: „Die hohe Kompetenz des Gründungsberaters liegt darin, sein eigenes Beratungs-Fundament zu stärken und sich tagtäglich bei der Arbeit souverän auf dem Kontinuum von Fachberatung und Coaching bewegen zu können.“

Der Prozess der Gründungsberatung darf also nicht unterschätzt werden, und es ist demnach wichtig für Gründerinnen und Gründer, die richtige Person für die Umsetzung ihrer Geschäftsidee zu finden. Der Schritt in die Selbständigkeit ist naturgemäß mit vielen Chancen und Risiken behaftet. Gerade wenn eine hohe Investitionssumme im Spiel ist, sollte man nicht leichtfertig den Berater wählen. Doch welche Strategie hilft bei der Suche und welche Möglichkeiten gibt es zur Orientierung? Ein guter Weg ist es, sich Schritt für Schritt dem Thema zu nähern. Die nachfolgenden Regeln und Tipps können dabei helfen, die Auswahl zu erleichtern:

Nützliche Tipps für die geplante Unternehmensgründung

Von der Idee bis zur Markteinführung umfasst die Unternehmensgründung unzählige Schritte. Wir fassen zusammen, worauf bei der Gründung eines erfolgreichen Unternehmens zu achten ist.

Mit umfangreicher Recherche starten

Die Branche, in der man arbeiten möchte, sollte man kennen und verstehen. Auch wenn eine Geschäftsidee noch so einzigartig erscheint, ist sie das vielleicht gar nicht – und die Konkurrenz schläft nicht. Nur, weil man eine gute Idee hat, heißt das keinesfalls, dass andere sie nicht haben. Das sagte schon Ian Wright, der Gründer von British Business Energy. Die Konkurrenz sollte man deshalb im Blick haben und herausfinden, wie man Alleinstellungsmerkmale findet. Das eigene Produkt muss besser oder vielleicht auch einfach nur billiger sein, um zu funktionieren.

Bevor man also in den Markt eintritt, sollte man die Zielgruppe sowie die Konkurrenz analysieren. Eine umfangreiche Marktanalyse mit allem, was dazugehört, ist unerlässlich für den Erfolg. Ein Schnellschuss ist also weniger empfehlenswert – vielmehr sollte ausreichend Zeit in die Recherche fließen, ehe man ein Produkt oder eine Dienstleistung auf den Markt bringt.

Finanzplanung

Wer ein Unternehmen gründen möchte, braucht meist Geld – und hat dieses in vielen Fällen nicht einfach so zur Verfügung. Kapital muss aber nicht nur „herangeschafft“ werden. Unternehmer*innen müssen zudem lernen, mit Geld gut zu haushalten. Egal, ob man einen Bankkredit aufnehmen möchte, großes Glück hatte und mit einem kostenlosen Bonus ohne Einzahlung gewonnen hat oder gar einen großen Jackpot geknackt hat: Richtiges Wirtschaften will gelernt sein, sowohl privat als auch beruflich. Das Startkapital ist zudem für Gründer*innen oft eine große Hürde. Die erste und häufigste Anlaufstelle sind Familie und Freund*innen. Investor*innen und Risikokapitalgeber*innen oder Crowdfunding-Projekte können ebenfalls dabei helfen, den nötigen Betrag aufzubringen. Doch wer plant, mit viel Geld zu hantieren, sollte auch wissen, wie man damit umgeht. Unternehmer*innen sollten einen Plan machen, wie sie die Gründungskosten aufbringen wollen und wie sie ihr Geld dann möglichst sinnvoll nutzen. Das schließt auch Steuern mit ein. Denn gerade, wer neu im Business ist, hat oft noch keine Vorstellungen davon, was eigentlich an Steuerzahlungen anfällt. Deshalb gilt: Ausgeben, was nötig ist, aber ausreichend Rücklagen bilden.

Auf die Expertise anderer setzen

Gern möchte man alles selbst kontrollieren und gibt nur ungern Verantwortung ab. Denn es geht doch um die eigene Vision und Idee. Doch auch als findige(r) Unternehmer*in kann man nicht jedes Problem allein lösen. Stattdessen sollte man lieber frühzeitig auf Fachleute zurückgreifen, die einen Mehrwert ins Unternehmen bringen und gleich zu Beginn dafür sorgen, dass man den richtigen Weg einschlägt. Sowohl juristischer Beistand als auch ein guter Marketer sind wichtig – und auch die Buchführung will gleich zu Beginn gelernt sein. Je nachdem, wo die eigenen Stärken liegen, ist es sinnvoll, andere Bereiche auszulagern. So kann man sich auf sein eigenes Steckenpferd konzentrieren und die Kontrolle in anderen Bereichen abgeben und Aufgaben denen überlassen, die wirklich Ahnung davon haben. Das kostet zwar, lohnt sich aber und spart am Ende Kräfte, Nerven und eigene Ressourcen, die in anderen Bereichen besser eingesetzt werden können.

Businessplan erstellen

In einem Businessplan werden alle Schritte festgelegt, die für einen erfolgreichen Start und kontinuierliches Wachstum von Bedeutung sind. Mit einem guten Plan lassen sich Investor*innen und Expert*innen überzeugen, und das Unternehmen wird ins rechte Licht gerückt. Entsprechend sollte der Businessplan ganz am Anfang stehen und immer griffbereit sein. Auch eine Software für die Erstellung eines Plans kann hier hilfreich sein, um einen professionellen Auftritt zu gewährleisten. Enthalten sollte der Plan zudem Infos zum Unternehmen, eine Analyse des aktuellen Marktes, Details zu Entscheidungsträger*innen sowie einen Finanzplan.

Risiken kennen und bewerten

Natürlich erhofft man sich, mit seinem Unternehmen schnelle Erfolge zu sehen. Große oder kleine Risiken gehören aber dazu. Deshalb sollten diese in die Planung einbezogen werden: Gründer*innen müssen bewerten, welche Risiken es gibt, bevor sie einen Geschäftsplan auf die Beine stellen. Auch bei der besten Planung können zudem Fehler passieren. Auch hier gilt es, darauf vorbereitet zu sein und lösungsorientiert zu bleiben. Kaum ein(e) Gründer*in wird im Laufe der Zeit nicht auf ungeahnte Probleme stoßen. Diese müssen aber wahrlich nicht das Ende bedeuten, sondern können vielmehr eine neue Richtung vorgeben. Da Fehler aber auch teuer werden können, sollte man sich lieber früher als später mit dem Krisenmanagement befassen: Je nach Unternehmen können verschiedene Versicherungen die nötige Absicherung im Ernstfall gewährleisten.

Zielstrebigkeit und die Mission im Blick

Und zu guter Letzt: Es ist wirklich keine leichte Aufgabe, sich von der Masse abzuheben. Erfolg kann niemand garantieren. Doch wer sein Ziel im Blick behält und seine Mission klar vor Augen hat, kann erfolgreich werden. Gründer*innen sollten wissen, warum sie gründen – und die eigene Mission immer im Blick haben, um Entscheidungen zu treffen, die dem Ziel dienen, das am Ende erreicht werden soll. Das klingt nach einem banalen Tipp, der aber von unschätzbarem Wert ist. Denn entlang des Weges sind Störfaktoren und Ablenkungen vorprogrammiert. Wer aber den Fokus behält und an seinen Erfolg glaubt, wird rational entscheiden und hoffentlich immer wieder den richtigen Weg einschlagen.

Schritt für Schritt zum Start-up

Auf dem Weg zum Start-up gilt es viele Hürden zu nehmen. Dies betrifft sowohl die Prozesse innerhalb des jungen Unternehmens als auch den rechtlichen Rahmen, der eingehalten werden muss, um durchstarten zu können. Wie sich dieser darstellt und warum sich externe Hilfe lohnt, wollen wir einmal etwas genauer beleuchten.

Es beginnt mit der Idee

Der erste logische Schritt auf dem Weg zum eigenen Start-up ist die Idee. Beim zukünftigen Geschäftsfeld sind dabei keine Grenzen gesetzt. In jedem Bereich sind Innovationen der Schlüssel für eine funktionierende Wirtschaft. Start-ups tragen dazu bei, indem sie auch immer wieder alt eingefahrene Prozesse aufbrechen und neu denken.

Seit einigen Jahren gibt es den Trend hin zu mehr Nachhaltigkeit, die bei neuen Unternehmen ein wichtiges Thema ist. Investor*innen achten vermehrt auf dieses Kriterium, um auch langfristig Kooperationen eingehen zu können. Auch hinsichtlich der Mitarbeiter*innenführung können Start-ups neue Schwerpunkte setzten und so auf sich aufmerksam machen. Generell sind Start-ups also eine hervorragende Gelegenheit, um seine Ideen kreativ in die Tat umzusetzen.

Ein bestimmtes Alter für das Gründen gibt es dabei nicht. Unter dem Strich entscheiden die nötige Motivation und die passende Idee über den Erfolg eines Start-ups. Mitunter wagen sich daher auch schon junge Menschen an das Projekt. Generell spielt das Alter beim Gründen aber eine untergeordnete Rolle.

Die rechtlichen Rahmenbedingungen

Die Ideen sind bei motivierten Neu-Unternehmern häufig bereits vorhanden. Zu größeren Problemen führt da schon eher der nächste Schritt auf dem Weg zum Start-up. Tatsächlich müssen die Rahmenbedingungen berücksichtigt werden, bevor es so richtig losgehen kann. Dazu gehört zum Beispiel die Anmeldung des Unternehmens.

Wichtig ist dieser Prozess aus mehreren Gründen. Zum einen ist es ganz offizielle rechtliche Vorschrift. Ein Unternehmen bringt schließlich einige Verpflichtungen mit sich. So müssen Steuern abgeführt werden, die Angestellt*innen versorgt sein und noch einiges mehr. Aber auch für das Start-up selbst gibt es dadurch Vorteile, da die eigene Marke auf diese Weise geschützt wird.

Die Anmeldung der eigenen Marke

Da diese Vorgänge nicht ohne eine gewisse Bürokratie auskommen, lohnt es sich, auf externe Dienstleister zurückzugreifen. Eine Markenanmeldung mit Recht24-7 erleichtert den gesamten Vorgang, da sich Spezialisten um die Details der Anmeldung kümmern. Dies spart Zeit und Energie, sodass man sich als Gründer*in fortan wieder um die Ausarbeitung der eignen Projekte kümmern kann. Im Anschluss steht ein regulär angemeldetes Start-up, das bereit für seine ersten Erfolge ist.

Weiterhin erfährt das Start-up dadurch eine Beratung hinsichtlich der juristischen Details. Rechtliche Schwierigkeiten werden so schneller und fachkundig ausgeräumt, sodass es keine unangenehmen Überraschungen gibt. Ebenfalls vorteilhaft gestaltet sich diese Dienstleistung bezüglich einer schnelleren Abwicklung aller zur Registrierung notwendigen Schritte. Dies betrifft auch die Auswahl der passenden Rechtsform, die das Start-up später haben soll.

Rückschläge einkalkulieren

Selbst mit der besten Idee und einer fachmännischen Beratung gerät jedes neue Unternehmen an einen Punkt, an dem es nicht wie gewünscht läuft. Dies zeigt schon ein kurzer Blick auf die Projekte anderer Gründer*innen. Derartige Rückschläge sind also völlig normal und sollten entsprechend von Beginn an einkalkuliert werden. Am Ende können sie sich sogar als nützlich erweisen, weil dadurch das Unternehmen erstmals richtig auf die Probe gestellt wird.

Nebenberuflich selbständig: Das kleine ABC

Im Folgenden werden einige wichtige Aspekte beleuchtet, auf die geachtet werden sollten, wenn Sie sich nebenberuflich selbstständig machen wollen.

Anmeldung

Erst einmal müssen Sie wissen, ob Sie freiberuflich oder gewerbetreibend sind. Freiberuflich sind künstlerische und therapeutische Berufe. Auch Rechtsanwälte, Steuerberater, Ingenieure und beratende Volks- oder Betriebswirte sind „frei“. Gewerbliche Tätigkeiten sind im Prinzip alle anderen wie etwa handwerkliche Arbeiten, Ladengeschäfte oder auch der Verkauf bei Ebay.

Wenn Sie ein Nebengewerbe anmelden, tun Sie das über das Ordnungsamt. Das kostet zwischen 18 und 40 Euro und führt automatisch dazu, dass das Finanzamt Ihnen Formulare für die Anmeldung einer selbständigen Tätigkeit schickt.

Freiberufler melden sich selbst direkt beim Finanzamt an und füllen dann das Anmeldeformular aus. Sie können es auch aus dem Internet laden, etwa über www.bundesfinanzministerium.de. Sie erhalten dann eine zweite Steuernummer für die Umsatzsteuer.

Selbstständig machen als Softwareunternehmen

Wenn du dich mit einem Softwareunternehmen in der IT-Branche selbstständig machen willst, erfährst du hier, auf was du auf deinem Weg in die Selbstständigkeit achten musst, um möglichst rechtssicher, effektiv und nachhaltig zu starten.

Softwaremarkt: Zahlen und Trends

Nach Prognosen von Bitkom wird das Marktvolumen für Software in Deutschland weiter steigen und im Jahr 2021 etwa 27 Milliarden Euro betragen. Es wird prognostiziert, dass sich der weltweite Umsatz mit Software im Jahr 2021 auf etwa 514 Milliarden Euro belaufen wird, so Statista. Die Software für Unternehmen mit einem prognostizierten Marktvolumen von etwa 204 Milliarden Euro gilt als das größte Segment im weltweiten Softwaremarkt. Laut Statista ist Cloud-Computing einer der aktuellsten Trends auf dem IT-Markt: 82 Prozent der im Jahr 2020 befragten deutschen Unternehmen haben angegeben, dass sie bereits Cloud-Services nutzen. 76 Prozent behaupten, dass sie planen, mehr in die Cloud-Technologie zu investieren. Für 70 Prozent Unternehmen hat die Digitalisierung im Allgemeinen während n der Corona-Pandemie deutlich an Bedeutung gewonnen, so eine Studie von Bitkom Research. Sechs von zehn Unternehmen (59 Prozent) möchten die Corona-Krise nutzen, um Versäumnisse bei der Digitalisierung aufzuholen. Für Softwareunternehmen ergeben sich damit ganz neue Chancen, in den Softwaremarkt mit ihren Produkten einzutreten, die neuen Anforderungen und Erwartungen entsprechen.

Softwareunternehmen gründen: die 7 Hauptschritte im Überblick

Wir haben den Gründungsprozess in 7 Schritte unterteilt. Alle Schritte sind jedoch so eng miteinander verbunden, dass es nicht immer möglich ist, die festgelegte Reihenfolge einzuhalten. Aber eines ist klar: falls du ein Softwareunternehmen gründen möchtest, musst du die folgenden Schritte beachten.

Schritt 1: Markt / Wettbewerber erforschen und eine passende Geschäftsidee finden.

Um den dynamischen Softwaremarkt zu betreten, sollte man erst diesen Markt erforschen und analysieren. Die Marktanalyse ist ein sehr wichtiger Schritt, der leider gern unterschätzt wird, was zum Scheitern bereits in früheren Phasen führt. Nur die sorgfältige Recherche hilft, wertvolle Informationen über den Softwaremarkt zu gewinnen und auf derer Basis marktstrategische Entscheidungen zu treffen. Im Rahmen der Markt- und Wettbewerbsanalyse wird es ermöglicht,

- die Marktgröße zu ermitteln, um davon abgeleitet den Marktanteil für das geplante Softwareprodukt am Gesamtmarkt zu berechnen;

- das Marktpotenzial für die Geschäftsidee richtig einzuschätzen und zu ermitteln;

- die Zielgruppe mit ihren Bedürfnissen zu definieren;

- zu bestimmen, welche Schwächen und Stärken deine wichtigsten direkten Konkurrenten haben, und aus ihren Erfolgen / Fehlern zu lernen;

- eine klare Ausrichtung der Idee und des Projekts zu gewährleisten.

Die Ergebnisse einer Marktanalyse bilden eine zuverlässige Grundlage für die datenbasierte Planung der nächsten Schritte.

Schritt 2: Geeignete Rechtsform auswählen.

Bevor du dich für eine Rechtsform entscheidest, solltest du erst eine Reihe von Fragen beantworten, die einen direkten Einfluss auf die Wahl haben, wie zum Beispiel:

- Wirst du dein Softwareunternehmen zusammen mit anderen Personen oder alleine gründen?

- Wie viel Stammkapital hast du? Und wie groß ist der Kapitalbedarf?

- Wirst du nach Investoren suchen?

- Bist du bereit, mit deinem Privatvermögen für die Verbindlichkeiten des Softwareunternehmens zu haften? Oder möchtest du nur mit dem Gesellschaftsvermögen haften?

- Wirst du Personal einstellen?

- Planst du, dein Softwareprodukt auch auf den internationalen Markt bringen?

- Werden hohe Umsätzen in der Zukunft erwartet?

- Welche Rechtformen sind in der IT-Branche üblich?

Es gibt eine Vielzahl von Rechtsformen, die sich grundsätzlich in Personen- und Kapitalgesellschaften unterteilen lassen. Zu den gängigsten Formen, die bei der Gründung von Softwareunternehmen gewählt werden, gehören:

- Gesellschaft mit beschränkter Haftung (GmbH).

- GmbH & Co. KG.

- Unternehmergesellschaft (UG) (haftungsbeschränkt).

- Gesellschaft bürgerlichen Rechts (GbR).

- Einzelunternehmen.

Personengesellschaften wie GbR oder GmbH & Co. KG sollten mindestens aus zwei Gesellschaftern bestehen, die kein Mindestkapital zur Gründung benötigen, aber dabei persönlich und unbeschränkt mit ihrem Privatunternehmen haften müssen. Bei Kapitalgesellschaften wie GmbH und UG sollten Gesellschafter (das kann auch ein Gesellschafter sein) ein Stammkapital haben. Das ist eine gute Wahl, falls Gesellschafter ihre Haftung auf das Gesellschaftsvermögen beschränken möchten. Bei der Rechtsform des Einzelunternehmens sollte man für alle betrieblichen Verbindlichkeiten auch mit dem Privatvermögen haften. Aber diese Form zählt zu den einfachsten Rechtsformen, die es ermöglicht, mit geringen bürokratischen Hürden und Gründungskosten in die Selbständigkeit einzusteigen.

Jede Rechtsform hat ihre Vor- und Nachteile, die bei der Wahl sorgfältig abgewägt werden müssen. Auf jeden Fall ist es empfehlenswert, bei der Wahl einer optimalen Rechtsform einen externen Unternehmensberater hinzuziehen, um schwerwiegende Fehler zu vermeiden.

Schritt 3: Ein Proof of Concept (PoC) erstellen.

Ein Proof of Concept (PoC) hilft, deine Geschäftsidee auf die Machbarkeit zu überprüfen. Das ist ein sehr wichtiger Meilenstein in der Projektentwicklung, der einerseits eine solide Grundlage für die weiteren Schritte schafft und andererseits zur Überzeugung von Investoren dient. Du musst mit einem Proof of Concept beweisen, dass die Idee überhaupt praktisch umsetzbar ist und mit einer hohen Wahrscheinlichkeit zum wirtschaftlichen Erfolg führt.

Um den Machbarkeitsnachweis zu erbringen, kommen drei Strategien zum Einsatz.

- Die Idee wird direkt umgesetzt. Gelingt es dir, ein Softwareprodukt direkt auf den Markt zu bringen, das bei der Zielgruppe gut ankommt, hast du einen stichfesten Erfolgsnachweis. Aber diese Strategie ist mit einem großen Risiko verbunden.

- Die Idee wird in einem kleinen Projekt ausprobiert. Das ist eine Strategie mit weniger Risikobehaftung, die aber wertvolle Erkenntnisse darüber liefert, was noch an deinem Produkt verbessert werden muss. Damit hilft diese Strategie, deine Geschäftsidee zu optimieren, bevor das fertige Produkt auf den Markt eingeführt wird.

- Die Idee wird im Rahmen der Marktforschung auf Herz und Nieren überprüft. Die Marktforschung kann leider keinen eindeutigen Machbarkeitsnachweis erbringen, sondern helfen, die erste Einschätzung des Marktes zu machen und eine solide Basis für die Umsetzung anderer Strategien vorzubereiten.

Der Begriff Proof of Concept wird oft mit anderen Begriffen aus der IT-Branche vertauscht: Prototyp und MVP (Minimum Viable Product). Alle drei Begriffe sind eng miteinander verbunden. Aber diese Ansätze kommen zu unterschiedlichen Zeitpunkten zum Einsatz und verfolgen verschiedene Ziele:

- Im Rahmen vom PoC wird das Projekt auf die Machbarkeit geprüft. Es ist sinnvoll, die Machbarkeitsstudie am Anfang des Projekts durchzuführen, bevor größere Investitionen in die Entwicklung eines neuen Softwareprodukts getätigt werden.

- Prototypen werden nach einem erfolgreichen PoC erstellt und dienen dazu, die Idee begreifbar zu machen. Diese unvollständige Version des geplanten Produkts muss zeigen, wie es aussehen und laufen wird.

- Ein MVP wird auf der Basis von Erkenntnissen aus PoC und Prototypen erstellt. Aber im Gegensatz dazu ist ein MVP ein minimal brauchbares Softwareprodukt, das einen Mehrwert für potenzielle Kunden anbietet, obwohl es noch keine Marktreife erreicht hat. Mit einem MVP erhältdt du eine Möglichkeit, wertvolles Feedback von Endnutzern einzuholen und darauf basierend dein Produkt an die realen Bedürfnisse Ihrer Zielgruppe anzupassen.

Schritt 4: Geeignetes Geschäftsmodell auswählen.

Bei der Gründung eines Softwareunternehmens kommen verschiedene Software-Geschäftsmodelle zum Einsatz, die sich nach folgenden Kriterien unterscheiden lassen:

Nach Zielgruppe

- B2B-Software. Du benötigst ein engagiertes Vertriebsteam für lange Verkaufszyklen, das persönliche Beziehungen zu B2B-Kunden aufbauen und diese langfristig betreuen wird. B2B-Produkte sollten an individuelle Bedürfnisse von B2B-Kunden einfach angepasst warden können. Du musst auch über umfassende Support-Leistungen wie Integration, Migration oder Weiterentwicklung denken, die dein Softwareunternehmen B2B-Kunden bereitstellen kann.

- B2C-Software. Um dein Produkt sowie deine Dienstleistungen an Endverbraucher zu verkaufen, brauchst du digitales Marketing. Es umfasst vielfältige Marketingaktivitäten und Maßnahmen, die unter Einsatz verschiedener digitaler Instrumente (darunter auch Website, soziale Netzwerke, Live-Chats) durchgeführt werden und für die Markenbekanntheit sorgen müssen.

Nach Preisgestaltung und Umsatzarten

Umsatz mit einem Produkt

Wenn du planst, Geld nur durch dein Softwareprodukt zu verdienen, solltest du festlegen, wie du das machst. Man unterscheidet die folgenden Formen der Monetarisierung:

- Lizenzmodell: Unabhängig davon, ob ein Softwareprodukt privat oder gewerblich genutzt wird, sollten Endnutzer*innen erst eine Softwarelizenz erwerben, die eine Vereinbarung zwischen Softwarehersteller und Endnutzer*in darstellt. Mit dieser Lizenz erhalten diese eine zeitlich unbegrenzte Erlaubnis das Produkt zu installieren und zu verwenden. Je nach Softwarehersteller können auch zusätzliche Gebühren durch Anpassungen und regelmäßige Updates entstehen.

- Abonnementsbasiertes Modell: Das Nutzungsrecht wird für einen bestimmten Zeitraum (z.B. Benutzer/Monat) gemietet. Dabei erhalten Endnutzer*innen einen Zugriff auf die aktuellste Version der Software. Wird der festgelegte Zeitraum abgelaufen, musste das Nutzungsrecht durch die wiederkehrende Zahlung erneut aktiviert werden.

- Das Pay-as-you-go-Modell: Die Endnutzer*innen bezahlen nur Ressourcen, die sie tatsächlich genutzt haben. Die Zahlung basiert auf einer messbaren Einheit wie z. B. pro Transaktion, pro Gigabyte Speicherplatz, pro Verbindung.

- Freemium-Modell: du kombinierst zwei Angebote. Erst stellst du ein Basisprodukt kostenlos zur Verfügung, um potenzielle Kund*innen zu gewinnen und ihr Interesse zu wecken. Dann bietest du die Möglichkeit an, die Vollversion mit zusätzlichen Funktionen und Erweiterungen zu nutzen, für die Endnutzer*innen aber extra bezahlen müssen.

- In-App-Käufe: Dieses Modell ermöglicht es, eine App als Vertriebskanal zu nutzen, um verschiedene Produkte zu verkaufen.

Umsatz mit einem Produkt und produkt-begleitenden Dienstleistungen. Dazu gehören in erster Linie technischer Support und Wartung deines Softwareprodukts.

Nach Bereitstellungsmodell

- Cloud: Ein Softwareprodukt wird über das Internet bereitgestellt, das Kund*innen ohne Installation sofort nutzen können. Dieses Modell ermöglicht es, cloudbasierte SaaS-Produkte auf den Markt zu bringen, die üblicherweise unter Einsatz des Abo-Modells vertrieben werden.

- On-Premises: Ein Softwareprodukt wird lokal beim Kunden bzw. der Kundin installiert und im eigenen Rechenzentrum betrieben. Um das Nutzungsrecht zu bekommen, sollten die Kund*innen die Nutzungslizenz kaufen oder mieten.

- Hybrid: Es geht um die Erstellung eines Softwareprodukts, das die optimale Nutzung von lokalen Ressourcen in Kombination mit der Cloud-Umgebung ermöglicht. Dieses Modell hilft, eine Balance zwischen Sicherheit und Komfort zu halten (wenn z.B. Kund*innen ihre sensiblen Daten nicht in der Cloud speichern möchten).

Schritt 5: Die geeignete Finanzierungsform auswählen und planen.

Für die Umsetzung deiner Geschäftsidee, die du auf die Machbarkeit überprüft hast, benötigst du Geldmittel. Ein gut strukturierter Finanzplan sollte dir aufzeigen, wie viel Kapital du für die Gründung eines Softwareunternehmens und die Erstellung sowie Einführung Ihres geplanten Produkts brauchst. Mit diesen Zahlen beginnst du die Suche nach den Finanzierungsmöglichkeiten. Derzeit gibt es unterschiedliche Möglichkeiten zur Unternehmensfinanzierung und -förderung. Darunter auch:

- Finanzierung via Bootstrapping: Du verlässt dich bei der Gründung eines Softwareunternehmens auf deine persönlichen Ersparnisse und Fähigkeiten. Die Selbstfinanzierung ist eine optimale Möglichkeit für Gründer*innen, die ein Softwareprodukt selbst programmieren können.

- Spezielle Förderprogramme: Es werden unterschiedliche Förderprogramme sowohl auf bundesweiter als auch auf regionaler Ebene angeboten, die es ermöglichen, die finanzielle Unterstützung in Form von Zuschüssen oder Darlehen zu niedrigen Zinsen zu erhalten.

- Darlehen und Kredite bei einem Finanzinstitut: Das können klassische Kredite oder spezielle Kredite für die Existenzgründung sein, mit Bürgschaft von Privatpersonen oder von der Bürgschaftsbank. Die Erstellung eines professionellen Businessplans und/oder der Machbarkeitsnachweis sollte deine Chancen erhöhen, einen Kredit bewilligt zu bekommen.

- Finanzierung über externe Investoren: Es gibt unterschiedliche Wege, Investoren zu finden:

Auf Crowdfunding-Plattformen wie Startnext (das ist die größte Plattform im deutschsprachigen Raum). Gründer*innen haben eine Möglichkeit, Ihre Idee auf solchen Plattformen vorzustellen und finanzielle Unterstützung über eine Vielzahl von Menschen zu erhalten.

Auf spezialisierten Business Angels Netzwerken. Um das Interesse von Business Engels, vermögenden Privatinvestoren, zu wecken, sollten Gründer*innen eine Reihe von Voraussetzungen erfüllen. Diese Investoren sind üblicherweise bereit, die Finanzierungslücke in der Frühphase zu schließen, was mit einem hohen Risiko verbunden ist, und nicht nur das Kapital, sondern auch ihre Kontakte und Know-how ins Projekt einzubringen.

Bei Venture-Capital-Fonds, die durch das Investieren Anteile am Unternehmen erhalten und damit zu einem strategischen Partner werden. Ihr Hauptziel ist, erworbene Geschäftsanteile zu einem späteren Zeitpunkt gewinnbringend zu verkaufen und dadurch einen maximalen Gewinn zu erzielen. Der Einstieg von Investoren solcher Art erfolgt jedoch in den meisten Fällen in den späteren Phasen, die durch ein niedrigeres Risiko gekennzeichnet werden.

Schritt 6: Businessplan erstellen.

Je nachdem, welche Ziele du mit der Erstellung eines Businessplans verfolgst, kann er unterschiedliche Informationen enthalten. Darunter auch: