Aktuelle Events

Die Finanzierungslandschaft muss an Fahrt aufnehmen

Gast-Kommentar von Timo Bey, geschäftsführender Gesellschafter von Startupfinanzen.de, zum Thema Unternehmensfinanzierung von Startups via Venture Capital.

Ich bin Betriebswirt mit einer Spezialisierung im Bereich M&A, Sanierungs- und Insolvenzmanagement und habe zuvor praktische Erfahrungen als Head of Finance, Controlling & HR in einem Startup sowie im Investmentbanking im Bereich M&A, Corporate Finance, Distressed Advisory und Equity Capital Markets und in der Unternehmensberatung gesammelt. Als Geschäftsführender Gesellschafter von Startupfinanzen.de unterstütze ich mit meinem Team Startups rund um das Thema der Unternehmensfinanzen. Hier supporten wir z.B. bei anstehenden Finanzierungsrunden, erstellen Finanzplanungen oder Unternehmensbewertungen. Aber auch das Tagesgeschäft begleiten wir etwa als CFO. In meiner Freizeit bin ich Mentor eines Startup-Accelerators und einer gemeinnützigen Organisation, die junge Menschen mit schwierigen Startbedingungen unterstützt.“

„Es braucht mehr Kapital“

In vielen aktuellen Nachrichtenmeldungen und Artikeln lesen wir von florierenden Investitionen in Startups. Aber stimmt das? Naja, für einige bestimmt. Leider kommt das Geld aber nicht überall an. Dadurch kommt es zu einer ungleichen Verteilung, die man grob in drei Problemfelder aufteilen kann, die ich im Folgenden weiter beleuchten möchte:

So steigen Investitionen zwar in ihren Volumina, jedoch nicht in ihrer absoluten Anzahl. Genauer erhalten weniger Startups mehr Geld in einzelnen Finanzierungsrunden, wodurch das Volumen von Venture Capital im Absoluten steigt. Relativ betrachtet, sinkt die Anzahl einzelner Finanzierungsrunden. Dadurch sind besonders frühphasige Startups von einer Finanzierungslücke betroffen. Diese Lücke wird im „Startup-Lebenszyklus“ als die sogenannte „Valley of Death“ bezeichnet (siehe: https://www.startplatz.de/was-ist-ein-startup-definition/).

Die Finanzierungslandschaft für Startups in Deutschland

Um das Missverhältnis der Investitionen in Startups näher zu beleuchten, gehe ich nachfolgend auf die Finanzierungslandschaft für Startups in Deutschland ein:

Nach einer eigenen Auswertung der letzten sechs Jahre (2015 – 2020) des DSM (Der Deutsche Startup Monitor ist eine jährliche Onlinebefragung von Startups, in welcher Unternehmen, die jünger als 10 Jahre sind, untersucht werden) etwa, kann man klar erkennen, dass die Diskrepanz zwischen Wunsch und Wirklichkeit von Venture Capital besonders hoch ist.

Exemplarisch bevorzugen 42,3 % der Startups eine Finanzierung durch Venture Capital und nur 18,6 % der Startups haben eine erhalten.

Ein weiterer Trend verstärk dieses Ungleichgewicht noch weiter. So kann man die ungleiche Verteilung nicht nur am Lebenszyklus eines Startups festmachen, sondern es spielen anscheinend auch geografische Faktoren eine gewichtige Rolle. Startups außerhalb der Finanzierungshotspots wie Berlin oder München haben es meist schwerer an Finanzierungen zu kommen.

Selbst unter den beiden Spitzenreitern klafft eine große Kluft. Zahlen der Unternehmensberatung EY zeigen, dass in der ersten Jahreshälfte 2021 Unternehmen aus Berlin mit 4,1 Mrd. Euro fast 70 % mehr Geld einsammeln konnten als Startups aus München.

Problemfeld: ungleiche Verteilung von Venture Capital und Co. zw. Gründer und Gründerinnen

Das letzte Problemfeld ist die ungleiche soziodemografische Verteilung von Venture Capital und ähnlichen Finanzierungsarten. Als Beispiel ist hier die ungleiche Verteilung von Finanzierungsmöglichkeiten zwischen männlichen Gründern und weiblichen Gründerinnen aufzuführen.

So haben laut Female Founders Monitor nur 5,2% der Frauen-Teams eine Finanzierung von 1 Mio. € oder mehr erhalten. Im Vergleich schafften Männer-Teams diese Marke mit einem Anteil von 27,8 %.

Obwohl die Probleme von Female Foundern vielschichtig sind, Stichwort geringer Anteil der Gründerinnen, so erkennt man dennoch eine ungleiche Verteilung des Finanzierungsangebotes zwischen Mann und Frau.

Diese Maßnahmen sind jetzt zu ergreifen

Ich glaube, dass die vorherrschenden Gegebenheiten das Potential, das von vielen Startups ausgehen könnte, systematisch nicht zur Entfaltung kommen lassen. Damit die Potentiale besser zum Tragen kommen und die Finanzierungslandschaft an Fahrt aufnimmt, schlage ich Folgendes vor:

- Incentivierung des Mittelstands, sich an frühphasigen Startups zu beteiligen.

- Bereitstellung von Know-how, Coaching und einem Netzwerk - zielgerichtet an weibliche Gründerinnen.

- Professioneller Brückenbau zwischen den einzelnen Bundesländern und ausländischen Investoren.

- Aufbau besserer Organisationsstrukturen von staatlichen und halbstaatlichen Fonds mit Expertengremien mit Nähe zu Startups.

- Öffentliche Workshops und Weiterbildungsprogramme für Business Angels (z.B. Schärfen des Investitionsfokus).

- Ausbau von Hubs und Acceleratoren.

- Transparenz der Investitions- und Finanzierungslandschaft für Startups.

Der Autor Timo Bey ist geschäftsführender Gesellschafter von Startupfinanzen.de sowie Sprecher für das Ressort NRWenture von NRWalley e.V., das sich für bessere Finanzierungsmöglichkeiten für Startups einsetzt.

Diese Artikel könnten Sie auch interessieren:

Working Capital Management

Wie Unternehmen die Balance zwischen Umlaufvermögen und kurzfristigem Kapital halten können.

Hoher Margendruck, fehlende Kapitalgebende, steigender Finanzierungsbedarf – Es gibt viele Gründe, weshalb Unternehmer*innen in jüngster Zeit vermehrt auf eine Optimierung des Working Capitals setzen. Beim sogenannten Working Capital Management geht es darum, die Liquidität des Unternehmens zu verbessern und den eigenen Kapitalbedarf zu verringern. Wir zeigen, wie diese Art des Umlaufvermögens optimiert und als „Bonitätshebel“ genutzt werden kann.

Working Capital – Was ist das überhaupt?

Der Begriff "Working Capital" wird oft mit Betriebskapital oder Umlaufvermögen übersetzt. Es handelt sich dabei um die Differenz aus Umlaufvermögen und kurzfristigen Verbindlichkeiten des Unternehmens, auch als Netto-Umlaufvermögen bezeichnet. Es setzt sich zusammen aus liquiden Mitteln, Forderungen, Vorräten, geleisteten Anzahlungen abzüglich (kurzfristiger) Verbindlichkeiten und erhaltener Anzahlungen.

Welche Bedeutung hat ein positives oder negatives Working Capital?

Das Umlaufvermögen kann im Gegensatz zu anderen Vermögensgegenständen eines Unternehmens schnell in liquide Mittel umgewandelt werden. Ist das Umlaufvermögen höher als die kurzfristigen Verbindlichkeiten, ergibt sich daraus ein positives Nettoumlaufvermögen (Net Working Capital). Das bedeutet, das Nettoumlaufvermögen des Unternehmens reicht aus, um die kurzfristigen Verbindlichkeiten zu bedienen, sodass Lieferantenrechnungen sowie Löhne und Gehälter bezahlt werden können.

Damit ist das Working Capital ein direktes Maß für die Zahlungsfähigkeit eines Unternehmens. Ein negatives Ergebnis der Berechnung wiederum bedeutet, dass die kurzfristigen Verbindlichkeiten den Wert des Umlaufvermögens übersteigen. Das Unternehmen gerät dann im schlimmsten Fall in Zahlungsschwierigkeiten.

„Totes" Betriebskapital zum Leben erwecken:

Beim Working Capital Management wird das im Umlaufvermögen gebundene Kapital genauer unter die Lupe genommen, um es effektiv freizusetzen. Dieses sogenannte tote Betriebskapital wird zum Leben erweckt, indem der Fokus auf drei Schlüsselaspekte gelegt wird:

- Lagerbestände: Ein hoher Lagerbestand und die damit verbundene Lagerfläche binden Kapital, das anderweitig für Investitionen und Einkäufe genutzt werden könnte.

- Forderungen: Offene Posten, die zum Working Capital gehören, binden Kapital und generieren keine zusätzlichen Erträge.

- Verbindlichkeiten: Durch Minimierung von Verbindlichkeiten gegenüber Lieferanten kann das Working Capital effizient optimiert werden.

Unabhängig von der Wirtschaftslage stellt eine aktive Working Capital Optimierung einen essenziellen Baustein für effizientes Controlling dar. Die Vorteile reichen von der Freisetzung gebundenen Kapitals über verbesserte Liquidität bis hin zu positiven Auswirkungen auf Bilanzrelationen und Bonitätsbewertungen.

Wie lässt sich das Working Capital optimieren?

Working Capital erwirtschaftet keine Erträge und verursacht Kosten. Daher ist eine Begrenzung dieses "toten" Kapitals entscheidend. Beim Working Capital Management gibt es drei relevante Prozesse, die optimiert werden können:

- Order-to-Cash: Der Order-to-Cash-Prozess umfasst alle Schritte, von der Kundenbestellung bis zum Zahlungseingang. Darunter fallen Preisbildung, Zahlungsbedingungen, Risikomanagement, Vertragsverwaltung sowie Fakturierung und Reklamation. Ziel aller Optimierungen ist es hier, gebundenes Kapital freizusetzen. Beispielsweise können offene Posten durch konsequentes Inkasso eingefordert werden. Auch der Einsatz von Factoring (Rechnungsvorfinanzierung) sorgt dafür, dass lange Zahlungsziele nicht mehr in gebundenem Kapital resultieren.

- Purchase-to-Pay: Dieser Prozess umfasst alle Schritte von der Bestellung bis hin zur Bezahlung der Ware beim Lieferanten. Dazu zählen der Moment der Bestellung, die Wareneingangskontrolle, das Kreditorenmanagement, die Rechnungsprüfung sowie der finale Zahlungslauf. Auch hier lässt sich durch eine Einkaufsfinanzierung das Umlaufvermögen optimieren. Denn zum einen kann die für den Wareneinkauf benötigte Summe in Raten zurückgeführt werden, sodass immer nur ein Bruchteil des Einkaufspreises fällig wird und auf die Liquidität drückt. Zum anderen kann die Ausnutzung von Skonto-Optionen zu einer deutlichen Kosteneinsparung führen.

- Total-Supply-Chain: Die Total-Supply-Chain umfasst alle Prozesse von der Entwicklung bis zum Versand der Ware. Hierbei stellt die Bilanzposition „Vorräte“ die entscheidende Kennzahl bei der Optimierung des Working Capitals dar. Alle Verbesserungen in diesem Bereich zielen darauf ab, die technischen, logistischen und organisatorischen Abläufe im Unternehmen so zu organisieren, dass möglichst wenig Lagerung von Material, Zwischenerzeugnissen und Endprodukten nötig ist. Durchlaufzeiten im Produktionsprozess sollen minimiert werden.

Unternehmen können durch verschiedene Maßnahmen das Betriebskapital erhöhen, um so die Liquidität sicherzustellen. Eine aktive und strategische Herangehensweise an das Working Capital Management ermöglicht es dann, die eigene Liquidität zu stärken, Kosten zu reduzieren und langfristig erfolgreich zu agieren.

Der Autor Stefan Kempf ist Gründer der aifinyo AG und strategischer Kopf des Berliner FinTechs. Zuvor stellte der ambitionierte Unternehmer seine knapp zehnjährige Investmentbanking-Expertise in leitenden Positionen bei verschiedenen Leasing- und Factoring-Spezialisten unter Beweis.

Finanzstrategien für wachsende Unternehmen: Ein Leitfaden

Wir beleuchten verschiedene Finanzierungsmöglichkeiten, erörtern die Bedeutung von Risikomanagement und liefern dir Praxis-Tipps, damit du dein Business erfolgreich voranbringen kannst.

Für Start-ups und aufstrebende Unternehmen ist eine durchdachte Finanzstrategie der Schlüssel zum Erfolg. Der Weg von Gründer*innen und Unternehmer*innen ist geprägt von Innovation, Kreativität und Visionen. Doch um ihre Träume Wirklichkeit werden zu lassen, benötigen sie eine solide finanzielle Basis. In diesem Leitfaden geht es darum, wie wachsende Unternehmen ihre finanziellen Ressourcen optimal nutzen, um das Optimum auszuschöpfen. Der Beitrag beleuchtet verschiedene Finanzierungsmöglichkeiten, erörtert die Bedeutung von Risikomanagement und liefert praktische Tipps. Das Ziel ist, Start-ups mit Wissen und Werkzeugen auszustatten, damit sie fundierte Entscheidungen treffen und ihr Business erfolgreich voranbringen können.

Grundlagen effektiver Finanzstrategien

Die Entwicklung einer effektiven Finanzstrategie ist für wachsende Unternehmen ein entscheidender Faktor. Im Kern einer solchen Strategie stehen Elemente wie Cashflow-Management, Budgetierung und die Fähigkeit zur langfristigen Planung. Diese Komponenten sind nicht isoliert zu betrachten, sondern in einem synergetischen Zusammenhang, der das wirtschaftliche Überleben und Wachstum des Unternehmens sichert.

Cashflow-Management ist das Herzstück der Finanzstrategie. Dabei geht es darum, den Geldfluss so zu steuern, dass Einnahmen und Ausgaben in einem gesunden Gleichgewicht stehen. Für Start-ups ist es besonders wichtig, den Cashflow genau zu überwachen, um Liquiditätsengpässe zu vermeiden. Dies erfordert ein sorgfältiges Monitoring von Kundenforderungen, Lieferantenverbindlichkeiten und Betriebskosten.

Budgets sorgen für Überblick

Die Budgetierung hingegen ist der Prozess der Erstellung eines finanziellen Fahrplans. Ein gut durchdachtes Budget ermöglicht es Unternehmen, ihre Ressourcen effizient zu nutzen und Investitionen strategisch zu planen. Ein realistisches Budget berücksichtigt sowohl erwartete Einnahmen als auch potenzielle Ausgaben und hilft dabei, Prioritäten zu setzen und finanzielle Entscheidungen zu treffen.

Vorausschauend planen

Ein weiterer wesentlicher Aspekt ist die langfristige Planung. Während kurzfristige Finanzstrategien auf die unmittelbare Zukunft ausgerichtet sind, geht es bei der langfristigen Planung darum, Visionen und Ziele des Unternehmens in einem Zeithorizont von mehreren Jahren zu realisieren. Hierbei spielen sowohl Marktanalysen als auch Prognosen eine wichtige Rolle, um gesicherte Finanzen und das Wachstum des Unternehmens zu gewährleisten.

Anpassungsfähigkeit ist in diesem Zusammenhang ein Schlüsselwort. Die Finanzwelt ist dynamisch und unterliegt ständigen Veränderungen. Deshalb müssen Start-ups in der Lage sein, ihre Finanzstrategien flexibel anzupassen – sei es durch die Anpassung an Marktveränderungen, durch die Nutzung neuer Finanzierungsmöglichkeiten oder durch die Reaktion auf unerwartete Herausforderungen.

Eine solide Finanzstrategie ist ein lebendiger Prozess, der kontinuierliche Aufmerksamkeit, Bewertung und Anpassung erfordert. Für Start-ups und wachsende Unternehmen ist es wichtig, diese Grundlagen zu verstehen und anzuwenden, um eine nachhaltige finanzielle Gesundheit und ein erfolgreiches Wachstum zu sichern.

Bedeutung von Finanzberatung und Kooperationen

Die Inanspruchnahme einer professionellen Finanzberatung und das Eingehen von Kooperationen sind für wachsende Unternehmen von unschätzbarem Wert. In einer Phase, in der jedes finanzielle Detail zählt, bieten Finanzberater*innen und spezialisierte Partner*innen essentielle Unterstützung. Sie helfen bei der Entwicklung und Optimierung von Finanzstrategien und bieten auch Zugang zu wichtigen Ressourcen und Netzwerken.

Ein gutes Beispiel für die Bedeutung solcher Partnerschaften ist die Kooperation zwischen Finanzberater*innen und Kreditgebern. Wenn wachsende Unternehmen einen passenden Finanzierungspartner finden möchten, kann diese Art von Zusammenarbeit Unternehmen den Zugang zu maßgeschneiderten Firmenkrediten eröffnen. Solche Kooperationen ermöglichen eine effiziente und flexible Finanzierung, die an die spezifischen Bedürfnisse und Umstände von Unternehmen angepasst wird.

Ferner bieten erfahrene Finanzberater*innen wertvolle Einblicke und Beratungen, die über die reine Kreditvermittlung hinausgehen. Sie unterstützen bei der Analyse von Cashflows, beraten bei Investitionsentscheidungen und helfen bei der Entwicklung langfristiger Finanzstrategien. Ihre Expertise kann entscheidend sein, um finanzielle Fallen zu vermeiden und Wachstumspotenziale zu maximieren.

Kooperationen im Finanzbereich erweitern also nicht nur die Möglichkeiten der Kapitalbeschaffung, sondern tragen auch dazu bei, die finanzielle Intelligenz und das strategische Denken im Unternehmen zu stärken. Partnerschaften wie diese können ein wesentlicher Schlüssel zum Erfolg werden, weil sie individuell zugeschnittene Lösungen und tiefgreifendes Fachwissen bieten. Für Start-ups und wachsende Unternehmen können sie somit als bedeutender Bestandteil einer erfolgreichen Finanzstrategie fungieren.

Finanzierungsquellen für Wachstum

Für wachsende Unternehmen ist die Wahl der richtigen Finanzierungsquelle entscheidend. Die gängigsten Optionen umfassen Eigenkapital, Fremdkapital und Fördermittel, jede mit ihren spezifischen Merkmalen und Anwendungsgebieten.

Eigenkapitalfinanzierung, oft durch Gesellschafter*innen, Investor*innen oder Venture-Capital-Gesellschaften bereitgestellt, bedeutet Kapitalzufuhr ohne Rückzahlungsverpflichtung. Diese Form der Finanzierung ist besonders in den frühen Phasen eines Unternehmens attraktiv, da sie kein sofortiges Cashflow-Risiko birgt. Der Nachteil liegt jedoch darin, dass die Inhaber*innen in der Regel Anteile am Unternehmen abgeben müssen, was zu einer Verdünnung ihrer Eigentumsrechte führt.

Fremdkapital hingegen umfasst Darlehen und Kredite, die zurückgezahlt werden müssen, oft mit Zinsen. Diese Option ist für Unternehmen geeignet, die stabile Cashflows aufweisen und in der Lage sind, regelmäßige Zahlungen zu leisten. Fremdkapital kann von Banken, Finanzinstituten oder - wie bereits erwähnt - über Finanzierungs-Plattformen beschafft werden. Der Vorteil liegt in der Erhaltung der Eigentumsanteile, wohingegen das Risiko in der Rückzahlungsverpflichtung und möglichen Zinsbelastungen besteht.

Fördermittel sind eine weitere nützliche Finanzierungsquelle, insbesondere für Start-ups und Unternehmen, die in innovativen oder sozial wichtigen Bereichen tätig sind. Diese Mittel können von staatlichen, regionalen oder privaten Organisationen bereitgestellt werden und oft Zuschüsse oder subventionierte Darlehen umfassen. Der Hauptvorteil von Fördermitteln liegt darin, dass sie manchmal nicht zurückgezahlt werden müssen oder vergleichsweise günstige Rückzahlungsbedingungen aufweisen. Allerdings ist der Prozess der Beantragung und Qualifizierung oft komplex und zeitaufwendig.

Die Eignung jeder Finanzierungsquelle variiert je nach Wachstumsphase des Unternehmens. In der Startphase sind Eigenkapital und Fördermittel oft bevorzugt, da sie weniger finanziellen Druck auf junge Unternehmen ausüben. Während der Expansionsphase können Fremdkapital und weitere Eigenkapitalfinanzierungen geeigneter sein, um größere Investitionen und Markterweiterungen zu unterstützen.

Letztendlich hängt die Auswahl der passenden Finanzierungsquelle von verschiedenen Faktoren ab, darunter die Art des Unternehmens, die Wachstumsphase, die finanzielle Stabilität und die langfristigen Ziele. Ein ausgewogener Mix aus verschiedenen Finanzierungsquellen kann dabei helfen, Risiken zu minimieren und das Wachstumspotenzial maximal auszuschöpfen.

Die Rolle des Risikomanagements

Das Risikomanagement ist im Finanzbereich eines jeden wachsenden Unternehmens von zentraler Bedeutung. Im Rahmen des Risikomanagements liegt der Fokus darauf, frühzeitig monetäre Gefahren zu identifizieren und ihnen wirksam zu begegnen, sodass sie keine und drastischen Auswirkungen nach sich ziehen können. Es ist wichtig, dass die Analysen sorgfältig durchgeführt werden, um die finanzielle Stabilität zu gewährleisten. Ein umsichtiges Risikomanagement ist ein wichtiges Signal für Investoren, Kreditgeber und Geschäftspartner, was zur Vertrauensbildung beiträgt.

Eine grundlegende Strategie des Risikomanagements ist die gründliche Analyse von Finanzdaten und Markttrends. Durch das Verständnis der eigenen finanziellen Lage und der externen Einflüsse können Unternehmen Risiken besser einschätzen und proaktiv handeln. Sie können etwa durch die Analyse von Markttrends und Kundenverhalten potenzielle Umsatzeinbrüche frühzeitig erkennen und Gegenstrategien entwickeln.

Eine weitere wichtige Komponente ist die Diversifizierung. Sie hilft, das Risiko zu streuen und nicht von einer einzigen Einnahmequelle oder einem einzelnen Markt abhängig zu sein. Diversifizierung kann sich auf verschiedene Aspekte beziehen, wie die Erweiterung des Produktportfolios, die Erschließung neuer Märkte oder die Diversifizierung der Investitionen.

Des Weiteren ist die Etablierung von Risikomanagement-Prozessen innerhalb des Unternehmens von Bedeutung. Dazu gehört die regelmäßige Überprüfung der Risikostrategie, die Schulung der Mitarbeiter*innen im Umgang mit Risiken und die Einrichtung von Frühwarnsystemen, die auf finanzielle Abweichungen oder potenzielle Risiken hinweisen.

Die Implementierung einer effektiven Risikomanagementstrategie erfordert auch eine enge Zusammenarbeit mit Finanzberater*innen und anderen Fachleuten. Sie können wertvolle Einblicke und spezialisiertes Wissen bieten, um die finanziellen Herausforderungen zu bewältigen.

Innovation und Trends in der Finanzierung

Innovative Entwicklungen im Bereich der Finanzierung bieten wachsenden Unternehmen neue Möglichkeiten, Kapital zu beschaffen und ihre Finanzstrategien anzupassen.

Ein prominentes Beispiel ist das Crowdfunding, bei dem Gelder über Online-Plattformen von einer Vielzahl von Personen gesammelt werden. Diese Methode hat sich als effektiv erwiesen, um Startkapital für innovative Projekte und Produkte zu generieren. Crowdfunding bietet finanzielle Ressourcen und schafft eine Community um ein Produkt oder um eine Idee, was zusätzliche Marketing- und Netzwerkvorteile mit sich bringt.

Digitale Plattformen revolutionieren ebenfalls die Art und Weise, wie Unternehmen an Finanzierungen gelangen. Plattformen wie Peer-to-Peer-Kreditportale oder Online-Kreditmarktplätze ermöglichen einen schnellen und unkomplizierten Zugang zu Kapital im Vergleich zu traditionellen Finanzierungswegen. Sie bieten eine flexible und oft kostengünstige Alternative, insbesondere für kleinere Unternehmen, die möglicherweise keine umfangreichen Sicherheiten bieten können.

Diese Trends beeinflussen die Wachstumsstrategien von Unternehmen erheblich. Durch die Nutzung dieser neuen Finanzierungsmöglichkeiten können Unternehmen Risiken diversifizieren, ihre Kapitalbeschaffung beschleunigen und sich neue Märkte erschließen. Besonders für Start-ups bieten diese innovativen Finanzierungsmethoden eine Chance, sich von traditionellen Finanzierungsmodellen zu lösen und einen individuellen, an ihre Bedürfnisse angepassten Finanzierungsweg zu beschreiten.

Die innovativen Finanzierungsmethoden und Trends tragen dazu bei, das Spektrum der verfügbaren Finanzierungsoptionen zu erweitern. Sie ermöglichen es Unternehmen, flexibler auf Marktveränderungen zu reagieren und ihre Finanzierungsstrategien dynamisch und kreativ zu gestalten.

Abschluss: Umsetzung einer erfolgreichen Finanzstrategie

Der Aufbau einer erfolgreichen Finanzstrategie erfordert eine Mischung aus sorgfältiger Planung, Anpassungsfähigkeit und Innovationsbereitschaft. Wichtige Elemente sind effektives Cashflow-Management, eine durchdachte Budgetierung und die Integration von Risikomanagement. Die Wahl der richtigen Finanzierungsquellen, sei es Eigenkapital, Fremdkapital oder Fördermittel, spielt eine entscheidende Rolle in verschiedenen Wachstumsphasen.

Es ist essenziell für Gründer*innen und Unternehmer*innen, offen für innovative Finanzierungsmethoden und aktuelle Trends, wie Crowdfunding und digitale Finanzplattformen, zu bleiben. Diese können neue Finanzierungsmöglichkeiten eröffnen und damit die Art und Weise beeinflussen, wie Unternehmen wachsen und sich entwickeln.

Kapitalspritze für Innovationen: Wie Start-ups erfolgreich Investoren gewinnen können

In der rasanten Welt der Technologie und des Unternehmertums ist Kapital der Lebensnerv, der es Start-ups ermöglicht, ihre Visionen in die Tat umzusetzen. Die Fähigkeit, Investoren anzuziehen, steht im Zentrum zahlreicher Erfolgsgeschichten. Doch wie können Start-ups in einem Meer von Wettbewerbern auffallen und Kapitalgeber für sich gewinnen?

Die Vision überzeugend präsentieren

Der erste Schritt, um Investoren zu gewinnen, ist die Präsentation einer klaren und überzeugenden Vision. Investoren suchen nach Start-ups, die nicht nur ein Produkt, sondern eine Veränderung im Markt bewirken wollen. Die Vision sollte ambitioniert, aber erreichbar sein und das Potenzial haben, die Branche zu revolutionieren oder zumindest zu verbessern. Start-ups müssen in der Lage sein, ihre langfristigen Ziele zu kommunizieren und zu zeigen, wie ihre Lösung oder ihr Produkt das Kundenleben verbessern oder ein bestehendes Problem effektiver lösen kann als die aktuell verfügbaren Optionen.

Marktkenntnis und Wachstumspotenzial

Eine tiefgehende Kenntnis des Zielmarktes ist unerlässlich, um Investoren zu überzeugen. Start-ups müssen nicht nur das aktuelle Marktumfeld verstehen, sondern auch zukünftige Trends und das potenzielle Wachstum ihres Marktes prognostizieren können. Dies zeigt Investoren, dass das Unternehmen gut positioniert ist, um von zukünftigen Marktentwicklungen zu profitieren. Ein klarer Einblick in die Zielkunden, ihre Bedürfnisse und Verhaltensweisen ist ebenso wichtig, um zu demonstrieren, dass das Start-up eine Produkt-Markt-Fit erreichen kann.

Ein ausgearbeiteter Geschäfts- und Finanzplan

Investoren möchten sehen, dass ein Start-up einen soliden Geschäfts- und Finanzplan hat. Dieser Plan sollte eine klare Roadmap für die Produktentwicklung, Markteinführung, Kundengewinnung und Skalierung enthalten. Start-ups müssen in der Lage sein, ihre Umsatzmodelle, Kostenstrukturen und Finanzierungsstrategien darzulegen. Dabei ist es wichtig, dass sie auch ihre finanzielle Vorausschau präsentieren, die auf realistischen Annahmen basiert.

Ein überzeugender Finanzplan zeigt nicht nur, wie das Unternehmen Gewinne erzielen wird, sondern auch, wie es mit den Investitionen effizient umgeht, um Wachstum zu generieren. Dies beinhaltet auch den klugen Umgang mit Ressourcen, wie etwa das Anlegen von Rücklagen auf Festgeldkonten, um von Zinsen zu profitieren, wobei ein Zinsen Festgeld Vergleich dazu beitragen kann, die besten Konditionen zu sichern und somit das Vertrauen der Investoren in die finanzielle Umsichtigkeit des Start-ups zu stärken.

Das Team als Fundament des Erfolgs

Investoren wissen, dass hinter jedem erfolgreichen Startup ein starkes Team steht. Es ist entscheidend, dass das Team nicht nur über die erforderlichen technischen Fähigkeiten verfügt, sondern auch über Geschäftssinn, Anpassungsfähigkeit und eine gemeinsame Vision.

Ein diversifiziertes Team mit ergänzenden Fähigkeiten und Erfahrungen kann ein überzeugendes Argument für Investoren sein, da es die Wahrscheinlichkeit erhöht, dass das Start-up auf Herausforderungen effektiv reagieren und Chancen nutzen kann. Start-ups sollten hervorheben, wie jede Person im Team zum Gesamterfolg beiträgt und wie ihre individuellen Hintergründe und Kompetenzen eine solide Grundlage für Innovation und Wachstum bilden.

Der Weg zur Investition: Pitching und Netzwerken

Die Fähigkeit, die Geschäftsidee klar und überzeugend zu präsentieren, ist für Start-ups unerlässlich. Ein gut vorbereiteter Pitch kann den Unterschied ausmachen, ob ein Investor an Bord kommt oder nicht. Neben einem überzeugenden Pitch ist das Netzwerken ein entscheidender Aspekt beim Gewinnen von Investoren. Start-ups sollten jede Gelegenheit nutzen, um Kontakte zu knüpfen und ihre Präsenz in der Start-up-Community zu stärken. Networking-Events, Branchenkonferenzen und sogar informelle Treffen bieten Gelegenheiten, Beziehungen zu potenziellen Investoren aufzubauen. Es ist wichtig, dass diese Bemühungen authentisch sind und auf gegenseitigem Interesse und Respekt basieren, da Investoren oft in die Menschen hinter einem Startup investieren und nicht nur in die Geschäftsidee selbst.

Die Bedeutung von Transparenz und Offenheit

Investoren schätzen Start-ups, die offen und transparent agieren. Das bedeutet, dass sie bereit sind, sowohl die positiven Aspekte ihres Unternehmens als auch die Herausforderungen, denen sie gegenüberstehen, zu teilen. Transparenz in Bezug auf die Geschäftsstrategie, Finanzen und betriebliche Prozesse schafft Vertrauen und zeigt, dass das Managementteam reif und verantwortungsbewusst ist. Darüber hinaus sollten Startups bereit sein, Feedback und Anregungen von Investoren anzunehmen und zu zeigen, dass sie in der Lage sind, ihre Strategie entsprechend anzupassen, um das Unternehmen voranzubringen.

Abschließende Überlegungen

Um Investoren erfolgreich zu gewinnen, müssen Start-ups nicht nur eine beeindruckende Vision und ein starkes Team haben, sondern auch das Geschäfts-Know-how, um ihre Ideen in profitable Unternehmen zu verwandeln. Sie müssen verstehen, wie sie ihre Finanzen verwalten, einschließlich der Optimierung ihrer Zinsstrategien durch einen Festgeld Vergleich, und wie sie das Wachstum ihres Unternehmens skalieren können.

Nachhaltigkeits-Start-ups im Fokus – Impact trifft auf Wirtschaftlichkeit

In einer Zeit, in der Investitionen in vielen Sektoren zurückgehen, erleben nachhaltige Start-ups einen bemerkenswerten Aufschwung. Die Kreditanstalt für Wiederaufbau (KfW) berichtete bereits im Frühjahr über Rekordsummen, die in nachhaltig agierende Start-ups fließen: So stieg beispielsweise das investierte Gesamtvolumen von VC-Gesellschaften in die sogenannten ClimateTech-Start-ups zwischen 2009 und 2022 von 53 Mio. Euro auf 1,6 Mrd. Euro an. Die Zeichen stehen also auf „Grün”. Dennoch steht bei aller Nachhaltigkeit auch die Wirtschaftlichkeit im Zentrum potenzieller Investor*innen – oder doch nicht mehr?

Generell verwenden Investor*innen die gleichen Bewertungskriterien für nachhaltige Start-ups wie für herkömmliche. Die Due Diligence erfolgt nicht weniger rigoros, selbst wenn ein Start-up auf eine nachhaltige Transformation abzielt. Um für Risikokapitalgeber*innen attraktiv zu sein, muss die Ausrichtung auf Nachhaltigkeit und die finanzielle Rendite in einem ausgewogenen Verhältnis stehen.

Es ist unbestreitbar: Nachhaltige Geschäftsmodelle haben aktuell einen Vorteil gegenüber anderen Start-ups. So gehen laut einer weiteren KfW-Studie unter Venture-Capital-Gesellschaften (VCs) mit Sitz in Deutschland fast alle Investor*innen davon aus, dass im Sustainability-Umfeld größere bzw. große Wachstumschancen bestehen. Die nachhaltige Transformation der Wirtschaft ist also zweifellos das Leitthema der kommenden Jahre. Und diese wiederum wird eben zu Beginn vor allem durch Venture Capital finanziert. Aus diesem Umstand resultiert die Tatsache, dass die Entwicklung der Investitionen in nachhaltige Start-ups positiv zu bewerten ist und sich viele VC-Fonds besonders auf das Nachhaltigkeitsthema konzentrieren.

Sustainability und Profit können harmonieren

Anfänglich wurden auch Start-ups durch VCs finanziert, die zwar im Sinne der ESG-Kriterien bei der nachhaltigen Transformation helfen, deren Business Case bzgl. nachhaltigem Wirtschaften aber nicht in dem Maße wie heute hinterfragt wurde. Dieser Fokus hat sich mittlerweile hin zu Start-ups verschoben, die in beide Richtungen erfolgreich agieren. Kurzum: Die Einhaltung von ESG-Kriterien und Profitabilität sind kein Widerspruch, sondern eine harmonische Verbindung, die auch auf potenzielle VCs anziehend wirkt. Wer also gleichermaßen nachhaltig und wirtschaftlich arbeitet, hat die besten Chancen auf Investitionen.

Die Evolution nachhaltiger Geschäftsmodelle

Von reinen Messungen des CO2-Fußabdrucks hin zu Lösungen, die Unternehmen bei einer tatsächlichen nachhaltigen Transformation unterstützen, erleben wir eine Evolution in der ClimateTech-Branche und damit eben auch insgesamt in der Branche nachhaltiger Start-ups. Diese Geschäftsmodelle, die im besten Fall bereits selbst nachhaltig sind, befähigen andere Akteure nun ebenso, nachhaltig zu agieren. Die Regulatorik stellt im Bereich Nachhaltigkeit hohe Anforderungen an Unternehmen, was wiederum Start-ups enorme Potenziale bietet, innovative Geschäftsmodelle zu entwickeln. Es ist selbstredend, dass das wiederum für VCs attraktiv ist.

Es gewinnt, wer allumfassend nachhaltig agiert

Start-ups, die sich für Nachhaltigkeit und soziale Verantwortung einsetzen, gestalten eine Welt, in der wirtschaftlicher Erfolg untrennbar mit sozialer Gerechtigkeit und Umweltschutz verbunden ist. Es besteht kein Zweifel daran, dass Nachhaltigkeit und Rendite in einem ausgewogenen Verhältnis stehen müssen, um für VCs attraktiv zu sein. Geschäftsmodelle müssen rentabel sein und sich kontinuierlich weiterentwickeln. Nachhaltige Start-ups haben jedoch den Vorteil, nicht nur auf den aktuellen Trend zu setzen, sondern aktiv zur nachhaltigen Transformation beizutragen – eine Win-win-Situation für Investor*innen, Unternehmen und die Gesellschaft.

Letztendlich hängt die Attraktivität nachhaltiger Investments für VCs von der individuellen Ausrichtung, den Prioritäten und der Risikobereitschaft jedes einzelnen Investors ab. Es ist jedoch erkennbar, dass das Bewusstsein für Nachhaltigkeit bei allen VCs zunimmt und immer mehr Investor*innen nach einer ausgewogenen Kombination von finanziellen Renditen und sozialen bzw. nachhaltigen Auswirkungen suchen.

Der Autor Matthias Lais ist neben Kai Werner Geschäftsführer von neosfer. Er leitet das Team Invest, das als Frühphaseninvestor agiert und Frühphasen- Start-ups strategisches Corporate Venture-Capital bietet, um die digitale und nachhaltige Transformation von Financial Services gemeinsam mit der Commerzbank zu fördern und voranzutreiben.

Wenig Budget und viel zu tun – wie sich bei der Start-up-Gründung sparen lässt

Wir haben für dich die ultimative Liste mit Spartipps, die dir dabei helfen, dein Budget zu schonen und trotzdem alles für dein Start-up zu tun.

Noch bevor die ersten Einkünfte auf dein Konto fließen, warten schon jede Menge Kosten auf dich. Du hast natürlich die Möglichkeit, verschiedene Fördergelder für dich zu beanspruchen. Sie erleichtern dir den Weg ganz nach oben, es gibt aber weitere Optionen.

Da „Kleinvieh“ bekanntlich auch „Mist“ macht, lohnt es sich beispielsweise, Kostenloses auf www.mein-deal.com abzustauben, denn jeder gesparte Euro wandert in dein Start-up. Wir haben für dich die ultimative Liste mit Spartipps, die dir dabei helfen, dein Budget zu schonen und trotzdem alles für dein Start-up zu tun.

Am Anfang steht die Budgetplanung – was hast du und was brauchst du?

Du hast frisch gegründet und natürlich würdest du am liebsten sofort den Senkrechtstarter hinlegen. Die Realität sieht anders aus. du hast kaum Kohle und ständig musst du für irgendwas Geld bezahlen. Gehst du es nicht richtig an, sitzt du schon nach wenigen Monaten auf dem Trockenen.

Bevor du also loslegst und dein Budget unter die Leute bringst, mach dir einen Plan. Gehe dabei nach folgenden Schritten vor:

- Finanzplan Grundlagen: Erstelle eine Liste all deiner Ausgaben und der realistischen Einnahmen. Denke dabei an variable Kosten, halte aber auch die monatlich wiederkehrenden Verpflichtungen fest. Eine genaue Gegenüberstellung hilft dir dabei festzustellen, ob du am Ende des Monats im „Plus“ bist oder ob du ins „Minus“ rutschst.

- Realismus ist wichtig: Zu hoch gesteckte Einnahmeziele oder unterschätzte Ausgaben werden schnell zum Problem. Schätze deine Kosten realistisch ein und denke daran, dass du für ungeplante Ausgaben einen Puffer berücksichtigst. Bei der Gründung deines Start-ups können einmalige Kosten auf dich zukommen, die zu beachten sind.

- Prioritäten setzen: Spartipp Nummer eins ist es, deine Ausgaben zu priorisieren. Reicht das Budget nicht für „alles“, teile Investitionen auf. Sortiere die geplanten Kosten danach, welchen Mehrwert sie für dein Unternehmen bringen. Der Aufbau deiner Unternehmenswebsite fördert dein Wachstum direkt. Ein neuer Tisch ist zwar schick, muss aber nicht zwingend im ersten Monat gekauft werden.

- An Outsourcing denken: Obwohl du am Anfang vieles selbst machen kannst, halte die Option Outsourcing im Hinterkopf. Auch wenn es Geld kostet, ist es manchmal sinnvoll, redundante und schwierige Aufgaben auszulagern. Du hast dadurch mehr Zeit und kannst dein Start-up effizienter vorantreiben.

Diese vier Schritte helfen dir dabei, das Budget am Anfang optimal zu verwalten. Vor allem das Thema Priorisierung ist wichtig, denn sonst läufst du Gefahr, zu viel Geld auf einmal auszugeben. Bedenke, dass du im Idealfall jeden Monat neue Einkünfte verzeichnest, sodass du nicht-priorisierte Investitionen im Verlauf der nächsten Monate immer noch tätigen kannst! Das nachfolgende Video hilft dir dabei, deinen individuellen Finanzplan für dein Start-up zu erstellen:

Wie künstliche Intelligenz die Zukunft der Buchhaltungssoftware gestaltet

Wir betrachten sowohl den aktuellen Stand als auch zukünftige Entwicklungen, um ein umfassendes Bild davon zu erhalten, wie KI das Gesicht der Buchhaltung verändert.

Künstliche Intelligenz (KI) ist nicht mehr nur ein futuristisches Konzept, sondern eine Realität, die die Art und Weise, wie wir Geschäfte führen, grundlegend verändert. Im Bereich der Buchhaltungssoftware ist diese Entwicklung besonders spürbar. KI-Technologien revolutionieren traditionelle Prozesse, indem sie nicht nur Effizienz steigern, sondern auch eine präzisere und intelligentere Art der Finanzverwaltung ermöglichen. In diesem Beitrag beleuchten wir, wie KI die Zukunft der Buchhaltungssoftware gestaltet und welche Chancen und Herausforderungen damit verbunden sind. Wir betrachten sowohl den aktuellen Stand als auch zukünftige Entwicklungen, um ein umfassendes Bild davon zu erhalten, wie KI das Gesicht der Buchhaltung verändert.

Historischer Kontext

Die Evolution der Buchhaltungssoftware ist eine Geschichte des ständigen Strebens nach Effizienz und Genauigkeit. In den frühen Tagen waren Buchhaltungssysteme größtenteils manuell, eine zeitaufwändige und fehleranfällige Methode. Mit dem Aufkommen des Computers begann die Ära der automatisierten Buchhaltung, welche die Effizienz erheblich steigerte. Doch der wahre Wandel begann mit der Einführung der künstlichen Intelligenz. KI ermöglichte es Buchhaltungssoftware, nicht nur repetitive Aufgaben zu automatisieren, sondern auch komplexe Datenanalysen durchzuführen und vorhersagende Einsichten zu liefern. Diese Entwicklung hat die Rolle des Buchhalters von einem reinen Datenverarbeiter zu einem strategischen Berater gewandelt, der auf datengesteuerte Erkenntnisse zurückgreifen kann.

Aktueller Stand der KI in der Buchhaltung

Der Einsatz von künstlicher Intelligenz in der Buchhaltungssoftware hat in den letzten Jahren bemerkenswerte Fortschritte gemacht. Moderne Systeme, wie beispielsweise Buchhaltungsbutler, integrieren KI, um die Effizienz zu steigern und menschliche Fehler zu reduzieren. Zu den wichtigsten Funktionen gehören:

- Automatisierte Dateneingabe: KI-Systeme können Belege und Rechnungen scannen, die relevanten Informationen extrahieren und automatisch in das Buchhaltungssystem einpflegen.

- Fehlererkennung und -korrektur: Durch das Erkennen ungewöhnlicher Muster und Inkonsistenzen hilft KI, Fehler zu identifizieren und zu korrigieren.

- Vorhersagende Analyse: KI-Tools können Finanzdaten analysieren, um Trends zu identifizieren und zukünftige finanzielle Szenarien vorherzusagen.

- Fraud Detection: Durch die Überwachung von Transaktionen auf ungewöhnliche Aktivitäten trägt KI zur Aufdeckung und Verhinderung von Betrugsfällen bei.

Diese Funktionen zeigen, wie KI nicht nur die täglichen Aufgaben vereinfacht, sondern auch einen Mehrwert durch tiefere Einblicke und verbesserte Entscheidungsfindung bietet.

Praktische Anwendungsfälle

Die praktische Anwendung von KI in der Buchhaltung zeigt sich in vielfältigen Bereichen. Ein signifikantes Beispiel ist die automatisierte Rechnungsverarbeitung, bei der KI-Systeme Tausende von Rechnungen effizient verarbeiten, relevante Daten extrahieren und direkt in das Buchhaltungssystem einfügen. Dies spart nicht nur Zeit, sondern reduziert auch das Risiko menschlicher Fehler erheblich. Ein weiteres Feld ist das Cashflow-Management, wo KI-basierte Tools vergangene und gegenwärtige Finanzdaten analysieren, um präzise Cashflow-Prognosen zu erstellen. Diese ermöglichen es Unternehmen, ihre finanziellen Ressourcen besser zu planen und zu verwalten. Zudem leisten KI-gestützte Systeme einen wertvollen Beitrag zur Compliance-Überwachung, indem sie sicherstellen, dass Unternehmen konform mit den neuesten Buchhaltungsstandards und -vorschriften arbeiten. Sie tun dies, indem sie automatisch Updates und Änderungen in Gesetzen und Richtlinien überwachen. Diese Beispiele unterstreichen, wie KI die Buchhaltung nicht nur effizienter und genauer macht, sondern auch deren strategische Rolle stärkt.

Zukünftige Entwicklungen

Die Zukunft der Buchhaltungssoftware wird durch KI wesentlich geprägt sein. Wir dürfen erwarten, dass KI-Technologien weiter fortgeschritten sein werden und Aufgaben übernehmen, die heute noch hauptsächlich manuell erledigt werden, wie beispielsweise die automatisierte Bearbeitung von Steuererklärungen und Jahresabschlüssen. Diese Entwicklung verspricht nicht nur eine Vereinfachung und Beschleunigung von Arbeitsabläufen, sondern auch eine signifikante Steigerung der Genauigkeit und Zuverlässigkeit in der Finanzberichterstattung.

Zusätzlich wird die KI immer besser in der Lage sein, individuelle und maßgeschneiderte Finanzberatung anzubieten, basierend auf der Analyse umfangreicher Datenmengen. Dies könnte Unternehmen dabei unterstützen, strategisch fundierte Entscheidungen zu treffen. Für weitere Informationen zur Anwendung von KI in der Finanzwelt können Sie die Seite des Bundesministeriums für Wirtschaft und Energie besuchen, die sich mit digitalen Innovationen in der Wirtschaft beschäftigt.

Ein weiterer wichtiger Entwicklungsbereich ist die Verbesserung der Sicherheit durch KI. Fortschrittliche KI-Systeme werden zunehmend fähig sein, Anomalien und potenzielle Sicherheitsrisiken in Finanzdaten zu identifizieren, wodurch das Betrugsrisiko und das Risiko von Datenlecks verringert werden. Ergänzende Informationen zur Cybersicherheit und KI finden Sie auf der Seite des Bundesamtes für Sicherheit in der Informationstechnik (BSI).

Diese Entwicklungen verdeutlichen, dass KI nicht nur Effizienz und Genauigkeit in der Buchhaltung verbessern wird, sondern auch eine strategisch wichtigere Rolle in Unternehmen einnehmen wird.

Abschluss und Ausblick

Die Integration von künstlicher Intelligenz in Buchhaltungssoftware repräsentiert einen bedeutenden Fortschritt in der Finanzverwaltung. Sie ermöglicht es nicht nur, alltägliche Buchhaltungsaufgaben effizienter und genauer zu gestalten, sondern transformiert auch die Rolle der Buchhaltung hin zu einem strategischen Partner im Unternehmen. Durch die Nutzung von KI können Unternehmen nicht nur ihre aktuellen Finanzprozesse optimieren, sondern auch zukunftsweisende Entscheidungen treffen, die auf präzisen Datenanalysen und Prognosen basieren.

Es ist klar, dass die KI-gestützte Buchhaltungssoftware nicht nur eine kurzfristige Entwicklung darstellt, sondern einen nachhaltigen Wandel in der Art und Weise, wie Unternehmen ihre Finanzen verwalten und strategische Entscheidungen treffen. Dieser Wandel bietet sowohl Chancen als auch Herausforderungen, erfordert aber vor allem eine kontinuierliche Anpassung und Lernbereitschaft seitens der Unternehmen, um die Vorteile der KI voll ausschöpfen zu können.

In der Zukunft werden wir sicherlich noch mehr innovative Lösungen und Anwendungen in diesem Bereich sehen, die die Grenzen dessen, was heute möglich ist, weiter verschieben und die Effizienz und strategische Bedeutung der Buchhaltung im Geschäftskontext weiter erhöhen.

Angel Invest: Super Angel Investing erobert Europa

Wie namhafte Start-up-Pioniere aus Deutschland und den USA mit Angel Invest die Frühphasenfinanzierung von Start-ups revolutionieren und ein europäisches Super-Angels-Netzwerk aufbauen wollen.

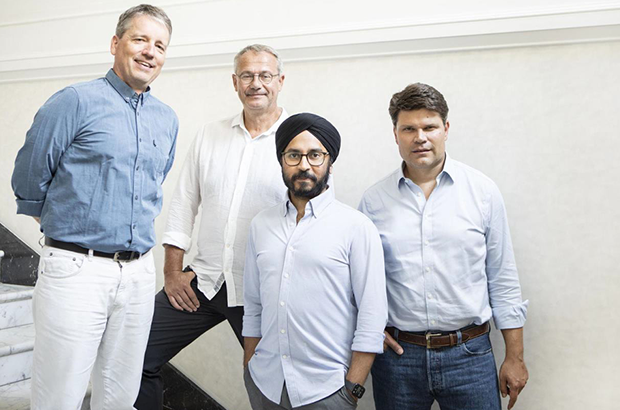

Der europäische Kapitalmarkt wird um eine neue, innovative Investment-Möglichkeit bereichert. Eine Gruppe um die Angel-Investoren Jens Lapinski und Jag Singh hat nach vielen erfolgreichen Start-up-Deals ehrgeizige Pläne: Mit Angel Invest wollen sie ein riesiges europäisches Netzwerk aus Super Angels schaffen und Frühphasen-Investments in Tech-Gründungen als neue Assetklasse etablieren.

Lapinski war zuvor unter anderem Managing Director beim globalen Start-up-Accelerator Techstars, für den er das Deutschland-Büro aufgebaut und in 40 Gründungen investiert hat, in die insgesamt mehr als 200 Millionen Dollar geflossen sind. Singh war zunächst als Politikberater, unter anderem für Hillary Clinton, tätig und hat mittlerweile in mehr als 150 Start-ups (davon 40 für Techstars) investiert.

Angel Invest: den „1-von-10“-Mythos der Startup-Investments umdrehen

Das Erfolgsrezept, das Lapinski, Singh und die Partner von Angel Invest verfolgen: Aus einer immensen Zahl an Investments – geplant sind mehr als 600 Start-up-Beteiligungen in den kommenden sechs Jahren – sollen durch intensives Coaching ausgewählte Unicorn- Kandidat*innen in einen Fonds eingebracht werden, an dem sich vermögende Privatanleger*innen und institutionelle Investor*innen beteiligen können.

Der Schwerpunkt von Angel Invest liegt – neben der extrem hohen Zahl an Frühphasen- Investments – vor allem auf einem intensiven Coaching. Im ersten Schritt finanziert Angel Invest die Gründer*innen mit Summen von bis zu 100.000 Euro und erhält dafür ein bis drei Prozent der Unternehmensanteile. Ein Angel-Investor coacht die Gründer*innen intensiv, um das Unternehmen fit für die folgenden Wachstumsphasen zu machen und um das tatsächliche Potenzial der Idee noch genauer beurteilen zu können.

Bislang konnte Angel Invest nach eigenen Angaben 60 Prozent der Start-ups, die sie in der Frühphase beim Proof of Concept unterstützte, innerhalb von zwei Jahren zu einer Series-A-Finanzierung verhelfen und damit in die Wachstumsphase bringen. Gleichzeitig liegen die typischerweise hohen Ausfallquoten im Frühphasen-Bereich aufgrund des aktiven Coachings bei Angel Invest deutlich niedriger: Von den Unternehmen, die seit mehr als einem Jahr im Portfolio sind, haben es weniger als zehn Prozent nicht geschafft.

Value-add-Partner für andere Kapitalgeber*innen

Als Konkurrent zu Venture-Capital-Investoren sieht sich Angel Invest nicht, sondern eher als zusätzlicher Value-add-Partner für andere Kapitalgeber*innen, der mit intensivem Coaching junge Start-ups besser durch die ersten Schritte ihrer Unternehmensentwicklung führt. Angel Invest kooperiert intensiv mit VCs, die als Co-Investor*innen die Dynamik der Start-ups beschleunigen.

„Wir kennen die Investment-Community in Europa sehr, sehr gut. Von den ersten 39 Start- ups, in die wir investiert haben, haben 35 signifikante Folgeinvestitionen in Höhe von mindestens zehn Millionen Euro aufgenommen“, sagt Jens Lapinski. „Investoren des Fonds I haben bereits 30% ihres Investments zurückbekommen und der Wert des Fonds ist durch erfolgreiche Exits 4.5x höher als die Investments“.

Erfolgreiche Start-ups des 2018 gegründeten Angel-Fonds sind zum Beispiel Coachhub, Rasa, Everphone, Impala, Usercentrics und Lemon Markets. „Der erste, der sich zu uns bekannt hat, war Jens Lapinski von Angel Invest“, sagt Max Linden, Mitgründer von Lemon Markets. „Das hat uns geholfen. Nach dem ersten ‚Ja‘ haben wir zusammen die weitere Finanzierung gestemmt.“ Lemon Markets konnte mittlerweile 16 Millionen Euro einsammeln.

In die bisherigen Fonds von Angel Invest haben zu 75 Prozent vermögende Privatanleger*innen mit Vermögenswerten von mehr als fünf Million Euro (High-Net-Worth-Individuals) sowie Family Offices investiert. Von institutionellen Investor*innen kamen 25 Prozent. Bei den künftigen Fonds-Generationen wird sich das Verhältnis aufgrund der zunehmenden Größe der Fonds deutlich verschieben. Erwartet wird, dass auf institutionelle Investoren etwa 60 Prozent des Fondsvolumen entfallen werden.

Warum ist Super Angel Investing eine eigene Anlageklasse?

Super Angel Investing setzt darauf, in eine besonders große Anzahl von jungen Start-ups schon in der Frühphase zu investieren. Rund um das Super Angel Investing entsteht ein extrem großes Netzwerk aus Gründer*innen und Investor*innen sowie eine extrem intensive Vernetzung mit der Start-up-Szene. Dadurch erfahren die Angel-Investor*innen sehr früh und umfangreich von neuen Gründungsideen und Gründungen.

Die große Anzahl der Investments sichert Skalen- und Lerneffekte innerhalb des Angel- Netzwerks. Die Start-ups werden vornehmlich nach dem Potenzial ihrer Idee und dem Ehrgeiz der Gründer*innen ausgewählt. Idealerweise ist eine Wachstumsstory bis zum Unicorn vorstellbar. Schwachstellen im Gründungsteam oder im Konzept werden durch die enge Betreuung von Angel Investor*innen frühzeitig erkannt und behoben.

In den USA gibt es bereits aktive Angel-Fonds. Y-Combinator und Techstars sind die bekanntesten. Y-Combinator hat bereits in 4.000 Start-ups investiert, darunter zum Beispiel Airbnb, Stripe, Dropbox und Twitch. In Europa war diese Investment-Form bislang in institutionalisierter Form kaum angekommen.

Kredite für Selbständige: Das sollte beachtet werden

Selbständige stehen oft vor einer besonderen Herausforderung, wenn es darum geht, einen Kredit aufzunehmen. Der Grund? Banken und Kreditinstitute sehen die finanzielle Situation von Selbständigen häufig als volatil oder unvorhersehbar an. Dieses oft zutreffende Bild von unregelmäßigen Einnahmen, fehlenden Arbeitsverträgen oder gar der Abhängigkeit von wenigen Großkunden kann die Kreditvergabe erschweren. Sie als Unternehmer oder Freiberufler müssen deshalb Ihre Kreditwürdigkeit besonders unterstreichen und das Vertrauen der Bank gewinnen. Im folgenden Artikel erfahren Sie, worauf Sie dabei achten sollten und wie Sie Ihre Chancen auf einen Kredit für Selbständige erhöhen können.

Die Eigenheiten von Selbständigen

Selbständige und Freiberufler schätzen ihre berufliche Autonomie. Diese Unabhängigkeit ermöglicht ihnen eine flexible Arbeitsgestaltung und die Wahl ihrer Geschäftspartner. Doch genau diese Ungebundenheit kann bei der Beantragung eines Kredits zu Hürden führen. Laut der Finanzexperten von Finanzradar sind das die wesentlichen Ursachen:

1. Schwankendes Einkommen: Wer eigenverantwortlich arbeitet, erlebt oft monatliche Einkommensunterschiede. Dieses variable Einkommen ist Banken wohlbekannt, und aus ihrer Sicht kann es die Wahrscheinlichkeit von Zahlungsausfällen oder -verzögerungen erhöhen.

2. Mangelnde Einkommensgarantie: Im Gegensatz zu festangestellten Arbeitnehmern betrachten Kreditinstitute das Einkommen von Selbstständigen und Freiberuflern weniger als feste Sicherheit. Daher müssen diese oft zusätzliche Garantien oder Sicherheiten bieten.

3. Branchenabhängige Bedenken: Die Branche, in der Sie tätig sind, kann Ihre Kreditaussichten beeinflussen. So könnten beispielsweise Baugewerbetreibende aufgrund branchenspezifischer Risiken auf größere Hürden stoßen als freiberufliche Softwareentwickler.

4. Geschäftserfahrung zählt: Insbesondere für diejenigen, die erst kürzlich den Sprung in die Selbständigkeit gewagt haben, kann es herausfordernd sein, Kreditgeber zu überzeugen. Ohne umfangreiche Geschäftsdokumentation fällt es Finanzinstituten schwer, den langfristigen Erfolg und die finanzielle Stabilität einzuschätzen.

Trotz dieser spezifischen Hindernisse sollten Sie sich nicht entmutigen lassen. Mit strategischer Vorbereitung und der richtigen Herangehensweise können Sie Ihre finanziellen Ambitionen als Selbstständiger oder Freiberufler verwirklichen.

Diese Faktoren gilt es bei der Kreditsuche für Selbständige zu berücksichtigen

Wenn Sie als Selbständiger auf der Suche nach einem Kredit sind, gibt es einige Aspekte, die Sie berücksichtigen sollten:

- Bonitätsprüfung

- Zinsen und Gebühren

- Laufzeit und Flexibilität

- Vollständigkeit und Aktualität der Unterlagen

- Sicherheiten bereitstellen

Banken und Kreditinstitute bewerten Ihre Bonität, um das Risiko eines Kreditausfalls zu beurteilen. Daher sollten Sie sich mit den Kriterien vertraut machen, nach denen diese Bewertung erfolgt. Eine positive Bonität erhöht Ihre Chancen auf einen Kredit zu günstigen Konditionen. Falls Ihre Bonität nicht optimal ist, können Sie Maßnahmen ergreifen, um diese zu verbessern. Dies kann beispielsweise durch die Vorlage aktueller Geschäftszahlen oder positiver Kundenbewertungen geschehen.

Bei der Suche nach einem Kredit für Selbständige werden Sie auf unterschiedliche Zinssätze und Gebührenmodelle stoßen. Nehmen Sie sich die Zeit, diese genau zu vergleichen. Ein vermeintlich günstiger Kredit kann durch hohe Bearbeitungsgebühren oder versteckte Kosten schnell teurer werden als erwartet. Überlegen Sie außerdem, wie lange Sie den Kredit benötigen und wie flexibel Sie bei der Rückzahlung sein möchten. Einige Kredite bieten die Möglichkeit für vorzeitige Rückzahlungen ohne zusätzliche Kosten oder flexible Zahlungspausen im Falle von Liquiditätsengpässen.

Für eine transparente Darstellung Ihrer wirtschaftlichen Lage gegenüber der Bank sollten Sie umfassende und aktuelle Geschäftsunterlagen bereithalten. Zum Gespräch in der Bankfiliale empfiehlt es sich, die Einkommenssteuerbescheide der letzten drei Jahre, eine ausführliche Gewinn- und Verlustrechnung, einen Überblick über Ihre aktuellen Schulden sowie die jüngste betriebswirtschaftliche Auswertung (BWA) mitzubringen.

Da bei einem Kredit für Selbstständige Ihr Einkommen nicht als Garantie dient, wäre es ratsam, der Bank alternative Sicherheiten zu präsentieren. Hierzu könnten Immobilien oder eine Risikolebensversicherung gehören. Mit diesen zusätzlichen Absicherungen sind Banken in der Regel eher geneigt, Ihren Wünschen entgegenzukommen und günstigere Zinssätze zu bieten. Sie sorgen dafür, dass die Bank bei unvorhergesehenen Zahlungsschwierigkeiten, sei es durch Krankheit, Tod oder Geschäftsaufgabe, ihre Forderungen dennoch beglichen bekommt.

Welche Kreditarten stehen Selbständigen zur Verfügung?

Selbständige und Freiberufler können sowohl Kredite für private Anliegen als auch für geschäftliche Belange in Anspruch nehmen. Der Hauptunterschied zwischen diesen Kreditarten liegt in ihrem Verwendungszweck.

Darlehen für persönliche Anliegen

Selbständige und Freiberufler sind mehr als nur ihre berufliche Tätigkeit. Wie jeder Mensch verfolgen sie individuelle Träume und Ambitionen, ob es nun das moderne Auto, eine topaktuelle Musikanlage oder stilsichere Einrichtung für das Eigenheim ist. Für solche Vorhaben kann ein privater Ratenkredit die ideale Lösung sein.

Wenn Sie als Selbständiger oder Freiberufler über einen privaten Kredit nachdenken, stehen Ihnen grundsätzlich zwei Optionen zur Verfügung. Sie können entweder einen flexiblen Kredit wählen, der Ihnen volle Verfügungsfreiheit bietet, oder sich für einen zweckgebundenen Kredit entscheiden, beispielsweise für den Autokauf. Zweckgebundene Kredite bieten häufig vorteilhaftere Zinsen, da sie durch den Wert des erworbenen Gegenstands - in diesem Beispiel das Auto - gesichert sind. Bei Zahlungsschwierigkeiten könnte die Bank den finanzierten Artikel veräußern, um den Kredit zu kompensieren.

Auf der anderen Seite sind Kredite zur freien Verwendung in der Regel zinstechnisch etwas kostspieliger, da sie nicht durch einen konkreten Wert gesichert sind. Es ist zu beachten, dass die Zinsen für Selbständige und Freiberufler tendenziell etwas höher ausfallen können, unabhängig von der Kreditart. Falls der Erwerb eines Eigenheims auf Ihrer Wunschliste steht: Selbständige haben durchaus die Option einer Baufinanzierung. Aufgrund des unregelmäßigen Einkommens kann dies jedoch komplexer sein als für regulär Angestellte, wobei spezielle Kriterien erfüllt werden müssen.

Darlehen für geschäftliche Anliegen

Im Geschäftskreditbereich gibt es zwei dominante Typen:

- den Betriebsmittelkredit

- den Investitionskredit

Der Betriebsmittelkredit dient hauptsächlich zur Finanzierung von alltäglichen Geschäftsausgaben wie dem Kauf von Waren oder der Überbrückung finanzieller Kurzzeitschwankungen. Er bietet Freiberuflern und Selbständigen auch die Flexibilität, ihren Kunden Zahlungsaufschübe zu gewähren. Mit dem von der Bank bereitgestellten Geld können Sie so Ihre laufenden Kosten decken, auch wenn Ihre Kunden noch nicht gezahlt haben. Ein möglicher Nachteil dieses Kredits sind jedoch die Zinssätze, die bei größeren Summen mitunter recht hoch sein können, da keine konkrete Sachwertabsicherung hinterlegt ist.

Der Investitionskredit hingegen wird genutzt, um längerfristige Anschaffungen wie Maschinen, Firmenfahrzeuge oder Produktionsanlagen zu finanzieren. Er unterstützt Unternehmen dabei, zu wachsen und sich weiterzuentwickeln. Da solche Kredite in der Regel durch den materiellen Wert der erworbenen Güter abgesichert sind, sind die Zinssätze in der Regel günstiger als bei Betriebsmittelkrediten.

Alternativen zu traditionellen Bankkrediten für Selbständige

In der heutigen Zeit haben Selbständige eine Vielzahl von Finanzierungsoptionen zur Verfügung, die über die klassischen Bankkredite hinausgehen. Diese Alternativen bieten oft mehr Flexibilität und können besser auf die spezifischen Bedürfnisse von Selbständigen zugeschnitten sein.

1. Peer-to-Peer-Kredite (P2P-Kredite): Online-Plattformen verbinden Kreditnehmer direkt mit privaten Investoren. Als Selbständiger legen Sie Ihren Kreditbedarf und den Verwendungszweck dar. Interessierte Investoren bieten dann Geld zu festgelegten Konditionen an. Dabei profitieren Sie von oft günstigeren Zinsen und schnelleren Entscheidungsprozessen.

2. Crowdinvesting: Hier investiert eine Menge von Menschen kleine Beträge in Ihr Geschäft im Austausch für eine Beteiligung oder einen festen Zinssatz. Dies eignet sich besonders für innovative Geschäftsideen oder Projekte, die auf eine breite Unterstützung aus der Community abzielen.

3. Mikrokredite: Diese kleineren Kredite werden oft von spezialisierten Instituten oder gemeinnützigen Organisationen vergeben. Sie richten sich speziell an Gründer und Selbständige, die Schwierigkeiten haben, einen traditionellen Bankkredit zu erhalten.

4. Kredit von Online-Direktbanken: Einige Direktbanken bieten spezielle Kredite für Selbständige an. Ohne Filialnetz können diese Banken oft bessere Konditionen bieten und den Prozess dank Digitalisierung beschleunigen.

Fazit

Die Entscheidung, als Selbständiger einen Kredit aufzunehmen, bringt viele Überlegungen und Herausforderungen mit sich. Dabei steht im Vordergrund, wie Banken Ihre Bonität bewerten und welche Kreditform am besten zu Ihren individuellen Bedürfnissen passt. Eine gut durchdachte Finanzierungsentscheidung unterstützt Sie effektiv in Ihrer Selbständigkeit und ermöglicht es Ihnen, Ihre unternehmerischen Ziele zu erreichen.

Corporate Venture Capital (CVC): Ein strategischer Hebel für eine sichere Zukunft

Corporate Venture Capital ist eine Finanzierungsform, die Unternehmen nicht nur als Investition, sondern vor allem als strategisches Instrument nutzen. Doch CVC ist nicht gleich CVC: Welche Unterschiede lassen sich erkennen und gibt es einen Schlüssel zum Erfolg?

Die Digitalisierung und der technologische Wandel schreitet im Eiltempo voran und stellt Unternehmen vor immer größere Herausforderungen. Etablierte Geschäftsmodelle werden durch technologische Innovationen obsolet und neue Konkurrenten treten auf den Plan. Für die Schaffung nachhaltiger Wettbewerbsvorteile müssen Unternehmen ständig neue Lösungen und Wege finden. Genau in diesem Kontext wird Corporate Venture Capital (CVC) zunehmend wichtiger für Unternehmen. Es handelt sich dabei um eine Finanzierungsform, die Unternehmen nicht nur als Investition, sondern vor allem als strategisches Instrument, etwa für Innovationsstrategien, nutzen. Doch CVC ist nicht gleich CVC: Welche Unterschiede lassen sich erkennen und gibt es einen Schlüssel zum Erfolg?

Die Rolle von CVCs: Vom Randphänomen zum Kaleidoskop an Möglichkeiten

Einst als nebensächliches Segment des Venture Capital-Marktes betrachtet, hat CVC sich zu einem unverzichtbaren Akteur in der globalen Investmentlandschaft entwickelt. Weltweit und insbesondere in Deutschland, haben CVC-Investitionen in den vergangenen Jahren stark zugenommen. Eine Studie von Global Corporate Venturing hat beispielsweise ergeben, dass sich CVCs im Jahr 2022 an fast einem Fünftel Prozent der weltweiten Start-up-Finanzierungsrunden beteiligten. Vor einem Jahrzehnt waren es lediglich elf Prozent. Dafür sind besser ausgestattete CVC-Einheiten, aber auch die kontinuierliche Professionalisierung der Corporate Venture Capital-Branche verantwortlich.

Es ist entscheidend zu betonen, dass nicht alle CVCs gleich sind. Unterschiede in der Struktur, den Zielen und der Betriebsweise führen zu einer breiten Palette von CVC-Modellen. Einige CVCs sind strategisch ausgerichtet und investieren in Start-ups, die Synergien mit dem Kerngeschäft des Mutterunternehmens bieten. Andere agieren mit einer stärkeren finanziellen Perspektive und konzentrieren sich auf die Maximierung der Rendite. Und wieder andere navigieren irgendwo in der Mitte.

Diese Vielfalt an CVC-Modellen ist eine große Stärke. Es ermöglicht Start-ups, einen Ansatz zu wählen, der am besten zur Unternehmensstrategie und -kultur passt. Andererseits erhalten etablierte Unternehmen durch einen CVC-Arm Einblicke in zukunftsträchtige technologische Entwicklungen der Branche, die es ihnen ermöglichen, auch weiterhin ein relevanter Akteur am Markt zu sein – mit disruptiven Innovationen, die am Puls der Zeit liegen.

Kontrolliert investieren: Mit Struktur und Unabhängigkeit zum Erfolg

Um CVC-Investitionen effizient einzusetzen, ist die richtige Struktur sowie ein gewisses Maß an Unabhängigkeit vom Mutterunternehmen aus Sicht von BMW i Ventures entscheidend für eine agile CVC-Einheit. Durch die Einführung einer unabhängigen Fondsstruktur, die den traditionellen Risikokapitalgebern ähnelt, werden Entscheidungsfindung und Risikomanagement optimiert. Diese Unabhängigkeit ermöglicht eine schnellere und risikofreudigere Herangehensweise, was die Agilität des Fonds sicherstellt. Das ist entscheidend, um im VC-Bereich wettbewerbsfähig zu bleiben.

Expertise und Professionalisierung von CVCs

CVCs sind nicht nur finanzielle Instrumente, sondern auch Zentren der Expertise. Mit der gezielten Anwerbung von Fachleuten, die ein starkes Branchenwissen und Erfahrung mitbringen, kann die Qualität der Investitionen verbessert werden.

Zahlreiche Kapitalgeber wie Porsche Ventures, Intel Capital, Salesforce Ventures oder eben auch BMW i Ventures zeugen von der Reife und Professionalität der CVCs und ihrer Fähigkeit, attraktive finanzielle Renditen für ihre Mutterunternehmen zu erzielen.

Krisenfest: Strategischer Partner auf ganzer Linie

CVCs bieten auch erhebliche Vorteile für Start-ups. Neben der Kapitalzufuhr bieten CVCs strategische und wirtschaftlich entscheidenden immateriellen Mehrwert. CVCs können beispielsweise Türen zu notwendigen Ressourcen, Netzwerken, Vetriebskanälen, Expert*innenwissen sowie potenziellen Kund*innen öffnen. Diese sind insbesondere für junge Unternehmer*innen, die am Anfang stehen, oft schwer zugänglich. Zudem haben CVCs im Gegensatz zu traditionellen Risikokapitalgesellschaften oft einen längeren Anlagehorizont, was zu einer stärkeren Stabilität und weniger Druck auf die kurzfristige Rendite führen kann.

Besonders in Zeiten wirtschaftlicher Unsicherheit hat sich das CVC-Modell als äußerst widerstandsfähig erwiesen und seine Bedeutung für das gesamte Start-up-Ökosystem unterstrichen. So zeigt ein Bericht von Pitchbook, dass die Zahl der Investitionen von herkömmlichen Risikokapitalgebern im Jahr 2022 um 25 Prozent zurückging, CVCs verzeichneten im Vergleich lediglich einen Rückgang von zwei Prozent. Dieser Indikator verdeutlicht ihre Stabilität und Effektivität in wirtschaftlichen Turbulenzen. Diese Widerstandsfähigkeit unterstreicht die Rolle von CVCs als starke Verbündete für Start-ups sowie etablierte Unternehmen. Für Start-ups bieten CVCs damit eine besonders attraktive Finanzierungsoption dar.

Auf der Suche nach Innovationen sind CVCs auch eine vielversprechende Möglichkeit für Unternehmen. Die Beziehungen zu den Portfolio-Firmen sind als langfristige Partnerschaft angelegt. Diese Nähe fördert damit nicht nur Wachstum, sondern gemeinsames strategisches Denken sowie das partnerschaftliche Entwickeln einer Vision. Diese Art der Zusammenarbeit gewährleistet die Chance auf ein nachhaltiges Wachstum.

Eine Win-Win-Situation für Unternehmen und Start-ups

Lange Rede, kurzer Sinn: CVCs sind mehr als nur eine alternative Finanzierungsform. Für Start-ups sind sie ein strategischer Partner, der nicht nur Kapital zur Verfügung stellt, sondern auch eine gemeinsame Vision, Fachkenntnisse und ein Netzwerk einbringt. Durch Einheiten wie BMW i Ventures, die spezialisierte Teams und Ressourcen bereitstellen, werden Start-ups gestärkt und gefördert und auch in Krisenzeiten eng begleitet. Für Corporates sind CVCs ein effektiver Hebel, um ihre Zukunftsfähigkeit durch den Zugang zu neuen Technologien, Geschäftsmodellen und Talenten zu sichern. CVCs sind somit eine erfolgsversprechende Alternative für Start-ups und Unternehmen, die über den Tellerrand hinausdenken und auf eine langfristige, erfolgreiche Zusammenarbeit setzen.

Die Autorin Sohaila Ouffata ist Director of Platform für die Portfoliounternehmen von BMW i Ventures. In dieser Rolle konzentriert sie sich auf die Entwicklung und Umsetzung strategischer Wachstumsinitiativen der Start-ups, mit denen BMW i Ventures zusammenarbeitet.

Die Vorteile dezentraler Börsen auf Polygon entdecken

Polygon ist eine Blockchain, die auf der Ethereum-Technologie basiert und als Lösung für die hohen Transaktionskosten und Skalierungsprobleme von Ethereum entwickelt wurde. Es ist eine großartige Plattform für Entwickler und Nutzer, die schnelle und kostengünstige Transaktionen suchen. Polygon verfügt auch über eine Reihe von dezentralisierten Börsen (DEXs), die eine robuste und sichere Handelsumgebung bieten. In diesem Artikel werden wir die Vorteile der Verwendung von dezentralen Börsen auf Polygon untersuchen.

ipopba

Polygon ist eine Blockchain, die auf der Ethereum-Technologie basiert und als Lösung für die hohen Transaktionskosten und Skalierungsprobleme von Ethereum entwickelt wurde. Es ist eine großartige Plattform für Entwickler und Nutzer, die schnelle und kostengünstige Transaktionen suchen. Polygon verfügt auch über eine Reihe von dezentralisierten Börsen (DEXs), die eine robuste und sichere Handelsumgebung bieten. In diesem Artikel werden wir die Vorteile der Verwendung von dezentralen Börsen auf Polygon untersuchen.

Sicherheitsvorteile bei der Nutzung einer dezentralen Börse

Einer der größten Vorteile der Verwendung dezentraler Börsen auf Polygon ist die erhöhte Sicherheit. Da es keinen zentralen Server gibt, der angreifbar ist, sind dezentrale Börsen weniger anfällig für Hackerangriffe und Betrug. Alle Transaktionen werden über eine dezentralisierte Plattform abgewickelt, die auf einem Blockchain-Netzwerk basiert, was bedeutet, dass jeder Nutzer selbst die Kontrolle über seine Zahlungen hat. Dies gibt den Nutzern Vertrauen und die Gewissheit, in einer sicheren Umgebung zu handeln.

Transparenz bei Transaktionen auf dezentralen Börsen

Ein weiterer großer Vorteil der dezentralen Börsen auf Polygon ist die Transparenz, die sie bieten. Alle Transaktionen auf einer dezentralen Börse sind öffentlich und für jeden zugänglich. Jeder kann die Transaktionshistorie einer bestimmten Wallet-Adresse einsehen, was das Vertrauen der Nutzer in die Fairness des Systems erhöht. Durch die Nutzung einer dezentralen Börse können die Nutzer sicherstellen, dass sie jederzeit ein klares Bild davon haben, welche Transaktionen durchgeführt wurden und welche Aktivitäten auf ihrem Konto stattgefunden haben. Ebenso zählt die Währung LTC dazu und kann auch ruhigen Gewissens genutzt werden.

Erhöhte Liquidität auf Polygons DEXs

Eine der größten Herausforderungen für jede Börse ist die Liquidität - das Angebot an verfügbaren Vermögenswerten und die Nachfrage danach. Da die DEXs von Polygon auf eine Vielzahl von Assets zugreifen können, einschließlich der Assets auf Ethereum und anderen Ketten, ist die Liquidität auf den DEXs von Polygon oft höher als auf zentralisierten Börsen. Dies bedeutet, dass die Nutzer effizienter und schneller Aufträge erteilen können, was zu noch besseren Handelsergebnissen führt.

Geringere Gebühren für den Handel an einem DEX im Vergleich zu zentralisierten Exchanges

Die meisten zentralisierten Exchanges erheben hohe Gebühren für den Handel und die Entnahme von Vermögenswerten - DEXs, insbesondere auf Polygon, haben diese Gebühren erheblich reduziert. Die Reduzierung dieser Gebühren macht den Handel auf DEXs im Vergleich zu zentralisierten Exchanges günstiger und somit für eine größere Anzahl von Nutzern zugänglich. Darüber hinaus erhalten Liquiditätsanbieter auf Polygons DEXs einen Anteil am Handelsvolumen, wodurch zusätzliche Einnahmen generiert werden.

Die Zukunft von DeFi und die Rolle von Polygons DEXs

DeFi (Decentralized Finance) ist derzeit eine der am schnellsten wachsenden Branchen. Mit der kontinuierlichen Zunahme von DEXs und der zunehmenden Akzeptanz von Kryptowährungen wird DeFi voraussichtlich noch weiter an Bedeutung gewinnen. Polygon hat bei der Förderung dieser Entwicklung eine wichtige Rolle gespielt und wird dies auch in Zukunft tun. Es ist eine großartige Plattform für Entwickler und Nutzer, die schnelle und kostengünstige Transaktionen suchen.

Schlussfolgerung

Die Nutzung dezentraler Börsen auf Polygon ermöglicht es den Nutzern, in einer sichereren und transparenteren Umgebung zu handeln. Durch die hohe Liquidität und die niedrigen Gebühren bietet Polygon den Nutzern eine Robustheit, die sie bei zentralisierten Börsen nicht finden. Während DeFi weiter wächst, wird Polygon eine wichtige Rolle bei der Förderung dieser Entwicklung spielen, und wir empfehlen den Nutzern, die Vorteile der dezentralen Handelsumgebung von Polygon zu nutzen.

Die "Corona-Schonzeit" endet bald – das sollten Kleinstunternehmer*innen wissen

Neue Fristen können ab September 23 und Januar 24 auch Kleinstunternehmer*innen schnell in den finanziellen Ruin bringen. Lohnt der Abschluss einer D&O-Versicherung?

Ex-Audi-Chef Rupert Stadler hat sie. Viele Vorstände, Geschäftsführer und Führungskräfte in größeren Firmen haben sie auch. Die Rede ist von der D&O (Directors and Officers) Versicherung. Was viele nicht wissen: Die auch als Geschäftsführer-, Manager- oder Organhaftpflicht bekannte Versicherung ist nicht nur für Aktien- oder Großunternehmen sinnvoll – sondern auch für Kleinst- und Kleinunternehmer*innen. Denn: Gerade die Verantwortlichen von kleineren Unternehmen sind einem im Vergleich zu ihrem Eigenkapital besonders hohen Risiko ausgesetzt. Sie haften mit ihrem Privatvermögen bei Versäumnissen wie einer Insolvenzverschleppung oder beruflichen Fehlern. Beim Missachten kommen Schadenssummen von drei bis fünf Millionen Euro schnell zusammen. Eine D&O- Versicherung kann helfen, das private Vermögen und das Unternehmen zu schützen. Was derzeit erschwerend hinzukommt: Die Corona-Schonzeit endet bald.

Stichtag 30. Juni 2023: finanzieller Druck auf kleinere Betriebe nimmt zu

„Einige aktuell einzuhaltende gesetzliche Fristen und die anhaltende Situation der Multikrisen könnte viele kleinere Betriebe tiefer in die finanzielle Bredouille bringen als sie denken“, sagt Payam Rezvanian, Mitglied der Geschäftsleitung von Finanzchef24. Den 30. Juni 2023 sollten sich Geschäftsführer und Verantwortliche von Kleinst- und Kleinunternehmen im Kalender anstreichen. Bis zu diesem Datum müssen alle Betriebe, die Corona Überbrückungshilfen erhalten haben, eine sogenannte Schlussabrechnung abgeben. „Die Multikrisen sind noch nicht vorbei und bereits in Schieflage geratene Unternehmen könnte eine mögliche Rückzahlung der Corona-Hilfen zusätzlich unter Druck bringen“, weiß Marktbeobachter Rezvanian.

Stichtag 31. Dezember 2023: Auslaufende Schutzmaßnahmen im Insolvenzrecht

Zudem laufen mehrere Maßnahmen aus, die die Bundesregierung zum Schutz von Unternehmen im Rahmen des Insolvenzrechts beschlossen hatte. Vor Corona bestand die Pflicht, wegen einer Überschuldung einen Insolvenzantrag zu stellen, wenn die Fortführung des Unternehmen nicht über einen Zeitraum von 12 Monaten hinreichend wahrscheinlich war. Um gesunden Unternehmen, die aufgrund der Corona-Krise nicht sicher planen können, unter die Arme zu greifen, wurde im Rahmen des dritten Entlastungspakets der Prognosezeitraum auf vier Monate verkürzt. Diese Regelung läuft zum 31. Dezember 2023 aus. „Viele Kleinst- und Kleinunternehmer*innen wissen Stand heute gar nicht, dass für sie je nach Gesellschaftsform bereits ab dem 1. September 2023 der ursprüngliche Prognosezeitraum von 12 Monaten wieder relevant werden kann. Das gilt für GmbHs etwa dann, wenn sie absehen können, dass sie ab dem 1. Januar 2024 auf einen 12-monatigen Zeitraum überschuldet sein werden“, heißt es beim Bundesjustizministerium.

Insolvenzantragspflicht im Blick behalten: bei Fehlern haften Geschäftsführer*innen schnell mit Privatvermögen

„Manager*innen, die eine GmbH führen, müssen die Finanzplanung im Zusammenhang mit dem Insolvenzrecht extrem sorgfältig angehen, um potenzielle Insolvenzrisiken zu minimieren. Die Finanzplanung sollte so gestaltet sein, dass sich finanzielle Engpässe nicht nur frühzeitig erkennen lassen, sondern auch rechtzeitig reagiert werden kann. Dazu müssen die Führungskräfte regelmäßig Liquidität und Rentabilität überwachen und mögliche zukünftige Entwicklungen einbeziehen. Gerade bei kleinen Unternehmen kommt diese Prognose oft viel zu kurz. Sie sind zu sehr mit dem Unternehmensalltag beschäftigt“, erläutert Rezvanian.

Die Insolvenzantragspflicht muss im Blick behalten werden: GmbH-Geschäftsführer*innen sind verpflichtet, bei Zahlungsunfähigkeit oder Überschuldung unverzüglich einen Insolvenzantrag zu stellen. Die derzeitige Höchstfrist zur Stellung eines Insolvenzvertrages wegen Überschuldung von acht Wochen verkürzt sich ab dem 1. Januar 2024 auf sechs Wochen. „Insbesondere junge Führungskräfte machen sich wenig Gedanken um das eigene Risiko und unterschätzen die Gefahren“, berichtet Rezvanian aus dem Tagesgeschäft.

5 Gründe für eine D&O-Versicherung in kleinen Betrieben

Die D&O-Absicherung deckt durch höhere Deckungssummen Risiken ab, die mit der Managerhaftung verbunden sind. Die wichtigsten 5 Gründe, warum eine D&O- Versicherung speziell für kleinere Betriebe sinnvoll seine kann:

1. Persönliche Haftung: Manager*innen in kleinen Unternehmen können genau wie ihre Kolleg*innen in großen Unternehmen persönlich für ihre Entscheidungen und Handlungen haftbar gemacht werden. Eine D&O-Versicherung bietet Schutz vor finanziellen Verlusten im Falle einer Klage gegen eine Führungskraft.

2. Gerichtskosten: Rechtsstreitigkeiten können – unabhängig von der Größe des Betriebs – teuer werden. In der Regel übernimmt die Versicherung die Kosten für Verteidigung und Schadensersatz, was den finanziellen Druck auf das Unternehmen und die betroffene Führungskraft reduziert.

3. Vertrauensvorschuss: Der Abschluss eines D&O-Schutzes kann das Vertrauen von Investor*innen und Kreditgeber*innen gerade in kleinere Unternehmen stärken und so deren Attraktivität generell erhöhen.

4. Schutz der Firma: Eine D&O-Absicherung schützt nicht nur die Führungskräfte, sondern auch den Betrieb. Mittels D&O-Versicherung lassen sich die wirtschaftliche Stabilität des Betriebs erhalten und sein Ruf schützen.

5. Wandel der Unternehmensgröße: Häufig verändern sich kleine Unternehmen. Sie wachsen oder passen ihre Strukturen an. Eine D&O-Versicherung sorgt dafür, dass der Schutz für Führungskräfte während des Wachstums und bei den sich ändernden Unternehmensstrukturen erhalten bleibt.

Ohne Planung droht die Schuldenfalle

Fünf Basics, damit du vom Start weg die Finanzen fest im Griff hast und nicht umgekehrt.

Selbständigkeit gehört zu den „Big Six“, die laut Bundesamt für Statistik als Verursacher für die Überschuldung privater Haushalte verantwortlich sind. Bei der jüngsten Erhebung waren es immerhin 8,3 Prozent der Verschuldeten. Also fast jede(r) Zehnte. Kein Wunder, wenn man bedenkt, wie einfach es insbesondere im Online-Bereich ist, sich selbständig zu machen.

Eine gute Idee, ein starker Wille, ein Laptop, ein paar Klicks, dann die Anmeldung beim Finanzamt – schon ist dein Geschäft gegründet. Los geht’s, be your own boss! Doch Vorsicht. Wenn du nicht in die Schuldenfalle tappen willst, brauchst du gleich nach der guten Idee eine sehr gute Planung.

Denn die bittere Wahrheit ist: Viele Selbständige erzielen Umsätze, aber keine oder nur unzureichend Gewinne. Sie leben über ihre Verhältnisse, haben die Ausgaben nicht im Blick, vergessen die Rücklagen für die Steuer und landen somit früher oder später in der Verschuldung. Nicht wenige vermeintlich erfolgreiche Online-Unternehmer*innen geben nach einigen Jahren auf. Es ist deshalb dringend zu empfehlen, sich vor der Gründung nicht nur mit zentralen Themen wie Traumkund*in, einzigartige Positionierung, professionelle Online-Auftritt und passende Marketingstrategie auseinanderzusetzen, sondern mit den Finanzen. Folgende fünf Punkte sollten hierbei beherzigt werden:

1. Warum rollierende Planung – und was ist das überhaupt?

Eine rollierende Hochrechnung ergänzt die Jahresplanung, die du natürlich ebenfalls machst, und in der du zum Beispiel die geplanten Ausgaben für Werbung, die Ausgaben für Mitarbeitende und die zu erwartenden Einnahmen festhältst. Im Jahresplan steht, welchen Gewinn du am Ende des Jahres erreicht haben willst. Eine rollierende Budgetplanung machst du dagegen auf Monats- oder Quartalsebene. Sie ist also flexibler und näher am tatsächlichen Geschäftsgeschehen.

Angenommen, du machst dich als Fitnesstrainerin selbständig und willst ab April einen Onlinekurs für Menschen anbieten, die ihren Arbeitstag am Schreibtisch verbringen und sich zu wenig bewegen. Mit deiner Hilfe sollen sie kurze Übungen lernen, die sich leicht in ihren Alltag einbauen lassen. Der Kurs findet im Mai statt und kostet 150 Euro. Du gehst, vorsichtig geschätzt, von 50 Verkäufen aus. In deiner Planung für April steht also die Einnahme von 7500 Euro. Im Mai weißt du dann, wie viele Menschen tatsächlich deinen Kurs gebucht haben und kannst diese Zahl, wenn nötig, korrigieren sowie deine gesamte Budgeterwartung anpassen.

Wegen drei Teilnehmenden mehr oder weniger musst du natürlich nichts ändern. Hast du aber den Launch gar nicht gemacht oder die Einnahmen sind weit unter deinen Erwartungen zurückgeblieben (vielleicht aber auch übertroffen worden), musst du deine Planung anpassen. Mit der rollierenden Budgetplanung behältst du deinen Erfolg, aber auch Rückschläge und vor allem deine Liquidität im Blick.

2. Umsatzplanung auf Produktebene