Aktuelle Events

Kleingewerbe anmelden: Darauf müssen Sie achten

Wer meldet ein Kleingewerbe an? Wo wird dieses angemeldet und wodurch unterscheidet sich das Kleingewerbe vom Handelsgewerbe? Hat das Kleingewerbe etwas mit der Kleinunternehmerregelung zu tun? Wer sich selbstständig machen will hat Fragen über Fragen - hier sind die Antworten:

Anmeldung des Kleingewerbes beim Gewerbeamt

Ist der Businessplan erstellt, kommen die ersten formellen Fragen auf. Egal welche Geschäftsidee verwirklicht werden soll, grundsätzlich sind nur Gewerbetreibende nach § 14 GewO (Gewerbeordnung) verpflichtet, ihre Selbständigkeit beim Gewerbeamt anzuzeigen. Die Angehörigen der Freien Berufe ebenso wie die Berufe der Urproduktion (Land-, Forst- und Fischwirte) sind keine Gewerbetreibenden und können sich den Weg zum Gewerbeamt folglich sparen.

Zum Sektor der Freien Berufe gehören Tätigkeiten aus den Bereichen Heilwesen, Rechts-, Steuer- und Wirtschaftsberatung, naturwissenschaftliche und technische Berufe sowie Kulturberufe. Beispiele sind etwa Ärzte, Rechtsanwälte, Steuerberater, Ingenieure, Architekten, Journalisten, Dolmetscher und Lehrer. In § 18 EStG (Einkommenssteuergesetz) sind sämtliche eindeutig Freien Berufe in einer Art Katalog aufgelistet. Hinzukommen noch die sogenannten katalogähnlichen Berufe, die denen im Katalog genannten weitgehend entsprechen.

Da Freiberufler keine Gewerbetreibenden sind, müssen sie ihre Selbständigkeit nicht beim Gewerbeamt anzeigen und zahlen auch keine Gewerbesteuer. Ein weiterer Vorteil der Freien Berufe: Sie sind in keinem Fall Mitglieder einer Industrie- und Handelskammer oder Handwerkskammer, und müssen folglich keine Kammerbeiträge entrichten. Allerdings müssen sie sich - je nach Beruf - bei berufsständischen Kammern anmelden.

Die Anmeldung eines Gewerbes ist hingegen für alle anderen Selbständigen und unternehmerisch Tätigen, die eine Gewinnabsicht verfolgen, verpflichtend. Diese Verpflichtung gilt unabhängig von der Größe des Unternehmens. Die Anmeldung erfolgt mittels eines einseitigen Formulars.

Das Formular zur Gewerbeanmeldung können Sie » hier kostenlos herunterladen.

Der Gründer kann dieses Formular zu Hause ausfüllen und persönlich beim Gewerbeamt der jeweiligen Gemeinde bzw. Stadt abgeben, oder er sendet es per Post an die Behörde. In manchen Gemeinden ist auch eine online-Abgabe möglich. Das Verfahren regelt jede Gemeinde individuell. Die Anschrift des Gewerbeamts und die Regelung des Verfahrens finden Sie auf den Internetseiten Ihrer Gemeinde- bzw. Stadtverwaltung.

Hinweis:

Sie möchten schnell und einfach ein Kleingewerbe gründen? Nutzen Sie jetzt Gründerberater.de. Dort erhalten Sie kostenlos u.a.:

- Rechtsformen-Analyser zur Überprüfung Ihrer Entscheidung

- Step-by-Step Anleitung für Ihre Gründung

- Fördermittel-Sofort-Check passend zu Ihrem Vorhaben

Kleingewerbe anmelden im Handwerk

Gründer, die sich im Handwerk selbständig machen, müssen bei der Gewerbeanmeldung zudem eine Handwerkskarte vorweisen. Diese wird von der Handwerkkammer ausgestellt, sofern es sich um ein zulassungspflichtiges Handwerk handelt. Auch bei anderen erlaubnispflichtigen Gewerben muss eine entsprechende Genehmigung vorgelegt werden, etwa im Bewachungsgewerbe oder Pfandleihgewerbe. Nicht-EU-Ausländer müssen außerdem eine Aufenthaltserlaubnis vorweisen.

Kleingewerbe anmelden im Nebenerwerb

Neben der Frage nach Genehmigung bzw. Erlaubnis müssen Sie im Formular zur Gewerbeanmeldung auch Angaben machen, ob Sie ihre Selbständigkeit zunächst im Nebenerwerb oder Vollerwerb starten werden.

Als Faustformel gilt hierbei, dass im Nebenerwerb 18 Arbeitsstunden pro Woche nicht überschritten werden dürfen. In keinem Fall darf Ihr Nebenerwerb die Stundenzahl des Haupterwerbs übersteigen. Für Ihre nebenberufliche Selbständigkeit müssen Sie übrigens keine Pflichtbeiträge zur gesetzlichen Sozialversicherung entrichten, denn diese bezahlen Sie ja bereits im Hauptberuf.

Lesen Sie hierzu den ausführlichen Fachbeitrag zur nebenerwerblichen Gründung.

Die Kosten für die Gewerbeanmeldung sind unabhängig von Haupt- oder Nebengewerbe und belaufen sich - je nach Gemeinde unterschiedlich - auf 10 bis 60 Euro.

Anmeldung des Kleingewerbes beim Finanzamt

Nach der erfolgten Gewerbeanmeldung benachrichtigt das Gewerbeamt verschiedene Behörden und Institutionen über das neue Gewerbeunternehmen. Unter anderem erhalten die zuständige IHK oder HWK sowie das Finanzamt entsprechende Mitteilungen. Das Finanzamt sendet Ihnen darauf einen Fragebogen zur Steuerlichen Erfassung, den Sie ausfüllen und an das Finanzamt zurücksenden müssen.

Als Kleingewerbetreibender können Sie in der Regel Ihre private Steuernummer weiterverwenden. Möglicherweise erhalten Sie aber vom Finanzamt innerhalb weniger Tage eine neue Steuernummer für Ihren Gewerbebetrieb, dann sollten Sie diese verwenden.

Hinweis: Auch als Gewerbetreibender sind Sie grundsätzlich umsatzsteuer-, einkommens- und gewerbesteuerpflichtig. Wegen der Umsatzsteuerpflicht müssen Sie, wenn Sie Waren oder Leistungen ins Ausland verkaufen, noch eine Umsatzsteuer-Ident-Nummer beantragen. Diese müssen Sie auf Rechnungen für ausländische Kunden angeben. Sie können diese Nummer auch auf ihren Inlandsrechnungen statt der Steuernummer verwenden, dann benötigen Sie nur ein einheitliches Rechnungsformular. Die UID-Nummer beantragen Sie beim Bundesamt für Steuern in Saarlouis.

Wenn die Gewerbeanmeldung und die Anmeldung beim Finanzamt erledigt sind, ist das Gewerbeunternehmen offiziell gegründet. Eine Anmeldung im Handelsregister muss das kleingewerbliche Unternehmen nicht vornehmen, das müssen nur kaufmännisch geführte Gewerbebetriebe tun. Dazu unten mehr.

Befreiung des Kleingewerbes vom IHK- bzw. HWK-Beitrag

Die zuständige Industrie- und Handelskammer bzw. Handwerkskammer schickt Ihnen einen Erfassungsbogen. Falls Sie in den vergangenen fünf Jahren nicht bereits anderweitig selbständig tätig waren, können Sie sich als Kleingewerbetreibender ohne Eintrag ins Handelsregister nach § 3 Abs. 3 Satz 4 IHK-Gesetz für zwei Jahre vollständig und für weitere zwei Jahre teilweise vom IHK-Beitrag (bz. HWK-Beitrag) befreien lassen. Voraussetzung ist, dass Ihr Gewerbeertrag bzw. Gewinn 25.000 Euro pro Jahr nicht übersteigt. Der Kammerbeitrag beläuft sich ansonsten auf mindestens 32 Euro pro Jahr und steigt abhängig von Ihrem Gewinn.

Auch Gründer im Handwerk können sich von der HWK-Beitrag in den ersten vier Jahren vollständig bzw. teilweise befreien lassen, wenn Ihr Gewerbeertrag bzw. Gewinn 25.000 Euro pro Jahr nicht übersteigt.

In den Jahren, in denen Ihr Gewerbeertrag bzw. Gewinn 5.200 Euro pro Jahr unterschreitet, werden Sie vollständig vom Kammerbeitrag befreit nach § 3 IHK-Gesetz. Diese Grenze gilt auch für Kleingewerbetreibende im Handwerk.

Definition Kleingewerbe und kaufmännisches Gewerbe

Wodurch unterscheidet sich nun das Kleingewerbe vom „normalen“ Gewerbe bzw. dem kaufmännischen Gewerbe? Ganz einfach: Auf das Kleingewerbe wird das Handelsgesetzbuch (HGB) nicht angewandt, für das kaufmännische Gewerbe hingegen gilt es. Die Regeln des HGB haben also für den Kleingewerbetreibenden keine Relevanz. Was ist nun das HGB, was regelt es?

Aus dem HGB § 1

(1) Kaufmann im Sinne dieses Gesetzbuchs ist, wer ein Handelsgewerbe betreibt.

(2) Handelsgewerbe ist jeder Gewerbebetrieb, es sei denn, dass das Unternehmen nach Art oder Umfang einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb nicht erfordert.

Feste Grenzwerte, ab wann ein kaufmännischer Betrieb vorliegt, existieren nicht. Vielmehr muss im Einzelfall geprüft werden, ob das Unternehmen kaufmännisch geführt werden muss.

Wesentliche Kriterien für die Beurteilung dieser Frage sind:

- Größenordnung Umsatz

- Größenordnung Rücklagen

- Menge der Geschäftsvorgänge, Produkte, Leistungen

- Höhe evtl. Kredite

- Anzahl der Mitarbeiter

- Größe der Geschäftsräume bzw. Anzahl von Filialen

Es kommt also auf das gesamte Bild des Unternehmens an, ob dieses kaufmännisch geführt werden muss. Allerdings wird in den meisten Fällen ein kaufmännischer Geschäftsbetrieb unterstellt, sofern der Umsatz 250.000 Euro übersteigt und mehr als 5 Mitarbeiter beschäftigt werden. Ab dieser Größenordnung liegt demnach kein Kleingewerbe mehr vor, sondern vielmehr ein Unternehmen, für das die Bestimmungen des HGB gelten. Im Zweifelsfall sollte die zuständige Industrie- und Handelskammer bzw. Handwerkskammer um eine individuelle Beurteilung dieser Frage gebeten werden.

Auch die Wahl einer Rechtsform, die dem Handelsrecht unterliegt, wie OHG, KG oder alle Kapitalgesellschaften wie UG haftungsbeschränkt und GmbH, zwingt zur Beachtung der handelsrechtlichen Vorschriften. Diese sind vor allem:

- Eintragung in das Handelsregister

- Pflicht zur doppelten Buchführung

- Pflicht zur Aufbewahrung der Bücher (mind. 10 Jahre)

- Regelungen rund um das kaufmännische Bestätigungsschreiben

- Regelungen zur Gewährleistung unter Kaufleuten

- Pflicht zur Anfertigung einer regelmäßigen Inventur

- Pflicht zur Erstellung eines Lageberichts

Kleingewerbe anmelden: die Rechtsformen

Grundsätzlich kann das Kleingewerbe nur in den Rechtsformen der GbR (Gesellschaft bürgerlichen Rechts) und des Einzelunternehmens gegründet werden. Nur diese beiden Rechtsformen werden nicht in das Handelsregister eingetragen. Hingegen werden alle Kapitalgesellschaften sowie die OHG, die KG und die GmbH & Co. KG in das Handelsregister eingetragen und können folglich keine Rechtsformen für Kleingewerbetreibende darstellen.

Alle Details zu den einzelnen Rechtsformen lesen Sie im » Rubrikbereich Rechtsformen.

Auch benötigen Sie keine notarielle Beurkundung für die Gründung Ihres Kleingewerbes. Selbst ein schriftlicher Vertrag ist überflüssig, vor allem beim Einzelunternehmen, da dieses nur aus einer Person besteht. Allerdings sollte bei der GbR zur Vermeidung von späteren Auseinandersetzungen der Gründer unbedingt ein schriftlicher Gesellschaftsvertrag geschlossen werden. In diesem sollten vor allem Regelungen über die Verwendung von Gewinnen und Verlusten getroffen werden sowie zum Ausscheiden eines Gesellschafters und zum Fortbestand der Gesellschaft.

Hier zur rechtssicheren Vorlage eines » GbR-Vertrages.

Übrigens muss der Kleingewerbetreibende immer zugleich selbst die Geschäfte seines Unternehmens leiten. Er kann keinen fremden Geschäftsführer einsetzen, auch die Erteilung einer Prokura ist nicht möglich, jedoch die Erteilung einer Generalvollmacht nach BGB.

Kleingewerbe anmelden: Namensgebung

Nach wie vor gilt die Regel: bei Kleingewerbetreibenden sollte der Vor- und Nachname in der Unternehmensbezeichnung enthalten sein.

Zwar ist durch das Mittelstandsentlastungsgesetz (MEG III) seit 2009 die gesetzliche Vorschrift dazu weggefallen, doch muss aus der Bezeichnung des Unternehmens deutlich werden, dass das Unternehmen mit der Person des Inhabers quasi identisch ist. Eine Benennung ohne den Namen des Inhabers wäre also unzulässig. Erlaubt ist aber eine Ergänzung durch einen Branchen-, Sach- oder Fantasienamen. Beispiel: „Blumenhaus Brigitte Müller“ oder „Stefan Heinrich, Rohrreinigung.” Außerdem sind in bestimmten Branchen die Bezeichnungen der Geschäftslokale ohne Namensnennung der Inhaber zulässig, wie etwa „Gasthof zum Hirschen“. Auf Rechnungen, in der Korrespondenz oder im Internet-Impressum muss dann allerdings der Inhaber zusätzlich genannt sein.

Fazit: Eine Firmierung mit einem Branchen-, Sach- oder Fantasienamen ohne Nennung des Inhabers ist beim Kleingewerbe nicht möglich. Dies ist grundsätzlich den Rechtsformen des kaufmännischen Gewerbes vorbehalten.

Mehr zur Namensgebung Ihres Unternehmens lesen Sie im Fachartikel zur Namensgebung.

Kleingewerbe anmelden: Steuerliche Vorschriften

Bei Kleingewerbetreibenden fallen Gewerbesteuer, Einkommensteuer, ggfls. Lohnsteuer und Umsatzsteuer an. Schuldner für die diversen Steuerarten ist regelmäßig der Kleingewerbetreibende selbst, nicht das Unternehmen.

Bei der Gewerbesteuer gilt ein Freibetrag bis 24.500 Euro. Bei einem kleineren Gewerbeertrag fallen demnach keine Gewerbesteuern an. Der evtl. darüber hinausgehende Gewerbeertrag wird mit der Steuermesszahl von 3,5% sowie dem Hebesatz der jeweiligen Gemeinde versteuert. Die entrichtete Gewerbesteuer wird wiederum mit der Einkommensteuer des Gewerbetreibenden verrechnet (Faktor 3,8 des Gewerbesteuermessbetrags), so dass sich aus der Gewerbesteuer i.d.R. erst ab einem Hebesatz der Gemeinde von 400 % oder mehr eine Mehrbelastung aus der Gewerbesteuer ergibt.

Bei der Umsatzsteuer gilt: Auch der Kleingewerbetreibende ist umsatzsteuerpflichtig. Allerdings kann er u.U. von der Kleinunternehmerregelung Gebrauch machen.

Pro und Contra Kleinunternehmerregelung

Vorab: Die Kleinunternehmerregelung hat nichts mit dem Kleingewerbe zu tun. Die Vermischung beider Begriffe ist ein gängiges Missverständnis.

Nach § 19 UStG erlaubt die Kleinunternehmerregelung Unternehmern mit geringen Umsätzen auf ihre Umsätze keine Umsatzsteuer zu entrichten. Voraussetzung für die Inanspruchnahme der Kleinunternehmerregelung ist, dass Ihr Umsatz im vorangegangenen Jahr 17.500 Euro nicht überstiegen hat. Ferner darf Ihr Umsatz im laufenden Jahr 50.000 Euro voraussichtlich nicht überschreiten. Nur wenn beide Voraussetzungen erfüllt sind, kann die Kleinunternehmerregelung angewandt werden.

Bei Neugründungen darf der geschätzte Jahresumsatz des ersten Kalenderjahr 17.500 Euro nicht überschreiten.

Beim Ausfüllen des Fragebogens zur steuerlichen Erfassung entscheiden Sie sich, ob Sie die Kleinunternehmerregelung in Anspruch nehmen oder nicht. Hierbei müssen Sie sorgfältig abwägen: Falls Sie die Kleinunternehmerregelung gewählt haben, können Sie die Vorsteuer aus ihren betrieblichen Ausgaben nicht geltend machen. An Ihre Entscheidung sind Sie fünf Jahre gebunden.

Tipp: Die Kleinunternehmerregelung macht immer dann Sinn, wenn

- nur geringe Anschaffungen getätigt werden müssen und daher nur geringe Vorsteuer anfällt

- der Verwaltungsaufwand möglichst gering gehalten werden soll (die Umsatzsteuer-Voranmeldung entfällt)

- Ihre Kunden vorwiegend Privatleute sind.

Die Ist-Versteuerung

Falls Sie die Kleinunternehmerregelung nicht in Anspruch nehmen, müssen Sie Ihren Kunden Umsatzsteuer berechnen. Um zu vermeiden, dass Sie die Umsatzsteuer sofort nach Rechnungstellung an das Finanzamt abführen müssen, können Sie einen Antrag auf Ist-Versteuerung stellen. Dieser besagt, dass Sie die Umsatzsteuer erst dann abführen müssen, wenn Sie diese von Ihren Kunden auch vereinnahmt haben. Sie müssen also nicht u.U. die Umsatzsteuer wochenlang vorstrecken, wie dies bei der regulären Soll-Versteuerung der Fall wäre.

Die Ist-Versteuerung können Sie beantragen

- wenn, Sie als Kleingewerbetreibender nicht zur Buchhaltung verpflichtet sind

- wenn Sie einen Freien Beruf ausüben

- wenn Ihr Umsatz im Vorjahr unter 500.000 Euro lag

Die Einnahmenüberschussrechnung (EÜR)

Nach § 4 Abs. 3 des Einkommensteuergesetzes (EStG) dürfen Freiberufler und Nicht-Kaufleute, also Kleingewerbetreibende, ihre Gewinne und Verluste nach der Einnahmenüberschussrechnung oder auch EÜR-Methode ermitteln. Im Gegensatz zur üblichen Buchführung wird bei der EÜR-Methode vereinfacht gesagt nur die Differenz zwischen Betriebseinnahmen und Betriebsausgaben ermittelt.

Wichtige Voraussetzung: Ihr Jahresgewinn darf 60.000 Euro und Ihr Jahresumsatz 600.000 Euro nicht überschreiten.

Die EÜR-Methode zur Gewinn- und Verlustermittlung lässt sich wesentlich günstiger und schlanker umsetzen als die aufwändige Doppelte Buchhaltung.

Hier erfahren Sie, wer die besten Anbieter für Buchhaltungssoftware sind.

Kleingewerbe anmelden: das Fazit

Mit einem Kleingewerbe können Sie von verschiedenen Erleichterungen profitieren, z.B.

- der vereinfachten EÜR-Gewinn- und Verlustermittlung

- dem niedrigeren administrativen Aufwand (keine Bilanz, keine Inventur, kein Lagebericht)

- der Ist-Versteuerung

- der Kleinunternehmerregelung

- einem jährlichen Freibetrag bei der Gewerbesteuer i.H.v. 24.500 Euro

Alles über die verschiedenen Gründungs- und Rechtsformen

Diese Artikel könnten Sie auch interessieren:

Endlich einen Traum erfüllen: Als Friseur*in selbstständig machen

Worauf zu achten ist, wenn du dich mit einem Friseurgeschäft selbstständig machen möchtest.

Wer Friseur*in ist, macht den Job selten wegen des Geldes. Es ist vielmehr eine Passion und das Ausleben einer kreativen Ader. Zudem gehört eine hohe soziale Kompetenz zu diesem Beruf. Viele Frauen und Männer träumen davon, sich in diesem Handwerk selbstständig zu machen. Für den Erfolg gibt es einiges zu beachten.

Gefragte Dienstleistung

Zum Friseur müssen fast alle Menschen. Eine adrette Frisur ist Bestandteil eines gepflegten Äußeren. Im Job, während einer Party oder bei anderen wichtigen Anlässen gehört die Haarpracht zur persönlichen Visitenkarte. Dies gilt besonders für Bewerber*innen um eine gut dotierte Stelle. Jedes Unternehmen wünscht sich zwar in erster Linie eine gute Fachkompetenz, aber für die Außenwirkung ist in vielen Branchen auch ein ansprechendes Auftreten von Vorteil.

Im Vergleich zu anderen Handwerken ist es für Friseur*innen ziemlich schwierig, sich selbstständig zu machen. Der Grund liegt im mageren Gehalt, das die Wichtigkeit dieser Zunft nicht ausreichend abbildet. Gründer*innen können deshalb kaum das Startkapital aufbringen. Eine weitere Grundlage für die Eröffnung eines eigenen Salons ist ein Meisterbrief. Nur Frauen und Männer mit einer langjährigen Erfahrung können auf die sogenannte Altgesellen-Regelung zurückgreifen. Alternativ wäre die Einstellung einer Fachkraft mit Meisterbrief denkbar, was jedoch die Personalkosten deutlich erhöht.

Ohne Bürokratie kein Start

Das Handwerk in Deutschland hat viel Tradition. Dazu gehört auch eine überbordende Bürokratie. Es reicht nicht, zum Gewerbeamt zu gehen, um das Unternehmen oder die Selbstständigkeit einzutragen. Zusätzlich muss auch noch eine Registrierung in der Handwerksrolle erfolgen. Die Anmeldung beim Finanzamt geschieht über das Gewerbeamt. Gründer erhalten dann einen Fragebogen für die steuerliche Erfassung, welchen sie ausgefüllt an die Finanzbehörde zurücksenden.

Neben der eigentlichen Ausstattung muss ein Friseur Kassensystem existieren, das die Umsätze registriert. Dabei ist die immer größere Zahl der Kund*innen, welche bargeldlos zahlen möchten, zu berücksichtigen. Generell ist die Kartenzahlung auch für Geschäftsinhaber*innen wünschenswert. Je kleiner der Bargeldbetrag ist, den Friseurmeister*innen nach dem Geschäftsschluss zur Bank bringen müssen, desto weniger mulmig wird ihnen beim Weg zum Finanzinstitut.

Moderne Kassensysteme sorgen auch für die Terminverwaltung, die Verwaltung des Warenbestands, die Buchhaltung und weitere kaufmännische Vorgänge. Solche All-in-one-Systeme nehmen den Gründer*innen viel Verwaltungsarbeit ab und sorgen zugleich, dass alle rechtlichen Rahmenbedingungen eingehalten werden.

Geschäft oder mobil?

Diese Frage beantwortet das Budget. Friseurstuhl, Umhänge, Handtücher, Waschbecken, Scheren, Rasierer, Föhn, Trockenhaube, Kleiderstände, Wartebereich und viele andere Ausrüstungsgegenstände kosten eine stattliche Summe. Hinzukommen die Ladenmiete und meistens eine Kaution. Für den Start könnte es interessant sein, auf eine gebrauchte Ausstattung zurückzugreifen. Versteigerungen aus Insolvenzen sind hier eine interessante Anlaufstelle.

Kosten für die Möbel im Salon können gespart werden, indem der Start als mobiles Geschäft erfolgt. Dies ist besonders dann eine gute Alternative, wenn ein Auto vorhanden ist. Wenn nach einiger Zeit Ersparnisse gebildet wurden, kann dann die Eröffnung eines Salons ins Auge gefasst werden.

Der Staat hilft

Das gesamte Gründungskapital muss nicht aus dem eigenen Vermögen kommen. So gewährt die KfW Darlehen für Start-ups. Um an diese finanziellen Mittel zu gelangen, ist ein schlüssiger Businessplan erforderlich. Zur Finanzplanung gehört auch ein Marketingplan.

Fazit

Neben dem fachlichen Können sind für die Gründung eines Unternehmens weitere Voraussetzungen unabdingbar. Eine ist die kaufmännische Kompetenz, die durch moderne technische Lösungen unterstützt werden kann. Die Ausgestaltung des Businessplans hängt nicht zuletzt von den wirtschaftlichen Voraussetzungen ab.

Schnell und einfach zur eigenen GmbH

Die Gründung einer Gesellschaft mit beschränkter Haftung (GmbH) ist für viele Gründer*innen die erste Wahl. Diese Schritte sind zu beachten, um rechtssicher eine GmbH zu gründen.

Die Gründung einer GmbH, kurz für Gesellschaft mit beschränkter Haftung, ist eine gern gewählte Möglichkeit, sich selbstständig zu machen. Die GmbH gewährt rechtliche Sicherheit durch die Haftungsbeschränkung und ist ein starkes Signal an Geschäftspartner*innen und Kund*innen hinsichtlich der Seriosität eines Unternehmens.

GmbH Gründung beauftragen

Der Gründungsprozess einer GmbH ist insbesondere für Erstgründer*innen, komplex und zeitaufwendig. Doch dank der Digitalisierung und neuer Plattformen ist es heute möglich, schnell und einfach zur eigenen GmbH zu kommen. Eine GmbH online gründen ist ein zeitsparender und sicherer Weg.

Diesen Service nutzen nicht nur Erstgründer*innen, sondern auch erfahrene Geschäftsleute gerne, weil sie selbst bereits erfahren haben, wie umfangreich und zeitraubend die zu erledigenden Formalitäten sind. Sie wissen zudem um das Risiko, einen Fehler zu machen, Informationen auf Formularen versehentlich zu überlesen oder gar zentrale Schritte verspätet zu gehen. Das zieht die Gründungsformalitäten in die Länge. Sie wissen zu schätzen, dass erfahrene Notar*innen und Rechtsanwält*innen den Prozess rechtssicher vorbereiten und sie aktiv am Kerngeschäft arbeiten können.

Die Gründung umfasst mehrere Schritte, darunter die Erstellung eines Gesellschaftsvertrags, die notarielle Beurkundung und die Eintragung ins Handelsregister. Alle erforderlichen Unterlagen sind mit den notwendigen Informationen zur rechten Zeit verfügbar und der Gründungsprozess ist innerhalb weniger Wochen erledigt. Für die Gründer*innen bleiben nur wenige To-do‘s übrig, wie zum Beispiel:

- Dokumente unterschreiben

- Notartermin in der Nähe wahrnehmen

- Geschäftskonto eröffnen und Stammkapital einzahlen

Der Weg zur eigenen GmbH

Wie schon angesprochen, ist die Gründung einer GmbH mit mehreren Behördengängen und einem hohen Zeitaufwand verbunden. Heute ermöglichen digitale Lösungen und spezialisierte Services eine deutlich vereinfachte und beschleunigte Abwicklung. Die Gründung einer GmbH in Deutschland ist ein mehrstufiger Prozess, der sorgfältige Planung und die Einhaltung gesetzlicher Vorschriften erfordert.

Eine Aufgabe, die bei Existenzgründer*innen oft auf der To-do-Liste steht, ist ein fundierter Businessplan. Er dient als Leitfaden für die strategische Ausrichtung und operative Umsetzung des Geschäftsvorhabens und kann außerdem wichtig werden, sofern potenzielle Investoren oder Finanzierungspartner überzeugt werden sollen. Gleichwohl ist er nicht zwingend erforderlich. Was aber in jedem Fall erfolgen muss, sind diese Schritte:

1. Wahl der Gesellschafter und Geschäftsführer

Die Auswahl der Personen, die als Gesellschafter und Geschäftsführer agieren, legt den Grundstein für die zukünftige Unternehmensführung. Während Gesellschafter das Kapital bereitstellen und grundlegende Entscheidungen treffen, sind Geschäftsführer für die tägliche Leitung und operative Geschäftsführung verantwortlich. Eine klare Aufgabenverteilung und die Wahl vertrauenswürdiger Personen sind hierbei entscheidend.

2. Festlegung des Stammkapitals

Das Stammkapital bildet das finanzielle Rückgrat der GmbH und muss mindestens 25.000 Euro betragen, davon sind gemäß § 7 Absatz 2 GmbH-Gesetz mindestens 50 % einzuzahlen. Bevor die Gründung angestoßen wird, sollte die Finanzierung geklärt sein, ebenso die Verteilung der Anteile an die Gesellschafter.

3. Erstellung des Gesellschaftsvertrags

Der Gesellschaftsvertrag ist das zentrale Dokument einer GmbH und definiert die internen Verhältnisse und Regelungen. Zu den wesentlichen Informationen im Gesellschaftsvertrag gehören die Anteilsverteilung und die Übernahme der Geschäftsführung. Die Gesellschafterliste wird beim Amtsgericht eingereicht, ebenso die Daten der Geschäftsführer*in.

4. Notarielle Beurkundung

Sobald die Gründungsurkunde notariell beglaubigt ist, wird die GmbH rechtlich wirksam. Die formale Beurkundung stellt sicher, dass alle gesetzlichen Anforderungen erfüllt sind und die Identität der Gründungsmitglieder geprüft wurde. Das Notariat reicht die Beurkundung beim Handelsregister ein. Dieser Akt zieht eine Reihe von Verpflichtungen nach sich. Dazu gehören etwa die Aufstellung einer Anfangsbilanz, die Erstellung einer ordnungsgemäßen Buchführung inklusive der Aufstellung von Bilanzen sowie weitere steuerliche und handelsrechtliche Verpflichtungen.

5. Eröffnung eines Geschäftskontos

Ein Geschäftskonto ist unerlässlich für die finanzielle Transparenz und Professionalität. Es trennt Geschäfts- von Privatfinanzen und erleichtert die Buchführung und Finanzverwaltung. Bis die Eintragung ins Handelsregister abgeschlossen ist, führen Banken den Zusatz “i. G.” auf den Kontoauszügen, was kurz für “in Gründung” bedeutet. Ist die Eintragung offiziell erfolgt, legen Gründer*innen den Handelsregisterauszug bei der Bank vor, die den Zusatz dann herausnimmt.

6. Eintragung ins Handelsregister

Die Eintragung der GmbH ins Handelsregister ist der formale Abschluss der Gründungsphase. Sie macht die GmbH als juristische Person offiziell und sorgt für Rechtssicherheit im Geschäftsverkehr. Die Eintragung erfolgt nach Überprüfung der Unterlagen durch das Registergericht.

7. Gewerbeanmeldung

Mit der Eintragung ins Handelsregister ist die GmbH zur Aufnahme ihrer Geschäftstätigkeit berechtigt, muss jedoch noch beim Gewerbeamt angemeldet werden. Diese Anmeldung ist für die Aufnahme von gewerblichen Tätigkeiten mit operativen Geschäften in Deutschland zwingend erforderlich.

8. Anmeldung bei der Berufsgenossenschaft

Als Träger der gesetzlichen Unfallversicherung schützt die Berufsgenossenschaft Mitarbeiter im Falle von Arbeitsunfällen oder Berufskrankheiten. Die Anmeldung ist Pflicht für jedes Unternehmen und sollte unmittelbar nach Aufnahme der Geschäftstätigkeit erfolgen.

9. Anmeldung beim Finanzamt

Das Finanzamt wird in der Regel vom Gewerbeamt über die Anmeldung informiert, doch um die steuerliche Erfassung zu beschleunigen, können Gründer*innen aktiv auf das Finanzamt zugehen und die GmbH mit dem sogenannten Fragebogen zur steuerlichen Erfassung selbst anmelden. Damit sind die Voraussetzungen geschaffen, auf deren Basis das Finanzamt die steuerlichen Pflichten der GmbH ermittelt.

GmbH zur Vermögensverwaltung?

Eine GmbH muss nicht zwangsläufig ein operatives Geschäft im herkömmlichen Sinne betreiben. Ihr Geschäftszweck kann auch auf andere Aktivitäten ausgerichtet werden.

Ein überlegenswerter Ansatz kann sein, sie als Instrument zur Vermögensverwaltung einzusetzen, weil die GmbH im Vergleich zur Privatperson steuerlich anders behandelt wird. Wer vorausschauend plant und umsichtig vorgeht, kann die GmbH verwenden, um Vermögen aufzubauen und zu verwalten. Die Flexibilität der GmbH ermöglicht es, in eine Vielzahl von Anlageklassen zu investieren, sei es in Aktien, Termingeschäfte, Immobilien, Venture-Capital-Fonds oder durch die Bildung einer Holding-Struktur.

Der entscheidende Vorteil einer solchen Vermögensverwaltungs-GmbH liegt in der klaren Trennung zwischen privatem und geschäftlichem Vermögen. Dies bietet, wie erwähnt, besondere steuerliche Optimierungsmöglichkeiten. Doch darüber hinaus entfaltet das Konstrukt mit der GmbH einen Schutzschirm, der das Privatvermögen absichert, etwas vor geschäftlichen Risiken. Zudem ermöglicht die Rechtsform der GmbH eine professionelle und strukturierte Verwaltung des investierten Kapitals. Die Gründung einer Vermögensverwaltungs-GmbH kann somit eine strategische Entscheidung sein, um Vermögen zielgerichtet und unter Ausnutzung rechtlicher sowie steuerlicher Rahmenbedingungen aufzubauen und zu verwalten.

Empfehlenswert ist die Zusammenarbeit mit einer Steuerberater*in, die die gesamte steuerliche Situation der Gründer*in beurteilen und zu individuell sinnvollen Strategien raten kann.

Karriere als Streamer: Was sollte man zum Start wissen?

Was du vorab wissen und beachten solltest, wenn du als professioneller Streamer erfolgreich durchstarten möchtest.

Um in die Karriere als Streamer zu starten, braucht es zunächst einmal das passende Equipment. Wer jeden Tag viele Stunden live mit seinem Publikum interagieren möchte, muss zudem in der Lage sein, die ganze Zeit frei sprechen zu können. Die verschiedenen Streaming-Dienste bieten professionellen Streamern attraktive Konditionen, sodass man von diesem Job je nach eigenem Engagement gut leben kann.

Beim neuen Streaming-Dienst Kick kann man Livestreams vom sehr beliebten Plinko Spiel mit 99 % RTP anschauen und gleichzeitig mit den Streamern und ihrem Spiel mitfiebern. Ins Leben gerufen wurde diese Videoplattform in Kollaboration mit einem Krypto Casino und Stake bietet Spiele mit nur 1 % Hausvorteil. Im Plinko Review sind alle Funktionen des ungewöhnlichen Echtgeldspiels detailliert erklärt.

Doch unabhängig davon, welche Art von Content man produzieren möchte, lautet die Frage für Personen, die sich in diesem Bereich selbstständig machen wollen: Worauf kommt es eigentlich an, um eine Karriere als Streamer zu starten?

Kick verändert die Streaming-Landschaft – gutes Einstiegspotential für neue Streamer?

Für Streamer macht sich im Moment vor allem der Streaming-Dienst Kick bezahlt, der überaus faire Konditionen für kreative Inhalte bietet. Die australische Streaming-Plattform ist im Januar dieses Jahres zusammen mit dem Alfa Romeo F1 Team und Stake.com eine überaus interessante Titelsponsoring-Vereinbarung eingegangen.

Von diesem Sponsoring profitiert die Mannschaft von Alfa Romeo in der Formel 1 von hohen Zusatzeinnahmen, auch durch die Verwendung der Corporate Identity des Streaming-Dienstes Kick.

Für Streamer ist Kick sehr interessant, weil es den bestehenden Anbieter Konkurrenz macht. Bestes Argument sind dabei natürliche Umsatzpotentiale. Anders als andere Streaming-Plattformen bietet Kick einen hohen Anteil an der Einnahmenbeteiligung von 95 Prozent.

Um bei Kick erfolgreich zu werden, muss man bestimmte Bedingungen erfüllen

Bei diesem Anbieter dürfen nur volljährige Menschen arbeiten, auch wenn dies per Gesetz schon früher möglich wäre. Anders als bei allen anderen Videostreamingdiensten ist bei den Machern von Kick derzeit ein Konzept im Gespräch, welches eine stundenweise Bezahlung der Streamer vorsieht. Dazu sollte man aber mindestens vier Stunden Zeit pro Tag mitbringen, außerdem jeden Tag arbeiten und aufmerksam mit dem Chat interagieren.

Verdient man bei Twitch und Co. pro Klick oder anteilig an den abgeschlossenen Abos pro Monat, sieht das bislang einzigartige Konzept von Kick einen Stundenlohn für Streamer von 16 US-Dollar vor. Diese Bezahlung liegt in Deutschland oberhalb des Mindestlohns, was den Einstieg ins Streaming-Geschäft von Anfang an einträglich gestaltet.

Weitere Streaming-Dienste mit Verdienstaussichten für Streamer

YouTube zählt als Vorreiter der Videoportale, auf denen kreative Videoproduzenten ein solides Monatseinkommen generieren können. Zurzeit gibt es auf YouTube allerdings nur rund 30 Prozent an Livestreams, das meiste Geld kann man dort mit konventionellen Webvideos verdienen. Bezahlt wird anders als bei Kick nicht pro Stunde geleisteter Arbeit, sondern mit einer vertraglich vereinbarten Vergütung pro 1.000 Views auf ein Video.

Das amerikanische Streaming Unternehmen hat selbst keine konkreten Zahlen veröffentlicht, Video Creator berichten online aber von Verdienstmöglichkeiten von ein bis zwei Euro pro 1.000 Views.

Twitch ist bei Gamern überaus beliebt, zahlt aber weniger

Auf Twitch gibt es ebenso wie beim Streaming-Dienst Kick die Möglichkeit, nebenbei in der Freizeit als Streamer Geld zu verdienen. Bei einer dauerhaften Tätigkeit kann sich allerdings das Auszahlungsverhältnis von Twitch, das bei 50 Prozent liegt, negativ auf die Höhe des Monatseinkommens eines Streamers auswirken.

Um die eigene Reichweite zu erhöhen, ist Twitch aber auf jeden Fall hervorragend geeignet, wenn man im Bereich Gaming als Streamer arbeiten möchte. Die Bezahlung eines Video Creators erfolgt bei Twitch über das Einblenden von Werbeanzeigen. Um an diesem Preismodell teilnehmen zu können, muss ein Streamer mindestens 40 Stunden Videomaterial pro Monat liefern.

Für 100 US-Dollar Einkommen laufen pro Stunde zwei Ads, die dreifache Höhe erhält man am Monatsende von Twitch bezahlt, wenn man die Dauer der stündlichen Werbung auf drei Minuten erhöht. Zusätzlich winken auf Twitch Einnahmen aus den Abogebühren des Kanals sowie durch sonstige Spendengelder der begeisterten Zuschauer.

Diese Gesellschaftsform braucht ein Streamer in Deutschland

Um beruflich als Streamer durchstarten zu können, braucht man nicht sofort für einen fünfstelligen Betrag eine GmbH zu gründen. Als Kleinunternehmer startet man in Deutschland in die Selbstständigkeit und genießt auch noch Vereinfachungen in der Steuererklärung. Hier erklärt das Bundesministerium für Wirtschaft und Klimaschutz auf dem Existenzgründerportal, was man bei dieser Geschäftsform alles beachten muss.

Da die Einnahmen auf Streaming-Diensten wie Twitch aber mit wachsenden Zuschauerzahlen durchaus schnell steigen können, wird unter Umständen schon bald eine andere Gesellschaftsform benötigt. Ab einem gewissen Jahreseinkommen kommt für Streamer dann neben einer GmbH noch die Rechtsform einer Kapitalgesellschaft infrage.

So werden Streamer schneller bekannt im Internet

Wie bei jeder neuen Brand müssen auch Streamer Online Marketing betreiben. Die vornehmlich junge Zielgruppe von Kick, Twitch, YouTube und den anderen Streaming-Plattformen erreicht man sehr gut über soziale Netzwerke. Ads lassen sich dabei so vorbereiten, dass sie für das jeweilige Format passen und bestenfalls durch unterhaltsame Inhalte so überzeugen, dass sie von den Nutzern bereitwillig geteilt werden.

Aber auch um eine durchdachte SEO-Strategie kommen Streamer langfristig gesehen nicht herum. Durch ein reges Interesse an den angebotenen Streaming-Inhalten in Foren oder auf Ratgeberseiten kann eine noch breitere Zielgruppe erreicht werden. Außerdem lassen sich Affiliate-Partnerschaften eingehen, wodurch die eigene Bekanntheit im Pay-per-Click-Verfahren noch weiter vorangetrieben wird.

Essenziell für den Erfolg im Marketing ist aber ein Marketingmix, bei dem die verschiedenen Instrumente der Vermarktung wie Zahnräder ineinandergreifen. Ein Konzept für die bei einigen Streaming-Diensten mindestens vier Stunden langen Livestreams hilft in jedem Fall dabei, die Übertragung spannend und abwechslungsreich zu gestalten.

Für die Interaktion mit den Zuschauern sollte mindestens ein zweiter Monitor vorhanden sein, auf dem der Chat ständig mitgelesen wird. Wer seine Inhalte auch auf seinem Social Media Account bewirbt, kann dort beispielsweise bei TikTok oder Instagram darauf aufmerksam machen, wenn ein neuer Livestream auf einer zahlungskräftigen Plattform ansteht.

Erfolgreich starten mit der richtigen Unternehmensbegleitung

Eine stabile und langfristige Geschäftsentwicklung, Umsatzsteigerungen und organisches Wachstum: Damit stellen sich Unternehmen erfolgreich für die Zukunft auf. Die richtigen Maßnahmen zu ergreifen, ist keine leichte Aufgabe. Business-Mentoren wie Oscar Karem helfen Unternehmen, ihre Ziele Schritt für Schritt zu erreichen.

Maßgeschneiderte Konzepte führen zu unternehmerischem Erfolg

Mit seinen Beratungen hat Oscar Karem bislang mehr als 2000 (Gründungs-)Erfolge strategisch unterstützt und gilt auch deshalb als einer der gefragtesten Business-Mentoren. Selbst langjährig erfolgreiche Manager und CEOs profitieren vom Mentoring des Österreichers. Im Rahmen seiner Beratungstätigkeit für Selbständige und Unternehmen entwickelt Oscar Karem für seine Kunden maßgeschneiderte, bedarfs- und zielorientierte Unternehmenskonzepte und garantiert messbare Ergebnisse. Seine Schwerpunkte liegen in den Bereichen Marketing, Unternehmenskauf, Unternehmensskalierung, Positionierung und Branding.

Branding und Skalierung begleiten Unternehmen von Anfang an

Wer ein Unternehmen gründen will, braucht ein entsprechendes Branding. Oscar Karems Standpunkt ist klar:

„Branding bedeutet einen individuellen Markenkern zu errichten, dem Ganzen eine eigene DNA zu geben – die Marke also in einer gewissen Form lebendig zu machen. Erfolgreiches Branding macht sich also vor allem bemerkbar, wenn es gelingt, eine eigene Markenidentität zu erschaffen und daraus resultierend eine bessere Marktposition zu erreichen.“

Es werden verschiedene Formen des Brandings unterschieden: Produkt-Branding, Corporate-Branding, Employer-Branding und Personal-Branding. Jede dieser Varianten hat ihre ganz eigenen Anforderungen. Branding ist nach Auffassung von Oscar Karem auch nicht etwas, das sich abschließen lässt. Wer ein Unternehmen gründet, hat die Aufgabe, den Markenkern nach der Gründung immer wieder neu herauszuarbeiten. Man muss ihn immer wieder im Hinblick auf die zu definierende(n) Zielgruppe(n) optimieren. Diese Aufgabe ist also nicht von heute auf morgen erledigt, sondern erstreckt sich über die gesamte Dauer der unternehmerischen Tätigkeit.

Skalierbarkeit muss von Anfang an, d.h. bereits bei der Unternehmensgründung, berücksichtigt werden, um ein kontinuierliches Wachstum ohne hohe Investitionen und steigende Fixkosten zu ermöglichen. Dies ist die Grundvoraussetzung dafür, dass Unternehmen langfristig erfolgreich sind und Gewinne erwirtschaften. In jedem Unternehmen – unabhängig von seiner Größe – gibt es eine Vielzahl von Prozessen, die ohne großen Aufwand optimiert und kosteneffizienter gestaltet werden können.

Die wahre Quelle der Motivation jenseits von Geld und Anerkennung

Business Mentor Oscar Karem vermittelt in seinen Workshops und Seminaren nicht nur handfeste Informationen. Er gibt auch Tipps für das richtige Mindset, die richtige Einstellung zu dem, was sie tun. Denn eine gute Geschäftsidee, Ehrgeiz und ein starker Wille allein reichen nicht aus, um nachhaltig erfolgreich zu sein.

Bestimmte Fähigkeiten kann man sich aneignen, aber Geduld und Ausdauer, Offenheit für Neues, ein hohes Maß an Begeisterungsfähigkeit sowie Realismus sind Ausdruck eines bestimmten Mindsets. Aus diesen Gründen dienen die Workshops und Seminare von Oscar Karem immer auch der Persönlichkeitsentwicklung der Teilnehmenden. Der Grund für das Scheitern von Unternehmensgründungen auf Dauer ist oft die falsche Einstellung.

Abschließend der Marketing- und Businessexperte dazu:

„Die meisten haben mit Motivationsproblemen zu kämpfen, weil sie die falschen Dinge tun oder sie aus den falschen Gründen tun. Sie widmen sich einer Aufgabe nicht um ihrer selbst willen, sondern erwarten sich eine Belohnung dafür. Das kann alles Mögliche sein. Meistens ist es Geld, Anerkennung oder Macht. Deswegen sind die meisten Menschen ständig auf Motivation von außen angewiesen, aber die hält nie lange an. Wenn man hingegen etwas aus der eigenen Überzeugung heraus tut – weil die Tätigkeit Sinn macht, ein großes Interesse vorhanden ist und es grundsätzlich ehrliche Freude bereitet – dann stellt sich die Motivationsfrage nicht mehr.“

Start-up-Know-how, Teil 1: eine Geschäftsidee in die richtigen rechtlichen Bahnen lenken

In drei Artikeln stellen wir die Entwicklung einer Gesellschaft von ihrer Gründung, über die „fetten Jahren“ bis hin zu einer möglichen Unternehmenskrise vor. Für Gesellschafter und Geschäftsführer sollen Anforderungen und Risiken beleuchtet werden. Im ersten Teil unserer Mini-Serie informieren wir über die Wahl der Rechtsform und die Haftungsrisiken in der Phase der Entstehung einer Gesellschaft.

Bitte beachten: Aus Gründen der besseren Lesbarkeit bzw. Verständlichkeit wird auf die gleichzeitige Verwendung der Sprachformen männlich, weiblich und divers (m/w/d) verzichtet. Sämtliche Personenbezeichnungen gelten gleichermaßen für alle Geschlechter.

Sie ist da – die zündende neue Geschäftsidee. Doch nun gilt es zu entscheiden, in welcher Rechtsform man als Gründer die neuen geschäftlichen Aktivitäten ausüben möchte. Die erste Entscheidung ist, ob man eine Kapitalgesellschaft oder eine Personengesellschaft gründet oder einzelkaufmännisch tätig ist. Häufig ist hier der Rat eines Steuerberaters und Rechtsanwalts hilfreich, um alle Vor- und Nachteile abzuwägen

Kapitalgesellschaften als haftungsbeschränkte Rechtsform

Die Kapitalgesellschaften, neben der Gesellschaft mit beschränkter Haftung (GmbH) und der Unternehmergesellschaft (UG) haftungsbeschränkt ist dies auch die Aktiengesellschaft (AG), unterscheiden sich von den Personengesellschaften – Gesellschaft bürgerlichen Rechts (GbR), offene Handelsgesellschaft (oHG) und Kommanditgesellschaft (KG) – und von Einzelunternehmen darin, dass nur bei ihnen die Haftung grundsätzlich auf das Firmenvermögen beschränkt ist. Dies gilt wenigstens, solange die Unternehmensverantwortlichen keine persönliche Haftung übernommen haben (etwa über eine Bürgschaft) oder wegen Fehlern in der Geschäftsführung persönlich haften. Denn üben Unternehmer eine gewerbliche Tätigkeit als Personengesellschaft oder Einzelunternehmen aus, haften sie mit ihrem gesamten persönlichen Vermögen stets für alle Verbindlichkeiten des Unternehmens. Gibt es mehrere Gesellschafter, haften diese dem Gläubiger gesamtschuldnerisch, was bedeutet, dass der Gläubiger die geforderte Summe von jedem einzelnen fordern kann – in Teilen oder ganz. Wichtig ist daher, dass im Innenverhältnis durch einen Gesellschaftsvertrag geregelt ist, welcher Gesellschafter wie haften soll.

Eine Sonderform bildet die GmbH & Co KG. Dies ist eine Kommanditgesellschaft, bei der allerdings der persönlich haftende Gesellschafter wiederum eine GmbH ist. Diese haftet unbeschränkt, aber eben mit dem nur beschränkten Gesellschaftsvermögen. Die weiteren Gesellschafter, die sogenannten Kommanditisten, haften nur mit ihrer Einlage, der sogenannten Kommanditeinlage.

Die GbR unterscheidet sich von der oHG darin, dass erstere bei einem Zusammenschluss von mindestens zwei Gesellschaftern zu jedem denkbaren Zweck errichtet werden kann. Bei der oHG muss der Gesellschaftszweck im Betrieb eines vollkäufmännischen Handelsgewerbes unter eigener Firma liegen.

Gründung einer Kapitalgesellschaft erfordert haftendes Kapital

Die GmbH und die UG haftungsbeschränkt können grundsätzlich von mehreren Gesellschaftern gegründet werden, aber auch die Gründung als Ein-Personen-Gesellschaft ist möglich, um eine Haftungsbeschränkung auf das Gesellschaftsvermögen zu erlangen.

Bei der GmbH muss die Gesellschaft mit einem Mindestkapital als Haftkapital ausgestattet werden. Dies sind aktuell EUR 25.000, wovon die Hälfte bei der Gründung einbezahlt werden muss. Auch eine Sachgründung ist möglich. In diesem Fall muss der Wert der eingebrachten Sachgüter, die grundsätzlich einlagefähig sein müssen, von einem Sachverständigen festgestellt werden. Die Sacheinlage muss einen fassbaren Vermögenswert darstellen. Bei der AG beträgt das Grundkapital, das immer bar zu erbringen ist, sogar EUR 50.000.

Das Stammkapital der GmbH, gleich ob als Bar- oder Sacheinlage erbracht, muss der Gesellschaft uneingeschränkt zur eigenen freien Verfügung stehen. Die Gesellschafter dürfen daran keine eigenen Rechte mehr geltend machen. Aufrechnung mit eigenen Ansprüchen der Gesellschafter, Stundung oder Erlass sind unzulässig. Die Gesellschafter haften für nicht ordnungsgemäß aufgebrachte Bareinlagen oder überbewertete Sacheinlagen weiter.

Diese finanziellen Belastungen und weitere Kosten der Gründung, die unbedingt durch einen Notar beurkundet werden muss, bringt einige Gründer zu der Überlegung, eine UG haftungsbeschränkt zu gründen. Dies ist sozusagen die Vorstufe der GmbH, die ebenfalls nur mit dem Gesellschaftsvermögen haftet und darüber hinaus den Vorteil hat, dass zur Gründung theoretisch ein Kapital von EUR 1 ausreicht. Eine Gründung mit nur diesem Betrag ist jedoch nicht ratsam, da dann die Gesellschaft eigentlich sofort insolvenzantragspflichtig ist, weil die Gründungskosten, die durch die Beauftragung eines Notars und die Kosten des Registergerichts entstehen, davon nicht getragen werden können. Es empfiehlt sich hier also immer, mindestens mit einem Kapital von EUR 1.500 zu gründen. Eine Sachgründung ist bei der UG haftungsbeschränkt allerdings ausgeschlossen.

Und man darf nicht vergessen, dass alle denkbaren Vertragspartner die geringe Haftkapitalausstattung dieser Unternehmensform genau kennen und daher das Vertrauen in die finanzielle Zuverlässigkeit eines so dünn mit Kapital ausgestatteten Unternehmens gering ist. Benötigt man also Fremdkapital oder möchte Verträge mit nennenswerten Kostenbelastungen eingehen, werden die Vertragspartner die persönliche Haftung der Gesellschafter zur Bedingung für den Vertragsschluss machen. Faktisch ergibt sich damit wieder keine Haftungsbegrenzung.

Eine weitere Besonderheit gilt bei der UG haftungsbeschränkt bezüglich der Gewinnverwendung. Solange ein Stammkapital von EUR 25.000 nicht erreicht ist, müssen jährlich 25 Prozent des erwirtschafteten Überschusses als Rücklage im Unternehmen verbleiben, um dieses quasi anzusparen.

Aber auch die eigentlich haftungsbeschränkte GmbH hat häufig einen Haken. Benötigt ein Unternehmer Fremdkapital über Banken oder möchte einen Leasingvertrag abschließen, verlangen die Vertragspartner häufig eine persönliche Bürgschaft der Gesellschafter. Mindestens für Verbindlichkeiten diesen Vertragspartnern gegenüber ist die Haftung damit faktisch zu einer persönlichen Haftung geworden.

Rechtsform: spätere Änderung möglich

Verfügt man als Start-up-Gründer allerdings zunächst nicht über entsprechendes Kapital, ist auch die Gründung als Einzelunternehmen, GbR oder UG eine Alternative – denn nichts ist in Stein gemeißelt. Es ist möglich, die Rechtsform später zu ändern. Dann müssen die entsprechenden Vorschriften der neu gewählten Rechtsform beachtet werden, das erforderliche Mindestkapital muss gegebenenfalls nachgeschossen werden. Dabei darf man jedoch nicht eine mögliche Nachhaftung aus den Augen lassen, denn den Schutz der Haftungsbeschränkung kann man nicht ohne weiteres in Anspruch nehmen, wenn etwa die Einzelfirma erhebliche Verbindlichkeiten hat. Diese sind nicht ohne weiteres auf eine GmbH zu übertragen.

Einzelkaufmann oder eingetragener Kaufmann

Entscheidet sich ein Gründer, die unternehmerische Tätigkeit zunächst alleine zu verantworten und als Einzelfirma tätig zu sein, kann auch eine Eintragung ins Handelsregister als sogenannter Eingetragener Kaufmann (e.K.) notwendig sein. Immer, wenn das Unternehmen einen in kaufmännischer Weise eingerichteten Gewerbetrieb erforderlich macht, ist die Eintragung ins Handelsregister Pflicht. Entscheidend ist dabei eine Gesamtschau. Kriterien sind dabei etwa Umsatzvolumen je nach Geschäftstätigkeit zwischen 120 TEUR und 300 TEUR, mehr als fünf Mitarbeiter, ein Betriebsvermögen von mehr als 100 TEUR oder mehrere Standorte.

Rechtsformwahl: weitere Überlegungen

Neben der Haftungsbeschränkung gibt es eine Reihe weiterer Kriterien, die bei der Überlegung der Rechtsformwahl von Bedeutung sein können. So etwa die Wahl des Firmennamens. Nur bei Gesellschaften, die im Handelsregister eingetragen werden, ist ein Unternehmer völlig frei darin, für diese einen Phantasienamen zu wählen, da weitere Informationen aus dem Handelsregister ersichtlich sind. Entscheidet sich ein Gründer aber für eine GbR oder eine Einzelfirma, muss diese immer die Vor- und Zunamen der Gesellschafter mit im Namen tragen, gegebenenfalls mit einem Inhaberzusatz: Die flotte Nadel Inhaber Hans Schneider, Food Express Anna Bohne und Berta Flink GbR.

Wählt ein Start-up-Unternehmer die Rechtsform einer Kapitalgesellschaft, sind neben den Kosten für die notarielle Beurkundung der Gründung und deren Handelsregistereintrag auch die fiskalischen Anforderungen höher. So muss regelmäßig ein Jahresabschluss aufgestellt und veröffentlicht werden, während etwa für die Einzelunternehmung eine Einnahmen-Überschussrechnung ausreicht.

Haftung im Gründungsstadium von Kapitalgesellschaften

Einzelunternehmen und Personengesellschaften kommen nicht in den Genuss einer Haftungsbeschränkung. Aber auch bei den Kapitalgesellschaften tritt diese nicht sofort ein.

Sowohl die GmbH als auch die UG entstehen erst mit der Eintragung ins Handelsregister. Zuvor befinden sich die Gesellschaften in den Phasen der Vorgründungsgesellschaft und der Vorgesellschaft. Die Vorgründungsgesellschaft entsteht mit der noch formlosen Vereinbarung der Gesellschafter, die besagte Gesellschaft zu errichten. Es handelt sich in dieser Phase faktisch um eine GbR mit einer persönlichen Haftung der Gesellschafter für Verbindlichkeiten. Mit der immer erforderlichen notariellen Beurkundung des Gesellschaftsvertrages entsteht die Vorgesellschaft. Diese kann mit dem Zusatz i.G. (in Gründung) bereits auftreten, allerdings gilt die persönliche Gesellschafterhaftung weiterhin. Erst mit der Eintragung ins Handelsregister entfällt diese und die volle Haftungsbeschränkung greift. Je nach Auslastung von Notar und Handelsregister kann der Handelsregistereintrag einige Zeit beanspruchen. Möchten Gründer bereits vorher mit den geschäftlichen Aktivitäten starten, ohne die dann beachtlichen persönlichen Risiken einzugehen, können sie auch darüber nachdenken, eine sogenannte Vorratsgesellschaft zu erwerben. Es handelt sich um den Erwerb von Geschäftsanteilen an einer Gesellschaft, die zuvor nichtwerbend tätig war. Hilfestellung geben auch hier die Steuer- und Rechtsberater sowie Notare.

Bis zur Eintragung ins Handelsregister ist auch bei Ausgaben aus dem aufgebrachten Stammkapital Vorsicht angeraten. Zum Zeitpunkt der Eintragung ins Handelsregister muss das gezeichnete Stammkapital wertmäßig in voller Höhe noch vorhanden sein. Ausnahmen gelten nur für die direkten Gründungskosten. Sonst haftet die Gesellschaft für die ausgegebene Differenz. Der Anspruch wird regelmäßig erst im Falle einer Insolvenz vom späteren Insolvenzverwalter geltend gemacht. Es empfiehlt sich daher immer, die Gründungsunterlagen mit den Kontobelegen zum Nachweis der Einzahlung des Stammkapitals und den die Bestände zum Tag der Eintragung ins Handelsregister dokumentierenden Beleg zu verwahren.

Fazit

Festzuhalten bleibt: es gibt sie nicht – die allein richtige Rechtsform für eine neue Geschäftsidee. Und glücklicherweise ist eine Änderung auch noch möglich, nachdem Gründer bereits gestartet sind.

Einen wichtigen Rat gibt es aber immer: Auch wenn bei den Gesellschaften, deren Gründung nicht der notariellen Beurkundung bedarf, ein Gesellschaftsvertrag auch ohne detaillierte schriftliche Vereinbarungen durch schlüssiges Handeln geschlossen werden kann, sollten Gründer die wichtigsten Punkte immer in Form eines Gesellschaftsvertrages schriftlich vereinbaren. Nur so können Neu-Unternehmer spätere Unstimmigkeiten zwischen mehreren Gesellschaftern und damit kosten- und zeitintensive Auseinandersetzungen vermeiden.

Und bei der GmbH gilt: Finger weg vom Stammkapital, bis die Gesellschaft im Handelsregister eingetragen ist.

Die Autorin Marion Gutheil ist Rechtsanwältin, Fachanwältin für Insolvenz- und Sanierungsrecht sowie Mediatorin bei der Mönig Wirtschaftskanzlei, Düsseldorf

Studienbegleitend eine Firma gründen – Doppelbelastung meistern

Auch während man die Universität besucht, kann man bereits gründen und im besten Fall schon das erste Geld verdienen. Wertvolle Tipps und To do’s.

Viele Studierenden träumen davon, ihr eigener Chef zu sein. Darauf muss man nicht bis zum Ende des Studiums warten. Auch während man die Universität besucht, kann man bereits gründen und im besten Fall schon das erste Geld verdienen. Zeitgleich zu studieren, eine Firma aufzubauen und ein Sozialleben zu führen, ist aber kein leichter Balanceakt. Kann man diese Doppelbelastung tragen und was kann dabei unterstützen?

Im Studium gründen: Herzensprojekt vs. Stress

Eins ist klar. Das Gründen einer Firma im Studium muss gut überlegt sein. Auch ohne anderweitige Verantwortungen ist ein eigenes Unternehmen zu gründen bereits eine große Aufgabe. Für viele ist die Leidenschaft für die eigene Idee aber groß genug, um sich dieser Herausforderung zu stellen.

Ob das Gründen möglich ist, entscheidet sich oft an den individuellen Plänen und Ausgangslagen der Studierenden:

Je nachdem, welchen Studiengang man belegt und welche Ansprüche man an den eigenen Abschluss hat, lässt sich die zusätzliche Belastung mal besser und mal weniger gut einbauen:

- Manche Studienfächer belegen den Stundenplan einer Woche intensiver, während andere viel auf das Selbststudium setzen. Je nach Arbeitsverhalten und Organisationstalent können beide dieser Faktoren ein Hindernis sein.

Auch der Zeitpunkt der Gründung muss gut überlegt sein:

- Viele denken erst kurz vor dem Abschluss darüber nach, dass sie am besten sofort ein Unternehmen gründen möchten, da sie gezwungen sind, an die Zukunft nach dem Studium zu denken. Zu dieser Zeit steht aber aufgrund der Prüfungsvorbereitungen und Abschlussarbeiten ohnehin schon viel Stress an, weshalb einige Studierende die Masterarbeiten schreiben lassen.

- Als Alternative kann man bereits früher im Studium gründen. Dann hat man akut eine weniger starke Doppelbelastung, dafür muss man über einen längeren Zeitraum bereits mehr leisten.

Was hilft, Doppelbelastungen zu reduzieren?

In diesem Artikel haben wir bereits dargestellt, dass rein anhand der formellen Vorgaben eine Gründung während des Studiums möglich ist. Ob sich dieser Plan tatsächlich umsetzen lässt, hängt von vielen verschiedenen Faktoren ab.

- Welche Lösungen sich anbieten, um stressfrei im Studium zu gründen, ist oft eine Frage der eigenen Motivation, Energie und Zeitplanung. Auch persönliche Mittel sind entscheidend.

Netzwerk

Das eigene Netzwerk ist entscheidend darüber, wie leicht es ist zu gründen. Dieses Netzwerk beinhaltet sowohl Familie & Freunde sowie professionelle Kontakte und Fördermöglichkeiten.

- Freunde und Familienmitglieder, die bereit sind mitanzupacken, sind eine große Hilfe. Diese Arbeit kann an vielen Stellen übernommen werden und muss nicht unbedingt direkt mit der Gründung zusammenhängen.

- Es hilft etwa bereits, wenn Menschen im Umfeld der Gründer*innen während Phasen großer Belastung Aufgaben im Haushalt übernehmen, um die Person zu entlasten.

- Auch das „Mitdenken“ ist eine große Hilfe. Wer an einem Businessplan sitzt, kann von den Augen und Gedanken mehrerer Personen profitieren, die die Vorstellungen und Abläufe gemeinsam durchgehen und nach Lösungen suchen.

Dienstleistungen

Es gibt viele Dienstleister, die verschiedene Aufgaben des Lebens und Alltags übernehmen können. Diese Option steht vor allem Personen offen, die genügend Geld haben, um diese Vorteile zu nutzen. Im Abgleich mit dem reduzierten Stress können sich diese Ausgaben aber lohnen. Sie sind eine Art Investition in den künftigen Erfolg.

- Ein bereits erwähntes Beispiel, das Studenten viel Arbeit abnimmt, ist das Schreiben lassen von Abschlussarbeiten. Bisher gibt es in Deutschland noch keine gesetzliche Grundlage, die das Nutzen oder Vermitteln von Ghostwritern sanktioniert. Dennoch bekommen Nutzer*innen und Ghostwriter Probleme, wenn die Universität von der Dienstleistung erfährt.

- Hier gilt es, sich zuvor gut mit den Regeln, Risiken und der Seriosität von Anbietern auseinanderzusetzen.

Andere Dienstleistungen sind weniger risikoreich. Auch hier gibt es einen breiten Rahmen, in dem sie helfen können. Denkbar ist jeder Service, der dem Gründenden mehr Zeit für wichtige Aufgaben ermöglicht.

Förderungen

Viele Universitäten besitzen Beratungsveranstaltungen für Studierende, die an der Gründung eines Start-ups interessiert sind. Eine gute Option sind Gründer-Labore, bei denen gemeinsam mit den Studenten an der Umsetzung der Pläne gearbeitet wird.

Auch die Agentur für Arbeit unterstützt dabei, Pläne dieser Art umzusetzen. Unter Umständen erhält man dabei Fördergelder oder die Kosten für professionelle Beratungen werden übernommen.

Fazit – Neben dem Studium gründen: Geht das?

Ob man es schafft, neben dem Studium zu gründen, entscheidet sich individuell. Vor der Gründung sollte man sich nach Beratungsangeboten umschauen. Diese helfen dabei, den genauen Arbeitsumfang, der auf einen zukommt, besser zu beurteilen. Mit dieser Information kann man den Aufwand mit dem eigenen Stundenplan und der Zeit, die für andere Dinge verwendet werden muss, abgleichen.

Dabei sollte man jegliche Ressourcen in die Rechnung einbeziehen, die den Gründenden unterstützen können. Dafür kann man beispielsweise im Familien- und Freundeskreis nachfragen, ob Menschen im Umfeld bereit sind, zu helfen, und in welcher Form. Es kann sich außerdem lohnen, jetzt etwas mehr Geld in die Hand zu nehmen, um sich das Leben durch kostenpflichtige Dienstleistungen zu erleichtern. Diese Investition hilft dabei, besser in die Zukunft nach dem Studium zu starten.

Was Gründer*innen über die Kleinunternehmerregelung wissen sollten

Die Kleinunternehmerregelung erleichtert die Buchhaltung und kann gerade für unerfahrene Unternehmer*innen eine gute Wahl sein.

Die Kleinunternehmerregelung als Alternative zur Regelbesteuerung

Wer ein neues Unternehmen gründet oder in die Selbstständigkeit startet, muss sich mit zahlreichen steuerrelevanten Fragen auseinandersetzen. Neben der Wahl der richtigen Rechtsform spielt auch die Art der Besteuerung eine wichtige Rolle. Normalerweise unterliegen Unternehmen und Selbstständige der sogenannten Regelbesteuerung. Sie müssen also Umsatzsteuer auf ihre Leistungen erheben und diese an das Finanzamt abführen. Im Gegenzug können sie Vorsteuer anmelden.

Voraussetzungen für die Kleinunternehmerregelung

Unternehmen oder Selbstständige können sich auf Antrag von der Umsatzsteuer befreien lassen. Diesem wird nur stattgegeben, wenn das Unternehmen pro Jahr nicht mehr als 22.000 Euro an umsatzsteuerpflichtigen Umsätzen einnimmt und die Einnahmen im Folgejahr voraussichtlich nicht über 50.000 Euro liegen werden. Sobald die Grenze von 22.000 Euro überschritten wird, müssen Kleinunternehmer*innen im Folgejahr zur Regelbesteuerung wechseln.

Wie Gründer*innen die Kleinunternehmerregelung in Anspruch nehmen können

Wenn Sie sich selbstständig machen, müssen Sie dies beim Finanzamt anzeigen. Das geschieht über den Fragebogen zur steuerlichen Erfassung. Dort können Sie angeben, dass Sie als Kleinunternehmer*in geführt werden möchten. Sobald Sie die Umsatzgrenze erreichen, müssen Sie sich selbst darum kümmern, dass im Folgejahr die Regelbesteuerung gilt. Das Finanzamt wird sie unter Umständen darauf hinweisen, erfährt aber erst von ihren Umsätzen, wenn sie die Steuererklärung abgegeben. Dann wäre es aber schon zu spät.

Überprüfen Sie deswegen immer am Ende des Jahres, ob Ihr Umsatz unter 22.000 Euro liegt. Für den Wechsel zur Regelbesteuerung ist rechtzeitig eine Umsatzsteuer-Identifikationsnummer zu beantragen. Das können Sie beim Bundeszentralamt für Steuern tun. Dieses erteilt Ihnen dann eine Nummer, die auch in allen anderen EU-Staaten gültig ist, was den innereuropäischen Verkehr von Waren und Dienstleistungen erleichtern soll.

Die Vor- und Nachteile der Kleinunternehmerregelung

Die Kleinunternehmerregelung bringt eine ganze Reihe an Vorteilen mit sich, hat aber auch ein paar Nachteile, sodass jede(r) Gründer*in individuell abwägen sollte, ob sie für ihn/sie infrage kommt.

- Vereinfacht die Buchführung;

- Umsatzsteuer-Voranmeldungen entfallen;

- Private Kund*innen sparen bis zu 19 % Umsatzsteuer;

- Einkommensüberschussrechnung zur Gewinnermittlung genügt

- Der Vorsteuerabzug entfällt:

- Kund*innen und Lieferant*innen wissen, dass Ihr Umsatz niedrig ist

Die fehlende Möglichkeit zum Vorsteuerabzug ist für diejenigen Gründer*innen ein Problem, die wissen, dass sie bereits im ersten Jahr viele Investitionen tätigen werden. Denn für diese müssen sie dann die volle Umsatzsteuer entrichten und können sie sich nicht vom Finanzamt zurückholen.

Gründer*innen, die aber nur wenige laufende Kosten haben, profitieren durchaus von der Kleinunternehmerregelung. Denn sie bedeutet weniger Verwaltungsaufwand. Bei der Buchhaltung eines Kleinunternehmers spielt die Umsatzsteuer nämlich keine Rolle. Dementsprechend müssen Kleinunternehmer*innen keine Bilanzen erstellen, sondern können die durchaus einfachere EÜR zur Ermittlung ihres Gewinns anwenden. Freiberufler*innen können auch nach dem Erlöschen des Kleinunternehmerstatus weiterhin die EÜR nutzen.

Nicht zu verwechseln mit dem Kleingewerbe

Auch wenn die Begriffe sehr ähnlich sind, aber mit einem Kleingewerbe hat das Kleinunternehmen nichts zu tun. Grundsätzlich können alle Unternehmer*innen mit einem Jahresumsatz unter 22.000 Euro die Kleinunternehmerregelung in Anspruch nehmen. Dazu gehören Selbstständige, Freiberufler*innen und auch Gewerbetreibende.

Manche dieser Gewerbetreibende führen ein sogenanntes Kleingewerbe. Dieses hat aber nichts mit den Umsatzsteuerregelungen zu tun. Vielmehr handelt es sich dabei um ein Gewerbe, das sich nicht an die Vorschriften des Handelsgesetzbuches halten muss.

Dementsprechend wird ein Kleingewerbe nicht in das Handelsregister eingetragen. Auch die Pflicht zur doppelten Buchführung sowie zur Erstellung von Bilanzen entfällt. Dennoch müssen sich Kleingewerbetreibende beim Gewerbeamt und beim Finanzamt anmelden. Bei letzterem können sie dann genauso wie Freiberufler*innen und Selbstständige die Kleinunternehmerregelung wählen.

Grundsätzlich gelten die meisten Gewerbe als Kleingewerbe, sofern es sich nicht um eine Handels- oder eine Kapitalgesellschaft handelt. Doch auch der Jahresumsatz, die Mitarbeitendenzahl und andere Faktoren spielen die Bewertung mit ein. Im Zweifel sollten sich Gründer*innen steuerrechtlich beraten lassen.

Digitale Dienstleistungen für Freelancer – Innovative Unterstützung für eine oft benachteiligte Branche

Das 2021 gegründete Berliner FinTech Moojo hat es sich zur Aufgabe gemacht, Freelancer dabei zu unterstützen, ihre beruflichen Ziele zu verwirklichen.

Viele Menschen hegen den Wunsch, beruflich unabhängig und auf Basis eigener Talente erfolgreich zu sein. Eine Möglichkeit, diese beruflichen Ziele zu erreichen besteht darin, sich als Freelancer selbstständig zu machen. Der Freelancer- und Creator-Markt wächst seit über zwei Jahrzehnten kontinuierlich und hat durch die Corona-Pandemie einen weiteren Schub erhalten. So erfüllend eine Karriere als Freelancer ist, so zahlreich sind auch die Hürden, die ein solcher Weg bereithält, vor allem in finanzieller Hinsicht. Innovative FinTechs möchten die für die Wirtschaft wichtige Freelancer-Branche unterstützen und haben sinnvolle, digital-basierte Lösungen für die größten Problemfelder dieser Berufsgruppe entwickelt.

Freelancer – täglicher Kampf um finanzielle Sicherheit

Obwohl die zahlreichen Freelancer inzwischen zu einer tragenden Säule der deutschen Wirtschaft gereift sind, werden sie im alltäglichen Wirtschaftsleben noch immer in vielerlei Hinsicht benachteiligt. Zugegebenermaßen existiert ein großes Angebot an Jobbörsen, die es Freelancern erleichtern, Aufträge zu finden. In vielen anderen Bereiche werden hingegen noch zu wenig Lösungen geboten.

Man muss nur den Bereich der Kredite betrachten. Wo fest angestellte Personen wenig Probleme haben, einen Kredit zu beantragen, da müssen Freelancer oft sehr lange suchen, bis sie eine Bank finden, die bereit ist, ihnen ein Darlehen zu gewähren. Ursache ist hauptsächlich das schwankende Einkommen, denn im Gegensatz zu einer bei einem Unternehmen sozialversicherungspflichtig angestellten Person hat ein Freelancer kein monatlich gleichbleibendes Gehalt.

Ein weiterer mit vielen Problemen behafteter Teil der täglichen Freelancer-Arbeit ist der der Rechnungsstellung und den damit verbundenen Vorgängen. Befragt man Freelancer, hört man oft von Problemen durch zahlungsunwillige Kunden, denn wenn kein Geld auf dem Firmenkonto eingeht, kann der Freelancer von ihm selbst zu zahlende Rechnungen nicht begleichen. Daraus kann sich ein Teufelskreis entwickeln, der nicht selten in einer Zahlungsunfähigkeit und Insolvenz mündet.

Hierzu gehört auch das Thema Zwischen- bzw. Übergangsfinanzierung, etwa für eine geplante Auszeit oder den Kauf von kostenintensiven Arbeitsmitteln. Freelancer sind sehr häufig nicht in der Lage, finanzielle Rücklagen für solche Situationen zu bilden. Die finanziellen Mittel für einen Urlaub oder den Kauf eines neuen Laptops müssen zunächst erwirtschaftet werden, bevor sie für die genannten Zwecke ausgegeben werden können. Deshalb wäre die Entwicklung entsprechender Lösungen sinnvoll.

Auch der Bereich der Versicherungen ist für Freelancer ein eher unsicheres Feld. Hier fehlt es sehr häufig an flexiblen Versicherungslösungen, die zu den finanziellen Rahmenbedingungen des jeweiligen Freelancers passen. Das können zeitlich flexible, kurzfristig wieder kündbare Versicherungen sein oder Versicherungsleistungen für einen bestimmten, für die Arbeit wesentlichen Teilbereich oder Gegenstand.

Best Practice Beispiel: Plattform für Finanz- und Versicherungsprodukte mit der Zielgruppe Freelancer

Dank der Digitalisierung sind schon unzählige, extrem hilfreiche Lösungen entwickelt worden, durch die der private und berufliche Alltag von Menschen erleichtert wird. Ein junges Start-up namens Moojo hat es sich zur Aufgabe gemacht, Freelancer dabei zu unterstützen, ihre beruflichen Ziele zu verwirklichen.

Zu den Intentionen hinter dem 2021 gegründeten FinTech sagt Co-Founder und CEO Utena Treves: „Wir sind überzeugt, dass jeder Mensch etwas besonders gut kann und dem auch beruflich frei nachgehen können sollte. Doch Freiberufler haben Probleme verschiedenster Art. Auf der einen Seite sieht man den stark gestiegenen Bedarf an digitalen Talenten und die veränderten Anforderungen an die Arbeit der Generation Z und Y, auf der anderen Seite erzählen uns Freelancer und Creator von den Schwierigkeiten im täglichen Leben: Rechnungen erstellen, pünktlich bezahlt werden oder einen Kredit zu bekommen. Wir wollen genau all diesen Menschen die Freiheit geben, sich keine Sorgen machen zu müssen - vor allem in finanziellen Aspekten.“

Kernstück von Moojo ist eine Plattform, die Nutzer sich via App herunterladen können. Zu den Features gehört z.B. die Möglichkeit, eine monatliche, automatische Rechnungserstellung durch die App zu nutzen. Auch die Übernahme ausstehender Zahlungen bzw. der Eingang von ausstehenden Kundenrechnungen innerhalb von 24 Stunden (abzüglich eines geringen Abschlags) gehört zu den Funktionen. Auf diese Weise entfällt für den App-Nutzer der gesamte Stress, dem sie früher durch die Payment-Prozesse ausgesetzt waren.

Freelancer müssen lediglich ihren gestellten Rechnungen hochladen und erhalten den jeweiligen Betrag sofort, abzüglich des genannten, kleinen Abschlags. So wird die Rechnungsstellung, die früher laut Mitgründer Utena Treves einer der „stärksten Pain Points“ war, deutlich vereinfacht und wesentlich stressfreier.

Weitere Dienstleistungen, die bereits in der Entwicklung sind, werde den Freelancern flexible Versicherungslösungen sowie Übergangs- und Zwischenfinanzierungen ermöglichen. Christian Engnath, der zweite von drei Gründern beschreibt das Selbstverständnis von Moojo folgendermaßen: „Wir sehen uns als Tech-Layer mit einem tiefen, datengetriebenen Kundenverständnis, das beispielsweise hilft die Bonität unserer Kunden besser einzuschätzen.“ Um dies zu ermöglichen, arbeitet das Berliner Start-up mit starken und erfahrenen Partnern zusammen.

Investoren brauchen überzeugende Konzepte

Dass das Konzept der vor dem Launch stehenden Plattform hohes Potenzial besitzt, davon zeugen auch die 2 Millionen US-Dollar, die die Gründer kürzlich eingesammelt haben. Zu den Investoren gehören btov/Helvetia, MS&AD, Neoteq, APX and Redswan sowie einige Business Angels.

Selbständig als Freelancer: Zahlen, Fakten, Infos

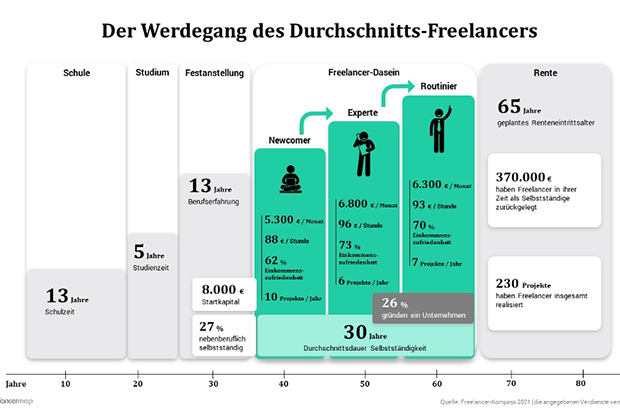

Anlässlich des Jahrestags der Freelancer (14. Mai) skizzieren wir den typischen beruflichen Werdegang eines Freelancers: von 8.000 Euro Startkapital zu 370.000 Euro Renten-Rücklagen.

„Wenn ich groß bin, werde ich Freelancer!“ – Diesen Satz haben sicher die wenigsten schon einmal aus einem Kindermund gehört. Die Selbständigkeit gehört zu der Art von Wunschvorstellungen, die sich erst mit dem Alter herauskristallisieren. So lautet auch das Ergebnis der Analysen von freelancermap. Unabhängig davon, in welcher Phase sich die Freiberuflichen befinden: Mehr als 60 Prozent sind glücklich mit ihrer Einkommenssituation, welche aus durchschnittlich 94 Euro pro Stunde resultiert und in 370.000 Euro Renten-Rücklagen mündet. Zum ‚Tag des Freelancers‘ am 14. Mai 22 hat freelancermap die Umfragewerte aus seinem Freelancer-Kompass 2021 unter die Lupe genommen, um den Lebenslauf von Selbständigen nachzuzeichnen.

Von der Theorie in die Praxis: 27 Prozent gehen die ersten Schritte als Nebenberufler

Die Schulbank müssen alle drücken, auch zukünftige Freelancer. In diesen ersten zwölf beziehungsweise dreizehn Jahren zeichnen sich oftmals die Interessensgebiete ab, welche in einem Studium weiterverfolgt werden. Nach durchschnittlich fünf Jahren an einer akademischen Einrichtung halten 76 Prozent der späteren Freiberufler einen Abschluss in der Hand, 43 Prozent von ihnen gingen auf eine Universität. Nach rund 18 Jahren gilt die theoretische Ausbildung demnach als vorerst abgeschlossen und der Schritt in die berufliche Praxis wird unternommen. In Festanstellung verbringt der typische Freelancer dann jedoch erst einmal ebenso viel Zeit wie in der Schule: dreizehn Jahre. Hier werden vor allem erste Erfahrungswerte gesammelt und Branchenkenntnisse vertieft. Bevor der endgültige Abschied von der Festanstellung stattfindet, probieren sich 27 Prozent der Befragten vorerst als nebenberufliche Freelancer aus.

Alles auf Anfang: Newcomer achten besonders auf ein stabiles Einkommen

Diejenigen, die den Schritt in die Selbständigkeit wagen, sind im Schnitt 36 Jahre alt und verfügen über ein Startkapital von 8.000 Euro. Wenn sie auch fest im Leben stehen, im Freelancer-Business sind sie Newcomer. Hier zählt nicht nur die berufliche Erfahrung oder fachliche Expertise: Ein Solo-Unternehmen zu führen will ebenso gelernt werden. Dafür spricht beispielsweise, dass erfahrene Freelancer ein Startkapital in Höhe von 15.000 Euro empfehlen. In den ersten Jahren verlangen Newcomer außerdem einen vergleichsweise geringen Stundensatz von 88 Euro. Zugleich haben 56 Prozent der Starter hohe Einkommenserwartungen. Während der Stundensatz also in dieser Phase am niedrigsten ist, befindet sich die Zahl der Projekte mit zehn pro Jahr auf dem Maximum.

38 Prozent der Newcomer empfinden zudem ein schwankendes Einkommen als unangenehm. „Der Grund dafür könnte in der vorangegangenen Festanstellung liegen. Das Phänomen eines schwankenden Einkommens gab es dort nicht. Daher werden womöglich derart viele Projekte angenommen und im Schnitt auch 48 Stunden die Woche gearbeitet“, vermutet Thomas Maas, CEO von freelancermap, und führt fort: „Newcomer sind außerdem für die Buchhaltung eigenverantwortlich. Auch hierfür waren vorher Arbeitgeber zuständig. Bis eine Routine für die organisatorischen Prozesse entwickelt wird, kann es etwas dauern. Daher empfinden beispielsweise 24 Prozent der Newcomer die Buchhaltung als nervig. Der Wert nimmt ab, je länger Freelancer ihrem Job nachgehen.“

Experten-Status ist gefestigt: Abwechslung im Job als höchstes Gut

Mit den Jahren kommt die Erfahrung. Im Alter von 46 bis 55 Jahren hat sich der Freelancer zu einem wahren Experten entwickelt. Er kennt seine Branche genauestens und weiß seine Fähigkeiten effizient einzusetzen. Daher verlangt der erfahrene Freiberufler durchschnittlich einen Stundensatz von 96 Euro, reduziert seine wöchentliche Arbeitszeit von 48 auf 45 Stunden und bearbeitet jährlich nur noch sechs Projekte. Der Experte befindet sich sozusagen in der Blüte seines Freelancer-Daseins. Das bestätigt auch die Frage nach der Einkommenszufriedenheit: 73 Prozent der Experten sind glücklich mit den verlangten Honoraren.

Thomas Maas erklärt: „Nach rund zehn Jahren Erfahrung im Freelancer-Business haben die Experten sich einen Status in der Branche geschaffen, aber auch ihren eigenen Workflow gefunden. Daraus resultieren die kürzeren Arbeitszeiten und der höhere Stundensatz. Mit Hürden wie dem schwankenden Einkommen können sie besser kalkulieren und die Buchhaltung ist für 81 Prozent der Befragten kein Hindernis mehr. Eine deutlich größere Rolle wiederum spielt nun dafür die Abwechslung: Freelancer der Experten-Ebene wollen lieber vielfältige Projekte annehmen, als ein hohes Einkommen zu generieren. Auch ziehen rund 27 Prozent von ihnen in dieser Phase in Betracht, den nächstgrößeren Schritt zu gehen und ein Unternehmen zu gründen.“

Mit Routine in die Rente: Angst vor schwankendem Einkommen steigt erneut

Wer 20 Jahre lang im Freelancer-Business tätig war, gehört ohne Frage zu den Routiniers unter den Freiberuflichen. Die Zahl der jährlichen Projekte pendelt sich bei sieben ein und die Arbeitszeit bleibt konstant bei 45 Stunden pro Woche. Die „alten Hasen“ legen ebenfalls einen größeren Wert auf die Projektvielfalt, obwohl der Stundensatz in dieser Phase auf 93 Euro sinkt. Zwar bestätigen 70 Prozent, dass sie mit ihren Honoraren zufrieden sind, doch nimmt zugleich auch die Angst vor einem schwankenden Einkommen kurz vor der Rente wieder zu.

„Besonders mit Blick auf den Ruhestand verstärkt sich das Bedürfnis nach finanzieller Absicherung“, sagt Thomas Maas und ergänzt: „Im Alter von 65 Jahren verabschieden sich die Routiniers in der Regel aus der Arbeitswelt. Damit sind sie durchschnittlich etwa ein Jahr länger berufstätig als ihre festangestellten Mitstreiter . Bis zu diesem Zeitpunkt werden Freiberufler im Schnitt 370.000 Euro angespart und 230 Projekte realisiert haben. Diese, aber auch etliche weitere, sind beachtliche Leistungen, die Anerkennung verdienen.“

Nützliche Tipps für die geplante Unternehmensgründung

Von der Idee bis zur Markteinführung umfasst die Unternehmensgründung unzählige Schritte. Wir fassen zusammen, worauf bei der Gründung eines erfolgreichen Unternehmens zu achten ist.

Mit umfangreicher Recherche starten

Die Branche, in der man arbeiten möchte, sollte man kennen und verstehen. Auch wenn eine Geschäftsidee noch so einzigartig erscheint, ist sie das vielleicht gar nicht – und die Konkurrenz schläft nicht. Nur, weil man eine gute Idee hat, heißt das keinesfalls, dass andere sie nicht haben. Das sagte schon Ian Wright, der Gründer von British Business Energy. Die Konkurrenz sollte man deshalb im Blick haben und herausfinden, wie man Alleinstellungsmerkmale findet. Das eigene Produkt muss besser oder vielleicht auch einfach nur billiger sein, um zu funktionieren.

Bevor man also in den Markt eintritt, sollte man die Zielgruppe sowie die Konkurrenz analysieren. Eine umfangreiche Marktanalyse mit allem, was dazugehört, ist unerlässlich für den Erfolg. Ein Schnellschuss ist also weniger empfehlenswert – vielmehr sollte ausreichend Zeit in die Recherche fließen, ehe man ein Produkt oder eine Dienstleistung auf den Markt bringt.

Finanzplanung

Wer ein Unternehmen gründen möchte, braucht meist Geld – und hat dieses in vielen Fällen nicht einfach so zur Verfügung. Kapital muss aber nicht nur „herangeschafft“ werden. Unternehmer*innen müssen zudem lernen, mit Geld gut zu haushalten. Egal, ob man einen Bankkredit aufnehmen möchte, großes Glück hatte und mit einem kostenlosen Bonus ohne Einzahlung gewonnen hat oder gar einen großen Jackpot geknackt hat: Richtiges Wirtschaften will gelernt sein, sowohl privat als auch beruflich. Das Startkapital ist zudem für Gründer*innen oft eine große Hürde. Die erste und häufigste Anlaufstelle sind Familie und Freund*innen. Investor*innen und Risikokapitalgeber*innen oder Crowdfunding-Projekte können ebenfalls dabei helfen, den nötigen Betrag aufzubringen. Doch wer plant, mit viel Geld zu hantieren, sollte auch wissen, wie man damit umgeht. Unternehmer*innen sollten einen Plan machen, wie sie die Gründungskosten aufbringen wollen und wie sie ihr Geld dann möglichst sinnvoll nutzen. Das schließt auch Steuern mit ein. Denn gerade, wer neu im Business ist, hat oft noch keine Vorstellungen davon, was eigentlich an Steuerzahlungen anfällt. Deshalb gilt: Ausgeben, was nötig ist, aber ausreichend Rücklagen bilden.

Auf die Expertise anderer setzen

Gern möchte man alles selbst kontrollieren und gibt nur ungern Verantwortung ab. Denn es geht doch um die eigene Vision und Idee. Doch auch als findige(r) Unternehmer*in kann man nicht jedes Problem allein lösen. Stattdessen sollte man lieber frühzeitig auf Fachleute zurückgreifen, die einen Mehrwert ins Unternehmen bringen und gleich zu Beginn dafür sorgen, dass man den richtigen Weg einschlägt. Sowohl juristischer Beistand als auch ein guter Marketer sind wichtig – und auch die Buchführung will gleich zu Beginn gelernt sein. Je nachdem, wo die eigenen Stärken liegen, ist es sinnvoll, andere Bereiche auszulagern. So kann man sich auf sein eigenes Steckenpferd konzentrieren und die Kontrolle in anderen Bereichen abgeben und Aufgaben denen überlassen, die wirklich Ahnung davon haben. Das kostet zwar, lohnt sich aber und spart am Ende Kräfte, Nerven und eigene Ressourcen, die in anderen Bereichen besser eingesetzt werden können.

Businessplan erstellen

In einem Businessplan werden alle Schritte festgelegt, die für einen erfolgreichen Start und kontinuierliches Wachstum von Bedeutung sind. Mit einem guten Plan lassen sich Investor*innen und Expert*innen überzeugen, und das Unternehmen wird ins rechte Licht gerückt. Entsprechend sollte der Businessplan ganz am Anfang stehen und immer griffbereit sein. Auch eine Software für die Erstellung eines Plans kann hier hilfreich sein, um einen professionellen Auftritt zu gewährleisten. Enthalten sollte der Plan zudem Infos zum Unternehmen, eine Analyse des aktuellen Marktes, Details zu Entscheidungsträger*innen sowie einen Finanzplan.

Risiken kennen und bewerten